行情

新聞

分析

使用者

快訊

財經日曆

學習

數據

- 名稱

- 最新值

- 前值

VIP跟單

所有跟單

所有比賽

美國企業雇主宣告裁員月增率 (11月)

美國企業雇主宣告裁員月增率 (11月)公:--

預: --

前: --

美國當周初請失業金人數四週均值 (季調後)

美國當周初請失業金人數四週均值 (季調後)公:--

預: --

前: --

美國當周初請失業金人數 (季調後)

美國當周初請失業金人數 (季調後)公:--

預: --

前: --

美國當周續請失業金人數 (季調後)

美國當周續請失業金人數 (季調後)公:--

預: --

前: --

加拿大Ivey PMI (季調後) (11月)

加拿大Ivey PMI (季調後) (11月)公:--

預: --

前: --

加拿大Ivey PMI (未季調) (11月)

加拿大Ivey PMI (未季調) (11月)公:--

預: --

前: --

美國非國防資本耐用品訂單月增率修正值 (不含飛機 ) (季調後) (9月)

美國非國防資本耐用品訂單月增率修正值 (不含飛機 ) (季調後) (9月)公:--

預: --

美國工廠訂單月增率 (不含運輸) (9月)

美國工廠訂單月增率 (不含運輸) (9月)公:--

預: --

前: --

美國工廠訂單月增率 (9月)

美國工廠訂單月增率 (9月)公:--

預: --

前: --

美國工廠訂單月增率 (不含國防) (9月)

美國工廠訂單月增率 (不含國防) (9月)公:--

預: --

前: --

美國當週EIA天然氣庫存變動

美國當週EIA天然氣庫存變動公:--

預: --

前: --

沙地阿拉伯原油產量

沙地阿拉伯原油產量公:--

預: --

前: --

美國當週外國央行持有美國公債

美國當週外國央行持有美國公債公:--

預: --

前: --

日本外匯存底 (11月)

日本外匯存底 (11月)公:--

預: --

前: --

印度回購利率

印度回購利率公:--

預: --

前: --

印度基準利率

印度基準利率公:--

預: --

前: --

印度逆回購利率

印度逆回購利率公:--

預: --

前: --

印度央行存款準備金率

印度央行存款準備金率公:--

預: --

前: --

日本領先指標初值 (10月)

日本領先指標初值 (10月)公:--

預: --

前: --

英國Halifax房價指數年增率 (季調後) (11月)

英國Halifax房價指數年增率 (季調後) (11月)公:--

預: --

前: --

英國Halifax房價指數月增率 (季調後) (11月)

英國Halifax房價指數月增率 (季調後) (11月)公:--

預: --

前: --

法國貿易經常帳 (未季調) (10月)

法國貿易經常帳 (未季調) (10月)公:--

預: --

前: --

法國貿易帳 (季調後) (10月)

法國貿易帳 (季調後) (10月)公:--

預: --

前: --

法國工業產出月增率 (季調後) (10月)

法國工業產出月增率 (季調後) (10月)公:--

預: --

前: --

意大利零售銷售月增率 (季調後) (10月)

意大利零售銷售月增率 (季調後) (10月)公:--

預: --

前: --

歐元區就業人數年增率 (季調後) (第三季度)

歐元區就業人數年增率 (季調後) (第三季度)公:--

預: --

前: --

歐元區GDP年增率終值 (第三季度)

歐元區GDP年增率終值 (第三季度)公:--

預: --

前: --

歐元區GDP季增率終值 (第三季度)

歐元區GDP季增率終值 (第三季度)公:--

預: --

前: --

歐元區就業人數季增率終值 (季調後) (第三季度)

歐元區就業人數季增率終值 (季調後) (第三季度)公:--

預: --

前: --

歐元區就業人數終值 (季調後) (第三季度)

歐元區就業人數終值 (季調後) (第三季度)公:--

預: --

巴西PPI月增率 (10月)

巴西PPI月增率 (10月)--

預: --

前: --

墨西哥消費者信心指數 (11月)

墨西哥消費者信心指數 (11月)--

預: --

前: --

加拿大失業率 (季調後) (11月)

加拿大失業率 (季調後) (11月)--

預: --

前: --

加拿大就業參與率 (季調後) (11月)

加拿大就業參與率 (季調後) (11月)--

預: --

前: --

加拿大就業人數 (季調後) (11月)

加拿大就業人數 (季調後) (11月)--

預: --

前: --

加拿大兼職就業人數 (季調後) (11月)

加拿大兼職就業人數 (季調後) (11月)--

預: --

前: --

加拿大全職就業人數 (季調後) (11月)

加拿大全職就業人數 (季調後) (11月)--

預: --

前: --

美國個人收入月增率 (9月)

美國個人收入月增率 (9月)--

預: --

前: --

美國達拉斯聯邦儲備銀行PCE物價指數年增率 (9月)

美國達拉斯聯邦儲備銀行PCE物價指數年增率 (9月)--

預: --

前: --

美國PCE物價指數年增率 (季調後) (9月)

美國PCE物價指數年增率 (季調後) (9月)--

預: --

前: --

美國PCE物價指數月增率 (9月)

美國PCE物價指數月增率 (9月)--

預: --

前: --

美國個人支出月增率 (季調後) (9月)

美國個人支出月增率 (季調後) (9月)--

預: --

前: --

美國核心PCE物價指數月增率 (9月)

美國核心PCE物價指數月增率 (9月)--

預: --

前: --

美國密西根大學五年通膨年增率初值 (12月)

美國密西根大學五年通膨年增率初值 (12月)--

預: --

前: --

美國核心PCE物價指數年增率 (9月)

美國核心PCE物價指數年增率 (9月)--

預: --

前: --

美國實際個人消費支出月增率 (9月)

美國實際個人消費支出月增率 (9月)--

預: --

前: --

美國五至十年期通膨率預期 (12月)

美國五至十年期通膨率預期 (12月)--

預: --

前: --

美國密西根大學現況指數初值 (12月)

美國密西根大學現況指數初值 (12月)--

預: --

前: --

美國密西根大學消費者信心指數初值 (12月)

美國密西根大學消費者信心指數初值 (12月)--

預: --

前: --

美國密歇根大學一年期通膨率預期初值 (12月)

美國密歇根大學一年期通膨率預期初值 (12月)--

預: --

前: --

美國密西根大學消費者預期指數初值 (12月)

美國密西根大學消費者預期指數初值 (12月)--

預: --

前: --

美國當週鑽井總數

美國當週鑽井總數--

預: --

前: --

美國當周石油鑽井總數

美國當周石油鑽井總數--

預: --

前: --

美國消費信貸 (季調後) (10月)

美國消費信貸 (季調後) (10月)--

預: --

前: --

中國大陸外匯存底 (11月)

中國大陸外匯存底 (11月)--

預: --

前: --

中國大陸出口額年增率 (美元) (11月)

中國大陸出口額年增率 (美元) (11月)--

預: --

前: --

中國大陸進口額年增率 (人民幣) (11月)

中國大陸進口額年增率 (人民幣) (11月)--

預: --

前: --

中國大陸進口額年增率 (美元) (11月)

中國大陸進口額年增率 (美元) (11月)--

預: --

前: --

中國大陸貿易帳 (人民幣) (11月)

中國大陸貿易帳 (人民幣) (11月)--

預: --

前: --

中國大陸出口額 (11月)

中國大陸出口額 (11月)--

預: --

前: --

無匹配數據

華爾街銀行普遍預測美國股市將在2026年繼續實現雙位數成長,標普500指數有望突破7,500點。儘管近期AI泡沫擔憂和大型科技公司支出計劃引人注目,減稅政策和降息前景支撐了市場樂觀情緒,但增速或將放緩,分析師們仍警示潛在波動。

華爾街銀行預計美國股市在2026年將實現另一年的雙位數成長,儘管近期投資者對大型科技公司的巨額支出計劃和人工智慧(AI)領域潛在泡沫感到擔憂。

根據英國《金融時報》調查的九家主要投資銀行的平均預測,藍籌股標普500指數到2026年底將升至7500點以上,較目前水準上漲約10%。該指數週四收在6857點,10月曾創下6920點的歷史新高。

雖然這樣的漲幅將是過去8年中的第7年實現雙位數增長,但與2025年迄今16.6%的漲幅以及過去十年的平均水平相比,增速將有所放緩。

然而,這些預測顯示華爾街相信市場已經將上個月因AI高估值擔憂引發的回調拋在身後,這得益於美國總統川普的減稅政策和降息前景。

摩根士丹利的分析師表示:「前進道路上會有一些顛簸,但我們相信牛市依然完好無損。」他們預計標普500指數到明年年底將達到7800點。

他們補充說,股市表現將受到"寬鬆的財政、貨幣和監管政策三重奏,以及AI順風"的提振,並特別提到特朗普"大而美法案"中估計1290億美元的企業減稅。

在近年來推動市場上漲的大型科技股引領下,美股已從川普4月份所謂的"解放日"關稅閃電戰引發的急劇拋售中反彈——當時指數在幾天內暴跌了15%。

全球市值最大的公司英偉達自4月低點以來已上漲超過一倍,並在10月份成為全球首家市值達5兆美元的公司。

最近,在聯準會官員發表一系列鴿派評論後,市場對聯準會降息的新希望提振了該指數。

根據期貨市場的定價,投資人預計到明年年底前聯準會將進行三到四次25個基點的降息。

德意志銀行預測標普500指數到2026年底將達到8,000點,意味著與2025年大致相同的成長率-這是主要銀行中最樂觀的預測。

這家德國銀行的首席美國股票策略師賓基·查達(Binky Chadha)表示,他預計明年初企業盈利強勁增長將提振回報,並預測在2025年更加集中的反彈後,表現將從科技板塊擴展到其他領域。 "盈利看起來正在跨行業、跨地區擴展,"他說。

"每個人都認為我的預測是看漲的——但我擔心它還不夠看漲,"查達補充道。

美國銀行分析師預計標普500指數到明年年底僅上漲至7,100點——這是最謹慎的預測——因為他們預測未來市場將出現動盪。美銀警告說,AI支出和資料中心建設的效果尚未在更好的利潤中反映出來。

"目前投資者只是在追逐夢想,"美國銀行美國股票和量化策略主管薩維塔·薩布拉馬尼亞姆(Savita Subramanian)表示。

美國以外的股市預計也將在2026年上漲,儘管漲幅不如美股強勁。根據受訪的部分銀行預測的平均值,歐洲斯托克600指數將從目前水準上漲6.4%,到年底達到約615點,而日本東證指數將上漲5.6%,達到約3590點。

隨著美國總統川普釋放訊號稱新一任聯準會主席人選已定,其經濟團隊內部職務也將隨之展開新一輪調整。

本週,川普在白宮表示將於明年初公佈聯準會主席的最終提名人選,並暗示白宮國家經濟委員會(NEC)主任哈塞特(Kevin Hassett)可能是其考慮的人選。據報道,若哈塞特轉任聯準會,目前擔任的白宮最高經濟顧問一職,或將由現任美國財政部長貝森特同時兼任。

白宮國家經濟委員會主要負責協調跨部門的經濟議題,確保包括美國財政部、商務部、勞工部、能源部在內的所有內閣部門的經濟政策與美國總統的願景一致。若貝森特最終獲任命為NEC主任,其職權將同時橫跨財政部與白宮,進一步強化經濟政策領域的統籌與執行。

讓核心官員身兼多職已成為本屆川普政府的顯著特徵。目前,貝森特已同時兼任美國國稅局(IRS)的代理局長。類似情況在政府高層中並不鮮見。例如,今年八月底,美國國務卿盧比歐曾在美國勞動節前就此開玩笑:"作為同時肩負四項職責的人,這將是我人生中最具意義的勞動節。"

根據統計,本屆政府中有十多名官員身兼多職,在承擔經參議院確認的主要職務之外,還同時兼任其他代理或臨時職位。

例如,盧比歐目前本人身兼三職,除國務卿本職外,他還兼任代理國家安全顧問以及代理美國國家檔案和記錄管理局局長。在此之前,他已將自己負責的美國國際開發署相關職責移交給了白宮管理和預算辦公室主任沃特(Russell Vought),而沃特本身也已同時兼任消費者金融保護局的代理局長。

值得關注的是,國際開發署與消費者金融保護局均是川普不太青睞的機構。美國公共服務夥伴關係組織負責人 Max Stier)對此評論道:"沃特正積極推動解散該機構。…因此,他親自掌控方向,以確保其運作受阻。這很大程度上反映了他們對待相關政府機構的態度。"

與此類似的是,美國貿易代表格里爾也同時擔任特別檢察官辦公室(OSC)的代理負責人。特別檢察官辦公室通常負責道德規範執行與舉報人保護,據報道,這一反腐敗機構長期被視為川普政府的"眼中釘"。

此外,白宮經濟顧問委員會(CEA)主任米蘭(Stephen Miran)先前已出任聯準會理事,但他並未辭去CEA職務,而是轉為無薪休假狀態。

美國交通部長杜菲(Sean Duffy)先前也曾代理美國國家航空暨太空總署(NASA)局長一職。美國社會安全管理局局長比西尼亞諾(Frank Bisignano)新近出任美國IRS首席執行官,這是該稅務機構新設的職位,他將藉此監督其日常運營,貝森特作為代理局長的職務不變。美國衛生與公眾服務部副部長奧尼爾(Jim O'Neill)現在也同時兼任美國疾病管制與預防中心(CDC)臨時主任。

對於本屆政府內部廣泛出現的一人身兼兩職甚至三職的現象,斯蒂爾並不認同,稱這無異於要求"一名球員在籃球比賽中同時擔任中鋒和控球後衛"。

美國智庫布魯金斯學會長期追蹤白宮人事變動的研究人員 Kathryn Dunn Tenpas)稱,歷史上,其他美國總統通常不會採取這樣的做法。她曾對多屆政府官員進行口述歷史訪談,受訪者普遍提及,即便只擔任單一職務,工作任務已極為繁重。 "某人可以在白宮身兼多職的這種想法簡直是聞所未聞的。"滕帕斯強調,"一天的時間根本不足以應對。"

不過,白宮發言人凱利(Anna Kelly)為這項安排辯護稱,讓官員兼任多職有助於加強政府內部的溝通與協作。她舉例說,盧比歐同時擔任國家安全顧問和國務卿,能使他更能理解總統的優先事項,並在整個外交政策機構中加以執行。

曾在川普第一任政府擔任國家安全委員會幕僚長的格雷(Alexander Gray)則分析稱,這種做法源於川普經營"川普集團"的管理經驗。格雷稱:"在家族企業如川普集團中,人員往往身兼多職。在第一屆政府中也是如此,而當前這一做法進一步被強化和加速。這是他習慣的方式,就是找到自己相處良好且認可其能力的人,然後不斷賦予他們更多的責任。"

根據公共服務夥伴關係組織"政治任命追蹤器"的最新數據,截至12月4日,本屆政府已就388個職位提出人選,其中123人的提名仍在參議院審議中,另有265人已獲參議院確認通過。然而,目前仍有289個職位尚未完成任命。

歐洲正面臨來自中國日益增長的競爭壓力,因為北京正在加速推動以出口為導向的成長策略,高盛表示這正在重塑歐洲幾個關鍵產業的前景。

該銀行經濟學家最近上調了中國2025-27年GDP預測,並警告稱,中國出口的增強可能會"以歐洲等高科技生產商為代價"。

他們現在預計歐洲經濟成長將面臨更大的結構性阻力,未來四年德國的平均預測下調0.2個百分點。

但儘管面臨經濟逆風,高盛策略師認為股市表現卻說了不同的故事。今年DAX指數上漲了19%,延續了2024年的趨勢,即使德國工業生產在減弱。

由Sharon Bell領導的策略師表示,投資人並非忽視中國的崛起;相反,該指數的組成使其免受最嚴重的風險影響,因為許多重量級板塊對中國價格競爭的脆弱性較低。

高盛的分析顯示,對中國生產者價格下跌最敏感的板塊是化工、汽車和基礎資源,這些領域的利潤率與中國PPI的相關性最強。

該銀行強調,中國的通貨壓力可能至少持續到2027年,使定價壓力居高不下。

一些領域,包括消費者和服務業板塊,歷來受益於中國主導的較低投入成本。

歐洲公司深厚的國際足跡是壓力傳導的關鍵因素。自2008年以來,所有收入成長都來自非歐洲市場,中國佔了很大一部分。

然而,這種敞口已成為一種負擔。自2022年以來,對中國依賴度較高的公司表現不佳,高盛強調其中國敞口籃子中的每股盈餘(EPS)預估大幅下降。

策略師也指出,隨著獲利惡化,估值變得不那麼有吸引力,這些公司的EPS比疫情前水準下降了20%以上。

競爭在汽車和化學領域最為明顯,該銀行對這兩個板塊持低配態度。自2024年以來,中國汽車製造商在歐洲主要市場的份額上升了四個百分點,國內品牌在中國市場也失去了地位,特別是在電動車領域。

投資趨勢加深了這種分歧。中國公司在大多數可貿易商品板塊增加了對研發和資本支出的投入。

相較之下,歐洲的成長投資佔現金流的比例約為20%,約為中國和美國的一半。

不過,策略師強調競爭壓力並不均衡。歐洲市場的大部分——金融、電信、公用事業、房地產、零售和商業服務——幾乎沒有直接的脆弱性。

關稅、安全規則和產業政策也正在塑造歐洲的應對措施,包括2026年生效的碳邊境調整機制。

高盛表示,機會仍集中在國內導向的板塊,包括銀行、零售商、國防、電信和財政基礎設施受益者。

該銀行還使用大規模的文本篩選來評估公司如何討論中國。自2024年初以來,STOXX 600指數的管理團隊提到中國近10,000次,儘管約有60家公司提到了直接的競爭壓力。

簡而言之,歐洲並非一致暴露,但在產能過剩、中國大量投資和價格競爭交匯的板塊中,歐洲越來越多地"與中國龍搏鬥",策略師表示。

美國透過里程碑式的穩定幣立法,正在華爾街掀起激烈爭論:這種數位資產是否真能顯著強化美元地位,並成為短期美國國債(T-bills)的重要需求來源。

儘管觀點各異,但摩根大通、德意志銀行和高盛等公司的策略師們一致認為,無論美國總統唐納德·特朗普及其顧問們對穩定幣作為支撐美國金融的新支柱的前景多麼樂觀,現在就斷言穩定幣是"遊戲規則改變者"還為時過早。而且,有些人還看到了其中的風險。

德意志銀行美國市場策略師Steven Zeng表示:"預測的穩定幣市場規模太誇張了,大家都在觀望,但沒人敢下方向性押注。持懷疑態度的人也不少。"

穩定幣是一種數位代幣,其價值與傳統貨幣掛鉤,最常見的是與美元掛鉤,波動性遠低於比特幣等市場化加密貨幣。它們在區塊鏈上充當現金的替代品,可以像銀行帳戶一樣用於數位儲存資金,也可以用於即時轉帳或交易。

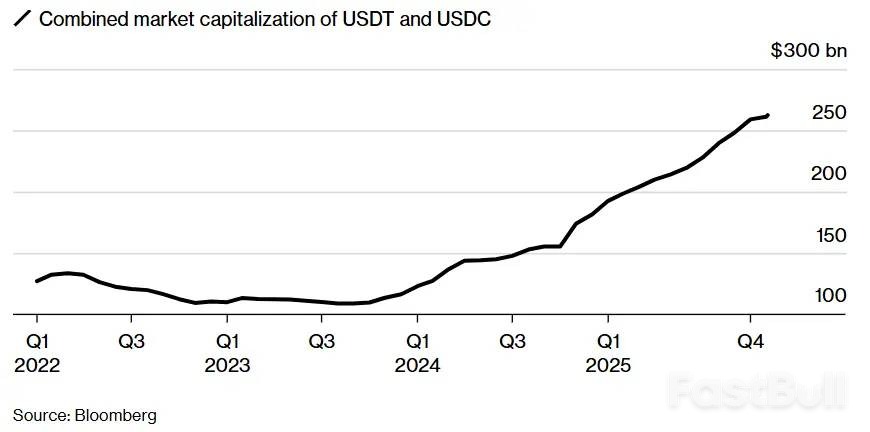

自今年7月被稱為《天才法案》(Genius Act)的穩定幣立法正式生效以來,產業支持者將其視為關鍵性突破,將為美元計價的數位貨幣在金融體系中更廣泛應用鋪平道路。美國財政部長Scott Bessent上月估計,該法案可推動美元穩定幣市場規模從目前的約3,000億美元,到2030年將成長至3兆美元。

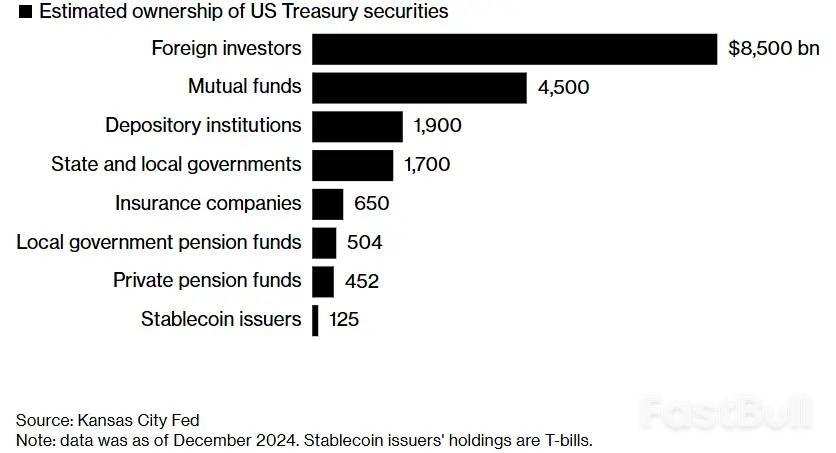

根據新法律,穩定幣發行商必須100% 以短期國債及其他現金等價物全額儲備支持美元穩定幣。 Bessent認為,即將到來的由穩定幣引發的需求"激增"將使財政部能夠發行更多短期國債,從而降低對長期債券的依賴,緩解抵押貸款利率及其他與長期基準掛鉤的借貸成本壓力。

PGIM Fixed Income首席投資策略師兼全球債券業務主管Robert Tipp表示:"財政部關注的是藉貸成本"。穩定幣"在這個過程中可以發揮作用"。

目前,美元穩定幣(主要為Tether的USDT和Circle的USDC)已持有約1,250億美元美國國債,接近去年底短期國債存量市場的2%(堪薩斯城聯邦儲備銀行8月研究)。根據國際清算銀行的數據,光是去年,這些發行機構就購入了約400億美元的短期國債。不過與持有約3.4兆美元公債的美國貨幣市場基金相比,穩定幣仍是"小角色"。

大多數分析師認為,在未來一年逐步成形的監管框架下,穩定幣市場肯定會擴大,但預測分歧巨大。摩根大通預計未來幾年該市場規模將擴大至多7,000億美元,而花旗集團樂觀的預測可能高達4兆美元。

摩根大通美國短期策略主管Teresa Ho表示:"當然,過去一年我們看到了很多積極的發展勢頭。但其增長速度——我認為它不會在短短幾年內增長到2萬億美元、3萬億美元或4萬億美元。"

加密產業支持者的終極目標是讓穩定幣成為主流支付手段,這將直接挑戰傳統銀行體系。中小銀行尤其擔憂存款外流導致信貸收縮;大銀行則計劃發行自家穩定幣,透過儲備金的利息獲利。

目前穩定幣仍主要用於加密貨幣交易,近期市場劇烈波動顯示數位資產情緒變化之快,穩定幣也可能出現資金流出。即使最樂觀的成長預測成真,對國債需求的實際提振也可能遠低於預期。

懷疑論者指出,穩定幣的資金流入主要來自四個管道:政府貨幣市場基金、銀行存款、現金以及海外對美元的需求。

鑑於《天才法案》禁止穩定幣支付利息,追求收益的投資者幾乎沒有動力將資金從儲蓄帳戶或貨幣市場基金中轉移出來,這限制了其潛在成長。而且,即便投資人確實從貨幣市場工具(目前是短期國債的最大買家)轉移資金,淨效應也可能為零:並非創造對短期國債的新需求,而只是改變了持有者的身份。

外交關係協會高級研究員Brad Setser表示:"我對此持懷疑態度。如果穩定幣需求激增,一些現有國債持有人會被擠出市場,轉而投向其他替代品,例如其他短期證券。"

白宮首席經濟學家、現任聯準會理事Stephen Miran承認,美國國內對穩定幣的需求可能有限,但他認為真正機會在海外——那裡的投資者願意接受零收益以換取美元資產敞口。

在最近的一次演講中,聯準會理事Miran將穩定幣的潛在影響與聯準會的量化寬鬆政策以及大幅壓低利率的全球"儲蓄過剩」聯繫起來。

渣打銀行估計,2028年,資金轉移到穩定幣可能會導致發展中國家的銀行出現約1兆美元的資金外流。這種情況幾乎肯定會促使這些國家的監管機構限制穩定幣的採用。歐洲中央銀行等正在開發自己的數位貨幣,以應對來自私人美元穩定幣的競爭。

高盛分析師Bill Zu和William Marshall寫道:"如果資本管制限制了傳統美元的獲取,那麼它們也可能適用於美元穩定幣。"

另一個削弱穩定幣對國債需求影響的因素可能是聯準會本身。 CIBC策略師Michael Cloherty指出,如果穩定幣把流通中的美元"隔離"(這是聯準會資產負債表上的負債項目),那麼聯準會就需要相應地縮減其資產規模,包括其4.2兆美元的國債投資組合。這意味著"大部分"穩定幣帶來的國債需求可能只是替代了聯準會的持股。

過度依賴短期債務也會有代價:政府融資的可預測性降低,需要更頻繁地進行債務展期,並使美國面臨市場狀況變化的風險。而且任何改變都不會在一夜之間發生。

德意志銀行的Zeng估計,未來五年穩定幣可能會成長1.5兆美元,資金來源是美國國內和海外資金池的流出。每年將帶來約2000億美元的增量國債需求——這是一個相當大的數額,但相對於美國政府龐大的借款規模而言,只是九牛一毛。聯邦債務已膨脹至超過30兆美元,預計未來十年將再增加22兆美元。

倫敦標準銀行G10戰略主管Steven Barrow表示:"我不會僅僅因為政府可能有了新想法就對美元和美國國債盲目樂觀。說穩定幣解決不了任何問題,這種說法是錯誤的,但它'無法讓你擺脫債務和赤字的泥潭',這才是真正令人擔憂的地方。"

富國銀行(WFC.US)股價昨日交易時段一度突破89.39美元的歷史新高,最終收在90.21美元。市場預期其利潤將持續維持兩位數成長。

富國銀行股價上漲與整體銀行部門的強勁走勢相符,而銀行類的走強則主要受市場對聯準會即將降息的預期升溫所驅動。

富國銀行管理階層預計2025年第四季淨利息收入(NII)為124億至125億美元,去年同期為118億美元。

2025年6月,隨著聯準會解除富國銀行在2018年因虛假帳戶醜聞而實施的1.95兆美元資產上限,富國銀行迎來了一個關鍵時刻。此資產上限限制了其資產負債表的成長,從而限制了該行的全部潛力。此次解除成長限制,反映了富國銀行在解決自身缺陷方面取得的顯著進展,以及該行已滿足解除成長限制所需的條件。

隨著資產上限的取消,富國銀行現在可以增加存款、擴大貸款組合併擴大證券持有範圍。這將導致淨利息收入(NII)上升,而淨利息收入是銀行的重要收入來源,因為資產負債表上可能會包含更多生息資產。

此外,富國銀行將有更多機會拓展其收費業務,例如支付服務、資產管理和抵押貸款發放。該行交易相關資產較2023年底成長約50%,且投資銀行業務成長速度加快,2025年前九個月的手續費收入成長了19%。

在擺脫了先前的資產負債表限制後,富國銀行正重新致力於存款成長,重點是透過加強行銷和數位化客戶拓展來擴大支票帳戶規模。此外,該行還在強化其信用卡業務,2025年前九個月的新帳戶數量增加了9%,這反映出客戶滲透率的提高和手續費收入來源的多元化。這些措施將有助於提升公司的獲利能力。

富國銀行在多年提升全行成本效率的努力中持續取得穩步進展。該銀行積極實施各項成本削減策略,例如精簡組織架構、優化分行佈局和裁員。這些舉措使得公司在截至2024年的四年間,非利息支出複合年增長率為負1.3%。儘管由於該銀行加快了營運投資,2025年前九個月的支出略有上升。

優化分行網路仍然是富國銀行的重點關注領域。富國銀行在分行選址方面日益注重策略性,計畫到2025年第三季末,將分行總數較去年同期減少2.1%,至4,108家。為達成效率目標,富國銀行也持續裁員,到同期末,員工人數較去年同期減少4.3%,至21.1萬人。

同時,富國銀行正大力投資數位化能力和流程自動化,以永久降低結構性成本並提高營運槓桿。這些措施可望帶來顯著的成本節約,管理層預計到年底將實現150億美元的毛支出削減。這些努力共同將有助於持續提升利潤率並增強整體獲利能力。

截至2025年9月30日,富國銀行的長期債務為1,778億美元,短期借款為2,306億美元。該公司流動性狀況良好,截至2025年第三季度,其流動性覆蓋率達121%,超過100%的監管最低要求。截至同一日期,其流動資產總額為4,861億美元。

因此,富國銀行給予股東豐厚的回報。在通過聯準會2025年的壓力測試後,該公司將第三季普通股股利提高了12.5%,達到每股45美分。過去五年,富國銀行已六次提高股息,目前的股息殖利率為2%。

富國銀行實施了股票回購計畫。繼2023年7月宣布300億美元的股票回購計畫後,其董事會於2025年4月批准了一項額外的400億美元股票回購計畫。截至2025年9月30日,該公司仍有高達347億美元的普通股回購授權。

市場對富國銀行的平均評級為"買入"。平均目標股價約93.71至95.54美元,較目前股價有潛在上漲空間。

分析師普遍認為,監理限制(如資產上限)的解除為富國銀行帶來了成長機遇,同時成本控制和降息預期有助於提升淨利息收入和整體獲利能力。

以色列已經好幾個星期沒提加沙"戰爭"了。畢竟,現在不是已經停火了嗎?所謂"停火"期間,超過350名巴勒斯坦人喪生,其中包括130多名兒童,但這無關緊要,以色列殺害他們也無關緊要。巴勒斯坦人死去,因為這就是巴勒斯坦人存在的意義。這沒什麼好討論的。

然而,內塔尼亞胡總理的赦免請求引發了另一場軒然大波。在以色列,無論政治立場如何,幾乎所有人都在談論這件事。沒有什麼比這更能體現內塔尼亞胡時代的特徵了(我的女兒22歲,她幾乎沒經歷過一個沒有內塔尼亞胡領導的以色列)。那些對內塔尼亞胡感到憤怒的人指出,這甚至不算是赦免請求。以色列總統(現任總統是伊薩克·赫爾佐格,他曾是內塔尼亞胡的反對派領袖)擁有赦免"重罪犯"的法律權力。但重罪犯是指那些已被法庭判定犯有違法行為的人。而內塔尼亞胡目前仍在接受審判。

在以色列歷史上,只有一次在定罪(實際上是審判)之前就獲得赦免的情況。 1984年,以色列安全局(辛貝特)人員衝進一輛被巴勒斯坦人劫持的巴士,將兩名劫匪毆打致死。後來被稱為"300號巴士事件"的內部調查被辛貝特領導層操縱。兩年後,一項史無前例的協議達成,該協議不僅赦免了被指控(但從未被定罪)參與法外處決的辛貝特成員,還允許操縱該事件調查的辛貝特領導人辭職而不被起訴。協議中援引了特殊的安全情況。內塔尼亞胡基本上是想援引同樣的"特殊安全情況"。

然而,他並非僅僅是請求赦免。他請求總統(一個很大程度上是禮儀性的職位)為了"國家團結"以及內塔尼亞胡預期的中東"驚人發展",停止審判。在他那些忠實的擁護者看來,審判根本就不該開始。他們主張給予他豁免權,並要求以指控"薄弱"為由宣告審判無效。如今,在內塔尼亞胡煽動和策劃的這場永無止境的戰爭中,他的支持者卻聲稱他必須全權掌權。他們將內塔尼亞胡的審判描述為以色列司法系統對他的個人報復,是內塔尼亞胡早在2023年10月7日之前就開始實施的"至關重要"的法律和司法改革的後果。這些支持者,無論是在議會還是在媒體,都認為對內塔尼亞胡請求的強烈反應,完美地體現了以色列"深層國家"對內塔尼亞胡以及整個以色列的仇恨。他們對內塔尼亞胡的請求反應激烈,從環境保護部長伊迪特·西爾曼警告說,如果赫爾佐格不停止審判,唐納德·特朗普將"被迫幹預"以色列司法機構,到內塔尼亞胡的私人律師阿米特·哈達德堅持認為審判必須停止,這樣內塔尼亞胡才能"繼續致力於治愈國家創傷",帶領以色列渡過當前的危機。

在兩大陣營之間,總是存在著一群"妥協者",他們總是聲稱真理只能在中間地帶找到。這些人,也就是臭名昭著的以色列中間派,呼籲達成認罪協議或其他某種重大交易。他們中的大多數人希望達成一項政治協議,以內塔尼亞胡退出政壇為條件,換取免於定罪。另一些人則更關心如何建構問題的框架,而不是最終的解決方案,他們呼籲採取一種"溫和"的做法,不指責內塔尼亞胡腐敗,而是著重強調他對2023年10月7日事件的責任,特別是以色列軍方和其他政府部門的失職行為。無論如何,各方都希望達成共識,而只有當雙方都同意最終得到的並非他們最初想要的100%時,才能實現真正的團結。

這些看似截然不同的做法之間的共同點在於,它們都完全聚焦在內塔尼亞胡。以中間派為例。內塔尼亞胡發表了一封史無前例的公開信,實質上是要求暫停一切制度規範和國家法律,以利於他。其理由充其量是抽象的——"利益"、"重大發展"、"國家團結"——往壞了說,則是玩世不恭的操縱。人們或許會認為,內塔尼亞胡的要求會遭到那些誓言捍衛"溫和派"的人士的斷然拒絕。然而,內塔尼亞胡公開這封信的那一刻,這些中間派人士就立即接受了它的合法性,並試圖將他們的妥協與這封信聯繫起來。

自由派人士的情況也類似。美國總理史蒂夫·威特科夫和賈里德·庫許納在停火生效前規模最大的示威遊行上發表了講話,當時有10萬人參加。這些抗議者自視為內塔尼亞胡的堅定反對者,並將他們與內塔尼亞胡的分歧集中於一點——他未能(且不願)釋放人質。當庫許納提到內塔尼亞胡時,人群發出噓聲。接下來的三天——遠比以色列人對巴勒斯坦人被處決的關注時間要長得多——以色列媒體都在熱議這些噓聲。這些噓聲是否恰當?是否因為內塔尼亞胡是總理而顯得不妥?這些噓聲是否證明,反對他的抗議活動僅僅是出於對他的仇恨(以及間接地,對他的支持者的仇恨)?內塔尼亞胡是否是必須被噓的邪惡化身,以至於不顧禮節?在那幾天裡,成百上千的巴勒斯坦人喪生。以色列的基礎設施和經濟持續崩潰。內塔尼亞胡、對內塔尼亞胡的回應、與內塔尼亞胡的立場——這些都是以色列自由派想討論的議題。

對內塔尼亞胡的支持者來說,除了他,別無他求。他是"他們"的代表,代表他們對抗那些自認為國家理所當然屬於他們的精英階層。正是他憑藉著膽識和謀略,將以色列的敵人逼入絕境,迫使他們屈服。是他打破了以色列受制於世界的舊有模式。如今,以色列可以隨心所欲,而這些願望也只有以色列自己才能表達。他是獨一無二的,在他履行歷史使命、拯救猶太民族的過程中,任何規則或法律都不應約束他。即便他未能做到這一切,他的公開支持者(這與他暗中支持者的想法不謀而合)也認為,為何還要投票給其他人?然而,在實質上,他們與內塔尼亞胡幾乎沒有任何區別。沒有一位猶太"反對派"領袖曾提出過與內塔尼亞胡已取得的成就不同的願景。他們都支持以色列有權"摧毀"哈馬斯,並完全自主地攻擊任何其他"敵人"。他們都禁止巴勒斯坦裔以色列議員參加他們的"協調"會議,並談論建立一個將取代內塔尼亞胡的"猶太復國主義"政府(實則"完全由猶太人組成")。他們或許會將以色列國際地位的下降歸咎於內塔尼亞胡,但他們中沒有一個人承認以色列對加薩走廊的破壞負有責任,更不用說種族滅絕了。兩位曾擔任總理的"反對派"領導人加起來的任期還不到18個月。而內塔尼亞胡擔任總理已經近20年了。誠然,他有點無賴,或許還有點瘋狂。但他仍然比任何自封的繼承人都更了解自己的政治。

結論很簡單。內塔尼亞胡不僅是以色列最有影響力的政治家,他也是以色列唯一的政治家。如果未來幾個月舉行大選,而他又沒有被起訴,那麼他很可能成為最大黨派的領袖,並出任總理。 "無人能及"原本指的是上帝。但對所有政治傾向的以色列人來說,內塔尼亞胡就是他們的領袖。

交易股票、貨幣、商品、期貨、債券、基金等金融工具或加密貨幣屬高風險行為,這些風險包括損失您的部分或全部投資金額,所以交易並非適合所有投資者。

做出任何財務決定時,應該進行自己的盡職調查,運用自己的判斷力,並諮詢合格的顧問。本網站的內容並非直接針對您,我們也未考慮您的財務狀況或需求。本網站所含資訊不一定是即時提供的,也不一定是準確的。本站提供的價格可能由造市商而非交易所提供。您做出的任何交易或其他財務決定均應完全由您負責,並且您不得依賴通過網站提供的任何資訊。我們不對網站中的任何資訊提供任何保證,並且對因使用網站中的任何資訊而可能造成的任何交易損失不承擔任何責任。

未經本站書面許可,禁止使用、儲存、複製、展現、修改、傳播或分發本網站所含數據。提供本網站所含數據的供應商及交易所保留其所有知識產權。