行情

新聞

分析

使用者

快訊

財經日曆

學習

數據

- 名稱

- 最新值

- 前值

VIP跟單

所有跟單

所有比賽

英國貿易帳 (10月)

英國貿易帳 (10月)公:--

預: --

前: --

法國HICP月增率終值 (11月)

法國HICP月增率終值 (11月)公:--

預: --

前: --

中國大陸未償還貸款增長年增率 (11月)

中國大陸未償還貸款增長年增率 (11月)公:--

預: --

前: --

中國大陸M2貨幣供應量年增率 (11月)

中國大陸M2貨幣供應量年增率 (11月)公:--

預: --

前: --

中國大陸M0貨幣供應量年增率 (11月)

中國大陸M0貨幣供應量年增率 (11月)公:--

預: --

前: --

中國大陸M1貨幣供應量年增率 (11月)

中國大陸M1貨幣供應量年增率 (11月)公:--

預: --

前: --

印度CPI年增率 (11月)

印度CPI年增率 (11月)公:--

預: --

前: --

印度存款增長年增率

印度存款增長年增率公:--

預: --

前: --

巴西服務業增長年增率 (10月)

巴西服務業增長年增率 (10月)公:--

預: --

前: --

墨西哥工業產值年增率 (10月)

墨西哥工業產值年增率 (10月)公:--

預: --

前: --

俄羅斯貿易帳 (10月)

俄羅斯貿易帳 (10月)公:--

預: --

前: --

費城聯邦儲備銀行主席保爾森發表講話

費城聯邦儲備銀行主席保爾森發表講話 加拿大營建許可月增率 (季調後) (10月)

加拿大營建許可月增率 (季調後) (10月)公:--

預: --

前: --

加拿大批發銷售年增率 (10月)

加拿大批發銷售年增率 (10月)公:--

預: --

前: --

加拿大批發庫存月增率 (10月)

加拿大批發庫存月增率 (10月)公:--

預: --

前: --

加拿大批發庫存年增率 (10月)

加拿大批發庫存年增率 (10月)公:--

預: --

前: --

加拿大批發銷售月增率 (季調後) (10月)

加拿大批發銷售月增率 (季調後) (10月)公:--

預: --

前: --

德國貿易經常帳 (未季調) (10月)

德國貿易經常帳 (未季調) (10月)公:--

預: --

前: --

美國當週鑽井總數

美國當週鑽井總數公:--

預: --

前: --

美國當周石油鑽井總數

美國當周石油鑽井總數公:--

預: --

前: --

日本短觀小型製造業前景指數 (第四季度)

日本短觀小型製造業前景指數 (第四季度)公:--

預: --

前: --

日本短觀大型非製造業景氣判斷指數 (第四季度)

日本短觀大型非製造業景氣判斷指數 (第四季度)公:--

預: --

前: --

日本短觀大型非製造業前景指數 (第四季度)

日本短觀大型非製造業前景指數 (第四季度)公:--

預: --

前: --

日本短觀大型製造業前景指數 (第四季度)

日本短觀大型製造業前景指數 (第四季度)公:--

預: --

前: --

日本短觀小型製造業景氣判斷指數 (第四季度)

日本短觀小型製造業景氣判斷指數 (第四季度)公:--

預: --

前: --

日本短觀大型製造業景氣判斷指數 (第四季度)

日本短觀大型製造業景氣判斷指數 (第四季度)公:--

預: --

前: --

日本短觀大型企業資本支出年增率 (第四季度)

日本短觀大型企業資本支出年增率 (第四季度)公:--

預: --

前: --

英國Rightmove住宅銷售價格指數年增率 (12月)

英國Rightmove住宅銷售價格指數年增率 (12月)公:--

預: --

前: --

中國大陸工業產出年增率 (年初至今) (11月)

中國大陸工業產出年增率 (年初至今) (11月)公:--

預: --

前: --

中國大陸城鎮失業率 (11月)

中國大陸城鎮失業率 (11月)公:--

預: --

前: --

沙地阿拉伯CPI年增率 (11月)

沙地阿拉伯CPI年增率 (11月)--

預: --

前: --

歐元區工業產出年增率 (10月)

歐元區工業產出年增率 (10月)--

預: --

前: --

歐元區工業產出月增率 (10月)

歐元區工業產出月增率 (10月)--

預: --

前: --

加拿大成屋銷售月增率 (11月)

加拿大成屋銷售月增率 (11月)--

預: --

前: --

歐元區儲備資產總額 (11月)

歐元區儲備資產總額 (11月)--

預: --

前: --

英國通膨預期

英國通膨預期--

預: --

前: --

加拿大全國經濟信心指數

加拿大全國經濟信心指數--

預: --

前: --

加拿大新屋開工率 (11月)

加拿大新屋開工率 (11月)--

預: --

前: --

美國紐約聯邦儲備銀行製造業就業指數 (12月)

美國紐約聯邦儲備銀行製造業就業指數 (12月)--

預: --

前: --

美國紐約聯邦儲備銀行製造業指數 (12月)

美國紐約聯邦儲備銀行製造業指數 (12月)--

預: --

前: --

加拿大核心消費者物價指數 (CPI) 年增率 (11月)

加拿大核心消費者物價指數 (CPI) 年增率 (11月)--

預: --

前: --

加拿大製造業未完成訂單月增率 (10月)

加拿大製造業未完成訂單月增率 (10月)--

預: --

前: --

美國紐約聯邦儲備銀行製造業物價獲得指數 (12月)

美國紐約聯邦儲備銀行製造業物價獲得指數 (12月)--

預: --

前: --

美國紐約聯邦儲備銀行製造業新訂單指數 (12月)

美國紐約聯邦儲備銀行製造業新訂單指數 (12月)--

預: --

前: --

加拿大製造業新訂單月增率 (10月)

加拿大製造業新訂單月增率 (10月)--

預: --

前: --

加拿大核心消費者物價指數 (CPI) 月增率 (11月)

加拿大核心消費者物價指數 (CPI) 月增率 (11月)--

預: --

前: --

加拿大截尾均值CPI年增率 (季調後) (11月)

加拿大截尾均值CPI年增率 (季調後) (11月)--

預: --

前: --

加拿大製造業庫存月增率 (10月)

加拿大製造業庫存月增率 (10月)--

預: --

前: --

加拿大CPI年增率 (11月)

加拿大CPI年增率 (11月)--

預: --

前: --

加拿大CPI月增率 (11月)

加拿大CPI月增率 (11月)--

預: --

前: --

加拿大CPI年增率 (季調後) (11月)

加拿大CPI年增率 (季調後) (11月)--

預: --

前: --

加拿大核心消費者物價指數 (CPI) 月增率 (季調後) (11月)

加拿大核心消費者物價指數 (CPI) 月增率 (季調後) (11月)--

預: --

前: --

加拿大CPI月增率 (季調後) (11月)

加拿大CPI月增率 (季調後) (11月)--

預: --

前: --

聯準會理事米蘭發表演說

聯準會理事米蘭發表演說 美國NAHB房產市場指數 (12月)

美國NAHB房產市場指數 (12月)--

預: --

前: --

澳洲綜合PMI初值 (12月)

澳洲綜合PMI初值 (12月)--

預: --

前: --

澳洲服務業PMI初值 (12月)

澳洲服務業PMI初值 (12月)--

預: --

前: --

澳洲製造業PMI初值 (12月)

澳洲製造業PMI初值 (12月)--

預: --

前: --

日本製造業PMI初值 (季調後) (12月)

日本製造業PMI初值 (季調後) (12月)--

預: --

前: --

英國失業率 (11月)

英國失業率 (11月)--

預: --

前: --

英國三個月ILO失業率 (10月)

英國三個月ILO失業率 (10月)--

預: --

前: --

無匹配數據

歷時數月的美國債務上限危機,在兩黨持續“討價還價”之後終於迎來收場。

歷時數月的美國債務上限危機,在兩黨持續“討價還價”之後終於迎來收場。

美國總統拜登3日下午簽署一項關於聯邦政府債務上限和預算的法案,暫時結束了這場可能會將美國直接拉入政府債務違約深淵的“極限拉扯”。

據悉,這一法案暫緩債務上限生效至2025年年初,並對2024財年和2025財年的開支進行限制,是自二戰結束以來美國第103次調整債務上限。

美國成功把債務上限危機又往後推了推,這是否意味著萬事大吉了?

儘管美國債務上限生效再度成功推遲,但眼下美國面臨的問題卻不可謂不棘手。逾31萬億美元的巨額債務,美國政府應該如何償還?

數據顯示,目前美國國債總額已超過31.46萬億美元,未償國債佔GDP的比重從2019年底的106%上升至2022年底的120%以上。美國國會預算辦公室(CBO)預測,10年後這一比例將進一步升至132%。

“同時,由於美聯儲激進加息推升了利率水平,美國政府利息支出也在快速增長,其占GDP比重預計將不斷提高。”中信證券首席經濟學家明明說。

前海開源基金董事總經理、首席經濟學家楊德龍表示,一般來說,未償還國債佔GDP的比例不超過60%,這是一個健康的標準,但是美國的這一比例已經超過120%。另一方面償還國債利息佔財政支出的比例一般被認為不應該超過10%,美國也已經達到了這一水平。

申万宏源證券研究所研究員李一民分析,美國債務率與赤字率已超過警戒線,債務增速遠超GDP增速,隨著利率維持高位,通脹前景不明,還本付息的潛在風險增大。

近期拜登政府前經濟顧問達利普·辛格表示,美國白宮和國會的爭論會產生“長期的創傷影響”,將美元“置於危險之中”。

的確,雖說眼下債務危機已暫時化解,但眾所周知危機遠未結束。

首先,從短期來看,金融環境將收緊。

明明分析,債務上限提高後,美國財政部將大量發債以補充一般賬戶(TGA)資金(美國政府在美聯儲持有的儲蓄賬戶)。這會進一步抽走美元流動性,尤其是銀行體系中的流動性。目前TGA賬戶餘額處於歷史低位,基於美國財政部對於財政收支的測算,未來幾個月財政部預計將抽走1萬億美元以上美元流動性。

其次,從中期來看,再度發生此類危機的概率仍然較大。

當前債務上限制度與美國財政形勢的不匹配日漸凸顯,李一民認為,美國財政失衡、兩黨博弈加深、美國信用體係不牢的長期趨勢仍在延續,2025年大選前後和未來幾年再次發生美國債務上限危機的概率仍然較大。

最後,從長期看,美國政府“以新債換舊債”的方式不可持續。

李一民進一步說,隨著美國財政債務的不斷積累,調整國債利息支付優先級排序、以美債違約轉嫁財政壓力的風險提升,美國信用體系和國際金融穩定面臨著挑戰與風險。

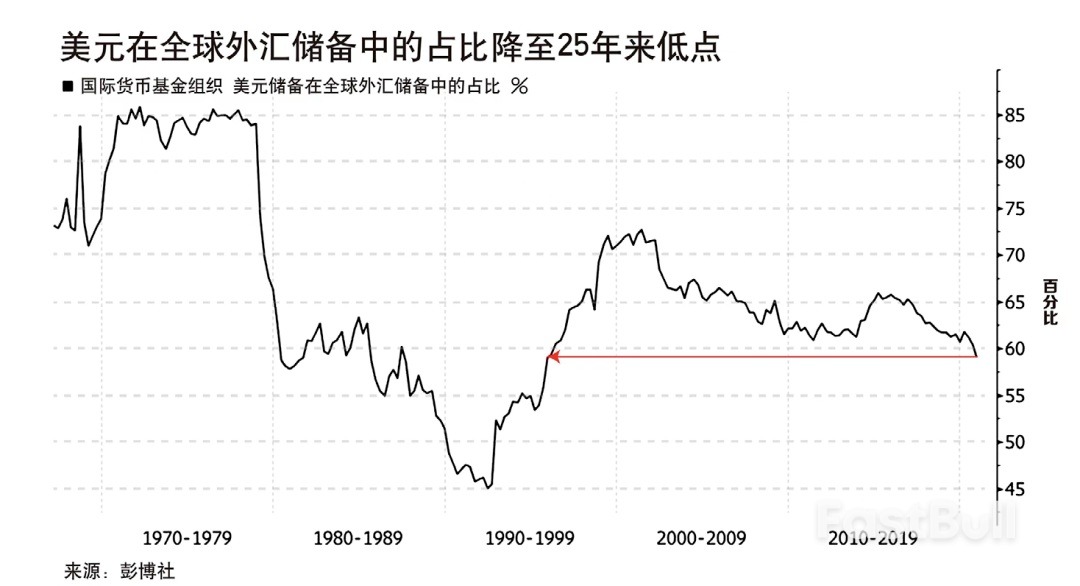

一方面,美國政府加大金融制裁範圍,持續透支美元信用。各國擔憂美元信用,美元匯率波動增大,國家間使用本幣結算增多,各國加快制定減少對美元依賴的對策,美元在國際儲備份額與結算份額連年下降。

數據顯示,今年1月,全球至少有16個國家出售了美國國債,越來越多國家意識到美國債務經濟模式的不可持續性和美元資產的不可靠性。

另一方面,美國國債發生延遲付息甚至違約,將導致許多國際機構遭受損失。李一民指出,一旦全球投資者拋售美債,全球金融市場動盪增大,引發新的拋售及流動性危機,美國債券、證券與美元存款擠兌可能同時出現。

“美國政府債務像滾雪球一樣越滾越大,這早晚會帶來一系列問題。”楊德龍說,當然美聯儲具有世界央行的特殊地位,美元具有世界貨幣的地位,使得美國有條件不斷提高債務上限,“但終有一天,美元的國際支付貨幣的地位可能會動搖,這會對美國滾雪球式的債務上限提高帶來挑戰。”

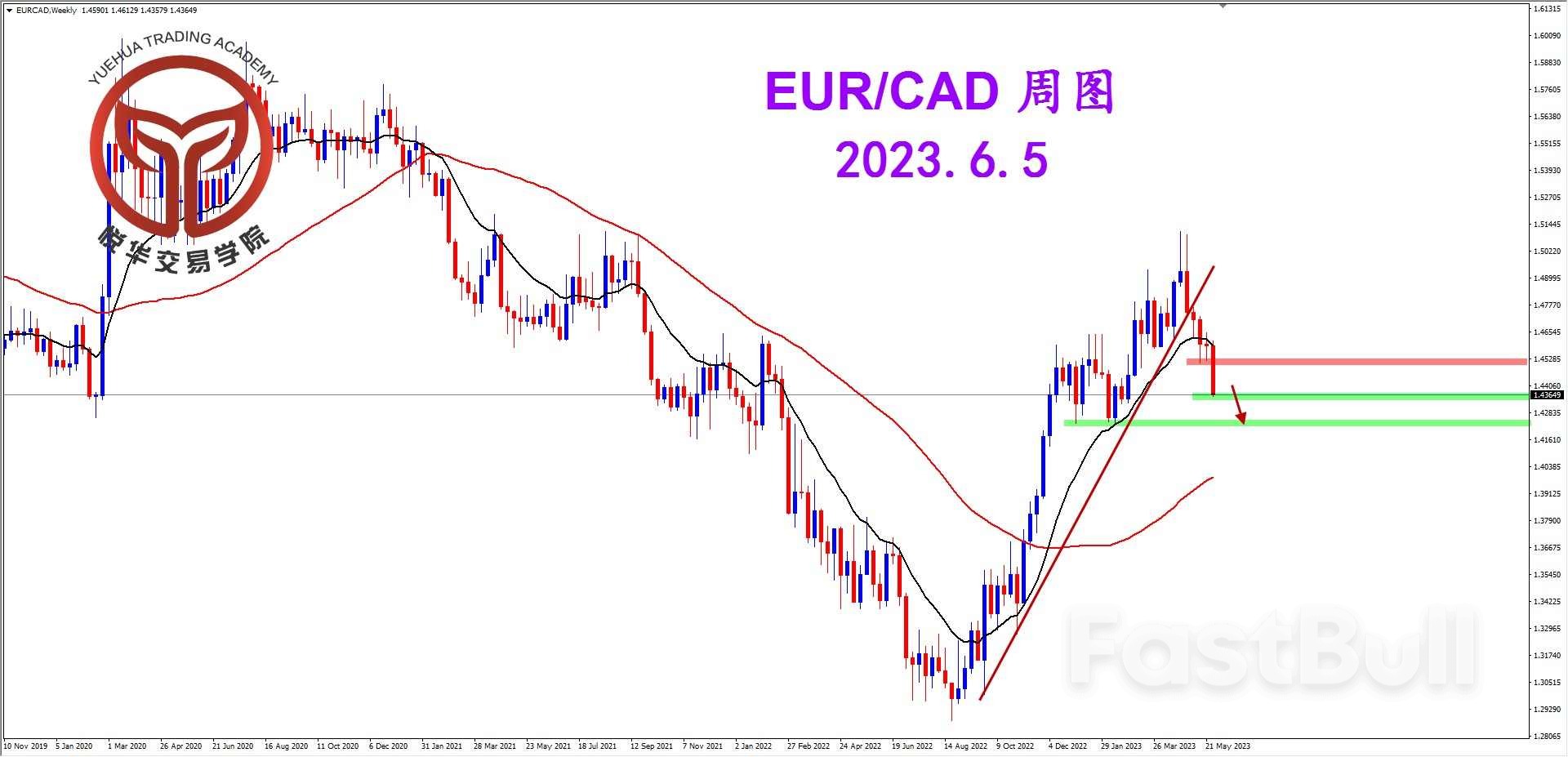

歐加週圖,上周行情收出堅決陰線,跌破了支撐線和水平支撐1.4502,奠定了空頭基調,也徹底的轉為了空頭走向,本周保持空頭思路,關注合理的做空機會。

歐加週圖,上周行情收出堅決陰線,跌破了支撐線和水平支撐1.4502,奠定了空頭基調,也徹底的轉為了空頭走向,本周保持空頭思路,關注合理的做空機會。  歐加天圖,橫盤調整結束後行情連續多日走弱,目前空頭佔據主導,手中空單可以先持有到1.4321一帶,再看1.4240一帶。

歐加天圖,橫盤調整結束後行情連續多日走弱,目前空頭佔據主導,手中空單可以先持有到1.4321一帶,再看1.4240一帶。  歐加4小時圖,均線保持空頭排列,市場空頭流向,趨勢下行走弱,所有的指標都指向空頭髮展,所以只關注短期調整後的做空機會。

歐加4小時圖,均線保持空頭排列,市場空頭流向,趨勢下行走弱,所有的指標都指向空頭髮展,所以只關注短期調整後的做空機會。

交易股票、貨幣、商品、期貨、債券、基金等金融工具或加密貨幣屬高風險行為,這些風險包括損失您的部分或全部投資金額,所以交易並非適合所有投資者。

做出任何財務決定時,應該進行自己的盡職調查,運用自己的判斷力,並諮詢合格的顧問。本網站的內容並非直接針對您,我們也未考慮您的財務狀況或需求。本網站所含資訊不一定是即時提供的,也不一定是準確的。本站提供的價格可能由造市商而非交易所提供。您做出的任何交易或其他財務決定均應完全由您負責,並且您不得依賴通過網站提供的任何資訊。我們不對網站中的任何資訊提供任何保證,並且對因使用網站中的任何資訊而可能造成的任何交易損失不承擔任何責任。

未經本站書面許可,禁止使用、儲存、複製、展現、修改、傳播或分發本網站所含數據。提供本網站所含數據的供應商及交易所保留其所有知識產權。