行情

新聞

分析

使用者

快訊

財經日曆

學習

數據

- 名稱

- 最新值

- 前值

VIP跟單

所有跟單

所有比賽

法國工業產出月增率 (季調後) (10月)

法國工業產出月增率 (季調後) (10月)公:--

預: --

法國貿易帳 (季調後) (10月)

法國貿易帳 (季調後) (10月)公:--

預: --

歐元區就業人數年增率 (季調後) (第三季度)

歐元區就業人數年增率 (季調後) (第三季度)公:--

預: --

加拿大兼職就業人數 (季調後) (11月)

加拿大兼職就業人數 (季調後) (11月)公:--

預: --

前: --

加拿大失業率 (季調後) (11月)

加拿大失業率 (季調後) (11月)公:--

預: --

前: --

加拿大全職就業人數 (季調後) (11月)

加拿大全職就業人數 (季調後) (11月)公:--

預: --

前: --

加拿大就業參與率 (季調後) (11月)

加拿大就業參與率 (季調後) (11月)公:--

預: --

前: --

加拿大就業人數 (季調後) (11月)

加拿大就業人數 (季調後) (11月)公:--

預: --

前: --

美國PCE物價指數月增率 (9月)

美國PCE物價指數月增率 (9月)公:--

預: --

前: --

美國個人收入月增率 (9月)

美國個人收入月增率 (9月)公:--

預: --

前: --

美國核心PCE物價指數月增率 (9月)

美國核心PCE物價指數月增率 (9月)公:--

預: --

前: --

美國PCE物價指數年增率 (季調後) (9月)

美國PCE物價指數年增率 (季調後) (9月)公:--

預: --

前: --

美國核心PCE物價指數年增率 (9月)

美國核心PCE物價指數年增率 (9月)公:--

預: --

前: --

美國個人支出月增率 (季調後) (9月)

美國個人支出月增率 (季調後) (9月)公:--

預: --

美國五至十年期通膨率預期 (12月)

美國五至十年期通膨率預期 (12月)公:--

預: --

前: --

美國實際個人消費支出月增率 (9月)

美國實際個人消費支出月增率 (9月)公:--

預: --

美國當週鑽井總數

美國當週鑽井總數公:--

預: --

前: --

美國當周石油鑽井總數

美國當周石油鑽井總數公:--

預: --

前: --

美國消費信貸 (季調後) (10月)

美國消費信貸 (季調後) (10月)公:--

預: --

中國大陸外匯存底 (11月)

中國大陸外匯存底 (11月)公:--

預: --

前: --

日本貿易帳 (10月)

日本貿易帳 (10月)公:--

預: --

前: --

日本名義GDP季增率修正值 (第三季度)

日本名義GDP季增率修正值 (第三季度)公:--

預: --

前: --

中國大陸進口額年增率 (人民幣) (11月)

中國大陸進口額年增率 (人民幣) (11月)公:--

預: --

前: --

中國大陸出口額 (11月)

中國大陸出口額 (11月)公:--

預: --

前: --

中國大陸進口額 (人民幣) (11月)

中國大陸進口額 (人民幣) (11月)公:--

預: --

前: --

中國大陸貿易帳 (人民幣) (11月)

中國大陸貿易帳 (人民幣) (11月)公:--

預: --

前: --

中國大陸出口額年增率 (美元) (11月)

中國大陸出口額年增率 (美元) (11月)公:--

預: --

前: --

中國大陸進口額年增率 (美元) (11月)

中國大陸進口額年增率 (美元) (11月)公:--

預: --

前: --

德國工業產出月增率 (季調後) (10月)

德國工業產出月增率 (季調後) (10月)公:--

預: --

歐元區Sentix投資者信心指數 (12月)

歐元區Sentix投資者信心指數 (12月)公:--

預: --

前: --

加拿大全國經濟信心指數

加拿大全國經濟信心指數--

預: --

前: --

英國BRC同店零售銷售年增率 (11月)

英國BRC同店零售銷售年增率 (11月)--

預: --

前: --

英國BRC總體零售銷售年增率 (11月)

英國BRC總體零售銷售年增率 (11月)--

預: --

前: --

澳洲隔夜拆借利率

澳洲隔夜拆借利率--

預: --

前: --

澳洲央行利率決議

澳洲央行利率決議 澳洲聯儲主席布洛克召開貨幣政策記者會

澳洲聯儲主席布洛克召開貨幣政策記者會 德國出口月率 (季調後) (10月)

德國出口月率 (季調後) (10月)--

預: --

前: --

美國NFIB小型企業信心指數 (季調後) (11月)

美國NFIB小型企業信心指數 (季調後) (11月)--

預: --

前: --

墨西哥12個月通膨年增率 (CPI) (11月)

墨西哥12個月通膨年增率 (CPI) (11月)--

預: --

前: --

墨西哥核心消費者物價指數 (CPI) 年增率 (11月)

墨西哥核心消費者物價指數 (CPI) 年增率 (11月)--

預: --

前: --

墨西哥PPI年增率 (11月)

墨西哥PPI年增率 (11月)--

預: --

前: --

美國當周紅皮書同店零售銷售指數年增率

美國當周紅皮書同店零售銷售指數年增率--

預: --

前: --

美國JOLTS職位空缺 (季調後) (10月)

美國JOLTS職位空缺 (季調後) (10月)--

預: --

前: --

中國大陸M1貨幣供應量年增率 (11月)

中國大陸M1貨幣供應量年增率 (11月)--

預: --

前: --

中國大陸M0貨幣供應量年增率 (11月)

中國大陸M0貨幣供應量年增率 (11月)--

預: --

前: --

中國大陸M2貨幣供應量年增率 (11月)

中國大陸M2貨幣供應量年增率 (11月)--

預: --

前: --

美國EIA當年短期前景原油產量預期 (12月)

美國EIA當年短期前景原油產量預期 (12月)--

預: --

前: --

美國EIA次年天然氣產量預期 (12月)

美國EIA次年天然氣產量預期 (12月)--

預: --

前: --

美國EIA次年短期原油產量預期 (12月)

美國EIA次年短期原油產量預期 (12月)--

預: --

前: --

EIA月度短期能源展望報告

EIA月度短期能源展望報告 美國當週API汽油庫存

美國當週API汽油庫存--

預: --

前: --

美國當週API庫欣原油庫存

美國當週API庫欣原油庫存--

預: --

前: --

美國當週API原油庫存

美國當週API原油庫存--

預: --

前: --

美國當週API精煉油庫存

美國當週API精煉油庫存--

預: --

前: --

韓國失業率 (季調後) (11月)

韓國失業率 (季調後) (11月)--

預: --

前: --

日本路透短觀非製造業景氣判斷指數 (12月)

日本路透短觀非製造業景氣判斷指數 (12月)--

預: --

前: --

日本路透短觀製造業景氣判斷指數 (12月)

日本路透短觀製造業景氣判斷指數 (12月)--

預: --

前: --

日本國內企業商品價格指數月增率 (11月)

日本國內企業商品價格指數月增率 (11月)--

預: --

前: --

日本國內企業商品價格指數年增率 (11月)

日本國內企業商品價格指數年增率 (11月)--

預: --

前: --

中國大陸PPI年增率 (11月)

中國大陸PPI年增率 (11月)--

預: --

前: --

中國大陸CPI月增率 (11月)

中國大陸CPI月增率 (11月)--

預: --

前: --

無匹配數據

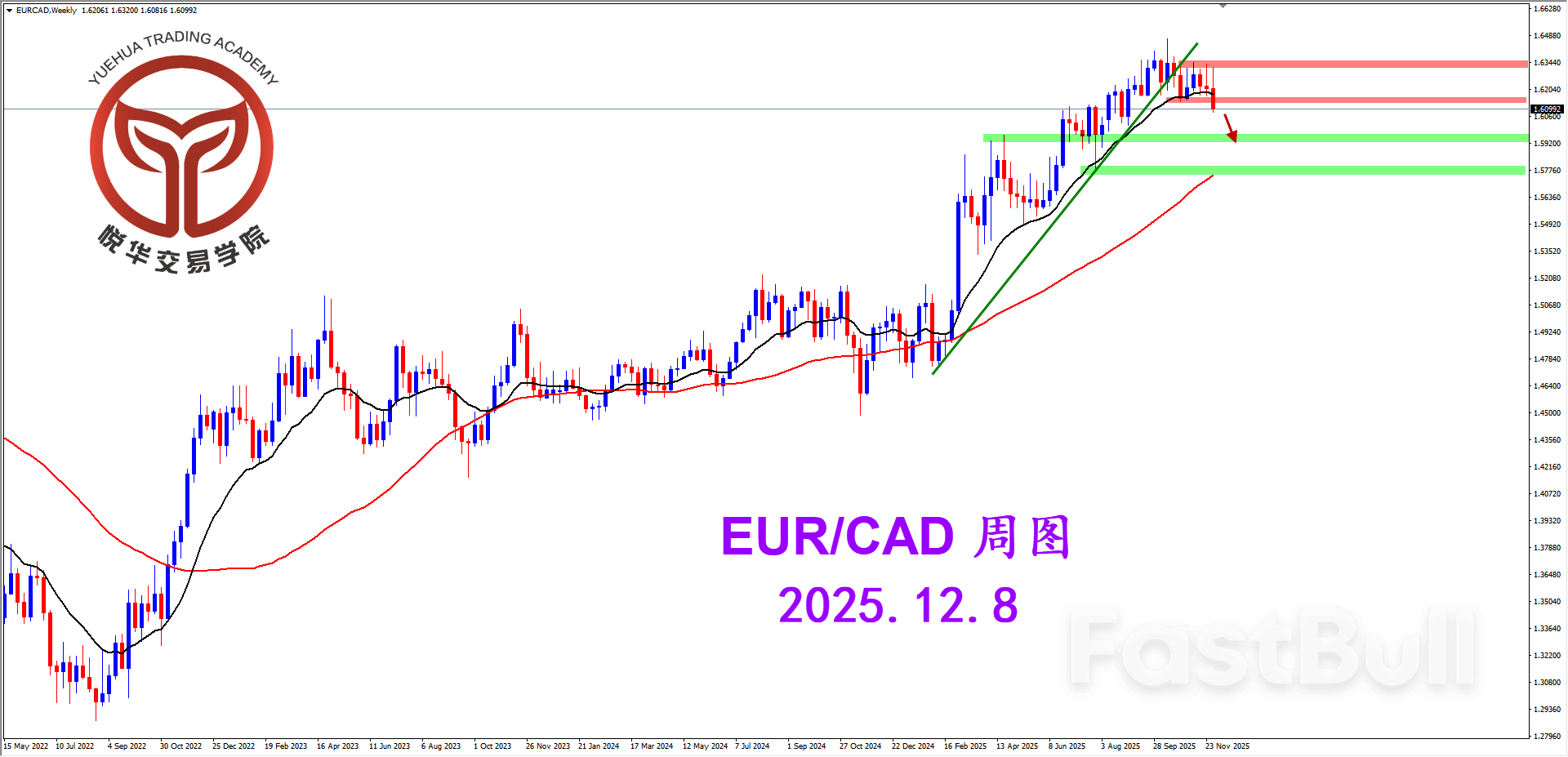

偏空頭思路,等待多時間做充分調整,依照調整過程的蠟燭型態關注調整結束後的空頭機會。

歐加週圖,上週行情收出陰線,雖然週線看這根陰線幅度不大但也有望開啟空頭序幕,建議投資者保持些許的空頭思路,現階段在沒有大幅下跌前需謹慎的關注可能的空頭機會。

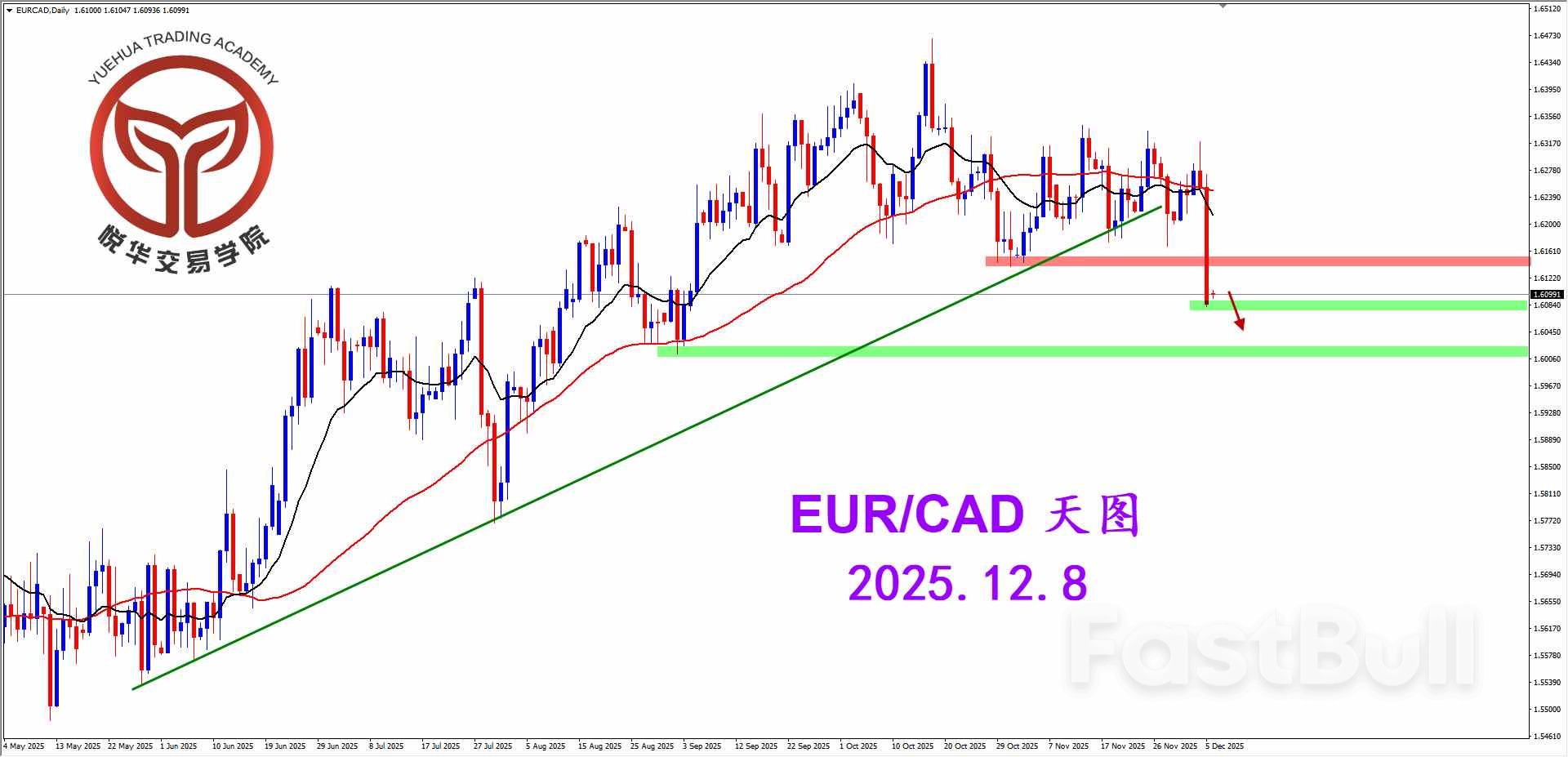

歐加週圖,上週行情收出陰線,雖然週線看這根陰線幅度不大但也有望開啟空頭序幕,建議投資者保持些許的空頭思路,現階段在沒有大幅下跌前需謹慎的關注可能的空頭機會。 歐加天圖,上週五行情突發走弱行情,最終收出堅決陰線,跌破了多個關鍵支撐,也是市場在經過反复震盪調整後的方向選擇,後市有繼續走弱機會,密切關注合理空頭。

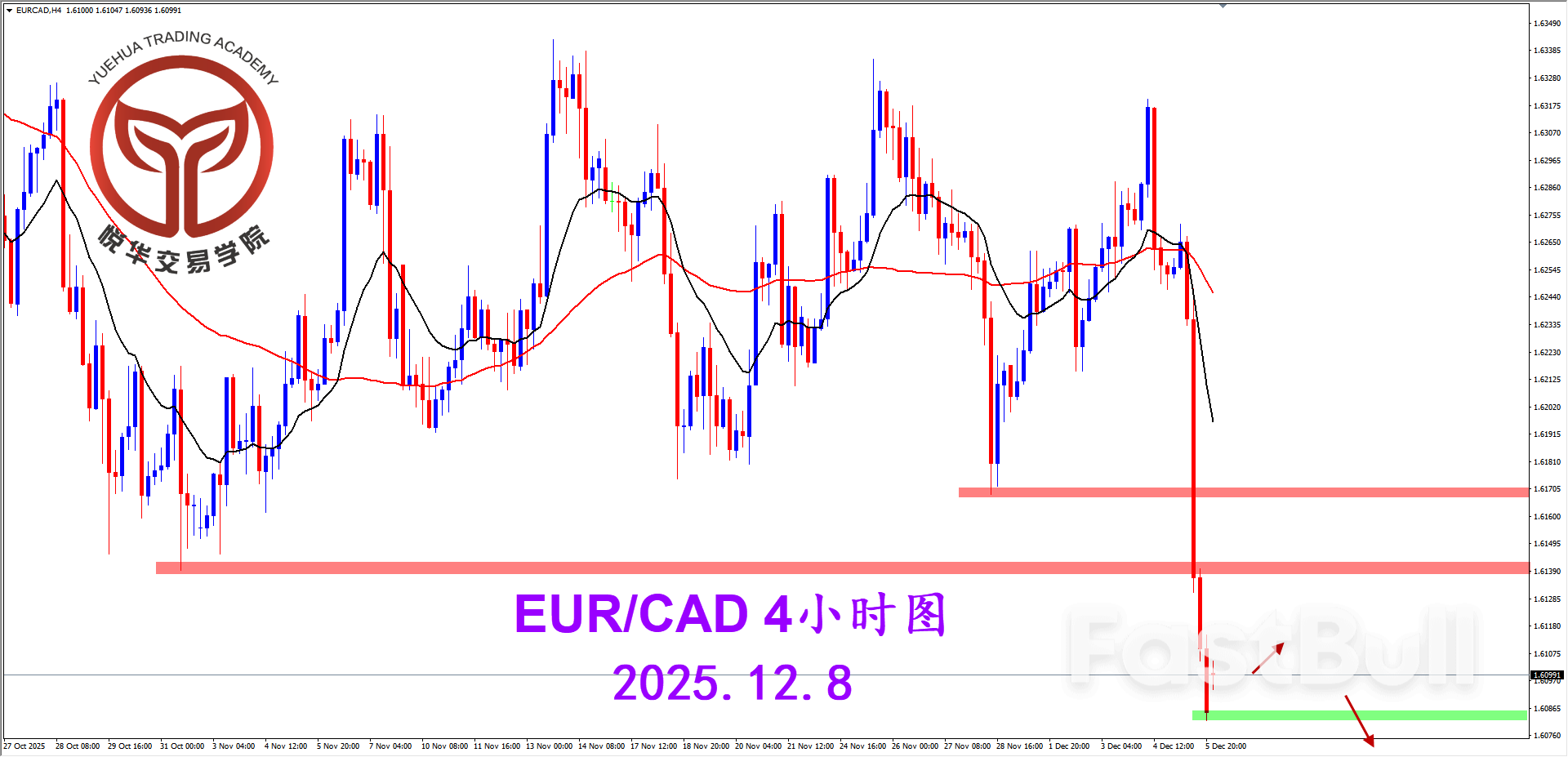

歐加天圖,上週五行情突發走弱行情,最終收出堅決陰線,跌破了多個關鍵支撐,也是市場在經過反复震盪調整後的方向選擇,後市有繼續走弱機會,密切關注合理空頭。 歐加4小時圖,這種行情應該是外部因素影響而觸發了空頭情緒,導致了極端的直線下跌走勢,雖然方向較為明顯但卻需要更多時間調整,特別是這種極端下跌行情,需要給予更多時間和空間進行充分調整。

歐加4小時圖,這種行情應該是外部因素影響而觸發了空頭情緒,導致了極端的直線下跌走勢,雖然方向較為明顯但卻需要更多時間調整,特別是這種極端下跌行情,需要給予更多時間和空間進行充分調整。

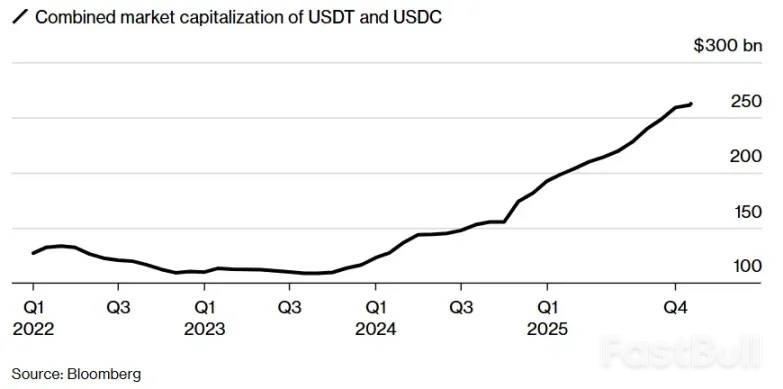

大多數分析師認為,在未來一年逐步成形的監管框架下,穩定幣市場肯定會擴大,但預測分歧巨大。

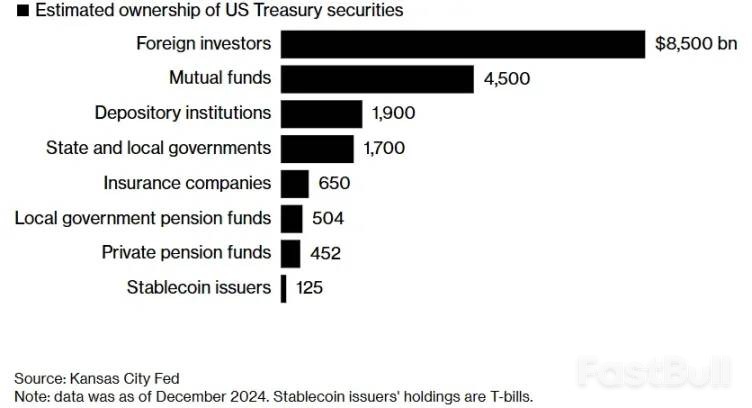

美國透過里程碑式的穩定幣立法,正在華爾街掀起激烈爭論:這種數位資產是否真能顯著強化美元地位,並成為短期美國國債(T-bills)的重要需求來源。

儘管觀點各異,但摩根大通、德意志銀行和高盛等公司的策略師們一致認為,無論美國總統唐納德·特朗普及其顧問們對穩定幣作為支撐美國金融的新支柱的前景多麼樂觀,現在就斷言穩定幣是“遊戲規則改變者”還為時過早。而且,有些人還看到了其中的風險。

德意志銀行美國市場策略師Steven Zeng表示:“預測的穩定幣市場規模太誇張了,大家都在觀望,但沒人敢下方向性押注。持懷疑態度的人也不少。”

穩定幣是一種數位代幣,其價值與傳統貨幣掛鉤,最常見的是與美元掛鉤,波動性遠低於比特幣等市場化加密貨幣。它們在區塊鏈上充當現金的替代品,可以像銀行帳戶一樣用於數位儲存資金,也可以用於即時轉帳或交易。

自今年7月被稱為《天才法案》(Genius Act)的穩定幣立法正式生效以來,產業支持者將其視為關鍵性突破,將為美元計價的數位貨幣在金融體系中更廣泛應用鋪平道路。美國財政部長Scott Bessent上月估計,該法案可推動美元穩定幣市場規模從目前的約3,000億美元,到2030年將成長至3兆美元。

根據新法律,穩定幣發行商必須100% 以短期國債及其他現金等價物全額儲備支持美元穩定幣。 Bessent認為,即將到來的由穩定幣引發的需求「激增」將使財政部能夠發行更多短期國債,從而降低對長期債券的依賴,緩解抵押貸款利率及其他與長期基準掛鉤的借貸成本壓力。

PGIM Fixed Income首席投資策略師兼全球債券業務主管Robert Tipp表示:「財政部關注的是藉貸成本」。穩定幣「在這個過程中可以發揮作用」。

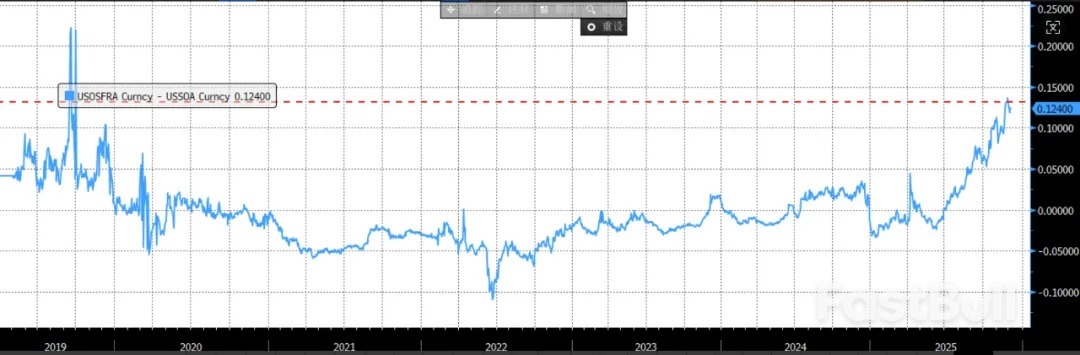

目前,美元穩定幣(主要為Tether的USDT和Circle的USDC)已持有約1,250億美元美國國債,接近去年底短期國債存量市場的2%(堪薩斯城聯邦儲備銀行8月研究)。根據國際清算銀行的數據,光是去年,這些發行機構就購入了約400億美元的短期國債。不過與持有約3.4兆美元國債的美國貨幣市場基金相比,穩定幣仍是「小角色」。

大多數分析師認為,在未來一年逐步成形的監管框架下,穩定幣市場肯定會擴大,但預測分歧巨大。摩根大通預計未來幾年該市場規模將擴大至多7,000億美元,而花旗集團樂觀的預測可能高達4兆美元。

摩根大通美國短期策略主管Teresa Ho表示:“當然,過去一年我們看到了很多積極的發展勢頭。但其增長速度——我認為它不會在短短幾年內增長到2萬億美元、3萬億美元或4萬億美元。”

加密產業支持者的終極目標是讓穩定幣成為主流支付手段,這將直接挑戰傳統銀行體系。中小銀行尤其擔憂存款外流導致信貸收縮;大銀行則計劃發行自家穩定幣,透過儲備金的利息獲利。

目前穩定幣仍主要用於加密貨幣交易,近期市場劇烈波動顯示數位資產情緒變化之快,穩定幣也可能出現資金流出。即使最樂觀的成長預測成真,對國債需求的實際提振也可能遠低於預期。

懷疑論者指出,穩定幣的資金流入主要來自四個管道:政府貨幣市場基金、銀行存款、現金以及海外對美元的需求。

穩定幣發行商在債券持有者中佔比很低,仍屬「小角色」。

鑑於《天才法案》禁止穩定幣支付利息,追求收益的投資者幾乎沒有動力將資金從儲蓄帳戶或貨幣市場基金中轉移出來,這限制了其潛在成長。而且,即便投資人確實從貨幣市場工具(目前是短期國債的最大買家)轉移資金,淨效應也可能為零:並非創造對短期國債的新需求,而只是改變了持有者的身份。

外交關係協會高級研究員Brad Setser表示:“我對此持懷疑態度。如果穩定幣需求激增,一些現有國債持有人會被擠出市場,轉而投向其他替代品,例如其他短期證券。”

白宮首席經濟學家、現任聯準會理事Stephen Miran承認,美國國內對穩定幣的需求可能有限,但他認為真正機會在海外——那裡的投資者願意接受零收益以換取美元資產敞口。

在最近的一次演講中,聯準會理事Miran將穩定幣的潛在影響與聯準會的量化寬鬆政策以及大幅壓低利率的全球「儲蓄過剩」聯繫起來。

渣打銀行估計,2028年,資金轉移到穩定幣可能會導致發展中國家的銀行出現約1兆美元的資金外流。這種情況幾乎肯定會促使這些國家的監管機構限制穩定幣的採用。歐洲中央銀行等正在開發自己的數位貨幣,以應對來自私人美元穩定幣的競爭。

高盛分析師Bill Zu和William Marshall寫道:“如果資本管制限制了傳統美元的獲取,那麼它們也可能適用於美元穩定幣。”

另一個削弱穩定幣對國債需求影響的因素可能是聯準會本身。 CIBC策略師Michael Cloherty指出,如果穩定幣把流通中的美元「隔離」(這是聯準會資產負債表上的負債項目),那麼聯準會就需要相應地縮減其資產規模,包括其4.2兆美元的國債投資組合。這意味著「大部分」穩定幣帶來的國債需求可能只是取代了聯準會的持股。

過度依賴短期債務也會有代價:政府融資的可預測性降低,需要更頻繁地進行債務展期,並使美國面臨市場狀況變化的風險。而且任何改變都不會在一夜之間發生。

德意志銀行的Zeng估計,未來五年穩定幣可能會成長1.5兆美元,資金來源是美國國內和海外資金池的流出。每年將帶來約2000億美元的增量國債需求——這是一個相當大的數額,但相對於美國政府龐大的借款規模而言,只是九牛一毛。聯邦債務已膨脹至超過30兆美元,預計未來十年將再增加22兆美元。

倫敦標準銀行G10戰略主管Steven Barrow表示:“我不會僅僅因為政府可能有了新想法就對美元和美國國債盲目樂觀。說穩定幣解決不了任何問題,這種說法是錯誤的,但它‘無法讓你擺脫債務和赤字的泥潭’,這才是真正令人擔憂的地方。”

油價在周一亞洲早盤維持平穩,布蘭特原油徘徊在每桶64美元下方,西德州中間基原油穩定在60美元附近。市場對印度從俄羅斯持續吸收原油的關注度升高,尤其是在能源緊縮背景下,該因素有效支撐了短線價格。

供應緊縮因素再次強化。近期烏克蘭針對俄羅斯能源設施的行動再度加劇供應波動,其中黑海地區的CPC終端裝載受阻,使實貨原油價格進一步支撐。

多處能源目標遭到攻擊,導致市場對俄方出口穩定性的擔憂升溫。但中長期供應風險偏向寬鬆。儘管短期受地緣局勢推升,但市場同時預期來自OPEC+及美國、巴西、圭亞那等非OPEC+國家的增產將逐步顯現。

產量擴張速度預計將超過目前疲軟的需求成長速度,形成新的供需錯配。這一矛盾被視為未來影響油價路徑的重要變量

美國能源資訊署、國際能源總署及OPEC將於本周公布月度能源展望,多家機構的預測或將重新定義供需模型。市場普遍期待這些報告進一步指引對產量預期、庫存變化及需求成長的判斷。

根據市場調查顯示,多家機構認為短期內供應擾動因素將持續影響原油價格,但產量擴張壓力將在未來兩季開始主導市場。

能源分析師指出,印度持續吸收俄羅斯原油在一定程度上緩解了對亞洲國家供應緊張的擔憂,但地緣風險仍可能導致油市突發波動。

從美原油(WTI)日線層級來看,價格持續運作在短期均線附近,整體呈現低位震盪上揚的結構。近期K線多次在60美元關卡上方獲得支撐,顯示多頭力量在關鍵整數位維持韌性。

短期均線向上拐頭並嘗試與中期均線形成新的多頭排列,顯示若地緣供應擾動持續,價格仍有可能向上測試61.5—62美元一線的壓力區。

不過,MACD動能柱仍處於溫和區間,趨勢強度有限,意味著若未來機構月報確認產量擴張態勢,WTI或將再次陷入區間整理格局,整體波動仍圍繞60美元展開,是多空博弈最集中的關鍵水平。

從整體結構來看,油市目前處於"短期偏緊、長期偏鬆"的狀態。短線價格較受地緣事件與供應中斷所推動,而中長期趨勢則由全球產量成長所主導。

若機構月報確認未來供大於求的格局,油價可能在反彈後面臨回檔壓力。因此,未來數週的關鍵在於:地緣風險是否持續強化供應擾動,以及主要產油國是否會調整產量策略以穩定價格。

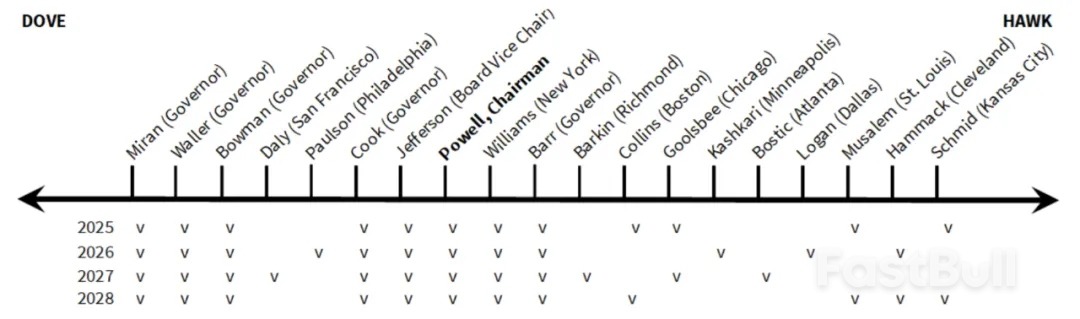

在債券市場緊張不安地評估前景時,美股上週五收盤接近歷史高位,標普500指數徘徊在6900點下方。投資人本週將迎來繁忙的日程,2025年最後一次聯準會政策會議、以及聯準會主席鮑威爾在利率決議公佈後的記者會將是重頭戲。在企業財報方面,甲骨文(ORCL.US)和Adobe(ADBE.US)將在周三公佈財報,博通(AVGO.US)和開市客(COST.US)將在周四公佈財報。經濟數據方面則將延續上週的勞動力市場主題,因故延遲的10月JOLTS職缺數據將於週二公佈,該數據將闡明招聘、解僱和離職情況。

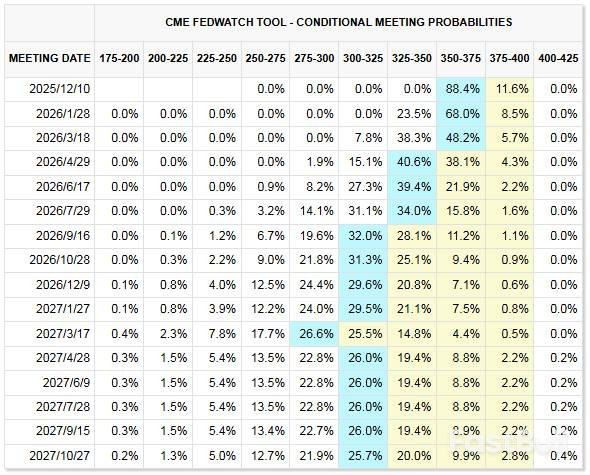

聯準會將於北京時間本週四凌晨3點公佈最新利率決議。交易員幾乎確信聯準會屆時將降息25個基點,使聯邦基金利率降至3.5%-3.75%。同時,市場將密切關注鮑威爾在利率決議公佈後新聞發布會上的講話,以仔細尋找有關聯準會未來利率路徑的任何線索。

上週的經濟數據顯示勞動市場出現裂痕。 ADP和Challenger, Gray Christmas公司的數據均顯示出意外的就業流失和裁員增加。這些疲軟的數據在很大程度上提振了市場對聯準會本週降息的預期。上週五公佈的9月份個人消費支出(PCE)數據顯示通膨放緩,這進一步鞏固了市場的預期。

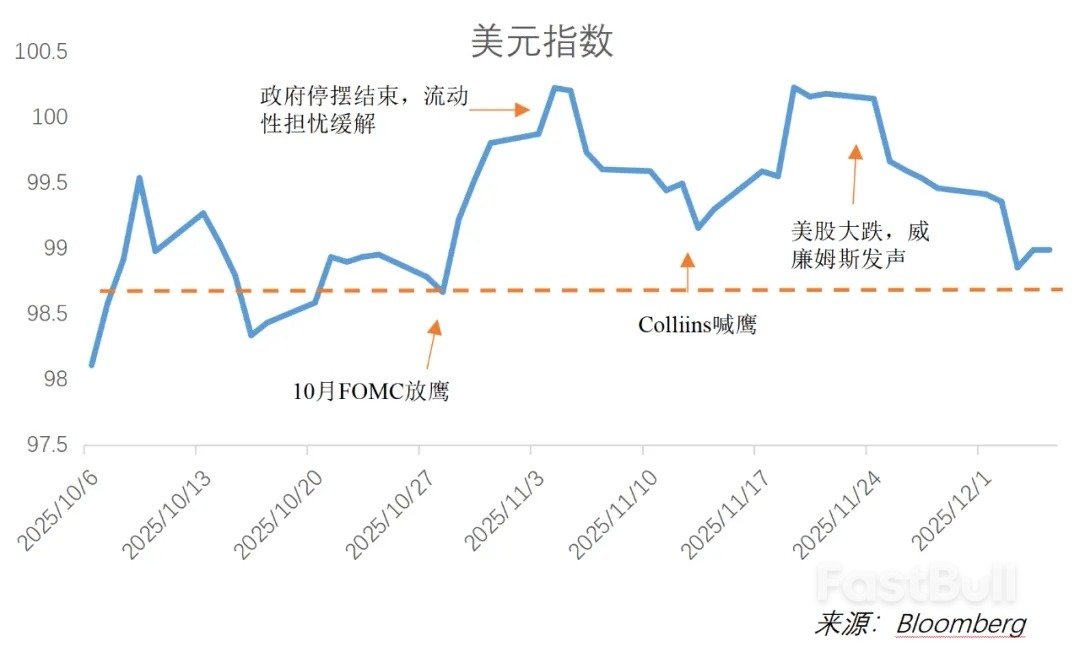

由於夏季美國勞動市場出現惡化跡象,聯準會在10月連續第二次降息。但此後,包括今年擁有投票權的五位聯準會官員紛紛發表了鷹派講話,這表明他們對在12月降息的猶豫或反對態度。而由於美國聯邦政府在10月和11月大部分時間裡的停擺,新的經濟數據的匱乏導緻聯準會內部分歧的進一步加深。

不過,隨著統計機構在停擺結束後努力恢復正常並追趕進度,大量新數據的湧入將有助於緩解聯準會遏制通膨和最大化就業這兩個使命之間持續存在的緊張關係。

但即使降息已是板上釘釘,仍有許多細節值得關注。最重要的是鮑威爾在記者會上發表的評論和問答環節。如果聯準會聲明措辭嚴謹,利率決議的公佈可能不會引發市場波動,但新聞發布會這種更自由的交流形式仍然是高規格的關注焦點。

市場也將收到今年最後一份《經濟預測摘要》,它將勾勒出政策制定者對未來一年(及以後)美國經濟走勢的展望。其中,點陣圖將備受關注,它將讓投資人了解政策制定者對利率路徑的預測、以及聯準會內部的分歧有多嚴重。

本次會議還有其他值得關注的要點。首先,這將是目前擁有投票權的聯邦公開市場委員會成員組成的最後一次政策會議。克里夫蘭、明尼阿波利斯、達拉斯和費城聯邦儲備銀行的主席都將輪值進入投票席位,取代掉波士頓、芝加哥、聖路易斯和堪薩斯城聯邦儲備銀行的同行。

此外,圍繞鮑威爾繼任者的猜測在最近幾天達到了高潮,川普承諾將在明年初提名候選人。白宮國家經濟委員會主任、川普的忠誠支持者凱文哈塞特被普遍視為熱門人選,儘管債券投資者對這一潛在任命愈發緊張不安。

Anna Wong和Stuart Paul等經濟學家表示:"如果鮑威爾在新聞發布會上偏向鷹派以安撫鷹派地區聯儲主席,這還重要嗎?畢竟,下一任美聯儲主席——哈塞特是最熱門人選——最快可能在明年2月就加入理事會,這將使鮑威爾在主席任期的最後幾個月實質上成為'跛腳鴨'。"

上週五,美國股市在樂觀情緒中結束了一周的行情,投資者期盼著本週三(現在更加確定的)的美聯儲降息。儘管股市再次逼近歷史高點,但美國銀行策略師邁克爾·哈特內特指出,年底"聖誕老人行情"開始的勢頭可能面臨威脅。

目前,投資者對"最佳情景" 抱有信心,即聯準會在降息的同時,通膨持續下降,經濟成長仍保持韌性。但哈特內特指出,若聯準會在本週會議上釋放鴿派訊號,這種樂觀情緒或將迎來考驗——因為此類訊號可能暗示經濟放緩幅度超出預期。他在一份報告中明確指出,"唯一能夠阻止聖誕老人行情的因素,就是鴿派降息導致長期國債遭遇拋售"。

正如哈特內特和10年期美債殖利率所清楚顯示的,債券市場對聯準會明年的政策路徑持續感到壓力。隨著數週來表現最糟糕的一周結束,美債殖利率上週五進一步小幅攀升,10年期美債殖利率上漲超過10個基點。

儘管上週五的通膨數據似乎讓本週三的聯準會降息板上釘釘,但高於目標的通膨讀數仍讓投資人對2026年的降息預期產生懷疑。市場氛圍似乎偏向偏鷹派——即便哈塞特接任聯準會主席,市場也開始懷疑他能否實現川普所希望的快速降息。

隨著上週五的通膨數據給早些時候關於裁員和私部門就業崗位流失的就業市場警告蓋棺定論,這將成為聯準會週三需要回答的另一個問題,至少在短期內是如此。關於這幅圖景的更多細節最終應該會在12月16日到來,屆時11月非農就業報告將會發布。

"比特幣是數位黃金」這一說法在今年某種程度上得到了印證,因為部分從美元流出的資金在不同階段流入了加密貨幣(不過更多流向了真正的黃金,黃金今年上漲近60%)。即便是批評者也不得不承認這一點——比特幣今年作為一種非股票、非現金的價值儲藏手段,其價格一直穩定在75,000至120,000美元區間。

但比特幣有一個顯著區別於黃金的歷史:它始終隨著風險偏好波動,與科技股和Meme股熱潮一同飆升,而在市場趨於謹慎時回落。簡單說,它往往與股票同步波動。

然而,今年比特幣預計自2014年以來首次與股票走勢出現方向性分歧。標普500指數今年上漲超過16%,而比特幣明顯處於下跌區間,即便最終翻正,兩者年內表現的巨大差距仍極為罕見。在上週五又一個相當波動的交易日之後,比特幣仍是投資者本週的觀察重點。

交易股票、貨幣、商品、期貨、債券、基金等金融工具或加密貨幣屬高風險行為,這些風險包括損失您的部分或全部投資金額,所以交易並非適合所有投資者。

做出任何財務決定時,應該進行自己的盡職調查,運用自己的判斷力,並諮詢合格的顧問。本網站的內容並非直接針對您,我們也未考慮您的財務狀況或需求。本網站所含資訊不一定是即時提供的,也不一定是準確的。本站提供的價格可能由造市商而非交易所提供。您做出的任何交易或其他財務決定均應完全由您負責,並且您不得依賴通過網站提供的任何資訊。我們不對網站中的任何資訊提供任何保證,並且對因使用網站中的任何資訊而可能造成的任何交易損失不承擔任何責任。

未經本站書面許可,禁止使用、儲存、複製、展現、修改、傳播或分發本網站所含數據。提供本網站所含數據的供應商及交易所保留其所有知識產權。