行情

新聞

分析

使用者

快訊

財經日曆

學習

數據

- 名稱

- 最新值

- 前值

VIP跟單

所有跟單

所有比賽

英國Halifax房價指數年增率 (季調後) (11月)

英國Halifax房價指數年增率 (季調後) (11月)公:--

預: --

前: --

法國貿易經常帳 (未季調) (10月)

法國貿易經常帳 (未季調) (10月)公:--

預: --

前: --

法國貿易帳 (季調後) (10月)

法國貿易帳 (季調後) (10月)公:--

預: --

前: --

法國工業產出月增率 (季調後) (10月)

法國工業產出月增率 (季調後) (10月)公:--

預: --

前: --

意大利零售銷售月增率 (季調後) (10月)

意大利零售銷售月增率 (季調後) (10月)公:--

預: --

前: --

歐元區就業人數年增率 (季調後) (第三季度)

歐元區就業人數年增率 (季調後) (第三季度)公:--

預: --

前: --

歐元區GDP年增率終值 (第三季度)

歐元區GDP年增率終值 (第三季度)公:--

預: --

前: --

歐元區GDP季增率終值 (第三季度)

歐元區GDP季增率終值 (第三季度)公:--

預: --

前: --

歐元區就業人數季增率終值 (季調後) (第三季度)

歐元區就業人數季增率終值 (季調後) (第三季度)公:--

預: --

前: --

歐元區就業人數終值 (季調後) (第三季度)

歐元區就業人數終值 (季調後) (第三季度)公:--

預: --

巴西PPI月增率 (10月)

巴西PPI月增率 (10月)公:--

預: --

前: --

墨西哥消費者信心指數 (11月)

墨西哥消費者信心指數 (11月)公:--

預: --

前: --

加拿大失業率 (季調後) (11月)

加拿大失業率 (季調後) (11月)公:--

預: --

前: --

加拿大就業參與率 (季調後) (11月)

加拿大就業參與率 (季調後) (11月)公:--

預: --

前: --

加拿大就業人數 (季調後) (11月)

加拿大就業人數 (季調後) (11月)公:--

預: --

前: --

加拿大兼職就業人數 (季調後) (11月)

加拿大兼職就業人數 (季調後) (11月)公:--

預: --

前: --

加拿大全職就業人數 (季調後) (11月)

加拿大全職就業人數 (季調後) (11月)公:--

預: --

前: --

美國個人收入月增率 (9月)

美國個人收入月增率 (9月)公:--

預: --

前: --

美國PCE物價指數年增率 (季調後) (9月)

美國PCE物價指數年增率 (季調後) (9月)公:--

預: --

前: --

美國PCE物價指數月增率 (9月)

美國PCE物價指數月增率 (9月)公:--

預: --

前: --

美國個人支出月增率 (季調後) (9月)

美國個人支出月增率 (季調後) (9月)公:--

預: --

前: --

美國核心PCE物價指數月增率 (9月)

美國核心PCE物價指數月增率 (9月)公:--

預: --

前: --

美國核心PCE物價指數年增率 (9月)

美國核心PCE物價指數年增率 (9月)公:--

預: --

前: --

美國密西根大學五年通膨年增率初值 (12月)

美國密西根大學五年通膨年增率初值 (12月)公:--

預: --

前: --

美國實際個人消費支出月增率 (9月)

美國實際個人消費支出月增率 (9月)公:--

預: --

前: --

美國五至十年期通膨率預期 (12月)

美國五至十年期通膨率預期 (12月)公:--

預: --

前: --

美國密西根大學現況指數初值 (12月)

美國密西根大學現況指數初值 (12月)公:--

預: --

前: --

美國密西根大學消費者信心指數初值 (12月)

美國密西根大學消費者信心指數初值 (12月)公:--

預: --

前: --

美國密歇根大學一年期通膨率預期初值 (12月)

美國密歇根大學一年期通膨率預期初值 (12月)公:--

預: --

前: --

美國密西根大學消費者預期指數初值 (12月)

美國密西根大學消費者預期指數初值 (12月)公:--

預: --

前: --

美國當週鑽井總數

美國當週鑽井總數--

預: --

前: --

美國當周石油鑽井總數

美國當周石油鑽井總數--

預: --

前: --

美國消費信貸 (季調後) (10月)

美國消費信貸 (季調後) (10月)--

預: --

前: --

中國大陸外匯存底 (11月)

中國大陸外匯存底 (11月)--

預: --

前: --

中國大陸出口額年增率 (美元) (11月)

中國大陸出口額年增率 (美元) (11月)--

預: --

前: --

中國大陸進口額年增率 (人民幣) (11月)

中國大陸進口額年增率 (人民幣) (11月)--

預: --

前: --

中國大陸進口額年增率 (美元) (11月)

中國大陸進口額年增率 (美元) (11月)--

預: --

前: --

中國大陸進口額 (人民幣) (11月)

中國大陸進口額 (人民幣) (11月)--

預: --

前: --

中國大陸貿易帳 (人民幣) (11月)

中國大陸貿易帳 (人民幣) (11月)--

預: --

前: --

中國大陸出口額 (11月)

中國大陸出口額 (11月)--

預: --

前: --

日本工資月增率 (10月)

日本工資月增率 (10月)--

預: --

前: --

日本貿易帳 (10月)

日本貿易帳 (10月)--

預: --

前: --

日本名義GDP季增率修正值 (第三季度)

日本名義GDP季增率修正值 (第三季度)--

預: --

前: --

日本貿易帳 (季調後 ) (海關數據) (10月)

日本貿易帳 (季調後 ) (海關數據) (10月)--

預: --

前: --

日本年度GDP季增率修正值 (第三季度)

日本年度GDP季增率修正值 (第三季度)--

預: --

中國大陸出口額年增率 (人民幣) (11月)

中國大陸出口額年增率 (人民幣) (11月)--

預: --

前: --

中國大陸貿易帳 (美元) (11月)

中國大陸貿易帳 (美元) (11月)--

預: --

前: --

德國工業產出月增率 (季調後) (10月)

德國工業產出月增率 (季調後) (10月)--

預: --

前: --

歐元區Sentix投資者信心指數 (12月)

歐元區Sentix投資者信心指數 (12月)--

預: --

前: --

加拿大領先指標月增率 (11月)

加拿大領先指標月增率 (11月)--

預: --

前: --

加拿大全國經濟信心指數

加拿大全國經濟信心指數--

預: --

前: --

美國達拉斯聯邦儲備銀行PCE物價指數年增率 (9月)

美國達拉斯聯邦儲備銀行PCE物價指數年增率 (9月)--

預: --

前: --

美國3年期公債拍賣殖利率

美國3年期公債拍賣殖利率--

預: --

前: --

英國BRC總體零售銷售年增率 (11月)

英國BRC總體零售銷售年增率 (11月)--

預: --

前: --

英國BRC同店零售銷售年增率 (11月)

英國BRC同店零售銷售年增率 (11月)--

預: --

前: --

澳洲隔夜拆借利率

澳洲隔夜拆借利率--

預: --

前: --

澳洲央行利率決議

澳洲央行利率決議 澳洲聯儲主席布洛克召開貨幣政策記者會

澳洲聯儲主席布洛克召開貨幣政策記者會 德國出口月率 (季調後) (10月)

德國出口月率 (季調後) (10月)--

預: --

前: --

美國NFIB小型企業信心指數 (季調後) (11月)

美國NFIB小型企業信心指數 (季調後) (11月)--

預: --

前: --

墨西哥核心消費者物價指數 (CPI) 年增率 (11月)

墨西哥核心消費者物價指數 (CPI) 年增率 (11月)--

預: --

前: --

無匹配數據

* 與華為 (HWT.UL)合作的中國汽車製造商--賽力斯A股 周一早盤一度升4%,其H股 則勁揚8.3%,被調入港股通標的名單。

* 中證新能源汽車指數 3盤中漲0.8%。

* 深交所發布關於深港通下的港股通標的證券名單調整的公告稱,因賽力斯在香港市場價格穩定期結束且相應A股上市滿10個交易日,港股通標的證券名單發生調整併自12月1日起生效。(完)

更多股市簡訊請點選

* 香港股市的資源板塊周一早盤大漲,恆生原材料指數 (.HSCIM)一度飆升5.9%。

* 金業巨頭--紫金礦業港股 勁揚6.5%,洛陽鉬業 升8.1%。

現貨金周一亞市早盤從近三周高位小幅回落,在對本月稍晚美國降息的押注增加之際,投資者對黃金獲利了結,而現貨銀則創下歷史新高。

銅價上周五則創下了每噸逾11,200美元的歷史新高,因美國以外的金屬供應趨緊,美元走軟進一步推動銅價上漲。(完)

更多股市簡訊請點選

* 香港股市的資源板塊周二重挫,恆生原材料指數 (.HSCIM)一度急瀉5.1%。

* 金業巨頭--紫金礦業港股 一度挫4.9%,小金屬龍頭--洛陽鉬業 則跌4.8%。

* 金價周二連續第四個交易日下跌,受美元走堅和美國下月降息預期減弱的拖累。

美國國會議員上周達成協議,結束了有史以來最長的美國政府關門。政府停擺期間官方經濟數據缺失,這幫助抑制了對美聯儲在12月再次降息的預期。

美聯儲副主席杰斐遜周一表示,隨著貨幣政策逐步接近不會對通脹構成下行壓力的水平,美聯儲在進一步降息方面需要“謹慎推進”。這削弱了下月降息的預期。

* 銅價周一連續第二個交易日下跌,受累於美元略微走強、美聯儲再次降息的希望減弱以及一系列宏觀擔憂。(完)

更多股市簡訊請點選

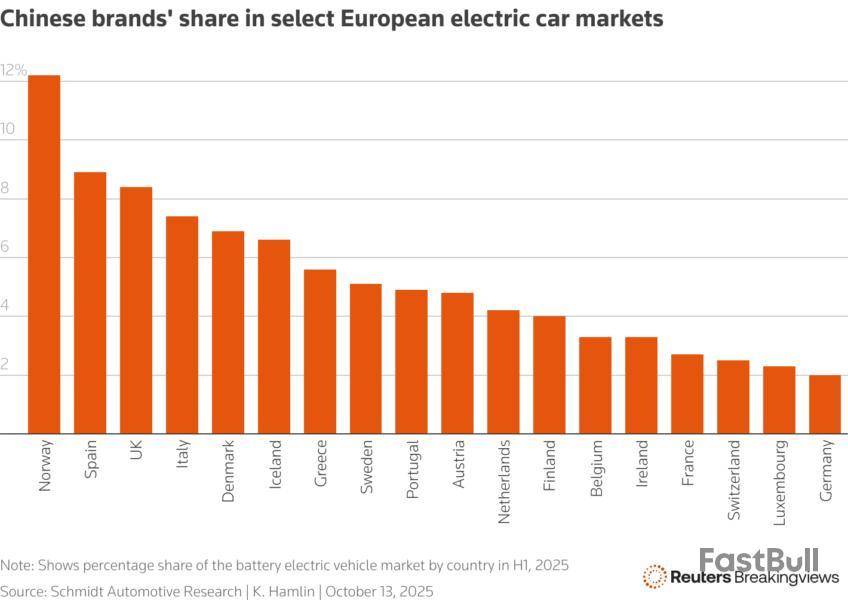

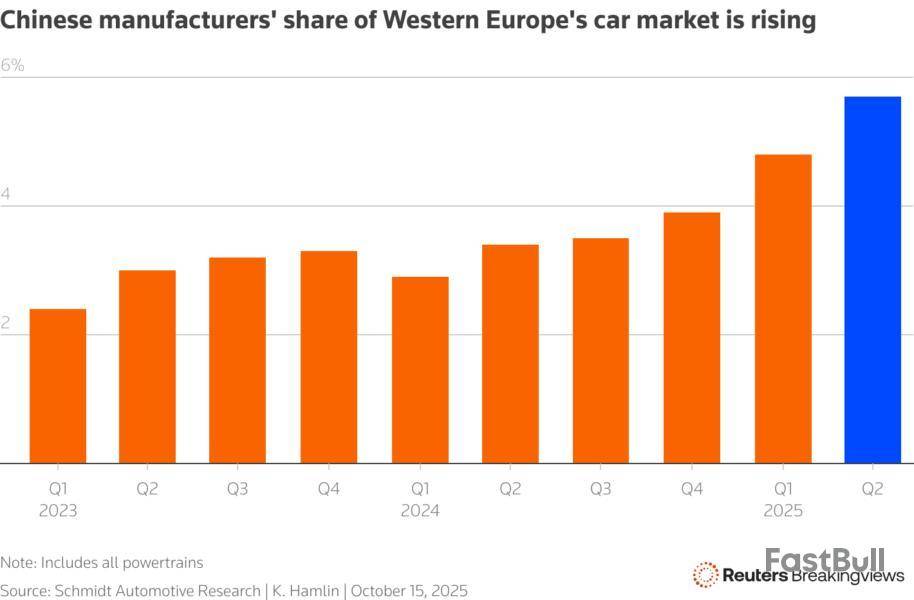

高檔汽車將成為中國汽車製造商進軍歐洲的下一個戰場。儘管歐盟執委會去年對電動汽車徵收高達45%的關稅,但2025年迄今,中國汽車製造商在歐盟的銷量幾乎翻了一番。如今,比亞迪 等中國車企將瞄準高端市場。新技術和具有競爭力的價格意味著它們可以在寶馬 、保時捷等車企的本土市場與之一爭高下。

歐盟去年10月開始實施的關稅舉措並未成為主要障礙。根據JATO Dynamics數據,2025年前8個月,中國品牌電動汽車在歐盟25個市場的市場份額從2024年的7%上升到7.6%。汽車製造商也在轉向其他動力系統,尤其是混合動力汽車,以規避關稅。數據顯示,1-8月中國品牌在這25個國家的總銷量比去年同期增長了94%,至逾30萬輛。

中國車企有充分理由在西方市場擴大銷售。在國內,車企們面臨著產能過剩問題--根據AlixPartners數據,工廠每年生產的汽車數量是國內市場消費者每年購買量的兩倍,這促使各汽車品牌不得不降低價格。儘管有關稅,但出口通常會帶來更豐厚的利潤:比亞迪已將歐洲大陸的售價提高到中國的兩倍甚至三倍。

中國車企此前在歐洲推出大眾車型取得初步成功,如上汽集團 的MG4和零跑汽車 的T03等,他們的售價分別約為3萬歐元(34,986 美元)和2萬歐元。但保時捷的Taycan或梅賽德斯-奔馳 的EQS等性能優越、配置更高的高檔汽車正成為越來越有吸引力的目標。

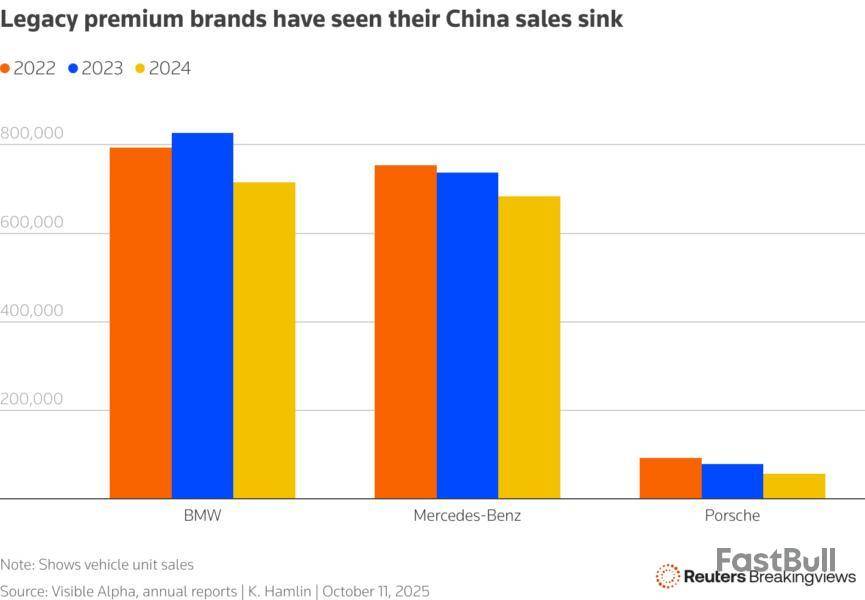

中國國內市場的情況就預示著未來(歐洲市場)可能出現的局面。根據Bernstein的數據,截至2025年8月,消費者需求疲軟已導致高端品牌銷量連續19個月下滑。但真正的輸家是傳統品牌。2025年上半年,保時捷在中國的交付量與去年同期相比下降了28%。同期奔馳在華銷量下降了14%,而寶馬的交付量則下降了16%。Automobility數據顯示,總體而言,德系品牌今年上半年銷量下降了7%,而中國本土品牌銷量則增長了四分之一。

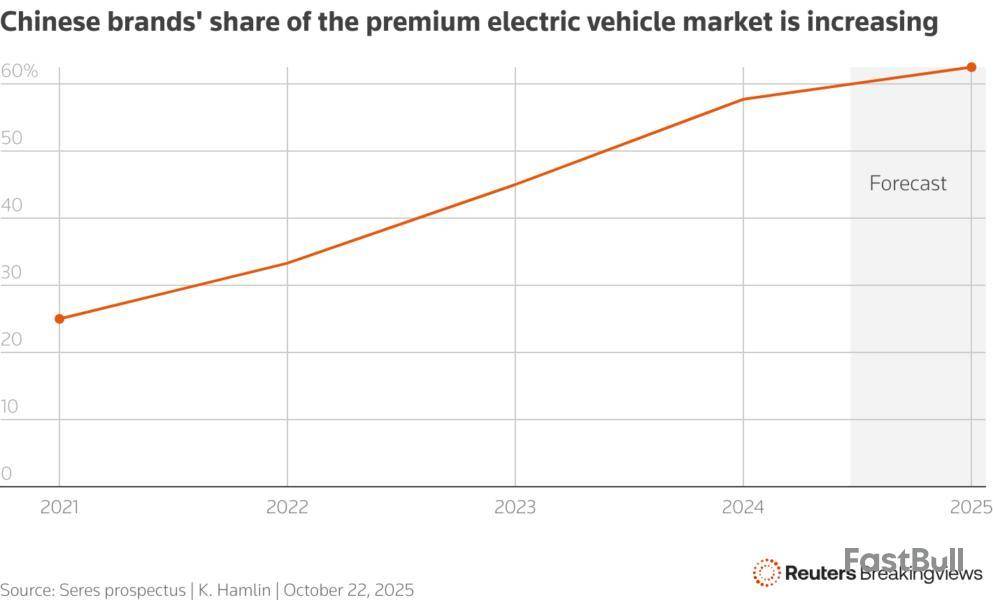

尤其是中國品牌在高端電動汽車領域迅速擴大市場份額,根據有國資背景的賽力斯(Seres) 為其香港上市提交的招股說明書中的數據,高端電動汽車銷量中中國品牌占比超過一半。據彭博報導,去年該公司的AITO品牌成為中國售價50萬元(70,195.14美元)以上車型中最暢銷的品牌。

現在,比亞迪等中國車企都渴望在歐洲市場複製這一成功。下一波進入歐洲大陸或擴大在該市場業務的品牌包括比亞迪旗下騰勢(Denza)、毛主席曾經最喜歡的紅旗、上汽集團的IM品牌、小鵬汽車 、吉利汽車 的極氪等。後起之秀小米汽車 也準備進軍歐洲市場。Visible Alpha調查的分析師們預計,儘管小米在2024年才賣出其第一輛車,但今年在華交付量將接近40萬輛。

歐洲汽車業高管們並不感到害怕。他們一致認為,他們更成熟的汽車品牌所具有的知名度和歷史使其相對於中國新進品牌具有持久的優勢。麥肯錫(McKinsey)今年早些時候的一項調查顯示,超過90%的買家在購買豪華汽車時將品牌傳承視為一個重要考慮因素。同一調查還顯示,在遍布非洲、亞洲、中東和歐洲的受訪者中,71%表示在下次購買汽車時不太可能考慮中國汽車。

然而,10年前這些看法在中國也許也站得住腳。此外,中國本土品牌可以利用其他優勢。誠然,卡拉OK機和內置冰箱等中國車企的許多創新技術在倫敦或柏林並不引人注目。但超長續航電池(比亞迪的一些混合動力車一次充電可行駛1,000多公里)和快速充電系統等先進技術可能具有廣泛的吸引力。

性價比是另一個誘惑。小米曾將其新款電動汽車SU7 Ultra與保時捷的Taycan Turbo進行對比,但其在中國的售價僅為Taycan Turbo的三分之一左右。實際上,許多汽車製造商不會把價格定得比老牌同行低太多,以免損害各自的品牌價值,但他們可以通過增加車輛的豪華配置來進行價格競爭。JATO分析師Juan Felipe Munoz-Vieira認為,騰勢配備環繞式屏幕的未來風格駕駛艙將帶來“驚艷效果”,注重身份的買家會樂于接受。

他們還受益於歐洲車企在中國的早期經驗。例如,大眾汽車 等公司在中國市場越來越多地採用“在中國,為中國”的理念,打造符合當地消費者口味的產品。在今年的慕尼黑車展上,包括紅旗在內的中國汽車品牌則宣傳其“在歐洲,為歐洲”戰略;小鵬汽車表示將在當地設立研發中心,小米也在當地招聘研發人員。

如果目前的關稅擋不住中國車企,歐洲政界人士可能會考慮設置更多貿易壁壘。例如,他們可能會提高關稅、引入最低價格和配額,或對聯網汽車實施更嚴格的規定。不過,中國企業仍有其他選擇,比如本土化。Polestar Automotive 、小鵬和比亞迪等車企都在推進在該地區的生產計劃。比亞迪認為,它最快2028年就能在當地生產所有銷往歐洲的汽車。

高端汽車製造商已經在承受中國價格戰和特朗普關稅之苦。據 Visible Alpha調查的分析師預計,梅賽德斯-奔馳和保時捷明年的息稅前利潤率將分別僅為6.8%和8.5%,約為2023年水平的一半。中國車企的下一波攻勢意味著它們未來幾年的日子仍不好過。(完)

* 中國物流巨頭--順豐控股A股 周五早盤挫2.7%,H股 則一度跌3.2%。

* 順豐控股周四表示,在積極主動市場拓展和長期戰略投入之下,三季度淨利潤短期承壓,同比減8.5%;但公司將致力於四季度淨利同比基本持平,今年全年保持穩健增長。

分業務板塊來看,速運物流業務收入同比增長14.4%,業務規模穩步擴大;供應鏈及國際業務收入同比下降5.3%,主要因國際貨運代理業務收入受海運價格較去年同期高位顯著回落影響,但公司國際快遞及跨境電商物流收入快速增長。(完)

更多股市簡訊請點選

交易股票、貨幣、商品、期貨、債券、基金等金融工具或加密貨幣屬高風險行為,這些風險包括損失您的部分或全部投資金額,所以交易並非適合所有投資者。

做出任何財務決定時,應該進行自己的盡職調查,運用自己的判斷力,並諮詢合格的顧問。本網站的內容並非直接針對您,我們也未考慮您的財務狀況或需求。本網站所含資訊不一定是即時提供的,也不一定是準確的。本站提供的價格可能由造市商而非交易所提供。您做出的任何交易或其他財務決定均應完全由您負責,並且您不得依賴通過網站提供的任何資訊。我們不對網站中的任何資訊提供任何保證,並且對因使用網站中的任何資訊而可能造成的任何交易損失不承擔任何責任。

未經本站書面許可,禁止使用、儲存、複製、展現、修改、傳播或分發本網站所含數據。提供本網站所含數據的供應商及交易所保留其所有知識產權。