行情

新聞

分析

使用者

快訊

財經日曆

學習

數據

- 名稱

- 最新值

- 前值

VIP跟單

所有跟單

所有比賽

法國貿易帳 (季調後) (10月)

法國貿易帳 (季調後) (10月)公:--

預: --

歐元區就業人數年增率 (季調後) (第三季度)

歐元區就業人數年增率 (季調後) (第三季度)公:--

預: --

加拿大兼職就業人數 (季調後) (11月)

加拿大兼職就業人數 (季調後) (11月)公:--

預: --

前: --

加拿大失業率 (季調後) (11月)

加拿大失業率 (季調後) (11月)公:--

預: --

前: --

加拿大全職就業人數 (季調後) (11月)

加拿大全職就業人數 (季調後) (11月)公:--

預: --

前: --

加拿大就業參與率 (季調後) (11月)

加拿大就業參與率 (季調後) (11月)公:--

預: --

前: --

加拿大就業人數 (季調後) (11月)

加拿大就業人數 (季調後) (11月)公:--

預: --

前: --

美國PCE物價指數月增率 (9月)

美國PCE物價指數月增率 (9月)公:--

預: --

前: --

美國個人收入月增率 (9月)

美國個人收入月增率 (9月)公:--

預: --

前: --

美國核心PCE物價指數月增率 (9月)

美國核心PCE物價指數月增率 (9月)公:--

預: --

前: --

美國PCE物價指數年增率 (季調後) (9月)

美國PCE物價指數年增率 (季調後) (9月)公:--

預: --

前: --

美國核心PCE物價指數年增率 (9月)

美國核心PCE物價指數年增率 (9月)公:--

預: --

前: --

美國個人支出月增率 (季調後) (9月)

美國個人支出月增率 (季調後) (9月)公:--

預: --

美國五至十年期通膨率預期 (12月)

美國五至十年期通膨率預期 (12月)公:--

預: --

前: --

美國實際個人消費支出月增率 (9月)

美國實際個人消費支出月增率 (9月)公:--

預: --

美國當週鑽井總數

美國當週鑽井總數公:--

預: --

前: --

美國當周石油鑽井總數

美國當周石油鑽井總數公:--

預: --

前: --

美國消費信貸 (季調後) (10月)

美國消費信貸 (季調後) (10月)公:--

預: --

中國大陸外匯存底 (11月)

中國大陸外匯存底 (11月)公:--

預: --

前: --

日本貿易帳 (10月)

日本貿易帳 (10月)公:--

預: --

前: --

日本名義GDP季增率修正值 (第三季度)

日本名義GDP季增率修正值 (第三季度)公:--

預: --

前: --

中國大陸進口額年增率 (人民幣) (11月)

中國大陸進口額年增率 (人民幣) (11月)公:--

預: --

前: --

中國大陸出口額 (11月)

中國大陸出口額 (11月)公:--

預: --

前: --

中國大陸進口額 (人民幣) (11月)

中國大陸進口額 (人民幣) (11月)公:--

預: --

前: --

中國大陸貿易帳 (人民幣) (11月)

中國大陸貿易帳 (人民幣) (11月)公:--

預: --

前: --

中國大陸出口額年增率 (美元) (11月)

中國大陸出口額年增率 (美元) (11月)公:--

預: --

前: --

中國大陸進口額年增率 (美元) (11月)

中國大陸進口額年增率 (美元) (11月)公:--

預: --

前: --

德國工業產出月增率 (季調後) (10月)

德國工業產出月增率 (季調後) (10月)公:--

預: --

歐元區Sentix投資者信心指數 (12月)

歐元區Sentix投資者信心指數 (12月)公:--

預: --

前: --

加拿大全國經濟信心指數

加拿大全國經濟信心指數公:--

預: --

前: --

英國BRC同店零售銷售年增率 (11月)

英國BRC同店零售銷售年增率 (11月)--

預: --

前: --

英國BRC總體零售銷售年增率 (11月)

英國BRC總體零售銷售年增率 (11月)--

預: --

前: --

澳洲隔夜拆借利率

澳洲隔夜拆借利率--

預: --

前: --

澳洲央行利率決議

澳洲央行利率決議 澳洲聯儲主席布洛克召開貨幣政策記者會

澳洲聯儲主席布洛克召開貨幣政策記者會 德國出口月率 (季調後) (10月)

德國出口月率 (季調後) (10月)--

預: --

前: --

美國NFIB小型企業信心指數 (季調後) (11月)

美國NFIB小型企業信心指數 (季調後) (11月)--

預: --

前: --

墨西哥12個月通膨年增率 (CPI) (11月)

墨西哥12個月通膨年增率 (CPI) (11月)--

預: --

前: --

墨西哥核心消費者物價指數 (CPI) 年增率 (11月)

墨西哥核心消費者物價指數 (CPI) 年增率 (11月)--

預: --

前: --

墨西哥PPI年增率 (11月)

墨西哥PPI年增率 (11月)--

預: --

前: --

美國當周紅皮書同店零售銷售指數年增率

美國當周紅皮書同店零售銷售指數年增率--

預: --

前: --

美國JOLTS職位空缺 (季調後) (10月)

美國JOLTS職位空缺 (季調後) (10月)--

預: --

前: --

中國大陸M1貨幣供應量年增率 (11月)

中國大陸M1貨幣供應量年增率 (11月)--

預: --

前: --

中國大陸M0貨幣供應量年增率 (11月)

中國大陸M0貨幣供應量年增率 (11月)--

預: --

前: --

中國大陸M2貨幣供應量年增率 (11月)

中國大陸M2貨幣供應量年增率 (11月)--

預: --

前: --

美國EIA當年短期前景原油產量預期 (12月)

美國EIA當年短期前景原油產量預期 (12月)--

預: --

前: --

美國EIA次年天然氣產量預期 (12月)

美國EIA次年天然氣產量預期 (12月)--

預: --

前: --

美國EIA次年短期原油產量預期 (12月)

美國EIA次年短期原油產量預期 (12月)--

預: --

前: --

EIA月度短期能源展望報告

EIA月度短期能源展望報告 美國當週API汽油庫存

美國當週API汽油庫存--

預: --

前: --

美國當週API庫欣原油庫存

美國當週API庫欣原油庫存--

預: --

前: --

美國當週API原油庫存

美國當週API原油庫存--

預: --

前: --

美國當週API精煉油庫存

美國當週API精煉油庫存--

預: --

前: --

韓國失業率 (季調後) (11月)

韓國失業率 (季調後) (11月)--

預: --

前: --

日本路透短觀非製造業景氣判斷指數 (12月)

日本路透短觀非製造業景氣判斷指數 (12月)--

預: --

前: --

日本路透短觀製造業景氣判斷指數 (12月)

日本路透短觀製造業景氣判斷指數 (12月)--

預: --

前: --

日本國內企業商品價格指數月增率 (11月)

日本國內企業商品價格指數月增率 (11月)--

預: --

前: --

日本國內企業商品價格指數年增率 (11月)

日本國內企業商品價格指數年增率 (11月)--

預: --

前: --

中國大陸PPI年增率 (11月)

中國大陸PPI年增率 (11月)--

預: --

前: --

中國大陸CPI月增率 (11月)

中國大陸CPI月增率 (11月)--

預: --

前: --

意大利工業產出年增率 (季調後) (10月)

意大利工業產出年增率 (季調後) (10月)--

預: --

前: --

無匹配數據

MỚI

VIMC và Cảng Hải Phòng hợp tác cùng tập đoàn Trung Quốc mở tuyến vận tải mới sang Mỹ

Tổng Công ty Hàng hải Việt Nam (VIMC) và Cảng Hải Phòng vừa phối hợp với Tập đoàn Cảng Vịnh Bắc Bộ (Beibu Group, Trung Quốc) khai trương tuyến vận tải thử nghiệm kết nối Quảng Tây – Hải Phòng – Mỹ, mở ra cơ hội trung chuyển hàng hóa xuất khẩu từ Trung Quốc sang thị trường quốc tế.

Chuyến tàu thử nghiệm đánh dấu bước tiến mới trong logistics Việt – Trung

Ngày 25/11/2025, VIMC và Cảng Hải Phòng cùng Beibu Group tổ chức lễ đón chuyến tàu thử nghiệm đầu tiên trên tuyến dịch vụ Quảng Tây (Cảng Bắc Hải, Trung Quốc) – Hải Phòng – Mỹ. Đây là tuyến thứ hai Beibu Group kết nối với Cảng Hải Phòng, sau tuyến khai trương đầu năm 2025, cho thấy sự mở rộng hợp tác vận tải và logistics giữa Việt Nam và Trung Quốc.

Ông Lê Quang Trung, Phó Tổng Giám đốc VIMC, cho biết nhờ vị trí địa lý thuận lợi, Cảng Hải Phòng chỉ cách Cảng Vịnh Bắc Bộ nửa ngày hải trình, trở thành điểm trung chuyển lý tưởng cho hàng hóa từ Trung Quốc vào Việt Nam, đồng thời mở rộng ra các tuyến xuyên Thái Bình Dương, tới châu Âu và Mỹ.

Chi tiết tuyến vận tải mới

Tuyến Quảng Tây – Hải Phòng – Mỹ có Cảng Vịnh Bắc Bộ đảm nhận khâu gom hàng, đặc biệt là pháo hoa xuất khẩu từ Quảng Tây – quốc gia chiếm 90% sản lượng pháo hoa toàn cầu. Cảng Hải Phòng sẽ là điểm trung chuyển, kết nối hàng hóa đi các thị trường lớn như Mỹ và châu Âu.

Các bên cho biết, sau chuyến tàu thử nghiệm, họ sẽ đánh giá hiệu quả vận hành và nhu cầu thị trường để cân nhắc mở tuyến thường kỳ chính thức.

Tác động và triển vọng

Việc khai trương tuyến vận tải mới không chỉ thúc đẩy giao thương giữa Quảng Tây và Việt Nam mà còn mở ra triển vọng hợp tác sâu rộng hơn trong lĩnh vực logistics, vận tải biển khu vực. Đây là bước đi chiến lược giúp Cảng Hải Phòng nâng cao năng lực trung chuyển hàng hóa xuất khẩu sang các thị trường quốc tế, góp phần tăng tính cạnh tranh và phát triển bền vững của ngành hàng hải Việt Nam.

Quý 3 chứng kiến mùa “bội thu” của nhóm cảng biển, khi sản lượng hàng hóa qua cảng tăng mạnh, biên lợi nhuận cải thiện và dòng tiền tích lũy kỷ lục.

Theo thống kê của VietstockFinance, 25 doanh nghiệp cảng biển trên sàn ghi nhận doanh thu hợp nhất khoảng 12.5 ngàn tỷ đồng, tăng 21% so với cùng kỳ năm trước. Lợi nhuận ròng xấp xỉ 2 ngàn tỷ đồng, tăng 11%; nếu loại trừ khoản lỗ 131 tỷ đồng của PAP, mức tăng lợi nhuận toàn ngành lên tới 18%.

Nhóm cảng thuộc VIMC bứt phá

Khối cảng biển của Tổng Công ty Hàng hải Việt Nam - CTCP (VIMC, UPCoM: MVN) là điểm sáng lớn nhất trong quý này với nhiều đơn vị ghi nhận kết quả cao kỷ lục.

Tại phía Nam, Cảng Sài Gòn dẫn đầu với lợi nhuận ròng hơn 168 tỷ đồng, gấp gần 15 lần cùng kỳ và là mức cao nhất nhiều năm. Doanh thu dịch vụ cảng tăng 35%, đạt 330 tỷ đồng, biên lợi nhuận gộp vọt từ 14% lên 40.3%. SGP còn hưởng lợi từ phần lãi 68 tỷ đồng từ công ty liên doanh/liên kết, gần gấp đôi cùng kỳ.

Ở miền Bắc, Cảng Cái Lân tăng lợi nhuận hơn 6 lần, lên 754 triệu đồng; doanh thu tăng 82% lên hơn 15 tỷ đồng nhờ sản lượng hàng qua cảng tăng mạnh. Cảng Nghệ Tĩnh lãi gấp đôi, đạt 5.1 tỷ đồng, nhờ hoạt động xếp dỡ sôi động tại khu vực Cửa Lò và Bến Thủy.

Miền Trung cũng ghi nhận nhiều điểm sáng. Cảng Cam Ranh báo lãi tăng 72% lên 7 tỷ đồng, doanh thu tăng 60% đạt gần 57 tỷ đồng, cao nhất từ 2021. Nhờ sản lượng tăng, Cảng Đà Nẵng lập kỷ lục mới với lợi nhuận 112 tỷ đồng và doanh thu 416 tỷ đồng. Biên lợi nhuận gộp vọt lên 42.3%.

Cảng Quy Nhơn lãi tăng gần 40% lên 35 tỷ đồng; Cảng Cần Thơ tăng lợi nhuận 13%, doanh thu tăng 42%. Cảng Hải Phòng dù lợi nhuận ròng giảm 23% còn 261 tỷ đồng do không còn khoản thu nhập khác, nhưng lợi nhuận gộp lên mức cao nhất lịch sử, biên lãi gộp tăng từ 38.9% lên 51.1%.

Theo đó, doanh thu hợp nhất của MVN đạt gần 5.3 ngàn tỷ đồng, lợi nhuận ròng 669 tỷ đồng, tăng 30%. Biên lợi nhuận gộp cũng vươn lên mức cao nhất 3 năm.

Hệ thống VIMC gặt hái kết quả khả quan trong quý 3Nguồn: Người viết tổng hợp

Nhiều doanh nghiệp khu vực miền Bắc và Nam lập đỉnh

Ở miền Bắc, Cảng Xanh Vip có quý kinh doanh tốt nhất từ trước tới nay với lợi nhuận 125 tỷ đồng, tăng gấp rưỡi cùng kỳ; doanh thu 304 tỷ đồng, tăng 16%. Biên lợi nhuận gộp vọt lên 54% - mức cao hiếm có trong ngành. VGR hưởng lợi từ việc hết chi phí sửa chữa lớn, tăng đơn giá cước nội địa, giảm khấu hao và có thêm khoản bồi thường bảo hiểm do bão Yagi.

Kết quả khả quan của VGR cũng kéo lợi nhuận hợp nhất của Container Việt Nam tăng gần 50% lên 79 tỷ đồng. Ngoài VGR, Cảng Nam Hải Đình Vũ cũng đóng góp tích cực.

Cảng Dịch vụ Dầu khí Đình Vũ và Cảng Quảng Ninh đều báo lợi nhuận tăng nhờ hoạt động bốc xếp hàng hóa sôi động.

Phía Nam, doanh thu Cảng Đồng Nai lên kỷ lục 399 tỷ đồng, lợi nhuận 128 tỷ đồng, cùng tăng 20%. Sản lượng qua cảng tăng 14-16%, tiếp tục củng cố vị thế cảng trọng điểm khu vực. Cảng Cát Lái cũng báo lãi cao nhất từ trước tới nay, 29 tỷ đồng, tăng 42% nhưng chủ yếu nhờ mảng vận tải.

Kho vận Miền Nam lãi 82 tỷ đồng, tăng 50% dù doanh thu đi ngang. Biên lợi nhuận gộp cải thiện mạnh từ 14.3% lên 21%, giúp STG báo kết quả cao nhất lịch sử.

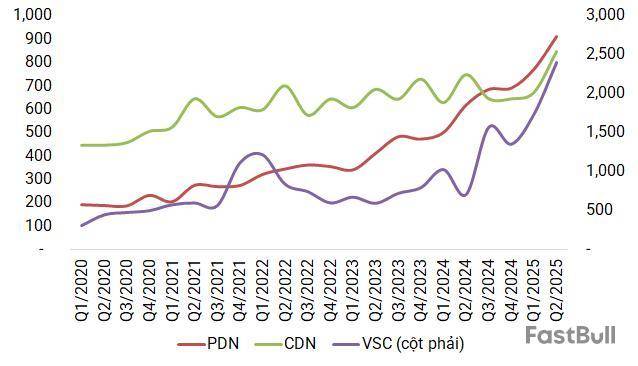

Doanh thu PDN tạo đỉnh, trong khi lợi nhuận chỉ thấp hơn quý 2 trước đó

Doanh nghiệp đầu ngành và ngoại lệ hiếm hoi

Là đơn vị đầu ngành, Gemadept duy trì đà tăng trưởng ổn định. Quý 3, doanh thu tăng 23% đạt gần 1.6 ngàn tỷ đồng, cao nhất từ trước tới nay. Dù lợi nhuận giảm nhẹ 6% còn 315 tỷ đồng, kết quả vẫn được xem là tích cực nhờ đóng góp lớn từ các công ty liên doanh, đặc biệt là cảng Gemalink tại Cái Mép - Thị Vải.

Ngược lại, Đầu tư và Phát triển Cảng Đình Vũ lãi giảm mạnh 37% còn 81 tỷ đồng, doanh thu giảm 28% còn 129 tỷ đồng, đánh dấu quý thứ 6 liên tiếp sụt giảm. Một công ty con khác của VSC là VSC Green Logistics lại giảm lợi nhuận 33%, còn 3.5 tỷ đồng do sản lượng hàng qua bãi sụt giảm.

Duy nhất, Dầu khí Đầu tư Khai thác Cảng Phước An (UPCoM: PAP) tiếp tục là “nốt trầm” khi lỗ hơn 131 tỷ đồng do cảng mới vận hành, doanh thu chưa đủ bù chi phí.

Cảng Gemalink đóng góp đáng kể vào lợi nhuận của GMD

Tiền gửi ngân hàng dồi dào

Lợi nhuận cải thiện giúp dòng tiền tích lũy của nhiều doanh nghiệp cảng biển tiếp tục dồi dào. Đến cuối quý 3, lượng tiền gửi ngân hàng của các đơn vị đồng loạt lập đỉnh mới.

CCR nắm giữ hơn 50 tỷ đồng tiền gửi, cao nhất từ trước tới nay. Tương tự, CDN có 809 tỷ đồng tiền gửi kỳ hạn, tăng hơn 200 tỷ đồng từ đầu năm. CPI cũng nâng lượng tiền gửi lên gần 13 tỷ đồng, MVN tích lũy hơn 9.2 ngàn tỷ đồng, PDN giữ 880 tỷ đồng, trong khi SGP nâng gấp đôi lượng tiền gửi lên hơn 1.1 ngàn tỷ đồng so với cách đây 2 năm, sau khi lợi nhuận quý 3 khởi sắc.

VGR cũng gia tăng “của để dành” lên 848 tỷ đồng, liên tiếp lập cột mốc mới nhiều năm qua. Các doanh nghiệp như PSN, CMP hay GIC đều ghi nhận xu hướng tương tự khi tiền gửi duy trì đà tăng liên tục từ năm ngoái đến nay.

Tiền gửi ngân hàng của CDN tiếp tục lên cao sau mỗi quý

Tử Kính

FILI - 13:00:00 18/11/2025

Doanh nghiệp cảng biển vào chu kỳ mới

Nhiều doanh nghiệp đẩy mạnh đầu tư mở rộng năng lực khai thác cảng biển

Lợi nhuận doanh nghiệp cảng biển bật tăng trong quý III/2025 nhờ hoạt động xuất nhập khẩu sôi động. Đà mở rộng công suất cùng tiềm năng tăng giá dịch vụ đang mở ra chu kỳ tăng trưởng mới cho toàn ngành.

Kết quả kinh doanh khởi sắc

Theo Cục Thống kê, 10 tháng năm 2025, tổng kim ngạch xuất nhập khẩu hàng hóa cả nước đạt 762,44 tỷ USD, tăng 17,4% so với cùng kỳ năm trước. Trong đó, xuất khẩu tăng 16,2% và nhập khẩu tăng 18,6%, giúp hoạt động giao thương qua hệ thống cảng biển duy trì nhịp độ sôi động, tạo đòn bẩy cho kết quả kinh doanh khả quan của các doanh nghiệp khai thác cảng.

Báo cáo tài chính quý III/2025 của Công ty cổ phần Container Việt Nam (Viconship, mã VSC) cho thấy, doanh thu thuần tăng 134,9 tỷ đồng, tương đương tăng 19% so với cùng kỳ năm trước, nhờ hoạt động kinh doanh của các công ty con, đặc biệt là Cảng Xanh VIP và Nam Hải Đình Vũ, ghi nhận tăng trưởng cả về doanh thu lẫn lợi nhuận; đồng thời giá dịch vụ được điều chỉnh tăng 5 - 10% trong tháng 8. Cùng với doanh thu tài chính tăng mạnh từ lãi đầu tư chứng khoán, Viconship ghi nhận 113,4 tỷ đồng lợi nhuận sau thuế trong quý III, tăng 45% so với cùng kỳ.

Trong 9 tháng đầu năm, doanh thu của cả 3 cảng thuộc hệ sinh thái Viconship (Xanh, Xanh VIP và Nam Hải Đình Vũ) đều tăng trưởng, nổi bật là sản lượng container qua Cảng Nam Hải Đình Vũ tăng 109% so với cùng kỳ. Kể từ khi hoàn tất thương vụ nhận chuyển nhượng Cảng Nam Hải Đình Vũ vào tháng 7/2024, đến quý III/2025, tỷ lệ lấp đầy container tại đây đã đạt trên 80% công suất thiết kế. Nhờ đó, lợi nhuận sau thuế 9 tháng của Viconship đạt 373,3 tỷ đồng, tăng 55% so với cùng kỳ.

Cùng trong hệ thống cảng phía Bắc, Công ty cổ phần Cảng Hải Phòng (mã PHP) ghi nhận 700 tỷ đồng doanh thu thuần trong quý III/2025, tăng 7% so với cùng kỳ, nhưng lợi nhuận sau thuế giảm 21%, còn 296,4 tỷ đồng. Tuy nhiên, nguyên nhân chủ yếu đến từ việc quý III/2024, Công ty ghi nhận khoản lãi đột biến từ thoái vốn tại Ngân hàng TMCP Hàng hải Việt Nam và khoản đền bù hỗ trợ thu hồi đất tại một công ty con. Nếu loại trừ các yếu tố bất thường, lợi nhuận cốt lõi từ hoạt động khai thác cảng trong quý III/2025 đạt 291 tỷ đồng, tăng 47% so với cùng kỳ.

Tại Công ty cổ phần Vận tải và Xếp dỡ Hải An (Hải An, mã HAH), doanh thu từ hoạt động khai thác cảng đạt 159,2 tỷ đồng trong quý III/2025, tăng gần 25% so với cùng kỳ. Cùng với việc đưa thêm 2 tàu Gama và Zeta vào khai thác, mảng vận tải biển đóng góp tích cực giúp doanh thu thuần đạt 1.347,7 tỷ đồng, tăng 19%. Lợi nhuận sau thuế đạt 353 tỷ đồng, tăng 27%. Tính đến hết tháng 9/2025, Hải An ghi nhận 1.041 tỷ đồng lãi sau thuế, gấp 2,3 lần cùng kỳ.

Tại khu vực miền Trung, Công ty cổ phần Cảng Đà Nẵng (mã CDN) ghi nhận doanh thu thuần quý III/2025 đạt hơn 416 tỷ đồng, tăng 13% so với cùng kỳ; lợi nhuận sau thuế đạt 111,7 tỷ đồng, tăng 40,5%. Công ty cho biết, sản lượng hàng hóa thông qua cảng trong quý III tăng 13,45%, kéo theo doanh thu dịch vụ tăng mạnh. Bên cạnh đó, chính sách miễn tiền thuê đất kể từ năm 2024 đã giúp giảm đáng kể chi phí hoạt động. Lũy kế 9 tháng, Cảng Đà Nẵng đạt 292,9 tỷ đồng lợi nhuận sau thuế, tăng 28%.

Công ty cổ phần Cảng Quy Nhơn (mã QNP) ghi nhận doanh thu thuần quý III/2025 đạt 302,8 tỷ đồng, tăng nhẹ so với cùng kỳ; lợi nhuận sau thuế đạt 35,1 tỷ đồng, tăng 38,4%. Lũy kế 9 tháng, lợi nhuận sau thuế tương đương cùng kỳ, đạt trên 100 tỷ đồng.

Tại khu vực phía Nam, Công ty cổ phần Cảng Đồng Nai (mã PDN) ghi nhận 404,9 tỷ đồng doanh thu trong quý III/2025, tăng xấp xỉ 21% so với cùng kỳ, nhờ khai thác thêm sản lượng sắt thép, phôi thép, tôn cuộn…, cùng với việc đầu tư nâng cấp hạ tầng và thiết bị, giúp giảm tình trạng nghẽn hàng tại cảng và tối ưu năng suất bốc xếp. Nhờ đó, lợi nhuận sau thuế quý III đạt 108 tỷ đồng, tăng 20%; lũy kế 9 tháng đạt 333 tỷ đồng, tăng 28%.

Trong khi đó, Công ty cổ phần Cảng Sài Gòn (mã SGP) ghi nhận 275,3 tỷ đồng doanh thu khai thác cảng trong quý III/2025, tăng 54% so với cùng kỳ, là động lực chính đưa doanh thu thuần lên 330 tỷ đồng, tăng 35%. Nhờ giá vốn giảm và doanh thu tài chính tăng mạnh, lợi nhuận sau thuế đạt 171 tỷ đồng, gấp 26 lần cùng kỳ; lũy kế 9 tháng đạt 387,8 tỷ đồng, gấp 3 lần cùng kỳ.

Công ty cổ phần Gemadept (mã GMD) - doanh nghiệp sở hữu hệ thống cảng trải dài toàn quốc - công bố doanh thu thuần hợp nhất quý III/2025 đạt hơn 1.560 tỷ đồng, tăng 23% so với cùng kỳ. Tuy nhiên, do chi phí tăng mạnh, lợi nhuận sau thuế giảm nhẹ, còn hơn 432 tỷ đồng. Lũy kế 9 tháng, doanh thu thuần đạt 4.331 tỷ đồng, tăng 27%; trong đó, doanh thu khai thác cảng tăng 31%, lên 3.820 tỷ đồng. Kết quả, lợi nhuận sau thuế 9 tháng vẫn tăng nhẹ, đạt hơn 1.564 tỷ đồng.

Công suất mở rộng, giá dịch vụ tiếp sức chu kỳ mới

Chỉ số Nhà quản trị mua hàng (PMI®) ngành sản xuất Việt Nam theo S&P Global đã quay lại trên ngưỡng 50 điểm kể từ tháng 7 và đạt 54,5 điểm trong tháng 10/2025, phản ánh đà mở rộng sản xuất được duy trì. Sản lượng và đơn hàng mới đều tăng nhanh, trong bối cảnh niềm tin kinh doanh đạt mức cao nhất 16 tháng.

Những tháng cuối năm là mùa cao điểm của xuất nhập khẩu, khi nhu cầu tiêu dùng nội địa và quốc tế tăng mạnh phục vụ mùa lễ hội, tạo cơ hội vàng cho các cảng biển tối ưu công suất và gia tăng sản lượng.

Nắm bắt xu hướng này, nhiều doanh nghiệp đẩy mạnh đầu tư mở rộng năng lực khai thác. Ở phía Bắc, Gemadept đã đẩy nhanh tiến độ Cảng Nam Đình Vũ giai đoạn 3, đón chuyến tàu thương mại đầu tiên vào cuối tháng 9/2025, sớm hơn kế hoạch ban đầu (đầu năm 2026). Dự án có công suất 800.000 TEU/năm, dự kiến mở rộng 60% công suất Cảng Nam Đình Vũ và 23% công suất toàn hệ thống Gemadept.

Ở phía Nam, giai đoạn 2A của Gemalink với vốn đầu tư gần 200 triệu USD dự kiến bổ sung 600.000 TEU/năm từ năm 2027, tăng thêm 50% năng lực khai thác cho cảng. Hiện Gemadept đang hoàn tất các thủ tục pháp lý để triển khai.

Liên danh giữa Công ty cổ phần Cảng Sài Gòn và Terminal Investment Limited Holding S.A đang đề xuất đầu tư dự án Cảng trung chuyển quốc tế Cần Giờ tại cửa sông Thị Vải, đối diện cụm cảng nước sâu Cái Mép - Thị Vải. Dự án đã được Thủ tướng Chính phủ chấp thuận chủ trương đầu tư từ đầu năm 2025. Hiện các bên đang phối hợp cùng UBND TP.HCM và các bộ, ngành để đẩy nhanh quy trình lựa chọn nhà đầu tư.

Động lực tăng trưởng của ngành cảng biển còn đến từ Quyết định số 1922/QĐ-BXD ngày 31/10/2025 của Bộ Xây dựng về Quy hoạch chi tiết phát triển vùng đất, vùng nước cảng biển Bà Rịa - Vũng Tàu (trước đây) thời kỳ 2021-2030, tầm nhìn đến năm 2050, khẳng định vị thế chiến lược của khu vực trong hệ thống cảng biển quốc gia và Đông Nam Á.

Bên cạnh đó, giá dịch vụ xếp dỡ tại cảng biển Việt Nam hiện vẫn thấp hơn 60 - 70% trung bình khu vực, cho thấy tiềm năng điều chỉnh giá còn lớn.

Theo ông Hoàng Hồng Giang, Phó cục trưởng Cục Hàng hải và Đường thủy Việt Nam (Bộ Xây dựng), dù khung giá đã có trần - sàn, nhưng nhiều doanh nghiệp vẫn cạnh tranh hạ giá, tạo môi trường thiếu lành mạnh.

Trước thực trạng này, Cục Hàng hải và Đường thủy Việt Nam đang rà soát lại khung giá dịch vụ bốc dỡ container trên phạm vi cả nước, tổng hợp ý kiến doanh nghiệp để báo cáo Bộ Xây dựng xem xét điều chỉnh, nhằm hài hòa lợi ích giữa Nhà nước, doanh nghiệp và thị trường, tạo động lực phát triển bền vững cho ngành cảng biển.

Việc điều chỉnh giá dịch vụ xếp dỡ, nếu được triển khai, sẽ giúp doanh nghiệp cải thiện doanh thu và biên lợi nhuận trong bối cảnh chi phí đầu tư hạ tầng, thiết bị và nhân công không ngừng tăng lên.

Theo báo cáo tài chính bán niên từ Jollibe Foods Corporation (JFC), chuỗi Highlands Coffee mang về cho Tập đoàn hơn 1.24 tỷ Peso (PHP) EBITDA trong 6 tháng đầu năm 2025, tương đương khoảng hơn 570 tỷ đồng.

Cụ thể, trong vòng 6 tháng, JFC báo EBITDA (lợi nhuận trước lãi vay, thuế, khấu hao và khấu trừ dần) đạt hơn 20.9 tỷ PHP, tăng 11.5% so với cùng kỳ. Trong đó, chuỗi cafe nổi tiếng Highlands Coffee tại Việt Nam mang về hơn 1.24 tỷ PHP, cao hơn cùng kỳ 5.8%.

Động lực tăng trưởng đến từ việc cải thiện hiệu quả hoạt động kinh doanh cốt lõi. Tăng trưởng doanh thu các cửa hàng cũ (Same-Store Sales Growth - SSSG) - chỉ số đo lường hiệu quả của các cửa hàng đã hoạt động trên 15 tháng - đạt 4.4% so với cùng kỳ.

Dù không nêu chi tiết về doanh thu, báo cáo cho thấy đơn vị vận hành Highlands Coffee và Phở 24 là SuperFoods ghi nhận doanh thu hơn 5.6 tỷ peso (khoảng gần 2.6 ngàn tỷ đồng), tăng 12% so với cùng kỳ. Với việc Phở 24 chỉ có 14 cửa hàng tại Việt Nam, trong khi 896 cửa hàng của chuỗi Highlands đa phần nằm ở Việt Nam, chứng tỏ mức đóng góp chủ yếu đến từ chuỗi cafe nổi tiếng này.

Highlands Coffee khởi đầu thương hiệu từ năm 1999, khởi điểm là sản phẩm cafe đóng gói tại Hà Nội, sau đó chuyển thành mô hình kinh doanh chuỗi từ năm 2002. Đến năm 2012, JFC từ Philippines đã mua lại chuỗi cafe này. Theo chia sẻ của nhà sáng lập kiêm CEO David Thái với truyền thông, JFC chỉ giữ vai trò là nhà đầu tư và cố vấn chiến lược, không trực tiếp tham gia vào các hoạt động vận hành hàng ngày. Toàn bộ việc quản lý, điều hành và quản trị nhân sự của Highlands Coffee vẫn do ông David Thái và đội ngũ tại Việt Nam đảm nhiệm.

Hải Âu

FILI - 08:23:31 04/09/2025

Quý 2/2025, loạt doanh nghiệp khai thác cảng ghi nhận doanh thu và lợi nhuận tăng trưởng vượt trội, nhiều đơn vị còn lập kỷ lục mới khi hoạt động xuất khẩu được đẩy mạnh để kịp giao hàng trước thời điểm Mỹ áp thuế đối ứng.

Theo số liệu từ Vietstock Finance, 25 công ty cảng biển trên sàn chứng khoán đạt tổng doanh thu gần 11.7 ngàn tỷ đồng, tăng 5.5% so với cùng kỳ. Ngược lại, lợi nhuận ròng giảm 10.5%, còn hơn 1.8 ngàn tỷ đồng, do năm ngoái một số đơn vị có nguồn thu tài chính đột biến nay không còn tái diễn.

Trong nhóm, 13 doanh nghiệp ghi nhận lợi nhuận tăng với hầu hết đạt mức tăng trưởng hai chữ số. Có 1 công ty giữ kết quả đi ngang, 10 đơn vị giảm lãi, riêng PAP vẫn lỗ.

Xác lập thêm nhiều đỉnh mới

Gemadept đạt doanh thu kỷ lục gần 1.5 ngàn tỷ đồng, tăng 27% so với cùng kỳ. Lợi nhuận ròng 423 tỷ đồng, tăng 39%. Kết quả này chủ yếu nhờ sản lượng khai thác cảng và logistics tăng trưởng mạnh, bên cạnh đóng góp đáng kể từ liên doanh Gemalink.

Doanh thu của Container Việt Nam cũng tạo đỉnh mới với 807 tỷ đồng, tăng 13%; lãi ròng 116 tỷ đồng, tăng 71% nhờ hiệu quả khai thác cảng tại công ty thành viên và khoản thu tài chính gần 66 tỷ đồng. Điểm khác biệt trong quý 2 năm nay là báo cáo của VSC đã hợp nhất thêm Công ty TNHH Cảng Nam Hải Đình Vũ.

Doanh thu quý 2/2025 của GMD tạo cột mốc mới

Các cảng lớn miền Trung và miền Nam cũng không ngoại lệ.

Ở miền Trung, Cảng Đà Nẵng báo doanh thu 411 tỷ đồng, tăng 17% và lợi nhuận 97 tỷ đồng, mức cao nhất lịch sử. Cảng Nghệ Tĩnh cũng bứt phá mạnh với lãi ròng tăng 170% lên hơn 10 tỷ đồng nhờ sản lượng hàng hóa tăng gần 14%.

Khu vực phía Nam, Cảng Đồng Nai lập đỉnh doanh thu với 392 tỷ đồng, tăng gần 22%. Lợi nhuận 125 tỷ đồng, tăng 47%. Cảng Cát Lái cũng gây chú ý khi doanh thu vọt 62% lên 127 tỷ đồng, lãi ròng tăng gần 27%.

Một số doanh nghiệp khác cũng ghi nhận cột mốc mới như Cảng Xanh Vip với biên lãi gộp lên tới 50.2%, lãi ròng chạm kỷ lục 125 tỷ đồng. Nhờ biên lãi gộp cải thiện mạnh, lợi nhuận ròng Cảng Quảng Ninh theo đó tạo đỉnh mới với 52 tỷ đồng.

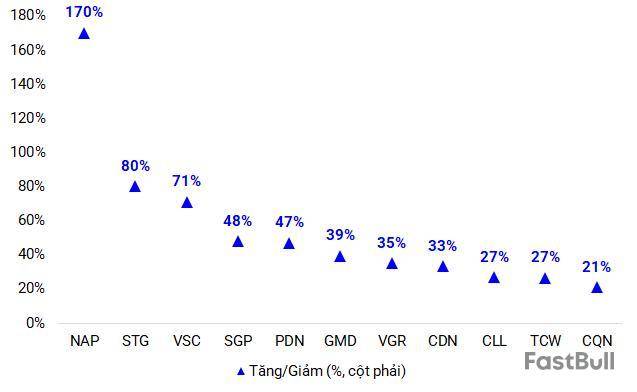

Lợi nhuận nhiều cảng tăng trưởng mạnh so với cùng kỳ (Đvt: %)

Các ngoại lệ trong bức tranh sôi động

Tổng công ty Hàng hải Việt Nam là trường hợp đi ngược xu hướng khi lãi giảm gần 46%, còn 468 tỷ đồng do không còn khoản thu tài chính lớn.

Cảng Hải Phòng lãi 143 tỷ đồng, giảm 18% do lỗ tỷ giá và công ty con không còn khoản thanh lý tài sản như năm trước. Dù vậy, hoạt động dịch vụ cảng của PHP vẫn khả quan với lợi nhuận gộp cao nhất từ trước tới nay.

Cũng tại Hải Phòng, Đầu tư và Phát triển Cảng Đình Vũ tiếp tục sa sút khi sản lượng qua cảng giảm, làm doanh thu giảm 22%, lãi ròng còn 67 tỷ đồng, giảm 21%.

Duy nhất Dầu khí Đầu tư Khai thác Cảng Phước An (UPCoM: PAP) lỗ nặng 125 tỷ đồng do doanh thu không đủ bù đắp chi phí vận hành. Tuy nhiên, điểm tích cực là sản lượng qua cảng Phước An cải thiện dần trong 3 quý trở lại. Lỗ lũy kế cuối quý 2 đã lên 279 tỷ đồng.

Nhìn chung, dù lợi nhuận sụt giảm, mảng dịch vụ cảng của nhiều doanh nghiệp vẫn duy trì sự ổn định.

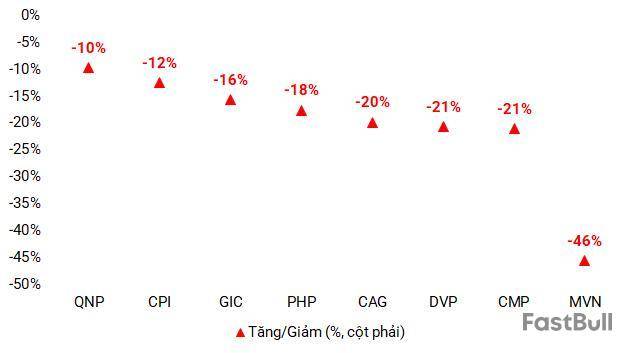

Số ít cảng lớn báo lợi nhuận sụt giảm (Đvt: %)

Số dư tiền của nhiều doanh nghiệp lập đỉnh mới

Kết quả kinh doanh tích cực trong quý 2/2025 kéo theo lượng tiền gửi và đầu tư tài chính ngắn hạn tại nhiều doanh nghiệp cảng biển tăng mạnh, thậm chí đạt mức cao nhất từ trước đến nay.

VSC nổi bật khi tổng số dư tiền và đầu tư ngắn hạn lên cao kỷ lục, tăng thêm hơn 1 ngàn tỷ đồng so với đầu năm, đạt gần 2.4 ngàn tỷ đồng. Riêng số tiền phân bổ vào cổ phiếu vượt 1.4 ngàn tỷ đồng, gấp 2.5 lần so với 6 tháng trước.

Tương tự, CDN nâng tiền gửi ngân hàng lên cột mốc mới vào cuối quý 2 với 849 tỷ đồng. CCR cũng liên tục tích lũy, cuối quý 2 đạt gần 46 tỷ đồng, mức cao nhất nhiều năm.

Tiền gửi của PDN đạt đỉnh 911 tỷ đồng, liên tục tăng sau mỗi quý. TCL cũng nhích lên 242 tỷ đồng, vượt mặt bằng 2 năm gần đây. CMP nâng tích lũy lên 112 tỷ đồng, cao nhất từ 2018. VGR duy trì đà đi lên từ quý 3 năm ngoái, con số nay đã lên đến 692 tỷ đồng.

Tiền gửi nhiều doanh nghiệp cảng biển tiếp tục tăng sau quý kinh doanh khả quan (Đvt: tỷ đồng)

Nửa cuối năm giảm tốc?

Theo Chứng khoán Vietcombank (VCBS), sản lượng hàng hóa quý 2 tăng mạnh do các doanh nghiệp tận dụng thời gian hoãn thuế 90 ngày của Mỹ để xuất khẩu gấp rút. Tuy nhiên, nửa cuối năm 2025, sản lượng có thể giảm tốc.

Chứng khoán SSI cũng nhận định mùa cao điểm xuất khẩu đã được kéo sớm lên quý 2, khiến từ quý 3 trở đi sản lượng container có thể chỉ còn tăng trưởng 4-5% so với cùng kỳ, thấp hơn nhiều so với mức 11% của 6 tháng đầu năm.

Tử Kính

FILI - 10:00:00 30/08/2025

Gemadept đầu tư lợi nhuận hơn 15% – Doanh nghiệp Cảng dẫn đầu chuẩn bị bứt phá cuối năm 2025!

Công ty Cổ phần Gemadept (GMD – HSX) là doanh nghiệp hàng đầu trong lĩnh vực cảng biển và logistics tại Việt Nam. Công ty sở hữu mạng lưới cảng biển chiến lược từ Bắc đến Nam, trong đó nổi bật là cảng nước sâu Gemalink – có khả năng tiếp nhận tàu mẹ hiện đại nhất thế giới, và chiếm khoảng 12% thị phần container toàn quốc với sản lượng hơn 3 triệu TEU mỗi năm.

Gemadept vận hành theo mô hình kinh doanh tích hợp, trong đó hai mảng cốt lõi là Khai thác Cảng và Logistics tạo thành một hệ sinh thái cộng hưởng.

Các mảng chính và tỷ trọng Doanh thu – Lợi nhuận (6 tháng đầu năm 2025):

Khai thác Cảng: Đây là mảng kinh doanh chủ lực, đóng góp 88.2% tổng doanh thu và 89.0% tổng lợi nhuận gộp. Mảng này ghi nhận sự tăng trưởng ấn tượng với doanh thu tăng 33.8% so với cùng kỳ, phản ánh sự phục hồi mạnh mẽ của hoạt động thương mại và năng lực khai thác vượt trội của GMD.

Logistics và các hoạt động khác: Mảng này đóng góp 11.8% tổng doanh thu và 11.0% tổng lợi nhuận gộp. Trong 6 tháng đầu năm 2025, mảng này ghi nhận sự sụt giảm doanh thu (-8.8%) và lợi nhuận gộp (-25.3%) so với cùng kỳ.1 Sự sụt giảm này một phần phản ánh chiến lược của GMD trong việc tái cấu trúc, tập trung nguồn lực vào các lĩnh vực kinh doanh cốt lõi có quy mô lớn và biên lợi nhuận cao hơn.6

Đầu tư tài chính/Bất động sản: GMD đang trong quá trình thoái vốn khỏi các dự án ngoài ngành như cao su và bất động sản để tập trung hoàn toàn vào mảng kinh doanh cốt lõi.7

Các cảng chính đang khai thác:

Gemalink (Cái Mép - Thị Vải): Là "át chủ bài" của GMD, cảng nước sâu lớn nhất Việt Nam, có khả năng tiếp nhận tàu trọng tải lên tới 250,000 DWT. Đây là liên doanh giữa Gemadept (75%) và CMA Terminals (25%).

Cụm cảng Nam Đình Vũ (Hải Phòng): Là cảng sông lớn và hiện đại nhất miền Bắc, cửa ngõ thông ra biển gần nhất tại khu vực Đình Vũ.

Các cảng khác: Hệ thống của GMD còn bao gồm các cảng quan trọng khác như Nam Hải ICD, Phước Long ICD, cảng Dung Quất, cảng Bình Dương, tạo thành một mạng lưới logistics hoàn chỉnh.

3. Phân tích chuỗi giá trị của GMD

Đầu vào:

Hạ tầng và vốn: Chi phí đầu tư xây dựng cơ bản (CAPEX) cho các dự án cảng mới và mở rộng (Nam Đình Vũ GĐ3, Gemalink GĐ2) là rất lớn, đòi hỏi khả năng huy động vốn hiệu quả.13

Chi phí vận hành: Bao gồm chi phí nhân công, chi phí nhiên liệu, chi phí bảo trì, sửa chữa thiết bị xếp dỡ.

Yếu tố vĩ mô: Hoạt động kinh doanh chịu ảnh hưởng bởi các yếu tố như giá dầu, biến động tỷ giá (đặc biệt với các khoản vay ngoại tệ), và lãi suất vay vốn. Chiến lược "Cảng Xanh" giúp GMD tiếp cận các gói vay ưu đãi với lãi suất tốt hơn, qua đó tối ưu hóa chi phí vốn.14

Đầu ra:

Khách hàng: Các khách hàng chính là những hãng tàu container hàng đầu thế giới như CMA-CGM (đối tác chiến lược tại Gemalink), MSC, Maersk, và các liên minh hãng tàu lớn như Ocean Alliance.15

Tăng trưởng XNK Việt Nam: Hoạt động của GMD gắn liền với sức khỏe của nền kinh tế và hoạt động thương mại quốc tế. Tính đến hết ngày 15/08/2025, tổng kim ngạch XNK của Việt Nam đạt 555.2 tỷ USD, tăng 16.8% so với cùng kỳ năm 2024, tạo môi trường thuận lợi cho ngành cảng biển.

Tác động từ chính sách thương mại: Chính sách thuế quan đối ứng của Mỹ, sau đàm phán đã giảm từ 46% xuống còn 20% từ tháng 8/2025, giúp hàng hóa Việt Nam duy trì lợi thế cạnh tranh so với các đối thủ như Ấn Độ (25%) nhưng sẽ cạnh tranh hơn với các nước ASEAN khác (19%).

Tái cấu trúc liên minh hãng tàu: Sự tan rã của liên minh 2M (Maersk và MSC) và hình thành các liên minh mới đang tạo ra những xáo trộn về luồng hàng, đặc biệt tại khu vực Hải Phòng.

4. Kết quả kinh doanh và cấu trúc tài chính

Lợi nhuận sau thuế đạt 581,5 tỷ đồng, tăng 39% so với quý 2/2024, đánh dấu mức lợi nhuận cao nhất kể từ Q2/2024.

Lợi nhuận gộp đạt 645,75 tỷ đồng, tăng 19,1%, cho thấy hoạt động kinh doanh cốt lõi đang vận hành hiệu quả.

Doanh thu tài chính tăng mạnh 121,2%, đạt 62,25 tỷ đồng; trong khi lợi nhuận từ công ty liên doanh, liên kết đạt 241,2 tỷ đồng, tăng 32%, phản ánh hiệu quả đầu tư chiến lược.

Lũy kế 6 tháng đầu năm

Doanh thu thuần đạt 2.774 tỷ đồng, tăng 28,6% so với cùng kỳ.

Lợi nhuận trước thuế là 1.260,5 tỷ đồng, tương đương 70% kế hoạch năm (1.800 tỷ) và 63% kế hoạch phấn đấu (2.000 tỷ).

Lợi nhuận sau thuế đạt 1.109 tỷ đồng, gần bằng cùng kỳ năm trước (1.101 tỷ), khi trừ đi lợi nhuận bất thường – cho thấy sự tăng trưởng vững từ hoạt động chính.

Cấu trúc tài chính và thanh khoản

Tổng tài sản đến 30/06/2025 là 19.184 tỷ đồng, tăng 6,6% so với đầu năm, phần lớn đến từ tăng tài sản tài chính ngắn và dài hạn.

GMD giữ lượng tiền mặt và đầu tư ngắn hạn lên tới 5.000 tỷ đồng, chiếm khoảng 26% tổng tài sản, cho thấy thanh khoản công ty rất mạnh

5. Triển vọng tăng trưởng

Động lực chính:

Cảng Nam Đình Vũ giai đoạn 3: Dự kiến vận hành từ Q4/2025, sớm hơn kế hoạch, bổ sung thêm 600.000 TEU công suất, nâng tổng công suất cụm cảng lên gần 2 triệu TEU/năm. Điều này giúp GMD củng cố vị thế dẫn đầu tại khu vực Hải Phòng.

Siêu cảng Gemalink giai đoạn 2: Đây là động lực tăng trưởng dài hạn quan trọng nhất. Tiến độ được điều chỉnh, khởi công Q2/2025 và dự kiến hoạt động 2026–2027, chậm hơn kế hoạch ban đầu 1–2 năm. Tuy nhiên, việc điều chỉnh nhằm kéo dài cầu cảng để có thể tiếp nhận cùng lúc các tàu container lớn nhất thế giới (250.000 DWT). Nếu hoàn tất, Gemalink sẽ có lợi thế cạnh tranh gần như tuyệt đối tại khu vực Cái Mép – Thị Vải.

Dư địa tăng giá dịch vụ: Hiện chi phí bốc dỡ tại Gemalink chỉ bằng 50–60% so với các cảng lớn trong khu vực. GMD dự kiến sẽ tăng giá dịch vụ khoảng 10% từ Q3/2025, tạo thêm động lực cho lợi nhuận.

Hạ tầng kết nối: Các dự án giao thông trọng điểm (cao tốc Biên Hòa – Vũng Tàu, đường sắt Lào Cai – Hà Nội – Hải Phòng…) sẽ giúp giải tỏa "nút thắt" logistics, hỗ trợ tăng trưởng sản lượng cho hệ thống cảng.

Triển vọng thị trường:

Xu hướng dịch chuyển chuỗi cung ứng toàn cầu và tăng trưởng xuất nhập khẩu Việt Nam tiếp tục thúc đẩy nhu cầu logistics.

Các hiệp định thương mại tự do như EVFTA, RCEP là động lực dài hạn, mở rộng thị trường xuất khẩu cho Việt Nam, qua đó tạo cơ hội cho GMD.

6. Rủi ro

Rủi ro vĩ mô: Suy giảm thương mại toàn cầu, lạm phát kéo dài hoặc suy thoái tại Mỹ/EU có thể ảnh hưởng đến sản lượng hàng qua cảng.

Rủi ro cạnh tranh:

Tại Hải Phòng: Cảng Nam Đình Vũ có nguy cơ mất một phần sản lượng do MSC (đang chiếm ~17% sản lượng) có thể dịch chuyển sang cảng Lạch Huyện, nơi hãng này là đối tác chiến lược.

Tại Cái Mép – Thị Vải: Dù Gemalink có lợi thế, các đối thủ như CMIT, TCIT vẫn cạnh tranh mạnh. Trong dài hạn, dự án cảng trung chuyển quốc tế Cần Giờ có thể là thách thức mới.

Rủi ro chi phí: Biến động lãi suất, tỷ giá, chi phí nhiên liệu có thể làm giảm biên lợi nhuận.

Rủi ro thực thi dự án: Việc Gemalink giai đoạn 2 đã chậm tiến độ so với kế hoạch cho thấy rủi ro tiềm ẩn. Nếu chậm thêm, việc ghi nhận doanh thu – lợi nhuận sẽ bị dời lại, ảnh hưởng tốc độ tăng trưởng.

7. Định giá

Phương pháp: MBS Research sử dụng chiết khấu dòng tiền (DCF/FCFF) cho mảng kinh doanh chính và giá trị sổ sách (Book Value) cho các tài sản ngoài ngành (cao su, bất động sản).

So sánh định giá (2025E):

P/E: 16,9x – cao hơn trung vị ngành (15,7x) nhưng thấp hơn mức trung bình ngành (17,9x). P/E TTM hiện tại là 16,4x, thấp hơn mức trung bình 5 năm của chính GMD (18,9x) → cho thấy cổ phiếu vẫn ở mức hợp lý.

P/B: 1,9x – tương đương trung vị ngành.

Phân tích kỹ thuật GMD

Xu hướng chung

Sau giai đoạn giảm mạnh từ tháng 10/2024 đến tháng 3/2025 (tạo đáy quanh vùng 38–40), cổ phiếu GMD đã có nhịp hồi phục ấn tượng.

Từ tháng 4/2025 đến nay, xu hướng hình thành sóng tăng với đáy sau cao hơn đáy trước, đỉnh sau cao hơn đỉnh trước → cho thấy xu hướng tăng trung hạn đang hình thành.

Đường trung bình động (MA)

MA20 (đường xanh dương): đang hướng lên, bám sát giá → cho thấy xu hướng ngắn hạn tích cực.

MA50 (đường vàng): đã cắt lên trên MA200 → tín hiệu "Golden Cross" xác nhận xu hướng tăng trung hạn.

MA200 (đường xanh lá): dốc giảm đã chậm lại, giá hiện giao dịch trên MA200 (~59.5) → cổ phiếu đã thoát khỏi xu hướng giảm dài hạn.

Khối lượng giao dịch

Khối lượng gần đây tăng mạnh, đặc biệt ở các phiên bứt phá vượt 60k/cp → cho thấy dòng tiền lớn đang tham gia.

So với trung bình 20 phiên, khối lượng hiện tại cao hơn rõ rệt → củng cố xu hướng tăng.

Kịch bản ngắn hạn

Nếu giữ vững trên vùng hỗ trợ 59.5–60, GMD có khả năng tiếp tục hướng tới 64–67 trong ngắn hạn.

Nếu bứt phá dứt khoát qua 67 kèm khối lượng cao, mục tiêu tiếp theo có thể là 70–72.

Ngược lại, nếu thủng 59.5, cổ phiếu có thể quay lại kiểm tra hỗ trợ 55.

Bài viết này được xây dựng với mục đích cung cấp thông tin và phân tích tham khảo, không được xem là lời khuyên mua, bán hay nắm giữ bất kỳ loại chứng khoán nào. Mọi quan điểm, số liệu và nhận định trong báo cáo được tổng hợp từ các nguồn được cho là đáng tin cậy tại thời điểm công bố, tuy nhiên chúng tôi không cam kết về tính chính xác, đầy đủ hay kịp thời của thông tin. Nhà đầu tư cần tự chịu trách nhiệm với các quyết định đầu tư của mình, đồng thời nên tham khảo ý kiến của các chuyên gia tài chính độc lập trước khi thực hiện giao dịch.

Ngày mai, có những mã nào được khuyến nghị?

Cổ phiếu cần theo dõi của các CTCK

Khuyến nghị mua với PHP - CTCK VCBS

Khuyến nghị: MUA

Giá mua: 37.5 – 38.5

Giá chốt lời: 42

Tỷ suất lợi nhuận: 10%

Luận điểm đầu tư:

Cổ phiếu PHP đã ghi nhận nhịp đi ngang và nâng dần nền tích lũy (mô hình “nền chồng nền”) kề từ đầu tháng 5/2025. Hiện tại, giá cổ phiếu đang tích lũy chặt chẽ trong vùng giá 36 – 39 với mức độ biến động giá trong phiên khá thấp và thanh khoản duy trì ổn định.

Chỉ báo RSI vẫn ở mức trung tính nhưng đã bắt đầu hướng lên, trong khi chỉ báo MACD đã cho tín hiệu giao cắt và hướng lên kể từ phiên 2/7/2025.

Trong ngắn hạn giá cổ phiếu đã có tín hiệu lấy đà bật tăng sau khi lùi về sát vùng hỗ trợ ngắn hạn quanh MA20 đường (tương đương vùng giá 37.5), kết phiên 8/7 tạo nến pinbar tăng thể hiện lực cầu tích cực trong phiên chiều.

Chiến lược giao dịch: Khuyến nghị các nhà đầu tư cân nhắc giải ngân tại vùng giá 37.5 – 38.5 với giá mục tiêu quanh 42.0.

Khuyến nghị mua với CTS - CTCK VCBS

CTS sau phiên bùng nổ khối lượng và tăng kịch trần vào ngày 02/07, đã có 3 phiên test cung và giữ vững vùng giá quanh 28. CTS có tín hiệu tiếp tục xu hướng tăng theo đường MA5 và dải bollinger.

Ở khung đồ thị ngày, chỉ báo MACD bắt đầu bẻ lên sau khi đi ngang, cùng chỉ báo RSI đang hướng lên mạnh, thể hiện xác suất tiếp diễn tăng mạnh.

Ở khung đồ thị giờ, chỉ báo MACD có xu hướng đi lên sau khi tạo xong đỉnh thứ nhất và chỉ báo ADX có xu hướng tạo điểm giao cắt, củng cố thêm xác suất tăng giá trong ngắn hạn.

Chỉ báo dòng tiền CMF dần đi lên, thể hiện lực cầu chủ động quay trở lại với cổ phiếu, bên cạnh sức mạnh chung của toàn ngành Chứng khoán.

Chiến lược giao dịch:

Khuyến nghị các nhà đầu tư cân nhắc giải ngân tại vùng tích lũy quanh khu vực 27.95 – 28.45 với giá mục tiêu quanh vùng 30.60.

交易股票、貨幣、商品、期貨、債券、基金等金融工具或加密貨幣屬高風險行為,這些風險包括損失您的部分或全部投資金額,所以交易並非適合所有投資者。

做出任何財務決定時,應該進行自己的盡職調查,運用自己的判斷力,並諮詢合格的顧問。本網站的內容並非直接針對您,我們也未考慮您的財務狀況或需求。本網站所含資訊不一定是即時提供的,也不一定是準確的。本站提供的價格可能由造市商而非交易所提供。您做出的任何交易或其他財務決定均應完全由您負責,並且您不得依賴通過網站提供的任何資訊。我們不對網站中的任何資訊提供任何保證,並且對因使用網站中的任何資訊而可能造成的任何交易損失不承擔任何責任。

未經本站書面許可,禁止使用、儲存、複製、展現、修改、傳播或分發本網站所含數據。提供本網站所含數據的供應商及交易所保留其所有知識產權。