行情

新聞

分析

使用者

快訊

財經日曆

學習

數據

- 名稱

- 最新值

- 前值

VIP跟單

所有跟單

所有比賽

法國貿易帳 (季調後) (10月)

法國貿易帳 (季調後) (10月)公:--

預: --

歐元區就業人數年增率 (季調後) (第三季度)

歐元區就業人數年增率 (季調後) (第三季度)公:--

預: --

加拿大兼職就業人數 (季調後) (11月)

加拿大兼職就業人數 (季調後) (11月)公:--

預: --

前: --

加拿大失業率 (季調後) (11月)

加拿大失業率 (季調後) (11月)公:--

預: --

前: --

加拿大全職就業人數 (季調後) (11月)

加拿大全職就業人數 (季調後) (11月)公:--

預: --

前: --

加拿大就業參與率 (季調後) (11月)

加拿大就業參與率 (季調後) (11月)公:--

預: --

前: --

加拿大就業人數 (季調後) (11月)

加拿大就業人數 (季調後) (11月)公:--

預: --

前: --

美國PCE物價指數月增率 (9月)

美國PCE物價指數月增率 (9月)公:--

預: --

前: --

美國個人收入月增率 (9月)

美國個人收入月增率 (9月)公:--

預: --

前: --

美國核心PCE物價指數月增率 (9月)

美國核心PCE物價指數月增率 (9月)公:--

預: --

前: --

美國PCE物價指數年增率 (季調後) (9月)

美國PCE物價指數年增率 (季調後) (9月)公:--

預: --

前: --

美國核心PCE物價指數年增率 (9月)

美國核心PCE物價指數年增率 (9月)公:--

預: --

前: --

美國個人支出月增率 (季調後) (9月)

美國個人支出月增率 (季調後) (9月)公:--

預: --

美國五至十年期通膨率預期 (12月)

美國五至十年期通膨率預期 (12月)公:--

預: --

前: --

美國實際個人消費支出月增率 (9月)

美國實際個人消費支出月增率 (9月)公:--

預: --

美國當週鑽井總數

美國當週鑽井總數公:--

預: --

前: --

美國當周石油鑽井總數

美國當周石油鑽井總數公:--

預: --

前: --

美國消費信貸 (季調後) (10月)

美國消費信貸 (季調後) (10月)公:--

預: --

中國大陸外匯存底 (11月)

中國大陸外匯存底 (11月)公:--

預: --

前: --

日本貿易帳 (10月)

日本貿易帳 (10月)公:--

預: --

前: --

日本名義GDP季增率修正值 (第三季度)

日本名義GDP季增率修正值 (第三季度)公:--

預: --

前: --

中國大陸進口額年增率 (人民幣) (11月)

中國大陸進口額年增率 (人民幣) (11月)公:--

預: --

前: --

中國大陸出口額 (11月)

中國大陸出口額 (11月)公:--

預: --

前: --

中國大陸進口額 (人民幣) (11月)

中國大陸進口額 (人民幣) (11月)公:--

預: --

前: --

中國大陸貿易帳 (人民幣) (11月)

中國大陸貿易帳 (人民幣) (11月)公:--

預: --

前: --

中國大陸出口額年增率 (美元) (11月)

中國大陸出口額年增率 (美元) (11月)公:--

預: --

前: --

中國大陸進口額年增率 (美元) (11月)

中國大陸進口額年增率 (美元) (11月)公:--

預: --

前: --

德國工業產出月增率 (季調後) (10月)

德國工業產出月增率 (季調後) (10月)公:--

預: --

歐元區Sentix投資者信心指數 (12月)

歐元區Sentix投資者信心指數 (12月)公:--

預: --

前: --

加拿大全國經濟信心指數

加拿大全國經濟信心指數公:--

預: --

前: --

英國BRC同店零售銷售年增率 (11月)

英國BRC同店零售銷售年增率 (11月)--

預: --

前: --

英國BRC總體零售銷售年增率 (11月)

英國BRC總體零售銷售年增率 (11月)--

預: --

前: --

澳洲隔夜拆借利率

澳洲隔夜拆借利率--

預: --

前: --

澳洲央行利率決議

澳洲央行利率決議 澳洲聯儲主席布洛克召開貨幣政策記者會

澳洲聯儲主席布洛克召開貨幣政策記者會 德國出口月率 (季調後) (10月)

德國出口月率 (季調後) (10月)--

預: --

前: --

美國NFIB小型企業信心指數 (季調後) (11月)

美國NFIB小型企業信心指數 (季調後) (11月)--

預: --

前: --

墨西哥12個月通膨年增率 (CPI) (11月)

墨西哥12個月通膨年增率 (CPI) (11月)--

預: --

前: --

墨西哥核心消費者物價指數 (CPI) 年增率 (11月)

墨西哥核心消費者物價指數 (CPI) 年增率 (11月)--

預: --

前: --

墨西哥PPI年增率 (11月)

墨西哥PPI年增率 (11月)--

預: --

前: --

美國當周紅皮書同店零售銷售指數年增率

美國當周紅皮書同店零售銷售指數年增率--

預: --

前: --

美國JOLTS職位空缺 (季調後) (10月)

美國JOLTS職位空缺 (季調後) (10月)--

預: --

前: --

中國大陸M1貨幣供應量年增率 (11月)

中國大陸M1貨幣供應量年增率 (11月)--

預: --

前: --

中國大陸M0貨幣供應量年增率 (11月)

中國大陸M0貨幣供應量年增率 (11月)--

預: --

前: --

中國大陸M2貨幣供應量年增率 (11月)

中國大陸M2貨幣供應量年增率 (11月)--

預: --

前: --

美國EIA當年短期前景原油產量預期 (12月)

美國EIA當年短期前景原油產量預期 (12月)--

預: --

前: --

美國EIA次年天然氣產量預期 (12月)

美國EIA次年天然氣產量預期 (12月)--

預: --

前: --

美國EIA次年短期原油產量預期 (12月)

美國EIA次年短期原油產量預期 (12月)--

預: --

前: --

EIA月度短期能源展望報告

EIA月度短期能源展望報告 美國當週API汽油庫存

美國當週API汽油庫存--

預: --

前: --

美國當週API庫欣原油庫存

美國當週API庫欣原油庫存--

預: --

前: --

美國當週API原油庫存

美國當週API原油庫存--

預: --

前: --

美國當週API精煉油庫存

美國當週API精煉油庫存--

預: --

前: --

韓國失業率 (季調後) (11月)

韓國失業率 (季調後) (11月)--

預: --

前: --

日本路透短觀非製造業景氣判斷指數 (12月)

日本路透短觀非製造業景氣判斷指數 (12月)--

預: --

前: --

日本路透短觀製造業景氣判斷指數 (12月)

日本路透短觀製造業景氣判斷指數 (12月)--

預: --

前: --

日本國內企業商品價格指數月增率 (11月)

日本國內企業商品價格指數月增率 (11月)--

預: --

前: --

日本國內企業商品價格指數年增率 (11月)

日本國內企業商品價格指數年增率 (11月)--

預: --

前: --

中國大陸PPI年增率 (11月)

中國大陸PPI年增率 (11月)--

預: --

前: --

中國大陸CPI月增率 (11月)

中國大陸CPI月增率 (11月)--

預: --

前: --

意大利工業產出年增率 (季調後) (10月)

意大利工業產出年增率 (季調後) (10月)--

預: --

前: --

無匹配數據

Toàn bộ gần 5.4 triệu cp của CTCP BV Life không phân phối hết trong đợt chào bán cho cổ đông hiện hữu đã có 10 nhà đầu tư đăng ký mua tiếp, dù giá cổ phiếu VCM trên sàn đang thấp hơn mức chào bán.

Từ ngày 13/10-03/11, BV Life chỉ phân phối được 607,105 cp trong tổng số 6 triệu cp phát hành cho cổ đông hiện hữu, tương ứng tỷ lệ thành công hơn 10%. Gần 5.4 triệu cp chưa phân phối tiếp tục được HĐQT bán với giá giữ nguyên 10,000 đồng/cp, thời gian nộp tiền từ 13-24/11. Khác với đợt đầu, số cổ phiếu phân phối tiếp bị hạn chế chuyển nhượng trong 1 năm.

Toàn bộ lượng cổ phiếu dư đã có danh sách 10 nhà đầu tư tham gia mua. Năm trong số này là cổ đông trước đợt chào bán, trong đó 3 cổ đông lớn đăng ký mua thêm để tăng sở hữu gồm: CTCP Tập đoàn Bách Việt dự kiến nâng tỷ lệ lên 14.02%, ông Trần Quang Vũ nâng lên 13.51% và ông Bùi Mạnh Hùng lên 14.28%. Bảy nhà đầu tư còn lại đều nắm giữ tỷ lệ không vượt 5% vốn điều lệ.

Nếu phân phối hết lượng cổ phiếu còn dư theo danh sách đăng ký, VCM vẫn sẽ thu về đủ 60 tỷ đồng như kế hoạch ban đầu. Nguồn vốn này sẽ được dùng cho thương vụ mua lại cổ phần tại CTCP Sản xuất Thương mại Dịch vụ Đồng Nai (Donatraco).

Theo phương án đã công bố, VCM dự kiến chi 124 tỷ đồng để mua 5.22 triệu cp Donatraco với giá 23,759 đồng/cp. Cơ cấu vốn gồm 60 tỷ đồng từ đợt chào bán, 30 tỷ đồng vốn tự có và hơn 34 tỷ đồng từ nguồn huy động khác. Sau giao dịch, BV Life dự kiến nắm giữ 65.26% vốn Donatraco. Đối tác chuyển nhượng là CTCP BV Land . Chủ tịch HĐQT BV Life, ông Lưu Vũ Trường Đạm, hiện cũng là Chủ tịch HĐQT Donatraco.

Chiều 17/11, giá cổ phiếu VCM giảm hơn 1% xuống còn 9,700 đồng/cp, thấp hơn so với giá chào bán. Dù thị giá giảm hơn 20% trong vòng 1 năm qua nhưng tăng hơn 29% trong 3 tháng gần đây. Thanh khoản duy trì ở mức thấp, chỉ hơn 2,000 cp/phiên.

Diễn biến giá cổ phiếu VCM trong 1 năm qua

Trong quý 3/2025, BV Life ghi nhận lãi ròng hơn 31 tỷ đồng, gấp tới 28.5 lần cùng kỳ năm trước, nhờ chuyển nhượng văn phòng tầng 5 tại tòa 25T1. Lũy kế 9 tháng đầu năm, lãi ròng vượt 33 tỷ đồng, tăng 854% và gấp hơn 5.5 lần kế hoạch năm. Đây là mức cao hơn tổng lợi nhuận của Doanh nghiệp giai đoạn 2018-2024 cộng lại.

Tùng Phong

FILI - 08:08:00 18/11/2025

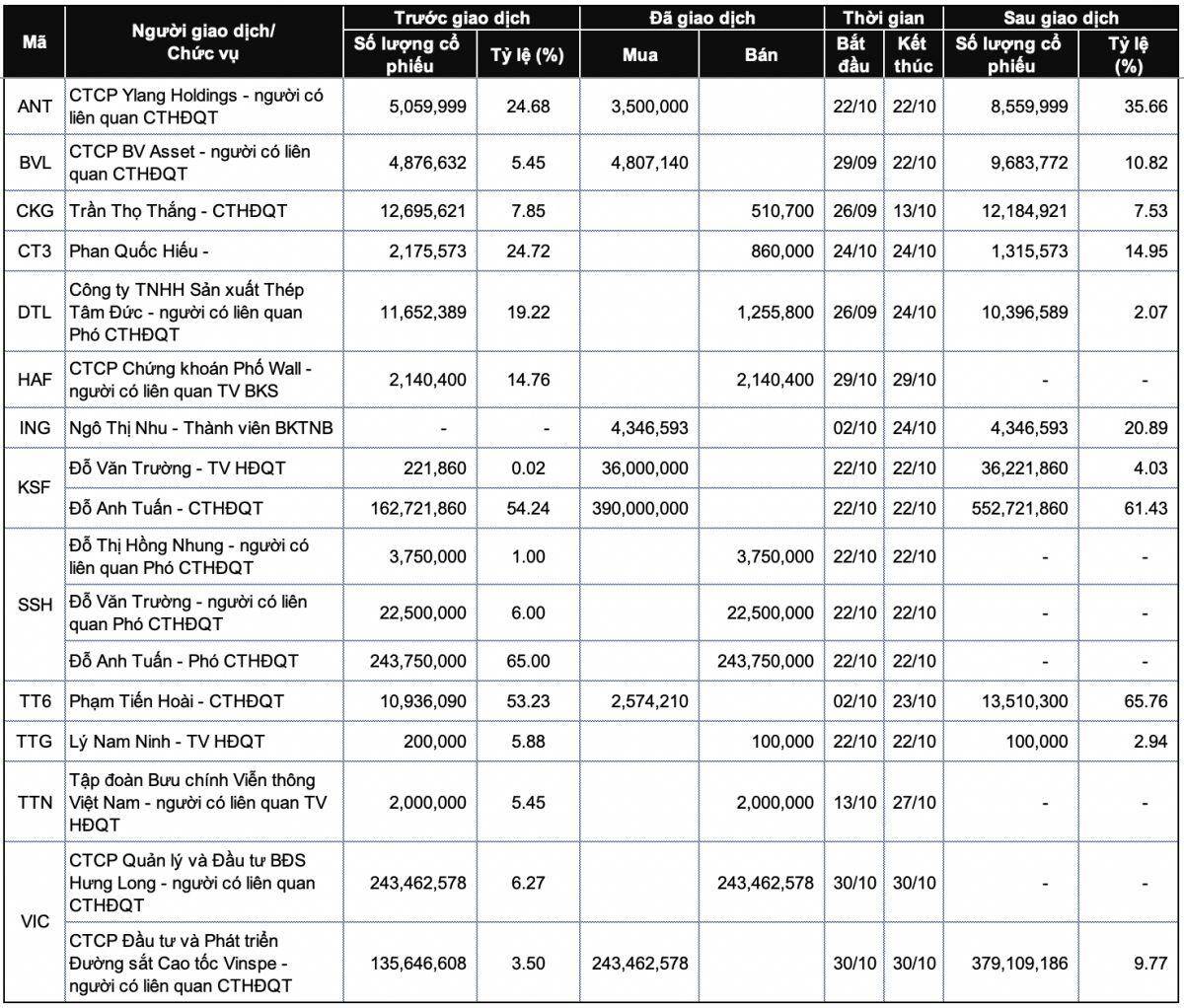

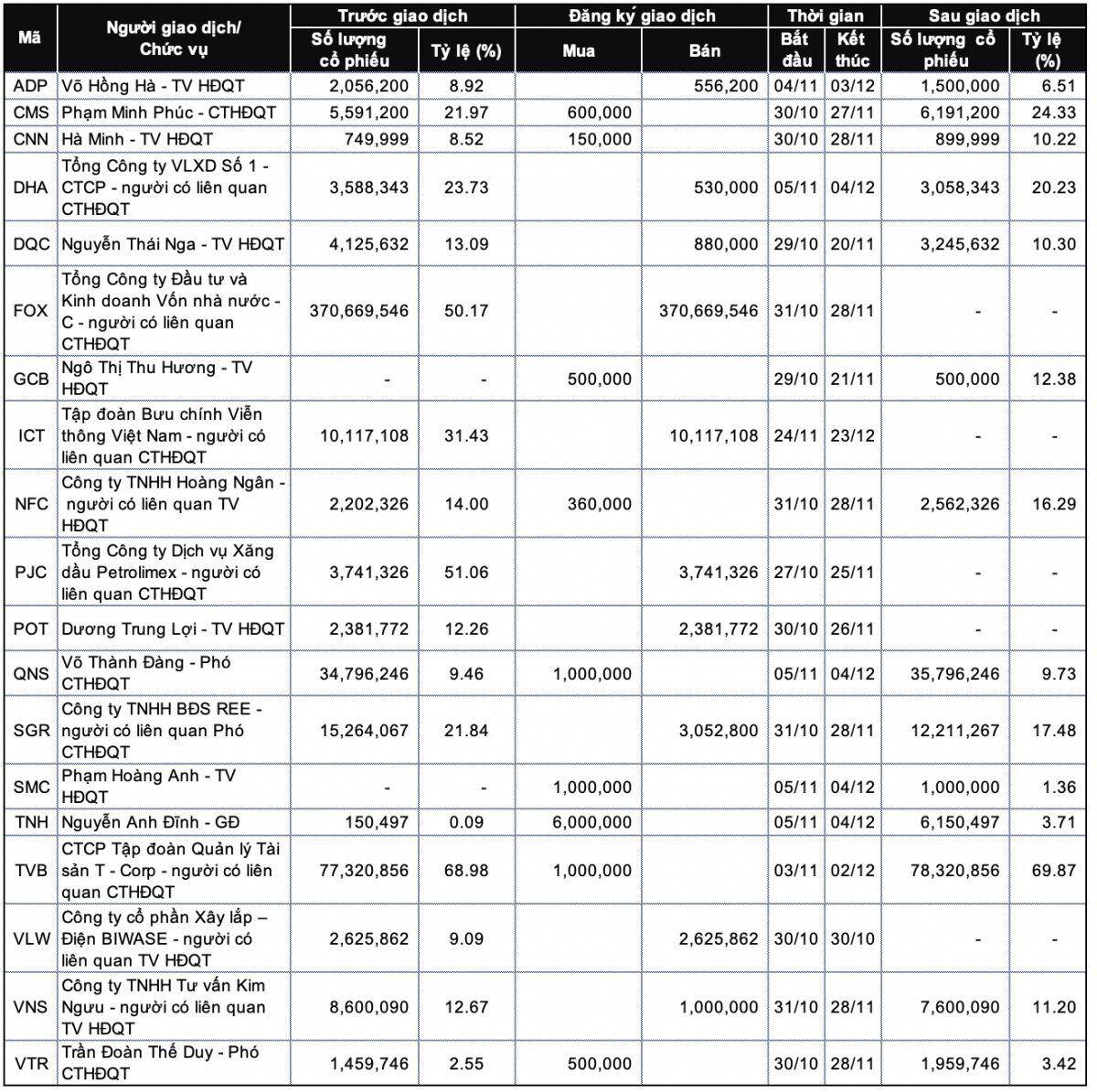

Thống kê giao dịch tuần từ ngày 27-31/10/2025 cho thấy, nhiều giao dịch lớn thành công tại nhóm ngành bất động sản và xây dựng. Trong đó đáng chú ý tại cổ phiếu VIC, KSF, BVL và ING.

BV Asset mua thêm hơn 4.8 triệu cp BVL

CTCP BV Asset – cổ đông lớn của CTCP BV Land (UPCoM: BVL) đã mua hoàn tất thêm hơn 4.8 triệu cp trong thời gian từ 29/9-22/10/2025.

Sau giao dịch, tỷ lệ sở hữu của BV Asset tại BV Land tăng từ 5.45% lên 10.83%, tương đương gần 9.7 triệu cp. Số cổ phiếu BV Asset giao dịch ít hơn 2,860 cp so với khi đăng ký, đơn vị cho biết là vì điều kiện thị trường không thuận lợi.

Phiên 30/09, cổ phiếu BVL ghi nhận gần 4.8 triệu cp được giao dịch thỏa thuận, khả năng cao là một phần trong giao dịch của BV Asset. Theo đó, ước tính số tiền cổ đông lớn này chi ra cho thương vụ vào khoảng hơn 105 tỷ đồng.

Ông Đỗ Anh Tuấn nâng sở hữu KSF lên hơn 61%

Ông Đỗ Anh Tuấn - Chủ tịch HĐQT CTCP Tập đoàn Sunshine vừa nhận 390 triệu cp KSF mới phát hành trong đợt hoán đổi cổ phiếu với CTCP Phát triển Sunshine Homes . Sau giao dịch, tỷ lệ sở hữu của ông Tuấn tại KSF tăng từ 54.2% lên 61.4%.

Trong đợt này, KSF phát hành 600 triệu cp mới để hoán đổi toàn bộ cổ phần của SSH theo tỷ lệ 1 cp SSH đổi lấy 1.6 cp KSF. Giao dịch được thực hiện ngày 22/10.

Cùng thời điểm, các thành viên gia đình ông Tuấn cũng thực hiện giao dịch tương tự. Ông Đỗ Văn Trường (em trai ông Tuấn) nhận về 36 triệu cp KSF, nâng tỷ lệ sở hữu lên 4.03%. Bà Đỗ Thị Hồng Nhung (em gái ông Tuấn) sở hữu hơn 6.2 triệu cp, tương đương nắm 0.69%. Tổng cộng, nhóm cổ đông liên quan đến ông Đỗ Anh Tuấn nắm giữ hơn 595.4 triệu cp, chiếm 66.2% vốn điều lệ KSF.

Báo cáo của SSH cho thấy Doanh nghiệp không còn đủ điều kiện là công ty đại chúng, với chỉ 1 cổ đông lớn nắm 99.96% cổ phần và 121 cổ đông còn lại chiếm vỏn vẹn 0.04%. Theo kế hoạch công bố trước đó, SSH dự kiến sẽ chuyển đổi mô hình sang Công ty TNHH Một thành viên và hủy đăng ký giao dịch trên UPCoM.

SCIC đăng ký chuyển nhượng 370.7 triệu cp FPT Telecom về Bộ Công an

Tổng Công ty Đầu tư và Kinh doanh vốn Nhà nước (SCIC) thông báo đăng ký bán toàn bộ gần 370.7 triệu cp, tương ứng 50.17% vốn tại CTCP Viễn thông FPT (FPT Telecom, UPCoM: FOX).

Giao dịch dự kiến được thực hiện ngoài hệ thống từ ngày 31/10-28/11, với mục đích chuyển giao quyền đại diện chủ sở hữu vốn Nhà nước tại FPT Telecom từ SCIC về Bộ Công an, theo biên bản ký ngày 16/7/2025.

Đây được xem là bước thủ tục sau cùng trong tiến trình Bộ Công an tiếp nhận quyền đại diện chủ sở hữu vốn Nhà nước tại FPT Telecom.

Sau chuyển giao, toàn bộ phần vốn Nhà nước tại FPT Telecom sẽ do Bộ Công an quản lý, trong khi cổ đông lớn còn lại là CTCP FPT đang nắm 45.66% vốn.

VNPT rao bán toàn bộ vốn ICT, giá khởi điểm hơn 4 lần thị giá

Tập đoàn Bưu chính Viễn thông Việt Nam (VNPT) công bố kế hoạch bán đấu giá toàn bộ hơn 10 triệu cp CTCP Viễn thông - Tin học Bưu điện (CTIN, HOSE: ICT), tương ứng 31.43% vốn điều lệ. Mức giá khởi điểm được ấn định ở 74,106 đồng/cp, tương đương tổng giá trị cả lô gần 750 tỷ đồng. So với thị giá hiện quanh 18,000 đồng/cp, giá khởi điểm cao hơn 4 lần.

VNPT hiện là cổ đông lớn duy nhất của ICT, do đó nếu thoái vốn thành công, ICT sẽ không còn cổ đông lớn nào và VNPT cũng chấm dứt vai trò cổ đông tại doanh nghiệp này.

Theo kế hoạch, nhà đầu tư có thể đăng ký và nộp tiền cọc từ ngày 31/10-10/12. Phiên đấu giá dự kiến diễn ra lúc 9h ngày 17/12 tại Sở Giao dịch Chứng khoán Hà Nội (HNX).

PTC chuyển giao quyền sở hữu PJC cho Petrolimex

Tổng Công ty Dịch vụ Xăng dầu Petrolimex (PTC) - công ty mẹ của CTCP Thương mại và Vận tải Petrolimex Hà Nội (HNX: PJC) - đăng ký bán toàn bộ hơn 3.74 triệu cp PJC (tương đương 51.06% vốn điều lệ). Mục đích chuyển nhượng là chuyển quyền sở hữu chứng khoán do sáp nhập doanh nghiệp. Thời gian giao dịch dự kiến từ 27/10 - 25/11.

Bên nhận chuyển nhượng được xác định là Tập đoàn Xăng dầu Việt Nam (Petrolimex, HOSE: PLX), khi Tập đoàn cũng đăng ký mua với khối lượng và thời gian tương tự.

Trước đó, vào ngày 2/10, Petrolimex đã công bố việc ký kết sáp nhập PTC, đơn vị do Tập đoàn sở hữu 100% vốn. PTC sẽ sáp nhập vào PLX, chính thức chấm dứt sự tồn tại. Petrolimex sẽ kế thừa toàn bộ tài sản, các khoản nợ, quyền, nghĩa vụ và lợi ích hợp pháp của PTC, trong đó có quyền sở hữu với PJC.

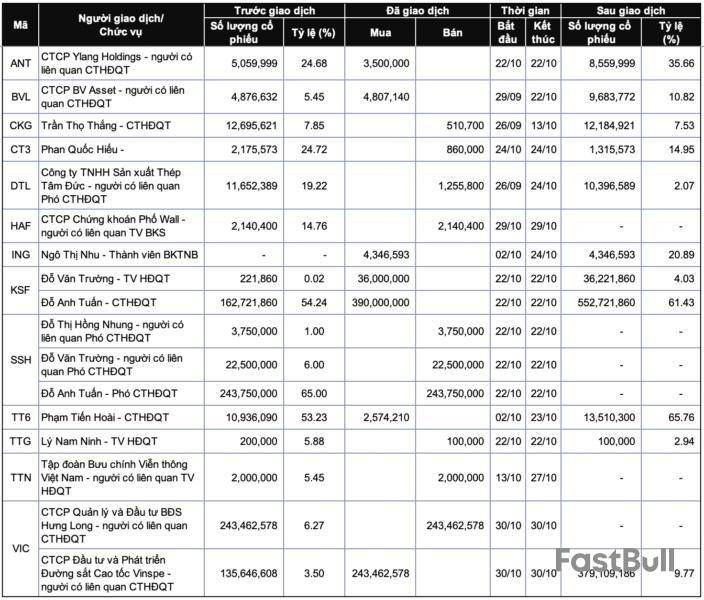

Danh sách lãnh đạo công ty và người thân giao dịch từ ngày 27-31/10/2025

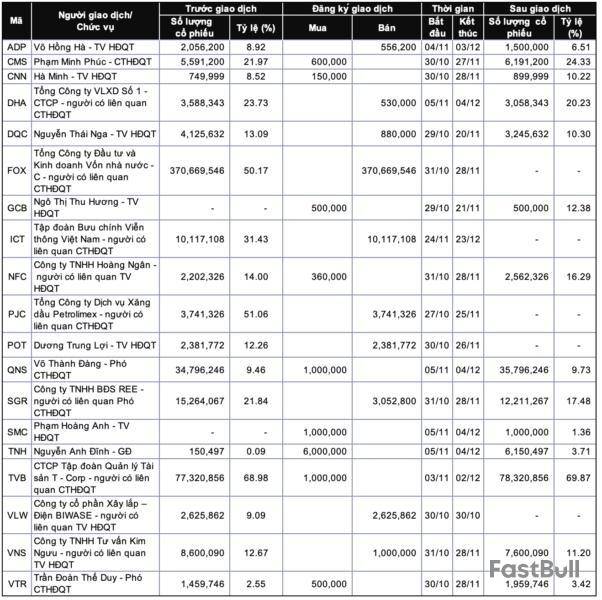

Danh sách lãnh đạo công ty và người thân đăng ký giao dịch từ ngày 27-31/10/2025

Thanh Tú

FILI - 14:00:00 03/11/2025

Lãnh đạo và người thân mua bán cổ phiếu gì tuần cuối tháng 10?

Thống kê giao dịch tuần từ ngày 27-31/10/2025 cho thấy, nhiều giao dịch lớn thành công tại nhóm ngành bất động sản và xây dựng. Trong đó đáng chú ý tại cổ phiếu VIC, KSF, BVL và ING.

BV Asset mua thêm hơn 4.8 triệu cp BVL

CTCP BV Asset – cổ đông lớn của CTCP BV Land (UPCoM: BVL) đã mua hoàn tất thêm hơn 4.8 triệu cp trong thời gian từ 29/9-22/10/2025.

Sau giao dịch, tỷ lệ sở hữu của BV Asset tại BV Land tăng từ 5.45% lên 10.83%, tương đương gần 9.7 triệu cp. Số cổ phiếu BV Asset giao dịch ít hơn 2,860 cp so với khi đăng ký, đơn vị cho biết là vì điều kiện thị trường không thuận lợi.

Phiên 30/09, cổ phiếu BVL ghi nhận gần 4.8 triệu cp được giao dịch thỏa thuận, khả năng cao là một phần trong giao dịch của BV Asset. Theo đó, ước tính số tiền cổ đông lớn này chi ra cho thương vụ vào khoảng hơn 105 tỷ đồng.

Ông Đỗ Anh Tuấn nâng sở hữu KSF lên hơn 61%

Ông Đỗ Anh Tuấn - Chủ tịch HĐQT CTCP Tập đoàn Sunshine (HNX: KSF) vừa nhận 390 triệu cp KSF mới phát hành trong đợt hoán đổi cổ phiếu với CTCP Phát triển Sunshine Homes (UPCoM: SSH). Sau giao dịch, tỷ lệ sở hữu của ông Tuấn tại KSF tăng từ 54.2% lên 61.4%.

Trong đợt này, KSF phát hành 600 triệu cp mới để hoán đổi toàn bộ cổ phần của SSH theo tỷ lệ 1 cp SSH đổi lấy 1.6 cp KSF. Giao dịch được thực hiện ngày 22/10.

Cùng thời điểm, các thành viên gia đình ông Tuấn cũng thực hiện giao dịch tương tự. Ông Đỗ Văn Trường (em trai ông Tuấn) nhận về 36 triệu cp KSF, nâng tỷ lệ sở hữu lên 4.03%. Bà Đỗ Thị Hồng Nhung (em gái ông Tuấn) sở hữu hơn 6.2 triệu cp, tương đương nắm 0.69%. Tổng cộng, nhóm cổ đông liên quan đến ông Đỗ Anh Tuấn nắm giữ hơn 595.4 triệu cp, chiếm 66.2% vốn điều lệ KSF.

Báo cáo của SSH cho thấy Doanh nghiệp không còn đủ điều kiện là công ty đại chúng, với chỉ 1 cổ đông lớn nắm 99.96% cổ phần và 121 cổ đông còn lại chiếm vỏn vẹn 0.04%. Theo kế hoạch công bố trước đó, SSH dự kiến sẽ chuyển đổi mô hình sang Công ty TNHH Một thành viên và hủy đăng ký giao dịch trên UPCoM.

SCIC đăng ký chuyển nhượng 370.7 triệu cp FPT Telecom về Bộ Công an

Tổng Công ty Đầu tư và Kinh doanh vốn Nhà nước (SCIC) thông báo đăng ký bán toàn bộ gần 370.7 triệu cp, tương ứng 50.17% vốn tại CTCP Viễn thông FPT (FPT Telecom, UPCoM: FOX).

Giao dịch dự kiến được thực hiện ngoài hệ thống từ ngày 31/10-28/11, với mục đích chuyển giao quyền đại diện chủ sở hữu vốn Nhà nước tại FPT Telecom từ SCIC về Bộ Công an, theo biên bản ký ngày 16/7/2025.

Đây được xem là bước thủ tục sau cùng trong tiến trình Bộ Công an tiếp nhận quyền đại diện chủ sở hữu vốn Nhà nước tại FPT Telecom.

Sau chuyển giao, toàn bộ phần vốn Nhà nước tại FPT Telecom sẽ do Bộ Công an quản lý, trong khi cổ đông lớn còn lại là CTCP FPT (HOSE: FPT) đang nắm 45.66% vốn.

VNPT rao bán toàn bộ vốn ICT, giá khởi điểm hơn 4 lần thị giá

Tập đoàn Bưu chính Viễn thông Việt Nam (VNPT) công bố kế hoạch bán đấu giá toàn bộ hơn 10 triệu cp CTCP Viễn thông - Tin học Bưu điện (CTIN, HOSE: ICT), tương ứng 31.43% vốn điều lệ. Mức giá khởi điểm được ấn định ở 74,106 đồng/cp, tương đương tổng giá trị cả lô gần 750 tỷ đồng. So với thị giá hiện quanh 18,000 đồng/cp, giá khởi điểm cao hơn 4 lần.

VNPT hiện là cổ đông lớn duy nhất của ICT, do đó nếu thoái vốn thành công, ICT sẽ không còn cổ đông lớn nào và VNPT cũng chấm dứt vai trò cổ đông tại doanh nghiệp này.

Theo kế hoạch, nhà đầu tư có thể đăng ký và nộp tiền cọc từ ngày 31/10-10/12. Phiên đấu giá dự kiến diễn ra lúc 9h ngày 17/12 tại Sở Giao dịch Chứng khoán Hà Nội (HNX).

PTC chuyển giao quyền sở hữu PJC cho Petrolimex

Tổng Công ty Dịch vụ Xăng dầu Petrolimex (PTC) - công ty mẹ của CTCP Thương mại và Vận tải Petrolimex Hà Nội (HNX: PJC) - đăng ký bán toàn bộ hơn 3.74 triệu cp PJC (tương đương 51.06% vốn điều lệ). Mục đích chuyển nhượng là chuyển quyền sở hữu chứng khoán do sáp nhập doanh nghiệp. Thời gian giao dịch dự kiến từ 27/10 - 25/11.

Bên nhận chuyển nhượng được xác định là Tập đoàn Xăng dầu Việt Nam (Petrolimex, HOSE: PLX), khi Tập đoàn cũng đăng ký mua với khối lượng và thời gian tương tự.

Trước đó, vào ngày 2/10, Petrolimex đã công bố việc ký kết sáp nhập PTC, đơn vị do Tập đoàn sở hữu 100% vốn. PTC sẽ sáp nhập vào PLX, chính thức chấm dứt sự tồn tại. Petrolimex sẽ kế thừa toàn bộ tài sản, các khoản nợ, quyền, nghĩa vụ và lợi ích hợp pháp của PTC, trong đó có quyền sở hữu với PJC.

Danh sách lãnh đạo công ty và người thân giao dịch từ ngày 27-31/10/2025  Nguồn: VietstockFinace |

Danh sách lãnh đạo công ty và người thân đăng ký giao dịch từ ngày 27-31/10/2025  Nguồn: VietstockFinance |

Lãnh đạo và người thân mua bán cổ phiếu gì tuần cuối tháng 10?

Thống kê giao dịch tuần từ ngày 27-31/10/2025 cho thấy, nhiều giao dịch lớn thành công tại nhóm ngành bất động sản và xây dựng. Trong đó đáng chú ý tại cổ phiếu VIC, KSF, BVL và ING.

BV Asset mua thêm hơn 4.8 triệu cp BVL

CTCP BV Asset – cổ đông lớn của CTCP BV Land (UPCoM: BVL) đã mua hoàn tất thêm hơn 4.8 triệu cp trong thời gian từ 29/9-22/10/2025.

Sau giao dịch, tỷ lệ sở hữu của BV Asset tại BV Land tăng từ 5.45% lên 10.83%, tương đương gần 9.7 triệu cp. Số cổ phiếu BV Asset giao dịch ít hơn 2,860 cp so với khi đăng ký, đơn vị cho biết là vì điều kiện thị trường không thuận lợi.

Phiên 30/09, cổ phiếu BVL ghi nhận gần 4.8 triệu cp được giao dịch thỏa thuận, khả năng cao là một phần trong giao dịch của BV Asset. Theo đó, ước tính số tiền cổ đông lớn này chi ra cho thương vụ vào khoảng hơn 105 tỷ đồng.

Ông Đỗ Anh Tuấn nâng sở hữu KSF lên hơn 61%

Ông Đỗ Anh Tuấn - Chủ tịch HĐQT CTCP Tập đoàn Sunshine (HNX: KSF) vừa nhận 390 triệu cp KSF mới phát hành trong đợt hoán đổi cổ phiếu với CTCP Phát triển Sunshine Homes (UPCoM: SSH). Sau giao dịch, tỷ lệ sở hữu của ông Tuấn tại KSF tăng từ 54.2% lên 61.4%.

Trong đợt này, KSF phát hành 600 triệu cp mới để hoán đổi toàn bộ cổ phần của SSH theo tỷ lệ 1 cp SSH đổi lấy 1.6 cp KSF. Giao dịch được thực hiện ngày 22/10.

Cùng thời điểm, các thành viên gia đình ông Tuấn cũng thực hiện giao dịch tương tự. Ông Đỗ Văn Trường (em trai ông Tuấn) nhận về 36 triệu cp KSF, nâng tỷ lệ sở hữu lên 4.03%. Bà Đỗ Thị Hồng Nhung (em gái ông Tuấn) sở hữu hơn 6.2 triệu cp, tương đương nắm 0.69%. Tổng cộng, nhóm cổ đông liên quan đến ông Đỗ Anh Tuấn nắm giữ hơn 595.4 triệu cp, chiếm 66.2% vốn điều lệ KSF.

Báo cáo của SSH cho thấy Doanh nghiệp không còn đủ điều kiện là công ty đại chúng, với chỉ 1 cổ đông lớn nắm 99.96% cổ phần và 121 cổ đông còn lại chiếm vỏn vẹn 0.04%. Theo kế hoạch công bố trước đó, SSH dự kiến sẽ chuyển đổi mô hình sang Công ty TNHH Một thành viên và hủy đăng ký giao dịch trên UPCoM.

SCIC đăng ký chuyển nhượng 370.7 triệu cp FPT Telecom về Bộ Công an

Tổng Công ty Đầu tư và Kinh doanh vốn Nhà nước (SCIC) thông báo đăng ký bán toàn bộ gần 370.7 triệu cp, tương ứng 50.17% vốn tại CTCP Viễn thông FPT (FPT Telecom, UPCoM: FOX).

Giao dịch dự kiến được thực hiện ngoài hệ thống từ ngày 31/10-28/11, với mục đích chuyển giao quyền đại diện chủ sở hữu vốn Nhà nước tại FPT Telecom từ SCIC về Bộ Công an, theo biên bản ký ngày 16/7/2025.

Đây được xem là bước thủ tục sau cùng trong tiến trình Bộ Công an tiếp nhận quyền đại diện chủ sở hữu vốn Nhà nước tại FPT Telecom.

Sau chuyển giao, toàn bộ phần vốn Nhà nước tại FPT Telecom sẽ do Bộ Công an quản lý, trong khi cổ đông lớn còn lại là CTCP FPT (HOSE: FPT) đang nắm 45.66% vốn.

VNPT rao bán toàn bộ vốn ICT, giá khởi điểm hơn 4 lần thị giá

Tập đoàn Bưu chính Viễn thông Việt Nam (VNPT) công bố kế hoạch bán đấu giá toàn bộ hơn 10 triệu cp CTCP Viễn thông - Tin học Bưu điện (CTIN, HOSE: ICT), tương ứng 31.43% vốn điều lệ. Mức giá khởi điểm được ấn định ở 74,106 đồng/cp, tương đương tổng giá trị cả lô gần 750 tỷ đồng. So với thị giá hiện quanh 18,000 đồng/cp, giá khởi điểm cao hơn 4 lần.

VNPT hiện là cổ đông lớn duy nhất của ICT, do đó nếu thoái vốn thành công, ICT sẽ không còn cổ đông lớn nào và VNPT cũng chấm dứt vai trò cổ đông tại doanh nghiệp này.

Theo kế hoạch, nhà đầu tư có thể đăng ký và nộp tiền cọc từ ngày 31/10-10/12. Phiên đấu giá dự kiến diễn ra lúc 9h ngày 17/12 tại Sở Giao dịch Chứng khoán Hà Nội (HNX).

PTC chuyển giao quyền sở hữu PJC cho Petrolimex

Tổng Công ty Dịch vụ Xăng dầu Petrolimex (PTC) - công ty mẹ của CTCP Thương mại và Vận tải Petrolimex Hà Nội (HNX: PJC) - đăng ký bán toàn bộ hơn 3.74 triệu cp PJC (tương đương 51.06% vốn điều lệ). Mục đích chuyển nhượng là chuyển quyền sở hữu chứng khoán do sáp nhập doanh nghiệp. Thời gian giao dịch dự kiến từ 27/10 - 25/11.

Bên nhận chuyển nhượng được xác định là Tập đoàn Xăng dầu Việt Nam (Petrolimex, HOSE: PLX), khi Tập đoàn cũng đăng ký mua với khối lượng và thời gian tương tự.

Trước đó, vào ngày 2/10, Petrolimex đã công bố việc ký kết sáp nhập PTC, đơn vị do Tập đoàn sở hữu 100% vốn. PTC sẽ sáp nhập vào PLX, chính thức chấm dứt sự tồn tại. Petrolimex sẽ kế thừa toàn bộ tài sản, các khoản nợ, quyền, nghĩa vụ và lợi ích hợp pháp của PTC, trong đó có quyền sở hữu với PJC.

Danh sách lãnh đạo công ty và người thân giao dịch từ ngày 27-31/10/2025

Nguồn: VietstockFinace

Danh sách lãnh đạo công ty và người thân đăng ký giao dịch từ ngày 27-31/10/2025

Nguồn: VietstockFinance

BV Asset mua thêm hơn 4.8 triệu cp BVL

CTCP BV Asset – cổ đông lớn của CTCP BV Land (UPCoM: BVL) đã mua hoàn tất thêm hơn 4.8 triệu cp trong thời gian từ 29/09-22/10/2025.

Sau giao dịch, tỷ lệ sở hữu của BV Asset tại BV Land tăng từ 5.45% lên 10.83%, tương đương gần 9.7 triệu cp. Số cổ phiếu BV Asset giao dịch ít hơn 2,860 cp so với khi đăng ký, đơn vị cho biết lý do không giao dịch hết là vì điều kiện thị trường không thuận lợi.

Đáng chú ý, cổ phiếu BVL phiên 30/09 ghi nhận gần 4.8 triệu cp được giao dịch thỏa thuận, khả năng cao là một phần trong giao dịch của BV Asset. Theo đó, ước tính số tiền cổ đông lớn này chi ra cho thương vụ vào khoảng hơn 105 tỷ đồng.

Về mối quan hệ, Chủ tịch Nguyễn Tân Thành và bà Vũ Thị Hà - Ủy viên HĐQT kiêm Thành viên Ban kiểm toán nội bộ BVL, hiện lần lượt là Ủy viên HĐQT và Trưởng Ban kiểm soát tại BV Asset. Ông Thành đang sở hữu hơn 1.3 triệu cp, chiếm tỷ lệ 1.5% tại BVL. Cả BV Land và BV Asset đều là thành viên của CTCP Tập đoàn Bách Việt (BV Group).

Động thái của BV Asset diễn ra trong bối cảnh BV Land ghi nhận kết quả kinh doanh quý 3 khá tích cực khi lãi ròng gần 37 tỷ đồng, gấp 6.5 lần cùng kỳ. Công ty cho biết kết quả đột biến nhờ công ty mẹ và các đơn vị thành viên tiếp tục duy trì hiệu quả hoạt động sản xuất kinh doanh. Mặc dù tốc độ tiêu thụ sản phẩm dự án trong quý 3 chậm hơn so với mức tăng mạnh trong 6 tháng đầu năm, song vẫn tăng trưởng đáng kể so với cùng kỳ.

Bên cạnh đó, các hoạt động đầu tư tài chính ghi nhận hiệu quả cao, góp phần tích cực vào kết quả lợi nhuận hợp nhất. Còn các hạng mục xây dựng trọng điểm trong 9 tháng năm 2025 vẫn được đảm bảo tiến độ nghiệm thu và bàn giao.

Sau 2 quý vượt mốc 100 tỷ đồng, lợi nhuận ròng hợp nhất của CTCP BV Land trong quý 3/2025 có phần “hạ nhiệt” nhưng vẫn gấp hơn 6 lần cùng kỳ.

Cụ thể, doanh thu thuần quý 3 của BVL đạt hơn 202 tỷ đồng, tăng 14% so với cùng kỳ. Dù vậy, giá vốn lại giảm 5%, nhờ đó lợi nhuận gộp gấp 2.3 lần, với hơn 58 tỷ đồng.

Hoạt động tài chính cũng mang lại doanh thu đột biến với hơn 23 tỷ đồng, gấp 5.4 lần cùng kỳ, trong khi chi phí chỉ gấp 2 lần.

Sau khi trừ các chi phí khác, BVL lãi ròng gần 37 tỷ đồng, gấp 6.5 lần cùng kỳ. Công ty cho biết kết quả đột biến nhờ công ty mẹ và các đơn vị thành viên tiếp tục duy trì hiệu quả hoạt động sản xuất kinh doanh. Mặc dù tốc độ tiêu thụ sản phẩm dự án trong quý 3 chậm hơn so với mức tăng mạnh trong 6 tháng đầu năm, song vẫn tăng trưởng đáng kể so với cùng kỳ.

Bên cạnh đó, các hoạt động đầu tư tài chính ghi nhận hiệu quả cao, góp phần tích cực vào kết quả lợi nhuận hợp nhất. Còn các hạng mục xây dựng trọng điểm trong 9 tháng năm 2025 vẫn được đảm bảo tiến độ nghiệm thu và bàn giao.

Lũy kế 9 tháng đầu năm, BVL ghi nhận doanh thu thuần và lãi ròng lần lượt đạt gần 1.3 ngàn tỷ đồng và gần 299 tỷ đồng, gấp 2 lần và 22 lần cùng kỳ. BVL cho rằng kết quả này có được nhờ mở rộng quy mô hoạt động sản xuất kinh doanh, đồng thời các chi phí được kiểm soát hiệu quả.

Cụ thể, doanh thu thuần từ kinh doanh bất động sản 9 tháng của BVL đạt gần 838 tỷ đồng, gấp 6.3 lần. Doanh thu tài chính ghi nhận hơn 49 tỷ đồng, gấp 3.9 lần, nhờ lãi tiền gửi tăng và phát sinh gần 4 tỷ đồng lãi được chia từ tiền nhàn rỗi tại dự án Tây Dĩnh Trì.

Kết quả kinh doanh 9 tháng đầu năm 2025 của BVL. Đvt: Tỷ đồngNguồn: VietstockFinance

So với kế hoạch lãi sau thuế gần 409 tỷ đồng năm 2025, kết quả sau 9 tháng của BVL tương đương mức thực hiện hơn 81%.

Ngay từ đầu năm, ban lãnh đạo BVL đặt mục tiêu kinh doanh 2025 vượt trội so với thực hiện 2024, điển hình là mục tiêu lãi sau thuế gần 409 tỷ đồng - gấp 23 lần lợi nhuận năm trước.

Theo đó, BVL dự định tiếp tục bán các sản phẩm còn lại của 3 dự án BV Diamond Hill Bắc Giang, Bavella Lạc Ngàn, Bavella Green Park và tập trung công tác thu hồi công nợ. Bên cạnh đó, Công ty chuẩn bị ra mắt các sản phẩm thuộc dự án BV Diamond Hill Thái Nguyên.

Trên bảng cân đối kế toán, tổng tài sản của BVL tại thời điểm 30/09/2025 xấp xỉ 2.7 ngàn tỷ đồng, tăng 48% so với đầu năm. Đáng chú ý, lượng tiền nắm giữ ngắn hạn gấp hơn 21 lần, với hơn 421 tỷ đồng, chủ yếu nằm ở tiền gửi dưới 3 tháng (hơn 406 tỷ đồng). Dù tăng mạnh so với đầu năm nhưng lượng tiền này lại giảm gần 133 tỷ đồng so với 3 tháng trước đó (30/06/2025).

Giá trị đầu tư vào công ty liên kết cũng đột biến từ 12 tỷ đồng lên gần 423 tỷ đồng, gấp 35 lần, do phát sinh khoản góp vốn hơn 410 tỷ đồng vào CTCP Tập đoàn Hừng Đông và 112 tỷ đồng vào CTCP Đầu tư Tây Bắc Bắc Ninh. Trong đó, khoản đầu tư vào Hừng Đông do 2 công ty con của BVL là CTCP BV Invest và CTCP Phát triển Hạ tầng TMG trực tiếp thực hiện. Còn khoản đầu tư vào Tây Bắc Bắc Ninh tương đương 18.06% vốn công ty này. Cả 2 đơn vị được góp vốn đều là doanh nghiệp bất động sản.

Mặt khác, nợ phải trả gấp 2 lần đầu năm, vượt mốc 1 ngàn tỷ đồng. Trong đó, dư nợ vay gấp gần 3 lần, với gần 589 tỷ đồng, chủ yếu do tăng khoản vay dài hạn tại Ngân hàng TMCP Quân Đội chi nhánh Hòa Lạc để thực hiện dự án khu đô thị mới Phía Tây Dĩnh Trì (tỉnh Bắc Giang).

Về của để dành, số tiền người mua trả trước cho căn hộ tại dự án Diamond Hill giảm từ hơn 106 tỷ đồng xuống còn hơn 60 tỷ đồng. Ngược lại, Công ty nhận được hơn 12 tỷ đồng tiền trả trước cho dự án Diamond Hill Thái Nguyên và gần 6 tỷ đồng cho dự án Tây Dĩnh Trì.

Hà Lễ

FILI - 15:07:24 27/10/2025

Thị trường chứng khoán tuần từ 22–26/9/2025 ghi nhận loạt giao dịch cổ phiếu đáng chú ý của lãnh đạo và người thân. Từ thương vụ gom 8 triệu cp của Phó Chủ tịch PC1 đến động thái muốn thoái vốn hàng trăm tỷ đồng của các quỹ lớn.

Phó Chủ tịch PC1 hoàn tất gom 8 triệu cp

Ngày 22/9, Phó Chủ tịch HĐQT Tập đoàn PC1 (HOSE: PC1) - ông Phan Ngọc Hiếu báo cáo đã hoàn tất mua 8 triệu cp tại Doanh nghiệp như đăng ký. Qua đó, nâng tỷ lệ sở hữu tại Tập đoàn PC1 từ 0% lên mức 2.24%. Thương vụ được vị lãnh đạo Công ty thực hiện theo hình thức thỏa thuận trong các ngày 16/9 và 18/9.

Ông Hiếu được bầu vào HĐQT PC1 từ tháng 4/2024 và hiện cũng là Thành viên HĐQT tại một loạt doanh nghiệp như Điện lực LICOGI 16, Lizen, Dây Cáp điện Việt Nam hay Cơ điện Miền Trung. Trước đó, vào quý 3/2024, vị này từng thoái lượng vốn lên đến 5% cổ phần tại PC1, trước khi mua vào trở lại qua các giao dịch mới đây.

Theo dữ liệu VietstockFinance, có tổng cộng 8.5 triệu cp PC1 được giao dịch thỏa thuận với tổng giá trị gần 227 tỷ đồng trong 2 ngày mà ông Hiếu tiến hành mua vào 8 triệu cp. Ước tính, Phó Chủ tịch PC1 đã chi không dưới 200 tỷ đồng để hoàn tất thương vụ.

Người nhà Thành viên HĐQT RCC thoái sạch vốn

Bà Vũ Huyền Trang, vợ ông Phạm Ngọc Quốc Cường – Thành viên HĐQT CTCP Tổng Công ty Công trình Đường sắt Việt Nam (UPCoM: RCC) đã thoái sạch gần 1.3 triệu cp (tỷ lệ 3.97% vốn) trong thời gian từ ngày 22/8-19/9/2025.

Chiếu theo giá đóng cửa trung bình thời gian giao dịch (20,895 đồng/cp), ước tính bà Trang thu về gần 27 tỷ đồng từ thương vụ trên.

Một cổ đông lớn khác của RCC là ông Đậu Hoàng Việt cũng đã thoái sạch gần 2.1 triệu cp (tỷ lệ 6.44% vốn) trong ngày 22/9. Trong phiên này, cổ phiếu RCC không ghi nhận bất kỳ khối lượng khớp lệnh nào mà chỉ có giao dịch thỏa thuận gần 3.8 triệu cp nên khả năng cao ông Việt được thực hiện giao dịch theo phương thức thỏa thuận. Giá trị giao dịch ước tính hơn 43 tỷ đồng.

BV Asset muốn nâng sở hữu BVL lên gần 11%

CTCP BV Asset đăng ký mua hơn 4.8 triệu cp CTCP BV Land (UPCoM: BVL), theo phương thức giao dịch thỏa thuận và khớp lệnh. Thời gian dự kiến từ ngày 26/9 - 24/10/2025, nhằm mục đích đầu tư.

Nếu thành công, BV Asset sẽ nâng sở hữu từ 5.45% lên 10.83%, tương đương gần 9.7 triệu cp tại BV Land.

Khép phiên 23/9, giá cổ phiếu BVL đang tạm dừng mức 18,100 đồng/cp, tăng 113% so với thời điểm đầu năm, với thanh khoản bình quân hơn 13.1 ngàn cp/ngày. Tạm tính theo giá này, ước tính BV Asset cần chi hơn 87 tỷ đồng để hoàn tất thương vụ.

Tiếp nối em trai, Chủ tịch CKG muốn bán 3 triệu cp

Ông Trần Thọ Thắng - Chủ tịch HĐQT CKG đăng ký bán 3 triệu cp do nhu cầu tài chính cá nhân, thực hiện từ ngày 26/9-24/10, thông qua khớp lệnh hoặc thỏa thuận.

Nếu giao dịch thành công, ông Thắng sẽ giảm sở hữu tại CKG từ gần 12.7 triệu cp (tỷ lệ 7.85%) xuống gần 9.7 triệu cp (tỷ lệ 5.99%). Xét theo giá đóng cửa 13,850 đồng/cp phiên gần nhất (23/09), ông Thắng có thể thu về gần 42 tỷ đồng.

Trước động thái thoái vốn của Chủ tịch CKG không lâu, người em trai là ông Trần Thọ Công cũng đăng ký và bán khớp lệnh 66 ngàn cp trong giai đoạn 4-5/9, qua đó giảm sở hữu từ gần 127 ngàn cp (tỷ lệ 0.08%) còn gần 61 ngàn cp (tỷ lệ 0.04%).

Quỹ thuộc VinaCapital đăng ký bán hơn 9 triệu cp KDH

Vietnam Investment Limited - một quỹ thuộc VinaCapital - đăng ký bán gần 9.3 triệu cp của CTCP Đầu tư và Kinh doanh Nhà Khang Điền trong thời gian từ 30/9-29/10 nhằm cơ cấu danh mục đầu tư.

Nếu giao dịch diễn ra thành công, tỷ lệ sở hữu của Vietnam Investment Limited tại KDH sẽ giảm từ 1.189% xuống còn 0.361%, tương đương hơn 4 triệu cp. Chiếu theo giá mở cửa phiên 26/9 (33,650 đồng/cp), ước tính giá trị giao dịch gần 313 tỷ đồng.

Trước đó, trong thời gian từ 12/8-10/9, một quỹ khác thuộc VinaCapital là Quỹ đầu tư Cổ phiếu Hưng Thịnh VinaCapital tuy đăng ký mua vào 850,000 cp nhưng không thực hiện bất kỳ giao dịch nào với lý do diễn biến thị trường chưa phù hợp. Theo đó, quỹ này vẫn giữ nguyên số cổ phiếu nắm giữ 616,410 cp (tỷ lệ 0.0549%).

Quỹ PVI muốn thoái vốn khỏi nhà sản xuất thuốc trị sỏi thận Kim Tiền Thảo

Quỹ Đầu tư Cơ hội PVI (POF) đã đăng ký bán toàn bộ cổ phần nắm giữ tại Dược phẩm OPC - doanh nghiệp nổi tiếng với sản phẩm thuốc trị sỏi thận Kim Tiền Thảo.

POF là quỹ được quản lý bởi CTCP Quản lý Quỹ PVI (OTC: PVIASSET) - một công ty con của CTCP PVI (HOSE: PVI).

Phía POF cho biết sẽ bán gần 8.6 triệu cp, tương ứng 13.4% cổ phần của hãng dược có vốn hóa 1.45 ngàn tỷ đồng. Các giao dịch sẽ được thực hiện thỏa thuận hoặc khớp lệnh trên sàn từ ngày 25/9-3/10 tới.

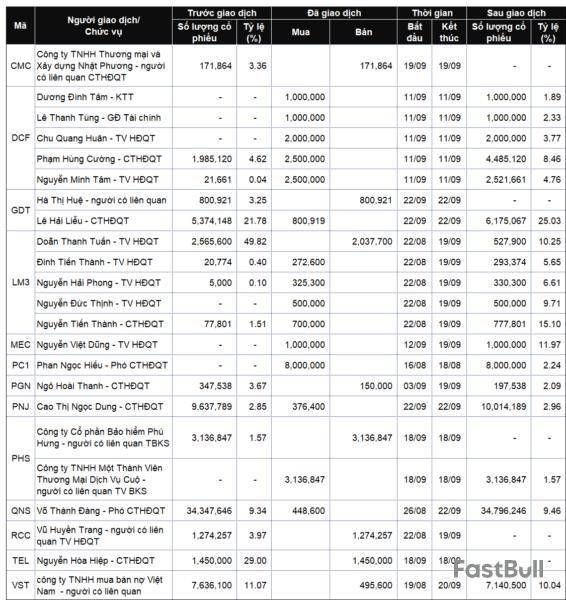

Danh sách lãnh đạo công ty và người thân giao dịch từ ngày 22-26/9/2025

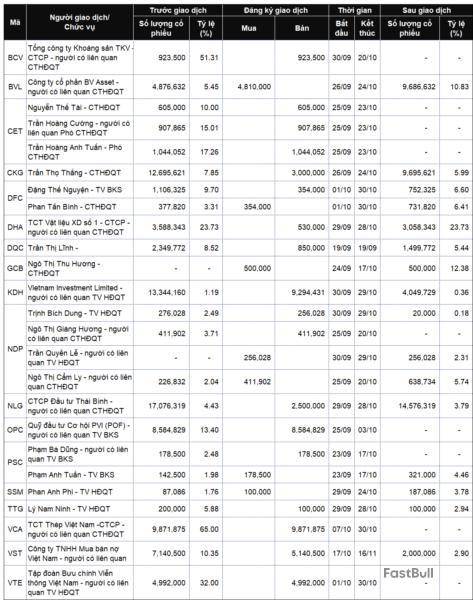

Danh sách lãnh đạo công ty và người thân đăng ký giao dịch từ ngày 22-26/9/2025

Thanh Tú

FILI - 14:00:00 29/09/2025

交易股票、貨幣、商品、期貨、債券、基金等金融工具或加密貨幣屬高風險行為,這些風險包括損失您的部分或全部投資金額,所以交易並非適合所有投資者。

做出任何財務決定時,應該進行自己的盡職調查,運用自己的判斷力,並諮詢合格的顧問。本網站的內容並非直接針對您,我們也未考慮您的財務狀況或需求。本網站所含資訊不一定是即時提供的,也不一定是準確的。本站提供的價格可能由造市商而非交易所提供。您做出的任何交易或其他財務決定均應完全由您負責,並且您不得依賴通過網站提供的任何資訊。我們不對網站中的任何資訊提供任何保證,並且對因使用網站中的任何資訊而可能造成的任何交易損失不承擔任何責任。

未經本站書面許可,禁止使用、儲存、複製、展現、修改、傳播或分發本網站所含數據。提供本網站所含數據的供應商及交易所保留其所有知識產權。