行情

新聞

分析

使用者

快訊

財經日曆

學習

數據

- 名稱

- 最新值

- 前值

VIP跟單

所有跟單

所有比賽

澳洲聯儲主席布洛克召開貨幣政策記者會

澳洲聯儲主席布洛克召開貨幣政策記者會 德國出口月率 (季調後) (10月)

德國出口月率 (季調後) (10月)公:--

預: --

前: --

美國NFIB小型企業信心指數 (季調後) (11月)

美國NFIB小型企業信心指數 (季調後) (11月)公:--

預: --

前: --

墨西哥12個月通膨年增率 (CPI) (11月)

墨西哥12個月通膨年增率 (CPI) (11月)公:--

預: --

前: --

墨西哥核心消費者物價指數 (CPI) 年增率 (11月)

墨西哥核心消費者物價指數 (CPI) 年增率 (11月)公:--

預: --

前: --

墨西哥PPI年增率 (11月)

墨西哥PPI年增率 (11月)公:--

預: --

前: --

美國當周紅皮書同店零售銷售指數年增率

美國當周紅皮書同店零售銷售指數年增率公:--

預: --

前: --

美國JOLTS職位空缺 (季調後) (10月)

美國JOLTS職位空缺 (季調後) (10月)公:--

預: --

前: --

中國大陸M1貨幣供應量年增率 (11月)

中國大陸M1貨幣供應量年增率 (11月)--

預: --

前: --

中國大陸M0貨幣供應量年增率 (11月)

中國大陸M0貨幣供應量年增率 (11月)--

預: --

前: --

中國大陸M2貨幣供應量年增率 (11月)

中國大陸M2貨幣供應量年增率 (11月)--

預: --

前: --

美國EIA當年短期前景原油產量預期 (12月)

美國EIA當年短期前景原油產量預期 (12月)公:--

預: --

前: --

美國EIA次年天然氣產量預期 (12月)

美國EIA次年天然氣產量預期 (12月)公:--

預: --

前: --

美國EIA次年短期原油產量預期 (12月)

美國EIA次年短期原油產量預期 (12月)公:--

預: --

前: --

EIA月度短期能源展望報告

EIA月度短期能源展望報告 美國10年期公債拍賣平均殖利率

美國10年期公債拍賣平均殖利率公:--

預: --

前: --

美國當週API汽油庫存

美國當週API汽油庫存公:--

預: --

前: --

美國當週API庫欣原油庫存

美國當週API庫欣原油庫存公:--

預: --

前: --

美國當週API原油庫存

美國當週API原油庫存公:--

預: --

前: --

美國當週API精煉油庫存

美國當週API精煉油庫存公:--

預: --

前: --

韓國失業率 (季調後) (11月)

韓國失業率 (季調後) (11月)公:--

預: --

前: --

日本路透短觀非製造業景氣判斷指數 (12月)

日本路透短觀非製造業景氣判斷指數 (12月)公:--

預: --

前: --

日本路透短觀製造業景氣判斷指數 (12月)

日本路透短觀製造業景氣判斷指數 (12月)公:--

預: --

前: --

日本PPI月增率 (11月)

日本PPI月增率 (11月)公:--

預: --

前: --

日本國內企業商品價格指數月增率 (11月)

日本國內企業商品價格指數月增率 (11月)公:--

預: --

前: --

日本國內企業商品價格指數年增率 (11月)

日本國內企業商品價格指數年增率 (11月)公:--

預: --

前: --

中國大陸CPI年增率 (11月)

中國大陸CPI年增率 (11月)公:--

預: --

前: --

中國大陸PPI年增率 (11月)

中國大陸PPI年增率 (11月)公:--

預: --

前: --

中國大陸CPI月增率 (11月)

中國大陸CPI月增率 (11月)公:--

預: --

前: --

印尼零售銷售年增率 (10月)

印尼零售銷售年增率 (10月)公:--

預: --

前: --

意大利工業產出年增率 (季調後) (10月)

意大利工業產出年增率 (季調後) (10月)--

預: --

前: --

意大利12個月BOT公債拍賣平均殖利率

意大利12個月BOT公債拍賣平均殖利率--

預: --

前: --

英國央行行長貝利發表演說

英國央行行長貝利發表演說 歐洲央行行長拉加德發表演說

歐洲央行行長拉加德發表演說 南非零售銷售年增率 (10月)

南非零售銷售年增率 (10月)--

預: --

前: --

巴西IPCA通膨指數年增率 (11月)

巴西IPCA通膨指數年增率 (11月)--

預: --

前: --

巴西CPI年增率 (11月)

巴西CPI年增率 (11月)--

預: --

前: --

美國MBA抵押貸款申請活動指數周環比

美國MBA抵押貸款申請活動指數周環比--

預: --

前: --

美國勞動力成本指數季增率 (第三季度)

美國勞動力成本指數季增率 (第三季度)--

預: --

前: --

加拿大隔夜目標利率

加拿大隔夜目標利率--

預: --

前: --

加拿大央行利率決議

加拿大央行利率決議 美國當週EIA汽油庫存變動

美國當週EIA汽油庫存變動--

預: --

前: --

美國EIA原油產量預測當週需求數據

美國EIA原油產量預測當週需求數據--

預: --

前: --

美國當週EIA俄克拉荷馬州庫欣原油庫存變動

美國當週EIA俄克拉荷馬州庫欣原油庫存變動--

預: --

前: --

美國當週EIA原油庫存變動

美國當週EIA原油庫存變動--

預: --

前: --

美國當週EIA原油進口變動

美國當週EIA原油進口變動--

預: --

前: --

美國當週EIA取暖油庫存變動

美國當週EIA取暖油庫存變動--

預: --

前: --

美國聯邦基金利率預期-長期 (第四季度)

美國聯邦基金利率預期-長期 (第四季度)--

預: --

前: --

美國聯邦基金利率預期-第一年 (第四季度)

美國聯邦基金利率預期-第一年 (第四季度)--

預: --

前: --

美國聯邦基金利率預期-第二年 (第四季度)

美國聯邦基金利率預期-第二年 (第四季度)--

預: --

前: --

美國FOMC利率下限(隔夜逆回購利率)

美國FOMC利率下限(隔夜逆回購利率)--

預: --

前: --

美國預算資金結餘 (11月)

美國預算資金結餘 (11月)--

預: --

前: --

美國FOMC利率上限(超額準備金率)

美國FOMC利率上限(超額準備金率)--

預: --

前: --

美國有效超額準備金率

美國有效超額準備金率--

預: --

前: --

美國聯邦基金利率預期-當前 (第四季度)

美國聯邦基金利率預期-當前 (第四季度)--

預: --

前: --

美國聯邦基金利率目標

美國聯邦基金利率目標--

預: --

前: --

美國聯邦基金利率預期-第三年 (第四季度)

美國聯邦基金利率預期-第三年 (第四季度)--

預: --

前: --

聯準會公佈利率決議及貨幣政策聲明

聯準會公佈利率決議及貨幣政策聲明 聯準會主席鮑威爾召開貨幣政策記者會

聯準會主席鮑威爾召開貨幣政策記者會 巴西Selic目標利率

巴西Selic目標利率--

預: --

前: --

英國三個月RICS房價指數 (11月)

英國三個月RICS房價指數 (11月)--

預: --

前: --

無匹配數據

Cuối quý 2/2025, hàng tồn kho bất động sản tiếp tục leo lên mức cao mới, nhiều doanh nghiệp ôm khối tài sản dở dang khổng lồ, có nơi chiếm tới 85% tổng tài sản, cho thấy áp lực giải phóng hàng tồn ngày càng nặng nề hơn.

Theo Bộ Xây dựng, tồn kho bất động sản các dự án trong quý 2/2025 khoảng 25,294 căn/nền, bao gồm chung cư, nhà ở riêng lẻ, đất nền. Trong đó, đất nền chiếm tỷ trọng lớn nhất với 11,717 nền, hầu như không thay đổi so với quý trước. Ngược lại, phân khúc chung cư ghi nhận 3,287 căn, tăng mạnh 41%, còn nhà ở riêng lẻ 10,290 căn, tăng 9%.

Tồn kho lập kỷ lục

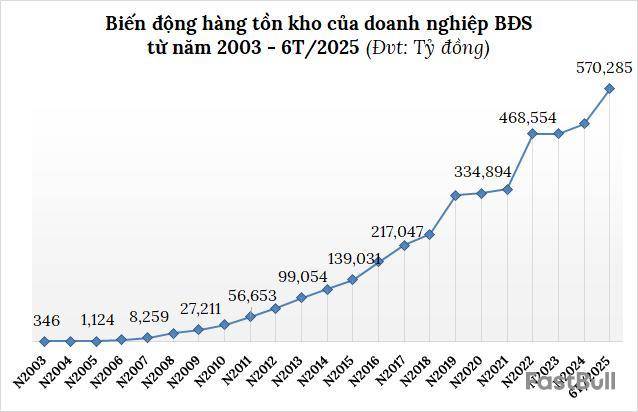

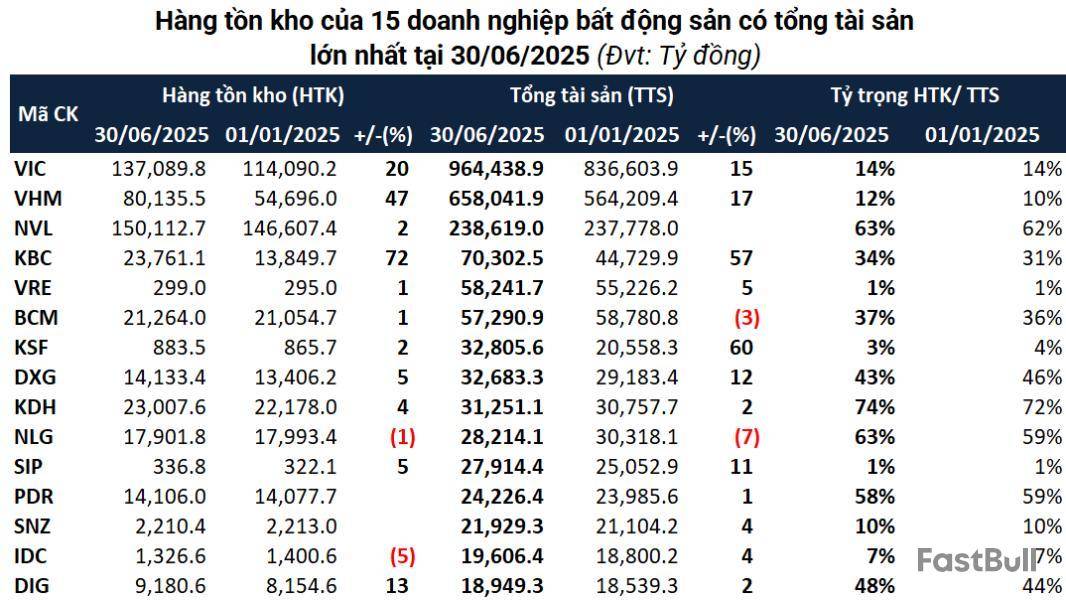

Số liệu từ VietstockFinance, tổng hợp từ 104 doanh nghiệp trên HOSE, HNX và UPCoM thuộc nhóm bất động sản nhà ở và khu công nghiệp, cho thấy giá trị hàng tồn kho cuối quý 2 đạt gần 570.3 ngàn tỷ đồng, tăng 14% so với đầu năm và là mức cao nhất từ trước đến nay.

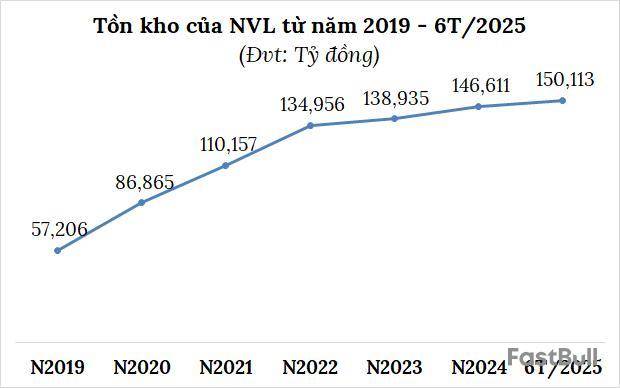

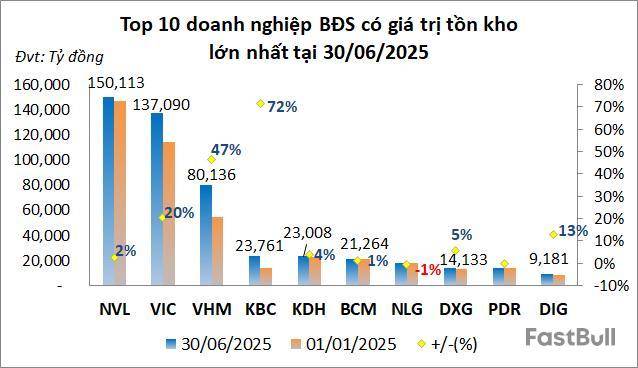

Novaland tiếp tục đầu bảng với hơn 150.1 ngàn tỷ đồng tồn kho, tăng 2% so với đầu năm, chiếm tới 26% toàn ngành. Phần lớn giá trị này là bất động sản để bán đang xây dựng gần 143 ngàn tỷ, còn lại hơn 7.7 ngàn tỷ đồng là sản phẩm đã hoàn thành. So với cuối năm 2019, thời điểm trước dịch COVID-19, tồn kho của Novaland đã gấp 2.6 lần.

Vingroup đứng thứ hai với gần 137.1 ngàn tỷ đồng, tăng 20% so với đầu năm. Khoảng 83.6 ngàn tỷ đồng nằm ở các dự án đang xây dựng, bất động sản sẵn sàng để bán gần 10.5 ngàn tỷ đồng. Công ty con Vinhomes tăng nhanh với hơn 80.1 ngàn tỷ tồn kho, tăng 47%, chủ yếu là bất động sản để bán đang xây dựng gần 53.3 ngàn tỷ tại dự án Vinhomes Ocean Park 2 và 3, Grand Park, Smart City...

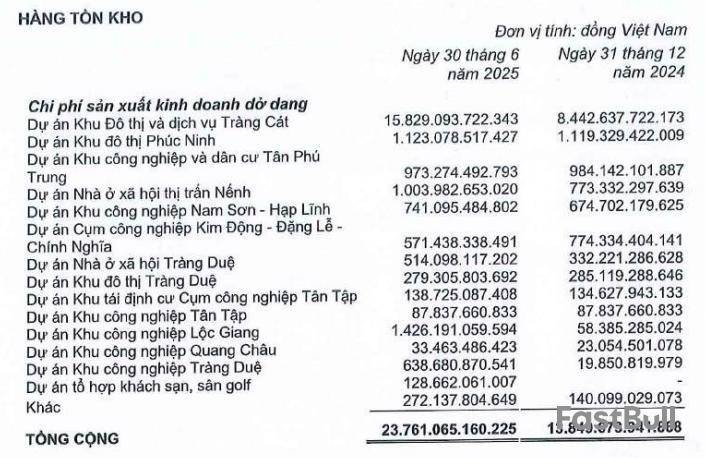

Trong nhóm bất động sản khu công nghiệp, Đô thị Kinh Bắc ghi nhận tồn kho cao kỷ lục gần 23.8 ngàn tỷ đồng, tăng tới 72%, do dự án khu đô thị và dịch vụ Tràng Cát tăng 88% lên hơn 15.8 ngàn tỷ đồng, khu đô thị Phúc Ninh hơn 1.1 ngàn đồng, khu công nghiệp và dân cư Tân Phú Trung 927 tỷ đồng, nhà ở xã hội thị trấn Nếnh hơn ngàn tỷ đồng…

Mức tồn kho của Becamex IDC gần 21.3 ngàn tỷ đồng, tăng nhẹ so đầu năm, phần lớn là chi phí từ các hạng mục xây dựng cơ sở hạ tầng, giải phóng mặt bằng và quyền sử dụng đất.

Một số doanh nghiệp khác có tồn kho lớn trên 10 ngàn tỷ như Nhà Khang Điền hơn 23 ngàn tỷ đồng, tăng 4%; Nam Long hơn 17.9 ngàn tỷ đồng, giảm 1%; Tập đoàn Đất Xanh tăng 5% lên hơn 14.1 ngàn tỷ đồng và Phát Đạt hơn 14.1 ngàn tỷ đồng.

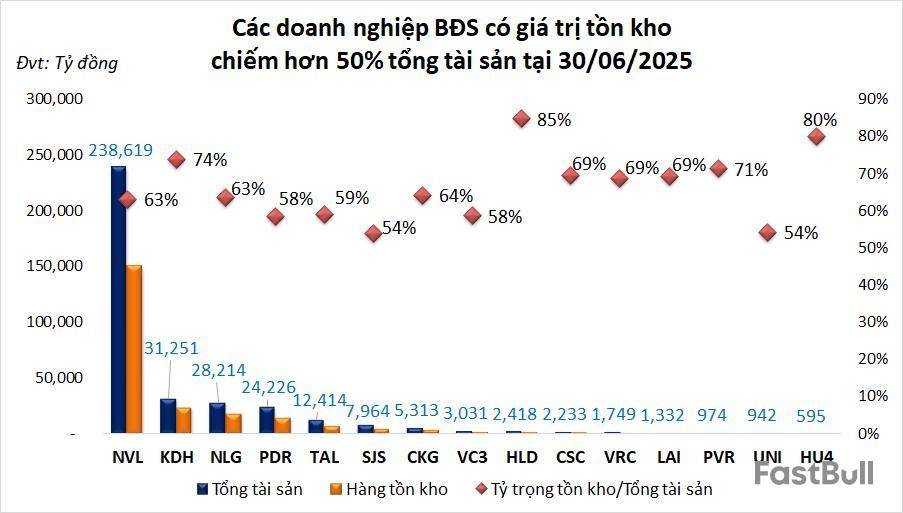

Doanh nghiệp “ngộp” vì hàng tồn chiếm phần lớn tài sản

Cuối quý 2, có 15 doanh nghiệp bất động sản mà hàng tồn kho chiếm trên 50% tổng tài sản, chủ yếu thuộc nhóm nhà ở. HUDLAND dẫn đầu khi tồn kho hơn 2 ngàn tỷ đồng, tăng 12% so với đầu năm, tương đương 85% tổng tài sản.

Dù đã giảm 22%, tồn kho của Đầu tư và Xây dựng HUD4 (UPCoM: HU4) vẫn chiếm 80% tổng tài sản, tương đương gần 480 tỷ đồng, Tập đoàn COTANA (HNX: CSC) cũng nằm trong nhóm này với hơn 1.5 ngàn tỷ đồng hàng tồn kho, giảm 6% so với đầu năm, chiếm 69% tổng tài sản.

Xét theo tổng tài sản, 3 ông lớn VIC, VHM, NVL có tổng tồn kho chiếm 64% toàn ngành, ở mức hơn 367 ngàn tỷ đồng, tăng 16% so với đầu năm. Nhóm bất động sản khu công nghiệp với BCM, KBC và Đầu tư Sài Gòn VRG chiếm khoảng 8% toàn ngành, tương đương gần 45.4 ngàn tỷ đồng, tăng 29% so với đầu năm.

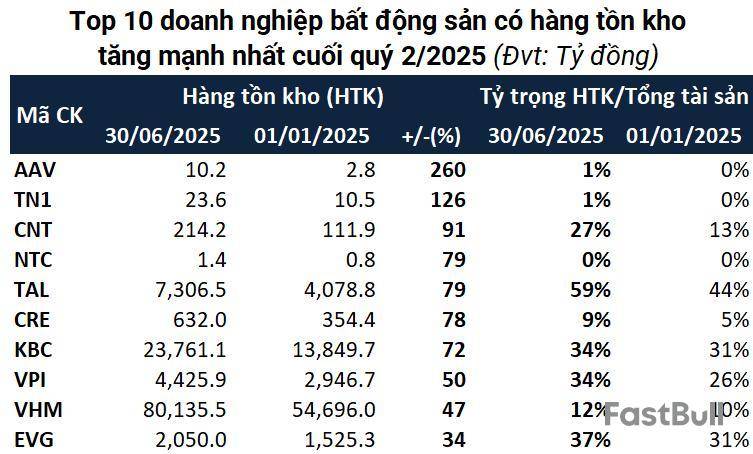

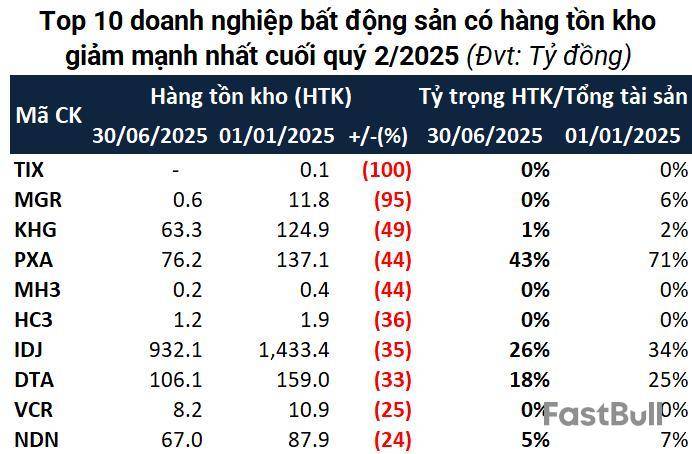

Ngoài ra, một số biến động đáng chú ý khác gồm Rox Key Holdings (HOSE: TN1) với tồn kho gần 24 tỷ đồng, gấp 2.3 lần so với đầu năm. Ngược lại, MGROUP (UPCoM: MGR) và Khải Hoàn Land giảm mạnh lần lượt 95% và 49%, còn hơn 600 triệu đồng và 63 tỷ đồng.

Thanh Tú

FILI - 08:12:04 25/08/2025

Hưởng lợi lớn từ nhu cầu thuê đất, nhà xưởng tăng mạnh trong quý 2, giúp lợi nhuận nhiều doanh nghiệp bất động sản khu công nghiệp tăng trưởng bằng lần; trong khi một số đơn vị vẫn chật vật vì nguồn thu cốt lõi sụt giảm. VCI dự báo triển vọng ngành tiếp tục được dẫn dắt nhờ FDI và quỹ đất mở rộng.

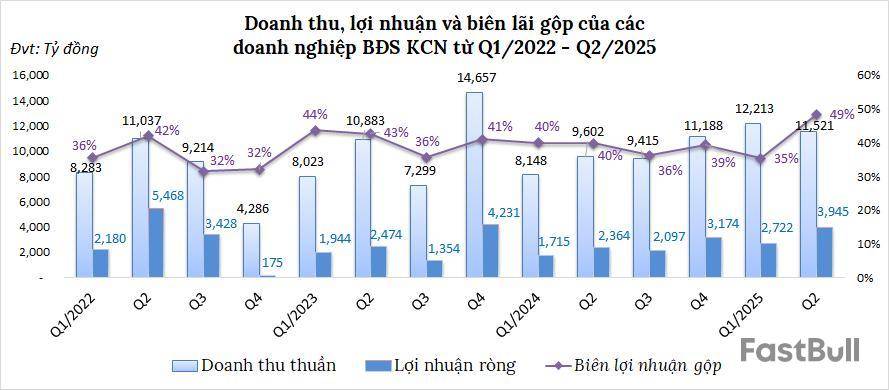

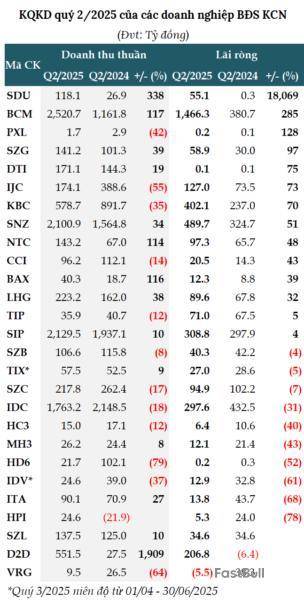

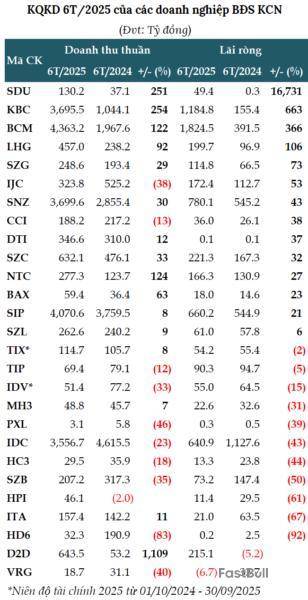

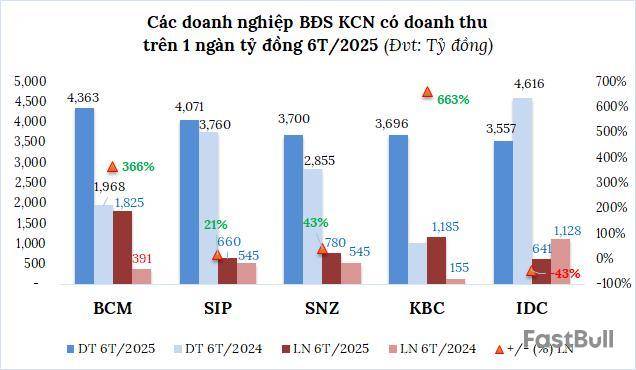

Ngành bất động sản khu công nghiệp (KCN) tiếp tục thể hiện sức hút trong quý 2/2025 với sự tăng tốc cả về doanh thu và lợi nhuận. Số liệu từ 27 doanh nghiệp trên sàn chứng khoán (HOSE, HNX và UPCoM) cho thấy tổng doanh thu hơn 11.5 ngàn tỷ đồng, tăng 20% so với cùng kỳ; trong khi lợi nhuận ròng tăng 67%, lên hơn 3.9 ngàn tỷ đồng, cao nhất 6 quý qua. Biên lãi gộp 49%, mức cao nhất trong giai đoạn từ quý 1/2022 – quý 2/2025.

Hơn nửa doanh nghiệp lãi tăng trưởng

Quý 2, có hơn phân nửa doanh nghiệp tăng trưởng lợi nhuận, trong đó 3 doanh nghiệp tăng bằng lần. Nổi bật nhất là CTCP Đầu tư Xây dựng và Phát triển Đô thị Sông Đà lãi ròng kỷ lục hơn 55 tỷ đồng, gấp 182 lần cùng kỳ nhờ hoạt động cho thuê nhà văn phòng, kinh doanh dịch vụ tòa nhà và kinh doanh bất động sản tăng trưởng. Lũy kế 6 tháng, lãi ròng hơn 49 tỷ đồng, gấp 168 lần.

Doanh thu bất động sản KCN tăng mạnh và giảm chi phí giúp Tổng Công ty Đầu tư và Phát triển Công nghiệp - CTCP (Becamex IDC, HOSE: BCM) lãi ròng quý 2 gần 1.5 ngàn tỷ đồng, gấp 4 lần cùng kỳ, cao nhất trong 6 quý. Tính chung 6 tháng, Becamex IDC lãi ròng hơn 1.8 ngàn tỷ đồng, gấp 4.7 lần so với cùng kỳ, thực hiện được 74% kế hoạch năm.

Sonadezi Giang Điền hưởng lợi từ doanh thu cho thuê nhà xưởng tăng 90%, đưa lợi nhuận quý 2 gần 59 tỷ đồng, tăng 97%. Nửa đầu năm, Doanh nghiệp lãi 115 tỷ đồng, tăng 73% và thực hiện 67% mục tiêu.

Ở phía Bắc, ông lớn Tổng Công ty Phát triển Đô thị Kinh Bắc - CTCP đạt lợi nhuận ròng 402 tỷ đồng, tăng 67%, nhờ mảng doanh thu cho thuê đất bứt phá. Lũy kế 6 tháng, lợi nhuận sau thuế 1,248 tỷ đồng, gấp 6.4 lần cùng kỳ, tuy vậy Công ty mới thực hiện 39% kế hoạch cả năm.

Một số doanh nghiệp khác cũng đón nhận kết quả lãi ròng tích cực như Sonadezi cao kỷ lục gần 490 tỷ đồng, tăng 51%, thực hiện 92% kế hoạch. Nam Tân Uyên hơn 97 tỷ đồng, tăng 48%, thực hiện 59% mục tiêu. Hay Long Hậu lãi sau thuế gần 90 tỷ đồng, tăng 32%, vượt 27% kế hoạch.

Trong khi đó, CTCP Phát triển Đô thị Công nghiệp số 2 (HOSE: D2D) cho thấy kết quả kinh doanh nhảy vọt chưa từng có với doanh thu thuần gần 552 tỷ đồng, gấp hơn 20 lần cùng kỳ. Lợi nhuận kỷ lục hơn 200 tỷ đồng, vượt kế hoạch năm. D2D cho biết kết quả tăng đột biến này chủ yếu đến từ doanh thu chuyển nhượng đất tại KCN Châu Đức.

Điểm chung của nhóm doanh nghiệp tăng trưởng nhờ doanh thu cho thuê đất, nhà xưởng hoặc chuyển nhượng bất động sản KCN đều tăng mạnh.

Gam màu tối, sụt giảm từ mảng cốt lõi

Tuy nhiên, không phải tất cả đều thuận lợi. Kết quả của một số doanh nghiệp kém tích cực bởi nguồn thu từ hoạt động kinh doanh cốt lõi giảm sâu.

Điển hình như CTCP Đầu tư và Công nghiệp Tân Tạo kết thúc quý 2 với lãi ròng giảm 68% về còn gần 14 tỷ đồng, dù doanh thu hơn 90 tỷ đồng, tăng 27% cùng kỳ. Lũy kế nửa đầu năm, lãi ròng 21 tỷ đồng, giảm 67% và chỉ thực hiện 9% kế hoạch.

IDICO giảm 31% lợi nhuận, còn gần 298 tỷ đồng, do nguồn thu từ cho thuê hạ tầng KCN sụt mạnh. Nửa đầu năm, IDC lãi gần 641 tỷ đồng, giảm 43%, thực hiện 40% mục tiêu năm.

Động lực từ FDI và quỹ đất cao su

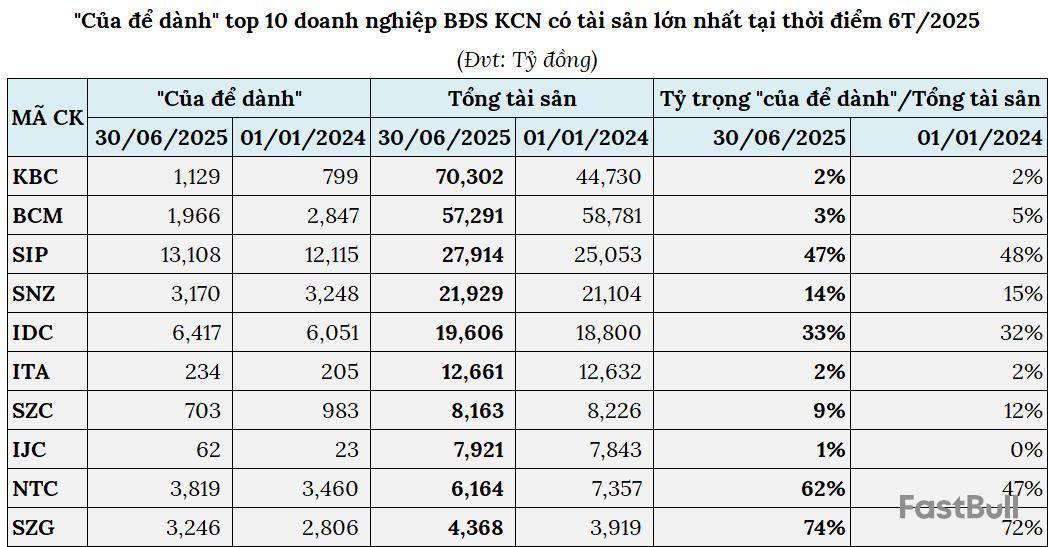

Tính đến cuối tháng 6, một số doanh nghiệp nắm giữ lượng lớn tiền nhận trước từ khách thuê đất, nhà xưởng, tạo “của để dành” đáng kể cho chiến lược dài hạn. SIP dẫn đầu với hơn 13.1 ngàn tỷ đồng, chiếm 47% tổng tài sản, tăng 8% so với đầu năm. IDC đứng thứ hai với hơn 6.4 ngàn tỷ đồng, tăng 6% và chiếm 33% nguồn vốn.

Chứng khoán Vietcap đánh giá, việc Mỹ giảm đáng kể mức thuế quan áp lên hàng Việt đã củng cố vị thế cạnh tranh của Việt Nam, bên cạnh các lợi thế như mạng lưới FTA rộng, chi phí lao động thấp, lực lượng trẻ và hạ tầng cải thiện.

Tuy nhiên, không phải toàn bộ dòng vốn FDI vào Việt Nam đều hướng đến thị trường Mỹ. Các KCN miền Bắc có thể chịu rủi ro cao hơn do phụ thuộc xuất khẩu điện tử sang Mỹ, trong khi miền Nam hưởng lợi nhờ cơ cấu ngành nghề đa dạng và dòng vốn FDI phục vụ thị trường nội địa, góp phần giảm thiểu tác động từ các cú sốc bên ngoài.

VCI dự báo tổng diện tích cho thuê đất KCN năm 2025 tăng 8%, các năm 2026 và 2027 lần lượt tăng 12% và 17%, được hỗ trợ bởi khoảng 6,000ha nguồn cung mới trong trung hạn.

Ngoài nhóm bán hàng tốt, các chủ sở hữu quỹ đất cao su lớn cũng sẽ hưởng lợi khi nhiều địa phương quy hoạch chuyển đổi sang đất KCN. Trong giai đoạn từ năm 2024 - 6T 2025, Tập đoàn Công nghiệp Cao su Việt Nam - CTCP đã nhận được phê duyệt đầu tư cho khoảng 2,100ha đất KCN mới và đang tiếp tục xin phê duyệt thêm khoảng 5,800ha tại Đồng Nai, Bà Rịa – Vũng Tàu, Bình Phước và Bình Dương.

CTCP Cao su Phước Hòa dự kiến sẽ phát triển thêm 6 KCN với tổng diện tích là khoảng 2,700ha và 8 CCN với tổng diện tích là 575ha. PHR sẽ đóng vai trò là chủ đầu tư chính hoặc hợp tác với các đối tác để triển khai các dự án.

Với lợi thế kép từ FDI và quỹ đất mới trong thời gian tới, ngành bất động sản KCN được kỳ vọng duy trì đà tăng trưởng mạnh trong những năm tiếp theo.

Thanh Tú

FILI - 12:00:00 19/08/2025

Thị trường bất động sản Việt Nam trong nửa đầu năm 2025 tiếp tục trải qua nhiều biến động và phân hóa mạnh giữa các phân khúc, khu vực. Trong bối cảnh đó, doanh nghiệp bất động sản trên sàn bất ngờ ghi nhận lợi nhuận ròng tăng đến 50% so với cùng kỳ 2024.

Theo dữ liệu từ CBRE, trong 6 tháng đầu năm 2025, Hà Nội có khoảng 11,000 căn hộ được chào bán, tương đương cùng kỳ năm trước, cho thấy mức độ ổn định của thị trường. Ngược lại, TPHCM (cũ) chỉ có khoảng 1,400 căn hộ chào bán, giảm mạnh so với con số 1,900 căn cùng kỳ năm 2024, đáng chú ý đây còn là mức thấp nhất trong vòng 10 năm trở lại đây của TPHCM.

Phân khúc nhà liền thổ tại khu vực phía Bắc ổn định về nguồn cung; trong khi TPHCM gần như không có thêm sản phẩm mới, nhất là ở trung tâm.

Về giá, mức trung bình căn hộ ở TPHCM tăng gần 30%, lên khoảng 82 triệu đồng/m2. Trong khi Hà Nội tăng khoảng 33%, lên 79 triệu đồng/m2. Sự tăng giá này chủ yếu do nguồn cung mới tại cả hai thị trường đều tập trung vào các sản phẩm cao cấp và hạng sang.

Với phân khúc nhà liền thổ, giá bán tại Hà Nội tăng 13%, trong khi TPHCM giảm nhẹ 3% do các sản phẩm mới có giá thấp hơn mặt bằng chung.

Theo dữ liệu VietstockFinance, 63 doanh nghiệp bất động sản nhà ở trên sàn (HOSE, HNX và UPCoM) đạt tổng doanh thu thuần nửa đầu năm 2025 hơn 57.1 ngàn tỷ đồng, giảm 3% so với cùng kỳ. Tuy nhiên, lợi nhuận ròng lại tăng đến 50%, lên xấp xỉ 12 ngàn tỷ đồng.

Trong đó, 29 doanh nghiệp có lợi nhuận tăng, 16 doanh nghiệp giảm lãi, 2 doanh nghiệp chuyển từ lãi sang lỗ và 6 doanh nghiệp ngược lại chuyển từ lỗ sang lãi.

Nhiều doanh nghiệp bất ngờ lãi đột biến

Doanh nghiệp bất động sản (BĐS) có mức tăng lợi nhuận ròng cao nhất nửa đầu năm là CTCP Đầu tư Xây dựng và Phát triển Đô thị Sông Đà với hơn 49 tỷ đồng, gấp đến 168 lần cùng kỳ. SDU cho biết, 6 tháng đầu năm nay Công ty ghi nhận doanh thu từ hoạt động cho thuê văn phòng, kinh doanh dịch vụ tòa nhà và kinh doanh bất động sản. Bên cạnh đó, SDU được hoàn nhập dự phòng khoản đầu tư vào công ty con.

Top 20 doanh nghiệp BĐS có lợi nhuận ròng tăng trong nửa đầu năm 2025. Đvt: Tỷ đồngNguồn: VietstockFinance

Ba doanh nghiệp CTCP Địa ốc Sài Gòn Thương Tín , CTCP Bất động sản và Đầu tư VRC và CTCP Đầu tư Bất động sản Taseco lần lượt đạt lãi ròng gấp 25.6 lần, 20.3 lần và 16.3 lần.

Kết quả của SCR đến từ doanh thu các mảng đều tăng mạnh như dịch vụ cho thuê mang về hơn 141 tỷ đồng, doanh thu xây dựng gần 160 tỷ đồng, lần lượt gấp 2.6 và 51.6 lần cùng kỳ. Ngoài ra, doanh thu bán hàng hóa gấp gần 10 lần lên 142 tỷ đồng, giúp SCR đạt doanh thu thuần gần 519 tỷ đồng, gấp 3.6 lần cùng kỳ.

Kết quả của VRC chủ yếu đến từ lợi nhuận khác đột biến hơn 14 tỷ đồng (cùng kỳ lỗ khác gần 2 triệu đồng), trong bối cảnh doanh thu thuần giảm đến 93%, còn gần 489 triệu đồng.

“Tân binh” sàn HOSE TAL báo cáo kết quả sức khả quan trước thềm chuyển sàn vào ngày 01/08. Dù doanh thu gần như đi ngang giá vốn giảm 13%, nhờ đó tạo lực bật cho lợi nhuận ròng nửa đầu năm. Ban lãnh đạo TAL đánh giá kết quả trong 6 tháng đầu năm đã phản ánh hiệu quả của quá trình cơ cấu sản phẩm, kiểm soát chi phí và chuẩn bị của Công ty cho giai đoạn thương mại hóa lớn trong nửa cuối năm.

Vinhomes duy trì dẫn đầu về lợi nhuận

Lợi nhuận ròng Vinhomes nửa đầu năm vẫn dẫn đầu toàn ngành với hơn 10.2 ngàn tỷ đồng. VHM đánh giá kết quả bám sát kế hoạch đề ra và phù hợp với tiến độ triển khai các dự án của Công ty.

Tổng doanh số của VHM đạt 67.5 ngàn tỷ đồng, tăng 31%, cho thấy nhu cầu thị trường mạnh mẽ và hiệu quả của chiến lược bán hàng trong chu kỳ tăng trưởng mới. Doanh số chưa ghi nhận tính đến cuối tháng 6 đạt 138.2 ngàn tỷ đồng.

Top 20 doanh nghiệp BĐS có lợi nhuận ròng lớn nhất trong nửa đầu năm 2025. Đvt: Tỷ đồngNguồn: VietstockFinance

Xếp sau VHM là Nhà Khang Điền với lãi ròng gần 321 tỷ đồng. Dù doanh thu thuần tăng 80% nhờ chuyển nhượng bất động sản nhưng với giá vốn lẫn chi phí tài chính và bán hàng đều tăng bằng lần, khiến lợi nhuận ròng của KDH đi lùi 6%.

Tập đoàn Đất Xanh giảm 10% doanh thu nhưng lãi ròng 133 tỷ đồng, gấp đôi cùng kỳ. Việc doanh thu giảm chủ yếu đến từ hoạt động chuyển nhượng bất động sản khi doanh thu giảm 34%, còn hơn 1 ngàn tỷ đồng. Doanh thu hoạt động môi giới tăng gần 58%, lên gần 751 tỷ đồng, nhưng không đủ giúp tổng doanh thu tăng trưởng dương. Điểm sáng là DXG giảm 2 khoản chi phí chiếm tỷ trọng lớn nhất là tài chính (giảm 22%) và bán hàng (giảm 17%), tạo điều kiện cho lãi ròng tăng mạnh.

Đầu tư Nam Long ghi nhận doanh thu thuần và lãi ròng nửa đầu năm lần lượt gấp 4.5 lần và 3 lần so với cùng kỳ, với gần 2.1 ngàn tỷ đồng và 208 tỷ đồng. Đây là mức lãi 6 tháng đầu năm cao nhất mà NLG đạt được kể từ năm 2021.

Kết quả trên có được là nhờ khoản doanh thu từ hoạt động bàn giao sản phẩm tại các dự án trọng điểm như Akari City (788 tỷ đồng), Cần Thơ II Central Lake (930 tỷ đồng), Southgate (105 tỷ đồng)...

Phát Đạt cũng gây chú ý khi chuyển nhượng toàn bộ 94% cổ phần tại công ty con CTCP Đầu tư Bất động sản Ngô Mây – chủ đầu tư dự án Q1 Tower cho Công ty TNHH Đầu tư Quy Nhơn 68 với giá 435 tỷ đồng.

Không còn kinh doanh dưới giá vốn, Novaland vẫn chưa thể thoát lỗ

Bên cạnh các doanh nghiệp có kết quả tích cực, nhiều doanh nghiệp vẫn đi lùi lợi nhuận nửa đầu năm.

Phát triển Đô thị Từ Liêm giảm sâu nhất với 99% khi lãi ròng chỉ đạt hơn 8 tỷ đồng. Nguyên nhân từ sự thất thu mảng kinh doanh bất động sản khiến doanh thu thuần thấp hơn cả giá vốn, dẫn đến lỗ gộp gần 4 tỷ đồng. Theo NTL, các dự án bất động sản trong kỳ vẫn đang hoàn thiện thủ tục pháp lý, nên không thể ghi nhận doanh thu. Toàn bộ nguồn thu nửa đầu năm của NTL chủ yếu đến từ các hoạt động tài chính như lãi tiền gửi, đầu tư chứng khoán.

16 doanh nghiệp BĐS có lợi nhuận ròng giảm trong nửa đầu năm 2025. Đvt: Tỷ đồngNguồn: VietstockFinance

CTCP Tập đoàn Sunshine đón “cú trượt dài” trong 6 tháng đầu năm với lãi ròng giảm 87%, còn 69 tỷ đồng. Tương tự như NTL, doanh thu thuần của KSF giảm mạnh 68%, chỉ còn 649 tỷ đồng, do ảnh hưởng của hoạt động chuyển nhượng bất động sản, các hoạt động khác không đủ bù.

Kết quả của KSF diễn ra trong bối cảnh Công ty chuẩn bị phát hành 600 triệu cổ phiếu phổ thông, để chào mua công khai toàn bộ cổ phần đang lưu hành của Sunshine Homes .

Nửa đầu năm nay, SSH lỗ ròng tới 243 tỷ đồng. Chủ yếu đến từ việc doanh thu thuần giảm 62. SSH cho biết, sở dĩ giá vốn giảm ít hơn doanh thu là vì phát sinh quyết toán với một số nhà thầu chính. Còn chi phí tài chính tăng do ảnh hưởng từ các công ty con.

12 doanh nghiệp BĐS thua lỗ trong nửa đầu năm 2025. Đvt: Tỷ đồngNguồn: VietstockFinance

Xét về thua lỗ, Tập đoàn Đầu tư Địa ốc No Va một lần nữa đứng đầu với khoản lỗ ròng 604 tỷ đồng nửa đầu năm. Điểm tích cực là doanh thu từ chuyển nhượng bất động sản đạt gần 3.4 ngàn tỷ đồng, tăng 81%, nhờ ghi nhận từ việc bàn giao tại các dự án như: NovaWorld Phan Thiet, NovaWorld Ho Tram, Aqua City, Sunrise Riverside, Palm City...

5 doanh nghiệp vượt kế hoạch năm

Với kết quả tăng vọt, 5 doanh nghiệp vượt mục tiêu lợi nhuận cả năm 2025 sau 6 tháng, gồm: Nhà Đà Nẵng , TTBGroup T, Phát triển Đô thị Công nghiệp số 2 (HOSE: D2D), SCR và VRC.

NDN có kết quả tăng trưởng nửa đầu năm nhờ tình hình khả quan của thị trường chứng khoán. Công ty được hoàn nhập gần 52 tỷ đồng dự phòng giảm giá chứng khoán kinh doanh. Qua đó, lãi ròng hơn 74 tỷ đồng, tăng 87%, dù doanh thu thuần chưa đến một nửa cùng kỳ.

Mức thực hiện kế hoạch 2025 của một số doanh nghiệp BĐSNguồn: VietstockFinance

Nửa cuối năm 2025 và đầu năm 2026, CBRE dự báo tổng nguồn cung căn hộ và nhà phố tại Hà Nội có thể đạt 33,000–35,000 sản phẩm. Thị trường được kỳ vọng tiếp tục duy trì ổn định nguồn cung đến năm 2028. Tuy nhiên, tỷ lệ hấp thụ sẽ có xu hướng giảm do mức giá cao và người mua có nhiều sự lựa chọn hơn.

Khu vực phía Tây Hà Nội tiếp tục là nơi tập trung nhiều dự án. Dù các dự án quy mô lớn lại tập trung phía Đông – nơi đang được hưởng lợi từ loạt công trình cầu kết nối hai bờ Đông – Tây.

Tại phía Nam, nếu chỉ xét TPHCM (cũ) thì nguồn cung căn hộ trong giai đoạn 2025-2027 sẽ rất ít, dao động từ 10,000-15,000 sản phẩm. Nhưng nếu gộp chung các thị trường lân cận, nguồn cung thị trường phía Nam lại có sự tăng nhẹ, có diễn biến sôi động trong thời gian tới.

Về mức giá, xu hướng tăng giá tại các khu đô thị vệ tinh đã bắt kịp tốc độ tăng của TPHCM, đặc biệt là Long An khi có nhiều dự án lớn, tốc độ triển khai nhanh, nên mức tăng giá nhiều khả năng sẽ cao hơn thị trường khác.

Hà Lễ

FILI - 12:00:00 18/08/2025

Các công ty chứng khoán (CTCK) khuyến nghị SIP khả quan nhờ ghi nhận doanh thu từ dự án Phước Đông New City – Giai đoạn 2; mua HPG do nhà máy Dung Quất 2 đã đi vào hoạt động; tăng tỷ trọng LSS nhờ kỳ vọng hưởng lợi từ xu hướng tăng cầu ethanol.

SIP khả quan với giá mục tiêu 76,800 đồng/cp

CTCK ACB (ACBS) nhận định sau gần 4 tháng đàm phán, Mỹ đã đồng ý giảm thuế đối ứng với Việt Nam từ 46% xuống mức 20%, tương đương với hầu hết các nước ASEAN và thấp hơn Trung Quốc, Ấn Độ, Lào và Myanmar. Mối lo ngại chính hiện nay là mức thuế 40% đối với hàng trung chuyển nhằm ngăn chặn hàng hóa Trung Quốc sử dụng Việt Nam làm "trung tâm trung chuyển" để xuất khẩu sang Mỹ trong khi đó chính phủ Hoa Kỳ vẫn chưa đưa ra định nghĩa rõ ràng về "quy tắc xuất xứ".

Biến động thuế quan ảnh hưởng đến khả năng thu hút FDI của Việt Nam và hoạt động cho thuê khu công nghiệp (KCN) do một số khách thuê tiềm năng đánh giá lại lợi thế chi phí của Việt Nam so với các nước lân cận và trì hoãn quyết định thuê. Tuy nhiên, ACBS cho rằng rủi ro chung đã giảm kể từ tháng 4/2025 và những lợi thế cơ bản của Việt Nam (ví dụ như tình hình chính trị ổn định, chi phí lao động cạnh tranh, chi phí điện cạnh tranh, số lượng FTA đã ký kết) dự kiến sẽ tiếp tục nâng cao sức hút FDI của Việt Nam trong dài hạn.

Mặt khác, ACBS cho rằng tác động của thuế suất đối với CTCP Đầu tư Sài Gòn VRG thấp hơn so với hầu hết các đối thủ cạnh tranh do: (1) Công ty áp dụng phương pháp ghi nhận doanh thu cho thuê đất công nghiệp phân bổ hằng năm nên kết quả kinh doanh sẽ ổn định và ít biến động hơn các công ty áp dụng phương pháp ghi nhận một lần; (2) Mảng KCN chiếm khoảng 5% tổng doanh thu và khoảng 25% tổng lợi nhuận gộp của SIP, tương đối thấp hơn so với tỷ trọng của các đối thủ cạnh tranh.

Trong bối cảnh bị ảnh hưởng bởi thuế quan của Mỹ, hoạt động cho thuê KCN của SIP vẫn theo đúng kế hoạch đề ra với 26.7 ha được cho thuê trong nửa đầu năm 2025, hoàn thành 59% mục tiêu. Giá cho thuê trong nửa đầu năm 2025 đi ngang so với mức giá năm 2024.

Vào ngày 11/02/2025, CTCP Đầu tư VRG Long Đức - công ty con do SIP sở hữu 58% - đã được phê duyệt phát triển KCN Long Đức Giai đoạn 2 với tổng diện tích gần 294 ha tại tỉnh Đồng Nai. KCN này nằm gần Cao tốc Long Thành - Dầu Giây, Cao tốc Biên Hòa - Vũng Tàu, Cảng Cái Mép - Thị Vải và Sân bay quốc tế Long Thành. Chủ đầu tư đang hoàn thiện hồ sơ pháp lý và phương án đền bù đất cho dự án này.

Trong giai đoạn 2025-2028, ACBS dự phóng giá thuê sẽ đi ngang so với mức năm 2024, thay vì tăng trưởng 0-3%/năm như dự phóng trước đó. Diện tích đất mới được cho thuê ước tính khoảng 40-48 ha/năm, tương đương khoảng 80-90% mức trung bình giai đoạn 2019-2024.

Trong nửa đầu năm 2025, doanh thu cho thuê đất KCN đạt 210 tỷ đồng (tăng 11% so với cùng kỳ) với biên lợi nhuận gộp đạt 69% (không đổi so với cùng kỳ). Doanh thu của mảng KCN ước đạt 471 tỷ đồng (tăng 21%), không đổi so với dự phóng trước đó do SIP áp dụng phương pháp phân bổ doanh thu hàng năm và doanh thu năm 2025 đến từ các hợp đồng đã ký kết từ các năm trước. Biên lợi nhuận gộp dự kiến sẽ đi ngang, đạt mức 69.5%.

Mảng cung cấp điện, nước chiếm hơn 80% tổng doanh thu và hơn 50% lợi nhuận gộp của SIP, có thể bị ảnh hưởng bởi thuế quan của Mỹ tùy thuộc vào ngành nghề của khách thuê, thị trường xuất khẩu chính và tỷ lệ nội địa hóa. SIP có nhiều khách hàng lớn trong ngành dệt may (ví dụ như Worldon và Gainlucky) với Hoa Kỳ và Châu Âu là thị trường xuất khẩu chính. SIP cũng có một số nhà sản xuất lốp xe lớn (ví dụ như Sailun với 30% tổng sản lượng xuất khẩu sang Mỹ và ACTR với 90% tổng sản lượng xuất khẩu sang Mỹ) và một nhà sản xuất tấm pin mặt trời lớn, First Solar, với thị trường xuất khẩu chính là Mỹ.

Mặc dù chính phủ Mỹ chưa đưa ra định nghĩa rõ ràng về quy tắc xuất xứ nhưng trọng tâm chính của Mỹ là thúc đẩy sản xuất trong nước và tự chủ chuỗi cung ứng đối với các ngành công nghệ cao và an ninh quốc gia thay vì các ngành thâm dụng lao động và có giá trị gia tăng thấp. Do đó, ACBS cho rằng ngành dệt may và săm lốp có thể không phải chịu mức thuế cao nhưng ngành pin năng lượng mặt trời có thể chịu rủi ro này.

Trong nửa đầu năm 2025, mảng điện, nước ghi nhận kết quả kinh doanh khả quan với doanh thu đạt 3,389 tỷ đồng (tăng 9% so với cùng kỳ), chủ yếu nhờ sản lượng điện nước tăng trưởng 3-5%. Biên lợi nhuận gộp tăng từ 7.6% lên 8.2%. ACBS giữ nguyên dự phóng năm 2025 với doanh thu ước đạt 7,234 tỷ đồng (tăng 10.5%) và biên lợi nhuận gộp đạt 9.1%.

Trong giai đoạn 2026-2028, ACBS giả định sản lượng điện tăng trưởng 6%/năm (điều chỉnh giảm so với mức 8% trong dự phóng trước đó) và giá điện tăng trưởng 2%/năm (không đổi so với dự phóng trước đó). CTCK này giả định sản lượng nước tăng trưởng 8%/năm (điều chỉnh giảm so với mức 10% trong dự phóng trước đó) và giá nước tăng trưởng 0.7%/năm (không đổi so với dự phóng trước đó). Nhìn chung, doanh thu mảng điện nước dự kiến tăng trưởng 8.5%/năm trong giai đoạn 2026-2028.

Trong quý 2/2025, SIP đã bán hết 79 căn nhà phố tại dự án Phước Đông New City – Giai đoạn 2 với giá bán từ 1.2 đến 1.9 tỷ đồng/căn. Công ty đã bàn giao 27 căn và ghi nhận doanh thu 34 tỷ đồng trong quý 2/2025. Trong năm 2025, ACBS dự phóng Công ty sẽ mở bán hơn 200 căn, bàn giao 111 căn và ghi nhận doanh thu 154 tỷ đồng.

Nhìn chung, ACBS dự phóng doanh thu năm 2025 của SIP đạt 8,810 tỷ đồng (tăng 13% so với năm trước) và lãi sau thuế đạt 1,414 tỷ đồng (tăng 11%) tăng lần lượt 2% và 6% so với dự phóng trước đó nhờ bổ sung thu nhập từ dự án Phước Đông New City – Giai đoạn 2, trong khi vẫn giữ nguyên dự phóng của các mảng kinh doanh khác.

Theo đó, ACBS khuyến nghị SIP khả quan với giá mục tiêu 76,800 đồng/cp.

Xem thêm tại đây

Mua HPG với giá mục tiêu 34,300 đồng/cp

CTCK BIDV (BSC) cho biết kết thúc quý 2/2025, CTCP Tập đoàn Hòa Phát (HOSE: HPG) ghi nhận doanh thu thuần 35,911 tỷ đồng (giảm 9% so với cùng kỳ), lãi ròng đạt 4,257 tỷ đồng (tăng 28%).

Một số điểm nhấn có thể kể đến việc doanh thu mảng thép đạt 33,531 tỷ đồng (giảm 11%). Trong đó, (1) sản lượng thép xây dựng tăng 6% nhờ thị trường Bất động sản hồi phục, (2) sản lượng HRC tăng 69% nhờ Việt Nam thông qua thuế chống bán phá giá (CBPG) HRC từ Trung Quốc, giúp HPG và FHS tăng được thị phần nội địa, (3) Giá thép xây dựng giảm do mặt bằng giá thép thấp hơn kể từ nửa cuối 2024.

Bên cạnh đó, biên lợi nhuận gộp đạt 18% (tăng 5 điểm %) đến từ 2 yếu tố (1) Sản lượng tăng 21%, (2) Giá quặng sắt đầu vào giảm 12%. Tỷ trọng chi phí bán hàng và quản lý doanh nghiệp trên doanh thu nhìn chung vẫn được duy trì ổn định.

Chi phí xây dựng dự án Dung Quất 2 Giai đoạn 1 chưa được quyết toán sang tài sản cố định trong quý 2. Xem xét doanh thu và chi phí khấu hao của quý 2/2025, BSC cho rằng HPG vẫn chưa ghi nhận doanh thu/chi phí từ dự án Dung Quất 2. BSC kỳ vọng Dung Quất 2 sẽ bắt đầu ghi nhận kể từ quý 3/2025 sau khi tất cả các lò cao của DQ2 đã vận hành trong Tháng 8/2025.

So với Báo cáo trước đó, xu hướng về sản lượng thép và biên lợi nhuận gộp phục hồi nhờ thị trường bất động sản ấm lên và Việt Nam áp thuế CBPG HRC từ Trung Quốc, đang đúng với kỳ vọng của BSC.

Theo đó, BSC đánh giá chính sách thuế CBPG đã chứng minh được hiệu quả trong quý 2/2025. Kể từ sau khi áp thuế CBPG tạm thời, thị phần thép Trung Quốc nhập khẩu vào Việt Nam đã giảm đáng kể, từ 51% vào tháng 1/2025 xuống còn 23% vào tháng 4/2025. Phần còn lại nhập khẩu từ Trung Quốc hiện tại chủ yếu tới từ hàng khổ lớn, đang được giải quyết bằng việc mở rộng điều tra đối với HRC khổ lớn. Các quốc gia như Nhật Bản, Đài Loan, Hàn Quốc không có tín hiệu tăng sản lượng để bù đắp phần nhập khẩu từ Trung Quốc.

Doanh thu mảng nông nghiệp 6 tháng đầu năm 2025 đạt 4,228 tỷ đồng – cao hơn so với kỳ vọng của BSC (Dự báo 2025 đạt 7,044 tỷ đồng – hoàn thành 60% dự báo). BSC sẽ nâng dự báo doanh thu mảng nông nghiệp trong năm 2025.

Dự phóng kết quả kinh doanh năm 2025 của HPGNguồn: BSC

BSC đánh giá chính sách thuế CBPG đã giảm bớt cạnh tranh giữa HPG, FHS, và HRC từ Trung Quốc. Đây là yếu tố giúp các doanh nghiệp nội địa có thể tăng giá bán và tỷ suất lợi nhuận tốt hơn.

CTCK này kỳ vọng giá HRC sẽ tăng trong thời gian tới nhờ (1) Việt Nam thông qua áp thuế CBPG đối với HRC khổ rộng, ngăn chặn gần như 100% thép HRC từ Trung Quốc; (2) Giá thép thế giới phục hồi theo mùa vụ về cuối năm và các chính sách siết môi trường. Theo đó, BSC kỳ vọng giá HRC của HPG ở mức 530 -535 USD/tấn trong nửa cuối 2025 (tăng 2-3% so với quý 2).

Theo đó, BSC khuyến nghị mua HPG với giá mục tiêu 34,300 đồng/cp. Giá mục tiêu này của BSC đã phản ánh nhà máy Dung Quất 2 chạy 90% công suất vào cuối năm 2026.

Xem thêm tại đây

Tăng tỷ trọng LSS với giá mục tiêu 12,000 đồng/cp

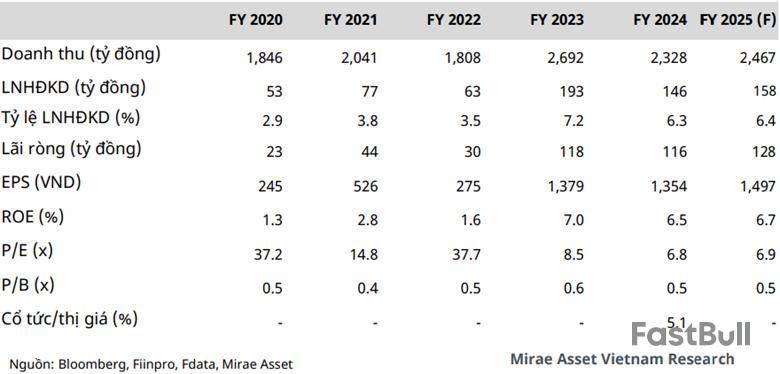

CTCK Mirae Asset (MAS) cho biết trong quý 2/2025 (quý 4 trong niên độ tài chính 2024-2025), LSS ghi nhận doanh thu hợp nhất đạt 664 tỷ đồng (giảm 26% so với cùng kỳ) và lãi sau thuế đạt 58 tỷ đồng (tăng 87%) do: 1) Giá vốn hàng bán giảm 31% giúp lợi nhuận gộp tăng 9%; 2) Chi phí bán hàng và quản lý doanh nghiệp giảm lần lượt 35% và 31%.

Xét về niên độ tài chính năm 2024-2025, doanh thu đạt 2,328 (giảm 14%) tỷ đồng và lãi ròng đạt 116 tỷ đồng (giảm 2%), tỷ suất lợi nhuận sau thuế trên doanh thu thuần của LSS đã cải thiện lên 5.24% (từ 4.51% trong niên độ 2023-2024).

Trong bối cảnh ngành đường Việt Nam chứng kiến lượng hàng tồn kho ở mức kỷ lục trong quý 1/2025, áp lực dư cung đã kéo giá đường trong nước xuống thấp, khiến sản phẩm nội địa dần mất lợi thế cạnh tranh so với đường nhập khẩu. Tuy nhiên, sang quý 2/2025, kết quả kinh doanh của các doanh nghiệp đã cho thấy tín hiệu khởi sắc, đặc biệt khi lượng hàng tồn kho của LSS được ghi nhận đạt đỉnh và bắt đầu giảm mạnh. Sự cải thiện này không chỉ giúp giải tỏa áp lực chi phí lưu kho mà còn thúc đẩy hoạt động tiêu thụ diễn ra thuận lợi hơn, góp phần nâng cao biên lợi nhuận, đánh dấu bước phục hồi tích cực sau giai đoạn khó khăn do tình trạng dư cung toàn ngành.

Triển vọng dài hạn ngành đường được củng cố bởi chính sách pha xăng sinh học E10 dự kiến áp dụng từ năm 2026. Ethanol – thành phần chính trong E10 – được sản xuất chủ yếu từ mật rỉ đường, phụ phẩm trong quá trình chế biến đường. Khi nhu cầu xăng E10 tăng mạnh (ước tính cần 1.2–1.5 triệu m³ ethanol/năm), thì nhu cầu đối với nguyên liệu mật rỉ sẽ tăng đáng kể. Điều này không chỉ tạo thêm nguồn thu cho doanh nghiệp đường từ bán mật rỉ, mà còn gián tiếp hỗ trợ giá mía và giá đường hồi phục, nhờ chuỗi cung ứng được kích hoạt mạnh hơn.

Về triển vọng theo niên vụ 2025-2026, MAS dự báo kết quả kinh doanh của LSS đạt 2.467 tỷ đồng (tăng 6%) và lãi ròng đạt 128 tỷ đồng (tăng 10%), nhờ: 1) Biên lợi nhuận ròng cải thiện lên 5.2% nhờ tối ưu chi phí; 2) Doanh thu được củng cố nhờ giá bán cải thiện kết hợp nền thấp.

MAS ước tính EPS dự kiến cho năm 2025 đạt 1,497 đồng/cp, tương ứng với mức P/E dự phóng ở mức 6.9 lần. CTCK này đánh giá tích cực cho LSS: 1) Sản lượng tiêu thụ tăng do nhu cầu tiêu dùng hồi phục; 2) Kỳ vọng hưởng lợi từ xu hướng tăng cầu ethanol; 3) Ngành nghề kinh doanh ổn định.

Dự phóng kết quả kinh doanh của LSS niên độ 2025

Theo đó, MAS khuyến nghị tăng tỷ trọng LSS với giá mục tiêu 12,000 đồng/cp.

Xem thêm tại đây

Thượng Ngọc

FILI - 10:46:18 18/08/2025

MSCI công bố kết quả đợt review quý 2, với rổ chỉ số MSCI Frontier Markets Small Cap Index đã thêm vào 28 và loại đi 11 mã cổ phiếu. Việt Nam được bổ sung tới 9 mã cổ phiếu, và chỉ loại ra 2 mã.

9 mã cổ phiếu Việt được thêm mới là gồm EVG, HPX, HLD, IMP, PTB, SGR, TVB, ILB, và TTF. Chiều ngược lại, chỉ 2 mã bị loại là NBB và VDP.

Như vậy sau đợt review tháng 5, rổ Small Cap tăng thêm 17 mã cổ phiếu, tổng danh mục có 427 mã.

Nguồn: MSCI

Tại ngày 31/07/2025, cổ phiếu Việt vẫn đang chiếm tỷ trọng cao nhất trong rổ Small Cap, với tỷ lệ 28.76%. Xếp sau là Bangladesh, với 16%. Tuy nhiên, Việt Nam không có đại diện nào trong top 10 mã chiếm tỷ trọng cao nhất.

Nguồn: MSCI

Các thay đổi sẽ có hiệu lực sau giờ đóng cửa phiên ngày 26/08, chính thức được giao dịch từ 27/08/2025. Lần review tiếp theo sẽ diễn ra vào 05/11/2025 theo giờ CEST (múi giờ UTC +1, giờ châu Âu), tức rạng sáng ngày 06/11/2025 theo giờ Việt Nam.

Châu An

FILI - 05:45:00 15/08/2025

Cùng điểm lại những tin tức tài chính kinh tế trong nước và quốc tế đáng chú ý diễn ra trong 24h qua trước giờ giao dịch hôm nay.

THỊ TRƯỜNG CHỨNG KHOÁN

TÀI CHÍNH NGÂN HÀNG

VĨ MÔ ĐẦU TƯ

TÀI CHÍNH THẾ GIỚI

Đức Đỗ

FILI - 04:58:00 14/08/2025

Các doanh nghiệp bất động sản khu công nghiệp tiếp tục thể hiện sức hút đối với nhà đầu tư thông qua chính sách cổ tức ổn định, hấp dẫn. Hai cái tên vừa chốt danh sách cổ đông để thực hiện chi trả cổ tức 2024 là NTC với tỷ lệ 60% và IDC 15%.

HĐQT CTCP Khu Công nghiệp Nam Tân Uyên (UPCoM: NTC) vừa thông qua việc chốt danh sách cổ đông để chia cổ tức năm 2024 bằng tiền, tỷ lệ 60% - tương đương 6,000 đồng/cp. Với gần 24 triệu cp đang lưu hành, Doanh nghiệp cần chi khoảng 144 tỷ đồng. Ngày giao dịch không hưởng quyền là 22/08. Thời gian chi trả vào 25/09.

Nam Tân Uyên là một trong những công ty khu công nghiệp chia cổ tức cao bằng tiền mặt cho cổ đông trong nhiều năm qua. Giai đoạn 2017-2023, NTC chia cổ tức với tỷ lệ dao động từ 60-120%.

Tính đến cuối tháng 6, CTCP Cao su Phước Hòa là cổ đông lớn nhất sở hữu 32.85% vốn NTC, Tập đoàn Công nghiệp Cao su Việt Nam - CTCP nắm 20.42% và CTCP Đầu tư Sài Gòn VRG nắm 19.95%, có thể thu về lần lượt hơn 47 tỷ đồng, 29 tỷ đồng và 28 tỷ đồng.

Tổng Công ty IDICO - CTCP cũng vừa thông qua phát hành cổ phiếu để trả cổ tức năm 2024, với tỷ lệ thực hiện 100:15 - tương ứng cổ đông nắm giữ 100 cp sẽ được nhận 15 cp phát hành thêm. Với gần 330 triệu cp đang lưu hành, IDC dự kiến phát hành gần 49.5 triệu cp để hoàn tất. Ngày giao dịch không hưởng quyền là 14/08.

Trước đó, IDC đã tạm ứng cổ tức đợt 1/2024 vào giữa tháng 6/2024 với tỷ lệ 20%; đợt 2 vào tháng 4/2025, tỷ lệ 15%. Như vậy, tổng tỷ lệ cổ tức năm 2024 của IDC là 50%, cũng là mức mà ĐHĐCĐ thường niên 2025 đã thông qua.

Lịch sử chia cổ tức bằng tiền của IDC cho thấy “đại gia” bất động sản khu công nghiệp này chỉ mới chi mạnh cổ tức lên mức 2 con số từ năm 2021 (tỷ lệ 30%), sau đó nâng lên 40% trong 2 năm liên tiếp (2022-2023). Năm 2025, Công ty dự kiến chia cổ tức tỷ lệ 35%.

Cập nhật đến ngày 30/06/2025, IDC có 2 cổ đông lớn gồm CTCP Tập đoàn S.S.G nắm 22.5% vốn và Công ty TNHH Sản xuất và Thương mại Bách Việt nắm 11.93% vốn. Qua đó, 2 tổ chức này có thể nhận về lần lượt hơn 11.1 triệu cp và 5.9 triệu cp trả cổ tức từ IDC.

Ở diễn biến khác, nhóm quỹ ngoại Dragon Capital gây chú ý khi liên tục bán bớt cổ phiếu IDC. Lần gần nhất, quỹ ngoại hạ tỷ lệ sở hữu vốn tại đây từ hơn 5.3% xuống còn hơn 4.4%, chính thức không còn là cổ đông lớn IDC từ ngày 04/08.

Thanh Tú

FILI - 14:28:00 07/08/2025

交易股票、貨幣、商品、期貨、債券、基金等金融工具或加密貨幣屬高風險行為,這些風險包括損失您的部分或全部投資金額,所以交易並非適合所有投資者。

做出任何財務決定時,應該進行自己的盡職調查,運用自己的判斷力,並諮詢合格的顧問。本網站的內容並非直接針對您,我們也未考慮您的財務狀況或需求。本網站所含資訊不一定是即時提供的,也不一定是準確的。本站提供的價格可能由造市商而非交易所提供。您做出的任何交易或其他財務決定均應完全由您負責,並且您不得依賴通過網站提供的任何資訊。我們不對網站中的任何資訊提供任何保證,並且對因使用網站中的任何資訊而可能造成的任何交易損失不承擔任何責任。

未經本站書面許可,禁止使用、儲存、複製、展現、修改、傳播或分發本網站所含數據。提供本網站所含數據的供應商及交易所保留其所有知識產權。