行情

新聞

分析

使用者

快訊

財經日曆

學習

數據

- 名稱

- 最新值

- 前值

VIP跟單

所有跟單

所有比賽

法國貿易帳 (季調後) (10月)

法國貿易帳 (季調後) (10月)公:--

預: --

歐元區就業人數年增率 (季調後) (第三季度)

歐元區就業人數年增率 (季調後) (第三季度)公:--

預: --

加拿大兼職就業人數 (季調後) (11月)

加拿大兼職就業人數 (季調後) (11月)公:--

預: --

前: --

加拿大失業率 (季調後) (11月)

加拿大失業率 (季調後) (11月)公:--

預: --

前: --

加拿大全職就業人數 (季調後) (11月)

加拿大全職就業人數 (季調後) (11月)公:--

預: --

前: --

加拿大就業參與率 (季調後) (11月)

加拿大就業參與率 (季調後) (11月)公:--

預: --

前: --

加拿大就業人數 (季調後) (11月)

加拿大就業人數 (季調後) (11月)公:--

預: --

前: --

美國PCE物價指數月增率 (9月)

美國PCE物價指數月增率 (9月)公:--

預: --

前: --

美國個人收入月增率 (9月)

美國個人收入月增率 (9月)公:--

預: --

前: --

美國核心PCE物價指數月增率 (9月)

美國核心PCE物價指數月增率 (9月)公:--

預: --

前: --

美國PCE物價指數年增率 (季調後) (9月)

美國PCE物價指數年增率 (季調後) (9月)公:--

預: --

前: --

美國核心PCE物價指數年增率 (9月)

美國核心PCE物價指數年增率 (9月)公:--

預: --

前: --

美國個人支出月增率 (季調後) (9月)

美國個人支出月增率 (季調後) (9月)公:--

預: --

美國五至十年期通膨率預期 (12月)

美國五至十年期通膨率預期 (12月)公:--

預: --

前: --

美國實際個人消費支出月增率 (9月)

美國實際個人消費支出月增率 (9月)公:--

預: --

美國當週鑽井總數

美國當週鑽井總數公:--

預: --

前: --

美國當周石油鑽井總數

美國當周石油鑽井總數公:--

預: --

前: --

美國消費信貸 (季調後) (10月)

美國消費信貸 (季調後) (10月)公:--

預: --

中國大陸外匯存底 (11月)

中國大陸外匯存底 (11月)公:--

預: --

前: --

日本貿易帳 (10月)

日本貿易帳 (10月)公:--

預: --

前: --

日本名義GDP季增率修正值 (第三季度)

日本名義GDP季增率修正值 (第三季度)公:--

預: --

前: --

中國大陸進口額年增率 (人民幣) (11月)

中國大陸進口額年增率 (人民幣) (11月)公:--

預: --

前: --

中國大陸出口額 (11月)

中國大陸出口額 (11月)公:--

預: --

前: --

中國大陸進口額 (人民幣) (11月)

中國大陸進口額 (人民幣) (11月)公:--

預: --

前: --

中國大陸貿易帳 (人民幣) (11月)

中國大陸貿易帳 (人民幣) (11月)公:--

預: --

前: --

中國大陸出口額年增率 (美元) (11月)

中國大陸出口額年增率 (美元) (11月)公:--

預: --

前: --

中國大陸進口額年增率 (美元) (11月)

中國大陸進口額年增率 (美元) (11月)公:--

預: --

前: --

德國工業產出月增率 (季調後) (10月)

德國工業產出月增率 (季調後) (10月)公:--

預: --

歐元區Sentix投資者信心指數 (12月)

歐元區Sentix投資者信心指數 (12月)公:--

預: --

前: --

加拿大全國經濟信心指數

加拿大全國經濟信心指數公:--

預: --

前: --

英國BRC同店零售銷售年增率 (11月)

英國BRC同店零售銷售年增率 (11月)--

預: --

前: --

英國BRC總體零售銷售年增率 (11月)

英國BRC總體零售銷售年增率 (11月)--

預: --

前: --

澳洲隔夜拆借利率

澳洲隔夜拆借利率--

預: --

前: --

澳洲央行利率決議

澳洲央行利率決議 澳洲聯儲主席布洛克召開貨幣政策記者會

澳洲聯儲主席布洛克召開貨幣政策記者會 德國出口月率 (季調後) (10月)

德國出口月率 (季調後) (10月)--

預: --

前: --

美國NFIB小型企業信心指數 (季調後) (11月)

美國NFIB小型企業信心指數 (季調後) (11月)--

預: --

前: --

墨西哥12個月通膨年增率 (CPI) (11月)

墨西哥12個月通膨年增率 (CPI) (11月)--

預: --

前: --

墨西哥核心消費者物價指數 (CPI) 年增率 (11月)

墨西哥核心消費者物價指數 (CPI) 年增率 (11月)--

預: --

前: --

墨西哥PPI年增率 (11月)

墨西哥PPI年增率 (11月)--

預: --

前: --

美國當周紅皮書同店零售銷售指數年增率

美國當周紅皮書同店零售銷售指數年增率--

預: --

前: --

美國JOLTS職位空缺 (季調後) (10月)

美國JOLTS職位空缺 (季調後) (10月)--

預: --

前: --

中國大陸M1貨幣供應量年增率 (11月)

中國大陸M1貨幣供應量年增率 (11月)--

預: --

前: --

中國大陸M0貨幣供應量年增率 (11月)

中國大陸M0貨幣供應量年增率 (11月)--

預: --

前: --

中國大陸M2貨幣供應量年增率 (11月)

中國大陸M2貨幣供應量年增率 (11月)--

預: --

前: --

美國EIA當年短期前景原油產量預期 (12月)

美國EIA當年短期前景原油產量預期 (12月)--

預: --

前: --

美國EIA次年天然氣產量預期 (12月)

美國EIA次年天然氣產量預期 (12月)--

預: --

前: --

美國EIA次年短期原油產量預期 (12月)

美國EIA次年短期原油產量預期 (12月)--

預: --

前: --

EIA月度短期能源展望報告

EIA月度短期能源展望報告 美國當週API汽油庫存

美國當週API汽油庫存--

預: --

前: --

美國當週API庫欣原油庫存

美國當週API庫欣原油庫存--

預: --

前: --

美國當週API原油庫存

美國當週API原油庫存--

預: --

前: --

美國當週API精煉油庫存

美國當週API精煉油庫存--

預: --

前: --

韓國失業率 (季調後) (11月)

韓國失業率 (季調後) (11月)--

預: --

前: --

日本路透短觀非製造業景氣判斷指數 (12月)

日本路透短觀非製造業景氣判斷指數 (12月)--

預: --

前: --

日本路透短觀製造業景氣判斷指數 (12月)

日本路透短觀製造業景氣判斷指數 (12月)--

預: --

前: --

日本國內企業商品價格指數月增率 (11月)

日本國內企業商品價格指數月增率 (11月)--

預: --

前: --

日本國內企業商品價格指數年增率 (11月)

日本國內企業商品價格指數年增率 (11月)--

預: --

前: --

中國大陸PPI年增率 (11月)

中國大陸PPI年增率 (11月)--

預: --

前: --

中國大陸CPI月增率 (11月)

中國大陸CPI月增率 (11月)--

預: --

前: --

意大利工業產出年增率 (季調後) (10月)

意大利工業產出年增率 (季調後) (10月)--

預: --

前: --

無匹配數據

MỚI

Một công ty con gián tiếp của CII mua vào 2,9 triệu cổ phiếu NBB

Công ty TNHH MTV Dịch vụ và Đầu tư CII (CII Service, công ty con gián tiếp của CII) đã mua vào 2,9 triệu cổ phiếu NBB trong giai đoạn từ ngày 2-4/12/2025.

Công ty TNHH MTV Dịch vụ và Đầu tư CII (CII Service, công ty con gián tiếp của CII) đã mua vào 2,9 triệu cổ phiếu NBB trong giai đoạn từ ngày 2-4/12/2025.Bất động sản REE tiếp tục đăng ký bán 600.000 cổ phiếu SGRThành viên SCIC đăng ký mua 2 triệu cổ phiếu FPTNhóm quỹ ngoại giảm sở hữu tại Tập đoàn Đất Xanh xuống dưới 9%

Công ty TNHH MTV Dịch vụ và Đầu tư CII (CII Service) vừa có văn bản báo cáo giao dịch mua vào cổ phiếu NBB của CTCP Đầu tư Năm Bảy Bảy.

Theo đó, CII Service đã mua vào 2,9 triệu cổ phiếu NBB trong giai đoạn từ ngày 2-4/12/2025. Qua đó nâng sở hữu từ 0% lên 2,9% vốn điều lệ của Năm Bảy Bảy.

CII Service là công ty con của Công ty TNHH Thương Mại Đầu Tư CII (CII Invest). Qua đó, CII Service là công ty con gián tiếp của CTCP Đầu tư Hạ tầng Kỹ thuật Thành Phố Hồ Chí Minh (mã: CII, sàn HoSE).

Sau giao dịch nêu trên, nhóm CII nâng tổng sở hữu lên mức 79,93 triệu cổ phiếu, tương đương 79,81% vốn điều lệ Năm Bảy Bảy.

Trong đó, CII trực tiếp nắm giữ 21,98 triệu cổ phiếu (tỷ lệ 21,95%); CII Invest trực tiếp nắm giữ 55,03 triệu cổ phiếu (tỷ lệ 54,95%). Ngoài ra, bà Nguyễn Quỳnh Hương - Phó Tổng Giám đốc CII, Thành viên HĐQT của Năm Bảy Bảy, đang sở hữu 19.200 cổ phiếu NBB, tương ứng 0,02%.

An ninh Tiền tệ - Tạp chí Người Đưa Tin Pháp luật

Một công ty con gián tiếp của CII mua vào 2,9 triệu cổ phiếu NBB

Công ty TNHH MTV Dịch vụ và Đầu tư CII (CII Service, công ty con gián tiếp của CII) đã mua vào 2,9 triệu cổ phiếu NBB trong giai đoạn từ ngày 2-4/12/2025.

Tuần giao dịch từ 10-14/11/2025 cho thấy, nhiều lãnh đạo và người thân giao dịch nhộn nhịp chiều đăng ký. Trong đó, đáng chú ý tại ILB, LGC và NBB.

Lãnh đạo 9x của CMS thoái toàn bộ 11.8% vốn

Thành viên HĐQT Tập đoàn CMH Việt Nam - ông Nguyễn Anh Tú đã bán toàn bộ 3 triệu cổ phần (tương ứng 11.8% vốn) nắm giữ tại Công ty, giao dịch từ ngày 10/10-7/11. Theo ông Tú, việc thoái toàn bộ vốn tại Doanh nghiệp nhằm đáp ứng nhu cầu tài chính cá nhân.

Ở chiều ngược lại, ông Phạm Minh Phúc - Chủ tịch HĐQT đăng ký mua vào 600,000 cp CMS từ 30/10 - 27/11. Giao dịch nhằm tăng tỷ lệ sở hữu. Nếu mua hết số số cổ phần đăng ký, ông Phúc sẽ nâng sở hữu lên gần 6.2 triệu cp, tương ứng tăng từ 21.97% lên 24.32%.

Lãnh đạo Postef thoái toàn bộ cổ phần, chịu lỗ hơn 40%

Ông Dương Trung Lợi, Thành viên HĐQT CTCP Thiết bị Bưu điện (Postef, HNX: POT) đã bán thỏa thuận toàn bộ 2.4 triệu cp POT nắm giữ trong ngày 10/11, tương ứng 12.26% vốn điều lệ.

Cả lô được sang cho bà Nguyễn Thị Thùy Dương, nhà đầu tư cá nhân không có liên quan với Công ty. Sau giao dịch, bà Dương nâng tỷ lệ sở hữu từ 3.59% lên 15.84%, tương ứng gần 3.1 triệu cp, trở thành cổ đông lớn thứ 2 sau VNPT (49.99%) và vượt Chứng khoán LPBank (11.32%).

Giao dịch thỏa thuận có tổng giá trị hơn 47.6 tỷ đồng, bình quân khoảng 20,000 đồng/cp. Với ông Lợi, đây là thương vụ lỗ nặng khi toàn bộ số cổ phần trên được ông mua vào ngày 20/4/2022 thông qua thỏa thuận với giá gần 81 tỷ đồng, bình quân khoảng 34,000 đồng/cp. So với giá trị đầu tư, khoản thoái vốn này khiến ông lỗ hơn 41% sau hơn 3 năm rưỡi nắm giữ.

Tổng Giám đốc THP mua thành công hơn 1.3 triệu cp

Giai đoạn 24/10 - 6/11, bà Nguyễn Thị Phi Anh - Tổng Giám đốc CTCP Thủy sản và Thương mại Thuận Phước (UPCoM: THP) đã mua thành công hơn 1.3 triệu cp THP, nâng tỷ lệ sở hữu lên trên 57%.

Đây là giao dịch tăng tỷ lệ sở hữu được miễn chào mua công khai theo Nghị quyết ĐHĐCĐ bất thường vào ngày 27/9/2025. Đại hội đã thông qua việc bà Phi Anh nhận chuyển nhượng số cổ phiếu trên từ cổ đông lớn Võ Hồng Thái. Đây cũng là toàn bộ số cổ phần ông Thái nắm giữ (6.05% vốn điều lệ).

Phiên 6/11, thị trường ghi nhận hơn 1.3 triệu cp THP được giao dịch thỏa thuận, chính là giao dịch của bà Phi Anh. Giá trị giao dịch là 11.75 tỷ đồng, tương đương khoảng 9,000 đồng/cp. Sau giao dịch, bà Phi Anh nâng tỷ lệ sở hữu lên hơn 57%, nắm giữ tổng cộng hơn 12.37 triệu cp.

CII lên kế hoạch chuyển thêm 4.5 triệu cp NBB cho công ty con

CTCP Đầu tư Hạ tầng Kỹ thuật Thành phố Hồ Chí Minh đăng ký bán thỏa thuận 4.49 triệu cp CTCP Đầu tư Năm Bảy Bảy cho công ty con Công ty TNHH Thương mại Đầu tư CII (CII Invest) từ 19/11-18/12.

CII cho biết, mục đích giao dịch nhằm tập trung đầu mối khoản đầu tư cổ phiếu NBB về CII Invest.

Sau giao dịch, tỷ lệ sở hữu của CII tại NBB dự kiến giảm từ 26.43% xuống còn 21.95%, tương đương gần 22 triệu cp. Còn tỷ lệ sở hữu của CII Invest tại NBB sẽ được nâng từ 50.47% lên 54.95%.

MBAMC đăng ký bán sạch 5.18% vốn ILB, dự thu hơn 53 tỷ đồng

Công ty TNHH Quản lý Nợ và Khai thác Tài sản Ngân hàng Quân đội (MBAMC) thông báo kế hoạch chuyển nhượng toàn bộ gần 2 triệu cp của CTCP ICD Tân Cảng - Long Bình tương ứng 5.18% vốn điều lệ.

Giao dịch dự kiến diễn ra từ ngày 14/11-13/12, và MBAMC sẽ không còn sở hữu cổ phần ILB nào sau khi hoàn tất.

Tổng Giám đốc MBAMC, ông Hà Anh Dũng, là đại diện vốn nhưng không sở hữu cổ phiếu ILB theo danh mục cá nhân. Tính theo thị giá 26,900 đồng/cp chốt phiên 11/11, giá trị thương vụ ước hơn 53 tỷ đồng.

Danh sách lãnh đạo công ty và người thân giao dịch từ ngày 10-14/11/2025

Danh sách lãnh đạo công ty và người thân đăng ký giao dịch từ ngày 10-14/11/2025

Thanh Tú

FILI - 14:00:00 17/11/2025

CTCP Đầu tư Hạ tầng Kỹ thuật Thành phố Hồ Chí Minh đăng ký bán thỏa thuận 4.49 triệu cp CTCP Đầu tư Năm Bảy Bảy cho công ty con Công ty TNHH Thương mại Đầu tư CII (CII Invest) trong thời gian từ 19/11-18/12.

CII cho biết mục đích giao dịch nhằm tập trung đầu mối khoản đầu tư cổ phiếu NBB về CII Invest.

Sau giao dịch, tỷ lệ sở hữu của CII tại NBB dự kiến giảm từ 26.43% xuống còn 21.95%, tương đương gần 22 triệu cp. Còn tỷ lệ sở hữu của CII Invest tại NBB sẽ được nâng từ 50.47% lên 54.95%.

Việc CII Invest trở thành công ty mẹ, nắm trực tiếp hơn 50% vốn của NBB, vừa diễn ra trong tháng 10, sau khi mua thỏa thuận 2 triệu cp từ bà Nguyễn Thị Kim Thao trong thời gian từ 13-15/10. Qua đó, tỷ lệ sở hữu trực tiếp của CII Invest tại NBB tăng từ 48.47% lên 50.47% như hiện tại.

Trong bối cảnh công ty mẹ thực hiện các bước chuyển nhượng nội bộ, giá cổ phiếu NBB trên thị trường lại có phần kém tích cực khi từ đầu tháng 10 đến nay, thị giá đã giảm gần 11%, hiện đang ở mức 19,500 đồng/cp vào cuối phiên sáng 14/11.

Diễn biến giá cổ phiếu NBB từ đầu năm 2025 đến nay

Thượng Ngọc

FILI - 11:45:32 14/11/2025

Doanh nghiệp tổng thầu xây dựng Central mới đây công bố việc nắm quyền chi phối Công ty 620, doanh nghiệp có doanh thu gần 1,450 tỷ đồng/năm và chuyên thi công cầu đường.

Ngày 22/08, CTCP Xây dựng Central công bố đầu tư và sở hữu 51% cổ phần CTCP Đầu tư và Phát triển Hạ tầng 620, đánh dấu việc mở rộng từ tổng thầu xây dựng sang lĩnh vực hạ tầng.

Công ty 620 thành lập từ năm 2006, với tên gọi ban đầu là CTCP Bê tông 620 Long An, vốn điều lệ 42 tỷ đồng, chuyên sản xuất bê tông lắp ghép cấu kiện bê tông đúc sẵn.

Tháng 8/2014, Công ty tăng vốn lên 84 tỷ đồng, và tiếp tục tăng vốn lên 168 tỷ đồng vào tháng 11 cùng năm, cổ đông lớn nhất là ông Phạm Thanh Điền (SN 1973) nắm 37.21% vốn, cũng là người đại diện pháp luật công ty. Tháng 8/2016, người đại diện pháp luật là ông Phan Văn Tiến - Tổng Giám đốc. Theo giới thiệu trên website, Công ty đã tăng vốn điều lệ lên 968 tỷ đồng vào tháng 2/2017.

Đáng chú ý, ông Phạm Thanh Điền từng là Thành viên HĐQT CTCP Đầu tư Năm Bảy Bảy giai đoạn 2007 đến tháng 4/2015.

Một số dự án Công ty 620 đã thực hiện như gói 5A – dự án đường cao tốc HCM – Long Thành – Dầu Giây, gói thầu 17 dự án cầu Cửa Đại, hay dự án khu đô thị Tây Nam TP. Long Xuyên với vai trò là tổng thầu thi công, …

Còn Central thành lập ngày 23/06/2017, ngành nghề kinh doanh chính là xây dựng công trình đường sắt và đường bộ. Vốn điều lệ ban đầu 100 tỷ đồng, gồm 6 cổ đông sáng lập: ông Trần Quang Tuấn (giữ chức Chủ tịch HĐQT) nắm 81%, ông Vũ Đức Tài 10%, ông Phạm Hữu Phúc 5%, ông Nguyễn Thiện Thuật 2%, ông Hoàng Anh Tuấn 1%, ông Huỳnh Ngọc Tuấn 1%.

Ông Tuấn là người gắn bó với Coteccons (CTD) từ những ngày đầu mới thành lập, từng là Thành viên HĐQT kiêm Phó Tổng Giám đốc. Chỉ sau vài ngày khi lập ra Central, ông Tuấn thôi hai vị trí trên tại CTD.

Central đã thi công nhiều dự án lớn như khách Sạn 5 Sao Marriott, Vinhomes Dream City, The Beverly Solari, Fairmont Hanoi, Vinhomes Ocean Park, Thủy Cung Vinpearl Phú Quốc…

Central cho biết điểm mạnh Công ty 620 là khả năng kết nối 2 lĩnh vực cầu và đường, từ sản xuất cấu kiện, công nghệ đúc dầm cho đến thi công nền móng và mặt đường. Theo người đứng đầu Central, Công ty 620 hiện có doanh thu gần 1,450 tỷ đồng/năm và có thế mạnh về công nghệ đúc dầm dự ứng lực.

Trong thời gian tới, hai bên sẽ triển khai các dự án như bãi đúc dầm công trường, trạm trộn bê tông và trạm cừ bản - cọc khoan nhồi.

Thanh Tú

FILI - 09:30:03 26/08/2025

Ngày 13/08, CTCP Đầu tư Năm Bảy Bảy cho biết đã hoàn thành thủ tục chuyển nhượng phần vốn góp tại công ty con Công ty TNHH MTV NBB Quảng Ngãi cho CTCP Đầu tư SDP.

Thương vụ chuyển nhượng vốn góp tại NBB Quảng Ngãi đã được HĐQT NBB thông qua vào ngày 11/04/2024. Ban đầu, thời hạn hoàn tất thủ tục chuyển nhượng dự kiến trước 30/06/2024. Tuy nhiên, sau thời gian trì hoãn, HĐQT NBB ngày 28/07/2025 thông báo hạn cuối chuyển nhượng được dời đến trước 30/09/2025.

NBB Quảng Ngãi được thành lập năm 2003, có trụ sở tại tỉnh Quảng Ngãi, ngành nghề kinh doanh chính là cắt tạo dáng và hoàn thiện đá. Báo cáo thường niên 2024 của NBB cho biết công ty con này có 2 mỏ đá là Thọ Bắc và Núi Máng tại tỉnh Quảng Ngãi. Vốn điều lệ hiện ở mức 45 tỷ đồng, trong đó NBB sở hữu 100%.

NBB Quảng Ngãi được NBB nhận chuyển nhượng từ CTCP Xây dựng hạ tầng CII (CEE) sau nghị quyết ngày 28/06/2023 của HĐQT NBB với giá 85 tỷ đồng. Lý do nhận chuyển nhượng là để NBB chủ động nguồn vật liệu xây dựng thi công hạ tầng kỹ thuật các dự án trên địa bàn các tỉnh miền Trung.

Dù chuẩn bị chuyển nhượng nhưng ngày 16/07/2025, HĐQT NBB vẫn thông qua ký kết hợp đồng hỗ trợ vốn cho NBB Quảng Ngãi với hạn mức dư nợ tối đa 50 tỷ đồng.

Còn về đối tác nhận chuyển nhượng, Đầu tư SDP được thành lập vào tháng 2/2024, có trụ sở tại tòa nhà văn phòng Thủy Lợi 4, đường Nguyễn Xí, TPHCM. Ngành nghề kinh doanh chính là tư vấn, môi giới bất động sản, quyền sử dụng đất.

Vốn điều lệ hiện ở mức 20 tỷ đồng, bao gồm Giám đốc kiêm đại diện pháp luật Trần Đức Dũng (40%), ông Lưu Hải Dương (10%) và ông Nguyễn Tấn Thắng (50%).

Sau thông tin về việc chuyển nhượng thành công công ty con, giá cổ phiếu NBB mở phiên 14/08 ở mức 28,000 đồng/cp, tăng hơn 5% so với kết phiên 13/08.

Thu về 48 tỷ đồng từ chuyển nhượng quyền tham gia dự án trong quý 2

Về tình hình kinh doanh, theo BCTC hợp nhất, doanh thu thuần quý 2/2025 của NBB giảm 15% so với cùng kỳ còn gần 13 tỷ đồng, chủ yếu do doanh thu từ hoạt động kinh doanh bất động sản chỉ bằng 49% so với quý 2/2024.

Bù lại, NBB phát sinh 48 tỷ đồng từ chuyển nhượng quyền tham gia dự án, nhờ đó doanh thu tài chính tăng 51% lên 115 tỷ đồng. Sau khi trừ chi phí, Công ty lãi thuần hơn 42 tỷ đồng, gấp 3.3 lần.

Tuy nhiên, do ảnh hưởng từ khoản phạt vi phạm hợp đồng, chậm trả hơn 32 tỷ đồng (cùng kỳ chỉ hơn 1 tỷ đồng), lãi ròng của NBB giảm 8% còn 231 triệu đồng.

Nhờ kết quả quý 1, lãi ròng nửa đầu năm của NBB vẫn đi ngang so với cùng kỳ, với 355 triệu đồng. Dù vậy, so với mục tiêu lãi sau thuế 2 tỷ đồng đề ra cho năm 2025, lợi nhuận 6 tháng mới tương đương mức thực hiện 11.3%.

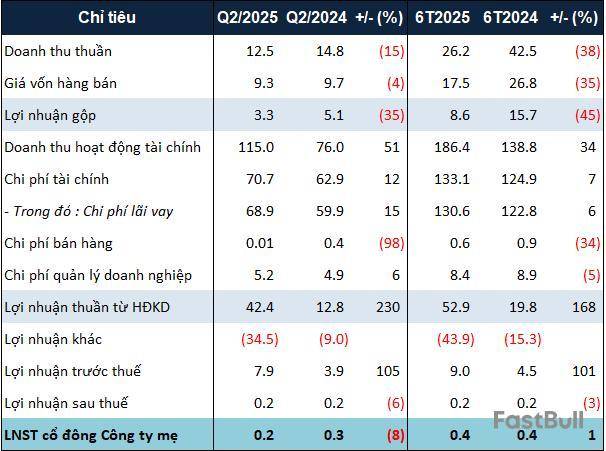

Kết quả kinh doanh quý 2 và 6 tháng đầu năm 2025 của NBB. Đvt: Tỷ đồng

Trên bảng cân đối kế toán, tổng tài sản của NBB vào cuối tháng 6/2025 ở mức gần 7.8 ngàn tỷ đồng, không thay đổi đáng kể so với đầu năm. Dù vậy, hàng tồn kho vẫn tăng 5% lên hơn 2 ngàn tỷ đồng, trong đó phần lớn nhất vẫn là chi phí đầu tư và phát triển dự án Delagi tại tỉnh Bình Thuận cũ với hơn 1.2 ngàn tỷ đồng, tăng 6%.

Nợ phải trả gần như đi ngang với gần 6 ngàn tỷ đồng. Nợ vay loanh quanh hơn 4.4 ngàn tỷ đồng, bao gồm các khoản vay ngân hàng và các doanh nghiệp trong hệ sinh thái CII.

Hà Lễ

FILI - 13:31:04 14/08/2025

NBB chuyển nhượng thành công NBB Quảng Ngãi sau hơn 1 năm trì hoãn

Ngày 13/08, CTCP Đầu tư Năm Bảy Bảy (HOSE: NBB) cho biết đã hoàn thành thủ tục chuyển nhượng phần vốn góp tại công ty con Công ty TNHH MTV NBB Quảng Ngãi cho CTCP Đầu tư SDP.

Thương vụ chuyển nhượng vốn góp tại NBB Quảng Ngãi đã được HĐQT NBB thông qua vào ngày 11/04/2024. Ban đầu, thời hạn hoàn tất thủ tục chuyển nhượng dự kiến trước 30/06/2024. Tuy nhiên, sau thời gian trì hoãn, HĐQT NBB ngày 28/07/2025 thông báo hạn cuối chuyển nhượng được dời đến trước 30/09/2025.

NBB Quảng Ngãi được thành lập năm 2003, có trụ sở tại tỉnh Quảng Ngãi, ngành nghề kinh doanh chính là cắt tạo dáng và hoàn thiện đá. Báo cáo thường niên 2024 của NBB cho biết công ty con này có 2 mỏ đá là Thọ Bắc và Núi Máng tại tỉnh Quảng Ngãi. Vốn điều lệ hiện ở mức 45 tỷ đồng, trong đó NBB sở hữu 100%.

NBB Quảng Ngãi được NBB nhận chuyển nhượng từ CTCP Xây dựng hạ tầng CII (CEE) sau nghị quyết ngày 28/06/2023 của HĐQT NBB với giá 85 tỷ đồng. Lý do nhận chuyển nhượng là để NBB chủ động nguồn vật liệu xây dựng thi công hạ tầng kỹ thuật các dự án trên địa bàn các tỉnh miền Trung.

Dù chuẩn bị chuyển nhượng nhưng ngày 16/07/2025, HĐQT NBB vẫn thông qua ký kết hợp đồng hỗ trợ vốn cho NBB Quảng Ngãi với hạn mức dư nợ tối đa 50 tỷ đồng.

Còn về đối tác nhận chuyển nhượng, Đầu tư SDP được thành lập vào tháng 2/2024, có trụ sở tại tòa nhà văn phòng Thủy Lợi 4, đường Nguyễn Xí, TPHCM. Ngành nghề kinh doanh chính là tư vấn, môi giới bất động sản, quyền sử dụng đất.

Vốn điều lệ hiện ở mức 20 tỷ đồng, bao gồm Giám đốc kiêm đại diện pháp luật Trần Đức Dũng (40%), ông Lưu Hải Dương (10%) và ông Nguyễn Tấn Thắng (50%).

Sau thông tin về việc chuyển nhượng thành công công ty con, giá cổ phiếu NBB mở phiên 14/08 ở mức 28,000 đồng/cp, tăng hơn 5% so với kết phiên 13/08.

Thu về 48 tỷ đồng từ chuyển nhượng quyền tham gia dự án trong quý 2

Về tình hình kinh doanh, theo BCTC hợp nhất, doanh thu thuần quý 2/2025 của NBB giảm 15% so với cùng kỳ còn gần 13 tỷ đồng, chủ yếu do doanh thu từ hoạt động kinh doanh bất động sản chỉ bằng 49% so với quý 2/2024.

Bù lại, NBB phát sinh 48 tỷ đồng từ chuyển nhượng quyền tham gia dự án, nhờ đó doanh thu tài chính tăng 51% lên 115 tỷ đồng. Sau khi trừ chi phí, Công ty lãi thuần hơn 42 tỷ đồng, gấp 3.3 lần.

Tuy nhiên, do ảnh hưởng từ khoản phạt vi phạm hợp đồng, chậm trả hơn 32 tỷ đồng (cùng kỳ chỉ hơn 1 tỷ đồng), lãi ròng của NBB giảm 8% còn 231 triệu đồng.

Nhờ kết quả quý 1, lãi ròng nửa đầu năm của NBB vẫn đi ngang so với cùng kỳ, với 355 triệu đồng. Dù vậy, so với mục tiêu lãi sau thuế 2 tỷ đồng đề ra cho năm 2025, lợi nhuận 6 tháng mới tương đương mức thực hiện 11.3%.

Kết quả kinh doanh quý 2 và 6 tháng đầu năm 2025 của NBB. Đvt: Tỷ đồng

Trên bảng cân đối kế toán, tổng tài sản của NBB vào cuối tháng 6/2025 ở mức gần 7.8 ngàn tỷ đồng, không thay đổi đáng kể so với đầu năm. Dù vậy, hàng tồn kho vẫn tăng 5% lên hơn 2 ngàn tỷ đồng, trong đó phần lớn nhất vẫn là chi phí đầu tư và phát triển dự án Delagi tại tỉnh Bình Thuận cũ với hơn 1.2 ngàn tỷ đồng, tăng 6%.

Nợ phải trả gần như đi ngang với gần 6 ngàn tỷ đồng. Nợ vay loanh quanh hơn 4.4 ngàn tỷ đồng, bao gồm các khoản vay ngân hàng và các doanh nghiệp trong hệ sinh thái CII.

交易股票、貨幣、商品、期貨、債券、基金等金融工具或加密貨幣屬高風險行為,這些風險包括損失您的部分或全部投資金額,所以交易並非適合所有投資者。

做出任何財務決定時,應該進行自己的盡職調查,運用自己的判斷力,並諮詢合格的顧問。本網站的內容並非直接針對您,我們也未考慮您的財務狀況或需求。本網站所含資訊不一定是即時提供的,也不一定是準確的。本站提供的價格可能由造市商而非交易所提供。您做出的任何交易或其他財務決定均應完全由您負責,並且您不得依賴通過網站提供的任何資訊。我們不對網站中的任何資訊提供任何保證,並且對因使用網站中的任何資訊而可能造成的任何交易損失不承擔任何責任。

未經本站書面許可,禁止使用、儲存、複製、展現、修改、傳播或分發本網站所含數據。提供本網站所含數據的供應商及交易所保留其所有知識產權。