行情

新聞

分析

使用者

快訊

財經日曆

學習

數據

- 名稱

- 最新值

- 前值

VIP跟單

所有跟單

所有比賽

墨西哥PPI年增率 (11月)

墨西哥PPI年增率 (11月)公:--

預: --

前: --

美國當周紅皮書同店零售銷售指數年增率

美國當周紅皮書同店零售銷售指數年增率公:--

預: --

前: --

美國JOLTS職位空缺 (季調後) (10月)

美國JOLTS職位空缺 (季調後) (10月)公:--

預: --

前: --

美國EIA當年短期前景原油產量預期 (12月)

美國EIA當年短期前景原油產量預期 (12月)公:--

預: --

前: --

美國EIA次年天然氣產量預期 (12月)

美國EIA次年天然氣產量預期 (12月)公:--

預: --

前: --

美國EIA次年短期原油產量預期 (12月)

美國EIA次年短期原油產量預期 (12月)公:--

預: --

前: --

EIA月度短期能源展望報告

EIA月度短期能源展望報告 美國10年期公債拍賣平均殖利率

美國10年期公債拍賣平均殖利率公:--

預: --

前: --

美國當週API汽油庫存

美國當週API汽油庫存公:--

預: --

前: --

美國當週API庫欣原油庫存

美國當週API庫欣原油庫存公:--

預: --

前: --

美國當週API原油庫存

美國當週API原油庫存公:--

預: --

前: --

美國當週API精煉油庫存

美國當週API精煉油庫存公:--

預: --

前: --

韓國失業率 (季調後) (11月)

韓國失業率 (季調後) (11月)公:--

預: --

前: --

日本路透短觀非製造業景氣判斷指數 (12月)

日本路透短觀非製造業景氣判斷指數 (12月)公:--

預: --

前: --

日本路透短觀製造業景氣判斷指數 (12月)

日本路透短觀製造業景氣判斷指數 (12月)公:--

預: --

前: --

日本PPI月增率 (11月)

日本PPI月增率 (11月)公:--

預: --

前: --

日本國內企業商品價格指數月增率 (11月)

日本國內企業商品價格指數月增率 (11月)公:--

預: --

前: --

日本國內企業商品價格指數年增率 (11月)

日本國內企業商品價格指數年增率 (11月)公:--

預: --

前: --

中國大陸CPI年增率 (11月)

中國大陸CPI年增率 (11月)公:--

預: --

前: --

中國大陸PPI年增率 (11月)

中國大陸PPI年增率 (11月)公:--

預: --

前: --

中國大陸CPI月增率 (11月)

中國大陸CPI月增率 (11月)公:--

預: --

前: --

印尼零售銷售年增率 (10月)

印尼零售銷售年增率 (10月)公:--

預: --

前: --

意大利工業產出年增率 (季調後) (10月)

意大利工業產出年增率 (季調後) (10月)公:--

預: --

前: --

意大利12個月BOT公債拍賣平均殖利率

意大利12個月BOT公債拍賣平均殖利率公:--

預: --

前: --

英國央行行長貝利發表演說

英國央行行長貝利發表演說 歐洲央行行長拉加德發表演說

歐洲央行行長拉加德發表演說 南非零售銷售年增率 (10月)

南非零售銷售年增率 (10月)公:--

預: --

前: --

巴西IPCA通膨指數年增率 (11月)

巴西IPCA通膨指數年增率 (11月)公:--

預: --

前: --

巴西CPI年增率 (11月)

巴西CPI年增率 (11月)公:--

預: --

前: --

美國MBA抵押貸款申請活動指數周環比

美國MBA抵押貸款申請活動指數周環比公:--

預: --

前: --

美國勞動力成本指數季增率 (第三季度)

美國勞動力成本指數季增率 (第三季度)公:--

預: --

前: --

加拿大隔夜目標利率

加拿大隔夜目標利率--

預: --

前: --

加拿大央行利率決議

加拿大央行利率決議 美國當週EIA汽油庫存變動

美國當週EIA汽油庫存變動--

預: --

前: --

美國EIA原油產量預測當週需求數據

美國EIA原油產量預測當週需求數據--

預: --

前: --

美國當週EIA俄克拉荷馬州庫欣原油庫存變動

美國當週EIA俄克拉荷馬州庫欣原油庫存變動--

預: --

前: --

美國當週EIA原油庫存變動

美國當週EIA原油庫存變動--

預: --

前: --

美國當週EIA原油進口變動

美國當週EIA原油進口變動--

預: --

前: --

美國當週EIA取暖油庫存變動

美國當週EIA取暖油庫存變動--

預: --

前: --

美國聯邦基金利率預期-長期 (第四季度)

美國聯邦基金利率預期-長期 (第四季度)--

預: --

前: --

美國聯邦基金利率預期-第一年 (第四季度)

美國聯邦基金利率預期-第一年 (第四季度)--

預: --

前: --

美國聯邦基金利率預期-第二年 (第四季度)

美國聯邦基金利率預期-第二年 (第四季度)--

預: --

前: --

美國FOMC利率下限(隔夜逆回購利率)

美國FOMC利率下限(隔夜逆回購利率)--

預: --

前: --

美國預算資金結餘 (11月)

美國預算資金結餘 (11月)--

預: --

前: --

美國FOMC利率上限(超額準備金率)

美國FOMC利率上限(超額準備金率)--

預: --

前: --

美國有效超額準備金率

美國有效超額準備金率--

預: --

前: --

美國聯邦基金利率預期-當前 (第四季度)

美國聯邦基金利率預期-當前 (第四季度)--

預: --

前: --

美國聯邦基金利率目標

美國聯邦基金利率目標--

預: --

前: --

美國聯邦基金利率預期-第三年 (第四季度)

美國聯邦基金利率預期-第三年 (第四季度)--

預: --

前: --

聯準會公佈利率決議及貨幣政策聲明

聯準會公佈利率決議及貨幣政策聲明 聯準會主席鮑威爾召開貨幣政策記者會

聯準會主席鮑威爾召開貨幣政策記者會 巴西Selic目標利率

巴西Selic目標利率--

預: --

前: --

英國三個月RICS房價指數 (11月)

英國三個月RICS房價指數 (11月)--

預: --

前: --

澳洲就業人數 (11月)

澳洲就業人數 (11月)--

預: --

前: --

澳洲全職就業人數 (季調後) (11月)

澳洲全職就業人數 (季調後) (11月)--

預: --

前: --

澳洲失業率 (季調後) (11月)

澳洲失業率 (季調後) (11月)--

預: --

前: --

澳洲就業參與率 (季調後) (11月)

澳洲就業參與率 (季調後) (11月)--

預: --

前: --

意大利季度失業率 (季調後) (第三季度)

意大利季度失業率 (季調後) (第三季度)--

預: --

前: --

IEA月度原油市場報告

IEA月度原油市場報告 土耳其一週回購利率

土耳其一週回購利率--

預: --

前: --

南非主要消費者信心指數 (PCSI) (12月)

南非主要消費者信心指數 (PCSI) (12月)--

預: --

前: --

無匹配數據

Bối cảnh điều chỉnh của các cổ phiếu họ Vin đang tạo ra một bài test cho các cổ phiếu bất động sản. Đã có những thời điểm cuối tháng 10/2025 gần như toàn bộ các cổ phiếu được theo dõi đánh mất xu hướng tăng ngắn hạn.

Cả nhóm bất động sản ảnh hưởng nhưng đã xuất hiện những hy vọng

Nhóm bất động sản đang bước vào giai đoạn thử thách mới khi các cổ phiếu thuộc hệ sinh thái Vingroup đồng loạt điều chỉnh sau chuỗi tăng mạnh.

Tính đến hết tháng 10/2024, cổ phiếu VIC đã giảm 16% từ đỉnh thời đại, trong khi VHM và VRE giảm sâu hơn, lần lượt 25% và 26%.

Về mặt thống kê, trạng thái “điều chỉnh” hay “thị trường gấu” của bộ 3 cổ phiếu Vingroup vẫn chưa thể triệt tiêu hết thành quả của đợt tăng giá sau cú sốc thuế quan 2025: VIC vẫn tăng 371%, VHM tăng 148% còn VRE tăng 94.2%.

Tuy nhiên, việc các cổ phiếu Vingroup hạ nhiệt không chỉ đặt ra thách thức với toàn thị trường chung mà còn là bài test với các cổ phiếu bất động sản vừa mới “ấm lên” sau giai đoạn khó khăn.

Điển hình như trong một số phiên giao dịch cuối tháng 10/2025, đã có thời điểm gần như toàn bộ 33 cổ phiếu bất động sản được theo dõi đánh mất xu hướng tăng ngắn hạn.

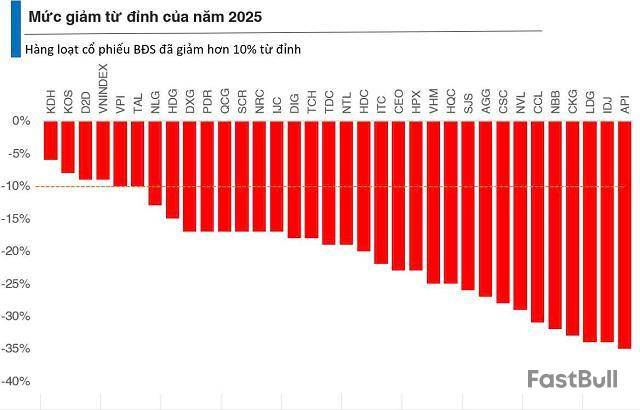

Cho đến hết 31/10, thống kê cho thấy, vẫn còn 28/33 mã có mức giảm từ đỉnh hơn 10% trong đó đáng chú ý nhất là các trường hợp của CEO, SJS, NVL, NBB đang giảm trên 20% - tương ứng với “thị trường gấu”.

Sức mạnh về giá của các cổ phiếu bất động sản sẽ được nhà đầu tư chú ý hơn trong bối cảnh dòng tiền cần làm mới sau khi đã liên tục hướng sự chú ý vào ngân hàng, các mã Vingroup, Gelex.

Một số hy vọng đang được hình hành khi cổ phiếu KDH sớm lấy lại xu hướng tăng ngắn hạn với việc tăng hơn 6% trong tuần cuối cùng của tháng 10/2025. Còn NLG đã tăng 5.44%. Và LDG lại trở thành hiện tượng ở nhóm penny với thành tích tăng gần 20% trong vòng 1 tuần.

Đánh giá về hiện tượng này, ông Nguyễn Thế Minh – Giám đốc Khối Nghiên cứu và Phát triển Khách hàng Cá nhân Chứng khoán Yuanta Việt Nam cho rằng, thị trường đang cố gắng “giữ lửa” khi nhóm Large Cap cần hạ nhiệt.

“Đây có thể trạng thái tạm thời khi thị trường không đủ lực tạo sóng. Cổ phiếu bất động sản vẫn còn nhiều câu chuyện tích cực nhưng khả năng xuất hiện một nhịp tăng lan tỏa toàn ngành là chưa rõ ràng. Thay vào đó, thị trường sẽ phân hóa rõ hơn, tập trung vào các doanh nghiệp có nền tảng cơ bản tốt, định giá hấp dẫn và kết quả kinh doanh cải thiện. Cũng cần lưu ý rằng, với kết quả khả quan của nhiều doanh nghiệp trong quý 3/2025, định giá P/B đang được chiết khấu rẻ hơn” ông Minh cho biết.

Doanh số bán hàng 2025-2026 sẽ tiếp tục cải thiện

Trong báo cáo gần đây, Chứng khoán Agriseco cho biết, các chủ đầu tư lớn có tiến độ bán hàng khả quan như VHM, NLG, KDH, TCH, DXG, PDR tiếp tục mở bán nhiều dự án mới/giai đoạn kế tiếp các dự án đầy đủ pháp lý.

Trong nửa đầu năm 2025, doanh thu toàn ngành đạt 114,000 tỷ đồng (+57% so với cùng kỳ), lợi nhuận sau thuế gần 32,000 tỷ đồng (+183%).

Trong đó, ba doanh nghiệp thuộc Tập đoàn Vingroup (VEF, VHM, VRE) chiếm hơn 84% lợi nhuận toàn ngành, đạt khoảng 28,630 tỷ đồng. Nếu loại trừ VHM, LNST toàn ngành đạt 21,000 tỷ đồng (cùng kỳ lỗ 363 tỷ), cho thấy các doanh nghiệp quy mô vừa và nhỏ đang bước vào giai đoạn bàn giao dự án, ghi nhận kết quả tích cực.

Agriseco dự báo rằng trong 2025–2026, doanh số bán hàng sẽ tiếp tục cải thiện, đặc biệt ở các doanh nghiệp uy tín, có quỹ đất sạch, pháp lý đầy đủ và đang triển khai dự án tại các khu vực có nhu cầu ở thực cao. Những cái tên nổi bật được kỳ vọng gồm VHM, KDH, NLG, DXG, HDG, TCH và HDC. Khi doanh số bán hàng cải thiện, lợi nhuận của chủ đầu tư cũng sẽ tăng tương ứng và tạo ra cơ sở cho sự phục hồi bền vững hơn của nhóm cổ phiếu bất động sản.

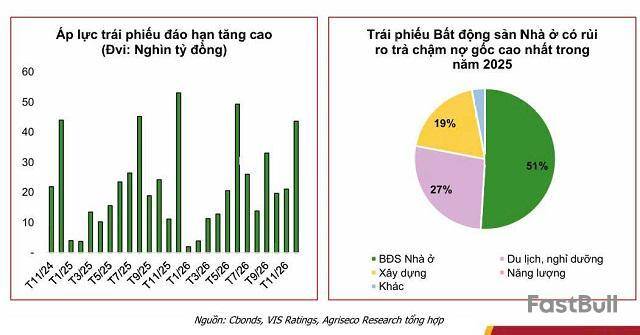

Ở khía cạnh rủi ro, thị trường vẫn đang chú ý đến câu chuyện trái phiếu doanh nghiệp. Giá trị đáo hạn trái phiếu giai đoạn còn lại 2025 đến 2026 ước khoảng trên 300 ngàn tỷ đồng (4 tháng cuối năm 2025 là khoảng 70,000 tỷ đồng và năm 2026 khoảng 240,000 tỷ đồng). Trong đó, nhóm BĐS nhà ở chiếm tỷ trọng lớn 49% với khoảng gần 30 nghìn tỷ đồng trái phiếu đáo hạn 4 tháng tới (theo VBMA).

Khả năng thanh toán theo dự báo của Agriseco cải thiện hơn trong năm 2025 sẽ giúp doanh nghiệp tránh khỏi tình trạng vỡ nợ, tuy nhiên vẫn tập trung ở các CĐT lớn, còn lại các doanh nghiệp vẫn chậm trả lãi dự kiến vẫn khó khăn, hồ sơ tín nhiệm kém sẽ khó tiếp cận vốn.

Báo cáo cũng lưu ý về mặt bằng định giá của nhóm bất động sản, đang ở ở mức P/B 2.2 lần, cao hơn mức bình quân 5 năm quá khứ (1.8 lần) và tiệm cận vùng +1 độ lệch chuẩn. Tuy nhiên, nếu loại trừ các cổ phiếu vốn hóa lớn (VIC, VHM, VRE), P/B ngành chỉ quanh 1.7 lần, tương đương mức trung bình dài hạn. Điều này cho thấy mặt bằng định giá chung của phần lớn doanh nghiệp bất động sản vẫn ở vùng hợp lý so với quá khứ.

Theo Agriseco, cơ hội đầu tư ở giai đoạn hiện nay sẽ tập trung vào các doanh nghiệp có quỹ đất sạch, năng lực triển khai dự án tốt và nằm trong những khu vực được hưởng lợi từ chính sách pháp lý và hạ tầng. Rủi ro ngắn hạn vẫn tồn tại, chủ yếu đến từ áp lực chốt lời và tiến độ giải ngân của dự án.

Quân Mai

FILI - 10:09:58 03/11/2025

Bài test cho nhóm bất động sản khi cổ phiếu Vingroup điều chỉnh

Bối cảnh điều chỉnh của các cổ phiếu họ Vin đang tạo ra một bài test cho các cổ phiếu bất động sản. Đã có những thời điểm cuối tháng 10/2025 gần như toàn bộ các cổ phiếu được theo dõi đánh mất xu hướng tăng ngắn hạn.

Cả nhóm bất động sản ảnh hưởng nhưng đã xuất hiện những hy vọng

Nhóm bất động sản đang bước vào giai đoạn thử thách mới khi các cổ phiếu thuộc hệ sinh thái Vingroup đồng loạt điều chỉnh sau chuỗi tăng mạnh.

Tính đến hết tháng 10/2024, cổ phiếu VIC đã giảm 16% từ đỉnh thời đại, trong khi VHM và VRE giảm sâu hơn, lần lượt 25% và 26%.

Về mặt thống kê, trạng thái “điều chỉnh” hay “thị trường gấu” của bộ 3 cổ phiếu Vingroup vẫn chưa thể triệt tiêu hết thành quả của đợt tăng giá sau cú sốc thuế quan 2025: VIC vẫn tăng 371%, VHM tăng 148% còn VRE tăng 94.2%.

Tuy nhiên, việc các cổ phiếu Vingroup hạ nhiệt không chỉ đặt ra thách thức với toàn thị trường chung mà còn là bài test với các cổ phiếu bất động sản vừa mới “ấm lên” sau giai đoạn khó khăn.

Điển hình như trong một số phiên giao dịch cuối tháng 10/2025, đã có thời điểm gần như toàn bộ 33 cổ phiếu bất động sản được theo dõi đánh mất xu hướng tăng ngắn hạn.

Cho đến hết 31/10, thống kê cho thấy, vẫn còn 28/33 mã có mức giảm từ đỉnh hơn 10% trong đó đáng chú ý nhất là các trường hợp của CEO, SJS, NVL, NBB đang giảm trên 20% - tương ứng với “thị trường gấu”.

Sức mạnh về giá của các cổ phiếu bất động sản sẽ được nhà đầu tư chú ý hơn trong bối cảnh dòng tiền cần làm mới sau khi đã liên tục hướng sự chú ý vào ngân hàng, các mã Vingroup, Gelex.

Một số hy vọng đang được hình hành khi cổ phiếu KDH sớm lấy lại xu hướng tăng ngắn hạn với việc tăng hơn 6% trong tuần cuối cùng của tháng 10/2025. Còn NLG đã tăng 5.44%. Và LDG lại trở thành hiện tượng ở nhóm penny với thành tích tăng gần 20% trong vòng 1 tuần.

Đánh giá về hiện tượng này, ông Nguyễn Thế Minh – Giám đốc Khối Nghiên cứu và Phát triển Khách hàng Cá nhân Chứng khoán Yuanta Việt Nam cho rằng, thị trường đang cố gắng “giữ lửa” khi nhóm Large Cap cần hạ nhiệt.

“Đây có thể trạng thái tạm thời khi thị trường không đủ lực tạo sóng. Cổ phiếu bất động sản vẫn còn nhiều câu chuyện tích cực nhưng khả năng xuất hiện một nhịp tăng lan tỏa toàn ngành là chưa rõ ràng. Thay vào đó, thị trường sẽ phân hóa rõ hơn, tập trung vào các doanh nghiệp có nền tảng cơ bản tốt, định giá hấp dẫn và kết quả kinh doanh cải thiện. Cũng cần lưu ý rằng, với kết quả khả quan của nhiều doanh nghiệp trong quý 3/2025, định giá P/B đang được chiết khấu rẻ hơn” ông Minh cho biết.

Doanh số bán hàng 2025-2026 sẽ tiếp tục cải thiện

Trong báo cáo gần đây, Chứng khoán Agriseco cho biết, các chủ đầu tư lớn có tiến độ bán hàng khả quan như VHM, NLG, KDH, TCH, DXG, PDR tiếp tục mở bán nhiều dự án mới/giai đoạn kế tiếp các dự án đầy đủ pháp lý.

Trong nửa đầu năm 2025, doanh thu toàn ngành đạt 114,000 tỷ đồng (+57% so với cùng kỳ), lợi nhuận sau thuế gần 32,000 tỷ đồng (+183%).

Trong đó, ba doanh nghiệp thuộc Tập đoàn Vingroup (VEF, VHM, VRE) chiếm hơn 84% lợi nhuận toàn ngành, đạt khoảng 28,630 tỷ đồng. Nếu loại trừ VHM, LNST toàn ngành đạt 21,000 tỷ đồng (cùng kỳ lỗ 363 tỷ), cho thấy các doanh nghiệp quy mô vừa và nhỏ đang bước vào giai đoạn bàn giao dự án, ghi nhận kết quả tích cực.

Agriseco dự báo rằng trong 2025–2026, doanh số bán hàng sẽ tiếp tục cải thiện, đặc biệt ở các doanh nghiệp uy tín, có quỹ đất sạch, pháp lý đầy đủ và đang triển khai dự án tại các khu vực có nhu cầu ở thực cao. Những cái tên nổi bật được kỳ vọng gồm VHM, KDH, NLG, DXG, HDG, TCH và HDC. Khi doanh số bán hàng cải thiện, lợi nhuận của chủ đầu tư cũng sẽ tăng tương ứng và tạo ra cơ sở cho sự phục hồi bền vững hơn của nhóm cổ phiếu bất động sản.

Ở khía cạnh rủi ro, thị trường vẫn đang chú ý đến câu chuyện trái phiếu doanh nghiệp. Giá trị đáo hạn trái phiếu giai đoạn còn lại 2025 đến 2026 ước khoảng trên 300 ngàn tỷ đồng (4 tháng cuối năm 2025 là khoảng 70,000 tỷ đồng và năm 2026 khoảng 240,000 tỷ đồng). Trong đó, nhóm BĐS nhà ở chiếm tỷ trọng lớn 49% với khoảng gần 30 nghìn tỷ đồng trái phiếu đáo hạn 4 tháng tới (theo VBMA).

Khả năng thanh toán theo dự báo của Agriseco cải thiện hơn trong năm 2025 sẽ giúp doanh nghiệp tránh khỏi tình trạng vỡ nợ, tuy nhiên vẫn tập trung ở các CĐT lớn, còn lại các doanh nghiệp vẫn chậm trả lãi dự kiến vẫn khó khăn, hồ sơ tín nhiệm kém sẽ khó tiếp cận vốn.

Báo cáo cũng lưu ý về mặt bằng định giá của nhóm bất động sản, đang ở ở mức P/B 2.2 lần, cao hơn mức bình quân 5 năm quá khứ (1.8 lần) và tiệm cận vùng +1 độ lệch chuẩn. Tuy nhiên, nếu loại trừ các cổ phiếu vốn hóa lớn (VIC, VHM, VRE), P/B ngành chỉ quanh 1.7 lần, tương đương mức trung bình dài hạn. Điều này cho thấy mặt bằng định giá chung của phần lớn doanh nghiệp bất động sản vẫn ở vùng hợp lý so với quá khứ.

Theo Agriseco, cơ hội đầu tư ở giai đoạn hiện nay sẽ tập trung vào các doanh nghiệp có quỹ đất sạch, năng lực triển khai dự án tốt và nằm trong những khu vực được hưởng lợi từ chính sách pháp lý và hạ tầng. Rủi ro ngắn hạn vẫn tồn tại, chủ yếu đến từ áp lực chốt lời và tiến độ giải ngân của dự án.

Trong tuần cuối tháng 10 (24–31/10/2025), hoạt động giao dịch của các quỹ đầu tư cho thấy xu hướng mua ròng trở lại, dù thị trường chung chịu áp lực điều chỉnh mạnh. VN-Index sau khi lập đỉnh quanh vùng 1,800 điểm đã giảm ba tuần liên tiếp, mất tổng cộng 108 điểm và chốt phiên 31/10 ở mức 1,639.65 điểm.

Tâm điểm đáng chú ý là Dragon Capital. Sau chuỗi bán ròng cổ phiếu DXG (Tập đoàn Đất Xanh) từ giữa tháng 10 với tổng cộng hơn 11.5 triệu cp, quỹ này bất ngờ quay lại gom mạnh 2.7 triệu cp DXG trong phiên 27/10, nâng tỷ lệ sở hữu trở lại ngưỡng 10%, tương đương gần 101 triệu cp.

Diễn biến cổ phiếu DXG từ đầu năm 2025 đến phiên 31/10/2025

Tính theo giá đóng cửa phiên 27/10, Dragon Capital đã chi khoảng 55 tỷ đồng để gia tăng tỷ lệ nắm giữ tại doanh nghiệp bất động sản này. Trước đó, trong giai đoạn 24/9–23/10, giá DXG đã điều chỉnh giảm khoảng 12%.

Diễn biến cổ phiếu DGC từ đầu năm 2025 đến phiên 31/10

Ở chiều ngược lại, Dragon Capital bán ra 100,000 cp DGC (Tập đoàn Hóa chất Đức Giang) trong phiên 29/10, qua đó không còn là cổ đông lớn khi tỷ lệ sở hữu giảm xuống dưới 5%, tương đương gần 19 triệu cp. Chiếu theo giá đóng cửa cùng ngày, quỹ này thu về khoảng 9 tỷ đồng từ giao dịch trên.

Động thái thoái vốn diễn ra sau khi Đức Giang công bố kết quả kinh doanh quý 3/2025 với lãi ròng hơn 752 tỷ đồng, tăng 6% so với cùng kỳ, dù biên lãi gộp có phần suy giảm do chi phí đầu vào tăng. Lũy kế 9 tháng, DGC đạt 8.5 ngàn tỷ đồng doanh thu thuần (tăng 14%) và 2.4 ngàn tỷ đồng lợi nhuận sau thuế (tăng 7%), thực hiện lần lượt 82% và 84% kế hoạch năm 2025.

Sau khi công bố kết quả tích cực, cổ phiếu DGC ghi nhận 4 phiên tăng liên tiếp từ ngày 24 đến 29/10, từ 91,000 đồng lên 94,400 đồng/cp, tương ứng mức tăng hơn 3%.

Khang Di

FILI - 07:28:00 02/11/2025

Nhà Khang Điền (KDH) và “căn bệnh” âm dòng tiền

(Thị trường tài chính) - Mặc dù Nhà Khang Điền (KDH) báo lãi sau thuế quý 3/2025 đạt 526 tỷ đồng. Tuy nhiên, điểm trừ quen thuộc trong bức tranh tài chính của KDH chính là việc dòng tiền vẫn tiếp tục âm nặng.

Nhà Khang Điền (KDH) vừa công bố báo cáo tài chính quý 3/2025 với lợi nhuận sau thuế đạt 526 tỷ đồng. Tuy nhiên, bức tranh tài chính của công ty vẫn gây lo ngại khi dòng tiền tiếp tục diễn biến âm nặng.

KDH, một trong những doanh nghiệp hoạt động trong lĩnh vực bất động sản, đang đối mặt với những thách thức trong việc quản lý dòng tiền, điều này có thể ảnh hưởng đến khả năng thanh toán và đầu tư trong tương lai. Dù đạt được kết quả lợi nhuận tích cực, tình trạng âm dòng tiền có khả năng báo hiệu những vấn đề tiềm ẩn trong hoạt động tài chính của doanh nghiệp.

Chuyên gia nhận định rằng, nếu tình trạng này không được cải thiện, KDH có thể gặp khó khăn trong việc duy trì sự phát triển và mở rộng quy mô trong ngành bất động sản vốn cạnh tranh khốc liệt. Những đặc điểm như vậy khiến nhà đầu tư cần phải cân nhắc kỹ lưỡng trước khi đưa ra quyết định đầu tư vào cổ phiếu của KDH trong bối cảnh hiện nay.

KDH vẫn cần có các biện pháp hiệu quả để cải thiện dòng tiền, đồng thời theo dõi chặt chẽ các yếu tố có thể tác động đến tình hình tài chính của công ty trong thời gian tới.

Chuyên trang Thị trường tài chính - Báo Kinh tế và Đô thị

Đất Xanh (DXG) báo lãi quý III tăng mạnh

Theo báo cáo tài chính quý III/2025, CTCP Tập đoàn Đất Xanh (mã: DXG) ghi nhận lợi nhuận sau thuế đạt 164 tỷ đồng, tăng 125% so với cùng kỳ năm trước.

Công ty Cổ phần Tập đoàn Đất Xanh (mã chứng khoán: DXG) đã công bố báo cáo tài chính quý III năm 2025, trong đó ghi nhận lợi nhuận sau thuế đạt 164 tỷ đồng, tăng 125% so với cùng kỳ năm trước. Sự tăng trưởng mạnh mẽ này phản ánh xu hướng tích cực trong hoạt động kinh doanh của công ty trong bối cảnh thị trường bất động sản đang hồi phục. Đất Xanh hiện đang hoạt động mạnh mẽ trong lĩnh vực phát triển và kinh doanh bất động sản, góp phần vào sự phát triển kinh tế của khu vực. Công ty sẽ tiếp tục nỗ lực duy trì đà tăng trưởng này trong thời gian tới.

Chuyên trang Thị trường tài chính - Báo Kinh tế và Đô thị

Giao dịch quỹ đầu tư: Lực mua quay trở lại

Trong tuần cuối tháng 10 (24–31/10/2025), hoạt động giao dịch của các quỹ đầu tư cho thấy xu hướng mua ròng trở lại, dù thị trường chung chịu áp lực điều chỉnh mạnh. VN-Index sau khi lập đỉnh quanh vùng 1,800 điểm đã giảm ba tuần liên tiếp, mất tổng cộng 108 điểm và chốt phiên 31/10 ở mức 1,639.65 điểm.

Tâm điểm đáng chú ý là Dragon Capital. Sau chuỗi bán ròng cổ phiếu DXG (Tập đoàn Đất Xanh) từ giữa tháng 10 với tổng cộng hơn 11.5 triệu cp, quỹ này bất ngờ quay lại gom mạnh 2.7 triệu cp DXG trong phiên 27/10, nâng tỷ lệ sở hữu trở lại ngưỡng 10%, tương đương gần 101 triệu cp.

Tính theo giá đóng cửa phiên 27/10, Dragon Capital đã chi khoảng 55 tỷ đồng để gia tăng tỷ lệ nắm giữ tại doanh nghiệp bất động sản này. Trước đó, trong giai đoạn 24/9–23/10, giá DXG đã điều chỉnh giảm khoảng 12%.

Ở chiều ngược lại, Dragon Capital bán ra 100,000 cp DGC (Tập đoàn Hóa chất Đức Giang) trong phiên 29/10, qua đó không còn là cổ đông lớn khi tỷ lệ sở hữu giảm xuống còn 5%, tương đương gần 19 triệu cp. Chiếu theo giá đóng cửa cùng ngày, quỹ này thu về khoảng 9 tỷ đồng từ giao dịch trên.

Động thái thoái vốn diễn ra ngay sau khi Đức Giang công bố kết quả kinh doanh quý 3/2025 với lãi ròng hơn 752 tỷ đồng, tăng 6% so với cùng kỳ, dù biên lãi gộp có phần suy giảm do chi phí đầu vào tăng.

Lũy kế 9 tháng, DGC đạt 8.5 ngàn tỷ đồng doanh thu thuần (tăng 14%) và 2.4 ngàn tỷ đồng lợi nhuận sau thuế (tăng 7%), thực hiện lần lượt 82% và 84% kế hoạch năm 2025.

Sau khi công bố kết quả tích cực, cổ phiếu DGC ghi nhận 4 phiên tăng liên tiếp từ ngày 24 đến 29/10, từ 91,000 đồng lên 94,400 đồng/cp, tương ứng mức tăng hơn 3%.

Tính tới cuối quý 3/2025, CTCP Tập đoàn Đất Xanh nắm hơn 2.9 ngàn tỷ đồng tiền cá nhân mua căn hộ trả tiền trước, gấp gần 3 lần đầu năm và tăng hơn 70% so với quý liền trước.

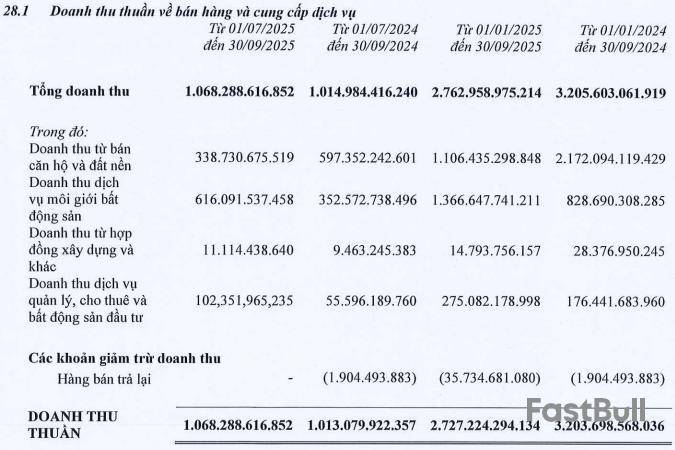

Theo BCTC hợp nhất, doanh thu thuần quý 3 của DXG ghi nhận gần 1.1 ngàn tỷ đồng, tăng 5% so với cùng kỳ. Trong đó, doanh thu môi giới và dịch vụ quản lý, cho thuê bất động sản lần lượt tăng 75% và 84%, lên 616 tỷ đồng và 102 tỷ đồng. Ngược lại, doanh thu từ chuyển nhượng bất động sản lại giảm 43%, còn gần 339 tỷ đồng.

Cơ cấu doanh thu thuần của DXG

Về hoạt động tài chính, doanh thu đạt gần 42 tỷ đồng, gấp 3.2 lần, toàn bộ đến từ lãi tiền cho vay và lãi tiền gửi. Ngược lại, chi phí lại giảm 41%, còn hơn 62 tỷ đồng do giảm đáng kể chi phí lãi vay.

Tuy nhiên, hai loại chi phí còn lại là chi phí bán hàng và chi phí quản lý tăng lần lượt 47% và 17%, lên 244 tỷ đồng và 122 tỷ đồng, do tăng đáng kể chi phí môi giới/quảng cáo và chi phí lương. Được biết, tính tới cuối tháng 9/2025, DXG có 3,516 nhân viên, tăng 1,000 nhân viên so với đầu năm, riêng quý 3 tăng đến 465 nhân viên.

Dù vậy, sau khi trừ các chi phí kể trên, DXG vẫn lãi ròng gần 93 tỷ đồng trong quý 3, gấp 3 lần cùng kỳ. Lũy kế 9 tháng đầu năm, lợi nhuận ròng đạt gần 223 tỷ đồng, gấp 2.3 lần, tương đương thực hiện được hơn 60% mục tiêu lợi nhuận cả năm.

Kết quả kinh doanh 9 tháng đầu năm 2025 của DXG. Đvt: Tỷ đồngNguồn: VietstockFinance

Trên bảng cân đối kế toán, tổng tài sản của DXG tại thời điểm 30/09/2025 hơn 35.2 ngàn tỷ đồng, tăng 21% so với đầu năm. Đáng chú ý, lượng tiền nắm giữ ngắn hạn gấp 3 lần, vượt mức 4 ngàn tỷ đồng. Còn giá trị ký quỹ, ký cược cho các hợp đồng tiếp thị và phân phối dự án bất động sản tăng hơn 14%, lên gần 3.8 ngàn tỷ đồng. Tồn kho tăng hơn 9% lên hơn 14.6 ngàn tỷ đồng.

Nợ phải trả cũng tăng 16%, lên gần 16.3 ngàn tỷ đồng. Trong đó, số cá nhân mua căn hộ trả tiền trước tăng vọt lên hơn 2.9 ngàn tỷ đồng, gấp 2.7 lần đầu năm và tăng thêm tới 73% so với cuối quý trước.

Trong khi đó, dư nợ vay giảm 3%, về mức 6.3 ngàn tỷ đồng, nhờ trả bớt nợ gốc các khoản vay ngân hàng và mua lại trước hạn lô trái phiếu 200 tỷ đồng trong tháng 7/2025. Được biết, lô trái phiếu này có mã DXGH2125002, được phát hành từ năm 2021 và theo kế hoạch sẽ đáo hạn vào 31/12/2025. DXG đã chi hơn 200.5 tỷ đồng để mua lại toàn bộ vào ngày 09/07.

Hà Lễ

FILI - 10:05:00 01/11/2025

交易股票、貨幣、商品、期貨、債券、基金等金融工具或加密貨幣屬高風險行為,這些風險包括損失您的部分或全部投資金額,所以交易並非適合所有投資者。

做出任何財務決定時,應該進行自己的盡職調查,運用自己的判斷力,並諮詢合格的顧問。本網站的內容並非直接針對您,我們也未考慮您的財務狀況或需求。本網站所含資訊不一定是即時提供的,也不一定是準確的。本站提供的價格可能由造市商而非交易所提供。您做出的任何交易或其他財務決定均應完全由您負責,並且您不得依賴通過網站提供的任何資訊。我們不對網站中的任何資訊提供任何保證,並且對因使用網站中的任何資訊而可能造成的任何交易損失不承擔任何責任。

未經本站書面許可,禁止使用、儲存、複製、展現、修改、傳播或分發本網站所含數據。提供本網站所含數據的供應商及交易所保留其所有知識產權。