Kutipan

Berita

Analisis

Pengguna

24/7

Kalender Ekonomi

Pendidikan

Data

- Nama

- Nilai Terbaru

- Sblm.

Akun Sinyal untuk Anggota

Semua Akun Sinyal

Semua Kontes

U.K. Neraca Perdagangan Non-Uni Eropa (Penyesuaian Per Kuartal) (Okt)

U.K. Neraca Perdagangan Non-Uni Eropa (Penyesuaian Per Kuartal) (Okt)S:--

P: --

S: --

U.K. Akun Perdagangan (Okt)

U.K. Akun Perdagangan (Okt)S:--

P: --

S: --

U.K. Indeks Sektor Jasa MoM

U.K. Indeks Sektor Jasa MoMS:--

P: --

S: --

U.K. Output Sektor Konstruksi MoM (Penyesuaian Per Kuartal) (Okt)

U.K. Output Sektor Konstruksi MoM (Penyesuaian Per Kuartal) (Okt)S:--

P: --

S: --

U.K. Output Industri YoY (Okt)

U.K. Output Industri YoY (Okt)S:--

P: --

S: --

U.K. Akun Perdagangan (Penyesuaian Per Kuartal) (Okt)

U.K. Akun Perdagangan (Penyesuaian Per Kuartal) (Okt)S:--

P: --

S: --

U.K. Neraca Perdagangan Uni Eropa (Penyesuaian Per Kuartal) (Okt)

U.K. Neraca Perdagangan Uni Eropa (Penyesuaian Per Kuartal) (Okt)S:--

P: --

S: --

U.K. Output Manufaktur YoY (Okt)

U.K. Output Manufaktur YoY (Okt)S:--

P: --

S: --

U.K. PDB MoM (Okt)

U.K. PDB MoM (Okt)S:--

P: --

S: --

U.K. PDB YoY (Penyesuaian Per Kuartal) (Okt)

U.K. PDB YoY (Penyesuaian Per Kuartal) (Okt)S:--

P: --

S: --

U.K. Output Industri MoM (Okt)

U.K. Output Industri MoM (Okt)S:--

P: --

S: --

U.K. Output Sektor Konstruksi YoY (Okt)

U.K. Output Sektor Konstruksi YoY (Okt)S:--

P: --

S: --

Perancis Indeks Harga Konsumen Final MoM (Nov)

Perancis Indeks Harga Konsumen Final MoM (Nov)S:--

P: --

S: --

China, Daratan Pertumbuhan Kredit Tidak Dibayarkan YoY (Nov)

China, Daratan Pertumbuhan Kredit Tidak Dibayarkan YoY (Nov)S:--

P: --

S: --

China, Daratan Uang Beredar M2 YoY (Nov)

China, Daratan Uang Beredar M2 YoY (Nov)S:--

P: --

S: --

China, Daratan Uang Beredar M0 YoY (Nov)

China, Daratan Uang Beredar M0 YoY (Nov)S:--

P: --

S: --

China, Daratan Uang Beredar M1 YoY (Nov)

China, Daratan Uang Beredar M1 YoY (Nov)S:--

P: --

S: --

India IHK YoY (Nov)

India IHK YoY (Nov)S:--

P: --

S: --

India Pertumbuhan Deposito YoY

India Pertumbuhan Deposito YoYS:--

P: --

S: --

Brazil Pertumbuhan Sektor Jasa YoY (Okt)

Brazil Pertumbuhan Sektor Jasa YoY (Okt)S:--

P: --

S: --

Meksiko Nilai Produksi Industri YoY (Okt)

Meksiko Nilai Produksi Industri YoY (Okt)S:--

P: --

S: --

Rusia Akun Perdagangan (Okt)

Rusia Akun Perdagangan (Okt)S:--

P: --

S: --

Presiden Fed Philadelphia Henry Paulson menyampaikan pidato

Presiden Fed Philadelphia Henry Paulson menyampaikan pidato Kanada Izin Konstruksi MoM (Penyesuaian Per Kuartal) (Okt)

Kanada Izin Konstruksi MoM (Penyesuaian Per Kuartal) (Okt)S:--

P: --

S: --

Kanada Penjualan Grosir YoY (Okt)

Kanada Penjualan Grosir YoY (Okt)S:--

P: --

S: --

Kanada Stok Grosir MoM (Okt)

Kanada Stok Grosir MoM (Okt)S:--

P: --

S: --

Kanada Stok Grosir YoY (Okt)

Kanada Stok Grosir YoY (Okt)S:--

P: --

S: --

Kanada Penjualan Grosir MoM (Penyesuaian Per Kuartal) (Okt)

Kanada Penjualan Grosir MoM (Penyesuaian Per Kuartal) (Okt)S:--

P: --

S: --

Jerman Rekening Koran (Sebelum Penyesuaian Per Kuartal) (Okt)

Jerman Rekening Koran (Sebelum Penyesuaian Per Kuartal) (Okt)S:--

P: --

S: --

Amerika Serikat Total Pengeboran Mingguan

Amerika Serikat Total Pengeboran MingguanS:--

P: --

S: --

Amerika Serikat Total Nilai Pengeboran Bahan Bakar Fosil Mingguan

Amerika Serikat Total Nilai Pengeboran Bahan Bakar Fosil MingguanS:--

P: --

S: --

Jepang Indeks Difusi Non-Manufaktur Besar Tankan (kuartal 4)

Jepang Indeks Difusi Non-Manufaktur Besar Tankan (kuartal 4)--

P: --

S: --

Jepang Indeks Prospek Manufaktur Kecil Tankan (kuartal 4)

Jepang Indeks Prospek Manufaktur Kecil Tankan (kuartal 4)--

P: --

S: --

Jepang Indeks Prospek Non-Manufaktur Besar Tankan (kuartal 4)

Jepang Indeks Prospek Non-Manufaktur Besar Tankan (kuartal 4)--

P: --

S: --

Jepang Indeks Prospek Manufaktur Besar Tankan (kuartal 4)

Jepang Indeks Prospek Manufaktur Besar Tankan (kuartal 4)--

P: --

S: --

Jepang Indeks Difusi Manufaktur Kecil Tankan (kuartal 4)

Jepang Indeks Difusi Manufaktur Kecil Tankan (kuartal 4)--

P: --

S: --

Jepang Indeks Difusi Manufaktur Besar Tankan (kuartal 4)

Jepang Indeks Difusi Manufaktur Besar Tankan (kuartal 4)--

P: --

S: --

Jepang Nilai Belanja Modal Perusahaan-Besar Tankan YoY (kuartal 4)

Jepang Nilai Belanja Modal Perusahaan-Besar Tankan YoY (kuartal 4)--

P: --

S: --

U.K. Indeks Harga Properti Residential - Rightmove YoY (Des)

U.K. Indeks Harga Properti Residential - Rightmove YoY (Des)--

P: --

S: --

China, Daratan Output Industri YoY (Awal Sampai Akhir Tahun) (Nov)

China, Daratan Output Industri YoY (Awal Sampai Akhir Tahun) (Nov)--

P: --

S: --

China, Daratan Tingkat Pengangguran Perkotaan (Nov)

China, Daratan Tingkat Pengangguran Perkotaan (Nov)--

P: --

S: --

Arab Saudi IHK YoY (Nov)

Arab Saudi IHK YoY (Nov)--

P: --

S: --

Zona Euro Output Industri YoY (Okt)

Zona Euro Output Industri YoY (Okt)--

P: --

S: --

Zona Euro Output Industri MoM (Okt)

Zona Euro Output Industri MoM (Okt)--

P: --

S: --

Kanada Tingkat Penjualan Rumah Siap Huni MoM (Nov)

Kanada Tingkat Penjualan Rumah Siap Huni MoM (Nov)--

P: --

S: --

Zona Euro Total Aset Cadangan (Nov)

Zona Euro Total Aset Cadangan (Nov)--

P: --

S: --

U.K. Ekspektasi Inflasi

U.K. Ekspektasi Inflasi--

P: --

S: --

Kanada Indeks Keyakinan Ekonomi Nasional

Kanada Indeks Keyakinan Ekonomi Nasional--

P: --

S: --

Kanada Konstruksi Rumah Baru (Nov)

Kanada Konstruksi Rumah Baru (Nov)--

P: --

S: --

Amerika Serikat Indeks Tenaga Kerja Manufaktur Fed New York (Des)

Amerika Serikat Indeks Tenaga Kerja Manufaktur Fed New York (Des)--

P: --

S: --

Amerika Serikat Indeks Manufaktur Fed New York (Des)

Amerika Serikat Indeks Manufaktur Fed New York (Des)--

P: --

S: --

Kanada IHK Inti YoY (Nov)

Kanada IHK Inti YoY (Nov)--

P: --

S: --

Kanada Pesanan Belum Selesai Manufaktur MoM (Okt)

Kanada Pesanan Belum Selesai Manufaktur MoM (Okt)--

P: --

S: --

Kanada Pesanan Baru Manufaktur MoM (Okt)

Kanada Pesanan Baru Manufaktur MoM (Okt)--

P: --

S: --

Kanada IHK Inti MoM (Nov)

Kanada IHK Inti MoM (Nov)--

P: --

S: --

Kanada Stok Manufaktur MoM (Okt)

Kanada Stok Manufaktur MoM (Okt)--

P: --

S: --

Kanada IHK YoY (Nov)

Kanada IHK YoY (Nov)--

P: --

S: --

Kanada IHK MoM (Nov)

Kanada IHK MoM (Nov)--

P: --

S: --

Kanada IHK YoY (Penyesuaian Per Kuartal) (Nov)

Kanada IHK YoY (Penyesuaian Per Kuartal) (Nov)--

P: --

S: --

Kanada IHK Inti MoM (Penyesuaian Per Kuartal) (Nov)

Kanada IHK Inti MoM (Penyesuaian Per Kuartal) (Nov)--

P: --

S: --

Tidak Ada Data Yang Cocok

Opini Terbaru

Opini Terbaru

Topik Populer

Kolumnis Teratas

Terbaru

Label putih

Data API

Web Plug-ins

Program Afiliasi

Lihat Semua

Tidak ada data

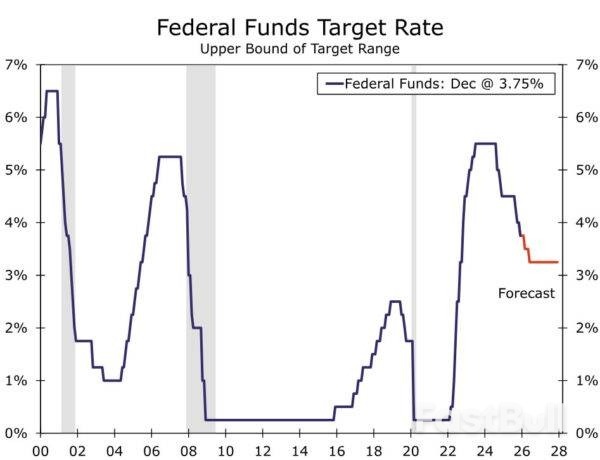

Bank Sentral AS (Federal Reserve) memangkas suku bunga Fed Funds sebesar 25 bps menjadi 3,5%–3,75% pada pertemuan hari Rabu, dengan hasil voting 9-3, di mana dua anggota yang berpandangan keras menentang kebijakan moneter (Goolsbee dan Schmid, yang mendukung tidak ada pemangkasan) dan satu anggota yang berpandangan lunak menentang kebijakan moneter (Stephen Miran, yang mendukung pemangkasan yang lebih besar sebesar 50 bp).

Di Norwegia, Survei Regional akan segera dirilis. Kami memperkirakan survei ini akan mengkonfirmasi bahwa pertumbuhan terus meningkat dengan laju moderat, dengan utilisasi kapasitas sebagian besar tidak berubah dan menunjukkan bahwa tingkat aktivitas agak di bawah normal. Secara khusus, kami memperkirakan bahwa responden dalam survei akan mengharapkan pertumbuhan 0,3-0,4% pada kuartal berikutnya, bahwa utilisasi kapasitas akan tetap tidak berubah pada 35% dan bahwa jumlah perusahaan yang mengalami kekurangan tenaga kerja akan turun dari 25% menjadi 24%.

Di Swedia, angka final inflasi bulan November sedang dipublikasikan. Angka sementara tersebut mengejutkan karena lebih rendah dari perkiraan, dengan CPI sebesar 0,3% y/y, CPIF 2,3% y/y, dan CPIF di luar sektor energi 2,4% y/y. Karena perkiraan sementara umumnya dapat diandalkan, revisi signifikan kemungkinan tidak akan terjadi. Akan menarik untuk menganalisis detailnya untuk memahami faktor-faktor di balik kejutan tersebut. Secara khusus, apakah hasil yang rendah tersebut terkait dengan variasi musiman atau penyebab mendasar lainnya.

Di ranah bank sentral, perhatian tertuju pada Bank Nasional Swiss, di mana kami memperkirakan suku bunga akan tetap tidak berubah di 0,00%. Bank Sentral Turki juga akan segera merilis keputusan suku bunganya.

Apa yang terjadi kemarin

Di AS, Federal Reserve memangkas target suku bunga kebijakannya sebesar 25bp menjadi 3,50-3,75% tadi malam, seperti yang telah diantisipasi secara luas. Miran memilih pemangkasan yang lebih besar sebesar 50bp, sementara Schmid dan Goolsbee menentang dan memilih untuk mempertahankan suku bunga, juga sesuai dengan ekspektasi kami. Kami (dan pasar) memperkirakan Powell akan menolak perkiraan pasar tentang pemangkasan suku bunga lebih lanjut untuk tahun 2026. Namun, penghindarannya terhadap panduan kebijakan yang kuat ke depan menyebabkan penurunan imbal hasil obligasi pemerintah AS dan pelemahan USD secara luas selama konferensi pers. Kami mempertahankan prediksi kami untuk The Fed dan memperkirakan dua pemangkasan suku bunga terakhir pada bulan Maret dan Juni. The Fed juga mengumumkan pembelian obligasi pemerintah jangka pendek (T-bills) untuk pengelolaan cadangan mulai 12 Desember sebesar USD 40 miliar per bulan, yang menunjukkan pelonggaran kebijakan likuiditas yang lebih besar di awal daripada yang kami antisipasi.

Menjelang pertemuan tersebut, Indeks Biaya Ketenagakerjaan Kuartal Ketiga AS mengindikasikan pertumbuhan upah yang sedikit lebih lambat dari perkiraan, yaitu 0,8% q/q (sebelumnya: 1,0%). Laju ini mendekati ideal bagi The Fed – mendukung konsumsi tanpa mendorong inflasi – dan positif bagi sentimen risiko secara keseluruhan.

Di Swedia, data aktivitas ekonomi bulan Oktober menunjukkan sedikit penurunan, dengan produksi yang lebih rendah di sektor bisnis serta penurunan konsumsi rumah tangga. Indikator PDB turun sebesar 0,3% m/m, meskipun volatilitasnya memerlukan interpretasi yang hati-hati. Secara keseluruhan, data tersebut sesuai dengan ekspektasi kami akan pertumbuhan yang lebih lambat untuk kuartal keempat, yang mencerminkan efek tertunda dari perlambatan musim panas, dan tidak mengubah prospek positif menjelang tahun 2026.

Di Norwegia, inflasi inti bulan November turun menjadi 3,0% y/y (konstitusi: 3,1%, sebelumnya: 3,0%), didorong oleh barang domestik dan impor di luar makanan. Pertumbuhan tahunan peralatan rumah tangga dan elektronik turun mendekati level September, menunjukkan bahwa volatilitas kemungkinan dipengaruhi oleh penyesuaian Black Week. Angka tersebut sedikit lebih rendah dari perkiraan Norges Bank dari MPR September sebesar 3,1%, memperkuat tren disinflasi. Meskipun hal ini kemungkinan tidak akan memengaruhi jalur suku bunga Norges Bank minggu depan, hal ini memberikan ruang untuk memberi sinyal siklus pemotongan yang lebih agresif, bergantung pada survei Jaringan Regional hari ini.

Di Kanada, Bank of Canada mempertahankan suku bunga tidak berubah di angka 2,25% seperti yang diperkirakan secara luas.

Di Denmark, inflasi bulan November tetap stabil di angka 2,1% y/y. Harga pangan turun 0,9% dari bulan Oktober, yang berpotensi berdampak positif pada sentimen konsumen.

Saham: Investor saham menyambut baik penurunan suku bunga The Fed yang tidak terlalu agresif kemarin. SP 500 melonjak 1% pada konferensi pers, akhirnya ditutup 0,7% lebih tinggi dan Russell 2000 untuk saham berkapitalisasi kecil naik 1,3%. Keputusan suku bunga tersebut memicu preferensi siklikal yang jelas di pasar: Saham siklikal bernilai seperti material, industri, dan barang konsumsi non-esensial semuanya naik sekitar 2%. Ini menarik. Sebelumnya tahun ini kita telah melihat saham pertumbuhan siklikal – pada dasarnya mag 7 – menguat setelah kejutan kebijakan moneter yang lunak. Kali ini, reaksi di pasar lebih seperti "menjalankan pasar dengan harga tinggi", di mana ekspektasi makroekonomi yang lebih kuat mendorong kenaikan harga daripada penurunan imbal hasil. Ini sangat sesuai dengan narasi kita.

Salah satu sektor yang patut disorot adalah perawatan kesehatan, yang menunjukkan kinerja sangat kuat dalam sesi risk-on kemarin. Ini agak aneh dalam konteks historis, tetapi perawatan kesehatan telah berperilaku seperti sektor siklikal dalam perdagangan baru-baru ini. Ini tentu saja merupakan reli yang luar biasa, tetapi kami mengambil keuntungan hari ini dan menetralkan rekomendasi kami untuk sektor perawatan kesehatan. Alasannya adalah bahwa rekomendasi positif untuk perawatan kesehatan didasarkan pada valuasi, dan argumen ini telah berubah dengan cepat. Diskon relatif telah turun dari 20% menjadi 10% dibandingkan pasar global dalam tiga bulan terakhir, yang menurut kami merupakan diskon yang wajar pada bagian siklus ini. Misalnya, perawatan kesehatan sekarang diperdagangkan mendekati kelipatan barang konsumsi pokok, setelah diskon 20% di titik terendah.

FI dan FX: Pemotongan suku bunga Fed kemarin cukup seimbang, tetapi mengingat pasar mengharapkan pemotongan yang agresif, reaksi pasar sedikit cenderung lunak. Suku bunga sedikit menguat dan USD sedikit melemah dengan EUR/USD diperdagangkan di 1,169. Hanya reaksi negatif yang kecil dan sementara pada EUR/SEK dan EUR/NOK setelah keputusan FOMC. Menjelang keputusan suku bunga Fed, suku bunga Eropa naik sekali lagi, menghasilkan kenaikan suku bunga untuk hari kelima berturut-turut. Potensi pemotongan suku bunga untuk ECB kini telah dieliminasi untuk tahun 2026. Pagi ini, EUR/SEK kembali ke 10,84 dan EUR/NOK diperdagangkan di 11,83.

Yen mencapai titik terendah sepanjang masa terhadap yuan di pasar luar negeri minggu ini, meningkatkan kekhawatiran tentang inflasi impor di Jepang di mana normalisasi kebijakan bank sentral masih bertahap.

Mata uang Jepang juga melemah terhadap yuan Tiongkok yang dikelola ketat, dengan pasangan mata uang tersebut berada di dekat titik terendahnya sejak tahun 1992. Yuan lepas pantai diperkenalkan pada tahun 2010.

Kehati-hatian BOJ dan kekhawatiran fiskal yang masih ada menekan yen, yang pelemahannya kini meluas melampaui dolar dan euro hingga mencakup mata uang mitra dagang utama seperti China dan Australia. Penundaan normalisasi kondisi moneter membuat nilai tukar riil efektif Jepang tetap mendekati level terendah dalam beberapa dekade dan dapat memperkuat tekanan inflasi impor, mengingat China adalah sumber impor terbesar Jepang, bahkan di tengah ketegangan politik yang memanas.

"Yen yang lemah bermasalah karena meningkatkan risiko inflasi, yang pada gilirannya tidak populer secara politik," kata Moh Siong Sim, ahli strategi valuta asing di Bank of Singapore. "BOJ menghadapi tindakan penyeimbangan yang rumit untuk mengekang pelemahan yen sambil menahan tekanan kenaikan pada imbal hasil obligasi pemerintah Jepang (JGB)."

Bank Sentral Jepang (BOJ) secara luas diperkirakan akan menaikkan suku bunga sebesar 25 basis poin pada pertemuan kebijakan minggu depan, dengan swap indeks semalam memperkirakan peluang kenaikan sebesar 92%. Namun demikian, investor tetap mempertahankan taruhan bearish yen, yang mencerminkan ekspektasi bahwa imbal hasil Jepang akan tetap jauh di bawah imbal hasil AS bahkan setelah potensi kenaikan suku bunga oleh BOJ.

Sementara itu, muncul keraguan apakah Beijing akan mentolerir penguatan yuan yang berkelanjutan. Mata uang yang lebih kuat mendukung masuknya modal dan tujuan pembukaan keuangan China, tetapi apresiasi yang berlebihan berisiko melemahkan ekspor yang merupakan pilar penting perekonomian.

Para pedagang akan mengamati apakah Bank Rakyat China akan membiarkan kenaikan yuan di pasar luar negeri baru-baru ini berlanjut dalam penetapan nilai tukar mendatang, atau apakah bank tersebut akan mengekang apresiasi lebih lanjut.

Pasar perumahan Inggris menunjukkan tanda-tanda kesulitan pada bulan November, sebagaimana survei terbaru dari Royal Institution of Chartered Surveyors mencerminkan apa yang oleh para analis digambarkan sebagai respons yang kurang antusias dari agen properti terhadap pengumuman Anggaran pemerintah.

Survei Pasar Perumahan RICS Inggris mengungkapkan bahwa semua metrik jangka pendek berubah negatif, dengan harga rumah terus menghadapi tekanan penurunan yang moderat di tingkat nasional.

Badan perdagangan tersebut mengindikasikan bahwa kondisi lesu ini diperkirakan akan berlanjut selama beberapa bulan mendatang, demikian laporan tersebut.

Permintaan pembeli baru turun 32% pada bulan November, memburuk dari penurunan 24% pada bulan Oktober dan menandai angka terlemah sejak akhir tahun 2023, menurut data survei.

Ini merupakan laporan kelima berturut-turut di mana ukuran tersebut tetap berada di wilayah negatif, dengan sebagian besar wilayah Inggris Raya secara konsisten menunjukkan tren negatif dalam minat pembeli baru.

Penjualan yang disepakati tercatat mengalami penurunan 24% pada bulan November, secara umum tidak berubah dari penurunan 23% pada bulan Oktober.

Prospek penjualan jangka pendek sedikit melemah, dengan ekspektasi untuk tiga bulan mendatang bergeser dari penurunan 3% menjadi penurunan 6%, yang menunjukkan pandangan jangka pendek yang lebih negatif.

Namun, prospek 12 bulan ke depan membaik, dengan angka pertumbuhan pada bulan November meningkat menjadi 15% dari penurunan 7% pada bulan Oktober.

Instruksi vendor baru tercatat mengalami penurunan 19% pada bulan November, hampir tidak berubah dari penurunan 20% pada bulan Oktober. Perusahaan pialang tersebut menyatakan bahwa lebih sedikit pemilik rumah yang bersedia memulai proses penjualan menjelang pengumuman Anggaran.

Harga rumah menunjukkan penurunan bersih sebesar 16% pada bulan November, dibandingkan dengan penurunan 19% pada bulan Oktober. Tren penurunan ini paling kentara di wilayah yang dalam laporan tersebut digambarkan sebagai "wilayah yang secara tradisional memiliki keterbatasan keterjangkauan," termasuk wilayah Tenggara, East Anglia, dan London.

Ekspektasi harga rumah dalam jangka pendek juga tetap negatif, dengan 15% responden memperkirakan harga akan turun dalam tiga bulan ke depan, sedikit lebih tinggi dari 12% yang memperkirakan penurunan pada bulan Oktober.

Namun, prospek 12 bulan ke depan menguat, dengan 24% peserta survei memperkirakan harga akan naik, meningkat dari 16% yang memperkirakan kenaikan pada bulan Oktober, angka terkuat sejak Juni.

Pasar sewa juga menunjukkan tanda-tanda pelemahan. Permintaan penyewa mencatat penurunan bersih sebesar 22% pada bulan November, penurunan tajam dari penurunan 4% pada bulan Oktober.

Instruksi dari pemilik properti turun 39% pada bulan November, dibandingkan dengan penurunan 34% pada bulan Oktober, menandai angka terlemah sejak April 2020.

RBC Capital Markets mengaitkan melemahnya pasar sewa dengan kombinasi ketidakpastian anggaran dan pengesahan Undang-Undang Reformasi Penyewa baru-baru ini.

Ditambahkan pula bahwa perubahan terbaru pada pajak penghasilan properti dan apa yang disebut "pajak rumah mewah" dapat semakin mengurangi minat pemilik rumah untuk disewakan dalam jangka pendek.

Agen properti kini memperkirakan harga sewa akan meningkat sebesar 2,5% selama 12 bulan ke depan, sedikit di bawah perkiraan rata-rata 3% selama enam bulan sebelumnya.

Analis RBC memperkirakan bahwa rumah tangga di Inggris secara tradisional menunjukkan minat yang kuat pada daftar properti pada pagi hari Boxing Day, dengan angka penayangan yang diperkirakan mencapai rekor di Rightmove.

Mereka memperkirakan bahwa survei RICS bulan Desember akan terbukti lebih optimis daripada edisi November setelah pengumuman Anggaran.

Bank Sentral Jepang melihat kebutuhan intervensi darurat yang terbatas untuk menahan kenaikan imbal hasil obligasi, sebuah langkah yang bertentangan dengan upayanya untuk mengurangi stimulus, menurut tiga sumber yang mengetahui pemikiran bank tersebut.

Meningkatnya antisipasi pasar terhadap kenaikan suku bunga pada bulan Desember telah mendorong imbal hasil obligasi pemerintah Jepang (JGB) 10 tahun acuan naik ke level tertinggi dalam 18 tahun terakhir minggu ini, dan menarik perhatian pada bagaimana bank sentral dapat merespons.

Gubernur BOJ Kazuo Ueda, berbicara di parlemen pada hari Selasa, mengatakan bahwa kenaikan imbal hasil obligasi baru-baru ini "agak cepat" dan menegaskan kembali kesiapan bank sentral untuk merespons dengan cepat dalam keadaan luar biasa.

Para pembuat kebijakan terus mengawasi pergerakan pasar tetapi enggan mengambil tindakan saat ini, seperti meningkatkan pembelian obligasi atau melakukan operasi pasar darurat, kata sumber tersebut, dengan alasan ambang batas intervensi yang tinggi.

Mereka juga tidak melihat adanya kebutuhan mendesak untuk mengubah rencana BOJ untuk secara bertahap mengurangi pembelian obligasi, termasuk untuk tenor super panjang yang baru-baru ini menyebabkan imbal hasil naik ke rekor tertinggi, kata mereka.

"Diperlukan aksi jual panik yang tidak selaras dengan fundamental, sesuatu yang saat ini tidak terjadi di Jepang," kata salah satu sumber mengenai hambatan besar bagi BOJ untuk meningkatkan pembelian obligasi, pandangan yang juga diutarakan oleh dua sumber lainnya.

Sebaliknya, kenaikan imbal hasil baru-baru ini disebabkan oleh investor yang mengambil pendekatan menunggu dan melihat karena ketidakpastian tentang seberapa jauh BOJ pada akhirnya dapat menaikkan suku bunga, dan berapa banyak obligasi yang akan dijual pemerintah untuk mendanai anggaran tahun fiskal berikutnya, kata mereka.

Ueda telah mengisyaratkan bahwa BOJ akan memberikan kejelasan mengenai jalur kenaikan suku bunga di masa mendatang ketika dewan memutuskan untuk menaikkan suku bunga menjadi 0,75% dari 0,5% - sebuah langkah yang diperkirakan pasar akan terjadi pada pertemuan kebijakan minggu depan.

Tahun lalu, BOJ mengakhiri stimulus besar-besaran yang berlangsung selama satu dekade, termasuk dengan menghentikan pengendalian kurva imbal hasil obligasi dan memperlambat laju pembelian obligasi pemerintah Jepang (JGB).

Dalam menjabarkan rencana pengurangan stimulusnya, BOJ mengatakan bahwa meskipun suku bunga jangka panjang harus ditentukan oleh pasar, mereka akan merespons "dengan cepat" jika imbal hasil naik dengan pesat dan tidak selaras dengan fundamental.

Ueda telah mengulangi pernyataan tersebut setiap kali ditanya tentang perubahan suku bunga dalam konferensi pers atau di parlemen, termasuk pada hari Selasa.

Imbal hasil obligasi pemerintah Jepang (JGB) 10 tahun naik ke level tertinggi 18 tahun di angka 1,97% pada hari Senin, mendekati angka 2% yang penting secara psikologis dan belum ditembus selama hampir dua dekade.

BOJ akan fokus pada faktor-faktor yang mendorong pergerakan tersebut daripada tingkat imbal hasil tertentu, dan akan tetap berhati-hati dalam melakukan intervensi karena hal itu akan memberikan sinyal yang salah kepada pasar bahwa mereka dapat menghentikan upaya untuk menormalisasi kebijakan, kata sumber tersebut.

Menurut mereka, intervensi juga akan memberikan kesan kepada pasar bahwa BOJ memiliki batasan dalam hal intervensi, yang bertentangan dengan upayanya untuk membiarkan kekuatan pasar mendorong pergerakan harga obligasi.

Imbal hasil obligasi di seluruh dunia telah meningkat dalam beberapa pekan terakhir, karena banyak bank sentral mengisyaratkan bahwa mereka berada di atau mendekati akhir siklus pelonggaran kebijakan moneter mereka sendiri, sementara BOJ secara luas diperkirakan akan menaikkan suku bunga pada pertemuan kebijakan mereka minggu depan.

Imbal hasil obligasi pemerintah Jepang (JGB) juga meningkat karena ekspektasi bahwa kebijakan fiskal ekspansif Perdana Menteri Sanae Takaichi akan menyebabkan penerbitan obligasi dalam jumlah besar, pada saat Bank Sentral Jepang (BOJ) mengurangi kehadirannya di pasar.

Perusahaan teknologi besar menggandakan investasi miliaran dolar di India, tertarik oleh melimpahnya sumber daya untuk membangun pusat data, kumpulan talenta dan pengguna digital yang besar, serta peluang pasar.

Dalam waktu kurang dari 24 jam, Microsoft dan Amazon menjanjikan lebih dari $50 miliar untuk infrastruktur cloud dan AI India, sementara Intel pada hari Senin mengumumkan rencana untuk memproduksi chip di negara tersebut guna memanfaatkan pertumbuhan permintaan PC dan adopsi AI yang pesat.

Meskipun India tertinggal dari AS dan China dalam perlombaan mengembangkan model dasar AI asli, dan kekurangan perusahaan infrastruktur AI domestik yang besar, India ingin memanfaatkan keahliannya di sektor teknologi informasi untuk menciptakan dan menerapkan aplikasi AI di tingkat perusahaan, yang juga menawarkan peluang besar bagi perusahaan-perusahaan teknologi besar.

Memiliki model atau komputasi saja tidak cukup bagi perusahaan mana pun untuk menggunakan AI secara efektif, dan dibutuhkan perusahaan yang membuat lapisan aplikasi serta kumpulan talenta yang besar untuk menerapkannya, kata S. Krishnan, sekretaris di Kementerian Elektronik dan Teknologi Informasi India, kepada CNBC.

Universitas Stanford menempatkan India di antara empat negara teratas bersama AS, Tiongkok, dan Inggris dalam peringkat vitalitas AI global dan nasional. GitHub, sebuah komunitas pengembang, menempatkan India di peringkat teratas dengan pangsa global sebesar 24% dari semua proyek.

Menurut Krishnan, peluang India lebih terletak pada "pengembangan aplikasi" yang akan digunakan untuk mendorong pendapatan bagi perusahaan AI.

Pada hari Selasa, Microsoft mengumumkan investasi sebesar $17,5 miliar di negara tersebut, yang tersebar selama 4 tahun, bertujuan untuk memperluas infrastruktur hyperscale, menanamkan AI ke dalam platform nasional, dan meningkatkan kesiapan tenaga kerja.

"Skala belanja modal ini memberi Microsoft keunggulan sebagai pelopor dalam pusat data yang kaya GPU sekaligus menjadikan Azure sebagai platform pilihan untuk beban kerja AI di India, serta memperdalam keselarasan dengan dorongan pemerintah untuk infrastruktur publik AI," kata Tarun Pathak, Direktur Riset di Counterpoint Research.

Pada hari Rabu, Amazon mengumumkan rencana untuk berinvestasi lebih dari $35 miliar, di samping $40 miliar yang telah diinvestasikan di negara tersebut.

Selama beberapa bulan terakhir, perusahaan AI dan teknologi besar seperti OpenAI, Google, dan Perplexity telah menawarkan perangkat mereka secara gratis kepada jutaan orang di India, dan Google juga memperkuat rencananya untuk berinvestasi sebesar $15 miliar untuk membangun kapasitas pusat data bagi pusat AI baru di India selatan.

"India menggabungkan basis pengguna digital yang sangat besar, permintaan cloud dan AI yang berkembang pesat, dan ekosistem TI yang bertalenta tinggi yang dapat membangun dan menggunakan AI dalam skala besar, menjadikannya lebih dari sekadar pasar bagi pengguna, melainkan pusat rekayasa dan implementasi inti," kata Pathak.

India memiliki beberapa keunggulan dalam hal membangun pusat data. Pasar seperti Jepang, Australia, Tiongkok, dan Singapura di kawasan Asia Pasifik telah matang. Singapura, salah satu pusat data tertua di kawasan ini, memiliki ruang terbatas untuk membangun pusat data skala besar karena masalah ketersediaan lahan.

India memiliki lahan yang luas untuk pengembangan pusat data skala besar. Jika dibandingkan dengan pusat data di Eropa, biaya listrik di India relatif rendah. Ditambah dengan kapasitas energi terbarukan India yang terus meningkat — yang sangat penting untuk pusat data yang membutuhkan banyak energi — maka prospek ekonominya mulai terlihat menarik.

Permintaan lokal, yang didorong oleh meningkatnya e-commerce — pendorong utama pertumbuhan pusat data dalam beberapa tahun terakhir — dan potensi aturan baru untuk menyimpan data media sosial, memperkuat argumen tersebut.

Sederhananya: India memasuki titik ideal di mana penyedia layanan cloud global, pemain AI, dan digitalisasi domestik semuanya bertemu untuk menciptakan salah satu pasar pusat data terpanas di dunia.

"India adalah pasar yang sangat penting dan salah satu wilayah dengan pertumbuhan tercepat untuk pengeluaran AI di Asia Pasifik," kata Deepika Giri, wakil presiden dan kepala penelitian, big data AI, di International Data Corporation.

"Kesenjangan besar, dan karenanya peluang signifikan, terletak pada kekurangan infrastruktur komputasi yang sesuai untuk menjalankan model AI," tambahnya. Perusahaan teknologi besar berupaya memanfaatkan peluang infrastruktur di India dengan berinvestasi besar-besaran di bidang komputasi awan dan pusat data.

Perusahaan global memperluas kapasitas mereka lebih dekat ke basis layanan di kota-kota IT seperti Bangalore, Hyderabad, dan Pune dari pusat-pusat tradisional seperti Mumbai dan Chennai yang lebih dekat dengan jalur kabel, seiring mereka membangun pusat data di India untuk dunia, kata Krishnan.

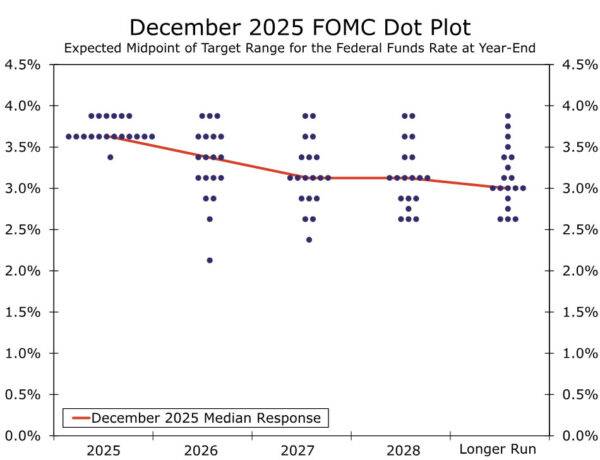

Seperti yang diperkirakan, FOMC menurunkan kisaran target suku bunga dana federal sebesar 25 bps menjadi 3,50%-3,75% pada akhir pertemuan Desembernya. Seperti yang juga diantisipasi, keputusan tersebut tidak bulat. Tiga anggota yang memiliki hak suara tidak mendukung keputusan kebijakan tersebut, dengan perbedaan pendapat yang tercatat baik dalam arah yang lebih hawkish maupun dovish. Secara khusus, Gubernur Miran berbeda pendapat dan mendukung penurunan yang lebih tajam, yaitu 50 bps, sementara Presiden Schmid (Kansas City) dan Goolsbee (Chicago) berbeda pendapat dan mendukung untuk mempertahankan suku bunga kebijakan tidak berubah.

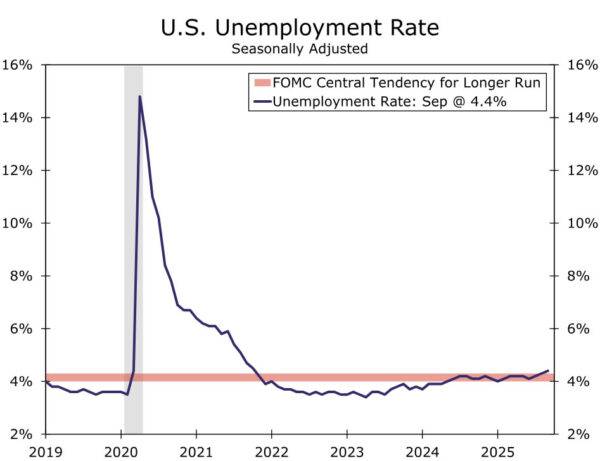

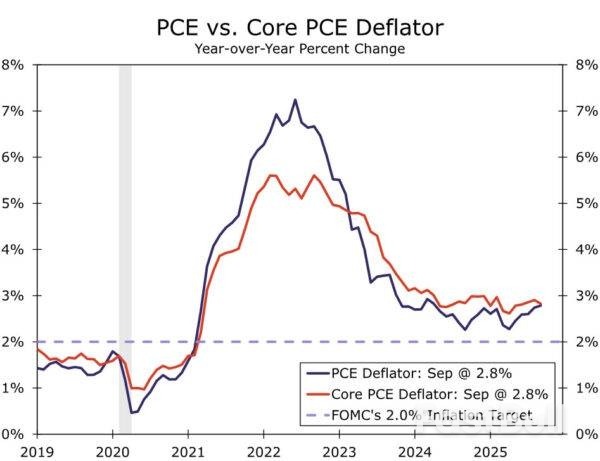

Beragamnya pandangan mengenai tindakan terbaik mencerminkan lingkungan yang rumit yang dihadapi FOMC. FOMC tidak dapat merilis beberapa data penting tentang perekonomian seperti yang dijadwalkan semula karena penutupan pemerintahan (misalnya, PDB kuartal ke-3, situasi ketenagakerjaan Oktober-November dan CPI, dll.). Namun, data terbaru yang tersedia terus menunjukkan adanya ketegangan dalam mandat ketenagakerjaan dan inflasi Komite (Gambar 1-2).

Dengan pemotongan suku bunga sebesar 75 bps sejak September dan kebijakan yang tidak lagi seketat sebelumnya, ambang batas untuk pelonggaran lebih lanjut telah dinaikkan. Dalam pernyataan pasca-pertemuan, Komite memberikan lebih banyak pilihan pada diri mereka sendiri terkait pemotongan suku bunga di masa mendatang, dengan mengatakan bahwa "Dalam mempertimbangkan sejauh mana dan waktu penyesuaian tambahan terhadap kisaran target…", dengan teks yang ditekan merupakan teks baru dalam pernyataan tersebut. Saran bahwa FOMC tidak akan begitu siap untuk memotong suku bunga lagi dalam waktu dekat kemungkinan membantu membatasi jumlah perbedaan pendapat yang cenderung agresif.

Ringkasan Proyeksi Ekonomi memang mengisyaratkan beberapa kekhawatiran yang lebih luas di antara Komite selain dua perbedaan pendapat yang cenderung agresif. Grafik titik menunjukkan bahwa total enam peserta tidak mendukung penurunan suku bunga kebijakan pada pertemuan hari ini, yang menyiratkan empat presiden regional yang tidak memiliki hak suara juga lebih memilih untuk mempertahankan suku bunga kebijakan tetap stabil. Meskipun demikian, kecenderungan untuk pelonggaran lebih lanjut tetap ada di antara Komite. Median titik untuk akhir tahun 2026 dan 2027 tetap berada di angka 3,375% dan 3,125%, masing-masing. Median jangka panjang tidak berubah di angka 3,00%, dengan grafik titik menunjukkan bahwa semua kecuali dua peserta melihat suku bunga kebijakan saat ini setidaknya agak ketat.

Perubahan terbesar pada SEP adalah revisi besar ke atas terhadap prospek pertumbuhan tahun 2026, dengan proyeksi median naik dari 1,8% menjadi 2,3%. Sebagian dari perubahan ini kemungkinan mencerminkan penutupan pemerintahan, dengan pertumbuhan PDB riil kuartal keempat tahun 2025 diperkirakan akan mengalami hambatan yang signifikan, sehingga perekonomian siap untuk pulih pada kuartal keempat tahun 2026. Meskipun demikian, dinamika ini tidak dapat sepenuhnya menjelaskan perubahan tersebut, dan hal ini menempatkan median peserta FOMC lebih dekat ke perkiraan di atas konsensus kami sebesar 2,5% pertumbuhan PDB riil tahun depan. Di tempat lain, perubahan umumnya lebih kecil, dengan beberapa revisi ke bawah yang moderat terhadap perkiraan inflasi tahun depan, dan tidak ada perubahan pada proyeksi jangka panjang median untuk pertumbuhan PDB riil dan tingkat pengangguran.

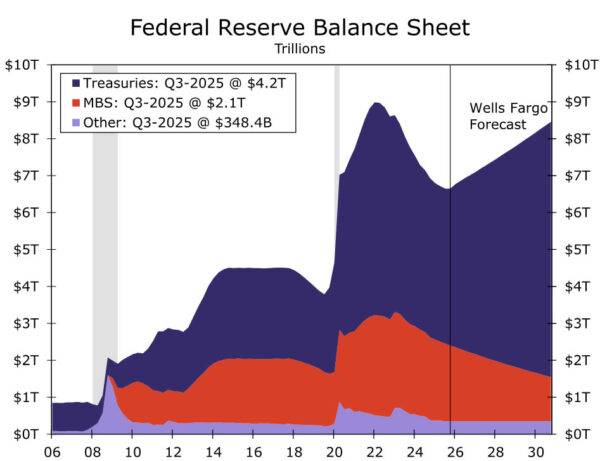

Federal Reserve juga mengumumkan bahwa mereka akan mulai meningkatkan neraca keuangannya lagi dalam beberapa hari mendatang melalui pembelian surat utang pemerintah (Treasury bills). Seperti yang telah kita bahas sebelumnya, pembelian ini dimaksudkan untuk mempertahankan pengendalian suku bunga jangka pendek, menjaga cadangan bank tetap memadai, dan memastikan kelancaran fungsi pasar keuangan. Para pejabat Fed telah menjelaskan selama berbulan-bulan bahwa langkah ini sama sekali tidak mewakili perubahan dalam sikap kebijakan moneter. Kami setuju dengan penilaian ini, dan dimulainya pembelian manajemen cadangan (RMP) tidak akan memengaruhi pandangan kami tentang sikap kebijakan moneter.

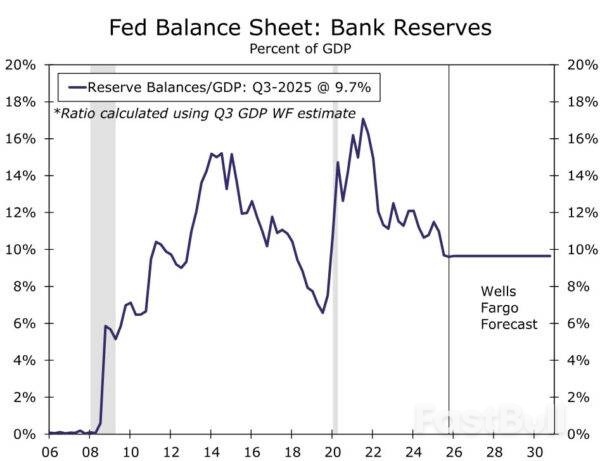

Secara spesifik, bank sentral mengumumkan bahwa RMP (Reserve Management Plan) akan dimulai pada 12 Desember dengan laju awal sebesar $40 miliar untuk bulan tersebut. Pedoman pasca-pertemuan menyatakan bahwa "laju RMP akan tetap tinggi selama beberapa bulan untuk mengimbangi peningkatan besar yang diperkirakan dalam kewajiban non-cadangan pada bulan April. Setelah itu, laju total pembelian kemungkinan akan dikurangi secara signifikan sejalan dengan pola musiman yang diharapkan dalam kewajiban Federal Reserve." Asumsi kerja kami adalah bahwa laju RMP jangka menengah, "keseimbangan", akan sebesar $25 miliar per bulan untuk menjaga cadangan bank tetap memadai. Kami menafsirkan pedoman di atas sebagai indikasi bahwa RMP akan menurun ke laju sekitar ini mulai musim semi. Jika terwujud, neraca Fed akan tumbuh sekitar $370 miliar pada tahun 2026, dan rasio cadangan terhadap PDB akan menjadi 9,7% pada akhir tahun depan, jauh di atas titik terendah pada September 2019 ketika pasar repo mengalami gejolak (Gambar 6).

Skenario dasar kami tetap bahwa siklus pelonggaran saat ini belum berakhir, melainkan memasuki fase yang lebih lambat. Meskipun pasar tenaga kerja jauh dari keruntuhan, pelunakan kondisi ke sisi yang salah dari "lapangan kerja maksimal" mendukung kebijakan kembali ke posisi yang lebih netral. Kemajuan arah inflasi tahun depan seharusnya berlanjut seiring dengan memudarnya dampak awal dari tarif, yang akan mengurangi ketegangan antara mandat lapangan kerja dan inflasi FOMC. Kami terus memperkirakan dua pemotongan suku bunga sebesar 25 bps tahun depan pada pertemuan Maret dan Juni. Data ekonomi minggu depan, khususnya laporan lapangan kerja "satu setengah" pada hari Selasa dan CPI November pada hari Kamis, akan menjadi kunci prospek. Kami akan merilis laporan yang membahas data-data ini dalam beberapa hari mendatang.

Label putih

Data API

Web Plug-ins

Pembuat Poster

Program Afiliasi

Berdagang Instrumen Keuangan Seperti Saham, Mata Uang, Komoditas, Kontrak Berjangka, Obligasi, Dana, Atau Mata Uang Kripto Adalah Perilaku Berisiko Tinggi, Termasuk Kehilangan Sebagian Atau Seluruh Jumlah Investasi Anda, Sehingga Perdagangan Tidak Cocok Untuk Semua Investor.

Anda Harus Melakukan Uji Tuntas Anda Sendiri, Menggunakan Penilaian Anda Sendiri, Dan Berkonsultasi Dengan Penasihat Yang Memenuhi Syarat Saat Membuat Keputusan Keuangan Apa Pun. Konten Situs Web Ini Tidak Ditujukan Kepada Anda, Situasi Keuangan Atau Kebutuhan Anda Juga Tidak Diperhitungkan. Informasi Yang Terdapat Di Situs Web Ini Belum Tentu Tersedia Secara Waktu Nyata, Juga Belum Tentu Akurat. Setiap Pesanan Atau Keputusan Keuangan Lainnya Yang Anda Buat Sepenuhnya Menjadi Tanggung Jawab Anda Dan Anda Tidak Boleh Bergantung Pada Informasi Apa Pun Yang Disediakan Melalui Situs Web. Kami Tidak Memberikan Jaminan Apa Pun Untuk Informasi Apa Pun Di Situs Web Dan Tidak Bertanggung Jawab Atas Kerugian Transaksi Apa Pun Yang Mungkin Timbul Dari Penggunaan Informasi Apa Pun Di Situs Web.

Dilarang Menggunakan, Menyimpan, Menggandakan, Menampilkan, Memodifikasi, Menyebarluaskan Atau Mendistribusikan Data Yang Terdapat Dalam Situs Web Ini Tanpa Izin Tertulis Dari Situs Web Ini. Semua Hak Kekayaan Intelektual Dilindungi Oleh Pemasok Dan Bursa Yang Menyediakan Data Yang Terdapat Di Situs Web Ini.

Tidak Masuk

Masuk untuk mengakses lebih banyak fitur

Anggota FastBull

Belum

Pembelian

Masuk

Daftar