Kutipan

Berita

Analisis

Pengguna

24/7

Kalender Ekonomi

Pendidikan

Data

- Nama

- Nilai Terbaru

- Sblm.

Akun Sinyal untuk Anggota

Semua Akun Sinyal

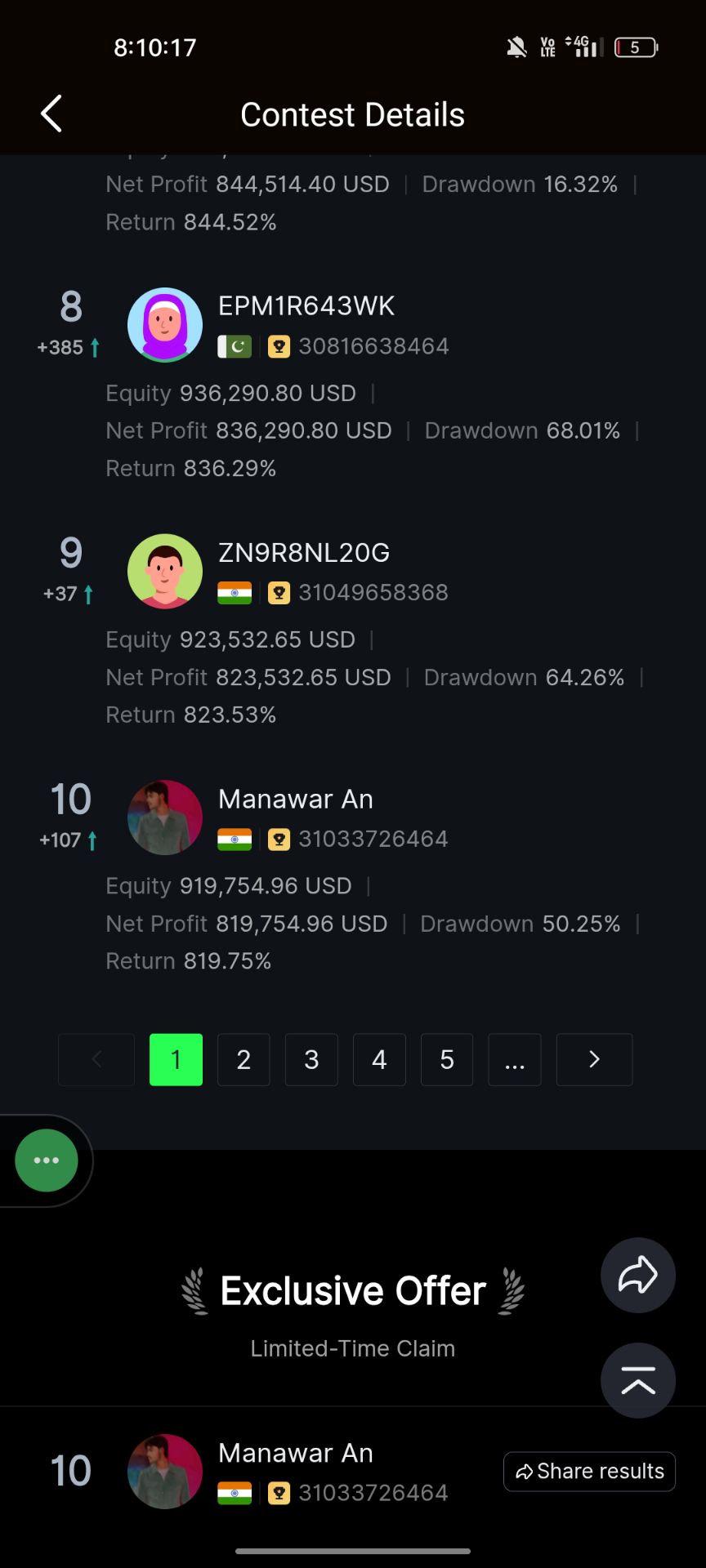

Semua Kontes

Bank Sentral Kolombia Diperkirakan Akan Menaikkan Suku Bunga untuk Pertama Kalinya Sejak 2023

Pejabat Gedung Putih - Presiden Trump Tidak Mengisyaratkan AS Akan Mencabut Sertifikasi Pesawat Buatan Kanada yang Sedang Beroperasi

Menteri Keuangan: Jepang Mempertimbangkan dengan Cermat Implikasi Penangguhan Pajak Konsumsi

Gedung Putih mengumumkan bahwa Presiden Trump akan menghadiri pertemuan kebijakan pada pukul 14.00 ET pada hari Jumat (pukul 03.00 waktu Beijing keesokan harinya) dan menandatangani perintah eksekutif pada pukul 11.00 ET pada hari Jumat (tengah malam Sabtu waktu Beijing).

Menurut situs web Bursa Efek Jepang, mulai pukul 10:21:49 hingga 10:31:59 waktu Beijing pada tanggal 30 Januari 2026, Bursa Efek Osaka mengaktifkan mekanisme penghentian sementara perdagangan (circuit breaker) untuk kontrak berjangka platinum, yang untuk sementara menangguhkan perdagangan. Hal ini disebabkan oleh penurunan tajam harga platinum global, dengan penurunan mencapai batas 10% yang ditetapkan pada hari sebelumnya. Mekanisme penghentian sementara perdagangan adalah tindakan yang diambil oleh bursa untuk mengatasi volatilitas pasar yang parah, bertujuan untuk sementara membatasi atau menangguhkan perdagangan guna mendorong investor untuk tetap tenang. Ini adalah pertama kalinya mekanisme penghentian sementara perdagangan untuk kontrak berjangka platinum diaktifkan sejak 30 Desember 2025, dimulai pukul 10:21 pagi waktu Beijing dan berlangsung selama 10 menit.

HSI turun 498 poin, HSTI turun 105 poin, CSPC Pharma turun lebih dari 12%, SHK turun, Huabao International mencapai level tertinggi baru.

Citi Memperkirakan Target Pertumbuhan Ekonomi Tiongkok 2026 Akan Ditetapkan pada 4,5-5%, di Bawah Perkiraan

Imbal Hasil Obligasi Pemerintah Acuan India 10 Tahun di 6,7042%, Penutupan Sebelumnya 6,6984%

Rupee India dibuka pada 91,9125 per Dolar AS, sedikit berubah dari penutupan sebelumnya di 91,9550.

Citi memperkirakan alokasi CN akan mendorong harga tembaga ke USD 15-16 ribu/ton dalam beberapa minggu mendatang, tetapi kemungkinan besar tidak akan bertahan lama.

Bombardier - Telah memperhatikan unggahan Presiden Amerika Serikat di media sosial dan sedang menjalin kontak dengan Pemerintah Kanada.

Media Pemerintah Kuba Mengatakan Dekrit Trump Berupaya Melakukan "Genosida Terhadap Rakyat Kuba"

Amerika Serikat Ekspor (Nov)

Amerika Serikat Ekspor (Nov)S:--

P: --

S: --

Amerika Serikat Pesanan Pabrik MoM (Selain Logistik) (Nov)

Amerika Serikat Pesanan Pabrik MoM (Selain Logistik) (Nov)S:--

P: --

S: --

Amerika Serikat Pesanan Pabrik MoM (Nov)

Amerika Serikat Pesanan Pabrik MoM (Nov)S:--

P: --

Amerika Serikat Penjualan Grosir MoM (Penyesuaian Per Kuartal) (Nov)

Amerika Serikat Penjualan Grosir MoM (Penyesuaian Per Kuartal) (Nov)S:--

P: --

S: --

Amerika Serikat Pesanan Pabrik MoM (Selain Pengiriman) (Nov)

Amerika Serikat Pesanan Pabrik MoM (Selain Pengiriman) (Nov)S:--

P: --

Amerika Serikat Revisi Jumah Pesanan Barang Tahan Lama Non-Pertahanan MoM (Selain Pesawat) (Penyesuaian Per Kuartal) (Nov)

Amerika Serikat Revisi Jumah Pesanan Barang Tahan Lama Non-Pertahanan MoM (Selain Pesawat) (Penyesuaian Per Kuartal) (Nov)S:--

P: --

Amerika Serikat Perubahan Stok Gas Alam Mingguan EIA

Amerika Serikat Perubahan Stok Gas Alam Mingguan EIAS:--

P: --

S: --

Brazil Tingkat Lowongan Kerja Payroll Bersih(Net) CAGED (Des)

Brazil Tingkat Lowongan Kerja Payroll Bersih(Net) CAGED (Des)S:--

P: --

S: --

Amerika Serikat Obligasi Amerika Yang Dimiliki Bank Sentral Asing Mingguan

Amerika Serikat Obligasi Amerika Yang Dimiliki Bank Sentral Asing MingguanS:--

P: --

S: --

Korea Selatan Output Industri MoM (Penyesuaian Per Kuartal) (Des)

Korea Selatan Output Industri MoM (Penyesuaian Per Kuartal) (Des)S:--

P: --

S: --

Korea Selatan Output Sektor Jasa MoM (Des)

Korea Selatan Output Sektor Jasa MoM (Des)S:--

P: --

S: --

Korea Selatan Penjualan Retail MoM (Des)

Korea Selatan Penjualan Retail MoM (Des)S:--

P: --

S: --

Jepang IHK Tokyo YoY (Tidak Termasuk Makanan Dan Energi) (Jan)

Jepang IHK Tokyo YoY (Tidak Termasuk Makanan Dan Energi) (Jan)S:--

P: --

S: --

Jepang IHK Tokyo MoM (Tidak Termasuk Makanan Dan Energi) (Jan)

Jepang IHK Tokyo MoM (Tidak Termasuk Makanan Dan Energi) (Jan)S:--

P: --

S: --

Jepang Tingkat Pengangguran (Des)

Jepang Tingkat Pengangguran (Des)S:--

P: --

S: --

Jepang IHK Tokyo YoY (Jan)

Jepang IHK Tokyo YoY (Jan)S:--

P: --

S: --

Jepang Rasio Pencari Kerja (Des)

Jepang Rasio Pencari Kerja (Des)S:--

P: --

S: --

Jepang IHK Tokyo MoM (Jan)

Jepang IHK Tokyo MoM (Jan)S:--

P: --

S: --

Jepang IHK Inti Tokyo YoY (Jan)

Jepang IHK Inti Tokyo YoY (Jan)S:--

P: --

S: --

Jepang Penjualan Retail YoY (Des)

Jepang Penjualan Retail YoY (Des)S:--

P: --

Jepang Stok Industri MoM (Des)

Jepang Stok Industri MoM (Des)S:--

P: --

S: --

Jepang Penjualan Retail (Des)

Jepang Penjualan Retail (Des)S:--

P: --

S: --

Jepang Penjualan Retail MoM (Penyesuaian Per Kuartal) (Des)

Jepang Penjualan Retail MoM (Penyesuaian Per Kuartal) (Des)S:--

P: --

Jepang Perdagangan Besar Industri Retail YoY (Des)

Jepang Perdagangan Besar Industri Retail YoY (Des)S:--

P: --

S: --

Jepang Nilai Awal Output Industri MoM (Des)

Jepang Nilai Awal Output Industri MoM (Des)S:--

P: --

S: --

Jepang Nilai Awal Output Industri YoY (Des)

Jepang Nilai Awal Output Industri YoY (Des)S:--

P: --

S: --

Australia Indeks Harga Produsen (IHP) YoY (kuartal 4)

Australia Indeks Harga Produsen (IHP) YoY (kuartal 4)S:--

P: --

S: --

Australia Indeks Harga Produsen (IHP) QoQ (kuartal 4)

Australia Indeks Harga Produsen (IHP) QoQ (kuartal 4)S:--

P: --

S: --

Jepang Pesanan Konstruksi YoY (Des)

Jepang Pesanan Konstruksi YoY (Des)S:--

P: --

S: --

Jepang Konstruksi Rumah Baru YoY (Des)

Jepang Konstruksi Rumah Baru YoY (Des)S:--

P: --

S: --

Perancis Nilai Awal PDB YoY (Penyesuaian Per Kuartal) (kuartal 4)

Perancis Nilai Awal PDB YoY (Penyesuaian Per Kuartal) (kuartal 4)--

P: --

S: --

Turki Akun Perdagangan (Des)

Turki Akun Perdagangan (Des)--

P: --

S: --

Perancis Indeks Harga Produsen (IHP) MoM (Des)

Perancis Indeks Harga Produsen (IHP) MoM (Des)--

P: --

S: --

Jerman Tingkat Pengangguran (Penyesuaian Per Kuartal) (Jan)

Jerman Tingkat Pengangguran (Penyesuaian Per Kuartal) (Jan)--

P: --

S: --

Jerman Nilai Awal PDB YoY (Sebelum Penyesuaian Per Kuartal ) (kuartal 4)

Jerman Nilai Awal PDB YoY (Sebelum Penyesuaian Per Kuartal ) (kuartal 4)--

P: --

S: --

Jerman Nilai Awal PDB QoQ (Penyesuaian Per Kuartal) (kuartal 4)

Jerman Nilai Awal PDB QoQ (Penyesuaian Per Kuartal) (kuartal 4)--

P: --

S: --

Jerman Nilai Awal PDB YoY (Penyesuaian Hari Kerja) (kuartal 4)

Jerman Nilai Awal PDB YoY (Penyesuaian Hari Kerja) (kuartal 4)--

P: --

S: --

Italia Nilai Awal PDB YoY (Penyesuaian Per Kuartal) (kuartal 4)

Italia Nilai Awal PDB YoY (Penyesuaian Per Kuartal) (kuartal 4)--

P: --

S: --

U.K. Uang Beredar M4 (Penyesuaian Per Kuartal) (Des)

U.K. Uang Beredar M4 (Penyesuaian Per Kuartal) (Des)--

P: --

S: --

U.K. Uang Beredar M4 YoY (Des)

U.K. Uang Beredar M4 YoY (Des)--

P: --

S: --

U.K. Uang Beredar M4 MoM (Des)

U.K. Uang Beredar M4 MoM (Des)--

P: --

S: --

U.K. Pinjaman Hipotek Bank Sentral (Des)

U.K. Pinjaman Hipotek Bank Sentral (Des)--

P: --

S: --

U.K. Izin Pinjaman Hipotek Bank Sentral (Des)

U.K. Izin Pinjaman Hipotek Bank Sentral (Des)--

P: --

S: --

Italia Tingkat Pengangguran (Penyesuaian Per Kuartal) (Des)

Italia Tingkat Pengangguran (Penyesuaian Per Kuartal) (Des)--

P: --

S: --

Zona Euro Tingkat Pengangguran (Des)

Zona Euro Tingkat Pengangguran (Des)--

P: --

S: --

Zona Euro Nilai Awal PDB QoQ (Penyesuaian Per Kuartal) (kuartal 4)

Zona Euro Nilai Awal PDB QoQ (Penyesuaian Per Kuartal) (kuartal 4)--

P: --

S: --

Zona Euro Nilai Awal PDB YoY (Penyesuaian Per Kuartal) (kuartal 4)

Zona Euro Nilai Awal PDB YoY (Penyesuaian Per Kuartal) (kuartal 4)--

P: --

S: --

Italia Indeks Harga Produsen (IHP) YoY (Des)

Italia Indeks Harga Produsen (IHP) YoY (Des)--

P: --

S: --

India Pertumbuhan Deposito YoY

India Pertumbuhan Deposito YoY--

P: --

S: --

Meksiko Nilai Awal PDB YoY (kuartal 4)

Meksiko Nilai Awal PDB YoY (kuartal 4)--

P: --

S: --

Brazil Tingkat Pengangguran (Des)

Brazil Tingkat Pengangguran (Des)--

P: --

S: --

Afrika Selatan Akun Perdagangan (Des)

Afrika Selatan Akun Perdagangan (Des)--

P: --

S: --

Jerman Nilai Awal IHK YoY (Jan)

Jerman Nilai Awal IHK YoY (Jan)--

P: --

S: --

Jerman Nilai Awal IHK MoM (Jan)

Jerman Nilai Awal IHK MoM (Jan)--

P: --

S: --

Jerman Nilai Awal Indeks Harga Konsumen YoY (Jan)

Jerman Nilai Awal Indeks Harga Konsumen YoY (Jan)--

P: --

S: --

Jerman Nilai Awal Indeks Harga Konsumen MoM (Jan)

Jerman Nilai Awal Indeks Harga Konsumen MoM (Jan)--

P: --

S: --

Amerika Serikat Indeks Harga Produsen (IHP) YoY (Des)

Amerika Serikat Indeks Harga Produsen (IHP) YoY (Des)--

P: --

S: --

Amerika Serikat Indeks Harga Produsen (IHP) MoM (Penyesuaian Per Kuartal) (Des)

Amerika Serikat Indeks Harga Produsen (IHP) MoM (Penyesuaian Per Kuartal) (Des)--

P: --

S: --

Kanada PDB MoM (Penyesuaian Per Kuartal) (Nov)

Kanada PDB MoM (Penyesuaian Per Kuartal) (Nov)--

P: --

S: --

Tidak Ada Data Yang Cocok

Opini Terbaru

Opini Terbaru

Topik Populer

Kolumnis Teratas

Terbaru

Label putih

Data API

Web Plug-ins

Program Afiliasi

Lihat Semua

Tidak ada data

Seorang ekonom Bank Dunia mengatakan pada hari Kamis bahwa Malaysia harus mengurangi tarif untuk semua mitra dagang, bukan hanya mitra dagang utama seperti AS, karena pemotongan selektif dapat mendistorsi perdagangan dan mengurangi kesejahteraan secara keseluruhan.

Seorang ekonom Bank Dunia mengatakan pada hari Kamis bahwa Malaysia harus mengurangi tarif untuk semua mitra dagang, bukan hanya mitra dagang utama seperti AS, karena pemotongan selektif dapat mendistorsi perdagangan dan mengurangi kesejahteraan secara keseluruhan.

Kepala ekonom untuk Asia Timur dan Pasifik Apurva Sanghi mengatakan pemotongan tarif yang tidak diskriminatif akan membuat ekonomi Malaysia lebih terbuka dan efisien.

"Pemotongan tarif memang bagus, tetapi jika ingin memotongnya, pemotongannya harus dilakukan dengan cara yang tidak diskriminatif," ujarnya pada Konferensi Prospek Ekonomi Nasional 2025 yang diselenggarakan oleh Institut Riset Ekonomi Malaysia (MIER). Ia menambahkan bahwa tarif preferensial seringkali menguntungkan produsen asing yang kurang efisien, namun merugikan kesejahteraan negara secara keseluruhan.

Sanghi menyampaikan pernyataan tersebut selama presentasi tentang tantangan ekonomi global, memperingatkan bahwa pertumbuhan yang melambat, investasi yang lemah, dan meningkatnya utang membuat keterbukaan perdagangan sangat penting bagi negara-negara berpenghasilan menengah.

Ia mencatat bahwa Malaysia menandatangani Perjanjian Perdagangan Timbal Balik (ART) dengan AS pada bulan Oktober, mitra dagang terbesar ketiganya, yang menciptakan keseimbangan yang rumit dengan mitra dagang terbesarnya, Tiongkok. Kesepakatan ini telah menimbulkan kekhawatiran bahwa Malaysia mungkin terpaksa menyesuaikan diri dengan sanksi AS, yang berpotensi memengaruhi sikap netralnya dalam persaingan AS-Tiongkok.

Untuk menggambarkan dampak ekonomi dari tarif selektif, Sanghi menyajikan model sederhana: Malaysia hanya mengimpor BYD dari Tiongkok dan Tesla dari AS, tanpa mobil domestik. Harga sebelum tarif adalah US$20.000 untuk BYD dan US$30.000 untuk Tesla, dengan tarif 100%.

Dengan tarif, BYD berharga US$40.000, dan Malaysia mengimpor 50 unit, menghasilkan pendapatan pemerintah sebesar US$1 juta.

Jika tarif dihapus hanya untuk Tesla, jumlahnya turun menjadi US$30.000, dan konsumen beralih ke Tesla, menghemat uang, tetapi pemerintah kehilangan US$1 juta, yang menciptakan kerugian kesejahteraan bersih.

Jika tarif dihapus untuk semua mobil, BYD turun menjadi US$20.000, menghasilkan penghematan konsumen sebesar US$1 juta, yang mengimbangi hilangnya pendapatan.

"Hasil bersihnya nol, yang lebih baik daripada hasil negatif di bawah perlakuan preferensial unilateral," ujar Sanghi. Ia menekankan bahwa contoh tersebut berkaitan dengan logika ekonomi, bukan keadilan atau geopolitik. "Perlakuan preferensial mengarah pada penciptaan perdagangan dan pengalihan perdagangan," ujarnya. "Namun, ketika diperluas ke negara yang kurang efisien, dampak negatif pengalihan lebih besar daripada dampak positif penciptaan perdagangan."

Sebelumnya, Sanghi memperingatkan bahwa ekonomi dunia menghadapi pertumbuhan yang melambat, investasi yang terhenti, dan meningkatnya utang, dengan investasi di negara-negara berpenghasilan rendah dan menengah pada titik paling lambat dalam 30 tahun, dan ketidakpastian kebijakan global pada rekor tertinggi.

Amerika Serikat sedang merayakan Thanksgiving, yang berarti aktivitas perdagangan di pasar keuangan akan lebih rendah dari biasanya hari ini (dan sebagian lagi besok). Kemarin, kami mencatat penurunan volatilitas di pasar emas.

Dengan latar belakang ini, pasar perak sedang menarik perhatian – dan mungkin tidak akan membiarkan para pedagang bersantai. Seperti yang ditunjukkan grafik XAG/USD, harga perak telah naik lebih dari 7% sejak awal minggu.

Masuk akal untuk berasumsi bahwa penurunan likuiditas akibat liburan telah membuka peluang bagi pergerakan harga yang lebih luas. Bukan tidak mungkin kita akan segera melihat upaya untuk menembus level tertinggi sepanjang masa (sekitar $54,45 per ons), yang hingga pagi ini masih sekitar 1%.

Dengan mengamati grafik XAG/USD, kita dapat mengidentifikasi titik-titik ayunan utama yang memungkinkan kita untuk membentuk kanal naik. Kenaikan kuat minggu ini telah mendorong harga perak ke paruh atas kanal tersebut.

Kekuatan bulls tercermin dalam:

→ kemiringan curam saluran oranye, di mana kita melihat candle bullish impulsif diikuti oleh koreksi singkat – pola klasik pasar yang kuat;

→ puncak yang lebih tinggi pada Awesome Oscillator .

Mengingat konteks ini, masuk akal jika garis median dapat beralih dari resistensi menjadi dukungan (seperti yang telah terjadi sebelumnya – ditunjukkan oleh panah), yang berpotensi membantu para pembeli mengumpulkan kepercayaan diri yang diperlukan untuk menantang rekor tertinggi.

Sentimen konsumen di Jerman akan sedikit membaik pada bulan Desember karena rumah tangga menunjukkan lebih banyak keinginan untuk membelanjakan uang menjelang musim liburan, meskipun prospek pendapatan yang kurang cerah menghambat pemulihan yang lebih kuat, sebuah survei menunjukkan pada hari Kamis.

Indeks sentimen konsumen, yang diterbitkan oleh lembaga riset pasar GfK dan Institut Nuremberg untuk Keputusan Pasar (NIM), naik menjadi -23,2 poin untuk bulan Desember dari -24,1 poin pada bulan sebelumnya, sejalan dengan ekspektasi analis.

Sentimen keseluruhan didorong oleh kenaikan 3,3 poin dalam keinginan konsumen untuk membeli selama dua bulan berturut-turut, sehingga mencapai level yang sama seperti tahun sebelumnya yaitu -6,0 poin.

Penurunan 2,1 poin dalam kesiapan mereka untuk menabung juga membantu.

"Sentimen konsumen saat ini hampir sama persis dengan tahun lalu. Ini kabar baik bagi para peritel yang mengincar bisnis akhir tahun: Data menunjukkan penjualan Natal yang stabil," ujar Rolf Buerkl, kepala iklim konsumen di NIM.

"Di satu sisi, hal ini menunjukkan stabilitas tertentu dalam sentimen konsumen, tetapi di sisi lain, hal ini menunjukkan bahwa konsumen tidak mengharapkan pemulihan drastis dalam jangka pendek," tambahnya.

Ekspektasi ekonomi rumah tangga untuk 12 bulan ke depan turun hampir 2 poin bulan ke bulan, menjadi -1,1 poin, tetapi masih 2,5 poin lebih tinggi dibandingkan dengan level tahun lalu.

Perekonomian Jerman diperkirakan hanya tumbuh 0,2% pada tahun 2025 setelah dua tahun mengalami kontraksi karena langkah-langkah pengeluaran Kanselir Friedrich Merz memerlukan waktu untuk menghasilkan kondisi yang lebih baik.

DES NOV DES

Tahun 2025 2025 2024

Iklim konsumen -23,2 -24,1 -23,1

Komponen iklim konsumen

NOVEMBER OKT NOVEMBER

Tahun 2025 2025 2024

- ekspektasi ekonomi -1,1 0,8 -3,6

- ekspektasi pendapatan -0,1 2,3 -3,5

- kemauan untuk membeli -6,0 -9,3 -6,0

- kemauan menabung 13,7 15,8 11,9

Periode survei berlangsung dari tanggal 30 Oktober hingga 10 November 2025.

Angka indikator di atas nol menandakan pertumbuhan konsumsi swasta dari tahun ke tahun. Angka di bawah nol menunjukkan penurunan dibandingkan periode yang sama tahun sebelumnya.

Menurut GfK, perubahan satu poin pada indikator tersebut sesuai dengan perubahan tahun ke tahun sebesar 0,1% dalam konsumsi swasta.

Indikator "kesediaan untuk membeli" menunjukkan keseimbangan antara respons positif dan negatif terhadap pertanyaan: "Apakah menurut Anda sekarang saat yang tepat untuk membeli barang-barang utama?"

Subindeks ekspektasi pendapatan mencerminkan ekspektasi tentang perkembangan keuangan rumah tangga dalam 12 bulan mendatang.

Indeks ekspektasi ekonomi mencerminkan penilaian responden terhadap situasi ekonomi umum selama 12 bulan ke depan.

($1 = 0,8618 euro)

Pasangan USD/JPY turun ke 156,13 pada hari Kamis, dengan yen Jepang memulihkan kerugian baru-baru ini karena pasar tetap waspada terhadap potensi intervensi oleh otoritas Jepang.

Para pedagang berspekulasi bahwa liburan Thanksgiving di AS, yang biasanya ditandai dengan likuiditas yang lebih rendah dan kondisi pasar yang lebih lemah, dapat memberikan "jendela" strategis bagi regulator untuk melakukan intervensi dan mendukung yen. Terlebih lagi, risiko intervensi saja sudah bertindak sebagai pencegah, yang secara efektif membatasi penurunan mata uang tersebut baru-baru ini.

Secara fundamental, sentimen juga bergeser seiring investor menilai kembali arah kebijakan Bank of Japan (BoJ). Laporan media baru-baru ini menunjukkan bahwa bank sentral sedang aktif mempersiapkan potensi kenaikan suku bunga paling cepat bulan depan. Pergeseran ini didorong oleh tekanan inflasi yang terus-menerus, efek lanjutan dari pelemahan yen, dan persepsi meredanya tekanan politik untuk mempertahankan kebijakan moneter yang sangat longgar.

Dari sisi eksternal, yen mendapat dukungan tambahan dari dolar AS yang secara umum melemah. Pasar telah meningkatkan spekulasi akan pelonggaran moneter The Fed lebih lanjut, yang membebani dolar AS secara keseluruhan.

Bagan H4:

Pada grafik H4, USD/JPY membentuk rentang konsolidasi di sekitar 156,40. Kami mengantisipasi penurunan jangka pendek ke 154,90, yang kemungkinan akan diikuti oleh rebound teknis untuk menguji ulang level 156,40. Penembusan ke atas yang signifikan di atas resistance ini akan membuka jalan bagi reli yang lebih signifikan menuju 158,47. Namun, setelah pergerakan tersebut, kami memperkirakan akan terbentuknya lower high baru dan dimulainya impuls penurunan baru, menargetkan 154,00 dan berpotensi memperpanjang koreksi hingga 153,30. Indikator MACD mendukung bias bearish jangka menengah ini. Garis sinyalnya berada di bawah nol, mengarah ke bawah, mengonfirmasi bahwa momentum jual masih kuat.

Bagan H1:

Pada grafik H1, pasangan ini mengembangkan struktur gelombang menurun yang jelas dengan target awal di 154,90. Kami memperkirakan target ini akan tercapai, setelah itu gelombang korektif pertumbuhan akan muncul, menguji ulang level 156,40 dari bawah. Osilator stokastik menguatkan pandangan bearish jangka pendek ini. Garis sinyalnya berada di bawah 50 dan menurun menuju 20, menunjukkan bahwa momentum penurunan jangka pendek masih utuh untuk saat ini.

Yen menguat di tengah ancaman intervensi dan penilaian ulang fundamental terhadap kebijakan Bank of Japan (BOJ). Secara teknikal, USD/JPY berada dalam fase koreksi dengan target langsung di 154,90. Meskipun rebound ke 156,40 diperkirakan terjadi setelahnya, risiko yang lebih luas cenderung menurun. Penembusan di atas 158,47 diperlukan untuk membatalkan struktur korektif bearish saat ini. Para pedagang harus tetap waspada terhadap volatilitas yang didorong oleh intervensi, terutama selama periode likuiditas rendah.

Emas melemah pada awal perdagangan Eropa karena membaiknya sentimen risiko dan meningkatnya ekspektasi penurunan suku bunga Federal Reserve pada bulan Desember menarik investor menjauh dari aset safe haven. Pernyataan terbaru dari pejabat senior The Fed mengisyaratkan meningkatnya dukungan untuk pelonggaran kebijakan, yang mendorong pasar untuk menilai kembali prospek suku bunga AS.

Presiden The Fed New York, John Williams, menyebut kebijakan tersebut "cukup restriktif" dan mengatakan penyesuaian suku bunga masih mungkin dilakukan jika inflasi terus mereda. Gubernur Christopher Waller menambahkan bahwa pendinginan pasar tenaga kerja memberikan ruang untuk pemangkasan suku bunga, sementara mantan pejabat The Fed, Stephen Miran, berpendapat bahwa kondisi ekonomi yang melemah memerlukan "pergeseran yang lebih cepat ke arah netral."

Ekspektasi suku bunga berubah tajam. Pasar berjangka kini menetapkan probabilitas tambahan 85% untuk penurunan suku bunga seperempat poin bulan depan, naik dari sekitar 50% seminggu sebelumnya. Pergeseran ini mendorong Dolar AS ke level terendah dalam satu minggu, meskipun selera risiko yang lebih kuat membatasi kenaikan emas.

Data ekonomi AS menunjukkan sinyal yang beragam. Pesanan barang tahan lama naik 0,5%, melampaui perkiraan tetapi melambat dibandingkan bulan sebelumnya, sementara klaim pengangguran turun menjadi 216.000, terendah dalam tujuh bulan. Namun, PMI Chicago turun menjadi 36,3, kontraksi terdalam dalam beberapa bulan, yang menunjukkan pelemahan bisnis yang berkelanjutan.

Meskipun ada perbedaan, para pedagang lebih fokus pada nada dovish Fed daripada data itu sendiri, sehingga menjaga tekanan pada emas dan perak karena pasar beralih ke aset berisiko.

Perak melemah seiring emas, dengan sentimen yang didukung oleh tanda-tanda kemajuan dalam negosiasi geopolitik dan penguatan ekuitas global. Sebagai logam yang terkait dengan industri, perak tetap sangat sensitif terhadap perubahan ekspektasi pertumbuhan, dan membaiknya latar belakang risiko meredam permintaan aset safe haven.

Untuk saat ini, kedua logam mulia tersebut masih bergantung pada lintasan kebijakan The Fed. Dengan pasar yang sangat mengantisipasi pemangkasan suku bunga pada bulan Desember, data inflasi mendatang dan pidato The Fed yang dijadwalkan kemungkinan akan memandu langkah selanjutnya.

Emas mungkin berkisar antara $4.122–$4.179 karena pedagang menunggu penembusan dari segitiga, sementara perak mempertahankan bias bullish di atas $52,26, mengincar $53,46–$54,44 jika momentum menguat.

Emas – Grafik

Emas – GrafikEmas berkonsolidasi di dekat $4.146, diperdagangkan dalam segitiga simetris yang semakin ketat yang telah terbentuk sepanjang November. Logam mulia ini terus mempertahankan garis tren kenaikannya dari titik terendah 13 November, sementara batas atas di dekat $4.180 tetap menjadi resistance kuat. Harga bertahan di atas EMA 50 dan EMA 200, menandakan adanya support yang mendasarinya meskipun momentum kenaikan melambat.

RSI berada di sekitar 56, mencerminkan minat beli yang stabil namun terkendali. Penembusan di atas $4.179 akan mengekspos $4.245, sementara penutupan di bawah $4.122 mengancam pergerakan kembali menuju $4.067 dan garis tren bawah segitiga.

Emas masih berada pada titik kritis, dengan para pedagang menanti terobosan yang menentukan sebelum memposisikan diri untuk pergerakan arah selanjutnya.

Perak – Bagan

Perak – BaganPerak berkonsolidasi di dekat $52,89, bertahan kokoh di atas level support kunci di $52,26 setelah pemulihan yang kuat dari area $49,70. Harga terus diperdagangkan di atas EMA-50 dan EMA-200, menandakan bias bullish yang stabil sembari mengikuti garis tren naik yang lebih luas dari akhir Oktober. RSI berada di sekitar 63, menunjukkan momentum yang membaik tanpa kondisi yang terlalu berlebihan.

Resistensi terdekat berada di $53,46, level yang menutup reli sebelumnya. Penembusan signifikan di atas zona ini dapat membuka pergerakan lanjutan menuju $54,44.

Jika penjual kembali, level support di $52,26 dan $51,00 akan menjadi batas penurunan pertama. Perak tetap berada dalam struktur yang konstruktif, dengan para pedagang menunggu breakout yang jelas sebelum mengonfirmasi arah selanjutnya.

Reli Dolar Selandia Baru yang meluas berlanjut hingga sesi Asia hari ini karena serangkaian data domestik yang solid terus memperkuat keyakinan terhadap pemulihan ekonomi negara tersebut. Penjualan ritel yang kuat di kuartal ketiga menunjukkan pemulihan yang sudah berlangsung, sementara lonjakan kepercayaan dan aktivitas bisnis menunjukkan pemulihan yang lebih berkelanjutan. Secara keseluruhan, indikator-indikator tersebut menggambarkan momentum sisi riil yang membaik, alih-alih hanya sekadar peningkatan sentimen sementara.

Optimisme ini diperkuat oleh Gubernur RBNZ yang akan segera lengser, Christian Hawkesby, yang menegaskan bahwa rintangan untuk penurunan suku bunga lebih lanjut kini sangat tinggi. Hawkesby menekankan bahwa hanya penurunan prospek yang signifikan yang akan membenarkan pergeseran dari proyeksi bank sentral saat ini untuk mempertahankan suku bunga hingga tahun depan. Komentarnya memperkuat persepsi bahwa fase pelonggaran telah berakhir dan kebijakan kemungkinan akan tetap dipertahankan untuk jangka waktu yang panjang.

Dolar Australia juga diperdagangkan dengan kuat, didorong oleh pergeseran ekspektasi seputar prospek RBA. Beberapa ekonom telah mengubah prediksi mereka dan kini berpendapat bahwa langkah selanjutnya mungkin berupa kenaikan suku bunga, alih-alih pemangkasan. NAB menyatakan bahwa jika pertumbuhan ekonomi meningkat dan pasar tenaga kerja menguat, kenaikan suku bunga paling cepat pada paruh pertama tahun 2026 dimungkinkan. Beberapa ekonom lain bahkan mengambil pandangan yang lebih agresif, memperkirakan kenaikan suku bunga pada Mei dan Agustus tahun depan.

Dolar, di sisi lain, tetap melemah secara umum. Pasar memperkuat ekspektasi bahwa The Fed akan kembali memangkas kebijakan manajemen risiko sebelum akhir tahun. Di saat yang sama, selera risiko terhadap ekuitas AS telah kembali, sementara imbal hasil obligasi Treasury 10 tahun telah turun kembali di bawah angka 4%. Faktor-faktor ini saling terkait, memperkuat tekanan ke bawah pada dolar AS karena investor beralih ke mata uang dengan beta yang lebih tinggi.

Secara keseluruhan, kondisi makro telah mendorong aksi jual Dolar lebih lanjut sekaligus mendukung mata uang antipodean, terutama Kiwi. Valuta asing yang sensitif terhadap risiko diuntungkan oleh kombinasi fundamental domestik yang solid dan sentimen risiko global yang lebih bersahabat.

Sepanjang pekan ini, Kiwi tetap berada di posisi teratas, diikuti oleh Aussie dan kemudian Sterling, yang keluar dari Anggaran Musim Gugur Inggris tanpa kerugian besar. Di posisi terbawah, Dolar berada sebagai mata uang dengan kinerja terlemah, diikuti oleh Yen dan kemudian Loonie. Euro dan Franc Swiss berada di posisi tengah.

Di Asia, saat artikel ini ditulis, Nikkei naik 1,24%. HSI Hong Kong naik 0,53%. SSE Shanghai Tiongkok naik 0,59%. Strait Times Singapura naik 0,44%. Imbal hasil JGB 10-tahun Jepang turun -0,02% menjadi 1,799. Semalam, DOW naik 0,67%. S&P 500 naik 0,69%. NASDAQ naik 0,82%. Imbal hasil 10-tahun turun -0,004% menjadi 3,998.

Anggota dewan BoJ Asahi Noguchi mengatakan hari ini bahwa bank sentral dapat melanjutkan kenaikan suku bunga setelah risiko tarif AS mereda, tetapi menekankan bahwa pengetatan apa pun harus "diukur, selangkah demi selangkah".

Ia memperingatkan bahwa mempertahankan suku bunga riil yang sangat rendah terlalu lama berisiko melemahkan perekonomian dengan menekan nilai tukar Yen dan memicu inflasi yang tidak diinginkan. Mata uang yang lebih lemah, ujarnya, akan menaikkan harga melalui biaya impor dan meningkatkan ekspor sehingga dapat membuat perekonomian menjadi terlalu panas.

Noguchi menekankan bahwa depresiasi Yen pernah menjadi pendorong utama selama era deflasi Jepang, yang mendukung eksportir dan membantu memulihkan permintaan. Namun, "seiring meningkatnya kendala pasokan, dampak positifnya pada akhirnya menghilang dan digantikan oleh dampak negatif yang justru mendorong inflasi lebih tinggi dari yang seharusnya," tambahnya.

Indeks Kepercayaan Bisnis ANZ Selandia Baru melonjak dari 58,1 menjadi 67,1 pada bulan November, angka terkuat dalam 11 tahun. Prospek aktivitas internal survei juga melonjak dari 44,6 menjadi 53,1, menandai level tertinggi sejak 2014 dan menandakan peningkatan substansial dalam momentum ekonomi riil, bukan hanya sentimen semata. ANZ mencatat bahwa "indikator positif terlihat jelas", dengan peningkatan baru-baru ini semakin berakar pada aktivitas aktual.

Sinyal inflasi lebih beragam. Porsi perusahaan yang berencana menaikkan harga selama tiga bulan ke depan naik dari 44% menjadi 51%, tertinggi sejak Maret. Namun, ekspektasi kenaikan biaya sedikit menurun dari 76% menjadi 74%, dan ekspektasi inflasi satu tahun ke depan stabil di 2,7%. Kombinasi ini menunjukkan tekanan inflasi yang stabil, tetapi disinflasi belum cukup kuat untuk mendorong pelonggaran moneter baru dari RBNZ.

ANZ mengatakan perbaikan kondisi yang mendasarinya memberikan keyakinan bahwa pemulihan kemungkinan akan berkelanjutan. Dengan pemulihan yang sedang berlangsung dan IHK berada di puncak kisaran target, bank melihat sedikit alasan untuk pemangkasan OCR lebih lanjut "kecuali jika terjadi perkembangan yang tidak terduga."

Penjualan ritel Selandia Baru menunjukkan peningkatan yang signifikan di kuartal ketiga, naik 1,9% secara kuartalan (QoQ) dibandingkan ekspektasi 0,6%. Penjualan non-otomotif juga melampaui proyeksi, naik 1,2% secara kuartalan (QoQ) dibandingkan konsensus 0,8%.

Statistik Selandia Baru menyatakan bahwa ini merupakan peningkatan aktivitas ritel triwulanan terbesar sejak akhir 2021, dengan peningkatan yang merata di seluruh sektor. Sebagian besar industri mencatat pertumbuhan selama bulan September.

Rinciannya menunjukkan permintaan yang sangat kuat di sektor ritel kendaraan bermotor dan barang-barang listrik dan elektronik, yang mencatat peningkatan terbesar. Delapan dari 15 industri ritel melaporkan volume yang lebih tinggi dibandingkan dengan Q2.

Beige Book The Fed mengindikasikan ekonomi yang sebagian besar stagnan, dengan aktivitas "sedikit berubah" di seluruh Distrik. Belanja konsumen kembali menurun, sementara manufaktur mencatat sedikit perbaikan meskipun terhambat oleh tarif dan ketidakpastian seputar arah pertumbuhan di masa mendatang. Prospek secara umum tidak berubah, meskipun beberapa kontak menandai "peningkatan risiko perlambatan aktivitas dalam beberapa bulan mendatang."

Pasar tenaga kerja menunjukkan tanda-tanda pelonggaran yang lebih jelas, dengan lapangan kerja menurun "sedikit" dan sekitar setengah dari Distrik melaporkan "permintaan tenaga kerja yang lebih lemah". Kenaikan upah umumnya "sederhana", sejalan dengan pelonggaran bertahap dalam kondisi ketenagakerjaan.

Pertumbuhan harga tetap moderat tetapi terus mencerminkan tekanan terkait tarif pada biaya input, terutama di sektor manufaktur dan ritel. Perusahaan melaporkan kemampuan yang tidak merata untuk meneruskan biaya yang lebih tinggi ini, dengan hasil yang dibentuk oleh persaingan, sensitivitas konsumen, dan penolakan klien. Meskipun pelaku bisnis memperkirakan tekanan biaya akan berlanjut, "rencana untuk menaikkan harga dalam waktu dekat beragam," menunjukkan arah inflasi yang lebih tidak merata menjelang awal 2026.

Kepala ekonom ECB, Philip Lane, mengatakan semalam bahwa meskipun inflasi utama telah mendekati target hampir sepanjang tahun, kondisinya masih membaik karena deflasi energi. Inflasi non-energi tetap "jauh di atas 2%," dan Lane menekankan bahwa perlambatan lebih lanjut diperlukan untuk memastikan inflasi tetap stabil pada target. Namun demikian, ia menambahkan, "Kami yakin hal itu akan terjadi karena semua yang kami amati menunjukkan bahwa dinamika upah akan terus melambat."

Lane juga menanggapi kekhawatiran seputar tarif AS dan eksposur ekspor Eropa. Ia berpendapat dampaknya mungkin lebih kecil dari yang dikhawatirkan, karena ekspansi yang didorong oleh AI dan tingginya belanja pemerintah AS mendukung permintaan Amerika. Dalam kondisi ini, perusahaan masih memiliki ruang untuk membebankan biaya terkait tarif kepada importir dan konsumen AS. Meskipun AS merupakan mitra penting, Lane menggarisbawahi bahwa AS "bukanlah pendorong utama ekonomi Eropa."

Namun, ia memperingatkan bahwa tarif sedang membentuk kembali arus perdagangan global secara signifikan, terutama di Asia. Tiongkok mengekspor lebih banyak ke Asia Tenggara, Asia Tenggara mengekspor lebih banyak ke AS, dan Tiongkok secara bersamaan meningkatkan pengaruhnya di Eropa dan pasar lainnya. Lane menyebut ini sebagai "konfigurasi ulang yang sangat besar" dari sistem global, yang meningkatkan tekanan persaingan terhadap perusahaan-perusahaan Eropa, bahkan di dalam negeri.

Pivot Harian: (S1) 0,6482; (P) 0,6501; (R1) 0,6538;

Kenaikan AUD/USD dari 0,6420 semakin cepat hari ini dan bias intraday tetap positif hingga mencapai resistance 0,6579. Penembusan yang signifikan di sana akan mengonfirmasi bahwa seluruh penurunan dari 0,6706 telah berakhir sebagai koreksi tiga gelombang. Reli yang lebih kuat kemudian akan terlihat kembali untuk menguji ulang 0,6706. Di sisi negatifnya, di bawah support minor 0,6483 akan mengubah bias intraday menjadi netral terlebih dahulu.

Secara keseluruhan, belum ada tanda-tanda yang jelas bahwa tren turun dari 0,8006 (tertinggi 2021) telah berakhir. Rebound dari 0,5913 dipandang sebagai langkah korektif. Prospek akan tetap bearish selama retracement 38,2% dari 0,8006 ke 0,5913 di 0,6713 bertahan. Penembusan support 0,6413 akan mengindikasikan penolakan oleh 0,6713 dan memperkuat kasus bearish ini. Namun demikian, mengingat kondisi konvergensi bullish pada MACD Barat, penembusan berkelanjutan di 0,6713 akan menjadi tanda kuat pembalikan tren bullish, dan membuka jalan menuju resistensi struktural 0,6941 untuk konfirmasi.

Label putih

Data API

Web Plug-ins

Pembuat Poster

Program Afiliasi

Berdagang Instrumen Keuangan Seperti Saham, Mata Uang, Komoditas, Kontrak Berjangka, Obligasi, Dana, Atau Mata Uang Kripto Adalah Perilaku Berisiko Tinggi, Termasuk Kehilangan Sebagian Atau Seluruh Jumlah Investasi Anda, Sehingga Perdagangan Tidak Cocok Untuk Semua Investor.

Anda Harus Melakukan Uji Tuntas Anda Sendiri, Menggunakan Penilaian Anda Sendiri, Dan Berkonsultasi Dengan Penasihat Yang Memenuhi Syarat Saat Membuat Keputusan Keuangan Apa Pun. Konten Situs Web Ini Tidak Ditujukan Kepada Anda, Situasi Keuangan Atau Kebutuhan Anda Juga Tidak Diperhitungkan. Informasi Yang Terdapat Di Situs Web Ini Belum Tentu Tersedia Secara Waktu Nyata, Juga Belum Tentu Akurat. Setiap Pesanan Atau Keputusan Keuangan Lainnya Yang Anda Buat Sepenuhnya Menjadi Tanggung Jawab Anda Dan Anda Tidak Boleh Bergantung Pada Informasi Apa Pun Yang Disediakan Melalui Situs Web. Kami Tidak Memberikan Jaminan Apa Pun Untuk Informasi Apa Pun Di Situs Web Dan Tidak Bertanggung Jawab Atas Kerugian Transaksi Apa Pun Yang Mungkin Timbul Dari Penggunaan Informasi Apa Pun Di Situs Web.

Dilarang Menggunakan, Menyimpan, Menggandakan, Menampilkan, Memodifikasi, Menyebarluaskan Atau Mendistribusikan Data Yang Terdapat Dalam Situs Web Ini Tanpa Izin Tertulis Dari Situs Web Ini. Semua Hak Kekayaan Intelektual Dilindungi Oleh Pemasok Dan Bursa Yang Menyediakan Data Yang Terdapat Di Situs Web Ini.

Tidak Masuk

Masuk untuk mengakses lebih banyak fitur

Masuk

Daftar