Kutipan

Berita

Analisis

Pengguna

24/7

Kalender Ekonomi

Pendidikan

Data

- Nama

- Nilai Terbaru

- Sblm.

Akun Sinyal untuk Anggota

Semua Akun Sinyal

Semua Kontes

[Ethereum Turun di Bawah $2700, Turun Lebih dari 9,2% dalam 24 Jam] 30 Januari, Menurut Data Pasar HTX, Ethereum turun di bawah $2.700, dengan penurunan lebih dari 9,2% dalam 24 jam.

[Bitcoin Turun di Bawah $83.000, Kerugian 24 Jam Meluas Menjadi 6,7%] 30 Januari, Menurut Data Pasar HTX, Bitcoin jatuh di bawah $83.000, dengan penurunan 24 jam meluas menjadi 6,7%

Gedung Putih: Pengumuman lebih lanjut akan disampaikan terkait pelonggaran sanksi terhadap Venezuela.

Gedung Putih menyatakan bahwa pelonggaran sanksi terhadap Venezuela hanya berlaku untuk produksi minyak hilir, bukan hulu.

Bank Sentral China Menyuntikkan Dana Sebesar 477,5 Miliar Yuan Melalui Reverse Repo 7 Hari dengan Bunga 1,40% Dibandingkan dengan Tingkat Bunga Sebelumnya Sebesar 1,40%

Bank Sentral China Menetapkan Nilai Tengah Yuan di 6,9678 / Dolar AS Dibandingkan Penutupan Terakhir di 6,9506

Harga emas spot anjlok tajam, turun hampir $50 dalam jangka pendek ke level terendah $5.325,33 per ons, turun 0,80% pada hari itu.

Amerika Serikat Ekspor (Nov)

Amerika Serikat Ekspor (Nov)S:--

P: --

S: --

Kanada Nilai Impor (Penyesuaian Per Kuartal) (Nov)

Kanada Nilai Impor (Penyesuaian Per Kuartal) (Nov)S:--

P: --

Kanada Nilai Ekspor (Penyesuaian Per Kuartal) (Nov)

Kanada Nilai Ekspor (Penyesuaian Per Kuartal) (Nov)S:--

P: --

Amerika Serikat Pesanan Pabrik MoM (Selain Logistik) (Nov)

Amerika Serikat Pesanan Pabrik MoM (Selain Logistik) (Nov)S:--

P: --

S: --

Amerika Serikat Pesanan Pabrik MoM (Nov)

Amerika Serikat Pesanan Pabrik MoM (Nov)S:--

P: --

Amerika Serikat Penjualan Grosir MoM (Penyesuaian Per Kuartal) (Nov)

Amerika Serikat Penjualan Grosir MoM (Penyesuaian Per Kuartal) (Nov)S:--

P: --

S: --

Amerika Serikat Pesanan Pabrik MoM (Selain Pengiriman) (Nov)

Amerika Serikat Pesanan Pabrik MoM (Selain Pengiriman) (Nov)S:--

P: --

Amerika Serikat Revisi Jumah Pesanan Barang Tahan Lama Non-Pertahanan MoM (Selain Pesawat) (Penyesuaian Per Kuartal) (Nov)

Amerika Serikat Revisi Jumah Pesanan Barang Tahan Lama Non-Pertahanan MoM (Selain Pesawat) (Penyesuaian Per Kuartal) (Nov)S:--

P: --

Amerika Serikat Perubahan Stok Gas Alam Mingguan EIA

Amerika Serikat Perubahan Stok Gas Alam Mingguan EIAS:--

P: --

S: --

Brazil Tingkat Lowongan Kerja Payroll Bersih(Net) CAGED (Des)

Brazil Tingkat Lowongan Kerja Payroll Bersih(Net) CAGED (Des)S:--

P: --

S: --

Amerika Serikat Obligasi Amerika Yang Dimiliki Bank Sentral Asing Mingguan

Amerika Serikat Obligasi Amerika Yang Dimiliki Bank Sentral Asing MingguanS:--

P: --

S: --

Korea Selatan Output Industri MoM (Penyesuaian Per Kuartal) (Des)

Korea Selatan Output Industri MoM (Penyesuaian Per Kuartal) (Des)S:--

P: --

S: --

Korea Selatan Output Sektor Jasa MoM (Des)

Korea Selatan Output Sektor Jasa MoM (Des)S:--

P: --

S: --

Korea Selatan Penjualan Retail MoM (Des)

Korea Selatan Penjualan Retail MoM (Des)S:--

P: --

S: --

Jepang IHK Tokyo YoY (Tidak Termasuk Makanan Dan Energi) (Jan)

Jepang IHK Tokyo YoY (Tidak Termasuk Makanan Dan Energi) (Jan)S:--

P: --

S: --

Jepang IHK Tokyo MoM (Tidak Termasuk Makanan Dan Energi) (Jan)

Jepang IHK Tokyo MoM (Tidak Termasuk Makanan Dan Energi) (Jan)S:--

P: --

S: --

Jepang Tingkat Pengangguran (Des)

Jepang Tingkat Pengangguran (Des)S:--

P: --

S: --

Jepang IHK Tokyo YoY (Jan)

Jepang IHK Tokyo YoY (Jan)S:--

P: --

S: --

Jepang Rasio Pencari Kerja (Des)

Jepang Rasio Pencari Kerja (Des)S:--

P: --

S: --

Jepang IHK Tokyo MoM (Jan)

Jepang IHK Tokyo MoM (Jan)S:--

P: --

S: --

Jepang IHK Inti Tokyo YoY (Jan)

Jepang IHK Inti Tokyo YoY (Jan)S:--

P: --

S: --

Jepang Penjualan Retail YoY (Des)

Jepang Penjualan Retail YoY (Des)S:--

P: --

Jepang Stok Industri MoM (Des)

Jepang Stok Industri MoM (Des)S:--

P: --

S: --

Jepang Penjualan Retail (Des)

Jepang Penjualan Retail (Des)S:--

P: --

S: --

Jepang Penjualan Retail MoM (Penyesuaian Per Kuartal) (Des)

Jepang Penjualan Retail MoM (Penyesuaian Per Kuartal) (Des)S:--

P: --

Jepang Perdagangan Besar Industri Retail YoY (Des)

Jepang Perdagangan Besar Industri Retail YoY (Des)S:--

P: --

S: --

Jepang Nilai Awal Output Industri MoM (Des)

Jepang Nilai Awal Output Industri MoM (Des)S:--

P: --

S: --

Jepang Nilai Awal Output Industri YoY (Des)

Jepang Nilai Awal Output Industri YoY (Des)S:--

P: --

S: --

Australia Indeks Harga Produsen (IHP) YoY (kuartal 4)

Australia Indeks Harga Produsen (IHP) YoY (kuartal 4)S:--

P: --

S: --

Australia Indeks Harga Produsen (IHP) QoQ (kuartal 4)

Australia Indeks Harga Produsen (IHP) QoQ (kuartal 4)S:--

P: --

S: --

Jepang Pesanan Konstruksi YoY (Des)

Jepang Pesanan Konstruksi YoY (Des)--

P: --

S: --

Jepang Konstruksi Rumah Baru YoY (Des)

Jepang Konstruksi Rumah Baru YoY (Des)--

P: --

S: --

Perancis Nilai Awal PDB YoY (Penyesuaian Per Kuartal) (kuartal 4)

Perancis Nilai Awal PDB YoY (Penyesuaian Per Kuartal) (kuartal 4)--

P: --

S: --

Turki Akun Perdagangan (Des)

Turki Akun Perdagangan (Des)--

P: --

S: --

Perancis Indeks Harga Produsen (IHP) MoM (Des)

Perancis Indeks Harga Produsen (IHP) MoM (Des)--

P: --

S: --

Jerman Tingkat Pengangguran (Penyesuaian Per Kuartal) (Jan)

Jerman Tingkat Pengangguran (Penyesuaian Per Kuartal) (Jan)--

P: --

S: --

Jerman Nilai Awal PDB YoY (Sebelum Penyesuaian Per Kuartal ) (kuartal 4)

Jerman Nilai Awal PDB YoY (Sebelum Penyesuaian Per Kuartal ) (kuartal 4)--

P: --

S: --

Jerman Nilai Awal PDB QoQ (Penyesuaian Per Kuartal) (kuartal 4)

Jerman Nilai Awal PDB QoQ (Penyesuaian Per Kuartal) (kuartal 4)--

P: --

S: --

Jerman Nilai Awal PDB YoY (Penyesuaian Hari Kerja) (kuartal 4)

Jerman Nilai Awal PDB YoY (Penyesuaian Hari Kerja) (kuartal 4)--

P: --

S: --

Italia Nilai Awal PDB YoY (Penyesuaian Per Kuartal) (kuartal 4)

Italia Nilai Awal PDB YoY (Penyesuaian Per Kuartal) (kuartal 4)--

P: --

S: --

U.K. Uang Beredar M4 (Penyesuaian Per Kuartal) (Des)

U.K. Uang Beredar M4 (Penyesuaian Per Kuartal) (Des)--

P: --

S: --

U.K. Uang Beredar M4 YoY (Des)

U.K. Uang Beredar M4 YoY (Des)--

P: --

S: --

U.K. Uang Beredar M4 MoM (Des)

U.K. Uang Beredar M4 MoM (Des)--

P: --

S: --

U.K. Pinjaman Hipotek Bank Sentral (Des)

U.K. Pinjaman Hipotek Bank Sentral (Des)--

P: --

S: --

U.K. Izin Pinjaman Hipotek Bank Sentral (Des)

U.K. Izin Pinjaman Hipotek Bank Sentral (Des)--

P: --

S: --

Italia Tingkat Pengangguran (Penyesuaian Per Kuartal) (Des)

Italia Tingkat Pengangguran (Penyesuaian Per Kuartal) (Des)--

P: --

S: --

Zona Euro Tingkat Pengangguran (Des)

Zona Euro Tingkat Pengangguran (Des)--

P: --

S: --

Zona Euro Nilai Awal PDB QoQ (Penyesuaian Per Kuartal) (kuartal 4)

Zona Euro Nilai Awal PDB QoQ (Penyesuaian Per Kuartal) (kuartal 4)--

P: --

S: --

Zona Euro Nilai Awal PDB YoY (Penyesuaian Per Kuartal) (kuartal 4)

Zona Euro Nilai Awal PDB YoY (Penyesuaian Per Kuartal) (kuartal 4)--

P: --

S: --

Italia Indeks Harga Produsen (IHP) YoY (Des)

Italia Indeks Harga Produsen (IHP) YoY (Des)--

P: --

S: --

India Pertumbuhan Deposito YoY

India Pertumbuhan Deposito YoY--

P: --

S: --

Meksiko Nilai Awal PDB YoY (kuartal 4)

Meksiko Nilai Awal PDB YoY (kuartal 4)--

P: --

S: --

Brazil Tingkat Pengangguran (Des)

Brazil Tingkat Pengangguran (Des)--

P: --

S: --

Afrika Selatan Akun Perdagangan (Des)

Afrika Selatan Akun Perdagangan (Des)--

P: --

S: --

Jerman Nilai Awal IHK YoY (Jan)

Jerman Nilai Awal IHK YoY (Jan)--

P: --

S: --

Jerman Nilai Awal IHK MoM (Jan)

Jerman Nilai Awal IHK MoM (Jan)--

P: --

S: --

Jerman Nilai Awal Indeks Harga Konsumen YoY (Jan)

Jerman Nilai Awal Indeks Harga Konsumen YoY (Jan)--

P: --

S: --

Jerman Nilai Awal Indeks Harga Konsumen MoM (Jan)

Jerman Nilai Awal Indeks Harga Konsumen MoM (Jan)--

P: --

S: --

Kanada PDB MoM (Penyesuaian Per Kuartal) (Nov)

Kanada PDB MoM (Penyesuaian Per Kuartal) (Nov)--

P: --

S: --

Tidak Ada Data Yang Cocok

Opini Terbaru

Opini Terbaru

Topik Populer

Kolumnis Teratas

Terbaru

Label putih

Data API

Web Plug-ins

Program Afiliasi

Lihat Semua

Tidak ada data

Pekan lalu ditandai dengan peningkatan — dan penurunan sebagian — ketegangan geopolitik dan perdagangan antara AS dan Uni Eropa, kacamata Macron yang kini terkenal dan menjadi berita utama di Forum Ekonomi Dunia, serta meningkatnya tekanan seputar utang publik Jepang.

Pekan lalu ditandai dengan peningkatan — dan penurunan sebagian — ketegangan geopolitik dan perdagangan antara AS dan Uni Eropa, kacamata Macron yang kini terkenal dan menjadi berita utama di Forum Ekonomi Dunia, serta tekanan baru seputar utang publik Jepang yang membengkak. Yang terakhir memicu aksi jual tajam obligasi pemerintah Jepang, mendorong beberapa imbal hasil obligasi pemerintah Jepang jangka panjang ke level tertinggi dalam beberapa dekade — dan dalam beberapa kasus rekor — sekaligus menekan yen.

Semua akan baik-baik saja pada akhirnya — atau hampir. Pekan lalu berakhir dengan catatan yang lebih baik daripada awalnya. Saham AS dan Eropa pulih setelah penurunan ketegangan, meskipun pemulihan tersebut masih terbatas dan rapuh: guncangan berikutnya hanyalah masalah waktu, bukan tempat.

Tatanan global sedang berubah, dan kepercayaan telah hilang. Memulihkannya akan membutuhkan waktu.

Dengan latar belakang ini, investor terus berbondong-bondong ke logam mulia. Emas melonjak melewati angka $5.000 pada Senin pagi — sinyal jelas bahwa selera risiko belum kembali. Perak, yang telah menembus level $100 pada hari Jumat, terus naik. Kontrak berjangka ekuitas AS dan Eropa lebih rendah pagi ini, sementara kontrak berjangka FTSE berkinerja lebih baik — relatif stabil — karena arus masuk yang berkelanjutan ke logam mulia mendukung saham pertambangan.

Yang mengejutkan adalah bahwa pelarian kembali ke tempat-tempat aman ini terjadi tanpa adanya berita geopolitik besar pagi ini. Tidak ada eskalasi baru selama akhir pekan — tidak ada pelanggaran hukum internasional baru, tidak ada invasi, tidak ada ancaman militer langsung. Namun, AS memang mengancam Kanada dengan tarif 100%, setelah Mark Carney mendekati China minggu lalu, menentang Gedung Putih — sebuah pengingat bahwa ketegangan perdagangan masih tetap ada. Di luar itu, arus berita sangat minim. Namun, permintaan logam mulia menunjukkan bahwa tekanan pasar masih jauh dari berakhir.

Bahkan indeks Kospi Korea Selatan—yang sebelumnya menguat seolah terisolasi dari gejolak global—melewati penurunan pagi ini. Namun demikian, kalender ekonomi dan korporasi yang padat minggu ini seharusnya mengalihkan perhatian ke pendorong pasar yang lebih konvensional: misalnya, data ekonomi, keputusan bank sentral, dan pendapatan perusahaan.

Dari segi kebijakan, baik Bank of Canada (BoC) maupun Federal Reserve (Fed) dijadwalkan akan mengumumkan keputusan terbaru mereka. Keduanya secara luas diperkirakan akan mempertahankan suku bunga tidak berubah, tetapi pernyataan Fed akan dicermati dengan saksama di tengah meningkatnya tekanan dari Gedung Putih. Meskipun pasar mendambakan drama, Ketua Powell kemungkinan akan meredam kebisingan politik dan menegaskan kembali pendirian Fed yang bergantung pada data. Untuk saat ini, pertumbuhan ekonomi yang kuat, inflasi yang masih di atas target, dan pasar tenaga kerja yang mendingin — tetapi tidak runtuh — menunjukkan perlunya kesabaran. Kontrak berjangka dana Fed memperkirakan penurunan suku bunga berikutnya paling cepat pada bulan Juni, dengan probabilitas sedikit di atas 40%.

Sampai saat itu, investor dapat merasa tenang karena neraca The Fed kembali berkembang, membantu menyuntikkan likuiditas — berpotensi mengimbangi sebagian dari tekanan yang disebabkan oleh kenaikan imbal hasil obligasi Jepang dan risiko repatriasi modal Jepang.

Berbicara tentang Jepang, meskipun pelonggaran tekanan pada obligasi pemerintah Jepang (JGB) gagal menghentikan penjualan yen ketika USDJPY diperdagangkan di atas 159, rumor intervensi berhasil. Sejak Jumat, yen telah mengalami rebound tajam karena ekspektasi bahwa otoritas Jepang — mungkin dengan koordinasi AS — akan turun tangan. Kabarnya adalah laporan bahwa Federal Reserve New York menghubungi lembaga keuangan untuk mengukur kondisi valuta asing menambah bahan bakar pada pergerakan tersebut. USDJPY sejak itu mundur menuju 154, bersamaan dengan peringatan eksplisit dari pejabat Jepang bahwa mereka siap untuk melakukan intervensi.

Kabar baik: setelah posisi jual terungkap, posisi jual yen kemungkinan akan kembali terbentuk, berpotensi mendorong USDJPY kembali ke area 160 — batas yang harus diperhatikan oleh para pembuat kebijakan.

Di tempat lain, pelemahan dolar menjadi tema dominan. EURUSD sempat menyentuh level 1,19 pagi ini, sementara poundsterling diperdagangkan di atas 1,36 — level tertingginya sejak September lalu. Semuanya menunjukkan penjualan dolar secara luas.

Secara teori, dolar yang lebih lemah seharusnya mendukung pasar saham AS: hal itu membuat aset AS lebih murah bagi investor asing dan meningkatkan pendapatan luar negeri ketika dikonversi kembali ke dolar. Namun, apakah itu cukup untuk menarik kembali pembeli masih perlu dilihat.

Minggu ini menandai pendalaman lebih lanjut mengenai musim laporan keuangan. Di AS, Meta, Microsoft, dan Tesla akan melaporkan hasilnya pada hari Rabu; Apple, Visa, dan Mastercard pada hari Kamis; Exxon, Chevron, dan American Express pada hari Jumat. Di Eropa, ASML, SAP, dan LVMH akan menjadi fokus perhatian.

Perusahaan teknologi besar AS memulai tahun ini dengan penuh kehati-hatian, dibebani oleh kekhawatiran yang terus-menerus:

Sirkulasi kesepakatan AI, pengeluaran yang terlalu besar, utang yang terlalu banyak, dan pengembalian investasi yang belum meyakinkan sejauh ini. Jadi, pendapatan akan penting untuk mengatur ulang sentimen di antara investor tentang apakah semuanya berjalan ke arah yang benar, atau akankah musim pendapatan ini menjadi kekecewaan lain dan pengawasan yang lebih ketat meskipun angka-angka utama yang mengesankan, sebagian didorong oleh kesepakatan sirkular. Sulit untuk dipastikan, tetapi yang pasti adalah perusahaan-perusahaan AS harus melakukan pekerjaan berat dan membuat investor melupakan keresahan geopolitik dan perdagangan. Jika mereka tidak dapat melakukannya, pasar terlihat rentan terhadap penurunan yang lebih dalam.

Secara historis, ketika kita berada di level ATH (All-Time High), kita cenderung melihat penurunan harga sekitar 10–20%, dengan tingkat keparahannya bergantung pada faktor-faktor yang tidak dapat diprediksi. Namun, pola yang jelas dalam beberapa tahun terakhir adalah pembelian cepat saat harga turun dan koreksi berbentuk V.

Jadi, biarkan jatuh, biarkan jatuh, biarkan jatuh.

Di Jerman, indikator Ifo untuk bulan Januari telah dirilis. Laporan PMI yang dirilis pada hari Jumat menunjukkan pemulihan yang lebih baik dari perkiraan, sehingga akan menarik untuk melihat apakah indeks Ifo menunjukkan gambaran ekonomi yang sama.

Peristiwa penting untuk sisa pekan ini meliputi keputusan suku bunga di AS, Swedia, dan Kanada pada hari Kamis. Pada hari Jumat, fokus akan beralih ke inflasi Eropa, dengan data awal untuk bulan Januari dari Spanyol dan Jerman.

Apa yang terjadi selama akhir pekan?

Perundingan yang dimediasi AS antara Rusia dan Ukraina berakhir pada hari Sabtu tanpa kesepakatan apa pun, sebagaimana tercermin dalam pernyataan dari ketiga pihak. Terlepas dari tidak adanya kesepakatan, baik Moskow maupun Kyiv menyatakan keterbukaan untuk melanjutkan dialog, dengan putaran diskusi baru dijadwalkan untuk hari Minggu mendatang. Perundingan berlangsung di tengah permusuhan yang sedang berlangsung, termasuk serangan udara Rusia yang menyebabkan lebih dari satu juta warga Ukraina tanpa aliran listrik dalam kondisi musim dingin yang membekukan.

Di Jepang, PM Takaichi berjanji untuk menangkal aktivitas pasar spekulatif menyusul penguatan yen yang tajam pada hari Jumat, dan memperingatkan potensi intervensi jika volatilitas meningkat. Reli yen, yang didorong oleh risiko intervensi, telah berdampak pada dolar AS secara keseluruhan, yang mungkin akan mendapat dukungan dari sikap hawkish yang hati-hati dari Federal Reserve dan data ekonomi yang tangguh.

Di AS, ketegangan politik domestik meningkat setelah beberapa senator Demokrat mengancam akan memblokir rancangan undang-undang pendanaan Departemen Keamanan Dalam Negeri karena seruan untuk reformasi dan akuntabilitas di dalam lembaga-lembaga seperti ICE. Langkah ini, yang dipicu oleh kekhawatiran akan keselamatan publik menyusul penembakan fatal yang melibatkan seorang agen Patroli Perbatasan, meningkatkan kemungkinan penutupan sebagian pemerintah karena tenggat waktu pendanaan semakin dekat.

Apa yang terjadi hari Jumat?

Di zona euro, PMI Januari mengejutkan dengan penurunan. PMI komposit tetap stabil di 51,5, lebih rendah dari perkiraan konsensus sebesar 51,9. Angka yang lebih lemah dari perkiraan ini terutama disebabkan oleh penurunan PMI jasa, yang turun menjadi 51,9 dari 52,4, berlawanan dengan ekspektasi pasar yang memperkirakan kenaikan menjadi 52,6. Sementara itu, PMI manufaktur menunjukkan sedikit peningkatan, naik menjadi 49,4 dari 48,8, tetapi masih berada di wilayah kontraksi.

Indeks Manajer Pemb采购 (PMI) Prancis menyoroti tren yang berbeda, dengan PMI sektor jasa turun menjadi 47,9, menandakan kontraksi, sementara PMI sektor manufaktur mengejutkan dengan kenaikan di angka 51,0. Meskipun sektor jasa mengalami volatilitas, level saat ini selaras dengan kuartal-kuartal sebelumnya ketika ekonomi masih mampu tumbuh. PMI Jerman memberikan kejutan positif, dengan PMI komposit naik menjadi 52,5, didorong oleh peningkatan di sektor jasa dan manufaktur. Namun, penurunan tajam dalam indeks ketenagakerjaan sektor jasa menimbulkan kekhawatiran, sehingga perkembangan pasar tenaga kerja menjadi kunci untuk dipantau.

Di AS, PMI awal Januari sesuai dengan ekspektasi, dengan PMI komposit di 52,8 (sebelumnya: 52,7). Indeks harga jasa terus melambat, dengan sedikit perubahan pada indeks ketenagakerjaan. Sektor manufaktur menunjukkan peningkatan moderat dalam pesanan baru (50,8 dari 49,1), meskipun pesanan ekspor semakin melemah (47,3 dari 49,1).

Survei konsumen terakhir Universitas Michigan menunjukkan bahwa ekspektasi inflasi 1 tahun melambat menjadi 4,0% pada bulan Januari, turun dari perkiraan awal sebesar 4,2%. Meskipun ini merupakan level terendah sejak Januari 2025, angka tersebut masih jauh lebih tinggi daripada 3,3% yang tercatat pada waktu itu. Selain itu, kepercayaan konsumen semakin membaik dalam rilis terakhir bulan Januari. Kombinasi kepercayaan yang lebih tinggi dan ekspektasi inflasi yang sedikit lebih rendah kemungkinan akan dipandang positif oleh The Fed.

Di Swedia, lapangan kerja tumbuh lebih tinggi dari yang diperkirakan pada kuartal keempat, meningkat sebesar 0,6% secara kuartalan. Namun, pengangguran tetap tinggi dan meningkat secara tak terduga menjadi 9,1% pada kuartal keempat, didorong oleh jumlah individu yang memasuki pasar kerja yang lebih tinggi dari perkiraan. Indikator menunjukkan bahwa permintaan tenaga kerja terus membaik, menunjukkan potensi kemajuan signifikan bagi pasar kerja tahun ini. Meskipun pertumbuhan lapangan kerja yang kuat menggarisbawahi perbaikan yang berkelanjutan, angka pengangguran yang tinggi pada hari Jumat dapat mendorong Riksbank untuk mengambil sikap hati-hati terhadap prospek pasar kerja dalam pengumuman mendatangnya.

Saham: Pelonggaran tarif terbukti berumur pendek di pasar saham, dengan sebagian besar indeks melemah dan ditutup tidak berubah pada hari Jumat. Akibatnya, aksi jual yang dipicu tarif sebelumnya belum sepenuhnya pulih. Saham-saham siklikal bernilai seperti industri dan keuangan yang biasanya akan pulih seiring dengan berkurangnya risiko politik, turun sekitar 1% pada hari Jumat. Saham-saham perusahaan kecil global, yang telah berkinerja kuat sepanjang tahun ini, secara mengejutkan kehilangan momentum pada hari Jumat, dengan Russell 2000 merosot hampir 2% pada hari Jumat. Sementara itu, saham-saham teknologi perusahaan besar AS sebagian besar lebih tinggi menjelang rilis pendapatan minggu ini, membalikkan tren perdagangan saham perusahaan kecil versus perusahaan teknologi besar baru-baru ini.

FI dan FX: USD secara luas mencatatkan penurunan mingguan terbesar sejak Mei pekan lalu. USD/JPY memulai pekan ini di sekitar 154 setelah kemungkinan intervensi oleh otoritas Jepang pada hari Jumat, dan EUR/USD tampaknya akan mencapai 1,19. Mata uang Skandinavia terus diuntungkan dari pelemahan USD secara luas, tetapi dari segi strategi, kami masih memandang penurunan terbaru pada EUR/SEK dan EUR/NOK sebagai sementara. Imbal hasil obligasi AS mengakhiri pekan ini kurang lebih tidak berubah, sedangkan suku bunga Eropa ditutup lebih tinggi. Peristiwa utama pekan ini adalah pertemuan Federal Reserve pada hari Rabu, di mana FOMC secara luas diperkirakan akan mengambil jeda dalam siklus pelonggaran, yang juga merupakan prediksi kami.

Dugaan intervensi Jepang untuk menjual USD/JPY terjadi pada saat dolar melemah setelah keretakan geopolitik pekan lalu. Dari apa yang kami pahami sejauh ini, otoritas Jepang mungkin telah melakukan intervensi pada hari Jumat ketika USD/JPY menembus angka 159 setelah pertemuan kebijakan Bank of Japan. Namun, yang menjadi poin penting adalah diskusi luas bahwa pada penutupan pasar London pukul 17:00 GMT pada hari Jumat, Federal Reserve mulai menanyakan kepada bank-bank di New York tentang ukuran posisi mereka di USD/JPY. Hal ini dipandang mirip dengan 'pemeriksaan suku bunga', di mana bank sentral mungkin sedang mempersiapkan pasar untuk intervensi fisik. Bahwa Fed diduga melakukan hal ini dan tidak menjelaskan bahwa aktivitas ini murni atas nama otoritas Jepang – yaitu, bahwa Fed tidak bertindak murni sebagai 'agen' – telah menyebabkan dugaan yang dapat dimengerti bahwa AS mungkin berada di ambang intervensi bersama dengan Jepang. Ini adalah sesuatu yang telah kita bahas dalam FX Talking bulan ini.

Prospek intervensi bilateral Jepang-AS tentu saja jauh lebih kuat daripada sekadar intervensi pasif dari Tokyo saja. Mengapa Washington ingin terlibat? Kami melihat dua alasan: a) yen yang lemah menambah aksi jual obligasi pemerintah Jepang (JGB) minggu lalu dan secara tidak langsung mendorong imbal hasil obligasi pemerintah AS lebih tinggi. Jika ada instrumen keuangan yang lebih penting daripada pasar saham bagi Gedung Putih saat ini, itu adalah obligasi pemerintah AS. Dan b) USD/JPY yang kuat berpotensi membatalkan dampak tarif AS terhadap Jepang dan memberikan keunggulan kompetitif bagi produsen Jepang.

Namun, ini bukanlah pergerakan yang didorong oleh fundamental. Suku bunga riil yen masih negatif, dan pemilihan umum Jepang yang mendadak pada 8 Februari masih dapat menimbulkan tekanan lebih lanjut pada obligasi pemerintah Jepang (JGB) dan yen. Dan terlepas dari premi risiko geopolitik yang melekat pada aset AS, fundamental dolar belum memburuk. Selain itu, kami menduga pertemuan FOMC minggu ini dapat sedikit mendorong penguatan dolar.

Tidak diragukan lagi, otoritas Jepang dan mungkin juga AS menyukai pendekatan ambigu yang konstruktif ini terhadap intervensi valuta asing. Para trader akan bersiap menghadapi aktivitas di pembukaan dan penutupan pasar sekarang. Gap kenaikan USD/JPY di 155,65 mungkin sekarang terbukti sebagai resistensi intraday. Tetapi agar aksi jual dolar terus berlanjut seperti ini, kita mungkin perlu melihat beberapa berita buruk dari dalam negeri AS. Di luar FOMC, ini akan meningkatkan pengawasan terhadap rilis pendapatan dari perusahaan teknologi besar AS pada hari Rabu dan Kamis ini.

Kisah intervensi yen ini telah sangat membebani DXY, di mana prospek penjualan hingga $100 miliar (itulah yang dijual Tokyo pada musim panas 2024) telah membuat dolar berada pada titik lemah. DXY memiliki celah kenaikan hingga 97,42 (sekarang resistensi) dan memiliki kecenderungan ke arah titik terendah tahun lalu di 96,20/35 – tetapi benar-benar membutuhkan dukungan fundamental agar pergerakan ini dapat berkelanjutan.

Kami tidak menduga akan terjadi penguatan EUR/USD seperti ini pada kuartal ini, tetapi tampaknya kombinasi perkembangan geopolitik minggu lalu dan potensi penjualan dolar yang besar dari Jepang telah mendorong EUR/USD menembus resistensi utama di 1.1800/1810. Tiga tema yang kami sebutkan pada hari Jumat secara umum mendukung euro. Arus dana yang kuat ke ETF ekuitas pasar negara berkembang mendukung teori pertumbuhan global, sementara kenaikan harga emas dan franc Swiss mempertahankan narasi pelemahan dolar.

Mungkin juga ada sedikit dukungan makro untuk cerita euro. PMI zona euro sedikit meningkat – yang terpenting di Jerman. Pembacaan yang baik lainnya dari indeks Ifo Jerman dapat memberikan dukungan ringan untuk EUR/USD dan dapat menyeret EUR/USD kembali ke resistensi utama di 1.1900/1910. Ini masih bisa menjadi puncak kisaran EUR/USD di kuartal pertama, tetapi mari kita lihat. Juga akhir pekan ini, Jumat akan ada rilis awal data PDB kuartal ke-4 tahun 2025 – diperkirakan sebesar 0,2% kuartal ke kuartal di Jerman dan zona euro.

Saat ini, level support intraday adalah 1.1835, dan level resistance di 1.1900/1910. Perusahaan-perusahaan Eropa yang membutuhkan pembelian USD pasti sangat terkejut dengan hasil ini.

Fakta bahwa EUR/CHF ditawarkan di dekat 0,92 dan USD/CHF telah menembus di bawah 0,7800 akan membunyikan alarm di Zurich. Franc Swiss yang diukur berdasarkan bobot perdagangan sekarang akan mendorong ke level tertinggi sepanjang masa yang baru, dan tidak akan mengejutkan jika pasar memperkirakan suku bunga negatif di Swiss lagi karena Bank Nasional Swiss berjuang melawan franc Swiss yang kuat. Jika SNB menyimpulkan bahwa prospek pertumbuhan global yang lebih baik berarti franc Swiss yang kuat bukanlah masalah, maka EUR/CHF akan diperdagangkan ke 0,90.

Jika pergerakan USD/CHF ini berlanjut, 0.7800/7810 seharusnya menjadi level resistensi. Pergerakan langsung kembali di atas 0.7880 akan menunjukkan bahwa kita masih berada dalam kisaran perdagangan yang sangat fluktuatif.

Berita global telah mengalihkan perhatian dari kawasan Eropa Tengah dan Timur minggu lalu, tetapi minggu ini berita lokal seharusnya kembali menjadi sorotan utama. Hari ini, kita mulai dengan data kepercayaan konsumen Ceko untuk bulan Januari dan penjualan ritel di Polandia, di mana pemulihan yang kuat diperkirakan akan terjadi.

Pada hari Selasa, Bank Nasional Hungaria diperkirakan akan mempertahankan suku bunga tidak berubah di 6,50%, tetapi kami yakin ini akan menjadi pertemuan terakhir sebelum dimulainya siklus pemotongan suku bunga pada bulan Februari. Oleh karena itu, fokusnya akan tertuju pada panduan ke depan dan indikasi inflasi seperti apa yang ingin dilihat bank sentral pada bulan Januari untuk membuka jalan bagi pemotongan suku bunga.

Pada hari Rabu, kita akan melihat angka PDB di Polandia dan pada hari Jumat di Republik Ceko dan Hongaria untuk kuartal keempat tahun 2025 dan setahun penuh. Dan kita seharusnya melihat konfirmasi dari kawasan dengan dua kecepatan pertumbuhan, dengan Polandia dan Republik Ceko berada di sisi yang kuat dan Hongaria di sisi yang lemah.

Pasar valuta asing mengalami stabilisasi pada hari Jumat setelah reli kuat pada hari Kamis, dan kami memperkirakan kawasan ini akan kembali mengikuti pergerakan pasar lokal. Republik Ceko memulai periode larangan publikasi data ekonomi pada hari Kamis, dan kita dapat memperkirakan konsentrasi pernyataan Bank Nasional Ceko terbesar hari ini dan besok menjelang pertemuan bulan Februari. Kami memperkirakan konfirmasi pergeseran nada kebijakan moneter yang lebih lunak dari para bankir sentral, yang secara bertahap condong ke arah penurunan suku bunga. Hal ini akan memperbarui tekanan pada zloty, dan kami terus memperkirakan EUR/CZK akan bergerak di atas 24,400.

Pertemuan hari Selasa seharusnya bukan peristiwa signifikan bagi EUR/HUF kecuali jika NBH memberikan kejutan dengan nada yang lebih hawkish. Pasar pada dasarnya sepenuhnya memperkirakan penurunan suku bunga pada bulan Februari saat ini, yang menciptakan lebih banyak risiko yang menguntungkan forint yang lebih kuat. Namun, dalam jangka menengah, kami memperkirakan HUF akan berada di bawah tekanan akibat penurunan suku bunga bank sentral.

Menteri Keuangan India, Nirmala Sitharaman, dijadwalkan akan menyampaikan Anggaran Uni untuk tahun 2026–2027 pada tanggal 1 Februari. Ini menandai penyampaian anggaran kesembilannya secara berturut-turut dan anggaran penuh ketiga dari pemerintahan Aliansi Demokrasi Nasional (NDA) 3.0.

Anggaran ini hadir pada saat yang kritis, dibentuk oleh pertumbuhan ekonomi domestik yang tangguh, ketidakpastian dalam perdagangan global, dan meningkatnya harapan dari rumah tangga dan bisnis. Anggaran ini secara luas dipandang sebagai sinyal kebijakan penting yang akan menentukan lintasan pertumbuhan jangka menengah India. Bagi wajib pajak penghasilan, Warga Negara India Non-Residen (NRI), dan investor, area fokus utama adalah potensi pengurangan pajak, stabilitas pasar modal, daya saing ekspor, dan disiplin fiskal.

India, yang saat ini merupakan ekonomi terbesar keempat di dunia dan berada di jalur untuk menyalip Jerman untuk posisi ketiga pada tahun 2027-2028, diproyeksikan tumbuh sebesar 7,4% pada tahun fiskal ini, meningkat dari 6,5% pada tahun sebelumnya.

Namun, tantangan baru muncul berupa perlambatan pertumbuhan PDB nominal, yang diperkirakan sekitar 8%—laju terlemah dalam lima tahun terakhir. Karena PDB nominal secara langsung memengaruhi penerimaan pajak, hal ini memberi tekanan pada pemerintah untuk mencapai keseimbangan yang tepat antara konsolidasi fiskal dan pengeluaran yang berorientasi pada pertumbuhan. Pasar akan mengamati dengan cermat apakah pemerintah dapat tetap berpegang pada rencana pengurangan defisit fiskal sambil terus mendanai belanja modal di bidang infrastruktur dan manufaktur.

Akankah Rezim Pajak Baru Memberikan Lebih Banyak Insentif?

Para wajib pajak memasuki pekan pengumuman anggaran dengan harapan tinggi, menyusul reformasi besar tahun lalu yang menjadikan pendapatan tahunan hingga Rs1,2 juta bebas pajak di bawah rezim pajak baru. Para analis memperkirakan pemerintah mungkin akan:

• Memperbaiki tarif pajak

• Memperluas pilihan potongan pajak yang tersedia bagi karyawan bergaji tetap

• Lebih lanjut menyederhanakan aturan kepatuhan untuk mendorong lebih banyak orang mengadopsi rezim baru.

Terdapat pula spekulasi mengenai potensi peningkatan pengurangan standar, rasionalisasi struktur biaya tambahan untuk penerima pendapatan tinggi, dan penyederhanaan pajak atas keuntungan modal. Dengan konsumsi menjadi pendorong penting pertumbuhan ekonomi, pengurangan pajak yang ditargetkan dapat meningkatkan pengeluaran diskresioner tanpa mengorbankan pendapatan negara.

Memenuhi Kebutuhan Warga Negara India yang Tinggal di Luar Negeri (NRI)

Bagi Warga Negara India yang Tinggal di Luar Negeri (NRI), prioritas utama tetaplah kejelasan mengenai perpajakan pendapatan luar negeri, persyaratan pelaporan yang disederhanakan, dan norma yang lebih mudah untuk memulangkan dana. India terus menjadi salah satu penerima remitansi terbesar di dunia, dengan arus masuk tahunan melebihi $125 miliar, yang memberikan bantalan devisa yang stabil.

Para pelaku pasar memperkirakan anggaran tersebut akan memperkenalkan langkah-langkah yang memperkuat kepatuhan pajak digital, mengurangi hambatan prosedural bagi investor asing dan NRI (Non-Resident Indians), serta memperjelas perlakuan pajak keuntungan modal bagi warga negara India di luar negeri yang berinvestasi di saham, properti, dan aset alternatif. Kebijakan yang bertujuan untuk mengurangi sengketa pajak berganda dan menyederhanakan dokumentasi bagi warga negara India yang kembali ke tanah air juga mungkin akan menjadi bagian dari anggaran tersebut.

"Jika anggaran tersebut berhasil menyeimbangkan bantuan untuk rumah tangga, kepercayaan investor, dan prioritas infrastruktur jangka panjang, hal itu dapat memperkuat reputasi India sebagai salah satu ekonomi besar yang paling tangguh di dunia — pada saat pasar global tetap bergejolak dan ketegangan perdagangan terus meningkat," kata KV Shamsudheen, direktur yang berbasis di Dubai di Barjeel Geogit Securities.

Investor ekuitas mencari sinyal keberlanjutan kebijakan, perpajakan yang stabil, dan kerangka peraturan yang dapat diprediksi. Shamsudheen menambahkan bahwa dengan Sensex yang telah terkoreksi lebih dari 5% dari puncaknya di akhir tahun 2025, pasar sangat sensitif terhadap berita mengenai disiplin fiskal dan stabilitas makroekonomi.

Untuk melindungi perekonomian dari potensi tindakan tarif AS di bawah Presiden Donald Trump, anggaran tersebut diperkirakan akan mencakup insentif ekspor, rasionalisasi bea cukai, dan dukungan yang ditargetkan untuk sektor-sektor kunci. Analis memperkirakan bahwa anggaran yang mendukung sektor manufaktur, logistik, dan UMKM dapat membantu melindungi margin perusahaan dan mempertahankan pertumbuhan pendapatan.

Terdapat pula antisipasi terhadap reformasi lebih lanjut yang dirancang untuk memperdalam pasar obligasi, memperluas partisipasi ritel di pasar keuangan, dan mempromosikan instrumen tabungan jangka panjang, terutama di tengah meningkatnya volatilitas global.

Mendorong Ekosistem Teknologi dan Startup India

Ekosistem startup India yang dinamis mendorong insentif yang lebih kuat untuk mempercepat pengembangan teknologi canggih dan kecerdasan buatan. Para pemimpin industri menyerukan peningkatan kredit pajak R&D, biaya yang lebih rendah untuk infrastruktur cloud dan data, serta aturan perpajakan ESOP yang lebih sederhana untuk membantu perusahaan menarik talenta global. Para wirausahawan juga menginginkan akses yang lebih mudah ke modal pertumbuhan domestik, perlakuan GST yang lebih jelas untuk ekspor SaaS, dan pengurangan beban kepatuhan yang seringkali menyebabkan startup mendirikan perusahaan di luar negeri.

Prioritas Infrastruktur dan Pembangunan Perkotaan

Pengeluaran infrastruktur tetap menjadi pilar utama strategi pertumbuhan India. Para ahli menyerukan reformasi dalam pelaksanaan proyek, model pendanaan berbasis siklus hidup, dan penekanan yang lebih besar pada operasi dan pemeliharaan untuk memastikan produktivitas aset jangka panjang. Sektor real estat berharap adanya alokasi yang lebih tinggi untuk program perumahan perkotaan dan revisi ambang batas perumahan terjangkau untuk memperhitungkan kenaikan biaya konstruksi dan lahan.

Keamanan Energi dan Transisi Hijau

Kemandirian energi merupakan tema utama lainnya. Para pemimpin industri mendesak pemerintah untuk merasionalisasi pajak di seluruh rantai nilai minyak dan gas, memasukkan bahan bakar transportasi ke dalam kerangka GST, dan mempercepat program biofuel dan eksplorasi lepas pantai. Sektor kendaraan listrik mengharapkan penyesuaian kembali skema insentif, peningkatan dukungan penelitian dan pengembangan, dan insentif manufaktur domestik yang lebih kuat untuk mengurangi ketergantungan impor dan mencapai skala ekonomi.

Mendukung Ekonomi Pertanian dan Pedesaan

Terlepas dari niat kebijakan yang kuat, beberapa inisiatif sektor pertanian dari tahun lalu masih dalam tahap implementasi. Para pemangku kepentingan menginginkan percepatan peluncuran skema kredit, misi produktivitas, dan program pengembangan benih. Dengan sektor pertanian yang mempekerjakan hampir setengah dari angkatan kerja India, fokus anggaran pada ekonomi pedesaan akan sangat penting untuk menjaga stabilitas pendapatan dan mendorong permintaan konsumsi.

Di luar pengumuman utama, investor akan dengan cermat menganalisis detail kecil mengenai target defisit fiskal, rencana pinjaman pemerintah, dan alokasi belanja modal. Keberhasilan anggaran pada akhirnya akan dinilai berdasarkan kemampuannya untuk memberikan kesinambungan kebijakan, konsolidasi fiskal yang kredibel, dan pengeluaran yang tepat sasaran yang benar-benar mendukung pertumbuhan.

Tren Kebijakan Bank Sentral

Keterangan Pejabat

Pasar Obligasi Global

Interpretasi data

Tren Ekonomi

Pasar Valas

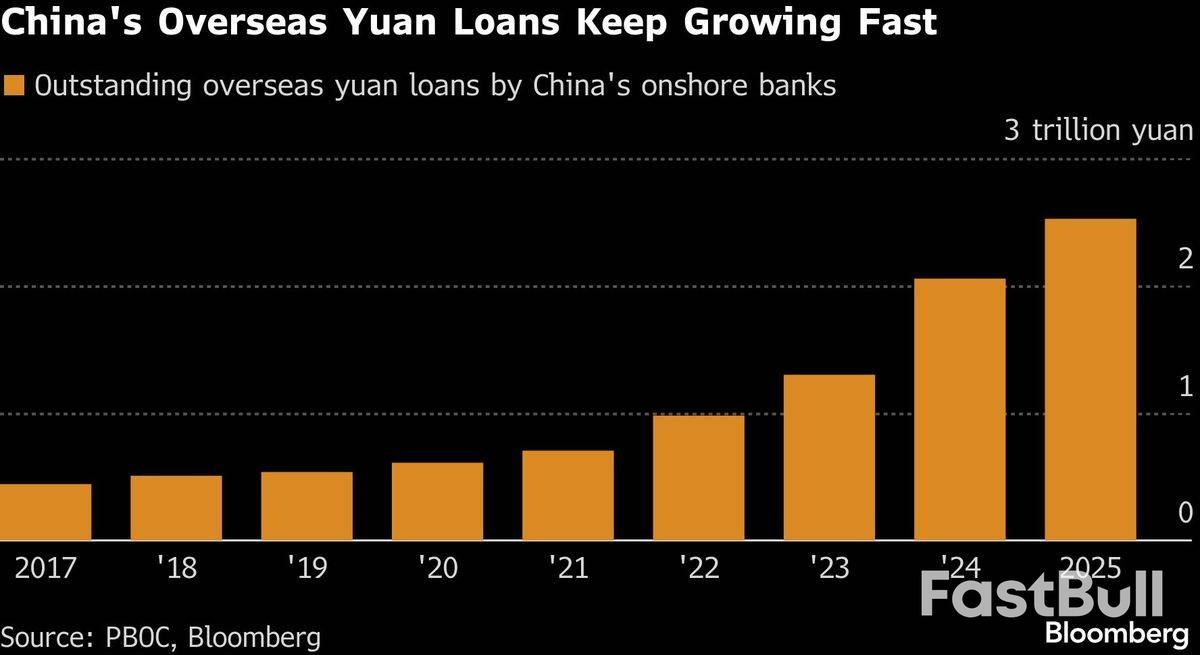

Hong Kong menggandakan pasokan yuan yang tersedia bagi bank untuk dipinjam, sebuah langkah tegas untuk memenuhi permintaan global yang terus meningkat dan memajukan upaya China untuk menginternasionalisasi mata uangnya.

Terhitung mulai 2 Februari, Otoritas Moneter Hong Kong (HKMA) akan memperluas Fasilitas Bisnis RMB menjadi 200 miliar yuan (RM113,86 miliar). Program ini memungkinkan bank untuk mengakses pinjaman yuan hingga satu tahun, dengan suku bunga yang diukur berdasarkan Shanghai Interbank Offered Rate (SIBR).

Menurut HKMA, fasilitas tersebut telah mendapat "respons luar biasa" sejak diluncurkan pada Oktober 2025. Kuota awal sepenuhnya dialokasikan kepada 40 bank peserta, menunjukkan permintaan yang tinggi yang jauh melampaui kebutuhan perusahaan lokal. Bank sentral de facto tersebut mencatat bahwa dana juga telah disalurkan ke berbagai wilayah termasuk Asia Tenggara, Timur Tengah, dan Eropa.

Minat terhadap pendanaan yuan telah meningkat dalam beberapa tahun terakhir, sebagian besar karena biaya pinjamannya jauh lebih murah daripada dolar AS dan euro. Ekspansi ini dirancang untuk memperkuat posisi Hong Kong sebagai pusat yuan lepas pantai terkemuka sekaligus mendukung ambisi mata uang Beijing di tengah pergeseran kepercayaan terhadap dolar.

Pengumuman itu datang "jauh lebih cepat dari yang diperkirakan, menunjukkan permintaan likuiditas yuan yang lebih kuat dari yang diperkirakan di pasar luar negeri," kata Becky Liu, kepala strategi makro China di Standard Chartered Bank plc. Dia menambahkan bahwa suku bunga yang lebih rendah telah membuat yuan menjadi mata uang pendanaan yang jauh lebih menarik.

Tren ini tercermin dalam data konkret. Menurut angka yang dikumpulkan oleh Bloomberg, pinjaman yuan yang beredar dari bank-bank domestik China kepada entitas luar negeri melonjak ke rekor 2,52 triliun yuan pada akhir tahun 2025, peningkatan dramatis dari 979 miliar yuan pada akhir tahun 2022.

Fasilitas Bisnis RMB (RBF) merupakan evolusi dari program pendanaan yuan sebelumnya yang diluncurkan pada Februari 2025. Penggunaannya telah diperluas dari pembiayaan perdagangan hingga mencakup pendanaan intra-grup perusahaan dan pinjaman belanja modal. Untuk mendukung program ini, HKMA mempertahankan jalur swap mata uang sebesar 800 miliar yuan dengan Bank Rakyat China (PBOC).

Bank sentral China juga telah memberikan sinyal dukungan baru untuk mengembangkan bisnis yuan di Hong Kong.

Pada forum hari Senin, Wakil Gubernur PBOC Zou Lan mengumumkan bahwa China akan meningkatkan penerbitan obligasi pemerintah dalam mata uang yuan di luar negeri setiap tahunnya. Ia juga menyatakan bahwa pihak berwenang sedang menjajaki potensi peluncuran kontrak berjangka obligasi luar negeri.

Para analis melihat langkah-langkah terkoordinasi ini sebagai bagian dari dorongan strategis yang lebih besar. "Kami melihat internasionalisasi yuan akan semakin cepat pada tahun 2026 karena yuan secara bertahap muncul sebagai mata uang 'tempat berlindung yang aman', didukung oleh fundamental ekonomi dan perdagangan yang kuat," kata Liu dari Standard Chartered.

Dia memperkirakan momentum ini akan mengarah pada lebih banyak pendanaan global, penyelesaian lintas batas, dan investasi langsung yang dilakukan dalam mata uang Tiongkok.

Hong Kong bermitra dengan Bursa Emas Shanghai untuk meluncurkan sistem kliring pusat baru untuk emas, sebuah langkah strategis oleh China untuk meningkatkan pengaruhnya di pasar logam mulia yang sedang berkembang pesat.

Pemerintah Hong Kong menandatangani nota kesepahaman pada hari Senin yang melibatkan Bursa Emas Shanghai untuk membantu mendirikan Hong Kong Precious Metals Central Clearing Co. Bursa tersebut akan menyediakan keahlian teknis yang penting serta dukungan regulasi dan manajemen risiko untuk usaha baru ini.

Operasi uji coba untuk sistem kliring dijadwalkan akan dimulai akhir tahun ini.

Bursa Emas Shanghai, sebuah entitas yang beroperasi di bawah Bank Rakyat China (PBOC), akan memainkan peran kunci dalam menyusun aturan sistem baru dan menyetujui lembaga-lembaga yang berpartisipasi.

Fasilitas baru ini bertujuan "untuk menyediakan layanan kliring yang efisien dan andal untuk transaksi emas sesuai dengan standar internasional," kata Kepala Eksekutif Hong Kong John Lee pada upacara penandatanganan selama Forum Keuangan Asia.

Kepemimpinan untuk perusahaan baru ini juga telah ditetapkan, dengan Christopher Hui, sekretaris layanan keuangan dan perbendaharaan Hong Kong, diharapkan menjabat sebagai ketua. Seorang perwakilan dari Bursa Emas Shanghai akan bertindak sebagai wakilnya.

Inisiatif ini mendapat dukungan kuat dari bank sentral China. Zou Lan, wakil gubernur PBOC, menegaskan komitmen bank tersebut terhadap proyek ini.

"Bank Rakyat China akan mendukung Bursa Emas Shanghai dalam berpartisipasi dalam pengembangan sistem kliring emas Hong Kong melalui berbagai cara," kata Zou. Ia menambahkan bahwa kerja sama ini dirancang untuk membantu Hong Kong menjadi pusat perdagangan emas internasional dan memperdalam hubungannya dengan pasar emas global.

Selain itu, Zou mencatat bahwa kolaborasi ini akan memperkuat peran penting Hong Kong sebagai pasar luar negeri untuk yuan.

Langkah ini diambil seiring dengan berlanjutnya reli bersejarah harga emas di tengah ketidakpastian geopolitik global, dengan harga logam mulia tersebut menembus angka $5.000 per ons pada hari Senin.

China merupakan kekuatan dominan di pasar, sebagai produsen dan konsumen emas terbesar di dunia. Menurut Dewan Emas Dunia, negara tersebut memegang 7,7% cadangan emas global per September tahun lalu. China juga menjadi pembeli emas bersih selama 14 bulan berturut-turut, meningkatkan kepemilikan resminya menjadi 2.306 metrik ton.

Untuk mendukung ambisinya, pemerintah Hong Kong berencana untuk mengembangkan brankas emas dengan kapasitas lebih dari 2.000 ton dalam tiga tahun ke depan. Proyek ini akan memanfaatkan sistem manajemen pergudangan fisik Bursa Emas Shanghai untuk menawarkan penyimpanan yang aman bagi investor lokal dan internasional.

Hong Kong juga menjajaki insentif pajak untuk meningkatkan daya tariknya. Para pejabat sedang mempertimbangkan untuk menambahkan logam mulia ke dalam daftar "investasi yang memenuhi syarat" untuk mendapatkan keringanan pajak yang tersedia bagi dana dan kantor keluarga, sebuah langkah yang bertujuan untuk memperkuat status kota ini sebagai pusat keuangan global.

Bank Sentral Jepang (BOJ) pada hari Senin mengisyaratkan bahwa yen yang lemah kini memiliki dampak yang lebih besar dan lebih lama terhadap inflasi negara tersebut, karena perusahaan-perusahaan menjadi lebih agresif dalam meneruskan kenaikan biaya kepada konsumen.

Dalam analisis terperinci dari laporan prospek triwulanan, bank sentral menguraikan bagaimana guncangan mata uang secara langsung memicu kenaikan harga. Temuan tersebut menunjukkan bahwa efek inflasi dari yen yang lemah menjadi lebih besar dan lebih persisten daripada di masa lalu, sehingga semakin menekan BOJ untuk mempertimbangkan kenaikan suku bunga tambahan.

Studi BOJ mengidentifikasi pola yang jelas setelah penurunan nilai yen.

Pada awalnya, inflasi meningkat dalam tahun pertama karena perusahaan meneruskan kenaikan biaya impor. Namun, analisis tersebut mengungkapkan dampak yang sama signifikannya yang muncul tiga tahun kemudian. Efek "putaran kedua" ini didorong oleh penerusan kenaikan biaya tenaga kerja, yang semakin memperdalam inflasi dalam perekonomian.

Meskipun laporan tersebut mempelajari mekanisme guncangan yen yang lemah secara umum, laporan itu tidak secara langsung mengomentari level yen saat ini, yang baru-baru ini mencapai titik terendah untuk tahun 2024 terhadap dolar sebelum pulih.

Bank sentral mencatat bahwa perusahaan-perusahaan Jepang menunjukkan perilaku penetapan upah dan harga yang lebih aktif. Pergeseran ini meningkatkan kemungkinan siklus berkelanjutan di mana upah dan harga naik secara bersamaan.

"Ada kemungkinan upah dan inflasi akan melampaui ekspektasi," demikian pernyataan dalam laporan tersebut. Risiko ini menjadi lebih nyata jika perusahaan lebih aktif meneruskan biaya tenaga kerja kepada konsumen atau jika tekanan upah meningkat karena pasar kerja Jepang yang ketat.

Analisis terperinci ini menyusul keputusan BOJ pada hari Jumat untuk mempertahankan suku bunga tetap stabil. Terlepas dari keputusan tersebut, para pembuat kebijakan merilis perkiraan inflasi yang agresif dan menekankan kewaspadaan mereka terhadap risiko harga dari yen, yang menandakan niat jelas untuk terus menaikkan biaya pinjaman.

Konsensus pasar menunjukkan kenaikan suku bunga lagi pada bulan Juni atau Juli. Namun, beberapa sumber menyebutkan bahwa beberapa pejabat BOJ percaya langkah tersebut dapat terjadi lebih cepat dari yang diantisipasi pasar jika penurunan yen berlanjut, bahkan beberapa pihak memperkirakan kemungkinan tindakan tersebut pada bulan April.

Label putih

Data API

Web Plug-ins

Pembuat Poster

Program Afiliasi

Berdagang Instrumen Keuangan Seperti Saham, Mata Uang, Komoditas, Kontrak Berjangka, Obligasi, Dana, Atau Mata Uang Kripto Adalah Perilaku Berisiko Tinggi, Termasuk Kehilangan Sebagian Atau Seluruh Jumlah Investasi Anda, Sehingga Perdagangan Tidak Cocok Untuk Semua Investor.

Anda Harus Melakukan Uji Tuntas Anda Sendiri, Menggunakan Penilaian Anda Sendiri, Dan Berkonsultasi Dengan Penasihat Yang Memenuhi Syarat Saat Membuat Keputusan Keuangan Apa Pun. Konten Situs Web Ini Tidak Ditujukan Kepada Anda, Situasi Keuangan Atau Kebutuhan Anda Juga Tidak Diperhitungkan. Informasi Yang Terdapat Di Situs Web Ini Belum Tentu Tersedia Secara Waktu Nyata, Juga Belum Tentu Akurat. Setiap Pesanan Atau Keputusan Keuangan Lainnya Yang Anda Buat Sepenuhnya Menjadi Tanggung Jawab Anda Dan Anda Tidak Boleh Bergantung Pada Informasi Apa Pun Yang Disediakan Melalui Situs Web. Kami Tidak Memberikan Jaminan Apa Pun Untuk Informasi Apa Pun Di Situs Web Dan Tidak Bertanggung Jawab Atas Kerugian Transaksi Apa Pun Yang Mungkin Timbul Dari Penggunaan Informasi Apa Pun Di Situs Web.

Dilarang Menggunakan, Menyimpan, Menggandakan, Menampilkan, Memodifikasi, Menyebarluaskan Atau Mendistribusikan Data Yang Terdapat Dalam Situs Web Ini Tanpa Izin Tertulis Dari Situs Web Ini. Semua Hak Kekayaan Intelektual Dilindungi Oleh Pemasok Dan Bursa Yang Menyediakan Data Yang Terdapat Di Situs Web Ini.

Tidak Masuk

Masuk untuk mengakses lebih banyak fitur

Masuk

Daftar