Cotizaciones

Noticias

Análisis

Usuario

24/7

Calendario económico

Educación

Datos

- Nombres

- Último

- Anterior

Cuentas de Señal para Miembros

Todas las Cuentas de Señal

Todos los Concursos

Italia Ventas menoristas Intermensuales (SA) (Octubre)

Italia Ventas menoristas Intermensuales (SA) (Octubre)A:--

P: --

A: --

Zona Euro Empleo Interanual (SA) (Tercer trimestre)

Zona Euro Empleo Interanual (SA) (Tercer trimestre)A:--

P: --

A: --

Zona Euro PIB Final Interanual (Tercer trimestre)

Zona Euro PIB Final Interanual (Tercer trimestre)A:--

P: --

A: --

Zona Euro PIB Final Intertrimestral (Tercer trimestre)

Zona Euro PIB Final Intertrimestral (Tercer trimestre)A:--

P: --

A: --

Zona Euro Empleo Final Intertrimestral (SA) (Tercer trimestre)

Zona Euro Empleo Final Intertrimestral (SA) (Tercer trimestre)A:--

P: --

A: --

Zona Euro Empleo Final (SA) (Tercer trimestre)

Zona Euro Empleo Final (SA) (Tercer trimestre)A:--

P: --

Brasil IPP Intermensual (Octubre)

Brasil IPP Intermensual (Octubre)A:--

P: --

A: --

México Índice de confianza del consumidor (Noviembre)

México Índice de confianza del consumidor (Noviembre)A:--

P: --

A: --

Canada Tasa de desempleo (SA) (Noviembre)

Canada Tasa de desempleo (SA) (Noviembre)A:--

P: --

A: --

Canada Tasa de participación en el empleo (SA) (Noviembre)

Canada Tasa de participación en el empleo (SA) (Noviembre)A:--

P: --

A: --

Canada Empleo (SA) (Noviembre)

Canada Empleo (SA) (Noviembre)A:--

P: --

A: --

Canada Empleo a tiempo parcial (SA) (Noviembre)

Canada Empleo a tiempo parcial (SA) (Noviembre)A:--

P: --

A: --

Canada Empleo a tiempo completo (SA) (Noviembre)

Canada Empleo a tiempo completo (SA) (Noviembre)A:--

P: --

A: --

Estados Unidos Ingresos personales intermensuales (Septiembre)

Estados Unidos Ingresos personales intermensuales (Septiembre)A:--

P: --

A: --

Estados Unidos Índice de precios PCE interanual (SA) (Septiembre)

Estados Unidos Índice de precios PCE interanual (SA) (Septiembre)A:--

P: --

A: --

Estados Unidos Índice de precios PCE intermensual (Septiembre)

Estados Unidos Índice de precios PCE intermensual (Septiembre)A:--

P: --

A: --

Estados Unidos Gastos personales intermensuales (SA) (Septiembre)

Estados Unidos Gastos personales intermensuales (SA) (Septiembre)A:--

P: --

A: --

Estados Unidos Índice de precios PCE subyacente intermensual (Septiembre)

Estados Unidos Índice de precios PCE subyacente intermensual (Septiembre)A:--

P: --

A: --

Estados Unidos Índice de precios PCE subyacente interanual (Septiembre)

Estados Unidos Índice de precios PCE subyacente interanual (Septiembre)A:--

P: --

A: --

Estados Unidos UMich Inflación a 5 años preliminar interanual (Diciembre)

Estados Unidos UMich Inflación a 5 años preliminar interanual (Diciembre)A:--

P: --

A: --

Estados Unidos Gasto en consumo personal real Intermensual (Septiembre)

Estados Unidos Gasto en consumo personal real Intermensual (Septiembre)A:--

P: --

A: --

Estados Unidos Previsión de inflación a 5-10 años (Diciembre)

Estados Unidos Previsión de inflación a 5-10 años (Diciembre)A:--

P: --

A: --

Estados Unidos Expectativas de inflación a 1 año del consumidor UMich Final (Diciembre)

Estados Unidos Expectativas de inflación a 1 año del consumidor UMich Final (Diciembre)A:--

P: --

A: --

Estados Unidos Índice preliminar de confianza del consumidor UMich (Diciembre)

Estados Unidos Índice preliminar de confianza del consumidor UMich (Diciembre)A:--

P: --

A: --

Estados Unidos Expectativas de inflación a 1 año UMich Prelim (Diciembre)

Estados Unidos Expectativas de inflación a 1 año UMich Prelim (Diciembre)A:--

P: --

A: --

Estados Unidos Índice preliminar de expectativas de los consumidores UMich (Diciembre)

Estados Unidos Índice preliminar de expectativas de los consumidores UMich (Diciembre)A:--

P: --

A: --

Estados Unidos Perforación total Semanal

Estados Unidos Perforación total SemanalA:--

P: --

A: --

Estados Unidos Total semanal de perforaciones petrolíferas

Estados Unidos Total semanal de perforaciones petrolíferasA:--

P: --

A: --

Estados Unidos Coste laboral unitario Prelim. (Tercer trimestre)

Estados Unidos Coste laboral unitario Prelim. (Tercer trimestre)--

P: --

A: --

Estados Unidos Créditos al Consumo (SA) (Octubre)

Estados Unidos Créditos al Consumo (SA) (Octubre)A:--

P: --

A: --

China continental Reservas de divisas (Noviembre)

China continental Reservas de divisas (Noviembre)--

P: --

A: --

China continental Exportaciones interanuales (USD) (Noviembre)

China continental Exportaciones interanuales (USD) (Noviembre)--

P: --

A: --

China continental Importaciones Interanual (CNH) (Noviembre)

China continental Importaciones Interanual (CNH) (Noviembre)--

P: --

A: --

China continental Importaciones Interanual (USD) (Noviembre)

China continental Importaciones Interanual (USD) (Noviembre)--

P: --

A: --

China continental Importaciones (CNH) (Noviembre)

China continental Importaciones (CNH) (Noviembre)--

P: --

A: --

China continental Balanza Comercial (CNH) (Noviembre)

China continental Balanza Comercial (CNH) (Noviembre)--

P: --

A: --

China continental Exportaciones (Noviembre)

China continental Exportaciones (Noviembre)--

P: --

A: --

Japón Salarios Intermensuales (Octubre)

Japón Salarios Intermensuales (Octubre)--

P: --

A: --

Japón Balanza comercial (Octubre)

Japón Balanza comercial (Octubre)--

P: --

A: --

Japón Revisión intertrimestral del PIB nominal (Tercer trimestre)

Japón Revisión intertrimestral del PIB nominal (Tercer trimestre)--

P: --

A: --

Japón Balanza comercial a medida (SA) (Octubre)

Japón Balanza comercial a medida (SA) (Octubre)--

P: --

A: --

Japón Revisión intertrimestral del PIB anual (Tercer trimestre)

Japón Revisión intertrimestral del PIB anual (Tercer trimestre)--

P: --

China continental Exportaciones interanuales (CNH) (Noviembre)

China continental Exportaciones interanuales (CNH) (Noviembre)--

P: --

A: --

China continental Balanza Comercial (USD) (Noviembre)

China continental Balanza Comercial (USD) (Noviembre)--

P: --

A: --

Alemania Producción industrial intermensual (SA) (Octubre)

Alemania Producción industrial intermensual (SA) (Octubre)--

P: --

A: --

Zona Euro Índice Sentix de confianza de los inversores (Diciembre)

Zona Euro Índice Sentix de confianza de los inversores (Diciembre)--

P: --

A: --

Canada Indicadores adelantados intermensuales (Noviembre)

Canada Indicadores adelantados intermensuales (Noviembre)--

P: --

A: --

Canada Índice Nacional de Confianza Económica

Canada Índice Nacional de Confianza Económica--

P: --

A: --

Estados Unidos Índice de precios PCE de la Fed de Dallas Itermensual (Septiembre)

Estados Unidos Índice de precios PCE de la Fed de Dallas Itermensual (Septiembre)--

P: --

A: --

Estados Unidos Tasa de la subasta de Notas a 3 años

Estados Unidos Tasa de la subasta de Notas a 3 años--

P: --

A: --

Reino Unido Ventas minoristas totales BRC Interanual (Noviembre)

Reino Unido Ventas minoristas totales BRC Interanual (Noviembre)--

P: --

A: --

Reino Unido Ventas minoristas comparables BRC Interanual (Noviembre)

Reino Unido Ventas minoristas comparables BRC Interanual (Noviembre)--

P: --

A: --

Australia O/N (Prestamo ) Tasa clave

Australia O/N (Prestamo ) Tasa clave--

P: --

A: --

Declaración de tipos del RBA

Declaración de tipos del RBA Conferencia de prensa del RBA

Conferencia de prensa del RBA Alemania Exportaciones intermensuales (SA) (Octubre)

Alemania Exportaciones intermensuales (SA) (Octubre)--

P: --

A: --

Estados Unidos Índice NFIB de optimismo de las pequeñas empresas (SA) (Noviembre)

Estados Unidos Índice NFIB de optimismo de las pequeñas empresas (SA) (Noviembre)--

P: --

A: --

México IPC subyacente Interanual (Noviembre)

México IPC subyacente Interanual (Noviembre)--

P: --

A: --

México tasa de inflación de 12 meses (IPC) (Noviembre)

México tasa de inflación de 12 meses (IPC) (Noviembre)--

P: --

A: --

México IPP interanual (Noviembre)

México IPP interanual (Noviembre)--

P: --

A: --

Sin datos que coincidan

Gráficos Gratis para siempre

Charlar P&R con expertos Filtros Calendario económico Datos HerramientaMembresía CaracterísticasTendencias del mercado

Indicadores populares

Últimas perspecivas

Últimas perspecivas

Temas en Tendencia

Columnistas Principales

Última actualización

Etiqueta blanca

API de datos

Complementos web

Programa de afiliados

Ver todo

Sin datos

Netflix dijo el viernes que adquirirá el estudio y el negocio de streaming de Warner Bros. Discovery, el gigante legado de Hollywood detrás de “Harry Potter” y “Friends”, por 72 mil millones de dólares.

El gasto del consumidor estadounidense aumentó moderadamente en septiembre después de tres meses consecutivos de ganancias sólidas, lo que sugiere una pérdida de impulso en la economía al final del tercer trimestre debido a que un mercado laboral mediocre y un creciente costo de vida frenaron la demanda.

El informe del Departamento de Comercio del viernes también mostró que la inflación anual aumentó a su ritmo más rápido en casi un año y medio en septiembre. Los amplios aranceles impuestos por el presidente Donald Trump a las importaciones han elevado los precios al consumidor, aunque el aumento ha sido gradual.

Trump está recibiendo fuertes críticas de los estadounidenses frustrados por la alta inflación, y su índice de aprobación ha disminuido en las últimas semanas. Una encuesta de la Universidad de Michigan indicó que la opinión general de los hogares a principios de diciembre era "en general sombría, ya que los consumidores siguen citando la carga de los altos precios".

"Los fundamentos del consumo parecen desafiantes", afirmó Oliver Allen, economista sénior de Pantheon Macroeconomics. "El débil septiembre prepara el terreno para una mayor debilidad del consumo en el cuarto trimestre".

El gasto del consumidor, que representa más de dos tercios de la actividad económica, aumentó un 0,3% tras un aumento revisado a la baja del 0,5% en agosto, según informó la Oficina de Análisis Económico del Departamento de Comercio. Los economistas encuestados por Reuters habían pronosticado un aumento del 0,3% en el gasto del consumidor tras un aumento del 0,6% en agosto, según se informó previamente.

El informe se retrasó debido a un cierre gubernamental récord de 43 días. El aumento del gasto reflejó el aumento de precios, en particular de la gasolina y otros productos energéticos. El gasto en vehículos de motor, artículos recreativos y vehículos, así como en otros productos manufacturados de larga duración, disminuyó. El gasto en ropa y calzado disminuyó. El gasto total en bienes se mantuvo sin cambios.

El gasto en servicios aumentó un 0,4%, liderado por la vivienda y los servicios públicos. Los consumidores también incrementaron su gasto en atención médica, servicios financieros y seguros, así como en habitaciones de hotel y motel, y servicios de transporte como billetes de avión.

Los economistas han atribuido el aumento del gasto en servicios a los hogares de altos ingresos, cuya riqueza se vio impulsada por el repunte del mercado bursátil. El estancamiento del mercado laboral ha perjudicado a los hogares de ingresos medios y bajos, que también se ven afectados por los aranceles, según los economistas, creando lo que denominaron una economía en forma de K.

Los economistas de Goldman Sachs en una nota esta semana esperaban un débil crecimiento de los ingresos debido al tibio crecimiento del empleo y los recortes a los programas de asistencia gubernamental como los beneficios de Medicaid y el Programa de Asistencia Nutricional Suplementaria, anteriormente conocidos como cupones de alimentos, que pesarían sobre el gasto de los hogares de bajos ingresos en 2026.

Ajustado a la inflación, el gasto se mantuvo sin cambios tras aumentar un 0,2 % en agosto. Aun así, es probable que el gasto del consumidor creciera a un ritmo acelerado en el tercer trimestre, impulsando la economía en general. La Reserva Federal de Atlanta estima que el producto interior bruto creció a una tasa anualizada del 3,8 % en el trimestre julio-septiembre, lo que coincidiría con el ritmo del segundo trimestre.

La BEA publicará su estimación inicial retrasada del PIB del tercer trimestre el 23 de diciembre. Las empresas han absorbido los derechos de importación o han vendido el inventario acumulado antes de que entraran en vigor los impuestos, lo que limita el ritmo de aumento de la inflación.

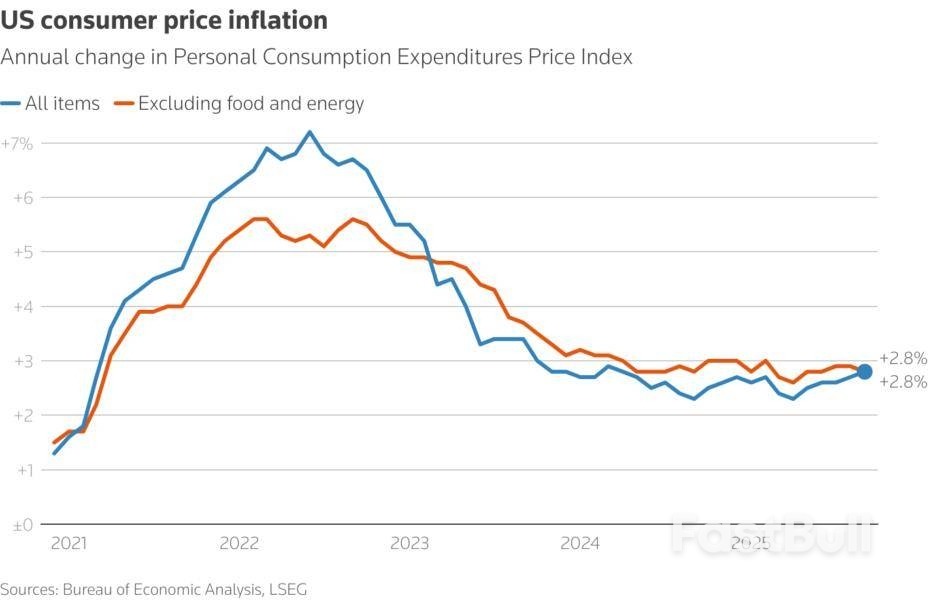

El Índice de Precios del Gasto de Consumo Personal (PCE) aumentó un 0,3% en septiembre, igualando el aumento de agosto, según la BEA. En los 12 meses hasta septiembre, el Índice de Precios del PCE avanzó un 2,8%. Este fue el mayor avance interanual desde abril de 2024, tras un aumento del 2,7% en agosto.

Excluyendo los componentes volátiles de alimentos y energía, el índice de precios PCE subió un 0,2% tras haber aumentado en el mismo margen en agosto. En los 12 meses hasta septiembre, el denominado índice de inflación subyacente aumentó un 2,8% tras haber subido un 2,9% en agosto.

La Reserva Federal monitorea los indicadores de precios del PCE para su objetivo de inflación del 2%. Algunos economistas afirmaron que los datos obsoletos de inflación del PCE favorecían que el banco central estadounidense recortara las tasas de interés el próximo miércoles. Los mercados financieros prácticamente han descontado un recorte de tasas de 25 puntos básicos, según la herramienta FedWatch de CME Group.

"Esto probablemente refuerza el argumento a favor de un recorte de tasas si la atención se centra en un mercado laboral debilitado en medio de presiones inflacionarias moderadas", dijo Olu Sonola, jefe de investigación económica de Estados Unidos en Fitch Ratings.

Europa se enfrenta a un "borramiento de la civilización" y algún día podría perder su condición de aliado confiable de Estados Unidos, dijo la administración Trump en un importante documento de estrategia, lo que provocó la indignación de los europeos que lo compararon con la retórica del Kremlin.

La nueva Estrategia de Seguridad Nacional, publicada en el sitio web de la Casa Blanca durante la noche del jueves al viernes, denunció a la Unión Europea como antidemocrática y dijo que el objetivo de Estados Unidos debería ser "ayudar a Europa a corregir su trayectoria actual".

Acusó a los gobiernos europeos de "subvertir los procesos democráticos", incluso de frustrar lo que dijo era una demanda del público europeo de poner fin a la guerra en Ucrania.

"A largo plazo, es más que plausible que, dentro de unas décadas a más tardar, algunos miembros de la OTAN pasen a tener una mayoría no europea", afirma el documento.

"Por lo tanto, es una pregunta abierta si verán su lugar en el mundo, o su alianza con Estados Unidos, de la misma manera que aquellos que firmaron la carta de la OTAN".

La UE se negó a hacer comentarios y hubo mayoritariamente silencio por parte de los líderes europeos en funciones, que han tenido cuidado de no antagonizar al presidente Donald Trump.

Pero ex funcionarios europeos describieron la retórica como impactante, incluso para los estándares de la administración Trump de hostilidad cada vez más abierta hacia los aliados tradicionales.

"Es un lenguaje que de otro modo sólo se encontraría en algunas mentes extrañas del Kremlin", dijo el ex primer ministro sueco Carl Bildt en X, describiendo el documento como "a la derecha de la extrema derecha en Europa".

Calificó de "extraño" que la única parte del mundo donde la estrategia veía una amenaza a la democracia fuera Europa.

El ex primer ministro letón Krisjanis Karins dijo a Reuters: "El país más feliz leyendo esto es Rusia".

"Moscú lleva años intentando romper el vínculo transatlántico, y ahora parece que el mayor perturbador de ese vínculo es el propio Estados Unidos, lo cual es lamentable", afirmó.

Un diplomático europeo, hablando bajo condición de anonimato, dijo: "El tono sobre Europa no es prometedor. Incluso peor que el discurso de Vance en Múnich en febrero", refiriéndose a un discurso hostil del vicepresidente J.D. Vance en una conferencia en Múnich que alarmó a las capitales europeas poco después de que Trump regresara al cargo.

El documento se hizo eco de algunos argumentos de los partidos políticos europeos de extrema derecha, que se han convertido en la principal oposición a los gobiernos de Alemania, Francia y otros aliados tradicionales de Estados Unidos. Parecía elogiarlos, afirmando que «la creciente influencia de los partidos patrióticos europeos» da «motivos para un gran optimismo».

Nathalie Tocci, directora del centro de estudios italiano Istituto Affari Internazionali, dijo que esto demostraba que la administración Trump estaba "en el negocio de destrozar Europa apoyando a nacionalistas de extrema derecha respaldados por Rusia".

La Estrategia de Seguridad Nacional es un documento publicado periódicamente por el poder ejecutivo de Estados Unidos que describe la visión del presidente sobre la política exterior y guía las decisiones del gobierno.

En un prólogo, Trump dijo que el documento de estrategia era "una hoja de ruta para garantizar que Estados Unidos siga siendo la nación más grande y exitosa en la historia de la humanidad".

El nuevo documento acusó a la Unión Europea de socavar la libertad política y la soberanía, censurar la libertad de expresión y reprimir la oposición política.

Los políticos y funcionarios europeos se han mostrado molestos por el tono de Washington, pero mientras se apresuran a reconstruir sus descuidados ejércitos para enfrentar la percibida amenaza de Rusia, todavía dependen en gran medida del apoyo militar estadounidense.

El documento señala que es de interés estratégico de Estados Unidos negociar una rápida solución en Ucrania y restablecer la "estabilidad estratégica" con Rusia.

Se publicó en medio de una estancada iniciativa de paz estadounidense, en la que Washington presentó un plan de paz que respaldaba las principales demandas de Rusia en la guerra que ya dura casi cuatro años.

"Una gran mayoría europea desea la paz, pero ese deseo no se traduce en políticas, en gran medida debido a la subversión de los procesos democráticos por parte de esos gobiernos (europeos)", afirmó.

El Banco de Canadá mantendrá su tipo de interés vigente a un día el 10 de diciembre, según todos los economistas encuestados por Reuters, la mayoría de los cuales pronosticaron tipos estables al menos hasta 2027.

Con la inflación disminuyendo y firmemente dentro del rango objetivo del banco central y la economía creciendo a un ritmo robusto, la necesidad de más recortes de tasas se ha reducido significativamente. Las ventas de viviendas en Canadá también recuperaron impulso en octubre, lo que sugiere que los bajos costos de endeudamiento están ayudando al mercado inmobiliario sensible a las tasas de interés, aunque la ayuda adicional del banco central será limitada.

El BoC mantendrá la tasa estable en el 2,25% la próxima semana, según los 33 economistas encuestados por Reuters del 2 al 5 de diciembre, en línea con los precios del mercado.

Después de aplicar recortes de tasas de 275 puntos básicos, uno de los más agresivos entre las economías del G10, el banco central señaló una detención de los recortes de tasas en octubre, citando una inflación estable.

"Con el Banco (BoC) prácticamente señalando que cree que ya terminó de recortar las tasas, es natural que ahora los pensamientos se dirijan a cuándo puede comenzar a ir en la otra dirección", dijo Douglas Porter, economista jefe de BMO Capital Markets.

"Dado que la oscura nube de incertidumbre comercial aún se cierne sobre la economía, y probablemente continuará así durante gran parte de 2026, creemos que es demasiado pronto para hablar de subidas de tipos".

Una mayoría de economistas, 18 de 29, predijeron que el BoC mantendrá las tasas estables al menos hasta 2027.

Esa perspectiva de tasas estables depende en parte de una economía que ha demostrado resiliencia frente a los aranceles estadounidenses, expandiéndose a un ritmo mejor de lo esperado del 2,6% el último trimestre, impulsada en parte por el gasto gubernamental.

A pesar de los recortes masivos de tasas del BoC, el mercado inmobiliario ha enfrentado dificultades en general este año, con precios de las viviendas disminuyendo alrededor de 3,2% hasta el momento.

Pero es probable que esa caída se detenga pronto, y se prevé que los precios aumenten un 1,8% y un 3,5% en promedio el próximo año y en 2027, respectivamente, según las medianas de una encuesta separada de Reuters a 14 analistas.

Nueve de los 11 analistas encuestados dijeron que la asequibilidad para los compradores de vivienda por primera vez también mejorará durante el próximo año.

"Los recortes de las tasas de interés del BoC en septiembre y octubre mejoraron aún más la asequibilidad para los compradores, reduciendo los costos de propiedad en un momento en que los valores de las viviendas se han moderado en algunas partes del país durante el año pasado", señaló Robert Hogue, economista jefe adjunto de RBC.

"Las reducciones de tasas probablemente atraerán más compradores al mercado, liberando parte de la demanda acumulada durante el período de elevados costos de endeudamiento".

El último presupuesto federal, el primero de Mark Carney como primer ministro, propuso una inversión total de 280.000 millones de dólares canadienses, que incluye 25.000 millones de dólares canadienses en vivienda, durante los próximos cinco años.

Una gran mayoría de analistas, 8 de cada 10, que respondieron una pregunta adicional dijeron que las iniciativas del gobierno en el reciente presupuesto para ayudar a construir más viviendas y aliviar los problemas de oferta de viviendas eran un paso en la dirección correcta.

Aunque dos dijeron que no eran suficientes, ninguno eligió "útil" o "muy útil".

"Es útil ver un compromiso por parte de los gobiernos de tomar en serio la financiación de la vivienda social, aunque la cantidad de financiación hasta el momento es débil", dijo Peter Norman, economista jefe de Altus Group.

"El presupuesto de 2025 hará poco para ayudar a mejorar la situación económica actual que implica mejorar la oferta de viviendas nuevas en los principales mercados".

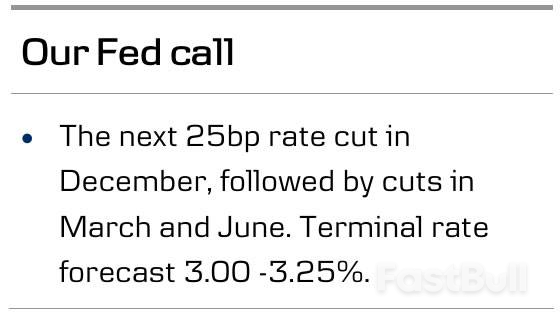

Los mercados estiman que el recorte de 25 puntos básicos del tipo de interés objetivo de la próxima semana es prácticamente un hecho, pero las perspectivas para 2026, tanto en términos de tipos como de liquidez, siguen siendo mucho menos claras. Prevemos que Powell se opondrá a las expectativas de que los recortes de tipos secuenciales continúen a principios de 2026, haciéndose eco del mensaje de octubre y reflejando la gran diversidad de opiniones dentro del FOMC. Aplicar deliberadamente un recorte de política monetaria restrictivo es una decisión de consenso.

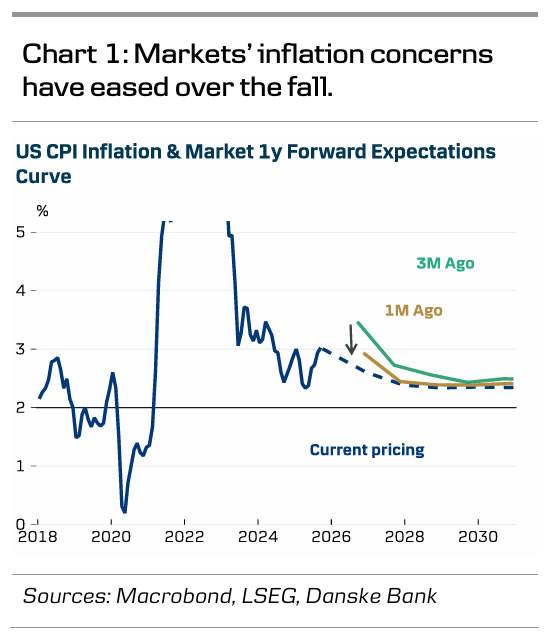

Si bien los datos macroeconómicos recientes no han aportado señales decisivas desde octubre, creemos que la disminución observada en las expectativas de inflación de los mercados hace que un nuevo recorte de tipos sea más aceptable incluso para los más conservadores (gráfico 1). Las condiciones financieras generales se han endurecido ligeramente, a medida que los tipos reales a corto plazo han aumentado.

Es probable que Jeffrey Schmid reitere su desacuerdo a favor de mantener la tasa, y podría contar con el apoyo de Susan Collins y/o Alberto Musalem. Austan Goolsbee, de la Fed de Chicago, también preparó a los mercados en noviembre al afirmar que no ve nada malo en discrepar. Por otro lado, los gobernadores nominados por Trump, Waller, Bowman y Miran, junto con John Williams, de la Fed de Nueva York, conforman la columna vertebral del bando moderado.

Vemos una buena probabilidad de que la Fed detenga su ciclo de flexibilización monetaria en enero, ya que tres de los cuatro nuevos votantes de 2026 (Hammack, Kashkari y Logan) se han opuesto abiertamente a la decisión de octubre de recortar la tasa. En nuestro escenario base, esperamos recortes finales de 25 puntos básicos en marzo y junio. Es probable que los puntos actualizados reflejen la creciente diversidad de opiniones incluso para finales de 2026. Las previsiones macroeconómicas presentarán cambios más superficiales; esperamos una ligera revisión positiva del pronóstico del PIB para 2026, mientras que las perspectivas de inflación probablemente se mantendrán prácticamente sin cambios.

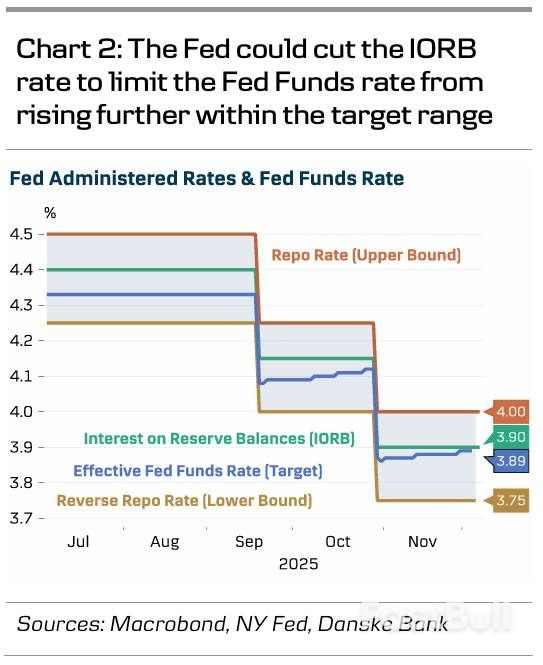

La Reserva Federal finalizó formalmente la reducción de su balance a principios de diciembre, pero la liquidez sigue siendo restrictiva. La tasa efectiva de los fondos federales ha aumentado ligeramente dentro del rango objetivo, y la SOFR se negociaba por encima del límite superior hacia finales de mes. Si bien la liquidez no es una preocupación inminente en nuestra opinión, la Reserva Federal podría anunciar con antelación una expansión orgánica del balance, o una expansión cuantitativa gradual, a partir de 2026. Como alternativa, la Reserva Federal podría reducir la tasa de interés de los saldos de reservas (IORB) en 5 puntos básicos adicionales para limitar un aumento adicional de la tasa de los fondos federales, aunque consideramos que la primera opción es más probable que la segunda.

Etiqueta blanca

API de datos

Complementos web

Creador de carteles

Programa de afiliados

El riesgo de pérdida en el comercio de activos financieros como acciones, divisas, materias primas, futuros, bonos, ETF o criptomonedas puede ser considerable. Puede sufrir una pérdida total de los fondos que deposita con su corredor. Por lo tanto, debe considerar cuidadosamente si dicha negociación es adecuada para usted tomando en cuenta sus circunstancias y recursos financieros.

No se debe considerar invertir sin llevar a cabo, su propia diligencia de manera minuciosa o consultar con sus asesores financieros. Nuestro contenido web puede no ser adecuado para usted, ya que no conocemos su situación financiera ni sus necesidades de inversión. Es posible que nuestra información financiera tenga latencia o contenga inexactitudes, por lo que usted debe ser completamente responsable de cualquiera de sus transacciones y decisiones de inversión. La empresa no se hará responsable de su capital perdido.

Sin obtener el permiso del sitio web, no se le permite copiar los gráficos, textos o marcas comerciales del sitio web. Los derechos de propiedad intelectual sobre los contenidos o datos incorporados a este sitio web pertenecen a sus proveedores y comerciantes de intercambio.

No conectado

Inicia sesión para acceder a más funciones

Membresía FastBull

Todavia no

Comprar

Iniciar sesión

Registrarse