Cotizaciones

Noticias

Análisis

Usuario

24/7

Calendario económico

Educación

Datos

- Nombres

- Último

- Anterior

Cuentas de Señal para Miembros

Todas las Cuentas de Señal

Todos los Concursos

Estados Unidos Índice de nuevos pedidos de la Fed de Dallas (Enero)

Estados Unidos Índice de nuevos pedidos de la Fed de Dallas (Enero)A:--

P: --

A: --

Estados Unidos Tasa promedio de la subasta de Notas a 2 años

Estados Unidos Tasa promedio de la subasta de Notas a 2 añosA:--

P: --

A: --

Reino Unido Índice de precios de consumo BRC Interanual (Enero)

Reino Unido Índice de precios de consumo BRC Interanual (Enero)A:--

P: --

A: --

China continental Beneficio industrial interanual (A la fecha) (Diciembre)

China continental Beneficio industrial interanual (A la fecha) (Diciembre)A:--

P: --

A: --

Alemania Tasa promedio de la subasta de Schatz a 2 años

Alemania Tasa promedio de la subasta de Schatz a 2 añosA:--

P: --

A: --

México Balanza comercial (Diciembre)

México Balanza comercial (Diciembre)A:--

P: --

A: --

Estados Unidos Ventas semanales al por menor en el sector comercial Interanual

Estados Unidos Ventas semanales al por menor en el sector comercial InteranualA:--

P: --

A: --

Estados Unidos Índice interanual de precios de la vivienda en 20 ciudades S&P/CS (no SA) (Noviembre)

Estados Unidos Índice interanual de precios de la vivienda en 20 ciudades S&P/CS (no SA) (Noviembre)A:--

P: --

A: --

Estados Unidos Índice intermensual de precios de la vivienda en 20 ciudades S&P/CS (SA) (Noviembre)

Estados Unidos Índice intermensual de precios de la vivienda en 20 ciudades S&P/CS (SA) (Noviembre)A:--

P: --

Estados Unidos Índice de precios de la vivienda FHFA Intermensual (Noviembre)

Estados Unidos Índice de precios de la vivienda FHFA Intermensual (Noviembre)A:--

P: --

A: --

Estados Unidos Índice de precios de la vivienda FHFA (Noviembre)

Estados Unidos Índice de precios de la vivienda FHFA (Noviembre)A:--

P: --

A: --

Estados Unidos Ïndice de precios de las viviendas FHFA Interanual (Noviembre)

Estados Unidos Ïndice de precios de las viviendas FHFA Interanual (Noviembre)A:--

P: --

Estados Unidos Índice interanual de precios de la vivienda en las 10 ciudades de S&P/CS (Noviembre)

Estados Unidos Índice interanual de precios de la vivienda en las 10 ciudades de S&P/CS (Noviembre)A:--

P: --

A: --

Estados Unidos Índice intermensual de precios de la vivienda en 10 ciudades S&P/CS (NO SA) (Noviembre)

Estados Unidos Índice intermensual de precios de la vivienda en 10 ciudades S&P/CS (NO SA) (Noviembre)A:--

P: --

A: --

Estados Unidos Índice S&P/CS de precios de la vivienda en 20 ciudades (no SA) (Noviembre)

Estados Unidos Índice S&P/CS de precios de la vivienda en 20 ciudades (no SA) (Noviembre)A:--

P: --

A: --

Estados Unidos Índice intermensual de precios de la vivienda en 20 ciudades S&P/CS (no SA) (Noviembre)

Estados Unidos Índice intermensual de precios de la vivienda en 20 ciudades S&P/CS (no SA) (Noviembre)A:--

P: --

A: --

Estados Unidos Índice compuesto manufacturero de la Fed de Richmond (Enero)

Estados Unidos Índice compuesto manufacturero de la Fed de Richmond (Enero)A:--

P: --

A: --

Estados Unidos Índice de situación actual del Conference Board (Enero)

Estados Unidos Índice de situación actual del Conference Board (Enero)A:--

P: --

A: --

Estados Unidos Índice de expectativas de los consumidores del Conference Board (Enero)

Estados Unidos Índice de expectativas de los consumidores del Conference Board (Enero)A:--

P: --

A: --

Estados Unidos Índice de envíos manufactureros de la Fed de Richmond (Enero)

Estados Unidos Índice de envíos manufactureros de la Fed de Richmond (Enero)A:--

P: --

A: --

Estados Unidos Índice de ingresos por servicios de la Fed de Richmond (Enero)

Estados Unidos Índice de ingresos por servicios de la Fed de Richmond (Enero)A:--

P: --

A: --

Estados Unidos Índice de confianza del consumidor del Conference Board (Enero)

Estados Unidos Índice de confianza del consumidor del Conference Board (Enero)A:--

P: --

Estados Unidos Tasa promedio de la subasta de Notas a 5 años

Estados Unidos Tasa promedio de la subasta de Notas a 5 añosA:--

P: --

A: --

Estados Unidos Existencias semanales de petróleo refinado API

Estados Unidos Existencias semanales de petróleo refinado APIA:--

P: --

A: --

Estados Unidos Existencias semanales de crudo API

Estados Unidos Existencias semanales de crudo APIA:--

P: --

A: --

Estados Unidos Existencias semanales de gasolina API

Estados Unidos Existencias semanales de gasolina APIA:--

P: --

A: --

Estados Unidos Existencias semanales de petróleo API Cushing

Estados Unidos Existencias semanales de petróleo API CushingA:--

P: --

A: --

Australia Media recortada del IPC interanual del RBA (Cuarto trimestre)

Australia Media recortada del IPC interanual del RBA (Cuarto trimestre)A:--

P: --

A: --

Australia IPC Interanual (Cuarto trimestre)

Australia IPC Interanual (Cuarto trimestre)A:--

P: --

A: --

Australia IPC Intertrimestral (Cuarto trimestre)

Australia IPC Intertrimestral (Cuarto trimestre)A:--

P: --

A: --

Alemania Ïndice de confianza del consumir GfK (SA) (Febrero)

Alemania Ïndice de confianza del consumir GfK (SA) (Febrero)--

P: --

A: --

Alemania Tasa promedio de la subasta Bund a 10 años

Alemania Tasa promedio de la subasta Bund a 10 años--

P: --

A: --

India Índice de producción industrial interanual (Diciembre)

India Índice de producción industrial interanual (Diciembre)--

P: --

A: --

India Producción manufacturera intermensual (Diciembre)

India Producción manufacturera intermensual (Diciembre)--

P: --

A: --

Estados Unidos Índice de actividad de solicitudes hipotecarias de la MBA MDT

Estados Unidos Índice de actividad de solicitudes hipotecarias de la MBA MDT--

P: --

A: --

Canada Tipo objetivo a un día

Canada Tipo objetivo a un día--

P: --

A: --

Informe de política monetaria del BOC

Informe de política monetaria del BOC Estados Unidos Variación semanal de las existencias de crudo de la EIA en Cushing, Oklahoma

Estados Unidos Variación semanal de las existencias de crudo de la EIA en Cushing, Oklahoma--

P: --

A: --

Estados Unidos Variación semanal de las existencias de crudo de la EIA en Cushing, Oklahoma

Estados Unidos Variación semanal de las existencias de crudo de la EIA en Cushing, Oklahoma--

P: --

A: --

Estados Unidos Proyección de la demanda semanal de crudo de la EIA en función de la producción

Estados Unidos Proyección de la demanda semanal de crudo de la EIA en función de la producción--

P: --

A: --

Estados Unidos Cambios en las importaciones semanales de crudo de la EIA

Estados Unidos Cambios en las importaciones semanales de crudo de la EIA--

P: --

A: --

Estados Unidos Variación semanal de las existencias de gasóleo de calefacción de la EIA

Estados Unidos Variación semanal de las existencias de gasóleo de calefacción de la EIA--

P: --

A: --

Estados Unidos Variación semanal de las existencias de gasolina de la EIA

Estados Unidos Variación semanal de las existencias de gasolina de la EIA--

P: --

A: --

Conferencia de prensa del BOC

Conferencia de prensa del BOC Rusia IPP Intermensual (Diciembre)

Rusia IPP Intermensual (Diciembre)--

P: --

A: --

Rusia IPP interanual (Diciembre)

Rusia IPP interanual (Diciembre)--

P: --

A: --

Estados Unidos Tipo mínimo de tipos del FOMC (tipo de repo inverso a un día)

Estados Unidos Tipo mínimo de tipos del FOMC (tipo de repo inverso a un día)--

P: --

A: --

Estados Unidos Tasa efectiva de exceso de reservas

Estados Unidos Tasa efectiva de exceso de reservas--

P: --

A: --

Estados Unidos Objetivo del tipo de los fondos federales

Estados Unidos Objetivo del tipo de los fondos federales--

P: --

A: --

Estados Unidos Límite de tipos del FOMC (índice de exceso de reservas)

Estados Unidos Límite de tipos del FOMC (índice de exceso de reservas)--

P: --

A: --

Declaración del FOMC

Declaración del FOMC Conferencia de prensa del FOMC

Conferencia de prensa del FOMC Brasil Tipo de interes Selic

Brasil Tipo de interes Selic--

P: --

A: --

Australia Índice de precios de importación interanual (Cuarto trimestre)

Australia Índice de precios de importación interanual (Cuarto trimestre)--

P: --

A: --

Japón Ïndice de confianza del consumo domestico (Enero)

Japón Ïndice de confianza del consumo domestico (Enero)--

P: --

A: --

Turquia Índice de Confianza Económica (Enero)

Turquia Índice de Confianza Económica (Enero)--

P: --

A: --

Zona Euro Oferta monetaria M3(SA) (Diciembre)

Zona Euro Oferta monetaria M3(SA) (Diciembre)--

P: --

A: --

Zona Euro Crédito al sector privado Interanual (Diciembre)

Zona Euro Crédito al sector privado Interanual (Diciembre)--

P: --

A: --

Zona Euro Crecimiento anual del dinero M3 (Diciembre)

Zona Euro Crecimiento anual del dinero M3 (Diciembre)--

P: --

A: --

Zona Euro Oferta monetaria M3 a 3 meses Interanual (Diciembre)

Zona Euro Oferta monetaria M3 a 3 meses Interanual (Diciembre)--

P: --

A: --

Sudáfrica IPP interanual (Diciembre)

Sudáfrica IPP interanual (Diciembre)--

P: --

A: --

Sin datos que coincidan

Gráficos Gratis para siempre

Charlar P&R con expertos Filtros Calendario económico Datos HerramientaMembresía CaracterísticasTendencias del mercado

Indicadores populares

Últimas perspecivas

Últimas perspecivas

Temas en Tendencia

Columnistas Principales

Última actualización

Etiqueta blanca

API de datos

Complementos web

Programa de afiliados

Ver todo

Sin datos

La primera venta de bonos a 20 años de Alemania atrajo pedidos por 72.000 millones de euros por un total de 6.500 millones de euros, lo que indica una fuerte demanda de deuda soberana.

Alemania ha recaudado con éxito 6.500 millones de euros en su primera venta de nuevos bonos gubernamentales a 20 años, atrayendo una avalancha de pedidos de inversores casi récord que indica un intenso apetito por la deuda soberana.

La emisión del nuevo bono con vencimiento en mayo de 2047 atrajo pedidos superiores a 72.000 millones de euros, apenas por debajo del récord nacional establecido para un bono a 30 años hace dos años. Según fuentes familiarizadas con la operación, el precio final se fijó en dos puntos básicos por encima de bonos comparables, ligeramente por debajo de la previsión inicial.

Esta venta histórica forma parte de una estrategia gubernamental más amplia para aumentar su oferta de deuda y ampliar su gama de vencimientos. Esta medida se produce tras la flexibilización de los estrictos límites de endeudamiento el año pasado, en un esfuerzo por revitalizar la mayor economía de Europa.

La exitosa emisión alemana destaca un inicio de año históricamente activo para las ventas globales de bonos, ya que los prestatarios aprovechan la fuerte demanda de los inversores. Otros países europeos, como Italia y Portugal, también han registrado recientemente pedidos récord para sus emisiones de deuda.

Las autoridades financieras anticiparon un fuerte interés, en parte debido a una revisión del sistema de pensiones holandés (el más grande de la región), que ha reducido el apetito por los bonos a 30 años y ha desplazado el foco hacia los vencimientos intermedios.

"Ha sido un excelente comienzo de año para todas estas sindicaciones", afirmó Evelyne Gomez-Liechti, estratega de Mizuho International plc. "Los inversores están satisfechos con el riesgo alemán en los niveles de rendimiento actuales".

Un factor clave de la alta demanda es el atractivo de los rendimientos actuales. Los rendimientos de los bonos alemanes a 20 años se cotizan en torno al 3,39%, cerca del máximo de 14 años alcanzado el mes pasado.

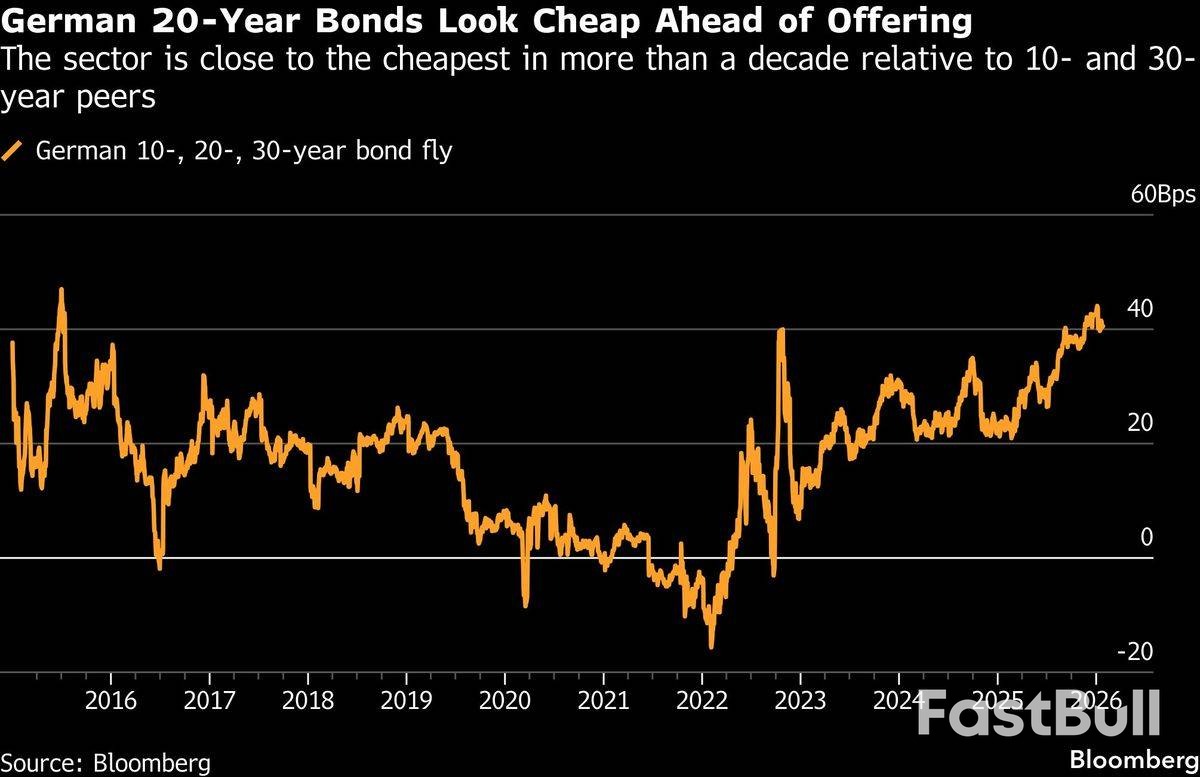

Además, este vencimiento de bono en particular se considera relativamente barato. En comparación con sus pares a 10 y 30 años, el sector a 20 años cotiza cerca de su nivel más asequible en más de una década, lo que lo convierte en una oportunidad atractiva para los inversores.

Si bien Alemania ha vendido ocasionalmente deuda con este vencimiento en la última década, se trataba de bonos emitidos originalmente con plazos más largos que se fueron acortando con el tiempo. Esta venta marca la primera nueva emisión dirigida específicamente al segmento de 20 años.

"El segmento de 20 años se está desarrollando para satisfacer la demanda", señaló Tammo Diemer, codirector de la agencia financiera de Alemania, cuando se anunció el plan por primera vez el mes pasado.

La decisión de lanzar un nuevo bono a 20 años se enmarca en un contexto histórico. Hace cinco años, Estados Unidos tuvo dificultades para encontrar compradores constantes cuando reintrodujo sus propios bonos a 20 años. Una subasta notablemente deficiente en mayo de ese año incluso desencadenó una ola de ventas generalizada en el mercado.

Steven Mnuchin, quien se desempeñó como secretario del Tesoro durante la presidencia de Donald Trump y restableció el bono, admitió más tarde que la medida fue "costosa para el contribuyente".

Sin embargo, el apetito del mercado parece haber evolucionado. Una reciente venta estadounidense de bonos a 20 años tuvo un sobreprecio, el segundo más alto registrado, lo que indica que la demanda de los inversores por este vencimiento está mejorando.

Alemania optó por una sindicación de deuda, un método que suele ser más costoso que una subasta convencional, pero que permite a los gobiernos captar grandes sumas rápidamente y diversificar su base de inversores. Entre los colocadores de la operación se encontraban Barclays plc, BNP Paribas SA, Citigroup Inc, Deutsche Bank AG, JPMorgan Chase Co y Morgan Stanley.

La fuerte demanda de deuda alemana no se limitó a esta oferta. El martes, la agencia financiera también vendió nuevos bonos a dos años mediante una subasta estándar, que también generó un gran interés por parte de los inversores.

El Banco Nacional Checo (CNB) podría considerar un pequeño recorte de la tasa de interés en su próxima reunión de política monetaria, impulsado principalmente por los cambios económicos que ocurren fuera del país, según el vicegobernador Jan Frait.

En una entrevista el lunes, Frait sugirió que las presiones externas, como los posibles recortes de tasas por parte de otros bancos centrales importantes, son ahora una consideración central para el directorio del CNB.

"En mi opinión, las fuerzas externas son exactamente lo que se tratará y debería tratar la reunión", dijo Frait, describiéndolas como un "conjunto muy, muy fuerte de factores".

Este enfoque en las tendencias internacionales marca un giro significativo, ya que la economía checa muestra señales que normalmente respaldarían el mantenimiento de tasas de interés más altas. Frait reconoció que la recuperación interna, un mercado laboral ajustado, el aumento de los salarios y una política fiscal laxa son argumentos en contra de la flexibilización monetaria.

"La evolución del mercado laboral y de los salarios fueron realmente un argumento a favor de mantener unos tipos de interés relativamente más altos", afirmó.

A pesar de estos fuertes indicadores locales, el vicegobernador proyectó que las tasas probablemente se mantendrán estables o caerán en un máximo de 50 puntos básicos en el transcurso del año.

La última medida de política monetaria del banco central fue en mayo de 2025, cuando redujo su principal tasa repo a la mitad, al 3,50%, antes de hacer una pausa.

Inicialmente, el Banco Central de la Reserva (BCN) había señalado que su próximo ajuste probablemente sería una subida de tipos. Sin embargo, la junta directiva modificó su perspectiva en diciembre, modificando su evaluación oficial del riesgo para el cumplimiento de su objetivo de inflación del 2% de "inflacionario" a "neutral". Este ajuste abrió la puerta a debates sobre posibles recortes de tipos.

La próxima reunión del banco, el 5 de febrero, será crucial, ya que los miembros de la junta revisarán las nuevas previsiones económicas junto con su decisión sobre las tasas de interés. Frait subrayó la importancia de la formulación de políticas preventivas, pero no reveló su intención de votar.

El primer ministro Narendra Modi anunció un ambicioso plan para atraer US$100 mil millones (RM395.45 mil millones) en inversiones al sector de petróleo y gas de la India para finales de la década. En una videoconferencia durante la conferencia India Energy Week, Modi describió una estrategia centrada en expandir la perforación en territorios previamente restringidos.

Para respaldar este impulso, India también planea aumentar su capacidad de refinación en un millón de barriles diarios, alcanzando un total de seis millones. Esta medida demuestra un compromiso a largo plazo con el procesamiento energético nacional y ofrece una perspectiva de demanda estable para las posibles empresas de exploración.

La nueva iniciativa busca abordar una vulnerabilidad económica de larga data. Durante décadas, la producción petrolera de la India no ha logrado satisfacer el aumento de la demanda, lo que obliga al país a importar el 90% de su petróleo crudo y la mitad de sus necesidades de gas natural.

Esta fuerte dependencia de la energía extranjera supone una importante pérdida de las reservas de divisas del país. Tan solo en diciembre, las importaciones de petróleo y gas representaron el 17% del valor total de los bienes exportados desde el extranjero.

En la actualidad, la producción petrolera interna de la India promedia sólo 550.000 barriles por día, comparable a la producción combinada de los miembros de la OPEP Congo y Gabón, pero sólo una pequeña fracción del consumo total del país.

Para revertir esta tendencia, India está abriendo casi un millón de kilómetros cuadrados de áreas previamente delimitadas a la exploración de petróleo y gas. Este nuevo territorio se suma a los 170 bloques ya disponibles para la perforación.

Un componente clave de esta estrategia es la Misión Nacional de Exploración en Aguas Profundas, lanzada en agosto pasado. Sus objetivos incluyen:

• Desbloqueo de entre 600 millones y 1.200 millones de toneladas de reservas de petróleo y gas.

• Perforación de 40 nuevos pozos salvajes para descubrir nuevos yacimientos.

• Duplicar las reservas del país para 2032.

• Triplicar la producción interna para 2047.

• Reducir en última instancia la dependencia de las importaciones en un 88%.

Banco Central

Bonos

Comentarios de los funcionarios

Opiniones de los comerciantes

Económico

Noticias diarias

Los rendimientos de los bonos del gobierno indio subieron a un máximo de casi 11 meses el martes, ya que las preocupaciones sobre el gran endeudamiento gubernamental y la escasa liquidez eclipsaron el apoyo del banco central.

El rendimiento del bono de referencia a 10 años con vencimiento en 2035 y una tasa del 6,48% cerró en el 6,7194%, su nivel más alto desde el 4 de marzo. Este fue un aumento notable respecto del cierre anterior del 6,6635% el viernes, luego de un feriado en el mercado el lunes.

Un factor clave de la liquidación fue la importante oferta de nueva deuda de los gobiernos estatales. Los estados vendieron 398 mil millones de rupias en bonos con rendimientos ligeramente elevados, lo que contribuyó a la presión del mercado.

Esto forma parte de una tendencia más amplia, ya que los estados han anunciado un plan de endeudamiento récord de 5 billones de rupias para el trimestre enero-marzo. Para aumentar la preocupación de los inversores, se espera que el gobierno central anuncie su propio plan de endeudamiento bruto récord para el próximo año fiscal, estimado entre 16 y 17,5 billones de rupias. Los operadores temen que este exceso de oferta siga lastrando los precios de los bonos.

El aumento de los rendimientos se produjo a pesar de un anuncio reciente del Banco de la Reserva de la India (RBI). Tras el cierre del mercado del viernes, el banco central anunció que inyectaría más de 23 000 millones de dólares de liquidez al sistema bancario.

Sin embargo, el impacto positivo de este anuncio fue eclipsado por la oferta inmediata y sustancial de nueva deuda que llegó al mercado.

Los rendimientos de los bonos indios llevan semanas subiendo, a pesar de que el Banco de la Reserva de la India (RBI) ya ha recortado los tipos de interés en 100 puntos básicos este año y ha realizado compras récord de bonos. Esto refleja una dinámica compleja en la que la oferta de deuda supera la demanda.

La situación se ha agravado por la persistente escasez de liquidez en el sistema bancario, que ha atenuado el efecto de los recortes de tipos del RBI.

En una nota, un economista de BofA Securities observó: "A pesar de que el RBI reanudó su ciclo de reducción de tasas en diciembre, la transmisión de tasas se ha estancado significativamente gracias a las estrictas condiciones de liquidez".

Los datos muestran que el superávit de liquidez bancaria promedio de la India fue de tan solo el 0,2 % de los depósitos bancarios en enero, con un promedio diario de 569 000 millones de rupias. Esto está muy por debajo del objetivo declarado del RBI de mantener el superávit entre el 0,6 % y el 1 %, según lo mencionado por el gobernador Sanjay Malhotra.

El impacto de la liquidez ajustada también fue visible en el mercado de swaps de índices nocturnos (OIS), donde la curva se empinó.

• El OIS a un año bajó ligeramente a 5,5925%.

• La tasa OIS a dos años subió 3,25 puntos básicos a 5,76%.

• La tasa OIS a cinco años subió 4,25 puntos básicos a 6,18%.

Corea del Norte lanzó múltiples misiles balísticos hacia el mar el martes, coincidiendo con las conversaciones de defensa de alto nivel entre Estados Unidos y Corea del Sur. Funcionarios de Seúl y Tokio identificaron los proyectiles como probables misiles de corto alcance, continuando así la pauta de pruebas de armas de Pyongyang.

El lanzamiento subraya las tensiones regionales mientras Washington y Seúl trabajan para modernizar su alianza militar y redefinir el papel de Estados Unidos en la disuasión de las amenazas norcoreanas.

El Estado Mayor Conjunto de Corea del Sur informó que los misiles fueron disparados desde una zona cercana a Pyongyang aproximadamente a las 15:50 hora local. Los proyectiles recorrieron unos 350 kilómetros (217 millas) antes de impactar en el mar frente a la costa este de Corea del Norte.

Las autoridades japonesas proporcionaron más detalles. La guardia costera japonesa detectó el lanzamiento del misil y registró una altitud máxima de 80 km. El primer ministro, Sanae Takaichi, confirmó que los misiles no impactarían en Japón.

Tanto Corea del Sur como Japón condenaron rápidamente el lanzamiento como una violación de los acuerdos internacionales.

• Corea del Sur: La Oficina de Seguridad Nacional calificó la prueba como una "actividad provocativa" e instó a Corea del Norte a detener inmediatamente sus lanzamientos de misiles balísticos, que desafían las resoluciones del Consejo de Seguridad de la ONU.

• Japón: El gobierno japonés emitió un comunicado en el que calificó los repetidos lanzamientos como una amenaza para la paz y la seguridad de Japón, la región y la comunidad internacional. Tokio presentó una enérgica protesta ante Pyongyang, describiendo la acción como un grave problema que afecta la seguridad pública.

La prueba del misil ocurrió mientras un alto funcionario del Departamento de Defensa de Estados Unidos visitaba Corea del Sur para discutir el futuro de la defensa conjunta de ambos países. Las conversaciones se han centrado en la modernización de su alianza, y Washington, según se informa, está explorando un papel más limitado en la defensa directa contra Corea del Norte.

En los últimos meses, Corea del Norte ha probado frecuentemente misiles de corto alcance y cohetes de lanzamiento múltiple, que afirma son esenciales para su arsenal nuclear táctico.

El interés mundial en los misiles balísticos de corto alcance y la artillería de Pyongyang se ha intensificado tras el suministro de estas armas a Rusia. En virtud de un pacto de defensa mutua de 2024, se han utilizado armas norcoreanas en la guerra contra Ucrania, lo que aumenta la importancia de su continuo desarrollo armamentístico.

Etiqueta blanca

API de datos

Complementos web

Creador de carteles

Programa de afiliados

El riesgo de pérdida en el comercio de activos financieros como acciones, divisas, materias primas, futuros, bonos, ETF o criptomonedas puede ser considerable. Puede sufrir una pérdida total de los fondos que deposita con su corredor. Por lo tanto, debe considerar cuidadosamente si dicha negociación es adecuada para usted tomando en cuenta sus circunstancias y recursos financieros.

No se debe considerar invertir sin llevar a cabo, su propia diligencia de manera minuciosa o consultar con sus asesores financieros. Nuestro contenido web puede no ser adecuado para usted, ya que no conocemos su situación financiera ni sus necesidades de inversión. Es posible que nuestra información financiera tenga latencia o contenga inexactitudes, por lo que usted debe ser completamente responsable de cualquiera de sus transacciones y decisiones de inversión. La empresa no se hará responsable de su capital perdido.

Sin obtener el permiso del sitio web, no se le permite copiar los gráficos, textos o marcas comerciales del sitio web. Los derechos de propiedad intelectual sobre los contenidos o datos incorporados a este sitio web pertenecen a sus proveedores y comerciantes de intercambio.

No conectado

Inicia sesión para acceder a más funciones

Iniciar sesión

Registrarse