Cotizaciones

Noticias

Análisis

Usuario

24/7

Calendario económico

Educación

Datos

- Nombres

- Último

- Anterior

Cuentas de Señal para Miembros

Todas las Cuentas de Señal

Todos los Concursos

Francia Cuenta corriente (no SA) (Octubre)

Francia Cuenta corriente (no SA) (Octubre)A:--

P: --

A: --

Francia Balanza Comercial (SA) (Octubre)

Francia Balanza Comercial (SA) (Octubre)A:--

P: --

A: --

Italia Ventas menoristas Intermensuales (SA) (Octubre)

Italia Ventas menoristas Intermensuales (SA) (Octubre)A:--

P: --

A: --

Zona Euro Empleo Interanual (SA) (Tercer trimestre)

Zona Euro Empleo Interanual (SA) (Tercer trimestre)A:--

P: --

A: --

Zona Euro PIB Final Interanual (Tercer trimestre)

Zona Euro PIB Final Interanual (Tercer trimestre)A:--

P: --

A: --

Zona Euro PIB Final Intertrimestral (Tercer trimestre)

Zona Euro PIB Final Intertrimestral (Tercer trimestre)A:--

P: --

A: --

Zona Euro Empleo Final Intertrimestral (SA) (Tercer trimestre)

Zona Euro Empleo Final Intertrimestral (SA) (Tercer trimestre)A:--

P: --

A: --

Zona Euro Empleo Final (SA) (Tercer trimestre)

Zona Euro Empleo Final (SA) (Tercer trimestre)A:--

P: --

Brasil IPP Intermensual (Octubre)

Brasil IPP Intermensual (Octubre)A:--

P: --

A: --

México Índice de confianza del consumidor (Noviembre)

México Índice de confianza del consumidor (Noviembre)A:--

P: --

A: --

Canada Tasa de desempleo (SA) (Noviembre)

Canada Tasa de desempleo (SA) (Noviembre)A:--

P: --

A: --

Canada Tasa de participación en el empleo (SA) (Noviembre)

Canada Tasa de participación en el empleo (SA) (Noviembre)A:--

P: --

A: --

Canada Empleo (SA) (Noviembre)

Canada Empleo (SA) (Noviembre)A:--

P: --

A: --

Canada Empleo a tiempo parcial (SA) (Noviembre)

Canada Empleo a tiempo parcial (SA) (Noviembre)A:--

P: --

A: --

Canada Empleo a tiempo completo (SA) (Noviembre)

Canada Empleo a tiempo completo (SA) (Noviembre)A:--

P: --

A: --

Estados Unidos Ingresos personales intermensuales (Septiembre)

Estados Unidos Ingresos personales intermensuales (Septiembre)A:--

P: --

A: --

Estados Unidos Índice de precios PCE interanual (SA) (Septiembre)

Estados Unidos Índice de precios PCE interanual (SA) (Septiembre)A:--

P: --

A: --

Estados Unidos Índice de precios PCE intermensual (Septiembre)

Estados Unidos Índice de precios PCE intermensual (Septiembre)A:--

P: --

A: --

Estados Unidos Gastos personales intermensuales (SA) (Septiembre)

Estados Unidos Gastos personales intermensuales (SA) (Septiembre)A:--

P: --

A: --

Estados Unidos Índice de precios PCE subyacente intermensual (Septiembre)

Estados Unidos Índice de precios PCE subyacente intermensual (Septiembre)A:--

P: --

A: --

Estados Unidos Índice de precios PCE subyacente interanual (Septiembre)

Estados Unidos Índice de precios PCE subyacente interanual (Septiembre)A:--

P: --

A: --

Estados Unidos UMich Inflación a 5 años preliminar interanual (Diciembre)

Estados Unidos UMich Inflación a 5 años preliminar interanual (Diciembre)A:--

P: --

A: --

Estados Unidos Gasto en consumo personal real Intermensual (Septiembre)

Estados Unidos Gasto en consumo personal real Intermensual (Septiembre)A:--

P: --

A: --

Estados Unidos Previsión de inflación a 5-10 años (Diciembre)

Estados Unidos Previsión de inflación a 5-10 años (Diciembre)A:--

P: --

A: --

Estados Unidos Expectativas de inflación a 1 año del consumidor UMich Final (Diciembre)

Estados Unidos Expectativas de inflación a 1 año del consumidor UMich Final (Diciembre)A:--

P: --

A: --

Estados Unidos Índice preliminar de confianza del consumidor UMich (Diciembre)

Estados Unidos Índice preliminar de confianza del consumidor UMich (Diciembre)A:--

P: --

A: --

Estados Unidos Expectativas de inflación a 1 año UMich Prelim (Diciembre)

Estados Unidos Expectativas de inflación a 1 año UMich Prelim (Diciembre)A:--

P: --

A: --

Estados Unidos Índice preliminar de expectativas de los consumidores UMich (Diciembre)

Estados Unidos Índice preliminar de expectativas de los consumidores UMich (Diciembre)A:--

P: --

A: --

Estados Unidos Perforación total Semanal

Estados Unidos Perforación total SemanalA:--

P: --

A: --

Estados Unidos Total semanal de perforaciones petrolíferas

Estados Unidos Total semanal de perforaciones petrolíferasA:--

P: --

A: --

Estados Unidos Coste laboral unitario Prelim. (Tercer trimestre)

Estados Unidos Coste laboral unitario Prelim. (Tercer trimestre)--

P: --

A: --

Estados Unidos Créditos al Consumo (SA) (Octubre)

Estados Unidos Créditos al Consumo (SA) (Octubre)--

P: --

A: --

China continental Reservas de divisas (Noviembre)

China continental Reservas de divisas (Noviembre)--

P: --

A: --

China continental Exportaciones interanuales (USD) (Noviembre)

China continental Exportaciones interanuales (USD) (Noviembre)--

P: --

A: --

China continental Importaciones Interanual (CNH) (Noviembre)

China continental Importaciones Interanual (CNH) (Noviembre)--

P: --

A: --

China continental Importaciones Interanual (USD) (Noviembre)

China continental Importaciones Interanual (USD) (Noviembre)--

P: --

A: --

China continental Importaciones (CNH) (Noviembre)

China continental Importaciones (CNH) (Noviembre)--

P: --

A: --

China continental Balanza Comercial (CNH) (Noviembre)

China continental Balanza Comercial (CNH) (Noviembre)--

P: --

A: --

China continental Exportaciones (Noviembre)

China continental Exportaciones (Noviembre)--

P: --

A: --

Japón Salarios Intermensuales (Octubre)

Japón Salarios Intermensuales (Octubre)--

P: --

A: --

Japón Balanza comercial (Octubre)

Japón Balanza comercial (Octubre)--

P: --

A: --

Japón Revisión intertrimestral del PIB nominal (Tercer trimestre)

Japón Revisión intertrimestral del PIB nominal (Tercer trimestre)--

P: --

A: --

Japón Balanza comercial a medida (SA) (Octubre)

Japón Balanza comercial a medida (SA) (Octubre)--

P: --

A: --

Japón Revisión intertrimestral del PIB anual (Tercer trimestre)

Japón Revisión intertrimestral del PIB anual (Tercer trimestre)--

P: --

China continental Exportaciones interanuales (CNH) (Noviembre)

China continental Exportaciones interanuales (CNH) (Noviembre)--

P: --

A: --

China continental Balanza Comercial (USD) (Noviembre)

China continental Balanza Comercial (USD) (Noviembre)--

P: --

A: --

Alemania Producción industrial intermensual (SA) (Octubre)

Alemania Producción industrial intermensual (SA) (Octubre)--

P: --

A: --

Zona Euro Índice Sentix de confianza de los inversores (Diciembre)

Zona Euro Índice Sentix de confianza de los inversores (Diciembre)--

P: --

A: --

Canada Indicadores adelantados intermensuales (Noviembre)

Canada Indicadores adelantados intermensuales (Noviembre)--

P: --

A: --

Canada Índice Nacional de Confianza Económica

Canada Índice Nacional de Confianza Económica--

P: --

A: --

Estados Unidos Índice de precios PCE de la Fed de Dallas Itermensual (Septiembre)

Estados Unidos Índice de precios PCE de la Fed de Dallas Itermensual (Septiembre)--

P: --

A: --

Estados Unidos Tasa de la subasta de Notas a 3 años

Estados Unidos Tasa de la subasta de Notas a 3 años--

P: --

A: --

Reino Unido Ventas minoristas totales BRC Interanual (Noviembre)

Reino Unido Ventas minoristas totales BRC Interanual (Noviembre)--

P: --

A: --

Reino Unido Ventas minoristas comparables BRC Interanual (Noviembre)

Reino Unido Ventas minoristas comparables BRC Interanual (Noviembre)--

P: --

A: --

Australia O/N (Prestamo ) Tasa clave

Australia O/N (Prestamo ) Tasa clave--

P: --

A: --

Declaración de tipos del RBA

Declaración de tipos del RBA Conferencia de prensa del RBA

Conferencia de prensa del RBA Alemania Exportaciones intermensuales (SA) (Octubre)

Alemania Exportaciones intermensuales (SA) (Octubre)--

P: --

A: --

Estados Unidos Índice NFIB de optimismo de las pequeñas empresas (SA) (Noviembre)

Estados Unidos Índice NFIB de optimismo de las pequeñas empresas (SA) (Noviembre)--

P: --

A: --

México IPC subyacente Interanual (Noviembre)

México IPC subyacente Interanual (Noviembre)--

P: --

A: --

México tasa de inflación de 12 meses (IPC) (Noviembre)

México tasa de inflación de 12 meses (IPC) (Noviembre)--

P: --

A: --

Sin datos que coincidan

Gráficos Gratis para siempre

Charlar P&R con expertos Filtros Calendario económico Datos HerramientaMembresía CaracterísticasTendencias del mercado

Indicadores populares

Últimas perspecivas

Últimas perspecivas

Temas en Tendencia

Columnistas Principales

Última actualización

Etiqueta blanca

API de datos

Complementos web

Programa de afiliados

Ver todo

Sin datos

El petróleo cayó a principios de semana debido a que las expectativas de que la OPEP+ vuelva a aumentar la producción en noviembre exacerbaron las preocupaciones sobre un exceso de oferta.

El petróleo cayó a principios de semana debido a que las expectativas de que la OPEP+ vuelva a aumentar la producción en noviembre exacerbaron las preocupaciones sobre un exceso de oferta.

El Brent cayó por debajo de los 70 dólares por barril el lunes tras subir un 5,2% la semana pasada, mientras que el West Texas Intermediate cotizó en torno a los 65 dólares. La alianza liderada por Arabia Saudita está considerando aumentar la producción al menos hasta el incremento de 137.000 barriles diarios previsto para el próximo mes, según personas familiarizadas con los planes.

La Organización de Países Exportadores de Petróleo y sus aliados están aplicando una estrategia para recuperar cuota de mercado en lugar de su función habitual de gestionar los precios, recuperando así una capa adicional de producción inactiva. Aun así, los precios del petróleo se han mantenido razonablemente bien, impulsados por las sólidas compras de China.

Sin embargo, la Agencia Internacional de la Energía proyecta un excedente récord en 2026, a medida que la OPEP+ continúa reactivando la producción y el suministro de sus rivales aumenta. Goldman Sachs Group Inc. prevé que el precio del Brent caerá hasta alrededor de los 50 dólares por barril el próximo año, a pesar del acaparamiento de crudo por parte de China.

El banco central de Nueva Zelanda ha aprendido las lecciones del episodio de inflación rápida posterior a la pandemia y ahora está mejor preparado para responder a futuros shocks, afirmó el economista jefe Paul Conway.

El Comité de Política Monetaria del Banco de la Reserva ha obtenido información valiosa sobre cómo evolucionan la actividad económica, la fijación de precios por parte de las empresas y las expectativas de inflación durante períodos de alta inflación y volatilidad económica, dijo Conway el lunes en Wellington después de publicar una revisión de la política monetaria en los últimos años.

“Ahora comprendemos mejor los shocks de oferta y los factores estructurales de la inflación, y hemos ampliado el uso de datos de alta frecuencia para un seguimiento más oportuno y detallado”, afirmó. “Hemos desarrollado nuevas herramientas para estimar tasas de interés neutrales y realizar análisis de escenarios. Estas mejoras garantizan que el Comité de Política Monetaria (CPM) esté bien preparado para afrontar futuros shocks, manteniendo al mismo tiempo la estabilidad de precios”.

El Banco de la Reserva de Nueva Zelanda (RBNZ) fue criticado por mantener una política monetaria demasiado laxa tras la pandemia, lo que impulsó la presión sobre los precios y exigió tasas de interés más altas para que la inflación volviera a su rango objetivo del 1-3%. El banco atribuyó hoy parte de la culpa a su doble mandato en aquel momento —posteriormente eliminado—, que le exigía proteger el mercado laboral y contener la inflación.

“En retrospectiva, un ajuste más temprano o más agresivo podría haber reducido la inflación antes”, dijo Conway. “Pero esto habría sido difícil dados los datos disponibles en ese momento y podría haber entrado en conflicto con el mandato del Comité de Política Monetaria (MPC) en aquel entonces, que incluía mantener el máximo empleo sostenible”.

Los errores de pronóstico del RBNZ aumentaron significativamente durante el período de Covid-19 entre febrero de 2020 y agosto de 2022, principalmente debido a shocks grandes e inusuales, según la investigación de hoy.

Sin embargo, los pronosticadores privados y otros bancos centrales también experimentaron grandes errores de pronóstico durante ese período y, desde noviembre de 2022, "nuestro desempeño de pronóstico ha mejorado hasta alcanzar niveles cercanos a los previos al Covid-19", afirmó.

El RBNZ dijo que se subestimaron los efectos económicos de la gran y rápida flexibilización fiscal del gobierno durante la pandemia y que ha tomado medidas para mejorar su comprensión del impacto de la política fiscal y mejorar su relación con el Departamento del Tesoro.

También ha adoptado medidas para mantener y fortalecer su preparación operativa para utilizar herramientas políticas alternativas cuando sea necesario, incluidas compras de activos a gran escala y una tasa de efectivo negativa.

“Durante las últimas dos décadas, las tasas de interés neutrales han disminuido significativamente, tanto en Nueva Zelanda como a nivel mundial”, declaró el Banco de la Reserva de Nueva Zelanda (RBNZ). “Este cambio estructural aumenta la probabilidad de que la tasa de interés oficial alcance su límite inferior efectivo en futuras recesiones; una situación en la que la política monetaria convencional por sí sola podría ser insuficiente para estabilizar la inflación”.

A fines de 2021, todos los bancos principales de Nueva Zelanda estaban técnica y operativamente preparados para respaldar un OCR negativo si fuera necesario, afirmó el RBNZ.

La economía y los activos de riesgo parecen presentar una historia contradictoria. En este contexto, creemos que es el mejor momento para adoptar un enfoque multiactivo en la inversión. En las últimas semanas, la renta variable estadounidense y mundial ha alcanzado habitualmente máximos históricos, los diferenciales de crédito siguen cotizando a niveles históricamente ajustados y el índice VIX de volatilidad se encuentra cerca de sus mínimos del año. Pocos habrían apostado hace seis meses a que los activos de riesgo tendrían este comportamiento tras el desplome de los mercados a principios de abril; aún menos lo habrían hecho de haber tenido plena visibilidad de las debilidades macroeconómicas y los niveles actuales de incertidumbre sobre el impacto fiscal y arancelario, así como del riesgo geopolítico.

Lo que esto indica es la paradoja que aparentemente se desarrolla entre una economía en dificultades y unos mercados de riesgo en auge, un conflicto que, al entrar en el último trimestre del año, parece poco probable que desaparezca pronto. Las preguntas entonces son cómo explicarlo y qué podrían hacer los inversores al respecto.

No hace falta analizar con detenimiento para identificar algunos de los puntos débiles y riesgos del panorama económico. En las últimas semanas, se ha observado un claro deterioro en la mayoría de los datos de empleo e inflación de EE. UU., hasta el punto de que la Reserva Federal ha reanudado su ciclo de recortes de tipos, con el mercado descontando 120 puntos básicos de recortes en los próximos 12 meses. La semana pasada, la inflación subyacente del PCE de julio se situó en el 2,9 % (anualizada), aún muy por encima del objetivo de inflación del 2 % de la Fed. Esta semana, la atención se centrará en las nóminas no agrícolas y los datos de desempleo, dos áreas que han suscitado cierta preocupación.

Junto con esto, la independencia de la Reserva Federal está en el punto de mira y persiste la incertidumbre en torno al impacto económico de los aranceles, así como sobre la política fiscal y la sostenibilidad. La preocupación por estos problemas macroeconómicos es igualmente elevada en otras economías importantes, en particular Francia, el Reino Unido y Japón, que también han experimentado una volatilidad relacionada en el tramo largo de sus curvas de rendimiento debido a la preocupación por sus desafíos fiscales. El crecimiento en estas economías también es lento.

Para agravar la situación, el riesgo geopolítico se mantiene en máximos históricos, con nuevos picos este mes debido a la violación del espacio aéreo polaco, estonio y rumano por parte de Rusia, y al ataque israelí en Catar contra el liderazgo de Hamás. Si bien estos actos no han tenido un impacto negativo sostenido en el mercado, como un aumento de los precios del petróleo o una caída drástica de las acciones, el riesgo de una escalada más amplia sigue siendo alto. Cabe destacar que estos temores no son abstractos. En particular, el precio del oro alcanzó recientemente un máximo histórico en términos reales, superando el pico anterior ajustado a la inflación de este activo refugio, registrado en 1980.

Sorprendentemente, a pesar de este panorama pesimista, los mercados de riesgo han experimentado un fuerte alza.

En nuestra opinión, hay varias razones que pueden ayudar a explicar por qué.

En primer lugar, la continua resiliencia de la economía estadounidense ha sido impresionante, y si bien existen claras señales de debilidad en el empleo y amenazas de una mayor inflación, estas y otras señales no son lo suficientemente fuertes ni numerosas como para indicar una recesión, lo que provocaría una aversión al riesgo agresiva en los mercados. El crecimiento, por supuesto, se ha moderado, pero los mercados han racionalizado las causas y los efectos principales y parecen haber concluido que la economía estadounidense, respaldada una vez más por la flexibilización monetaria, se encuentra en buena forma y lista para una lenta recuperación.

Esta visión optimista parece, por ahora, anular cualquier inquietud emergente sobre la independencia de la Reserva Federal y los desafíos fiscales de Estados Unidos. En segundo lugar, en caso de una recesión grave, los principales bancos centrales tienen más margen para intervenir y recortar los tipos que en más de una década, lo que sin duda tranquiliza a los mercados. Dicha acción es más creíble hoy en día porque los tipos son más altos que antes, y con la inflación desacelerándose en general y volviendo a estar bajo control, hay más margen para recortes más profundos si fueran necesarios.

En tercer lugar, el continuo crecimiento de las ganancias y el poder de las empresas tecnológicas estadounidenses de gran capitalización —en definitiva, las «7 Magníficas»—, así como la mejora paralela de las ganancias en un universo más amplio de empresas, sectores y geografías, han sido una sorpresa positiva. Al inicio del año, se esperaba una desaceleración de las ganancias de las empresas tecnológicas estadounidenses de gran capitalización. Claramente, esto no ha sucedido, y la expansión de las ganancias ha cobrado impulso, impulsando los mercados bursátiles estadounidenses e internacionales.

Cabe destacar que la flexibilización monetaria y la debilidad del dólar estadounidense también han sido factores clave que han impulsado, e incluso catalizado, la renta variable global. La renta fija estadounidense y no estadounidense también se ha beneficiado de ello. En cuarto lugar, la calidad del crédito corporativo en los mercados con grado de inversión y grado inferior a la inversión es, en general, sólida a pesar de las tasas relativamente altas, especialmente en EE. UU., y de la persistente incertidumbre económica y política. Los actuales niveles históricamente ajustados de diferenciales de crédito reflejan esta dinámica y la sólida demanda de los inversores, atraídos por los atractivos rendimientos totales de los bonos corporativos y de alto rendimiento. Esto se ve reforzado por las tasas de impago corporativas a nivel mundial, que se mantienen relativamente bajas.

Por último, si bien el riesgo geopolítico sigue siendo elevado y es razonable esperar que aumente nuevamente en el corto plazo, los mercados parecen estar acostumbrados a él y solo se preocupan por una guerra a gran escala u otro desastre humanitario que afecte los pronósticos económicos o los precios de los activos, en particular las monedas y el petróleo.

Sin duda, nos encontramos en un entorno inusual, tan complejo como impredecible. Por ello, los inversores deberían ser cautelosos sobre nuestro futuro. Sin embargo, aunque conscientes de las debilidades económicas y los riesgos, mantenemos nuestras perspectivas optimistas sobre el crecimiento y los activos de riesgo a medio plazo, una visión que se ha mantenido constante durante todo el año.

En renta variable, en particular, el optimismo se está incorporando claramente en los precios. Sin embargo, no creemos que haya una exuberancia irracional ni una sobreextensión en las asignaciones, sobre todo porque los rendimientos absolutos de la renta fija siguen siendo atractivos. Lo importante, especialmente ahora, es que los inversores se aseguren de que sus carteras estén lo más diversificadas posible entre múltiples clases de activos, proporcionando un equilibrio de exposición en los mercados públicos y privados que combine fuentes atractivas de rentabilidad ajustada al riesgo con suficiente protección contra caídas. La inversión multiactivo funciona a través de los ciclos. Es en momentos como estos cuando cobra protagonismo.

El banco central mantuvo las tasas estables en 0,5% a principios de este mes, como se esperaba, pero los pedidos disidentes de dos miembros del directorio de un aumento de un cuarto de punto sorprendieron a los mercados y fueron leídos como una señal de que el BOJ estaba menos preocupado por los vientos económicos en contra de lo que se pensó en un principio.

Si bien no está claro si la medida fue diseñada como una señal intencional a los mercados de que un aumento de tasas era inminente, la veterana observadora del BOJ Mari Iwashita dijo que representaba una creciente opinión en el directorio de que las condiciones para el próximo aumento se estaban dando.

"Los disidentes probablemente querían presionar a Ueda para que actuara más rápido y lograra un aumento de tasas, dado que era algo que sucedería tarde o temprano", dijo Iwashita.

Desde que asumió el mando del BOJ en 2023, Ueda ha llevado a cabo la primera subida de tipos del banco en 17 años, pero en los últimos seis meses se ha mostrado más cauteloso respecto de las perspectivas.

La postura moderada de Ueda contrasta con un cambio de opinión entre otros en el directorio de nueve miembros del BOJ en los últimos meses, quienes piden más subidas de tipos.

Los miembros del directorio Naoki Tamura y Hajime Takata sorprendieron a los mercados al proponer un aumento de tasas en la decisión del BOJ en septiembre.

El momento exacto del próximo aumento depende de si los próximos datos convencen a los responsables de las políticas del BOJ de que Estados Unidos evitará una recesión y de que los gravámenes estadounidenses no descarrilarán la frágil recuperación económica de Japón, dijeron fuentes familiarizadas con el pensamiento del banco central.

Al mismo tiempo, la creciente presión sobre los precios ha preocupado a la junta desde julio. Si bien algunos miembros esperaban que la inflación alimentaria se disipara, otros advirtieron que el aumento constante de los precios de los productos básicos podría desencadenar una inflación generalizada y persistente, según las actas de la reunión del 30 y 31 de julio.

En su mayor parte, los responsables políticos parecen estar pasando por alto la reciente debilidad económica.

De las seis opiniones sobre las perspectivas de la política monetaria, todas menos una exigían un aumento de las tasas de manera oportuna y una de ellas veía la posibilidad de hacerlo antes de fin de año, según mostraron las actas de julio.

Desde entonces, los datos han mostrado un daño económico limitado causado por los aranceles estadounidenses y algunos responsables de las políticas consideran que la caída de las exportaciones en agosto fue en gran medida una reacción a la demanda acumulada en los meses anteriores.

Aunque los desalentadores datos sobre empleo avivaron los temores de una recesión en Estados Unidos, esa preocupación ha disminuido a medida que la economía muestra resiliencia y hay perspectivas de que los recortes de tasas por parte de la Reserva Federal apuntalarían el crecimiento.

Los disidentes pueden encontrar más aliados en la junta de nueve miembros si los próximos datos alivian aún más la preocupación de una fuerte recesión en Estados Unidos y muestran que los fabricantes japoneses pueden resistir el impacto de los gravámenes estadounidenses, dijo una de las fuentes.

"Es crucial que hubiera dos, y no uno, disidentes", dijo la fuente, quien habló bajo condición de anonimato por no estar autorizada a hablar públicamente. "Esto podría influir aún más en otros miembros a favor de una subida de tipos a corto plazo".

Si bien los responsables de la política monetaria del BOJ han guardado silencio sobre el ritmo y el momento de las futuras subas de tasas, existe un amplio consenso de que se producirán en una de las tres reuniones que se realizarán en enero del próximo año, dicen las fuentes.

Los mercados han estimado una probabilidad de aproximadamente el 50% de una subida de tipos en octubre. Una encuesta de Reuters mostró que la mayoría de los economistas prevén otra subida de 25 puntos básicos para finales de año, aunque hubo menos convicción sobre el momento, ya que las apuestas se centran en octubre y enero.

Tamura, un ex banquero comercial, es un conocido halcón que en diciembre hizo una propuesta individual, que no tuvo éxito, de aumentar las tasas al 0,5%, para luego ver al Banco de Japón hacer exactamente eso un mes después.

La importancia de la votación dividida se vio acentuada por el disenso de Takata, quien siempre ha votado a favor de la propuesta de Ueda y era visto sosteniendo opiniones cercanas a las del gobernador, dicen los analistas.

"Aunque es difícil decirlo, los disensos podrían haber sido una señal intencional a los mercados de que se acerca un aumento de tasas", dijo a Reuters el ex miembro del directorio del BOJ Makoto Sakurai.

El sesgo agresivo del consejo contrasta con una generación de formuladores de políticas moderadas que dominaron durante la era del predecesor de Ueda, Haruhiko Kuroda, pero que desde entonces se han retirado.

La recién llegada Junko Koeda , que sucedió a Adachi, ha expresado su preocupación por el aumento de los precios de los alimentos.

Otro recién llegado, Kazuyuki Masu , es visto como neutral en materia de políticas y reemplazó a Toyoaki Nakamura, un moderado que disintió repetidamente de la decisión del BOJ de eliminar gradualmente el estímulo.

Eso ha dejado a Ueda como el miembro más cauteloso de la junta.

Algunos analistas dudan de que en la reunión del 29 y 30 de octubre se publiquen datos suficientes para convencer a Ueda, que tiene una enorme influencia en la decisión sobre las tasas, de tomar la decisión.

"A juzgar por sus recientes declaraciones, no creo que esté convencido de que se den las condiciones para un aumento de tasas", dijo el ex miembro de la junta directiva del BOJ Seiji Adachi, quien formó parte de la junta hasta marzo.

Entre los datos clave que se publicarán se encuentra la encuesta empresarial "tankan" del Banco de Japón (BOJ), prevista para el 1 de octubre, que mostrará cómo los aranceles estadounidenses están afectando a las empresas. Un informe de los gerentes de las sucursales regionales del BOJ, previsto para el 6 de octubre, ofrecerá un panorama general de cómo las empresas más pequeñas están soportando los aranceles.

Al final, la política y los movimientos del tipo de cambio podrían ser un factor clave que influya en el momento del aumento de las tasas, especialmente ahora que el primer ministro Shigeru Ishiba deja el cargo.

La preocupación por la posible intromisión de su sustituto en la política monetaria ha disminuido, ya que ninguno de los candidatos, incluido el defensor de la flexibilización monetaria Sanae Takaichi , se opone a las subidas de tipos. Uno incluso apoyó aumentos moderados en los costes de financiación.

Una nueva caída del yen, que se ha debilitado hasta cerca de la línea crítica de 150 por dólar, puede presionar al BOJ a subir las tasas mientras acelera la inflación al elevar los costos de importación, dicen los analistas.

"Dado el gran énfasis de Ueda en los riesgos económicos a la baja, es lógicamente difícil justificar una subida de tipos en octubre", afirmó Adachi. "Pero a veces, no se trata solo de lógica".

Un hombre que estrelló su vehículo contra la puerta principal de una iglesia mormona en Michigan abrió fuego con un rifle de asalto e incendió la iglesia, matando al menos a cuatro personas e hiriendo al menos a otras ocho antes de morir en un tiroteo con la policía, según informaron las autoridades. La policía indicó que el autor, identificado como Thomas Jacob Sanford, de 40 años, exmarine estadounidense de la cercana localidad de Burton, prendió fuego deliberadamente a la iglesia, que quedó envuelta en llamas y una humareda. Dos de las víctimas del tiroteo murieron y otras ocho fueron hospitalizadas, informaron las autoridades. Varias horas después del tiroteo, la policía informó del hallazgo de al menos dos cadáveres más entre los restos carbonizados de la iglesia, que aún no se había despejado y podría contener otras víctimas.

"Hay algunos desaparecidos", declaró William Renye, jefe de policía del municipio de Grand Blanc, en una conferencia de prensa. Cientos de personas se encontraban en la iglesia cuando Sanford entró en el edificio, añadió Renye. Dos agentes del orden, uno del Departamento de Recursos Naturales del estado y otro del municipio de Grand Blanc, acudieron al lugar 30 segundos después de recibir las llamadas y se enfrentaron al sospechoso en un intercambio de disparos, abatiendo al sospechoso en el estacionamiento unos ocho minutos después del incidente, añadió Renye.

Los investigadores revisarán los registros domiciliarios y telefónicos del tirador en busca de un motivo, dijo Renye. Los registros militares estadounidenses muestran que Sanford fue infante de marina de 2004 a 2008 y veterano de la guerra de Irak. Casualmente, otro veterano de la marina de 40 años que sirvió en Irak es sospechoso de un tiroteo en Carolina del Norte que mató a tres personas e hirió a otras cinco menos de 14 horas antes del incidente de Michigan. La policía de Southport, Carolina del Norte, acusó a Nigel Max Edge de disparar contra un bar frente al mar desde un barco el sábado por la noche. Edge ha sido acusado de tres cargos de asesinato en primer grado y cinco cargos de intento de asesinato, según informó la policía.

Según los registros judiciales, una demanda federal que Edge presentó contra el gobierno estadounidense y otros lo describe como un marine condecorado que sufrió heridas graves, incluyendo una lesión cerebral traumática, en Irak. La demanda, que fue desestimada, demostró que Edge era conocido anteriormente como Sean William DeBevoise antes de cambiar su nombre.

En Michigan, una mujer que se identificó como Paula describió su escape como "surrealista" en una entrevista con la cadena de televisión WXYZ. "Oímos un gran estruendo y las puertas volaron. Y entonces todos salieron corriendo", dijo, añadiendo que no había seguridad y que el tirador abrió fuego contra los feligreses que huían. "Perdí amigos allí y algunos de mis niños de primaria, a quienes doy clases los domingos, resultaron heridos. Es muy devastador para mí", dijo. Los mormones, formalmente conocidos como la Iglesia de Jesucristo de los Santos de los Últimos Días, siguen las enseñanzas de Jesús, pero también las profecías de Joseph Smith, un estadounidense del siglo XIX.

Grand Blanc, un pueblo de 7700 habitantes, se encuentra a unos 100 km al noroeste de Detroit. "Me duele el corazón pensar en la comunidad de Grand Blanc", declaró la gobernadora de Michigan, Gretchen Whitmer, en un comunicado publicado en redes sociales. "La violencia en cualquier lugar, especialmente en un lugar de culto, es inaceptable". El presidente Donald Trump, en un comunicado en Truth Social, afirmó que el tiroteo "parece ser otro ataque dirigido contra cristianos en Estados Unidos" y que el FBI se encontraba en el lugar. "¡Esta epidemia de violencia en nuestro país debe terminar de inmediato!"

La masacre de Michigan marcó el tiroteo masivo número 324 en los EE. UU. en 2025, según el Archivo de Violencia con Armas, que rastrea tales incidentes y describe un tiroteo masivo como uno en el que cuatro o más personas reciben disparos o mueren, sin incluir al tirador. También fue el tercer tiroteo masivo en EE. UU. en menos de 24 horas, incluido el incidente de Carolina del Norte y un tiroteo unas horas después en un casino en Eagle Pass, Texas, que mató al menos a dos personas e hirió a varias más.

Una junta directiva de línea dura dividida en la reunión de política monetaria del Banco de Japón de este mes ha aumentado la presión sobre su gobernador Kazuo Ueda, de línea moderada, para que avance más rápido en las subas de las tasas de interés, lo que aumenta la posibilidad de que el próximo ajuste pueda llegar tan pronto como en octubre. El banco central mantuvo las tasas estables en 0,5% a principios de este mes, como se esperaba, pero los llamados disidentes de dos miembros de la junta a un aumento de un cuarto de punto sorprendieron a los mercados y fueron leídos como una señal de que el BOJ estaba menos preocupado por los vientos económicos en contra de lo que se pensaba en un principio.

Si bien no se sabe con certeza si la medida fue diseñada como una señal intencional a los mercados de la inminencia de una subida de tipos, Mari Iwashita, veterana analista del Banco de Japón (BOJ), afirmó que representaba una creciente opinión en la junta directiva de que las condiciones para la próxima subida se estaban dando. "Los disidentes probablemente querían presionar a Ueda para que actuara con mayor rapidez y consiguiera una subida de tipos, dado que era algo que ocurriría tarde o temprano", afirmó Iwashita. Desde que asumió el mando del BOJ en 2023, Ueda ha llevado a cabo la primera subida de tipos del banco en 17 años, pero en los últimos seis meses se ha mostrado más cauteloso respecto a las perspectivas.

La postura moderada de Ueda contrasta con un cambio de opinión entre otros en el directorio de nueve miembros del BOJ en los últimos meses, que están pidiendo más subidas de tipos. Los miembros del directorio Naoki Tamura y Hajime Takata sorprendieron a los mercados al proponer un aumento de tipos en la decisión del BOJ en septiembre. El momento exacto del próximo aumento depende de si los próximos datos convencen a los responsables de las políticas del BOJ de que Estados Unidos evitará una recesión y los gravámenes estadounidenses no descarrilarán la frágil recuperación económica de Japón, dijeron fuentes familiarizadas con el pensamiento del banco central.

Al mismo tiempo, la creciente presión sobre los precios ha preocupado a la junta desde julio. Si bien algunos miembros esperaban que la inflación alimentaria se disipara, otros advirtieron que el aumento constante de los precios de los productos básicos podría desencadenar una inflación generalizada y persistente, según las actas de la reunión del 30 y 31 de julio. En general, los responsables de las políticas parecen estar superando la reciente debilidad económica. De las seis opiniones sobre las perspectivas de política monetaria, todas menos una abogaban por un aumento oportuno de los tipos de interés, y una de ellas veía la posibilidad de hacerlo para finales de año, según las actas de julio.

Desde entonces, los datos han mostrado un daño económico limitado de los aranceles estadounidenses y algunos responsables de las políticas consideran que la caída de las exportaciones en agosto fue en gran medida una reacción a la demanda acumulada en los meses anteriores. Si bien los desalentadores datos de empleo avivaron los temores de una recesión en Estados Unidos, dicha preocupación ha disminuido a medida que la economía muestra resiliencia y perspectivas de que los recortes de tasas por parte de la Reserva Federal apuntalarían el crecimiento. Los disidentes pueden encontrar más aliados en la junta de nueve miembros si los próximos datos alivian aún más la preocupación por una fuerte recesión en Estados Unidos y muestran que los fabricantes japoneses pueden resistir el impacto de los gravámenes estadounidenses, dijo una de las fuentes.

"Es crucial que haya dos, y no uno, disidentes", afirmó la fuente, quien habló bajo condición de anonimato por no estar autorizada a hablar públicamente. "Esto podría influir aún más en otros miembros a favor de una subida de tipos a corto plazo". Si bien los responsables de la política monetaria del Banco de Japón han guardado silencio sobre el ritmo y el calendario de futuras subidas de tipos, existe un amplio consenso en que se concretará en una de las tres reuniones previstas para enero del próximo año, según las fuentes.

Los mercados han estimado una probabilidad de aproximadamente el 50% de una subida de tipos en octubre. Una encuesta de Reuters mostró que la mayoría de los economistas prevén otra subida de 25 puntos básicos para finales de año, aunque hubo menos convicción sobre el momento, ya que las apuestas se centran en octubre y enero.

Tamura, un exbanquero comercial, es un conocido halcón que en diciembre propuso, en solitario y sin éxito, subir los tipos al 0,5%, pero el Banco de Japón hizo lo mismo un mes después. La importancia de la votación dividida se vio acentuada por la disidencia de Takata, quien siempre ha votado a favor de la propuesta de Ueda y, según los analistas, se le veía manteniendo opiniones cercanas a las del gobernador. "Aunque es difícil decirlo, las disidencias podrían haber sido una señal intencionada a los mercados de que se acercaba un alza de tipos", dijo a Reuters Makoto Sakurai, exmiembro de la junta directiva del Banco de Japón.

El sesgo agresivo del consejo contrasta con una generación de formuladores de políticas moderadas que dominaron durante la era del predecesor de Ueda, Haruhiko Kuroda, pero que desde entonces se han retirado. La recién llegada Junko Koeda, que sucedió a Adachi, ha expresado su preocupación por el aumento de los precios de los alimentos. Otro recién llegado, Kazuyuki Masu, es visto como neutral en materia de políticas y reemplazó a Toyoaki Nakamura, una paloma que repetidamente disintió de la decisión del BOJ de eliminar gradualmente el estímulo.

Algunos analistas dudan de que se publiquen suficientes datos para la reunión del 29 y 30 de octubre como para convencer a Ueda, quien tiene una gran influencia en la decisión sobre los tipos, de tomar la iniciativa. "A juzgar por sus recientes declaraciones, no creo que esté convencido de que se den las condiciones para una subida", declaró Seiji Adachi, exmiembro del consejo del Banco de Japón (BOJ), quien formó parte del mismo hasta marzo. Entre los datos clave que se publicarán se encuentra la encuesta empresarial "tankan" del BOJ, prevista para el 1 de octubre, que mostrará cómo los aranceles estadounidenses están afectando a las empresas. Un informe de los gerentes de las sucursales regionales del BOJ, previsto para el 6 de octubre, ofrecerá un resumen de cómo las empresas más pequeñas están soportando los aranceles.

En definitiva, la política y las fluctuaciones cambiarias podrían ser un factor clave que influya en el momento de la subida de tipos, especialmente tras la dimisión del primer ministro Shigeru Ishiba. La preocupación por la posible intromisión de su sustituto en la política monetaria ha disminuido, ya que ninguno de los candidatos, incluido el defensor de la flexibilización monetaria Sanae Takaichi, se opone a las subidas de tipos. Uno incluso apoyó aumentos moderados de los costes de financiación. Una nueva caída del yen, que se ha debilitado cerca de la línea crítica de 150 por dólar, podría presionar al Banco de Japón a subir los tipos, ya que acelera la inflación al elevar los costes de importación, según los analistas.

"Dado el gran énfasis de Ueda en los riesgos económicos a la baja, es lógicamente difícil justificar una subida de tipos en octubre", afirmó Adachi. "Pero a veces, no se trata solo de lógica".

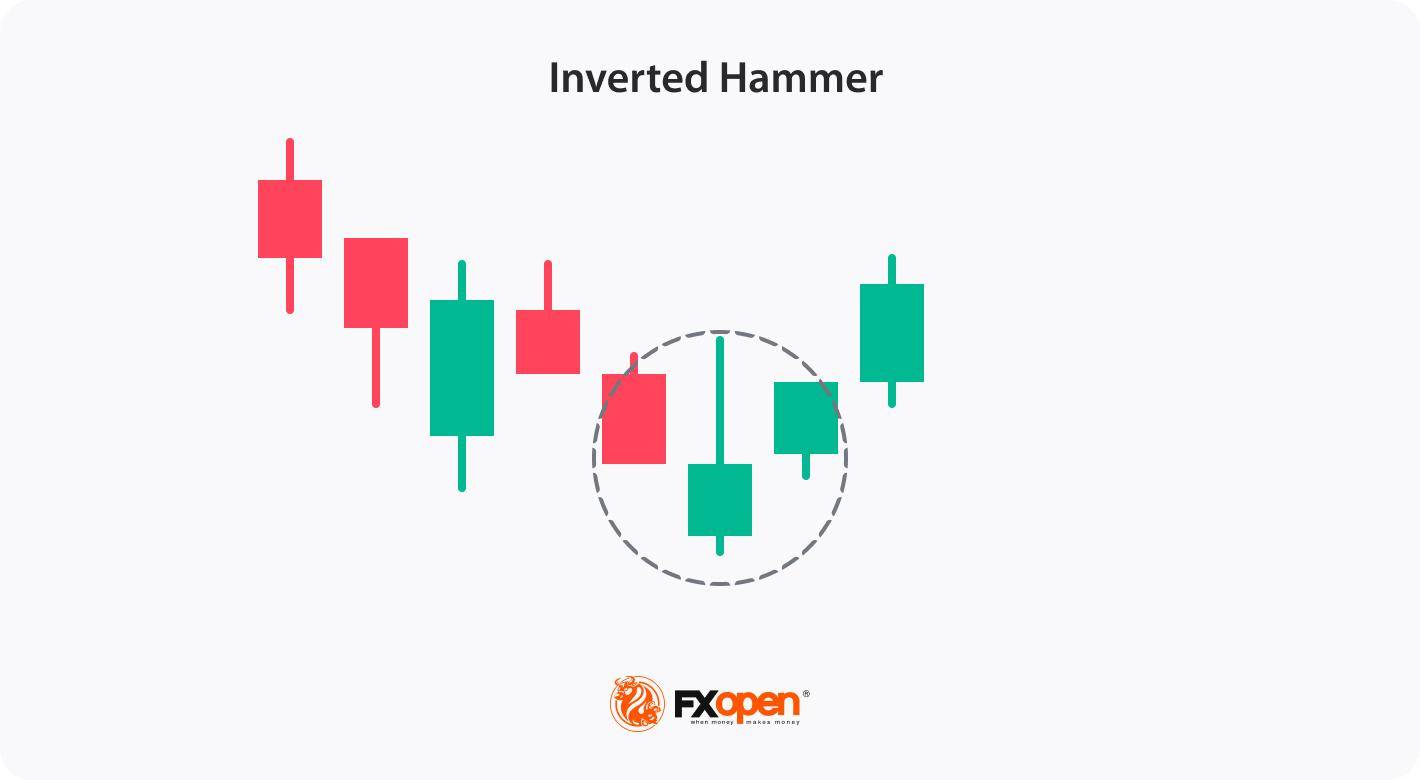

En el trading, los patrones son herramientas poderosas que permiten a los operadores anticipar cambios en la dirección de la tendencia. Uno de estos patrones es el martillo invertido, una formación que suele considerarse una señal alcista tras una tendencia bajista. Reconocer este patrón y comprender sus implicaciones puede ser crucial para los operadores que buscan detectar oportunidades de reversión. En este artículo, exploraremos el significado de la vela de martillo invertido, cómo identificarla en un gráfico de precios y cómo los operadores pueden incorporarla a sus estrategias de trading.

Un martillo invertido es un patrón de vela que aparece al final de una tendencia bajista y que suele indicar una posible reversión alcista. Tiene una forma distintiva, con un cuerpo pequeño en el extremo inferior y una mecha superior larga, al menos el doble del tamaño del cuerpo. Esta estructura sugiere que, aunque inicialmente los vendedores dominaron, los compradores intervinieron, impulsando los precios al alza antes de cerrar cerca del nivel de apertura. Si bien el martillo invertido por sí solo no confirma una reversión, suele considerarse una señal de un posible cambio de tendencia cuando va seguido de un movimiento alcista en las velas posteriores.

El patrón puede tener cualquier color, por lo que se puede encontrar una vela roja de martillo invertido o una vela verde de martillo invertido. Aunque ambas indican una reversión alcista, se cree que una vela verde de martillo invertido proporciona una señal más fuerte, reflejando la fuerza de los alcistas.

Una de las características únicas de este patrón es que los traders pueden aplicarlo a varios instrumentos financieros, como acciones, criptomonedas*, ETF, índices y divisas, en diferentes períodos de tiempo.

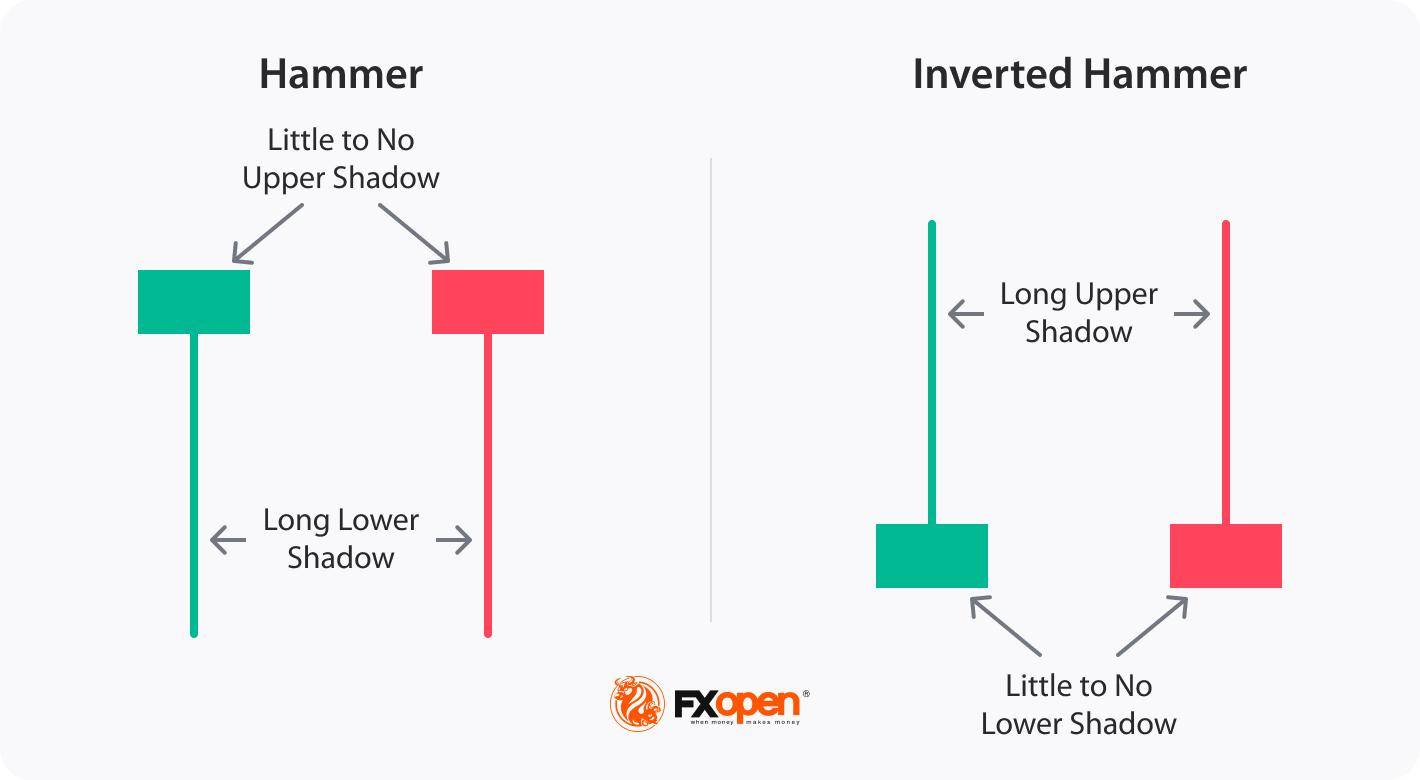

El martillo y el martillo invertido son patrones de una sola vela que aparecen en tendencias bajistas y señalan posibles reversiones alcistas, pero tienen formaciones e implicaciones distintas:

Ambos patrones indican un posible sentimiento alcista, pero mientras que la vela de martillo verde o rojo se centra en la fortaleza del comprador después de la venta, el martillo invertido sugiere interés del comprador en un contexto bajista general, necesitando mayor confirmación para un cambio de tendencia.

Si bien el martillo invertido es fácil de reconocer, existen algunas reglas que los traders siguen para aumentar la confiabilidad de la señal de reversión que proporciona.

Paso 1: Identificar el patrón en una tendencia bajista

Paso 2: Elija los plazos adecuados

Paso 3: Utilice indicadores para fortalecer la identificación

Paso 4: Busque señales de confirmación

Siguiendo estos pasos y esperando señales de confirmación, los operadores pueden aumentar la confiabilidad de las señales del martillo invertido.

Operar con el martillo invertido implica implementar un enfoque sistemático para aprovechar las posibles reversiones alcistas. Aquí hay algunos pasos que los operadores pueden considerar al operar:

El operador busca un martillo invertido alcista en el gráfico USDJPY. Tras una tendencia bajista posterior, el martillo invertido ofrece una oportunidad de compra que se alinea con el nivel de soporte. Entra al mercado al cierre de la vela del martillo invertido y establece un stop loss por debajo del nivel de soporte. Su objetivo de toma de ganancias se encuentra en el siguiente nivel de resistencia. Un operador podría adoptar un enfoque más conservador y esperar a que se formen al menos algunas velas en dirección alcista. Sin embargo, dado que el patrón se formó en el gráfico de 5 minutos, un operador podría perder una oportunidad de trading o entrar al mercado con una baja relación riesgo-beneficio.

El martillo invertido tiene sus ventajas y desventajas. Veamos más de cerca:

Ventajas

Limitaciones

Si bien el martillo invertido puede proporcionar información valiosa sobre posibles cambios de tendencia, no debería ser la única base para tomar decisiones de trading. Es importante complementar el análisis con otros indicadores y herramientas técnicas para fortalecer la estrategia de trading general. Además, es crucial implementar estrategias eficaces de gestión de riesgos al operar con la configuración. Establecer órdenes de stop-loss adecuadas para limitar las posibles pérdidas e implementar técnicas adecuadas de dimensionamiento de posiciones puede ayudar a mitigar los riesgos y proteger el capital invertido.

Preguntas frecuentes

¿Es un martillo invertido alcista?

Sí, se considera un patrón de reversión alcista. Indica un posible cambio de una tendencia bajista a una alcista en el mercado. Aunque su nombre pueda parecer contradictorio, la configuración sugiere que la presión compradora ha superado la presión vendedora y que los alcistas están cobrando fuerza.

¿Cómo se opera con un martillo invertido?

Para operar con un martillo invertido, los operadores esperan la confirmación en la siguiente sesión, como un gap alcista o una vela alcista fuerte. Suelen abrir una posición de compra con un stop-loss por debajo del mínimo del patrón para gestionar el riesgo y un nivel de toma de ganancias en el nivel de resistencia más cercano.

¿Es el martillo invertido una señal de inversión de tendencia?

Generalmente se considera una posible señal de cambio de tendencia. Un martillo invertido en una tendencia bajista sugiere un cambio en el sentimiento del mercado, de bajista a alcista. Un martillo invertido en una tendencia alcista no significa nada.

¿Qué sucede después de una vela de martillo invertido?

Tras una vela martillo invertida, podría producirse una posible reversión alcista si se confirma con una vela alcista fuerte en la siguiente sesión. Sin embargo, sin confirmación, el patrón por sí solo no garantiza un cambio de tendencia.

¿Cómo operar con una vela de martillo invertido durante una tendencia alcista?

En una tendencia alcista, un martillo invertido generalmente no se considera significativo porque es principalmente una señal de reversión en una tendencia bajista.

¿Son el martillo invertido y la estrella fugaz lo mismo?

No, el martillo invertido y la estrella fugaz parecen similares, pero aparecen en tendencias opuestas; el primero aparece en una tendencia bajista como una señal de reversión alcista, mientras que el segundo aparece en una tendencia alcista como una señal de reversión bajista.

¿Cuál es la diferencia entre un hombre colgado y un martillo invertido?

El hombre colgado y el martillo invertido difieren tanto en apariencia como en contexto. El primero aparece al final de una tendencia alcista como señal bajista y tiene un cuerpo pequeño y una sombra inferior larga, mientras que el segundo aparece al final de una tendencia bajista como señal alcista y tiene un cuerpo pequeño y una sombra superior larga.

¿Cuál es la diferencia entre un martillo invertido rojo y uno verde?

Una vela verde (alcista) de martillo invertido cierra por encima de su precio de apertura, lo que indica un mayor sentimiento alcista. Una vela roja (bajista) de martillo invertido cierra por debajo de su precio de apertura, lo que podría indicar una menor fuerza compradora, pero ambos colores pueden indicar una reversión si se confirman.

Etiqueta blanca

API de datos

Complementos web

Creador de carteles

Programa de afiliados

El riesgo de pérdida en el comercio de activos financieros como acciones, divisas, materias primas, futuros, bonos, ETF o criptomonedas puede ser considerable. Puede sufrir una pérdida total de los fondos que deposita con su corredor. Por lo tanto, debe considerar cuidadosamente si dicha negociación es adecuada para usted tomando en cuenta sus circunstancias y recursos financieros.

No se debe considerar invertir sin llevar a cabo, su propia diligencia de manera minuciosa o consultar con sus asesores financieros. Nuestro contenido web puede no ser adecuado para usted, ya que no conocemos su situación financiera ni sus necesidades de inversión. Es posible que nuestra información financiera tenga latencia o contenga inexactitudes, por lo que usted debe ser completamente responsable de cualquiera de sus transacciones y decisiones de inversión. La empresa no se hará responsable de su capital perdido.

Sin obtener el permiso del sitio web, no se le permite copiar los gráficos, textos o marcas comerciales del sitio web. Los derechos de propiedad intelectual sobre los contenidos o datos incorporados a este sitio web pertenecen a sus proveedores y comerciantes de intercambio.

No conectado

Inicia sesión para acceder a más funciones

Membresía FastBull

Todavia no

Comprar

Iniciar sesión

Registrarse