Cotizaciones

Noticias

Análisis

Usuario

24/7

Calendario económico

Educación

Datos

- Nombres

- Último

- Anterior

Cuentas de Señal para Miembros

Todas las Cuentas de Señal

Todos los Concursos

Estados Unidos Índice de nuevos pedidos de la Fed de Dallas (Enero)

Estados Unidos Índice de nuevos pedidos de la Fed de Dallas (Enero)A:--

P: --

A: --

Estados Unidos Tasa promedio de la subasta de Notas a 2 años

Estados Unidos Tasa promedio de la subasta de Notas a 2 añosA:--

P: --

A: --

Reino Unido Índice de precios de consumo BRC Interanual (Enero)

Reino Unido Índice de precios de consumo BRC Interanual (Enero)A:--

P: --

A: --

China continental Beneficio industrial interanual (A la fecha) (Diciembre)

China continental Beneficio industrial interanual (A la fecha) (Diciembre)A:--

P: --

A: --

Alemania Tasa promedio de la subasta de Schatz a 2 años

Alemania Tasa promedio de la subasta de Schatz a 2 añosA:--

P: --

A: --

México Balanza comercial (Diciembre)

México Balanza comercial (Diciembre)A:--

P: --

A: --

Estados Unidos Ventas semanales al por menor en el sector comercial Interanual

Estados Unidos Ventas semanales al por menor en el sector comercial InteranualA:--

P: --

A: --

Estados Unidos Índice interanual de precios de la vivienda en 20 ciudades S&P/CS (no SA) (Noviembre)

Estados Unidos Índice interanual de precios de la vivienda en 20 ciudades S&P/CS (no SA) (Noviembre)A:--

P: --

A: --

Estados Unidos Índice intermensual de precios de la vivienda en 20 ciudades S&P/CS (SA) (Noviembre)

Estados Unidos Índice intermensual de precios de la vivienda en 20 ciudades S&P/CS (SA) (Noviembre)A:--

P: --

Estados Unidos Índice de precios de la vivienda FHFA Intermensual (Noviembre)

Estados Unidos Índice de precios de la vivienda FHFA Intermensual (Noviembre)A:--

P: --

A: --

Estados Unidos Índice de precios de la vivienda FHFA (Noviembre)

Estados Unidos Índice de precios de la vivienda FHFA (Noviembre)A:--

P: --

A: --

Estados Unidos Ïndice de precios de las viviendas FHFA Interanual (Noviembre)

Estados Unidos Ïndice de precios de las viviendas FHFA Interanual (Noviembre)A:--

P: --

Estados Unidos Índice interanual de precios de la vivienda en las 10 ciudades de S&P/CS (Noviembre)

Estados Unidos Índice interanual de precios de la vivienda en las 10 ciudades de S&P/CS (Noviembre)A:--

P: --

A: --

Estados Unidos Índice intermensual de precios de la vivienda en 10 ciudades S&P/CS (NO SA) (Noviembre)

Estados Unidos Índice intermensual de precios de la vivienda en 10 ciudades S&P/CS (NO SA) (Noviembre)A:--

P: --

A: --

Estados Unidos Índice S&P/CS de precios de la vivienda en 20 ciudades (no SA) (Noviembre)

Estados Unidos Índice S&P/CS de precios de la vivienda en 20 ciudades (no SA) (Noviembre)A:--

P: --

A: --

Estados Unidos Índice intermensual de precios de la vivienda en 20 ciudades S&P/CS (no SA) (Noviembre)

Estados Unidos Índice intermensual de precios de la vivienda en 20 ciudades S&P/CS (no SA) (Noviembre)A:--

P: --

A: --

Estados Unidos Índice compuesto manufacturero de la Fed de Richmond (Enero)

Estados Unidos Índice compuesto manufacturero de la Fed de Richmond (Enero)A:--

P: --

A: --

Estados Unidos Índice de situación actual del Conference Board (Enero)

Estados Unidos Índice de situación actual del Conference Board (Enero)A:--

P: --

A: --

Estados Unidos Índice de expectativas de los consumidores del Conference Board (Enero)

Estados Unidos Índice de expectativas de los consumidores del Conference Board (Enero)A:--

P: --

A: --

Estados Unidos Índice de envíos manufactureros de la Fed de Richmond (Enero)

Estados Unidos Índice de envíos manufactureros de la Fed de Richmond (Enero)A:--

P: --

A: --

Estados Unidos Índice de ingresos por servicios de la Fed de Richmond (Enero)

Estados Unidos Índice de ingresos por servicios de la Fed de Richmond (Enero)A:--

P: --

A: --

Estados Unidos Índice de confianza del consumidor del Conference Board (Enero)

Estados Unidos Índice de confianza del consumidor del Conference Board (Enero)A:--

P: --

Estados Unidos Tasa promedio de la subasta de Notas a 5 años

Estados Unidos Tasa promedio de la subasta de Notas a 5 añosA:--

P: --

A: --

Estados Unidos Existencias semanales de petróleo refinado API

Estados Unidos Existencias semanales de petróleo refinado APIA:--

P: --

A: --

Estados Unidos Existencias semanales de crudo API

Estados Unidos Existencias semanales de crudo APIA:--

P: --

A: --

Estados Unidos Existencias semanales de gasolina API

Estados Unidos Existencias semanales de gasolina APIA:--

P: --

A: --

Estados Unidos Existencias semanales de petróleo API Cushing

Estados Unidos Existencias semanales de petróleo API CushingA:--

P: --

A: --

Australia Media recortada del IPC interanual del RBA (Cuarto trimestre)

Australia Media recortada del IPC interanual del RBA (Cuarto trimestre)A:--

P: --

A: --

Australia IPC Interanual (Cuarto trimestre)

Australia IPC Interanual (Cuarto trimestre)A:--

P: --

A: --

Australia IPC Intertrimestral (Cuarto trimestre)

Australia IPC Intertrimestral (Cuarto trimestre)A:--

P: --

A: --

Alemania Ïndice de confianza del consumir GfK (SA) (Febrero)

Alemania Ïndice de confianza del consumir GfK (SA) (Febrero)--

P: --

A: --

Alemania Tasa promedio de la subasta Bund a 10 años

Alemania Tasa promedio de la subasta Bund a 10 años--

P: --

A: --

India Índice de producción industrial interanual (Diciembre)

India Índice de producción industrial interanual (Diciembre)--

P: --

A: --

India Producción manufacturera intermensual (Diciembre)

India Producción manufacturera intermensual (Diciembre)--

P: --

A: --

Estados Unidos Índice de actividad de solicitudes hipotecarias de la MBA MDT

Estados Unidos Índice de actividad de solicitudes hipotecarias de la MBA MDT--

P: --

A: --

Canada Tipo objetivo a un día

Canada Tipo objetivo a un día--

P: --

A: --

Informe de política monetaria del BOC

Informe de política monetaria del BOC Estados Unidos Variación semanal de las existencias de crudo de la EIA en Cushing, Oklahoma

Estados Unidos Variación semanal de las existencias de crudo de la EIA en Cushing, Oklahoma--

P: --

A: --

Estados Unidos Variación semanal de las existencias de crudo de la EIA en Cushing, Oklahoma

Estados Unidos Variación semanal de las existencias de crudo de la EIA en Cushing, Oklahoma--

P: --

A: --

Estados Unidos Proyección de la demanda semanal de crudo de la EIA en función de la producción

Estados Unidos Proyección de la demanda semanal de crudo de la EIA en función de la producción--

P: --

A: --

Estados Unidos Cambios en las importaciones semanales de crudo de la EIA

Estados Unidos Cambios en las importaciones semanales de crudo de la EIA--

P: --

A: --

Estados Unidos Variación semanal de las existencias de gasóleo de calefacción de la EIA

Estados Unidos Variación semanal de las existencias de gasóleo de calefacción de la EIA--

P: --

A: --

Estados Unidos Variación semanal de las existencias de gasolina de la EIA

Estados Unidos Variación semanal de las existencias de gasolina de la EIA--

P: --

A: --

Conferencia de prensa del BOC

Conferencia de prensa del BOC Rusia IPP Intermensual (Diciembre)

Rusia IPP Intermensual (Diciembre)--

P: --

A: --

Rusia IPP interanual (Diciembre)

Rusia IPP interanual (Diciembre)--

P: --

A: --

Estados Unidos Tipo mínimo de tipos del FOMC (tipo de repo inverso a un día)

Estados Unidos Tipo mínimo de tipos del FOMC (tipo de repo inverso a un día)--

P: --

A: --

Estados Unidos Tasa efectiva de exceso de reservas

Estados Unidos Tasa efectiva de exceso de reservas--

P: --

A: --

Estados Unidos Objetivo del tipo de los fondos federales

Estados Unidos Objetivo del tipo de los fondos federales--

P: --

A: --

Estados Unidos Límite de tipos del FOMC (índice de exceso de reservas)

Estados Unidos Límite de tipos del FOMC (índice de exceso de reservas)--

P: --

A: --

Declaración del FOMC

Declaración del FOMC Conferencia de prensa del FOMC

Conferencia de prensa del FOMC Brasil Tipo de interes Selic

Brasil Tipo de interes Selic--

P: --

A: --

Australia Índice de precios de importación interanual (Cuarto trimestre)

Australia Índice de precios de importación interanual (Cuarto trimestre)--

P: --

A: --

Japón Ïndice de confianza del consumo domestico (Enero)

Japón Ïndice de confianza del consumo domestico (Enero)--

P: --

A: --

Turquia Índice de Confianza Económica (Enero)

Turquia Índice de Confianza Económica (Enero)--

P: --

A: --

Zona Euro Oferta monetaria M3(SA) (Diciembre)

Zona Euro Oferta monetaria M3(SA) (Diciembre)--

P: --

A: --

Zona Euro Crédito al sector privado Interanual (Diciembre)

Zona Euro Crédito al sector privado Interanual (Diciembre)--

P: --

A: --

Sin datos que coincidan

Gráficos Gratis para siempre

Charlar P&R con expertos Filtros Calendario económico Datos HerramientaMembresía CaracterísticasTendencias del mercado

Indicadores populares

Últimas perspecivas

Últimas perspecivas

Temas en Tendencia

Columnistas Principales

Última actualización

Etiqueta blanca

API de datos

Complementos web

Programa de afiliados

Ver todo

Sin datos

Banco Central

Bonos

Materias Primas

Comentarios de los funcionarios

Político

Technical Analysis

Opiniones de los comerciantes

Económico

Noticias diarias

Forex

El oro alcanza niveles récord, impulsado por la agitación geopolítica y los temores cambiarios, lo que provoca una huida hacia la seguridad.

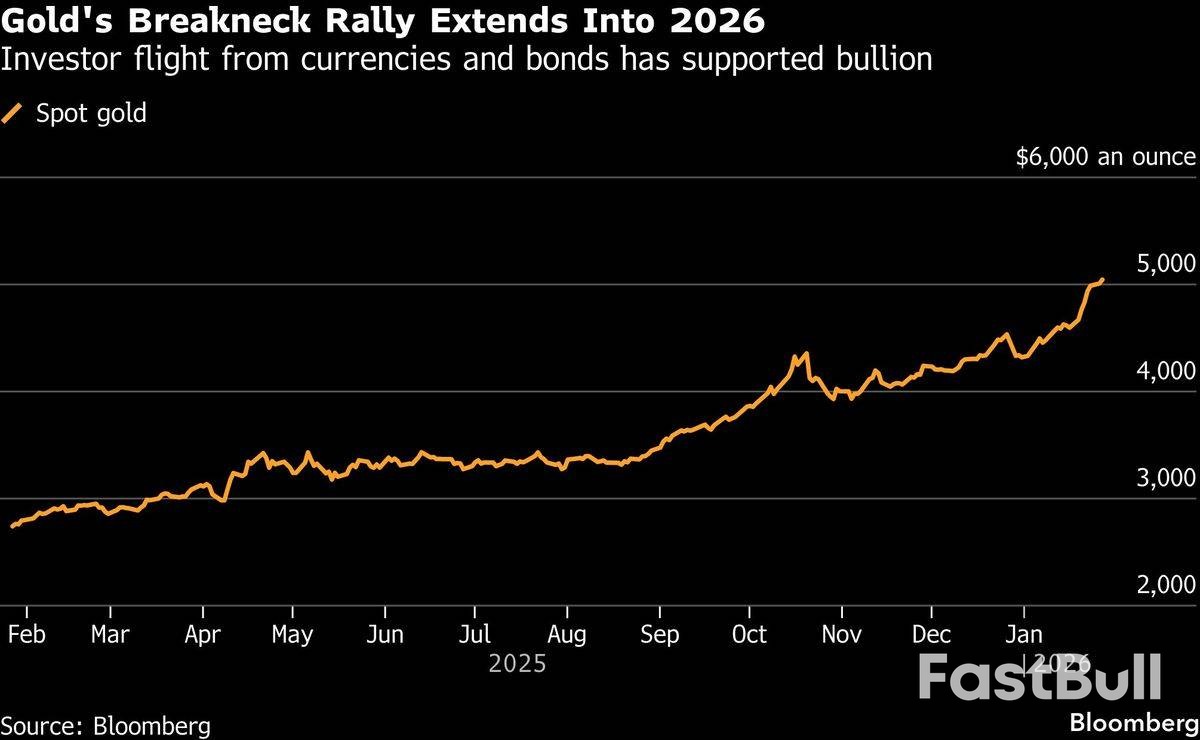

El precio del oro superó la barrera clave de los 5.000 dólares por onza por segundo día consecutivo, prolongando un potente repunte impulsado por el debilitamiento del dólar estadounidense y el creciente riesgo geopolítico. El metal precioso está aprovechando la fuga de bonos soberanos y divisas tradicionales, a medida que los inversores buscan activos refugio.

El martes, el oro subió hasta un 1,4%, marcando su séptimo día consecutivo de ganancias. El repunte cobró impulso después de que el presidente estadounidense, Donald Trump, amenazara con aumentar los aranceles a los productos surcoreanos. Un índice clave del dólar también cayó el lunes ante la especulación de que Estados Unidos podría ayudar a Japón a sostener el yen, una medida que abarata el oro cotizado en dólares para los compradores internacionales. La plata también registró ganancias significativas, subiendo más del 7%.

El reciente rendimiento del oro subraya su papel tradicional como barómetro del miedo en el mercado. El metal, cuyo valor se ha más que duplicado en los últimos dos años, consolida su mejor rendimiento anual desde 1979, con una ganancia adicional del 17% en lo que va de año.

Este aumento se atribuye en gran medida a la "operación de devaluación", una estrategia en la que los inversores se alejan de las monedas y bonos respaldados por el gobierno debido a la preocupación por la política fiscal y la devaluación de la moneda. Una reciente ola de ventas masivas en el mercado de bonos japonés es un claro ejemplo de la resistencia de los inversores al fuerte gasto público.

Las recientes medidas de la administración Trump han inquietado aún más a los inversores. La confianza del mercado se ha visto afectada por las amenazas de intervención militar en Venezuela, las propuestas de anexión de Groenlandia y los renovados ataques a la independencia de la Reserva Federal de Estados Unidos.

La advertencia a Corea del Sur llegó poco después de la amenaza del fin de semana de imponer aranceles del 100 % a Canadá si concreta un acuerdo comercial con China. Según Amundi SA, la mayor gestora de fondos de Europa, el creciente aislamiento de Estados Unidos está impulsando a muchos inversores a reducir sus tenencias de activos denominados en dólares en favor del oro.

"El oro a largo plazo es una muy buena protección contra la devaluación y una buena manera de mantener cierto poder adquisitivo", dijo Vincent Mortier, director de inversiones de Amundi, en una entrevista con Bloomberg Television.

El sentimiento alcista hacia el oro se refleja en los mercados de derivados, donde los operadores se están posicionando para nuevos aumentos de precios.

• Volatilidad implícita: la volatilidad en los futuros del oro en Comex ha subido a su nivel más alto desde el pico de la pandemia de Covid-19 en marzo de 2020.

• Actividad de ETF: El fondo cotizado en bolsa respaldado por oro más grande del mundo, SPDR Gold Shares de State Street, también ha experimentado una ruptura significativa en la volatilidad.

"Los operadores están comprando durante los retrocesos en lugar de durante los repuntes que se desvanecen", señaló Fawad Razaqzada, analista de City Index Ltd. "Mientras persista esta mentalidad, será difícil argumentar en contra de un aumento de precios a corto plazo, incluso si existe una discrepancia a corto plazo entre los fundamentos y la realidad".

Los inversores siguen de cerca la nominación del presidente Trump para la próxima presidencia de la Reserva Federal. El presidente ha confirmado que ha entrevistado a varios candidatos y tiene a una persona específica en mente. Un nombramiento más moderado podría impulsar las apuestas sobre nuevos recortes de tasas de interés este año —un catalizador positivo para el oro, que no rinde intereses— tras tres reducciones consecutivas.

Sin embargo, a corto plazo, se espera ampliamente que el banco central estadounidense detenga su ciclo de recortes de tasas el miércoles. La estabilización del mercado laboral parece haber restablecido cierto consenso entre los responsables políticos tras meses de división.

A la 1 p. m. en Singapur, el oro cotizaba un 1,2 % más alto, a 5.067,84 dólares la onza. La plata avanzó un 4,3 % hasta los 108,25 dólares la onza, tras alcanzar un máximo histórico de más de 117,71 dólares la onza en la sesión anterior. El platino y el paladio también registraron ganancias, mientras que el índice Bloomberg Dollar Spot subió un 0,1 % tras caer un 0,4 % en la sesión anterior.

Esto es precisamente lo que ocurre cuando los indicadores técnicos se alinean con los cambios en los fundamentos. Como se señaló en nuestro análisis previo al caos en Groenlandia, el índice del dólar ya mostraba señales de debilidad técnica inminente.

Así que cuando Donald Trump decidió no sólo iniciar una investigación sobre Jerome Powell sino también amenazar a sus aliados históricos, lo que se veía como una desdolarización lenta y progresiva se convirtió rápidamente en una catástrofe para el dólar estadounidense.

Algunos fondos europeos están vendiendo sus activos de deuda denominados en dólares, preocupados por las nuevas y agresivas políticas de la actual administración y, al buscar activamente alternativas, están reduciendo la demanda de dólares; esto está conduciendo, en parte, a la caída actual.

Combinado con una tendencia estacional del dólar estadounidense a caer antes de las decisiones sobre las tasas de interés durante los ciclos de recortes, la caída semanal se está volviendo extrema: menos participantes pueden absorber salidas repentinas antes de las reuniones del FOMC por razones de gestión de riesgos, lo que amplifica dichos movimientos.

Esta desdolarización explica la corrida actual del oro (que acaba de alcanzar los $5.000 hoy) y otros metales: el comercio de degradación para aquellos que no están familiarizados con el término financiero de tendencia.

Si miramos en retrospectiva el recorte de septiembre, por ejemplo, el índice del dólar había alcanzado mínimos anuales de 2025, una liquidación acelerada solo dos días antes de la decisión sobre las tasas.

La situación actual muestra condiciones similares, a pesar de que no se anticipan recortes de tasas. Lo que interesa a los traders es si la liquidación continuará después del FOMC.

Para obtener un contexto fundamental adicional, los recomiendo encarecidamente explorar nuestra Vista Previa del FOMC.

Como se espera que la tasa de los fondos federales se mantenga sin cambios, los inversores y las instituciones escucharán atentamente el discurso de Powell.

Actualmente, se estiman poco menos de dos recortes de tasas para 2026. Con las condiciones laborales aparentemente empeorando solo levemente y la inflación manteniéndose más cerca del 3% que del 2% (a pesar de algunas mejoras), el presidente de la Fed no tiene muchos motivos para adoptar una postura moderada, pero el precio actual sigue siendo razonable.

En esencia, la economía estadounidense más resiliente apoya al dólar y podría generar entradas repentinas de capital hacia la moneda estadounidense después de la reunión.

La diferencia la encontrarán los acontecimientos impredecibles:

Mientras estamos aquí, veamos qué dicen los gráficos en nuestro análisis de múltiples marcos temporales del índice del dólar estadounidense (DXY) para ver si todavía queda mucho en el actual movimiento bajista.

Gráfico diario

El panorama técnico cambió repentinamente durante la semana pasada.

Los alcistas estaban llevando el índice nuevamente hacia el nivel de 99,50, pero con algunas resistencias de corto plazo, divergencias bajistas combinadas con Trump impulsando el tema de Groenlandia, los factores técnicos y fundamentales fusionados tuvieron un efecto inmediato en el DXY, que bajó un 2,50% hasta hoy.

La semana pasada condujo a una enorme brecha a la baja hoy, con el efecto del cierre de posiciones previo al FOMC empujando al índice a probar el soporte de 96,50 a 97,00.

No importa mucho si se mantiene o se rompe en las próximas 1,5 sesiones; lo más importante será ver si el dólar se mantiene por encima o por debajo después del FOMC.

Gráfico 4H y niveles técnicos

Mirando más de cerca, la pregunta sigue siendo si la brecha es una brecha de agotamiento/bajo volumen (lo que implica que se alcanza un extremo) o si es una brecha descontrolada real (lo que significa una mayor caída).

Para ayudar a inclinar la balanza, es esencial seguir el camino de menor resistencia.

Con el RSI de 4 horas en territorio de sobreventa extrema y un soporte clave entrando en vigor, un rebote tiene sentido. La pregunta es cuándo.

Tenga en cuenta que la compra aún podría no ser tan repentina ya que los traders permanecen al margen a la espera de los eventos de riesgo clave: piense en cómo tales puntos de vista podrían expresarse en diferentes pares de divisas.

Niveles para colocar en sus gráficos DXY:

Niveles de resistencia

Niveles de soporte

Gráfico 1H

Mirando más de cerca, una cosa parece clara: el inconveniente es el estancamiento después de un descenso brutal.

Pero una desaceleración en una tendencia bajista no implica un repunte inminente, primero tendrán que aparecer los compradores.

Dado que la venta se estancó en los mínimos del canal descendente, una caída inminente mantiene una configuración de probabilidad más baja.

Por lo tanto, a partir de aquí, es muy probable que se produzca un rango de consolidación hasta el FOMC entre 96,80 y 97,30.

Sin embargo, después del FOMC, el resto será ver si los alcistas aparecen para una ruptura al alza (al menos para probar el límite superior del canal ~98,20).

En caso de que no lo hagan, la liquidación podría continuar.

Corea del Norte lanzó un proyectil no identificado desde su costa este el martes, según el ejército surcoreano. El lanzamiento se produce pocos días después de que Estados Unidos presentara una nueva estrategia de defensa que atribuye mayor responsabilidad de disuasión a sus aliados.

El Estado Mayor Conjunto de Corea del Sur confirmó el disparo de al menos un proyectil hacia las aguas de la península. En Japón, la Guardia Costera informó que un objeto, probablemente un misil balístico, probablemente ya había caído al mar. Las autoridades aún no han publicado más detalles.

Este es el segundo lanzamiento de un misil balístico de Pyongyang en 2022. Tras su primera prueba a principios de enero, Corea del Norte afirmó haber disparado con éxito un misil hipersónico.

El último lanzamiento también surge tras las recientes acusaciones de Corea del Norte de que Corea del Sur violó su espacio aéreo con drones. El gobierno surcoreano ha negado cualquier implicación, sugiriendo que el vehículo no tripulado podría haber sido enviado por civiles y ha abierto una investigación.

El momento de la prueba es significativo, ya que tuvo lugar durante la visita del subsecretario de Defensa para Política, Elbridge Colby, a Seúl. Durante su visita, Colby elogió a Corea del Sur como un aliado modelo, dispuesto a asumir un papel más importante en su propia defensa.

Su viaje se produjo tras la publicación de la Estrategia de Defensa Nacional de Estados Unidos. La nueva doctrina insta a Corea del Sur a liderar la disuasión de la agresión norcoreana, lo que refleja el enfoque estratégico de la administración Trump para priorizar la defensa del territorio estadounidense.

Esta medida señala una posible reducción del apoyo militar directo de Estados Unidos para disuadir las ambiciones nucleares de Corea del Norte, colocando mayor carga sobre los socios regionales.

Los avances militares y estratégicos se desarrollan a la par de las fricciones económicas entre ambos aliados. El presidente Donald Trump amenazó recientemente con imponer un arancel del 25 % a las importaciones de Corea del Sur. Mencionó la incapacidad de la legislatura surcoreana para codificar un acuerdo comercial alcanzado el año anterior.

En diciembre, la Reserva Federal redujo su tasa de interés oficial a un rango de 3,5% a 3,75%, el nivel más bajo desde 2022. Esta medida se produjo a pesar de la inflación persistente y la incertidumbre persistente sobre el impacto de los aranceles y los conflictos comerciales en los precios.

Simultáneamente, el banco central estadounidense suspendió su programa de ajuste cuantitativo, diseñado para reducir su balance. Desde entonces, ha lanzado compras de letras del Tesoro bajo un programa llamado Compras de Gestión de Reservas (RMP), una medida que se considera ampliamente como una forma de flexibilización cuantitativa encubierta. Se están desarrollando planes para que Freddie Mac y Fannie Mae adquieran 200 000 millones de dólares en bonos respaldados por hipotecas, una estrategia destinada a reducir las tasas de interés de los préstamos hipotecarios antes de las elecciones de mitad de mandato.

La creciente influencia política sobre la Reserva Federal sugiere que es probable un período de laxitud monetaria sostenida. Se están considerando recortes de tasas más agresivos, y el presidente Donald Trump aboga por tasas de hasta el 1 %. Otras herramientas potenciales incluyen el control de la curva de rendimiento para suprimir las tasas a largo plazo y el continuo debilitamiento de las regulaciones bancarias, especialmente los requisitos mínimos de capital.

El objetivo principal de estas políticas es estimular la actividad económica, e incluso el presidente Trump ha sugerido que el crecimiento podría alcanzar el 20% o el 25%. La reducción de las tasas de interés cumple otra función crucial: reducir los pagos de intereses del gobierno federal, que actualmente constituyen la segunda partida presupuestaria más importante después de la Seguridad Social.

Esta estrategia también está diseñada para lograr varios objetivos relacionados:

• Déficits de financiación: Las normas bancarias más flexibles y el programa RMP ayudan a financiar grandes y continuos déficits presupuestarios del gobierno.

• Devaluación del dólar: una moneda más débil pretende aumentar la competitividad de las exportaciones estadounidenses.

• Inflación para reducir la deuda: la combinación de un fuerte crecimiento nominal, precios más altos y tasas de interés reales negativas es una estrategia clásica para reducir la carga de la elevada deuda pública del país.

Como señaló una vez el expresidente estadounidense Herbert Hoover: «La primera panacea de una nación mal administrada es la inflación de la moneda; la segunda, la guerra. Ambas traen una prosperidad temporal; ambas traen una ruina permanente».

La estrategia de "América Primero", que combina aranceles, sanciones y una política monetaria agresiva, amenaza directamente la soberanía económica de otras naciones, siendo las economías asiáticas particularmente vulnerables. Su fuerte dependencia del dólar estadounidense y sus modelos de crecimiento impulsados por las exportaciones las hacen susceptibles a las crisis.

Las políticas estadounidenses están destinadas a desestabilizar los mercados cambiarios y a alimentar la volatilidad. Una revaluación forzada de las monedas asiáticas socavaría sus exportaciones y reduciría los ingresos en moneda local provenientes del comercio denominado en dólares estadounidenses. Esto también podría generar presiones deflacionarias en sus economías.

Además, las naciones asiáticas enfrentan un problema estructural: sus ahorros individuales y estatales a menudo superan las oportunidades de inversión locales disponibles debido a las limitaciones de los mercados de capital nacionales. Esto ha generado una exposición excesiva al dólar estadounidense y a los mercados estadounidenses. Una devaluación del dólar se traduciría directamente en pérdidas significativas en estas inversiones. Los bancos centrales y los fondos soberanos asiáticos se encuentran entre los mayores tenedores de deuda pública estadounidense, un problema agravado por los recientes acuerdos de Japón y Corea del Sur para invertir 550 000 millones de dólares y 350 000 millones de dólares adicionales, respectivamente, en Estados Unidos para evitar aranceles.

Los flujos de capital representan otra amenaza. El dinero ya está saliendo de Estados Unidos hacia activos asiáticos, sudamericanos y africanos, a menudo mediante operaciones de carry trade financiadas con préstamos baratos. Esta afluencia distorsiona los precios de los activos locales y obliga a los bancos centrales a gestionar la apreciación de la moneda en lugar de centrarse en las prioridades económicas nacionales.

A nivel nacional, las condiciones monetarias laxas de Estados Unidos están inflando las ya sobrevaloradas valoraciones de sus mercados bursátiles e inmobiliarios, lo que aproxima una grave crisis financiera. Dados los profundos vínculos institucionales, un desplome de los mercados estadounidenses inevitablemente transmitiría la inestabilidad financiera directamente a Asia.

Para mitigar estos riesgos crecientes, las economías asiáticas deben tomar medidas decisivas.

1. Reducir la dependencia del dólar estadounidense

El primer paso es redenominar el comercio, dejando de usar el dólar estadounidense para reducir la dependencia de Estados Unidos como comprador de última instancia. Esto requiere reformas estructurales, como el fortalecimiento de las redes de bienestar social para impulsar el consumo interno y reducir las tasas de ahorro. Acelerar los acuerdos comerciales bilaterales y regionales también es crucial para diversificar los socios comerciales.

2. Diversificar las inversiones financieras

En segundo lugar, las naciones asiáticas deben reducir sus tenencias de activos denominados en dólares. A corto plazo, esto implica cubrir el riesgo cambiario y controlar las inversiones minoristas e institucionales sin cobertura en los mercados estadounidenses. El objetivo a largo plazo es un cambio estratégico hacia inversiones no estadounidenses. Esto también implica evitar las inversiones de ida y vuelta, donde el capital asiático se canaliza a través de gestoras de activos con sede en Estados Unidos para luego reinvertirse en empresas no estadounidenses. El desarrollo de mercados monetarios e instituciones financieras regionales es clave para mantener los fondos dentro de la región.

3. Forjar un bloque económico unido

Lo más importante es que Asia debe unirse para aprovechar su poder económico y geopolítico combinado. El avance hacia un bloque regional funcional se ha visto obstaculizado por el nacionalismo, la diversidad étnica, la desconfianza mutua y la reticencia al cambio. Estados Unidos ha utilizado con éxito la estrategia de "divide y vencerás", pero un enfoque colectivo y coordinado podría cambiar el equilibrio de poder.

Estados Unidos seguirá aplicando políticas económicas radicales para gestionar su declive relativo y proteger su posición global. Es probable que estas estrategias perduren más allá de la administración actual, al igual que muchas de las políticas del primer mandato del presidente Trump fueron continuadas por su sucesor, Joe Biden.

Para Asia, el mensaje es claro: actuar con decisión y urgencia. El actual reajuste del poder global ofrece una oportunidad para desvincularse de la trayectoria económica de Estados Unidos. De no hacerlo, la región se verá obligada a asumir una parte desproporcionada de los costos del inevitable ajuste estadounidense.

El gas natural ha recordado una vez más a los operadores su potencial explosivo. Tras encontrar compradores en una zona clave de extensión de Fibonacci, los precios se dispararon un 146 % en tan solo 12 días de negociación: un repunte extraordinario que dejó atrás a los escépticos y recompensó a quienes confiaron en la confluencia técnica. Este aumento no se limitó a las cifras en un gráfico; fue una clara demostración de cómo la psicología del mercado, la precisión técnica y el impulso pueden alinearse para producir movimientos impresionantes. Tanto para operadores como para analistas, el repunte ofrece un caso práctico de cómo los niveles de Fibonacci pueden actuar como trampolines para tendencias poderosas. Los gráficos a menudo hablan más que las palabras, así que analicemos los gráficos para ver cómo se desarrolló este notable movimiento...

Gas natural 11 Ene Gráfico diario de ondas de Elliott En el gráfico diario del 11 de enero, el gas natural se acercaba a la zona de caja azul 3.022 – 1.965, un área crítica de extensión de Fibonacci que habíamos estado observando de cerca. Esta región tenía el potencial de atraer compradores y preparar el escenario para la siguiente etapa del rally. Yendo a un marco de tiempo más pequeño, dentro de la onda (( C )), vimos que la onda (3) se desarrolló más corta que la onda (1). Esto nos dio un nivel de invalidación preciso para la onda (5) de ((C)) en 3.008. Una ruptura por debajo de ese nivel habría abierto la puerta para un retroceso más profundo hacia el área 2.620 – 1.965. Sin embargo, los compradores intervinieron justo antes de que se probara este umbral, defendiendo la estructura y reavivando el rally.

El gráfico diario del 26 de enero (arriba) captura el explosivo repunte que siguió. Tras respetar la zona de caja azul, los compradores entraron con convicción, impulsando el gas natural considerablemente al alza, alcanzando un máximo de $7,439. El movimiento se desarrolló con un impulso excepcional, subiendo un 146 % en menos de dos semanas y confirmando la solidez de la configuración técnica. El repunte del gas natural subraya una simple verdad: las zonas de caja azul marcan puntos de inflexión decisivos. Reconocer estas áreas con antelación puede mejorar su ventaja, ayudándole a anticipar los cambios de impulso y a posicionarse en el mercado con confianza.

India y la Unión Europea anunciaron el martes que han concluido las negociaciones sobre un ambicioso pacto comercial, una decisión celebrada por ambas partes como la "madre de todos los acuerdos" en una economía global sacudida por las políticas arancelarias del presidente estadounidense Donald Trump.

El acuerdo consolida un poderoso bloque económico. Según la Comisión Europea, el comercio de bienes y servicios entre la UE y la India ya supera los 180 000 millones de euros (213 000 millones de dólares) anuales y genera casi 800 000 empleos en la UE.

Se proyecta que este nuevo acuerdo duplicará las exportaciones de bienes de la UE a la nación de 1.400 millones de personas para 2032. El mecanismo principal es la eliminación o reducción de aranceles sobre el 96,6% del valor de los envíos de la UE a la India.

El primer ministro Narendra Modi, en un mensaje de video, enfatizó que el acuerdo abre "grandes oportunidades" para ambas economías. Señaló que la alianza representa, en conjunto, el 25% del PIB mundial y un tercio de todo el comercio internacional. "Junto con el comercio, este acuerdo fortalece nuestro compromiso compartido con la democracia y el Estado de derecho", declaró Modi.

El Primer Ministro destacó el valor estratégico del pacto, presentándolo como un complemento a los acuerdos existentes de la India con el Reino Unido y la Asociación Europea de Libre Comercio. «Esto fortalecerá tanto el comercio como la cadena de suministro global», afirmó.

Modi también destacó beneficios nacionales específicos, felicitando a industrias clave de la India. "Felicito a todos los vinculados a sectores como el textil, las gemas, la joyería, el cuero y el calzado, ya que este pacto les será muy útil", comentó. "Este acuerdo comercial no solo impulsará la industria manufacturera en la India, sino que también expandirá aún más los sectores vinculados a los servicios".

El acuerdo establece reducciones significativas en los aranceles indios sobre productos europeos clave. Los cambios específicos incluyen:

• Vinos europeos: Los aranceles se reducirán del 150% al 75% inicialmente, con una reducción adicional hasta el 20% con el tiempo.

• Aceite de oliva: El arancel actual del 45% se eliminará por completo, hasta llegar al 0% en un período de cinco años.

La cumbre de Nueva Delhi, a la que asistieron la presidenta de la Comisión Europea, Ursula von der Leyen, y el presidente del Consejo Europeo, Antonio Costa, también dio como resultado una Asociación de Seguridad y Defensa. Este acuerdo complementario busca fortalecer la cooperación más allá del ámbito económico.

Según un comunicado de la UE, la asociación se centrará en áreas críticas, entre ellas:

• Seguridad marítima

• La industria de defensa

• Amenazas cibernéticas e híbridas

• Espacio

• Lucha contra el terrorismo

El histórico acuerdo entre India y la UE se concretó en un contexto de fricción con la administración Trump. En agosto, el presidente Trump impuso fuertes aranceles del 50% a los productos indios, que incluían una penalización del 25% sobre las compras de petróleo ruso por parte de Nueva Delhi.

La administración estadounidense ha criticado abiertamente a la UE por impulsar el pacto comercial. En una entrevista con ABC News el domingo, el secretario del Tesoro estadounidense, Scott Bessent, cuestionó directamente la postura europea.

"Hemos impuesto aranceles del 25% a la India por la compra de petróleo ruso. ¿Adivinen qué pasó la semana pasada? Los europeos firmaron un acuerdo comercial con la India", dijo Bessent.

Argumentó que las acciones de la UE socavan indirectamente las sanciones contra Rusia. "Y para que quede claro, el petróleo ruso llega a la India. Los productos refinados salen, y los europeos los compran. Están financiando la guerra contra sí mismos", explicó Bessent. "Así que, bajo el liderazgo del presidente Trump, finalmente pondremos fin a esta guerra entre Ucrania y Rusia".

Canadá e India se disponen a reactivar su relación con un enfoque renovado en la energía, comprometiéndose a ampliar el comercio bilateral de petróleo y gas tras un período de tensión diplomática. Esta medida supone un importante reajuste estratégico para ambas naciones.

En virtud de la alianza renovada, Ottawa se comprometerá a aumentar los envíos de petróleo crudo, gas natural licuado (GNL) y gas licuado de petróleo (GLP) a la India. A cambio, Nueva Delhi impulsará sus exportaciones de productos petrolíferos refinados a Canadá.

Se espera que el acuerdo se formalice luego de una reunión entre el ministro de Energía canadiense, Tim Hodgson, y el ministro de Petróleo y Gas Natural de la India, Hardeep Singh Puri, en la Semana de la Energía de la India en Goa el martes.

Esta reunión sirve para relanzar el "diálogo ministerial sobre energía", un canal clave para la cooperación que se había vuelto inactivo durante una disputa por el asesinato de un activista sij canadiense.

El diálogo renovado va más allá de los combustibles fósiles tradicionales. Según una declaración conjunta, Hodgson y Puri también se comprometerán a:

• Facilitar una mayor inversión recíproca en sus respectivos sectores energéticos.

• Explorar la colaboración en materia de hidrógeno, biocombustibles y almacenamiento de baterías.

• Cooperar en minerales críticos y modernizar los sistemas eléctricos.

• Investigar el uso de inteligencia artificial en la industria energética.

Esta iniciativa es clave en el esfuerzo del primer ministro Mark Carney por diversificar los mercados de exportación de Canadá, especialmente ante la escalada de las tensiones comerciales con Estados Unidos. Refleja un cambio hacia una diplomacia más pragmática y centrada en la economía con los principales socios asiáticos.

El relanzamiento demuestra que ambos gobiernos reconocen un importante potencial sin explotar en su relación energética. Se espera que el primer ministro Carney visite la India en las próximas semanas para consolidar este reajuste, aprovechando las conversaciones que él y el primer ministro Narendra Modi reanudaron en noviembre para un acuerdo integral de asociación económica.

En 2024, el comercio bilateral de bienes entre ambos países alcanzó los 13.300 millones de dólares canadienses (9.700 millones de dólares estadounidenses), y Ottawa prevé un amplio margen de crecimiento. La energía es un sector prioritario, y actualmente la India representa tan solo el 1% de las exportaciones canadienses de minerales esenciales.

La nueva infraestructura, incluida la ampliación del oleoducto Trans Mountain, crea una ruta más directa para que el crudo canadiense llegue a la India, aunque la mayoría de los envíos aún transitan por la costa estadounidense del Golfo de México. Las terminales de GLP de la costa oeste de Canadá también ofrecen rutas de transporte relativamente cortas al mercado indio, y el país comenzó a exportar GNL a Asia en junio de 2025.

El impulso de Carney para fortalecer los lazos con la India surge tras un reciente viaje a Pekín, donde un acuerdo para reducir las barreras arancelarias llevó al presidente estadounidense Donald Trump a amenazar con imponer aranceles del 100 % a los productos canadienses. Carney ha mantenido que Canadá no busca un acuerdo de libre comercio con China.

Etiqueta blanca

API de datos

Complementos web

Creador de carteles

Programa de afiliados

El riesgo de pérdida en el comercio de activos financieros como acciones, divisas, materias primas, futuros, bonos, ETF o criptomonedas puede ser considerable. Puede sufrir una pérdida total de los fondos que deposita con su corredor. Por lo tanto, debe considerar cuidadosamente si dicha negociación es adecuada para usted tomando en cuenta sus circunstancias y recursos financieros.

No se debe considerar invertir sin llevar a cabo, su propia diligencia de manera minuciosa o consultar con sus asesores financieros. Nuestro contenido web puede no ser adecuado para usted, ya que no conocemos su situación financiera ni sus necesidades de inversión. Es posible que nuestra información financiera tenga latencia o contenga inexactitudes, por lo que usted debe ser completamente responsable de cualquiera de sus transacciones y decisiones de inversión. La empresa no se hará responsable de su capital perdido.

Sin obtener el permiso del sitio web, no se le permite copiar los gráficos, textos o marcas comerciales del sitio web. Los derechos de propiedad intelectual sobre los contenidos o datos incorporados a este sitio web pertenecen a sus proveedores y comerciantes de intercambio.

No conectado

Inicia sesión para acceder a más funciones

Iniciar sesión

Registrarse