Cotizaciones

Noticias

Análisis

Usuario

24/7

Calendario económico

Educación

Datos

- Nombres

- Último

- Anterior

Cuentas de Señal para Miembros

Todas las Cuentas de Señal

Todos los Concursos

Reino Unido Índice Halifax de precios de la vivienda interanual (SA) (Noviembre)

Reino Unido Índice Halifax de precios de la vivienda interanual (SA) (Noviembre)A:--

P: --

A: --

Francia Cuenta corriente (no SA) (Octubre)

Francia Cuenta corriente (no SA) (Octubre)A:--

P: --

A: --

Francia Balanza Comercial (SA) (Octubre)

Francia Balanza Comercial (SA) (Octubre)A:--

P: --

A: --

Francia Producción industrial intermensual (SA) (Octubre)

Francia Producción industrial intermensual (SA) (Octubre)A:--

P: --

A: --

Italia Ventas menoristas Intermensuales (SA) (Octubre)

Italia Ventas menoristas Intermensuales (SA) (Octubre)A:--

P: --

A: --

Zona Euro Empleo Interanual (SA) (Tercer trimestre)

Zona Euro Empleo Interanual (SA) (Tercer trimestre)A:--

P: --

A: --

Zona Euro PIB Final Interanual (Tercer trimestre)

Zona Euro PIB Final Interanual (Tercer trimestre)A:--

P: --

A: --

Zona Euro PIB Final Intertrimestral (Tercer trimestre)

Zona Euro PIB Final Intertrimestral (Tercer trimestre)A:--

P: --

A: --

Zona Euro Empleo Final Intertrimestral (SA) (Tercer trimestre)

Zona Euro Empleo Final Intertrimestral (SA) (Tercer trimestre)A:--

P: --

A: --

Zona Euro Empleo Final (SA) (Tercer trimestre)

Zona Euro Empleo Final (SA) (Tercer trimestre)A:--

P: --

Brasil IPP Intermensual (Octubre)

Brasil IPP Intermensual (Octubre)A:--

P: --

A: --

México Índice de confianza del consumidor (Noviembre)

México Índice de confianza del consumidor (Noviembre)A:--

P: --

A: --

Canada Tasa de desempleo (SA) (Noviembre)

Canada Tasa de desempleo (SA) (Noviembre)A:--

P: --

A: --

Canada Tasa de participación en el empleo (SA) (Noviembre)

Canada Tasa de participación en el empleo (SA) (Noviembre)A:--

P: --

A: --

Canada Empleo (SA) (Noviembre)

Canada Empleo (SA) (Noviembre)A:--

P: --

A: --

Canada Empleo a tiempo parcial (SA) (Noviembre)

Canada Empleo a tiempo parcial (SA) (Noviembre)A:--

P: --

A: --

Canada Empleo a tiempo completo (SA) (Noviembre)

Canada Empleo a tiempo completo (SA) (Noviembre)A:--

P: --

A: --

Estados Unidos Ingresos personales intermensuales (Septiembre)

Estados Unidos Ingresos personales intermensuales (Septiembre)A:--

P: --

A: --

Estados Unidos Índice de precios PCE interanual (SA) (Septiembre)

Estados Unidos Índice de precios PCE interanual (SA) (Septiembre)A:--

P: --

A: --

Estados Unidos Índice de precios PCE intermensual (Septiembre)

Estados Unidos Índice de precios PCE intermensual (Septiembre)A:--

P: --

A: --

Estados Unidos Gastos personales intermensuales (SA) (Septiembre)

Estados Unidos Gastos personales intermensuales (SA) (Septiembre)A:--

P: --

A: --

Estados Unidos Índice de precios PCE subyacente intermensual (Septiembre)

Estados Unidos Índice de precios PCE subyacente intermensual (Septiembre)A:--

P: --

A: --

Estados Unidos Índice de precios PCE subyacente interanual (Septiembre)

Estados Unidos Índice de precios PCE subyacente interanual (Septiembre)A:--

P: --

A: --

Estados Unidos UMich Inflación a 5 años preliminar interanual (Diciembre)

Estados Unidos UMich Inflación a 5 años preliminar interanual (Diciembre)A:--

P: --

A: --

Estados Unidos Gasto en consumo personal real Intermensual (Septiembre)

Estados Unidos Gasto en consumo personal real Intermensual (Septiembre)A:--

P: --

A: --

Estados Unidos Previsión de inflación a 5-10 años (Diciembre)

Estados Unidos Previsión de inflación a 5-10 años (Diciembre)A:--

P: --

A: --

Estados Unidos Expectativas de inflación a 1 año del consumidor UMich Final (Diciembre)

Estados Unidos Expectativas de inflación a 1 año del consumidor UMich Final (Diciembre)A:--

P: --

A: --

Estados Unidos Índice preliminar de confianza del consumidor UMich (Diciembre)

Estados Unidos Índice preliminar de confianza del consumidor UMich (Diciembre)A:--

P: --

A: --

Estados Unidos Expectativas de inflación a 1 año UMich Prelim (Diciembre)

Estados Unidos Expectativas de inflación a 1 año UMich Prelim (Diciembre)A:--

P: --

A: --

Estados Unidos Índice preliminar de expectativas de los consumidores UMich (Diciembre)

Estados Unidos Índice preliminar de expectativas de los consumidores UMich (Diciembre)A:--

P: --

A: --

Estados Unidos Perforación total Semanal

Estados Unidos Perforación total Semanal--

P: --

A: --

Estados Unidos Total semanal de perforaciones petrolíferas

Estados Unidos Total semanal de perforaciones petrolíferas--

P: --

A: --

Estados Unidos Créditos al Consumo (SA) (Octubre)

Estados Unidos Créditos al Consumo (SA) (Octubre)--

P: --

A: --

China continental Reservas de divisas (Noviembre)

China continental Reservas de divisas (Noviembre)--

P: --

A: --

China continental Exportaciones interanuales (USD) (Noviembre)

China continental Exportaciones interanuales (USD) (Noviembre)--

P: --

A: --

China continental Importaciones Interanual (CNH) (Noviembre)

China continental Importaciones Interanual (CNH) (Noviembre)--

P: --

A: --

China continental Importaciones Interanual (USD) (Noviembre)

China continental Importaciones Interanual (USD) (Noviembre)--

P: --

A: --

China continental Importaciones (CNH) (Noviembre)

China continental Importaciones (CNH) (Noviembre)--

P: --

A: --

China continental Balanza Comercial (CNH) (Noviembre)

China continental Balanza Comercial (CNH) (Noviembre)--

P: --

A: --

China continental Exportaciones (Noviembre)

China continental Exportaciones (Noviembre)--

P: --

A: --

Japón Salarios Intermensuales (Octubre)

Japón Salarios Intermensuales (Octubre)--

P: --

A: --

Japón Balanza comercial (Octubre)

Japón Balanza comercial (Octubre)--

P: --

A: --

Japón Revisión intertrimestral del PIB nominal (Tercer trimestre)

Japón Revisión intertrimestral del PIB nominal (Tercer trimestre)--

P: --

A: --

Japón Balanza comercial a medida (SA) (Octubre)

Japón Balanza comercial a medida (SA) (Octubre)--

P: --

A: --

Japón Revisión intertrimestral del PIB anual (Tercer trimestre)

Japón Revisión intertrimestral del PIB anual (Tercer trimestre)--

P: --

China continental Exportaciones interanuales (CNH) (Noviembre)

China continental Exportaciones interanuales (CNH) (Noviembre)--

P: --

A: --

China continental Balanza Comercial (USD) (Noviembre)

China continental Balanza Comercial (USD) (Noviembre)--

P: --

A: --

Alemania Producción industrial intermensual (SA) (Octubre)

Alemania Producción industrial intermensual (SA) (Octubre)--

P: --

A: --

Sin datos que coincidan

Gráficos Gratis para siempre

Charlar P&R con expertos Filtros Calendario económico Datos HerramientaMembresía CaracterísticasTendencias del mercado

Indicadores populares

Últimas perspecivas

Últimas perspecivas

Temas en Tendencia

Columnistas Principales

Última actualización

Etiqueta blanca

API de datos

Complementos web

Programa de afiliados

Ver todo

Sin datos

El euro repuntó por encima de 1,1600 el viernes tras cuatro sesiones consecutivas de pérdidas, impulsado por la disminución de la tensión política en Francia tras la reelección de Sébastien Lecornu como primer ministro por parte del presidente Macron y la depreciación del dólar estadounidense. El dólar se depreció ante la reanudación de las tensiones comerciales entre Estados Unidos y China y la disminución de los datos sobre la confianza del consumidor, lo que reforzó las expectativas de recortes de tipos de la Fed.

En el frente técnico, el EUR/USD ha experimentado un modesto repunte, pero se mantiene por debajo de la media móvil exponencial (EMA) de 72 días, actualmente ubicada en 1,1675 en el gráfico H4, lo que subraya que el par todavía se cotiza dentro de una estructura bajista de corto plazo.

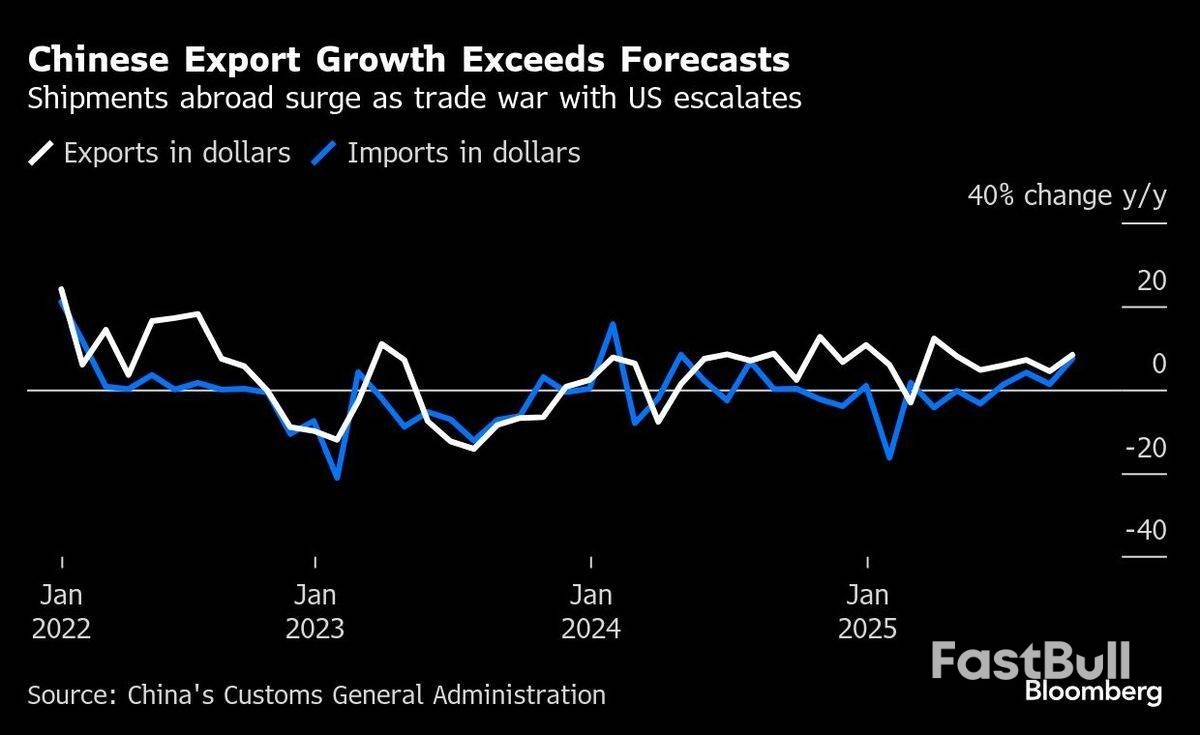

En el frente técnico, el EUR/USD ha experimentado un modesto repunte, pero se mantiene por debajo de la media móvil exponencial (EMA) de 72 días, actualmente ubicada en 1,1675 en el gráfico H4, lo que subraya que el par todavía se cotiza dentro de una estructura bajista de corto plazo.Los envíos chinos al exterior crecieron al ritmo más rápido en seis meses, superando ampliamente los pronósticos en una señal de resiliencia que le está dando a Beijing una mano más fuerte en la última guerra comercial con Estados Unidos.

Las exportaciones aumentaron un 8,3% en septiembre respecto al año anterior, según datos de la Administración General de Aduanas publicados el lunes (13 de octubre). Esta cifra superó la mediana estimada del 6,6% en una encuesta de Bloomberg a economistas y demuestra que aún no se ha desacelerado el flujo récord de mercancías que salen de China.

Los envíos a EE.UU. cayeron un 27%, el sexto mes con descensos de dos dígitos.

“Las exportaciones chinas se han mantenido resilientes a pesar de los aranceles estadounidenses, gracias a un mercado de exportación diversificado y una fuerte competitividad”, afirmó Michelle Lam, economista para la Gran China de Société Générale SA. “El impacto limitado de los aranceles estadounidenses en el comercio general hasta la fecha probablemente ha animado a China a adoptar una postura más firme en las negociaciones comerciales entre Estados Unidos y China”.

Las empresas han respondido al aumento de los aranceles estadounidenses intentando buscar mercados alternativos o enviando productos indirectamente a la mayor economía del mundo.

Las exportaciones a la Unión Europea aumentaron más del 14%, la mayor cantidad en más de tres años, y las dirigidas a África aumentaron un 56%. Los envíos al bloque comercial de 10 países del Sudeste Asiático crecieron casi un 16%.

La fortaleza de la demanda en mercados distintos a EE. UU. implica que las empresas chinas deberían verse menos afectadas por el nuevo aumento de aranceles con el que amenaza el presidente estadounidense Donald Trump. El aumento de las ventas al exterior también está impulsando una economía nacional en deflación que aún lucha por revertir la caída de la demanda y los precios de la vivienda.

China anunciará los datos de actividad económica del tercer trimestre el 20 de octubre, y la mayoría de los analistas pronostican una desaceleración con respecto al primer semestre. Aun así, los buenos resultados de los dos primeros trimestres prácticamente garantizan que China alcanzará el objetivo oficial de crecimiento de alrededor del 5%.

Las importaciones crecieron un 7,4% en septiembre, mucho más de lo previsto, dejando un superávit de 90.500 millones de dólares (382.270 millones de ringgits).

“El entorno externo actual sigue siendo sombrío y complejo”, declaró Wang Jun, subdirector de la autoridad aduanera, a la prensa en Pekín. “El comercio exterior se enfrenta a una creciente incertidumbre y dificultades. Considerando la alta base del año pasado, necesitamos trabajar arduamente para estabilizar el desarrollo comercial en el cuarto trimestre”.

China anunció la semana pasada amplios controles globales a las exportaciones de productos que contengan incluso trazas de ciertas tierras raras, lo que provocó que Trump contraatacara amenazando con cancelar una reunión presencial prevista con el presidente chino, Xi Jinping, la primera en seis años. El líder estadounidense también anunció planes para imponer un arancel adicional del 100 % a los productos chinos, junto con restricciones drásticas a "todo tipo de software crítico".

La administración Trump luego señaló su apertura a un acuerdo con China para calmar las nuevas tensiones comerciales, aunque también advirtió que los recientes controles de exportación anunciados por Beijing eran un obstáculo importante para las conversaciones.

Bloomberg Economics estima que un aumento del 100% en los aranceles estadounidenses elevaría los tipos efectivos sobre los productos chinos a alrededor del 140%, un nivel que paraliza el comercio. Si bien la tasa actual es 25 puntos porcentuales superior a la media mundial, el dominio chino en el sector manufacturero ha mantenido el flujo de sus exportaciones.

“Una escalada prolongada podría prolongar la deflación en China, lo que podría desencadenar más esfuerzos de reequilibrio político”, afirmaron economistas de Morgan Stanley, dirigidos por Robin Xing, en un informe previo a la publicación de los datos. “En el caso de las estrictas restricciones a las tierras raras impuestas por China y el prolongado aumento arancelario del 100 % por parte de EE. UU., el crecimiento de las exportaciones chinas podría desacelerarse rápidamente debido al impacto arancelario directo y la interrupción de la cadena de suministro global”.

El gobernador del Banco de Inglaterra, Andrew Bailey, llega a Washington esta semana bajo un escrutinio aún mayor del habitual. Ahora es claramente el voto clave en un Comité de Política Monetaria profundamente dividido.

El gobernador tiene la oportunidad de mostrar su lealtad en dos apariciones junto a las reuniones del Fondo Monetario Internacional y el Banco Mundial en un momento en que varios economistas prominentes han comenzado a advertir que los mercados están subestimando la posibilidad de nuevos recortes en las tasas de interés este año.

Bailey es visto ahora como el votante decisivo en el Comité de Política Monetaria (MPC) de nueve miembros, que está dividido entre cuatro funcionarios de línea dura que se oponen a más reducciones y cuatro fijadores de tasas más moderados, deseosos de mantener vivas las esperanzas de una flexibilización.

La división refleja diferentes opiniones sobre si un aumento repentino de la inflación que casi duplique el objetivo del 2% del Banco de Inglaterra prolongará las presiones sobre los precios y hará que cualquier intento de reducir los costos de financiamiento sea demasiado arriesgado. Dos de los adjuntos de Bailey, Sarah Breeden y Dave Ramsden, han minimizado la amenaza en las últimas semanas y afirmado que la inflación subyacente se mantiene dentro de los parámetros previstos.

Las expectativas en torno al presupuesto de otoño de la Ministra de Hacienda, Rachel Reeves, que revelará tres semanas después de la reunión del 26 de noviembre, también se consideran cruciales para orientar al panel.

Bailey ha logrado un equilibrio muy preciso en sus recientes comentarios, afirmando que los tipos que rigen el coste de los préstamos de millones de británicos deben ser más bajos, pero ha advertido que «cuándo y en qué cuantía exactamente dependerá de la trayectoria descendente de la inflación». También ha señalado que está satisfecho con los precios de mercado, que ven pocas perspectivas de un recorte antes de finales de año.

Los inversores prácticamente han descartado una reducción en la próxima reunión de noviembre y prevén una probabilidad de alrededor del 20 % de un recorte en diciembre. Sin embargo, algunos economistas, como los de Barclays, Nomura y TD Securities, aún creen que es posible una medida antes de fin de año.

Jack Meaning, economista jefe de Barclays para el Reino Unido, declaró a Bloomberg que Bailey parece estar "realmente dividido entre ambos bandos". Destacó el endurecimiento de las condiciones financieras y la posibilidad de que los próximos datos del producto interior bruto y del mercado laboral sean decepcionantes.

Si esas condiciones se concretan y la inflación se mantiene consistente con las expectativas del MPC de que alcanzará su pico máximo en septiembre y luego se enfriará gradualmente hacia fines de año, "entonces, en general, creemos que podría influir en Bailey para que se incline hacia el lado más moderado", agregó.

James Rossiter, director de estrategia macro global de TD Securities, se encuentra entre quienes consideran que los mercados subestiman significativamente las probabilidades de un recorte. "Claramente, algunos en el Comité de Política Monetaria (MPC) se sienten cómodos con el ritmo trimestral", afirmó, y añadió que "en cierta medida, depende de las sorpresas de los datos determinar el rumbo de las cosas".

El índice BOESPEAK de Bloomberg Economics, un modelo automatizado que analiza la percepción sobre las tasas de interés en los comentarios del Comité de Política Monetaria (MPC), se ha inclinado hacia una postura más restrictiva en las últimas semanas tras detectar una postura moderada del panel durante el verano. Aún sitúa las recientes declaraciones de Bailey como tendentes a una postura más moderada.

El momento de la reunión del próximo mes complica el pensamiento del BOE, ya que se produce dos semanas después de los datos de inflación de septiembre que se espera que muestren un crecimiento de los precios que alcance el 4%, y con el presupuesto a la vuelta de la esquina.

Esto significa que el período entre las reuniones de noviembre y diciembre podría ser crucial, ya que el Comité de Política Monetaria (MPC) recibirá dos rondas de datos sobre inflación y empleo.

Además, el Banco de Inglaterra seguirá de cerca el presupuesto tras ser culpada Reeves de impulsar la inflación con su aumento de los impuestos sobre la nómina en abril. Otra serie de subidas de impuestos, ampliamente esperadas, podría tener efectos secundarios, dependiendo de si se considera que probablemente impulsarán las presiones sobre los precios o frenarán aún más la economía.

“Los precios actuales del mercado no son mucho para un banco central que tiene un historial de sorprender”, dijo George Buckley, economista jefe para el Reino Unido de Nomura.

“Mucho depende realmente de cuánto se adelanten los anuncios de ajuste presupuestario y cuánto se retrasen hasta años posteriores”, dijo. “Si se adelantan, eso se reflejará en las previsiones del Banco de Inglaterra sobre el PIB y, en última instancia, eso reducirá la inflación”.

Una encuesta de Bloomberg realizada justo antes de la reunión de septiembre sugería que el consenso de los analistas seguía esperando una reducción de los costes de financiación en el cuarto trimestre. Sin embargo, algunos economistas han pospuesto su predicción del próximo recorte hasta 2026, ante la preocupación por el aumento de las expectativas de inflación, impulsado por el aumento del gasto en alimentos.

El comercio exterior de China mostró una fortaleza sorprendente en septiembre, con tanto exportaciones como importaciones superando los pronósticos a pesar de los vientos en contra derivados de las crecientes tensiones globales y el debilitamiento de la demanda interna.

Sin embargo, debido al aumento de las importaciones, la balanza comercial se redujo a un superávit de 90.450 millones de dólares, inferior a las expectativas de 98.960 millones. El superávit también disminuyó respecto a los 102.330 millones de dólares del mes anterior, según datos de aduanas publicados el lunes.

Las exportaciones en términos de dólares aumentaron un 8,3% interanual, muy por encima del aumento del 6,0% proyectado por los analistas y marcadamente por encima del aumento del 4,4% de agosto.

Las importaciones aumentaron un 7,4%, superando también ampliamente el 1,5% previsto y revirtiendo el modesto crecimiento del 1,3% registrado en agosto.

El desempeño señaló resiliencia en el sector externo de China, aun cuando otros indicadores económicos apuntan a una debilidad interna.

Los exportadores están desviando cada vez más su atención de Estados Unidos hacia el Sudeste Asiático, África e India para contrarrestar la presión arancelaria estadounidense. Sin embargo, la demanda interna persiste, ya que la inversión en activos fijos, las ventas minoristas y los pedidos de manufactura siguen siendo lentos.

Los responsables de las políticas pueden considerar el aumento de la actividad comercial como una justificación para retrasar medidas de estímulo agresivas, pero un mayor potencial de crecimiento depende de si la demanda global se mantiene y si las tensiones comerciales se intensifican.

El presidente de Estados Unidos, Donald Trump, aumentó las tensiones comerciales la semana pasada, amenazando con imponer aranceles adicionales del 100% a las exportaciones chinas, y Beijing prometió tomar represalias si las medidas entran en vigor.

El comercio mundial se expandió en aproximadamente 500 000 millones de dólares en el primer semestre de 2025, a pesar de la volatilidad, los cambios de política y las persistentes tensiones geopolíticas. El impulso se mantuvo firme en el tercer trimestre, incluso con patrones de crecimiento variables según las regiones y los sectores, según la Actualización sobre el Comercio Mundial de la UNCTAD (octubre de 2025).

El comercio de bienes y servicios registró sólidas ganancias en comparación con el primer trimestre. El crecimiento del comercio de bienes aumentó ligeramente, pasando de aproximadamente el 2% al 2,5% intertrimestral, mientras que el comercio de servicios repuntó tras contraerse en el primer trimestre.

El sector manufacturero siguió siendo el principal impulsor del crecimiento del comercio mundial en el segundo trimestre, liderado por el sector electrónico. La fuerte demanda de vehículos híbridos y eléctricos continuó impulsando la industria automotriz, reforzando el papel central del sector manufacturero en la actual fase de expansión comercial.

El pronóstico de Comercio y Desarrollo de las Naciones Unidas muestra un crecimiento continuo en el tercer trimestre, con una expansión intertrimestral de aproximadamente el 2,5% para los bienes y una fuerte aceleración de los servicios, que ronda el 4%. En términos anuales, el crecimiento se mantiene sólido: alrededor del 5% para los bienes y el 6% para los servicios.

Los precios de los bienes comercializados aumentaron ligeramente en el segundo trimestre, y las estimaciones preliminares apuntan a un marcado incremento en el tercero.

Esto sugiere que, si bien el aumento del valor del comercio mundial durante la primera mitad del año fue impulsado principalmente por mayores volúmenes, el crecimiento en el tercer trimestre estará impulsado en parte por el aumento de los precios.

El crecimiento del segundo trimestre estuvo impulsado principalmente por las economías en desarrollo, respaldado por el aumento del comercio Sur-Sur. El débil desempeño comercial de Estados Unidos lastró el promedio mundial.

Los desequilibrios mundiales en el comercio de bienes, que se habían ampliado en los últimos trimestres, se redujeron en el segundo trimestre de 2025, lo que refleja en gran medida los cambios en la política comercial de Estados Unidos.

Salvo que se produzcan grandes shocks en los últimos meses del año, el comercio mundial va camino de superar su récord de 2024.

A pesar de la turbulencia generada por los cambios en la política comercial estadounidense, la dinámica del comercio mundial ha mostrado hasta ahora una disrupción limitada, aunque la incertidumbre sobre las políticas futuras sigue siendo un riesgo clave. La inestabilidad geopolítica también sigue lastrando el comercio, con conflictos persistentes que podrían perturbar aún más la dinámica regional y agudizar la preocupación por la seguridad energética y alimentaria.

Los dólares australiano y neozelandés recuperaron algo de terreno el lunes ya que los inversores especularon que las últimas salvas en la guerra comercial entre Estados Unidos y China eran más apariencia que sustancia, aunque la mayor volatilidad parecía destinada a ser una característica en el corto plazo.

Ambas monedas se derrumbaron el viernes cuando el presidente estadounidense, Donald Trump, amenazó con imponer aranceles del 100% a China antes del 1 de noviembre, lo que provocó una carrera hacia refugios seguros.

Las monedas antípodas, con economías abiertas y altamente apalancadas en las materias primas, tienden a ser utilizadas como cobertura contra el riesgo en épocas de estrés global.

Sin embargo, Trump se mostró más conciliador respecto de China durante el fin de semana y los analistas esperaban que la amenaza arancelaria fuera una táctica de negociación y que se encontrara algún compromiso.

"La reacción del mercado a la advertencia arancelaria del viernes pasado parece excesiva", dijo Raymond Yeung, economista jefe para la Gran China de ANZ.

"Sin embargo, es probable que este toma y daca continúe durante algún tiempo, con negociaciones periódicas, como una nueva normalidad en la tendencia actual de desacoplamiento económico entre China y Estados Unidos".

Por ahora, la esperanza fue suficiente para impulsar al dólar australiano un 0,9% hasta los 0,6529 $, recuperando parte de la caída del 1,3% del viernes. El soporte se encuentra en los 0,6469 $, con el próximo objetivo de subida en los 0,6573 $.

El riesgo de una mayor volatilidad del mercado apoyó a los bonos, con los rendimientos a 10 años cayendo 6 puntos básicos a 4,308%.

El dólar neozelandés subió un 0,4% hasta los 0,5740 $, tras caer un 0,9% el viernes, probando el soporte en torno a los 0,5710 $. Ahora encuentra resistencia en los 0,5752 $ y los 0,5844 $.

La moneda se vio afectada por las expectativas de nuevos recortes de tasas en el país, y las tasas swap clave a dos años cayeron a su nivel más bajo desde principios de 2022, en 2,5226% (NZDSM3NB2Y=).

Los mercados estiman que existe un 85% de posibilidades de que el Banco de la Reserva de Nueva Zelanda vuelva a relajar su política monetaria en noviembre, tras haber reducido la tasa de efectivo (OCR) en medio punto porcentual, hasta el 2,5%, la semana pasada. (0#NZDIRPR)

Por el contrario, el Banco de la Reserva de Australia mantuvo las tasas en 3,60% este mes y se mostró cauteloso acerca de volver a flexibilizarlas, lo que dejó al dólar neozelandés cerca de mínimos de tres años frente al dólar australiano, en A$ 0,8793 (NZDAUD=R).

"Por ahora hemos visto un mínimo de A$0,8750 que parece mantenerse, incluso cuando los operadores aumentan sus expectativas de que el OCR termine más cerca de una tasa terminal de 2,00%", dijo Mieneke Perniskie, un operador senior de Kiwibank.

"El RBA parece estar al final de su ciclo de recortes, con solo 25 puntos básicos de flexibilización adicional esperada, cuyo momento es incierto".

Los precios del petróleo subieron casi un 2% en el comercio asiático el lunes después de fuertes caídas en la sesión comercial anterior, mientras el presidente de Estados Unidos, Donald Trump, buscaba aliviar las preocupaciones de los inversores sobre las crecientes tensiones comerciales con China.

A las 21:58 ET (01:58 GMT), los futuros del petróleo Brent con vencimiento en diciembre subieron un 1,7% a 63,78 dólares por barril, mientras que los futuros del crudo West Texas Intermediate (WTI) subieron un 1,8% a 59,95 dólares por barril.

Ambos índices de referencia habían caído casi un 4% a mínimos de cinco meses el viernes después de que Trump dijera que impondría un arancel adicional del 100% a las importaciones de China, lo que aumentó los temores de una demanda mundial de petróleo más débil.

Durante el fin de semana, Trump pareció suavizar su tono al publicar en Truth Social: “No se preocupen por China, todo estará bien”, lo que ayudó a calmar los mercados y aumentar el apetito por el riesgo.

Agregó que "EE.UU. quiere ayudar a China, no dañarla", insinuando que las negociaciones podrían continuar.

Los comentarios impulsaron un modesto repunte en los precios de las materias primas luego de la liquidación de la semana pasada.

Mientras tanto, un acuerdo de alto el fuego entre Israel y Hamás, negociado por el presidente Trump, ha reducido las tensiones geopolíticas en Medio Oriente, lo que pesa sobre los precios del petróleo.

La confianza general se mantuvo frágil ante la persistente preocupación por el exceso de oferta. La Administración de Información Energética de EE. UU. (EIA) elevó la semana pasada su pronóstico de producción de crudo para 2025 a un récord de 13,53 millones de barriles diarios, lo que apunta a un mayor crecimiento de la oferta en EE. UU.

Al mismo tiempo, la OPEP+ sigue adelante con un aumento gradual de la producción. El grupo de productores acordó a principios de este mes aumentar la producción en unos 137.000 barriles diarios en noviembre, la menor de las opciones discutidas, en un intento por equilibrar la estabilidad del mercado con el riesgo de un exceso de oferta creciente.

Etiqueta blanca

API de datos

Complementos web

Creador de carteles

Programa de afiliados

El riesgo de pérdida en el comercio de activos financieros como acciones, divisas, materias primas, futuros, bonos, ETF o criptomonedas puede ser considerable. Puede sufrir una pérdida total de los fondos que deposita con su corredor. Por lo tanto, debe considerar cuidadosamente si dicha negociación es adecuada para usted tomando en cuenta sus circunstancias y recursos financieros.

No se debe considerar invertir sin llevar a cabo, su propia diligencia de manera minuciosa o consultar con sus asesores financieros. Nuestro contenido web puede no ser adecuado para usted, ya que no conocemos su situación financiera ni sus necesidades de inversión. Es posible que nuestra información financiera tenga latencia o contenga inexactitudes, por lo que usted debe ser completamente responsable de cualquiera de sus transacciones y decisiones de inversión. La empresa no se hará responsable de su capital perdido.

Sin obtener el permiso del sitio web, no se le permite copiar los gráficos, textos o marcas comerciales del sitio web. Los derechos de propiedad intelectual sobre los contenidos o datos incorporados a este sitio web pertenecen a sus proveedores y comerciantes de intercambio.

No conectado

Inicia sesión para acceder a más funciones

Membresía FastBull

Todavia no

Comprar

Iniciar sesión

Registrarse