Cotizaciones

Noticias

Análisis

Usuario

24/7

Calendario económico

Educación

Datos

- Nombres

- Último

- Anterior

Cuentas de Señal para Miembros

Todas las Cuentas de Señal

Todos los Concursos

Francia Balanza Comercial (SA) (Octubre)

Francia Balanza Comercial (SA) (Octubre)A:--

P: --

Zona Euro Empleo Interanual (SA) (Tercer trimestre)

Zona Euro Empleo Interanual (SA) (Tercer trimestre)A:--

P: --

Canada Empleo a tiempo parcial (SA) (Noviembre)

Canada Empleo a tiempo parcial (SA) (Noviembre)A:--

P: --

A: --

Canada Tasa de desempleo (SA) (Noviembre)

Canada Tasa de desempleo (SA) (Noviembre)A:--

P: --

A: --

Canada Empleo a tiempo completo (SA) (Noviembre)

Canada Empleo a tiempo completo (SA) (Noviembre)A:--

P: --

A: --

Canada Tasa de participación en el empleo (SA) (Noviembre)

Canada Tasa de participación en el empleo (SA) (Noviembre)A:--

P: --

A: --

Canada Empleo (SA) (Noviembre)

Canada Empleo (SA) (Noviembre)A:--

P: --

A: --

Estados Unidos Índice de precios PCE intermensual (Septiembre)

Estados Unidos Índice de precios PCE intermensual (Septiembre)A:--

P: --

A: --

Estados Unidos Ingresos personales intermensuales (Septiembre)

Estados Unidos Ingresos personales intermensuales (Septiembre)A:--

P: --

A: --

Estados Unidos Índice de precios PCE subyacente intermensual (Septiembre)

Estados Unidos Índice de precios PCE subyacente intermensual (Septiembre)A:--

P: --

A: --

Estados Unidos Índice de precios PCE interanual (SA) (Septiembre)

Estados Unidos Índice de precios PCE interanual (SA) (Septiembre)A:--

P: --

A: --

Estados Unidos Índice de precios PCE subyacente interanual (Septiembre)

Estados Unidos Índice de precios PCE subyacente interanual (Septiembre)A:--

P: --

A: --

Estados Unidos Gastos personales intermensuales (SA) (Septiembre)

Estados Unidos Gastos personales intermensuales (SA) (Septiembre)A:--

P: --

Estados Unidos Previsión de inflación a 5-10 años (Diciembre)

Estados Unidos Previsión de inflación a 5-10 años (Diciembre)A:--

P: --

A: --

Estados Unidos Gasto en consumo personal real Intermensual (Septiembre)

Estados Unidos Gasto en consumo personal real Intermensual (Septiembre)A:--

P: --

Estados Unidos Perforación total Semanal

Estados Unidos Perforación total SemanalA:--

P: --

A: --

Estados Unidos Total semanal de perforaciones petrolíferas

Estados Unidos Total semanal de perforaciones petrolíferasA:--

P: --

A: --

Estados Unidos Créditos al Consumo (SA) (Octubre)

Estados Unidos Créditos al Consumo (SA) (Octubre)A:--

P: --

China continental Reservas de divisas (Noviembre)

China continental Reservas de divisas (Noviembre)A:--

P: --

A: --

Japón Balanza comercial (Octubre)

Japón Balanza comercial (Octubre)A:--

P: --

A: --

Japón Revisión intertrimestral del PIB nominal (Tercer trimestre)

Japón Revisión intertrimestral del PIB nominal (Tercer trimestre)A:--

P: --

A: --

China continental Importaciones Interanual (CNH) (Noviembre)

China continental Importaciones Interanual (CNH) (Noviembre)A:--

P: --

A: --

China continental Exportaciones (Noviembre)

China continental Exportaciones (Noviembre)A:--

P: --

A: --

China continental Importaciones (CNH) (Noviembre)

China continental Importaciones (CNH) (Noviembre)A:--

P: --

A: --

China continental Balanza Comercial (CNH) (Noviembre)

China continental Balanza Comercial (CNH) (Noviembre)A:--

P: --

A: --

China continental Exportaciones interanuales (USD) (Noviembre)

China continental Exportaciones interanuales (USD) (Noviembre)A:--

P: --

A: --

China continental Importaciones Interanual (USD) (Noviembre)

China continental Importaciones Interanual (USD) (Noviembre)A:--

P: --

A: --

Alemania Producción industrial intermensual (SA) (Octubre)

Alemania Producción industrial intermensual (SA) (Octubre)A:--

P: --

Zona Euro Índice Sentix de confianza de los inversores (Diciembre)

Zona Euro Índice Sentix de confianza de los inversores (Diciembre)A:--

P: --

A: --

Canada Índice Nacional de Confianza Económica

Canada Índice Nacional de Confianza EconómicaA:--

P: --

A: --

Reino Unido Ventas minoristas comparables BRC Interanual (Noviembre)

Reino Unido Ventas minoristas comparables BRC Interanual (Noviembre)--

P: --

A: --

Reino Unido Ventas minoristas totales BRC Interanual (Noviembre)

Reino Unido Ventas minoristas totales BRC Interanual (Noviembre)--

P: --

A: --

Australia O/N (Prestamo ) Tasa clave

Australia O/N (Prestamo ) Tasa clave--

P: --

A: --

Declaración de tipos del RBA

Declaración de tipos del RBA Conferencia de prensa del RBA

Conferencia de prensa del RBA Alemania Exportaciones intermensuales (SA) (Octubre)

Alemania Exportaciones intermensuales (SA) (Octubre)--

P: --

A: --

Estados Unidos Índice NFIB de optimismo de las pequeñas empresas (SA) (Noviembre)

Estados Unidos Índice NFIB de optimismo de las pequeñas empresas (SA) (Noviembre)--

P: --

A: --

México tasa de inflación de 12 meses (IPC) (Noviembre)

México tasa de inflación de 12 meses (IPC) (Noviembre)--

P: --

A: --

México IPC subyacente Interanual (Noviembre)

México IPC subyacente Interanual (Noviembre)--

P: --

A: --

México IPP interanual (Noviembre)

México IPP interanual (Noviembre)--

P: --

A: --

Estados Unidos Ventas semanales al por menor en el sector comercial Interanual

Estados Unidos Ventas semanales al por menor en el sector comercial Interanual--

P: --

A: --

Estados Unidos Ofertas de empleo JOLTS (SA) (Octubre)

Estados Unidos Ofertas de empleo JOLTS (SA) (Octubre)--

P: --

A: --

China continental M1 Oferta monetaria Interanual (Noviembre)

China continental M1 Oferta monetaria Interanual (Noviembre)--

P: --

A: --

China continental M0 oferta monetaria Interanual (Noviembre)

China continental M0 oferta monetaria Interanual (Noviembre)--

P: --

A: --

China continental M2 Oferta monetaria interanual (Noviembre)

China continental M2 Oferta monetaria interanual (Noviembre)--

P: --

A: --

Estados Unidos Pronóstico de producción de crudo a corto plazo de la EIA para el año (Diciembre)

Estados Unidos Pronóstico de producción de crudo a corto plazo de la EIA para el año (Diciembre)--

P: --

A: --

Estados Unidos Pronóstico de producción de gas natural de la EIA para el próximo año (Diciembre)

Estados Unidos Pronóstico de producción de gas natural de la EIA para el próximo año (Diciembre)--

P: --

A: --

Estados Unidos Pronóstico de producción de crudo a corto plazo de la EIA para el próximo año (Diciembre)

Estados Unidos Pronóstico de producción de crudo a corto plazo de la EIA para el próximo año (Diciembre)--

P: --

A: --

Perspectiva energética mensual a corto plazo de la EIA

Perspectiva energética mensual a corto plazo de la EIA Estados Unidos Existencias semanales de gasolina API

Estados Unidos Existencias semanales de gasolina API--

P: --

A: --

Estados Unidos Existencias semanales de petróleo API Cushing

Estados Unidos Existencias semanales de petróleo API Cushing--

P: --

A: --

Estados Unidos Existencias semanales de crudo API

Estados Unidos Existencias semanales de crudo API--

P: --

A: --

Estados Unidos Existencias semanales de petróleo refinado API

Estados Unidos Existencias semanales de petróleo refinado API--

P: --

A: --

Corea del Sur Tasa de desempleo (SA) (Noviembre)

Corea del Sur Tasa de desempleo (SA) (Noviembre)--

P: --

A: --

Japón Índice Reuters Tankan de empresas no manufactureras (Diciembre)

Japón Índice Reuters Tankan de empresas no manufactureras (Diciembre)--

P: --

A: --

Japón Índice Reuters Tankan de fabricantes (Diciembre)

Japón Índice Reuters Tankan de fabricantes (Diciembre)--

P: --

A: --

Japón Índice de precios de los productos básicos en las empresas nacionales Intermensual (Noviembre)

Japón Índice de precios de los productos básicos en las empresas nacionales Intermensual (Noviembre)--

P: --

A: --

Japón Índice de precios de las materias primas de las empresas nacionales Interanual (Noviembre)

Japón Índice de precios de las materias primas de las empresas nacionales Interanual (Noviembre)--

P: --

A: --

China continental IPP interanual (Noviembre)

China continental IPP interanual (Noviembre)--

P: --

A: --

China continental IPC Intermensual (Noviembre)

China continental IPC Intermensual (Noviembre)--

P: --

A: --

Italia Producción industrial interanual (SA) (Octubre)

Italia Producción industrial interanual (SA) (Octubre)--

P: --

A: --

Sin datos que coincidan

Gráficos Gratis para siempre

Charlar P&R con expertos Filtros Calendario económico Datos HerramientaMembresía CaracterísticasTendencias del mercado

Indicadores populares

Últimas perspecivas

Últimas perspecivas

Temas en Tendencia

Columnistas Principales

Última actualización

Etiqueta blanca

API de datos

Complementos web

Programa de afiliados

Ver todo

Sin datos

Diferencia entre Nasdaq y Dow Jones explicada para inversores en 2025. Compare el rendimiento, la volatilidad y las oportunidades de inversión de este año.

La diferencia entre el Nasdaq y el Dow Jones es esencial para los inversores que buscan comprender el mercado bursátil estadounidense. Ambos índices siguen el rendimiento del mercado, pero representan sectores diferentes. El Dow Jones incluye 30 empresas de primera línea que reflejan estabilidad económica, mientras que el Nasdaq incluye más de 3000 empresas tecnológicas que impulsan la innovación y el crecimiento. En 2025, conocer las diferencias entre estos índices ayudará a los inversores a tomar decisiones más inteligentes y a equilibrar sus carteras en un panorama financiero cambiante.

Para comprender mejor la diferencia entre Nasdaq y Dow Jones, la siguiente tabla destaca sus características clave, incluido el tamaño del índice, los métodos de ponderación, el enfoque sectorial y los tipos de inversores que cada uno suele atraer.

| Característica | Dow Jones (DJIA) | Nasdaq Composite |

|---|---|---|

| Número de empresas | 30 | 3000+ |

| Método de ponderación | Ponderado por precio | Ponderado por capitalización de mercado |

| Enfoque sectorial | Industrial, Financiero | Tecnología, Crecimiento |

| Volatilidad | Más bajo | Más alto |

| Composición | De primera línea | Tecnología pesada |

| Adecuado para | Inversores conservadores | Inversores en crecimiento y tecnología |

El Promedio Industrial Dow Jones (DJIA), o Dow, es uno de los índices bursátiles más antiguos y reconocidos del mundo. Creado en 1896 por Charles Dow y Edward Jones, sigue a las principales empresas estadounidenses y refleja la economía general del país y la confianza de los inversores.

A diferencia del Nasdaq Composite, que incluye miles de empresas orientadas al crecimiento, el Dow se centra en 30 empresas de primera línea como Apple, Coca-Cola y Goldman Sachs. Estos líderes del sector son conocidos por su estabilidad y sus ganancias constantes, lo que convierte al índice en un símbolo de la fortaleza tradicional del mercado.

Lo que distingue al Dow Jones es su cálculo ponderado por precio: las acciones con mayor precio tienen mayor influencia en el movimiento del índice, independientemente del tamaño de la empresa. Esto contrasta con la ponderación por capitalización bursátil del Nasdaq, donde las empresas más grandes tienen mayor impacto.

Debido a su estructura, el Dow Jones suele ser menos volátil y sirve como un indicador estable de la confianza del mercado. Los inversores suelen considerarlo un reflejo de sectores consolidados como el financiero, el manufacturero y el energético.

Entender este contexto aclara cuál es la diferencia entre Dow Jones y Nasdaq: el Dow refleja la fortaleza de las corporaciones establecidas, mientras que el Nasdaq captura la innovación y el crecimiento impulsado por la tecnología.

En resumen : el Dow representa estabilidad: un indicador constante de la confianza del mercado tradicional en 2025.

El Índice Compuesto Nasdaq representa la faceta innovadora y dinámica del mercado bursátil estadounidense. Lanzado en 1971 como la primera bolsa electrónica del mundo, se convirtió en el hogar de las empresas tecnológicas y de crecimiento que marcaron la era digital. Actualmente, sigue más de 3000 acciones de sectores como tecnología, biotecnología, comunicaciones y servicios al consumidor.

A diferencia del Dow Jones, ponderado por precio, el Nasdaq se pondera por capitalización bursátil, lo que significa que empresas más grandes como Apple, Microsoft y Nvidia tienen mayor influencia en su movimiento. Esta estructura hace que el Nasdaq sea más sensible a las fluctuaciones en sectores de alto crecimiento, lo que a menudo provoca subidas y bajadas más pronunciadas que las del Dow.

El Nasdaq se ha convertido en un indicador clave del rendimiento tecnológico y del apetito por el riesgo de los inversores. Cuando la tecnología y la innovación prosperan, el Nasdaq tiende a superar a los índices tradicionales. Sin embargo, durante las recesiones, su volatilidad puede aumentar considerablemente. Comprender la diferencia entre el Nasdaq y el Dow Jones ayuda a los inversores a comprender por qué un índice refleja potencial de crecimiento mientras que el otro indica estabilidad del mercado.

El Nasdaq Composite representa la innovación y la inversión con visión de futuro, donde la tecnología y la creatividad impulsan la rentabilidad a largo plazo. Para 2025, la combinación del enfoque de crecimiento del Nasdaq con la estabilidad del Dow Jones ofrece una trayectoria equilibrada para los inversores que navegan en un mercado global en constante evolución.

En 2025, el Dow Jones y el Nasdaq continuarán moviéndose en direcciones diferentes, lo que refleja su enfoque de mercado contrastante.

El Dow Jones se ha mantenido estable, apoyado por sólidos resultados en banca, energía y bienes de consumo.

Mientras tanto, el Nasdaq Composite ha mostrado una mayor volatilidad, impulsada por los rápidos avances en IA, semiconductores y computación en la nube.

Comprender cuál es la diferencia entre Nasdaq y Dow Jones ayuda a los inversores a ver por qué uno reacciona a la estabilidad macroeconómica mientras que el otro sigue el crecimiento impulsado por la innovación.

Diferencias clave entre el Nasdaq y el Dow Jones

Al comparar el Dow Jones con el Nasdaq , no hay una opción “mejor” universal: depende de sus objetivos y su tolerancia al riesgo.

El Dow es adecuado para inversores conservadores que buscan rendimientos y dividendos consistentes.

El Nasdaq es ideal para aquellos que buscan un mayor crecimiento a largo plazo con una mayor volatilidad a corto plazo.

En 2025, muchos inversores prefieren combinar ambos índices para equilibrar el riesgo y la recompensa.

Puntos clave:

Los inversores pueden acceder fácilmente a ambos índices a través de ETF y fondos indexados:

SPDR Dow Jones Industrial Average ETF (DIA): sigue el índice Dow.

Invesco QQQ Trust (QQQ): sigue el Nasdaq-100.

Estos fondos ofrecen exposición sencilla y económica tanto a mercados tradicionales como a mercados tecnológicos. Al invertir en 2025, controle los tipos de interés, la inflación y las tendencias del sector tecnológico, ya que estos siguen siendo los principales factores que impulsan ambos índices.

El SP 500 sigue a 500 importantes empresas estadounidenses, mostrando una amplia fortaleza en el mercado, mientras que el Nasdaq se centra en líderes tecnológicos y de innovación como Apple y Nvidia. La diferencia clave entre el Dow Jones, el SP 500 y el Nasdaq radica en el enfoque: el Dow Jones sigue la estabilidad de las empresas de primera línea, el SP 500 la exposición amplia y el Nasdaq los sectores de rápido crecimiento.

No, Nvidia (NVDA) no está incluida en el Promedio Industrial Dow Jones. Cotiza en el Nasdaq, donde su valor de mercado y su liderazgo en inteligencia artificial le otorgan una gran influencia. Esto refleja la diferencia entre el Nasdaq y el Dow Jones: el Dow abarca las industrias tradicionales, mientras que el Nasdaq destaca la innovación impulsada por la tecnología.

Apple (AAPL) forma parte de ambos: cotiza en el Nasdaq y es uno de los 30 componentes del Dow Jones. Esta doble función ilustra la diferencia entre el Dow Jones y el Nasdaq: uno representa la estabilidad económica a largo plazo y el otro, la tecnología de alto crecimiento. Junto con el SP 500, definen la diferencia entre el Dow Jones SP 500 y el Nasdaq en cuanto a cobertura y enfoque del mercado.

La creciente escasez de liquidez en el sistema financiero del Reino de Arabia Saudita (RAS) ha generado un intenso debate durante algún tiempo. El crecimiento económico y las demandas financieras de los megaproyectos en marcha están absorbiendo efectivo a un ritmo mayor que el que el sistema nacional puede suministrar. Para contextualizar, informes recientes sugieren que la construcción de la nueva ciudad de NEOM podría costar 8,8 billones de dólares, lo que equivale aproximadamente a 25 veces el presupuesto anual de RAS.

Hasta hace poco, el sector empresarial saudí podía cubrir sus necesidades financieras captando capital localmente, generalmente mediante préstamos bancarios o emitiendo sukuks a la sólida base de inversores nacionales (a menudo bancos privados que gestionaban el patrimonio de personas con un alto poder adquisitivo). Sin embargo, el sistema se ha visto sobrecargado. El crecimiento del crédito ha superado el de los depósitos durante varios años, mientras que los inversores locales que compran activos financieros deben retirar dinero de sus cuentas bancarias para hacerlo. Esto significa que las inversiones financieras reducen la financiación de los depósitos bancarios, ya que se canibaliza la financiación local.

Además, los recortes deliberados a la producción petrolera y la caída de los precios del petróleo han reducido los ingresos petroleros de SAR 857 mil millones en 2022 a una proyección de SAR 608 mil millones en 2025, lo que ha contribuido a una oscilación del presupuesto nacional de un superávit del 2,2% del PIB a un déficit proyectado del 4% durante dicho período (según cifras del FMI). Por lo tanto, el intento deliberado de diversificar su economía más allá del petróleo tiene un coste presupuestario, al menos por ahora, lo que significa que el país necesita atraer más financiación externa.

Si la liquidez interna se ve afectada, la medida lógica para un país con alta calificación crediticia es buscar financiación externa, y esto es precisamente lo que ha ocurrido. La deuda internacional emitida por Arabia Saudí y sus grandes bancos y empresas ha experimentado un aumento repentino en los últimos años. Las emisiones soberanas y cuasisoberanas de Arabia Saudí representan ahora el 5,1% del índice de bonos soberanos de mercados emergentes más utilizado (JPM EMBI), lo que significa que ahora es el mayor emisor de dicho índice. Sus empresas representan ahora el 4,3% de la versión corporativa de dicho índice (JPM CEMBI), en el que se ha convertido en el cuarto mayor componente. Esto representa un cambio significativo en su presencia en el mercado internacional.

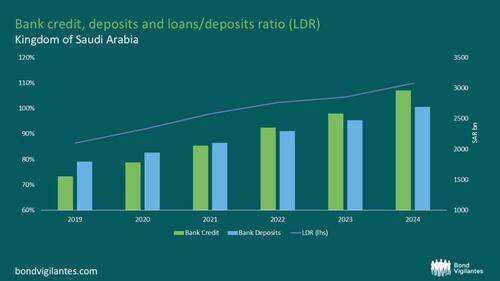

Un vistazo a los balances del sector financiero muestra que la necesidad de financiación internacional es estructural y ha llegado para quedarse. Los préstamos bancarios en general han crecido a una tasa de crecimiento anual compuesta (TCAC) del 14% desde 2019, mientras que los depósitos crecieron tan solo un 8% durante el mismo período. En términos de efectivo, los préstamos se han duplicado, pasando de 1,5 billones de SAR en 2019 a 3 billones de SAR a finales de 2024, mientras que los depósitos han aumentado mucho menos, de 1,8 billones de SAR a 2,7 billones de SAR. Por lo tanto, en 2019, el sistema financiero contaba con depósitos más que suficientes para financiar las necesidades crediticias de la economía; para 2024, esto claramente ya no es así. De hecho, la ratio préstamos/depósitos del sistema se ha debilitado del 86% al 110% durante el período. La conclusión es simple: los bancos dependen ahora de la financiación mayorista si quieren mantener la tasa actual de crecimiento del crédito.

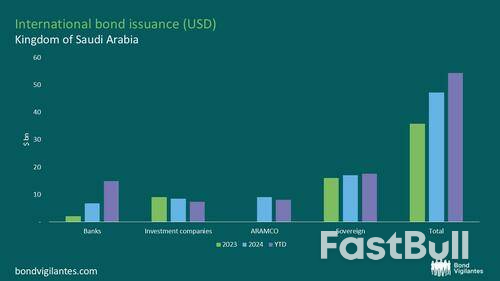

Podemos observar la magnitud del cambio en la emisión de bonos internacionales, que se ha disparado en los últimos años. En 2023, los bancos de Arabia Saudí emitieron 2.000 millones de dólares en bonos, lo que representa alrededor del 6% de la emisión total del complejo saudí. En 2024, esta cifra aumentó a 6.800 millones de dólares (14% del total), mientras que en lo que va de año los bancos ya han emitido 14.900 millones de dólares en bonos, lo que representa el 27,4% de toda la emisión saudí. Y no son solo los bancos los que están emitiendo más deuda internacionalmente. Las necesidades de financiación de Arabia Saudí implican que está emitiendo a través de todos los vehículos a su disposición, incluyendo Aramco, con su abundante liquidez, y su fondo soberano de inversión (PIF). La emisión total de deuda saudí se disparó de 36.000 millones de dólares en 2023, equivalente a unos 3.000 millones de dólares mensuales, a 54.000 millones de dólares en lo que va de año o alrededor de 6.400 millones de dólares mensuales.

Está muy claro adónde conduce todo esto: el complejo saudí está aumentando estructuralmente su dependencia de los mercados internacionales de deuda. Los bancos están absorbiendo una proporción cada vez mayor de la emisión saudí, lo que también parece ser una tendencia persistente. Por lo tanto, Arabia Saudí depende cada vez más de la inversión internacional para financiar sus prioridades nacionales, mientras que la abundancia de oferta y la prevalencia de inversores extranjeros más sensibles al precio en su base inversora implican que los bonos saudíes podrían tener dificultades para rendir durante un tiempo. Anteriormente, escribimos que las características técnicas del mercado de sukuks generalmente garantizarían diferenciales ajustados y un sólido rendimiento (véase aquí ). Los tiempos están cambiando: ese modelo ya no se aplica.

El optimismo de los inversores en la economía alemana mejoró en septiembre, lo que refleja las esperanzas de que un estímulo fiscal masivo sacará al país de su malestar.

El índice de expectativas del instituto ZEW subió a 39,3 desde 37,3 el mes anterior. Los analistas encuestados por Bloomberg esperaban un aumento a 41,1. Un indicador de las condiciones actuales se deterioró inesperadamente.

«Los expertos aún esperan una recuperación a medio plazo», declaró el presidente del ZEW, Achim Wambach, en un comunicado. «A pesar de la persistente incertidumbre mundial y la falta de claridad sobre la implementación del programa estatal de inversión, el indicador del ZEW prevé un ligero aumento en octubre».

Las proyecciones de un repunte del crecimiento el próximo año, gracias a miles de millones de euros en gasto en infraestructura y defensa, han venido acompañadas de advertencias de que una verdadera recuperación no será posible sin impulsar la competitividad. Si bien el gobierno ha presentado planes para simplificar los trámites burocráticos, sigue estancado en otras reformas.

Las empresas están pasando apuros. Fabricantes de automóviles como Porsche AG y BMW AG, afectados por las bajas ventas en China y los aranceles estadounidenses, han moderado sus expectativas de negocio para este año, mientras que fabricantes de componentes como Robert Bosch GmbH se preparan para recortar miles de empleos.

Datos recientes reflejan su sufrimiento: las exportaciones cayeron por segundo mes en agosto, ya que el valor de los envíos a EE. UU. alcanzó su nivel más bajo en casi cuatro años. Mientras tanto, los pedidos de fábrica cayeron por cuarto mes consecutivo y la producción industrial registró su mayor desplome desde principios de 2022.

Este pesimismo aumenta las probabilidades de que la mayor economía de Europa vuelva a entrar en recesión, dado que el producto interior bruto ya se ha contraído en el segundo trimestre. El PIB también se contrajo en los dos años anteriores, convirtiendo a Alemania en el país con peor desempeño de la eurozona.

Para 2025, el gobierno prevé un crecimiento de tan solo el 0,2%, y la ministra de Economía, Katherina Reiche, ha afirmado que una parte significativa de la expansión del 1,3% del próximo año se deberá al estímulo fiscal. Al presentar las perspectivas, señaló que las tareas pendientes incluyen acelerar los procedimientos de planificación y aprobación, reducir los costos energéticos y promover la inversión privada.

“Los indicadores actuales apuntan a un desarrollo aún más débil en el tercer trimestre, dada la persistente debilidad de la demanda externa y el aún débil impulso económico interno”, declaró el ministerio el martes en su informe mensual. “Las exportaciones de bienes, en particular a Estados Unidos, han disminuido recientemente”.

Preocupado por la reputación de Alemania como potencia manufacturera, y con más recortes de empleos probablemente en camino, el gobierno anunció la semana pasada nuevos incentivos de compra para vehículos de cero emisiones por un valor de 3.000 millones de euros (3.500 millones de dólares) hasta 2029 y tomó medidas para extender una exención de impuestos para nuevos vehículos eléctricos hasta 2035.

Esta sesión asiática estuvo dominada por la aversión al riesgo debido a la escalada de las tensiones comerciales entre EE. UU. y China y a las nuevas amenazas políticas, lo que provocó importantes caídas en las acciones asiáticas y ganancias en las materias primas, mientras que los activos refugio tradicionales (JPY, CHF y oro) atrajeron flujos. Los activos australianos y chinos experimentaron un impacto directo en las divisas y los índices, lo que marcó la pauta para el mercado global antes de la publicación de importantes informes macroeconómicos y de resultados.

El dólar llega al martes con mayor incertidumbre, anticipación en torno al discurso de Powell y un enfoque constante en la política de tasas de la Fed. Los movimientos de la divisa dependerán significativamente de las declaraciones de Powell y los comentarios posteriores de la Fed, ya que los mercados sopesan las persistentes presiones inflacionarias frente a las señales de debilitamiento del mercado laboral y la dinámica de las tasas de interés globales. Notas del Banco Central:

Próximas 24 horas: Sesgo medio alcista

Próximas 24 horas: Fuerte sesgo alcista

El euro se caracteriza por una mejora marginal en los indicadores de sentimiento, pero con una cautela continua debido a las señales macroeconómicas dispares y las persistentes incertidumbres externas. El sentimiento de los inversores en toda la eurozona, medido por el índice ZEW, también registró un ligero repunte (17,6 desde 17,2 el mes pasado), lo que indica cierta estabilización de las expectativas a pesar de las dificultades del sector y los persistentes riesgos de inflación. Notas del Banco Central:

Próximas 24 horas: Sesgo débil alcista

El franco suizo está experimentando una ligera depreciación frente al dólar estadounidense en medio de la disminución de las tensiones geopolíticas, la persistente incertidumbre comercial y una política arancelaria estadounidense histórica que afecta a las industrias suizas. Los flujos hacia activos refugio se mantienen fuertes, pero el Banco Nacional Suizo (BNS) se ha mostrado poco inclinado a intervenir, lo que respalda los tipos de interés actuales y permite que el franco suizo busque su valor a través de la dinámica del mercado. La perspectiva se mantiene estable, con una apreciación gradual prevista y factores externos (como los aranceles estadounidenses y los comentarios del BNS) como impulsores clave de la volatilidad. Notas del Banco Central:

Próximas 24 horas: Sesgo débil bajista

Índice de Ganancias Promedio 3m/a (6:00 am GMT) Variación en el Conteo de Solicitudes (6:00 am GMT) Discurso del Gobernador del Banco de Inglaterra, Bailey (5:00 pm GMT) ¿Qué podemos esperar de la GBP hoy? Hoy, la libra se enfrenta a dificultades debido al repunte del dólar estadounidense y a la preocupación del mercado sobre la sostenibilidad fiscal de la economía del Reino Unido. Con un crecimiento salarial estable y la disminución de las solicitudes de subsidio por desempleo, la atención inmediata se centrará en los comentarios del Banco de Inglaterra y en el impacto general de las posibles futuras políticas fiscales sobre el crecimiento y la inflación. Se recomienda a los operadores estar atentos a la volatilidad en torno a los discursos del Banco de Inglaterra y la publicación de datos de EE. UU. más tarde en el día. Notas del Banco Central:

El dólar canadiense se mantiene bajo presión justo por debajo de 1,40 por dólar estadounidense, recuperándose gracias al sólido crecimiento del empleo, pero limitado por la caída de los precios del petróleo. El mercado se muestra cautelosamente optimista sobre sus perspectivas de cara al cuarto trimestre. Las ganancias del dólar canadiense se han visto limitadas por la caída de los precios del petróleo y la volatilidad del mercado global, y el tipo de cambio USD/CAD alcanzó recientemente un máximo de seis meses por encima de 1,40. La mayoría de los analistas prevén una mayor consolidación del dólar canadiense, con la posibilidad de probar la resistencia en 1,4085 antes de una caída significativa.

Billetes del Banco Central:

Próximas 24 horas: Sesgo medio bajista

El martes, los precios del petróleo mostraron modestas ganancias de aproximadamente el 0,3%, ya que las tensiones comerciales entre Estados Unidos y China dieron señales de alivio, con el WTI cotizando cerca de los 59,67 dólares por barril y el Brent a los 63,50 dólares por barril. Sin embargo, los precios se mantuvieron significativamente bajos durante el último mes y año debido a una confluencia de factores bajistas: la eliminación de las primas de riesgo geopolítico en Oriente Medio tras el alto el fuego entre Israel y Hamás, la creciente sobreoferta con la OPEP+ añadiendo 630.000 bpd en septiembre, el aumento de los inventarios globales proyectados para un promedio de 2,6 millones de bpd en el cuarto trimestre de 2025, una producción récord en Estados Unidos que superó los 13,6 millones de bpd, y el debilitamiento de la demanda de China, donde el crecimiento del consumo de petróleo se ha desacelerado drásticamente.

Próximas 24 horas: Sesgo débil bajista

El mercado laboral del Reino Unido mostró más señales de estabilización en nuevos datos publicados el martes, y los empleadores parecen haber superado lo peor de la crisis provocada por el aumento de impuestos sobre la nómina de £26 mil millones (34,7 mil millones de dólares) que se aplicó en abril.

El número de empleados en nómina se redujo en 10.000 en septiembre, tras un aumento revisado de 10.000 el mes anterior, según la Oficina Nacional de Estadística. Esta cifra coincidió con las previsiones de los economistas para el otoño y fue menos pronunciada que los recortes observados durante el verano.

Mientras tanto, el crecimiento salarial en el sector privado se desaceleró al 4,4% en el trimestre hasta agosto, el nivel más bajo desde finales de 2021 y por debajo de las expectativas. Sin embargo, la cifra está muy por encima del 3% que el Banco de Inglaterra considera compatible con su objetivo de inflación del 2%. Las vacantes de empleo disminuyeron solo en 9.000 en el trimestre hasta septiembre.

Es probable que las cifras alimenten el debate en el banco central sobre si la inflación que ha aumentado hasta casi duplicar el objetivo del 2% podría desencadenar un ciclo de retroalimentación al impulsar demandas salariales que luego conduzcan a más aumentos de precios.

La responsable de políticas, Megan Greene, destacó el riesgo de efectos secundarios en un discurso pronunciado el lunes, y los mercados prácticamente descartan nuevos recortes de tasas este año. Sin embargo, otros creen que el proceso de desinflación sigue intacto, lo que podría dejar la decisión en manos del gobernador Andrew Bailey como el voto decisivo en el Comité de Política Monetaria.

Bailey, que ha logrado un buen equilibrio en sus últimos comentarios, tiene previsto hablar en Washington más tarde el martes, en una de varias apariciones de los responsables de las políticas del BOE esta semana.

Los recortes de empleos en respuesta a los aumentos de impuestos y salario mínimo en abril se han ralentizado en los últimos meses, y la pérdida ha sido menor de lo estimado inicialmente. La cifra coincide con una encuesta clave de la Confederación de Contratación y Empleo (Recruitment Employment Confederation) y KPMG, que reveló una estabilización del mercado laboral en septiembre según diversos indicadores.

Los economistas y funcionarios ahora prestan más atención a las encuestas del sector privado y a los datos de las nóminas, que se basan en registros fiscales, después de que un colapso en las tasas de respuesta a la Encuesta de Fuerza Laboral de la ONS planteara dudas sobre la confiabilidad de las lecturas oficiales.

China ha amenazado con nuevas represalias contra las restricciones estadounidenses a su sector naviero, tras sancionar a entidades estadounidenses de un gigante naviero surcoreano. El Ministerio de Comercio anunció el martes la imposición de límites a cinco entidades estadounidenses de Hanwha Ocean Co., uno de los mayores constructores navales de Corea del Sur. Las acciones de la compañía cayeron hasta un 8% en Seúl, su mayor caída en aproximadamente dos meses. Estas medidas representan una marcada escalada en una prolongada disputa entre las dos mayores economías del mundo por el dominio marítimo. Esto se produce después de que las tensiones entre Estados Unidos y China se intensificaran en las últimas semanas, cuando el presidente Donald Trump amenazó con imponer aranceles adicionales del 100% a las importaciones procedentes del país asiático en respuesta a los nuevos controles de exportación chinos.

Esta semana, la administración Xi entró en vigor con gravámenes de represalia a los buques estadounidenses que llegan a China, una medida de represalia, lo que generó preocupación en el sector marítimo mundial. Las nuevas restricciones de Pekín prohíben a cualquier persona o entidad hacer negocios con las cinco compañías. Mientras tanto, el Ministerio de Transporte anunció que está investigando el impacto de la investigación de la Sección 301 del Representante Comercial de EE. UU. en el sector marítimo chino y que podría implementar medidas de represalia a su debido tiempo.

Esta disputa tiene consecuencias para la economía global, ya que los buques participan en el 80% del comercio mundial. Washington anunció en abril planes para frenar la capacidad de construcción naval de China, al tiempo que buscaba fortalecer las capacidades estadounidenses. Esto obligó a los astilleros chinos a perder cuota de mercado, mientras que las navieras chinas se enfrentaban a severas sanciones por atracar en puertos estadounidenses. Al mismo tiempo, los astilleros surcoreanos han ofrecido incentivos a Washington para ayudar a Estados Unidos a reactivar su sector. Hanwha Ocean fue el primer astillero coreano en adquirir un astillero estadounidense y ha estado buscando transferir parte de esa experiencia a las costas estadounidenses.

Las cinco empresas restringidas por China son Hanwha Shipping LLC, Hanwha Philly Shipyard Inc., Hanwha Ocean USA International LLC, Hanwha Shipping Holdings LLC y HS USA Holdings Corp.

Los portavoces de Hanwha Ocean en Seúl y Hanwha USA no...

El francés Sébastien Lecornu se dirigirá al parlamento por primera vez como primer ministro el martes, un momento decisivo para su incipiente gobierno en su esfuerzo por aprobar un presupuesto y lograr cierta estabilidad política.

El primer ministro de 39 años, que fue reelegido el viernes, apenas cuatro días después de renunciar en medio de luchas políticas internas, pronunciará el discurso político muy seguido ante la Asamblea Nacional a las 3 p.m., hora de París, después de presentar un proyecto de presupuesto al gabinete por la mañana.

La extrema derecha y la extrema izquierda de Marine Le Pen han prometido intentar derrocar a Lecornu en mociones de censura a finales de esta semana, independientemente de lo que diga. Esto deja su supervivencia como primer ministro dependiendo de las concesiones que ofrezca el martes para convencer a otros partidos de que se abstengan.

Si Lecornu fracasa, se convertiría en el tercer primer ministro obligado a dimitir en menos de un año, dejando al presidente Emmanuel Macron con pocas opciones aparte de convocar nuevas elecciones legislativas. Las elecciones anticipadas del año pasado y la consiguiente incertidumbre fiscal y política ya provocaron ventas masivas de activos franceses que han elevado el coste de la financiación del país en comparación con sus pares.

“Nuestra única misión es superar esta crisis política en la que nos encontramos, una crisis que ha dejado atónitos a una parte de nuestros conciudadanos y quizás también a una parte del mundo que nos observa”, dijo Lecornu a los nuevos ministros del gabinete en una reunión el lunes.

Con su puesto de primer ministro pendiendo de un hilo, Lecornu se encuentra bajo presión para ceder a las demandas de analizar ocho años de políticas económicas de Macron, al mismo tiempo que intenta reducir el déficit y tranquilizar a los inversores.

Los socialistas, que tienen un papel fundamental en las mociones de censura de esta semana, exigen un nuevo impuesto a la riqueza y mayores gravámenes a las empresas, recortes presupuestarios menores y una suspensión de la ley insignia del presidente de 2023 que aumenta gradualmente la edad mínima de jubilación de 62 a 64 años.

La reforma de las pensiones ha cristalizado el debate en los últimos días y hasta ahora el grupo de centroizquierda ha rechazado la propuesta de Macron, hecha el viernes pasado, de retrasar en lugar de suspender la aplicación de las medidas.

"Si se mantiene firme en su propuesta, no entraremos en el debate sobre el presupuesto y lo censuraremos de inmediato", declaró el líder del Partido Socialista, Olivier Faure, en una entrevista con La Tribune Dimanche. "Es hora de elegir".

Pero para Lecornu, capitular pondría a prueba el apoyo de lo que queda del partido centrista Renacimiento de Macron en el parlamento, así como de los legisladores de centroderecha que se han opuesto a derogar los cambios al sistema de pensiones. Aunque improbable, si votaran a favor en una moción de censura, Lecornu caería incluso si los socialistas se abstuvieran.

"Es doloroso porque es una reforma con la que los legisladores de Renaissance y yo nos comprometimos plenamente", dijo el lunes la ministra de Igualdad, Aurore Berge, en la radio RMC.

Lecornu también debe llegar a un acuerdo con las demandas de un menor ajuste del cinturón después de que los socialistas estuvieran entre los grupos que votaron en septiembre para derrocar al ex primer ministro Francois Bayrou por su plan de reducir el déficit al 4,6% de la producción económica en 2026 desde el 5,4% esperado este año.

Sin embargo, Lecornu ha reducido el control sobre los planes fiscales desde que se comprometió a no utilizar el artículo 49.3, una herramienta constitucional, para aprobar proyectos de ley en el parlamento sin votación. Aun así, ha afirmado que el objetivo no debe superar el 5% si Francia quiere mantener su credibilidad en los mercados.

Etiqueta blanca

API de datos

Complementos web

Creador de carteles

Programa de afiliados

El riesgo de pérdida en el comercio de activos financieros como acciones, divisas, materias primas, futuros, bonos, ETF o criptomonedas puede ser considerable. Puede sufrir una pérdida total de los fondos que deposita con su corredor. Por lo tanto, debe considerar cuidadosamente si dicha negociación es adecuada para usted tomando en cuenta sus circunstancias y recursos financieros.

No se debe considerar invertir sin llevar a cabo, su propia diligencia de manera minuciosa o consultar con sus asesores financieros. Nuestro contenido web puede no ser adecuado para usted, ya que no conocemos su situación financiera ni sus necesidades de inversión. Es posible que nuestra información financiera tenga latencia o contenga inexactitudes, por lo que usted debe ser completamente responsable de cualquiera de sus transacciones y decisiones de inversión. La empresa no se hará responsable de su capital perdido.

Sin obtener el permiso del sitio web, no se le permite copiar los gráficos, textos o marcas comerciales del sitio web. Los derechos de propiedad intelectual sobre los contenidos o datos incorporados a este sitio web pertenecen a sus proveedores y comerciantes de intercambio.

No conectado

Inicia sesión para acceder a más funciones

Membresía FastBull

Todavia no

Comprar

Iniciar sesión

Registrarse