Cotizaciones

Noticias

Análisis

Usuario

24/7

Calendario económico

Educación

Datos

- Nombres

- Último

- Anterior

Cuentas de Señal para Miembros

Todas las Cuentas de Señal

Todos los Concursos

Reino Unido Ventas minoristas comparables BRC Interanual (Noviembre)

Reino Unido Ventas minoristas comparables BRC Interanual (Noviembre)A:--

P: --

A: --

Reino Unido Ventas minoristas totales BRC Interanual (Noviembre)

Reino Unido Ventas minoristas totales BRC Interanual (Noviembre)A:--

P: --

A: --

Australia O/N (Prestamo ) Tasa clave

Australia O/N (Prestamo ) Tasa claveA:--

P: --

A: --

Declaración de tipos del RBA

Declaración de tipos del RBA Conferencia de prensa del RBA

Conferencia de prensa del RBA Alemania Exportaciones intermensuales (SA) (Octubre)

Alemania Exportaciones intermensuales (SA) (Octubre)A:--

P: --

A: --

Estados Unidos Índice NFIB de optimismo de las pequeñas empresas (SA) (Noviembre)

Estados Unidos Índice NFIB de optimismo de las pequeñas empresas (SA) (Noviembre)A:--

P: --

A: --

México tasa de inflación de 12 meses (IPC) (Noviembre)

México tasa de inflación de 12 meses (IPC) (Noviembre)A:--

P: --

A: --

México IPC subyacente Interanual (Noviembre)

México IPC subyacente Interanual (Noviembre)A:--

P: --

A: --

México IPP interanual (Noviembre)

México IPP interanual (Noviembre)A:--

P: --

A: --

Estados Unidos Ventas semanales al por menor en el sector comercial Interanual

Estados Unidos Ventas semanales al por menor en el sector comercial InteranualA:--

P: --

A: --

Estados Unidos Ofertas de empleo JOLTS (SA) (Octubre)

Estados Unidos Ofertas de empleo JOLTS (SA) (Octubre)A:--

P: --

A: --

China continental M1 Oferta monetaria Interanual (Noviembre)

China continental M1 Oferta monetaria Interanual (Noviembre)--

P: --

A: --

China continental M0 oferta monetaria Interanual (Noviembre)

China continental M0 oferta monetaria Interanual (Noviembre)--

P: --

A: --

China continental M2 Oferta monetaria interanual (Noviembre)

China continental M2 Oferta monetaria interanual (Noviembre)--

P: --

A: --

Estados Unidos Pronóstico de producción de crudo a corto plazo de la EIA para el año (Diciembre)

Estados Unidos Pronóstico de producción de crudo a corto plazo de la EIA para el año (Diciembre)A:--

P: --

A: --

Estados Unidos Pronóstico de producción de gas natural de la EIA para el próximo año (Diciembre)

Estados Unidos Pronóstico de producción de gas natural de la EIA para el próximo año (Diciembre)A:--

P: --

A: --

Estados Unidos Pronóstico de producción de crudo a corto plazo de la EIA para el próximo año (Diciembre)

Estados Unidos Pronóstico de producción de crudo a corto plazo de la EIA para el próximo año (Diciembre)A:--

P: --

A: --

Perspectiva energética mensual a corto plazo de la EIA

Perspectiva energética mensual a corto plazo de la EIA Estados Unidos Tasa promedio de la subasta a 10 años

Estados Unidos Tasa promedio de la subasta a 10 añosA:--

P: --

A: --

Estados Unidos Existencias semanales de gasolina API

Estados Unidos Existencias semanales de gasolina APIA:--

P: --

A: --

Estados Unidos Existencias semanales de petróleo API Cushing

Estados Unidos Existencias semanales de petróleo API CushingA:--

P: --

A: --

Estados Unidos Existencias semanales de crudo API

Estados Unidos Existencias semanales de crudo APIA:--

P: --

A: --

Estados Unidos Existencias semanales de petróleo refinado API

Estados Unidos Existencias semanales de petróleo refinado APIA:--

P: --

A: --

Corea del Sur Tasa de desempleo (SA) (Noviembre)

Corea del Sur Tasa de desempleo (SA) (Noviembre)A:--

P: --

A: --

Japón Índice Reuters Tankan de empresas no manufactureras (Diciembre)

Japón Índice Reuters Tankan de empresas no manufactureras (Diciembre)A:--

P: --

A: --

Japón Índice Reuters Tankan de fabricantes (Diciembre)

Japón Índice Reuters Tankan de fabricantes (Diciembre)A:--

P: --

A: --

Japón IPP Intermensual (Noviembre)

Japón IPP Intermensual (Noviembre)A:--

P: --

A: --

Japón Índice de precios de los productos básicos en las empresas nacionales Intermensual (Noviembre)

Japón Índice de precios de los productos básicos en las empresas nacionales Intermensual (Noviembre)A:--

P: --

A: --

Japón Índice de precios de las materias primas de las empresas nacionales Interanual (Noviembre)

Japón Índice de precios de las materias primas de las empresas nacionales Interanual (Noviembre)A:--

P: --

A: --

China continental IPC Interanual (Noviembre)

China continental IPC Interanual (Noviembre)A:--

P: --

A: --

China continental IPP interanual (Noviembre)

China continental IPP interanual (Noviembre)A:--

P: --

A: --

China continental IPC Intermensual (Noviembre)

China continental IPC Intermensual (Noviembre)A:--

P: --

A: --

Indonesia Ventas minoristas Interanual (Octubre)

Indonesia Ventas minoristas Interanual (Octubre)--

P: --

A: --

Italia Producción industrial interanual (SA) (Octubre)

Italia Producción industrial interanual (SA) (Octubre)--

P: --

A: --

Italia Tasa promedio de lla subasta BOT a 12 meses

Italia Tasa promedio de lla subasta BOT a 12 meses--

P: --

A: --

Habla el gobernador del BOE, Bailey

Habla el gobernador del BOE, Bailey Habla la presidenta del BCE, Lagarde

Habla la presidenta del BCE, Lagarde Sudáfrica Ventas minoristas Interanual (Octubre)

Sudáfrica Ventas minoristas Interanual (Octubre)--

P: --

A: --

Brasil Índice de inflación IPCA interanual (Noviembre)

Brasil Índice de inflación IPCA interanual (Noviembre)--

P: --

A: --

Brasil IPC Interanual (Noviembre)

Brasil IPC Interanual (Noviembre)--

P: --

A: --

Estados Unidos Índice de actividad de solicitudes hipotecarias de la MBA MDT

Estados Unidos Índice de actividad de solicitudes hipotecarias de la MBA MDT--

P: --

A: --

Estados Unidos Índice de costes laborales Intertrimestral (Tercer trimestre)

Estados Unidos Índice de costes laborales Intertrimestral (Tercer trimestre)--

P: --

A: --

Canada Tipo objetivo a un día

Canada Tipo objetivo a un día--

P: --

A: --

Informe de política monetaria del BOC

Informe de política monetaria del BOC Estados Unidos Variación semanal de las existencias de gasolina de la EIA

Estados Unidos Variación semanal de las existencias de gasolina de la EIA--

P: --

A: --

Estados Unidos Proyección de la demanda semanal de crudo de la EIA en función de la producción

Estados Unidos Proyección de la demanda semanal de crudo de la EIA en función de la producción--

P: --

A: --

Estados Unidos Variación semanal de las existencias de crudo de la EIA en Cushing, Oklahoma

Estados Unidos Variación semanal de las existencias de crudo de la EIA en Cushing, Oklahoma--

P: --

A: --

Estados Unidos Variación semanal de las existencias de crudo de la EIA en Cushing, Oklahoma

Estados Unidos Variación semanal de las existencias de crudo de la EIA en Cushing, Oklahoma--

P: --

A: --

Estados Unidos Cambios en las importaciones semanales de crudo de la EIA

Estados Unidos Cambios en las importaciones semanales de crudo de la EIA--

P: --

A: --

Estados Unidos Variación semanal de las existencias de gasóleo de calefacción de la EIA

Estados Unidos Variación semanal de las existencias de gasóleo de calefacción de la EIA--

P: --

A: --

Estados Unidos Pronóstico de tipo de interés de los fondos federales - Larga plazo (Cuarto trimestre)

Estados Unidos Pronóstico de tipo de interés de los fondos federales - Larga plazo (Cuarto trimestre)--

P: --

A: --

Estados Unidos Pronostico de tipos de interes de los fondos federales - 1er año (Cuarto trimestre)

Estados Unidos Pronostico de tipos de interes de los fondos federales - 1er año (Cuarto trimestre)--

P: --

A: --

Estados Unidos Pronóstico de tipos de interés de los fondos federales - 2º año (Cuarto trimestre)

Estados Unidos Pronóstico de tipos de interés de los fondos federales - 2º año (Cuarto trimestre)--

P: --

A: --

Estados Unidos Tipo mínimo de tipos del FOMC (tipo de repo inverso a un día)

Estados Unidos Tipo mínimo de tipos del FOMC (tipo de repo inverso a un día)--

P: --

A: --

Estados Unidos Balance presupuestario (Noviembre)

Estados Unidos Balance presupuestario (Noviembre)--

P: --

A: --

Estados Unidos Límite de tipos del FOMC (índice de exceso de reservas)

Estados Unidos Límite de tipos del FOMC (índice de exceso de reservas)--

P: --

A: --

Estados Unidos Tasa efectiva de exceso de reservas

Estados Unidos Tasa efectiva de exceso de reservas--

P: --

A: --

Estados Unidos Pronóstico de tipos de interés de los fondos federales - Actual (Cuarto trimestre)

Estados Unidos Pronóstico de tipos de interés de los fondos federales - Actual (Cuarto trimestre)--

P: --

A: --

Estados Unidos Objetivo del tipo de los fondos federales

Estados Unidos Objetivo del tipo de los fondos federales--

P: --

A: --

Estados Unidos Pronóstico de tipos de interés de los fondos federales - 3er año (Cuarto trimestre)

Estados Unidos Pronóstico de tipos de interés de los fondos federales - 3er año (Cuarto trimestre)--

P: --

A: --

Sin datos que coincidan

Gráficos Gratis para siempre

Charlar P&R con expertos Filtros Calendario económico Datos HerramientaMembresía CaracterísticasTendencias del mercado

Indicadores populares

Últimas perspecivas

Últimas perspecivas

Temas en Tendencia

Columnistas Principales

Última actualización

Etiqueta blanca

API de datos

Complementos web

Programa de afiliados

Ver todo

Sin datos

China estuvo alguna vez en el centro de las cadenas de suministro globales. Sin embargo, su papel en el comercio estadounidense se ha reducido rápidamente. Hace una década, casi el 90% del volumen de proveedores provenía de China, Hong Kong y Corea.

China alguna vez estuvo en el centro de las cadenas de suministro globales. Sin embargo, su papel en el comercio estadounidense se ha reducido rápidamente. Hace una década, casi el 90% del volumen de proveedores provenía de China, Hong Kong y Corea. Hoy, esa proporción se acerca al 50%. La primera iniciativa arancelaria de Trump desencadenó el cambio, y las empresas se han mantenido en movimiento desde entonces. Ahora los flujos comerciales se ven diferentes, y las cifras lo demuestran.

Las exportaciones chinas a EE. UU. cayeron casi un 29% solo en noviembre. Esto marcó el octavo mes consecutivo de caídas de dos dígitos. Ni siquiera una tregua comercial reciente ha revertido la caída. Los aranceles estadounidenses siguen siendo mucho más altos para los productos chinos que para muchos otros países, por lo que las empresas siguen canalizando sus envíos a través de terceros mercados. Como resultado, China vende menos directamente a Estados Unidos, incluso mientras vende más al Sudeste Asiático y Europa.

La estrategia arancelaria de Trump impulsó a las empresas a buscar nuevos centros de fabricación. Los encontraron en Vietnam, Indonesia, Tailandia, India y Malasia. Juntos, estos países ahora asumen una parte cada vez mayor del trabajo que antes se hacía en China. Los datos de Wells Fargo muestran que la diversificación de proveedores casi se duplicó después de la primera ola arancelaria. Hoy en día, el cambio ha llegado a un punto de inflexión.

Las exportaciones de China al sur de Asia han aumentado drásticamente. Por ejemplo, las exportaciones a Indonesia aumentaron más del 29% este año, mientras que los envíos a Vietnam e India también aumentaron. Pero este crecimiento enmascara la tendencia más amplia: ahora más bienes se mueven a través de Asia antes de llegar a EE. UU. Mientras tanto, los envíos de Vietnam a Estados Unidos aumentaron un 23% y los de Tailandia aumentaron más del 9%. Cada aumento muestra cómo las rutas comerciales globales siguen reformulándose a medida que las empresas evitan los aranceles estadounidenses vinculados a China. Estos corredores pueden convertirse en una parte permanente del nuevo panorama comercial.

La lucha arancelaria no solo ha transformado el comercio, sino que también ha tensado las finanzas corporativas estadounidenses. Las empresas se apresuraron a anticipar sus inventarios a principios de 2025, antes de que entrara en vigor la expansión arancelaria de Trump. Ahora, esas reservas están prácticamente agotadas. A medida que los nuevos envíos se enfrentan a gravámenes más altos, el flujo de caja se reduce.

Muchos importadores ya no pueden negociar mejores precios porque sus industrias operan con márgenes estrechos. El comercio minorista, la ropa y los productos farmacéuticos genéricos enfrentan la mayor presión. Como resultado, las empresas buscan nuevas herramientas de financiamiento para gestionar el aumento de los costos. Bancos como HSBC informan un fuerte aumento en la demanda de financiamiento comercial. Con el aumento de los aranceles de un promedio del 1,5 % a dos dígitos, el efectivo se ha convertido en la prioridad. Las empresas ahora reconsideran las condiciones de pago y las estrategias de la cadena de suministro mientras se preparan para una mayor volatilidad.

China también se está ajustando, rápida y estratégicamente. Aunque las exportaciones a EE. UU. siguen cayendo, los envíos salientes totales de China crecieron casi un 6% en noviembre. La fuerte demanda de las naciones de la ASEAN y Europa ahora compensa la debilidad estadounidense. China también aumentó los envíos de minerales críticos como las tierras raras, lo que indica su intención de seguir siendo central para la industria global.

Sin embargo, persisten los desafíos internos. La actividad fabril se contrajo por octavo mes consecutivo. Las importaciones aumentaron solo ligeramente, lo que muestra una débil demanda de consumo en el país. Los responsables políticos están preparando nuevas medidas de estímulo para estabilizar el crecimiento en torno al 5%. Podrían reducir las tasas, ampliar los déficits fiscales y apoyar sectores en dificultades como la vivienda. Además, los funcionarios buscan impulsar el gasto de los hogares, especialmente a medida que el yuan se fortalece. Una moneda más fuerte reduce los costos de importación y podría ayudar a que China se aleje de su fuerte dependencia de las exportaciones, un objetivo a largo plazo que Pekín ahora trata como urgente.

Los mercados asiáticos reflejan estas tendencias cambiantes. Los inversores analizan cada indicio de los datos comerciales de China y cada medida de la administración Trump. En los últimos días, las cifras de exportación de China, superiores a las esperadas, impulsaron los mercados continentales. Sin embargo, el Hang Seng de Hong Kong cayó, mostrando una confianza desigual. Las cifras revisadas del PIB de Japón añadieron más incertidumbre, mientras que Australia esperaba una postura firme de su banco central.

Los mercados estadounidenses, sin embargo, se muestran más tranquilos. Los principales índices registraron ganancias, ya que los inversores sopesaron los datos nacionales y globales. Aun así, la situación del comercio se cierne sobre todas las perspectivas. La desaceleración de los envíos de China a EE. UU., el auge de nuevos centros de fabricación y la estrategia arancelaria de Trump influyen en las expectativas empresariales. Las cadenas de suministro globales ya no giran en torno a un solo país, y las empresas saben que el panorama seguirá cambiando.

En este nuevo entorno, China y EE. UU. siguen vinculados, pero a través de una red comercial que parece mucho menos directa que antes. Los próximos movimientos de Washington y Pekín decidirán si esta transformación se acelera o se estabiliza. Por ahora, el mundo se adapta, contenedor a contenedor.

Una planta rusa de exportación de gas natural licuado realizó su primer envío a China desde que fue sancionada por Estados Unidos en enero, la última señal de una mayor cooperación energética entre Beijing y Moscú.

El buque Valera, que cargó un cargamento desde la planta Portovaya de Gazprom PJSC en el mar Báltico en octubre, llegó a la terminal de importación de Beihei, en el sur de China, el lunes, según datos del buque recopilados por Bloomberg. Tanto Valera como Portovaya fueron sancionados por la administración de Joe Biden para frustrar los planes de Rusia de impulsar las exportaciones de GNL.

China, que no reconoce las sanciones unilaterales, ha aumentado la compra de gas ruso prohibido en los últimos meses, lo que ha reforzado los lazos energéticos entre ambos países. Pekín también ha ignorado una iniciativa más amplia del presidente estadounidense, Donald Trump, para detener las ventas de petróleo ruso, que probablemente será un elemento clave de las negociaciones comerciales entre Washington y Nueva Delhi esta semana.

Rusia cuenta con dos instalaciones de exportación de GNL relativamente pequeñas en el mar Báltico, y la planta de Vysotsk, dirigida por Novatek PJSC, también está en la lista negra de Estados Unidos. Otra planta rusa sancionada, Arctic LNG 2 en Siberia, comenzó a suministrar combustible a Beihai a finales de agosto.

A mediados de octubre, imágenes satelitales mostraron un petrolero cargado en Portovaya, transfiriendo combustible a otro buque registrado a nombre de una empresa con sede en Hong Kong, cerca de Malasia. Este buque, conocido como CCH Gas, ha estado enviando señales de ubicación falsas y fue detectado por satélites cerca de China el mes pasado. Se desconoce su ubicación actual.

Los mercados apuestan abrumadoramente a que las autoridades de la Fed recortarán los tipos de interés esta semana por tercera reunión consecutiva. Sin embargo, la reacción del mercado de bonos a estas medidas ha sido muy inusual.

Los rendimientos de los bonos del Tesoro están subiendo incluso mientras el banco central baja los tipos de interés. Según algunos indicadores, una desconexión como esta no se ha visto desde la década de 1990.

Lo que indica la divergencia es motivo de intenso debate. Las opiniones son diversas, desde las optimistas (una señal de confianza en que se evitará la recesión) hasta las más neutrales (un retorno a las normas del mercado anteriores a 2008), pasando por la narrativa predilecta de los llamados vigilantes de los bonos (los inversores están perdiendo la confianza en que Estados Unidos controlará la deuda nacional, que crece constantemente).

Pero una cosa está clara: el mercado de bonos no compra la idea de Donald Trump de que recortes más rápidos de las tasas harán caer los rendimientos de los bonos y, a su vez, reducirán las tasas de las hipotecas, las tarjetas de crédito y otros tipos de préstamos.

Dado que Trump pronto podrá reemplazar al presidente Jerome Powell con su propio candidato, también existe el riesgo de que la Fed desperdicie su credibilidad al ceder a la presión política para flexibilizar la política de manera más agresiva, lo que podría ser contraproducente al avivar una inflación ya elevada y hacer subir los rendimientos.

«Trump 2.0 se centra en reducir los rendimientos a largo plazo», afirmó Steven Barrow, director de estrategia del G10 en Standard Bank en Londres. «Poner a una figura política en la Fed no reducirá los rendimientos de los bonos».

La Reserva Federal comenzó a reducir su tasa de referencia en septiembre de 2024 y desde entonces la ha recortado en 1,5 puntos porcentuales. Los operadores prevén otro recorte de un cuarto de punto el miércoles y prevén dos medidas más de este tipo el próximo año, lo que situaría la tasa en torno al 3%.

Sin embargo, los rendimientos de los bonos del Tesoro no han bajado en absoluto. Los rendimientos a diez años han subido casi medio punto porcentual, hasta el 4,1 %, desde que la Fed comenzó a relajar su política monetaria, y los rendimientos a 30 años han subido más de 0,8 puntos porcentuales. —Ye Xie y Michael MacKenzie

Se espera que el presidente de la Reserva Federal, Jerome Powell, impulse otra rebaja de un cuarto de punto porcentual en los tipos de interés esta semana, a pesar de la inquietud entre sus colegas responsables de la política monetaria por la persistencia de una inflación demasiado alta. Por otra parte, las decisiones de los bancos centrales, desde Australia hasta Suiza y Brasil, atraerán la atención de los inversores.

Bitcoin está probando un nivel clave de soporte de retroceso de Fibonacci, lo que genera preocupaciones de una posible caída a $ 76,000 si se rompe el nivel, según analistas que monitorean las condiciones del mercado.

Las implicaciones son significativas para Bitcoin y las criptomonedas de gran capitalización relacionadas debido a la correlación, lo que podría afectar las condiciones más amplias del mercado y el sentimiento de los inversores.

Bitcoin cotiza actualmente cerca de un soporte clave de retroceso de Fibonacci, mientras los analistas advierten sobre posibles caídas. Los operadores siguen de cerca este nivel técnico, que, según afirman, podría llevar a BTC a acercarse a sus mínimos de abril de 2025, alrededor de los $76,000, si se desploma.

Las cifras clave del mercado incluyen a los operadores de Bitcoin al contado y derivados en plataformas importantes como Binance y CME. Daan Crypto Trades destaca específicamente la zona de retroceso de Fibonacci de 0,382 como crucial, con una posible caída hacia los 76.000 $ si falla.

La preocupación inmediata es una mayor presión de venta si Bitcoin pierde su nivel de soporte, impulsada aún más por los bajos volúmenes de negociación del fin de semana. Los analistas del mercado señalan que esto podría desencadenar una cascada de liquidaciones debido al apalancamiento significativo. La preocupación se extiende a las salidas de ETF y la reducción de la demanda institucional, factores cruciales que influyen en si el soporte actual de Fibonacci se mantendrá o se romperá, lo que podría afectar la confianza del mercado y la propensión al riesgo.

Daan Crypto Trades, Trader de Derivados de Criptomonedas, Twitter/X – "La zona de retroceso de Fibonacci de 0.382 es la línea que los alcistas deben defender, y una ruptura podría enviar a BTC de regreso a los niveles de abril cerca de los $76,000": fuente

Además de Bitcoin, activos como Ethereum y Chainlink podrían experimentar impactos correlacionados debido al sentimiento del mercado. Los analistas observan soporte en la banda de $83,000-$84,000, con riesgos crecientes si Bitcoin cae por debajo del nivel de Fibonacci de 0.382. Ante la posibilidad de un impulso bajista acelerado, el seguimiento de las métricas en cadena ofrece información valiosa. Las tendencias históricas indican que no mantener los niveles de soporte clave suele resultar en movimientos rápidos hacia las siguientes bandas de Fibonacci , intensificados por el apalancamiento y la dinámica de liquidez.

En los últimos meses, los funcionarios de la Reserva Federal se han referido repetidamente a la política monetaria como restrictiva. En septiembre, Jerome Powell afirmó que la política era "claramente restrictiva", y en noviembre, el presidente de la Fed de Nueva York, John Williams, declaró: "Sigo considerando que el nivel actual de la política monetaria es moderadamente restrictivo...".

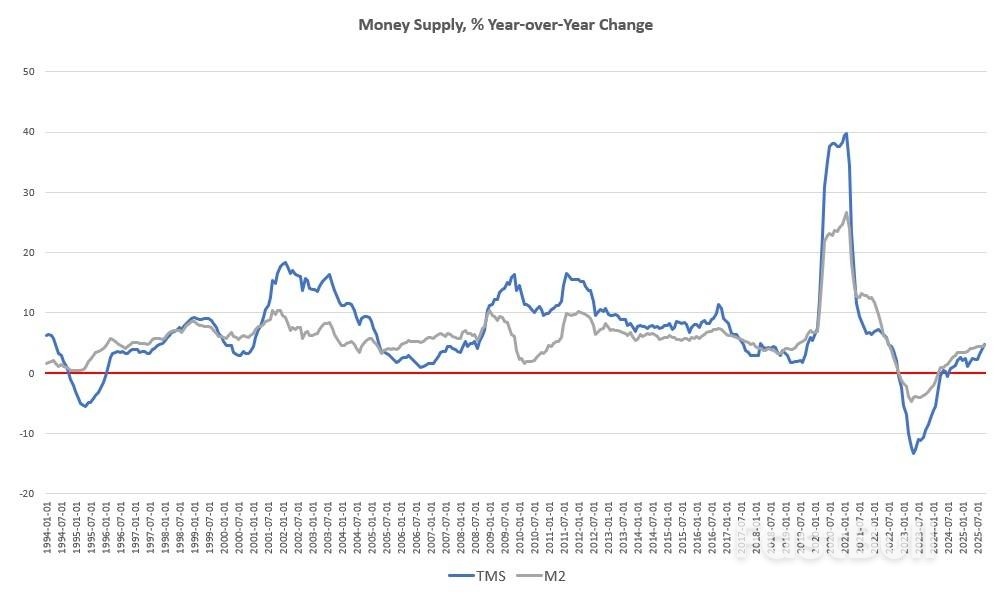

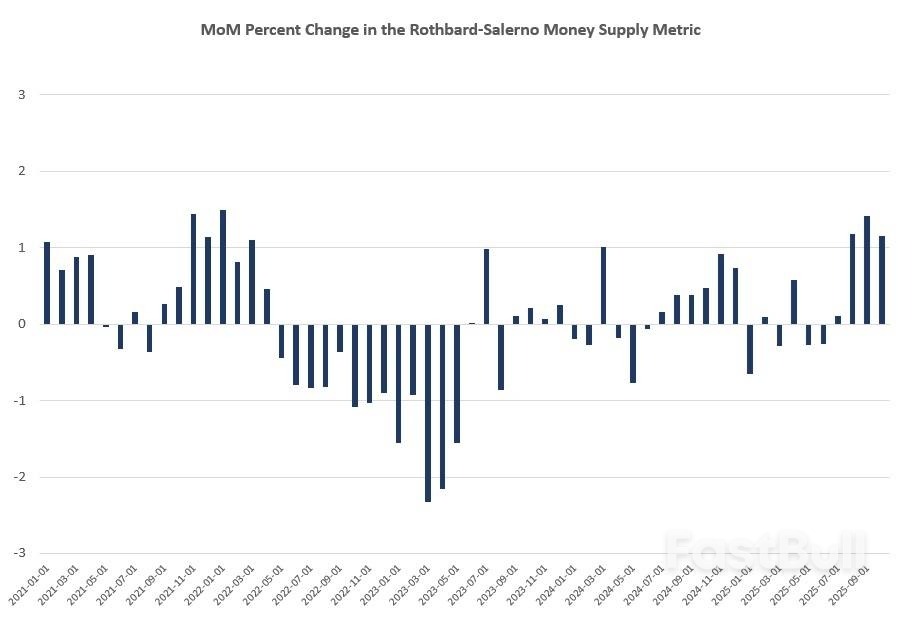

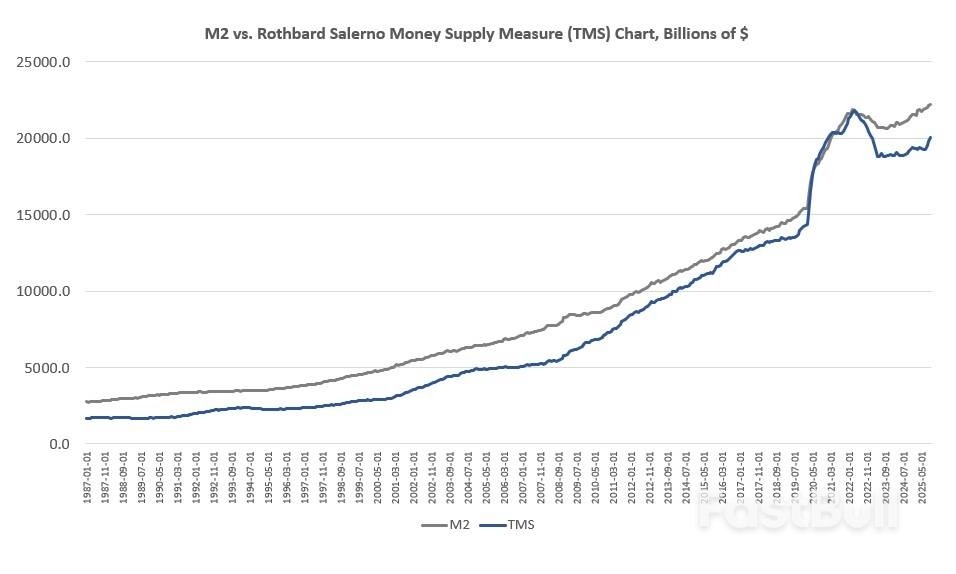

Bueno, puede que la política actual sea restrictiva en comparación con, por ejemplo, las políticas de Bernanke y Yellen. Pero datos recientes sobre la oferta monetaria sugieren que, en los últimos meses, esta ha encontrado amplio margen para aumentar rápidamente, a pesar de lo que digan los funcionarios de la Reserva Federal.

Por ejemplo, la oferta monetaria ha aumentado mensualmente durante los últimos cuatro meses, alcanzando una de las tasas más altas en años. Además, en términos interanuales, la oferta monetaria se ha acelerado en los últimos tres meses y ahora registra la tasa de crecimiento más alta observada en 40 meses, o desde julio de 2022.

Si bien la oferta monetaria se mantuvo prácticamente estancada durante gran parte de mediados de 2025, el crecimiento se ha acelerado claramente desde agosto de este año.

Durante octubre, el crecimiento interanual de la oferta monetaria fue del 4,76 %. Esto representa un aumento respecto al 4,06 % registrado en septiembre. El crecimiento de la oferta monetaria también ha aumentado considerablemente en comparación con octubre del año pasado, cuando el crecimiento interanual fue del 1,27 %.

En octubre, la oferta monetaria total volvió a superar los 20 billones de dólares por primera vez desde enero de 2023, y creció en medio billón de dólares entre agosto y octubre.

En cuanto al crecimiento mensual, agosto, septiembre y octubre registraron algunas de las mayores tasas de crecimiento que hemos visto desde 2022, aumentando un 1,18 por ciento, un 1,4 por ciento y un 1,14 por ciento, respectivamente, culminando cuatro meses de crecimiento.

La métrica de la oferta monetaria utilizada aquí —la medida de la oferta monetaria "real" o de Rothbard-Salerno (TMS)— es la métrica desarrollada por Murray Rothbard y Joseph Salerno, y está diseñada para proporcionar una mejor medición de las fluctuaciones de la oferta monetaria que M2. (El Instituto Mises ofrece actualizaciones periódicas sobre esta métrica y su crecimiento).

Históricamente, las tasas de crecimiento del M2 han seguido un curso similar al del TMS, pero incluso han superado el crecimiento del M2 en once de los últimos doce meses. En octubre, la tasa de crecimiento interanual del M2 fue del 4,63 %, superior al 4,47 % de septiembre. La tasa de crecimiento de octubre también fue superior al 2,97 % de octubre de 2024.

Aunque las tasas de crecimiento interanual y mensual se moderaron durante el verano, e incluso cayeron sustancialmente durante 2023 y principios de 2024, los totales de la oferta monetaria vuelven a subir rápidamente. El M2 se encuentra ahora en su nivel más alto histórico, superando los 22,2 billones de dólares. El TMS aún no ha vuelto a su máximo de 2022, pero se encuentra en su nivel más alto en 34 meses.

Desde 2009, la oferta monetaria del TMS ha aumentado más del 200 %. (El M2 ha crecido casi un 160 % en ese período). De la oferta monetaria actual de 20 billones de dólares, casi el 29 % se ha creado desde enero de 2020. Desde 2009, tras la crisis financiera mundial, se han creado más de 13 billones de dólares de la oferta monetaria actual. En otras palabras, más de dos tercios de la oferta monetaria total existente se han creado desde la Gran Recesión.

Dadas las condiciones económicas actuales, es sorprendente ver un crecimiento tan sólido en la oferta monetaria.

Dadas las actuales condiciones económicas de estancamiento, sorprende observar un crecimiento tan robusto de la oferta monetaria. Los bancos comerciales privados desempeñan un papel importante en el crecimiento de la oferta monetaria en respuesta a la política monetaria laxa de la Reserva Federal. Cuando las condiciones económicas son expansivas, y a medida que crece el empleo, también crece el crédito, lo que flexibiliza aún más las condiciones monetarias.

Sin embargo, en los últimos meses, los indicadores económicos siguen apuntando tanto a un empeoramiento de las condiciones laborales como a un aumento de la morosidad. Por ejemplo, los despidos en EE. UU. en octubre alcanzaron su máximo en dos meses. Mientras tanto, Bloomberg informa que «las quiebras de pequeños negocios alcanzan un récord a medida que aumentan las deudas». Las últimas cifras de empleo por sector de precios muestran más pérdidas de empleo.

Todo esto ejerce una presión a la baja sobre el crecimiento de la oferta monetaria. Sin embargo, en un esfuerzo por impulsar aún más los precios de los activos y contrarrestar de alguna manera nuestro creciente estancamiento económico, la Reserva Federal redujo la tasa objetivo de los fondos federales en septiembre y, durante gran parte de este año, ha ralentizado sus esfuerzos para reducir el balance de la Reserva Federal, también conocido como "ajuste cuantitativo".

Este retorno a una política monetaria acomodaticia —que contradice las afirmaciones de la Fed sobre una política "restrictiva"— seguramente ha contribuido a que la oferta monetaria vuelva a niveles de crecimiento que no hemos visto en años.

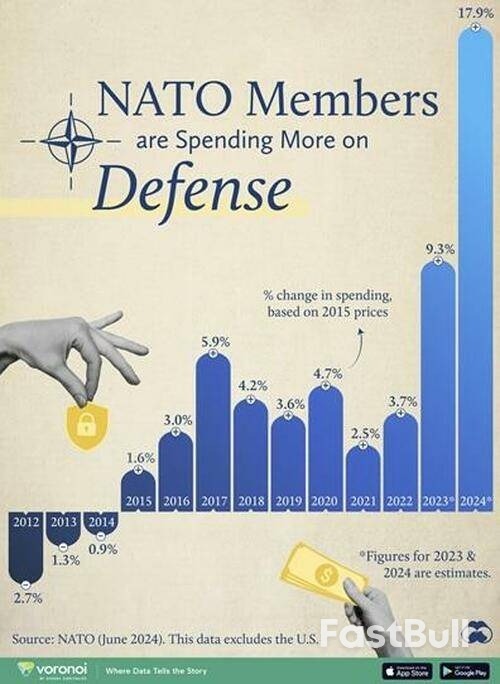

Washington ha advertido a los miembros europeos de la OTAN que deben asumir una mayor responsabilidad en las operaciones de inteligencia y la producción de misiles de la alianza, lo que requerirá un gasto de defensa significativamente mayor para 2027, según informó Reuters.

Reuters dijo en su informe exclusivo del viernes que Estados Unidos "quiere que Europa se haga cargo de la mayoría de las capacidades de defensa convencionales de la OTAN, desde inteligencia hasta misiles, para 2027, dijeron funcionarios del Pentágono a diplomáticos en Washington esta semana, un plazo ajustado que a algunos funcionarios europeos les pareció poco realista".

"El mensaje, relatado por cinco fuentes familiarizadas con la discusión, incluido un funcionario estadounidense, fue transmitido en una reunión en Washington esta semana del personal del Pentágono que supervisa la política de la OTAN y varias delegaciones europeas", continuó el informe.

La directiva vino acompañada de una advertencia tras bastidores, que según se informa involucraba a funcionarios del Pentágono advirtiendo a representantes de varias naciones europeas que Estados Unidos podría reducir su papel en ciertos esfuerzos de defensa de la OTAN si no se cumple este objetivo y plazo.

Imagen de archivo del Ejército de EE. UU./OTAN

Imagen de archivo del Ejército de EE. UU./OTANEl informe señala que algunos funcionarios europeos consideran que el objetivo de 2027 es poco realista y afirman que sustituir rápidamente el apoyo militar estadounidense exigiría una inversión mucho mayor que la que permiten los planes actuales y los presupuestos de defensa aprobados por los miembros de la OTAN.

Esto refleja en general la insatisfacción verbalizada desde hace tiempo por la administración Trump con el progreso de Europa en asumir una mayor parte de la carga de defensa colectiva de la OTAN.

Pero el informe de Reuters también subrayó que a los funcionarios europeos no se les ofrecieron parámetros tangibles para evaluar el éxito o el fracaso :

Las capacidades de defensa convencionales incluyen activos no nucleares, desde tropas hasta armas, y los funcionarios no explicaron cómo mediría Estados Unidos el progreso de Europa en pos de asumir la mayor parte de la carga.

Tampoco quedó claro si la fecha límite de 2027 representaba la postura de la administración Trump o solo la de algunos funcionarios del Pentágono. Existen importantes desacuerdos en Washington sobre el papel militar que Estados Unidos debería desempeñar en Europa.

Un funcionario de la OTAN dijo que "los aliados han reconocido la necesidad de invertir más en defensa y trasladar la carga de la defensa convencional" de Estados Unidos a Europa.

Como describimos anteriormente, la nueva Estrategia de Seguridad Nacional de la administración Trump realmente ataca duramente a Europa, al afirmar que "está lejos de ser obvio si ciertos países europeos tendrán economías y ejércitos lo suficientemente fuertes como para seguir siendo aliados confiables" de Estados Unidos.

El documento destaca además que esta realidad actual de debilidad europea podría tener ciertas implicaciones negativas para una potencial escalada occidental con Rusia :

"La gestión de las relaciones europeas con Rusia requerirá un compromiso diplomático significativo de Estados Unidos, tanto para restablecer las condiciones de estabilidad estratégica en toda la masa continental euroasiática como para mitigar el riesgo de conflicto entre Rusia y los estados europeos", se lee en el documento.

La mayoría de los analistas consideran que el lenguaje del documento abre la puerta a una mayor intromisión de Washington en los asuntos europeos.

Fuente: Visual Capitalist

Fuente: Visual Capitalist"Washington ya no finge que no se entromete en los asuntos internos de Europa", observó Pawel Zerka, investigador principal de políticas del Consejo Europeo de Relaciones Exteriores .

Ahora presenta dicha interferencia como un acto de benevolencia ('queremos que Europa siga siendo europea') y una cuestión de necesidad estratégica estadounidense. ¿La prioridad? 'Cultivar la resistencia a la trayectoria actual de Europa dentro de las naciones europeas'», concluye.

El dólar se debilitó el lunes, antes de una semana repleta de reuniones de bancos centrales y encabezada por la Reserva Federal de Estados Unidos, donde un recorte de la tasa de interés está prácticamente descontado en los precios, aunque un comité altamente dividido hace que sea un comodín.

Además de la decisión de la Fed del miércoles, los bancos centrales de Australia , Brasil, Canadá y Suiza también celebrarán reuniones para fijar tipos, aunque no se espera que ninguno de ellos introduzca cambios en la política monetaria.

Los analistas esperan que la Fed haga un "recorte agresivo", donde el lenguaje de la declaración, los pronósticos medianos y la conferencia de prensa del presidente Jerome Powell apuntan a un estándar más alto para una mayor reducción de las tasas.

Eso podría respaldar al dólar si empuja a los inversores a reducir las expectativas de dos o tres recortes de tasas el próximo año, aunque el mensaje podría complicarse por la división de los responsables políticos, ya que varios de ellos ya prácticamente han indicado sus intenciones de voto.

"Esperamos ver algunas disidencias, posiblemente tanto de miembros más agresivos como más moderados", dijo el jefe de estrategia macro de mercados de BNY, Bob Savage, en una nota a clientes.

El Comité Federal de Mercado Abierto no ha tenido tres o más disensos en una reunión desde 2019, y eso ha sucedido solo nueve veces desde 1990.

Aunque la moneda estadounidense ha estado a la baja durante las últimas tres semanas, los alcistas del dólar han recuperado algo de su fortaleza. Los datos semanales de posicionamiento muestran que los especuladores mantienen su mayor posición larga —la que asume que el valor del dólar subirá— desde antes del escándalo arancelario del presidente Donald Trump, el "Día de la Liberación", que desplomó la moneda.

El mercado laboral se está suavizando, pero el crecimiento general se mantiene, el estímulo del "One Big Beautiful Bill" debería empezar a filtrarse y la inflación todavía está muy por encima de la tasa objetivo del banco central del 2%.

"Estos factores podrían desalentar recortes adicionales de tasas si se transmiten a condiciones más sólidas en el mercado laboral", dijo el estratega cambiario de MUFG, Lee Hardman.

Más allá de la política monetaria estadounidense, el euro avanzó un 0,1%, hasta los 1,1652 dólares, impulsado por el aumento de los rendimientos de los bonos de la eurozona. Los rendimientos de los bonos alemanes a 30 años alcanzaron su máximo desde 2011 en las primeras operaciones.

A diferencia de la Reserva Federal, no se espera que el BCE vuelva a recortar los tipos de interés el próximo año. La influyente responsable de política monetaria Isabel Schnabel afirmó el lunes que la próxima medida del banco central podría incluso ser un aumento .

El dólar australiano tocó brevemente un máximo de $0,6649, el más alto desde mediados de septiembre, para luego caer un 0,1% en el día a $0,6635.

El Banco de la Reserva de Australia se reúne el martes tras una serie de datos positivos sobre inflación, crecimiento económico y gasto de los hogares. Los futuros indican que el próximo movimiento será alcista, posiblemente incluso en mayo, lo que deja la atención centrada en el comunicado posterior a la reunión y la conferencia de prensa.

"Esperamos que el RBA mantenga su política monetaria en sus niveles actuales durante un período prolongado, con la tasa de efectivo manteniéndose en su nivel actual de 3,60%", dijeron analistas de ANZ en una nota la semana pasada, revisando las expectativas previas de un recorte.

También se espera ampliamente que el Banco de Canadá deje su tasa de interés sin cambios el miércoles y que un aumento esté totalmente descontado para diciembre de 2026. La moneda se mantuvo estable en C$1,3819 el lunes, después de haber alcanzado máximos de 10 semanas el viernes luego de sólidos datos de empleo.

El yen, que se ha estabilizado la semana pasada tras haberse debilitado fuertemente en noviembre, se mantuvo prácticamente estable en 155,44 por dólar, mientras que la libra esterlina se mantuvo alrededor de 1,3325 dólares y el franco suizo estuvo un poco más fuerte en 0,804 francos.

Etiqueta blanca

API de datos

Complementos web

Creador de carteles

Programa de afiliados

El riesgo de pérdida en el comercio de activos financieros como acciones, divisas, materias primas, futuros, bonos, ETF o criptomonedas puede ser considerable. Puede sufrir una pérdida total de los fondos que deposita con su corredor. Por lo tanto, debe considerar cuidadosamente si dicha negociación es adecuada para usted tomando en cuenta sus circunstancias y recursos financieros.

No se debe considerar invertir sin llevar a cabo, su propia diligencia de manera minuciosa o consultar con sus asesores financieros. Nuestro contenido web puede no ser adecuado para usted, ya que no conocemos su situación financiera ni sus necesidades de inversión. Es posible que nuestra información financiera tenga latencia o contenga inexactitudes, por lo que usted debe ser completamente responsable de cualquiera de sus transacciones y decisiones de inversión. La empresa no se hará responsable de su capital perdido.

Sin obtener el permiso del sitio web, no se le permite copiar los gráficos, textos o marcas comerciales del sitio web. Los derechos de propiedad intelectual sobre los contenidos o datos incorporados a este sitio web pertenecen a sus proveedores y comerciantes de intercambio.

No conectado

Inicia sesión para acceder a más funciones

Membresía FastBull

Todavia no

Comprar

Iniciar sesión

Registrarse