Cotizaciones

Noticias

Análisis

Usuario

24/7

Calendario económico

Educación

Datos

- Nombres

- Último

- Anterior

Cuentas de Señal para Miembros

Todas las Cuentas de Señal

Todos los Concursos

Francia Cuenta corriente (no SA) (Octubre)

Francia Cuenta corriente (no SA) (Octubre)A:--

P: --

A: --

Francia Balanza Comercial (SA) (Octubre)

Francia Balanza Comercial (SA) (Octubre)A:--

P: --

A: --

Italia Ventas menoristas Intermensuales (SA) (Octubre)

Italia Ventas menoristas Intermensuales (SA) (Octubre)A:--

P: --

A: --

Zona Euro Empleo Interanual (SA) (Tercer trimestre)

Zona Euro Empleo Interanual (SA) (Tercer trimestre)A:--

P: --

A: --

Zona Euro PIB Final Interanual (Tercer trimestre)

Zona Euro PIB Final Interanual (Tercer trimestre)A:--

P: --

A: --

Zona Euro PIB Final Intertrimestral (Tercer trimestre)

Zona Euro PIB Final Intertrimestral (Tercer trimestre)A:--

P: --

A: --

Zona Euro Empleo Final Intertrimestral (SA) (Tercer trimestre)

Zona Euro Empleo Final Intertrimestral (SA) (Tercer trimestre)A:--

P: --

A: --

Zona Euro Empleo Final (SA) (Tercer trimestre)

Zona Euro Empleo Final (SA) (Tercer trimestre)A:--

P: --

Brasil IPP Intermensual (Octubre)

Brasil IPP Intermensual (Octubre)A:--

P: --

A: --

México Índice de confianza del consumidor (Noviembre)

México Índice de confianza del consumidor (Noviembre)A:--

P: --

A: --

Canada Tasa de desempleo (SA) (Noviembre)

Canada Tasa de desempleo (SA) (Noviembre)A:--

P: --

A: --

Canada Tasa de participación en el empleo (SA) (Noviembre)

Canada Tasa de participación en el empleo (SA) (Noviembre)A:--

P: --

A: --

Canada Empleo (SA) (Noviembre)

Canada Empleo (SA) (Noviembre)A:--

P: --

A: --

Canada Empleo a tiempo parcial (SA) (Noviembre)

Canada Empleo a tiempo parcial (SA) (Noviembre)A:--

P: --

A: --

Canada Empleo a tiempo completo (SA) (Noviembre)

Canada Empleo a tiempo completo (SA) (Noviembre)A:--

P: --

A: --

Estados Unidos Ingresos personales intermensuales (Septiembre)

Estados Unidos Ingresos personales intermensuales (Septiembre)A:--

P: --

A: --

Estados Unidos Índice de precios PCE interanual (SA) (Septiembre)

Estados Unidos Índice de precios PCE interanual (SA) (Septiembre)A:--

P: --

A: --

Estados Unidos Índice de precios PCE intermensual (Septiembre)

Estados Unidos Índice de precios PCE intermensual (Septiembre)A:--

P: --

A: --

Estados Unidos Gastos personales intermensuales (SA) (Septiembre)

Estados Unidos Gastos personales intermensuales (SA) (Septiembre)A:--

P: --

A: --

Estados Unidos Índice de precios PCE subyacente intermensual (Septiembre)

Estados Unidos Índice de precios PCE subyacente intermensual (Septiembre)A:--

P: --

A: --

Estados Unidos Índice de precios PCE subyacente interanual (Septiembre)

Estados Unidos Índice de precios PCE subyacente interanual (Septiembre)A:--

P: --

A: --

Estados Unidos UMich Inflación a 5 años preliminar interanual (Diciembre)

Estados Unidos UMich Inflación a 5 años preliminar interanual (Diciembre)A:--

P: --

A: --

Estados Unidos Gasto en consumo personal real Intermensual (Septiembre)

Estados Unidos Gasto en consumo personal real Intermensual (Septiembre)A:--

P: --

A: --

Estados Unidos Previsión de inflación a 5-10 años (Diciembre)

Estados Unidos Previsión de inflación a 5-10 años (Diciembre)A:--

P: --

A: --

Estados Unidos Expectativas de inflación a 1 año del consumidor UMich Final (Diciembre)

Estados Unidos Expectativas de inflación a 1 año del consumidor UMich Final (Diciembre)A:--

P: --

A: --

Estados Unidos Índice preliminar de confianza del consumidor UMich (Diciembre)

Estados Unidos Índice preliminar de confianza del consumidor UMich (Diciembre)A:--

P: --

A: --

Estados Unidos Expectativas de inflación a 1 año UMich Prelim (Diciembre)

Estados Unidos Expectativas de inflación a 1 año UMich Prelim (Diciembre)A:--

P: --

A: --

Estados Unidos Índice preliminar de expectativas de los consumidores UMich (Diciembre)

Estados Unidos Índice preliminar de expectativas de los consumidores UMich (Diciembre)A:--

P: --

A: --

Estados Unidos Perforación total Semanal

Estados Unidos Perforación total SemanalA:--

P: --

A: --

Estados Unidos Total semanal de perforaciones petrolíferas

Estados Unidos Total semanal de perforaciones petrolíferasA:--

P: --

A: --

Estados Unidos Coste laboral unitario Prelim. (Tercer trimestre)

Estados Unidos Coste laboral unitario Prelim. (Tercer trimestre)--

P: --

A: --

Estados Unidos Créditos al Consumo (SA) (Octubre)

Estados Unidos Créditos al Consumo (SA) (Octubre)--

P: --

A: --

China continental Reservas de divisas (Noviembre)

China continental Reservas de divisas (Noviembre)--

P: --

A: --

China continental Exportaciones interanuales (USD) (Noviembre)

China continental Exportaciones interanuales (USD) (Noviembre)--

P: --

A: --

China continental Importaciones Interanual (CNH) (Noviembre)

China continental Importaciones Interanual (CNH) (Noviembre)--

P: --

A: --

China continental Importaciones Interanual (USD) (Noviembre)

China continental Importaciones Interanual (USD) (Noviembre)--

P: --

A: --

China continental Importaciones (CNH) (Noviembre)

China continental Importaciones (CNH) (Noviembre)--

P: --

A: --

China continental Balanza Comercial (CNH) (Noviembre)

China continental Balanza Comercial (CNH) (Noviembre)--

P: --

A: --

China continental Exportaciones (Noviembre)

China continental Exportaciones (Noviembre)--

P: --

A: --

Japón Salarios Intermensuales (Octubre)

Japón Salarios Intermensuales (Octubre)--

P: --

A: --

Japón Balanza comercial (Octubre)

Japón Balanza comercial (Octubre)--

P: --

A: --

Japón Revisión intertrimestral del PIB nominal (Tercer trimestre)

Japón Revisión intertrimestral del PIB nominal (Tercer trimestre)--

P: --

A: --

Japón Balanza comercial a medida (SA) (Octubre)

Japón Balanza comercial a medida (SA) (Octubre)--

P: --

A: --

Japón Revisión intertrimestral del PIB anual (Tercer trimestre)

Japón Revisión intertrimestral del PIB anual (Tercer trimestre)--

P: --

China continental Exportaciones interanuales (CNH) (Noviembre)

China continental Exportaciones interanuales (CNH) (Noviembre)--

P: --

A: --

China continental Balanza Comercial (USD) (Noviembre)

China continental Balanza Comercial (USD) (Noviembre)--

P: --

A: --

Alemania Producción industrial intermensual (SA) (Octubre)

Alemania Producción industrial intermensual (SA) (Octubre)--

P: --

A: --

Zona Euro Índice Sentix de confianza de los inversores (Diciembre)

Zona Euro Índice Sentix de confianza de los inversores (Diciembre)--

P: --

A: --

Canada Indicadores adelantados intermensuales (Noviembre)

Canada Indicadores adelantados intermensuales (Noviembre)--

P: --

A: --

Canada Índice Nacional de Confianza Económica

Canada Índice Nacional de Confianza Económica--

P: --

A: --

Estados Unidos Índice de precios PCE de la Fed de Dallas Itermensual (Septiembre)

Estados Unidos Índice de precios PCE de la Fed de Dallas Itermensual (Septiembre)--

P: --

A: --

Estados Unidos Tasa de la subasta de Notas a 3 años

Estados Unidos Tasa de la subasta de Notas a 3 años--

P: --

A: --

Reino Unido Ventas minoristas totales BRC Interanual (Noviembre)

Reino Unido Ventas minoristas totales BRC Interanual (Noviembre)--

P: --

A: --

Reino Unido Ventas minoristas comparables BRC Interanual (Noviembre)

Reino Unido Ventas minoristas comparables BRC Interanual (Noviembre)--

P: --

A: --

Australia O/N (Prestamo ) Tasa clave

Australia O/N (Prestamo ) Tasa clave--

P: --

A: --

Declaración de tipos del RBA

Declaración de tipos del RBA Conferencia de prensa del RBA

Conferencia de prensa del RBA Alemania Exportaciones intermensuales (SA) (Octubre)

Alemania Exportaciones intermensuales (SA) (Octubre)--

P: --

A: --

Estados Unidos Índice NFIB de optimismo de las pequeñas empresas (SA) (Noviembre)

Estados Unidos Índice NFIB de optimismo de las pequeñas empresas (SA) (Noviembre)--

P: --

A: --

México IPC subyacente Interanual (Noviembre)

México IPC subyacente Interanual (Noviembre)--

P: --

A: --

México tasa de inflación de 12 meses (IPC) (Noviembre)

México tasa de inflación de 12 meses (IPC) (Noviembre)--

P: --

A: --

Sin datos que coincidan

Gráficos Gratis para siempre

Charlar P&R con expertos Filtros Calendario económico Datos HerramientaMembresía CaracterísticasTendencias del mercado

Indicadores populares

Últimas perspecivas

Últimas perspecivas

Temas en Tendencia

Columnistas Principales

Última actualización

Etiqueta blanca

API de datos

Complementos web

Programa de afiliados

Ver todo

Sin datos

A continuación se presentan algunas citas clave de la conferencia de prensa ofrecida el miércoles por el gobernador del Banco de Canadá, Tiff Macklem, y la subgobernadora principal, Carolyn Rogers, después de que el banco central mantuviera la tasa de interés clave en el 5%.

A continuación se presentan algunas citas clave de la conferencia de prensa ofrecida el miércoles por el gobernador del Banco de Canadá, Tiff Macklem, y la subgobernadora principal, Carolyn Rogers, después de que el banco central mantuviera la tasa de interés clave en el 5%.

"Si los gobiernos añadieran más gasto al ya previsto para este año, sin duda podría empezar a obstaculizar (el alivio de las presiones inflacionistas). Sobre todo teniendo en cuenta que este es un año importante para seguir avanzando hacia el objetivo de inflación, eso no sería de ayuda."

"Estamos siendo muy claros con los canadienses sobre las condiciones bajo las cuales podemos empezar a hablar de una reducción de los tipos de interés. Pero me preocupa que fijar un calendario para ello dé una falsa sensación de precisión. Tendremos que ver cómo evoluciona la inflación."

Siempre analizamos los datos con gran detalle, pero ahora lo estamos haciendo aún más. Hay mucha tensión, como ya hemos mencionado. Hay algunas señales contradictorias. Tenemos más confianza en que estamos logrando que la inflación vuelva al objetivo. Tenemos más confianza en que vamos por el camino correcto. Tenemos tanta confianza que esta vez no dedicamos mucho tiempo a hablar de subidas de tipos.

"Si se observa la proporción de los componentes del IPC que aumentan más del 3%, se trata de algo más del 3%, lo que indica que aún existen presiones inflacionistas subyacentes en muchos bienes y servicios. La inflación sigue estando generalizada y por eso nos preocupa la persistencia de la inflación subyacente y por eso mantenemos hoy nuestro tipo de interés oficial en el 5%."

En cuanto al ajuste cuantitativo, tomaremos decisiones paso a paso, pero ¿cuáles serían los factores que nos llevarían a ponerle fin? Obviamente, nuestro balance general está disminuyendo gradualmente. En cierto momento, alcanzará un nivel más normal y será el momento de reanudar las compras para mantenerlo en el tamaño necesario. Hemos publicado algunas estimaciones sobre dónde creemos que podría estar ese punto. Son solo estimaciones; aún nos queda camino por recorrer. A medida que nos acerquemos, sin duda continuaremos perfeccionando esa perspectiva y dialogando con los participantes del mercado. Y les aseguro que, como hemos hecho cada vez que hemos modificado nuestra política respecto a nuestro balance general, nos anticiparemos a los cambios e indicaremos cómo probablemente lo haríamos. Pero, sin duda, aún no hemos llegado a ese punto.

"No prevemos una recesión profunda. No creemos que necesitemos una recesión profunda para que la inflación vuelva al objetivo, pero sí necesitamos este período de crecimiento débil, y lo que ha provocado es que la oferta se haya recuperado."

"La postura predominante en todo el consejo era la de mantener la inflación; existe una clara sensación de que, si bien la inflación está disminuyendo, persiste una inflación subyacente. La política monetaria está funcionando, pero debemos mantenerla funcionando".

"Si se observan los indicadores, se aprecia cierto progreso, pero este ha sido desigual y nos preocupa la persistencia de la inflación subyacente. Esto significa que es prematuro hablar de reducir nuestro tipo de interés oficial."

"Nuestras deliberaciones están pasando de si hemos hecho lo suficiente y cuánto tiempo debemos mantenernos firmes. Necesitamos ver más avances antes de abordar esa discusión."

Durante semanas, Le Thi Minh Tam, de 67 años, ha estado recorriendo Hanoi en busca de oro para regalarle a su hijo en su próxima boda, luchando contra largas colas fuera de las tiendas cuyos productos se agotan rápidamente.

—Me estoy preocupando, porque todavía no tengo suficiente —dice Tam con un suspiro—. Ya no venden lingotes de oro, solo anillos de oro y una cantidad muy limitada por cliente.

Tam no está solo. El repunte global que elevó el precio del metal precioso a un máximo histórico de 4380 dólares la onza el mes pasado ha desatado una fiebre compradora en Vietnam, donde el oro simboliza la buena suerte y suele guardarse debajo de la cama como protección contra la incertidumbre económica. Esta manía está poniendo a prueba los esfuerzos del gobierno comunista por liberalizar el mercado tras poner fin en octubre a un monopolio estatal de 13 años sobre las importaciones y la producción, un sistema que había restringido la oferta e inflado los precios.

La escasez de suministros en Ciudad Ho Chi Minh, a unos 1.700 kilómetros (1.056 millas) al sur de la capital, Hanoi, ha sido tan grave que algunos compradores decididos acamparon durante la noche frente a una importante tienda solo para conseguir unos pocos anillos de oro.

«Pensé que llegar a las 6 de la mañana era temprano, pero ya estaba lleno cuando llegué», dice Nguyen Kim Hue, un vendedor de comida en línea de 57 años. «La última vez que vine, no pude comprar nada porque se les había acabado el oro».

Este metal precioso forma parte intrínseca de la cultura vietnamita y ocupa un lugar de honor en las bodas, donde los familiares cercanos lo regalan para desear prosperidad a los recién casados. Durante la guerra de Vietnam, sirvió como refugio para el patrimonio cuando las monedas flaqueaban, e incluso hoy en día suele gozar de mayor confianza que los depósitos bancarios.

En 2012, el gobierno impuso un monopolio estatal para combatir la inestabilidad económica causada por el acaparamiento de oro como protección contra la inflación, convirtiendo al Banco Estatal de Vietnam en el único importador de oro y otorgando a Saigon Jewelry Co. una licencia exclusiva para producir lingotes de oro. Sin embargo, esta política amplió la brecha entre los precios locales e internacionales y contribuyó a alimentar un mercado negro que desestabilizó la moneda local. Las nuevas regulaciones eliminan esos controles, aunque se prevé que el cambio sea gradual: el banco central aún determina la cantidad de oro que puede ingresar al país.

«Tendremos que esperar hasta mediados de diciembre para ver qué cuota de importación de oro otorga el banco central», afirma Huynh Trung Khanh, vicepresidente de la Asociación de Comerciantes de Oro de Vietnam. «Probablemente será muy inferior a lo que el mercado necesita para satisfacer la demanda».

La demanda anual de oro en Vietnam ronda las 55 toneladas, la más alta del sudeste asiático, pero el Banco Estatal solo importó unas 13,5 toneladas el año pasado, según la asociación. La reforma busca reducir la brecha entre los precios nacionales e internacionales: en el mercado local, el oro suele cotizar con una prima del 10 % al 15 %, que el gobierno espera reducir al 2 % o 3 %.

"Hemos pasado por guerras y tiempos difíciles, por lo que la gente de aquí ha visto el oro como el lugar más seguro para su dinero: un refugio seguro, algo en lo que pueden confiar cuando la vida se pone difícil", dice Khanh.

A nivel mundial, el oro se ha situado entre las materias primas principales con mejor rendimiento este año, impulsado por la demanda de bancos centrales e inversores. Desde India hasta China y Turquía, los compradores siguen adquiriendo joyas y lingotes a pesar del alza de los precios, y la temporada de bodas contribuye a dinamizar la demanda de metales preciosos.

En Vietnam, los precios han bajado tras los máximos recientes, pero aún es común ver carteles de "agotado" en las joyerías. Decenas de personas esperaron durante horas antes de la apertura de una de las joyerías más importantes de Ciudad Ho Chi Minh la semana pasada, mientras el personal repartía números para mantener el orden. Hue fue con su marido y juntos lograron comprar cinco anillos de oro.

"Al principio, la dependienta me dijo que solo podía comprar un anillo, pero la convencí para que me vendiera más", dice con una gran sonrisa. "Ahora estoy muy contenta".

Las nuevas normas exigen que cualquier transacción superior a 20 millones de dongs (760 dólares) se realice mediante transferencia bancaria, poniendo fin a la larga tradición vietnamita de compraventa de oro en efectivo. Esto ha resultado problemático para algunos compradores de edad avanzada, que a menudo necesitan llamar a sus hijos para completar los pagos en línea.

Hue empezó a comprar oro en junio, cuando el precio rondaba los 120 millones de dong por tael, una unidad local equivalente a unas 1,2 onzas troy. Ahora se sitúa en torno a los 147 millones de dong. «Antes guardaba mis ahorros en el banco, pero ahora me siento más segura invirtiendo en oro», afirma. «Es mi manera de asegurarme de que mi dinero no pierda valor. Lo usaré para la educación de mis hijos y mi jubilación».

Tran Thi Yen Nhi, de 20 años, empleada de una empresa de compraventa de materiales de construcción en Ciudad Ho Chi Minh, hizo cola durante tres horas para comprar oro para la boda de su hermana. «Mis padres me pidieron que les ayudara, porque les resulta difícil estar tanto tiempo de pie en la fila», explica Nhi.

«He adquirido el hábito de comprar oro siempre que puedo ahorrar algo de dinero, poco a poco», añade. «Desde niña, vi a mi abuela hacer lo mismo. Compraba oro cada vez que ahorraba un poco y luego lo guardaba debajo de la cama».

El Consejo Mundial del Oro estima que en Vietnam se acumulan unas 500 toneladas de oro, gran parte de ellas en cajas fuertes bajo las camas. En comparación, los hogares de la India —el segundo mayor consumidor de oro del mundo después de China— poseen 34.600 toneladas, según estimaciones de Morgan Stanley. No existen datos actualizados y fiables sobre las reservas privadas de oro en China.

Para desalentar el acaparamiento y fomentar otras formas de inversión, la Asociación Vietnamita de Inversores Financieros ha propuesto que el gobierno imponga un impuesto del 10% a las compras de oro, incluyendo lingotes y joyas. Por ahora, el gobierno está considerando un impuesto del 0,1% a los lingotes de oro para facilitar el seguimiento de las transacciones, aumentar la recaudación y frenar la especulación y el mercado negro. El despliegue en tres fases de una bolsa nacional de compraventa de oro también busca incorporar a la circulación el oro almacenado en los hogares y alinear aún más los precios del oro nacionales e internacionales.

Pero eso no consuela mucho a Tam, que sigue luchando para comprar oro para la boda de su hijo. «Estoy tan cansada y preocupada», dice. «La boda es pronto y todavía no he podido comprar suficiente. En Vietnam, el oro no es solo un regalo. Es nuestra forma de demostrar amor».

El presidente de la Reserva Federal de Chicago, Austan Goolsbee, expresó el jueves sus dudas sobre la posibilidad de bajar aún más los tipos de interés debido a que el cierre del gobierno ha provocado una falta de información sobre datos clave de inflación.

Aunque Goolsbee se ha mostrado partidario de reducir gradualmente los tipos de interés, el funcionario del banco central declaró durante una entrevista con CNBC que le preocupa la falta de informes importantes sobre precios, especialmente con la inflación general mostrando una tendencia al alza en los últimos tiempos.

«Si surgen problemas con la inflación, tardaremos bastante en notarlos; en cambio, si el mercado laboral empieza a deteriorarse, lo veremos prácticamente de inmediato», dijo Goolsbee. «Por eso me preocupa aún más... adelantar las bajadas de tipos y confiar en que la inflación de los últimos tres meses sea solo transitoria, asumiendo que desaparecerá».

Goolsbee hizo estas declaraciones mientras la Reserva Federal de Chicago actualizaba su propio panel de indicadores del mercado laboral. Los datos indicaron una tasa de desempleo estable en octubre y un ritmo constante de contrataciones y despidos. El indicador de desempleo de la Reserva Federal de Chicago se situó en el 4,36% durante el mes, apenas una centésima de punto porcentual más que en septiembre.

Sin embargo, la Oficina de Estadísticas Laborales no publicará su informe del índice de precios al consumidor correspondiente a octubre, que estaba previsto para la próxima semana.

La Oficina de Estadísticas Laborales (BLS, por sus siglas en inglés) publicó un informe correspondiente a septiembre a pesar del cierre del gobierno, ya que ese dato se utiliza para los ajustes por costo de vida del Seguro Social. Dicho informe mostró una inflación anual del 3% , frente al objetivo del 2% fijado por la Reserva Federal. La publicación por parte del Departamento de Comercio de su índice de precios de gastos de consumo personal, el indicador preferido de la Reserva Federal, depende de que se resuelva el confinamiento.

Goolsbee afirmó que le preocupa la falta de informes sobre la inflación, ya que las tendencias de los tres meses anteriores al cierre mostraban que la inflación subyacente, que excluye los precios de los alimentos y la energía, se situaba en un ritmo anualizado del 3,6%.

"A medio plazo, no soy partidario de una política monetaria agresiva en cuanto a los tipos de interés. Creo que el punto de estabilización se situará bastante por debajo del nivel actual", afirmó. "Cuando la situación sea incierta, seamos prudentes y reduzcamos la velocidad".

Goolsbee tendrá derecho a voto cuando el Comité Federal de Mercado Abierto se reúna en diciembre para decidir si recorta nuevamente las tasas de interés tras las reducciones de las dos reuniones anteriores. Sin embargo, pasará a ser suplente en 2026 antes de recuperar su derecho a voto en 2027.

Indonesia está buscando nuevos mercados, incluido el norte de África, para sus pequeños productores de café y cacao que corren el riesgo de perder el acceso a la Unión Europea en virtud de las nuevas normas de deforestación del bloque, según un alto funcionario del gobierno.

"Ahora estamos ayudando a encontrar otros mercados", declaró el viceministro de Asuntos Exteriores de Indonesia, Arif Havas Oegroseno, en una entrevista el jueves. "Hay nuevos mercados para el café y el cacao en el norte de África".

Según Havas, las autoridades también están trabajando con Egipto para aumentar las exportaciones de materias primas indonesias a ese país y explorando Libia y Siria como mercados potenciales.

El Reglamento de la UE sobre la Deforestación, que entrará en vigor a finales de año, tiene como objetivo reducir la tala de árboles para la producción de soja, cacao, café, carne de vacuno y aceite de palma. Este país del sudeste asiático es el mayor proveedor mundial de aceite de palma y un importante productor de cacao y café.

Si bien las grandes explotaciones agrícolas pueden implementar sistemas de geolocalización de árboles para demostrar que sus cultivos están libres de deforestación, los pequeños agricultores a menudo no pueden asumir el costo, afirmó. En el este de Bali, agregó Havas, las cooperativas gastaron alrededor de 30 000 dólares para geolocalizar tan solo 200 hectáreas de plantaciones de cacao.

Además, no está claro si los compradores europeos estarían dispuestos a pagar un precio superior por los productos fabricados de forma sostenible, afirmó.

«Cumplir con la normativa de la UE implica costes, y el coste de simplemente cumplir con ella probablemente sea incluso mayor que el coste de intentar encontrar nuevos mercados», afirmó Havas. «Si bien están incurriendo en costes, el precio no está garantizado».

El gobierno también está tratando de impulsar el mercado interno del aceite de palma aumentando el uso de este producto en el biodiésel y el combustible de aviación sostenible, dijo.

Las naciones europeas están respaldando con firmeza un plan de 2.500 millones de dólares para salvar la selva del Congo, según un documento visto por Reuters, lanzando un programa de conservación que podría eclipsar en parte la iniciativa estrella de Brasil, país anfitrión de la COP30.

Movilizar más fondos para proteger y restaurar las últimas selvas tropicales que quedan en el mundo es un objetivo central de las negociaciones climáticas de la ONU, celebradas deliberadamente este año en la Amazonía brasileña para centrarse en la necesidad de combatir las emisiones derivadas de la deforestación desenfrenada.

La iniciativa liderada por Francia —con el respaldo de Alemania, Noruega, Bélgica y el Reino Unido— se denomina «Llamamiento de Belém para los Bosques de la Cuenca del Congo». Sus promotores esperan movilizar recursos para ayudar a los países a proteger la segunda selva tropical más grande del mundo. El documento, redactado en francés y fechado el 6 de noviembre, fue firmado por las cinco naciones europeas.

"Los donantes se comprometen a movilizar más de 2.500 millones de dólares en los próximos cinco años, además de los recursos nacionales que movilizarán los países de África Central para la protección y la gestión sostenible de los bosques de la cuenca del Congo", señala el documento.

Los firmantes afirmaron que también pretenden ayudar a las naciones africanas a reducir la deforestación mediante tecnología, capacitación y alianzas.

El Congo, el Amazonas, la selva tropical más grande del mundo, y la cuenca de Borneo-Mekong-Sudeste Asiático, la tercera más grande, se enfrentan a amenazas derivadas de la expansión de las fronteras agrícolas, la tala de árboles, la minería y otras industrias.

Si bien la protección del Congo ha atraído la atención porque ahora absorbe más gases de efecto invernadero netos que otros bosques, el momento en que se dio a conocer la noticia amenazaba con competir con el enfoque de Brasil en un fondo forestal mundial que se encuentra en el centro de su agenda de la COP30.

El presidente brasileño Luiz Inácio Lula da Silva ha promocionado el Fondo para los Bosques Tropicales para Siempre (TFFF, por sus siglas en inglés) como el futuro de la financiación climática porque sustituye las subvenciones por un modelo de inversión más escalable.

«En teoría, ambas iniciativas son muy diferentes», afirmó un diplomático familiarizado con ambas propuestas, señalando que el TFFF ofrecería pagos anuales a los países con selva tropical sin condiciones. Sin embargo, la imagen de dos fondos rivales para la selva tropical podría resultar contraproducente, añadió la fuente.

Noruega también prometió el jueves 3.000 millones de dólares al TFFF, la mayor contribución hasta la fecha. Francia indicó que podría aportar hasta 500 millones de euros a la iniciativa liderada por Brasil.

El comité del Banco de Inglaterra decidió mantener su tipo de interés principal (Tipo de Interés del Banco) en el 4%, tal y como esperaba la mayoría. Sin embargo, la votación fue ajustada (5 miembros a favor de mantenerlo, 4 a favor de una ligera reducción), lo que demuestra que cada vez más miembros del comité se inclinan por una bajada de tipos.

Consideran que lo peor de la inflación ya pasó y que los precios están empezando a desacelerarse. Esta desaceleración se debe a las altas tasas de interés actuales, los menores aumentos salariales y el menor crecimiento de los precios en el sector servicios. También observaron que una economía lenta y un mercado laboral menos ajustado están contribuyendo a la baja de la inflación.

El comité ahora considera que los riesgos de no alcanzar su objetivo de inflación del 2% están más equilibrados; les preocupa menos que la inflación alta se mantenga y más que la economía sea demasiado débil. Aun así, recalcaron que necesitan más pruebas de que esta tendencia continuará.

Las futuras bajadas de tipos se producirán gradualmente y dependerán enteramente de los nuevos datos económicos que se vayan publicando.

El optimismo sobre una posible bajada de los tipos de interés por parte del Banco de Inglaterra (BoE) este año va en aumento, lo que ha provocado una caída significativa en la rentabilidad de los bonos británicos a 10 años desde mediados de octubre. Hace apenas un mes, el mercado dudaba de que el BoE volviera a bajar los tipos a corto plazo. Ahora, la perspectiva está cambiando, ya que la inflación, actualmente en el 3,8%, parece haber alcanzado su punto máximo.

Aunque la caída total no se producirá hasta el año que viene, se observan señales alentadoras: la inflación de los precios de los alimentos se está moderando más rápidamente de lo previsto, y la inflación del sector servicios se está desacelerando. A esto contribuye la caída del crecimiento salarial en el sector privado, que se encamina a cerrar el año por debajo del 4% tras haber comenzado con un nivel mucho más alto.

Esta confianza se ve reforzada además por las expectativas de que el próximo presupuesto de otoño será recibido de forma positiva por los mercados financieros.

La ministra de Hacienda británica, Rachel Reeves, acogió con satisfacción el recorte de hoy del Banco de Inglaterra en sus previsiones de inflación.

Según el Banco de Inglaterra, "los avances en la desinflación indican que es probable que la tasa de interés bancaria continúe una senda descendente gradual: un enfoque gradual y cuidadoso para una mayor retirada de las restricciones de la política monetaria".

En cuanto a la inflación, el gobernador Bailey declaró: «Resulta alentador que el pico de inflación en septiembre se situara 0,2 puntos porcentuales por debajo de nuestra previsión de agosto». En general, las señales parecen positivas en lo que respecta a la inflación.

El 19 de noviembre se publicará otro dato de inflación que podría tener un gran impacto en la fijación de precios de un recorte de tipos del Banco de Inglaterra en diciembre, antes de que la atención se centre en el presupuesto de la ministra de Hacienda, Rachel Reeves.

El presupuesto del Reino Unido se convertirá en el principal foco de atención a medida que avance el mes. La sostenibilidad fiscal sigue siendo clave y probablemente determinará el impacto del discurso presupuestario en la libra esterlina.

Si el ministro de Hacienda, Reeves, adopta medidas de ajuste fiscal más estrictas, las consecuencias podrían debilitar aún más la libra esterlina. Un presupuesto que contemple subidas de impuestos pero que eleve la inflación prevista para 2026 podría impulsar la libra, mientras que un presupuesto que no cumpla con los objetivos de sostenibilidad fiscal podría provocar una fuerte depreciación de la moneda.

La ministra de Hacienda, Reeves, tiene por delante una tarea nada envidiable, con los mercados muy atentos.

Los mercados vieron debilitarse la libra esterlina tras la decisión sobre los tipos de interés de hoy, con una caída de entre 30 y 40 pips en el par GBP/USD.

Sin embargo, desde entonces el cable ha revertido esta tendencia y ha subido hasta cotizar en torno al nivel de 1,3100 en el momento de redactar este informe.

Una ruptura por encima del nivel de 1,3100 y del cierre de la vela de cuatro horas podría envalentonar a los alcistas e impulsar al GBPUSD hacia el nivel de 1,3250 y la MA de 100 días que se encuentra alrededor de 1,3270.

Si el cable no logra ser aceptado por encima de 1.3100, es posible que se requiera una nueva prueba del nivel crucial de 1.3000.

Gráfico de cuatro horas del par GBP/USD, 6 de noviembre de 2025

Es probable que el ciclo global de recortes de tipos de interés haya alcanzado su punto máximo. La pregunta ahora es cuándo, o si acaso, los mercados que hoy gozan de gran popularidad comenzarán a sentir las consecuencias.

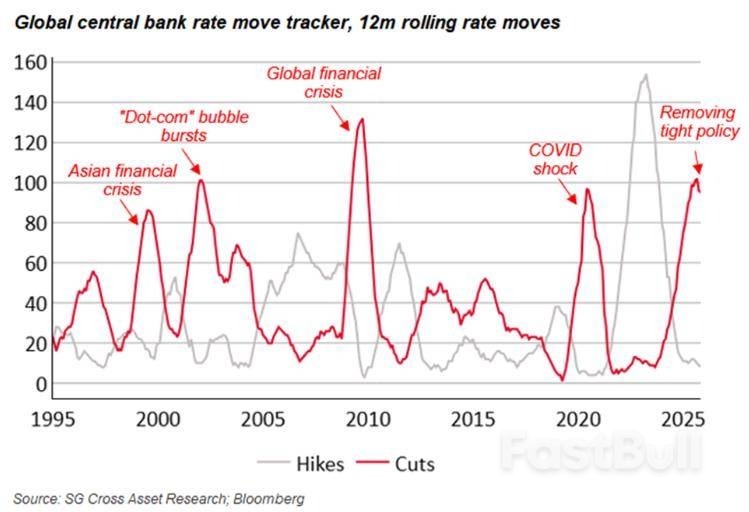

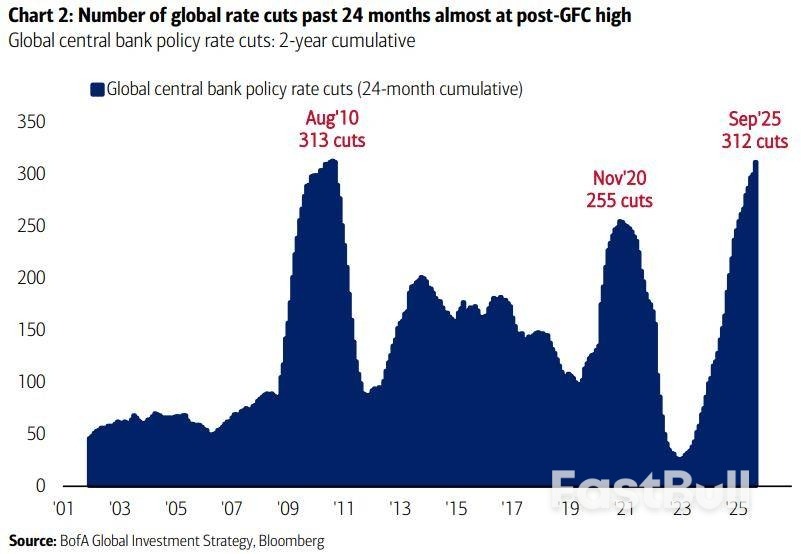

Sorprendentemente, según Bank of America, en los últimos dos años se han producido más recortes de tipos de interés en todo el mundo que durante la crisis financiera mundial de 2007-2009. Si bien se refiere al número de recortes y no a la magnitud de la relajación monetaria, refleja la magnitud de las históricas subidas de tipos para combatir la inflación previstas para 2022-2023.

Pero ahora parece que el ciclo ha cambiado. Esto no significa que la flexibilización monetaria global se haya detenido. Se espera que los bancos centrales, especialmente la Reserva Federal de EE. UU., sigan recortando sus tipos de interés. Más bien, el número de recortes acumulados disminuirá en el futuro.

En principio, el fin de la política monetaria ultraexpansiva debería significar condiciones financieras menos favorables en el futuro.

Pero, quizás de forma contraintuitiva, la historia sugiere lo contrario. Los picos de los tres últimos grandes ciclos de relajación monetaria global fueron seguidos por una ampliación del ciclo de beneficios y sólidas ganancias en el mercado de valores.

¿Estamos a punto de ver esto de nuevo? Tal vez, pero dadas las elevadas valoraciones en muchos de los mercados actuales, no es seguro que ocurra esta vez.

El punto álgido del ciclo de desaceleración podría ser una señal alcista para Wall Street, según analistas de Société Générale, quienes argumentan que es un indicio de que el crecimiento de las ganancias se extenderá y acelerará.

Manish Kabra, jefe de estrategia de renta variable estadounidense en SocGen, afirma que el pico del ciclo es una señal clara para diversificar las inversiones en otros sectores del mercado, como las empresas de pequeña capitalización y las acciones con menor apalancamiento. Añade que la reducción de la exposición a la renta variable suele producirse más adelante, cuando los inversores empiezan a anticipar el inicio del ciclo alcista.

"Cuando el ciclo de relajación monetaria alcanza su punto máximo, tradicionalmente es una señal de convicción del mercado de que el crecimiento de las ganancias se acelerará", dice Manish, señalando los "picos" anteriores de agosto de 2020 y septiembre de 2009, que fueron seguidos por un sólido desempeño de las acciones.

Por supuesto, existe una gran diferencia entre la situación actual y aquellos episodios, principalmente en lo que respecta a los precios y las valoraciones bursátiles de hoy. Wall Street apenas comenzaba a recuperarse de las históricas caídas de septiembre de 2009 y agosto de 2020, mientras que ahora sus precios están en su punto más alto.

Esto podría sugerir que hoy en día estaría justificado un perfil de riesgo más defensivo.

Kabra, sin embargo, resta importancia a las conversaciones sobre burbujas. El crecimiento de las ganancias del S&P 500 este año ronda el 12%, pero si se excluyen las acciones del "boom de la IA", cae a solo el 4%.

Casi todas las principales clases de activos han subido este año, a excepción del petróleo, el dólar y algunos bonos a largo plazo. Incluso los bonos del Tesoro estadounidense, tan impopulares y criticados, han experimentado un repunte.

Pero a nivel mundial, estos repuntes han tenido muchos factores distintos. En el mercado de valores, el auge de la IA ha impulsado Wall Street, las apuestas por un aumento considerable del gasto en defensa han impulsado las bolsas europeas y la perspectiva de una importante flexibilización fiscal ha elevado los precios de las acciones en Japón y China.

Sin embargo, según Standard Chartered, el factor común que ha impulsado el éxito de todas estas empresas es la liquidez. Y mucha.

Eric Robertsen, director global de investigación y estratega jefe del banco, afirma que la amplia recuperación desde los mínimos de abril, que ha afectado a acciones, bonos, materias primas y criptomonedas, puede considerarse una «operación de las condiciones financieras». ¿De qué otra forma podría explicarse el alza simultánea de casi todas las clases de activos en un mundo de extrema incertidumbre económica y geopolítica?

Por supuesto, la «liquidez» no es una función exclusiva ni principalmente de la política monetaria. Las reservas bancarias, la disponibilidad y la demanda de crédito del sector privado, y el apetito general por el riesgo son factores clave que contribuyen al concepto, bastante amorfo, de «liquidez».

Pero si las variaciones de los tipos de interés pueden considerarse un indicador aproximado de la liquidez o, al menos, una señal direccional, entonces nos encontramos en un punto de inflexión.

Robertsen sostiene que la abundante liquidez derivada de más de 150 recortes de tipos en los últimos 12 meses ha compensado con creces las preocupaciones de los inversores sobre el crecimiento. Su tolerancia al riesgo podría ponerse a prueba si se reduce la liquidez, aunque sea gradualmente.

"¿Pueden los mercados prosperar a esta altitud sin oxígeno adicional?", pregunta Robertsen.

Puede que estemos a punto de descubrirlo.

Etiqueta blanca

API de datos

Complementos web

Creador de carteles

Programa de afiliados

El riesgo de pérdida en el comercio de activos financieros como acciones, divisas, materias primas, futuros, bonos, ETF o criptomonedas puede ser considerable. Puede sufrir una pérdida total de los fondos que deposita con su corredor. Por lo tanto, debe considerar cuidadosamente si dicha negociación es adecuada para usted tomando en cuenta sus circunstancias y recursos financieros.

No se debe considerar invertir sin llevar a cabo, su propia diligencia de manera minuciosa o consultar con sus asesores financieros. Nuestro contenido web puede no ser adecuado para usted, ya que no conocemos su situación financiera ni sus necesidades de inversión. Es posible que nuestra información financiera tenga latencia o contenga inexactitudes, por lo que usted debe ser completamente responsable de cualquiera de sus transacciones y decisiones de inversión. La empresa no se hará responsable de su capital perdido.

Sin obtener el permiso del sitio web, no se le permite copiar los gráficos, textos o marcas comerciales del sitio web. Los derechos de propiedad intelectual sobre los contenidos o datos incorporados a este sitio web pertenecen a sus proveedores y comerciantes de intercambio.

No conectado

Inicia sesión para acceder a más funciones

Membresía FastBull

Todavia no

Comprar

Iniciar sesión

Registrarse