Cotizaciones

Noticias

Análisis

Usuario

24/7

Calendario económico

Educación

Datos

- Nombres

- Último

- Anterior

Cuentas de Señal para Miembros

Todas las Cuentas de Señal

Todos los Concursos

Reino Unido Índice Halifax de precios de la vivienda interanual (SA) (Noviembre)

Reino Unido Índice Halifax de precios de la vivienda interanual (SA) (Noviembre)A:--

P: --

A: --

Francia Cuenta corriente (no SA) (Octubre)

Francia Cuenta corriente (no SA) (Octubre)A:--

P: --

A: --

Francia Balanza Comercial (SA) (Octubre)

Francia Balanza Comercial (SA) (Octubre)A:--

P: --

A: --

Francia Producción industrial intermensual (SA) (Octubre)

Francia Producción industrial intermensual (SA) (Octubre)A:--

P: --

A: --

Italia Ventas menoristas Intermensuales (SA) (Octubre)

Italia Ventas menoristas Intermensuales (SA) (Octubre)A:--

P: --

A: --

Zona Euro Empleo Interanual (SA) (Tercer trimestre)

Zona Euro Empleo Interanual (SA) (Tercer trimestre)A:--

P: --

A: --

Zona Euro PIB Final Interanual (Tercer trimestre)

Zona Euro PIB Final Interanual (Tercer trimestre)A:--

P: --

A: --

Zona Euro PIB Final Intertrimestral (Tercer trimestre)

Zona Euro PIB Final Intertrimestral (Tercer trimestre)A:--

P: --

A: --

Zona Euro Empleo Final Intertrimestral (SA) (Tercer trimestre)

Zona Euro Empleo Final Intertrimestral (SA) (Tercer trimestre)A:--

P: --

A: --

Zona Euro Empleo Final (SA) (Tercer trimestre)

Zona Euro Empleo Final (SA) (Tercer trimestre)A:--

P: --

Brasil IPP Intermensual (Octubre)

Brasil IPP Intermensual (Octubre)A:--

P: --

A: --

México Índice de confianza del consumidor (Noviembre)

México Índice de confianza del consumidor (Noviembre)A:--

P: --

A: --

Canada Tasa de desempleo (SA) (Noviembre)

Canada Tasa de desempleo (SA) (Noviembre)A:--

P: --

A: --

Canada Tasa de participación en el empleo (SA) (Noviembre)

Canada Tasa de participación en el empleo (SA) (Noviembre)A:--

P: --

A: --

Canada Empleo (SA) (Noviembre)

Canada Empleo (SA) (Noviembre)A:--

P: --

A: --

Canada Empleo a tiempo parcial (SA) (Noviembre)

Canada Empleo a tiempo parcial (SA) (Noviembre)A:--

P: --

A: --

Canada Empleo a tiempo completo (SA) (Noviembre)

Canada Empleo a tiempo completo (SA) (Noviembre)A:--

P: --

A: --

Estados Unidos Ingresos personales intermensuales (Septiembre)

Estados Unidos Ingresos personales intermensuales (Septiembre)A:--

P: --

A: --

Estados Unidos Índice de precios PCE interanual (SA) (Septiembre)

Estados Unidos Índice de precios PCE interanual (SA) (Septiembre)A:--

P: --

A: --

Estados Unidos Índice de precios PCE intermensual (Septiembre)

Estados Unidos Índice de precios PCE intermensual (Septiembre)A:--

P: --

A: --

Estados Unidos Gastos personales intermensuales (SA) (Septiembre)

Estados Unidos Gastos personales intermensuales (SA) (Septiembre)A:--

P: --

A: --

Estados Unidos Índice de precios PCE subyacente intermensual (Septiembre)

Estados Unidos Índice de precios PCE subyacente intermensual (Septiembre)A:--

P: --

A: --

Estados Unidos Índice de precios PCE subyacente interanual (Septiembre)

Estados Unidos Índice de precios PCE subyacente interanual (Septiembre)A:--

P: --

A: --

Estados Unidos UMich Inflación a 5 años preliminar interanual (Diciembre)

Estados Unidos UMich Inflación a 5 años preliminar interanual (Diciembre)A:--

P: --

A: --

Estados Unidos Gasto en consumo personal real Intermensual (Septiembre)

Estados Unidos Gasto en consumo personal real Intermensual (Septiembre)A:--

P: --

A: --

Estados Unidos Previsión de inflación a 5-10 años (Diciembre)

Estados Unidos Previsión de inflación a 5-10 años (Diciembre)A:--

P: --

A: --

Estados Unidos Expectativas de inflación a 1 año del consumidor UMich Final (Diciembre)

Estados Unidos Expectativas de inflación a 1 año del consumidor UMich Final (Diciembre)A:--

P: --

A: --

Estados Unidos Índice preliminar de confianza del consumidor UMich (Diciembre)

Estados Unidos Índice preliminar de confianza del consumidor UMich (Diciembre)A:--

P: --

A: --

Estados Unidos Expectativas de inflación a 1 año UMich Prelim (Diciembre)

Estados Unidos Expectativas de inflación a 1 año UMich Prelim (Diciembre)A:--

P: --

A: --

Estados Unidos Índice preliminar de expectativas de los consumidores UMich (Diciembre)

Estados Unidos Índice preliminar de expectativas de los consumidores UMich (Diciembre)A:--

P: --

A: --

Estados Unidos Perforación total Semanal

Estados Unidos Perforación total Semanal--

P: --

A: --

Estados Unidos Total semanal de perforaciones petrolíferas

Estados Unidos Total semanal de perforaciones petrolíferas--

P: --

A: --

Estados Unidos Créditos al Consumo (SA) (Octubre)

Estados Unidos Créditos al Consumo (SA) (Octubre)--

P: --

A: --

China continental Reservas de divisas (Noviembre)

China continental Reservas de divisas (Noviembre)--

P: --

A: --

China continental Exportaciones interanuales (USD) (Noviembre)

China continental Exportaciones interanuales (USD) (Noviembre)--

P: --

A: --

China continental Importaciones Interanual (CNH) (Noviembre)

China continental Importaciones Interanual (CNH) (Noviembre)--

P: --

A: --

China continental Importaciones Interanual (USD) (Noviembre)

China continental Importaciones Interanual (USD) (Noviembre)--

P: --

A: --

China continental Importaciones (CNH) (Noviembre)

China continental Importaciones (CNH) (Noviembre)--

P: --

A: --

China continental Balanza Comercial (CNH) (Noviembre)

China continental Balanza Comercial (CNH) (Noviembre)--

P: --

A: --

China continental Exportaciones (Noviembre)

China continental Exportaciones (Noviembre)--

P: --

A: --

Japón Salarios Intermensuales (Octubre)

Japón Salarios Intermensuales (Octubre)--

P: --

A: --

Japón Balanza comercial (Octubre)

Japón Balanza comercial (Octubre)--

P: --

A: --

Japón PIB real intertrimestral (Tercer trimestre)

Japón PIB real intertrimestral (Tercer trimestre)--

P: --

A: --

Japón Revisión intertrimestral del PIB nominal (Tercer trimestre)

Japón Revisión intertrimestral del PIB nominal (Tercer trimestre)--

P: --

A: --

Japón Balanza comercial a medida (SA) (Octubre)

Japón Balanza comercial a medida (SA) (Octubre)--

P: --

A: --

Japón Revisión intertrimestral del PIB anual (Tercer trimestre)

Japón Revisión intertrimestral del PIB anual (Tercer trimestre)--

P: --

China continental Exportaciones interanuales (CNH) (Noviembre)

China continental Exportaciones interanuales (CNH) (Noviembre)--

P: --

A: --

China continental Balanza Comercial (USD) (Noviembre)

China continental Balanza Comercial (USD) (Noviembre)--

P: --

A: --

Sin datos que coincidan

Gráficos Gratis para siempre

Charlar P&R con expertos Filtros Calendario económico Datos HerramientaMembresía CaracterísticasTendencias del mercado

Indicadores populares

Últimas perspecivas

Últimas perspecivas

Temas en Tendencia

Columnistas Principales

Última actualización

Etiqueta blanca

API de datos

Complementos web

Programa de afiliados

Ver todo

Sin datos

El fuerte retroceso de las criptomonedas no se limita a los activos digitales; señala un cambio más amplio en la aversión al riesgo a nivel global. Esto es lo que este movimiento realmente nos revela sobre los mercados actuales.

En cuestión de semanas, las criptomonedas han pasado de máximos históricos y titulares sobre la adopción institucional a un renovado debate sobre un "criptoinvierno". Bitcoin ha cedido una parte significativa de su reciente repunte, y Ethereum ha caído aún más en términos porcentuales. Todo el mercado de criptomonedas ha sufrido un fuerte descenso, y muchas acciones relacionadas con criptomonedas que cotizan en bolsa han seguido la misma tendencia.

Para los inversores, la pregunta clave ya no es solo por qué las criptomonedas han bajado, sino qué revela este movimiento sobre la tolerancia al riesgo. Las criptomonedas se comportan cada vez menos como un activo de nicho y más como un indicador de alta volatilidad de la liquidez global y el ánimo del mercado.

Una forma útil de analizar el mercado actual es considerar las criptomonedas como un indicador de liquidez.

Las criptomonedas se negocian las 24 horas, reaccionan más rápido que la mayoría de los activos y atraen tanto capital minorista como institucional. Esto las hace muy sensibles a las fluctuaciones del mercado financiero. Cuando la liquidez es abundante, el capital fluye rápidamente. Cuando disminuye, las criptomonedas suelen ser las primeras en notarse.

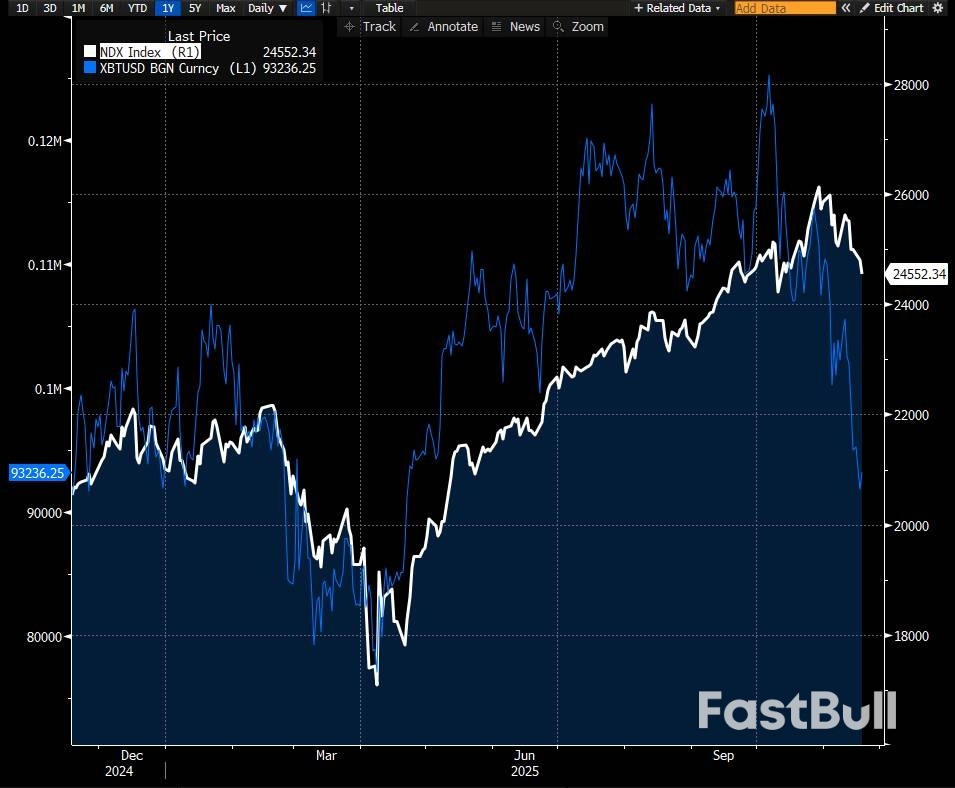

En los últimos años, la correlación del bitcoin con las acciones tecnológicas de alto crecimiento se ha fortalecido. Al mismo tiempo, las criptomonedas suelen tener dificultades cuando el dólar estadounidense se fortalece o cuando aumentan los rendimientos reales: dos señales clásicas de aversión al riesgo en los mercados globales. En la práctica, los movimientos del bitcoin ahora reflejan tanto las condiciones macroeconómicas como el comportamiento de las propias criptomonedas.

Para los inversores multiactivos, observar los niveles de las criptomonedas se ha convertido, por lo tanto, en una forma de medir el apetito por el riesgo en general en tiempo real, en lugar de tratarlo como un mercado aislado.

Bitcoin y el Nasdaq 100 han seguido una trayectoria similar durante el último año, con las criptomonedas amplificando las fluctuaciones del mercado bursátil. Fuente: Bloomberg, Saxo.

Bitcoin y el Nasdaq 100 han seguido una trayectoria similar durante el último año, con las criptomonedas amplificando las fluctuaciones del mercado bursátil. Fuente: Bloomberg, Saxo.La actual liquidación de activos está estrechamente ligada a un cambio en el contexto macroeconómico.

Los mercados han moderado sus expectativas de recortes rápidos de los tipos de interés, y la rentabilidad real —rentabilidad nominal ajustada por la inflación— ha aumentado. Para los activos sin flujos de efectivo, como bitcoin y ethereum, un mayor coste real del capital supone un claro obstáculo.

Al mismo tiempo, las acciones de tecnología de alto crecimiento y las vinculadas a la IA también han retrocedido, y el posicionamiento general en activos de riesgo se ha vuelto más cauto. Las criptomonedas, al situarse en el extremo de alta volatilidad de ese espectro, reaccionan, naturalmente, con mayor brusquedad.

La estructura del mercado amplifica este movimiento. Los mercados de criptomonedas siguen estando fuertemente influenciados por el apalancamiento. Cuando se rompen niveles de precios clave, las liquidaciones forzosas pueden acelerar las ventas, especialmente cuando la liquidez es escasa. Las entradas de capital en criptomonedas que se registraron anteriormente también se han moderado, eliminando uno de los factores que impulsaron los precios a principios de año.

El precio es solo una parte de la historia. La volatilidad también ofrece su propia señal.

La volatilidad implícita de bitcoin y ethereum ha aumentado significativamente a medida que se desarrollaba la liquidación. Normalmente, esto conlleva dos características:

Incluso para los inversores que nunca operan con derivados, estos cambios son reveladores. El aumento de la volatilidad de las criptomonedas junto con el aumento de la volatilidad de las acciones o el crédito suele indicar un entorno de aversión al riesgo más generalizado. Cuando la volatilidad aumenta bruscamente en el mercado de las criptomonedas, pero se mantiene controlada en otros sectores, la tensión puede ser más localizada.

El mensaje es simple: la volatilidad se ha convertido en una clase de activo propia, y puede revelar cambios en el sentimiento antes que el precio por sí solo.

Cómo encaja esto en los ciclos criptográficos anteriores

Vista desde una perspectiva más amplia, la actual corrección se ajusta a un patrón familiar.

Los ciclos anteriores de criptomonedas se han caracterizado por fuertes alzas seguidas de correcciones bruscas —a veces del 20 al 40 %— antes de retomar la tendencia alcista o entrar en una caída más profunda una vez que disminuye la liquidez. Las grandes fluctuaciones son una característica estructural de esta clase de activos.

El ciclo actual presenta nuevas características: productos de inversión regulados, mayor participación institucional y un mercado de derivados más desarrollado. El contexto macroeconómico también es diferente, con una inflación y rendimientos reales más elevados que en ciclos anteriores.

Sin embargo, dos temas permanecen constantes:

Ethereum suele experimentar fluctuaciones porcentuales mayores que Bitcoin, lo que pone de relieve el mayor riesgo que entrañan las inversiones distintas a Bitcoin.

¿Qué significa esto para los inversores?

Este artículo no pretende predecir el precio futuro de bitcoin o ethereum. La pregunta más útil es más simple: ¿Es momento de pánico o de euforia? Y la respuesta sincera: ninguno de los dos.

En cambio, la última medida ofrece un marco de pensamiento más claro:

En resumen: este no es momento para entrar en pánico ni para celebrar. Es momento de reflexionar, de estar al tanto del contexto y de mantener las criptomonedas en perspectiva, como una pieza más de un panorama de riesgos mucho mayor.

Este contenido es material de marketing y no debe considerarse asesoramiento de inversión. Operar con instrumentos financieros conlleva riesgos y el rendimiento histórico no garantiza resultados futuros. El autor tiene derecho a esperar al menos 24 horas desde la publicación antes de operar con dichos instrumentos. Los instrumentos mencionados en este contenido pueden ser emitidos por un socio, del cual Saxo recibe comisiones promocionales, pagos o retrocesiones. Si bien Saxo puede recibir compensación por estas colaboraciones, todo el contenido se crea con el objetivo de brindar a los clientes información y opciones valiosas. Este contenido no se modificará ni se revisará después de su publicación.

Los precios del oro han tenido un comienzo de semana inestable, pero el nivel de $4000/oz se ha mantenido firme. Los alcistas han regresado y el precio ha rebotado en la zona de confluencia de $4000, pero necesita superar el nivel de $4100/oz para que el repunte gane fuerza.

La pregunta en la mente de los participantes del mercado es si los alcistas del oro mantendrán el control después de la publicación de las actas de la Fed y los datos laborales del jueves.

Mirando el gráfico de cuatro horas a continuación, el panorama técnico es interesante.

Después de rebotar en la línea de tendencia ascendente que se alineó con el nivel de $4000/oz, el oro superó la media móvil de 100 días y ahora está probando la línea de tendencia descendente trazada desde el máximo del 13 de noviembre alrededor de $4245/oz.

Una ruptura de la línea de tendencia descendente y la media móvil de 50 días en torno al nivel de $4096/oz podría abrir un posible repunte hacia el toque anterior de la línea de tendencia descendente en $4212/oz.

Por supuesto, hay un área de resistencia alrededor del nivel de $4150/oz que podría resultar un obstáculo, pero los alcistas pueden envalentonarse o, de lo contrario, estarán observando los datos laborales de EE. UU. y las actas de la Reserva Federal como un posible catalizador.

Para mantener el impulso alcista, la media móvil de 100 días en 4041 es ahora un soporte crucial a corto plazo. Si esta zona se mantiene, debería ser un buen augurio para el impulso alcista.

El precio del oro (XAU/USD) se ha mostrado relativamente inafectado por las fluctuaciones del índice del dólar estadounidense en los últimos tiempos. Sin embargo, esto no significa que la correlación ya no sea un factor a tener en cuenta.

Las actas de la Fed y los datos laborales publicados esta semana influirán significativamente en las expectativas de recortes de tasas, lo que afectará la confianza del mercado y el índice del dólar estadounidense. Esto, a su vez, influirá significativamente en la evolución futura del precio del oro.

La agresiva revalorización de las probabilidades de recorte de tasas para la reunión de la Reserva Federal de diciembre (93,7% de probabilidad hace un mes frente a 51,1% de probabilidad en la actualidad) ha mantenido bajo control las ganancias del oro.

Sin embargo, una impresión débil en el frente de datos laborales podría hacer que las expectativas de recorte de tasas se disparen y, por lo tanto, impulsar el oro al alza una vez más.

Los mercados ya saben en términos generales qué esperar de la publicación de las minutas de la Fed, ya que fue el tono del presidente Powell y la división de votos de 10 a 2 en la reunión de octubre de la Fed lo que inició la revisión agresiva de los precios de las expectativas de recorte de tasas.

Por lo tanto, el evento podría ser dejado de lado por los participantes del mercado en favor de la publicación de los datos laborales del jueves.

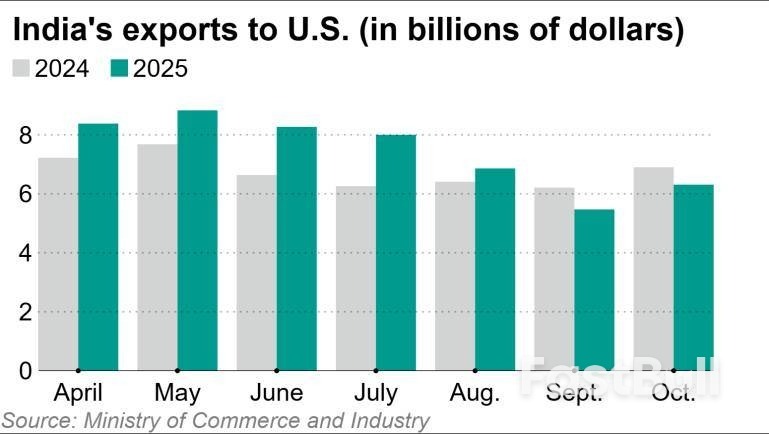

Con la derogación por parte del presidente estadounidense Donald Trump de los aranceles recíprocos sobre ciertos productos agrícolas, se esperan beneficios para las exportaciones agrícolas indias a Estados Unidos, que actualmente ascienden a mil millones de dólares anuales e incluyen productos como té, café y especias.

Otros productos exentos de los aranceles generalizados mediante una orden ejecutiva firmada por Trump la semana pasada incluyen frutas tropicales y jugos de frutas, cacao, plátanos, naranjas y tomates, carne de res y algunos fertilizantes.

India considera que la reducción de aranceles a estos productos impulsará sus exportaciones agrícolas a Estados Unidos. El lunes, su ministerio de comercio e industria declaró que, si bien la medida se aplica a todos los socios comerciales, "crea igualdad de condiciones para los exportadores indios".

“En lo que respecta a la India, esta se enfrentaba a un arancel del 50% sobre estos productos; ahora todo eso se reduce a cero”, dijo uno de los funcionarios del ministerio.

Las exportaciones agrícolas totales de la India a Estados Unidos, excluyendo los camarones, ascienden a unos 2.500 millones de dólares anuales; y se espera que sus agricultores se beneficien de las últimas exenciones arancelarias.

Sin embargo, Ajay Srivastava, fundador del grupo de expertos Global Trade Research Initiative, con sede en Nueva Delhi, afirmó que la reducción de aranceles de Trump sobre ciertos productos agrícolas "podría fortalecer marginalmente la posición competitiva de la India en especias y horticultura especializada, pero las ganancias más amplias recaerán principalmente en los principales exportadores agrícolas de América Latina, África y la ASEAN, a menos que la India aumente su escala".

Añadió que India tiene “prácticamente ninguna presencia” en varias de las líneas más importantes exentas: tomates, cítricos, melones, plátanos, la mayoría de las frutas frescas y zumos de frutas.

Las exportaciones de bienes de la India a Estados Unidos aumentaron en octubre alrededor de un 15% con respecto al mes anterior, lo que supone el primer incremento mensual desde mayo, tras la caída del 20% registrada en septiembre.

"A pesar del repunte de octubre, los envíos de la India a Estados Unidos han caído casi un 28,4% entre mayo y octubre, lo que supone una pérdida de más de 2.500 millones de dólares en valor de exportaciones mensuales", dijo Srivastava en una nota que compartió con Nikkei Asia.

India y Estados Unidos iniciaron negociaciones para un acuerdo comercial bilateral (BTA, por sus siglas en inglés) después de que el primer ministro indio, Narendra Modi, visitara Washington en febrero y acordara con Trump profundizar los lazos y expandir el comercio bilateral a 500 mil millones de dólares para 2030, desde los aproximadamente 200 mil millones actuales. Ambas partes también anunciaron planes para negociar la primera fase del BTA este otoño.

Sin embargo, en agosto, Estados Unidos impuso aranceles del 50% a los productos procedentes de la India, incluyendo una penalización del 25% por la compra de petróleo ruso por parte de Nueva Delhi, la más alta entre los socios comerciales de Estados Unidos.

El domingo, Trump afirmó que "cualquier país que haga negocios con Rusia será sancionado muy severamente" al tiempo que reiteró su apoyo a una legislación "muy dura" que está siendo impulsada por legisladores republicanos que buscan imponer aranceles de hasta el 500% a las naciones que compran petróleo y gas a Moscú.

El lunes, el ministro de Petróleo de la India, Hardeep Singh Puri, anunció que las petroleras estatales indias habían firmado un acuerdo de un año para la importación de aproximadamente 2,2 millones de toneladas métricas de gas licuado de petróleo (GLP) estadounidense, lo que representa cerca del 10% de las importaciones anuales del país. Puri calificó la medida como "¡un hito histórico!" y publicó en Twitter: "Uno de los mercados de GLP más grandes y de mayor crecimiento del mundo se abre a Estados Unidos".

Esto se venía gestando desde hace tiempo y no es algo nuevo, según declaró por separado un alto funcionario del Ministerio de Comercio e Industria. India ha estado considerando la compra de GLP a Estados Unidos. La oportunidad no existía antes y ahora se presenta... Esto se enmarca en el contexto general de mantener un equilibrio adecuado en el comercio con Estados Unidos. No forma parte de ningún paquete de negociación comercial en sí, pero sí es parte de nuestro esfuerzo por lograr un comercio equilibrado entre ambos países.

En relación con el BTA, el funcionario indicó que India y Estados Unidos estaban negociando un paquete para abordar los aranceles recíprocos. Este paquete "está prácticamente cerrado, pero no puedo fijar una fecha límite", añadió.

"El BTA tendrá múltiples paquetes, múltiples tramos, [y] este será el primer tramo que abordará los aranceles recíprocos."

La Reserva Federal sigue dividida antes de su reunión de diciembre, pero es poco probable que esto obligue al banco central a frenar otro recorte de tipos, según Standard Chartered, que advierte que el debilitamiento previsto del mercado laboral seguirá condicionando la política monetaria.

«Mantenemos nuestra opinión de que el FOMC recortará los tipos de interés en diciembre, principalmente porque vemos una alta probabilidad de que los datos de empleo de septiembre a noviembre sean muy débiles», afirmó Steve Englander, director de Investigación Global de Divisas del G10 y de Estrategia Macroeconómica para Norteamérica, en una nota reciente. «Esto debería ser suficiente para que los centristas de la Fed se inclinen por un recorte», añadió.

“En nuestra opinión, los datos laborales de noviembre serán débiles”, añadió, señalando que “es probable que la contratación estacional sea muy débil y los despidos inusualmente altos”, estableciendo un tono pesimista sobre el mercado laboral de cara a la reunión.

Es probable que haya desacuerdos contra la decisión de política monetaria de la Reserva Federal en diciembre, tanto si la Fed recorta como si mantiene los tipos de interés, en medio de opiniones firmes sobre cualquiera de los dos escenarios entre los miembros de la Fed, según se desprende de comentarios recientes.

"Si el FOMC recorta los tipos en diciembre, fácilmente podría haber cuatro votos en contra. Si los mantiene sin cambios, es probable que haya tres (posiblemente más) votos en contra", añadió Englander.

La profunda división en la Reserva Federal se compone de aquellos "que quieren recortar probablemente quieran recortar más de 25 puntos básicos, y aquellos que quieren mantener los tipos quieren mantenerlos durante más de una reunión", dijo Standard Chartered.

Según Englander, la causa fundamental de la división no radica en las diferentes lecturas económicas, que "probablemente se resolverán con los datos que lleguen", sino más bien en "las diferentes evaluaciones de cómo debería responder la política a una inflación superior al objetivo y a unos resultados laborales inferiores al objetivo".

Entre las voces más restrictivas se encuentran Jeffrey R. Schmid, presidente del Banco de la Reserva Federal de Kansas City; Susan M. Collins, presidenta del Banco de la Reserva Federal de Boston; y Alberto G. Musalem, presidente del Banco de la Reserva Federal de San Luis. Su deseo de "evitar recortes anticipados que podrían ser difíciles de revertir contrasta con la postura moderada del gobernador Stephen Miran, quien cree que las tasas de interés de equilibrio son más bajas de lo que se cree comúnmente y que las presiones desinflacionarias son más fuertes, especialmente las provenientes de las rentas", agregó Englander.

En la reunión de diciembre, Standard Chartered cree que es probable que los miembros más moderados de la Reserva Federal se impongan, ya que el consenso se inclinará hacia brindar "un seguro para el mercado laboral con otro recorte", en lugar de centrar la atención en la inflación, que es mucho menos amenazante dado que los costos laborales unitarios, una fuente clave de la inflación interna, muestran una clara tendencia a la baja.

Los inversores extranjeros están incrementando gradualmente el uso de un nuevo mecanismo de recompra de bonos para la adquisición de bonos chinos, después de que el país les concediera un mayor acceso al mercado de recompra nacional en septiembre.

Los inversores offshore realizaron recompras de bonos por valor de 13.100 millones de yuanes (1.840 millones de dólares) a través del canal Bond Connect desde Hong Kong en octubre, frente a los 810 millones de yuanes del mes anterior, según datos de China Central Depository Clearing Co.

Las operaciones a través de este canal comenzaron el 26 de septiembre, cuando China amplió el acceso de los inversores extranjeros al mercado nacional al permitir la recompra de bonos mediante el canal Bond Connect desde Hong Kong. Esta iniciativa formó parte del esfuerzo de Pekín por fomentar el interés de los inversores extranjeros en activos denominados en yuanes, facilitándoles el uso de una función clave de liquidez para la negociación de bonos.

Hasta el momento, la política ha tenido escaso impacto en la contención de la fuga de capitales de los bonos chinos. Las tenencias extranjeras de deuda pública en el mercado interbancario cayeron a 3,73 billones de yuanes en octubre, el nivel más bajo desde diciembre de 2023, según datos del banco central. Una de las razones es que la rentabilidad de los bonos chinos se mantiene muy por debajo de la de los bonos del Tesoro estadounidense.

El bajo rendimiento de los bonos chinos podría frenar la demanda de utilizar las recompras para apalancar posiciones, dijo Stephen Chiu, jefe de divisas y tipos de interés para Asia en Bloomberg Intelligence en Hong Kong.

El uso por parte de inversores extranjeros del canal de operaciones de recompra (repos) del programa Hong Kong Connect aún representa solo una pequeña fracción del volumen total de operaciones de inversores nacionales y extranjeros. Según datos de la CCDC, el mes pasado se liquidaron recompras de bonos por un total de 103,8 billones de yuanes.

El gobierno australiano planea comenzar a exigir a las compañías eléctricas que proporcionen al menos tres horas de electricidad gratuita durante el día a sus clientes, en un intento por reducir el desajuste entre la oferta y la demanda de energía renovable.

El programa Solar Sharer entrará en vigor en julio y comenzará en los estados de Nueva Gales del Sur, Australia Meridional y Queensland antes de extenderse a otros estados. El gobierno está recabando la opinión pública sobre la normativa propuesta, según un comunicado publicado el 4 de noviembre.

Todos los hogares equipados con contadores inteligentes inalámbricos podrán recibir electricidad gratuita. Esto incluye las viviendas sin paneles solares instalados. Las personas que viven de alquiler también pueden beneficiarse.

La energía renovable es una fuente de electricidad en auge en Australia, representando el 36% del total el año pasado.

Los paneles solares en los tejados están impulsando este crecimiento. Más de 4 millones de hogares, de una población de aproximadamente 27 millones de personas, tienen paneles solares instalados.

Actualmente, los paneles solares representan el 12% de la generación de electricidad de Australia, y se espera que esta proporción aumente aún más.

La energía solar se genera durante el día, pero la demanda eléctrica doméstica aumenta considerablemente por la noche, cuando muchas personas regresan a casa. Durante el día, la oferta de electricidad supera la demanda.

Si el suministro eléctrico no se corresponde con la demanda, pueden producirse apagones. Para mantener el equilibrio adecuado, es necesario desconectar la energía renovable.

También existe la tarificación "negativa", en la que los productores de electricidad esencialmente pagan a los consumidores o a los minoristas de energía para que se hagan cargo del excedente.

Los desequilibrios entre la oferta y la demanda se han convertido en una preocupación generalizada en Australia. Entre las 9:00 y las 14:00, más del 30% de la electricidad mayorista se comercializa a un precio inferior a cero dólares australianos.

Otros países han experimentado desajustes similares. En Francia, los precios de la electricidad fueron negativos en el mercado durante un total de 205 horas en el primer semestre del año, superando las 128 horas registradas en 2023.

Durante el primer semestre, Alemania registró 224 horas con precios negativos, el triple que el año anterior. España registró su primera hora con precios negativos en abril.

En Estados Unidos, California representó una cuarta parte de las horas con precios negativos. En Japón, las compañías eléctricas han estado reduciendo el exceso de producción.

Varias empresas australianas ya han comenzado a ofrecer electricidad gratuita de forma voluntaria. En julio, AGL puso en marcha un plan en Australia Meridional, un estado con abundantes recursos de energía renovable, para proporcionar electricidad gratuita de 10:00 a 13:00.

En 2020, Red Energy comenzó a ofrecer a los propietarios de vehículos eléctricos dos horas de electricidad gratuita los fines de semana.

"En promedio, estos clientes utilizaron casi el doble de electricidad durante el período gratuito en comparación con el cliente promedio", dijo un portavoz de Red Energy.

Sin embargo, estos planes suelen aplicar tarifas más altas fuera de las horas gratuitas. El gobierno australiano afirma estar colaborando con los reguladores para desarrollar medidas que impidan a las compañías eléctricas aumentar las tarifas durante los periodos del día en que no hay tarifas gratuitas.

Si se ordena a las empresas que no aumenten significativamente los precios durante las horas de menor demanda, esto "reducirá los beneficios de los minoristas", afirmó Bruce Mountain, profesor de la Universidad Victoria de Australia.

El Consejo Australiano de Energía, un grupo industrial, ha criticado duramente el plan de electricidad gratuita.

"Garantizar a los consumidores el acceso universal a la energía gratuita supone riesgos importantes para los minoristas que, en algunos casos, solo podrían mitigarse si abandonan el mercado", afirmó Louisa Kinnear, directora ejecutiva del Consejo Australiano de Energía, en un comunicado.

Según un informe del ADP Research Institute, las empresas estadounidenses registraron un promedio de aproximadamente 2.500 despidos semanales durante las cuatro semanas que finalizaron el 1 de noviembre de 2025, lo que refleja los continuos ajustes del mercado laboral.

Si bien esta tendencia de despidos muestra una moderación en comparación con los meses anteriores, su impacto en el sentimiento de riesgo en los mercados financieros y de criptomonedas sigue bajo revisión.

Según el Instituto de Investigación de ADP, las empresas estadounidenses registraron un promedio de 2500 despidos semanales durante la última semana de octubre. Esto marcó una estabilización en el mercado laboral, en contraste con las cifras más altas registradas anteriormente, e indicó una disminución de las dificultades en este ámbito. El Instituto de Investigación de ADP señaló: «Durante las cuatro semanas que finalizaron el 1 de noviembre de 2025, las empresas estadounidenses registraron un promedio aproximado de 2500 despidos semanales» .

La Dra. Nela Richardson, economista jefe de ADP, explicó que la creación de empleo se reanudó modestamente en octubre, registrando el primer aumento desde julio. A pesar de este modesto crecimiento, el aumento salarial se mantuvo estable, lo que subraya el equilibrio entre la oferta y la demanda. La Dra. Richardson comentó: «Los empleadores privados crearon puestos de trabajo en octubre por primera vez desde julio, pero la contratación fue moderada en comparación con lo que informamos a principios de año. Mientras tanto, el crecimiento salarial se ha mantenido prácticamente sin cambios durante más de un año, lo que indica que la oferta y la demanda están equilibradas». Investigación de ADP

Esta tendencia del mercado laboral afecta de manera diferente a los sectores: se observan avances en educación y sanidad, mientras que los servicios profesionales experimentan descensos. Los despidos persisten en ciertas industrias, lo que indica ajustes continuos en el panorama del mercado.

Las implicaciones financieras sugieren que no existen cambios directos en la financiación vinculados a las tendencias laborales. Sin embargo, estos indicadores pueden influir en la percepción del riesgo entre los inversores en general, con efectos indirectos en la confianza del mercado.

Las condiciones macroeconómicas generales siguen influyendo en los patrones de empleo, donde la tecnología y los factores demográficos desempeñan un papel fundamental. Los datos de ADP reflejan ajustes continuos sin vínculos directos con los mercados de criptomonedas.

Los patrones históricos revelan una reciente caída en agosto y septiembre, seguida de una recuperación. Estas fluctuaciones ponen de manifiesto cómo los avances tecnológicos y los cambios demográficos influyen en las tendencias laborales, lo que permite orientar las predicciones futuras.

Etiqueta blanca

API de datos

Complementos web

Creador de carteles

Programa de afiliados

El riesgo de pérdida en el comercio de activos financieros como acciones, divisas, materias primas, futuros, bonos, ETF o criptomonedas puede ser considerable. Puede sufrir una pérdida total de los fondos que deposita con su corredor. Por lo tanto, debe considerar cuidadosamente si dicha negociación es adecuada para usted tomando en cuenta sus circunstancias y recursos financieros.

No se debe considerar invertir sin llevar a cabo, su propia diligencia de manera minuciosa o consultar con sus asesores financieros. Nuestro contenido web puede no ser adecuado para usted, ya que no conocemos su situación financiera ni sus necesidades de inversión. Es posible que nuestra información financiera tenga latencia o contenga inexactitudes, por lo que usted debe ser completamente responsable de cualquiera de sus transacciones y decisiones de inversión. La empresa no se hará responsable de su capital perdido.

Sin obtener el permiso del sitio web, no se le permite copiar los gráficos, textos o marcas comerciales del sitio web. Los derechos de propiedad intelectual sobre los contenidos o datos incorporados a este sitio web pertenecen a sus proveedores y comerciantes de intercambio.

No conectado

Inicia sesión para acceder a más funciones

Membresía FastBull

Todavia no

Comprar

Iniciar sesión

Registrarse