Cotizaciones

Noticias

Análisis

Usuario

24/7

Calendario económico

Educación

Datos

- Nombres

- Último

- Anterior

Cuentas de Señal para Miembros

Todas las Cuentas de Señal

Todos los Concursos

Estados Unidos Índice de nuevos pedidos de la Fed de Dallas (Enero)

Estados Unidos Índice de nuevos pedidos de la Fed de Dallas (Enero)A:--

P: --

A: --

Estados Unidos Tasa promedio de la subasta de Notas a 2 años

Estados Unidos Tasa promedio de la subasta de Notas a 2 añosA:--

P: --

A: --

Reino Unido Índice de precios de consumo BRC Interanual (Enero)

Reino Unido Índice de precios de consumo BRC Interanual (Enero)A:--

P: --

A: --

China continental Beneficio industrial interanual (A la fecha) (Diciembre)

China continental Beneficio industrial interanual (A la fecha) (Diciembre)A:--

P: --

A: --

Alemania Tasa promedio de la subasta de Schatz a 2 años

Alemania Tasa promedio de la subasta de Schatz a 2 añosA:--

P: --

A: --

México Balanza comercial (Diciembre)

México Balanza comercial (Diciembre)A:--

P: --

A: --

Estados Unidos Ventas semanales al por menor en el sector comercial Interanual

Estados Unidos Ventas semanales al por menor en el sector comercial InteranualA:--

P: --

A: --

Estados Unidos Índice interanual de precios de la vivienda en 20 ciudades S&P/CS (no SA) (Noviembre)

Estados Unidos Índice interanual de precios de la vivienda en 20 ciudades S&P/CS (no SA) (Noviembre)A:--

P: --

A: --

Estados Unidos Índice intermensual de precios de la vivienda en 20 ciudades S&P/CS (SA) (Noviembre)

Estados Unidos Índice intermensual de precios de la vivienda en 20 ciudades S&P/CS (SA) (Noviembre)A:--

P: --

Estados Unidos Índice de precios de la vivienda FHFA Intermensual (Noviembre)

Estados Unidos Índice de precios de la vivienda FHFA Intermensual (Noviembre)A:--

P: --

A: --

Estados Unidos Índice de precios de la vivienda FHFA (Noviembre)

Estados Unidos Índice de precios de la vivienda FHFA (Noviembre)A:--

P: --

A: --

Estados Unidos Ïndice de precios de las viviendas FHFA Interanual (Noviembre)

Estados Unidos Ïndice de precios de las viviendas FHFA Interanual (Noviembre)A:--

P: --

Estados Unidos Índice interanual de precios de la vivienda en las 10 ciudades de S&P/CS (Noviembre)

Estados Unidos Índice interanual de precios de la vivienda en las 10 ciudades de S&P/CS (Noviembre)A:--

P: --

A: --

Estados Unidos Índice intermensual de precios de la vivienda en 10 ciudades S&P/CS (NO SA) (Noviembre)

Estados Unidos Índice intermensual de precios de la vivienda en 10 ciudades S&P/CS (NO SA) (Noviembre)A:--

P: --

A: --

Estados Unidos Índice S&P/CS de precios de la vivienda en 20 ciudades (no SA) (Noviembre)

Estados Unidos Índice S&P/CS de precios de la vivienda en 20 ciudades (no SA) (Noviembre)A:--

P: --

A: --

Estados Unidos Índice intermensual de precios de la vivienda en 20 ciudades S&P/CS (no SA) (Noviembre)

Estados Unidos Índice intermensual de precios de la vivienda en 20 ciudades S&P/CS (no SA) (Noviembre)A:--

P: --

A: --

Estados Unidos Índice compuesto manufacturero de la Fed de Richmond (Enero)

Estados Unidos Índice compuesto manufacturero de la Fed de Richmond (Enero)A:--

P: --

A: --

Estados Unidos Índice de situación actual del Conference Board (Enero)

Estados Unidos Índice de situación actual del Conference Board (Enero)A:--

P: --

A: --

Estados Unidos Índice de expectativas de los consumidores del Conference Board (Enero)

Estados Unidos Índice de expectativas de los consumidores del Conference Board (Enero)A:--

P: --

A: --

Estados Unidos Índice de envíos manufactureros de la Fed de Richmond (Enero)

Estados Unidos Índice de envíos manufactureros de la Fed de Richmond (Enero)A:--

P: --

A: --

Estados Unidos Índice de ingresos por servicios de la Fed de Richmond (Enero)

Estados Unidos Índice de ingresos por servicios de la Fed de Richmond (Enero)A:--

P: --

A: --

Estados Unidos Índice de confianza del consumidor del Conference Board (Enero)

Estados Unidos Índice de confianza del consumidor del Conference Board (Enero)A:--

P: --

Estados Unidos Tasa promedio de la subasta de Notas a 5 años

Estados Unidos Tasa promedio de la subasta de Notas a 5 añosA:--

P: --

A: --

Estados Unidos Existencias semanales de petróleo refinado API

Estados Unidos Existencias semanales de petróleo refinado APIA:--

P: --

A: --

Estados Unidos Existencias semanales de crudo API

Estados Unidos Existencias semanales de crudo APIA:--

P: --

A: --

Estados Unidos Existencias semanales de gasolina API

Estados Unidos Existencias semanales de gasolina APIA:--

P: --

A: --

Estados Unidos Existencias semanales de petróleo API Cushing

Estados Unidos Existencias semanales de petróleo API CushingA:--

P: --

A: --

Australia Media recortada del IPC interanual del RBA (Cuarto trimestre)

Australia Media recortada del IPC interanual del RBA (Cuarto trimestre)A:--

P: --

A: --

Australia IPC Interanual (Cuarto trimestre)

Australia IPC Interanual (Cuarto trimestre)A:--

P: --

A: --

Australia IPC Intertrimestral (Cuarto trimestre)

Australia IPC Intertrimestral (Cuarto trimestre)A:--

P: --

A: --

Alemania Ïndice de confianza del consumir GfK (SA) (Febrero)

Alemania Ïndice de confianza del consumir GfK (SA) (Febrero)--

P: --

A: --

Alemania Tasa promedio de la subasta Bund a 10 años

Alemania Tasa promedio de la subasta Bund a 10 años--

P: --

A: --

India Índice de producción industrial interanual (Diciembre)

India Índice de producción industrial interanual (Diciembre)--

P: --

A: --

India Producción manufacturera intermensual (Diciembre)

India Producción manufacturera intermensual (Diciembre)--

P: --

A: --

Estados Unidos Índice de actividad de solicitudes hipotecarias de la MBA MDT

Estados Unidos Índice de actividad de solicitudes hipotecarias de la MBA MDT--

P: --

A: --

Canada Tipo objetivo a un día

Canada Tipo objetivo a un día--

P: --

A: --

Informe de política monetaria del BOC

Informe de política monetaria del BOC Estados Unidos Variación semanal de las existencias de crudo de la EIA en Cushing, Oklahoma

Estados Unidos Variación semanal de las existencias de crudo de la EIA en Cushing, Oklahoma--

P: --

A: --

Estados Unidos Variación semanal de las existencias de crudo de la EIA en Cushing, Oklahoma

Estados Unidos Variación semanal de las existencias de crudo de la EIA en Cushing, Oklahoma--

P: --

A: --

Estados Unidos Proyección de la demanda semanal de crudo de la EIA en función de la producción

Estados Unidos Proyección de la demanda semanal de crudo de la EIA en función de la producción--

P: --

A: --

Estados Unidos Cambios en las importaciones semanales de crudo de la EIA

Estados Unidos Cambios en las importaciones semanales de crudo de la EIA--

P: --

A: --

Estados Unidos Variación semanal de las existencias de gasóleo de calefacción de la EIA

Estados Unidos Variación semanal de las existencias de gasóleo de calefacción de la EIA--

P: --

A: --

Estados Unidos Variación semanal de las existencias de gasolina de la EIA

Estados Unidos Variación semanal de las existencias de gasolina de la EIA--

P: --

A: --

Conferencia de prensa del BOC

Conferencia de prensa del BOC Rusia IPP Intermensual (Diciembre)

Rusia IPP Intermensual (Diciembre)--

P: --

A: --

Rusia IPP interanual (Diciembre)

Rusia IPP interanual (Diciembre)--

P: --

A: --

Estados Unidos Tipo mínimo de tipos del FOMC (tipo de repo inverso a un día)

Estados Unidos Tipo mínimo de tipos del FOMC (tipo de repo inverso a un día)--

P: --

A: --

Estados Unidos Tasa efectiva de exceso de reservas

Estados Unidos Tasa efectiva de exceso de reservas--

P: --

A: --

Estados Unidos Objetivo del tipo de los fondos federales

Estados Unidos Objetivo del tipo de los fondos federales--

P: --

A: --

Estados Unidos Límite de tipos del FOMC (índice de exceso de reservas)

Estados Unidos Límite de tipos del FOMC (índice de exceso de reservas)--

P: --

A: --

Declaración del FOMC

Declaración del FOMC Conferencia de prensa del FOMC

Conferencia de prensa del FOMC Brasil Tipo de interes Selic

Brasil Tipo de interes Selic--

P: --

A: --

Australia Índice de precios de importación interanual (Cuarto trimestre)

Australia Índice de precios de importación interanual (Cuarto trimestre)--

P: --

A: --

Japón Ïndice de confianza del consumo domestico (Enero)

Japón Ïndice de confianza del consumo domestico (Enero)--

P: --

A: --

Turquia Índice de Confianza Económica (Enero)

Turquia Índice de Confianza Económica (Enero)--

P: --

A: --

Zona Euro Oferta monetaria M3(SA) (Diciembre)

Zona Euro Oferta monetaria M3(SA) (Diciembre)--

P: --

A: --

Zona Euro Crédito al sector privado Interanual (Diciembre)

Zona Euro Crédito al sector privado Interanual (Diciembre)--

P: --

A: --

Zona Euro Crecimiento anual del dinero M3 (Diciembre)

Zona Euro Crecimiento anual del dinero M3 (Diciembre)--

P: --

A: --

Zona Euro Oferta monetaria M3 a 3 meses Interanual (Diciembre)

Zona Euro Oferta monetaria M3 a 3 meses Interanual (Diciembre)--

P: --

A: --

Sudáfrica IPP interanual (Diciembre)

Sudáfrica IPP interanual (Diciembre)--

P: --

A: --

Sin datos que coincidan

Gráficos Gratis para siempre

Charlar P&R con expertos Filtros Calendario económico Datos HerramientaMembresía CaracterísticasTendencias del mercado

Indicadores populares

Últimas perspecivas

Últimas perspecivas

Temas en Tendencia

Columnistas Principales

Última actualización

Etiqueta blanca

API de datos

Complementos web

Programa de afiliados

Ver todo

Sin datos

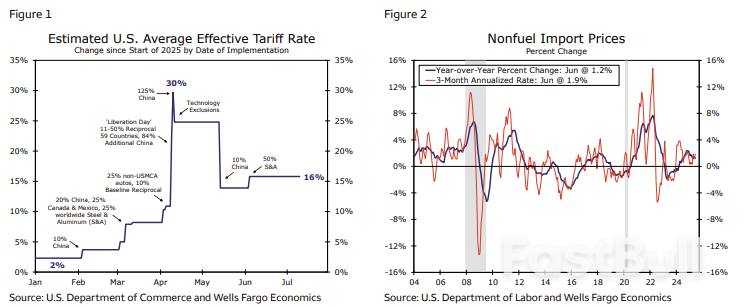

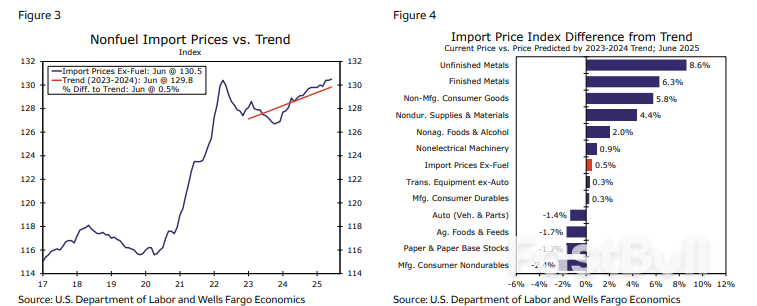

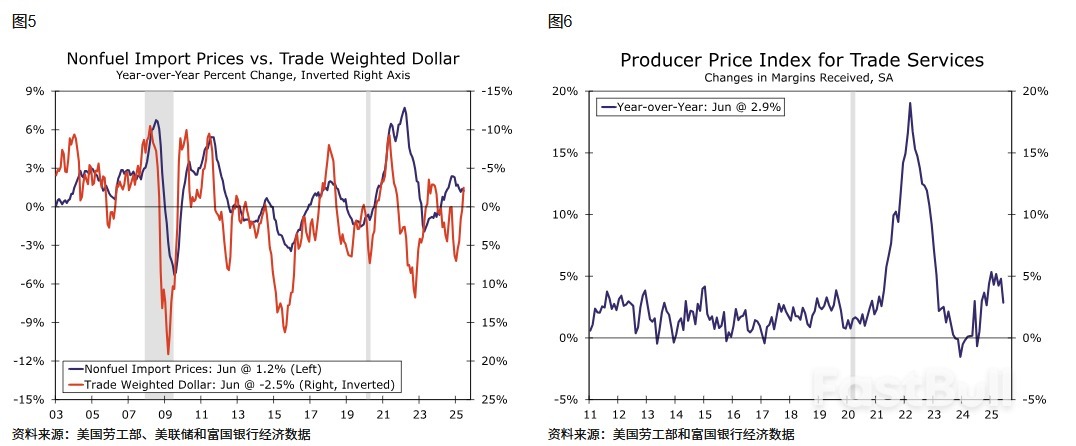

Si los exportadores extranjeros absorbieran el costo de los aranceles, los precios de las importaciones estadounidenses estarían disminuyendo proporcionalmente al aumento de la tasa arancelaria. Sin embargo, los precios de las importaciones no combustibles, que excluyen el costo de los aranceles, aumentaron un 1,2 % interanual en junio. La caída del dólar probablemente ha incentivado a los proveedores extranjeros a aumentar o mantener sus precios de factura. Ante el escaso alivio en los precios de importación, las empresas nacionales están asumiendo el costo del aumento de los aranceles y <br>comenzando a traspasarlo a los consumidores. Sospechamos que el crecimiento de los precios de importación tiene margen para debilitarse en los próximos meses ante una demanda más débil, pero no prevemos una caída.

Puntos clave:

La aprobación de la Ley CLARITY es un paso importante para el mercado de activos digitales de EE. UU., con potencial para simplificar y solidificar su marco regulatorio.

El representante Dusty Johnson, artífice clave de la Ley CLARITY , lideró la iniciativa para lograr claridad regulatoria, con el objetivo de consolidar a EE. UU. como líder en activos digitales. La Ley establece límites jurisdiccionales específicos entre la SEC y la CFTC para las principales criptomonedas. Entre los copatrocinadores se encuentran líderes de ambos partidos, lo que subraya el amplio apoyo político a la Ley. También afecta a las monedas estables con requisitos de reserva nacional, lo que refuerza el dominio del dólar estadounidense.

Los efectos inmediatos de la Ley incluyen una mayor confianza entre los inversores institucionales y los desarrolladores, a medida que se mitigan los riesgos regulatorios. Se espera que fomente nuevas inversiones en los mercados de criptomonedas estadounidenses a medida que las jurisdicciones se definan con mayor claridad. Las implicaciones regulatorias afectan la protección del consumidor y las estructuras del mercado, con el objetivo de fortalecer la industria y promover la innovación en Estados Unidos. Criptomonedas clave como BTC, ETH y las monedas estables tendrán una vía regulatoria clara, lo que influirá en el interés por el cumplimiento normativo entre los proyectos blockchain.

El documento del Comité de Servicios Financieros de la Cámara de Representantes sobre activos digitales destaca perspectivas que sugieren que, entre los posibles resultados de una regulación más clara, se incluyen un mayor crecimiento del mercado y la colaboración transfronteriza gracias a la reducción de las barreras de cumplimiento. Las tendencias históricas en la regulación de las criptomonedas ponen de relieve el reto de alinear los marcos legales con la dinámica del mercado, un equilibrio que esta Ley busca lograr integrando tanto los mercados financieros tradicionales como los digitales.

El gobernador de la Reserva Federal, Christopher Waller, dijo el jueves que seguía pidiendo al banco central que redujera las tasas de interés antes de fines de julio, citando los crecientes riesgos para la economía y los limitados riesgos inflacionarios de los aranceles comerciales.

Waller hizo estos comentarios en declaraciones preparadas para una reunión de expertos en mercado monetario de la Universidad de Nueva York, afirmando que la Reserva Federal necesitaba llevar su política a territorio neutral, en lugar de mantenerla restrictiva.

Waller también advirtió que vio señales de tensión en el mercado laboral, lo que refuerza el argumento a favor de tasas de interés más bajas.

"Tiene sentido reducir la tasa de política monetaria del FOMC en 25 puntos básicos dentro de dos semanas", dijo Waller.

“Considero que los datos duros y blandos sobre la actividad económica y el mercado laboral son consistentes: la economía sigue creciendo, pero su impulso se ha desacelerado significativamente y los riesgos para el mandato de empleo del FOMC han aumentado”.

Waller dijo que los efectos inflacionarios de los aranceles comerciales del presidente Donald Trump probablemente serían un evento único que los responsables de las políticas podrían pasar por alto.

Los aumentos arancelarios son un impulso puntual a los precios que no incrementa la inflación de forma sostenible... los banqueros centrales deberían —y, de hecho, lo hacen— ignorar las fluctuaciones del nivel de precios para evitar endurecer innecesariamente la política monetaria en momentos como estos y perjudicar la economía. Los comentarios de Waller se producen justo antes de que los funcionarios de la Fed entren en un período de dos semanas de silencio informativo antes de la próxima reunión del banco central. El gobernador de la Fed es un caso excepcional entre los miembros del banco central, la mayoría de los cuales han expresado cautela ante la posibilidad de recortar los tipos de interés.

El presidente de la Reserva Federal, Jerome Powell, dijo que las tasas no caerán hasta que el efecto de los aranceles de Trump sobre la inflación quede claro.

Pero Trump ha pedido repetidamente a Powell que reduzca las tasas, e incluso ha lanzado ataques personales contra el presidente de la Fed.

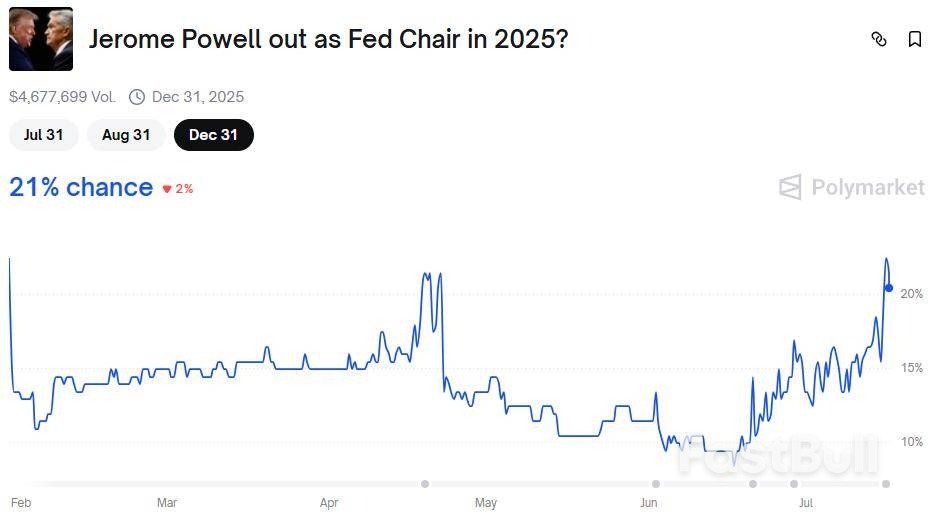

Las especulaciones sobre el despido prematuro de Powell por parte de Trump aumentaron drásticamente esta semana, aunque Trump negó que tuviera intención de hacerlo.

Ya sea que el presidente de la Reserva Federal, Jerome Powell, sea despedido la próxima semana, obligado a renunciar en seis meses o se le permita avanzar hasta el final de su mandato en mayo próximo, la noción supuestamente sacrosanta de la independencia de la Fed ya ha sido destrozada.

Pero lo que es casi tan notable como los ataques del presidente Donald Trump a Powell por no recortar las tasas de interés es la resiliencia de los mercados financieros frente a este extraordinario grado de interferencia política en la política monetaria, sin precedentes en las últimas décadas.

Los inversores de acciones tienen fama de ser optimistas, pero hoy Wall Street está verdaderamente recubierto de teflón.

Por supuesto, los ataques de Trump a Powell no han estado exentos de consecuencias. El dólar ha tenido su peor comienzo de año desde que Estados Unidos abandonó el patrón oro a principios de la década de 1970. Los rendimientos de los bonos del Tesoro a largo plazo son los más altos en 20 años, y la prima de plazo de la deuda estadounidense es la más alta en más de una década.

Las expectativas de inflación de los consumidores, según algunos indicadores, también son las más altas en décadas. La inflación ha superado el objetivo del 2% de la Fed durante más de cuatro años, y la perspectiva de una Fed moderada bajo la dirección de un nuevo presidente afín a Trump podría mantenerla así.

Pero esto no se debe únicamente a la política de la Reserva Federal y a los riesgos para la credibilidad. Las políticas fiscales y comerciales de la administración Trump, y su postura unilateralista en el escenario político mundial, también han tentado a algunos inversores a reducir su exposición a la deuda estadounidense y al dólar.

Aun así, Wall Street parece inmune a todo esto, y cerró en positivo el miércoles después de que Trump restara importancia a un informe de Bloomberg que afirmaba que pronto despediría a Powell, una decisión que, según él, es "muy improbable". Incluso en el punto de máxima venta antes de esa refutación, los principales índices bursátiles estadounidenses cayeron menos del 1%.

Dada la magnitud de las noticias a las que reaccionaron los inversores, esto es apenas una onda expansiva, especialmente cuando se recuerda que el SP 500 y el Nasdaq alcanzaron máximos históricos solo 24 horas antes.

De hecho, el SP 500 está experimentando su tercer repunte más rápido de la historia tras una caída del 20%, según Jurrien Timmer de Fidelity. Los analistas de Goldman Sachs también señalan que la relación precio-beneficio del índice, de 22 veces los beneficios futuros, se sitúa en el percentil 97 desde 1980. Y el Nasdaq ha subido un 40% en apenas tres meses.

Teniendo en cuenta todo esto, hay mucho margen para una corrección. Lo que se necesita es un catalizador. Amenazar los cimientos del sistema financiero parecería ser una opción, pero ¿lo será?

Thomson ReutersPolymarket apuesta a la probabilidad de que Powell de la Fed salga este año

Se podría argumentar que los inversores simplemente son escépticos respecto de que Trump realmente destituya a Powell, incluso si fuera "por una causa", aparentemente la ira de la administración Trump por el costo de 2.400 millones de dólares de renovar el edificio de la Reserva Federal en Washington.

Pero Trump ha dejado en claro durante meses que quiere que Powell sea reemplazado por alguien más maleable, por lo que, ya sea que eso suceda en las próximas semanas, meses o mayo del próximo año, el nuevo presidente de la Fed casi con certeza será alguien fuertemente influenciado por el presidente.

Por supuesto, el presidente de la Reserva Federal es solo uno de los 19 miembros del Comité Federal de Mercado Abierto y solo uno de los 12 miembros con derecho a voto en cualquier reunión de fijación de tipos. No decide la política monetaria unilateralmente. Aun así, la reacción negativa a la salida de Powell antes de que termine su mandato podría ser contundente, aunque cabría esperar que ya estuviera descontada en cierta medida.

En igualdad de condiciones, es razonable esperar que una Fed con una postura más moderada lastime los rendimientos a corto plazo, profundice la curva de rendimientos y debilite el dólar, ya que los inversores en bonos prevén más recortes de tipos y mantienen la inflación más cerca del 3% que del 2%. A corto plazo, las acciones podrían beneficiarse de las expectativas de un tipo de interés oficial más bajo, aunque unos rendimientos a largo plazo más altos incrementarían la tasa de descuento, lo que podría ser especialmente negativo para las grandes tecnológicas y otras acciones de crecimiento.

El director ejecutivo de JP Morgan, Jamie Dimon, advirtió el martes sobre los peligros de la interferencia política en la formulación de políticas de la Reserva Federal. En una conferencia telefónica con periodistas, declaró: «La independencia de la Reserva Federal es absolutamente crucial. Intercambiar con ella a menudo puede tener consecuencias adversas, totalmente opuestas a las que cabría esperar».

Ese Rubicón ya ha sido cruzado y, al menos por ahora, los mercados parecen haberlo aceptado.

Etiqueta blanca

API de datos

Complementos web

Creador de carteles

Programa de afiliados

El riesgo de pérdida en el comercio de activos financieros como acciones, divisas, materias primas, futuros, bonos, ETF o criptomonedas puede ser considerable. Puede sufrir una pérdida total de los fondos que deposita con su corredor. Por lo tanto, debe considerar cuidadosamente si dicha negociación es adecuada para usted tomando en cuenta sus circunstancias y recursos financieros.

No se debe considerar invertir sin llevar a cabo, su propia diligencia de manera minuciosa o consultar con sus asesores financieros. Nuestro contenido web puede no ser adecuado para usted, ya que no conocemos su situación financiera ni sus necesidades de inversión. Es posible que nuestra información financiera tenga latencia o contenga inexactitudes, por lo que usted debe ser completamente responsable de cualquiera de sus transacciones y decisiones de inversión. La empresa no se hará responsable de su capital perdido.

Sin obtener el permiso del sitio web, no se le permite copiar los gráficos, textos o marcas comerciales del sitio web. Los derechos de propiedad intelectual sobre los contenidos o datos incorporados a este sitio web pertenecen a sus proveedores y comerciantes de intercambio.

No conectado

Inicia sesión para acceder a más funciones

Iniciar sesión

Registrarse