Cotizaciones

Noticias

Análisis

Usuario

24/7

Calendario económico

Educación

Datos

- Nombres

- Último

- Anterior

Cuentas de Señal para Miembros

Todas las Cuentas de Señal

Todos los Concursos

Ministerio de Finanzas de China: Reabrirá bonos a dos años por valor de 130.000 millones de yuanes el 4 de febrero.

Bolsa de Metales de Londres: Los inventarios de níquel aumentaron en 612 toneladas, los inventarios de zinc disminuyeron en 175 toneladas, los inventarios de estaño disminuyeron en 25 toneladas, los inventarios de cobre aumentaron en 1.575 toneladas, los inventarios de plomo disminuyeron en 2.000 toneladas y los inventarios de aluminio disminuyeron en 2.275 toneladas.

Maersk - Las terminales del Mediterráneo Occidental han suspendido sus operaciones sin una indicación clara de cuándo podrán reanudarse.

Villeroy, miembro del Consejo de Gobierno del Banco Central Europeo: La debilidad del dólar estadounidense frente al euro es una señal de menor confianza en la imprevisibilidad de la economía estadounidense.

Turquía insta a EE. UU. a resolver las disputas con Irán una por una y afirma que Irán está listo para las conversaciones nucleares.

Unión de Agricultores: Ucrania muestra los primeros precios indicativos para la cosecha de colza de 2026

El Primer Ministro australiano Albanese: Australia se compromete a recuperar la propiedad del puerto de Darwin.

[Bitcoin cae por debajo de los $89,000] El 28 de enero, según datos de Htx Market, Bitcoin cayó por debajo de los $89,000, con un aumento del 0.8% en 24 horas.

El Comisario de Defensa de la UE, Kubilius: Europa debe construir rápidamente su independencia en defensa

El índice principal BIST-100 de Turquía sube un 2% y el principal índice bancario también.

Ex primera dama surcoreana Kim Jong-un: "Aceptamos con humildad las duras críticas del Tribunal y nos disculpamos por la preocupación pública".

Presidente de Ucrania: Zelenskiy: Ucrania identificó áreas de acuerdo con EE. UU. sobre la recuperación posbélica que deben abordarse con mayor profundidad.

El ministro de Asuntos Exteriores de Irán, Araqchi, afirma que no ha estado en contacto en los últimos días con el enviado especial de Estados Unidos, Witkoff, ni ha solicitado negociaciones.

Estados Unidos Tasa promedio de la subasta de Notas a 2 años

Estados Unidos Tasa promedio de la subasta de Notas a 2 añosA:--

P: --

A: --

Reino Unido Índice de precios de consumo BRC Interanual (Enero)

Reino Unido Índice de precios de consumo BRC Interanual (Enero)A:--

P: --

A: --

China continental Beneficio industrial interanual (A la fecha) (Diciembre)

China continental Beneficio industrial interanual (A la fecha) (Diciembre)A:--

P: --

A: --

Alemania Tasa promedio de la subasta de Schatz a 2 años

Alemania Tasa promedio de la subasta de Schatz a 2 añosA:--

P: --

A: --

México Balanza comercial (Diciembre)

México Balanza comercial (Diciembre)A:--

P: --

A: --

Estados Unidos Ventas semanales al por menor en el sector comercial Interanual

Estados Unidos Ventas semanales al por menor en el sector comercial InteranualA:--

P: --

A: --

Estados Unidos Índice interanual de precios de la vivienda en 20 ciudades S&P/CS (no SA) (Noviembre)

Estados Unidos Índice interanual de precios de la vivienda en 20 ciudades S&P/CS (no SA) (Noviembre)A:--

P: --

A: --

Estados Unidos Índice intermensual de precios de la vivienda en 20 ciudades S&P/CS (SA) (Noviembre)

Estados Unidos Índice intermensual de precios de la vivienda en 20 ciudades S&P/CS (SA) (Noviembre)A:--

P: --

Estados Unidos Índice de precios de la vivienda FHFA Intermensual (Noviembre)

Estados Unidos Índice de precios de la vivienda FHFA Intermensual (Noviembre)A:--

P: --

A: --

Estados Unidos Índice de precios de la vivienda FHFA (Noviembre)

Estados Unidos Índice de precios de la vivienda FHFA (Noviembre)A:--

P: --

A: --

Estados Unidos Ïndice de precios de las viviendas FHFA Interanual (Noviembre)

Estados Unidos Ïndice de precios de las viviendas FHFA Interanual (Noviembre)A:--

P: --

Estados Unidos Índice interanual de precios de la vivienda en las 10 ciudades de S&P/CS (Noviembre)

Estados Unidos Índice interanual de precios de la vivienda en las 10 ciudades de S&P/CS (Noviembre)A:--

P: --

A: --

Estados Unidos Índice intermensual de precios de la vivienda en 10 ciudades S&P/CS (NO SA) (Noviembre)

Estados Unidos Índice intermensual de precios de la vivienda en 10 ciudades S&P/CS (NO SA) (Noviembre)A:--

P: --

A: --

Estados Unidos Índice S&P/CS de precios de la vivienda en 20 ciudades (no SA) (Noviembre)

Estados Unidos Índice S&P/CS de precios de la vivienda en 20 ciudades (no SA) (Noviembre)A:--

P: --

A: --

Estados Unidos Índice intermensual de precios de la vivienda en 20 ciudades S&P/CS (no SA) (Noviembre)

Estados Unidos Índice intermensual de precios de la vivienda en 20 ciudades S&P/CS (no SA) (Noviembre)A:--

P: --

A: --

Estados Unidos Índice compuesto manufacturero de la Fed de Richmond (Enero)

Estados Unidos Índice compuesto manufacturero de la Fed de Richmond (Enero)A:--

P: --

A: --

Estados Unidos Índice de situación actual del Conference Board (Enero)

Estados Unidos Índice de situación actual del Conference Board (Enero)A:--

P: --

A: --

Estados Unidos Índice de expectativas de los consumidores del Conference Board (Enero)

Estados Unidos Índice de expectativas de los consumidores del Conference Board (Enero)A:--

P: --

A: --

Estados Unidos Índice de envíos manufactureros de la Fed de Richmond (Enero)

Estados Unidos Índice de envíos manufactureros de la Fed de Richmond (Enero)A:--

P: --

A: --

Estados Unidos Índice de ingresos por servicios de la Fed de Richmond (Enero)

Estados Unidos Índice de ingresos por servicios de la Fed de Richmond (Enero)A:--

P: --

A: --

Estados Unidos Índice de confianza del consumidor del Conference Board (Enero)

Estados Unidos Índice de confianza del consumidor del Conference Board (Enero)A:--

P: --

Estados Unidos Tasa promedio de la subasta de Notas a 5 años

Estados Unidos Tasa promedio de la subasta de Notas a 5 añosA:--

P: --

A: --

Estados Unidos Existencias semanales de petróleo refinado API

Estados Unidos Existencias semanales de petróleo refinado APIA:--

P: --

A: --

Estados Unidos Existencias semanales de crudo API

Estados Unidos Existencias semanales de crudo APIA:--

P: --

A: --

Estados Unidos Existencias semanales de gasolina API

Estados Unidos Existencias semanales de gasolina APIA:--

P: --

A: --

Estados Unidos Existencias semanales de petróleo API Cushing

Estados Unidos Existencias semanales de petróleo API CushingA:--

P: --

A: --

Australia Media recortada del IPC interanual del RBA (Cuarto trimestre)

Australia Media recortada del IPC interanual del RBA (Cuarto trimestre)A:--

P: --

A: --

Australia IPC Interanual (Cuarto trimestre)

Australia IPC Interanual (Cuarto trimestre)A:--

P: --

A: --

Australia IPC Intertrimestral (Cuarto trimestre)

Australia IPC Intertrimestral (Cuarto trimestre)A:--

P: --

A: --

Alemania Ïndice de confianza del consumir GfK (SA) (Febrero)

Alemania Ïndice de confianza del consumir GfK (SA) (Febrero)A:--

P: --

A: --

Alemania Tasa promedio de la subasta Bund a 10 años

Alemania Tasa promedio de la subasta Bund a 10 años--

P: --

A: --

India Índice de producción industrial interanual (Diciembre)

India Índice de producción industrial interanual (Diciembre)--

P: --

A: --

India Producción manufacturera intermensual (Diciembre)

India Producción manufacturera intermensual (Diciembre)--

P: --

A: --

Estados Unidos Índice de actividad de solicitudes hipotecarias de la MBA MDT

Estados Unidos Índice de actividad de solicitudes hipotecarias de la MBA MDT--

P: --

A: --

Canada Tipo objetivo a un día

Canada Tipo objetivo a un día--

P: --

A: --

Informe de política monetaria del BOC

Informe de política monetaria del BOC Estados Unidos Variación semanal de las existencias de crudo de la EIA en Cushing, Oklahoma

Estados Unidos Variación semanal de las existencias de crudo de la EIA en Cushing, Oklahoma--

P: --

A: --

Estados Unidos Variación semanal de las existencias de crudo de la EIA en Cushing, Oklahoma

Estados Unidos Variación semanal de las existencias de crudo de la EIA en Cushing, Oklahoma--

P: --

A: --

Estados Unidos Proyección de la demanda semanal de crudo de la EIA en función de la producción

Estados Unidos Proyección de la demanda semanal de crudo de la EIA en función de la producción--

P: --

A: --

Estados Unidos Cambios en las importaciones semanales de crudo de la EIA

Estados Unidos Cambios en las importaciones semanales de crudo de la EIA--

P: --

A: --

Estados Unidos Variación semanal de las existencias de gasóleo de calefacción de la EIA

Estados Unidos Variación semanal de las existencias de gasóleo de calefacción de la EIA--

P: --

A: --

Estados Unidos Variación semanal de las existencias de gasolina de la EIA

Estados Unidos Variación semanal de las existencias de gasolina de la EIA--

P: --

A: --

Conferencia de prensa del BOC

Conferencia de prensa del BOC Rusia IPP Intermensual (Diciembre)

Rusia IPP Intermensual (Diciembre)--

P: --

A: --

Rusia IPP interanual (Diciembre)

Rusia IPP interanual (Diciembre)--

P: --

A: --

Estados Unidos Tipo mínimo de tipos del FOMC (tipo de repo inverso a un día)

Estados Unidos Tipo mínimo de tipos del FOMC (tipo de repo inverso a un día)--

P: --

A: --

Estados Unidos Tasa efectiva de exceso de reservas

Estados Unidos Tasa efectiva de exceso de reservas--

P: --

A: --

Estados Unidos Objetivo del tipo de los fondos federales

Estados Unidos Objetivo del tipo de los fondos federales--

P: --

A: --

Estados Unidos Límite de tipos del FOMC (índice de exceso de reservas)

Estados Unidos Límite de tipos del FOMC (índice de exceso de reservas)--

P: --

A: --

Declaración del FOMC

Declaración del FOMC Conferencia de prensa del FOMC

Conferencia de prensa del FOMC Brasil Tipo de interes Selic

Brasil Tipo de interes Selic--

P: --

A: --

Australia Índice de precios de importación interanual (Cuarto trimestre)

Australia Índice de precios de importación interanual (Cuarto trimestre)--

P: --

A: --

Japón Ïndice de confianza del consumo domestico (Enero)

Japón Ïndice de confianza del consumo domestico (Enero)--

P: --

A: --

Turquia Índice de Confianza Económica (Enero)

Turquia Índice de Confianza Económica (Enero)--

P: --

A: --

Zona Euro Oferta monetaria M3(SA) (Diciembre)

Zona Euro Oferta monetaria M3(SA) (Diciembre)--

P: --

A: --

Zona Euro Crédito al sector privado Interanual (Diciembre)

Zona Euro Crédito al sector privado Interanual (Diciembre)--

P: --

A: --

Zona Euro Crecimiento anual del dinero M3 (Diciembre)

Zona Euro Crecimiento anual del dinero M3 (Diciembre)--

P: --

A: --

Zona Euro Oferta monetaria M3 a 3 meses Interanual (Diciembre)

Zona Euro Oferta monetaria M3 a 3 meses Interanual (Diciembre)--

P: --

A: --

Sudáfrica IPP interanual (Diciembre)

Sudáfrica IPP interanual (Diciembre)--

P: --

A: --

Zona Euro Índice de clima industrial (Enero)

Zona Euro Índice de clima industrial (Enero)--

P: --

A: --

Sin datos que coincidan

Gráficos Gratis para siempre

Charlar P&R con expertos Filtros Calendario económico Datos HerramientaMembresía CaracterísticasTendencias del mercado

Indicadores populares

Últimas perspecivas

Últimas perspecivas

Temas en Tendencia

Columnistas Principales

Última actualización

Etiqueta blanca

API de datos

Complementos web

Programa de afiliados

Ver todo

Sin datos

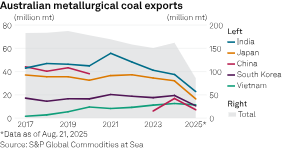

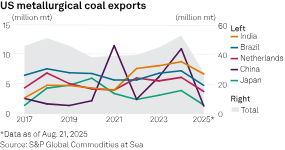

Los productores australianos de carbón metalúrgico esperan mayores exportaciones a India, pero enfrentan una creciente competencia de Estados Unidos y Rusia, según datos de S&P Global Commodities at Sea.

Los productores australianos de carbón metalúrgico prevén mayores exportaciones a la India, pero se enfrentan a una creciente competencia de EE. UU. y Rusia, según datos de SP Global Commodities at Sea. BHP Group Ltd., Whitehaven Coal Ltd. y Yancoal Australia Ltd. anunciaron un aumento en la producción de carbón metalúrgico en el año fiscal 2025, a la vez que destacaron el crecimiento de la demanda en la India, lo que podría ayudar a frenar la caída de los precios promedio realizados. Platts evaluó el precio FOB Costa Este de exportación de carbón coquizable duro premium australiano en 187,50 dólares/t el 22 de agosto, por debajo de los 200,50 dólares/t del año anterior.

Si bien Japón representa aproximadamente la mitad del volumen total de Whitehaven, "India ha emergido con un 11% ahora, lo cual es bueno porque sabemos que esa presencia se expandirá considerablemente a medida que avanzamos", dijo Paul Flynn, director gerente y CEO, el 21 de agosto durante una llamada con analistas sobre el año fiscal 2025. En el año fiscal 2025, India se disparó hasta convertirse en el segundo mayor destino de exportación de Whitehaven con A$795 millones en ingresos, todo ello proveniente del carbón, detrás de los A$2.730 millones de Japón, según el informe anual de la minera.

"Estructuralmente, India depende en gran medida del mercado marítimo de carbón metalúrgico. Cuenta con recursos propios prácticamente nulos... y Australia ya es el mayor proveedor de carbón metalúrgico para India", declaró Flynn durante una conferencia de prensa el mismo día. "Con el crecimiento de la capacidad de construcción de altos hornos en India, prevemos una perspectiva de crecimiento muy sólida en la demanda de carbón metalúrgico; y vemos limitadas oportunidades de suministro en el mercado, por lo que creemos que los precios seguirán estrechándose y, como resultado, se verán mejores precios", añadió Flynn.

Si bien las exportaciones totales de carbón metalúrgico de Australia aumentaron anualmente en 2024, la tendencia a la baja de las exportaciones a la India, iniciada en 2021, persistió, según datos de la CAS. En 2024, las exportaciones a la India representaron 37,5 millones de toneladas métricas del total australiano de 161,9 millones de toneladas métricas. El regreso de China a la adquisición de carbón australiano, tras prohibir el carbón de Australia en 2020, es en parte responsable de la caída de las exportaciones de Australia a la India en los últimos años, afirmó Pranay Shukla, jefe de investigación de carga seca a granel y materias primas en Commodity Insights, en una entrevista. La diversificación del suministro de carbón metalúrgico por parte de la India, incluyendo el proveniente de Estados Unidos, también es un factor, añadió Shukla.

Las importaciones de carbón metalúrgico de la India desde EE. UU. aumentaron de forma constante después de 2021, alcanzando un récord de 8,8 millones de toneladas en 2024, solo superadas por los 11 millones de toneladas de China. India ya es el principal destino del carbón metalúrgico estadounidense este año, con 6,7 millones de toneladas al 21 de agosto, por delante de los 4,8 millones de toneladas de Brasil y los 3,7 millones de toneladas de los Países Bajos. China alcanzó los 1,4 millones de toneladas en medio de las tensiones comerciales con EE. UU. Estados Unidos, cuya industria del carbón cuenta ahora con el apoyo de un presidente acomodaticio, fue la tercera fuente de carbón metalúrgico de la India, después de Australia y Rusia, en 2024. Las exportaciones de Rusia al subcontinente también han aumentado desde 2021.

Una desaceleración del sector inmobiliario chino redujo la demanda y los precios del carbón metalúrgico en todas las categorías de productos durante el año fiscal 2025. "La demanda de la India también se ha visto atenuada por el inicio temprano de la temporada de monzones, junto con mayores niveles de producción nacional", afirmó Yancoal el 19 de agosto en su informe semestral. Sin embargo, "la oportunidad de crecimiento en la India es real", afirmó Mark Salem, director general ejecutivo de marketing de Yancoal, en una conferencia telefónica con analistas el 20 de agosto.

"La ventaja del mercado indio es que, a diferencia de China, India no produce su propio carbón metalúrgico. Por lo tanto, según sus previsiones de crecimiento del PIB y el perfil de demanda basado en sus planes de infraestructura, necesitarán carbón de coque para satisfacer esa necesidad de crecimiento", afirmó Salem. El director ejecutivo de BHP, Mike Henry, también destacó a India como un "punto clave para la demanda de materias primas" durante la presentación de los resultados del ejercicio fiscal 2025 el 19 de agosto.

"El crecimiento de la producción de arrabio en India se mantuvo sólido" durante el año fiscal 2025, y "las sólidas importaciones de carbón coquizable duro de países en desarrollo como India generarán una demanda creciente y resiliente durante las próximas décadas", afirmó BHP en sus resultados. "Es probable que India siga siendo la economía principal de más rápido crecimiento, impulsada por la inversión pública sostenida, la mejora de las condiciones monetarias y la resiliencia de la actividad del sector servicios", añadió BHP.

Sin embargo, Henry señaló en la llamada que BHP había subestimado la resiliencia de la demanda de acero en China, cuya producción se cree que alcanzó su punto máximo en 2020. BHP ha visto "una sólida demanda de materias primas en China debido al continuo y sólido crecimiento allí, incluidos los sectores de infraestructura y electrificación, incluso cuando la demanda del sector inmobiliario sigue siendo moderada", agregó Henry.

Flynn también señaló que la política china está "enfocada en restringir el excedente de producción de carbón y, por supuesto, el excedente de producción de acero". Las exportaciones de carbón de Whitehaven a China aumentaron más del 957% a 571 millones de dólares australianos en el año fiscal 2025 (todas metalúrgicas), para convertirse en el tercer destino de exportación más importante de la minera después de no haber llegado ni siquiera a su top 10 en el año fiscal 2024.

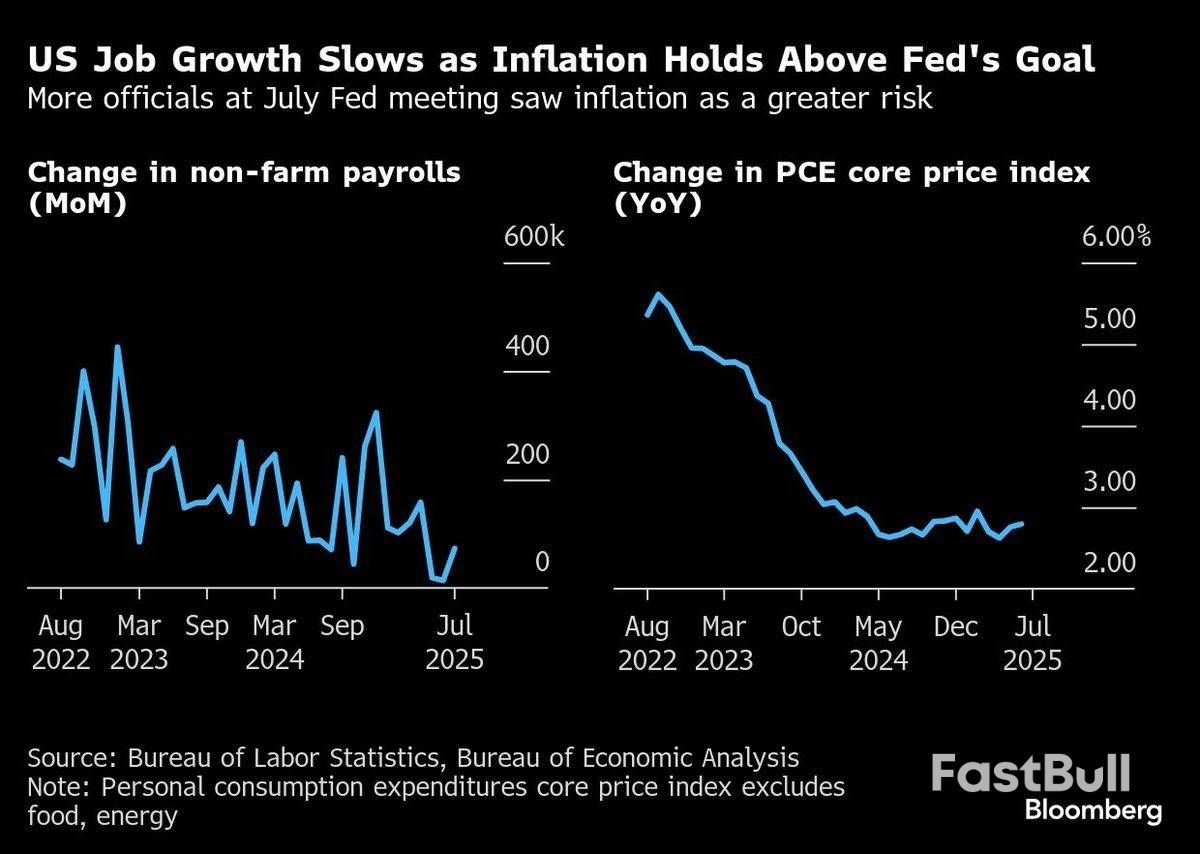

La reunión anual de la Reserva Federal (Fed) en las Montañas Rocosas suele ser un momento para que los banqueros centrales y sus amigos expertos se relajen, discutan algunos temas económicos complicados y luego hagan una caminata a la sombra de Grand Teton. Este año, el simposio de Jackson Hole de la Reserva Federal, que finalizó el sábado, fue por momentos un asunto tenso y dejó en claro cuán difícil es el camino por delante para el banco central de Estados Unidos.

El viernes, el presidente Jerome Powell aprovechó su discurso inaugural para señalar que la Fed se encamina a un recorte de tasas de interés ya en su próxima reunión de política monetaria en septiembre. Sin embargo, existen claras divisiones entre los responsables políticos sobre si esa es la decisión correcta. El propio Powell señaló que la economía ha planteado a los funcionarios de la Fed una "situación difícil". Los responsables políticos se enfrentan a una inflación que aún supera su objetivo del 2% —y que va en aumento— y a un mercado laboral que muestra signos de debilidad. Esta inquietante realidad, que impulsa la política monetaria en direcciones opuestas, se ve agravada por un alto grado de incertidumbre sobre la evolución de cada uno de estos factores en los próximos meses.

“Estamos experimentando algunas contracorrientes y estamos en un entorno difícil”, declaró el presidente de la Fed de Chicago, Austan Goolsbee, en una entrevista al margen de la conferencia. “Siempre digo que la tarea más difícil del banco central es acertar con el momento oportuno en los momentos de transición”. La conferencia también destacó las presiones políticas que pesan sobre la Fed. Es probable que se intensifiquen en los próximos meses, ya que el presidente Donald Trump busca dejar su huella en la que podría ser la institución federal más prominente que hasta ahora ha escapado a sus intentos de reforma.

Mientras Powell pronunciaba su discurso el viernes por la mañana, Trump anunció que despediría a la gobernadora de la Reserva Federal, Lisa Cook, si no renunciaba tras las recientes acusaciones de fraude hipotecario. Este es el último intento del gobierno por presionar a la Reserva Federal desde múltiples ángulos, mientras Trump presiona incansablemente para que se bajen las tasas de interés. La seguridad del evento fue notablemente mayor en comparación con años anteriores, lo que aumentó la tensión en la reunión. Agentes de la Policía Federal, la Policía de Parques de EE. UU. y la Oficina del Sheriff del Condado de Teton, algunos con uniforme militar y portando armas, estuvieron presentes constantemente.

Más temprano el viernes por la mañana, los oficiales tuvieron que expulsar a una persona, James Fishback, partidario de Trump y figura pública de la Reserva Federal, después de que se enfrentó a Cook en el vestíbulo del hotel y gritó preguntas sobre la controversia hipotecaria.

Powell, en lo que probablemente fue su último discurso en Jackson Hole al frente de la Reserva Federal, detalló las señales confusas que emanan de la economía. Si bien el efecto de los aranceles sobre los precios ya es visible, aún existen dudas sobre si esto reactivará la inflación de forma más persistente, afirmó. Calificó de "curiosa" la situación actual del mercado laboral, con la caída tanto de la demanda como de la oferta de trabajadores.

Aun con esas incertidumbres, Powell abrió la puerta a un recorte de tipos en la reunión de la Fed del 16 y 17 de septiembre, aunque no fue una señal tan clara como en la conferencia del año pasado. En aquel entonces, el mercado laboral se estaba deteriorando, pero la preocupación por la inflación había disminuido, y muchos responsables políticos compartían el deseo de recortar pronto. El respaldo no es tan sólido este año.

Datos recientes muestran que la inflación se ha estancado por encima del objetivo del 2% de la Fed, y algunos indicadores indican que la presión sobre los precios podría estar extendiéndose a productos y servicios no directamente afectados por los aranceles. Mientras tanto, si bien la contratación se ha desacelerado significativamente durante el verano, otros indicadores del mercado laboral, como el bajo nivel de desempleo, pintan un panorama más estable. Sin mucha claridad sobre cómo se desarrollará la economía, los desacuerdos sobre cómo proceder se están agravando entre los responsables políticos. Dos gobernadores ya discreparon en la reunión de la Fed de julio, cuando los funcionarios no recortaron los tipos de interés. Si los recortan en septiembre, otros podrían discrepar en la dirección opuesta.

Los desacuerdos sobre políticas podrían intensificarse en los próximos meses, ya que Trump nombra nuevos funcionarios para cubrir las vacantes en la Fed y el mandato de Powell como presidente finaliza en mayo. El presidente ya ha designado a Stephen Miran, quien preside su Consejo de Asesores Económicos, para cubrir una vacante en la junta directiva de la Fed que vence en enero.

La discordia entre los funcionarios de la Fed se produce en un momento en que el banco central se enfrenta a un intenso escrutinio por parte de la Casa Blanca. El tema se filtró en las conversaciones durante el café, las comidas y entre sesiones, aunque no se trató abiertamente durante las conferencias oficiales.

Karen Dynan, profesora de economía de la Universidad de Harvard y asistente frecuente a la conferencia, dijo que no le sorprendía que los banqueros centrales no quisieran inmiscuirse en conversaciones políticas. Aun así, afirmó que la conferencia sirvió de ejemplo de cómo abordar los problemas económicos generales.

“Este año resulta especialmente significativo que tengamos varios artículos basados en buena economía, elaborados por destacados expertos”, dijo Dynan. “Estos no son problemas que se puedan resolver simplemente intuyendo o hablando con un grupo de personas; realmente se necesita este tipo de experiencia”.

Un tema que recibió menos atención fue el nuevo marco que Powell dio a conocer en su discurso. El documento, que guiará a los responsables de las políticas en la consecución de sus objetivos de inflación y empleo, es la culminación de una revisión de meses del anterior, implementado en 2020. La nueva estrategia elimina parte del lenguaje que se centraba más específicamente en el desafío prepandémico de una inflación persistentemente baja.

Es un regreso a lo básico y prepara a la Reserva Federal para centrarse más claramente en sus mandatos de máximo empleo y precios estables, afirmó Carolin Pflueger, profesora asociada de la Escuela Harris de Políticas Públicas de la Universidad de Chicago. En sus comentarios, Powell "enfatizó que su trabajo es combatir la inflación y el desempleo, y que eso solo se puede lograr dentro de una Reserva Federal independiente", dijo Pflueger. "Creo que la gente lo valora".

Esa apreciación se hizo evidente cuando Powell fue recibido el viernes por la mañana con una ovación de pie de economistas y responsables de políticas de todo el mundo, y no por primera vez este año. Para ellos, la independencia de la Fed no es solo una cuestión de principios, sino también de practicidad, ya que las decisiones que se toman en Washington inevitablemente tienen consecuencias que se extienden mucho más allá.

El euro se fortaleció un 1% frente al dólar tras los comentarios de Powell, lo que agrega riesgos a la baja a la inflación de la zona euro, que ya se prevé que caiga al 1,6% el próximo año. "Si se produce un recorte y refleja un crecimiento más lento de Estados Unidos, eso probablemente signifique un crecimiento más lento para ellos dado el tamaño de Estados Unidos", dijo Maurice Obstfeld, miembro senior del Peterson Institute for International Economics y ex economista jefe del Fondo Monetario Internacional, sobre la zona euro y otras economías.

Las esperanzas del oro de un recorte drástico en la tasa de fondos federales de la Fed, la consiguiente caída en los rendimientos de los bonos del Tesoro y el debilitamiento del dólar estadounidense aún no se han materializado. Es probable que la Fed flexibilice su política monetaria en septiembre. Sin embargo, podría volver a hacer una pausa. Su lentitud está devolviendo el interés de los inversores al dólar.

Se ciernen dudas sobre el metal precioso debido a los esfuerzos de Donald Trump por poner fin al conflicto armado en Ucrania. El inicio de las hostilidades, seguido de la congelación por parte de Occidente de las reservas de oro y divisas de Rusia, fue el punto de partida del repunte del oro. Desde febrero de 2022, el oro se ha multiplicado por 1,7 y alcanzó un máximo histórico de más de 3.500 dólares por onza en abril. El repunte fue impulsado por la desdolarización, la compra activa de lingotes por parte de los bancos centrales y la mayor demanda de ETF.

En el segundo trimestre, la actividad de los bancos centrales en el mercado de metales preciosos disminuyó significativamente y los flujos de capital hacia los fondos cotizados especializados se ralentizaron. Sin estas ventajas, el XAU/USD podría perder la oportunidad de recuperar su tendencia alcista. Sin embargo, el contexto externo favorable, en forma de estímulo monetario de la Fed, menores rendimientos de los bonos del Tesoro y un dólar estadounidense más débil a medio plazo, impulsarán el oro.

El gráfico del oro muestra claramente una consolidación desde abril, con el precio justo en medio del rango del 12% entre el máximo y los mínimos de corrección. Es probable que este tedioso movimiento a la derecha de cinco meses finalice en las próximas semanas, ya que agosto suele marcar el inicio de importantes tendencias en el oro. La duración de la consolidación suele ser directamente proporcional a la fuerza de la ruptura. Desde una perspectiva de análisis técnico, dada la sobrecompra acumulada, el potencial de caída es enorme, hasta 3000 o incluso 2200 dólares por onza. Sin embargo, el potencial de subida no es menos impresionante: 4600 dólares en un escenario alcista extremo, incluyendo la adopción de una política monetaria de absoluta debilidad por parte de la Fed.

El gasto minorista aumentó un 0,5 % en el trimestre de junio, superando las expectativas. Las condiciones del sector minorista siguen siendo difíciles, pero empezamos a ver indicios de que la tan esperada recuperación está tomando forma.

Ventas minoristas del trimestre de junio

Año hasta junio

El informe de gasto minorista de junio fue mejor de lo esperado. Si bien el crecimiento general del gasto sigue siendo moderado, el apetito por el gasto se está consolidando gradualmente, incluyendo un aumento en algunas categorías discrecionales. El gasto minorista aumentó un 0,5 % durante el trimestre de junio. Este es el tercer trimestre consecutivo en que los niveles de gasto han aumentado. El resultado superó con creces nuestras propias previsiones y la previsión promedio del mercado de una caída del gasto durante el trimestre de junio. A primera vista, el resultado de hoy parece contradecir los comentarios de los sectores minorista y hotelero sobre la persistencia de condiciones comerciales débiles. Pero, profundizando en el tema, podemos empezar a comprender qué está sucediendo.

En varios sectores (especialmente en artículos duraderos para el hogar), los niveles de gasto se mantienen muy por debajo de los de 2021. Además, si bien el gasto está aumentando, su crecimiento sigue siendo bastante moderado: el volumen de ventas aumentó alrededor de un 2,5 % durante el último año, en comparación con las ganancias de alrededor del 4,5 % anual antes de la pandemia. Sin embargo, aunque el sector minorista aún enfrenta condiciones comerciales difíciles, comenzamos a ver indicios de que la tan esperada recuperación está tomando forma. Los niveles de gasto han aumentado durante los últimos tres trimestres. Esto incluye aumentos en áreas discrecionales como bienes recreativos y electrónica. Sin embargo, el panorama sigue siendo heterogéneo, con el gasto en sectores como la hostelería estancado.

La actualización de hoy es una señal alentadora para el gasto durante el resto de 2025. Los niveles de gasto ya están aumentando, y aún no se ha percibido el impacto total de las fuertes reducciones en los tipos de interés del último año. En los próximos meses, un número creciente de prestatarios optará por tipos de interés más bajos. El consiguiente aumento de la renta disponible podría ser considerable en algunos casos, lo que impulsará el gasto durante la segunda mitad del año.

El sector minorista aún enfrenta algunos obstáculos. En particular, se prevé que el desempleo aumente hasta aproximadamente el 5,3 % antes de que finalice el año.

Aun así, parece que ya está tomando forma una recuperación en el sector minorista.

Pronosticamos un crecimiento del PIB sin cambios durante el trimestre de junio. El resultado de hoy superó nuestras expectativas. Sin embargo, analizaremos con más detalle cómo evoluciona nuestro pronóstico de crecimiento del PIB en las próximas semanas, a medida que se publiquen datos adicionales sobre la actividad del trimestre de junio.

El presidente de la Reserva Federal, Jerome Powell, dio el viernes una tibia indicación de posibles recortes en las tasas de interés en el futuro, al tiempo que señaló un alto nivel de incertidumbre que está dificultando la tarea de los responsables de la política monetaria.

En su esperado discurso en el cónclave anual de la Fed en Jackson Hole, Wyoming, el presidente del banco central, en declaraciones preparadas, mencionó "cambios radicales" en las políticas tributarias, comerciales y de inmigración. El resultado es que "el equilibrio de riesgos parece estar cambiando" entre los objetivos gemelos de la Fed: pleno empleo y precios estables.

Si bien señaló que el mercado laboral se mantiene en buen estado y que la economía ha demostrado resiliencia, afirmó que los riesgos a la baja están aumentando. Al mismo tiempo, indicó que los aranceles generan riesgos de que la inflación vuelva a subir, un escenario de estanflación que la Fed debe evitar.

Con la tasa de interés de referencia de la Reserva Federal un punto porcentual por debajo de donde estaba cuando Powell pronunció su discurso inaugural hace un año, y la tasa de desempleo todavía baja, las condiciones nos permiten "proceder con cuidado mientras consideramos cambios en nuestra postura política", dijo Powell.

"Sin embargo, con una política monetaria restrictiva, las perspectivas de base y el cambiante equilibrio de riesgos pueden justificar un ajuste de nuestra postura política", añadió.

Eso fue lo más cerca que estuvo durante su discurso de respaldar un recorte de tasas que Wall Street cree ampliamente que se producirá cuando el Comité Federal de Mercado Abierto se reúna próximamente el 16 y 17 de septiembre.

Sin embargo, los comentarios fueron suficientes para disparar las acciones y desplomar los rendimientos de los bonos del Tesoro . El Promedio Industrial Dow Jones registró una ganancia de más de 600 puntos tras la publicación del discurso de Powell, mientras que el bono del Tesoro a 2 años , sensible a la política monetaria , registró una caída de 0,08 puntos porcentuales, hasta situarse en torno al 3,71%.

Además de las expectativas del mercado, el presidente Donald Trump ha exigido recortes agresivos a la Fed en duros ataques públicos que ha lanzado contra Powell y sus colegas.

La Reserva Federal ha mantenido su tipo de interés de referencia entre el 4,25 % y el 4,5 % desde diciembre. Las autoridades monetarias han seguido citando el impacto incierto de los aranceles sobre la inflación como motivo de cautela y creen que las condiciones económicas actuales y la postura ligeramente restrictiva de la política monetaria dan tiempo para tomar nuevas decisiones.

Si bien no abordó específicamente las demandas de la Casa Blanca de tasas más bajas, Powell sí destacó la importancia de la independencia de la Reserva Federal.

"Los miembros del FOMC tomarán estas decisiones basándose únicamente en su evaluación de los datos y sus implicaciones para las perspectivas económicas y el equilibrio de riesgos. Nunca nos desviaremos de ese enfoque", afirmó.

El discurso se produce en medio de las negociaciones en curso entre la Casa Blanca y sus socios comerciales globales, una situación a menudo inestable y sin claridad sobre su desenlace. Los indicadores recientes muestran un aumento gradual de los precios al consumidor, pero los costos mayoristas aumentan con mayor rapidez.

Desde la perspectiva de la administración Trump, los aranceles no causarán una inflación duradera, por lo que no justificarán recortes de tasas. La postura de Powell en su discurso fue que existen diversos resultados posibles, siendo un "caso base razonable" que el impacto de los aranceles será "de corta duración: un cambio puntual en el nivel de precios" que probablemente no justificaría mantener las tasas más altas. Sin embargo, afirmó que no hay nada seguro por el momento.

"Seguirá tomando tiempo para que los aumentos arancelarios se distribuyan en las cadenas de suministro y las redes de distribución", afirmó Powell. "Además, las tasas arancelarias siguen evolucionando, lo que podría prolongar el proceso de ajuste".

Además de resumir las condiciones actuales y los posibles resultados, el discurso abordó la revisión quinquenal del marco de política monetaria de la Reserva Federal. Esta revisión generó varios cambios notables con respecto a la última vez que el banco central realizó esta tarea en 2020.

En ese momento, en medio de la pandemia de COVID-19, la Reserva Federal adoptó un régimen de "objetivos de inflación promedio flexibles" que, en la práctica, permitiría que la inflación superara su objetivo del 2% tras un período prolongado de mantenimiento por debajo de ese nivel. En consecuencia, las autoridades podrían ser pacientes con una inflación ligeramente superior si ello implicaba asegurar una recuperación más integral del mercado laboral.

Sin embargo, poco después de adoptar la estrategia, la inflación comenzó a subir, alcanzando finalmente máximos de 40 años, mientras que las autoridades monetarias, en gran medida, desestimaron el aumento, calificándolo de "transitorio" y de que no requería subidas de tipos. Powell destacó los efectos perjudiciales de la inflación y las lecciones aprendidas.

Al final, la idea de un sobregiro inflacionario intencional y moderado resultó irrelevante. No hubo nada intencional ni moderado en la inflación que se produjo unos meses después de que anunciáramos nuestros cambios de 2020 a la declaración de consenso, como reconocí públicamente en 2021 —dijo Powell—. Los últimos cinco años han sido un doloroso recordatorio de las dificultades que impone la alta inflación, especialmente a quienes menos pueden afrontar los mayores costos de los bienes de primera necesidad.

Durante la revisión, la Fed reafirmó su compromiso con su objetivo de inflación del 2%. Ha habido críticas desde ambos lados: algunos sugieren que la tasa es demasiado alta y podría debilitar el dólar, mientras que otros consideran que el banco central debe ser flexible.

"Creemos que nuestro compromiso con este objetivo es un factor clave que ayuda a mantener las expectativas de inflación a largo plazo bien ancladas", dijo Powell.

Gran Bretaña enfrenta un “agudo desafío” para aumentar su tasa subyacente de crecimiento económico mientras la participación en la fuerza laboral siga siendo débil, dijo el gobernador del Banco de Inglaterra, Andrew Bailey.

Bailey declaró a los banqueros centrales en la reunión de la Reserva Federal en Jackson Hole, Wyoming, que el problema del mercado laboral británico ya no era el desempleo, sino la participación. A menos que más británicos se reincorporen a la fuerza laboral, será necesario poner mucho más énfasis en el crecimiento de la productividad para impulsar la economía.

Una combinación de baja productividad y baja participación ha dejado al Reino Unido con el "grave desafío de aumentar la tasa de crecimiento potencial", declaró Bailey el sábado. "Esta es una historia bastante triste para el Reino Unido".

El Reino Unido ha estado luchando contra el abandono de la fuerza laboral desde la pandemia y, más recientemente, ha visto cómo la productividad, en términos de producción por trabajador, se ha vuelto negativa, según la Oficina de Estadísticas Nacionales.

El Banco de Inglaterra ha reducido su estimación del crecimiento del PIB potencial, el límite de velocidad antes de que la actividad se transforme en inflación, a poco más del 1 %. Un producto potencial bajo hace que un país sea más propenso a la inflación. El banco advirtió, junto con la decisión de este mes de recortar los tipos de interés al 4 %, que el crecimiento de los precios sigue siendo una amenaza.

“Obviamente, este es un contexto muy difícil para aplicar políticas, cuando se tiene una tasa de crecimiento potencial mucho menor que la experiencia histórica”, dijo Bailey.

Los funcionarios esperaban ver un aumento del desempleo como resultado de la pandemia de Covid, agregó, pero eso no sucedió porque la oferta laboral cayó.

Eso creó un riesgo de inflación persistente, al que debemos responder, una de las principales razones por las que hemos tenido que mantener una política restrictiva. Ahora estamos observando una caída en la demanda laboral.

El débil crecimiento potencial también supone un problema para la Ministra de Hacienda, Rachel Reeves, mientras prepara su presupuesto de otoño, al dificultar el control de la deuda y el cumplimiento de las normas fiscales que se impuso. Se espera que el organismo de control presupuestario del Reino Unido rebaje la calificación de crecimiento en el presupuesto, lo que podría obligarla a responder con un aumento de impuestos.

Más de un millón de personas abandonaron el mercado laboral del Reino Unido tras la pandemia alegando problemas de salud a largo plazo. A diferencia del Grupo de los Siete países avanzados, la participación no se ha recuperado a los niveles prepandemia. El envejecimiento de la población solo agrava el problema, añadió Bailey.

El problema es tan grave que el BOE “ha tenido que desviar nuestra atención” de observar la tasa de desempleo de equilibrio U*, dijo Bailey, “a algo que llamamos LP*, que es la participación laboral”.

Bailey también cuestionó los datos del mercado laboral del Reino Unido, que presentan graves problemas de calidad. El desplome de la participación podría estar sobreestimado, ya que «también es posible que quienes no participan en la economía participen más en la encuesta de población activa», afirmó.

Hablando en el mismo panel, el gobernador del banco central de Japón dijo que la creciente participación había ayudado a compensar la disminución de la población de Japón y a impulsar el crecimiento potencial.

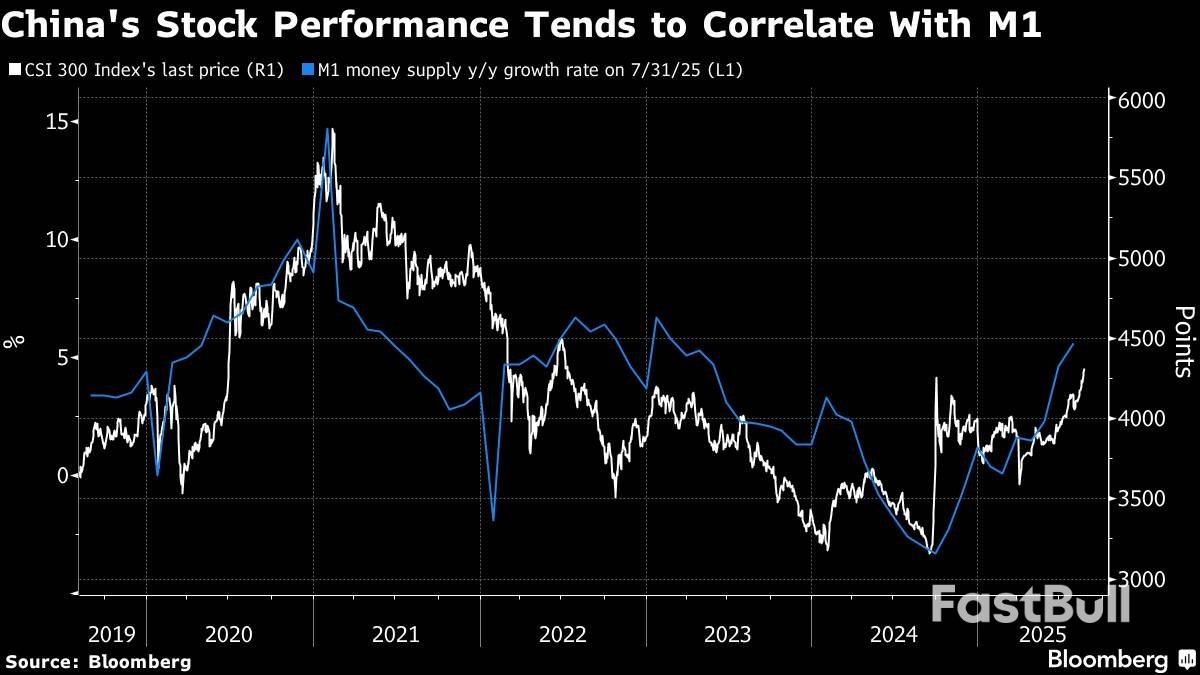

La economía china se ve afectada por los aranceles estadounidenses y una profunda crisis inmobiliaria; sin embargo, las acciones continúan su racha alcista, una desconexión que genera dudas sobre la perdurabilidad del repunte. Tan solo en el último mes, las acciones nacionales han sumado casi un billón de dólares a su valor de mercado, el Índice Compuesto de Shanghái ha alcanzado su máximo en una década y el índice CSI 300 ha aumentado su avance desde su mínimo de este año a más del 20%. En ese momento, casi todos los indicadores económicos recientes —desde las tendencias de consumo y los precios de la vivienda hasta la inflación— han sido una señal de alerta para los inversores.

El repunte ha sido impulsado por inversores con abundante liquidez que se han volcado a la renta variable ante la falta de alternativas. Si bien el avance constante del mercado podría sugerir un menor riesgo de una corrección repentina, algunos analistas advierten que se está gestando una burbuja. Nomura Holdings Inc. advierte contra la "exuberancia irracional", mientras que TS Lombard califica este desajuste como un enfrentamiento entre "los alcistas del mercado y los bajistas macroeconómicos". "Los mercados podrían estar esperando, correcta o incorrectamente, que los fundamentos macroeconómicos mejoren", afirmó Homin Lee, estratega macroeconómico sénior de Lombard Odier Ltd. en Singapur. "Pero un mercado alcista no será sostenible si la inflación se mantiene cercana al 0% y el poder de fijación de precios de las empresas se enfrenta a fuertes obstáculos debido a la débil demanda interna".

Una espiral deflacionaria que ha erosionado el poder de fijación de precios de las empresas en la segunda economía más grande del mundo es una de las principales razones para dudar de la sostenibilidad del repunte actual. Los precios al consumidor se mantuvieron estables en julio, los precios al productor cayeron por trigésimo cuarto mes consecutivo y el deflactor del PIB prolongó su racha negativa. Si bien Pekín ha emprendido una campaña para reducir el exceso de capacidad y frenar las guerras de precios, hasta el momento ha tenido un impacto limitado.

El crecimiento se desaceleró de forma generalizada en julio, con una actividad fabril, una inversión y unas ventas minoristas decepcionantes, lo que sugiere que la llamada campaña "antiinvolución" y las repercusiones de los aranceles de Donald Trump están ensombreciendo la economía. La estimación de beneficios a 12 meses para los miembros del CSI 300 ha disminuido un 2,5 % desde su máximo anual. La intensa competencia de precios ha afectado negativamente a las ganancias de empresas como JD.com Inc. y Geely Automobile Holdings Ltd. Este preocupante panorama ha alimentado las expectativas de que Pekín aumente el apoyo. Sin embargo, la implementación de las políticas hasta el momento sugiere que las autoridades se están alejando de las estrategias de estímulo a gran escala, prefiriendo en cambio un enfoque mesurado.

Etiqueta blanca

API de datos

Complementos web

Creador de carteles

Programa de afiliados

El riesgo de pérdida en el comercio de activos financieros como acciones, divisas, materias primas, futuros, bonos, ETF o criptomonedas puede ser considerable. Puede sufrir una pérdida total de los fondos que deposita con su corredor. Por lo tanto, debe considerar cuidadosamente si dicha negociación es adecuada para usted tomando en cuenta sus circunstancias y recursos financieros.

No se debe considerar invertir sin llevar a cabo, su propia diligencia de manera minuciosa o consultar con sus asesores financieros. Nuestro contenido web puede no ser adecuado para usted, ya que no conocemos su situación financiera ni sus necesidades de inversión. Es posible que nuestra información financiera tenga latencia o contenga inexactitudes, por lo que usted debe ser completamente responsable de cualquiera de sus transacciones y decisiones de inversión. La empresa no se hará responsable de su capital perdido.

Sin obtener el permiso del sitio web, no se le permite copiar los gráficos, textos o marcas comerciales del sitio web. Los derechos de propiedad intelectual sobre los contenidos o datos incorporados a este sitio web pertenecen a sus proveedores y comerciantes de intercambio.

No conectado

Inicia sesión para acceder a más funciones

Iniciar sesión

Registrarse