Cotizaciones

Noticias

Análisis

Usuario

24/7

Calendario económico

Educación

Datos

- Nombres

- Último

- Anterior

Cuentas de Señal para Miembros

Todas las Cuentas de Señal

Todos los Concursos

Estados Unidos Índice de nuevos pedidos de la Fed de Dallas (Enero)

Estados Unidos Índice de nuevos pedidos de la Fed de Dallas (Enero)A:--

P: --

A: --

Estados Unidos Tasa promedio de la subasta de Notas a 2 años

Estados Unidos Tasa promedio de la subasta de Notas a 2 añosA:--

P: --

A: --

Reino Unido Índice de precios de consumo BRC Interanual (Enero)

Reino Unido Índice de precios de consumo BRC Interanual (Enero)A:--

P: --

A: --

China continental Beneficio industrial interanual (A la fecha) (Diciembre)

China continental Beneficio industrial interanual (A la fecha) (Diciembre)A:--

P: --

A: --

Alemania Tasa promedio de la subasta de Schatz a 2 años

Alemania Tasa promedio de la subasta de Schatz a 2 añosA:--

P: --

A: --

México Balanza comercial (Diciembre)

México Balanza comercial (Diciembre)A:--

P: --

A: --

Estados Unidos Ventas semanales al por menor en el sector comercial Interanual

Estados Unidos Ventas semanales al por menor en el sector comercial InteranualA:--

P: --

A: --

Estados Unidos Índice interanual de precios de la vivienda en 20 ciudades S&P/CS (no SA) (Noviembre)

Estados Unidos Índice interanual de precios de la vivienda en 20 ciudades S&P/CS (no SA) (Noviembre)A:--

P: --

A: --

Estados Unidos Índice intermensual de precios de la vivienda en 20 ciudades S&P/CS (SA) (Noviembre)

Estados Unidos Índice intermensual de precios de la vivienda en 20 ciudades S&P/CS (SA) (Noviembre)A:--

P: --

Estados Unidos Índice de precios de la vivienda FHFA Intermensual (Noviembre)

Estados Unidos Índice de precios de la vivienda FHFA Intermensual (Noviembre)A:--

P: --

A: --

Estados Unidos Índice de precios de la vivienda FHFA (Noviembre)

Estados Unidos Índice de precios de la vivienda FHFA (Noviembre)A:--

P: --

A: --

Estados Unidos Ïndice de precios de las viviendas FHFA Interanual (Noviembre)

Estados Unidos Ïndice de precios de las viviendas FHFA Interanual (Noviembre)A:--

P: --

Estados Unidos Índice interanual de precios de la vivienda en las 10 ciudades de S&P/CS (Noviembre)

Estados Unidos Índice interanual de precios de la vivienda en las 10 ciudades de S&P/CS (Noviembre)A:--

P: --

A: --

Estados Unidos Índice intermensual de precios de la vivienda en 10 ciudades S&P/CS (NO SA) (Noviembre)

Estados Unidos Índice intermensual de precios de la vivienda en 10 ciudades S&P/CS (NO SA) (Noviembre)A:--

P: --

A: --

Estados Unidos Índice S&P/CS de precios de la vivienda en 20 ciudades (no SA) (Noviembre)

Estados Unidos Índice S&P/CS de precios de la vivienda en 20 ciudades (no SA) (Noviembre)A:--

P: --

A: --

Estados Unidos Índice intermensual de precios de la vivienda en 20 ciudades S&P/CS (no SA) (Noviembre)

Estados Unidos Índice intermensual de precios de la vivienda en 20 ciudades S&P/CS (no SA) (Noviembre)A:--

P: --

A: --

Estados Unidos Índice compuesto manufacturero de la Fed de Richmond (Enero)

Estados Unidos Índice compuesto manufacturero de la Fed de Richmond (Enero)A:--

P: --

A: --

Estados Unidos Índice de situación actual del Conference Board (Enero)

Estados Unidos Índice de situación actual del Conference Board (Enero)A:--

P: --

A: --

Estados Unidos Índice de expectativas de los consumidores del Conference Board (Enero)

Estados Unidos Índice de expectativas de los consumidores del Conference Board (Enero)A:--

P: --

A: --

Estados Unidos Índice de envíos manufactureros de la Fed de Richmond (Enero)

Estados Unidos Índice de envíos manufactureros de la Fed de Richmond (Enero)A:--

P: --

A: --

Estados Unidos Índice de ingresos por servicios de la Fed de Richmond (Enero)

Estados Unidos Índice de ingresos por servicios de la Fed de Richmond (Enero)A:--

P: --

A: --

Estados Unidos Índice de confianza del consumidor del Conference Board (Enero)

Estados Unidos Índice de confianza del consumidor del Conference Board (Enero)A:--

P: --

Estados Unidos Tasa promedio de la subasta de Notas a 5 años

Estados Unidos Tasa promedio de la subasta de Notas a 5 añosA:--

P: --

A: --

Estados Unidos Existencias semanales de petróleo refinado API

Estados Unidos Existencias semanales de petróleo refinado APIA:--

P: --

A: --

Estados Unidos Existencias semanales de crudo API

Estados Unidos Existencias semanales de crudo APIA:--

P: --

A: --

Estados Unidos Existencias semanales de gasolina API

Estados Unidos Existencias semanales de gasolina APIA:--

P: --

A: --

Estados Unidos Existencias semanales de petróleo API Cushing

Estados Unidos Existencias semanales de petróleo API CushingA:--

P: --

A: --

Australia Media recortada del IPC interanual del RBA (Cuarto trimestre)

Australia Media recortada del IPC interanual del RBA (Cuarto trimestre)A:--

P: --

A: --

Australia IPC Interanual (Cuarto trimestre)

Australia IPC Interanual (Cuarto trimestre)A:--

P: --

A: --

Australia IPC Intertrimestral (Cuarto trimestre)

Australia IPC Intertrimestral (Cuarto trimestre)A:--

P: --

A: --

Alemania Ïndice de confianza del consumir GfK (SA) (Febrero)

Alemania Ïndice de confianza del consumir GfK (SA) (Febrero)--

P: --

A: --

Alemania Tasa promedio de la subasta Bund a 10 años

Alemania Tasa promedio de la subasta Bund a 10 años--

P: --

A: --

India Índice de producción industrial interanual (Diciembre)

India Índice de producción industrial interanual (Diciembre)--

P: --

A: --

India Producción manufacturera intermensual (Diciembre)

India Producción manufacturera intermensual (Diciembre)--

P: --

A: --

Estados Unidos Índice de actividad de solicitudes hipotecarias de la MBA MDT

Estados Unidos Índice de actividad de solicitudes hipotecarias de la MBA MDT--

P: --

A: --

Canada Tipo objetivo a un día

Canada Tipo objetivo a un día--

P: --

A: --

Informe de política monetaria del BOC

Informe de política monetaria del BOC Estados Unidos Variación semanal de las existencias de crudo de la EIA en Cushing, Oklahoma

Estados Unidos Variación semanal de las existencias de crudo de la EIA en Cushing, Oklahoma--

P: --

A: --

Estados Unidos Variación semanal de las existencias de crudo de la EIA en Cushing, Oklahoma

Estados Unidos Variación semanal de las existencias de crudo de la EIA en Cushing, Oklahoma--

P: --

A: --

Estados Unidos Proyección de la demanda semanal de crudo de la EIA en función de la producción

Estados Unidos Proyección de la demanda semanal de crudo de la EIA en función de la producción--

P: --

A: --

Estados Unidos Cambios en las importaciones semanales de crudo de la EIA

Estados Unidos Cambios en las importaciones semanales de crudo de la EIA--

P: --

A: --

Estados Unidos Variación semanal de las existencias de gasóleo de calefacción de la EIA

Estados Unidos Variación semanal de las existencias de gasóleo de calefacción de la EIA--

P: --

A: --

Estados Unidos Variación semanal de las existencias de gasolina de la EIA

Estados Unidos Variación semanal de las existencias de gasolina de la EIA--

P: --

A: --

Conferencia de prensa del BOC

Conferencia de prensa del BOC Rusia IPP Intermensual (Diciembre)

Rusia IPP Intermensual (Diciembre)--

P: --

A: --

Rusia IPP interanual (Diciembre)

Rusia IPP interanual (Diciembre)--

P: --

A: --

Estados Unidos Tipo mínimo de tipos del FOMC (tipo de repo inverso a un día)

Estados Unidos Tipo mínimo de tipos del FOMC (tipo de repo inverso a un día)--

P: --

A: --

Estados Unidos Tasa efectiva de exceso de reservas

Estados Unidos Tasa efectiva de exceso de reservas--

P: --

A: --

Estados Unidos Objetivo del tipo de los fondos federales

Estados Unidos Objetivo del tipo de los fondos federales--

P: --

A: --

Estados Unidos Límite de tipos del FOMC (índice de exceso de reservas)

Estados Unidos Límite de tipos del FOMC (índice de exceso de reservas)--

P: --

A: --

Declaración del FOMC

Declaración del FOMC Conferencia de prensa del FOMC

Conferencia de prensa del FOMC Brasil Tipo de interes Selic

Brasil Tipo de interes Selic--

P: --

A: --

Australia Índice de precios de importación interanual (Cuarto trimestre)

Australia Índice de precios de importación interanual (Cuarto trimestre)--

P: --

A: --

Japón Ïndice de confianza del consumo domestico (Enero)

Japón Ïndice de confianza del consumo domestico (Enero)--

P: --

A: --

Turquia Índice de Confianza Económica (Enero)

Turquia Índice de Confianza Económica (Enero)--

P: --

A: --

Zona Euro Oferta monetaria M3(SA) (Diciembre)

Zona Euro Oferta monetaria M3(SA) (Diciembre)--

P: --

A: --

Zona Euro Crédito al sector privado Interanual (Diciembre)

Zona Euro Crédito al sector privado Interanual (Diciembre)--

P: --

A: --

Zona Euro Crecimiento anual del dinero M3 (Diciembre)

Zona Euro Crecimiento anual del dinero M3 (Diciembre)--

P: --

A: --

Zona Euro Oferta monetaria M3 a 3 meses Interanual (Diciembre)

Zona Euro Oferta monetaria M3 a 3 meses Interanual (Diciembre)--

P: --

A: --

Sudáfrica IPP interanual (Diciembre)

Sudáfrica IPP interanual (Diciembre)--

P: --

A: --

Sin datos que coincidan

Gráficos Gratis para siempre

Charlar P&R con expertos Filtros Calendario económico Datos HerramientaMembresía CaracterísticasTendencias del mercado

Indicadores populares

Últimas perspecivas

Últimas perspecivas

Temas en Tendencia

Columnistas Principales

Última actualización

Etiqueta blanca

API de datos

Complementos web

Programa de afiliados

Ver todo

Sin datos

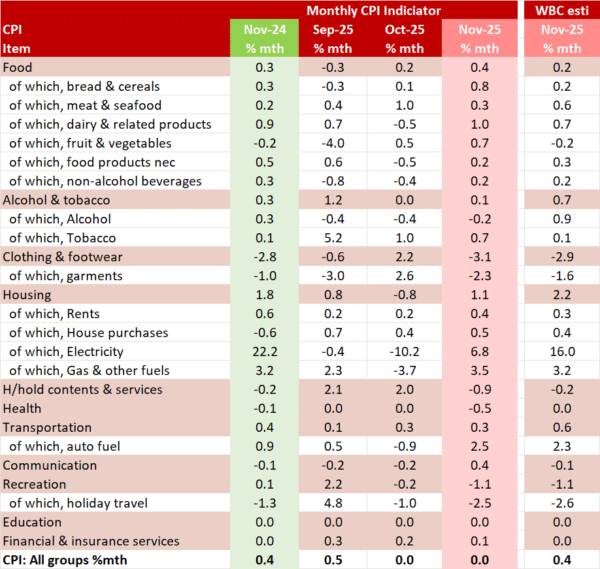

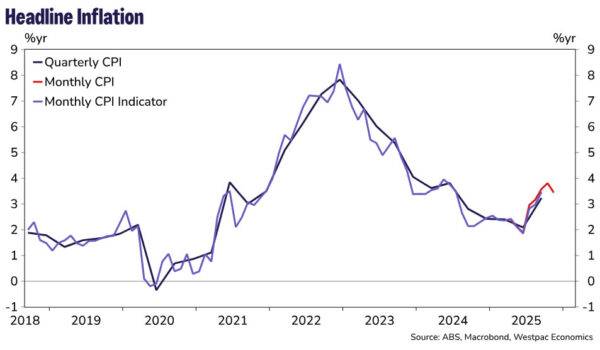

El nuevo IPC mensual completo resultó más débil de lo que pensábamos, lo que presenta un riesgo a la baja para nuestras estimaciones del trimestre de diciembre.

El nuevo IPC mensual completo resultó más débil de lo que pensábamos, lo que presenta un riesgo a la baja para nuestras estimaciones del trimestre de diciembre.

El nuevo IPC Mensual Completo aumentó un 3,4 % en el año hasta noviembre, una cifra inferior a la estimación de Westpac de un 3,8 % interanual y a la del mercado de un 3,6 % interanual. A primera vista, esto sugiere un riesgo a la baja para nuestras estimaciones del trimestre de diciembre de un 0,8 % trimestral para la Media Recortada (TM) y un 0,6 % para el IPC. Sin embargo, aún necesitamos una revisión completa de los datos mensuales para confirmarlo.

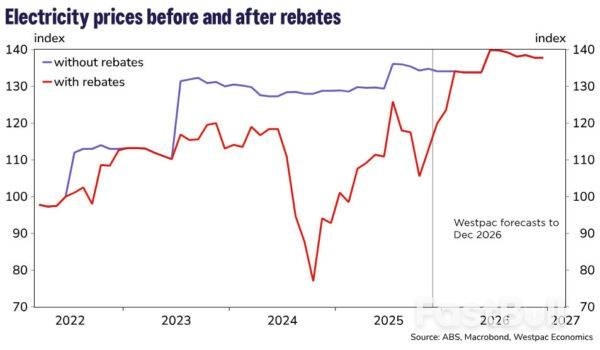

La cifra principal de noviembre se mantuvo estable en el mes, más suave que la proyección cercana publicada por Westpac de 0,4% debido a un aumento menor al esperado en electricidad (6,8% frente a 16,0% estimado), una caída mayor a la esperada en servicios de contenido del hogar (-0,9% frente a -0,2% estimado), calzado de vestir (-3,1% frente a -2,9% estimado) y salud (-0,5% frente a 0,0% esperado), un aumento menor al esperado en transporte (0,3% frente a 0,6% previsto) que se compensará parcialmente con mayores ganancias en alimentos (0,4% frente a 0,2% estimado), alquileres (0,4% frente a 0,3% estimado), viviendas (0,5% frente a 0,4% estimado) y comunicación (0,4% frente a -0,1% estimado).

Como viene siendo habitual desde hace tiempo, los descuentos energéticos siguen teniendo un impacto significativo en las estimaciones de la inflación de precios al consumidor. Los costes de la electricidad aumentaron un 19,7 % en el año hasta noviembre, controlados por los hogares que utilizan el descuento de electricidad del Gobierno del Estado de Queensland. Esto representa una moderación con respecto al ritmo del 37,1 % anual registrado en octubre de 2025, lo que refleja, como señaló la Oficina de Estadísticas de Australia (ABS), que más hogares recibieron pagos de recuperación del descuento del Fondo de Alivio para la Factura de Energía de la Commonwealth (EBRF) en 2024 en comparación con 2025.

La Oficina de Estadísticas de Australia (ABS) estima que, excluyendo el impacto de los descuentos en la electricidad de los gobiernos estatal y de la Commonwealth durante el último año, los precios de la electricidad aumentaron un 4,6 % en el año hasta noviembre, en comparación con un aumento del 5,0 % en el año hasta octubre. Esto refleja las revisiones anuales de precios realizadas por las empresas de energía en julio de 2025.

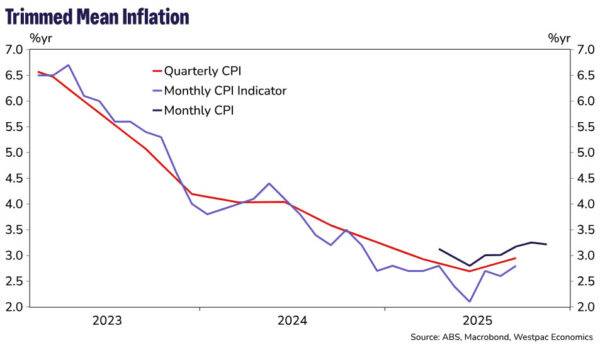

Se informó que el indicador TM aumentó un 3,2 % en el año hasta noviembre, una ligera moderación con respecto al 3,3 % anual de octubre. Debido a su corta trayectoria, el ritmo anual de la inflación mensual de TM solo puede calcularse retrospectivamente hasta abril de 2025. Antes de esa fecha, la Oficina de Estadísticas de Australia (ABS) indicó que las fluctuaciones anuales se calculan comparando cada trimestre con el mismo trimestre del año anterior.

El TM subió un 0,3% en el mes de noviembre, el mismo aumento mensual que ha visto durante los cuatro meses anteriores y menor que el aumento del 0,5% mensual en julio, pero más fuerte que las cifras del 0,2% mensual de marzo a junio.

Si bien observamos que el ritmo anual actual del IPC mensual, en 3.2% anual, coincide con nuestra estimación actual del IPC del trimestre de diciembre de 3.2% anual, sabemos que el RBA, al menos a corto plazo, seguirá centrándose en el IPC trimestral, en lugar del IPC mensual. Esto se debe a que la Oficina de Estadísticas de Australia (ABS) no tiene suficiente historial para completar un proceso completo de ajuste estacional para todos los componentes del IPC mensual. La ABS también ha señalado que tomará al menos 18 meses recopilar esos datos, por lo que es probable que pase un año y medio antes de que podamos hacer una evaluación más detallada de la inflación subyacente directamente a través del IPC mensual. Como tal, anticipamos que el RBA utilizará la impresión de diciembre para guiar su decisión. Nuestra expectativa es que la Política Monetaria se mantendrá cautelosa y hará una pausa en su próxima reunión en febrero y permanecerá en espera por el resto del año.

Como hemos señalado, consulte nuestra vista previa del IPC de noviembre , si bien algunas series tuvieron un historial mensual más largo proveniente del indicador de IPC mensual publicado anteriormente y la ABS puede potencialmente usar un análisis estacional histórico, advertimos que algunos de los nuevos conjuntos de datos tienen un historial diferente a los datos anteriores y, como tal, esperamos que lleve algún tiempo comprender el comportamiento estacional de los nuevos datos.

En EE. UU., se publicarán el índice ISM de Servicios y el informe de empleo del sector privado de ADP correspondiente a diciembre, así como el informe JOLT de noviembre. Las estimaciones semanales de empleo de ADP indicaron una mejora en el impulso del crecimiento del empleo hacia finales de noviembre y principios de diciembre.

En la eurozona, prevemos que la inflación medida por el IAPC disminuya al 1,9 % interanual en diciembre, desde el 2,1 % interanual de noviembre, con el riesgo de que se redondee a la baja al 1,8 % interanual. Prevemos una inflación subyacente del 2,3 % interanual. Por lo tanto, la inflación de diciembre debería considerarse una sorpresa moderada, aunque la rigidez de la inflación en el sector servicios limita en cierta medida su interpretación moderada.

En Suecia, hoy se publica el PMI de servicios de diciembre. El resultado del PMI de servicios de noviembre para Suecia fue el más alto desde el verano de 2022 y significativamente mejor que los resultados de Europa y EE. UU. Dado que hemos observado una disminución en la mayoría de los países en el resultado de diciembre, no sería sorprendente que también observemos cierta corrección en la publicación de diciembre de hoy para Suecia.

¿Qué pasó durante la noche?

China impuso una prohibición a la exportación de productos de doble uso a Japón para uso militar, lo que intensificó la disputa diplomática por las recientes declaraciones del primer ministro japonés, Takaichi, sobre Taiwán. Japón ha calificado la medida de "absolutamente inaceptable", ya que la prohibición incluye elementos de tierras raras esenciales para la fabricación. Según informes, Pekín está considerando restricciones más amplias a las tierras raras, lo que podría afectar significativamente la economía japonesa y a industrias clave como la automotriz. La reacción del mercado ha sido moderada hasta el momento, aunque las acciones japonesas cayeron el miércoles, impulsadas por la caída de las acciones mineras.

Anoche, el presidente estadounidense Trump reavivó su ambición de adquirir Groenlandia, citando las prioridades de seguridad nacional en la región ártica y los recursos minerales sin explotar de la isla. Si bien la Casa Blanca declaró que se está discutiendo la compra de Groenlandia, también declaró explícitamente que una acción militar para adquirirla es una opción. Dicho esto, el WSJ también informó que el secretario de Estado, Marco Rubio, minimizó las amenazas como una táctica de negociación en una reciente sesión informativa interna. Los líderes europeos y los legisladores estadounidenses han expresado una firme oposición, enfatizando el respeto a la soberanía de Dinamarca y sus obligaciones con la OTAN, pero la administración insiste en que el objetivo "no desaparecerá".

¿Qué pasó ayer?

En Alemania, la inflación de diciembre fue más débil de lo esperado: la inflación del IAPC cayó al 2,0 % interanual (cons: 2,2 %, anterior: 2,6 %) y la inflación del IPC descendió al 1,8 % interanual (cons: 2,1 % interanual, anterior: 2,3 % interanual). La sorpresa se debió a las fuertes caídas de los precios de los bienes y los alimentos, mientras que los precios de la energía cayeron como se preveía. Sin embargo, la inflación de los servicios se mantuvo muy estable en el 3,5 % interanual, lo que limitó la interpretación moderada de las cifras generales más débiles.

En Francia, la inflación medida por el IAPC cayó al 0,7 % interanual en diciembre desde el 0,8 % interanual de noviembre, tal como se esperaba. Esta disminución se debió a la bajada de los precios de la energía, mientras que la inflación de los alimentos aumentó y la de los servicios se mantuvo estable en el 2,2 % interanual. Estos datos indican una inflación general en la zona euro inferior a la prevista inicialmente, que ahora esperamos que descienda al 1,9 % interanual.

En EE. UU., el gobernador de la Reserva Federal, Stephen Miran, abogó por recortes drásticos de las tasas de interés en 2026, solicitando reducciones de más de 100 puntos básicos para impulsar el crecimiento económico. Miran afirmó que la política monetaria sigue siendo excesivamente restrictiva a pesar de que la inflación se acerca al objetivo del 2% de la Fed y advirtió que no reducir las tasas podría frenar las sólidas expectativas de crecimiento para el año. Su mandato como gobernador de la Fed finaliza el 31 de enero, y se desempeña en la Fed mientras disfruta de una excedencia de su cargo como asesor económico principal del presidente Trump.

En geopolítica, la líder opositora venezolana, María Corina Machado, elogió al presidente estadounidense Trump por la captura de Nicolás Maduro y expresó su confianza en que su movimiento ganaría unas elecciones libres. Machado escapó de Venezuela en octubre, recibió el Premio Nobel de la Paz y ahora promete regresar lo antes posible. Sin embargo, Trump parece estar trabajando con la presidenta interina Delcy Rodríguez, aliada de Maduro, para estabilizar Venezuela antes de las elecciones, lo que decepcionó a la oposición. La reacción internacional contra la intervención estadounidense continúa, con preocupación por el precedente que sienta para las normas globales. Anoche, Trump anunció planes para refinar y vender hasta 50 millones de barriles de petróleo venezolano sancionado, cuyos ingresos serían controlados por el gobierno estadounidense para supuestamente beneficiar tanto a venezolanos como a estadounidenses.

En la eurozona, el PMI final de servicios de diciembre se revisó ligeramente a la baja, hasta 52,4 desde la estimación preliminar de 52,6, mientras que el PMI compuesto bajó a 51,5 desde 51,9 debido a la revisión a la baja del dato manufacturero. A pesar de las revisiones a la baja, la economía de la eurozona cerró el año con resultados positivos, con un PMI compuesto promedio del cuarto trimestre significativamente superior al del tercer trimestre, lo que indica un crecimiento decente y respalda la evaluación del BCE de que la economía se encuentra en una "buena situación".

En Noruega, los precios de la vivienda (SA) se mantuvieron sin cambios en diciembre, por debajo de la estimación de la TPM de diciembre del Banco de Noruega de +0,8%. Si bien es poco probable que esto afecte a la política monetaria a corto plazo, los datos podrían respaldar las expectativas de tasas de interés más bajas en el mercado.

Renta variable: La renta variable mundial prolongó sus ganancias ayer, marcando la tercera jornada consecutiva positiva en lo que va de 2026. En Europa, el avance se debió a una estrategia defensiva, con el sector salud destacando. Los precios del petróleo revirtieron su tendencia a la baja tras un breve repunte, lo que lastró a las acciones energéticas, que tuvieron un rendimiento inferior durante la jornada.

Más importante aún, los tres primeros días de negociación del año se han caracterizado por una mayor expansión del repunte de la renta variable. El rendimiento se ha alejado de algunos de los sectores ganadores del año pasado (entre ellos, el tecnológico) y se ha orientado hacia sectores cíclicos profundos más clásicos. Asimismo, las empresas de pequeña capitalización han superado a las de gran capitalización durante tres días consecutivos, lo que refuerza el mensaje de una mayor participación. Poniendo esto en perspectiva: desde nuestro último cambio de estrategia a mediados de diciembre, el sector de materiales ha subido un 8,2%, mientras que el tecnológico global ha bajado un 1,7%.

Parte de esto refleja la excepcional fortaleza de los metales industriales y preciosos, pero la conclusión general sigue siendo clara. Las acciones globales subieron un 2,2% durante el mismo período, a pesar del bajo rendimiento de la tecnología. En otras palabras, ¡la renta variable puede subir incluso cuando la tecnología no lidera! Ayer en EE. UU., el Dow Jones subió un 1,0%, el SP 500 un 0,6%, el Nasdaq un 0,7% y el Russell 2000 un 1,4%. Esta mañana, los mercados asiáticos presentan resultados mixtos, y los futuros tanto en Europa como en EE. UU. apuntan a una apertura más cautelosa.

Finanzas y divisas: El dólar estadounidense superó ayer a la mayoría de las demás divisas del G10, seguido de cerca por los escandinavos en otra jornada marcada por un sentimiento positivo en el mercado bursátil. El mercado de bonos se mantuvo estable en general, con los rendimientos estadounidenses subiendo ligeramente y los europeos bajando. El mercado de la corona danesa se vio sometido a presión. La causa fue una subida del EUR/DKK cercana a los niveles previos de intervención cambiaria de los bancos centrales, lo que provocó una ampliación del diferencial entre los bonos gubernamentales daneses y alemanes.

El año puede haber comenzado con tensiones comerciales persistentes y nuevas incertidumbres geopolíticas, dudas sobre la legitimidad de las acciones de Trump —tanto en el ámbito comercial como geopolítico— y persistentes dudas sobre las valoraciones de la IA, pero nada de esto ha sido suficiente para impedir que los alcistas avancen hacia nuevos récords. El SP 500 registró su primer máximo histórico del año —probablemente el primero de una larga serie—, el Dow Jones marcó su segundo máximo histórico y el Nasdaq avanzó casi un 1% tras caer por debajo de su media móvil de 50 días hace unas sesiones.

Tras la operación venezolana, la reacción del mercado ha sido en gran medida moderada, e incluso positiva para algunos sectores, como el petróleo, las acciones de defensa, los metales de tierras raras (ante posibles riesgos de represalias de China), el bitcoin (en medio de especulaciones sobre una reserva fantasma de más de 600.000 BTC que se cree que Venezuela posee) y los metales preciosos. Cabe destacar que los flujos hacia estos últimos parecen ir más allá de la mera demanda de activos refugio, ya que los inversores mostraron poca preocupación por la captura de Maduro.

¿Qué sigue? Si bien el riesgo venezolano inmediato puede haber quedado atrás, el mensaje es claro: es poco probable que Estados Unidos se detenga aquí. Las relaciones con la OTAN y Europa ya están tensas por Groenlandia, lo que refuerza los argumentos para mantener, e incluso aumentar, la exposición a las acciones de defensa. El ETF STOXX Europe Aerospace Defense comenzó el año con un aumento del 7%, y es probable que se avecine un mayor potencial alcista.

Los metales, tanto preciosos como industriales, también siguen siendo el centro de atención. La plata está experimentando grandes fluctuaciones en torno a los 80 dólares, con un repunte exacerbado por la decisión de China de restringir las exportaciones de plata, de forma similar a lo que ocurre con las tierras raras. Esta política entró en vigor el 1 de enero. A partir de ahora, cada envío de plata requiere la aprobación del gobierno, y solo las grandes empresas aprobadas por el estado que cumplan con altos umbrales de producción y cumplimiento podrán exportar. Las estimaciones sugieren que esto podría reducir a la mitad la capacidad exportadora de China, eliminando entre 4.500 y 5.000 toneladas del suministro mundial anual, una cantidad significativa dados los persistentes déficits de suministro. Dado que la plata refinada china representa una gran parte del suministro comercializable a nivel mundial, estas restricciones restringen el flujo de suministro global y amplifican la volatilidad. Por lo tanto, el mercado de la plata se enfrenta a una restricción estructural de la oferta, que, en teoría, debería seguir apoyando los precios.

El cobre también alcanzó un máximo histórico en Comex el martes, impulsado por un shock de oferta diferente. La prisa por enviar cobre a EE. UU. ante posibles aranceles está agotando la oferta en otras partes del mundo, dejando un vacío en el mercado global y elevando los precios, lo que se suma a un contexto ya de por sí positivo de fuerte demanda y un crecimiento limitado de la oferta. El cobre también sigue siendo una de las operaciones más atractivas en este momento y aún tiene margen para extender sus ganancias. En ambos casos, la debilidad del dólar estadounidense está brindando un apoyo adicional a los alcistas.

El principal riesgo aquí es que una vez que la aplicación anticipada de aranceles desaparezca, parte de esa dislocación de la oferta podría revertirse, o que un fuerte repunte del dólar estadounidense podría quitarle algo de presión a la medida.

En cuanto al dólar estadounidense, este revirtió las pérdidas sufridas ayer en Asia y cerró la sesión con una tendencia alcista. Esta mañana ha vuelto a bajar en Asia, lo que pone de manifiesto la falta de consenso direccional entre el horario comercial de Oriente y Occidente. Ante la ausencia de un catalizador macroeconómico importante, parte del movimiento de ayer probablemente reflejó una inflación y unos datos del PMI más débiles de lo esperado. El Banco Central Europeo (BCE) parece haber recuperado el control de la inflación, y se espera que el IPC agregado se haya desacelerado a alrededor del 2 % en diciembre (los datos finales se publicarán esta mañana). A partir de aquí, cualquier desaceleración adicional del crecimiento económico podría reavivar la necesidad de apoyo adicional, y la disminución de las presiones sobre los precios daría al BCE más margen de maniobra. Esta dinámica impulsó al EUR/USD por debajo del nivel de 1,17 ayer, donde el par se está consolidando actualmente.

En Australia, la inflación también cayó a un mínimo de tres meses, pero aun así el par AUDUSD sigue subiendo, apoyado por precios firmes de los metales y la energía que siguen atrayendo entradas de capital.

Por otra parte, el apetito tecnológico es menor en Asia esta mañana. Los fabricantes de chips de memoria retroceden tras las fuertes ganancias de las primeras sesiones del año, el Kospi coreano cede sus avances iniciales y SoftBank cae alrededor de un 1,5 %. Este movimiento se produce tras el fracaso de Nvidia en reavivar el entusiasmo de los inversores en el CES, a pesar de que su director ejecutivo, Jensen Huang, anunció que sus chips Rubin están a punto de ser enviados, el director financiero mejoró sus optimistas perspectivas de ingresos gracias a la fuerte demanda y la compañía presentó su plataforma Alpamayo, una apuesta por la IA física que abre nuevas vías de ingresos. Lamentablemente, los inversores siguen centrados en las valoraciones exageradas, el alto apalancamiento y la naturaleza circular de los acuerdos relacionados con la IA. xAI acaba de cerrar una ronda de financiación de 20 000 millones de dólares, con Nvidia entre sus inversores.

Cada vez parece más que las buenas noticias ya no generan la misma euforia de los últimos tres años. El repunte tecnológico muestra signos de agotamiento, lo que favorece las operaciones de rotación, una tendencia que se ve reforzada por los titulares geopolíticos. Los índices europeos y británicos, con un bajo componente tecnológico, han comenzado el año superando a sus homólogos estadounidenses, con un fuerte componente tecnológico, con margen para seguir recuperando terreno dadas las menores valoraciones y su mayor exposición cíclica.

En perspectiva, el contexto macroeconómico sigue siendo favorable para la renta variable (en particular, la cíclica). Se espera que la Reserva Federal (Fed) recorte los tipos de interés varias veces este año, mientras que la caída de la inflación en otros mercados continúa fortaleciendo la postura de los bancos centrales más moderados a nivel mundial.

Esta semana, EE. UU. publicará sus últimos datos de empleo. Se espera que el informe ADP de hoy muestre menos de 50.000 nuevos empleos el mes pasado. El debilitamiento del mercado laboral ha sido un factor clave que ha impulsado a la Fed a ignorar los riesgos inflacionarios y a centrarse en el empleo. El rendimiento de los bonos estadounidenses a 2 años se mantiene por debajo del 3,50%, y los futuros de los fondos federales actualmente estiman una probabilidad de aproximadamente el 50% de un recorte de tipos en marzo.

Una mayor debilidad en los datos laborales reforzaría esta narrativa y apoyaría las expectativas de recortes de tasas, mientras que cifras más fuertes que lo esperado podrían reanimar rápidamente a los halcones.

Pero, pero, pero… Cabe destacar que el componente inflacionario de los datos estadounidenses sigue siendo difuso, ya que las publicaciones recientes se vieron distorsionadas por problemas estadísticos y no ofrecieron una señal clara sobre la dinámica subyacente de los precios. El hecho de que la inflación esté disminuyendo en otras regiones ha dado a los inversores cierta seguridad de que las presiones inflacionarias en EE. UU. probablemente también estén bajo control, lo que permite a la Fed centrarse en el empleo. Sin embargo, si la inflación se acelera inesperadamente, las expectativas de recortes de tasas podrían reajustarse rápidamente.

Una enorme venta en bloque en el mercado de futuros de fondos federales ofreció ayer algo de entretenimiento durante una sesión bursátil por lo demás tranquila. La apuesta única, de un tamaño récord de 200.000 dólares, podría resultar beneficiosa si el mercado descarta las probabilidades restantes —actualmente en torno al 17%— de un recorte de tipos de la Fed en la reunión de política monetaria del 28 de enero. Por lo tanto, no es casualidad que la apuesta se realizara ayer, antes de la publicación de datos económicos clave de EE. UU. como información final para dicha reunión.

Esto comienza hoy con las vacantes de JOLTS (noviembre), el informe de empleo de ADP (diciembre) y el ISM de servicios (diciembre), y termina con las nóminas de diciembre el viernes. La creación de empleos de ADP se estima en 50.000, recuperándose de la inesperada caída de 32.000 de noviembre, mientras que el ISM de servicios debería mantenerse estable en torno a 52,2. Tras tres recortes consecutivos de tipos de la Fed (septiembre-octubre-diciembre), en nuestra opinión, los mercados asumen correctamente una ruptura en el ciclo de normalización. Creemos que se necesitarán grandes sorpresas a la baja en los datos de hoy y, en última instancia, en las nóminas del viernes para que los mercados cambien su perspectiva actual.

Sin embargo, el momento en que el mercado reanudará los recortes de tipos, ahora mismo en junio, podría cambiar, incluso con datos menos claros. En cualquier caso, no esperamos que se produzcan rupturas técnicas en los rendimientos estadounidenses ni en el dólar hoy. El vencimiento a 2 años se ve respaldado por el mínimo de octubre de 2025 del 3,37 %. El vencimiento a 10 años se encuentra en dificultades cerca de la primera resistencia, en torno al 4,2 %. El EUR/USD cotiza actualmente en el rango de 1,14-1,19, vigente desde el verano pasado. El DXY mantiene una posición similar en el rango de 96-100.

Los movimientos en otros segmentos del mercado financiero mostraron ganancias moderadas para los bonos alemanes. Los rendimientos bajaron ligeramente alrededor de 3 puntos básicos, impulsados por las cifras de inflación regional y por la proximidad de las zonas de resistencia (por ejemplo, el 2,9 % en el bono a 10 años), que también respaldaron cierta actividad de retorno. Estos datos apuntaron a una sorpresa a la baja en la inflación nacional, que finalmente se situó en el 0,2 % intermensual y el 2 %, por debajo de los niveles del 0,4 % y el 2,2 %.

Junto con una ligera desviacion francesa (0,1% m/m vs 0,2%, 0,7% a/a como se esperaba), plantean algunos riesgos menores a la baja para la publicacion europea de hoy. El liston está fijado en 0,2% m/m y 2% a/a. Incluso si eso ocurriera, no hay razón para que el BCE actúe. Las futuras publicaciones del IPC probablemente verán la inflación cayendo por debajo del objetivo del 2% debido a los efectos de base (energéticos). Pero los responsables políticos en los últimos meses advirtieron repetidamente que el BCE debe mirar a traves de desviaciones pequeñas y temporales del objetivo. La oferta de hoy consiste en el segundo grifo de Alemania esta semana (a 10 años) junto con el lanzamiento por parte de Bélgica de un nuevo acuerdo de referencia sindicado a 10 años. Los mercados bursátiles después de un fuerte comienzo de 2026 parecen estar tomando un respiro hoy. Las acciones japonesas esta mañana rindieron por debajo después de que China impusiera controles de exportación debido a una disputa sobre los comentarios de Taiwán del primer ministro japonés Takaichi (ver abajo).

El crecimiento general de los precios australianos se mantuvo sin cambios en noviembre (0% intermensual), con la cifra anual cayendo algo más de lo esperado, del 3,8% interanual al 3,4% interanual (frente al consenso del 3,6%). El mayor contribuyente a la inflación anual en noviembre fue la vivienda, con un aumento del 5,2%. A esto le siguieron los alimentos y las bebidas no alcohólicas, con un aumento del 3,3%, y el transporte, que subió un 2,7%. La inflación media recortada, que ignora las oscilaciones de precios más volátiles y es la medida preferida del banco central para la inflación subyacente, mostró que los precios aumentaron un 0,3% intermensual y un 3,2% interanual (desde el 3,3%). La inflación anual de los bienes se desaceleró del 3,8% interanual al 3,3% interanual principalmente debido a los precios de la electricidad (19,7% interanual desde el +37,1% interanual). La inflación de los servicios se desaceleró del 3,9% interanual al 3,6% interanual debido a los viajes nacionales por vacaciones. La menor inflación de hoy no altera la opinión del mercado de que el RBA elevará su tasa de interés oficial para la reunión de política monetaria de mayo. El dólar australiano extiende su buena racha (impulsada por las materias primas) frente al dólar estadounidense, con el AUD/USD superando los 0,6750 por primera vez desde octubre de 2024.

El Ministerio de Asuntos Exteriores japonés reaccionó al anuncio de ayer sobre los controles chinos a las exportaciones de artículos destinados a Japón que podrían tener usos militares. Estimaciones generales sugieren que los artículos de doble uso (militares comerciales) representan más del 40% del total de las importaciones japonesas de bienes procedentes de China. El secretario jefe del Gabinete japonés, Kihara, afirmó que las medidas solo afectan a Japón y se desvían significativamente de la práctica internacional. La tensión entre ambos países se ha intensificado desde finales de noviembre, cuando el primer ministro Takaichi sugirió que Japón podría recurrir a la acción militar si China recurre a la fuerza para intentar apoderarse de Taiwán.

Económico

Opiniones de los comerciantes

Forex

Noticias diarias

Comentarios de los funcionarios

Banco Central

UBS Investment Bank ha emitido un nuevo pronóstico para la rupia india, proyectando que se depreciará hasta 92 por dólar estadounidense para marzo. Esto representa una posible depreciación del 2 % desde su nivel actual cercano a 90 y marca un cambio significativo respecto a la estimación anterior del banco de 87 para noviembre de 2024.

Según UBS, se espera que la estrategia del Banco de la Reserva de la India para reconstruir sus reservas de divisas sea el principal impulsor de esta caída, probablemente eclipsando cualquier sentimiento positivo en torno a un posible acuerdo comercial entre Estados Unidos y la India.

Rohit Arora, jefe de estrategia de tipos de cambio en Asia de UBS, explicó durante una conferencia de prensa el martes que un factor clave que limita la fortaleza de la rupia es la reciente reducción de las reservas de divisas del Banco de la Reserva de la India (RBI). Arora anticipa que el banco central aprovechará cualquier período de estabilidad del mercado para reponer estas reservas, lo que requiere la compra de dólares estadounidenses y, por consiguiente, afecta negativamente a la rupia.

Esta perspectiva se ve reforzada por la importante posición corta en dólares del RBI en el mercado a plazo. Si bien esta estrategia ha aliviado la presión inmediata sobre la moneda, crea una obligación futura para el banco central de comprar dólares, lo que presionará a la baja la rupia en los próximos meses.

La presión sobre la rupia no se limita a la política del banco central. En 2025, la moneda se depreció casi un 5%, en gran medida debido a las importantes salidas de capital de los inversores extranjeros. La persistencia de los aranceles estadounidenses también contribuyó al sentimiento negativo.

Sin embargo, UBS sostiene que el problema central que impulsa estas salidas de capital no es la incertidumbre comercial sino más bien las preocupaciones sobre la trayectoria de crecimiento de la India, agravadas por las valoraciones relativamente caras de las acciones.

La desaceleración del crecimiento nominal afecta la confianza de los inversores

Si bien India ha registrado sólidas cifras de crecimiento del PIB real, una desaceleración del crecimiento nominal ha afectado las expectativas de ganancias corporativas. Esta desconexión ha sido un factor crítico en la venta récord de acciones indias por parte de inversores extranjeros el año pasado, contribuyendo directamente a la sostenida debilidad de la rupia.

Las empresas extranjeras en China se enfrentan a una difícil disyuntiva: transferir tecnología clave a socios locales o arriesgarse a quedar excluidas de la segunda economía más grande del mundo. Este importante dilema es el resultado de las nuevas normas de contratación pública diseñadas para favorecer los productos nacionales, lo que obliga a las empresas internacionales a tomar una decisión crucial sobre su futuro en el mercado.

Pekín exige cada vez más producción nacional tanto en el sector de la contratación pública como en el de la seguridad nacional. Si bien un período de transición de tres a cinco años, bajo las nuevas normas que entraron en vigor el 1 de enero, ofrece cierto margen de maniobra, la dirección a largo plazo es clara.

La estrategia del gobierno ha evolucionado. Alrededor de 2018, las autoridades crearon listas de recomendaciones de productos que excluían a las empresas extranjeras. Tras la oposición de empresas y gobiernos internacionales, estas listas fueron, según se informa, abandonadas, y una propuesta de norma nacional para impresoras que requieren componentes principales fabricados en China se archivó en 2022.

Sin embargo, se ha implementado un nuevo enfoque, liderado por el Centro de Evaluación de Seguridad de Tecnologías de la Información de China (CNITSEC). En diciembre de 2023, el CNITSEC publicó una lista aprobada de CPU y otros componentes de PC para uso gubernamental, y casi todos los productos provienen de empresas chinas. En julio de 2025, el centro anunció que ampliaría sus evaluaciones de seguridad para incluir chips de impresora, lo que indica que los productos nacionales también tendrán prioridad en esta categoría.

La industria de las impresoras es un campo de batalla clave para esta política. Se está desarrollando un movimiento para establecer estándares industriales de seguridad para los dispositivos de "sistema en chip" (SoC) que controlan los periféricos de las impresoras. Si los productos chinos se convierten en el estándar, las empresas extranjeras podrían quedar prácticamente excluidas del mercado gubernamental.

Esto obliga a las empresas internacionales a sopesar dos opciones arriesgadas:

• Transferencia de tecnología: trasladar la producción de componentes centrales a China y compartir propiedad intelectual sensible.

• Retirarse: Distanciarse del masivo mercado chino para proteger su ventaja tecnológica.

"Las empresas extranjeras se ven obligadas a tomar una decisión difícil en lo que respecta a la transferencia de tecnología en China", señaló un funcionario japonés.

La presión no se limita a las impresoras y las computadoras. Existe la preocupación de que este modelo pueda aplicarse a otras industrias con una fuerte presencia de empresas extranjeras, incluidas las japonesas, como el sector médico.

El sector de las tierras raras ofrece un ejemplo de esta estrategia en acción. Según informes, las autoridades chinas están examinando las licencias de exportación empresa por empresa para obligar a la transferencia de tecnologías clave. Esta táctica evoca un incidente de 2010, en el que las interrupciones en las exportaciones de tierras raras a Japón provocaron el traslado de la producción de imanes a China, lo que impulsó el rápido auge de los fabricantes chinos de imanes.

Hoy en día, muchos creen que las restricciones de China a las exportaciones de imanes de tierras raras son una medida calculada para incentivar la transferencia de la producción de motores de alto rendimiento, una industria clave aguas abajo.

Para muchos ejecutivos internacionales, la decisión es fundamental para la supervivencia a largo plazo.

"No debemos cruzar el Rubicón", declaró Hideki Ozawa, vicepresidente ejecutivo de Canon, quien supervisa sus operaciones en China. "Perder nuestra ventaja en tecnologías clave nos impedirá sobrevivir a largo plazo".

Este sentimiento refleja la tensión central que enfrentan las empresas extranjeras. Si bien el atractivo del mercado chino es poderoso, el costo de entrada ahora parece ser la misma tecnología que las hizo competitivas en un principio.

Indonesia planea recuperar millones de hectáreas más de tierra que considera que están siendo utilizadas ilegalmente, intensificando una campaña para reforzar la supervisión de su vasto sector de recursos.

"En 2026, podríamos confiscar otros 4 o 5 millones de hectáreas", declaró el presidente Prabowo Subianto. "Hemos tomado medidas contra cientos de minas ilegales y ahorrado cientos de billones de rupias, pero aún hay muchas fugas".

El gobierno central de la nación del sudeste asiático ya ha confiscado cerca de 4 millones de hectáreas de plantaciones de aceite de palma, concesiones mineras e instalaciones de procesamiento. Muchas de las plantaciones han sido entregadas a PT Agrinas Palma Nusantara, una empresa estatal a la que se le ha encomendado la gestión de las fincas.

Prabowo, quien habló el miércoles en una ceremonia de cosecha de arroz en Karawang, Java Occidental, también pidió a los funcionarios unirse para "combatir la corrupción, erradicar los abusos y hacer cumplir la ley sin ninguna duda".

Etiqueta blanca

API de datos

Complementos web

Creador de carteles

Programa de afiliados

El riesgo de pérdida en el comercio de activos financieros como acciones, divisas, materias primas, futuros, bonos, ETF o criptomonedas puede ser considerable. Puede sufrir una pérdida total de los fondos que deposita con su corredor. Por lo tanto, debe considerar cuidadosamente si dicha negociación es adecuada para usted tomando en cuenta sus circunstancias y recursos financieros.

No se debe considerar invertir sin llevar a cabo, su propia diligencia de manera minuciosa o consultar con sus asesores financieros. Nuestro contenido web puede no ser adecuado para usted, ya que no conocemos su situación financiera ni sus necesidades de inversión. Es posible que nuestra información financiera tenga latencia o contenga inexactitudes, por lo que usted debe ser completamente responsable de cualquiera de sus transacciones y decisiones de inversión. La empresa no se hará responsable de su capital perdido.

Sin obtener el permiso del sitio web, no se le permite copiar los gráficos, textos o marcas comerciales del sitio web. Los derechos de propiedad intelectual sobre los contenidos o datos incorporados a este sitio web pertenecen a sus proveedores y comerciantes de intercambio.

No conectado

Inicia sesión para acceder a más funciones

Iniciar sesión

Registrarse