Cotizaciones

Noticias

Análisis

Usuario

24/7

Calendario económico

Educación

Datos

- Nombres

- Último

- Anterior

Cuentas de Señal para Miembros

Todas las Cuentas de Señal

Todos los Concursos

Un funcionario de Trump le dijo a un grupo de ejecutivos en enero: "No estamos aquí para apoyarlos".

[El “desamericanismo” se extiende a Canadá, los principales fondos de pensiones recurren al yen, el oro y el franco suizo] Dada la continua presión sobre el dólar estadounidense debido a las políticas del presidente estadounidense Trump, uno de los mayores inversores institucionales de Canadá considera el franco suizo, el yen japonés y el oro como posibles alternativas. El 28 de enero, Ontario Investment Management Company (OIC) declaró en su informe anual Worldview que, si bien los rendimientos de los bonos del Tesoro estadounidense aumentaron después de que Trump anunciara aranceles integrales el 2 de abril del año pasado, el dólar siguió cayendo, lo que podría indicar que los inversores ya no lo consideran una moneda de refugio seguro. La empresa gestora de fondos de pensiones también declaró que el reciente desempeño del dólar refuerza el mensaje de que Estados Unidos podría haber dejado de ser un socio estable.

SPDR Gold Trust informa que sus tenencias aumentaron un 0,24%, o 2,58 toneladas, hasta 1.089,96 toneladas al 28 de enero.

Exco Technologies: Se espera que los productos que cumplen con las reglas de origen del T-MEC permanezcan exentos de aranceles a largo plazo.

El miércoles 28 de enero, al cierre de la jornada bursátil en Nueva York, los futuros del S&P 500 subieron un 0,15 %, los del Dow Jones cayeron un 0,04 % y los del Nasdaq 100 subieron un 0,79 %. Los futuros del Russell 2000 cayeron un 0,48 %.

El miércoles 28 de enero, al cierre de la jornada bursátil en Nueva York (05:59 hora de Pekín del jueves), el yuan offshore (CNH) se cotizó a 6,9437 frente al dólar estadounidense, 100 puntos menos que el cierre del martes en Nueva York. Durante la jornada, el yuan offshore cotizó entre 6,9319 y 6,9493, con una tendencia general a la baja. Alcanzó un nuevo mínimo diario a las 03:00, cuando la Reserva Federal anunció que mantendría los tipos de interés sin cambios, antes de recuperarse ligeramente.

[La Knéset israelí aprueba el presupuesto de 2026 en primera lectura] El 28 de enero, la Knéset israelí aprobó el presupuesto nacional de 2026 en primera lectura con 62 votos a favor y 55 en contra. A continuación, se realizarán una segunda y una tercera ronda de votación. Según la ley israelí, el gobierno debe aprobar el presupuesto nacional antes del 31 de marzo; de lo contrario, la Knéset se disolverá automáticamente y se celebrarán elecciones anticipadas aproximadamente 90 días después.

El oro al contado subió más del 4,5%, alcanzando un máximo histórico de más de 5.400 dólares, mientras que los futuros del oro en Nueva York subieron más del 5,8%. El miércoles 28 de enero, el oro al contado subió un 4,53% al cierre de la jornada en Nueva York, alcanzando un máximo histórico de más de 5.415 dólares por onza. Continuó subiendo desde las primeras horas de la jornada asiática hasta las 16:00, hora de Pekín, manteniéndose estable en general entre 5.250 y 5.300 dólares durante el discurso del presidente de la Reserva Federal, Powell, antes de acelerar sus ganancias a partir de las 03:08. Los futuros del oro en Comex subieron un 5,83%, hasta los 5.378,80 dólares por onza, alcanzando un máximo histórico de 5.391,30 dólares a las 05:06 (transacción electrónica), continuando la reciente tendencia de establecer nuevos máximos históricos.

Departamento de Estado de EE. UU.: Se tomaron medidas para imponer otra ronda de restricciones de visas a tres funcionarios haitianos.

Informe de cierre de los Magnificent 7 de EE. UU. | El miércoles 28 de enero, el índice Magnificent 7 subió un 0,22 % hasta los 209,62 puntos, mostrando una reversión general en forma de V, y continuó subiendo tras la publicación de la declaración de política monetaria de la Reserva Federal. El índice tecnológico de megacapitalización subió un 0,04 % hasta los 398,55 puntos. Tras una apertura con gap alcista, cedió continuamente sus ganancias y se situó en negativo en varias ocasiones.

La producción de carbón de Whitehaven en Australia aumenta un 13,5% en el segundo trimestre

Banco Central de Brasil: El entorno global sigue siendo incierto debido a la política económica y las perspectivas económicas en EE. UU., que alteran las condiciones financieras globales.

Banco Central de Brasil: La inflación general y las medidas de inflación subyacente siguieron mejorando, pero se mantuvieron por encima de la meta de inflación.

Banco Central de Brasil: El conjunto de indicadores sigue mostrando, como se esperaba, una senda de moderación en el crecimiento económico, mientras que el mercado laboral aún muestra señales de resiliencia

Banco Central de Brasil: Los riesgos para los escenarios de inflación, tanto al alza como a la baja, siguen siendo mayores de lo habitual

Banco Central de Brasil: El escenario actual sigue marcado por expectativas de inflación desancladas, proyecciones de inflación elevadas, resiliencia de la actividad económica y presiones en el mercado laboral.

Banco Central de Brasil: El Comité continúa monitoreando los impactos del contexto geopolítico en la inflación interna y cómo la evolución de la política fiscal interna impacta la política monetaria y los activos financieros.

Estados Unidos Tasa promedio de la subasta de Notas a 5 años

Estados Unidos Tasa promedio de la subasta de Notas a 5 añosA:--

P: --

A: --

Estados Unidos Existencias semanales de petróleo refinado API

Estados Unidos Existencias semanales de petróleo refinado APIA:--

P: --

A: --

Estados Unidos Existencias semanales de crudo API

Estados Unidos Existencias semanales de crudo APIA:--

P: --

A: --

Estados Unidos Existencias semanales de gasolina API

Estados Unidos Existencias semanales de gasolina APIA:--

P: --

A: --

Estados Unidos Existencias semanales de petróleo API Cushing

Estados Unidos Existencias semanales de petróleo API CushingA:--

P: --

A: --

Australia Media recortada del IPC interanual del RBA (Cuarto trimestre)

Australia Media recortada del IPC interanual del RBA (Cuarto trimestre)A:--

P: --

A: --

Australia IPC Interanual (Cuarto trimestre)

Australia IPC Interanual (Cuarto trimestre)A:--

P: --

A: --

Australia IPC Intertrimestral (Cuarto trimestre)

Australia IPC Intertrimestral (Cuarto trimestre)A:--

P: --

A: --

Alemania Ïndice de confianza del consumir GfK (SA) (Febrero)

Alemania Ïndice de confianza del consumir GfK (SA) (Febrero)A:--

P: --

A: --

Alemania Tasa promedio de la subasta Bund a 10 años

Alemania Tasa promedio de la subasta Bund a 10 añosA:--

P: --

A: --

India Índice de producción industrial interanual (Diciembre)

India Índice de producción industrial interanual (Diciembre)A:--

P: --

A: --

India Producción manufacturera intermensual (Diciembre)

India Producción manufacturera intermensual (Diciembre)A:--

P: --

A: --

Estados Unidos Índice de actividad de solicitudes hipotecarias de la MBA MDT

Estados Unidos Índice de actividad de solicitudes hipotecarias de la MBA MDTA:--

P: --

A: --

Canada Tipo objetivo a un día

Canada Tipo objetivo a un díaA:--

P: --

A: --

Informe de política monetaria del BOC

Informe de política monetaria del BOC Estados Unidos Variación semanal de las existencias de crudo de la EIA en Cushing, Oklahoma

Estados Unidos Variación semanal de las existencias de crudo de la EIA en Cushing, OklahomaA:--

P: --

A: --

Estados Unidos Variación semanal de las existencias de crudo de la EIA en Cushing, Oklahoma

Estados Unidos Variación semanal de las existencias de crudo de la EIA en Cushing, OklahomaA:--

P: --

A: --

Estados Unidos Proyección de la demanda semanal de crudo de la EIA en función de la producción

Estados Unidos Proyección de la demanda semanal de crudo de la EIA en función de la producciónA:--

P: --

A: --

Estados Unidos Cambios en las importaciones semanales de crudo de la EIA

Estados Unidos Cambios en las importaciones semanales de crudo de la EIAA:--

P: --

A: --

Estados Unidos Variación semanal de las existencias de gasóleo de calefacción de la EIA

Estados Unidos Variación semanal de las existencias de gasóleo de calefacción de la EIAA:--

P: --

A: --

Estados Unidos Variación semanal de las existencias de gasolina de la EIA

Estados Unidos Variación semanal de las existencias de gasolina de la EIAA:--

P: --

A: --

Conferencia de prensa del BOC

Conferencia de prensa del BOC Rusia IPP Intermensual (Diciembre)

Rusia IPP Intermensual (Diciembre)A:--

P: --

A: --

Rusia IPP interanual (Diciembre)

Rusia IPP interanual (Diciembre)A:--

P: --

A: --

Estados Unidos Tasa efectiva de exceso de reservas

Estados Unidos Tasa efectiva de exceso de reservasA:--

P: --

A: --

Estados Unidos Tipo mínimo de tipos del FOMC (tipo de repo inverso a un día)

Estados Unidos Tipo mínimo de tipos del FOMC (tipo de repo inverso a un día)A:--

P: --

A: --

Estados Unidos Objetivo del tipo de los fondos federales

Estados Unidos Objetivo del tipo de los fondos federalesA:--

P: --

A: --

Estados Unidos Límite de tipos del FOMC (índice de exceso de reservas)

Estados Unidos Límite de tipos del FOMC (índice de exceso de reservas)A:--

P: --

A: --

Declaración del FOMC

Declaración del FOMC Conferencia de prensa del FOMC

Conferencia de prensa del FOMC Brasil Tipo de interes Selic

Brasil Tipo de interes SelicA:--

P: --

A: --

Australia Índice de precios de importación interanual (Cuarto trimestre)

Australia Índice de precios de importación interanual (Cuarto trimestre)--

P: --

A: --

Japón Ïndice de confianza del consumo domestico (Enero)

Japón Ïndice de confianza del consumo domestico (Enero)--

P: --

A: --

Turquia Índice de Confianza Económica (Enero)

Turquia Índice de Confianza Económica (Enero)--

P: --

A: --

Zona Euro Oferta monetaria M3(SA) (Diciembre)

Zona Euro Oferta monetaria M3(SA) (Diciembre)--

P: --

A: --

Zona Euro Crédito al sector privado Interanual (Diciembre)

Zona Euro Crédito al sector privado Interanual (Diciembre)--

P: --

A: --

Zona Euro Crecimiento anual del dinero M3 (Diciembre)

Zona Euro Crecimiento anual del dinero M3 (Diciembre)--

P: --

A: --

Zona Euro Oferta monetaria M3 a 3 meses Interanual (Diciembre)

Zona Euro Oferta monetaria M3 a 3 meses Interanual (Diciembre)--

P: --

A: --

Sudáfrica IPP interanual (Diciembre)

Sudáfrica IPP interanual (Diciembre)--

P: --

A: --

Zona Euro Índice de Confianza del Consumidor Final (Enero)

Zona Euro Índice de Confianza del Consumidor Final (Enero)--

P: --

A: --

Zona Euro Expectativas de precios de venta (Enero)

Zona Euro Expectativas de precios de venta (Enero)--

P: --

A: --

Zona Euro Índice de clima industrial (Enero)

Zona Euro Índice de clima industrial (Enero)--

P: --

A: --

Zona Euro Índice de Prosperidad del Sector Servicios (Enero)

Zona Euro Índice de Prosperidad del Sector Servicios (Enero)--

P: --

A: --

Zona Euro Índice de Confianza Económica (Enero)

Zona Euro Índice de Confianza Económica (Enero)--

P: --

A: --

Zona Euro Expectativas de inflación al consumidor (Enero)

Zona Euro Expectativas de inflación al consumidor (Enero)--

P: --

A: --

Italia Tasa promedio del bono BTP a 5 años

Italia Tasa promedio del bono BTP a 5 años--

P: --

A: --

Italia Tasa promedio de la subasta de bonos BTP a 10 años

Italia Tasa promedio de la subasta de bonos BTP a 10 años--

P: --

A: --

Francia Desempleo de clase A (SA) (Diciembre)

Francia Desempleo de clase A (SA) (Diciembre)--

P: --

A: --

Sudáfrica Tasa repo (Enero)

Sudáfrica Tasa repo (Enero)--

P: --

A: --

Canada Ganancias semanales promedio Interanual (Noviembre)

Canada Ganancias semanales promedio Interanual (Noviembre)--

P: --

A: --

Estados Unidos Coste laboral unitario no agrícola Final (Tercer trimestre)

Estados Unidos Coste laboral unitario no agrícola Final (Tercer trimestre)--

P: --

A: --

Estados Unidos Peticiones semanales iniciales de subsidio de desempleo pmdio. a 4 semanas (SA)

Estados Unidos Peticiones semanales iniciales de subsidio de desempleo pmdio. a 4 semanas (SA)--

P: --

A: --

Estados Unidos Peticiones semanales continuas de subsidio de desempleo (SA)

Estados Unidos Peticiones semanales continuas de subsidio de desempleo (SA)--

P: --

A: --

Estados Unidos Balanza comercial (Noviembre)

Estados Unidos Balanza comercial (Noviembre)--

P: --

A: --

Estados Unidos Peticiones semanales iniciales de subsidio de desempleo (SA)

Estados Unidos Peticiones semanales iniciales de subsidio de desempleo (SA)--

P: --

A: --

Canada Balanza Comercial (SA) (Noviembre)

Canada Balanza Comercial (SA) (Noviembre)--

P: --

A: --

Estados Unidos Exportaciones (Noviembre)

Estados Unidos Exportaciones (Noviembre)--

P: --

A: --

Canada Importaciones (SA) (Noviembre)

Canada Importaciones (SA) (Noviembre)--

P: --

A: --

Canada Exportaciones (SA) (Noviembre)

Canada Exportaciones (SA) (Noviembre)--

P: --

A: --

Estados Unidos Coste laboral unitario Revisión (Tercer trimestre)

Estados Unidos Coste laboral unitario Revisión (Tercer trimestre)--

P: --

Estados Unidos Pedidos de fábrica intermensuales (Noviembre)

Estados Unidos Pedidos de fábrica intermensuales (Noviembre)--

P: --

A: --

Sin datos que coincidan

Gráficos Gratis para siempre

Charlar P&R con expertos Filtros Calendario económico Datos HerramientaMembresía CaracterísticasTendencias del mercado

Indicadores populares

Últimas perspecivas

Últimas perspecivas

Temas en Tendencia

Columnistas Principales

Última actualización

Etiqueta blanca

API de datos

Complementos web

Programa de afiliados

Ver todo

Sin datos

En la zona del euro, hoy se publicarán los PMI finales de servicios y compuestos de diciembre; es probable que el índice compuesto se revise a la baja, ya que el dato final del sector manufacturero se revisó a la baja, de 49,2 a 48,8.

En la eurozona, hoy se publican los PMI finales de servicios y compuestos de diciembre. Es probable que el índice compuesto se revise a la baja, ya que el dato final del sector manufacturero se revisó a la baja, de 49,2 a 48,8. La atención se centra también en los datos de inflación de Alemania y Francia de diciembre, que recibiremos antes de la publicación en la eurozona. La inflación medida por el IAPC español, publicada la semana pasada, se mantuvo dentro de lo previsto, cayendo del 3,2 % interanual al 3,0 %, por lo que es probable que la inflación francesa y alemana también se mantenga dentro de lo previsto.

¿Qué pasó ayer?

En EE. UU., el índice ISM manufacturero de diciembre cayó ligeramente a 47,9 (cons: 48,4) desde 48,2 en noviembre. Si bien los aranceles siguen lastrando el comercio, con una débil demanda de exportaciones e importaciones, el equilibrio entre pedidos e inventarios volvió a mejorar, lo que indica perspectivas positivas para la producción futura. Los índices de precios y empleo se mantuvieron prácticamente sin cambios.

El presidente de la Reserva Federal de Minneapolis, Kashkari, declaró en una entrevista telefónica que la inflación muestra una lenta tendencia a la baja, pero persiste el riesgo de un aumento repentino de la tasa de desempleo. Kashkari señaló que, si bien la política monetaria probablemente se mantenga prácticamente neutral, se necesitan más datos para determinar si la inflación o las tendencias del mercado laboral impulsarán futuros ajustes de política. Este comentario se produce antes de la publicación del Informe de Empleo de EE. UU. de diciembre el viernes. Kashkari fue uno de los participantes más agresivos del FOMC el año pasado y es un nuevo votante para 2026.

En geopolítica, los mercados reaccionaron con calma el lunes a la captura del presidente venezolano Maduro por parte de Estados Unidos. Las bolsas asiáticas subieron, los precios del petróleo registraron una modesta ganancia y el oro se benefició de los flujos de refugio seguro. Maduro, quien compareció ante un tribunal federal estadounidense el lunes, se declaró inocente de los cargos de narcotráfico y otros delitos, mientras que Rusia y China condenaron la incursión como una violación del derecho internacional. La presidenta interina de Venezuela, Delcy Rodríguez, denunció inicialmente la operación estadounidense como una apropiación colonial de petróleo, pero posteriormente modificó su postura, señalando una posible cooperación con Washington en materia de producción petrolera y estabilidad regional. Los mercados globales tuvieron un buen desempeño en general el lunes, pero las amenazas del presidente Trump contra Colombia y México, junto con las renovadas conversaciones sobre la anexión de Groenlandia, subrayan que las tensiones geopolíticas siguen siendo elevadas al comenzar el nuevo año.

En el sector farmacéutico, Novo Nordisk parece estar desatando una guerra de precios en pastillas para bajar de peso con el lanzamiento de su pastilla Wegovy. La pastilla tiene un precio de 149 USD al mes para pacientes que pagan por cuenta propia, mientras que los pacientes con seguro médico pagan tan solo 25 USD al mes. Hay dosis más altas disponibles a 299 USD, lo que ofrece una alternativa más flexible a los tratamientos inyectables. Las acciones de Novo Nordisk subieron un 5 % el lunes, mientras la compañía busca recuperar terreno en el competitivo mercado de medicamentos para la obesidad. Su rival Eli Lilly planea lanzar su propia pastilla para bajar de peso en marzo, lo que intensificará aún más la competencia en el sector.

Renta variable: La renta variable global extendió sus ganancias ayer, culminando un sólido inicio de 2026, a pesar de que solo llevamos unos pocos días de negociación. Lo que destacó fue una clara rotación cíclica, aunque una vez más no liderada por la tecnología. En cambio, el liderazgo provino de los materiales, la industria y las finanzas. Por el contrario, varios sectores defensivos cerraron la jornada en territorio negativo, incluyendo servicios públicos, salud y bienes de consumo básico. En conjunto, esto apunta a un marcado apetito por el riesgo y, desde la perspectiva de un inversor de renta variable, prácticamente ninguna prima de miedo vinculada a la reciente escalada geopolítica en torno a Venezuela. Huelga decir que lo anterior se ajusta perfectamente a nuestra estrategia. En EE. UU. ayer, el Dow Jones subió un 1,2 %, el SP 500 un 0,6 %, el Nasdaq un 0,7 % y el Russell 2000 un 1,6 %. El mismo patrón se observa esta mañana en Asia, donde Corea del Sur, Taiwán y Japón subieron más de un 1 %. Los futuros de renta variable suben ligeramente tanto en Europa como en EE. UU.

Finanzas y divisas: El dólar estadounidense se ubicó inicialmente entre las divisas más fuertes, ya que el mercado estaba comprando acciones y bonos estadounidenses, pero retrocedió tras un débil dato manufacturero del ISM. En consecuencia, el EUR/USD registró una breve caída por debajo de 1,17, mientras que el rendimiento del bono estadounidense a 10 años cayó al 4,16 %. Las condiciones de financiación en dólares estadounidenses en el mercado con base XCCY se han relajado significativamente después de que la Fed comenzara a aumentar su balance de nuevo y entraran en vigor las normas de capital bancario más flexibles en EE. UU. El mercado petrolero se mantuvo estable ayer, mientras asimilaba los acontecimientos en Venezuela durante el fin de semana. Los países escandinavos se beneficiaron de un fuerte sentimiento de riesgo, con el EUR/SEK cayendo por debajo de 10,80 y el EUR/NOK por debajo de 11,80.

La tasa de inflación de Francia disminuyó ligeramente en diciembre, lo que aporta nuevos datos que respaldan la decisión del Banco Central Europeo (BCE) de mantener los tipos de interés sin cambios. Los precios al consumidor en la segunda mayor economía de la eurozona aumentaron un 0,7 % interanual, una ligera caída respecto al 0,8 % de noviembre, según el instituto de estadística Insee. Esta cifra coincidió perfectamente con la mediana estimada de una encuesta de Bloomberg a economistas.

La desaceleración, impulsada principalmente por la caída de los costes energéticos, refuerza el contexto económico que ha permitido al BCE pausar sus ajustes de política monetaria. El banco central no ha modificado sus costes de financiación desde junio de 2025, lo que ha llevado a la mayoría de los analistas del mercado a concluir que su ciclo de flexibilización monetaria ha terminado.

Si bien Francia ha reportado aumentos de precios inferiores al 2% durante más de un año, la situación difiere en el conjunto del bloque monetario. Se espera que los datos de toda la eurozona muestren que la inflación alcanzó el objetivo del 2% del BCE precisamente en diciembre.

Esta divergencia no ha acallado los llamados a la cautela de algunos responsables políticos. El gobernador del Banco de Francia, François Villeroy de Galhau, se encuentra entre quienes argumentan que el BCE no debería descartar futuras medidas de política monetaria. El mes pasado, declaró que los riesgos para la inflación son "particularmente a la baja", e instó a sus colegas a mantener plena "opcionalidad" respecto a cualquier decisión futura.

El informe de diciembre de Francia reveló varios componentes clave que contribuyen a la tendencia general:

• Costos de Energía: Los precios experimentaron una caída más pronunciada en comparación con el mes anterior.

• Inflación de servicios: La tasa se mantuvo estable en 2,2%.

• Bienes manufacturados: Los precios cayeron un 0,4%, luego de una caída del 0,6% en noviembre.

Al comenzar 2026, la economía francesa se enfrenta a un período de incertidumbre. Los legisladores no aprobaron un presupuesto completo antes del 31 de diciembre, lo que obligó al país a recurrir a una legislación de emergencia para prorrogar las disposiciones vigentes en materia de gasto e impuestos. Esta medida provisional paraliza, en la práctica, las nuevas inversiones, lo que ensombrece la situación económica del país.

Masazumi Wakatabe, exvicegobernador del Banco de Japón y actual miembro del comité gubernamental, ha declarado que el banco central debería orientar su política para anclar las expectativas de inflación a largo plazo en torno al 2 %. Sus declaraciones se produjeron en una reunión del máximo consejo económico del gobierno el 25 de diciembre.

Según las actas de la reunión publicadas el martes, Wakatabe proyecta que la inflación probablemente se moderará a medida que disminuyan las presiones de precios impulsadas por los costos. Anticipa que esto podría conducir a un crecimiento positivo de los salarios reales en 2026.

"Si todo va bien, la brecha de producción de Japón mejorará y la economía comenzará a mostrar algunas señales brillantes", dijo.

Sin embargo, Wakatabe también destacó los nuevos desafíos propios de un entorno inflacionario, citando específicamente el riesgo de un aumento de las tasas de interés. Subrayó la importancia de mantener la confianza del mercado en las finanzas nacionales de Japón.

"En cuanto al Banco de Japón, espero que oriente la política para que las expectativas de inflación a mediano y largo plazo se mantengan en torno al 2%", añadió.

Los rendimientos de los bonos del gobierno japonés han aumentado de forma constante. Esta tendencia se ve impulsada por la atención de los inversores a las políticas fiscales expansivas del primer ministro Sanae Takaichi, que podrían resultar en un aumento de la emisión de deuda.

El aumento de los rendimientos también refleja las expectativas del mercado de que el Banco de Japón seguirá subiendo los tipos de interés. Los elevados costes de los alimentos han mantenido la inflación por encima del objetivo del 2% del Banco de Japón durante casi cuatro años.

Los comentarios de Wakatabe son significativos, ya que anteriormente se le conocía como un firme defensor de una política monetaria y fiscal laxa. Su nuevo énfasis en la disciplina fiscal subraya la creciente preocupación, incluso entre los asesores reflacionistas, sobre la posibilidad de que el aumento de los costos de endeudamiento afecte negativamente la enorme deuda pública japonesa.

Sugirió que el gobierno no debería abandonar su objetivo de balance primario, sino centrarse más en la reducción gradual de la ratio deuda/PIB del país. Esto marca un cambio con respecto a la propuesta que presentó en noviembre de sustituir por completo el objetivo de balance primario por un indicador de deuda/PIB, una medida que algunos críticos consideraron un debilitamiento de los compromisos fiscales de Japón.

Wakatabe se desempeña como miembro del sector privado en el panel encargado de crear un nuevo plan fiscal a largo plazo para el gobierno, previsto para junio.

El Banco de Japón ya ha dado un paso significativo hacia la normalización de su política monetaria. En su reunión del 18 y 19 de diciembre, elevó su tipo de interés oficial a corto plazo al 0,75 %, su máximo en 30 años. El gobernador Kazuo Ueda ha reafirmado la disposición del banco central a seguir aumentando los costes de financiación si la economía y los precios evolucionan según lo previsto.

El Banco de Japón considera diversos indicadores para medir las expectativas de inflación a largo plazo. Una encuesta corporativa trimestral realizada en diciembre reveló que las empresas prevén una inflación promedio del 2,4 % dentro de uno, tres y cinco años.

La próxima reunión de política monetaria del banco central está programada para el 22 y 23 de enero. Si bien no se prevén cambios inmediatos en la política monetaria, los mercados estarán atentos a las nuevas previsiones trimestrales de crecimiento y precios de la junta para encontrar pistas sobre el momento y el ritmo de las futuras subidas de tipos.

Suiza ha implementado su primer marco para la evaluación de las inversiones extranjeras en sectores estratégicos, una medida que se considera en gran medida una respuesta a la creciente influencia china. Sin embargo, los críticos argumentan que la nueva legislación, denominada "Lex China", tiene una definición demasiado limitada para ser efectiva.

La Ley de Revisión de Inversiones, aprobada a mediados de diciembre y cuya entrada en vigor está prevista para 2027, surgió tras la adquisición en 2016 del gigante agroquímico suizo Syngenta por la empresa estatal ChemChina. Desde entonces, los legisladores han impulsado medidas para alinear a Suiza con los países vecinos que restringen el control extranjero sobre sectores críticos.

El marco suizo es muy específico. Activa una revisión gubernamental solo cuando un inversor está controlado directa o indirectamente por un estado extranjero y la operación se centra en un sector crítico. Estos sectores incluyen:

• Electricidad, agua y gas natural.

• Defensa

• Servicios de TI relacionados con la seguridad

Este enfoque es notablemente más limitado que la normativa de países como Alemania, donde solo la propiedad extranjera de una empresa puede iniciar una revisión. La legislación suiza también impone plazos estrictos: un mes para casos sencillos y tres meses para los más complejos.

"Los plazos estrictos, el enfoque limitado y la previsibilidad reflejan el escepticismo del gobierno suizo respecto al control de las inversiones como tal", afirmó Marcel Meinhardt, socio del bufete de abogados Lenz Staehelin, con sede en Zúrich. Meinhardt prevé que la ordenanza de aplicación no dará lugar a una interpretación estricta, y añadió: "Me sorprendería que la ley finalmente diera lugar a más de diez revisiones al año".

Mientras que Alemania ha bloqueado varias adquisiciones chinas en los últimos años, Suiza ha dudado, temiendo que se dañe su arraigada reputación de economía abierta. Los analistas argumentan que esta cautela ha generado una ley con importantes lagunas.

Ralph Weber, profesor asociado de la Universidad de Basilea, señaló que, si bien la definición de "control estatal extranjero" es amplia, demostrarla en la práctica supone un gran obstáculo. "Aunque la definición abarca teóricamente a casi todas las empresas chinas, el reto práctico sigue siendo demostrar el control estatal en casos individuales", explicó Weber. "Espero que nuestro servicio de inteligencia posea la comprensión sistémica necesaria para demostrarlo en casos relevantes".

Otros señalan que las estructuras de propiedad sofisticadas pueden eludir fácilmente los criterios de la ley. «Limitando la ley únicamente a los inversores 'respaldados por el Estado' es, en mi opinión, demasiado restrictivo, ya que las estructuras de propiedad pueden ser deliberadamente complejas y la influencia puede ser indirecta», afirmó Simona A. Grano, de la Universidad de Zúrich.

Además, Weber cree que la ley pasa por alto una amenaza mayor: la transferencia de conocimiento a través del espionaje y otros canales. «Ahí es donde ocurren cosas mucho más importantes», afirmó.

A pesar de las críticas, la comunidad empresarial suiza ha acogido en gran medida la ley como un compromiso equilibrado, especialmente en comparación con las propuestas iniciales de controles más estrictos.

China es el tercer socio comercial más importante de Suiza, después de la UE y Estados Unidos, y ambos países tienen un acuerdo comercial desde 2014. Por el contrario, un acuerdo de inversión similar entre la UE y Pekín está estancado desde 2020.

El comercio entre Suiza y China es sustancial. Según el Observatorio de Complejidad Económica, las principales exportaciones de Suiza a China en octubre incluyeron:

• Oro (1.590 millones de dólares)

• Vacunas y productos biológicos relacionados (209 millones de dólares)

• Relojes (153 millones de dólares)

Las principales importaciones procedentes de China incluyeron contenedores de carga ferroviarios (112 millones de dólares) y computadoras (55,6 millones de dólares).

Vincent Subilia, director ejecutivo de la Cámara de Comercio de Ginebra, argumentó que un control selectivo protege el modelo económico suizo. «Un control expansivo habría impuesto costos administrativos y obstaculizado la inversión extranjera necesaria», declaró a Nikkei Asia. «Con la mitad de los ingresos suizos generados en el extranjero y una dependencia significativa de la inversión extranjera, la condición de «puerto seguro» de Suiza implica que mantener la inversión es importante para el crecimiento nacional».

Subilia también señaló que muchos servicios públicos y ferrocarriles clave ya son mayoritariamente de propiedad estatal, lo que naturalmente limita su exposición a adquisiciones extranjeras. Si bien las adquisiciones de participaciones en aeropuertos podrían estar sujetas a la nueva ley debido a su doble uso militar y comercial, las operaciones que involucran a grandes empresas privadas en sectores como el farmacéutico y el hotelero probablemente no se verán afectadas.

Pekín no ha hecho comentarios públicos sobre la nueva ley, y la Embajada de China en Berna no respondió a las solicitudes de comentarios. Los analistas sugieren que es poco probable que la medida sorprenda a China, que ya se encuentra bajo regímenes de control más estrictos en toda Europa.

"Mientras Suiza aplique la ley de forma justa y transparente, la relación seguirá siendo viable, y la ley no debería perjudicar fundamentalmente la relación bilateral", afirmó Grano. Añadió que unas normas claras podrían incluso ser beneficiosas. "La previsibilidad puede incluso ayudar a las empresas chinas a comprender las expectativas de cumplimiento y reducir la controversia política en torno a futuras inversiones".

El gobierno estadounidense presenta a los gigantes energéticos estadounidenses una oportunidad histórica: reconstruir la destrozada industria petrolera venezolana. Pero para empresas como ExxonMobil, Chevron y ConocoPhillips, es una oferta demasiado arriesgada para aceptarla.

Tras la hipotética destitución del presidente venezolano Nicolás Maduro, la administración Trump planea reunirse con ejecutivos petroleros para diseñar una estrategia que impulse la producción de crudo del país. El premio es el acceso a las mayores reservas de petróleo del mundo, con un total de más de 300 000 millones de barriles, aproximadamente una quinta parte del suministro mundial. Sin embargo, un análisis más detallado revela un campo minado de desafíos económicos y políticos.

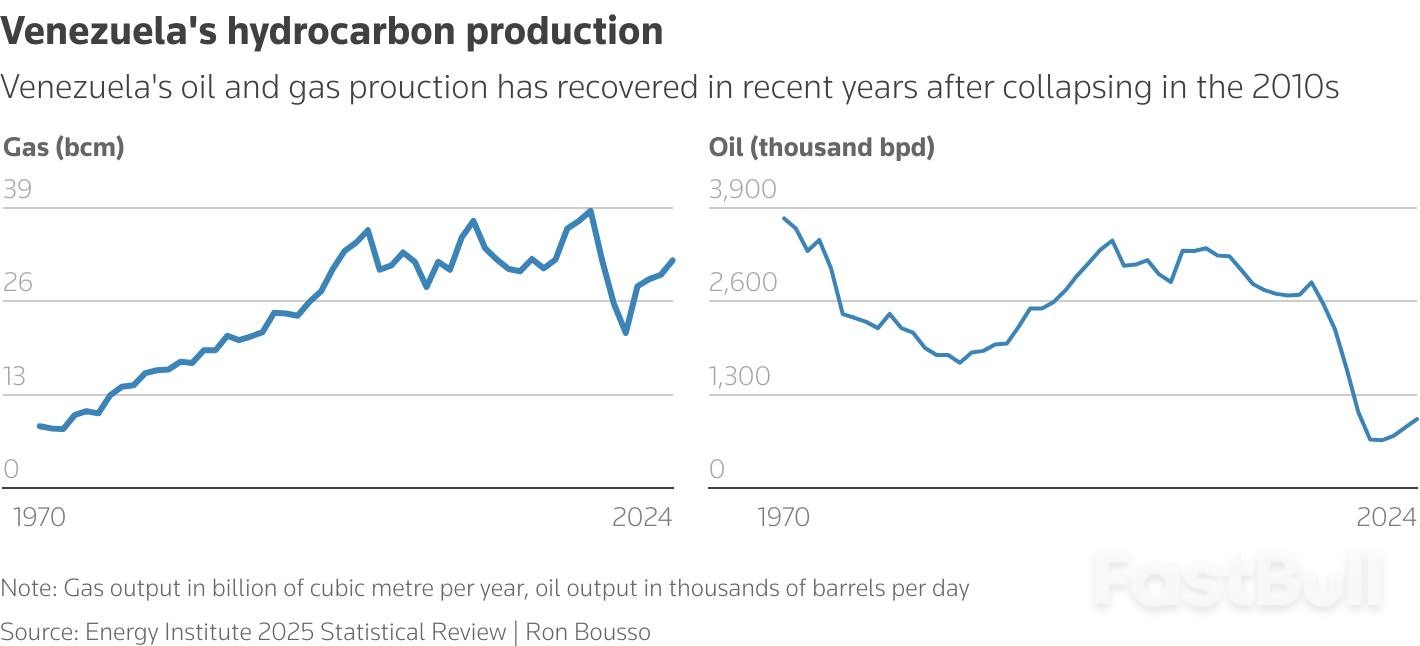

El potencial de crecimiento en Venezuela es inmenso. Tras años de mala gestión y severas sanciones estadounidenses, la producción petrolera del país se ha desplomado. Desde un pico de más de 3,5 millones de barriles diarios (bpd) en la década de 1970, cuando representaba el 8% del suministro mundial, la producción cayó por debajo de 1 millón de bpd el año pasado, representando menos del 1% del total mundial.

Una apertura de esta magnitud es poco común. Evoca momentos históricos como la caída de la Unión Soviética en la década de 1990 y las secuelas del régimen de Saddam Hussein en Irak, que vieron a las grandes empresas energéticas occidentales competir por el control de valiosos activos. El momento también parece oportuno, ya que los consejos de administración de las empresas han aprobado recientemente miles de millones en nuevas inversiones para ampliar su cuota de mercado global.

Sin embargo, reactivar el sector petrolero de Venezuela está lejos de ser una propuesta sencilla.

Existen serios obstáculos operativos y financieros bajo tierra que ponen en duda la rentabilidad del petróleo venezolano.

Obstáculos técnicos y de costos

La mayor parte de las reservas de Venezuela, concentradas en la Faja del Orinoco, consisten en crudo pesado y extrapesado. Este petróleo altamente viscoso es difícil y costoso de manejar. Debe mezclarse con diluyentes más ligeros y procesarse mediante mejoradores especializados antes de poder extraerlo, transportarlo y refinarlo.

Este proceso de modernización, que consume mucha energía, también conlleva una importante huella de carbono. A medida que los gobiernos de todo el mundo avanzan hacia la imposición de impuestos a las emisiones, el coste de producción de estos grados con alto contenido de carbono podría aumentar aún más.

Economía desfavorable del punto de equilibrio

Según la consultora Wood Mackenzie, el punto de equilibrio para los principales grados de la Faja del Orinoco ya promedia más de 80 dólares por barril. Esto sitúa la producción venezolana en el extremo superior de la curva de costos global para nuevos proyectos. A modo de comparación, el petróleo pesado de Canadá tiene un punto de equilibrio promedio de alrededor de 55 dólares por barril.

Estas cifras chocan con las estrategias actuales de las grandes petroleras estadounidenses, que se centran en campos de bajo coste.

• Exxon Mobil apunta a un punto de equilibrio de la producción global de 30 dólares por barril para 2030, impulsado por activos en Guyana y la cuenca de esquisto del Pérmico de Estados Unidos.

• Chevron tiene un objetivo similar.

• ConocoPhillips pretende generar flujo de caja libre incluso si los precios del petróleo caen a 35 dólares el barril.

Con el petróleo crudo cotizando actualmente en torno a los 60 dólares y las juntas directivas exigiendo una estricta disciplina de gasto, convencer a los ejecutivos de invertir miles de millones en barriles venezolanos de alto costo es difícil. Carlos Bellorin, analista de Welligence Energy, señala: «La oportunidad debe ser lo suficientemente convincente como para compensar el considerable riesgo político que persistirá en los próximos años». A menos que un nuevo gobierno venezolano, favorable a la industria, reforme drásticamente las políticas fiscales y de regalías, las cifras simplemente no cuadran.

Más allá de la geología y la economía, el panorama político en Venezuela presenta un factor disuasorio aún mayor.

Invertir en la profunda incertidumbre

Las compañías petroleras están acostumbradas al riesgo político, tras décadas de operaciones en regiones volátiles como Libia, Irak y Angola. Pero la situación actual en Venezuela, marcada por una incierta transición de poder, es excepcionalmente peligrosa.

Sin un gobierno estable en Caracas capaz de ganarse la confianza de los inversionistas y bancos internacionales, las grandes empresas dudarán en asumir compromisos a largo plazo. El atractivo de comprar activos baratos se desvanece si los contratos que los respaldan no son confiables.

El peligro de alinearse con la política exterior de Estados Unidos

Las grandes petroleras estadounidenses han dedicado décadas a cultivar cuidadosamente una imagen de independencia de la política exterior estadounidense, asegurando a los inversores que sus decisiones se basan únicamente en la rentabilidad para los accionistas. Ser vistos como instrumentos de la agenda del presidente estadounidense podría dañar esa reputación.

Esto crea una dinámica compleja. El presidente Trump afirmó haber hablado con importantes empresas energéticas estadounidenses sobre sus planes para Venezuela, una declaración que los ejecutivos de las compañías refutaron. Si bien contradecir a la Casa Blanca conlleva sus propios riesgos, especialmente a medida que aumenta la intervención del gobierno en la economía, alinearse abiertamente con su política exterior es igualmente peligroso.

En última instancia, es probable que los gigantes petroleros manifiesten su disposición a explorar oportunidades en Venezuela, en parte para apaciguar a la administración. Pero la verdadera pregunta es si invertirán miles de millones de dólares en un país sinónimo de corrupción y caos económico. Por ahora, ese parece ser un riesgo demasiado grande.

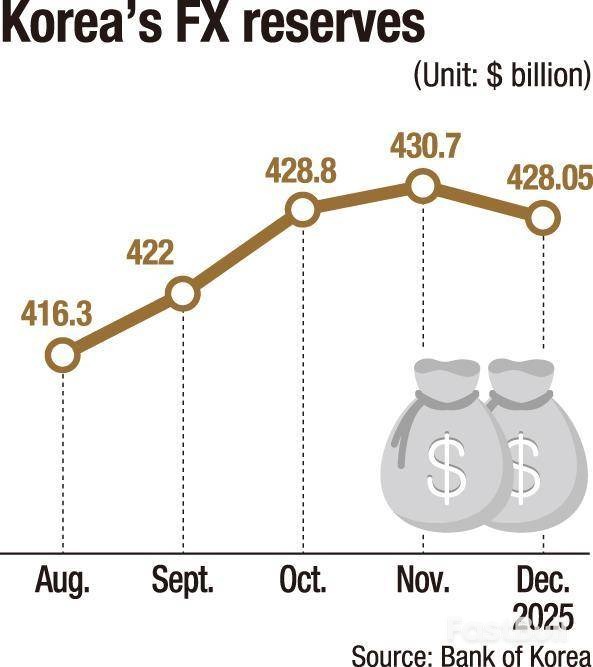

Las reservas de divisas de Corea del Sur cayeron en diciembre al ritmo más pronunciado en 28 años, resultado directo de la agresiva intervención del gobierno para apoyar al won coreano frente al dólar estadounidense.

Si bien las medidas estabilizaron con éxito la moneda, los analistas cuestionan la efectividad a largo plazo de tales intervenciones, particularmente si la volatilidad del mercado se intensifica.

Los expertos también advierten que las reservas podrían verse sometidas a una presión adicional a medida que las instituciones financieras retiren las divisas depositadas en el banco central para cumplir con los requisitos regulatorios de fin de año. Sin embargo, persiste la esperanza de que la intervención gubernamental se modere, permitiendo que las reservas se estabilicen.

Según datos del Banco de Corea, las reservas de divisas del país ascendían a 428.050 millones de dólares a finales de diciembre, una disminución de 2.600 millones de dólares respecto a noviembre. Esta fue la segunda caída más pronunciada registrada en un mes de diciembre.

La mayor caída se produjo en diciembre de 1997, cuando las reservas se desplomaron en 4.000 millones de dólares durante la crisis financiera asiática. Si bien el año pasado también se registraron descensos mensuales significativos de 5.000 millones de dólares en abril y 4.500 millones de dólares en enero, la reciente caída es notable porque las reservas suelen aumentar en diciembre.

La caída de diciembre contradice una tendencia histórica. Normalmente, las instituciones financieras depositan divisas en el banco central para cumplir con los requisitos de capital del Banco de Pagos Internacionales, lo que genera una entrada temporal de dólares.

Hong Dong-hee, estratega de Standard Chartered Bank Korea, explicó que la caída se debió a las medidas gubernamentales. "La caída mensual se explicó en gran medida por la intensificación de la trayectoria de la moneda coreana frente al dólar estadounidense alrededor de la cuarta semana de diciembre, cuando las autoridades emitieron fuertes advertencias verbales y posteriormente intervinieron directamente en el mercado", afirmó.

Hong señaló que los acuerdos agresivos de swaps de divisas con el Servicio Nacional de Pensiones contribuyeron a fortalecer el won de casi 1490 a aproximadamente 1430 por dólar en tan solo cuatro días hábiles. Añadió: «Se espera que las autoridades se enfrenten a la difícil tarea de encontrar un equilibrio entre la defensa de la moneda y la preservación de las reservas».

La defensa del won tuvo un precio. Mun Jung-hui, estratega de KB Securities, afirmó que la reserva de divisas se vio "visiblemente erosionada" por las medidas diseñadas para limitar la volatilidad.

También señaló que un dólar estadounidense ampliamente más débil en diciembre debería haber incrementado el valor de las reservas en euros, libras y yenes. Sin embargo, este efecto no logró compensar el volumen de dólares vendidos durante la intervención.

De cara al futuro, las autoridades intentan limitar la pérdida de reservas. Si bien se espera que las instituciones financieras retiren algunos fondos, es probable que estos retiros sean limitados debido a que el banco central ahora paga intereses sobre los depósitos adicionales en moneda extranjera. Esto, sumado a la posibilidad de una menor intervención gubernamental, podría ayudar a estabilizar las reservas de divisas del país.

La salida de Nicolás Maduro de Venezuela es un acontecimiento político trascendental, pero no se prevé que desencadene perturbaciones significativas en los mercados financieros mundiales ni en los precios del petróleo. Si bien la incertidumbre ensombrece el futuro de Venezuela, las consecuencias más profundas probablemente sean geopolíticas, acelerando la fragmentación global y forzando un reajuste de las alianzas estratégicas, especialmente en Latinoamérica.

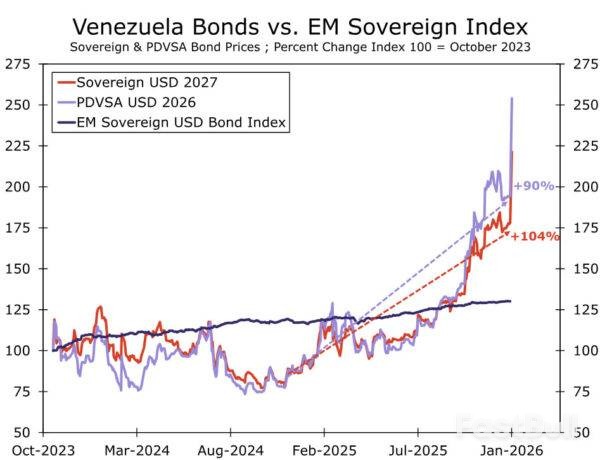

A pesar del drama que se desarrolla en Venezuela, no estamos ajustando nuestras previsiones económicas ni de mercado. La situación, si bien es inestable, es improbable que afecte significativamente a los activos financieros ni a los precios del petróleo en el corto plazo por una razón clave: los mercados parecen haber descontado ya un cambio de régimen.

Los bonos soberanos venezolanos y de PDVSA, ambos actualmente en impago, han tenido un rendimiento excepcional desde que comenzó la administración Trump en enero de 2025. En los últimos 12 meses, su valor prácticamente se ha duplicado. Si bien los activos de los mercados emergentes experimentaron un repunte generalizado el año pasado, el notable rendimiento superior de la deuda venezolana sugiere que los inversores tenían cada vez más confianza en la inminencia de una transición política, una percepción que se acentuó a medida que la actividad militar estadounidense en la región se incrementó a finales del año pasado.

Dado que los mercados no fueron tomados por sorpresa, el riesgo de un shock financiero duradero y generalizado proveniente de Venezuela es bajo. Esta estabilidad se extiende a los activos macroeconómicos de los mercados emergentes, América Latina y el mercado petrolero mundial.

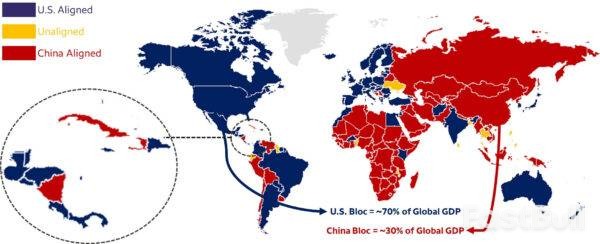

El impacto más significativo de la destitución de Maduro se dará en el ámbito geopolítico. En una era ya definida por la fragmentación global y la intensificación de la competencia entre Estados Unidos y China, esta acción liderada por Estados Unidos está destinada a profundizar las divisiones existentes.

Las naciones ya se están fragmentando en bloques geopolíticos y económicos diferenciados, uno liderado por Estados Unidos y otro por China. Las reacciones iniciales a la salida forzada de Maduro muestran una clara división, con países expresando un firme apoyo u oposición a la operación estadounidense.

Este evento probablemente obligará a las naciones latinoamericanas a consolidar sus alianzas estratégicas. Más interesante aún, podría provocar que algunos países cambien de bando:

• Posibles acercamientos a China: Colombia y Brasil, que recientemente han experimentado tensiones con Estados Unidos, han visto a sus líderes condenar enérgicamente la intervención. Esto podría acercarlos a China.

• Posible giro hacia EE. UU.: Chile actualmente se alinea con China, pero su presidente electo, Kast, ha expresado un firme apoyo a la salida de Maduro. Con el tiempo, esto podría llevar a Chile a integrarse al bloque estadounidense.

Independientemente de cómo se alineen los países individuales, se espera que la tendencia general de fragmentación global tenga consecuencias económicas negativas, conduciendo a un crecimiento más lento del PIB agregado.

En los últimos 12 a 18 meses, una ola conservadora ha azotado América Latina, con elecciones en países como Ecuador, Bolivia, Argentina, Chile y Honduras que han llevado al poder plataformas de derecha. Este cambio político se ha asociado con una disminución del riesgo político regional.

Los acontecimientos en Venezuela se consideran idiosincrásicos y no se prevé que descarrilen esta tendencia general. La situación venezolana es única, e incluso una prolongada lucha interna por el poder o la ocupación estadounidense es improbable que revierta la mejora general del entorno de riesgo político en la región.

Si bien las consecuencias directas de Venezuela parecen estar contenidas, existe un mayor riesgo para la estabilidad regional. La principal preocupación es si Estados Unidos emprenderá acciones similares, como las de deposición, contra otros países no alineados, como Cuba y Nicaragua, o si emprenderá actividades agresivas antinarcóticos o relacionadas con el petróleo en países de importancia sistémica como Colombia y México.

Venezuela se distingue por una combinación única de factores: una filosofía política antiestadounidense, profundos vínculos con China, presunta participación en el narcotráfico y la posesión de las mayores reservas comprobadas de petróleo del mundo. Es difícil encontrar un paralelo exacto en la región.

Por ahora, la trayectoria de mejora del riesgo político en América Latina parece destinada a continuar, pero esta nueva estabilidad no está exenta de sus propios riesgos.

Etiqueta blanca

API de datos

Complementos web

Creador de carteles

Programa de afiliados

El riesgo de pérdida en el comercio de activos financieros como acciones, divisas, materias primas, futuros, bonos, ETF o criptomonedas puede ser considerable. Puede sufrir una pérdida total de los fondos que deposita con su corredor. Por lo tanto, debe considerar cuidadosamente si dicha negociación es adecuada para usted tomando en cuenta sus circunstancias y recursos financieros.

No se debe considerar invertir sin llevar a cabo, su propia diligencia de manera minuciosa o consultar con sus asesores financieros. Nuestro contenido web puede no ser adecuado para usted, ya que no conocemos su situación financiera ni sus necesidades de inversión. Es posible que nuestra información financiera tenga latencia o contenga inexactitudes, por lo que usted debe ser completamente responsable de cualquiera de sus transacciones y decisiones de inversión. La empresa no se hará responsable de su capital perdido.

Sin obtener el permiso del sitio web, no se le permite copiar los gráficos, textos o marcas comerciales del sitio web. Los derechos de propiedad intelectual sobre los contenidos o datos incorporados a este sitio web pertenecen a sus proveedores y comerciantes de intercambio.

No conectado

Inicia sesión para acceder a más funciones

Iniciar sesión

Registrarse