Cotizaciones

Noticias

Análisis

Usuario

24/7

Calendario económico

Educación

Datos

- Nombres

- Último

- Anterior

Cuentas de Señal para Miembros

Todas las Cuentas de Señal

Todos los Concursos

Estados Unidos Pedidos de bienes de capital duraderos distintos de defensa Revisión (Excl. Aviones) (SA) (Septiembre)

Estados Unidos Pedidos de bienes de capital duraderos distintos de defensa Revisión (Excl. Aviones) (SA) (Septiembre)A:--

P: --

Estados Unidos Pedidos de fábrica intermensuales (excl. transporte) (Septiembre)

Estados Unidos Pedidos de fábrica intermensuales (excl. transporte) (Septiembre)A:--

P: --

A: --

Estados Unidos Pedidos de fábrica intermensuales (excl. Defensa) (Septiembre)

Estados Unidos Pedidos de fábrica intermensuales (excl. Defensa) (Septiembre)A:--

P: --

A: --

Estados Unidos Variación semanal de las existencias de gas natural de la EIA

Estados Unidos Variación semanal de las existencias de gas natural de la EIAA:--

P: --

A: --

Arabia Saudita Producción de petróleo crudo

Arabia Saudita Producción de petróleo crudoA:--

P: --

A: --

Estados Unidos Tenencias semanales de bonos del Tesoro por bancos centrales extranjeros

Estados Unidos Tenencias semanales de bonos del Tesoro por bancos centrales extranjerosA:--

P: --

A: --

Japón Reservas de divisas (Noviembre)

Japón Reservas de divisas (Noviembre)A:--

P: --

A: --

India Tasa repo

India Tasa repoA:--

P: --

A: --

India Tipo de interés de referencia

India Tipo de interés de referenciaA:--

P: --

A: --

India Tasa repo inverso

India Tasa repo inversoA:--

P: --

A: --

India Ratio de reserva de depósitos del PBOC

India Ratio de reserva de depósitos del PBOCA:--

P: --

A: --

Japón Indicadores adelantados Prelim. (Octubre)

Japón Indicadores adelantados Prelim. (Octubre)A:--

P: --

A: --

Reino Unido Índice Halifax de precios de la vivienda interanual (SA) (Noviembre)

Reino Unido Índice Halifax de precios de la vivienda interanual (SA) (Noviembre)A:--

P: --

A: --

Reino Unido Índice Halifax de precios de la vivienda intermensual (SA) (Noviembre)

Reino Unido Índice Halifax de precios de la vivienda intermensual (SA) (Noviembre)A:--

P: --

A: --

Francia Cuenta corriente (no SA) (Octubre)

Francia Cuenta corriente (no SA) (Octubre)A:--

P: --

A: --

Francia Balanza Comercial (SA) (Octubre)

Francia Balanza Comercial (SA) (Octubre)A:--

P: --

A: --

Francia Producción industrial intermensual (SA) (Octubre)

Francia Producción industrial intermensual (SA) (Octubre)A:--

P: --

A: --

Italia Ventas menoristas Intermensuales (SA) (Octubre)

Italia Ventas menoristas Intermensuales (SA) (Octubre)A:--

P: --

A: --

Zona Euro Empleo Interanual (SA) (Tercer trimestre)

Zona Euro Empleo Interanual (SA) (Tercer trimestre)A:--

P: --

A: --

Zona Euro PIB Final Interanual (Tercer trimestre)

Zona Euro PIB Final Interanual (Tercer trimestre)A:--

P: --

A: --

Zona Euro PIB Final Intertrimestral (Tercer trimestre)

Zona Euro PIB Final Intertrimestral (Tercer trimestre)A:--

P: --

A: --

Zona Euro Empleo Final Intertrimestral (SA) (Tercer trimestre)

Zona Euro Empleo Final Intertrimestral (SA) (Tercer trimestre)A:--

P: --

A: --

Zona Euro Empleo Final (SA) (Tercer trimestre)

Zona Euro Empleo Final (SA) (Tercer trimestre)A:--

P: --

Brasil IPP Intermensual (Octubre)

Brasil IPP Intermensual (Octubre)A:--

P: --

A: --

México Índice de confianza del consumidor (Noviembre)

México Índice de confianza del consumidor (Noviembre)A:--

P: --

A: --

Canada Tasa de desempleo (SA) (Noviembre)

Canada Tasa de desempleo (SA) (Noviembre)A:--

P: --

A: --

Canada Tasa de participación en el empleo (SA) (Noviembre)

Canada Tasa de participación en el empleo (SA) (Noviembre)A:--

P: --

A: --

Canada Empleo (SA) (Noviembre)

Canada Empleo (SA) (Noviembre)A:--

P: --

A: --

Canada Empleo a tiempo parcial (SA) (Noviembre)

Canada Empleo a tiempo parcial (SA) (Noviembre)A:--

P: --

A: --

Canada Empleo a tiempo completo (SA) (Noviembre)

Canada Empleo a tiempo completo (SA) (Noviembre)A:--

P: --

A: --

Estados Unidos Ingresos personales intermensuales (Septiembre)

Estados Unidos Ingresos personales intermensuales (Septiembre)--

P: --

A: --

Estados Unidos Índice de precios PCE de la Fed de Dallas Itermensual (Septiembre)

Estados Unidos Índice de precios PCE de la Fed de Dallas Itermensual (Septiembre)--

P: --

A: --

Estados Unidos Índice de precios PCE interanual (SA) (Septiembre)

Estados Unidos Índice de precios PCE interanual (SA) (Septiembre)--

P: --

A: --

Estados Unidos Índice de precios PCE intermensual (Septiembre)

Estados Unidos Índice de precios PCE intermensual (Septiembre)--

P: --

A: --

Estados Unidos Gastos personales intermensuales (SA) (Septiembre)

Estados Unidos Gastos personales intermensuales (SA) (Septiembre)--

P: --

A: --

Estados Unidos Índice de precios PCE subyacente intermensual (Septiembre)

Estados Unidos Índice de precios PCE subyacente intermensual (Septiembre)--

P: --

A: --

Estados Unidos UMich Inflación a 5 años preliminar interanual (Diciembre)

Estados Unidos UMich Inflación a 5 años preliminar interanual (Diciembre)--

P: --

A: --

Estados Unidos Índice de precios PCE subyacente interanual (Septiembre)

Estados Unidos Índice de precios PCE subyacente interanual (Septiembre)--

P: --

A: --

Estados Unidos Gasto en consumo personal real Intermensual (Septiembre)

Estados Unidos Gasto en consumo personal real Intermensual (Septiembre)--

P: --

A: --

Estados Unidos Previsión de inflación a 5-10 años (Diciembre)

Estados Unidos Previsión de inflación a 5-10 años (Diciembre)--

P: --

A: --

Estados Unidos Expectativas de inflación a 1 año del consumidor UMich Final (Diciembre)

Estados Unidos Expectativas de inflación a 1 año del consumidor UMich Final (Diciembre)--

P: --

A: --

Estados Unidos Índice preliminar de confianza del consumidor UMich (Diciembre)

Estados Unidos Índice preliminar de confianza del consumidor UMich (Diciembre)--

P: --

A: --

Estados Unidos Expectativas de inflación a 1 año UMich Prelim (Diciembre)

Estados Unidos Expectativas de inflación a 1 año UMich Prelim (Diciembre)--

P: --

A: --

Estados Unidos Índice preliminar de expectativas de los consumidores UMich (Diciembre)

Estados Unidos Índice preliminar de expectativas de los consumidores UMich (Diciembre)--

P: --

A: --

Estados Unidos Perforación total Semanal

Estados Unidos Perforación total Semanal--

P: --

A: --

Estados Unidos Total semanal de perforaciones petrolíferas

Estados Unidos Total semanal de perforaciones petrolíferas--

P: --

A: --

Estados Unidos Créditos al Consumo (SA) (Octubre)

Estados Unidos Créditos al Consumo (SA) (Octubre)--

P: --

A: --

China continental Reservas de divisas (Noviembre)

China continental Reservas de divisas (Noviembre)--

P: --

A: --

China continental Exportaciones interanuales (USD) (Noviembre)

China continental Exportaciones interanuales (USD) (Noviembre)--

P: --

A: --

China continental Importaciones Interanual (CNH) (Noviembre)

China continental Importaciones Interanual (CNH) (Noviembre)--

P: --

A: --

China continental Importaciones Interanual (USD) (Noviembre)

China continental Importaciones Interanual (USD) (Noviembre)--

P: --

A: --

China continental Importaciones (CNH) (Noviembre)

China continental Importaciones (CNH) (Noviembre)--

P: --

A: --

China continental Balanza Comercial (CNH) (Noviembre)

China continental Balanza Comercial (CNH) (Noviembre)--

P: --

A: --

China continental Exportaciones (Noviembre)

China continental Exportaciones (Noviembre)--

P: --

A: --

Japón Salarios Intermensuales (Octubre)

Japón Salarios Intermensuales (Octubre)--

P: --

A: --

Japón Balanza comercial (Octubre)

Japón Balanza comercial (Octubre)--

P: --

A: --

Sin datos que coincidan

Gráficos Gratis para siempre

Charlar P&R con expertos Filtros Calendario económico Datos HerramientaMembresía CaracterísticasTendencias del mercado

Indicadores populares

Últimas perspecivas

Últimas perspecivas

Temas en Tendencia

Columnistas Principales

Última actualización

Etiqueta blanca

API de datos

Complementos web

Programa de afiliados

Ver todo

Sin datos

Hoy, el índice bursátil de Hong Kong HSI (Hong Kong 50 en FXOpen) muestra un impulso a la baja, cayendo por debajo de 25.200 por primera vez desde mediados de octubre.

Hoy, el índice bursátil de Hong Kong HSI (Hong Kong 50 en FXOpen) muestra un impulso a la baja, cayendo por debajo de 25.200 por primera vez desde mediados de octubre.

Entre los factores que aumentan la presión vendedora se incluyen (según informes de prensa):

→ Caída del sector tecnológico: Hong Kong sigue la tendencia de EE. UU., donde los inversores han comenzado a deshacerse de las acciones de los gigantes tecnológicos ante el temor a una burbuja de inteligencia artificial. Los participantes del mercado temen que las valoraciones actuales de las empresas estén sobrevaloradas. Incluso el sólido informe de Nvidia publicado esta semana solo proporcionó un impulso a corto plazo.

→ Geopolítica: Además de las tensas relaciones comerciales entre China y Estados Unidos, las tensiones con Japón han aumentado la incertidumbre.

→ Datos económicos de China: Los indicadores siguen generando preocupación a pesar de las medidas de estímulo del gobierno.

Al mismo tiempo:

→ El 5 de noviembre, el precio repuntó bruscamente desde el límite inferior, lo que confirma un fuerte interés de compra;

→ esta semana (como lo indica la flecha), no logró revertir la tendencia alcista.

Como resultado, los bajistas han superado un importante nivel de soporte y están intentando consolidar sus ganancias.

Es posible que:

→ el nivel 25.700 (donde se rompió el canal) puede actuar como resistencia;

→ Los bajistas podrían volverse más ambiciosos, lo que podría llevar al HSI (Hong Kong 50 en FXOpen) a la baja para probar el soporte clave en torno a los 24.800 en el corto plazo.

Los precios del XAUUSD han caído hacia la zona de los 4.030 USD tras la publicación de los datos del mercado laboral estadounidense.

El viernes, los precios del XAUUSD cayeron ante el debilitamiento de las expectativas de un recorte de tipos por parte de la Reserva Federal en diciembre tras la publicación del informe de empleo.

El tan esperado informe del Departamento de Trabajo de Estados Unidos, retrasado debido al cierre del gobierno, mostró que el número de empleos no agrícolas aumentó en 119 mil en septiembre, superando el pronóstico de 50 mil.

Los analistas señalan que estas cifras confirman la evaluación de la Reserva Federal de octubre, según la cual el mercado laboral se está desacelerando, pero se mantiene estable. Mientras tanto, la tasa de desempleo subió al 4,4%, el nivel más alto desde octubre de 2021, superando el 4,3% previsto, mientras que el crecimiento salarial se situó ligeramente por encima de las previsiones, en el 3,8%.

El par XAU/USD se corrigió hacia la zona de los 4.030 USD ante las crecientes dudas sobre un nuevo recorte de tipos por parte de la Reserva Federal este año. El indicador Alligator apunta a la baja, lo que sugiere que la corrección podría continuar.

El pronóstico a corto plazo para el par XAU/USD sugiere un mayor crecimiento hacia los 4100 USD e incluso más si los compradores recuperan el control y logran consolidarse por encima de los 4050 USD. Por el contrario, si los vendedores mantienen los precios por debajo de los 4050 USD, es posible un descenso hacia el nivel de soporte de los 4000 USD.

El oro continúa su corrección a la baja, cayendo a la zona de los 4.030 dólares estadounidenses, ya que los participantes del mercado dudan de que la Reserva Federal recorte los tipos de interés en la reunión de diciembre.

El oro cayó el viernes y se encaminaba a un descenso semanal, ya que un informe de empleo estadounidense mejor de lo esperado reforzó las expectativas de que la Reserva Federal se abstendría de recortar los tipos de interés en su reunión de diciembre.

El oro al contado cayó un 0,9% hasta los 4.039,86 dólares estadounidenses por onza, a las 06:43 GMT. El metal precioso ha bajado un 1% esta semana. Los futuros del oro estadounidense con vencimiento en diciembre cayeron un 0,6% hasta los 4.035,60 dólares estadounidenses por onza.

“Los precios del oro se están consolidando en este momento, y vemos que el dólar se ha fortalecido bastante, y detrás de esto, hay mucha especulación sobre si la Reserva Federal continuará recortando las tasas de interés o no”, dijo Brian Lan, director general de GoldSilver Central.

"Creo que ahora el mercado está inseguro, y especialmente ahora, cuando nos acercamos a finales de diciembre, esperamos que muchos operadores recojan beneficios de sus posiciones, y eso es lo que vimos a finales de la semana pasada y esta semana."

El dólar se encaminaba el viernes a su mejor semana en más de un mes. Un dólar más fuerte encarece el oro, cuyo precio se cotiza en dólares, para quienes poseen otras divisas.

El informe del Departamento de Trabajo de EE. UU., muy esperado y retrasado por el cierre del gobierno federal, mostró que las nóminas no agrícolas de septiembre aumentaron en 119.000, más del doble del aumento estimado de 50.000.

Los inversores ahora ven casi un 39% de probabilidades de que la Reserva Federal recorte los tipos de interés el próximo mes. El oro, un activo que no genera intereses, suele tener un buen desempeño en entornos de tipos de interés bajos.

El presidente de la Reserva Federal de Chicago, Austan Goolsbee, reiteró el jueves su "inquietud" ante el adelanto de los recortes de tipos de interés, especialmente cuando el progreso de la inflación hacia el objetivo del 2% de la Fed parece haberse estancado y está empezando a ir en la dirección equivocada.

Mientras tanto, la demanda de oro físico en los principales mercados asiáticos se mantuvo débil esta semana, ya que la volatilidad de los tipos de interés disuadió a los posibles compradores de realizar compras.

En otros mercados, la plata al contado bajó un 2,2% hasta los 49,48 dólares estadounidenses por onza, el platino cayó un 0,4% hasta los 1.505,96 dólares estadounidenses y el paladio bajó un 1,4% hasta los 1.358,15 dólares estadounidenses.

Puntos clave:

El jueves 20 de noviembre, XRP cayó hasta su nivel de soporte psicológico clave, a medida que la presión vendedora se intensificaba en todo el mercado de criptomonedas.

Los ETF al contado de XRP no lograron contener la ola de ventas, ya que Bitcoin ( BTC ) se desplomó a su nivel más bajo desde abril de 2025. La continua correlación de XRP con Bitcoin expuso al token a flujos de ETF al contado de BTC, lo que ha afectado negativamente al sentimiento del mercado en noviembre.

Quinten, destacado comentarista de criptomonedas con más de 200.000 seguidores, comentó sobre el porcentaje de inversores a corto plazo con pérdidas, afirmando :

"En 2020, durante la crisis del COVID, el 92% de los inversores registraron pérdidas de hasta 3.750 dólares. En 2020, durante el colapso del FTX, el 94% de los inversores registraron pérdidas de hasta 16.000 dólares. Hoy, el 99% de los inversores registraron pérdidas de hasta 89.000 dólares. Se trata de la mayor capitulación de inversores a corto plazo jamás registrada."

El ETF Bitwise XRP se lanzó el jueves 20 de noviembre, lo que indicó una sólida demanda institucional en su primer día de cotización. Sin embargo, los volúmenes de negociación no alcanzaron los 59 millones de dólares del ETF Canary XRP (XRPC) en su primer día, lo que afectó negativamente al ánimo de los inversores.

James Seyffart, analista de Bloomberg Intelligence, comentó sobre el primer día de cotización del ETF Bitwise XRP, afirmando :

"A poco más de dos horas del cierre de la sesión, el XRP de Bitwise ya alcanza casi los 22 millones de dólares en volumen de negociación hoy. Un resultado bastante impresionante para el segundo producto lanzado al mercado una semana después del XRPC de Canary Funds, el lanzamiento con mayor volumen de este año."

Los analistas habían especulado previamente que Bitwise y Franklin Templeton generarían una demanda significativamente mayor, dada su posición en la tabla de clasificación de activos bajo gestión de emisores de ETF.

Según VettaFi , Franklin Templeton ocupa el puesto número 19 en la clasificación de emisores de ETF por activos bajo gestión (AUM), con 44.700 millones de dólares en AUM. Bitwise Asset Management se sitúa en el puesto número 56, con 5.600 millones de dólares en AUM. Canary Capital, el primer emisor de ETF de XRP al contado en el mercado, ocupa el puesto número 231, con 84,82 millones de dólares en AUM.

Sin embargo, es probable que las condiciones del mercado hayan afectado los volúmenes de negociación. A modo de ejemplo, el mercado estadounidense de ETF al contado de BTC registró salidas netas de capital por valor de 3.000 millones de dólares en noviembre.

No hubo nuevos eventos de mercado que provocaran la venta masiva del jueves. Sin embargo, el sentimiento sigue siendo débil debido a dos eventos clave de octubre. El cierre del gobierno estadounidense y la amenaza del presidente Trump de aumentar los aranceles a los envíos chinos en un 100% provocaron una caída del XRP del 30% entre el 1 de octubre y el 20 de noviembre. La única buena noticia para los poseedores de XRP fue la rápida recuperación tras el desplome repentino del 10 de octubre hasta los 0,7773 dólares.

XRPUSD – Gráfico diario – 211125 – Amenazas de cierre y aranceles

XRPUSD – Gráfico diario – 211125 – Amenazas de cierre y arancelesLa Carta Kobeissi comentó sobre la prolongada venta masiva de criptomonedas, afirmando :

El colapso de las criptomonedas: El 6 de octubre, hace apenas 45 días, el Bitcoin alcanzó un máximo histórico de 126.272 dólares, con un valor de 2,5 billones de dólares. Sin embargo, algo "mecánico" pareció cambiar el 10 de octubre, después de que el presidente Trump amenazara con imponer aranceles del 100% a China. Esto no solo provocó una liquidación récord de 19.200 millones de dólares, sino que el Bitcoin nunca se recuperó del todo.

La carta de Kobeissi señalaba:

"Incluso tras el acuerdo comercial alcanzado entre EE. UU. y China el 30 de octubre, la presión de liquidación no hizo sino agravarse. Desde el 10 de noviembre, el Bitcoin ha experimentado una caída libre, con liquidaciones diarias promedio cercanas a los mil millones de dólares. A lo largo de estos 45 días de mercado bajista, las criptomonedas apenas han experimentado cambios fundamentales negativos."

La Carta Kobeissi atribuyó el mercado bajista de 45 días a niveles excesivos de apalancamiento y liquidaciones esporádicas, al tiempo que destacó que las condiciones se estabilizarán dada la eficiencia del mercado.

Si bien el desplome repentino del 10 de octubre inquietó a los inversores, la disminución de las apuestas por un recorte de tipos de la Reserva Federal en diciembre ha contribuido al impulso vendedor. Los miembros del FOMC han expresado su preocupación por la elevada inflación, al tiempo que restan importancia al enfriamiento del mercado laboral, lo que sugiere un retraso en nuevas medidas de flexibilización monetaria.

Según la herramienta CME FedWatch , las probabilidades de un recorte de tipos en diciembre cayeron del 50,1% el 13 de noviembre al 39,1% el 20 de noviembre. En comparación, la probabilidad de un recorte en diciembre era del 98,8% el 20 de octubre. El XRP ha caído un 16,4% desde el 20 de octubre, lo que refleja la influencia de la Reserva Federal en el sentimiento del mercado.

Fundamentalmente, la ausencia de informes económicos clave de EE. UU. ha provocado una fuerte caída en picado de XRP y del mercado de criptomonedas en general. La publicación de datos actualizados sobre inflación y empleo podría cambiar el panorama si la inflación se modera y el mercado laboral continúa enfriándose en lugar de colapsar.

El XRP cayó un 5,17% el jueves 20 de noviembre, tras la pérdida del 4,94% del día anterior, cerrando a 1,9985 dólares. El token tuvo un rendimiento inferior al del mercado de criptomonedas en general, que cayó un 4,84%.

La prolongada liquidación del jueves dejó al token cotizando muy por debajo de las medias móviles exponenciales (EMA) de 50 y 200 días, lo que confirma el impulso bajista.

De cara al futuro, varios eventos podrían provocar un cambio en el sentimiento, lo que potencialmente llevaría a XRP hacia los 2,5 dólares.

Los niveles técnicos clave a tener en cuenta incluyen:

Entre los catalizadores de precios a corto plazo se incluyen:

Escenario bajista: Riesgos por debajo de $2.0

Estos escenarios bajistas podrían llevar a XRP hacia los 2,0 $. Si se rompe este nivel, el siguiente soporte clave sería el de 1,9112 $. Una caída por debajo de 1,9112 $ podría dejar al descubierto el mínimo de abril de 1,6147 $. Cabe destacar que XRP ha estado registrando máximos y mínimos decrecientes, lo que indica posibles pérdidas adicionales.

XRPUSD – Gráfico diario – 211125 – Bajista

XRPUSD – Gráfico diario – 211125 – BajistaUna ruptura al alza por encima de la resistencia de $2.2 podría abrir la puerta a una prueba de $2.35. Un movimiento sostenido por encima de $2.35 allanaría el camino hacia la EMA de 50 días, con $2.5 como siguiente nivel de resistencia clave. La demanda de compra en $2.0 será crucial en las próximas sesiones.

XRPUSD – Gráfico diario – 211125 – Alcista

XRPUSD – Gráfico diario – 211125 – AlcistaLa ausencia de datos clave de EE. UU. y la incertidumbre sobre la política de la Reserva Federal siguen afectando negativamente al sentimiento del mercado.

Sin embargo, la sólida demanda de ETFs al contado de XRP podría respaldar una recuperación del precio, impulsando potencialmente el token hacia los 2,2 dólares. El lanzamiento del ETF Franklin XRP el lunes 24 de noviembre podría resultar crucial, dada la prominencia de Franklin Templeton en el sector de los ETFs.

Las próximas 72 horas podrían determinar si XRP extiende sus pérdidas o comienza una recuperación hacia los 2,5 dólares. Los flujos de ETF al contado de XRP serán cruciales si el token quiere comenzar a desvincularse de BTC.

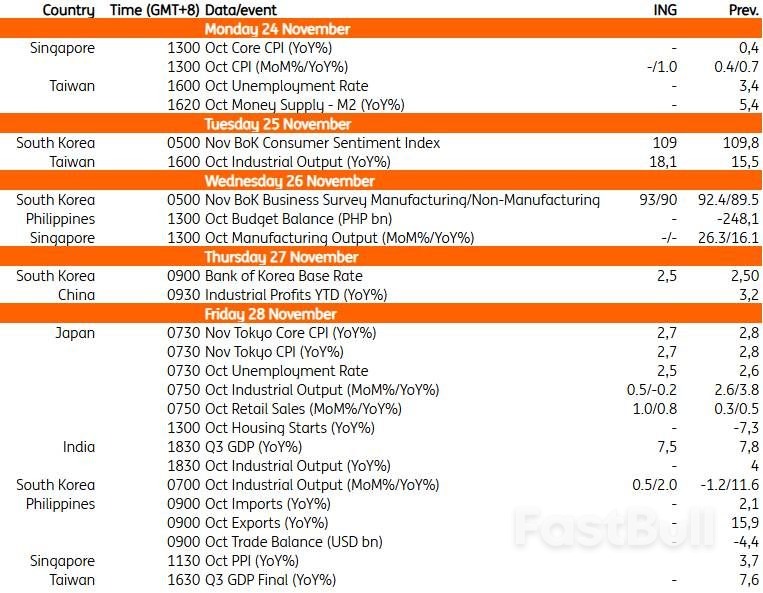

Es probable que el Banco de Corea mantenga el tipo de interés oficial en el 2,50% el jueves durante un mes más, con una ligera mayoría en contra prevista. El Banco de Corea priorizará la inestabilidad financiera sobre la inflación. Ante la falta de señales claras de estabilización de los precios de la vivienda y la volatilidad del mercado de divisas, el Banco de Corea tiene motivos para mantener los tipos sin cambios. También el jueves, el Banco de Corea publicará su informe de perspectivas. En un contexto de distensión comercial y un ciclo de semiconductores más sólido de lo previsto, creemos que el Banco de Corea revisará al alza su previsión de crecimiento del PIB para 2025, del 0,8% al 1,1%, y la de 2026, del 1,6% al 1,9%. Unas perspectivas de crecimiento del PIB inferiores al 2% probablemente respaldarán la postura de política monetaria expansiva del Banco de Corea. El reciente aumento de la rentabilidad de los bonos del Tesoro coreano (KTB) reflejó las declaraciones de tono restrictivo del gobernador Rhee —que apuntaban a un posible cambio de rumbo en la política monetaria— durante una entrevista previa con los medios. Consideramos que sus declaraciones en la rueda de prensa deberían ser más equilibradas y destacar que las decisiones políticas dependen de los datos.

Se prevé que la producción industrial aumente por segundo mes consecutivo, impulsada por la sólida producción de chips. La mayor duración de lo previsto del feriado de Chuseok, junto con el segundo programa de pago de bonos, debería dinamizar la actividad del sector servicios.

Los datos de beneficios industriales de China, que se publicarán el jueves, completarán el informe mensual. Estos datos han mostrado signos de mejora en los últimos meses, con un aumento de los beneficios del 3,2 % interanual en lo que va de año hasta septiembre, gracias a dos meses consecutivos de crecimiento interanual superior al 20 % en agosto y septiembre. Este crecimiento se vio impulsado por un efecto base favorable. Se espera que este efecto disminuya gradualmente en los datos del cuarto trimestre, pero sea suficiente para mantener un crecimiento de los beneficios sólidamente positivo en octubre. Los sectores que han experimentado una fuerte demanda de exportaciones, como el ferroviario, el naval y el aeroespacial, el de informática, comunicaciones, la fabricación de otros equipos electrónicos y la fabricación de maquinaria y equipos eléctricos, han tenido, en general, un desempeño superior al del mercado en lo que va del año. Se prevé que esta tendencia continúe.

Se prevé que la inflación del índice de precios al consumidor de Tokio aumente un 2,7 % interanual en noviembre, impulsada por sólidos incrementos salariales. La depreciación del yen probablemente ejerció presión al alza. Es probable que la producción industrial se mantenga positiva tras el acuerdo comercial de Japón con Estados Unidos. A pesar de la contracción del tercer trimestre, los datos recientes sugieren una recuperación económica, lo que respalda la continua normalización de la política monetaria del Banco de Japón. Las expectativas del mercado sobre una subida de tipos en diciembre han disminuido drásticamente durante la semana. Creemos que las recientes declaraciones del Banco de Japón indican que al menos tres miembros de su junta directiva apoyan una postura más restrictiva. Sin embargo, aún no está claro si los demás estarán de acuerdo. Seguimos pronosticando una subida de tipos en diciembre, aunque la probabilidad de que se retrase hasta enero va en aumento.

Prevemos que los datos de producción industrial de Taiwán, que se publicarán el martes, mantendrán su fuerte crecimiento, acelerándose ligeramente hasta el 18,1 % interanual. Este crecimiento se ha concentrado principalmente en la industria electrónica y de la información, que sigue siendo vulnerable a una desaceleración si la demanda en este sector se ralentiza. Si bien el debate en el mercado sobre esta posibilidad ha aumentado recientemente, aún no creemos que afecte a los datos de octubre.

Prevemos que el crecimiento del PIB de la India en el tercer trimestre se desacelere ligeramente hasta el 7,5 % interanual. El crecimiento de las exportaciones comenzó a ralentizarse en el tercer trimestre debido al impacto de los aranceles del 50 % sobre las exportaciones estadounidenses. Sin embargo, el crecimiento del consumo privado se mantuvo relativamente sólido, impulsado por la reducción del IVA y el consiguiente aumento de las compras de bienes de consumo.

El operador de transporte ComfortDelGro anunció el 20 de noviembre cambios en su equipo directivo, entre los que se incluye la creación de un nuevo puesto de "responsable de movilidad punto a punto".

Derek Koh dejará su cargo como director financiero (CFO) en 2026 y se jubilará a finales de marzo. También renunciará a sus otros dos altos cargos: director ejecutivo adjunto y director de servicios corporativos.

Tras siete años en sus funciones, asumirá ahora un rol de asesor para ayudar en la transición y garantizar la "continuidad de las iniciativas estratégicas", según informó la compañía en un comunicado a la bolsa.

El actual subdirector financiero del grupo, Christopher David White, asumiría el cargo de director financiero del Sr. Koh.

El Sr. White, con más de dos décadas de experiencia en finanzas, trabaja en ComfortDelGro desde 2019, donde supervisa la gobernanza financiera a nivel de grupo, la gestión del desempeño y la integración de las operaciones financieras internacionales. Simultáneamente, es el director de relaciones con los inversores del grupo.

El nuevo puesto de director de movilidad punto a punto del grupo será ocupado por Liam Griffin, quien hasta ahora ha sido el responsable de movilidad punto a punto del grupo en el Reino Unido. El Sr. Griffin también es director ejecutivo de Addison Lee, la filial londinense de ComfortDelgro.

El presidente de ComfortDelGro, Mark Greaves, declaró: "El consejo considera que estos nombramientos con visión de futuro son esenciales para la continua evolución del grupo como operador líder mundial de movilidad multimodal".

Añadió que estos nombramientos internos permiten la "continuidad" y proporcionan la estructura necesaria para impulsar los planes de crecimiento futuro del grupo.

Las acciones de ComfortDelGro cayeron un 1,4%, o dos centavos, hasta los 1,45 dólares a las 10:57 del 21 de noviembre, tras el anuncio. El índice Straits Times bajó un 0,9%.

Etiqueta blanca

API de datos

Complementos web

Creador de carteles

Programa de afiliados

El riesgo de pérdida en el comercio de activos financieros como acciones, divisas, materias primas, futuros, bonos, ETF o criptomonedas puede ser considerable. Puede sufrir una pérdida total de los fondos que deposita con su corredor. Por lo tanto, debe considerar cuidadosamente si dicha negociación es adecuada para usted tomando en cuenta sus circunstancias y recursos financieros.

No se debe considerar invertir sin llevar a cabo, su propia diligencia de manera minuciosa o consultar con sus asesores financieros. Nuestro contenido web puede no ser adecuado para usted, ya que no conocemos su situación financiera ni sus necesidades de inversión. Es posible que nuestra información financiera tenga latencia o contenga inexactitudes, por lo que usted debe ser completamente responsable de cualquiera de sus transacciones y decisiones de inversión. La empresa no se hará responsable de su capital perdido.

Sin obtener el permiso del sitio web, no se le permite copiar los gráficos, textos o marcas comerciales del sitio web. Los derechos de propiedad intelectual sobre los contenidos o datos incorporados a este sitio web pertenecen a sus proveedores y comerciantes de intercambio.

No conectado

Inicia sesión para acceder a más funciones

Membresía FastBull

Todavia no

Comprar

Iniciar sesión

Registrarse