Cotizaciones

Noticias

Análisis

Usuario

24/7

Calendario económico

Educación

Datos

- Nombres

- Último

- Anterior

Cuentas de Señal para Miembros

Todas las Cuentas de Señal

Todos los Concursos

Estados Unidos Índice de nuevos pedidos de la Fed de Dallas (Enero)

Estados Unidos Índice de nuevos pedidos de la Fed de Dallas (Enero)A:--

P: --

A: --

Estados Unidos Tasa promedio de la subasta de Notas a 2 años

Estados Unidos Tasa promedio de la subasta de Notas a 2 añosA:--

P: --

A: --

Reino Unido Índice de precios de consumo BRC Interanual (Enero)

Reino Unido Índice de precios de consumo BRC Interanual (Enero)A:--

P: --

A: --

China continental Beneficio industrial interanual (A la fecha) (Diciembre)

China continental Beneficio industrial interanual (A la fecha) (Diciembre)A:--

P: --

A: --

Alemania Tasa promedio de la subasta de Schatz a 2 años

Alemania Tasa promedio de la subasta de Schatz a 2 añosA:--

P: --

A: --

México Balanza comercial (Diciembre)

México Balanza comercial (Diciembre)A:--

P: --

A: --

Estados Unidos Ventas semanales al por menor en el sector comercial Interanual

Estados Unidos Ventas semanales al por menor en el sector comercial InteranualA:--

P: --

A: --

Estados Unidos Índice interanual de precios de la vivienda en 20 ciudades S&P/CS (no SA) (Noviembre)

Estados Unidos Índice interanual de precios de la vivienda en 20 ciudades S&P/CS (no SA) (Noviembre)A:--

P: --

A: --

Estados Unidos Índice intermensual de precios de la vivienda en 20 ciudades S&P/CS (SA) (Noviembre)

Estados Unidos Índice intermensual de precios de la vivienda en 20 ciudades S&P/CS (SA) (Noviembre)A:--

P: --

Estados Unidos Índice de precios de la vivienda FHFA Intermensual (Noviembre)

Estados Unidos Índice de precios de la vivienda FHFA Intermensual (Noviembre)A:--

P: --

A: --

Estados Unidos Índice de precios de la vivienda FHFA (Noviembre)

Estados Unidos Índice de precios de la vivienda FHFA (Noviembre)A:--

P: --

A: --

Estados Unidos Ïndice de precios de las viviendas FHFA Interanual (Noviembre)

Estados Unidos Ïndice de precios de las viviendas FHFA Interanual (Noviembre)A:--

P: --

Estados Unidos Índice interanual de precios de la vivienda en las 10 ciudades de S&P/CS (Noviembre)

Estados Unidos Índice interanual de precios de la vivienda en las 10 ciudades de S&P/CS (Noviembre)A:--

P: --

A: --

Estados Unidos Índice intermensual de precios de la vivienda en 10 ciudades S&P/CS (NO SA) (Noviembre)

Estados Unidos Índice intermensual de precios de la vivienda en 10 ciudades S&P/CS (NO SA) (Noviembre)A:--

P: --

A: --

Estados Unidos Índice S&P/CS de precios de la vivienda en 20 ciudades (no SA) (Noviembre)

Estados Unidos Índice S&P/CS de precios de la vivienda en 20 ciudades (no SA) (Noviembre)A:--

P: --

A: --

Estados Unidos Índice intermensual de precios de la vivienda en 20 ciudades S&P/CS (no SA) (Noviembre)

Estados Unidos Índice intermensual de precios de la vivienda en 20 ciudades S&P/CS (no SA) (Noviembre)A:--

P: --

A: --

Estados Unidos Índice compuesto manufacturero de la Fed de Richmond (Enero)

Estados Unidos Índice compuesto manufacturero de la Fed de Richmond (Enero)A:--

P: --

A: --

Estados Unidos Índice de situación actual del Conference Board (Enero)

Estados Unidos Índice de situación actual del Conference Board (Enero)A:--

P: --

A: --

Estados Unidos Índice de expectativas de los consumidores del Conference Board (Enero)

Estados Unidos Índice de expectativas de los consumidores del Conference Board (Enero)A:--

P: --

A: --

Estados Unidos Índice de envíos manufactureros de la Fed de Richmond (Enero)

Estados Unidos Índice de envíos manufactureros de la Fed de Richmond (Enero)A:--

P: --

A: --

Estados Unidos Índice de ingresos por servicios de la Fed de Richmond (Enero)

Estados Unidos Índice de ingresos por servicios de la Fed de Richmond (Enero)A:--

P: --

A: --

Estados Unidos Índice de confianza del consumidor del Conference Board (Enero)

Estados Unidos Índice de confianza del consumidor del Conference Board (Enero)A:--

P: --

Estados Unidos Tasa promedio de la subasta de Notas a 5 años

Estados Unidos Tasa promedio de la subasta de Notas a 5 añosA:--

P: --

A: --

Estados Unidos Existencias semanales de petróleo refinado API

Estados Unidos Existencias semanales de petróleo refinado APIA:--

P: --

A: --

Estados Unidos Existencias semanales de crudo API

Estados Unidos Existencias semanales de crudo APIA:--

P: --

A: --

Estados Unidos Existencias semanales de gasolina API

Estados Unidos Existencias semanales de gasolina APIA:--

P: --

A: --

Estados Unidos Existencias semanales de petróleo API Cushing

Estados Unidos Existencias semanales de petróleo API CushingA:--

P: --

A: --

Australia Media recortada del IPC interanual del RBA (Cuarto trimestre)

Australia Media recortada del IPC interanual del RBA (Cuarto trimestre)A:--

P: --

A: --

Australia IPC Interanual (Cuarto trimestre)

Australia IPC Interanual (Cuarto trimestre)A:--

P: --

A: --

Australia IPC Intertrimestral (Cuarto trimestre)

Australia IPC Intertrimestral (Cuarto trimestre)A:--

P: --

A: --

Alemania Ïndice de confianza del consumir GfK (SA) (Febrero)

Alemania Ïndice de confianza del consumir GfK (SA) (Febrero)--

P: --

A: --

Alemania Tasa promedio de la subasta Bund a 10 años

Alemania Tasa promedio de la subasta Bund a 10 años--

P: --

A: --

India Índice de producción industrial interanual (Diciembre)

India Índice de producción industrial interanual (Diciembre)--

P: --

A: --

India Producción manufacturera intermensual (Diciembre)

India Producción manufacturera intermensual (Diciembre)--

P: --

A: --

Estados Unidos Índice de actividad de solicitudes hipotecarias de la MBA MDT

Estados Unidos Índice de actividad de solicitudes hipotecarias de la MBA MDT--

P: --

A: --

Canada Tipo objetivo a un día

Canada Tipo objetivo a un día--

P: --

A: --

Informe de política monetaria del BOC

Informe de política monetaria del BOC Estados Unidos Variación semanal de las existencias de crudo de la EIA en Cushing, Oklahoma

Estados Unidos Variación semanal de las existencias de crudo de la EIA en Cushing, Oklahoma--

P: --

A: --

Estados Unidos Variación semanal de las existencias de crudo de la EIA en Cushing, Oklahoma

Estados Unidos Variación semanal de las existencias de crudo de la EIA en Cushing, Oklahoma--

P: --

A: --

Estados Unidos Proyección de la demanda semanal de crudo de la EIA en función de la producción

Estados Unidos Proyección de la demanda semanal de crudo de la EIA en función de la producción--

P: --

A: --

Estados Unidos Cambios en las importaciones semanales de crudo de la EIA

Estados Unidos Cambios en las importaciones semanales de crudo de la EIA--

P: --

A: --

Estados Unidos Variación semanal de las existencias de gasóleo de calefacción de la EIA

Estados Unidos Variación semanal de las existencias de gasóleo de calefacción de la EIA--

P: --

A: --

Estados Unidos Variación semanal de las existencias de gasolina de la EIA

Estados Unidos Variación semanal de las existencias de gasolina de la EIA--

P: --

A: --

Conferencia de prensa del BOC

Conferencia de prensa del BOC Rusia IPP Intermensual (Diciembre)

Rusia IPP Intermensual (Diciembre)--

P: --

A: --

Rusia IPP interanual (Diciembre)

Rusia IPP interanual (Diciembre)--

P: --

A: --

Estados Unidos Tipo mínimo de tipos del FOMC (tipo de repo inverso a un día)

Estados Unidos Tipo mínimo de tipos del FOMC (tipo de repo inverso a un día)--

P: --

A: --

Estados Unidos Tasa efectiva de exceso de reservas

Estados Unidos Tasa efectiva de exceso de reservas--

P: --

A: --

Estados Unidos Objetivo del tipo de los fondos federales

Estados Unidos Objetivo del tipo de los fondos federales--

P: --

A: --

Estados Unidos Límite de tipos del FOMC (índice de exceso de reservas)

Estados Unidos Límite de tipos del FOMC (índice de exceso de reservas)--

P: --

A: --

Declaración del FOMC

Declaración del FOMC Conferencia de prensa del FOMC

Conferencia de prensa del FOMC Brasil Tipo de interes Selic

Brasil Tipo de interes Selic--

P: --

A: --

Australia Índice de precios de importación interanual (Cuarto trimestre)

Australia Índice de precios de importación interanual (Cuarto trimestre)--

P: --

A: --

Japón Ïndice de confianza del consumo domestico (Enero)

Japón Ïndice de confianza del consumo domestico (Enero)--

P: --

A: --

Turquia Índice de Confianza Económica (Enero)

Turquia Índice de Confianza Económica (Enero)--

P: --

A: --

Zona Euro Oferta monetaria M3(SA) (Diciembre)

Zona Euro Oferta monetaria M3(SA) (Diciembre)--

P: --

A: --

Zona Euro Crédito al sector privado Interanual (Diciembre)

Zona Euro Crédito al sector privado Interanual (Diciembre)--

P: --

A: --

Zona Euro Crecimiento anual del dinero M3 (Diciembre)

Zona Euro Crecimiento anual del dinero M3 (Diciembre)--

P: --

A: --

Zona Euro Oferta monetaria M3 a 3 meses Interanual (Diciembre)

Zona Euro Oferta monetaria M3 a 3 meses Interanual (Diciembre)--

P: --

A: --

Sudáfrica IPP interanual (Diciembre)

Sudáfrica IPP interanual (Diciembre)--

P: --

A: --

Sin datos que coincidan

Gráficos Gratis para siempre

Charlar P&R con expertos Filtros Calendario económico Datos HerramientaMembresía CaracterísticasTendencias del mercado

Indicadores populares

Últimas perspecivas

Últimas perspecivas

Temas en Tendencia

Columnistas Principales

Última actualización

Etiqueta blanca

API de datos

Complementos web

Programa de afiliados

Ver todo

Sin datos

Aprenda a comprar acciones de Amazon en 2025 con esta guía paso a paso. Explore las opciones de los corredores, consejos de inversión y estrategias clave para principiantes que ingresan al mercado de valores.

Cómo comprar acciones de Amazon es una pregunta frecuente entre los inversores interesados en unirse a una de las empresas más valiosas del mundo. Con la creciente presencia de Amazon en la computación en la nube, la inteligencia artificial y el comercio electrónico, comprender cómo comprar sus acciones de forma inteligente en 2025 puede ayudar a los principiantes a generar riqueza a largo plazo mediante la inversión estratégica y la selección de plataformas.

Para los inversores que buscan comprar acciones de Amazon u otras empresas tecnológicas líderes, Amazon sigue siendo un referente de valor a largo plazo. Sus diversas fuentes de ingresos —desde el comercio electrónico y la computación en la nube hasta la inteligencia artificial y la publicidad— la posicionan como una de las empresas más resilientes de cara a 2025.

En los últimos tres años, el rendimiento de Amazon ha reflejado tanto la normalización pospandemia como nuevos ciclos de crecimiento. Los inversores que siguen cómo comprar acciones de Amazon pueden observar cómo sus acciones se recuperaron a medida que la rentabilidad y las ganancias de AWS mejoraron.

| Año | Precio promedio (USD) | Ingresos (miles de millones de dólares) | Catalizador clave |

|---|---|---|---|

| 2023 | $125 | $554 | Optimización de costos y recuperación de AWS |

| 2024 | $155 | $610 | Integración de IA y crecimiento de los ingresos por publicidad |

| 2025 (Proyectado) | $180–$220 | $670+ | Expansión de la nube y automatización logística |

La mayoría de los analistas coinciden en que Amazon sigue siendo una apuesta sólida a largo plazo. Para quienes se inician en el mundo de la inversión en acciones de Amazon , Amazon ofrece estabilidad gracias a un flujo de caja constante, una cuota de mercado dominante y una alta reinversión en innovación. Sin embargo, la volatilidad a corto plazo podría persistir a medida que evolucionan los tipos de interés y la competencia en IA.

| Métrico | 2023 | 2024 | 2025 (Est.) |

|---|---|---|---|

| Relación precio-beneficio | 60x | 48x | 42x |

| Crecimiento de EPS | +30% | +45% | +25% |

| Flujo de caja libre | 36 mil millones de dólares | 45 mil millones de dólares | Más de 52 mil millones de dólares |

Antes de invertir, los principiantes deben comprender los pasos prácticos para abrir una cuenta de corretaje y cumplir con los requisitos básicos. Aprender a comprar acciones de Amazon de forma responsable comienza con la preparación.

Una vez que haya recopilado la información, deberá elegir una plataforma confiable. La siguiente tabla compara los corredores más populares que suelen utilizar quienes buscan comprar acciones de Amazon u otras empresas de primera línea.

| Corredor | Depósito mínimo | Comisión | ¿Por qué elegir? |

|---|---|---|---|

| Robin Hood | $0 | Sin comisiones | Aplicación móvil fácil de usar; ideal para principiantes. |

| Fidelidad | $0 | $0 por transacción | Marca confiable con sólidas herramientas de investigación. |

| E*TRADE | $0 | $0 por operación de acciones | Educación integral y gráficos robustos. |

Una vez que haya seleccionado su corredor, el proceso de inversión es sencillo. Aquí tiene una guía rápida sobre cómo comprar acciones de Amazon de forma eficaz y segura.

Para cualquiera que se pregunte cómo comprar acciones en Amazon o expandirse a carteras de grandes empresas tecnológicas, combinar la propiedad directa de acciones con la exposición a ETF suele ser la decisión más inteligente para lograr un crecimiento equilibrado.

Elegir la plataforma adecuada es tan importante como saber cómo comprar acciones de Amazon . En 2025, los inversores podrán acceder a las acciones de Amazon a través de varios brókeres y aplicaciones de trading de confianza, cada uno adaptado a diferentes niveles de experiencia, desde principiantes hasta operadores avanzados.

| Plataforma | Depósito mínimo | Tarifas de negociación | Mejor para |

|---|---|---|---|

| Robin Hood | $0 | Sin comisiones | Principiantes que aprenden cómo comprar acciones de Amazon por primera vez. |

| Fidelidad | $0 | $0 por transacción | Inversores a largo plazo que investigan cómo comprar acciones de Amazon de forma segura. |

| E*TRADE | $0 | $0 de comisión | Comerciantes activos que desean análisis detallados al momento de decidir cómo comprar acciones en Amazon. |

| Charles Schwab | $0 | $0 por transacción en línea | Inversores que gestionan carteras diversas más allá de cómo comprar acciones de Amazon. |

La mayoría de las plataformas también permiten la inversión fraccionada, lo que significa que puede comprar menos de una acción, lo que hace más fácil para los nuevos inversores que buscan cómo comprar acciones de Amazon para principiantes comenzar sin grandes requisitos de capital.

Actualmente no se pueden comprar acciones directamente en Amazon; la compañía no ofrece un plan de compra directa de acciones (DSPP). En su lugar, los inversores deben usar una cuenta de corretaje registrada. Plataformas populares como Fidelity y Robinhood son opciones fáciles de usar para quienes buscan comprar acciones en Amazon a través de bolsas públicas.

Sí. Muchos corredores ofrecen la inversión fraccionada en acciones, lo que permite comprar una parte de una acción con tan solo $1. Esta función es ideal para quienes buscan cómo comprar acciones de Amazon para principiantes o para quienes empiezan con poco. Simplemente ingrese la cantidad en dólares que desea invertir (por ejemplo, $100) y su corredor ejecutará una orden fraccionada para Amazon (AMZN).

Una inversión de $10,000 en la OPV de Amazon, a $18 por acción (ajustada por desdoblamientos), valdría hoy más de $15 millones, lo que demuestra el poder de la inversión a largo plazo. Si bien el rendimiento pasado no garantiza resultados futuros, comprender cómo comprar acciones de Amazon con anticipación y mantenerlas durante los ciclos del mercado sigue siendo una de las estrategias más efectivas para generar riqueza.

Aprender a comprar acciones de Amazon es el primer paso para adquirir una parte de una de las empresas más innovadoras del mundo. Con fácil acceso en línea, inversión fraccionada y corredores de confianza, los principiantes pueden empezar a generar riqueza con Amazon en 2025, equilibrando una visión a largo plazo con hábitos de inversión inteligentes y consistentes.

El mercado de criptomonedas experimentó una intensa volatilidad durante las últimas 12 horas, lo que resultó en liquidaciones masivas que totalizaron más de 330 millones de dólares. La asombrosa cifra de 254 millones de dólares de estas pérdidas provino de posiciones cortas, operaciones que apostaron contra el aumento de precios. Esta rápida sacudida sugiere un repentino aumento en el impulso de compra, que tomó por sorpresa a muchos operadores bajistas.

Estas liquidaciones ocurren cuando los operadores utilizan posiciones apalancadas y el mercado se mueve en contra de su predicción. En este caso, un probable aumento repentino del precio de Bitcoin y otros activos importantes obligó a los vendedores en corto a cerrar sus operaciones, lo que desencadenó una contracción de posiciones cortas, donde los precios se aceleran al alza a medida que se liquidan las posiciones cortas.

La acción del precio de Bitcoin parece haber jugado un papel clave en esta ola de liquidación. Un movimiento alcista brusco puede obligar a los operadores con posiciones cortas a cubrir sus pérdidas recomprando en el mercado, lo que a su vez impulsa los precios aún más. Esta reacción en cadena crea un bucle alcista, que parece ser lo que se desarrolló aquí.

Si bien las causas exactas del aumento aún no están claras, los analistas del mercado sugieren que factores como la creciente adopción de ETF, noticias institucionales positivas o una respuesta a los datos macroeconómicos pueden haber ayudado a impulsar los precios al alza, sorprendiendo a quienes esperaban una caída.

Este evento nos recuerda la rapidez con la que los mercados de criptomonedas pueden cambiar. El trading apalancado conlleva altos riesgos, especialmente cuando se trata de grandes cantidades de capital. Con $254 millones en posiciones cortas liquidadas, los operadores bajistas fueron los que más perdieron en este movimiento, mientras que las posiciones largas en su mayoría escaparon de daños importantes.

De cara al futuro, los operadores podrían intentar reducir el apalancamiento o reevaluar sus estrategias, especialmente cuando el mercado muestre señales de volatilidad. Como siempre, en el mundo de las criptomonedas, la sincronización y la gestión del riesgo son clave.

Puntos clave:

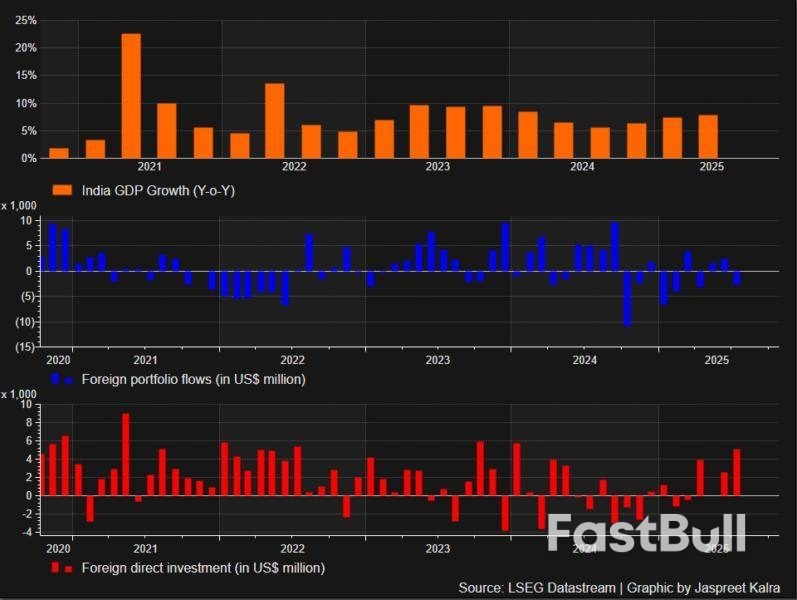

Conmocionada por casi 17.000 millones de dólares en salidas de capital del extranjero este año, India redobla sus esfuerzos en las reformas del sector financiero para reforzar sus reservas de capital e impulsar la inversión en el país, en medio de la preocupación generalizada por el impacto económico de los aranceles estadounidenses. En los últimos meses, el banco central y el regulador del mercado ya han anunciado varias medidas para consolidar la participación extranjera e impulsar el crédito. Estas incluyen vías más rápidas para que las empresas coticen en bolsa y para que los fondos y prestamistas extranjeros entren en el mercado, así como normas que facilitan el endeudamiento corporativo y la financiación de fusiones por parte de los bancos.

Se están discutiendo otras áreas de flexibilización regulatoria en el sector financiero de 260 mil millones de dólares de la India que se implementarán en los próximos seis a doce meses, dijeron seis fuentes regulatorias y de mercado con conocimiento del asunto. Los posibles cambios incluyen reforzar la participación en el mercado de capitales por parte de inversores familiares en ciudades más pequeñas y flexibilizar aún más las regulaciones bancarias, dijeron las fuentes. El desmantelamiento de restricciones de décadas de antigüedad se produce cuando el primer ministro Narendra Modi presiona por una mayor autosuficiencia económica después de que las preocupaciones sobre el impacto en el crecimiento de la India de los aranceles punitivos estadounidenses pusieran nerviosos a los inversores extranjeros.

Las fuentes declinaron ser identificadas porque no estaban autorizadas a hablar con los medios.

El banco central no respondió a una solicitud de Reuters para que comentara sobre posibles nuevas medidas de flexibilización. Un portavoz de SEBI, en respuesta a las preguntas de Reuters, afirmó que se han introducido 11 "reformas importantes" para los inversores extranjeros con el fin de mejorar su acceso a la India y fortalecer la competitividad global del país. "Se presta mayor atención a la facilidad para hacer negocios y se está eliminando la carga regulatoria que obstruye el sector financiero", declaró Srini Srinivasan, directora general de Kotak Alternate Asset Managers, que gestiona 20.000 millones de dólares en activos.

Los inversores extranjeros han vendido cerca de 17.000 millones de dólares en acciones indias este año, en comparación con los 124 millones de dólares en entradas de 2024 y los 20.000 millones de dólares de 2023. Esta liquidación ha convertido a India en el mercado asiático más afectado en términos de retiros de carteras extranjeras.

La flexibilización gradual en la India coincide con las iniciativas que China ha revelado en los últimos meses, incluida la apertura de su mercado de opciones sobre acciones a inversores extranjeros y la ampliación del acceso extranjero a su mercado de recompra de bonos. Se prevé que la economía de la India crezca un 6,8% en el año fiscal hasta el 31 de marzo de 2026, según las estimaciones del Banco de la Reserva de la India (RBI), en comparación con el 6,5% del año anterior, pero por debajo del crecimiento "aspiracional" del banco central de alrededor del 8%.

Los cambios regulatorios buscan favorecer a las empresas, reactivar la inversión extranjera e impulsar el crecimiento, según las fuentes. Vikas Pershad, gestor de cartera de India con sede en Singapur y miembro del equipo de Renta Variable de Asia Pacífico de MG Investments, que gestiona 443.000 millones de dólares en activos de clientes, afirmó que la flexibilización regulatoria y las sólidas perspectivas de crecimiento son algunas de las razones por las que los inversores mantienen una visión "positiva" de la India. "Los esfuerzos concertados de este año para flexibilizar ciertos requisitos regulatorios... ciertamente no han pasado desapercibidos", declaró Pershad. "Como inversores a largo plazo en India, creemos que estas medidas son significativas para crear un entorno más accesible y favorable para los inversores".

El cambio se produce menos de un año después de los cambios de liderazgo en el RBI y el SEBI. Sanjay Malhotra se convirtió en gobernador del RBI en diciembre y Tuhin Kanta Pandey comenzó como jefe del SEBI en marzo. Ambos trabajaron juntos anteriormente en el Ministerio de Finanzas y están enfocados en revertir años de estricta regulación que siguieron a una crisis de deuda entre 2016 y 2018, dicen analistas y personas con información privilegiada.

En reuniones internas de este año, Malhotra argumentó que las reglas de la era de la crisis seguían vigentes mucho después del shock, comparándolas con un yeso que se deja después de que se cura una fractura, según una fuente. Bajo esos cambios, los bancos ahora pueden financiar adquisiciones y prestar más contra deuda listada y valores de capital, anunció el banco central este mes. Los requisitos de colchón de capital para los prestamistas no bancarios que financian infraestructura se han flexibilizado y se han eliminado disposiciones adicionales sobre los préstamos bancarios a grandes corporaciones.

También se han desmantelado las antiguas normas que impedían a los prestatarios con menor calificación crediticia obtener deuda en el extranjero. "El gobernador actual se inclina más hacia la liberalización y una regulación óptima. Algunos de estos cambios son realmente necesarios", declaró HR Khan, ex vicegobernador del Banco de la Reserva de la India (RBI). El objetivo de SEBI es simplificar el acceso de los inversores extranjeros y fomentar la inversión en zonas urbanas más pequeñas, según dos fuentes. "Los fondos mutuos han demostrado ser el vehículo adecuado para atraer a los inversores minoristas de ciudades más pequeñas a los mercados de capitales", declaró un portavoz de SEBI, añadiendo que el regulador está ampliando el acceso a más fondos de este tipo.

Si bien la desregulación del sector financiero es positiva, se necesitarán reformas más profundas para liberar las fuerzas del mercado en la economía india, dijo Ian Simmons, gerente de cartera sénior de Fiera Capital con sede en Londres para la estrategia de mercados emergentes globales. "El esfuerzo por revivir el espíritu animal en el sector privado se remonta a algunas de las mayores reformas burocráticas, judiciales y fiscales, orientadas a facilitar la realización de negocios", dijo Simmons, cuya firma administra 117.600 millones de dólares en activos.

Los negociadores establecieron un acuerdo de amplio alcance para que el presidente estadounidense Donald Trump y el presidente chino Xi Jinping lo concreten cuando se reúnan en Corea del Sur a finales de esta semana.

Pero los primeros indicios son que el acuerdo comercial ofrece más un alto el fuego temporal que un armisticio total entre las dos mayores economías del mundo.

El consenso "preliminar" alcanzado después de dos días de conversaciones en Malasia parece listo para resolver algunos de los puntos conflictivos que han surgido en las últimas semanas.

Washington no seguirá adelante con nuevos aranceles escalonados, mientras que Beijing está congelando los controles de exportación de tierras raras que amenazaban con perturbar las cadenas de suministro globales.

Las acciones subieron mientras los inversores nerviosos respiraban.

Pero aunque Trump insinuó un "acuerdo completo" a los periodistas que viajaban con él a Asia, los primeros detalles sugieren más bien un restablecimiento a corto plazo.

Ni el secretario del Tesoro, Scott Bessent, ni el enviado comercial chino, Li Chenggang, indicaron haber resuelto puntos de tensión más fundamentales en la relación, incluido el bloqueo de Estados Unidos al comercio de chips semiconductores de alta gama cruciales para el desarrollo de la industria de la IA.

La reanudación de las compras de soja por parte de China no contribuirá a reducir el enorme déficit comercial estadounidense que Trump se ha comprometido a abordar. Mientras tanto, Pekín solo ha acordado suspender las restricciones sobre minerales esenciales para todo, desde motores a reacción hasta teléfonos inteligentes, durante un año.

Y aunque Bessent dijo que los dos líderes planean hablar sobre seguridad global, el Secretario de Estado Marco Rubio dijo que no habrá discusión sobre cambiar la política estadounidense hacia Taiwán, un irritante persistente para Beijing.

El resultado es una tregua en la que ninguna de las partes tiene mucho en juego y pocos incentivos para evitar otro ciclo de escaladas o recriminaciones.

Aún así, por ahora, ambas partes parecen felices de celebrar los avances logrados.

"Ellos quieren llegar a un acuerdo y nosotros queremos llegar a un acuerdo", dijo Trump ayer.

Los mercados comenzaron la última semana de octubre con una nota positiva. Los rumores de un acuerdo comercial entre Estados Unidos y China impulsaron el apetito por el riesgo a nivel mundial. Los activos refugio, como el yen y el franco, se vieron sometidos a presión. En contraste, las monedas representativas del yuan, los dólares australiano y neozelandés, tuvieron un mejor desempeño. Pekín está dando señales de una solución a los problemas relacionados con los controles de exportación, el fentanilo y las tarifas de envío. Washington afirma que los aranceles del 100 % están descartados y que China aumentará sus compras de soja estadounidense.

Los inversores se centrarán en las reuniones de los bancos centrales y en la gira de Donald Trump por países asiáticos. La política monetaria funciona con base geográfica. Norteamérica pretende bajar los tipos de interés, mientras que Europa y Asia planean mantenerlos estables. La preocupación por el enfriamiento del mercado laboral permite al mercado de futuros predecir una reducción del tipo de interés de la Reserva Federal del 4,25 % al 4 % y del tipo del Banco de Canadá del 2,5 % al 2 %.

Es improbable que el Banco de Japón endurezca su política monetaria ante el cambio de primer ministro. Sanae Takaichi y su equipo creen que el gobierno y el banco central deberían actuar al unísono. Esto, sumado a la mejora del apetito por el riesgo global, ejerce presión sobre el yen. Sin embargo, Donald Trump tiene previsto visitar Tokio. Dada la reticencia del presidente estadounidense a fortalecer el dólar, su visita podría alimentar los rumores de intervención cambiaria y ralentizar el USD/JPY.

Se espera que el BCE anuncie el fin de su ciclo de flexibilización monetaria. Según la mayoría de los expertos de Bloomberg, la tasa de depósito se mantendrá en el 2% hasta 2027. El 17% de los encuestados prevé un aumento en 2026. La divergencia en la política monetaria respalda al EUR/USD. Sin embargo, el par no se apresura a subir. Los alcistas temen una retórica agresiva por parte de la Fed tras el recorte de la tasa de los fondos federales.

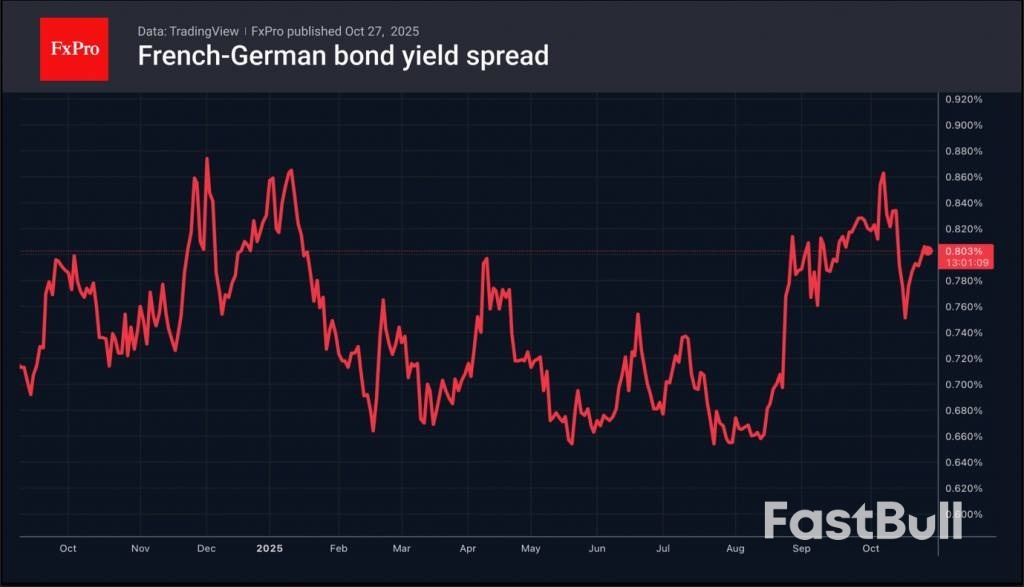

Además, el drama político en Francia aún no ha terminado. Alentados por el aplazamiento de la reforma de las pensiones, los socialistas exigen nuevas concesiones y pretenden aprobar una ley para aumentar los impuestos a los ricos. Como resultado, el diferencial de rendimiento entre los bonos locales y alemanes ha comenzado a ampliarse de nuevo, lo que refleja el aumento de los riesgos políticos, lo que presiona al euro.

En los últimos 20 años, el precio del oro se ha multiplicado por casi diez. Cualquiera que comprara oro en 2005, cuando el precio promediaba los 444 dólares por onza, ahora estaría riendo hasta el banco. El precio alcanzó su máximo histórico de 4356 dólares por onza hace dos semanas, antes de volver a caer. De hecho, solo este año, el oro ha ganado más del 58 %, en gran medida debido a la incertidumbre en el panorama global de la inversión. Estas incertidumbres se deben al temor a una mayor inflación como resultado de las subidas arancelarias en EE. UU., la menor rentabilidad de los bonos por los inminentes recortes en los tipos de interés estadounidenses, la futura dirección del dólar estadounidense y las tensiones globales causadas por las guerras comerciales y geopolíticas. El efecto resultante es el flujo de fondos hacia el oro.

Los inversores institucionales (bancos centrales y fondos de cobertura) han invertido más dinero que nunca en productos basados en oro para protegerse de la incertidumbre. Los fondos cotizados en bolsa (ETF) de oro registraron la mayor entrada de capital en el tercer trimestre de este año, con 26 000 millones de dólares (109 000 millones de ringgits). Según datos del Consejo Mundial del Oro, la entrada de capital en ETF de oro en lo que va de año ascendió a 64 000 millones de dólares hasta septiembre, un récord histórico. Durante este período, los activos totales gestionados por ETF de oro a nivel mundial alcanzaron los 472 000 millones de dólares. Las tenencias de oro físico en ETF a nivel mundial alcanzaron las 3838 toneladas, justo por debajo del máximo de 3929 toneladas registrado en la primera semana de noviembre de 2020, en pleno auge de la pandemia de COVID-19.

El oro es popular entre las familias asiáticas, especialmente en el sur de Asia. India es el mayor consumidor de oro en Asia, ya que se considera un símbolo de lujo, prosperidad y divinidad. Se regala en ocasiones especiales, desde el nacimiento de un bebé hasta bodas y cumpleaños. Sin embargo, muchos indios y otras partes de Asia también compran joyas de oro como inversión, y estas suelen transmitirse de generación en generación.

Sin embargo, la herencia del oro conlleva una buena cantidad de problemas.

El metal precioso debe almacenarse de forma segura. Una caja de seguridad en un banco es ideal, pero el servicio tiene un coste anual. Y no es fácil dividir el oro equitativamente: una joya o una moneda de oro no se puede dividir en dos o tres pedazos. La forma lógica de dividir la herencia equitativamente probablemente sea vender el oro. Pero ¿cuántos habrían aprovechado la tendencia alcista del oro para vender parte del metal precioso? Probablemente, solo una minoría. La razón principal es el apego emocional al oro. Además, muchos creen que su valor solo aumentará a largo plazo, así que ¿por qué vender si no necesitan dinero?

Es cierto que el precio del oro solo subirá a largo plazo. Se ha demostrado una y otra vez que alcanza un nuevo máximo cada vez que hay una crisis global. Pero cada vez que el oro alcanza un nuevo máximo, tiende a corregirse entre un 30% y un 40% antes de encontrar cierta estabilidad y volver a subir a un nuevo máximo. El proceso lleva años. En enero de 1996, el oro alcanzó los 406 dólares por onza y tuvo una tendencia a la baja hasta un mínimo de 255 dólares en agosto de 1999, lo que representa más de tres años. Alcanzó otro máximo en agosto de 2012, cuando cerró en 1.828 dólares durante la crisis financiera estadounidense. Cayó a un mínimo de 1.060 dólares en diciembre de 2015, una caída de más del 40% desde su máximo.

El repunte actual se remonta a la pandemia. El oro casi alcanzó los 2.000 dólares en agosto de 2020. Cerró en un mínimo de 1.600 dólares en octubre de 2022, cuando ya había indicios de que la pandemia estaba llegando a su fin.

El precio del oro ha estado en alza desde marzo de 2024, después de que Donald Trump ganara la nominación republicana para la presidencia de Estados Unidos.

Los verdaderos inversores en oro habrían retirado parte de su inversión. Los fondos institucionales y los inversores sin un apego emocional a su cartera de oro habrían realizado algunas inversiones, que suelen consistir en monedas, lingotes, futuros o cualquier otro instrumento de inversión con oro como activo subyacente. El metal precioso no paga dividendos. Brilla y es útil como cobertura contra la incertidumbre. Pero cuando esta empieza a disiparse, su brillo tiende a desvanecerse. A diferencia de los mercados de valores, donde el optimismo crece cuando hay mayor certidumbre sobre las políticas económicas y de tipos de interés, así como sobre los beneficios de las empresas.

Sin embargo, la ventaja del oro es que, incluso cuando se encuentra en una tendencia bajista, la magnitud de su caída no es tan grande como la de las inversiones en los mercados bursátiles. Por eso, el oro siempre seguirá siendo relevante, a pesar de ser una inversión a largo plazo. En los últimos días, el oro ha caído más del 8% desde su máximo de US$4.356, su mayor caída en más de 10 años. Quienes hayan invertido en oro en los últimos meses aprenderán a las malas que es una inversión a largo plazo.

Está por verse si la corrección será solo un pequeño contratiempo o se prolongará durante unos meses o años. Pero el oro, como clase de activo, no perderá su atractivo a largo plazo. Los mercados bursátiles están en máximos históricos. Las criptomonedas y otras clases de activos se encuentran en una burbuja, especialmente en EE. UU. El temor a la inflación y a una desaceleración económica es muy prevalente. Si la burbuja estalla, se reanudará la búsqueda del oro. Hasta entonces, quienes han invertido en este activo tendrán que capear la actual caída.

Aquellos que compraron oro hace muchos años y todavía lo conservan, no deberían tener miedo de liquidar parte y colocar su dinero en otras clases de activos infravalorados.

La confianza empresarial alemana mejoró a su nivel más alto desde 2022 al comienzo del cuarto trimestre, lo que refuerza las esperanzas de que la economía más grande de Europa finalmente esté saliendo de dos años de contracción.

El índice de expectativas del instituto Ifo subió a 91,6 en octubre desde un 89,8 revisado en septiembre, según un comunicado publicado el lunes. Esta cifra supera la mediana estimada de 90 en una encuesta de Bloomberg. Un indicador de las condiciones actuales cayó inesperadamente.

"Las empresas mantienen la esperanza de que la economía se recupere el próximo año", declaró el presidente del Ifo, Clemens Fuest, en un comunicado. "Sin embargo, la situación empresarial actual se considera ligeramente peor".

Las cifras se suman a las encuestas publicadas el viernes que muestran que la actividad del sector privado alemán aumentó inesperadamente en octubre a su nivel más alto desde 2023, lo que coloca a la eurozona sobre una base más firme.

Alemania vio su producción contraerse durante dos años, y se espera solo un crecimiento marginal, si es que hay alguno, en 2025. En particular, el sector manufacturero aún sufre problemas estructurales como la burocracia y aranceles estadounidenses más altos.

Se prevé una recuperación más pronunciada, impulsada por el enorme gasto público en infraestructura y defensa, así como por los recientes recortes de tipos de interés del Banco Central Europeo. Las autoridades han reducido los costes de financiación ocho veces en este ciclo, aunque los han mantenido sin cambios desde junio y se espera que los mantengan sin cambios el jueves.

Pero el Bundesbank y los principales institutos de investigación del país advirtieron este mes que la coalición gobernante del canciller Friedrich Merz debe implementar reformas más fundamentales para fortalecer la economía, impulsar la competitividad y elevar las perspectivas de crecimiento a largo plazo.

Es hora de acelerar la reforma, declaró el presidente del Bundesbank, Joachim Nagel. "Para reactivar la productividad y fomentar el crecimiento, el gobierno debe tomar medidas decisivas".

Etiqueta blanca

API de datos

Complementos web

Creador de carteles

Programa de afiliados

El riesgo de pérdida en el comercio de activos financieros como acciones, divisas, materias primas, futuros, bonos, ETF o criptomonedas puede ser considerable. Puede sufrir una pérdida total de los fondos que deposita con su corredor. Por lo tanto, debe considerar cuidadosamente si dicha negociación es adecuada para usted tomando en cuenta sus circunstancias y recursos financieros.

No se debe considerar invertir sin llevar a cabo, su propia diligencia de manera minuciosa o consultar con sus asesores financieros. Nuestro contenido web puede no ser adecuado para usted, ya que no conocemos su situación financiera ni sus necesidades de inversión. Es posible que nuestra información financiera tenga latencia o contenga inexactitudes, por lo que usted debe ser completamente responsable de cualquiera de sus transacciones y decisiones de inversión. La empresa no se hará responsable de su capital perdido.

Sin obtener el permiso del sitio web, no se le permite copiar los gráficos, textos o marcas comerciales del sitio web. Los derechos de propiedad intelectual sobre los contenidos o datos incorporados a este sitio web pertenecen a sus proveedores y comerciantes de intercambio.

No conectado

Inicia sesión para acceder a más funciones

Iniciar sesión

Registrarse