Cotizaciones

Noticias

Análisis

Usuario

24/7

Calendario económico

Educación

Datos

- Nombres

- Último

- Anterior

Cuentas de Señal para Miembros

Todas las Cuentas de Señal

Todos los Concursos

Francia Cuenta corriente (no SA) (Octubre)

Francia Cuenta corriente (no SA) (Octubre)A:--

P: --

A: --

Francia Balanza Comercial (SA) (Octubre)

Francia Balanza Comercial (SA) (Octubre)A:--

P: --

A: --

Francia Producción industrial intermensual (SA) (Octubre)

Francia Producción industrial intermensual (SA) (Octubre)A:--

P: --

A: --

Italia Ventas menoristas Intermensuales (SA) (Octubre)

Italia Ventas menoristas Intermensuales (SA) (Octubre)A:--

P: --

A: --

Zona Euro Empleo Interanual (SA) (Tercer trimestre)

Zona Euro Empleo Interanual (SA) (Tercer trimestre)A:--

P: --

A: --

Zona Euro PIB Final Interanual (Tercer trimestre)

Zona Euro PIB Final Interanual (Tercer trimestre)A:--

P: --

A: --

Zona Euro PIB Final Intertrimestral (Tercer trimestre)

Zona Euro PIB Final Intertrimestral (Tercer trimestre)A:--

P: --

A: --

Zona Euro Empleo Final Intertrimestral (SA) (Tercer trimestre)

Zona Euro Empleo Final Intertrimestral (SA) (Tercer trimestre)A:--

P: --

A: --

Zona Euro Empleo Final (SA) (Tercer trimestre)

Zona Euro Empleo Final (SA) (Tercer trimestre)A:--

P: --

Brasil IPP Intermensual (Octubre)

Brasil IPP Intermensual (Octubre)A:--

P: --

A: --

México Índice de confianza del consumidor (Noviembre)

México Índice de confianza del consumidor (Noviembre)A:--

P: --

A: --

Canada Tasa de desempleo (SA) (Noviembre)

Canada Tasa de desempleo (SA) (Noviembre)A:--

P: --

A: --

Canada Tasa de participación en el empleo (SA) (Noviembre)

Canada Tasa de participación en el empleo (SA) (Noviembre)A:--

P: --

A: --

Canada Empleo (SA) (Noviembre)

Canada Empleo (SA) (Noviembre)A:--

P: --

A: --

Canada Empleo a tiempo parcial (SA) (Noviembre)

Canada Empleo a tiempo parcial (SA) (Noviembre)A:--

P: --

A: --

Canada Empleo a tiempo completo (SA) (Noviembre)

Canada Empleo a tiempo completo (SA) (Noviembre)A:--

P: --

A: --

Estados Unidos Ingresos personales intermensuales (Septiembre)

Estados Unidos Ingresos personales intermensuales (Septiembre)A:--

P: --

A: --

Estados Unidos Índice de precios PCE interanual (SA) (Septiembre)

Estados Unidos Índice de precios PCE interanual (SA) (Septiembre)A:--

P: --

A: --

Estados Unidos Índice de precios PCE de la Fed de Dallas Itermensual (Septiembre)

Estados Unidos Índice de precios PCE de la Fed de Dallas Itermensual (Septiembre)--

P: --

A: --

Estados Unidos Índice de precios PCE intermensual (Septiembre)

Estados Unidos Índice de precios PCE intermensual (Septiembre)A:--

P: --

A: --

Estados Unidos Gastos personales intermensuales (SA) (Septiembre)

Estados Unidos Gastos personales intermensuales (SA) (Septiembre)A:--

P: --

A: --

Estados Unidos Índice de precios PCE subyacente intermensual (Septiembre)

Estados Unidos Índice de precios PCE subyacente intermensual (Septiembre)A:--

P: --

A: --

Estados Unidos Índice de precios PCE subyacente interanual (Septiembre)

Estados Unidos Índice de precios PCE subyacente interanual (Septiembre)A:--

P: --

A: --

Estados Unidos UMich Inflación a 5 años preliminar interanual (Diciembre)

Estados Unidos UMich Inflación a 5 años preliminar interanual (Diciembre)A:--

P: --

A: --

Estados Unidos Gasto en consumo personal real Intermensual (Septiembre)

Estados Unidos Gasto en consumo personal real Intermensual (Septiembre)A:--

P: --

A: --

Estados Unidos Previsión de inflación a 5-10 años (Diciembre)

Estados Unidos Previsión de inflación a 5-10 años (Diciembre)A:--

P: --

A: --

Estados Unidos Expectativas de inflación a 1 año del consumidor UMich Final (Diciembre)

Estados Unidos Expectativas de inflación a 1 año del consumidor UMich Final (Diciembre)A:--

P: --

A: --

Estados Unidos Índice preliminar de confianza del consumidor UMich (Diciembre)

Estados Unidos Índice preliminar de confianza del consumidor UMich (Diciembre)A:--

P: --

A: --

Estados Unidos Expectativas de inflación a 1 año UMich Prelim (Diciembre)

Estados Unidos Expectativas de inflación a 1 año UMich Prelim (Diciembre)A:--

P: --

A: --

Estados Unidos Índice preliminar de expectativas de los consumidores UMich (Diciembre)

Estados Unidos Índice preliminar de expectativas de los consumidores UMich (Diciembre)A:--

P: --

A: --

Estados Unidos Perforación total Semanal

Estados Unidos Perforación total Semanal--

P: --

A: --

Estados Unidos Total semanal de perforaciones petrolíferas

Estados Unidos Total semanal de perforaciones petrolíferas--

P: --

A: --

Estados Unidos Créditos al Consumo (SA) (Octubre)

Estados Unidos Créditos al Consumo (SA) (Octubre)--

P: --

A: --

China continental Reservas de divisas (Noviembre)

China continental Reservas de divisas (Noviembre)--

P: --

A: --

China continental Exportaciones interanuales (USD) (Noviembre)

China continental Exportaciones interanuales (USD) (Noviembre)--

P: --

A: --

China continental Importaciones Interanual (CNH) (Noviembre)

China continental Importaciones Interanual (CNH) (Noviembre)--

P: --

A: --

China continental Importaciones Interanual (USD) (Noviembre)

China continental Importaciones Interanual (USD) (Noviembre)--

P: --

A: --

China continental Importaciones (CNH) (Noviembre)

China continental Importaciones (CNH) (Noviembre)--

P: --

A: --

China continental Balanza Comercial (CNH) (Noviembre)

China continental Balanza Comercial (CNH) (Noviembre)--

P: --

A: --

China continental Exportaciones (Noviembre)

China continental Exportaciones (Noviembre)--

P: --

A: --

Japón Salarios Intermensuales (Octubre)

Japón Salarios Intermensuales (Octubre)--

P: --

A: --

Japón Balanza comercial (Octubre)

Japón Balanza comercial (Octubre)--

P: --

A: --

Japón PIB real intertrimestral (Tercer trimestre)

Japón PIB real intertrimestral (Tercer trimestre)--

P: --

A: --

Japón Revisión intertrimestral del PIB nominal (Tercer trimestre)

Japón Revisión intertrimestral del PIB nominal (Tercer trimestre)--

P: --

A: --

Japón Balanza comercial a medida (SA) (Octubre)

Japón Balanza comercial a medida (SA) (Octubre)--

P: --

A: --

Japón Revisión intertrimestral del PIB anual (Tercer trimestre)

Japón Revisión intertrimestral del PIB anual (Tercer trimestre)--

P: --

China continental Exportaciones interanuales (CNH) (Noviembre)

China continental Exportaciones interanuales (CNH) (Noviembre)--

P: --

A: --

Sin datos que coincidan

Gráficos Gratis para siempre

Charlar P&R con expertos Filtros Calendario económico Datos HerramientaMembresía CaracterísticasTendencias del mercado

Indicadores populares

Últimas perspecivas

Últimas perspecivas

Temas en Tendencia

Columnistas Principales

Última actualización

Etiqueta blanca

API de datos

Complementos web

Programa de afiliados

Ver todo

Sin datos

Añadiendo presión para un retroceso, el índice de fuerza relativa (RSI) ha alcanzado el nivel 70, lo que indica condiciones de sobrecompra.

1.16700

Precio de entrada

1.15220

TP

1.17100

SL

0.0

Pips

Plano

1.15220

TP

Precio de salida

1.16700

Precio de entrada

1.17100

SL

El dólar neozelandés volvió a subir hacia máximos de cinco meses a medida que los mercados reevaluaban las perspectivas de flexibilización de la Reserva Federal, mientras que la postura política del RBNZ y el cambio de liderazgo brindan un contexto de apoyo.

0.57651

Precio de entrada

0.59900

TP

0.56500

SL

0.0

Pips

Plano

0.56500

SL

Precio de salida

0.57651

Precio de entrada

0.59900

TP

El USD/JPY cayó a mínimos de dos semanas debido a que las expectativas moderadas de la Fed, los datos débiles de EE. UU. y la incertidumbre política en torno al liderazgo futuro de la Fed superaron el apoyo a las señales de ajuste del Banco de Japón.

154.800

Precio de entrada

151.500

TP

156.500

SL

0.0

Pips

Plano

151.500

TP

Precio de salida

154.800

Precio de entrada

156.500

SL

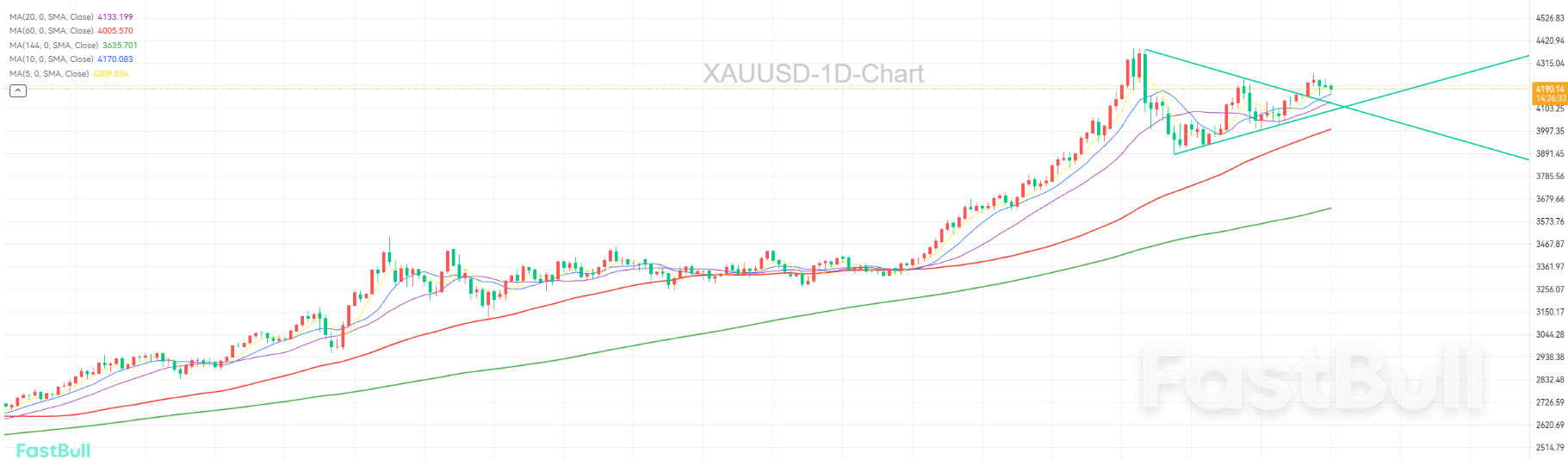

El oro continúa fluctuando por debajo del nivel de 4.200. Aunque carece de impulso de ruptura, se mantiene firmemente por encima de los mínimos semanales. El dólar ha repuntado ligeramente tras tocar un mínimo a corto plazo, lo que genera presión a corto plazo sobre los precios del oro.

4192.29

Precio de entrada

4350.00

TP

4152.00

SL

0.0

Pips

Plano

4152.00

SL

Precio de salida

4192.29

Precio de entrada

4350.00

TP

El GBPJPY atrajo compras por segundo día consecutivo, pero como ahora es casi seguro que el BoJ subirá las tasas en diciembre, el sentimiento alcista carece de convicción.

206.371

Precio de entrada

203.120

TP

208.500

SL

0.0

Pips

Plano

203.120

TP

Precio de salida

206.371

Precio de entrada

208.500

SL

El NZDUSD experimentó una ligera caída; sin embargo, dada la posibilidad de un recorte de la tasa de interés de la Reserva Federal la próxima semana, el margen de caída adicional parece limitado. La atención del mercado se centrará en el informe semanal de solicitudes iniciales de desempleo de EE. UU., que se publicará este jueves.

0.57400

Precio de entrada

0.61000

TP

0.56600

SL

--

Pips

PENDIENTE

0.56600

SL

Precio de salida

0.57400

Precio de entrada

0.61000

TP

Las expectativas del mercado sobre los recortes de tasas de la Fed siguen siendo un factor estructural favorable para el lingote. Sin embargo, la acumulación de ganancias a corto plazo aumenta la probabilidad de un retroceso técnico.

4190.36

Precio de entrada

4290.00

TP

4150.00

SL

0.0

Pips

Plano

4150.00

SL

Precio de salida

4190.36

Precio de entrada

4290.00

TP

Etiqueta blanca

API de datos

Complementos web

Creador de carteles

Programa de afiliados

El riesgo de pérdida en el comercio de activos financieros como acciones, divisas, materias primas, futuros, bonos, ETF o criptomonedas puede ser considerable. Puede sufrir una pérdida total de los fondos que deposita con su corredor. Por lo tanto, debe considerar cuidadosamente si dicha negociación es adecuada para usted tomando en cuenta sus circunstancias y recursos financieros.

No se debe considerar invertir sin llevar a cabo, su propia diligencia de manera minuciosa o consultar con sus asesores financieros. Nuestro contenido web puede no ser adecuado para usted, ya que no conocemos su situación financiera ni sus necesidades de inversión. Es posible que nuestra información financiera tenga latencia o contenga inexactitudes, por lo que usted debe ser completamente responsable de cualquiera de sus transacciones y decisiones de inversión. La empresa no se hará responsable de su capital perdido.

Sin obtener el permiso del sitio web, no se le permite copiar los gráficos, textos o marcas comerciales del sitio web. Los derechos de propiedad intelectual sobre los contenidos o datos incorporados a este sitio web pertenecen a sus proveedores y comerciantes de intercambio.

No conectado

Inicia sesión para acceder a más funciones

Membresía FastBull

Todavia no

Comprar

Iniciar sesión

Registrarse