Teklifler

Haberler

Analiz

Kullanıcı

7/24

Ekonomik Takvim

Eğitim

Veri

- İsimler

- En Yeni

- Önceki

Üyeler için Sinyal Hesapları

Tüm Sinyal Hesapları

Tüm Yarışmalar

Japonya Reuters Tankan Üreticiler Endeksi (Aralık)

Japonya Reuters Tankan Üreticiler Endeksi (Aralık)G:--

T: --

Ö: --

Japonya ÜFE Aylık (Kasım)

Japonya ÜFE Aylık (Kasım)G:--

T: --

Ö: --

Japonya Yurtiçi İşletme Emtia Fiyat Endeksi Aylık (Kasım)

Japonya Yurtiçi İşletme Emtia Fiyat Endeksi Aylık (Kasım)G:--

T: --

Ö: --

Japonya Yurtiçi İşletme Emtia Fiyat Endeksi Yıllık (Kasım)

Japonya Yurtiçi İşletme Emtia Fiyat Endeksi Yıllık (Kasım)G:--

T: --

Ö: --

Çin, Anakara TÜFE Yıllık (Kasım)

Çin, Anakara TÜFE Yıllık (Kasım)G:--

T: --

Ö: --

Çin, Anakara ÜFE Yıllık (Kasım)

Çin, Anakara ÜFE Yıllık (Kasım)G:--

T: --

Ö: --

Çin, Anakara TÜFE Aylık (Kasım)

Çin, Anakara TÜFE Aylık (Kasım)G:--

T: --

Ö: --

Endonezya Perakende Satışlar Yıllık (Ekim)

Endonezya Perakende Satışlar Yıllık (Ekim)G:--

T: --

Ö: --

İtalya Endüstriyel Üretim Yıllık (SA) (Ekim)

İtalya Endüstriyel Üretim Yıllık (SA) (Ekim)G:--

T: --

Ö: --

İtalya 12 Aylık BOT İhalesi Ort. Getiri

İtalya 12 Aylık BOT İhalesi Ort. GetiriG:--

T: --

Ö: --

BOE Yöneticisi Bailey Konuşuyor

BOE Yöneticisi Bailey Konuşuyor ECB Başkanı Lagarde Konuşuyor

ECB Başkanı Lagarde Konuşuyor Güney Afrika Perakende Satışlar Yıllık (Ekim)

Güney Afrika Perakende Satışlar Yıllık (Ekim)G:--

T: --

Ö: --

Brezilya IPCA Enflasyon Endeksi Yıllık (Kasım)

Brezilya IPCA Enflasyon Endeksi Yıllık (Kasım)G:--

T: --

Ö: --

Brezilya TÜFE Yıllık (Kasım)

Brezilya TÜFE Yıllık (Kasım)G:--

T: --

Ö: --

Amerika Birleşik Devletleri MBA Mortgage Başvuru Aktivitesi Endeksi Haftalık

Amerika Birleşik Devletleri MBA Mortgage Başvuru Aktivitesi Endeksi HaftalıkG:--

T: --

Ö: --

Amerika Birleşik Devletleri İşgücü Maliyeti Endeksi Çeyreklik (üçüncü çeyrek)

Amerika Birleşik Devletleri İşgücü Maliyeti Endeksi Çeyreklik (üçüncü çeyrek)G:--

T: --

Ö: --

Kanada Gecelik Hedef Oranı

Kanada Gecelik Hedef OranıG:--

T: --

Ö: --

BOC Para Politikası Raporu

BOC Para Politikası Raporu Amerika Birleşik Devletleri EIA Haftalık Benzin Stokları Değişimi

Amerika Birleşik Devletleri EIA Haftalık Benzin Stokları DeğişimiG:--

T: --

Ö: --

Amerika Birleşik Devletleri ÇED Haftalık Ham Petrol Talep Projeksiyonu (Üretim Bazlı)

Amerika Birleşik Devletleri ÇED Haftalık Ham Petrol Talep Projeksiyonu (Üretim Bazlı)G:--

T: --

Ö: --

Amerika Birleşik Devletleri EIA Haftalık Cushing, Oklahoma Ham Petrol Stokları Değişimi

Amerika Birleşik Devletleri EIA Haftalık Cushing, Oklahoma Ham Petrol Stokları DeğişimiG:--

T: --

Ö: --

Amerika Birleşik Devletleri EIA Haftalık Ham Petrol Stokları Değişimi

Amerika Birleşik Devletleri EIA Haftalık Ham Petrol Stokları DeğişimiG:--

T: --

Ö: --

Amerika Birleşik Devletleri ÇED Haftalık Ham Petrol İthalat Değişimleri

Amerika Birleşik Devletleri ÇED Haftalık Ham Petrol İthalat DeğişimleriG:--

T: --

Ö: --

Amerika Birleşik Devletleri ÇED Haftalık Isıtma Yağı Stok Değişimleri

Amerika Birleşik Devletleri ÇED Haftalık Isıtma Yağı Stok DeğişimleriG:--

T: --

Ö: --

Amerika Birleşik Devletleri Refinitiv IPSOS PCSI (Aralık)

Amerika Birleşik Devletleri Refinitiv IPSOS PCSI (Aralık)G:--

T: --

Ö: --

Çin, Anakara M1 Para Arzı Yıllık (Kasım)

Çin, Anakara M1 Para Arzı Yıllık (Kasım)--

T: --

Ö: --

Çin, Anakara M0 Para Arzı Yıllık (Kasım)

Çin, Anakara M0 Para Arzı Yıllık (Kasım)--

T: --

Ö: --

Çin, Anakara M2 Para Arzı Yıllık (Kasım)

Çin, Anakara M2 Para Arzı Yıllık (Kasım)--

T: --

Ö: --

Rusya TÜFE Yıllık (Kasım)

Rusya TÜFE Yıllık (Kasım)G:--

T: --

Ö: --

Amerika Birleşik Devletleri Federal Fon Oranı Projeksiyonları-Uzun Vade (dördüncü çeyrek)

Amerika Birleşik Devletleri Federal Fon Oranı Projeksiyonları-Uzun Vade (dördüncü çeyrek)--

T: --

Ö: --

Amerika Birleşik Devletleri Federal Fon Oranı Projeksiyonları-1. Yıl (dördüncü çeyrek)

Amerika Birleşik Devletleri Federal Fon Oranı Projeksiyonları-1. Yıl (dördüncü çeyrek)--

T: --

Ö: --

Amerika Birleşik Devletleri Federal Fon Oranı Projeksiyonları-2. Yıl (dördüncü çeyrek)

Amerika Birleşik Devletleri Federal Fon Oranı Projeksiyonları-2. Yıl (dördüncü çeyrek)--

T: --

Ö: --

Amerika Birleşik Devletleri FOMC Oran Tabanı (Gecelik Ters Repo Oranı)

Amerika Birleşik Devletleri FOMC Oran Tabanı (Gecelik Ters Repo Oranı)--

T: --

Ö: --

Amerika Birleşik Devletleri Bütçe Dengesi (Kasım)

Amerika Birleşik Devletleri Bütçe Dengesi (Kasım)--

T: --

Ö: --

Amerika Birleşik Devletleri FOMC Oran Tavanı (Fazla Rezerv Oranı)

Amerika Birleşik Devletleri FOMC Oran Tavanı (Fazla Rezerv Oranı)--

T: --

Ö: --

Amerika Birleşik Devletleri Etkili Fazla Rezerv Oranı

Amerika Birleşik Devletleri Etkili Fazla Rezerv Oranı--

T: --

Ö: --

Amerika Birleşik Devletleri Federal Fon Oranı Projeksiyonları-Güncel (dördüncü çeyrek)

Amerika Birleşik Devletleri Federal Fon Oranı Projeksiyonları-Güncel (dördüncü çeyrek)--

T: --

Ö: --

Amerika Birleşik Devletleri Federal Fon Oranı Hedefi

Amerika Birleşik Devletleri Federal Fon Oranı Hedefi--

T: --

Ö: --

Amerika Birleşik Devletleri Federal Fon Oranı Projeksiyonları-3. Yıl (dördüncü çeyrek)

Amerika Birleşik Devletleri Federal Fon Oranı Projeksiyonları-3. Yıl (dördüncü çeyrek)--

T: --

Ö: --

FOMC Beyanı

FOMC Beyanı FOMC Basın Toplantısı

FOMC Basın Toplantısı Brezilya Selic Faiz Oranı

Brezilya Selic Faiz Oranı--

T: --

Ö: --

İngiltere 3 Aylık RICS Konut Fiyat Endeksi (Kasım)

İngiltere 3 Aylık RICS Konut Fiyat Endeksi (Kasım)--

T: --

Ö: --

Avustralya İstihdam (Kasım)

Avustralya İstihdam (Kasım)--

T: --

Ö: --

Avustralya Tam Zamanlı İstihdam (SA) (Kasım)

Avustralya Tam Zamanlı İstihdam (SA) (Kasım)--

T: --

Ö: --

Avustralya İşsizlik Oranı (SA) (Kasım)

Avustralya İşsizlik Oranı (SA) (Kasım)--

T: --

Ö: --

Avustralya İşgücüne Katılım Oranı (SA) (Kasım)

Avustralya İşgücüne Katılım Oranı (SA) (Kasım)--

T: --

Ö: --

Türkiye Perakende Satışlar Yıllık (Ekim)

Türkiye Perakende Satışlar Yıllık (Ekim)--

T: --

Ö: --

Güney Afrika Madencilik Çıktısı Yıllık (Ekim)

Güney Afrika Madencilik Çıktısı Yıllık (Ekim)--

T: --

Ö: --

Güney Afrika Altın Üretimi Yıllık (Ekim)

Güney Afrika Altın Üretimi Yıllık (Ekim)--

T: --

Ö: --

İtalya Çeyreklik İşsizlik Oranı (SA) (üçüncü çeyrek)

İtalya Çeyreklik İşsizlik Oranı (SA) (üçüncü çeyrek)--

T: --

Ö: --

IEA Petrol Piyasası Raporu

IEA Petrol Piyasası Raporu Türkiye 1 Haftalık Repo Oranı

Türkiye 1 Haftalık Repo Oranı--

T: --

Ö: --

Güney Afrika Refinitiv IPSOS PCSI (Aralık)

Güney Afrika Refinitiv IPSOS PCSI (Aralık)--

T: --

Ö: --

Türkiye Gecelik Borç Verme Oranı (O/N) (Aralık)

Türkiye Gecelik Borç Verme Oranı (O/N) (Aralık)--

T: --

Ö: --

Türkiye Geç Likidite Penceresi Oranı (LON) (Aralık)

Türkiye Geç Likidite Penceresi Oranı (LON) (Aralık)--

T: --

Ö: --

İngiltere Refinitiv IPSOS PCSI (Aralık)

İngiltere Refinitiv IPSOS PCSI (Aralık)--

T: --

Ö: --

Brezilya Perakende Satışlar Aylık (Ekim)

Brezilya Perakende Satışlar Aylık (Ekim)--

T: --

Ö: --

Amerika Birleşik Devletleri Haftalık İlk İşsizlik Başvuruları (SA)

Amerika Birleşik Devletleri Haftalık İlk İşsizlik Başvuruları (SA)--

T: --

Ö: --

Kanada İthalat (SA) (Eylül)

Kanada İthalat (SA) (Eylül)--

T: --

Ö: --

Eşleşen veri yok

Son Görüntülenenler

Son Görüntülenenler

Çok Konuşulan Konular

En İyi Köşe Yazarları

Son Güncelleme

Markalı Ürün

Veri API'si

Web Eklentileri

Ortaklık Programı

Tümünü Görüntüle

Veri yok

İngiltere Merkez Bankası komitesi, ana faiz oranını (Banka Faiz Oranı) çoğu kişinin beklentisi doğrultusunda %4'te tutma kararı aldı. Ancak oylama yakın geçti (5 üye faiz oranını korudu, 4 üye ise küçük bir miktar düşürmek istedi). Bu da komitedeki daha fazla kişinin faiz oranlarını düşürmeye meyilli olduğunu gösteriyor.

İngiltere Merkez Bankası komitesi, ana faiz oranını (Banka Faiz Oranı) çoğu kişinin beklentisi doğrultusunda %4'te tutma kararı aldı. Ancak oylama yakın geçti (5 üye faiz oranını korudu, 4 üye ise küçük bir miktar düşürmek istedi). Bu da komitedeki daha fazla kişinin faiz oranlarını düşürmeye meyilli olduğunu gösteriyor.

Enflasyonun en kötü döneminin geride kaldığına ve fiyatların yavaşlamaya başladığına inanıyorlar. Bu yavaşlama, mevcut yüksek faiz oranlarından, daha yavaş ücret artışlarından ve hizmet sektöründeki zayıf fiyat artışından kaynaklanıyor. Ayrıca, yavaş bir ekonominin ve daha az sıkı bir iş piyasasının enflasyonu düşürmeye yardımcı olduğunu da belirttiler.

Komite artık %2'lik enflasyon hedefini tutturamama risklerinin daha dengeli olduğunu düşünüyor; yüksek enflasyonun kalıcı olmasından daha az, ekonominin çok zayıf olmasından daha fazla endişe duyuyorlar. Yine de, bu eğilimin devam edeceğine dair daha fazla kanıt görmeleri gerektiğini vurguladılar.

Gelecekteki faiz indirimleri kademeli olarak gerçekleşecek ve tamamen yeni ekonomik verilere bağlı olacak.

İngiltere Merkez Bankası'nın (BoE) bu yıl faiz oranlarını düşürebileceğine dair iyimserlik artıyor ve bu da İngiltere'nin 10 yıllık tahvil getirilerinin Ekim ortasından bu yana önemli ölçüde düşmesine neden oluyor. Daha bir ay önce piyasa, İngiltere Merkez Bankası'nın (BoE) faiz oranlarını yakın zamanda tekrar düşüreceğinden şüpheliydi. Şimdi ise bu görüş değişiyor çünkü şu anda %3,8 seviyesinde olan enflasyon zirveye ulaşmış gibi görünüyor.

Tam düşüş gelecek yıla kadar gerçekleşmeyecek olsa da, cesaret verici işaretler ortaya çıkıyor: Gıda fiyatlarındaki enflasyon beklenenden daha hızlı düşüyor ve hizmet sektörü enflasyonu yavaşlıyor. Bu duruma, çok daha yüksek bir seviyede başlamasına rağmen yılı %4'ün altında kapatma yolunda olan özel sektör ücret artışının da düşmesi yardımcı oluyor.

Bu güveni, yaklaşan Sonbahar Bütçesi'nin finans piyasalarında olumlu karşılanacağı beklentisi de artırıyor.

İngiltere Maliye Bakanı Rachel Reeves, İngiltere Merkez Bankası'nın (BoE) enflasyon tahminlerini düşürmesini memnuniyetle karşıladı.

İngiltere Merkez Bankası'na göre "Enflasyondaki düşüş, banka faiz oranlarının kademeli olarak aşağı yönlü seyrini sürdüreceğini gösteriyor: Para politikası kısıtlamalarının daha da geri çekilmesine yönelik "kademeli ve dikkatli bir yaklaşım".

Enflasyon konusunda Vali Bailey, "Eylül ayındaki enflasyon zirvesinin Ağustos tahminlerimizin 0,2 puan altında kalması cesaret verici" dedi. Genel olarak bakıldığında, enflasyon cephesinde işaretler olumlu görünüyor.

19 Kasım'da açıklanacak bir enflasyon raporu daha var ve bu, Aralık ayında İngiltere Merkez Bankası'nın faiz indirimi fiyatlaması üzerinde büyük etki yaratabilir. Bu tarihten sonra gözler Maliye Bakanı Rachel Reeves'in bütçesine çevrilecek.

Ay ilerledikçe Birleşik Krallık bütçesi odak noktası haline gelecek. Mali sürdürülebilirlik kilit öneme sahip olmaya devam ediyor ve bütçe konuşmasının GBP üzerindeki etkisini muhtemelen belirleyecek.

Maliye Bakanı Reeves daha fazla mali sıkılaştırmaya giderse, bunun etkileri GBP için daha fazla zayıflığa yol açabilir. Vergi artışları sağlayan ancak 2026 enflasyonunu artıran bir bütçe, GBP'yi potansiyel olarak yükseltebilirken, mali sürdürülebilirlik konusunda yetersiz kalan bir bütçe, GBP'de ciddi bir satış dalgasına neden olabilir.

Maliye Bakanı Reeves'in piyasaların yakından takip ettiği zorlu bir görevle karşı karşıya olduğu görülüyor.

Piyasalarda, bugünkü faiz kararının ardından GBP/USD paritesinde 30-40 piplik bir satış dalgasıyla birlikte GBP'nin zayıfladığı görüldü.

Ancak o zamandan beri kablo bu durumu tersine çevirdi ve yazının yazıldığı sırada 1,3100 seviyesi civarında işlem görmeye başladı.

1.3100 seviyesi ve dört saatlik mum kapanışının üzerine çıkılması boğaları cesaretlendirebilir ve GBPUSD'yi 1.3250 seviyesine ve 1.3270 civarında bulunan 100 günlük MA'ya doğru itebilir.

Eğer 1.3100 seviyesinin üzerinde bir destek sağlanamazsa kritik 1.3000 seviyesinin yeniden test edilmesi söz konusu olabilir.

GBP/USD Dört Saatlik Grafik, 6 Kasım 2025

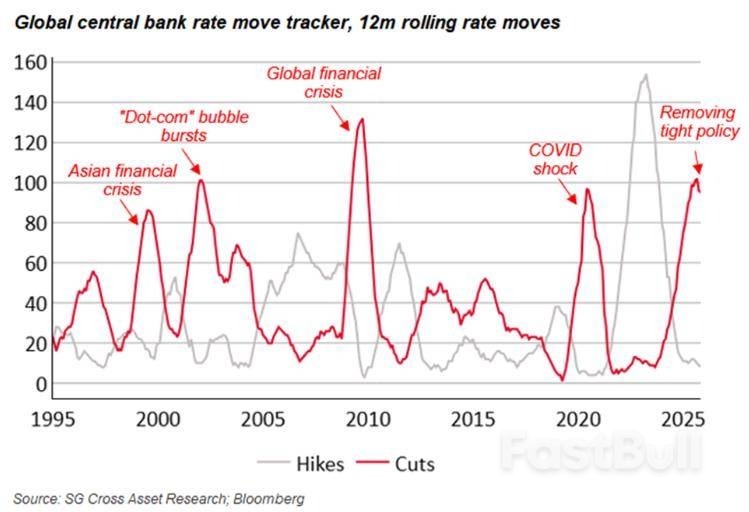

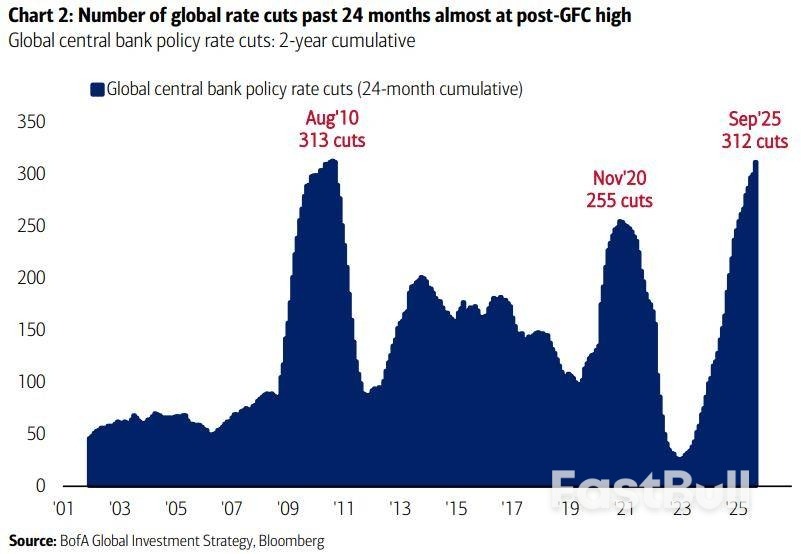

Küresel faiz indirim döngüsü muhtemelen zirveye ulaştı. Şimdiki soru, günümüzün yükselen piyasalarının bu baskıyı ne zaman veya hissedip hissetmeyeceği.

Bank of America'ya göre, son iki yılda dünya genelinde faiz indirimi sayısı, 2007-2009 Küresel Mali Krizi'nden daha fazla. Bu, faiz indirimlerinin sayısı ve gevşemenin büyüklüğü olmasa da, 2022-23 yıllarında enflasyonla mücadelede tarihi öneme sahip faiz artışlarının ölçeğini yansıtıyor.

Ancak döngü artık tersine dönmüş gibi görünüyor. Bu, küresel genişlemenin durduğu anlamına gelmiyor. Merkez bankalarının, özellikle de ABD Merkez Bankası'nın, daha fazla faiz indirimi yapması bekleniyor. Aksine, kümülatif faiz indirimlerinin sayısı bundan sonra azalacak.

İlk bakışta, aşırı gevşek para politikasının sonu, ileride daha az esnek finansal koşullar anlamına gelmeli.

Ancak, belki de sezgilere aykırı bir şekilde, tarih bunun aksini gösteriyor. Son üç büyük küresel gevşeme döngüsündeki zirveleri, kazanç döngüsünün genişlemesi ve hisse senedi piyasalarında sağlam kazançlar izledi.

Bunu tekrar görecek miyiz? Belki, ama günümüz piyasalarının çoğundaki yüksek değerlemeler göz önüne alındığında, bu sefer kesin gibi görünmüyor.

Societe Generale analistleri, gevşeme döngüsünün zirvesinin Wall Street için yükseliş sinyali olabileceğini ve bunun kazanç büyümesinin genişleyip hızlanacağına dair bir işaret olduğunu savunuyor.

SocGen'in ABD hisse senedi stratejisi başkanı Manish Kabra, döngü zirvesinin, küçük sermayeli şirketler ve daha az kaldıraçlı hisse senetleri gibi piyasanın diğer alanlarına çeşitlendirme yapmak için "güçlü bir sinyal" olduğunu söylüyor. Hisse senedi riskini azaltmanın, genellikle yatırımcıların artış döngüsünün başlangıcında fiyatlamaya başladıkları daha sonraki bir zamanda gerçekleşeceğini belirtiyor.

Manish, "Gevşeme döngüsü zirveye ulaştığında, bu geleneksel olarak piyasanın kazanç büyümesinin hızlanacağına dair inancının bir işaretidir" diyor ve Ağustos 2020 ve Eylül 2009'daki önceki "zirvelere" işaret ediyor; her ikisini de güçlü hisse senedi performansı izlemişti.

Elbette, şimdi ile bu dönemler arasında büyük bir fark var; yani bugünkü hisse senedi fiyatları ve değerlemeleri. Wall Street, Eylül 2009 ve Ağustos 2020'deki tarihi çöküşlerden yeni yeni çıkmaya başlamıştı, oysa şimdi hiç bu kadar yüksek olmamıştı.

Bu durum, bugün daha savunmacı bir risk profilinin gerekli olabileceğini düşündürebilir.

Ancak Kabra, balonlardan söz edildiğini pek önemsemiyor. SP 500'ün bu yılki kazanç büyümesi yaklaşık %12 civarında seyrediyor, ancak 'yapay zeka patlaması' hisselerini hariç tutarsanız bu oran yalnızca %4'e düşüyor.

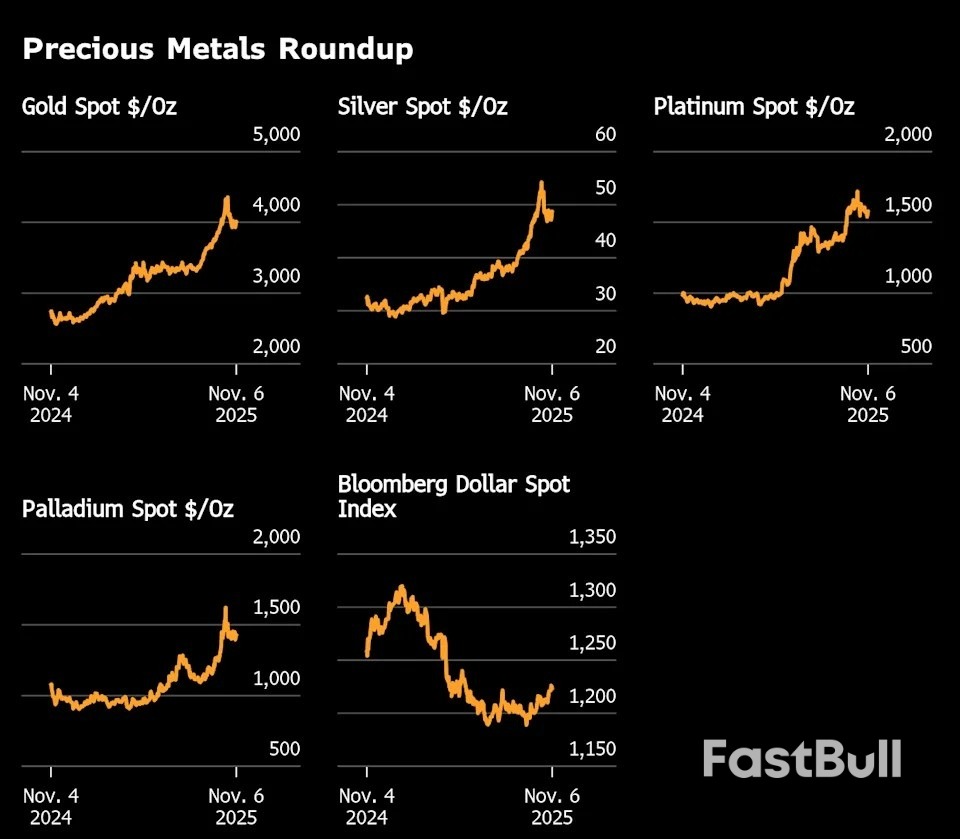

Petrol, dolar ve bazı uzun vadeli tahviller dışında, bu yıl neredeyse tüm önemli varlık sınıfları değer kazandı. Sevilmeyen ve çok eleştirilen ABD Hazine tahvilleri bile toparlandı.

Ancak küresel ölçekte, bu yükselişlerin birçok farklı itici gücü oldu. Hisse senetlerinde, yapay zeka patlaması Wall Street için roket yakıtı oldu, savunma harcamalarında büyük artışa yönelik bahisler Avrupa hisselerini yükseltti ve önemli mali gevşeme beklentisi Japonya ve Çin'de hisse senedi fiyatlarını yükseltti.

Ancak Standard Chartered'a göre, tüm bu gemileri yukarı çeken birleştirici güç likidite. Hem de bol miktarda.

Bankanın küresel araştırma başkanı ve baş stratejisti Eric Robertsen, hisse senetleri, tahviller, emtialar ve kripto para birimlerini etkileyen Nisan ayındaki dip seviyelerden gelen geniş çaplı yükselişin bir "finansal koşullar ticareti" olarak değerlendirilebileceğini söylüyor. Aşırı ekonomik ve jeopolitik belirsizliklerin yaşandığı bir dünyada, neredeyse her varlık sınıfı birlikte nasıl yükselebilir?

Elbette, 'likidite' yalnızca veya öncelikli olarak para politikasının bir fonksiyonu değildir. Banka rezervleri, özel sektör kredisinin mevcudiyeti ve talebi ve genel risk iştahı, 'likidite' olarak adlandırılan oldukça belirsiz kavramın oluşumuna katkıda bulunan temel faktörlerdir.

Ancak faiz oranlarındaki değişimler likiditenin gevşek bir göstergesi veya en azından bir yön sinyali olarak görülebilirse, o zaman bir dönüm noktasındayız demektir.

Robertsen, son 12 ayda 150'den fazla faiz indiriminin sağladığı "bol" likiditenin, yatırımcıların büyüme endişelerini fazlasıyla telafi ettiğini öne sürüyor. Likidite muslukları kademeli de olsa kapatılırsa, yatırımcıların risk iştahı sınanabilir.

Robertsen, "Piyasalar bu yükseklikte ek oksijen olmadan gelişebilir mi?" diye soruyor.

Belki de yakında bunu öğreneceğiz.

Önemli noktalar:

Haver Analytics'in Perşembe günü yaptığı tahmine göre, geçen hafta işsizlik maaşı için yeni başvuru yapan Amerikalıların sayısı hafif bir artış gösterdi. Bu artış, açıklanan işten çıkarmalardaki artışa rağmen Ekim ayında işgücü piyasası koşullarının istikrarlı olduğuna işaret ediyor.

Haver Analytics'in hesaplamalarına göre, 1 Kasım'da sona eren haftadaki ilk işsizlik yardımı başvuruları, bir önceki haftaki 219.520 seviyesinden mevsimsel olarak düzeltilmiş 229.140'a yükseldi. Bu rakam, Citigroup, JPMorgan ve Nationwide'ın tahminleriyle uyumluydu.

Federal hükümetin şimdiye kadar kaydedilen en uzun süreli kapanması, resmi ekonomik verilerin toplanmasını, işlenmesini ve yayınlanmasını durdurdu.

New Mexico için talep verileri mevcut değildi ve Çalışma Bakanlığı'nın normalde veri olmadığında yapacağı varsayımlar doğrultusunda varsayımlarda bulunuldu. Talep verileri, Perşembe günü erken saatlerde Ekim ayındaki iş kayıplarını ve maliyet kesintileri ve işletmelerin yapay zekayı benimsemesi nedeniyle açıklanan işten çıkarmalardaki artışı gösteren özel raporların körüklediği endişeleri yatıştırabilir.

Nationwide finans piyasası ekonomisti Oren Klachkin, "Başvuru verileri, bu sabahki keskin olumsuz Challenger işten çıkarma haberleriyle tam bir tezat oluşturuyor ve işgücü piyasasının uçurumdan düşmediğini gösteriyor," dedi. "Dördüncü çeyreğin açılış ayında işgücü piyasasının zayıf da olsa istikrarlı kaldığını görmek cesaret verici."

Hükümetin kapanmasıyla birlikte, Çalışma Bakanlığı'nın yakından takip edilen istihdam raporu, Cuma günü eşi benzeri görülmemiş bir şekilde iki ay boyunca yayınlanmayacak. Ancak eyaletler, haftalık işsizlik başvuru verilerini toplamaya ve bunları Çalışma Bakanlığı'na sunmaya devam ediyor.

Haver Analytics ve Wall Street ekonomistleri, haftalık talep tahminlerini oluşturmak için verileri alıyor ve hükümetin daha önce yayınladığı mevsimsel ayarlama faktörlerini uyguluyor.

Ekonomistler, özel sektör anketlerinin bazılarının kapsamının ve geçmişinin sınırlı olduğunu belirterek, bunlara çok fazla vurgu yapılmaması konusunda uyardılar. Bank of America Enstitüsü'nün Perşembe günü iç mevduat verileri üzerinde yaptığı bir analiz, "yazdan bu yana yaşanan" istihdam artışı hızında şimdilik "daha fazla yavaşlama olmadığını" öne sürdü.

İşgücü piyasası bu yılın başından bu yana önemli ölçüde yavaşladı. Ekonomistler, düşük işçi talebinden ekonomik belirsizliği, ithalat vergilerini ve yapay zekâyı sorumlu tutuyor. Belgesiz göçmenlere yönelik baskınlar nedeniyle işgücü arzında yaşanan keskin düşüş de işe alımları olumsuz etkiliyor; bu durum özellikle küçük işletme anketlerinde açıkça görülüyor.

Ulusal Bağımsız İşletmeler Federasyonu'nun Perşembe günü yaptığı bir anket, küçük işletmelerin en önemli sorunlarının işgücü kalitesi olduğunu bildirme oranının Ekim ayında dört yılın en yüksek seviyesine çıktığını gösterdi.

İstikrarlı işgücü piyasası koşulları, Federal Rezerv'in gelecek ay faiz oranlarını sabit tutmasına olanak tanıyabilir. ABD Merkez Bankası geçen hafta referans gecelik faiz oranını 25 baz puan daha düşürerek %3,75-%4,00 aralığına çekerken, Fed Başkanı Jerome Powell, "Aralık toplantısında politika faizinde daha fazla indirim yapılması kesin bir sonuç değil" dedi.

JPMorgan'ın tahminine göre, işe alımların bir göstergesi olan ilk yardım haftasından sonra işsizlik maaşı alan kişi sayısı, 25 Ekim'de sona eren haftada mevsimsel olarak düzeltilmiş 1,955 milyondan 1,962 milyona yükseldi. Bu rakam, Citigroup ve Haver Analytics'in hesaplamalarıyla büyük ölçüde uyumluydu.

Citigroup ekonomisti Gisela Young, "Bu durum muhtemelen işe alımların yavaş seyrettiğini ve ekim ayındaki istihdam verilerinde aşağı yönlü risk bulunduğunu gösteriyor" dedi.

Chicago Fed, daha önce yaptığı açıklamada, işsizlik oranının Ekim ayında %4,36'ya yükseleceğini tahmin etmişti. Bu, Çalışma İstatistikleri Bürosu tarafından genellikle yuvarlanmış bazda bildirilen %4,4'lük dört yıllık zirve anlamına geliyor. Bu oran, Eylül ayındaki %4,35 seviyesinden yüksek.

St. Louis Federal Rezerv Bankası Başkanı Alberto Musalem, ABD Merkez Bankası'nın iş piyasasını desteklemek için faiz oranlarını düşürmesinin doğru olduğunu söyledi.

New York'ta Sabit Gelir Analistleri Derneği'nin bir toplantısında konuşan Trump, kesintilerin "uygun" olduğunu ancak "istihdam sektörüne bir miktar güvence sağlamaya devam ederken hedef üstü enflasyona karşı koymaya devam etmek için çok dikkatli olmalıyız" dedi.

Musalem, "Para politikası, orta düzeyde kısıtlayıcı ile tarafsız arasında bir yerde ve finansal koşullar açısından da tarafsıza yakınlaşıyor" dedi.

Musalem, finansal koşulların ekonomiye yardımcı olduğu yönündeki değerlendirmesinin, piyasalar ve kredi bulunabilirliği üzerine geniş kapsamlı bir okumaya dayandığını söyledi. Musalem, bu koşulların "ekonomik faaliyeti ve bunun bir yan ürünü olarak işgücü piyasasını oldukça desteklediğini" de sözlerine ekledi.

Fed, Eylül ayında aynı oranda faiz indirimi yaptıktan sonra, Ekim ayı sonlarında faiz oranı hedefini çeyrek puan düşürerek %3,75 ile %4 arasına çekti. Fed yetkilileri enflasyonun çok yüksek olduğuna inanıyor ancak soğuyan iş piyasasını desteklemek için kısa vadeli kredi maliyetlerini düşürdüler.

Musalem, ABD ticaret tarifelerinin enflasyonun itici gücü olduğunu, ancak şirketlerin maliyetleri tüketicilere yansıtmaması nedeniyle etkilerinin azaldığını söyledi. Musalem, bu etkinin gelecek yılın ikinci yarısında azalmaya başlayacağını ve enflasyonun %2 hedefine doğru gerilemeye devam edeceğini öngörüyor.

Musalem, beklentilerinin tarifelerin yürürlükte kalmasına dayandığını söyledi. Başkan Donald Trump'ın kapsamlı vergilerinin yasallığı ABD Yüksek Mahkemesi tarafından değerlendiriliyor.

Japonya Başbakanı Sanae Takaichi, Perşembe günü yaptığı açıklamada, Japonya ve ABD'nin Pasifik'teki Minamitori Adası çevresindeki sularda nadir toprak madenciliğinin geliştirilmesi konusunda ortak çalışma yapacağını söyledi.

Takaichi, geçen hafta ABD Başkanı Donald Trump ile yaptığı görüşmede, nadir toprak minerallerinin ortak geliştirilmesinin önemli bir konu olduğunu söyledi.

Trump'ın Tokyo ziyareti sırasında iki ülke, otomobillerden savaş uçaklarına kadar her şeyde kullanılan malzemelerde Çin'in hakimiyetine karşı koymak amacıyla nadir toprak elementlerinin tedarikini güvence altına almaya yönelik bir çerçeve anlaşması imzaladı.

Takaichi, Tokyo'nun yaklaşık 1.900 km (1.180 mil) güneydoğusunda bulunan Minamitori Adası'nın çevresinde nadir toprak elementleri barındırma potansiyeline sahip bol miktarda çamur bulunduğunu söyledi.

Takaichi, Japonya'nın Ocak ayında 6 bin metre derinlikten nadir toprak çamuru çıkarma olasılığını test etmeyi planladığını söyledi.

Takaichi, "Minamitori Adası çevresinde nadir toprak elementlerinin geliştirilmesi konusunda Japonya ve ABD arasındaki işbirliğini teşvik etmenin belirli yollarını değerlendireceğiz" dedi.

Japon hükümeti, deniz ve ekonomik güvenliği güçlendirmeye yönelik geniş kapsamlı çabaların bir parçası olarak, yerli nadir toprak elementleri üretimini geliştirmeye yönelik ulusal bir projeyi ilerletiyor.

Japonya hükümetinin desteklediği projede görevli bir yönetici, yapılan araştırmaların Minamitori Adası yakınlarındaki Japonya'nın münhasır ekonomik bölgesinde 5 bin ila 6 bin metre derinlikte zengin nadir toprak çamurunun varlığını doğruladığını söyledi.

İlk testlerin başarılı olması halinde proje kapsamında, günde 350 ton çamur geri kazanım kapasitesine sahip bir sistemin deneme çalışmalarına Ocak 2027'den itibaren başlanması hedefleniyor.

Avrasya Grubu'na göre, küresel nadir toprak elementlerinin çıkarılmasında Çin başı çekerken, ABD ve Myanmar sırasıyla %12 ve %8'lik paya sahip.

Markalı Ürün

Veri API'si

Web Eklentileri

Poster Oluşturucu

Ortaklık Programı

Hisse senetleri, döviz, emtialar, vadeli işlemler, tahviller, ETF'ler veya kripto gibi finansal varlıkların alım satımında kayıp riski ciddi miktarda olabilir. Brokerınıza yatırdığınız parayı tamamen kaybedebilirsiniz. Bu nedenle, koşullarınız ve finansal kaynaklarınız ışığında bu tür bir ticaretin sizin için uygun olup olmadığını dikkatle değerlendirmelisiniz.

Kendi kendinize durum tespiti yapmadan veya mali danışmanlarınıza danışmadan hiçbir yatırım yapmamalısınız. Mali durumunuzu ve yatırım ihtiyaçlarınızı bilmediğimiz için web içeriğimiz size uygun olmayabilir. Mali bilgilerimizin gecikmesi veya yanlışlık içermesi mümkündür; bu nedenle tüm işlemlerinizin ve yatırım kararlarınızın sorumluluğu tamamen size ait olacaktır. Kaybedilen sermayenizden şirket sorumlu olmayacaktır.

Web sitesinden izin almadan web sitesindeki grafikleri, metinleri veya ticari markaları kopyalamanıza izin verilmez. Bu web sitesinde yer alan içerik veya verilere ilişkin fikri mülkiyet hakları, sağlayıcılarına ve borsa tüccarlarına aittir.

Oturum Açılmadı

Daha fazla özelliğe erişmek için oturum açın

FastBull Üyesi

Henüz değil

Satın al

Giriş Yap

Kaydol