Teklifler

Haberler

Analiz

Kullanıcı

7/24

Ekonomik Takvim

Eğitim

Veri

- İsimler

- En Yeni

- Önceki

Üyeler için Sinyal Hesapları

Tüm Sinyal Hesapları

Tüm Yarışmalar

İngiltere Rightmove Konut Fiyat Endeksi Yıllık (Aralık)

İngiltere Rightmove Konut Fiyat Endeksi Yıllık (Aralık)G:--

T: --

Ö: --

Çin, Anakara Endüstriyel Üretim Yıllık (YTD) (Kasım)

Çin, Anakara Endüstriyel Üretim Yıllık (YTD) (Kasım)G:--

T: --

Ö: --

Çin, Anakara Kentsel Alan İşsizlik Oranı (Kasım)

Çin, Anakara Kentsel Alan İşsizlik Oranı (Kasım)G:--

T: --

Ö: --

Suudi Arabistan TÜFE Yıllık (Kasım)

Suudi Arabistan TÜFE Yıllık (Kasım)G:--

T: --

Ö: --

Avro Bölgesi Endüstriyel Üretim Yıllık (Ekim)

Avro Bölgesi Endüstriyel Üretim Yıllık (Ekim)G:--

T: --

Ö: --

Avro Bölgesi Endüstriyel Üretim Aylık (Ekim)

Avro Bölgesi Endüstriyel Üretim Aylık (Ekim)G:--

T: --

Ö: --

Kanada Mevcut Konut Satışları Aylık (Kasım)

Kanada Mevcut Konut Satışları Aylık (Kasım)G:--

T: --

Ö: --

Kanada Ulusal Ekonomik Güven Endeksi

Kanada Ulusal Ekonomik Güven EndeksiG:--

T: --

Ö: --

Kanada Yeni Konut Başlangıçları (Kasım)

Kanada Yeni Konut Başlangıçları (Kasım)G:--

T: --

Amerika Birleşik Devletleri NY Fed İmalat İstihdam Endeksi (Aralık)

Amerika Birleşik Devletleri NY Fed İmalat İstihdam Endeksi (Aralık)G:--

T: --

Ö: --

Amerika Birleşik Devletleri NY Fed İmalat Endeksi (Aralık)

Amerika Birleşik Devletleri NY Fed İmalat Endeksi (Aralık)G:--

T: --

Ö: --

Kanada Çekirdek TÜFE Yıllık (Kasım)

Kanada Çekirdek TÜFE Yıllık (Kasım)G:--

T: --

Ö: --

Kanada İmalat Bekleyen Siparişler Aylık (Ekim)

Kanada İmalat Bekleyen Siparişler Aylık (Ekim)G:--

T: --

Ö: --

Amerika Birleşik Devletleri NY Fed İmalat Fiyat Edinme Endeksi (Aralık)

Amerika Birleşik Devletleri NY Fed İmalat Fiyat Edinme Endeksi (Aralık)G:--

T: --

Ö: --

Amerika Birleşik Devletleri NY Fed İmalat Yeni Siparişler Endeksi (Aralık)

Amerika Birleşik Devletleri NY Fed İmalat Yeni Siparişler Endeksi (Aralık)G:--

T: --

Ö: --

Kanada İmalat Yeni Siparişler Aylık (Ekim)

Kanada İmalat Yeni Siparişler Aylık (Ekim)G:--

T: --

Ö: --

Kanada Çekirdek TÜFE Aylık (Kasım)

Kanada Çekirdek TÜFE Aylık (Kasım)G:--

T: --

Ö: --

Kanada Kırpılmış TÜFE Yıllık (SA) (Kasım)

Kanada Kırpılmış TÜFE Yıllık (SA) (Kasım)G:--

T: --

Ö: --

Kanada İmalat Envanteri Aylık (Ekim)

Kanada İmalat Envanteri Aylık (Ekim)G:--

T: --

Ö: --

Kanada TÜFE Yıllık (Kasım)

Kanada TÜFE Yıllık (Kasım)G:--

T: --

Ö: --

Kanada TÜFE Aylık (Kasım)

Kanada TÜFE Aylık (Kasım)G:--

T: --

Ö: --

Kanada TÜFE Yıllık (SA) (Kasım)

Kanada TÜFE Yıllık (SA) (Kasım)G:--

T: --

Ö: --

Kanada Çekirdek TÜFE Aylık (SA) (Kasım)

Kanada Çekirdek TÜFE Aylık (SA) (Kasım)G:--

T: --

Ö: --

Kanada TÜFE Aylık (SA) (Kasım)

Kanada TÜFE Aylık (SA) (Kasım)G:--

T: --

Ö: --

Federal Rezerv Yönetim Kurulu Başkanı Milan bir konuşma yaptı

Federal Rezerv Yönetim Kurulu Başkanı Milan bir konuşma yaptı Amerika Birleşik Devletleri NAHB Konut Piyasası Endeksi (Aralık)

Amerika Birleşik Devletleri NAHB Konut Piyasası Endeksi (Aralık)G:--

T: --

Ö: --

Avustralya Bileşik PMI Ön Değerlendirme (Aralık)

Avustralya Bileşik PMI Ön Değerlendirme (Aralık)G:--

T: --

Ö: --

Avustralya Hizmetler PMI Ön Değerlendirme (Aralık)

Avustralya Hizmetler PMI Ön Değerlendirme (Aralık)G:--

T: --

Ö: --

Avustralya İmalat PMI Ön Değerlendirme (Aralık)

Avustralya İmalat PMI Ön Değerlendirme (Aralık)G:--

T: --

Ö: --

Japonya İmalat PMI Ön Değerlendirme (SA) (Aralık)

Japonya İmalat PMI Ön Değerlendirme (SA) (Aralık)G:--

T: --

Ö: --

İngiltere 3 Aylık ILO İstihdam Değişimi (Ekim)

İngiltere 3 Aylık ILO İstihdam Değişimi (Ekim)--

T: --

Ö: --

İngiltere İşsizlik Başvuru Sayısı (Kasım)

İngiltere İşsizlik Başvuru Sayısı (Kasım)--

T: --

Ö: --

İngiltere İşsizlik Oranı (Kasım)

İngiltere İşsizlik Oranı (Kasım)--

T: --

Ö: --

İngiltere 3 Aylık ILO İşsizlik Oranı (Ekim)

İngiltere 3 Aylık ILO İşsizlik Oranı (Ekim)--

T: --

Ö: --

İngiltere 3 Aylık Maaş (Haftalık, Dağıtım Dahil) Yıllık (Ekim)

İngiltere 3 Aylık Maaş (Haftalık, Dağıtım Dahil) Yıllık (Ekim)--

T: --

Ö: --

İngiltere 3 Aylık Maaş (Haftalık, Dağıtım Hariç) Yıllık (Ekim)

İngiltere 3 Aylık Maaş (Haftalık, Dağıtım Hariç) Yıllık (Ekim)--

T: --

Ö: --

Fransa Hizmetler PMI Ön Değerlendirme (Aralık)

Fransa Hizmetler PMI Ön Değerlendirme (Aralık)--

T: --

Ö: --

Fransa Bileşik PMI Ön Değerlendirme (SA) (Aralık)

Fransa Bileşik PMI Ön Değerlendirme (SA) (Aralık)--

T: --

Ö: --

Fransa İmalat PMI Ön Değerlendirme (Aralık)

Fransa İmalat PMI Ön Değerlendirme (Aralık)--

T: --

Ö: --

Almanya Hizmetler PMI Ön Değerlendirme (SA) (Aralık)

Almanya Hizmetler PMI Ön Değerlendirme (SA) (Aralık)--

T: --

Ö: --

Almanya İmalat PMI Ön Değerlendirme (SA) (Aralık)

Almanya İmalat PMI Ön Değerlendirme (SA) (Aralık)--

T: --

Ö: --

Almanya Bileşik PMI Ön Değerlendirme (SA) (Aralık)

Almanya Bileşik PMI Ön Değerlendirme (SA) (Aralık)--

T: --

Ö: --

Avro Bölgesi Bileşik PMI Ön Değerlendirme (SA) (Aralık)

Avro Bölgesi Bileşik PMI Ön Değerlendirme (SA) (Aralık)--

T: --

Ö: --

Avro Bölgesi Hizmetler PMI Ön Değerlendirme (SA) (Aralık)

Avro Bölgesi Hizmetler PMI Ön Değerlendirme (SA) (Aralık)--

T: --

Ö: --

Avro Bölgesi İmalat PMI Ön Değerlendirme (SA) (Aralık)

Avro Bölgesi İmalat PMI Ön Değerlendirme (SA) (Aralık)--

T: --

Ö: --

İngiltere Hizmetler PMI Ön Değerlendirme (Aralık)

İngiltere Hizmetler PMI Ön Değerlendirme (Aralık)--

T: --

Ö: --

İngiltere İmalat PMI Ön Değerlendirme (Aralık)

İngiltere İmalat PMI Ön Değerlendirme (Aralık)--

T: --

Ö: --

İngiltere Bileşik PMI Ön Değerlendirme (Aralık)

İngiltere Bileşik PMI Ön Değerlendirme (Aralık)--

T: --

Ö: --

Avro Bölgesi ZEW Ekonomik Duygu Endeksi (Aralık)

Avro Bölgesi ZEW Ekonomik Duygu Endeksi (Aralık)--

T: --

Ö: --

Almanya ZEW Mevcut Koşullar Endeksi (Aralık)

Almanya ZEW Mevcut Koşullar Endeksi (Aralık)--

T: --

Ö: --

Almanya ZEW Ekonomik Duygu Endeksi (Aralık)

Almanya ZEW Ekonomik Duygu Endeksi (Aralık)--

T: --

Ö: --

Avro Bölgesi Ticaret Dengesi (SA Değil) (Ekim)

Avro Bölgesi Ticaret Dengesi (SA Değil) (Ekim)--

T: --

Ö: --

Avro Bölgesi ZEW Mevcut Koşullar Endeksi (Aralık)

Avro Bölgesi ZEW Mevcut Koşullar Endeksi (Aralık)--

T: --

Ö: --

Avro Bölgesi Ticaret Dengesi (SA) (Ekim)

Avro Bölgesi Ticaret Dengesi (SA) (Ekim)--

T: --

Ö: --

Avro Bölgesi Toplam Rezerv Varlıklar (Kasım)

Avro Bölgesi Toplam Rezerv Varlıklar (Kasım)--

T: --

Ö: --

İngiltere Enflasyon Oranı Beklentileri

İngiltere Enflasyon Oranı Beklentileri--

T: --

Ö: --

Amerika Birleşik Devletleri İşsizlik Oranı (SA) (Kasım)

Amerika Birleşik Devletleri İşsizlik Oranı (SA) (Kasım)--

T: --

Ö: --

Amerika Birleşik Devletleri Tarım Dışı Bordrolama (SA) (Kasım)

Amerika Birleşik Devletleri Tarım Dışı Bordrolama (SA) (Kasım)--

T: --

Ö: --

Amerika Birleşik Devletleri Perakende Satışlar Aylık (Benzin İstasyonları ve Araç Bayileri Hariç) (SA) (Ekim)

Amerika Birleşik Devletleri Perakende Satışlar Aylık (Benzin İstasyonları ve Araç Bayileri Hariç) (SA) (Ekim)--

T: --

Ö: --

Amerika Birleşik Devletleri Perakende Satışlar Aylık (Otomobil Hariç) (SA) (Ekim)

Amerika Birleşik Devletleri Perakende Satışlar Aylık (Otomobil Hariç) (SA) (Ekim)--

T: --

Ö: --

Eşleşen veri yok

Son Görüntülenenler

Son Görüntülenenler

Çok Konuşulan Konular

En İyi Köşe Yazarları

Son Güncelleme

Markalı Ürün

Veri API'si

Web Eklentileri

Ortaklık Programı

Tümünü Görüntüle

Veri yok

Federal Rezerv'in politika yapıcıları, geçen haftaki çeyrek puanlık faiz indirimine oy verirken oy birliği içinde olmaktan çok uzaktılar ve bu iyi bir şey.

Federal Rezerv'in politika yapıcıları, geçen haftaki çeyrek puanlık faiz indirimine oy verirken oy birliği içinde olmaktan çok uzaktı ve bu iyi bir şey. Ekonomik görünüm alışılmadık derecede belirsiz ve riskler merkez bankasını zıt yönlere çekiyor. Bu tür koşullar altında fikir ayrılığı sağlıklıdır. Çok geçmeden, bu durum hayati önem taşıyabilir.

Ekonomik belirsizliğe rağmen, yatırımcılar üç ay içinde üçüncü bir faiz indirimini %3,5 ile %3,75 aralığında kesin olarak fiyatlamıştı. Bunun başlıca nedeni, Fed'in onları bir faiz indiriminin gerçekleşeceğini varsaymaya teşvik etmesiydi. Ancak bu tür bir kesinlik, birçok çelişkili ekonomik sinyal arasında faydasızdır: sürekli olarak hedef değerin üzerinde seyreden enflasyon, yönetimin gümrük vergileriyle ilgili devam eden kafa karışıklığı, eksik veriler (hükümetin kapanması nedeniyle), coşkulu bir borsa ve işgücü piyasasının yumuşadığına dair işaretler.

Bu gerçeği yansıtan bir şekilde, Federal Açık Piyasa Komitesi'nin oy hakkına sahip üç üyesi muhalefet şerhi verdi; bunlardan biri daha büyük bir indirim isterken, ikisi değişiklik yapılmaması gerektiğini savundu. Oy hakkı olmayan dört yetkili de "ılımlı muhalefet" bildirerek, oranın mevcut seviyesinde bırakılmasını tercih ettiklerini belirtti.

Fed Başkanı Jerome Powell, yeni politika faiz oranının artık genel olarak nötr olduğunu, yani ekonomideki talebi ne artırdığını ne de azalttığını söylüyor. Aslında, bu "nötr" oran da belirsiz. (Fed'in yeni ekonomik tahmin özetine göre, yetkililer bu oranı %2,5 ile %4 arasında bir yerde tahmin ediyor.)

Enflasyon hala hedef seviyenin üzerinde olduğundan, politikayı "biraz kısıtlayıcı" tutmak muhtemelen daha mantıklı olurdu. Yine de gerçek şu ki, bu çeyrek puanlık ek ayarlama kendi başına ne önemli ne de önemsizdi. Yeni bilgiler geldikçe önemli olan, merkez bankasının açık fikirli kalması ve böyle algılanmasıdır. Politika yapıcılar arasındaki gizlenmemiş görüş ayrılıkları bu amaca hizmet eder.

Dürüst olmak gerekirse, Fed bir konuda takdire şayan derecede net: Tek bir ana makroekonomik politika aracıyla, zıt yönlerde ilerleyen iki hedefi vuramaz. Özellikle gümrük vergileri nedeniyle enflasyonda yukarı yönlü bir risk var. Bu arada, yavaşlayan işe alımlar işlerde aşağı yönlü bir riske işaret ediyor ve resmi istatistiklerin sorunu olduğundan az gösterdiği endişesi var.

Olası stagflasyon belirtileri merkez bankasını zor bir duruma sokuyor. İstikrarlı fiyatlar ve azami istihdam olmak üzere iki görevi bulunan merkez bankasının hangi riskin daha büyük olduğuna karar vermesi gerekiyor ve şu anda net bir cevap yok.

Bundan sonra, durum daha da kötüleşecek. Powell'ın başkanlık görevi Mayıs ayında sona eriyor ve yatırımcılar giderek onun yerine kimin geçeceğiyle meşgul oluyor. Beyaz Saray, merkez bankasının bir sonraki liderinin sadakat ve gelen verilerden bağımsız olarak faiz oranlarını keskin bir şekilde düşürme isteğine göre seçileceği konusunda yatırımcılara her türlü korkuyu yaşattı. Bu da nihayetinde enflasyon beklentilerini istikrarsızlaştırabilir, uzun vadeli faiz oranlarını yükseltebilir ve finans piyasalarını istikrarsızlaştırabilir.

Umarım seçilecek kişi bu riski anlar ve atandıktan sonra kamu yararını Beyaz Saray emirlerinin önüne koyar. Fed'in diğer politika yapıcılarının, esaslar konusunda aynı fikirde olmadıklarında başkanın pozisyonuna açıkça karşı çıkmayı alışkanlık haline getirmeleri faydalı olacaktır. Görünürdeki fikir birliğinin merkez bankasının güvenilirliğini artırdığı düşüncesi her zaman kusurluydu. Fed'in evriminin bir sonraki aşamasında bu tehlikeli olabilir.

Ağustos ayından bu yana Hollanda imalat sektöründe kayda değer bir artış gözlemledik. Ekim ayında üretim, önceki 11 aya göre önemli ölçüde daha yüksek seviyede gerçekleşti ve bu durum üst üste üçüncü ayda da devam etti.

Teknoloji sektörü son dönemdeki büyümede önemli bir rol oynadı. Hem makine üretiminde hem de elektrikli ev aletleri ve ulaşım araçları üretiminde, bir durgunluk döneminin ardından belirgin bir toparlanma görüyoruz. Euro bölgesindeki muadilleri gibi, Hollandalı üreticiler de yazdan bu yana yakın gelecek konusunda biraz daha iyimser hale geldi.

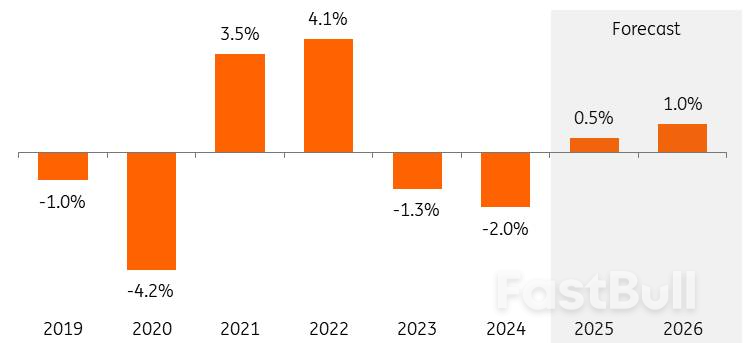

Ticaret tarifeleriyle ilgili huzursuzluğun da azalmasıyla birlikte, üretim 2025'teki +%0,5'ten 2026'da +%1,0'e kadar daha da artabilir. Bununla birlikte, ihracat kısıtlamaları ve ithalat tarifeleri, Çin'den gelen sert rekabet ve şebeke tıkanıklığı, azot emisyon sınırlamaları ve nispeten yüksek enerji maliyetleri gibi yapısal faktörler büyümeyi yavaşlatmaya devam ediyor.

Hollanda imalat sektörünün üretim hacmindeki büyüme

Özellikle artan tüketici harcamaları ve ek devlet yatırımları, 2026 yılında daha fazla imalat siparişine yol açacaktır. Üretim beklentileri iyileşmiş ve üreticiler bir süredir daha fazla yeni sipariş alıyor olsa da, üreticiler son aylarda sipariş defterleri konusunda yalnızca biraz daha iyimser hale geldiler. Müşteri siparişlerinin akışını tekrar iyi bir şekilde doldurmak zaman alan bir süreçtir.

Örneğin, savunmaya yapılan yatırımların sipariş ve üretimde önemli bir artışa dönüşmesi de zaman alıyor. Üretimin genişletilmesi, personel eksikliği ve fabrikaların inşası veya dönüştürülmesi gerekliliği nedeniyle zaman alıyor. Bu nedenle, üretici güveninde ve satın alma yöneticileri endeksinde ilerlemenin şu anda uzun vadeli ortalamanın etrafında duraklaması şaşırtıcı değil. Sipariş-stok oranındaki hafif iyileşme gibi, duyarlılık endeksleri de henüz önemli bir büyümeye işaret etmiyor.

Sanayi üreticilerinin sipariş defterleri ve mamul stoklarına ilişkin değerlendirmesi*

*Olumlu-olumsuz değerlendirmelerin dengesi; 2 aylık hareketli ortalama, envanter değerlendirmesinin tersine çevrilmesi (rhaxis) Kaynak: Hollanda İstatistik Kurumu, ING Araştırma

*Olumlu-olumsuz değerlendirmelerin dengesi; 2 aylık hareketli ortalama, envanter değerlendirmesinin tersine çevrilmesi (rhaxis) Kaynak: Hollanda İstatistik Kurumu, ING AraştırmaKüresel ölçekte çip makinelerine olan talebin giderek artması, Hollanda imalat sektörü için bir diğer büyüme faktörüdür. Çip üreticileri ve ekipman üreticilerinin büyümesi, müşteri stoklarının beklenenden daha yavaş normalleşmesi nedeniyle 2025 yılında baskı altında kaldı. Yarı iletken şirketi ASML bu durumu yakından takip etmeye devam ederken, ASM ve Besi sipariş büyümesinin toparlandığını görüyor ve 2026 yılı için iyimser.

Yatırımcılar ayrıca 2026'da çip üretim makinelerine olan talebin artacağını öngörüyor. Örneğin, yapay zeka patlaması veri merkezleri için ek çipler gerektiriyor ve bu da yarı iletken üreticileri arasında artan bir üretim kapasitesi ihtiyacı yaratıyor. Tüketici elektroniği, otomotiv ve endüstriyel uygulamalar gibi yapay zeka dışındaki uygulamalar için çip talebi de artıyor.

ABD Başkanı Donald Trump'ın ithalat tarifelerinin büyüklüğü ve etkisiyle ilgili belirsizlik, tüketicilerin ve işletmelerin isteksizce harcama yapmasına neden oldu. Son ticaret anlaşmalarıyla belirsizlikler azaldıkça, tüketim ve yatırım görünümü iyileşiyor. Bununla birlikte, daha önce Hollanda sanayisi için önemli bir büyüme pazarı olan ABD'ye AB ihracatına uygulanan tek tip tarife hala %15 seviyesinde kalıyor. ABD ekonomisindeki yavaşlama ile birlikte bu durum, 2026'da ihracat büyümesini yavaşlatacak. Çelik ve alüminyumdan yapılmış Avrupa ürünleri ve parçalarına uygulanan %50'lik oran hala yürürlükte. Aslında, ABD giderek daha fazla çelik ve alüminyum parçalı ürünü yüksek %50'lik tarifenin altına indiriyor.

Çin ile artan teknolojik rekabet ve kaynak bağımlılığından kaynaklanan ticaret kısıtlamaları nedeniyle olumsuzluklar ve belirsizlikler devam etmektedir. Hükümet politikalarının piyasa koşulları üzerindeki etkisi giderek daha büyük ve öngörülemez hale gelmektedir.

Nexperia'nın iş operasyonlarına yapılan müdahaleyi ve ardından Çin'in otomotiv sektörüne yönelik temel çip ihracatına getirdiği kısıtlamaları düşünün. Gelişmiş çip makinelerinin Çin'e ihracatına getirilen kısıtlamalar, Hollandalı üreticileri ve tedarikçileri de doğrudan etkiliyor. Aynı zamanda, dolara karşı sürekli olarak pahalı olan euro ve Trump'ın gümrük vergilerinden bu yana yoğunlaşan Çin'den gelen artan rekabet, doğrudan ve dolaylı olarak (düşük ihracat yoluyla) Hollanda ürünlerine olan talebi azaltıyor.

Düşük talep, yüksek enerji maliyetleri ve ucuz ithalat, kimyasallar ve temel metaller sektörünü olumsuz etkilemeye devam ediyor.

Özellikle kimya ve metal sanayi sektörlerindeki şirketler, 2026 yılında da üç temel darboğazla karşı karşıya kalmaya devam edecek:

Hollanda'da bu yıl kapatılan sekiz büyük kimya fabrikasının (veya bunların parçalarının) nispeten yüksek sayısı, üretimin (kapasitenin) bir kısmının piyasadan çekilmesi nedeniyle önümüzdeki yıllarda büyümeyi olumsuz etkileyecektir.

Bu bağlamda, enerji fiyatlarındaki mevcut düşüş eğilimi cesaret verici olsa da, yeni bir büyüme için hemen yeterli değil. Bu durumun, özellikle ABD ve Katar'da olmak üzere küresel LNG üretim kapasitesinin artması ve doğalgaz piyasasının yapısal olarak genişlemesi nedeniyle 2026'da da devam etmesi bekleniyor. Bu, aşırı fiyat zirveleri ve arz sorunları olasılığını azaltıyor. LNG'nin yüksek taşıma ve işleme maliyetleri, Avrupa'da enerjinin nispeten pahalı kalmasını sağlıyor. Enerji ihtiyaçlarını karşılamak için LNG ithalatına yıllarca ihtiyaç duyulmaya devam edecek.

Çip makinelerine olan talebin artmasının yanı sıra, savunmaya yönelik devlet harcamalarındaki artış da ürün talebini kademeli olarak artırıyor. Örneğin, Thales'ten radarlar, Damen Naval'den fırkateynler ve IHC'den denizaltı parçaları. Avrupa Komisyonu'nun ReArm-Europe programından sağlanan 800 milyar avro ve NATO'nun GSYİH'nin %3,5'i olan yeni standardı, uzun vadeli yatırımları güçlendirecektir.

Kullanılmayan kapasitenin giderek artan bir kısmı artık savunma amaçlı kullanılıyor; örneğin VDL'nin eski Nedcar fabrikası gibi. İnsansız hava aracı üretimi, Hollanda'nın daha önce sivil amaçlarla yaptığı ve hızla büyüyen bir sektör olup, bu alanda oldukça başarılıdır. Giderek daha fazla "çift kullanımlı şirket", mevcut sivil uygulamalara dayalı yeni askeri kaynaklar geliştirerek bu yeni büyüme pazarına yanıt veriyor.

Gıda sektöründeki üretim artışının, 2025'teki güçlü artışın ardından 2026'da duraklaması bekleniyor. Hollanda İstatistik Kurumu'nun Eylül ayına kadar olan verilerine dayanarak, 2025 için en az %3'lük bir üretim artışı öngörüyoruz. Bu kısmen, birkaç durgun yılın ardından biriken talepten kaynaklanıyor; ayrıca dış ticaret cirosu da şu anda iç ticaret cirosuna göre önemli ölçüde daha hızlı büyüyor.

Üretim seviyeleri açısından sektör, 2018'deki zirveye yaklaşacak. Beklenen büyümenin 2026'da düşmesinin başlıca nedeni, arz kısıtlamaları ve genişleme yatırımları için sınırlı alan olmasıdır. Azalan hayvan sürüsünün süt ve et işleme endüstrisi üzerindeki etkisi de bunda büyük rol oynamaktadır. Yine de, tüketici talebi olumlu yönde gelişiyor ve bu da bir dengeleyici unsur oluşturuyor.

Kanada'dan gelen olumlu makroekonomik veriler nedeniyle USD/CAD paritesi düşüşünü sürdürüyor. Mevcut kur 1,3763 seviyesinde. Detaylar 15 Aralık 2025 tarihli analizimizde.

USD/CAD paritesi düzeltme yapıyor ancak satış baskısı altında kalmaya devam ediyor. Yatırımcıların dikkati hala jeopolitik ortama odaklanmış durumda ve bu durum emtia ve döviz piyasalarında yüksek volatilite yaratmaya devam ediyor .

Kanada'dan gelen makroekonomik veriler karışık bir tablo sunuyor. Ekim 2025'te toptan ticaret hacimleri aylık bazda %0,1 artarak 86,0 milyar Kanada dolarına ulaşırken, piyasa %0,1'lik bir düşüş bekliyordu. İç talebe ek destek inşaat sektöründen geldi. Ekim 2025'te verilen inşaat izinlerinin değeri bir önceki aya göre %14,9 artarak 13,8 milyar Kanada dolarına ulaştı; bu, Haziran 2024'ten bu yana en hızlı büyüme oranı oldu.

Kanada ekonomisinin bazı sektörlerinden gelen olumlu sinyaller, USDCAD üzerindeki baskıyı artırarak Kanada dolarını güçlendiriyor ve USDCAD'ın kısa vadeli görünümünü düşüş yönlü tutuyor.

USDCAD paritesi, EMA-65'in altında konsolidasyon göstererek, sürekli düşüş baskısını teyit ediyor. Fiyat yapısı, 1.3680 civarında bir hedefle üçgen formasyonu oluşumuna işaret ediyor. USDCAD'ın bugünkü görünümü, düşüşün devam edeceğini ve en yakın hedefin 1.3690 olduğunu gösteriyor.

Stokastik Osilatör, düşüş senaryosunu destekleyen ek bir sinyal daha sağlıyor: sinyal çizgileri azalan trend çizgisinden sekerek düşüş momentumunun devam ettiğini gösteriyor.

1.3745 seviyesinin altında güçlü bir konsolidasyon, aşağı yönlü senaryoyu teyit edecek ve Üçgen formasyonunun alt sınırının altına doğru bir kırılma sinyali verecektir.

Kısa vadeli USDCAD dinamikleri baskı altında kalmaya devam ediyor. USDCAD'ın teknik analizi, fiyatın 1.3745 seviyesinin altında kalması koşuluyla, 1.3680 hedefiyle düşüş hareketinin devam edeceğine işaret ediyor.

Euro Bölgesi'nde sanayi üretimindeki büyüme Ekim ayında hızlandı; bu durum, ticaret belirsizliğinin azalması, işgücü piyasasının sıkı kalması ve tüketimin kademeli olarak artmasıyla birlikte bloğun ivme kazandığı yönündeki görüşleri güçlendirdi.

Avrupa Birliği istatistik kurumu Eurostat'ın Pazartesi günü açıkladığı verilere göre, sanayi sektörü Eylül ayındaki %0,2'lik artışın ardından beklentiler doğrultusunda aylık bazda %0,8 oranında büyüdü.

Bir önceki yıla kıyasla, üretim büyümesi Ekim ayında %2,0'ye yükseldi (Eylül ayında bu oran %1,2 idi) ve Reuters'ın ekonomistler arasında yaptığı anketteki %1,9'luk beklentiyi aştı.

Aylık bazda %1,4'lük büyüme gösteren Alman sanayisi, İtalya'daki %1,0'lık düşüşü ve Fransa'daki ılımlı büyümeyi telafi ederek en iyi performans gösterenler arasında yer aldı.

Euro bölgesi ekonomisi bu yıl şaşırtıcı derecede dirençli olduğunu kanıtladı ve Avrupa Merkez Bankası Başkanı Christine Lagarde, büyüme görünümünde bu hafta bir iyileştirme daha yapılacağını zaten belirtti .

Yine de, büyüme hiç de etkileyici değil. Blok, son on yıllarda ekonominin ana itici gücü olan ihracatın zayıf kalması ve büyümenin neredeyse tamamının iç sektörden gelmesi nedeniyle, sözde potansiyeline yakın, %1'in biraz üzerinde bir oranda büyüyor.

Yükselen enerji maliyetleri nedeniyle blok maliyet dezavantajına düşerken, Çin'in yüksek teknoloji sanayi tabanını genişletip pazar payı kazandığı bir dönemde sanayi ihracatı yıllardır zorluk çekiyordu .

Sektör bu yıl dip noktasına ulaşmış olsa da, ufukta bir canlanma görünmüyor ve yeni ABD gümrük tarifesi rejiminin küresel ticaret modellerini nasıl değiştireceği hala belirsizliğini koruyor.

Bununla birlikte, blok iyi bir şekilde uyum sağlıyor gibi görünüyor ve bir ekonomik patlama yaşanmasa bile, aşağı yönlü risk de sınırlı görünüyor.

Barclays, yayınladığı bir notta, "Gelen yüksek frekanslı göstergeler, yıl sonuna doğru faaliyetlerde olumlu bir ivmenin devam ettiğine işaret ediyor" dedi.

Bitcoin'in ( BTC$89.907,85) 90.000 doların üzerinde tutunmakta zorlanmasıyla birlikte piyasa duyarlılığı bir kez daha aşırı korkuya dönüştü.

Geçtiğimiz yıl boyunca, Kripto Para Korku ve Açgözlülük Endeksi'ndeki tüm okumaların %30'undan fazlasını korku veya aşırı korku oluşturdu . Endeks şu anda 17'de yer alıyor ve aşırı korku bölümünde bulunuyor.

Ekim ayındaki tasfiye çöküşünden bu yana, iki aydan fazla bir süredir, korku piyasa duyarlılığına hakim durumda; Bitcoin, Ekim ayındaki tüm zamanların en yüksek seviyesinden %36 oranında düştü. Kripto para piyasası henüz anlamlı bir toparlanma göstermedi. Bitcoin şu anda tüm zamanların en yüksek seviyesinin neredeyse %30 altında işlem görürken, yatırımcıların temkinliliği yüksek seviyede kalmaya devam ediyor.

Benzer bir kopukluk ABD hisse senetlerinde de yaşanıyor. CNN Korku ve Açgözlülük Endeksi'ne göre , piyasa duyarlılığı şu anda 42 seviyesinde olup korkuyu işaret ediyor; buna rağmen SP 500 endeksi tüm zamanların en yüksek seviyesinin sadece birkaç puan altında, 6.827 civarında işlem görüyor.

Hem ABD hisse senetlerinde hem de kripto paralarda, yatırımcı psikolojisine korku hakim olmaya devam ediyor.

Bitcoin , Kasım ayında 50 günlük hareketli ortalamanın 200 günlük hareketli ortalamanın altına düştüğü teknik bir formasyon olan "ölüm kesişmesi"ne girdi . Bu örnekte, ölüm kesişmesi 21 Kasım'da 80.000 dolar civarındaki yerel dip noktasıyla aynı zamana denk geldi. Dikkat çekici bir şekilde, 2023'ten bu yana mevcut piyasa döngüsündeki her ölüm kesişmesi önemli bir yerel dip noktasını işaret ederek, bu döngüde karşıt bir gösterge olarak önemini pekiştirmiştir.

Geçtiğimiz hafta, altın artan oynaklığa rağmen direnç gösterdi. Süregelen dolar zayıflığı, devam eden merkez bankası alımları ve jeopolitik belirsizlikten kaynaklanan güvenli liman talebi, yükselişi destekledi. Aynı zamanda, Fed yetkililerinden gelen şahin açıklamalar, yüksek seviyelerdeki fiyatlar üzerinde bir miktar baskı oluşturdu.

Bu hafta piyasalar, ABD'nin Kasım ayı tarım dışı istihdam ve TÜFE verileri ile İngiltere ve Japonya Merkez Bankalarının faiz kararları da dahil olmak üzere çeşitli önemli risk olaylarıyla karşı karşıya. Bu olayların sonuçları, faiz oranı beklentilerini ve risk algısını etkileyerek altının yıl sonuna kadarki seyrini önemli ölçüde şekillendirebilir.

XAUUSD günlük grafiğinde, altının yükseliş ivmesi geçen hafta keskin bir şekilde arttı ve dört gün üst üste yükseliş göstererek trendi konsolidasyondan aktif bir yükseliş trendine dönüştürdü. Perşembe günü fiyatlar 4.250 dolarlık kilit direncin üzerine çıktı ve Cuma günü gün içi en yüksek seviyeler 4.353 dolara ulaşarak yedi haftanın zirvesini işaretledi.

Cuma günü ABD seansında yaklaşık 100 dolarlık hızlı bir geri çekilme yaşanmasına ve uzun bir üst gölgenin yüksek seviyedeki satış baskısını vurgulamasına rağmen, altın nihayetinde 4.300 doların üzerinde kalarak haftalık yaklaşık %2,5'lik bir kazanç elde etti ve boğaların kontrolü elinde tutmaya devam ettiğini gösterdi.

Pazartesi gününe girerken, altın yukarı yönlü hareketini sürdürdü ve RSI 70'in üzerindeki aşırı alım bölgesine yeniden girerek kısa vadeli ivmenin sürdürüldüğünü gösterdi. Günlük mum çubuğu 4.300 doların üzerinde kapanırsa, piyasanın yükseliş trendine olan güveni güçlenecek ve fiyatların 4.381 dolarlık önceki zirveyi test etmesi muhtemeldir.

Ancak, kısa vadeli gücü göz önünde bulundurulduğunda, 4.300 doların altına bir düşüş, 4.180 dolarlık konsolidasyon dip seviyesi ve Ekim sonundan itibaren uzanan yükseliş trend çizgisi civarında destek oluşmasına ve potansiyel olarak düşüş alıcılarını cezbetmesine yol açabilir.

Altının yüksek seviyelerdeki kazanımlarını koruyabilme yeteneği üç temel faktör tarafından desteklenmektedir: doların zayıflama eğilimi, merkez bankalarının devam eden alımları ve jeopolitik belirsizlik ortamındaki riskten korunma talebi. Bu unsurlar birlikte, altının fiyat desteğinin temel çerçevesini oluşturmaktadır.

Politika cephesinde, Aralık ayında Fed faiz indirimine gitti ve likidite baskısını hafifletmek için kısa vadeli Hazine tahvili alımlarına yeniden başlandı; bu da kısa vadeli ABD tahvil getirilerinin düşmesine yardımcı oldu. Dolar endeksi art arda üçüncü hafta düşüş göstererek kısa süreliğine 98 civarındaki en düşük seviyelerini test etti.

Doların zayıflaması, altın tutmanın fırsat maliyetini düşürür ve daha yüksek getiri sağlayan varlıkların göreceli çekiciliğini azaltarak sermaye akışını tekrar altına yönlendirir.

Meanwhile, central bank buying continues to act as a long-term "anchor" for gold. According to the World Gold Council, global central banks added a net 53 tonnes of gold in October, a significant month-on-month increase and the highest single-month total this year. Consistent official purchases provide a solid base for gold at high levels and support market acceptance of current price ranges.

Geopolitical uncertainty also remains a factor. From US interception of Venezuelan oil shipments, the ongoing Russia-Ukraine stalemate, to tensions in Southeast Asia, these events continually reinforce demand for hedging. While each may have limited immediate impact, collectively they offer marginal support to gold amid broader uncertainty.

Although Fed Chair Powell has clearly signaled that rate hikes are not being considered in the near term, hawkish voices persist within the Fed.

Last Friday, Cleveland Fed President Harker (2026 voting member), Chicago Fed President Goolsby, and Kansas City Fed President George highlighted persistent inflation concerns, favoring a more restrictive stance. These comments pushed down market expectations for 2026 rate cuts, naturally weighing on short-term demand for non-yielding gold.

In my view, this is more of a sentiment recalibration at high levels than the start of a trend reversal. As long as the dollar remains relatively weak, coupled with ongoing central bank purchases and geopolitical hedging demand, the medium-term bullish structure for gold remains intact.

Overall, the bullish structure for gold remains intact, but short-term volatility has increased. With the holiday season approaching, active capital is winding down and market liquidity is thinner. Any deviation from expectations in major risk events is more likely to trigger trend moves rather than just intraday noise. In this environment, risk management is more important than directional calls.

In the US, key focus this week is on November nonfarm payrolls (Thursday AEDT) and CPI (Friday AEDT). Markets expect around 50k new jobs, a slight rise in the unemployment rate to 4.5%, and core inflation near 3%.

If labor data comes in slightly stronger, say 60–70k new jobs with unemployment at 4.4–4.5% and inflation broadly as expected, it would suggest the economy is not slowing sharply and that rate cuts still have room, potentially putting modest pressure on gold bulls.

Conversely, if the labor market shows a clear weakness—negative job growth, unemployment rising to 4.6% or higher, and core inflation falling to 2.8–2.9%—markets may price in a "recession trade," which would clearly benefit gold.

Ayrıca, Williams ve Bostic de dahil olmak üzere birçok Fed yetkilisinin bu hafta konuşma yapması planlanıyor. Ekonomik beklentiler ve politika yönü hakkındaki yorumları, gelecekteki gevşeme beklentilerini daha da etkileyebilir ve kısa vadeli fiyat dalgalanmalarını artırabilir.

Küresel ölçekte, merkez bankalarının politikalarındaki farklılıklar da oldukça önemli. Piyasa genel olarak İngiltere Merkez Bankası'nın faizleri 25 baz puan düşürmesini beklerken, Japonya Merkez Bankası'nın faiz artırımı yapma olasılığı %90'ın üzerinde. Büyük merkez bankaları arasındaki farklı yollar, para birimi ve faiz oranları kanalları aracılığıyla, kısa vadeli altın oynaklığını daha da yoğunlaştırabilir.

AUD/USD, 0.6630 seviyesinden yeni bir yükseliş denemesi yapıyor. NZD/USD ise konsolidasyon sürecinde ve kısa vadede 0.5800 seviyesinin üzerine çıkmayı hedefleyebilir.

• Avustralya doları, ABD doları karşısında 0,6685 seviyesinden hafif bir geri çekilmeye başladı.

• FXOpen'da AUD/USD'nin saatlik grafiğinde 0,6645 seviyesinde destek bulan önemli bir yükseliş trend çizgisi oluşuyor.

• NZD/USD paritesi 0.5765 ve 0.5755 seviyelerinin üzerinde konsolidasyon sürecinde.

• FXOpen'da NZD/USD'nin saatlik grafiğinde 0,5765 seviyesinde destek bulan önemli bir yükseliş trend çizgisi oluşuyor.

FXOpen'da AUD/USD'nin saatlik grafiğinde, parite 0.6600 seviyesinin üzerinde bir taban oluşturdu. Avustralya Doları, ABD Doları karşısında 0.6630 seviyesinin üzerinde kayda değer bir yükselişe geçerek kısa vadeli pozitif bölgeye girdi.

Parite 0.6680 seviyesinin üzerinde zorlandı ve son zamanlarda bazı kazanımlarını düzeltti. Son dip noktası 0.6632 seviyesinde oluştu. Parite şu anda konsolidasyon sürecinde ve 0.6677 zirvesinden 0.6632 dip noktasına kadar olan aşağı yönlü hareketin %50 Fibonacci düzeltme seviyesi olan 0.6655 ve 50 saatlik basit hareketli ortalamaya yakın dirençle karşılaşıyor.

AUD/USD grafiği, paritenin 0.6665 seviyesindeki %76,4 Fibonacci düzeltme seviyesini aşmakta zorlanabileceğini gösteriyor. Boğalar için ilk büyük engel 0.6685 olabilir.

0.6685 direncinin üzerinde yukarı yönlü bir kırılma, pariteyi daha da yukarı taşıyabilir. Bir sonraki önemli hedef 0.6720 seviyesine yakın. Daha fazla kazanç, 0.6750'ye doğru bir hareketin önünü açabilir. 0.6665'in üzerinde kapanış olmazsa, parite yeni bir düşüşe başlayabilir.

Anlık alım bölgesi 0.6645 seviyesine yakın olabilir. Ayrıca 0.6645 seviyesinde destek bulan önemli bir yükseliş trend çizgisi de oluşuyor. Bir sonraki ilgi alanı 0.6630. Eğer 0.6630'un altına doğru bir düşüş yaşanırsa, parite düşüşünü 0.6600'e doğru uzatabilir. Daha fazla kayıp, 0.6570'e doğru bir hareketi işaret edebilir.

FXOpen'da NZD/USD'nin saatlik grafiğinde, parite AUD/USD'yi de takip etti. Yeni Zelanda Doları 0,5800'ün üzerinde kalamadı ve ABD Doları karşısındaki kazanımlarını düzeltti.

Parite 0.5790'ın ve 50 saatlik basit hareketli ortalamanın ve 0.5830'un altına düştü. 0.5765'te bir dip oluştu ve parite şu anda 0.5831 zirvesinden 0.5765 dipine kadar olan aşağı yönlü hareketin %23,6 Fibonacci düzeltme seviyesinin altında konsolidasyon yapıyor.

NZD/USD grafiği, RSI'ın 40'ın altında olduğunu ve kısa vadede negatif bir eğilime işaret ettiğini gösteriyor. Yukarı yönde ise parite, %50 Fibonacci düzeltme seviyesi olan 0.5800 civarında dirençle karşılaşıyor.

Alıcılar için bir sonraki önemli engel 0.5815 olabilir. 0.5815'in üzerinde net bir hareket, pariteyi 0.5830'a doğru bile itebilir. Daha fazla yükseliş, önümüzdeki seanslarda 0.5880 pivot bölgesine doğru bir hareketin önünü açabilir.

Olumsuz tarafta, 0.5765 bölgesine yakın bir destek oluşuyor ve yükseliş trend çizgisi mevcut. Eğer 0.5765'in altına doğru bir kırılma yaşanırsa, parite 0.5740'a doğru kayabilir. Daha fazla kayıp, NZD/USD'yi 0.5710'a kadar düşüş bölgesine sürükleyebilir.

Markalı Ürün

Veri API'si

Web Eklentileri

Poster Oluşturucu

Ortaklık Programı

Hisse senetleri, döviz, emtialar, vadeli işlemler, tahviller, ETF'ler veya kripto gibi finansal varlıkların alım satımında kayıp riski ciddi miktarda olabilir. Brokerınıza yatırdığınız parayı tamamen kaybedebilirsiniz. Bu nedenle, koşullarınız ve finansal kaynaklarınız ışığında bu tür bir ticaretin sizin için uygun olup olmadığını dikkatle değerlendirmelisiniz.

Kendi kendinize durum tespiti yapmadan veya mali danışmanlarınıza danışmadan hiçbir yatırım yapmamalısınız. Mali durumunuzu ve yatırım ihtiyaçlarınızı bilmediğimiz için web içeriğimiz size uygun olmayabilir. Mali bilgilerimizin gecikmesi veya yanlışlık içermesi mümkündür; bu nedenle tüm işlemlerinizin ve yatırım kararlarınızın sorumluluğu tamamen size ait olacaktır. Kaybedilen sermayenizden şirket sorumlu olmayacaktır.

Web sitesinden izin almadan web sitesindeki grafikleri, metinleri veya ticari markaları kopyalamanıza izin verilmez. Bu web sitesinde yer alan içerik veya verilere ilişkin fikri mülkiyet hakları, sağlayıcılarına ve borsa tüccarlarına aittir.

Oturum Açılmadı

Daha fazla özelliğe erişmek için oturum açın

FastBull Üyesi

Henüz değil

Satın al

Giriş Yap

Kaydol