Teklifler

Analiz

Kullanıcı

7/24

Ekonomik Takvim

Eğitim

Veri

- İsimler

- En Yeni

- Önceki

Üyeler için Sinyal Hesapları

Tüm Sinyal Hesapları

Tüm Yarışmalar

Gelişmekte olan piyasa ETF'leri %3,1'in üzerinde yükselirken, başlıca ABD hisse senedi ETF'leri arasında altın ETF'leri başı çekti. Cuma günü (20 Şubat), gelişmekte olan piyasa ETF'leri %3,13, altın ETF'leri %1,97, Nasdaq 100 ETF'leri %0,88, tarım ETF'leri %0,50 yükselirken, uzun vadeli ABD dolar endeksi ETF'leri %0,11, 20+ yıllık ABD Hazine ETF'leri %0,23, soya fasulyesi ETF'leri %0,25 ve ABD Brent ham petrol ETF'leri %0,38 düştü.

[New York Kuzeydoğu Fırtınasına Hazırlanıyor, Yoğun Kar Yağışı Bekleniyor] Bu hafta sonu gelecek bir fırtına, ABD Doğu Kıyısı'nın bazı bölgelerini karla kaplayabilir. New York şehrinin Pazartesi gününe kadar yarım metreden fazla kar alması beklenirken, güney New England'da birkaç santimetre kar görülebilir. Körfez Kıyısı'ndan gelen sıcak ve nemli havanın, Kanada'dan güneye doğru hareket eden soğuk havayla çarpışması bekleniyor. Bunun sonucunda oluşacak "kuzeydoğu fırtınası", Interstate 95 boyunca (Philadelphia'dan kuzey Massachusetts'e kadar) şiddetli rüzgarlar ve yoğun kar yağışı getirecek. New York'taki John F. Kennedy Uluslararası Havalimanı (JFK) 25 cm'ye kadar kar alabilirken, Boston'da Pazar gecesinden itibaren 15 cm'den fazla kar yağacak.

Cuma günü (20 Şubat), New York'taki işlem kapanışında (Pekin saatiyle Cumartesi 05:59), offshore yuan (Cnh), ABD doları karşısında 6,8978 seviyesinde işlem gördü; bu, Perşembe günü New York'taki işlem kapanışına göre 24 puanlık bir artış anlamına geliyor ve gün içinde 6,9065-6,8960 aralığında işlem gördü.

Güney Rusya'daki Udmurtya Bölgesi Valisi, Ukrayna insansız hava araçlarının bölgesindeki bir hedefi hasara uğrattığını söyledi.

Cuma günü (20 Şubat), New York'taki geç saatlerdeki işlemlerde, S&P 500 vadeli işlemleri %0,71, Dow Jones vadeli işlemleri %0,47 ve Nasdaq 100 vadeli işlemleri %0,87 yükseldi. Russell 2000 vadeli işlemleri ise %0,03 düştü.

Bir ticaret grubu, ABD Başkanı Trump'ın yeni gümrük vergileri uygulama riskinden derin endişe duyuyor.

Moody's: Görünümün İstikrarlı Olarak Değiştirilmesi, Amazon'un Sermaye Harcamalarını %50'den Fazla Artırarak Yaklaşık 200 Milyar Dolara Çıkarma Planlarını Yansıtıyor.

Bölgesel Banka ETF'leri yaklaşık %1,3 artarak ABD sektör ETF'lerine öncülük etti; S&P Telekom Sektörü %2,6'nın üzerinde değer kazandı; Google A hisseleri %4 yükseldi. Cuma günü (20 Şubat), Bölgesel Banka ETF'leri, Küresel Havayolu ETF'leri, Yarı İletken ETF'leri, Küresel Teknoloji Endeksi ETF'leri ve Tüketiciye Yönelik İsteğe Bağlı Harcamalar ETF'leri %1,28-%1,04 arasında yükselerek en büyük kazançları elde etti. Teknoloji Sektörü ETF'leri %0,48, İnternet Endeksi ETF'leri %0,34 yükselirken, Enerji Sektörü ETF'leri %0,54 düştü. S&P 500'ün 11 sektöründen Telekom Sektörü %2,65, Tüketiciye Yönelik İsteğe Bağlı Harcamalar %1,27, Bilgi Teknolojisi/Teknoloji %0,58 yükselirken, Sağlık %0,32 ve Enerji %0,71 düştü. S&P Telekomünikasyon Sektöründe, Google A hisseleri %4, Google C hisseleri ise %3,7'nin üzerinde artış göstererek en çok kazanan iki hisse oldu; Meta ise %1,69 yükseldi.

Bessent, Fox News'e verdiği demeçte, ABD ekonomisinin 2026'da en az %3,5 oranında büyüyebileceğini söyledi.

Cuma günü (20 Şubat), Bloomberg Elektrikli Araç Fiyat Getirisi Endeksi %0,71 düşüşle 3622,13 puana geriledi ve haftalık toplam düşüş %0,27 oldu.

ABD Hazine Bakanı Bessant: Enflasyon hâlâ çok yüksek, ancak Fed'in hedeflediği seviyeye doğru ilerliyor.

ABD Merkez Bankası: Geçen hafta ABD banka mevduatları 18,764 trilyon dolar olarak gerçekleşti; bu rakam bir önceki hafta 18,721 trilyon dolardı.

Bessent: Ülkeler için aynı gümrük tarifesi seviyesine geri döneceğiz, ancak bu daha az doğrudan olacak.

S&P'nin Ermenistan Hakkındaki Görüşü: Ermenistan ve Azerbaycan Arasındaki İlişkileri Normalleştirme Çabaları, Gelecekteki Askeri Tırmanma Olasılığını Azaltabilir

ABD Hazine Bakanı Bessenter: Amerikalılar, Yüksek Mahkeme'nin gümrük vergisi kararı nedeniyle (ekonomik gelir açısından) bir gerileme yaşadılar.

S&P Kazakistan Hakkında: Harcama Büyümesinin Düşük Olması Bekleniyor, Vergi Tabanını Genişletme Çabaları Mali Açığı 2026-2029 Döneminde Ortalama %2,3'e Düşürmeye Yardımcı Olmalı

Amerika Birleşik Devletleri ile ticaret anlaşması bulunan tüm ülkelerin uyguladığı gümrük vergileri artık %10'a düşürüldü.

Amerika Birleşik Devletleri Yıllık Reel GSYİH Ön Değerlendirme Çeyreklik (SA) (dördüncü çeyrek)

Amerika Birleşik Devletleri Yıllık Reel GSYİH Ön Değerlendirme Çeyreklik (SA) (dördüncü çeyrek)G:--

T: --

Ö: --

Amerika Birleşik Devletleri Çekirdek PCE Fiyat Endeksi Yıllık ÇÇ Ön (SA) (dördüncü çeyrek)

Amerika Birleşik Devletleri Çekirdek PCE Fiyat Endeksi Yıllık ÇÇ Ön (SA) (dördüncü çeyrek)G:--

T: --

Ö: --

Amerika Birleşik Devletleri GSYİH Deflatörü Ön Değerlendirme Çeyreklik (SA) (dördüncü çeyrek)

Amerika Birleşik Devletleri GSYİH Deflatörü Ön Değerlendirme Çeyreklik (SA) (dördüncü çeyrek)G:--

T: --

Ö: --

Amerika Birleşik Devletleri Reel Kişisel Tüketim Harcamaları Aylık (Aralık)

Amerika Birleşik Devletleri Reel Kişisel Tüketim Harcamaları Aylık (Aralık)G:--

T: --

Ö: --

Amerika Birleşik Devletleri Yıllık Reel GSYİH Ön (dördüncü çeyrek)

Amerika Birleşik Devletleri Yıllık Reel GSYİH Ön (dördüncü çeyrek)G:--

T: --

Ö: --

Amerika Birleşik Devletleri PCE Fiyat Endeksi Aylık (Aralık)

Amerika Birleşik Devletleri PCE Fiyat Endeksi Aylık (Aralık)G:--

T: --

Ö: --

Amerika Birleşik Devletleri Kişisel Gelir Aylık (Aralık)

Amerika Birleşik Devletleri Kişisel Gelir Aylık (Aralık)G:--

T: --

Amerika Birleşik Devletleri PCE Fiyat Endeksi Ön Değerlendirme Çeyreklik (SA) (dördüncü çeyrek)

Amerika Birleşik Devletleri PCE Fiyat Endeksi Ön Değerlendirme Çeyreklik (SA) (dördüncü çeyrek)G:--

T: --

Ö: --

Amerika Birleşik Devletleri Çekirdek PCE Fiyat Endeksi Ön Değerlendirme Yıllık (dördüncü çeyrek)

Amerika Birleşik Devletleri Çekirdek PCE Fiyat Endeksi Ön Değerlendirme Yıllık (dördüncü çeyrek)G:--

T: --

Ö: --

Kanada Endüstriyel Ürün Fiyat Endeksi Yıllık (Ocak)

Kanada Endüstriyel Ürün Fiyat Endeksi Yıllık (Ocak)G:--

T: --

Ö: --

Kanada Çekirdek Perakende Satışlar Aylık (SA) (Aralık)

Kanada Çekirdek Perakende Satışlar Aylık (SA) (Aralık)G:--

T: --

Ö: --

Kanada Endüstriyel Ürün Fiyat Endeksi Aylık (Ocak)

Kanada Endüstriyel Ürün Fiyat Endeksi Aylık (Ocak)G:--

T: --

Amerika Birleşik Devletleri PCE Fiyat Endeksi Ön Değerlendirme Yıllık (dördüncü çeyrek)

Amerika Birleşik Devletleri PCE Fiyat Endeksi Ön Değerlendirme Yıllık (dördüncü çeyrek)G:--

T: --

Ö: --

Amerika Birleşik Devletleri Çekirdek PCE Fiyat Endeksi Aylık (Aralık)

Amerika Birleşik Devletleri Çekirdek PCE Fiyat Endeksi Aylık (Aralık)G:--

T: --

Ö: --

Amerika Birleşik Devletleri PCE Fiyat Endeksi Yıllık (SA) (Aralık)

Amerika Birleşik Devletleri PCE Fiyat Endeksi Yıllık (SA) (Aralık)G:--

T: --

Ö: --

Amerika Birleşik Devletleri Kişisel Harcamalar Aylık (SA) (Aralık)

Amerika Birleşik Devletleri Kişisel Harcamalar Aylık (SA) (Aralık)G:--

T: --

Ö: --

Amerika Birleşik Devletleri Reel Kişisel Tüketim Harcamaları Ön Değerlendirme Çeyreklik (dördüncü çeyrek)

Amerika Birleşik Devletleri Reel Kişisel Tüketim Harcamaları Ön Değerlendirme Çeyreklik (dördüncü çeyrek)G:--

T: --

Ö: --

Amerika Birleşik Devletleri Çekirdek PCE Fiyat Endeksi Yıllık (Aralık)

Amerika Birleşik Devletleri Çekirdek PCE Fiyat Endeksi Yıllık (Aralık)G:--

T: --

Ö: --

Amerika Birleşik Devletleri IHS Markit İmalat PMI Ön Değerlendirme (SA) (Şubat)

Amerika Birleşik Devletleri IHS Markit İmalat PMI Ön Değerlendirme (SA) (Şubat)G:--

T: --

Ö: --

Amerika Birleşik Devletleri IHS Markit Bileşik PMI Ön Değerlendirme (SA) (Şubat)

Amerika Birleşik Devletleri IHS Markit Bileşik PMI Ön Değerlendirme (SA) (Şubat)G:--

T: --

Ö: --

Amerika Birleşik Devletleri IHS Markit Hizmet PMI Ön Değerlendirme (SA) (Şubat)

Amerika Birleşik Devletleri IHS Markit Hizmet PMI Ön Değerlendirme (SA) (Şubat)G:--

T: --

Ö: --

Amerika Birleşik Devletleri Dallas Fed PCE Fiyat Endeksi Yıllık (Aralık)

Amerika Birleşik Devletleri Dallas Fed PCE Fiyat Endeksi Yıllık (Aralık)G:--

T: --

Ö: --

Amerika Birleşik Devletleri UMich Tüketici Güven Endeksi Nihai (Şubat)

Amerika Birleşik Devletleri UMich Tüketici Güven Endeksi Nihai (Şubat)G:--

T: --

Ö: --

Amerika Birleşik Devletleri UMich Tüketici Beklenti Endeksi Nihai (Şubat)

Amerika Birleşik Devletleri UMich Tüketici Beklenti Endeksi Nihai (Şubat)G:--

T: --

Ö: --

Amerika Birleşik Devletleri UMich Mevcut Durum Endeksi Nihai (Şubat)

Amerika Birleşik Devletleri UMich Mevcut Durum Endeksi Nihai (Şubat)G:--

T: --

Ö: --

Amerika Birleşik Devletleri UMich 1 Yıllık Enflasyon Beklentileri Nihai (Şubat)

Amerika Birleşik Devletleri UMich 1 Yıllık Enflasyon Beklentileri Nihai (Şubat)G:--

T: --

Ö: --

Amerika Birleşik Devletleri Yeni Ev Satışları Yıllık MoM (Aralık)

Amerika Birleşik Devletleri Yeni Ev Satışları Yıllık MoM (Aralık)G:--

T: --

Amerika Birleşik Devletleri Yıllık Toplam Yeni Konut Satışları (Aralık)

Amerika Birleşik Devletleri Yıllık Toplam Yeni Konut Satışları (Aralık)G:--

T: --

Amerika Birleşik Devletleri Haftalık Toplam Kule Sayısı

Amerika Birleşik Devletleri Haftalık Toplam Kule SayısıG:--

T: --

Ö: --

Amerika Birleşik Devletleri Haftalık Toplam Petrol Kulesi Sayısı

Amerika Birleşik Devletleri Haftalık Toplam Petrol Kulesi SayısıG:--

T: --

Ö: --

Almanya Ifo İş Beklentileri Endeksi (SA) (Şubat)

Almanya Ifo İş Beklentileri Endeksi (SA) (Şubat)--

T: --

Ö: --

Almanya IFO İş İklimi Endeksi (SA) (Şubat)

Almanya IFO İş İklimi Endeksi (SA) (Şubat)--

T: --

Ö: --

Almanya Ifo Mevcut İş Durumu Endeksi (SA) (Şubat)

Almanya Ifo Mevcut İş Durumu Endeksi (SA) (Şubat)--

T: --

Ö: --

Meksika Ekonomik Aktivite Endeksi Yıllık (Aralık)

Meksika Ekonomik Aktivite Endeksi Yıllık (Aralık)--

T: --

Ö: --

Kanada Ulusal Ekonomik Güven Endeksi

Kanada Ulusal Ekonomik Güven Endeksi--

T: --

Ö: --

Amerika Birleşik Devletleri Chicago Fed Ulusal Aktivite Endeksi (Ocak)

Amerika Birleşik Devletleri Chicago Fed Ulusal Aktivite Endeksi (Ocak)--

T: --

Ö: --

ECB Başkanı Lagarde Konuşuyor

ECB Başkanı Lagarde Konuşuyor FOMC Üyesi Waller Konuşuyor

FOMC Üyesi Waller Konuşuyor Amerika Birleşik Devletleri Savunma Dışı Dayanıklı Mallar Siparişleri Revize Edilmiş Aylık (Uçak Hariç) (SA) (Aralık)

Amerika Birleşik Devletleri Savunma Dışı Dayanıklı Mallar Siparişleri Revize Edilmiş Aylık (Uçak Hariç) (SA) (Aralık)--

T: --

Amerika Birleşik Devletleri Fabrika Siparişleri Aylık (Savunma Hariç) (Aralık)

Amerika Birleşik Devletleri Fabrika Siparişleri Aylık (Savunma Hariç) (Aralık)--

T: --

Ö: --

Amerika Birleşik Devletleri Fabrika Siparişleri Aylık (Aralık)

Amerika Birleşik Devletleri Fabrika Siparişleri Aylık (Aralık)--

T: --

Ö: --

Amerika Birleşik Devletleri Fabrika Siparişleri Aylık (Ulaşım Hariç) (Aralık)

Amerika Birleşik Devletleri Fabrika Siparişleri Aylık (Ulaşım Hariç) (Aralık)--

T: --

Ö: --

Amerika Birleşik Devletleri Dallas Fed PCE Fiyat Endeksi Yıllık (Aralık)

Amerika Birleşik Devletleri Dallas Fed PCE Fiyat Endeksi Yıllık (Aralık)--

T: --

Ö: --

Amerika Birleşik Devletleri Dallas Fed Genel İş Aktivitesi Endeksi (Şubat)

Amerika Birleşik Devletleri Dallas Fed Genel İş Aktivitesi Endeksi (Şubat)--

T: --

Ö: --

Amerika Birleşik Devletleri Dallas Fed Yeni Siparişler Endeksi (Şubat)

Amerika Birleşik Devletleri Dallas Fed Yeni Siparişler Endeksi (Şubat)--

T: --

Ö: --

Güney Kore ÜFE Aylık (Ocak)

Güney Kore ÜFE Aylık (Ocak)--

T: --

Ö: --

Çin, Anakara 5 Yıllık LPR

Çin, Anakara 5 Yıllık LPR--

T: --

Ö: --

Çin, Anakara 1 Yıllık LPR

Çin, Anakara 1 Yıllık LPR--

T: --

Ö: --

İngiltere CBI Perakende Satış Beklentileri Endeksi (Şubat)

İngiltere CBI Perakende Satış Beklentileri Endeksi (Şubat)--

T: --

Ö: --

İngiltere CBI Dağıtım Ticaretleri (Şubat)

İngiltere CBI Dağıtım Ticaretleri (Şubat)--

T: --

Ö: --

Brezilya Cari Hesap (Ocak)

Brezilya Cari Hesap (Ocak)--

T: --

Ö: --

Amerika Birleşik Devletleri Haftalık Redbook Endeksi Yıllık

Amerika Birleşik Devletleri Haftalık Redbook Endeksi Yıllık--

T: --

Ö: --

Amerika Birleşik Devletleri FHFA Konut Fiyat Endeksi (Aralık)

Amerika Birleşik Devletleri FHFA Konut Fiyat Endeksi (Aralık)--

T: --

Ö: --

Amerika Birleşik Devletleri S&P/CS 20 Şehir Konut Fiyat Endeksi (SA Değil) (Aralık)

Amerika Birleşik Devletleri S&P/CS 20 Şehir Konut Fiyat Endeksi (SA Değil) (Aralık)--

T: --

Ö: --

Amerika Birleşik Devletleri S&P/CS 20 Şehir Konut Fiyat Endeksi Aylık (SA Değil) (Aralık)

Amerika Birleşik Devletleri S&P/CS 20 Şehir Konut Fiyat Endeksi Aylık (SA Değil) (Aralık)--

T: --

Ö: --

Amerika Birleşik Devletleri S&P/CS 10 Şehir Konut Fiyat Endeksi Yıllık (Aralık)

Amerika Birleşik Devletleri S&P/CS 10 Şehir Konut Fiyat Endeksi Yıllık (Aralık)--

T: --

Ö: --

Amerika Birleşik Devletleri FHFA Konut Fiyat Endeksi Yıllık (Aralık)

Amerika Birleşik Devletleri FHFA Konut Fiyat Endeksi Yıllık (Aralık)--

T: --

Ö: --

Amerika Birleşik Devletleri S&P/CS 10 Şehir Konut Fiyat Endeksi Aylık (SA Değil) (Aralık)

Amerika Birleşik Devletleri S&P/CS 10 Şehir Konut Fiyat Endeksi Aylık (SA Değil) (Aralık)--

T: --

Ö: --

Amerika Birleşik Devletleri S&P/CS 20 Şehir Konut Fiyat Endeksi Aylık (SA) (Aralık)

Amerika Birleşik Devletleri S&P/CS 20 Şehir Konut Fiyat Endeksi Aylık (SA) (Aralık)--

T: --

Ö: --

Eşleşen veri yok

Tümünü Görüntüle

Veri yok

Avrupa Merkez Bankası'nın (ECB) faiz oranlarını düşürmesi bekleniyor, ancak BoC bu sefer duraklayabilir. Tüketici Fiyat Endeksi (TÜFE) verileri de ilgi odağında; İngiltere, Kanada, Yeni Zelanda ve Japonya'da açıklanacak. ABD'de perakende satışlar ana veri olacak. Çin GSYİH'si, Trump'ın etkisinde kalacak Pekin'e odaklanıyor.

Avrupa Merkez Bankası, ABD Başkanı Trump'ın ticaret politikalarının tahribat yaratmaya devam ettiği finansal piyasalar için çalkantılı bir dönemde para politikasını belirlemek üzere Perşembe günü toplandı. Mevduat oranını 150 baz puan düşürerek %2,50'ye indiren ECB, önceki gevşemenin etkisini değerlendirmek için Nisan ayında bir ara vermeyi düşünüyordu. Ancak Trump'ın karşılıklı tarifelerini başlattığı ve Amerika'nın neredeyse tüm ticaret ortaklarını hedef aldığı Nisan ayının başından bu yana ekonomik görünüm belirgin şekilde kötüleşti.

İşletmeler üzerindeki ani darbeyi ölçmek için henüz çok erken olsa da, piyasa düşüşünün ölçeği yatırımcıların panik modunda olduğunu gösteriyor. ECB için görünüm, Almanya'nın devasa mali teşvikiyle karmaşıklaşıyor, çünkü bunun tüm Avro Bölgesi'ni Trump'ın ticaret salvolarından korumaya yetip yetmeyeceği belirsiz.

Bununla birlikte, avro genelindeki enflasyonist baskılar bir kez daha azaldığından, güvenli oynamak ve oranları daha da düşürmek muhtemelen ECB için daha iyi bir seçenektir. Tüccarlar, politika yapıcıların Nisan toplantısında oranları 25 baz puan düşüreceğine ikna olmuş durumda ve yıl sonundan önce iki indirim daha fiyatlandırdılar.

Güvercin beklentileri avro üzerinde büyük bir yük oluşturmadı, ancak Avro Bölgesi'nin dünyanın geri kalanıyla olan büyük ticaret fazlası, bu çalkantılı dönemde para birimine bazı güvenli liman nitelikleri sağladı. Ve ABD doları tekrar baskı altına girdiğinde, avro 1,13 dolar seviyesinin üzerine çıktı.

Başkan Christine Lagarde basın brifinginde çok ılımlı bir söylemle şaşırtmadığı sürece, avronun çok fazla tepki vermesi olası değildir. Aslında, daha büyük bir risk, Lagarde'ın yeterince ılımlı görünmeyerek piyasaları hayal kırıklığına uğratmasıdır.

Veri cephesinde, Salı günü Almanya'nın ZEW ekonomik güven endeksi, Çarşamba günü ise Avro Bölgesi'nin Mart ayına ilişkin nihai TÜFE tahmini izlenecek.

ECB'den bir gün önce, Kanada Merkez Bankası kararını açıklayacak ancak faiz oranlarını tekrar düşürüp düşürmeyeceği şüpheli. BoC'nin Mart toplantısının tutanakları, Trump'ın tarifeleri olmasaydı politika yapıcıların faiz oranlarını düşürmek yerine %3,0'da sabit tutacaklarını ortaya koydu. Ticaret gerginlikleri son toplantıdan bu yana daha da yoğunlaştı ancak yatırımcılar 25 baz puanlık bir indirim için sadece %40 şans görüyor.

Kanada, USMCA anlaşmasına giren mallar için %25'lik tarifelerin askıya alınmasıyla Beyaz Saray'dan geçici bir erteleme aldı. Yine de, Kanada ihracatçılarının önümüzdeki aylarda ve yıllarda hangi düzeyde vergilerle karşılaşacaklarına dair yüksek düzeydeki belirsizlik, ekonomiyi olumsuz etkileyecektir.

Ancak BoC için sorun, oranları toplamda 225 baz puan düşürmüş olması ve daha da önemlisi, CPI okumalarının tekrar yükselmeye başlamış olması. Kanada'nın bazı ABD mallarına kendi misilleme tarifelerini uygulamasıyla, enflasyon muhtemelen önümüzdeki aylarda daha da yükselecek.

Dolayısıyla yatırımcılar Salı günkü TÜFE raporunu yakından takip edecekler, zira BoC'nin ertesi gün bir faiz indirimi daha yapma ihtimali var.

Eğer durum böyle olursa Kanada doları ABD doları karşısında hafif bir geri çekilme yaşayabilir.

Pound başlangıçta doların zayıflığından faydalandı ancak borsa satışları hızlandıkça boğalar buharını kaybetti ve kablo düştü. Riskten kaçınma duygusu ve tarifelerin İngiltere ekonomisi üzerindeki etkisine dair endişelerin yanı sıra, artan hazine tahvili getirileri de sterlini etkiliyor çünkü bu durum Keir Starmer hükümetinin ekonomik yavaşlamaya daha gevşek mali politika ile yanıt vermesini zorlaştırıyor.

Ancak sterlin üzerindeki birincil baskı, İngiltere Merkez Bankası'nın bu yıl kötüleşen görünüm nedeniyle faiz oranlarını daha agresif bir şekilde düşürmesi gerekeceği beklentisidir. Mayıs toplantısında 25 baz puanlık bir faiz indirimi %90 fiyatlandırılmıştır, ancak gelen istihdam ve TÜFE verileri devam eden enflasyonla ilgili endişeleri körüklerse bu beklentiler önümüzdeki hafta değişebilir.

CPI'nin başlık oranı Şubat ayında tahmin edilenden daha fazla düşerek %2,8'e geriledi ve Mart ayında tekrar yükselmeden önce daha da düşebilir. CPI raporu Çarşamba günü yayınlanacak, Salı günü ise ondan önce en son istihdam istatistikleri ön plana çıkacak. Özellikle, ücret artışı BoE kararı için kilit öneme sahip olacak.

Beklentilerden güçlü gelen rakamlar, faiz indirimi bahislerini zayıflatabilir ve potansiyel olarak sterline bir avantaj sağlayabilir.

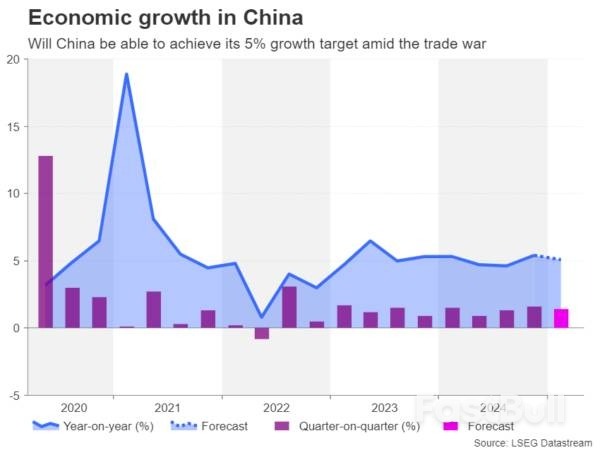

Çin, Trump'ın daha adil ticaret muamelesi taleplerine boyun eğmeyi reddederek savaşı tırmandırırken Çarşamba günü son GSYİH tahminini yayınlayacak. Çin ekonomisi 2024'ün dördüncü çeyreğinde yıllık %5,4 büyüdü ancak Q1'de %5,1'e yavaşlaması öngörülüyor.

Mart ayına ait endüstriyel üretim ve perakende satış rakamları da aynı gün yayınlanacak. Yatırımcılar Çin'in Trump'ın ticaret fırtınasında nasıl yol alacağı konusunda daha fazla endişe duyacaklarından, verilerin aşağı veya yukarı yönde önemli bir sürpriz olsa bile çok fazla tepkiye yol açması muhtemel değil.

Çin ihracatına artık %125 vergi uygulanıyor ve ABD malları da benzer tarifelerle karşı karşıya kalıyor, dünyanın en büyük iki ekonomisi arasındaki ticaret önümüzdeki aylarda önemli ölçüde daralabilir. Bu nedenle hükümet, Trump'ın tarifelerine karşı koymak için iç tüketimi artırmaya çalışırken GSYİH basın toplantısına yeni bir teşvik duyurusu eklemeyi seçebilir.

Avustralya doları, Avustralya Merkez Bankası'nın 20 Mayıs'taki bir sonraki toplantısında faiz oranlarını düşürüp düşürmeyeceğine dair spekülasyonlar artarken, Pekin'den gelecek önemli bir teşvik güncellemesinden en çok faydalanacak olan olacak. Ticaret sürtüşmelerindeki artışın ardından 25 baz puanlık bir faiz indirimi tamamen fiyatlandı ve Perşembe günü yayınlanacak olan gelecek haftaki istihdam raporu bu bahisleri çok fazla değiştirmeyebilir.

Trump'ın karşılıklı tarifelerini açıklamasından bu yana Yeni Zelanda doları da oldukça dalgalı bir seyir izledi. Zira riske duyarlı para birimleri, hisse senedi piyasalarındaki dalgalanmalar, Çin'den daha fazla teşvik gelmesi umutları ve içeride daha sert faiz indirimi beklentileri arasında sıkıştı.

Ancak, perşembe günü kiwi için odak noktası üç aylık TÜFE baskıları olacak. Yeni Zelanda Merkez Bankası nakit oranını %3,5'e düşürdü ve Mayıs toplantısı için 25 baz puanlık bir indirim daha neredeyse tamamen planlandı.

Beklentilerden daha yüksek bir TÜFE rakamı bu beklentileri bir miktar zedeleyebilir ama muhtemelen çok da önemli bir etki yaratmaz.

Bölgede kalarak Japonya da CPI rakamları yayınlayacak. Piyasa çalkantısından önce, Japonya Merkez Bankası'nın 2025'te neredeyse iki faiz artışı yapması bekleniyordu. Ancak olasılıklar artık birden az bir artışa düştü. Cuma günü açıklanan Mart ayı CPI okumaları Japonya'daki enflasyonun hızla dağılmayacağını gösterirse, yen, Amerikan dolarına karşı son yükselişini uzatabilir.

Son olarak, perakende satış rakamları, nispeten daha hafif bir gündem olacağı Amerika Birleşik Devletleri'nde öne çıkacak. Ancak, Trump'ın dengesiz kararlarının tetiklediği belirsizlik, bazı önlemleri geri çekerken bile piyasaları gerginleştirdiği için, tarife manşetlerinin baskın olması kaçınılmaz.

Trump'ın Çin konusundaki tutumu özellikle odak noktasında yer alıyor; zira iki taraf da meydan okuyan tavırlarından vazgeçmiyor gibi görünüyor.

Yine de Çarşamba günü açıklanacak iyimser bir perakende satış raporu Wall Street'teki hissiyatı iyileştirebilir ve resesyon riskini azaltarak ABD dolarına destek sağlayabilir.

Perakende satışların Mart ayında bir önceki ayda %0,2 artış göstermiş olmasına karşın, aylık %1,3 oranında artması bekleniyor.

Sanayi üretim rakamları da Çarşamba günü açıklanacak. Diğer veriler arasında Salı günü Empire State imalat endeksi, Perşembe günü ise inşaat izinleri, konut başlangıçları ve Philly Fed endeksi yer alacak.

Paskalya kutlamaları nedeniyle Batı'daki çoğu pazar Cuma günü kapalı olacak.

Hisse senetleri, döviz, emtialar, vadeli işlemler, tahviller, ETF'ler veya kripto gibi finansal varlıkların alım satımında kayıp riski ciddi miktarda olabilir. Brokerınıza yatırdığınız parayı tamamen kaybedebilirsiniz. Bu nedenle, koşullarınız ve finansal kaynaklarınız ışığında bu tür bir ticaretin sizin için uygun olup olmadığını dikkatle değerlendirmelisiniz.

Kendi kendinize durum tespiti yapmadan veya mali danışmanlarınıza danışmadan hiçbir yatırım yapmamalısınız. Mali durumunuzu ve yatırım ihtiyaçlarınızı bilmediğimiz için web içeriğimiz size uygun olmayabilir. Mali bilgilerimizin gecikmesi veya yanlışlık içermesi mümkündür; bu nedenle tüm işlemlerinizin ve yatırım kararlarınızın sorumluluğu tamamen size ait olacaktır. Kaybedilen sermayenizden şirket sorumlu olmayacaktır.

Web sitesinden izin almadan web sitesindeki grafikleri, metinleri veya ticari markaları kopyalamanıza izin verilmez. Bu web sitesinde yer alan içerik veya verilere ilişkin fikri mülkiyet hakları, sağlayıcılarına ve borsa tüccarlarına aittir.

Oturum Açılmadı

Daha fazla özelliğe erişmek için oturum açın

Giriş Yap

Kaydol