Teklifler

Haberler

Analiz

Kullanıcı

7/24

Ekonomik Takvim

Eğitim

Veri

- İsimler

- En Yeni

- Önceki

Üyeler için Sinyal Hesapları

Tüm Sinyal Hesapları

Tüm Yarışmalar

İtalya Perakende Satışlar Aylık (SA) (Ekim)

İtalya Perakende Satışlar Aylık (SA) (Ekim)G:--

T: --

Ö: --

Avro Bölgesi İstihdam Yıllık (SA) (üçüncü çeyrek)

Avro Bölgesi İstihdam Yıllık (SA) (üçüncü çeyrek)G:--

T: --

Ö: --

Avro Bölgesi GSYİH Nihai Yıllık (üçüncü çeyrek)

Avro Bölgesi GSYİH Nihai Yıllık (üçüncü çeyrek)G:--

T: --

Ö: --

Avro Bölgesi GSYİH Nihai Çeyreklik (üçüncü çeyrek)

Avro Bölgesi GSYİH Nihai Çeyreklik (üçüncü çeyrek)G:--

T: --

Ö: --

Avro Bölgesi İstihdam Çeyreklik (SA) (üçüncü çeyrek)

Avro Bölgesi İstihdam Çeyreklik (SA) (üçüncü çeyrek)G:--

T: --

Ö: --

Avro Bölgesi İstihdam Nihai (SA) (üçüncü çeyrek)

Avro Bölgesi İstihdam Nihai (SA) (üçüncü çeyrek)G:--

T: --

Brezilya ÜFE Aylık (Ekim)

Brezilya ÜFE Aylık (Ekim)G:--

T: --

Ö: --

Meksika Tüketici Güven Endeksi (Kasım)

Meksika Tüketici Güven Endeksi (Kasım)G:--

T: --

Ö: --

Kanada İşsizlik Oranı (SA) (Kasım)

Kanada İşsizlik Oranı (SA) (Kasım)G:--

T: --

Ö: --

Kanada İşgücüne Katılım Oranı (SA) (Kasım)

Kanada İşgücüne Katılım Oranı (SA) (Kasım)G:--

T: --

Ö: --

Kanada İstihdam (SA) (Kasım)

Kanada İstihdam (SA) (Kasım)G:--

T: --

Ö: --

Kanada Yarı Zamanlı İstihdam (SA) (Kasım)

Kanada Yarı Zamanlı İstihdam (SA) (Kasım)G:--

T: --

Ö: --

Kanada Tam Zamanlı İstihdam (SA) (Kasım)

Kanada Tam Zamanlı İstihdam (SA) (Kasım)G:--

T: --

Ö: --

Amerika Birleşik Devletleri Kişisel Gelir Aylık (Eylül)

Amerika Birleşik Devletleri Kişisel Gelir Aylık (Eylül)G:--

T: --

Ö: --

Amerika Birleşik Devletleri PCE Fiyat Endeksi Yıllık (SA) (Eylül)

Amerika Birleşik Devletleri PCE Fiyat Endeksi Yıllık (SA) (Eylül)G:--

T: --

Ö: --

Amerika Birleşik Devletleri PCE Fiyat Endeksi Aylık (Eylül)

Amerika Birleşik Devletleri PCE Fiyat Endeksi Aylık (Eylül)G:--

T: --

Ö: --

Amerika Birleşik Devletleri Kişisel Harcamalar Aylık (SA) (Eylül)

Amerika Birleşik Devletleri Kişisel Harcamalar Aylık (SA) (Eylül)G:--

T: --

Ö: --

Amerika Birleşik Devletleri Çekirdek PCE Fiyat Endeksi Aylık (Eylül)

Amerika Birleşik Devletleri Çekirdek PCE Fiyat Endeksi Aylık (Eylül)G:--

T: --

Ö: --

Amerika Birleşik Devletleri Çekirdek PCE Fiyat Endeksi Yıllık (Eylül)

Amerika Birleşik Devletleri Çekirdek PCE Fiyat Endeksi Yıllık (Eylül)G:--

T: --

Ö: --

Amerika Birleşik Devletleri UMich 5 Yıllık Enflasyon Ön Değerlendirme Yıllık (Aralık)

Amerika Birleşik Devletleri UMich 5 Yıllık Enflasyon Ön Değerlendirme Yıllık (Aralık)G:--

T: --

Ö: --

Amerika Birleşik Devletleri Reel Kişisel Tüketim Harcamaları Aylık (Eylül)

Amerika Birleşik Devletleri Reel Kişisel Tüketim Harcamaları Aylık (Eylül)G:--

T: --

Ö: --

Amerika Birleşik Devletleri 5-10 Yıl Enflasyon Beklentileri (Aralık)

Amerika Birleşik Devletleri 5-10 Yıl Enflasyon Beklentileri (Aralık)G:--

T: --

Ö: --

Amerika Birleşik Devletleri UMich Mevcut Durum Endeksi Ön Değerlendirme (Aralık)

Amerika Birleşik Devletleri UMich Mevcut Durum Endeksi Ön Değerlendirme (Aralık)G:--

T: --

Ö: --

Amerika Birleşik Devletleri UMich Tüketici Güven Endeksi Ön Değerlendirme (Aralık)

Amerika Birleşik Devletleri UMich Tüketici Güven Endeksi Ön Değerlendirme (Aralık)G:--

T: --

Ö: --

Amerika Birleşik Devletleri UMich 1 Yıllık Enflasyon Beklentileri Ön Değerlendirme (Aralık)

Amerika Birleşik Devletleri UMich 1 Yıllık Enflasyon Beklentileri Ön Değerlendirme (Aralık)G:--

T: --

Ö: --

Amerika Birleşik Devletleri UMich Tüketici Beklenti Endeksi Ön Değerlendirme (Aralık)

Amerika Birleşik Devletleri UMich Tüketici Beklenti Endeksi Ön Değerlendirme (Aralık)G:--

T: --

Ö: --

Amerika Birleşik Devletleri Haftalık Toplam Kule Sayısı

Amerika Birleşik Devletleri Haftalık Toplam Kule SayısıG:--

T: --

Ö: --

Amerika Birleşik Devletleri Haftalık Toplam Petrol Kulesi Sayısı

Amerika Birleşik Devletleri Haftalık Toplam Petrol Kulesi SayısıG:--

T: --

Ö: --

Amerika Birleşik Devletleri Birim İşgücü Maliyeti Ön Değerlendirme (SA) (üçüncü çeyrek)

Amerika Birleşik Devletleri Birim İşgücü Maliyeti Ön Değerlendirme (SA) (üçüncü çeyrek)--

T: --

Ö: --

Amerika Birleşik Devletleri Tüketici Kredisi (SA) (Ekim)

Amerika Birleşik Devletleri Tüketici Kredisi (SA) (Ekim)G:--

T: --

Ö: --

RBA Oranı Beyanı

RBA Oranı Beyanı RBA Basın Toplantısı

RBA Basın Toplantısı ÇED Aylık Kısa Vadeli Enerji Görünümü

ÇED Aylık Kısa Vadeli Enerji Görünümü BOE Yöneticisi Bailey Konuşuyor

BOE Yöneticisi Bailey Konuşuyor ECB Başkanı Lagarde Konuşuyor

ECB Başkanı Lagarde Konuşuyor BOC Para Politikası Raporu

BOC Para Politikası Raporu Amerika Birleşik Devletleri Refinitiv IPSOS PCSI (Aralık)

Amerika Birleşik Devletleri Refinitiv IPSOS PCSI (Aralık)--

T: --

Ö: --

Rusya TÜFE Yıllık (Kasım)

Rusya TÜFE Yıllık (Kasım)--

T: --

Ö: --

Amerika Birleşik Devletleri Federal Fon Oranı Projeksiyonları-Uzun Vade (dördüncü çeyrek)

Amerika Birleşik Devletleri Federal Fon Oranı Projeksiyonları-Uzun Vade (dördüncü çeyrek)--

T: --

Ö: --

Amerika Birleşik Devletleri Federal Fon Oranı Projeksiyonları-2. Yıl (dördüncü çeyrek)

Amerika Birleşik Devletleri Federal Fon Oranı Projeksiyonları-2. Yıl (dördüncü çeyrek)--

T: --

Ö: --

Amerika Birleşik Devletleri Bütçe Dengesi (Kasım)

Amerika Birleşik Devletleri Bütçe Dengesi (Kasım)--

T: --

Ö: --

Amerika Birleşik Devletleri FOMC Oran Tabanı (Gecelik Ters Repo Oranı)

Amerika Birleşik Devletleri FOMC Oran Tabanı (Gecelik Ters Repo Oranı)--

T: --

Ö: --

Amerika Birleşik Devletleri Federal Fon Oranı Projeksiyonları-Güncel (dördüncü çeyrek)

Amerika Birleşik Devletleri Federal Fon Oranı Projeksiyonları-Güncel (dördüncü çeyrek)--

T: --

Ö: --

Amerika Birleşik Devletleri Etkili Fazla Rezerv Oranı

Amerika Birleşik Devletleri Etkili Fazla Rezerv Oranı--

T: --

Ö: --

Amerika Birleşik Devletleri FOMC Oran Tavanı (Fazla Rezerv Oranı)

Amerika Birleşik Devletleri FOMC Oran Tavanı (Fazla Rezerv Oranı)--

T: --

Ö: --

Amerika Birleşik Devletleri Federal Fon Oranı Projeksiyonları-1. Yıl (dördüncü çeyrek)

Amerika Birleşik Devletleri Federal Fon Oranı Projeksiyonları-1. Yıl (dördüncü çeyrek)--

T: --

Ö: --

Amerika Birleşik Devletleri Federal Fon Oranı Projeksiyonları-3. Yıl (dördüncü çeyrek)

Amerika Birleşik Devletleri Federal Fon Oranı Projeksiyonları-3. Yıl (dördüncü çeyrek)--

T: --

Ö: --

Amerika Birleşik Devletleri Federal Fon Oranı Hedefi

Amerika Birleşik Devletleri Federal Fon Oranı Hedefi--

T: --

Ö: --

FOMC Beyanı

FOMC Beyanı FOMC Basın Toplantısı

FOMC Basın Toplantısı Brezilya Selic Faiz Oranı

Brezilya Selic Faiz Oranı--

T: --

Ö: --

İngiltere 3 Aylık RICS Konut Fiyat Endeksi (Kasım)

İngiltere 3 Aylık RICS Konut Fiyat Endeksi (Kasım)--

T: --

Ö: --

Avustralya İstihdam (Kasım)

Avustralya İstihdam (Kasım)--

T: --

Ö: --

Avustralya Tam Zamanlı İstihdam (SA) (Kasım)

Avustralya Tam Zamanlı İstihdam (SA) (Kasım)--

T: --

Ö: --

Avustralya İşgücüne Katılım Oranı (SA) (Kasım)

Avustralya İşgücüne Katılım Oranı (SA) (Kasım)--

T: --

Ö: --

Avustralya İşsizlik Oranı (SA) (Kasım)

Avustralya İşsizlik Oranı (SA) (Kasım)--

T: --

Ö: --

Türkiye Perakende Satışlar Yıllık (Ekim)

Türkiye Perakende Satışlar Yıllık (Ekim)--

T: --

Ö: --

İtalya Çeyreklik İşsizlik Oranı (SA) (üçüncü çeyrek)

İtalya Çeyreklik İşsizlik Oranı (SA) (üçüncü çeyrek)--

T: --

Ö: --

IEA Petrol Piyasası Raporu

IEA Petrol Piyasası Raporu Güney Afrika Altın Üretimi Yıllık (Ekim)

Güney Afrika Altın Üretimi Yıllık (Ekim)--

T: --

Ö: --

Güney Afrika Madencilik Çıktısı Yıllık (Ekim)

Güney Afrika Madencilik Çıktısı Yıllık (Ekim)--

T: --

Ö: --

Eşleşen veri yok

Son Görüntülenenler

Son Görüntülenenler

Çok Konuşulan Konular

En İyi Köşe Yazarları

Son Güncelleme

Markalı Ürün

Veri API'si

Web Eklentileri

Ortaklık Programı

Tümünü Görüntüle

Veri yok

Dolar, son Federal Rezerv toplantısının tutanaklarının yayınlanmasının ardından genel olarak değer kazandı. Belge, düzenleyici kurumun faiz oranlarını daha da düşürmeye hazır olduğunu doğruladı, ancak net bir zamanlama olmadan ve gelecek verilere bağlı olarak gelecekteki kararlara vurgu yaparak.

Son Federal Rezerv toplantısının tutanaklarının yayınlanmasının ardından dolar genel olarak değer kazandı. Belge, düzenleyici kurumun faiz oranlarını daha da düşürmeye hazır olduğunu doğruladı, ancak net bir zamanlama olmadan ve gelecek verilere bağlı olarak gelecekteki kararlara vurgu yaparak. Bazı piyasa katılımcıları için bu, beklenenden daha az "güvercin" göründü ve dolara olan talebi artırırken, Hazine tahvil getirileri yerel zirvelerin yakınında kaldı.

Bir diğer belirsizlik kaynağı ise, ABD hükümetinin uzun süreli kapanmasının etkisi olmaya devam ediyor. İstatistik kurumlarının faaliyetlerinin askıya alınması nedeniyle, istihdam ve enflasyonla ilgili bazı önemli veriler zamanında yayınlanamadı; bu da önümüzdeki işgücü piyasası verilerinin sürprizler getirebileceği anlamına geliyor. Yatırımcılar bugün, Fed'in bir sonraki kararları öncesinde beklentileri şekillendirmeye yardımcı olacak özel sektör istihdam raporlarına, işsizlik başvuru verilerine ve ilgili göstergelere odaklanmış durumda.

USD/JPY paritesi, para politikasındaki farklılığa tepki olarak bu yılın en uç seviyelerine ulaştı. Parite, daha dirençli dolar ve Japonya Merkez Bankası'nın ısrarla ılımlı duruşunun bir birleşimini yansıtarak 157,00'in üzerinde işlem görüyor. Piyasa, Japon düzenleyicisinin faiz artırımına hazırlandığını hâlâ düşünmüyor; Fed ise faiz indirimi döngüsünde olmasına rağmen temkinli tavrını sürdürüyor ve enflasyon risklerine dikkat çekiyor.

USD/JPY teknik analizi, 157,00 seviyesinin kendisini destek olarak teyit etmesi durumunda 158,00-158,90 kilit aralığının test edilebileceğini gösteriyor. Aşağı yönlü bir geri çekilme yaşanması halinde ise parite 155,20-156,00 seviyelerine doğru gerileyebilir.

Önümüzdeki işlem seanslarında USD/JPY fiyatlamasını etkileyebilecek olaylar şunlardır:

USD/CAD satıcıları dün 1,3980 desteğini kırmak için bir girişimde daha bulundu, ancak başarılı olamadı. Fiyat bu seviyeden sert bir şekilde toparlanarak 1,4000'in üzerinde tutundu. Yükseliş ivmesi devam ederse, parite 1,4140 yakınlarındaki son zirveleri tekrar görebilir. 1,4000'in altına doğru güçlü bir geri dönüş, 1,3930'a doğru yeni bir yaklaşımı tetikleyebilir.

Önümüzdeki işlem seanslarında USD/CAD fiyatlamasını etkileyebilecek olaylar şunlardır:

Bu Cardano Ada fiyat tahmini, kritik 0,51 dolarlık destek bölgesinin 2025 ile 2030 yılları arasında 10 dolara doğru uzun vadeli bir hareket için bir fırlatma rampası görevi görüp göremeyeceğini inceliyor. Teknik analiz, zincir içi veriler, makro etkenler ve ağ geliştirme trendlerini bir araya getiren bu kılavuz, yatırımcıların ve yatırımcıların potansiyel fiyat yollarını, temel riskleri ve ADA'nın gelecekteki performansına ilişkin gerçekçi beklentileri anlamalarına yardımcı olacak dengeli senaryolar sunuyor.

Mevcut Cardano Ada fiyat tahmini, kısa vadeli oynaklığa ve genel piyasa duyarlılığına oldukça duyarlıdır. ADA, piyasa katılımcıları arasındaki kararsızlığı yansıtan ve büyük çıkışlardan önce görülen tipik konsolidasyon aşamalarıyla uyumlu bir şekilde, sıkışık bir aralıkta işlem görmeye devam ediyor.

| Gösterge | Akım Sinyali |

|---|---|

| RSI (14) | Nötr ila hafif yükseliş |

| MACD | Erken yakınsama oluşumu |

| 200 Günlük MA | Dinamik direnç görevi görerek |

0,51 dolar seviyesi, herhangi bir ADA Cardano fiyat tahmin modelinde en yakından takip edilen bölge olmaya devam ediyor. Tarihsel olarak, bu seviye bir likidite mıknatısı ve yapısal bir temel görevi görerek, kısa ve orta vadeli görünümlerdeki önemini pekiştirmiştir.

Zincir üstü veriler, konsolidasyon aşamalarında balina cüzdanı birikiminin arttığını ortaya koyuyor; bu davranış genellikle daha büyük yönsel hareketlerden önce geliyor. Borsa net akışları, ılımlı çıkışlara işaret ediyor ve yatırımcıların ani satış baskısı yerine daha uzun vadeli tutma pozisyonunda olduklarını gösteriyor.

Bu model, Cardano Ada fiyat tahmini kripto haberlerini çevreleyen daha geniş anlatılarla örtüşüyor ve kurumsal güvenin yeniden inşa edilebileceği teorisini güçlendiriyor.

| Çeyrek | Tahmini Aralık (USD) | Pazar Teması |

|---|---|---|

| 2025'in 1. çeyreği | 0,60 ABD Doları – 0,88 ABD Doları | Birikim aşaması |

| 2025'in 2. çeyreği | 0,75 ABD Doları – 1,05 ABD Doları | Spekülatif momentum |

| 2025'in 3. çeyreği | 0,85 ABD Doları – 1,25 ABD Doları | ETF duygu beklentisi |

| 2025'in 4. çeyreği | 1,10 ABD Doları – 1,60 ABD Doları | Trend onay aşaması |

Düzenleyici onay gerçekleşirse, Cardano Ada fiyat tahmini 2025 modelleri, ADA'ya sermaye girişinin hızlanmasını öneriyor. ETF onayı, tarihsel BTC ve ETH davranışına benzer kurumsal talep çekebilir.

Without ETF approval, price action may remain confined within a moderate growth band. This scenario still retains upward momentum but reflects conservative sentiment and delayed institutional commitment.

This outlook also aligns with conservative projections seen in cardano ada price prediction july 2025 discussions, which anticipate gradual progression rather than explosive price action.

Long-term scenarios for ADA between 2026 and 2030 depend on network execution, macro cycles and overall crypto market structure. The table below outlines an illustrative year-by-year range often considered in mid-term cardano ada price prediction models.

| Year | Min (USD) | Average (USD) | Max (USD) |

|---|---|---|---|

| 2026 | $0.90 | $1.60 | $2.40 |

| 2027 | $1.20 | $2.10 | $3.20 |

| 2028 | $1.50 | $2.80 | $4.50 |

| 2029 | $1.80 | $3.50 | $6.50 |

| 2030 | $2.20 | $4.80 | $10.00 |

These values are not guarantees but scenario ranges, providing a structured view for ada cardano price prediction discussions through 2030.

For any multi-year cardano ada price prediction 2030 roadmap, technical milestones are as important as market cycles. Some of the key checkpoints that could influence sentiment and valuation include:

If delivered on schedule, these milestones may support the thesis that ADA can gradually move into a higher valuation band over the 2026-2030 window.

DeFi activity and institutional interest are key pillars behind any ambitious cardano ada price prediction. Capital tends to follow robust ecosystems with real usage and reliable infrastructure.

Balanced analysis, rather than purely speculative cardano ada price prediction crypto news headlines, should weigh these adoption factors when assessing ADA’s potential path toward higher price targets by 2030.

On higher timeframes, ADA has at times formed structures resembling a falling wedge, a pattern that can precede bullish reversals if confirmed by volume and follow-through. Shorter-term charts may show nested wedges or channels inside the broader formation.

In this context, traders often frame cardano ada price prediction scenarios around whether a decisive breakout above wedge resistance can unlock a new trend leg.

Trend-following indicators provide additional confirmation for any falling wedge breakout thesis. Moving averages and momentum oscillators help distinguish between genuine reversals and short-lived rallies.

| Indicator | Typical Bullish Confirmation Signal |

|---|---|

| 50-Day MA | Price reclaiming and holding above after wedge breakout |

| 200-Day MA | Golden cross or sustained trade above long-term trendline |

| RSI | Move from oversold into 50–70 range with higher lows |

When these conditions align, they support more constructive cardano ada price prediction views, especially in multi-year frameworks extending to 2030.

Mapping long-term support and resistance gives structure to both conservative and aggressive targets used in extended forecasts such as cardano ada price prediction atgraphite.com or other research sources. Below is an illustrative level map for the coming years:

| Zone | Approximate Price Band (USD) | Role |

|---|---|---|

| Major Support | $0.50 – $0.70 | Structural base and long-term accumulation region |

| Intermediate Range | $1.00 – $3.00 | Rotation and consolidation area in many models |

| Expansion Zone | $3.00 – $6.50 | Potential mid-cycle rally targets |

| Speculative Upper Band | $6.50 – $10.00 | Aggressive upside target range toward 2030 |

These bands help frame both shorter-term ideas such as cardano ada price prediction 2025 and longer horizons like cardano ada price prediction 2030 within a consistent technical structure, rather than relying solely on isolated price points.

Smart contract expansion remains one of the most influential pillars behind any ada cardano price prediction. The continued evolution of Plutus scripts and developer tooling directly affects network usage, transaction volume and ecosystem maturity.

These metrics often provide a more grounded perspective than short-term cardano ada price prediction crypto news narratives focused solely on speculative momentum.

The Plomin hard fork represents a significant phase in Cardano’s governance and decentralization journey. Its implementation may improve network efficiency, security and participation in on-chain decision-making.

For long-term cardano ada price prediction 2030 models, sustained decentralization and reliable governance frameworks are critical in supporting institutional confidence and long-term valuation.

Cardano’s positioning as a third-generation blockchain places it in direct competition with Ethereum, Solana and other Layer-1 ecosystems. Its appeal lies in scalability, formal verification and academic-driven development.

How effectively Cardano captures market share in high-growth sectors such as DeFi and gaming will significantly shape any mid-to-long term cardano ada price prediction trajectory.

While optimistic projections exist, several risk elements could weaken or invalidate the $10 scenario often mentioned in cardano ada price prediction narratives.

Sustained failure to innovate would significantly challenge aggressive targets projected in some ada cardano price prediction models.

| Year | Projected Average Range (USD) | Key Assumptions |

|---|---|---|

| 2040 | $12.00 – $25.00 | Mass adoption and mature blockchain utility |

| 2050 | $25.00 – $50.00+ | Global integration and sustained institutional use |

These extended forecasts are speculative in nature and are meant to complement long-term perspectives such as cardano ada price prediction atgraphite.com and similar research-based models.

Effective planning is essential when interpreting any cardano ada price prediction 2025 or longer-term outlooks. Investors should balance optimism with realistic portfolio safeguards.

Rather than reacting to short-lived cardano ada price prediction july 2025 speculation spikes, disciplined strategies focused on fundamentals tend to provide more sustainable outcomes over multi-decade horizons.

Reaching $10 is possible under aggressive scenarios where sustained adoption, strong DeFi growth, major network upgrades and favourable macro conditions align. Most cardano ada price prediction models view $10 as a long-term target rather than a near-term expectation.

Estimates vary widely. Conservative projections place ADA between $2 and $4, while optimistic forecasts supported by widespread adoption and ecosystem maturity suggest prices could exceed $8 by 2030.

100 dolar, büyük çaplı piyasa genişlemesi, kurumsal entegrasyon ve küresel ölçekte kullanım gerektiren oldukça spekülatif bir seviye olmaya devam ediyor. Mevcut Cardano Ada fiyat tahmin çerçevelerinin çoğu, önümüzdeki birkaç on yıl içinde bu seviyenin gerçekçi olmadığını düşünüyor.

Bu Cardano Ada fiyat tahmini, ADA'nın geleceğinin teknik güce, ekosistem genişlemesine ve daha geniş piyasa koşullarına bağlı olduğunu vurgulamaktadır. 0,51 dolarlık destek bölgesi büyüme için bir temel oluşturabilirken, daha yüksek hedeflere doğru uzun vadeli ilerleme, sürekli inovasyon ve benimseme gerektirmektedir. Yatırımcılar, ADA'nın 2030 ve sonrasındaki potansiyelini değerlendirirken fırsatları dikkatli risk değerlendirmesi ve gerçekçi beklentilerle dengelemelidir.

GBP/USD paritesi, zayıf yerel enflasyon verileri ve genel olarak güçlenen ABD dolarının etkisiyle Perşembe günü sert bir düşüşle 1,3048'e geriledi.

Sterlin'in düşüşü, enflasyonun Ekim ayında yıllık bazda %3,6'ya gerileyerek tahminleri karşıladığını gösteren son Birleşik Krallık Tüketici Fiyat Endeksi (TÜFE) raporunun ardından tetiklendi. Bu durum, İngiltere Merkez Bankası'nın (BoE) Aralık ayı gibi erken bir tarihte faiz indirimlerine başlayabileceği yönündeki piyasa beklentilerini destekledi. Veriler, zayıflayan iç talebin daha geniş bir anlatısını yansıtıyor: işgücü piyasası geriliyor, GSYİH büyümesi merkez bankasının tahminlerinin altında kalıyor ve çekirdek enflasyon, BoE'nin öngördüğü patikanın biraz altında seyrediyor. Bu bağlamda, Deutsche Bank da dahil olmak üzere kuruluşlar, Para Politikası Komitesi'nin (PPK) Merkez Bankası Faiz Oranını mevcut %4,00 seviyesinden düşürmek için gereken güveni sağlayacağını öne sürüyor.

Sterlin için ek olumsuz rüzgarlar, ABD'nin önemli makroekonomik verileri ve yapay zeka çipi devi Nvidia'nın merakla beklenen kazanç raporu öncesinde destek bulan ABD dolarının yeniden yükselişe geçmesinden kaynaklandı.

Küresel çapta yatırımcıların dikkati, Maliye Bakanlığı'nın para biriminin hareketleri konusunda "yüksek derecede temkinli" olduğunu belirten bir açıklama yapmasının ardından 10 ayın en düşük seviyesine gerileyen Japon yenine de çevrildi. Bu açıklama, doğrudan müdahale tehdidinde bulunmadı.

Genel olarak, piyasa belirsizliği yüksek. ABD istatistik kurumları, hükümetin son dönemdeki kapanması nedeniyle geciken veri birikimini henüz yayınlamaya başlıyor ve bu durum, yatırımcıların dünyanın en büyük ekonomisinin gerçek durumunu bir araya getirmesini gerektiriyor.

H4 Tablosu:

H4 grafiğinde, GBP/USD paritesi 1,3037 seviyesine doğru bir düşüş dalgasını tamamladı. Şimdi en azından 1,3080'e doğru teknik bir düzeltme bekliyoruz. Bu geri çekilmenin ardından, ana düşüş trendinin devam etmesi ve pariteyi 1,2990 seviyesine doğru yönlendirmesi bekleniyor. Uzun vadede ise kayıpların 1,2915'e kadar devam etmesi bekleniyor. Bu düşüş senaryosu, MACD göstergesi tarafından da doğrulanıyor. Sinyal çizgisi sıfırın altında bulunuyor ve kararlı bir şekilde aşağıyı işaret ediyor; bu da satış momentumunun sağlam kaldığını gösteriyor.

H1 Tablosu:

H1 grafiğinde parite, 1,3090 civarındaki konsolidasyon aralığından aşağı yönlü kırılarak düşüş eğiliminin devam ettiğini doğruladı. Bu etap için acil hedef 1,3030. Bir sonraki satış dalgası pariteyi 1,2990'a ve potansiyel olarak 1,2950'ye doğru sürüklemeden önce, 1,3090 seviyesini aşağıdan tekrar test edecek bir düzeltme sıçraması muhtemel. Stokastik osilatör de bu görüşle örtüşüyor. Sinyal çizgisi 50'nin üzerinde, bu da baskın düşüş trendi kendini yeniden göstermeden önce kısa süreli bir düzeltme sıçramasının başladığını gösteriyor.

GBP/USD, yurt içi ılımlı eğilimler ve dış güçlenen doların oluşturduğu mükemmel bir fırtınayla karşı karşıya. Enflasyonun zayıf seyri, Aralık ayında İngiltere Merkez Bankası'nın faiz indirimi yapma olasılığını önemli ölçüde artırarak sterlinin getiri cazibesini zayıflattı. Teknik olarak, en az direnç yolu aşağı yönlü olmaya devam ediyor. 1,3080'e doğru kısa vadeli bir düzeltme olası olsa da, bu durum 1,2990 ve 1,2915'te net hedefleri olan daha geniş düşüş trendi içinde potansiyel bir satış fırsatı olarak görülmelidir.

EURUSD paritesi düşüşte ve 1,1500 destek seviyesine ulaşıyor. Piyasa bugün, Eylül ayı ABD işgücü piyasası istatistiklerine odaklanacak.

EURUSD kuru 1,1500 destek seviyesine doğru aşağı yönlü bir düzeltme yaşadı. Bugün piyasanın odağı Eylül ayı ABD işgücü piyasası verileri. Daha fazla ayrıntı için 20 Kasım 2025 tarihli analizimizi inceleyebilirsiniz.

EURUSD paritesi, önemli ABD istihdam raporu öncesinde düşüşte. Eylül ayına ait gecikmeli Tarım Dışı İstihdam raporunun bugün daha sonra yayınlanması bekleniyor ve istihdamda artış göstermesi bekleniyor.

ABD Çalışma İstatistikleri Bürosu, hanehalkı anketi verilerinin geriye dönük olarak toplanamaması nedeniyle düzenli Ekim ayı istihdam raporunu yayınlamayacağını, eksik verilerin ertelenen Kasım ayı raporuna dahil edileceğini belirtti.

Son FOMC toplantı tutanakları, politika yapıcıların daha fazla faiz indiriminin gerekli olup olmadığı konusunda fikir ayrılığına düştüğünü gösterdi ve bu durum, yatırımcıların Aralık ayında faiz indirimi beklentilerini düşürmesine yol açtı. Piyasalar, gelecek ay 25 baz puanlık bir faiz indirimi olasılığının yaklaşık %33 olduğunu fiyatlıyor; bu oran bir önceki günkü %50'den düşük.

H4 grafiğinde EURUSD paritesi düşüşe geçerek 1,1500 destek seviyesine geriliyor. Alligator göstergesi aşağı yönlü hareket ediyor. Fiyat 1,1500'ün üzerinde kalmayı başaramazsa, düşüş devam edebilir.

Kısa vadeli EURUSD tahmini, alıcıların pariteyi 1,1500 destek seviyesinden yukarı doğru itmesi durumunda yakın vadede 1,1650 seviyesine doğru bir büyüme öngörüyor. Ancak, satıcılar kontrolü elinde tutarsa, düşüş 1,1400 destek seviyesine kadar uzayabilir.

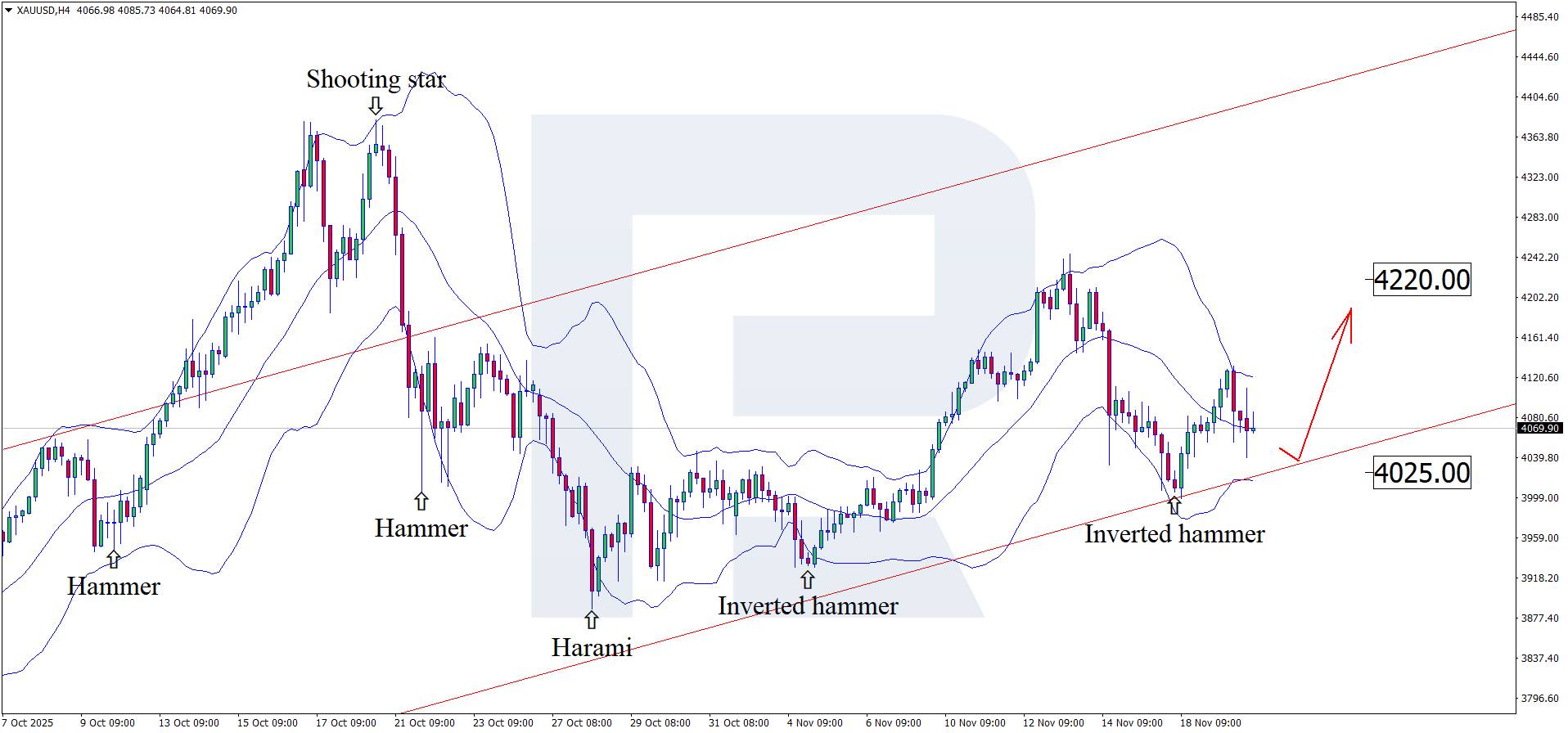

ABD istatistikleri beklenirken XAUUSD düzeltme oluşturarak 4.070 USD civarında işlem görüyor .

Bugünkü XAUUSD fiyat tahmini, altının daha geniş çaplı toparlanmanın ortasında bir düzeltme oluşturduğunu, fiyatların şu anda ons başına 4.070 ABD doları civarında işlem gördüğünü gösteriyor.

XAUUSD'nin 20 Kasım 2025 tarihli tahmini, ABD'de hükümetin kapanmasının sona ermesinden bu yana ilk kez bugün işgücü piyasası verilerinin açıklanacağını dikkate alıyor.

Eylül ayı ABD Tarım Dışı İstihdam verilerinin 22 binden 53 bine yükselmesi bekleniyor. Gerçekleşen veriler beklentilerle uyumlu olursa, piyasada oynaklık artabilir ve ABD dolarında geçici bir güçlenme görülebilir. Tarım Dışı İstihdam verilerinin yayınlanması neredeyse her zaman finans piyasalarında çalkantılara yol açar ve doları destekleyebilir veya tam tersine sert bir şekilde zayıflatabilir.

XAUUSD'nin bugünkü tahmini, ABD işsizlik oranının Eylül ayında %4,3 seviyesinde sabit kalabileceğini de öngörüyor. Önceki okumalara göre istikrar, USD için nötr bir faktör olacaktır.

H4 grafiğinde, XAUUSD fiyatları, alt Bollinger Bandı yakınlarında Ters Çekiç dönüş formasyonu oluşturdu. Fiyatlar, formasyondan gelen sinyali takip ederek yükseliş dalgası oluşturuyor. XAUUSD fiyatları yükselen bir kanal içinde işlem gördüğünden, bir sonraki yukarı yönlü hedef 4.220 USD olabilir.

Aynı zamanda, bugünün teknik görünümünde, daha fazla büyümeden önce 4.025 USD seviyesine doğru bir düzeltme içeren alternatif bir senaryo da dikkate alınıyor.

Yükseliş momentumunun devam etme potansiyeli bozulmamış durumda ve XAUUSD yakın zamanda bir sonraki psikolojik seviye olan 4.500 USD'ye doğru ilerleyebilir.

Altın, kaybettiği değeri geri kazanmaya devam ediyor ve ABD'deki gerçek veriler, daha fazla yükseliş için katalizör görevi görebilir. XAUUSD teknik analizi, düzeltme tamamlandıktan sonra daha fazla yükselişe işaret ediyor.

Nikkei 225, Başbakan Takaichi'nin agresif mali teşvikleri ve Japonya'nın devlet tahvili getiri eğrilerinde yeniden dikleşme gibi makroekonomik desteklerle desteklenmeye devam ediyor; her ikisi de endeksteki yükseliş potansiyeliyle tarihsel olarak ilişkili.

Zayıflayan Japon yeni, daha güçlü yabancı girişlerini cezbediyor. USD/JPY paritesi 10 aylık zirveye ulaşırken, yabancıların Japon hisselerine yönelik net alımları yükseliş eğiliminde ve Nikkei 225 üzerindeki yükseliş baskısını artırıyor.

Kısa vadeli teknik görünüm pozitif eğilimde, Japonya 225 CFD Endeksi önemli hareketli ortalamaların üzerinde tutunuyor ve momentum göstergeleri güçleniyor; 50.730 seviyesinin üzerine çıkılması 51.530 ve 52.775/52.830 seviyelerine doğru bir sonraki yükselişin kilidini açabilir.

Japonya 225 CFD Endeksi (Nikkei 225 vadeli işlemlerinin bir temsilcisi), 5 Kasım'da 49.099'luk günlük en düşük seviyeye gerilemeden önce, %4,9'luk bir yükselişle 13 Kasım'da 51.514'lük günlük en yüksek seviyeye ulaşarak 49.370/48.450 kilit dönüm destek bölgesinde beklenen küçük boğa dönüşünü gerçekleştirdi.

Daha sonra, ABD borsasının Yapay Zeka (YZ) ile ilgili hisse senetlerindeki aşırı değerlenme korkuları nedeniyle zayıf bir zeminde seyretmesi üzerine, 18 Kasım Salı günü %4,8 düşüşle 48.450 seviyesindeki önemli dönüm noktası desteğinin alt sınırını yeniden test etti.

İlginçtir ki, birkaç yerel makro faktör Nikkei 225'in devam eden kısa ve orta vadeli yükseliş trendini desteklemeye devam ediyor. Bunları daha detaylı inceleyelim.

Piyasa katılımcıları, Japonya'nın yeni Başbakanı Takaichi'nin agresif bir mali politikanın uygulanması ve Japonya'da ekonomik büyümeyi teşvik etmek için daha düşük faiz oranlarına yönelme yönündeki hamlelerine odaklandıkça, "Takaichi Ticareti" ön plana çıkıyor.

Takaichi yönetiminin bu hafta parlamentoda yeni bir ekonomik paket açıklaması bekleniyor. Bu pakete göre, bu mali yıl için ek bütçenin yaklaşık 20 trilyon yen olması bekleniyor. Bu miktar, Takaichi'nin selefinin bir yıl önce hazırladığı 13,9 trilyon yenlik paketten çok daha büyük.

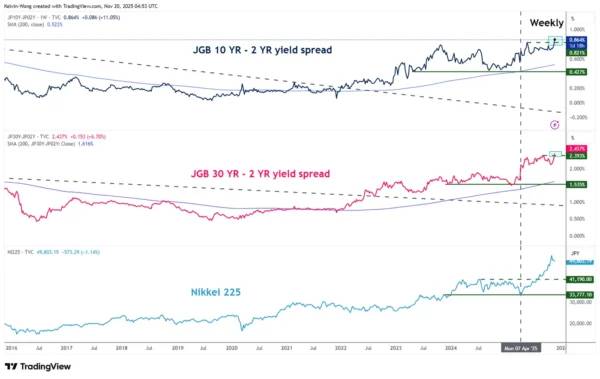

Daha yüksek mali teşvikin, Japonya'da iç tüketimde 2026'nın ilk çeyreği gibi erken bir dönemde bir artışa yol açması muhtemeldir; bu da Japon Hükümeti'nin (JGB) getiri eğrilerinin (hem 10 yıllık hem de 30 yıllık ve 2 yıllık) daha da dikleşmesine neden olacaktır (bkz. Şekil 1).

10 yıllık/2 yıllık JGB getiri eğrisi, Mayıs 2025'teki %0,82'lik önceki zirveyi aştı ve şu anda 13 yılın zirvesi olan %0,86'da işlem görüyor.

Ayrıca, 30 yıllık/2 yıllık JGB getiri eğrisi, yazının yazıldığı sırada %2,44'lük yeni bir rekor seviyeye sıçrayarak, Eylül 2025'teki %2,39'luk zirveyi aştı.

Haziran 2022'den bu yana JGB getiri eğrilerinin (hem 10 yıllık hem de 30 yıllık, 2 yıllık karşısında) büyük yükseliş eğilimi göstermesi (dikleşme koşulları), Nikkei 225'in hareketleriyle doğrudan ilişkilidir.

Dolayısıyla, JGB getiri eğrilerinin daha da dik hale gelmesinin Nikkei 225'te bir başka pozitif geri bildirim döngüsünü tetiklemesi muhtemel.

"Takaichi Ticareti"nin bir diğer "neden ve sonuç"u, JPY'nin zayıflamasıdır. Zira Japonya Merkez Bankası (BoJ), BoJ'un son para politikası duruşunda savunduğu kademeli faiz artışlarını geri çekme konusunda yeni yönetimden gelecek sözlü baskı riskinin artması muhtemeldir.

Japon yeni, ABD doları karşısında son bir ayda önemli ölçüde değer kaybetti ve 154,00 seviyesini "kolayca" aşarak, yazının yazıldığı sırada ABD doları karşısında 10 ayın en düşük seviyesi olan 157,50 seviyesinde işlem gördü.

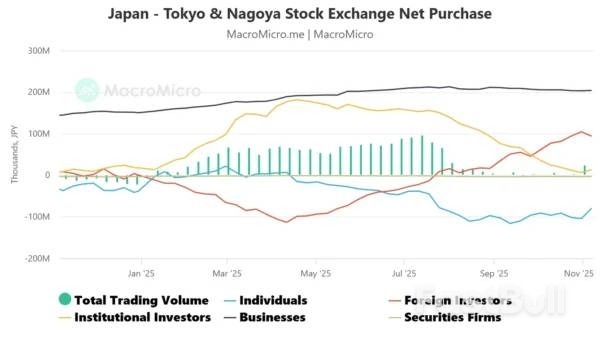

USD/JPY, Eylül 2025'ten bu yana Nikkei 225 ile doğrudan birlik içinde hareket ediyor ve USD/JPY'nin Nikkei 225 ile 20 haftalık yuvarlanan korelasyon katsayısı, 20 Kasım 2025 itibarıyla 0,82 gibi yüksek bir değere sahip (bkz. Şekil 2).

Buna bağlı olarak, yabancı yatırımcıların Tokyo ve Nagoya borsalarında işlem gören Japon hisse senetlerine yönelik net alımlarının 52 haftalık ortalaması, 10 Ekim 2025 haftasında 77,44 milyar dolardan, 7 Kasım 2025 haftasında 93,98 milyar dolara yükselmeye devam etti (bkz. Şekil 3).

Dolayısıyla JPY'nin daha fazla zayıflaması, Nikkei 225'in yükseliş trendini destekleyecek daha fazla yabancı girişinin devam etmesine yol açabilir.

Şimdi Nikkei 225'in potansiyel hisse senedi fiyat seyrini kısa vadeli teknik açıdan ele alalım ve önümüzdeki bir ila üç güne odaklanalım.

Japonya 225 CFD Endeksi (Nikkei 225 vadeli işlemlerinin bir temsilcisi) için 49.085'in kısa vadeli temel destek olarak yükseliş eğilimi gösterdiği belirtiliyor.

50.730 seviyesinin (aynı zamanda 20 günlük hareketli ortalama) üzerinde bir yükseliş, bir sonraki ara dirençlerin 51.530 ve 52.775/52.830 seviyelerinde gelmesini sağlayacak potansiyel boğa yönlü dürtüsel yukarı hareket dizisini güçlendiriyor (bkz. Şekil 4).

49.085 seviyesindeki kısa vadeli kilit destek seviyesinin tutunamaması, Japonya 225 CFD Endeksi'ndeki yükseliş eğilimini ortadan kaldırarak 48.450 seviyesindeki orta vadeli kilit desteğin yeniden test edilmesine yol açacak bir düşüşe neden olacak.

NuEnergy Gas Ltd, Endonezya'daki Tanjung Enim kömür yatağı metan (CBM) üretim paylaşım sözleşmesi (PSC) için ilk geliştirme planı kapsamındaki "Erken Gaz Satışları" projesinde dördüncü ve son kuyunun sondajını tamamladığını duyurdu.

Avustralyalı şirket, stok dosyasında, "Yüzey kayıt ekipmanlarıyla yüzeyde gaz belirtileri gözlemlendi ve bu, çok sayıda damarda metanın varlığını doğruladı" dedi.

NuEnergy'ye göre, 451 metre (1.479,66 fit) derinliğe açılan TE-B01-003 kuyusu, 299 ila 419 metre arasında değişen derinliklerde beş kömür damarını kesti.

Şirketten yapılan açıklamada, "NuEnergy, TE-B01-003 kuyusu için kademeli bir boşluk pompası sistemi kurdu ve şu anda susuzlaştırma işlemine başlamak için hazırlıklar devam ediyor. Bu, istikrarlı gaz akışı sağlama ve kuyu performansını optimize etme yolunda önemli bir adım" denildi.

"Gaz, yüzey tesisinde toplanacak ve hedeflenen üretim seviyelerine ulaşıldığında gaz işleme tesisine teslim edilecek".

Açıklamada, "PT Perusahaan Gas Negara Tbk (PGN) ile imzalanan anlaşma başlıkları uyarınca, TE-B06-001, TE-B06-002, TE-B06-003 kuyuları ve TE-B01-003 kuyusunda açılan sondajlardan elde edilen gaz, saha içi boru hattıyla PGN'nin işleme ve dağıtım tesisine teslim edilecektir" denildi.

NuEnergy'ye göre, Erken Gaz Satışları projesi, Tanjung Enim lisansı için belirlenen 25 MMscfd'lik ilk plana uygun olarak, Endonezya devlet gaz dağıtım şirketi PGN'ye günde bir milyon standart kübik fit (MMscfd) gaz satışı gerçekleştirecek. 8 Eylül'de, Enerji ve Maden Kaynakları Bakanlığı'ndan, bağlı kuruluşu Dart Energy (Tanjung Enim) Pte Ltd (DETE) aracılığıyla bir MMscfd'lik gaz satışı için onay aldığını duyurdu.

NuEnergy o zamanlar yaptığı açıklamada, "Gaz tahsis onayının artık güvence altına alınmasıyla DETE, PGN ile Gaz Satış ve Satın Alma Anlaşması'nı sonuçlandırmaya devam edecek" demişti.

Bu arada, NuEnergy'nin web sitesinde yer alan bilgiye göre, daha büyük Tanjung Enim Kalkınma Planı (POD) 1, "PSC'nin saha geliştirme, yüzey tesisi inşaatı ve gaz satışına devam etmesine olanak sağlayacak brüt bir bölünme şeması kapsamında" Haziran 2021'de onaylandı. "Onay aynı zamanda Endonezya'daki ilk kömür yatağı metan POD'unu temsil ediyor."

NuEnergy'ye göre, Ağustos 2009'da verilen 30 yıllık PSC'nin kanıtlanmış ve muhtemel rezervleri 215 milyar kübik feet (Bcf) ve 484 Bcf yerine gaz olup 249,1 kilometrekare (96,18 mil kare) alanı kaplamaktadır.

NuEnergy'ye göre sözleşme alanı sırasıyla Prabumulih ve Palembang şehirlerine yaklaşık 50 kilometre (31.07 mil) ve 130 kilometre uzaklıkta, ana doğalgaz hatlarına ise yaklaşık 35 kilometre uzaklıkta bulunuyor.

Lisansı yüzde 45 hisseyle işletiyor. Endonezya'nın devlet petrol ve gaz şirketi PT Pertamina ile devlet kömür madenciliği şirketi PT Bukit Asam'ın her biri yüzde 27,5'er hisseye sahip.

Markalı Ürün

Veri API'si

Web Eklentileri

Poster Oluşturucu

Ortaklık Programı

Hisse senetleri, döviz, emtialar, vadeli işlemler, tahviller, ETF'ler veya kripto gibi finansal varlıkların alım satımında kayıp riski ciddi miktarda olabilir. Brokerınıza yatırdığınız parayı tamamen kaybedebilirsiniz. Bu nedenle, koşullarınız ve finansal kaynaklarınız ışığında bu tür bir ticaretin sizin için uygun olup olmadığını dikkatle değerlendirmelisiniz.

Kendi kendinize durum tespiti yapmadan veya mali danışmanlarınıza danışmadan hiçbir yatırım yapmamalısınız. Mali durumunuzu ve yatırım ihtiyaçlarınızı bilmediğimiz için web içeriğimiz size uygun olmayabilir. Mali bilgilerimizin gecikmesi veya yanlışlık içermesi mümkündür; bu nedenle tüm işlemlerinizin ve yatırım kararlarınızın sorumluluğu tamamen size ait olacaktır. Kaybedilen sermayenizden şirket sorumlu olmayacaktır.

Web sitesinden izin almadan web sitesindeki grafikleri, metinleri veya ticari markaları kopyalamanıza izin verilmez. Bu web sitesinde yer alan içerik veya verilere ilişkin fikri mülkiyet hakları, sağlayıcılarına ve borsa tüccarlarına aittir.

Oturum Açılmadı

Daha fazla özelliğe erişmek için oturum açın

FastBull Üyesi

Henüz değil

Satın al

Giriş Yap

Kaydol