Teklifler

Haberler

Analiz

Kullanıcı

7/24

Ekonomik Takvim

Eğitim

Veri

- İsimler

- En Yeni

- Önceki

Üyeler için Sinyal Hesapları

Tüm Sinyal Hesapları

Tüm Yarışmalar

İtalya Perakende Satışlar Aylık (SA) (Ekim)

İtalya Perakende Satışlar Aylık (SA) (Ekim)G:--

T: --

Ö: --

Avro Bölgesi İstihdam Yıllık (SA) (üçüncü çeyrek)

Avro Bölgesi İstihdam Yıllık (SA) (üçüncü çeyrek)G:--

T: --

Ö: --

Avro Bölgesi GSYİH Nihai Yıllık (üçüncü çeyrek)

Avro Bölgesi GSYİH Nihai Yıllık (üçüncü çeyrek)G:--

T: --

Ö: --

Avro Bölgesi GSYİH Nihai Çeyreklik (üçüncü çeyrek)

Avro Bölgesi GSYİH Nihai Çeyreklik (üçüncü çeyrek)G:--

T: --

Ö: --

Avro Bölgesi İstihdam Çeyreklik (SA) (üçüncü çeyrek)

Avro Bölgesi İstihdam Çeyreklik (SA) (üçüncü çeyrek)G:--

T: --

Ö: --

Avro Bölgesi İstihdam Nihai (SA) (üçüncü çeyrek)

Avro Bölgesi İstihdam Nihai (SA) (üçüncü çeyrek)G:--

T: --

Brezilya ÜFE Aylık (Ekim)

Brezilya ÜFE Aylık (Ekim)G:--

T: --

Ö: --

Meksika Tüketici Güven Endeksi (Kasım)

Meksika Tüketici Güven Endeksi (Kasım)G:--

T: --

Ö: --

Kanada İşsizlik Oranı (SA) (Kasım)

Kanada İşsizlik Oranı (SA) (Kasım)G:--

T: --

Ö: --

Kanada İşgücüne Katılım Oranı (SA) (Kasım)

Kanada İşgücüne Katılım Oranı (SA) (Kasım)G:--

T: --

Ö: --

Kanada İstihdam (SA) (Kasım)

Kanada İstihdam (SA) (Kasım)G:--

T: --

Ö: --

Kanada Yarı Zamanlı İstihdam (SA) (Kasım)

Kanada Yarı Zamanlı İstihdam (SA) (Kasım)G:--

T: --

Ö: --

Kanada Tam Zamanlı İstihdam (SA) (Kasım)

Kanada Tam Zamanlı İstihdam (SA) (Kasım)G:--

T: --

Ö: --

Amerika Birleşik Devletleri Kişisel Gelir Aylık (Eylül)

Amerika Birleşik Devletleri Kişisel Gelir Aylık (Eylül)G:--

T: --

Ö: --

Amerika Birleşik Devletleri PCE Fiyat Endeksi Yıllık (SA) (Eylül)

Amerika Birleşik Devletleri PCE Fiyat Endeksi Yıllık (SA) (Eylül)G:--

T: --

Ö: --

Amerika Birleşik Devletleri PCE Fiyat Endeksi Aylık (Eylül)

Amerika Birleşik Devletleri PCE Fiyat Endeksi Aylık (Eylül)G:--

T: --

Ö: --

Amerika Birleşik Devletleri Kişisel Harcamalar Aylık (SA) (Eylül)

Amerika Birleşik Devletleri Kişisel Harcamalar Aylık (SA) (Eylül)G:--

T: --

Ö: --

Amerika Birleşik Devletleri Çekirdek PCE Fiyat Endeksi Aylık (Eylül)

Amerika Birleşik Devletleri Çekirdek PCE Fiyat Endeksi Aylık (Eylül)G:--

T: --

Ö: --

Amerika Birleşik Devletleri Çekirdek PCE Fiyat Endeksi Yıllık (Eylül)

Amerika Birleşik Devletleri Çekirdek PCE Fiyat Endeksi Yıllık (Eylül)G:--

T: --

Ö: --

Amerika Birleşik Devletleri UMich 5 Yıllık Enflasyon Ön Değerlendirme Yıllık (Aralık)

Amerika Birleşik Devletleri UMich 5 Yıllık Enflasyon Ön Değerlendirme Yıllık (Aralık)G:--

T: --

Ö: --

Amerika Birleşik Devletleri Reel Kişisel Tüketim Harcamaları Aylık (Eylül)

Amerika Birleşik Devletleri Reel Kişisel Tüketim Harcamaları Aylık (Eylül)G:--

T: --

Ö: --

Amerika Birleşik Devletleri 5-10 Yıl Enflasyon Beklentileri (Aralık)

Amerika Birleşik Devletleri 5-10 Yıl Enflasyon Beklentileri (Aralık)G:--

T: --

Ö: --

Amerika Birleşik Devletleri UMich Mevcut Durum Endeksi Ön Değerlendirme (Aralık)

Amerika Birleşik Devletleri UMich Mevcut Durum Endeksi Ön Değerlendirme (Aralık)G:--

T: --

Ö: --

Amerika Birleşik Devletleri UMich Tüketici Güven Endeksi Ön Değerlendirme (Aralık)

Amerika Birleşik Devletleri UMich Tüketici Güven Endeksi Ön Değerlendirme (Aralık)G:--

T: --

Ö: --

Amerika Birleşik Devletleri UMich 1 Yıllık Enflasyon Beklentileri Ön Değerlendirme (Aralık)

Amerika Birleşik Devletleri UMich 1 Yıllık Enflasyon Beklentileri Ön Değerlendirme (Aralık)G:--

T: --

Ö: --

Amerika Birleşik Devletleri UMich Tüketici Beklenti Endeksi Ön Değerlendirme (Aralık)

Amerika Birleşik Devletleri UMich Tüketici Beklenti Endeksi Ön Değerlendirme (Aralık)G:--

T: --

Ö: --

Amerika Birleşik Devletleri Haftalık Toplam Kule Sayısı

Amerika Birleşik Devletleri Haftalık Toplam Kule SayısıG:--

T: --

Ö: --

Amerika Birleşik Devletleri Haftalık Toplam Petrol Kulesi Sayısı

Amerika Birleşik Devletleri Haftalık Toplam Petrol Kulesi SayısıG:--

T: --

Ö: --

Amerika Birleşik Devletleri Birim İşgücü Maliyeti Ön Değerlendirme (SA) (üçüncü çeyrek)

Amerika Birleşik Devletleri Birim İşgücü Maliyeti Ön Değerlendirme (SA) (üçüncü çeyrek)--

T: --

Ö: --

Amerika Birleşik Devletleri Tüketici Kredisi (SA) (Ekim)

Amerika Birleşik Devletleri Tüketici Kredisi (SA) (Ekim)G:--

T: --

Ö: --

RBA Oranı Beyanı

RBA Oranı Beyanı RBA Basın Toplantısı

RBA Basın Toplantısı ÇED Aylık Kısa Vadeli Enerji Görünümü

ÇED Aylık Kısa Vadeli Enerji Görünümü BOE Yöneticisi Bailey Konuşuyor

BOE Yöneticisi Bailey Konuşuyor ECB Başkanı Lagarde Konuşuyor

ECB Başkanı Lagarde Konuşuyor BOC Para Politikası Raporu

BOC Para Politikası Raporu Amerika Birleşik Devletleri Refinitiv IPSOS PCSI (Aralık)

Amerika Birleşik Devletleri Refinitiv IPSOS PCSI (Aralık)--

T: --

Ö: --

Rusya TÜFE Yıllık (Kasım)

Rusya TÜFE Yıllık (Kasım)--

T: --

Ö: --

Amerika Birleşik Devletleri Federal Fon Oranı Projeksiyonları-Uzun Vade (dördüncü çeyrek)

Amerika Birleşik Devletleri Federal Fon Oranı Projeksiyonları-Uzun Vade (dördüncü çeyrek)--

T: --

Ö: --

Amerika Birleşik Devletleri Federal Fon Oranı Projeksiyonları-2. Yıl (dördüncü çeyrek)

Amerika Birleşik Devletleri Federal Fon Oranı Projeksiyonları-2. Yıl (dördüncü çeyrek)--

T: --

Ö: --

Amerika Birleşik Devletleri Bütçe Dengesi (Kasım)

Amerika Birleşik Devletleri Bütçe Dengesi (Kasım)--

T: --

Ö: --

Amerika Birleşik Devletleri FOMC Oran Tabanı (Gecelik Ters Repo Oranı)

Amerika Birleşik Devletleri FOMC Oran Tabanı (Gecelik Ters Repo Oranı)--

T: --

Ö: --

Amerika Birleşik Devletleri Federal Fon Oranı Projeksiyonları-Güncel (dördüncü çeyrek)

Amerika Birleşik Devletleri Federal Fon Oranı Projeksiyonları-Güncel (dördüncü çeyrek)--

T: --

Ö: --

Amerika Birleşik Devletleri Etkili Fazla Rezerv Oranı

Amerika Birleşik Devletleri Etkili Fazla Rezerv Oranı--

T: --

Ö: --

Amerika Birleşik Devletleri FOMC Oran Tavanı (Fazla Rezerv Oranı)

Amerika Birleşik Devletleri FOMC Oran Tavanı (Fazla Rezerv Oranı)--

T: --

Ö: --

Amerika Birleşik Devletleri Federal Fon Oranı Projeksiyonları-1. Yıl (dördüncü çeyrek)

Amerika Birleşik Devletleri Federal Fon Oranı Projeksiyonları-1. Yıl (dördüncü çeyrek)--

T: --

Ö: --

Amerika Birleşik Devletleri Federal Fon Oranı Projeksiyonları-3. Yıl (dördüncü çeyrek)

Amerika Birleşik Devletleri Federal Fon Oranı Projeksiyonları-3. Yıl (dördüncü çeyrek)--

T: --

Ö: --

Amerika Birleşik Devletleri Federal Fon Oranı Hedefi

Amerika Birleşik Devletleri Federal Fon Oranı Hedefi--

T: --

Ö: --

FOMC Beyanı

FOMC Beyanı FOMC Basın Toplantısı

FOMC Basın Toplantısı Brezilya Selic Faiz Oranı

Brezilya Selic Faiz Oranı--

T: --

Ö: --

İngiltere 3 Aylık RICS Konut Fiyat Endeksi (Kasım)

İngiltere 3 Aylık RICS Konut Fiyat Endeksi (Kasım)--

T: --

Ö: --

Avustralya İstihdam (Kasım)

Avustralya İstihdam (Kasım)--

T: --

Ö: --

Avustralya Tam Zamanlı İstihdam (SA) (Kasım)

Avustralya Tam Zamanlı İstihdam (SA) (Kasım)--

T: --

Ö: --

Avustralya İşgücüne Katılım Oranı (SA) (Kasım)

Avustralya İşgücüne Katılım Oranı (SA) (Kasım)--

T: --

Ö: --

Avustralya İşsizlik Oranı (SA) (Kasım)

Avustralya İşsizlik Oranı (SA) (Kasım)--

T: --

Ö: --

Türkiye Perakende Satışlar Yıllık (Ekim)

Türkiye Perakende Satışlar Yıllık (Ekim)--

T: --

Ö: --

İtalya Çeyreklik İşsizlik Oranı (SA) (üçüncü çeyrek)

İtalya Çeyreklik İşsizlik Oranı (SA) (üçüncü çeyrek)--

T: --

Ö: --

IEA Petrol Piyasası Raporu

IEA Petrol Piyasası Raporu Güney Afrika Altın Üretimi Yıllık (Ekim)

Güney Afrika Altın Üretimi Yıllık (Ekim)--

T: --

Ö: --

Güney Afrika Madencilik Çıktısı Yıllık (Ekim)

Güney Afrika Madencilik Çıktısı Yıllık (Ekim)--

T: --

Ö: --

Eşleşen veri yok

Son Görüntülenenler

Son Görüntülenenler

Çok Konuşulan Konular

En İyi Köşe Yazarları

Son Güncelleme

Markalı Ürün

Veri API'si

Web Eklentileri

Ortaklık Programı

Tümünü Görüntüle

Veri yok

Kripto paralardaki keskin geri çekilme sadece dijital varlıklarla ilgili değil; küresel risk iştahında daha geniş bir değişimin sinyalini veriyor. İşte bu hareketin günümüz piyasaları hakkında bize anlattığı gerçekler.

Kripto para piyasası, birkaç hafta içinde yeni zirvelerden ve kurumsal benimsemeyle ilgili manşetlerden, "kripto kışı" söylemlerine doğru bir sıçrama yaşadı. Bitcoin, son dönemdeki yükselişinin önemli bir kısmını geri verirken, Ethereum'un yüzdesel düşüşü daha da arttı. Tüm kripto para piyasası keskin bir düşüş yaşadı ve birçok borsada işlem gören kripto para birimi de bu düşüşü takip etti.

Yatırımcılar için asıl soru artık sadece kripto paraların neden düştüğü değil, bu hareketin risk iştahı hakkında ne ortaya koyduğu. Kripto paralar giderek daha az niş bir varlık gibi davranıyor ve küresel likidite ve piyasa ruh halinin yüksek beta göstergesi gibi davranıyor.

Günümüz piyasasını değerlendirmenin faydalı bir yolu, kriptoyu bir likidite kanaryası olarak ele almaktır.

Kripto paralar günün her saati işlem görür, çoğu varlık sınıfından daha hızlı tepki verir ve hem bireysel hem de kurumsal sermayeyi çeker. Bu da onu finansal koşullardaki değişimlere karşı oldukça hassas hale getirir. Likidite bol olduğunda sermaye hızla akar. Daraldığında ise, kripto genellikle ilk kendini gösteren yerdir.

Son yıllarda, Bitcoin'in yüksek büyüme gösteren teknoloji hisseleriyle korelasyonu güçlendi. Aynı zamanda, kripto paralar genellikle ABD doları güçlendiğinde veya reel getiriler arttığında zorlanıyor; küresel piyasalarda iki klasik riskten kaçınma sinyali. Pratikte, Bitcoin'deki hareketler artık kripto paranın kendisi kadar makro koşullar hakkında da bilgi veriyor.

Çok varlıklı yatırımcılar için kripto seviyelerini izlemek, onu izole bir pazar olarak ele almaktan ziyade, gerçek zamanlı olarak daha geniş risk iştahını ölçmenin bir yolu haline geldi.

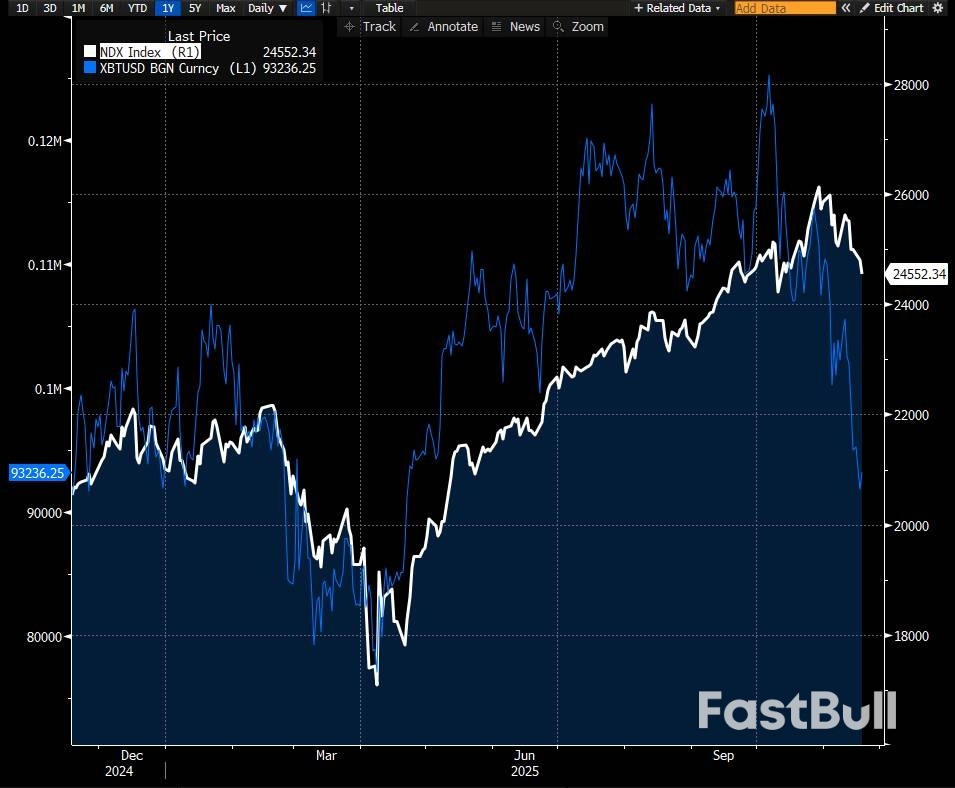

Bitcoin ve Nasdaq 100, son bir yılda genel olarak aynı doğrultuda hareket etti ve kripto paralar hisse senedi dalgalanmalarını artırdı. Kaynak: Bloomberg, Saxo.

Bitcoin ve Nasdaq 100, son bir yılda genel olarak aynı doğrultuda hareket etti ve kripto paralar hisse senedi dalgalanmalarını artırdı. Kaynak: Bloomberg, Saxo.Mevcut satış dalgası makroekonomik arka plandaki değişimle yakından bağlantılı.

Piyasalar, hızlı faiz indirimi beklentilerini geri çekti ve reel getiriler (enflasyona göre ayarlanmış nominal getiriler) yükseldi. Bitcoin ve Ethereum gibi nakit akışı olmayan varlıklar için, daha yüksek reel sermaye maliyeti açık bir engel teşkil ediyor.

Aynı zamanda, yüksek büyüme oranına sahip teknoloji ve yapay zeka bağlantılı hisse senetleri de geriledi ve riskli varlıklarda genel konumlandırma daha temkinli hale geldi. Bu yelpazenin yüksek beta ucunda yer alan kripto paralar, doğal olarak daha sert tepki veriyor.

Piyasa yapısı bu hareketi güçlendiriyor. Kripto piyasaları, kaldıraçtan büyük ölçüde etkilenmeye devam ediyor. Yaygın olarak takip edilen fiyat seviyeleri kırıldığında, zorunlu tasfiyeler, özellikle likiditenin düşük olduğu zamanlarda satışları hızlandırabilir. Kripto araçlarına daha önce gelen girişler de zayıflayarak, yılın başlarında fiyatları destekleyen olumlu etkenlerden birini ortadan kaldırdı.

Fiyat hikayenin sadece bir parçası. Volatilite kendi sinyalini veriyor.

Bitcoin ve Ethereum'daki örtülü oynaklık, satış dalgası yaşanırken önemli ölçüde arttı. Bu durum genellikle iki özelliği beraberinde getirir:

Türev işlemlerle hiç işlem yapmayan yatırımcılar için bile bu değişimler bilgilendirici niteliktedir. Yükselen kripto oynaklığı, artan hisse senedi veya kredi oynaklığıyla birlikte, genellikle daha geniş bir riskten kaçınma ortamına işaret eder. Kripto paralarda oynaklık keskin bir şekilde yükselip başka yerlerde sınırlı kaldığında, stres daha yerel olabilir.

Mesaj basit: Volatilite başlı başına bir varlık sınıfı haline geldi ve piyasa duyarlılığındaki değişimleri, tek başına fiyatlardan daha erken ortaya çıkarabilir.

Bunun önceki kripto döngülerine nasıl uyduğu

Daha uzun vadeli bakıldığında, mevcut geri çekilme tanıdık bir kalıba uyuyor.

Önceki kripto para döngüleri, güçlü yükselişlerin ardından sert ara düzeltmeler (bazen %20-40) gösterme eğilimindeydi. Bu düzeltmeler, likidite azaldığında yükseliş trendine devam ediyor veya daha derin bir düşüşe geçiyordu. Büyük dalgalanmalar, varlık sınıfının yapısal bir özelliğidir.

Mevcut döngü yeni özelliklere sahip: düzenlenmiş yatırım ürünleri, daha fazla kurumsal katılım ve daha gelişmiş bir türev piyasası. Makroekonomik durum da farklı; önceki döngülere göre daha yüksek enflasyon ve daha yüksek reel getiriler söz konusu.

Ancak iki tema sabit kalıyor:

Ethereum, Bitcoin'e kıyasla daha büyük yüzdesel dalgalanmalar yaşıyor ve bu durum Bitcoin dışı risklerin daha yüksek olduğunu gösteriyor.

Bunun yatırımcılar için anlamı nedir?

Bu makale, Bitcoin veya Ethereum'un bundan sonra nerede işlem göreceğini tahmin etmeye çalışmıyor. Daha faydalı soru ise daha basit: Bu panik mi yoksa coşku mu zamanı? Dürüst cevap: hiçbiri.

Bunun yerine, son hamle daha net bir düşünme çerçevesi sunuyor:

Kısacası: Panik yapma veya kutlama yapma zamanı değil. Düşünme, arka plandaki olayların farkında olma ve kriptoyu bağlam içinde tutma zamanı; çok daha büyük bir risk tablosunun bir parçası olarak görme zamanı.

Bu içerik pazarlama materyalidir ve yatırım tavsiyesi olarak değerlendirilmemelidir. Finansal araçların ticareti risk taşır ve geçmiş performans gelecekteki sonuçların garantisi değildir. Yazar, araçları kendileri alıp satmadan önce yayın tarihinden itibaren en az 24 saat bekleyebilir. Bu içerikte atıfta bulunulan araç(lar), Saxo'nun promosyon ücretleri, ödeme veya geri ödemeler aldığı bir ortak tarafından ihraç edilmiş olabilir. Saxo bu ortaklıklardan tazminat alabilir, ancak tüm içerik müşterilere değerli bilgiler ve seçenekler sunmak amacıyla oluşturulmuştur. Bu içerik, yayınlandıktan sonra değiştirilmeyecek veya incelemeye tabi tutulmayacaktır.

Altın fiyatları haftaya inişli çıkışlı bir başlangıç yaptı, ancak ons başına 4.000 dolar seviyesi sağlam kaldı. Boğalar geri döndü ve fiyat 4.000 dolar seviyesindeki birleşme bölgesinden sıçradı, ancak yükselişin hız kazanması için ons başına 4.100 dolar seviyesinin üzerinde kabul görmesi gerekiyor.

Piyasa katılımcılarının aklındaki soru, Perşembe günü açıklanacak Fed tutanakları ve İşçi Partisi verilerinin ardından Altın boğalarının kontrolü elinde tutup tutamayacağı?

Aşağıdaki dört saatlik grafiğe baktığımızda teknik tablonun ilginç olduğunu görüyoruz.

Ons başına 4.000 dolar seviyesindeki yükselen trend çizgisinden sıçrayan Altın, 100 günlük hareketli ortalamayı aştı ve şu anda 13 Kasım'daki 4.245 dolar/ons seviyesindeki zirveden çizilen alçalan trend çizgisini test ediyor.

Alçalan trend çizgisinin ve 4096 dolar/ons civarındaki 50 günlük hareketli ortalamanın kırılması, 4212 dolar/ons seviyesindeki önceki alçalan trend çizgisine doğru potansiyel bir yükselişin önünü açabilir.

Elbette 4150 dolar/ons seviyesinin etrafında bir direnç alanı var ve bu bir engel teşkil edebilir ancak boğalar cesaretlenebilir veya cesaretlenmezse potansiyel bir katalizör olarak ABD işgücü verilerini ve Fed tutanaklarını gözleyeceklerdir.

Yükseliş momentumunun devam etmesi için, 4041 seviyesindeki 100 günlük hareketli ortalama artık kritik bir kısa vadeli destek bölgesi. Bu bölge tutunursa, yükseliş momentumu için iyiye işaret olabilir.

Altın fiyatı (XAU/USD), son dönemde ABD Dolar Endeksi'ndeki hareketlerden nispeten etkilenmemiş gibi görünüyor. Ancak bu, korelasyonun artık takip edilmemesi gerektiği anlamına gelmiyor.

Bu haftaki Fed tutanakları ve İşçi Partisi verileri, faiz indirimi beklentilerinde önemli rol oynayacak ve bu durum piyasa duyarlılığını ve ABD Dolar Endeksi'ni etkileyecek. Bu da Altın fiyatlarının bundan sonraki hareketinde önemli rol oynayacak.

Fed'in Aralık ayı toplantısı için faiz indirimi olasılıklarının agresif bir şekilde yeniden fiyatlandırılması (bir ay önce olasılık %93,7 iken şu anda olasılık %51,1) Altın'ın kazanımlarını kontrol altında tuttu.

Ancak işgücü verilerindeki zayıf bir baskı, faiz indirimi beklentilerinin artmasına ve dolayısıyla Altın'ın bir kez daha yükselmesine neden olabilir.

Piyasalar Fed tutanaklarından ne beklemeleri gerektiğini zaten genel hatlarıyla biliyor. Zira Fed Başkanı Powell'ın tavrı ve Fed'in Ekim ayındaki toplantısındaki 10-2'lik oy farkı, faiz indirimi beklentilerinin şahin bir şekilde yeniden fiyatlandırılmasını tetikledi.

Dolayısıyla piyasa katılımcıları bu olayı perşembe günü açıklanacak işgücü verileri lehine bir kenara bırakabilir.

ABD Başkanı Donald Trump'ın bazı tarım ürünlerine uyguladığı karşılıklı tarifeleri kaldırmasıyla birlikte, çay, kahve ve baharat gibi ürünlerin de aralarında bulunduğu yıllık değeri 1 milyar doları bulan Hindistan tarım ürünlerinin ABD'ye ihracatında olumlu gelişmeler bekleniyor.

Trump'ın geçen hafta imzaladığı bir başkanlık kararnamesiyle kapsamlı gümrük vergilerinden muaf tutulan diğer ürünler arasında tropikal meyveler ve meyve suları, kakao, muz, portakal ve domates, sığır eti ve bazı gübreler yer alıyor.

Hindistan, bu ürünlerdeki indirimi, ABD'ye yaptığı tarım ihracatını artıracak bir gelişme olarak görüyor. Ticaret ve Sanayi Bakanlığı pazartesi günü yaptığı açıklamada, söz konusu indirimin tüm ticaret ortakları için geçerli olduğunu ancak "Hint ihracatçıları için eşit şartlar yarattığını" söyledi.

Bakanlıktan bir yetkili, "Hindistan'a gelince, Hindistan bu ürünlerde yüzde 50 oranında gümrük vergisiyle karşı karşıyaydı; şimdi bu oran sıfırlanıyor" dedi.

Hindistan'ın karides hariç ABD'ye yaptığı toplam tarım ihracatı her yıl yaklaşık 2,5 milyar dolar değerinde olup, çiftçilerinin son gümrük muafiyetlerinden yararlanması bekleniyor.

Ancak Yeni Delhi merkezli Küresel Ticaret Araştırma Girişimi düşünce kuruluşunun kurucusu Ajay Srivastava, Trump'ın belirli tarım ürünlerine uyguladığı gümrük vergilerini düşürmesinin "Hindistan'ın baharat ve niş bahçecilikteki rekabet gücünü marjinal olarak güçlendirebileceğini, ancak Hindistan ölçeğini genişletmediği sürece daha geniş kazanımların esas olarak büyük Latin Amerika, Afrika ve ASEAN tarım ihracatçılarına gideceğini" söyledi.

Hindistan'ın, muaf tutulan en büyük ürün gruplarından birkaçında -domates, turunçgiller, kavun, muz, çoğu taze meyve ve meyve suları- "neredeyse hiç varlığı olmadığını" da sözlerine ekledi.

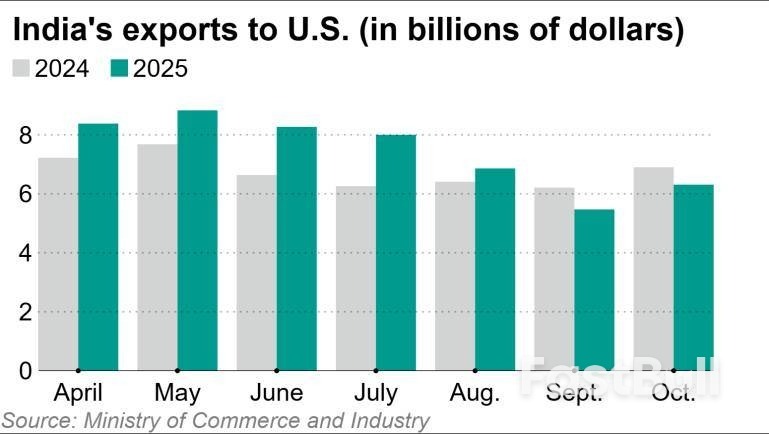

Hindistan'ın ABD'ye mal ihracatı ekim ayında bir önceki aya göre yaklaşık yüzde 15 arttı ve bu, eylül ayında kaydedilen yüzde 20'lik düşüşün ardından mayıstan bu yana ilk aylık artışı işaret etti.

Srivastava, Nikkei Asia ile paylaştığı notta, "Ekim ayındaki toparlanmaya rağmen Hindistan'ın ABD'ye yaptığı sevkiyatlar Mayıs ve Ekim ayları arasında yaklaşık %28,4 düştü ve aylık ihracat değerinde 2,5 milyar dolardan fazla kayıp yaşandı" dedi.

Hindistan Başbakanı Narendra Modi'nin Şubat ayında Washington'u ziyaret etmesinin ardından Hindistan ve ABD, ikili ticaret anlaşması (BTA) müzakerelerine başladı. Modi, Trump ile ilişkileri derinleştirme ve ikili ticareti 2030 yılına kadar şu anki yaklaşık 200 milyar dolardan 500 milyar dolara çıkarma konusunda anlaştı. İki taraf ayrıca, BTA'nın birinci aşamasını bu sonbaharda müzakere etmeyi planladıklarını da duyurmuştu.

Ancak ABD, Ağustos ayında Hindistan'dan gelen mallara %50 oranında gümrük vergisi koydu; buna Yeni Delhi'nin Rus petrolü alımına %25 oranında ceza da dahildi. Bu, ABD'nin ticaret ortakları arasında en yüksek orandı.

Trump Pazar günü yaptığı açıklamada, Cumhuriyetçi milletvekillerinin Moskova'dan petrol ve gaz satın alan ülkelere yüzde 500'e varan gümrük vergileri uygulamayı amaçlayan "çok sert" bir yasa tasarısına destek verirken, "Rusya ile iş yapan her ülkeye çok ağır yaptırımlar uygulanacağını" söyledi.

Pazartesi günü, Hindistan Petrol Bakanı Hardeep Singh Puri, Hindistan devlet petrol şirketlerinin yaklaşık 2,2 milyon ton ABD sıvılaştırılmış petrol gazı (ülkenin yıllık ithalatının yaklaşık %10'u) ithalatı için bir yıllık anlaşma imzaladığını duyurdu. Bu hamleyi "tarihi bir ilk" olarak nitelendiren Puri, X'te şu paylaşımı yaptı: "Dünyanın en büyük ve en hızlı büyüyen LPG pazarlarından biri Amerika Birleşik Devletleri'ne açılıyor."

Ticaret ve Sanayi Bakanlığı'ndan üst düzey bir yetkili, ayrı bir açıklamada, "bu konu uzun zamandır gündemde ve yeni bir şey değil" dedi. "Hindistan, ABD'den LPG satın almayı düşünüyor. Fırsat [daha önce] yoktu, şimdi ise ön plana çıktı... Bu, ABD ile ticareti doğru dengede tutma bağlamında önemli bir adım. Bu, herhangi bir [ticaret] müzakere paketinin bir parçası değil, ancak kesinlikle [iki ülke arasında] dengeli ticaret çabamızın bir parçası."

Yetkili, BTA konusunda Hindistan ve ABD'nin karşılıklı tarifeleri ele almak için bir paket üzerinde görüştüğünü söyledi. Yetkili, bu paketin "az çok kapanmaya yakın olduğunu [ancak] bunun için bir son tarih belirleyemediğini" de sözlerine ekledi.

"BTA'nın birden fazla paketi, birden fazla dilimi olacak ve bu, karşılıklı tarifeleri ele alacak ilk dilim olacak."

Standard Chartered, Fed'in Aralık ayı toplantısı öncesinde bölünmüş durumda olduğunu, ancak bunun merkez bankasını başka bir faiz indirimi için frene basmaya zorlamasının muhtemel olmadığını belirterek, işgücü piyasasında beklenen gevşemenin para politikasını yönlendirmeye devam edeceği konusunda uyardı.

Küresel G10 Döviz Araştırma ve Kuzey Amerika Makro Stratejisi Başkanı Steve Englander, yakın tarihli bir notunda, "FOMC'nin Aralık ayında faiz indirimi yapacağı görüşümüzü koruyoruz. Bunun başlıca nedeni, Eylül-Kasım ayları arasındaki istihdam verilerinin oldukça zayıf olma ihtimalinin yüksek olması." dedi. "Bu, Fed merkezcilerini faiz indirimi yönünde harekete geçirmek için yeterli olmalı." diye ekledi.

"Kasım ayı işgücü verileri bizim görüşümüze göre zayıf olacak" diyen Trump, "mevsimlik işe alımların çok zayıf, işten çıkarmaların ise mevsim normallerinin üzerinde olacağını" belirterek, toplantı öncesinde işgücü piyasasına yönelik karamsar bir hava yarattığını söyledi.

Fed üyelerinin son yorumlarda her iki senaryoya ilişkin güçlü görüşleri nedeniyle, Fed'in faiz oranlarını düşürmesi veya sabit tutması durumunda, Fed'in Aralık ayındaki politika kararına karşı muhalefetin olması muhtemel.

Englander, "FOMC Aralık ayında faiz indirimine giderse, rahatlıkla dört muhalif oy çıkabilir. Bekletmeye devam ederse, muhtemelen üç (muhtemelen daha fazla) muhalif oy çıkacaktır," diye ekledi.

Standard Chartered, Fed'deki derin ayrışmanın "indirim yapmak isteyenlerin muhtemelen 25 baz puandan fazla indirim yapmak istemesi, faizi elinde tutmak isteyenlerin ise birden fazla toplantı boyunca tutmak istemesi" şeklinde olduğunu belirtti.

Englander, ayrışmanın temel nedeninin, "gelen verilerle çözülmesi muhtemel" farklı ekonomik okumalar olmadığını, "politikanın hedef üstü enflasyon ve hedef altı işgücü sonuçlarına nasıl yanıt vermesi gerektiğine dair farklı değerlendirmeler" olduğunu söyledi.

En güçlü şahin sesler arasında Kansas City Federal Rezerv Bankası Başkanı Jeffrey R. Schmid, Boston Federal Rezerv Bankası Başkanı Susan M. Collins ve St. Louis Federal Rezerv Bankası Başkanı Alberto G. Musalem yer alıyor. Englander, "Geri alınması zor olabilecek ön yüklemeli kesintilerden kaçınma isteklerinin, denge faiz oranlarının yaygın olarak inanılandan daha düşük olduğuna ve özellikle kiralardan kaynaklanan dezenflasyonist baskıların daha güçlü olduğuna inanan Vali Stephen Miran'ın ılımlı duruşuyla çeliştiğini" de sözlerine ekledi.

Standard Chartered, Aralık toplantısında Fed'in güvercin görüşlerinin galip geleceğini düşünüyor. Zira konsensüs, enflasyona odaklanmak yerine "bir başka kesintiyle işgücü piyasası sigortası" sağlamaya yönelecek. Zira birim işgücü maliyetleri -iç enflasyonun temel kaynağı- açıkça aşağı yönlü bir eğilim gösteriyor.

Yabancı yatırımcılar, ülkenin Eylül ayında Çin tahvillerine daha fazla erişim sağlamasının ardından, yeni tahvil geri alım olanağını giderek daha fazla kullanmaya başladılar.

Çin Merkez Bankası'nın verilerine göre, offshore yatırımcılar ekim ayında Hong Kong'dan Bond Connect kanalıyla 13,1 milyar yuan (1,84 milyar dolar) tutarında tahvil geri alımı gerçekleştirdi. Bu rakam, bir önceki ay 810 milyon yuandı.

Kanal üzerinden yapılan işlemler, Çin'in Hong Kong'dan Bond Connect kanalı üzerinden tahvil geri alım işlemlerine izin vererek yabancı yatırımcıların yerel piyasaya erişimini genişletmesiyle 26 Eylül'de başladı. Bu girişim, Pekin'in yabancı yatırımcıların yuan cinsinden varlıklara olan ilgisini, tahvil ticareti için önemli bir likidite işlevinden yararlanmalarını sağlayarak artırma çabasının bir parçasıydı.

Politikanın Çin tahvillerinden yabancı çıkışını durdurmada şimdiye kadar çok az etkisi oldu. Merkez bankası verilerine göre, ülkenin bankalararası piyasadaki yurtdışı tahvil stokları Ekim ayında 3,73 trilyon yuana düşerek Aralık 2023'ten bu yana en düşük seviyeye geriledi. Bunun bir nedeni, Çin tahvil getirilerinin ABD Hazine tahvillerinin oldukça altında kalması.

Hong Kong'daki Bloomberg Intelligence'ın Asya döviz ve faiz oranları başkanı Stephen Chiu, Çin tahvillerinin düşük getiri cazibesinin, pozisyonları artırmak için geri alım yapma talebini caydırabileceğini söyledi.

Hong Kong Connect programı kapsamındaki repo ticaret kanalının yabancılar tarafından kullanımı, yerli ve yabancı yatırımcıların toplam işlem hacminin henüz çok küçük bir kısmını temsil ediyor. CCDC verileri, geçen ay toplam 103,8 trilyon yuanlık tahvil geri alımı gerçekleştirdiğini gösteriyor.

Avustralya hükümeti, yenilenebilir enerji arzı ve talebi arasındaki uyumsuzluğu azaltmak amacıyla, elektrik şirketlerinin müşterilerine gündüzleri en az üç saat ücretsiz elektrik sağlamasını zorunlu kılmayı planlıyor.

Solar Sharer programı Temmuz ayında yürürlüğe girecek ve Yeni Güney Galler, Güney Avustralya ve Queensland eyaletlerinde başlayıp daha sonra genişletilecek. Hükümet, 4 Kasım'da yayınlanan bir duyuruya göre, önerilen kural hakkında kamuoyundan geri bildirim istiyor.

Kablosuz akıllı sayaçlarla donatılmış tüm haneler ücretsiz elektrik almaya hak kazanacak. Güneş paneli olmayan evler de buna dahil. Evini kiralayanlar da bu haktan yararlanabilecek.

Avustralya'da yenilenebilir enerji giderek büyüyen bir elektrik kaynağı olup, geçen yıl toplamın %36'sını oluşturdu.

Çatı güneş panelleri bu büyümeyi destekliyor. Yaklaşık 27 milyonluk nüfusun 4 milyondan fazla hanesinde güneş panelleri kurulu.

Güneş panelleri şu anda Avustralya'nın elektrik üretiminin %12'sini oluşturuyor ve bu oranın daha da artması bekleniyor.

Güneş enerjisi gündüzleri üretilse de, birçok kişinin eve döndüğü akşam saatlerinde evlerin elektrik talebi artar. Gün içinde elektrik arzı talebi aşar.

Elektrik arzı talebi karşılayamazsa kesintiler yaşanabilir. Doğru dengeyi sağlamak için yenilenebilir enerji kaynaklarının kapatılması gerekir.

Ayrıca, elektrik üreticilerinin tüketicilere veya elektrik perakendecilerine ellerindeki fazla elektriği almaları için ödeme yaptığı "negatif" fiyatlandırma da var.

Avustralya'da arz ve talep arasındaki dengesizlikler yaygın bir endişe kaynağı haline geldi. Sabah 9 ile öğleden sonra 2 arasında toptan elektriğin %30'undan fazlası sıfır Avustralya dolarından daha düşük bir fiyata alınıp satılıyor.

Diğer ülkeler de benzer uyumsuzluklarla karşılaştı. Fransa'daki elektrik fiyatları yılın ilk yarısında toplam 205 saat boyunca piyasada negatif seyretti. Bu, 2023'te kaydedilen 128 saati aştı.

Almanya'da yılın ilk yarısında 224 negatif fiyatlandırma saati yaşandı; bu sayı bir önceki yıla göre üç kat fazla. İspanya'da ise ilk negatif fiyatlandırma saati nisan ayında kaydedildi.

ABD'de, Kaliforniya'da negatif fiyatlı saatlerin dörtte biri yaşandı. Japonya'da ise elektrik üreticileri aşırı üretimi kısıyor.

Avustralya'daki birçok şirket gönüllü olarak ücretsiz elektrik sunmaya başladı. Temmuz ayında AGL, yenilenebilir enerji açısından zengin bir eyalet olan Güney Avustralya'da sabah 10'dan öğleden sonra 1'e kadar ücretsiz elektrik sağlama planını hayata geçirdi.

Red Energy, 2020 yılında elektrikli araç sahiplerine hafta sonları iki saat ücretsiz elektrik sunmaya başladı.

Red Energy sözcüsü, "Ortalama olarak, bu müşteriler ücretsiz dönemde ortalama bir müşteriye kıyasla neredeyse iki kat daha fazla elektrik kullandılar" dedi.

Ancak bu tür planlar genellikle ücretsiz saatler dışında daha yüksek ücretler talep eder. Avustralya hükümeti, elektrik şirketlerinin günün ücretsiz olmayan saatlerinde ücretleri artırmasını önlemek için düzenleyicilerle birlikte önlemler geliştirdiğini söylüyor.

Avustralya'daki Victoria Üniversitesi'nden Profesör Bruce Mountain, şirketlere yoğun olmayan saatlerde fiyatlarını anlamlı bir şekilde artırmamaları yönünde talimat verilirse, bunun "perakendecilerin kârlarını düşüreceğini" söyledi.

Sektörün bir grubu olan Avustralya Enerji Konseyi, ücretsiz elektrik planını eleştirdi.

Avustralya Enerji Konseyi CEO'su Louisa Kinnear yaptığı açıklamada, tüketicilere ücretsiz enerjiye evrensel erişim sağlamanın "perakendeciler üzerinde, bazı durumlarda yalnızca onların piyasadan çekilmesiyle hafifletilebilecek önemli riskler oluşturduğunu" söyledi.

ADP Araştırma Enstitüsü'nün raporuna göre, ABD'li işletmeler, 1 Kasım 2025'te sona eren dört haftalık dönemde haftalık ortalama yaklaşık 2.500 işten çıkarma gerçekleştirdi. Bu durum, devam eden işgücü piyasası ayarlamalarını yansıtıyor.

Bu işten çıkarma eğilimi önceki aylara kıyasla ılımlı bir seyir izlese de, finans ve kripto para piyasalarındaki risk algısı üzerindeki etkisi hala inceleniyor.

ADP Araştırma Enstitüsü'ne göre, ABD'li işletmeler Ekim ayının son haftasında ortalama 2.500 haftalık işten çıkarma gerçekleştirdi. Bu, işgücü piyasasında bir istikrara işaret ediyor, daha önceki yüksek rakamlarla çelişiyor ve işgücü piyasası zorluklarının hafiflediğini gösteriyor. ADP Araştırma Enstitüsü, "1 Kasım 2025'te sona eren dört hafta boyunca, ABD'li işletmeler ortalama yaklaşık 2.500 haftalık işten çıkarma gerçekleştirdi." diye belirtti. ADP Araştırma

ADP Baş Ekonomisti Dr. Nela Richardson, Ekim ayında iş büyümesinin ılımlı bir şekilde devam ettiğini ve Temmuz ayından bu yana ilk artışa işaret ettiğini açıkladı. Bu mütevazı artışlara rağmen ücret artışı yatay seyretti ve arz ve talepteki dengeli değişimleri vurguladı. Dr. Richardson, "Özel sektör işverenleri, Temmuz ayından bu yana ilk kez Ekim ayında iş ekledi, ancak işe alımlar bu yılın başlarında bildirdiğimiz rakamlara göre ılımlı seyretti. Bu arada, ücret artışı bir yıldan uzun süredir büyük ölçüde yatay seyretti ve bu da arz ve talepteki değişimlerin dengeli olduğunu gösteriyor." diye belirtti. ADP Araştırma

Bu işgücü piyasası eğilimi, eğitim ve sağlık sektörlerinde kazanımlar yaşanırken, profesyonel hizmetlerde düşüşler yaşanmasıyla sektörleri farklı şekilde etkiliyor. Bazı sektörlerde işten çıkarmalar devam ediyor ve bu da piyasa ortamında devam eden ayarlamaların sinyalini veriyor.

Finansal etkiler, işgücü eğilimleriyle bağlantılı doğrudan bir finansman değişikliği olmadığını göstermektedir. Ancak, bu göstergeler yatırımcıların risk algısını genel olarak etkileyebilir ve piyasa güveni üzerinde dolaylı etkileri olduğu bildirilmektedir.

Daha geniş makroekonomik koşullar, teknoloji ve demografik faktörlerin önemli roller oynamasıyla istihdam modellerini şekillendirmeye devam ediyor. ADP'nin verileri, kripto para piyasalarıyla doğrudan bağlantısı olmayan devam eden ayarlamaları yansıtıyor.

Tarihsel örüntüler, Ağustos-Eylül aylarında bir gerileme ve ardından bir toparlanma yaşandığını ortaya koymaktadır. Bu dalgalanmalar, teknolojik gelişmelerin ve demografik değişikliklerin işgücü eğilimlerini nasıl etkilediğini ve geleceğe yönelik tahminleri nasıl yönlendirdiğini göstermektedir.

Markalı Ürün

Veri API'si

Web Eklentileri

Poster Oluşturucu

Ortaklık Programı

Hisse senetleri, döviz, emtialar, vadeli işlemler, tahviller, ETF'ler veya kripto gibi finansal varlıkların alım satımında kayıp riski ciddi miktarda olabilir. Brokerınıza yatırdığınız parayı tamamen kaybedebilirsiniz. Bu nedenle, koşullarınız ve finansal kaynaklarınız ışığında bu tür bir ticaretin sizin için uygun olup olmadığını dikkatle değerlendirmelisiniz.

Kendi kendinize durum tespiti yapmadan veya mali danışmanlarınıza danışmadan hiçbir yatırım yapmamalısınız. Mali durumunuzu ve yatırım ihtiyaçlarınızı bilmediğimiz için web içeriğimiz size uygun olmayabilir. Mali bilgilerimizin gecikmesi veya yanlışlık içermesi mümkündür; bu nedenle tüm işlemlerinizin ve yatırım kararlarınızın sorumluluğu tamamen size ait olacaktır. Kaybedilen sermayenizden şirket sorumlu olmayacaktır.

Web sitesinden izin almadan web sitesindeki grafikleri, metinleri veya ticari markaları kopyalamanıza izin verilmez. Bu web sitesinde yer alan içerik veya verilere ilişkin fikri mülkiyet hakları, sağlayıcılarına ve borsa tüccarlarına aittir.

Oturum Açılmadı

Daha fazla özelliğe erişmek için oturum açın

FastBull Üyesi

Henüz değil

Satın al

Giriş Yap

Kaydol