Teklifler

Haberler

Analiz

Kullanıcı

7/24

Ekonomik Takvim

Eğitim

Veri

- İsimler

- En Yeni

- Önceki

Üyeler için Sinyal Hesapları

Tüm Sinyal Hesapları

Tüm Yarışmalar

İtalya Perakende Satışlar Aylık (SA) (Ekim)

İtalya Perakende Satışlar Aylık (SA) (Ekim)G:--

T: --

Ö: --

Avro Bölgesi İstihdam Yıllık (SA) (üçüncü çeyrek)

Avro Bölgesi İstihdam Yıllık (SA) (üçüncü çeyrek)G:--

T: --

Ö: --

Avro Bölgesi GSYİH Nihai Yıllık (üçüncü çeyrek)

Avro Bölgesi GSYİH Nihai Yıllık (üçüncü çeyrek)G:--

T: --

Ö: --

Avro Bölgesi GSYİH Nihai Çeyreklik (üçüncü çeyrek)

Avro Bölgesi GSYİH Nihai Çeyreklik (üçüncü çeyrek)G:--

T: --

Ö: --

Avro Bölgesi İstihdam Çeyreklik (SA) (üçüncü çeyrek)

Avro Bölgesi İstihdam Çeyreklik (SA) (üçüncü çeyrek)G:--

T: --

Ö: --

Avro Bölgesi İstihdam Nihai (SA) (üçüncü çeyrek)

Avro Bölgesi İstihdam Nihai (SA) (üçüncü çeyrek)G:--

T: --

Brezilya ÜFE Aylık (Ekim)

Brezilya ÜFE Aylık (Ekim)G:--

T: --

Ö: --

Meksika Tüketici Güven Endeksi (Kasım)

Meksika Tüketici Güven Endeksi (Kasım)G:--

T: --

Ö: --

Kanada İşsizlik Oranı (SA) (Kasım)

Kanada İşsizlik Oranı (SA) (Kasım)G:--

T: --

Ö: --

Kanada İşgücüne Katılım Oranı (SA) (Kasım)

Kanada İşgücüne Katılım Oranı (SA) (Kasım)G:--

T: --

Ö: --

Kanada İstihdam (SA) (Kasım)

Kanada İstihdam (SA) (Kasım)G:--

T: --

Ö: --

Kanada Yarı Zamanlı İstihdam (SA) (Kasım)

Kanada Yarı Zamanlı İstihdam (SA) (Kasım)G:--

T: --

Ö: --

Kanada Tam Zamanlı İstihdam (SA) (Kasım)

Kanada Tam Zamanlı İstihdam (SA) (Kasım)G:--

T: --

Ö: --

Amerika Birleşik Devletleri Kişisel Gelir Aylık (Eylül)

Amerika Birleşik Devletleri Kişisel Gelir Aylık (Eylül)G:--

T: --

Ö: --

Amerika Birleşik Devletleri PCE Fiyat Endeksi Yıllık (SA) (Eylül)

Amerika Birleşik Devletleri PCE Fiyat Endeksi Yıllık (SA) (Eylül)G:--

T: --

Ö: --

Amerika Birleşik Devletleri PCE Fiyat Endeksi Aylık (Eylül)

Amerika Birleşik Devletleri PCE Fiyat Endeksi Aylık (Eylül)G:--

T: --

Ö: --

Amerika Birleşik Devletleri Kişisel Harcamalar Aylık (SA) (Eylül)

Amerika Birleşik Devletleri Kişisel Harcamalar Aylık (SA) (Eylül)G:--

T: --

Ö: --

Amerika Birleşik Devletleri Çekirdek PCE Fiyat Endeksi Aylık (Eylül)

Amerika Birleşik Devletleri Çekirdek PCE Fiyat Endeksi Aylık (Eylül)G:--

T: --

Ö: --

Amerika Birleşik Devletleri Çekirdek PCE Fiyat Endeksi Yıllık (Eylül)

Amerika Birleşik Devletleri Çekirdek PCE Fiyat Endeksi Yıllık (Eylül)G:--

T: --

Ö: --

Amerika Birleşik Devletleri UMich 5 Yıllık Enflasyon Ön Değerlendirme Yıllık (Aralık)

Amerika Birleşik Devletleri UMich 5 Yıllık Enflasyon Ön Değerlendirme Yıllık (Aralık)G:--

T: --

Ö: --

Amerika Birleşik Devletleri Reel Kişisel Tüketim Harcamaları Aylık (Eylül)

Amerika Birleşik Devletleri Reel Kişisel Tüketim Harcamaları Aylık (Eylül)G:--

T: --

Ö: --

Amerika Birleşik Devletleri 5-10 Yıl Enflasyon Beklentileri (Aralık)

Amerika Birleşik Devletleri 5-10 Yıl Enflasyon Beklentileri (Aralık)G:--

T: --

Ö: --

Amerika Birleşik Devletleri UMich Mevcut Durum Endeksi Ön Değerlendirme (Aralık)

Amerika Birleşik Devletleri UMich Mevcut Durum Endeksi Ön Değerlendirme (Aralık)G:--

T: --

Ö: --

Amerika Birleşik Devletleri UMich Tüketici Güven Endeksi Ön Değerlendirme (Aralık)

Amerika Birleşik Devletleri UMich Tüketici Güven Endeksi Ön Değerlendirme (Aralık)G:--

T: --

Ö: --

Amerika Birleşik Devletleri UMich 1 Yıllık Enflasyon Beklentileri Ön Değerlendirme (Aralık)

Amerika Birleşik Devletleri UMich 1 Yıllık Enflasyon Beklentileri Ön Değerlendirme (Aralık)G:--

T: --

Ö: --

Amerika Birleşik Devletleri UMich Tüketici Beklenti Endeksi Ön Değerlendirme (Aralık)

Amerika Birleşik Devletleri UMich Tüketici Beklenti Endeksi Ön Değerlendirme (Aralık)G:--

T: --

Ö: --

Amerika Birleşik Devletleri Haftalık Toplam Kule Sayısı

Amerika Birleşik Devletleri Haftalık Toplam Kule SayısıG:--

T: --

Ö: --

Amerika Birleşik Devletleri Haftalık Toplam Petrol Kulesi Sayısı

Amerika Birleşik Devletleri Haftalık Toplam Petrol Kulesi SayısıG:--

T: --

Ö: --

Amerika Birleşik Devletleri Birim İşgücü Maliyeti Ön Değerlendirme (SA) (üçüncü çeyrek)

Amerika Birleşik Devletleri Birim İşgücü Maliyeti Ön Değerlendirme (SA) (üçüncü çeyrek)--

T: --

Ö: --

Amerika Birleşik Devletleri Tüketici Kredisi (SA) (Ekim)

Amerika Birleşik Devletleri Tüketici Kredisi (SA) (Ekim)G:--

T: --

Ö: --

RBA Oranı Beyanı

RBA Oranı Beyanı RBA Basın Toplantısı

RBA Basın Toplantısı ÇED Aylık Kısa Vadeli Enerji Görünümü

ÇED Aylık Kısa Vadeli Enerji Görünümü BOE Yöneticisi Bailey Konuşuyor

BOE Yöneticisi Bailey Konuşuyor ECB Başkanı Lagarde Konuşuyor

ECB Başkanı Lagarde Konuşuyor BOC Para Politikası Raporu

BOC Para Politikası Raporu Amerika Birleşik Devletleri Refinitiv IPSOS PCSI (Aralık)

Amerika Birleşik Devletleri Refinitiv IPSOS PCSI (Aralık)--

T: --

Ö: --

Rusya TÜFE Yıllık (Kasım)

Rusya TÜFE Yıllık (Kasım)--

T: --

Ö: --

Amerika Birleşik Devletleri Federal Fon Oranı Projeksiyonları-Uzun Vade (dördüncü çeyrek)

Amerika Birleşik Devletleri Federal Fon Oranı Projeksiyonları-Uzun Vade (dördüncü çeyrek)--

T: --

Ö: --

Amerika Birleşik Devletleri Federal Fon Oranı Projeksiyonları-2. Yıl (dördüncü çeyrek)

Amerika Birleşik Devletleri Federal Fon Oranı Projeksiyonları-2. Yıl (dördüncü çeyrek)--

T: --

Ö: --

Amerika Birleşik Devletleri Bütçe Dengesi (Kasım)

Amerika Birleşik Devletleri Bütçe Dengesi (Kasım)--

T: --

Ö: --

Amerika Birleşik Devletleri FOMC Oran Tabanı (Gecelik Ters Repo Oranı)

Amerika Birleşik Devletleri FOMC Oran Tabanı (Gecelik Ters Repo Oranı)--

T: --

Ö: --

Amerika Birleşik Devletleri Federal Fon Oranı Projeksiyonları-Güncel (dördüncü çeyrek)

Amerika Birleşik Devletleri Federal Fon Oranı Projeksiyonları-Güncel (dördüncü çeyrek)--

T: --

Ö: --

Amerika Birleşik Devletleri Etkili Fazla Rezerv Oranı

Amerika Birleşik Devletleri Etkili Fazla Rezerv Oranı--

T: --

Ö: --

Amerika Birleşik Devletleri FOMC Oran Tavanı (Fazla Rezerv Oranı)

Amerika Birleşik Devletleri FOMC Oran Tavanı (Fazla Rezerv Oranı)--

T: --

Ö: --

Amerika Birleşik Devletleri Federal Fon Oranı Projeksiyonları-1. Yıl (dördüncü çeyrek)

Amerika Birleşik Devletleri Federal Fon Oranı Projeksiyonları-1. Yıl (dördüncü çeyrek)--

T: --

Ö: --

Amerika Birleşik Devletleri Federal Fon Oranı Projeksiyonları-3. Yıl (dördüncü çeyrek)

Amerika Birleşik Devletleri Federal Fon Oranı Projeksiyonları-3. Yıl (dördüncü çeyrek)--

T: --

Ö: --

Amerika Birleşik Devletleri Federal Fon Oranı Hedefi

Amerika Birleşik Devletleri Federal Fon Oranı Hedefi--

T: --

Ö: --

FOMC Beyanı

FOMC Beyanı FOMC Basın Toplantısı

FOMC Basın Toplantısı Brezilya Selic Faiz Oranı

Brezilya Selic Faiz Oranı--

T: --

Ö: --

İngiltere 3 Aylık RICS Konut Fiyat Endeksi (Kasım)

İngiltere 3 Aylık RICS Konut Fiyat Endeksi (Kasım)--

T: --

Ö: --

Avustralya İstihdam (Kasım)

Avustralya İstihdam (Kasım)--

T: --

Ö: --

Avustralya Tam Zamanlı İstihdam (SA) (Kasım)

Avustralya Tam Zamanlı İstihdam (SA) (Kasım)--

T: --

Ö: --

Avustralya İşgücüne Katılım Oranı (SA) (Kasım)

Avustralya İşgücüne Katılım Oranı (SA) (Kasım)--

T: --

Ö: --

Avustralya İşsizlik Oranı (SA) (Kasım)

Avustralya İşsizlik Oranı (SA) (Kasım)--

T: --

Ö: --

Türkiye Perakende Satışlar Yıllık (Ekim)

Türkiye Perakende Satışlar Yıllık (Ekim)--

T: --

Ö: --

İtalya Çeyreklik İşsizlik Oranı (SA) (üçüncü çeyrek)

İtalya Çeyreklik İşsizlik Oranı (SA) (üçüncü çeyrek)--

T: --

Ö: --

IEA Petrol Piyasası Raporu

IEA Petrol Piyasası Raporu Güney Afrika Altın Üretimi Yıllık (Ekim)

Güney Afrika Altın Üretimi Yıllık (Ekim)--

T: --

Ö: --

Güney Afrika Madencilik Çıktısı Yıllık (Ekim)

Güney Afrika Madencilik Çıktısı Yıllık (Ekim)--

T: --

Ö: --

Eşleşen veri yok

Son Görüntülenenler

Son Görüntülenenler

Çok Konuşulan Konular

En İyi Köşe Yazarları

Son Güncelleme

Markalı Ürün

Veri API'si

Web Eklentileri

Ortaklık Programı

Tümünü Görüntüle

Veri yok

Gümüş (XAG/USD), Fed'in daha şahin fiyatlandırması ve daha düşük ekonomik projeksiyonların değerli endüstriyel metale etkili bir şekilde zirve getirmesiyle devasa yükseliş rallisini durdurdu.

Gümüş (XAG/USD), Fed'in daha şahin fiyatlandırması ve daha düşük ekonomik projeksiyonların değerli endüstriyel metale etkili bir şekilde zirve getirmesiyle devasa yükseliş rallisini durdurdu.

Gümüş, tüm zamanların en yüksek seviyesi olan 54,50 dolarda net bir çift tepe oluşturduktan sonra, psikolojik 50 dolar seviyesinin hemen altına kadar geriledi.

Yine de metalin aşağı yönlü düzeltmeye karşı direnci, altta yatan güvercin katalizörlerin tamamen ortadan kalkmadığını gösteriyor.

New York Fed Başkanı John Williams, yakın zamanda 25 baz puanlık bir faiz indirimine yönelik umutları yeniden canlandırdı ve Aralık ayındaki toplantının olasılığını yaklaşık %70'e çıkardı.

Bu fiyatlandırma, bu sabah açıklanan bir dizi zayıf veriyle daha da güçlendi: ÜFE %2,7 olarak gerçekleşti (beklentileri karşıladı), hem Perakende Satışlar hem de ADP Özel İstihdam raporu aşağı yönlü sürpriz yaptı.

Dolayısıyla, gümüş gibi emtialar için temel bir destek olan kademeli faiz indirimi ihtimali, satıcılar fiyatları düşürmeye çalışsa bile fiyatları desteklemeye devam ediyor.

Son dönemde 48,65 dolarda dip yapan ancak 52 dolar seviyesini de aşamayan paritede kademeli olarak bir aralık oluşuyor.

Metalin çok zaman aralıklı analizine bakalım.

Günlük Grafik

Dün 50 dolar seviyesinin üzerine güçlü bir toparlanma yaşandıktan sonra, alıcıların tereddütleri ve 52,00 dolar seviyesinin bir kez daha test edilememesi, yön belirleme girişimlerinin ne kadar zayıf olduğunu kanıtlıyor.

Bu, birçok yatırımcının bulunmadığı ve trend ortamının daha düşük olasılıklı olmasına yol açan Şükran Günü haftasının karakteristik bir özelliğidir (Fiyatları kim yükseltecek?).

Son birkaç haftanın hareketlerine bakıldığında, yukarı-aşağı hareketin tipik bir aralıkta seyrettiği görülüyor.

Uzun fitillere ve nötr bölgenin hemen etrafındaki düzleşen RSI'a bakıldığında da bu durum daha da doğrulanıyor.

Bu aralığın nasıl değerlendirileceğine dair daha fazla ayrıntıyı görmek için daha kısa bir zaman dilimine bakalım.

Gümüş (XAG) ticareti için izlenecek seviyeler:

Direnç Seviyeleri:

Destek Seviyeleri:

Mevcut 48,00-52,00 dolar aralığı, zamanı geldiğinde daha fazla temel soruna yol açtı:

Fed'in faiz oranlarını düşürmesi, tüm zamanların en yüksek rallisini tetiklemeye yeter mi?

Devam eden jeopolitik uzlaşmalar talebi düşürmeye ve fiyatları aşağı çekmeye yeterli mi?

Yatırımcılar ve katılımcılar kafalarını kaşırken, aralıkta işlem yapma fırsatı ortaya çıkıyor.

Avustralya İstatistik Bürosu Çarşamba günü yaptığı açıklamada, Avustralya'da enflasyonun Ekim ayında hızlanarak analistlerin tahminlerini aştığını ve son yedi ayın en hızlı artışını kaydettiğini söyledi.

Resmi açıklamaya göre, tüketici fiyat endeksi Ekim ayında yıllık bazda %3,8 artarak, Nisan ayından itibaren yeni bir manşet enflasyon ölçütünün benimsenmesinden bu yana en hızlı artışını kaydetti . Bu, Reuters anketinde ekonomistlerin %3,6'lık artış tahmininden daha yüksekti.

Yükselen enflasyona en büyük katkıyı %5,9 büyüyen konut sektörü sağladı. Aylık bazda ise TÜFE, Eylül ayına göre yatay seyrederken, analistlerin %0,2'lik artış tahminleri bu yöndeydi.

ABS , hükümetin üç aylık TÜFE'den, ana enflasyon ölçütü olarak aylık enflasyon göstergesini kullanmaya geçiş yapmasıyla birlikte, aylık TÜFE'nin tamamını ilk kez yayınladı .

Ayrı olarak, Avustralya iş koşullarına ilişkin bir gösterge , National Australia Bank'ın bu ayın başlarında yaptığı bir ankete göre, şirketlerin daha iyi satış ve kâr bildirmesiyle Ekim ayında toparlanarak Mart 2024'ten bu yana en yüksek seviyeye çıktı .

Avustralya Merkez Bankası, daha yüksek enflasyon, tüketici talebindeki beklenenden güçlü toparlanma ve konut piyasasındaki canlanma nedeniyle daha fazla faiz indirimine gitme konusunda temkinli davrandığını belirterek, faiz oranlarını bu ayın başında %3,6'da sabit tuttu.

Önemli noktalar:

Demokrat ABD Senatörü Edward Markey, Salı günü Başkan Donald Trump'ı patlayıcı nükleer silah denemelerine yeniden başlamamaya çağırdı ve bunun rakip nükleer güçler Rusya ve Çin'i de aynısını yapmaya teşvik edebileceğini söyledi.

Trump, geçen ayın sonlarında sosyal medyada yaptığı açıklamada, Pentagon'a 33 yıllık aranın ardından nükleer silah deneme sürecini derhal yeniden başlatması talimatını verdiğini duyurdu. Bu hamle kafa karışıklığına yol açtı çünkü patlayıcı nükleer silah denemelerini Enerji Bakanlığı'nın bir kolu olan Ulusal Nükleer Güvenlik İdaresi gerçekleştirecek.

Markey, Trump'a yazdığı mektupta, "ABD'nin tek bir küçük nükleer denemesi bile Rusya ve Çin'e, ABD'nin ulusal güvenliğine tehdit oluşturabilecek yeni nükleer silahların geliştirilmesi için çok daha faydalı olacak çok sayıda büyük nükleer deneme yapmaları için yeşil ışık yakacaktır" ifadelerini kullandı.

Senato ve Temsilciler Meclisi üyeleriyle birlikte Nükleer Silahlar ve Silahların Kontrolü Çalışma Grubu'nun eş başkanı olan Markey, Kongre'de nükleer silahların yayılmasının önlenmesi çalışmalarının uzun süredir lideridir. 2020'de, ilk başkanlık döneminde, Trump'ı patlayıcı nükleer silah testlerine yeniden başlamaya karşı zorlamıştı.

Beyaz Saray Salı günü yaptığı açıklamada, test sürecinin "derhal" başlayacağını ve Trump'ın yönetimine bunu "diğer ülkelerin test programları nedeniyle" talimat verdiğini yineledi.

Beyaz Saray'dan bir yetkili, Trump'ın nükleer silahsızlanmayı görmek istediğini ancak bu eylemin "güçlü, güvenilir ve etkili bir nükleer caydırıcılığı sürdürmek" için uygun olduğunu düşündüğünü söyledi.

CIA Direktörü John Ratcliffe, 3 Kasım'da sosyal medyada yaptığı açıklamada, Trump'ın diğer ülkelerin nükleer silah denemeleri yaptığı konusunda "haklı" olduğunu söyledi.

Trump'a yanıt olarak Rusya Devlet Başkanı Vladimir Putin, üst düzey yetkililerine olası bir nükleer silah denemesi için teklif taslağı hazırlamalarını emretti. Moskova, Sovyetler Birliği'nin 1991'deki çöküşünden bu yana böyle bir şey yapmamıştı.

Markey, mektubunda Trump'ın Rusya ve Çin'in, ABD politikasını ve Kapsamlı Nükleer Deneme Yasağı Anlaşması'nı ihlal ederek, hidronükleer denemeler olarak bilinen, tespit edilmesi zor küçük nükleer denemeler yaptığını öne sürdüğünü belirtti.

Markey, "2019'daki bu tür test raporları endişe yaratıyor, ancak henüz doğrulanmadı," dedi. "Doğru olsalar bile, ABD'nin nükleer testlerini yenilemesini haklı çıkarmazlar."

Markey, Trump'tan 15 Aralık'a kadar Rusya ve Çin'in gizli nükleer denemeler yaptığına dair kanıt istedi. Ayrıca Trump'ın açıklamalarının füze denemeleri ile nükleer patlayıcı denemeleri arasındaki farkın yanlış anlaşılmasını yansıtıp yansıtmadığını da sordu.

ABD Çalışma İstatistikleri Bürosu, Eylül 2025'te Üretici Fiyat Endeksi'nde %0,3'lük bir artış olduğunu ve bunun çeşitli ekonomik sektörlerde etkilerinin görüldüğünü bildirdi.

ABD Merkez Bankası Fed'in yaklaşan toplantısıyla birlikte, devam eden ekonomik tartışmalar çerçevesinde bu enflasyon rakamları para politikası kararlarını etkileyebilir.

Eylül ayı ÜFE artışı, artan enerji ve gıda maliyetlerinden kaynaklanan devam eden baskıyı yansıtarak ekonomik tahminlerle uyumlu. Bu veriler, Fed'in enflasyon eğilimlerine ilişkin değerlendirmesini şekillendirmede önemli bir rol oynuyor . Artışa rağmen, gıda ve enerji hariç çekirdek ÜFE yıllık bazda %2,9 gibi daha düşük bir artış göstererek ılımlı bir döneme işaret etti. Bu durum, Fed'in enflasyonu önleme ve büyümeyi destekleme arasındaki dengesini etkileyebilir.

Piyasa tepkileri sınırlıydı ve SP 500 endeksi piyasa öncesinde yatay seyretti. Kripto para piyasalarında önemli bir hareket gözlemlenmezken, Bitcoin ve Ethereum istikrarlı seyretti. Federal Rezerv yetkilileri henüz bir yorum yapmadı ve yaklaşan Aralık toplantısında, olası politika ayarlamaları için bu verilerle birlikte PCE endeksi de dikkate alınacak.

Nihai talep Üretici Fiyat Endeksi, mevsimsellikten arındırılmış olarak Eylül ayında %0,3 arttı. Son 12 ayda ise endeks %2,7 arttı.

Biliyor muydunuz? 2022'de benzer ÜFE artışları, 75 baz puanlık bir faiz artışına yol açtı ve bu da Bitcoin'in sonraki hafta yaklaşık %20 düşmesine neden oldu.

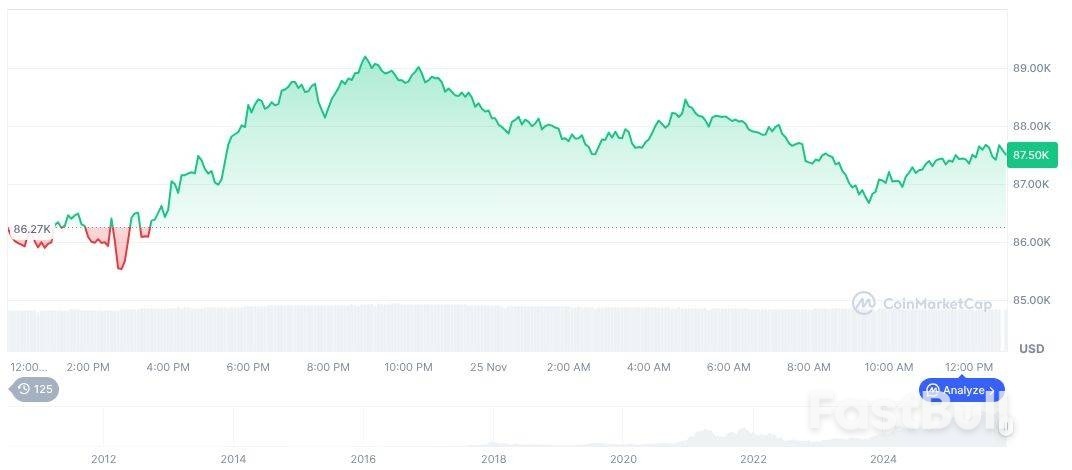

Bitcoin (BTC), şu anda 87.590,66 ABD doları fiyatla işlem görüyor ve piyasa değeri formatNumber(1747735553640, 2) seviyesinde. Piyasa hakimiyeti %57,90 ve işlem hacmi 24 saatte %12,42 azaldı. CoinMarketCap'in bildirdiğine göre, BTC'nin 30 günlük fiyatı %23,66 düşerken, dolaşımdaki arzı 19.953.446 seviyesinde bulunuyor.

Bitcoin (BTC), günlük grafik, 26 Kasım 2025 saat 00:52 UTC'de CoinMarketCap'te ekran görüntüsü. Kaynak: CoinMarketCap

Bitcoin (BTC), günlük grafik, 26 Kasım 2025 saat 00:52 UTC'de CoinMarketCap'te ekran görüntüsü. Kaynak: CoinMarketCapCoincu araştırma ekibi, geçmiş enflasyon verilerinin genellikle Fed faiz ayarlamalarının habercisi olduğunu vurguluyor. Kripto para piyasaları istikrarlı seyretse de, önemli ÜFE değişiklikleri, beklenmedik Fed kararlarıyla birlikte dalgalanmaya yol açabilir. Sektör, gelecekteki düzenleyici sonuçları yakından izlemeye devam ediyor .

Bilgisayar ve yazıcı üreticisi HP, 25 Kasım'da verimliliği artırmak için yapay zekaya yönelirken, küresel çapta iş gücünün yaklaşık yüzde 10'unu işten çıkaracak kapsamlı bir yeniden yapılandırma planını duyurdu.

Teknoloji devi, son kazanç raporuna göre, inovasyonu ve müşteri memnuniyetini artırmak için yapay zekayı benimsemeye odaklanmak amacıyla küresel çalışan sayısını 4.000 ila 6.000 arasında azaltmayı bekliyor.

HP'nin bu hamlesi, şirketlerin operasyonel maliyetleri düşürmek için teknolojiyi kullanırken yapay zeka geliştirmeye büyük yatırımlar yaptığı teknoloji sektöründeki artan bir eğilimi yansıtıyor.

Google, Microsoft ve Amazon gibi büyük teknoloji şirketleri, son iki yılda iş gücünde azaltmalara gittiklerini duyurdu. Birçoğu, istihdam da dahil olmak üzere kaynakların yapay zeka girişimlerine aktarılması gerektiğini belirtti.

Sektör analistleri, yapay zeka otomasyonunun özellikle müşteri desteği, içerik yönetimi, veri girişi ve belirli bilgisayar programlama görevlerindeki rolleri etkilediğini söylüyor.

HP, yapay zeka planının 2028 mali yılı sonuna kadar yıllık yaklaşık 1 milyar ABD doları tasarruf sağlamayı hedeflediğini söyledi.

Şirket, PC ve baskı pazarlarındaki değişen talep kalıpları doğrultusunda iş modelini dönüştürmek için çalışıyor.

HP CEO'su Enrique Lores, Wall Street Journal'a yaptığı açıklamada, şirketin bilgisayarlarının fiyatlarını artırmayı ve yapay zeka tabanlı bilişimin artan maliyetlerini dengelemek için yeni tedarikçilerle çalışmayı planladığını söyledi.

HP, son çeyrekte geçen yılın aynı dönemine göre 906 milyon ABD doları kar elde ederken, şirketin kârı 795 milyon ABD doları olarak gerçekleşti.

Gelir, %4,2 artarak 14,64 milyar ABD dolarına yükseldi ve analist tahminlerini aştı. AFP, yazıcı satışlarındaki düşüşün bilgisayar satışlarındaki artışla telafi edildiğini belirtti.

Bu yıl , uluslararası hisse senetleri için iyi bir yıl oldu . Son yıllardaki toparlanmanın bir sonucu olarak, Avrupa ve birçok gelişmekte olan piyasa, 2025 yılında ABD hisse senetlerinden daha iyi performans gösterdi. ABD dolarının değer kaybetmesi, küresel ölçekte işlem gören ABD'li yatırımcıların kazançlarını artırdı.

ABD'li yatırımcıların portföylerinde gerçekte ne kadar küresel riske sahip oldukları açık bir sorudur. ABD hisse senetlerinin uzun süreli güçlü dönemi , uluslararası hisse senedi fonlarının pazar payında düşüşe yol açmıştır . Yapay zeka patlaması, faydaları orantısız bir şekilde ABD şirketlerine yansıyan en yeni teknoloji trendidir. Sonuç olarak, ABD'nin küresel hisse senedi piyasa değerindeki payı 2010'dan bu yana inanılmaz bir şekilde 20 puan arttı. Küresel ekonominin yaklaşık dörtte birini temsil etmelerine rağmen, Morningstar Küresel Piyasalar Endeksi'nin ABD ağırlığına göre ölçüldüğünde, ABD hisseleri küresel hisse senedi piyasa değerinin %62'sini aşmaktadır . Bu, çarpıcı bir dengesizliktir.

Yapay zekanın yatırım tartışmalarına hakim olması ve 2025'te ABD hisse senetlerinin güçlü kazançlar elde etmesine katkıda bulunmasıyla birlikte, yakın zamanda Morningstar'ın The Long View podcast'i için BlackRock'tan Mike Pyle ile yaptığım sohbetin bir bölümünü paylaşmak istiyorum . Pyle, dünya genelindeki hisse senetlerinde hem uzun hem de kısa pozisyon almanın çeşitlendirme potansiyelinden bahsediyordu. Bir portföyde küresel maruziyet hakkındaki görüşlerini almak için kendisini takip ettim.

Dan Lefkovitz: Bu stratejinin küresel boyutuna odaklanmak istedim. Küresel hisse senedi yatırımları bu yıl elbette karşılığını verdi, ancak 10-15 yıl öncesine baktığımızda, ABD piyasası gerçekten de en iyi yerdi. Uluslararası hisse senetlerine yapılan yatırımlar konusunda ne düşündüğünüzü merak ediyorum?

Mike Pyle: Piyasa tarafsızlığının gerçekten çok önemli olduğu noktalardan biri olduğunu söyleyebilirim. Yani evet, kesinlikle haklısınız, son birkaç yıldır değil, son 15 yıldır ABD'nin dünyanın geri kalanına göre daha fazla ağırlıklandırılması söz konusu. Ancak bu, piyasa tarafsız bir şekilde uzun ve kısa pozisyon aldığınızda dünyanın diğer piyasalarında alfa olmadığını söylemekten farklı. Yani yatırımcılar dünyanın geri kalanının betasına maruz kalmıyor. Ancak erişebildikleri şey, daha iyi performans gösterecek ve daha düşük performans gösterecek şirketler hakkında doğru tahminler yapan ve bu ikisi arasındaki farktan getiri elde eden alfa içgörüleri. Ve daha da önemlisi, daha önce de değindiğim gibi, daha geniş bir yatırım fırsatı yelpazesine sahip olmak, küresel pazarlara ulaşabilmek (sadece ABD pazarlarına değil), sistematik ekibin zaman içinde geliştirdiği stratejilerin kapsamını genişletiyor ve yine piyasa-nötr bir şekilde, müşterilere getiri sağlamak için mevcut alfa fırsatlarının sayısını artırıyor. Yani, %100 haklısın, ABD daha iyi performans gösterdi. Bunun geleceği hakkında konuşabiliriz. Ancak bu strateji, piyasaya karşı tarafsız kalarak fayda sağlıyor ve yalnızca ABD'de değil, küresel olarak yatırım yapmanın getirdiği artan sayıda fırsattan yararlanıyor.

Lefkovitz: Peki, bakış açınızı paylaşma teklifinizi kabul edeceğim. Birçok kişi, uluslararası yatırımlara ayırdıkları bütçeyi artırmanın zamanı gelip gelmediğini merak ediyor.

Pyle: Nisan ayındaki dip seviyelerinden bu yana ABD hisse senedi piyasasının güçlü performansının temel itici gücü, tıpkı son birkaç yıldır olduğu gibi, yapay zeka dönüşümü temasına, yapay zeka dönüşümü etrafındaki mega trende erişim sağlayan pozisyonlardır. Ve daha da önemlisi, bu, daha belirsiz, daha istikrarsız bir makro ortama işaret ediyor. Bazı açılardan, çeşitlendirmenin her zamankinden daha az önemli olmadığını düşünüyoruz. Ancak sadece coğrafyalar arasında değil, aynı zamanda yapay zeka dönüşümü gibi mega trendler arasında da çeşitlendirme sağlamak, yatırımcıların istediği sonuçları üretecek portföyler oluşturmak için hayati önem taşıyor.

Bu ne anlama geliyor? Özetle, ABD hisse senedi piyasasına maruz kalmaya devam etmek, çünkü ABD hisse senedi piyasası, küresel olarak başka hiçbir hisse senedi piyasasının yapamayacağı bu temel yapay zeka dönüşümü temasına maruz kalma olanağı sağlıyor ve bu da portföylerin temel bir parçası olması gerektiği anlamına geliyor. Ancak yine de, ister coğrafi ister tematik çeşitlendirmeye bakıyor olun, ABD'nin ne kadarını, ne kadar yapay zekayı istediğinizi dikkatlice düşünmek de gerçekten önemli bir soru. Ve bunun etrafında denge kurmak, getiri sağlayabilen ve aynı zamanda dirençli bir portföy oluşturmanın doğru yolu olacaktır.

Lefkovitz: Peki ya döviz çeşitlendirmesi? Konuşmamızın başlarında doların zayıflamasından bahsetmiştiniz. Yatırımcıların döviz pozisyonlarını çeşitlendirmesinin önemli olduğunu düşünüyor musunuz?

Pyle: Bunun küresel yatırımcılar için özellikle önemli bir nokta olduğunu düşünüyorum ve ister Avrupa, ister Kanada, ister Asya olsun, yurt dışında olduğumda düzenli olarak konuştuğum bir konu. Küresel olarak birçok yatırımcı, ABD'nin performansı yüksek olduğu için son birkaç yılda hedge oranlarının önemli ölçüde düşmesine izin verdi. Bu nedenle, giderek artan bir şekilde, ABD hisse senedi riskine, genel olarak ABD varlıklarına, hedge edilmeden maruz kalmaya başladılar. Ve bu yıl, bu zor bir noktadaydı. SP %13'ten biraz fazla artarken, dolar %10'dan biraz fazla düştü. Dolayısıyla, örneğin Avrupa merkezli bir yatırımcı için bu yılki ABD risklerine ilişkin deneyim pek de olumlu olmadı. Bu yüzden yatırımcıların "Doların sonu mu geldi?" demelerine neden olduğunu düşünüyorum. "Dolardan vazgeçecek miyim?" demelerine neden olmuyor. Ama belki de ABD'ye olan uzun vadeli korunmasız maruz kalmalarımdan, tarihsel olarak daha normal görünen bir şeye, yani ABD'ye maruz kalma ile para biriminin bir kısmını koruma arasındaki dengeye doğru uzaklaşmak istiyor muyum?

Çarşamba günü yayınlanan yeni bir aylık rapora göre, Avustralya tüketici fiyatları Ekim ayında beklenenden daha hızlı bir şekilde arttı. Bu durum, enflasyondaki artışın, mevcut politika gevşetme döngüsünün artık sona ermiş olabileceği yönündeki bahisleri güçlendirdiğini gösteriyor.

Avustralya doları %0,2 artışla 0,6480 dolara yükselirken, üç yıllık devlet tahvili vadeli işlemleri 7 tik düşüşle 96,17 dolara geriledi. Yatırımcılar, Avustralya Merkez Bankası'nın gelecek yıl Mayıs ayında son bir faiz indirimi yapabileceği yönündeki bahislerini %40'tan %27'ye düşürdü.

Avustralya İstatistik Bürosu'nun verilerine göre, aylık tüketici fiyat endeksi (TÜFE) ekim ayında bir önceki yılın aynı ayına göre %3,8 arttı. Bu, eylül ayındaki %3,6'lık artışın ve %3,6'lık medyan tahminlerinin üzerinde bir artışın göstergesi.

Çekirdek enflasyonun düzeltilmiş ortalama ölçüsü Ekim ayında yıllık %3,3'e yükselirken, Eylül ayında %3,2 idi ve bu da RBA'nın istediği yönde gitmedi.

Bu, ABS tarafından yayınlanan ilk eksiksiz aylık TÜFE raporu olup, eski ve kısmi aylık serilerin yerini almaktadır. Ancak, RBA, yeni verilerin değişken olabileceği göz önüne alındığında, enflasyon eğilimlerinin daha iyi ölçülmesi için çeyreklik verileri tercih ettiğini belirtmiştir.

Son çeyrekte manşet enflasyon %3,2'ye yükselerek %2-3'lük hedef bandının üzerine çıktı ve bu durum, bu yılki üç faiz indiriminin ardından para politikasının kısıtlayıcı olmayabileceğine dair endişeleri körükledi. Konut kredileri fırladı ve tüketici havası dört yıl aradan sonra ilk kez iyimserliğe döndü.

Raporda yer alan detaylara göre, hizmet sektöründe geçen ay yıllık bazda yüzde 3,9'luk bir oranda gerçekleşen fiyat baskılarının, eylül ayında yüzde 3,5'ten yükseldiği belirtiliyor.

Konut enflasyonu ekim ayına kadar olan 12 ayda %5,7'den %5,9'a yükseldi.

Markalı Ürün

Veri API'si

Web Eklentileri

Poster Oluşturucu

Ortaklık Programı

Hisse senetleri, döviz, emtialar, vadeli işlemler, tahviller, ETF'ler veya kripto gibi finansal varlıkların alım satımında kayıp riski ciddi miktarda olabilir. Brokerınıza yatırdığınız parayı tamamen kaybedebilirsiniz. Bu nedenle, koşullarınız ve finansal kaynaklarınız ışığında bu tür bir ticaretin sizin için uygun olup olmadığını dikkatle değerlendirmelisiniz.

Kendi kendinize durum tespiti yapmadan veya mali danışmanlarınıza danışmadan hiçbir yatırım yapmamalısınız. Mali durumunuzu ve yatırım ihtiyaçlarınızı bilmediğimiz için web içeriğimiz size uygun olmayabilir. Mali bilgilerimizin gecikmesi veya yanlışlık içermesi mümkündür; bu nedenle tüm işlemlerinizin ve yatırım kararlarınızın sorumluluğu tamamen size ait olacaktır. Kaybedilen sermayenizden şirket sorumlu olmayacaktır.

Web sitesinden izin almadan web sitesindeki grafikleri, metinleri veya ticari markaları kopyalamanıza izin verilmez. Bu web sitesinde yer alan içerik veya verilere ilişkin fikri mülkiyet hakları, sağlayıcılarına ve borsa tüccarlarına aittir.

Oturum Açılmadı

Daha fazla özelliğe erişmek için oturum açın

FastBull Üyesi

Henüz değil

Satın al

Giriş Yap

Kaydol