Petikan

Berita

Analisis

Pengguna

24/7

Kalendar Ekonomi

Pendidikan

Data

- Nama

- Terkini

- Sblm

Akaun Signal untuk Ahli

Semua Akaun Signal

Semua Peraduan

Perancis Baki Dagangan (Selepas Pelarasan Bermusim) (Okt)

Perancis Baki Dagangan (Selepas Pelarasan Bermusim) (Okt)S:--

R: --

Zon Euro Kadar Pekerjaan Tahunan (Selepas Pelarasan Bermusim) (Suku 3)

Zon Euro Kadar Pekerjaan Tahunan (Selepas Pelarasan Bermusim) (Suku 3)S:--

R: --

Kanada Bilangan Pekerja Sambilan (Selepas Pelarasan Bermusim) (Nov)

Kanada Bilangan Pekerja Sambilan (Selepas Pelarasan Bermusim) (Nov)S:--

R: --

S: --

Kanada Kadar Pengangguran (Selepas Pelarasan Bermusim) (Nov)

Kanada Kadar Pengangguran (Selepas Pelarasan Bermusim) (Nov)S:--

R: --

S: --

Kanada Pekerjaan Sepenuh Masa (Selepas Pelarasan Bermusim) (Nov)

Kanada Pekerjaan Sepenuh Masa (Selepas Pelarasan Bermusim) (Nov)S:--

R: --

S: --

Kanada Kadar Penyertaan Pekerjaan (Selepas Pelarasan Bermusim) (Nov)

Kanada Kadar Penyertaan Pekerjaan (Selepas Pelarasan Bermusim) (Nov)S:--

R: --

S: --

Kanada Bilangan Orang Yang Bekerja (Dilaraskan Mengikut Musim) (Nov)

Kanada Bilangan Orang Yang Bekerja (Dilaraskan Mengikut Musim) (Nov)S:--

R: --

S: --

Amerika Syarikat Kadar Bulanan Indeks Harga PCE (Sep)

Amerika Syarikat Kadar Bulanan Indeks Harga PCE (Sep)S:--

R: --

S: --

Amerika Syarikat Pendapatan Peribadi Bulanan (Sep)

Amerika Syarikat Pendapatan Peribadi Bulanan (Sep)S:--

R: --

S: --

Amerika Syarikat Kadar Bulanan Indeks Harga PCE Teras (Sep)

Amerika Syarikat Kadar Bulanan Indeks Harga PCE Teras (Sep)S:--

R: --

S: --

Amerika Syarikat Kadar Tahunan Indeks Harga PCE (Selepas Pelarasan Bermusim) (Sep)

Amerika Syarikat Kadar Tahunan Indeks Harga PCE (Selepas Pelarasan Bermusim) (Sep)S:--

R: --

S: --

Amerika Syarikat Kadar Tahunan Indeks Harga PCE Teras (Sep)

Amerika Syarikat Kadar Tahunan Indeks Harga PCE Teras (Sep)S:--

R: --

S: --

Amerika Syarikat Kadar Bulanan Perbelanjaan Peribadi (Selepas Pelarasan Bermusim) (Sep)

Amerika Syarikat Kadar Bulanan Perbelanjaan Peribadi (Selepas Pelarasan Bermusim) (Sep)S:--

R: --

Amerika Syarikat Jangkaan Kadar Inflasi Lima Hingga Sepuluh Tahun (Dis)

Amerika Syarikat Jangkaan Kadar Inflasi Lima Hingga Sepuluh Tahun (Dis)S:--

R: --

S: --

Amerika Syarikat Kadar Bulanan Perbelanjaan Penggunaan Peribadi Sebenar (Sep)

Amerika Syarikat Kadar Bulanan Perbelanjaan Penggunaan Peribadi Sebenar (Sep)S:--

R: --

Amerika Syarikat Jumlah Bilangan Pelantar Penerokaan Mingguan

Amerika Syarikat Jumlah Bilangan Pelantar Penerokaan MingguanS:--

R: --

S: --

Amerika Syarikat Jumlah Pelantar Minyak Untuk Minggu Ini

Amerika Syarikat Jumlah Pelantar Minyak Untuk Minggu IniS:--

R: --

S: --

Amerika Syarikat Kredit Pengguna (Selepas Pelarasan Bermusim) (Okt)

Amerika Syarikat Kredit Pengguna (Selepas Pelarasan Bermusim) (Okt)S:--

R: --

China, Tanah Besar Rizab Pertukaran Asing (Nov)

China, Tanah Besar Rizab Pertukaran Asing (Nov)S:--

R: --

S: --

Jepun Baki Dagangan (Okt)

Jepun Baki Dagangan (Okt)S:--

R: --

S: --

Jepun KDNK Nominal Pelarasan Suku Tahunan (Suku 3)

Jepun KDNK Nominal Pelarasan Suku Tahunan (Suku 3)S:--

R: --

S: --

China, Tanah Besar Import Tahunan (Yuan China) (Nov)

China, Tanah Besar Import Tahunan (Yuan China) (Nov)S:--

R: --

S: --

China, Tanah Besar Eksport (Nov)

China, Tanah Besar Eksport (Nov)S:--

R: --

S: --

China, Tanah Besar Import (Yuan China) (Nov)

China, Tanah Besar Import (Yuan China) (Nov)S:--

R: --

S: --

China, Tanah Besar Baki Dagangan (Yuan China) (Nov)

China, Tanah Besar Baki Dagangan (Yuan China) (Nov)S:--

R: --

S: --

China, Tanah Besar Nilai Eksport Tahunan (USD) (Nov)

China, Tanah Besar Nilai Eksport Tahunan (USD) (Nov)S:--

R: --

S: --

China, Tanah Besar Kadar Import Tahunan (Dolar AS) (Nov)

China, Tanah Besar Kadar Import Tahunan (Dolar AS) (Nov)S:--

R: --

S: --

Jerman Kadar Bulanan Keluaran Industri (Selepas Pelarasan Bermusim) (Okt)

Jerman Kadar Bulanan Keluaran Industri (Selepas Pelarasan Bermusim) (Okt)S:--

R: --

Zon Euro Indeks Keyakinan Pelabur Sentix (Dis)

Zon Euro Indeks Keyakinan Pelabur Sentix (Dis)S:--

R: --

S: --

Kanada Indeks Keyakinan Ekonomi Negara

Kanada Indeks Keyakinan Ekonomi NegaraS:--

R: --

S: --

U.K. Indeks BRC Untuk Perbandingan Jualan Runcit YoY (Nov)

U.K. Indeks BRC Untuk Perbandingan Jualan Runcit YoY (Nov)--

R: --

S: --

U.K. Jualan Runcit Keseluruhan BRC YoY (Nov)

U.K. Jualan Runcit Keseluruhan BRC YoY (Nov)--

R: --

S: --

Australia Kadar Pinjaman Semalaman

Australia Kadar Pinjaman Semalaman--

R: --

S: --

Penyata Kadar RBA

Penyata Kadar RBA Sidang Media RBA

Sidang Media RBA Jerman Eksport MoM (SA) (Okt)

Jerman Eksport MoM (SA) (Okt)--

R: --

S: --

Amerika Syarikat Indeks Keyakinan Perniagaan Kecil NFIB (Dilaraskan Musim) (Nov)

Amerika Syarikat Indeks Keyakinan Perniagaan Kecil NFIB (Dilaraskan Musim) (Nov)--

R: --

S: --

Mexico Kadar Inflasi Tahunan (CPI) 12 Bulan (Nov)

Mexico Kadar Inflasi Tahunan (CPI) 12 Bulan (Nov)--

R: --

S: --

Mexico Kadar Tahunan CPI Teras (Nov)

Mexico Kadar Tahunan CPI Teras (Nov)--

R: --

S: --

Mexico Kadar Tahunan PPI (Nov)

Mexico Kadar Tahunan PPI (Nov)--

R: --

S: --

Amerika Syarikat Jualan Runcit Perniagaan Mingguan Redbook

Amerika Syarikat Jualan Runcit Perniagaan Mingguan Redbook--

R: --

S: --

Amerika Syarikat Pembukaan Kerja JOLTS (Dilaraskan Mengikut Musim) (Okt)

Amerika Syarikat Pembukaan Kerja JOLTS (Dilaraskan Mengikut Musim) (Okt)--

R: --

S: --

China, Tanah Besar Kadar Tahunan Bekalan Wang M1 (Nov)

China, Tanah Besar Kadar Tahunan Bekalan Wang M1 (Nov)--

R: --

S: --

China, Tanah Besar Kadar Tahunan Bekalan Wang M0 (Nov)

China, Tanah Besar Kadar Tahunan Bekalan Wang M0 (Nov)--

R: --

S: --

China, Tanah Besar Kadar Tahunan Bekalan Wang M2 (Nov)

China, Tanah Besar Kadar Tahunan Bekalan Wang M2 (Nov)--

R: --

S: --

Amerika Syarikat Tinjauan Jangka Pendek EIA Untuk Ramalan Pengeluaran Minyak Mentah Tahun Semasa (Dis)

Amerika Syarikat Tinjauan Jangka Pendek EIA Untuk Ramalan Pengeluaran Minyak Mentah Tahun Semasa (Dis)--

R: --

S: --

Amerika Syarikat Ramalan Pengeluaran Gas Asli EIA Untuk Tahun Hadapan (Dis)

Amerika Syarikat Ramalan Pengeluaran Gas Asli EIA Untuk Tahun Hadapan (Dis)--

R: --

S: --

Amerika Syarikat Ramalan Pengeluaran Minyak Mentah Jangka Pendek EIA Untuk Tahun Hadapan (Dis)

Amerika Syarikat Ramalan Pengeluaran Minyak Mentah Jangka Pendek EIA Untuk Tahun Hadapan (Dis)--

R: --

S: --

Tinjauan Tenaga Jangka Pendek Bulanan EIA

Tinjauan Tenaga Jangka Pendek Bulanan EIA Amerika Syarikat Stok Petrol API Mingguan

Amerika Syarikat Stok Petrol API Mingguan--

R: --

S: --

Amerika Syarikat Inventori Minyak Mentah API Cushing Mingguan

Amerika Syarikat Inventori Minyak Mentah API Cushing Mingguan--

R: --

S: --

Amerika Syarikat Inventori Minyak Mentah API Mingguan

Amerika Syarikat Inventori Minyak Mentah API Mingguan--

R: --

S: --

Amerika Syarikat Inventori Minyak Ditapis API Mingguan

Amerika Syarikat Inventori Minyak Ditapis API Mingguan--

R: --

S: --

Korea Selatan Kadar Pengangguran (Selepas Pelarasan Bermusim) (Nov)

Korea Selatan Kadar Pengangguran (Selepas Pelarasan Bermusim) (Nov)--

R: --

S: --

Jepun Indeks Pertimbangan Iklim Perniagaan Bukan Perkilangan Reuters (Dis)

Jepun Indeks Pertimbangan Iklim Perniagaan Bukan Perkilangan Reuters (Dis)--

R: --

S: --

Jepun Indeks Syarikat Perindustrian Tankan Reuters (Dis)

Jepun Indeks Syarikat Perindustrian Tankan Reuters (Dis)--

R: --

S: --

Jepun Kadar Bulanan Indeks Harga Komoditi Korporat Domestik (Nov)

Jepun Kadar Bulanan Indeks Harga Komoditi Korporat Domestik (Nov)--

R: --

S: --

Jepun Kadar Tahunan Indeks Harga Komoditi Korporat Domestik (Nov)

Jepun Kadar Tahunan Indeks Harga Komoditi Korporat Domestik (Nov)--

R: --

S: --

China, Tanah Besar Kadar Tahunan PPI (Nov)

China, Tanah Besar Kadar Tahunan PPI (Nov)--

R: --

S: --

China, Tanah Besar Kadar Bulanan CPI (Nov)

China, Tanah Besar Kadar Bulanan CPI (Nov)--

R: --

S: --

Itali Kadar Tahunan Keluaran Industri (Selepas Pelarasan Bermusim) (Okt)

Itali Kadar Tahunan Keluaran Industri (Selepas Pelarasan Bermusim) (Okt)--

R: --

S: --

Tiada data yang sepadan

Aliran Pasaran

Indikator Teratas

Pandangan Terkini

Pandangan Terkini

Topik Trending

Kolumnis Top

Maklumat terkini

White Label

Data API

Web Plug-in

Program Afiliate

Lihat Semua

Tiada data

Như các dự báo trước đây, thủy điện tiếp tục tỏa sáng trong quý 3/2025 nhờ điều kiện thủy văn thuận lợi. Trong khi đó, nhiệt điện tỏ ra phân hóa với nhiều cái tên giảm mạnh vì nhiều nguyên nhân.

Thống kê từ VietstockFinance, trong số 58 doanh nghiệp ngành điện công bố BCTC quý 3, có 33 công ty báo lãi tăng 4 trường hợp chuyển lỗ thành lãi; 21 đơn vị đi lùi, và 5 doanh nghiệp ngậm ngùi báo lỗ.

Thủy điện tiếp tục tỏa sáng

Điều kiện thủy văn thuận lợi tiếp tục là nền tảng cho các doanh nghiệp thủy điện tỏa sáng. Thậm chí, nền thấp cùng kỳ cho phép một số doanh nghiệp có mức tăng lãi tính bằng lần.

Kết quả kinh doanh nhóm thủy điện trong quý 3/2025

Như ông lớn Thủy điện Vĩnh Sơn - Sông Hinh đạt 211 tỷ đồng lợi nhuận ròng trong quý 3, gấp 2.7 lần so với cùng kỳ. VSH cho biết, tình hình thủy văn thuận lợi làm tăng lưu lượng nước về hồ và đẩy sản lượng điện thương phẩm tăng tới gần 43%, giúp doanh thu sản xuất điện tăng mạnh.

Tình hình kinh doanh của VSH

Với nguyên nhân tương tự, Thủy điện Sông Vàng S có mức tăng lãi cao nhất nhóm thủy điện với lãi ròng 8.1 tỷ đồng, gấp 4.7 lần cùng kỳ. Hay SEB có lãi gấp 2.6 lần cùng kỳ, đạt 17 tỷ đồng nhờ 2 nhà máy thủy điện đạt sản lượng cao.

Nhiều doanh nghiệp khác cũng có mức tăng lãi mạnh. SBH (Thủy điện Sông Ba Hạ) lãi 189 tỷ đồng, tăng trưởng 51%. CHP (Thủy điện Miền Trung) lãi 78 tỷ đồng, tăng 41%. HNA (Thủy điện Hủa Na) tăng trưởng 33%, đạt lợi nhuận 245 tỷ đồng.

Lợi nhuận mảng điện của REE cũng tăng trưởng 51%, lên 496 tỷ đồng, chủ yếu nhờ các đơn vị thành viên như VSH, SBH lãi lớn. PIC và PTE thậm chí chuyển lỗ thành lãi cùng vì thủy văn thuận lợi.

REE có quý tăng lãi tốt nhờ thuận lợi từ các thành viên thủy điện

Một số doanh nghiệp thủy điện giảm lãi dù mức giảm thực tế không quá mạnh. DNH (Thủy điện Đa Nhim - Hàm Thuận - Đa Mi) - giảm sâu nhất trong nhóm thủy điện vì thủy văn không thuận lợi - cũng chỉ đi lùi 26% và vẫn đạt lợi nhuận trên 200 tỷ đồng. AVC (Thủy điện A Vương) và TBC (Thủy điện Thác Bà) giảm 22-23% lợi nhuận so với cùng kỳ, nguyên nhân do giá bán điện bình quân thấp hơn.

Nhiệt điện ảm đạm vì giá điện

Trong khi nhóm thủy điện tỏa sáng, nhiệt điện thu mình lại với nhiều cái tên giảm lãi và báo lỗ, chỉ 2 cái tên tăng trưởng lợi nhuận.

Kết quả kinh doanh nhóm nhiệt điện trong quý 3/2025

Lãi đậm nhất nhóm nhiệt điện trong quý 3 là POW (PV Power), với doanh thu tăng 30%, lên gần 7.9 ngàn tỷ đồng, và lợi nhuận ròng đạt 809 tỷ đồng, gấp 2 lần cùng kỳ. Kết quả này một phần đến từ việc POW trực tiếp sở hữu một số nhà máy thủy điện (như HNA). Ngoài ra, một thành viên khác là NT2 (Nhơn Trạch 2) đạt lợi nhuận 214 tỷ đồng, gấp gần 5 lần cùng kỳ nhờ doanh thu bật mạnh hơn giá vốn. Dù vậy, NT2 tăng lãi mạnh một phần cũng nhờ nền cùng kỳ khá thấp.

POW tăng trưởng mạnh nhờ các thành viên thủy điện và NT2

BTP (Nhiệt điện Bà Rịa) thậm chí chuyển từ lỗ cùng kỳ thành lãi 8.5 tỷ đồng. Doanh nghiệp giải thích, dù cả hai kỳ các tổ máy đều dừng dự phòng hoặc chạy phủ đỉnh, doanh thu theo đơn giá điện cố định trong quý 3/2025 lại cao hơn khoảng 19%.

Trong khi đó, các doanh nghiệp nhiệt điện khác tỏ ra ảm đạm hơn. EVNGENCO3 lãi ròng 165 tỷ đồng, lùi sâu 66% so với cùng kỳ, chủ yếu vì lỗ tỷ giá (quý 3/2025 lỗ 102 tỷ đồng, cùng kỳ giảm lỗ 689 tỷ đồng). QTP (Nhiệt điện Quảng Ninh) giảm lãi 57%, nguyên nhân do giá bán điện trên thị trường cạnh tranh đi xuống.

Một số doanh nghiệp báo lỗ. HND (Nhiệt điện Hải Phòng) lỗ nặng nhất với 15 tỷ đồng (cùng kỳ lỗ 9.1 tỷ) do giảm ở nhiều chỉ tiêu: sản lượng điện, giá Pc (giá hợp đồng mua bán điện theo dạng sai khác) chịu ảnh hưởng từ giá than giảm, và giá bán điện trên thị trường thấp hơn cùng kỳ.

HND báo lỗ vì giá điện

PPC (Nhiệt điện Phả Lại) lỗ 14 tỷ đồng, tăng so với khoản lỗ 5.3 tỷ cùng kỳ. Có 3 nguyên nhân chính: việc kinh doanh dưới giá vốn khiến PPC ghi nhận lỗ gộp; chưa nhận được cổ tức từ đơn vị góp vốn làm doanh thu tài chính giảm mạnh; không còn khoản tiền bồi thường như cùng kỳ dẫn đến lợi nhuận khác lùi sâu.

DTK (Điện lực - TKV) lỗ 3.2 tỷ đồng (cùng kỳ lãi 7.1 tỷ đồng) vì chưa nhận được cổ tức từ thành viên và lỗ chênh lệch tỷ giá. Riêng NBP (Nhiệt điện Ninh Bình) lỗ 1.3 tỷ đồng do thực hiện sửa chữa định kỳ, nhưng giảm lỗ so với cùng kỳ nhờ tiết kiệm chi phí.

Nụ cười của nhóm điện tái tạo

Các doanh nghiệp điện tái tạo có kỳ kinh doanh khởi sắc trong quý 3/2025. Mảng điện của HDG mang lại doanh thu 573 tỷ đồng, tăng 29%; và lãi ròng 424 tỷ đồng, tăng 37%. Tương tự, PC1 tăng lãi 13%, đạt 264 tỷ đồng. Tuy nhiên, cần lưu ý 2 đơn vị này vận hành cả thủy điện - nhóm hưởng lợi từ thủy văn trong kỳ.

GEG, với động lực từ giá điện chính thức cho 2 dự án quan trọng là Tân Phú Đông 1 (TPĐ1) và trụ A7 Nhà máy Điện gió VPL, tiếp tục có kết quả khởi sắc với doanh thu tăng 24%, đạt 671 tỷ đồng, và lãi ròng 75 tỷ đồng (cùng kỳ lỗ 27 tỷ đồng).

GEG tiếp tục tăng lãi sau khi chốt được giá điện cho 2 dự án lớn

PTC (Đầu tư Icapital) lãi gấp 6 lần cùng kỳ, đạt 33 tỷ đồng, nhưng chủ yếu nhờ doanh thu tài chính tăng mạnh. Doanh nghiệp giải trình đã hiện thực hóa lợi nhuận các khoản đầu tư có hiệu quả cao, đồng thời hoàn nhập dự phòng giảm giá chứng khoán kinh doanh (khoảng 22 tỷ đồng).

Trong khi đó, BGE có bước lùi sâu khi giảm tới 76% lợi nhuận, còn 37 tỷ đồng. Nguyên nhân do tăng trích lập dự phòng đầu tư, đồng thời chưa nhận được lợi nhuận chia từ các dự án hợp tác kinh doanh. Chi phí tài chính cũng bị đội lên cao vì chênh lệch tỷ giá.

Điểm sáng ngắn hạn và các kỳ vọng pháp lý cải thiện

CTCK Dầu khí (PSI) cho rằng, kế hoạch thị trường điện chỉ ra tổng sản lượng điện toàn hệ thống ước tính tăng trưởng khoảng 11.3%. Tuy nhiên, do sản lượng điện thương phẩm 8 tháng đầu năm chỉ tăng 3.9%, nên khả năng cao tăng trưởng tiêu thụ điện cả năm 2025 ở mức 1 con số. Sang năm 2026, PSI dự báo tăng trưởng tiêu thụ điện sẽ đạt khoảng 7.5-8% dựa trên dự báo tăng trưởng GDP đạt khoảng 6.1% (theo World Bank).

Trong ngắn hạn , điểm sáng tập trung ở thủy điện. PSI kỳ vọng thủy điện gia tăng sản lượng nhờ lượng mưa lớn, trong khi MBS (Chứng khoán MB) trước đó cũng cho rằng huy động thủy điện sẽ tăng do lượng mưa cao hơn trung bình. Đối với nhiệt điện, MBS nhận định biên lợi nhuận nhóm điện than và điện khí được cải thiện nhờ giảm giá than nhập khẩu và sản lương Qc cao.

Trong dài hạn, kỳ vọng tập trung ở các chính sách mới, đặc biệt là Quy hoạch điện 8 (QHĐ8) điều chỉnh và Luật Điện lực 2024 sửa đổi. Giai đoạn tới tập trung vào thực thi và hoàn thiện chính sách, các mục tiêu hướng vào nhóm điện khí và năng lượng tái tạo.

QHĐ8 điều chỉnh đặt mục tiêu nâng tỷ trọng công suất năng lượng tái tạo lên 44%, dựa trên các vướng mắc pháp lý dần được tháo gỡ, cũng như chuyển đổi cơ chế giá FIT sang đấu thầu cạnh tranh. Đối với điện khí, LNG được cho là xu thế tất yếu để bù đắp nguồn khí nội địa sụt giảm, với mục tiêu đóng góp 12% tổng cơ cấu nguồn vào năm 2030.

Châu An

FILI - 09:00:00 25/11/2025

Trong tuần 17–21/11/2025, giao dịch của các quỹ đầu tư nghiêng hẳn về phía bán trong bối cảnh VN-Index dao động quanh 1,620–1,650 điểm, trùng với tuần đáo hạn hợp đồng tương lai VN30. Khối lượng giao dịch từ khối này khá thấp, mỗi lệnh chỉ vài chục đến vài trăm nghìn cổ phiếu.

AFC Vietnam Fund là điểm nhấn đáng chú ý khi liên tiếp bán ra cổ phiếu LBM (CTCP Khoáng sản và Vật liệu Xây dựng Lâm Đồng) để cơ cấu danh mục. Quỹ đã bán 233,900 cp trong ngày 17/11; 650,000 cp ngày 18/11 và 255,000 cp trong phiên 19/11. Sau ba phiên, AFC giảm tỷ lệ sở hữu tại LBM từ 11.4% xuống còn 8.55% (tương đương gần 3.4 triệu cp). Ước tính theo giá đóng cửa các phiên này, quỹ thu về khoảng 43 tỷ đồng.

Động thái thoái bớt vốn diễn ra sau khi LBM thông báo chốt quyền nhận tạm ứng cổ tức tiền mặt đợt 1/2025 với tỷ lệ 25% (2,500 đồng/cp). Ngày giao dịch không hưởng quyền dự kiến 03/12 và ngày thanh toán 19/12; tổng số tiền chi trả khoảng 100 tỷ đồng.

Đáng chú ý, tỷ lệ cổ tức đã được LBM nâng gấp đôi so với kế hoạch ban đầu (12.5%), đồng thời Doanh nghiệp điều chỉnh tăng mạnh kế hoạch kinh doanh năm 2025: doanh thu hợp nhất dự kiến tăng 19% so với kế hoạch cũ lên 1,135 tỷ đồng và lãi trước thuế tăng 91% lên 172 tỷ đồng.

Kết quả kinh doanh 9 tháng qua các năm của LBM

Việc điều chỉnh kế hoạch diễn ra sau khi LBM vượt kế hoạch kinh doanh cũ chỉ sau 6 tháng và tiếp tục ghi nhận kết quả 9 tháng 2025 bứt tốc với doanh thu đạt kỷ lục 880 tỷ đồng (tăng 43% so cùng kỳ). Lãi ròng đạt 106 tỷ đồng, tăng 71% so cùng kỳ và chỉ thấp hơn 2 tỷ đồng của mức đỉnh lịch sử cùng kỳ 2023. Cả doanh thu và lợi nhuận 9 tháng đều vượt thành quả cả năm 2024, tương ứng thực hiện 78% chỉ tiêu doanh thu và 76% mục tiêu lợi nhuận đã được điều chỉnh.

Diễn biến cổ phiếu LBM từ đầu năm 2021 đến phiên 21/11/2025

Cùng với đà tăng trưởng mạnh mẽ, cổ phiếu LBM tiếp tục bứt phá. Kết phiên 21/11, giá cổ phiếu LBM đóng cửa ở mức 39,000 đồng/cp, tăng hơn 40% so với đầu năm và tiệm cận vùng giá cao nhất lịch sử.

Diễn biến cổ phiếu BTP từ đầu năm 2024 đến phiên 21/11/2025

Ở chiều tương tự, Samarang Ucits cũng bán ra 67,000 cp BTP của CTCP Nhiệt điện Bà Rịa trong phiên 19/11, qua đó giảm tỷ lệ sở hữu xuống còn 4.92%, tương đương gần 3 triệu cp. Theo giá đóng cửa cùng ngày, giao dịch giúp quỹ thu về 670 triệu đồng.

Việc rời khỏi vị thế cổ đông lớn của Samarang Ucits diễn ra khi giá cổ phiếu BTP đã giảm gần 17% so với đầu năm, xuống còn 10,000 đồng/cp vào cuối phiên 21/11.

Khang Di

FILI - 07:28:00 23/11/2025

CTCP Thủy điện Thác Bà thông báo chốt quyền tạm ứng cổ tức đợt 1/2025 bằng tiền. Ngày giao dịch không hưởng quyền là 04/12.

Tỷ lệ thực hiện 10%, tương đương mỗi cổ phiếu nhận 1,000 đồng. Với 63.5 triệu cp đang lưu hành, Doanh nghiệp dự chi 63.5 tỷ đồng để hoàn tất đợt tạm ứng này. Số tiền sẽ đến tay các cổ đông từ 25/12.

Hơn 90% cổ phần của TBC hiện nằm trong tay các cổ đông lớn. Trong đó, REE gián tiếp nắm hơn 60.4% thông qua công ty con 100% vốn là Công ty TNHH Năng lượng REE, còn EVNGENCO3 nắm 30% vốn. Với tỷ lệ này, Năng lượng REE sẽ nhận được khoảng 38.4 tỷ đồng, còn PGV thu được hơn 19 tỷ đồng.

Theo kế hoạch được thông qua từ ĐHĐCĐ thường niên 2025, mức cổ tức cho năm 2025 dự kiến là 20%. Như vậy, cổ đông TBC còn ít nhất 1 đợt nhận cổ tức nữa trong giai đoạn sắp tới. Đây cũng là mức cổ tức khá cơ bản của TBC, bằng hầu hết các năm khác.

Về tình hình kinh doanh, TBC trải qua quý 3/2025 không tích cực với doanh thu và lợi nhuận ròng đều giảm, lần lượt đạt 174 tỷ đồng (-10%) và 65.3 tỷ đồng (-23%), chủ yếu do giá bán điện bình quân thấp hơn cùng kỳ. Dù vậy, lũy kế 9 tháng, bức tranh của TBC vẫn ổn định với 431 tỷ đồng doanh thu thuần và gần 155 tỷ đồng lãi ròng, tăng trưởng lần lượt 7% và 12% so với cùng kỳ.

Tình hình kinh doanh của TBC

Châu An

FILI - 13:00:00 11/11/2025

6 DN chốt quyền trả cổ tức bằng tiền, cao nhất 80%

Trong tháng 11/2025, sáu doanh nghiệp niêm yết đã công bố lịch chốt quyền trả cổ tức bằng tiền mặt với tỷ lệ cao, trong đó có doanh nghiệp chi trả lên tới 80%. Các công ty này đã thông báo cụ thể về thời gian và mức tỷ lệ cổ tức, tạo cơ hội hấp dẫn cho các nhà đầu tư.

TNG – Cổ tức đợt 2/2025: 5% (500 đồng/cp), đăng ký 13/11, thanh toán 21/11.

GVR – Cổ tức 2024: 4% (400 đồng/cp), đăng ký 14/11, thanh toán 12/12.

BVS – Cổ tức 2024: 8% (800 đồng/cp), đăng ký 14/11, thanh toán 26/11.

NCT – Cổ tức 2024: 80% (8.000 đồng/cp), đăng ký 18/11, thanh toán 15/12.

BTP – Cổ tức 2024: 3,3% (330 đồng/cp), đăng ký 25/11, thanh toán 15/12.

SFC – Cổ tức đợt 1/2025: 17% (1.700 đồng/cp), đăng ký 26/11, thanh toán 16/12.

Nguoiquansat.vn

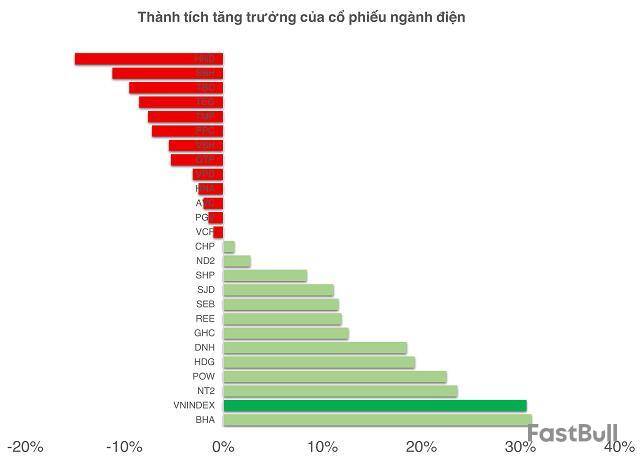

Dù VN-Index đã tăng hơn 30% sau 10 tháng và hàng loạt bluechips liên tiếp lập đỉnh mới, nhóm cổ phiếu ngành điện lại gần như đứng ngoài nhịp hưng phấn của thị trường. Điều này không quá xa lạ với một nhóm ngành mang tính phòng thủ, ưu tiên sự ổn định hơn biến động mạnh. Tuy nhiên, phía sau sự trầm lắng đó vẫn có những câu chuyện đáng để thị trường lưu tâm.

Nhóm điện lu mờ so với VN-Index

Sau hơn 10 tháng của năm 2025, VN-Index tăng hơn 30% và trở thành một trong những thị trường chứng khoán tăng mạnh nhất khu vực. Nhiều cổ phiếu Bluechips đã tăng “bằng lần” và liên tục lập đỉnh mới. Nhưng trái ngược với sự phấn khởi chung, cổ phiếu ngành điện lại bước qua năm 2025 một cách trầm lắng hơn nhiều so với bối cảnh thị trường.

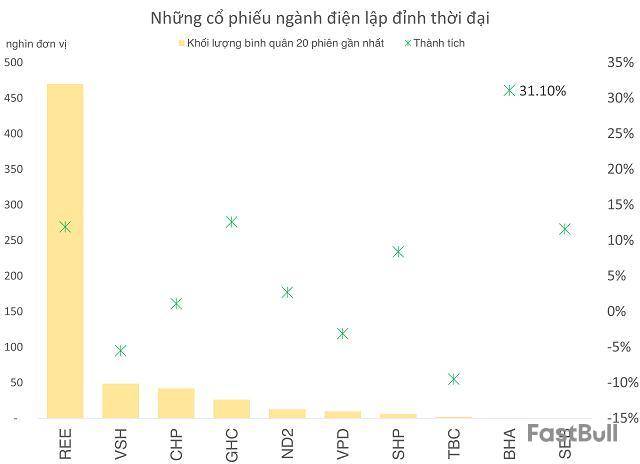

Cổ phiếu BHA của CTCP Thủy điện Bắc Hà trên sàn UPCoM là trường hợp hiếm hoi vượt được VN-Index với mức tăng 31% – nhưng thanh khoản bình quân 20 phiên dưới 1,000 đơn vị.

Những mã cũng lập đỉnh thời đại như REE, VSH và CHP đều “kén” nhà đầu tư khi khớp lệnh bình quân 20 phiên gần nhất đều không quá 1 triệu đơn vị: REE giao dịch khoảng 470 nghìn đơn vị còn VSH chưa đến 50 nghìn và CHP khoảng 42 nghìn đơn vị/phiên.

Thực tế, ngành điện vẫn có những cổ phiếu có thanh khoản cao nhưng đều thể hiện sức “ì” so với VN-Index.

Cụ thể, POW đạt thanh khoản trên 7.4 triệu cổ phiếu mỗi phiên nhưng mới tăng khoảng 22.5%. Còn HDG đạt gần 4.4 triệu cổ phiếu mỗi phiên và tăng gần 20%.

Cổ phiếu NT2 cũng có trên 1.6 triệu cổ phiếu mỗi phiên nhưng không vượt được tốc độ tăng của chỉ số chung.

Nhìn chung, dù triển vọng kinh doanh không xấu, nhóm điện vẫn bị lu mờ trong dòng chảy thị trường – nơi ngân hàng, Vingroup và chứng khoán liên tục dẫn tiền.

Điều này phản ánh đúng đặc tính của cổ phiếu ngành điện thường không phải nhóm thu hút đầu cơ mạnh. Khi thị trường nóng, dòng tiền có xu hướng tìm kiếm các cổ phiếu tăng nhanh thay vì nhóm phòng thủ.

Những câu chuyện làm mới ngành điện

Dù vậy, câu chuyện triển vọng của ngành không nằm ở biến động giá ngắn hạn, mà ở nền tảng chính sách đang thay đổi rất nhanh. Chứng khoán Vietcap đánh giá Nghị quyết 70 là “bước xoay trục” của chiến lược an ninh năng lượng Việt Nam khi đặt mục tiêu không thiếu điện, độ tin cậy cung cấp điện năng và chỉ số tiếp cận điện năng thuộc tốp 3 dẫn đầu ASEAN.

Trong đó, sẽ phát triển thị trường khí khoảng 30-35 tỷ m3/năm, gấp 3-4 lần so với hiện tại, các cơ sở lọc hóa dầu đáp ứng tối thiểu 70% nhu cầu xăng dầu, mức dự trữ xăng dầu đạt khoảng 90 ngày nhập ròng.

Và nâng mục tiêu NLTT nâng lên 25-30% tổng cung (2030).

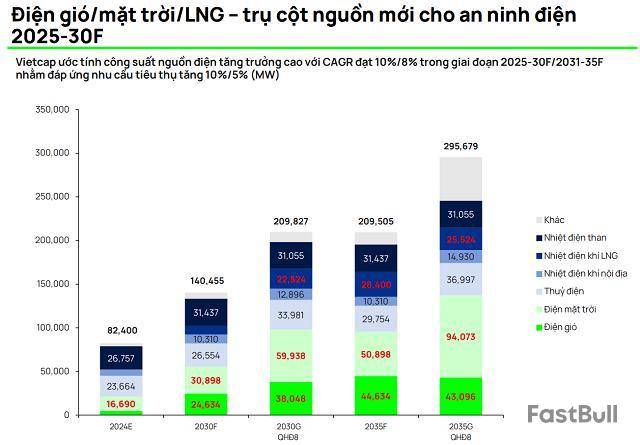

Tổng công suất lắp đặt được đặt mục tiêu lên tới 183–236 GW, sản lượng điện có thể tăng gấp hơn 2 lần so với năm 2024. Điều này buộc hệ thống phải bổ sung các nguồn mới với tốc độ nhanh hơn nhiều năm trước.

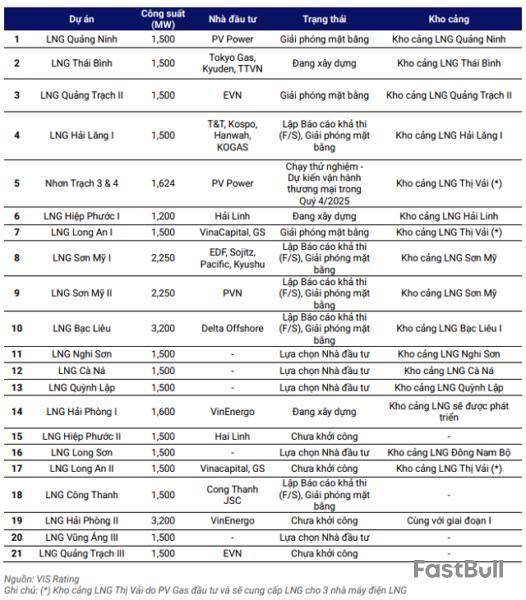

Trong bức tranh đó, điện khí LNG cũng là một trụ cột quan trọng. Chính phủ đang hoàn thiện chính sách nâng tỷ lệ bao tiêu sản lượng điện hợp đồng (Qc) từ 65% lên 75% cho các dự án LNG.

Theo đánh giá của VIS Rating, các nhà đầu tư vẫn có thể đàm phán mức bao tiêu cao hơn trong PPA với EVN, qua đó gia tăng hiệu quả của dự án. Cơ chế này – nếu thông qua – sẽ là mức bao tiêu cao nhất khu vực ASEAN, giải quyết trực tiếp điểm nghẽn lớn nhất của nhà đầu tư: đầu ra và khả năng hoàn vốn. Đây chính là yếu tố có thể kích hoạt dòng vốn mới.

Thực tế đã có những tín hiệu dịch chuyển. PV Power huy động 7,300 tỷ đồng vốn chủ sở hữu và 2,000 tỷ tín dụng để triển khai Nhơn Trạch 3 và 4 – hai nhà máy LNG trọng điểm dự kiến vận hành trước 2030.

Còn Vingroup cũng rót thêm 10,000 tỷ đồng vào VinEnergo để phát triển dự án LNG Hải Phòng – cho thấy khu vực tư nhân đã sẵn sàng tham gia vào sản xuất điện LNG.

Tuy nhiên, điện LNG là lĩnh vực có mức độ phức tạp lớn hơn so với nhiệt điện than hay điện mặt trời vì cần hệ thống cảng tiếp nhận, kho chứa và đường ống dẫn khí hóa lỏng. Một số dự án như Hải Lăng 1, Cà Ná hay Quảng Ninh đang chậm tiến độ do giải phóng mặt bằng và thủ tục quy hoạch. Theo VIS Rating, nhiều nút thắt này có thể chỉ được tháo gỡ khi bộ máy địa phương ổn định trở lại từ cuối 2025.

Theo Quy hoạch Điện VIII, Việt Nam đặt mục tiêu đạt 25.600–36.000 MW điện khí LNG vào năm 2035, tương đương hơn 10% tổng công suất quốc gia. Với thời gian xây dựng trung bình bốn đến năm năm, các dự án cần bắt đầu tăng tốc từ 2026 để kịp đưa vào vận hành trước 2031 và hưởng ưu đãi chính sách.

Điều này mở ra cơ hội lớn cho doanh nghiệp tư nhân có tiềm lực tài chính mạnh, kinh nghiệm triển khai và sẵn sàng chấp nhận mô hình vốn 30% chủ sở hữu – 70% tín dụng. Khi cơ chế bao tiêu được nâng lên 75%, PPA dễ ký hơn và luật điện lực sửa đổi cho phép thị trường cạnh tranh hơn, ngành điện sẽ không chỉ là nhóm phòng thủ mà trở thành lĩnh vực có dư địa tăng trưởng thực sự.

Năm 2025 có thể chưa phải năm của cổ phiếu điện, nhưng thị trường đang nhìn thấy một câu chuyện rõ ràng: khi nhu cầu điện tăng nhanh, chính sách mở mạnh cho tư nhân và LNG trở thành cấu phần chiến lược của an ninh năng lượng, nhóm doanh nghiệp sở hữu dự án lớn có tiềm năng sẽ thu hút được sự chú ý của nhà đầu tư.

Quân Mai

FILI - 08:00:00 06/11/2025

10 tháng lu mờ của cổ phiếu ngành điện

Dù VN-Index đã tăng hơn 30% sau 10 tháng và hàng loạt bluechips liên tiếp lập đỉnh mới, nhóm cổ phiếu ngành điện lại gần như đứng ngoài nhịp hưng phấn của thị trường. Điều này không quá xa lạ với một nhóm ngành mang tính phòng thủ, ưu tiên sự ổn định hơn biến động mạnh. Tuy nhiên, phía sau sự trầm lắng đó vẫn có những câu chuyện đáng để thị trường lưu tâm.

Nhóm điện lu mờ so với VN-Index

Sau hơn 10 tháng của năm 2025, VN-Index tăng hơn 30% và trở thành một trong những thị trường chứng khoán tăng mạnh nhất khu vực. Nhiều cổ phiếu Bluechips đã tăng “bằng lần” và liên tục lập đỉnh mới. Nhưng trái ngược với sự phấn khởi chung, cổ phiếu ngành điện lại bước qua năm 2025 một cách trầm lắng hơn nhiều so với bối cảnh thị trường.

Cổ phiếu BHA của CTCP Thủy điện Bắc Hà trên sàn UPCoM là trường hợp hiếm hoi vượt được VN-Index với mức tăng 31% – nhưng thanh khoản bình quân 20 phiên dưới 1,000 đơn vị.

Tính đến hết phiên giao dịch 05/11.

Những mã cũng lập đỉnh thời đại như REE, VSH và CHP đều “kén” nhà đầu tư khi khớp lệnh bình quân 20 phiên gần nhất đều không quá 1 triệu đơn vị: REE giao dịch khoảng 470 nghìn đơn vị còn VSH chưa đến 50 nghìn và CHP khoảng 42 nghìn đơn vị/phiên.

Thực tế, ngành điện vẫn có những cổ phiếu có thanh khoản cao nhưng đều thể hiện sức “ì” so với VN-Index.

Cụ thể, POW đạt thanh khoản trên 7.4 triệu cổ phiếu mỗi phiên nhưng mới tăng khoảng 22.5%. Còn HDG đạt gần 4.4 triệu cổ phiếu mỗi phiên và tăng gần 20%.

Cổ phiếu NT2 cũng có trên 1.6 triệu cổ phiếu mỗi phiên nhưng không vượt được tốc độ tăng của chỉ số chung.

Tính đến hết phiên giao dịch 05/11.

Nhìn chung, dù triển vọng kinh doanh không xấu, nhóm điện vẫn bị lu mờ trong dòng chảy thị trường – nơi ngân hàng, Vingroup và chứng khoán liên tục dẫn tiền.

Điều này phản ánh đúng đặc tính của cổ phiếu ngành điện thường không phải nhóm thu hút đầu cơ mạnh. Khi thị trường nóng, dòng tiền có xu hướng tìm kiếm các cổ phiếu tăng nhanh thay vì nhóm phòng thủ.

Những câu chuyện làm mới ngành điện

Dù vậy, câu chuyện triển vọng của ngành không nằm ở biến động giá ngắn hạn, mà ở nền tảng chính sách đang thay đổi rất nhanh. Chứng khoán Vietcap đánh giá Nghị quyết 70 là “bước xoay trục” của chiến lược an ninh năng lượng Việt Nam khi đặt mục tiêu không thiếu điện, độ tin cậy cung cấp điện năng và chỉ số tiếp cận điện năng thuộc tốp 3 dẫn đầu ASEAN.

Trong đó, sẽ phát triển thị trường khí khoảng 30-35 tỷ m3/năm, gấp 3-4 lần so với hiện tại, các cơ sở lọc hóa dầu đáp ứng tối thiểu 70% nhu cầu xăng dầu, mức dự trữ xăng dầu đạt khoảng 90 ngày nhập ròng.

Và nâng mục tiêu NLTT nâng lên 25-30% tổng cung (2030).

Tổng công suất lắp đặt được đặt mục tiêu lên tới 183–236 GW, sản lượng điện có thể tăng gấp hơn 2 lần so với năm 2024. Điều này buộc hệ thống phải bổ sung các nguồn mới với tốc độ nhanh hơn nhiều năm trước.

Nguồn Vietcap

Trong bức tranh đó, điện khí LNG cũng là một trụ cột quan trọng. Chính phủ đang hoàn thiện chính sách nâng tỷ lệ bao tiêu sản lượng điện hợp đồng (Qc) từ 65% lên 75% cho các dự án LNG.

Theo đánh giá của VIS Rating, các nhà đầu tư vẫn có thể đàm phán mức bao tiêu cao hơn trong PPA với EVN, qua đó gia tăng hiệu quả của dự án. Cơ chế này – nếu thông qua – sẽ là mức bao tiêu cao nhất khu vực ASEAN, giải quyết trực tiếp điểm nghẽn lớn nhất của nhà đầu tư: đầu ra và khả năng hoàn vốn. Đây chính là yếu tố có thể kích hoạt dòng vốn mới.

Thực tế đã có những tín hiệu dịch chuyển. PV Power huy động 7,300 tỷ đồng vốn chủ sở hữu và 2,000 tỷ tín dụng để triển khai Nhơn Trạch 3 và 4 – hai nhà máy LNG trọng điểm dự kiến vận hành trước 2030.

Còn Vingroup cũng rót thêm 10,000 tỷ đồng vào VinEnergo để phát triển dự án LNG Hải Phòng – cho thấy khu vực tư nhân đã sẵn sàng tham gia vào sản xuất điện LNG.

Tuy nhiên, điện LNG là lĩnh vực có mức độ phức tạp lớn hơn so với nhiệt điện than hay điện mặt trời vì cần hệ thống cảng tiếp nhận, kho chứa và đường ống dẫn khí hóa lỏng. Một số dự án như Hải Lăng 1, Cà Ná hay Quảng Ninh đang chậm tiến độ do giải phóng mặt bằng và thủ tục quy hoạch. Theo VIS Rating, nhiều nút thắt này có thể chỉ được tháo gỡ khi bộ máy địa phương ổn định trở lại từ cuối 2025.

Theo Quy hoạch Điện VIII, Việt Nam đặt mục tiêu đạt 25.600–36.000 MW điện khí LNG vào năm 2035, tương đương hơn 10% tổng công suất quốc gia. Với thời gian xây dựng trung bình bốn đến năm năm, các dự án cần bắt đầu tăng tốc từ 2026 để kịp đưa vào vận hành trước 2031 và hưởng ưu đãi chính sách.

Điều này mở ra cơ hội lớn cho doanh nghiệp tư nhân có tiềm lực tài chính mạnh, kinh nghiệm triển khai và sẵn sàng chấp nhận mô hình vốn 30% chủ sở hữu – 70% tín dụng. Khi cơ chế bao tiêu được nâng lên 75%, PPA dễ ký hơn và luật điện lực sửa đổi cho phép thị trường cạnh tranh hơn, ngành điện sẽ không chỉ là nhóm phòng thủ mà trở thành lĩnh vực có dư địa tăng trưởng thực sự.

Năm 2025 có thể chưa phải năm của cổ phiếu điện, nhưng thị trường đang nhìn thấy một câu chuyện rõ ràng: khi nhu cầu điện tăng nhanh, chính sách mở mạnh cho tư nhân và LNG trở thành cấu phần chiến lược của an ninh năng lượng, nhóm doanh nghiệp sở hữu dự án lớn có tiềm năng sẽ thu hút được sự chú ý của nhà đầu tư.

Theo BCTC hợp nhất quý 3/2025, Tổng Công ty Phát điện 3 - CTCP đạt doanh thu thuần gần 31 ngàn tỷ đồng trong 9 tháng đầu năm.

Công tác sản xuất điện an toàn, ổn định, đáp ứng yêu cầu huy động của hệ thống

Cụ thể, sản lượng điện sản xuất lũy kế 9 tháng đầu năm 2025 của toàn Tổng Công ty đạt 19.83 tỷ kWh, đạt 78% kế hoạch năm, tăng 3.8% so với cùng kỳ năm 2024.

Theo đó, doanh thu bán hàng và cung cấp dịch vụ công ty mẹ quý 3/2025 đạt hơn 8.1 ngàn tỷ đồng. Doanh thu hoạt động tài chính là 115 tỷ đồng, tăng 57% với cùng kỳ. Lợi nhuận sau thuế Công ty mẹ Quý 3 đạt hơn 159 tỷ đồng.

Bức tranh lũy kế cho thấy sự tăng trưởng vượt bậc. Sau 9 tháng, EVNGENCO3 đạt gần 31 ngàn tỷ đồng doanh thu thuần, tăng trưởng 5%; lãi sau thuế hơn 1.1 ngàn tỷ đồng, phục hồi mạnh so với cùng kỳ lỗ 459 tỷ đồng.

Vay nợ thuê tài chính tiếp tục giảm

Tại thời điểm 30/09/2025, quy mô tài sản của EVNGENCO3 đạt gần 48.2 ngàn tỷ đồng. Cơ cấu nguồn vốn tiếp tục cải thiện nhờ nợ phải trả đến cuối quý 3 giảm tới gần 17% so với thời điểm đầu năm. Trong đó, riêng khoản vay nợ thuê tài chính ngắn và dài hạn giảm 12%, còn gần 28 ngàn tỷ đồng. Liên tục trong các năm gần đây, EVNGENCO3 nỗ lực giảm các khoản nợ vay.

Đẩy nhanh công tác đầu tư xây dựng

Song song với sản xuất, EVNGENCO3 tiếp tục đẩy mạnh phát triển các dự án nguồn điện mới, bao gồm Thủy điện Buôn Kuốp mở rộng (140 MW), Srêpốk 3 mở rộng (110 MW), cùng hai dự án điện mặt trời nổi trên hồ thủy điện Buôn Kuốp và Srêpốk 3 (mỗi dự án 50 MW). Các dự án này đã được phê duyệt vào Quy hoạch điện VIII điều chỉnh và Kế hoạch thực hiện Quy hoạch điện VIII điều chỉnh. Tổng công ty cũng đang xúc tiến, hợp tác đầu tư và phát triển dự án Nhà máy điện linh hoạt Ninh Bình (300 MW). Dự án này cũng đã được phê duyệt vào Quy hoạch điện VIII điều chỉnh và Kế hoạch thực hiện Quy hoạch điện VIII điều chỉnh.

Dịch vụ

Minh Tài

FILI - 15:28:00 04/11/2025

White Label

Data API

Web Plug-in

Pembuat Poster

Program Afiliate

Risiko kerugian dalam perdagangan instrumen kewangan seperti saham, FX, komoditi, niaga hadapan, bon, ETF dan kripto boleh menjadi besar. Anda mungkin mengalami kerugian keseluruhan dana yang anda depositkan dengan broker anda. Oleh itu, anda harus mempertimbangkan dengan teliti sama ada perdagangan sedemikian sesuai untuk anda berdasarkan keadaan dan sumber kewangan anda.

Tiada keputusan untuk melabur harus dibuat tanpa menjalankan usaha wajar secara menyeluruh sendiri atau berunding dengan penasihat kewangan anda. Kandungan web kami mungkin tidak sesuai dengan anda kerana kami tidak mengetahui keadaan kewangan dan keperluan pelaburan anda. Maklumat kewangan kami mungkin mempunyai kependaman atau mengandungi ketidaktepatan, jadi anda harus bertanggungjawab sepenuhnya untuk sebarang keputusan perdagangan dan pelaburan anda. Syarikat tidak akan bertanggungjawab ke atas kehilangan modal anda.

Tanpa mendapat kebenaran daripada tapak web, anda tidak dibenarkan menyalin grafik, teks atau tanda dagangan tapak web. Hak harta intelek dalam kandungan atau data yang dimasukkan ke dalam laman web ini adalah milik pembekal dan pedagang pertukarannya.

Tidak log masuk

Log masuk untuk mengakses lebih banyak ciri

Keahlian FastBull

Belum lagi

Belian

Log masuk

Daftar