Petikan

Berita

Analisis

Pengguna

24/7

Kalendar Ekonomi

Pendidikan

Data

- Nama

- Terkini

- Sblm

Akaun Signal untuk Ahli

Semua Akaun Signal

Semua Peraduan

Mexico Kadar Tahunan PPI (Nov)

Mexico Kadar Tahunan PPI (Nov)S:--

R: --

S: --

Amerika Syarikat Jualan Runcit Perniagaan Mingguan Redbook

Amerika Syarikat Jualan Runcit Perniagaan Mingguan RedbookS:--

R: --

S: --

Amerika Syarikat Pembukaan Kerja JOLTS (Dilaraskan Mengikut Musim) (Okt)

Amerika Syarikat Pembukaan Kerja JOLTS (Dilaraskan Mengikut Musim) (Okt)S:--

R: --

S: --

China, Tanah Besar Kadar Tahunan Bekalan Wang M1 (Nov)

China, Tanah Besar Kadar Tahunan Bekalan Wang M1 (Nov)--

R: --

S: --

China, Tanah Besar Kadar Tahunan Bekalan Wang M0 (Nov)

China, Tanah Besar Kadar Tahunan Bekalan Wang M0 (Nov)--

R: --

S: --

China, Tanah Besar Kadar Tahunan Bekalan Wang M2 (Nov)

China, Tanah Besar Kadar Tahunan Bekalan Wang M2 (Nov)--

R: --

S: --

Amerika Syarikat Tinjauan Jangka Pendek EIA Untuk Ramalan Pengeluaran Minyak Mentah Tahun Semasa (Dis)

Amerika Syarikat Tinjauan Jangka Pendek EIA Untuk Ramalan Pengeluaran Minyak Mentah Tahun Semasa (Dis)S:--

R: --

S: --

Amerika Syarikat Ramalan Pengeluaran Gas Asli EIA Untuk Tahun Hadapan (Dis)

Amerika Syarikat Ramalan Pengeluaran Gas Asli EIA Untuk Tahun Hadapan (Dis)S:--

R: --

S: --

Amerika Syarikat Ramalan Pengeluaran Minyak Mentah Jangka Pendek EIA Untuk Tahun Hadapan (Dis)

Amerika Syarikat Ramalan Pengeluaran Minyak Mentah Jangka Pendek EIA Untuk Tahun Hadapan (Dis)S:--

R: --

S: --

Tinjauan Tenaga Jangka Pendek Bulanan EIA

Tinjauan Tenaga Jangka Pendek Bulanan EIA Amerika Syarikat Purata Hasil Lelongan Bon Perbendaharaan 10 Tahun

Amerika Syarikat Purata Hasil Lelongan Bon Perbendaharaan 10 TahunS:--

R: --

S: --

Amerika Syarikat Stok Petrol API Mingguan

Amerika Syarikat Stok Petrol API MingguanS:--

R: --

S: --

Amerika Syarikat Inventori Minyak Mentah API Cushing Mingguan

Amerika Syarikat Inventori Minyak Mentah API Cushing MingguanS:--

R: --

S: --

Amerika Syarikat Inventori Minyak Mentah API Mingguan

Amerika Syarikat Inventori Minyak Mentah API MingguanS:--

R: --

S: --

Amerika Syarikat Inventori Minyak Ditapis API Mingguan

Amerika Syarikat Inventori Minyak Ditapis API MingguanS:--

R: --

S: --

Korea Selatan Kadar Pengangguran (Selepas Pelarasan Bermusim) (Nov)

Korea Selatan Kadar Pengangguran (Selepas Pelarasan Bermusim) (Nov)S:--

R: --

S: --

Jepun Indeks Pertimbangan Iklim Perniagaan Bukan Perkilangan Reuters (Dis)

Jepun Indeks Pertimbangan Iklim Perniagaan Bukan Perkilangan Reuters (Dis)S:--

R: --

S: --

Jepun Indeks Syarikat Perindustrian Tankan Reuters (Dis)

Jepun Indeks Syarikat Perindustrian Tankan Reuters (Dis)S:--

R: --

S: --

Jepun Kadar Bulanan PPI (Nov)

Jepun Kadar Bulanan PPI (Nov)S:--

R: --

S: --

Jepun Kadar Bulanan Indeks Harga Komoditi Korporat Domestik (Nov)

Jepun Kadar Bulanan Indeks Harga Komoditi Korporat Domestik (Nov)S:--

R: --

S: --

Jepun Kadar Tahunan Indeks Harga Komoditi Korporat Domestik (Nov)

Jepun Kadar Tahunan Indeks Harga Komoditi Korporat Domestik (Nov)S:--

R: --

S: --

China, Tanah Besar CPI YoY (Nov)

China, Tanah Besar CPI YoY (Nov)S:--

R: --

S: --

China, Tanah Besar Kadar Tahunan PPI (Nov)

China, Tanah Besar Kadar Tahunan PPI (Nov)S:--

R: --

S: --

China, Tanah Besar Kadar Bulanan CPI (Nov)

China, Tanah Besar Kadar Bulanan CPI (Nov)S:--

R: --

S: --

Indonesia Jualan Runcit Tahunan (Okt)

Indonesia Jualan Runcit Tahunan (Okt)S:--

R: --

S: --

Itali Kadar Tahunan Keluaran Industri (Selepas Pelarasan Bermusim) (Okt)

Itali Kadar Tahunan Keluaran Industri (Selepas Pelarasan Bermusim) (Okt)S:--

R: --

S: --

Itali Purata Hasil Lelongan Bon Perbendaharaan BOT 12 Bulan

Itali Purata Hasil Lelongan Bon Perbendaharaan BOT 12 BulanS:--

R: --

S: --

BOE Gov Bailey Bercakap

BOE Gov Bailey Bercakap Presiden ECB Lagarde Bercakap

Presiden ECB Lagarde Bercakap Afrika Selatan Jualan Runcit Tahunan (Okt)

Afrika Selatan Jualan Runcit Tahunan (Okt)S:--

R: --

S: --

Brazil Kadar Tahunan Indeks Inflasi IPCA (Nov)

Brazil Kadar Tahunan Indeks Inflasi IPCA (Nov)--

R: --

S: --

Brazil CPI YoY (Nov)

Brazil CPI YoY (Nov)--

R: --

S: --

Amerika Syarikat Minggu Indeks Aktiviti Permohonan Gadai Janji MBA Pada Minggu

Amerika Syarikat Minggu Indeks Aktiviti Permohonan Gadai Janji MBA Pada Minggu--

R: --

S: --

Amerika Syarikat Indeks Kos Buruh Suku Tahunan (Suku 3)

Amerika Syarikat Indeks Kos Buruh Suku Tahunan (Suku 3)--

R: --

S: --

Kanada Kadar Sasaran Semalaman

Kanada Kadar Sasaran Semalaman--

R: --

S: --

Laporan Dasar Monetari BOC

Laporan Dasar Monetari BOC Amerika Syarikat Perubahan Stok Petrol Mingguan EIA

Amerika Syarikat Perubahan Stok Petrol Mingguan EIA--

R: --

S: --

Amerika Syarikat Permintaan Mingguan Untuk Pengeluaran Minyak Mentah Dijangka Daripada Volum Pengeluaran EIA

Amerika Syarikat Permintaan Mingguan Untuk Pengeluaran Minyak Mentah Dijangka Daripada Volum Pengeluaran EIA--

R: --

S: --

Amerika Syarikat EIA Cushing Mingguan , Perubahan Stok Minyak Mentah Oklahoma

Amerika Syarikat EIA Cushing Mingguan , Perubahan Stok Minyak Mentah Oklahoma--

R: --

S: --

Amerika Syarikat Perubahan Saham Mentah Mingguan EIA

Amerika Syarikat Perubahan Saham Mentah Mingguan EIA--

R: --

S: --

Amerika Syarikat Perubahan Dalam Import Minyak Mentah EIA Untuk Minggu Ini

Amerika Syarikat Perubahan Dalam Import Minyak Mentah EIA Untuk Minggu Ini--

R: --

S: --

Amerika Syarikat Perubahan Inventori Minyak Pemanas EIA Mingguan

Amerika Syarikat Perubahan Inventori Minyak Pemanas EIA Mingguan--

R: --

S: --

Amerika Syarikat Jangkaan Kadar Dana Fed - Jangka Panjang (Suku 4)

Amerika Syarikat Jangkaan Kadar Dana Fed - Jangka Panjang (Suku 4)--

R: --

S: --

Amerika Syarikat Jangkaan Kadar Dana Fed - Tahun Pertama (Suku 4)

Amerika Syarikat Jangkaan Kadar Dana Fed - Tahun Pertama (Suku 4)--

R: --

S: --

Amerika Syarikat Jangkaan Kadar Dana Fed - Tahun Kedua (Suku 4)

Amerika Syarikat Jangkaan Kadar Dana Fed - Tahun Kedua (Suku 4)--

R: --

S: --

Amerika Syarikat Had Dibuat FOMC (ON RRP)

Amerika Syarikat Had Dibuat FOMC (ON RRP)--

R: --

S: --

Amerika Syarikat Baki Bajet (Nov)

Amerika Syarikat Baki Bajet (Nov)--

R: --

S: --

Amerika Syarikat FOMC (Kadar Langkah Berjaga-Jaga Tambahan)

Amerika Syarikat FOMC (Kadar Langkah Berjaga-Jaga Tambahan)--

R: --

S: --

Amerika Syarikat Nisbah Lebihan Rizab Berkesan

Amerika Syarikat Nisbah Lebihan Rizab Berkesan--

R: --

S: --

Amerika Syarikat Jangkaan Kadar Dana Fed - Semasa (Suku 4)

Amerika Syarikat Jangkaan Kadar Dana Fed - Semasa (Suku 4)--

R: --

S: --

Amerika Syarikat Sasaran Untuk Kadar Dana Persekutuan

Amerika Syarikat Sasaran Untuk Kadar Dana Persekutuan--

R: --

S: --

Amerika Syarikat Jangkaan Kadar Dana Fed - Tahun 3 (Suku 4)

Amerika Syarikat Jangkaan Kadar Dana Fed - Tahun 3 (Suku 4)--

R: --

S: --

Penyata FOMC

Penyata FOMC Sidang Akhbar FOMC

Sidang Akhbar FOMC Brazil Kadar Sasaran Selic

Brazil Kadar Sasaran Selic--

R: --

S: --

U.K. Indeks Harga Rumah RICS Tiga Bulan (Nov)

U.K. Indeks Harga Rumah RICS Tiga Bulan (Nov)--

R: --

S: --

Australia Penduduk Yang Bekerja (Nov)

Australia Penduduk Yang Bekerja (Nov)--

R: --

S: --

Australia Pekerjaan Sepenuh Masa (Selepas Pelarasan Bermusim) (Nov)

Australia Pekerjaan Sepenuh Masa (Selepas Pelarasan Bermusim) (Nov)--

R: --

S: --

Australia Kadar Pengangguran (Selepas Pelarasan Bermusim) (Nov)

Australia Kadar Pengangguran (Selepas Pelarasan Bermusim) (Nov)--

R: --

S: --

Australia Kadar Penyertaan Pekerjaan (Selepas Pelarasan Bermusim) (Nov)

Australia Kadar Penyertaan Pekerjaan (Selepas Pelarasan Bermusim) (Nov)--

R: --

S: --

Itali Kadar Pengangguran Suku Tahun (Dilaraskan Mengikut Musim) (Suku 3)

Itali Kadar Pengangguran Suku Tahun (Dilaraskan Mengikut Musim) (Suku 3)--

R: --

S: --

Tiada data yang sepadan

Aliran Pasaran

Indikator Teratas

Pandangan Terkini

Pandangan Terkini

Topik Trending

Kolumnis Top

Maklumat terkini

White Label

Data API

Web Plug-in

Program Afiliate

Lihat Semua

Tiada data

Những doanh nghiệp cảng biển công bố sớm BCTC quý 2/2025 cho thấy bức tranh phân hóa mạnh về lợi nhuận, với một số đơn vị tăng trưởng kỷ lục, trong khi không ít tên tuổi lớn sụt giảm mạnh.

NAP và PDN báo lãi kỷ lục quý

CTCP Cảng Nghệ Tĩnh ghi nhận quý kinh doanh tích cực nhất từ trước tới nay, với lãi ròng đạt hơn 10 tỷ đồng, tăng 170% so với cùng kỳ 2024. Doanh thu quý 2 đạt đỉnh 2 năm ở mức hơn 66 tỷ đồng, tăng 31%. Biên lãi gộp cải thiện mạnh, tăng 6.4 điểm % lên 27.7%.

NAP cho biết sản lượng tăng là yếu tố thúc đẩy doanh thu, trong khi doanh thu tài chính tăng 65% và chi phí quản lý giảm 16%, giá vốn giảm 28%. Kết quả này giúp Công ty đạt doanh thu lũy kế 6 tháng hơn 126 tỷ đồng và lãi ròng 14.4 tỷ đồng, tăng lần lượt 8% và 38% so với cùng kỳ, tương ứng thực hiện 54% kế hoạch doanh thu và gần 95% kế hoạch lợi nhuận năm.

CTCP Cảng Đồng Nai tiếp tục chuỗi tăng trưởng mạnh khi báo lãi ròng quý 2 đạt 125.5 tỷ đồng, tăng 47% cùng kỳ, nhờ doanh thu tăng 22% lên 392 tỷ đồng, biên lãi gộp nhích nhẹ lên 37.5%. Đây đều là doanh thu, lợi nhuận theo quý cao nhất trong lịch sử của Doanh nghiệp.

Theo đó, PDN ghi nhận doanh thu từ khai thác tăng 22%, doanh thu tài chính tăng 39%, doanh thu khác tăng gần 6,700%. Sản lượng ngành hàng tổng hợp và container lần lượt tăng 14% và 15% so với cùng kỳ.

PDN lập kỷ lục doanh thu và lợi nhuận trong quý 2/2025

Lũy kế 6 tháng, PDN đạt doanh thu 746 tỷ đồng và lãi ròng gần 225 tỷ đồng, tăng lần lượt 17% và 32%, tương ứng thực hiện được 53% và 62% kế hoạch năm. Đây là năm thứ 5 liên tiếp, Công ty duy trì tăng trưởng doanh thu, và ghi nhận 3 năm liên tiếp phá kỷ lục lợi nhuận theo chu kỳ bán niên.

Một số đơn vị sụt giảm lợi nhuận quý 2

Ở chiều ngược lại, CTCP Cảng Đình Vũ ghi nhận lãi ròng quý 2 giảm 21% còn 67.4 tỷ đồng. Doanh thu kỳ này giảm 22% còn 148 tỷ đồng, do sản lượng thông qua cảng chỉ đạt gần 119,000 TEUs, giảm 27%. Khoản lợi nhuận khác chưa tới 8 triệu đồng, trong khi cùng kỳ 2024 đạt 21 tỷ đồng, cũng góp phần kéo giảm kết quả kinh doanh.

Lũy kế 6 tháng, DVP đạt doanh thu 307 tỷ đồng và lãi ròng gần 132 tỷ đồng, giảm 10%, là mức lãi bán niên thấp nhất trong 10 năm qua. Công ty chỉ mới thực hiện 32% kế hoạch doanh thu và 35% mục tiêu lãi sau nửa đầu năm.

DVP báo lãi bán niên thấp nhất kể từ 2015 đến nay

CTCP Cảng Quy Nhơn ghi nhận lợi nhuận quý 2 giảm 10% còn 39.4 tỷ đồng. Sản lượng hàng hóa thông qua cảng chỉ đạt 2.6 triệu tấn, giảm 18.5%, khiến doanh thu thuần giảm 16% còn dưới 280 tỷ đồng. Biên lãi gộp duy trì quanh 24.5%.

Tính chung 6 tháng đầu năm, QNP đạt doanh thu 531 tỷ đồng và lãi hơn 65 tỷ đồng, đều giảm 13% so với cùng kỳ, lần lượt thực hiện 38% kế hoạch doanh thu và 42% mục tiêu lãi cả năm.

CTCP Cảng An Giang cũng ghi nhận lãi ròng quý 2 giảm 20%, còn chưa tới 2 tỷ đồng. Dù doanh thu quý này tăng 37% lên 14 tỷ đồng, cải thiện biên lãi gộp lên trên 20%, Công ty bị ảnh hưởng tiêu cực do ghi lỗ hơn 1.3 tỷ đồng từ hoạt động khác (cùng kỳ khoản này lãi gần 4 tỷ đồng).

Lũy kế 6 tháng, CAG báo lỗ gần 6 triệu đồng, trong khi cùng kỳ 2024 lãi hơn 544 triệu đồng. Lỗ lũy kế tính đến cuối tháng 6 là 668 triệu đồng.

Ngành cảng đối mặt áp lực lớn nửa cuối năm

Báo cáo cập nhật của CTCK Vietcombank (VCBS) nhận định triển vọng ngành cảng nửa cuối năm không mấy tích cực nếu đàm phán thương mại với Mỹ không có tiến triển. Khi đó, sản lượng qua cảng có thể sụt giảm, nhất là tại các cảng nước sâu phục vụ xuất khẩu sang Mỹ. Mùa cao điểm năm nay được cho là đến sớm, rơi vào tháng 6-7 thay vì tháng 8-9 như thường lệ, do doanh nghiệp nhập khẩu đẩy đơn hàng trước hạn thuế.

VCBS cảnh báo, nếu sau 90 ngày hoãn thuế, các bên không đạt đồng thuận và mức thuế bị điều chỉnh tăng, Việt Nam sẽ mất lợi thế xuất khẩu, đặc biệt ở các ngành dệt may, da giày, đồ gỗ, điện tử, vốn là nhóm hàng chủ lực tại nhiều cảng.

Trong bối cảnh đó, ngày 19/07, Thủ tướng Chính phủ ban hành Công điện số 113/CĐ-TTg, yêu cầu triển khai đồng bộ các giải pháp thúc đẩy vận tải thủy nội địa, vận tải ven biển và phát triển logistics, kỳ vọng sẽ hỗ trợ tăng năng lực cạnh tranh của ngành cảng trong dài hạn.

Thế Mạnh

FILI - 15:12:53 21/07/2025

Lợi nhuận doanh nghiệp cảng phân hóa mạnh ngay từ loạt báo cáo đầu tiên

Những doanh nghiệp cảng biển công bố sớm BCTC quý 2/2025 cho thấy bức tranh phân hóa mạnh về lợi nhuận, với một số đơn vị tăng trưởng kỷ lục, trong khi không ít tên tuổi lớn sụt giảm mạnh.

Quý 2 khởi sắc không đồng đều với các doanh nghiệp cảng - Ảnh minh họa |

CTCP Cảng Nghệ Tĩnh (HNX: NAP) ghi nhận quý kinh doanh tích cực từ trước tới nay, với lãi ròng đạt hơn 10 tỷ đồng, tăng 170% so với cùng kỳ 2024. Doanh thu quý 2 đạt đỉnh 2 năm ở mức hơn 66 tỷ đồng, tăng 31%. Biên lãi gộp cải thiện mạnh, tăng 6.4 điểm % lên 27.7%.

NAP cho biết sản lượng tăng là yếu tố thúc đẩy doanh thu, trong khi doanh thu tài chính tăng 65% và chi phí quản lý giảm 16%, giá vốn giảm 28%. Kết quả này giúp Công ty đạt doanh thu lũy kế 6 tháng hơn 126 tỷ đồng và lãi ròng 14.4 tỷ đồng, tăng lần lượt 8% và 38% so với cùng kỳ, tương ứng thực hiện 54% kế hoạch doanh thu và gần 95% kế hoạch lợi nhuận năm.

CTCP Cảng Đồng Nai (HOSE: PDN) tiếp tục chuỗi tăng trưởng mạnh khi báo lãi ròng quý 2 đạt 125.5 tỷ đồng, tăng 47% cùng kỳ, nhờ doanh thu tăng 22% lên 392 tỷ đồng, biên lãi gộp nhích nhẹ lên 37.5%. Đây đều là doanh thu, lợi nhuận theo quý cao nhất trong lịch sử của Doanh nghiệp.

Theo đó, PDN ghi nhận doanh thu từ khai thác tăng 22%, doanh thu tài chính tăng 39%, doanh thu khác tăng gần 6,700%. Sản lượng ngành hàng tổng hợp và container lần lượt tăng 14% và 15% so với cùng kỳ.

Lũy kế 6 tháng, PDN đạt doanh thu 746 tỷ đồng và lãi ròng gần 225 tỷ đồng, tăng lần lượt 17% và 32%, tương ứng thực hiện được 53% và 62% kế hoạch năm. Đây là năm thứ 5 liên tiếp, Công ty duy trì tăng trưởng doanh thu, và ghi nhận 3 năm liên tiếp phá kỷ lục lợi nhuận theo chu kỳ bán niên.

|

Một số đơn vị sụt giảm lợi nhuận quý 2

Ở chiều ngược lại, CTCP Cảng Đình Vũ (HOSE: DVP) ghi nhận lãi ròng quý 2 giảm 21% còn 67.4 tỷ đồng. Doanh thu kỳ này giảm 22% còn 148 tỷ đồng, do sản lượng thông qua cảng chỉ đạt gần 119,000 TEUs, giảm 27%. Khoản lợi nhuận khác chưa tới 8 triệu đồng, trong khi cùng kỳ 2024 đạt 21 tỷ đồng, cũng góp phần kéo giảm kết quả kinh doanh.

Lũy kế 6 tháng, DVP đạt doanh thu 307 tỷ đồng và lãi ròng gần 132 tỷ đồng, giảm 10%, là mức lãi bán niên thấp nhất trong 10 năm qua. Công ty chỉ mới thực hiện 32% kế hoạch doanh thu và 35% mục tiêu lãi sau nửa đầu năm.

CTCP Cảng Quy Nhơn (HOSE: QNP) ghi nhận lợi nhuận quý 2 giảm 10% còn 39.4 tỷ đồng. Sản lượng hàng hóa thông qua cảng chỉ đạt 2.6 triệu tấn, giảm 18.5%, khiến doanh thu thuần giảm 16% còn dưới 280 tỷ đồng. Biên lãi gộp duy trì quanh 24.5%.

Tính chung 6 tháng đầu năm, QNP đạt doanh thu 531 tỷ đồng và lãi hơn 65 tỷ đồng, đều giảm 13% so với cùng kỳ, lần lượt thực hiện 38% kế hoạch doanh thu và 42% mục tiêu lãi cả năm.

CTCP Cảng An Giang (HNX: CAG) cũng ghi nhận lãi ròng quý 2 giảm 20%, còn chưa tới 2 tỷ đồng. Dù doanh thu quý này tăng 37% lên 14 tỷ đồng, cải thiện biên lãi gộp lên trên 20%, Công ty bị ảnh hưởng tiêu cực do ghi lỗ hơn 1.3 tỷ đồng từ hoạt động khác (cùng kỳ khoản này lãi gần 4 tỷ đồng).

Lũy kế 6 tháng, CAG báo lỗ gần 6 triệu đồng, trong khi cùng kỳ 2024 lãi hơn 544 triệu đồng. Lỗ lũy kế tính đến cuối tháng 6 là 668 triệu đồng.

Ngành cảng đối mặt áp lực lớn nửa cuối năm

Báo cáo cập nhật của CTCK Vietcombank (VCBS) nhận định triển vọng ngành cảng nửa cuối năm không mấy tích cực nếu đàm phán thương mại với Mỹ không có tiến triển. Khi đó, sản lượng qua cảng có thể sụt giảm, nhất là tại các cảng nước sâu phục vụ xuất khẩu sang Mỹ. Mùa cao điểm năm nay được cho là đến sớm, rơi vào tháng 6-7 thay vì tháng 8-9 như thường lệ, do doanh nghiệp nhập khẩu đẩy đơn hàng trước hạn thuế.

VCBS cảnh báo, nếu sau 90 ngày hoãn thuế, các bên không đạt đồng thuận và mức thuế bị điều chỉnh tăng, Việt Nam sẽ mất lợi thế xuất khẩu, đặc biệt ở các ngành dệt may, da giày, đồ gỗ, điện tử, vốn là nhóm hàng chủ lực tại nhiều cảng.

Trong bối cảnh đó, ngày 19/07, Thủ tướng Chính phủ ban hành Công điện số 113/CĐ-TTg, yêu cầu triển khai đồng bộ các giải pháp thúc đẩy vận tải thủy nội địa, vận tải ven biển và phát triển logistics, kỳ vọng sẽ hỗ trợ tăng năng lực cạnh tranh của ngành cảng trong dài hạn.

Việc thế giới đẩy nhanh quá trình chuyển đổi năng lượng, công nghệ thu giữ và lưu trữ carbon (CCS) được kỳ vọng là giải pháp cứu cánh cho nhiệt điện than - nguồn phát thải lớn nhưng vẫn đóng vai trò quan trọng. Tuy nhiên, sau hơn hai thập kỷ phát triển, CCS chưa chứng minh được tính hiệu quả ở quy mô lớn. Chi phí cao, hiệu suất thấp và tốc độ triển khai chậm khiến giải pháp này khó cạnh tranh với năng lượng tái tạo. Liệu CCS còn đủ sức cứu vãn nhiệt điện than, hay chỉ là giải pháp quá muộn?

Nhiệt điện than và CCS: Kỳ vọng và thực tế

Mặc dù đã có nhiều nỗ lực chuyển đổi sang các nguồn năng lượng sạch hơn, nhiệt điện than vẫn chiếm vị trí quan trọng trong cơ cấu điện toàn cầu. Theo Báo cáo Đánh giá Năng lượng Toàn cầu 2025 của IEA, tỷ lệ nhiệt điện than trong tổng sản lượng điện toàn cầu hiện ở mức 35% - mức thấp nhất kể từ khi IEA được thành lập vào năm 1974[1]. Điều này đặt ra thách thức lớn cho các quốc gia trong việc giảm phát thải khí nhà kính, đặc biệt là khi nhiều nhà máy nhiệt điện than mới vẫn đang được xây dựng ở các nền kinh tế mới nổi và đang phát triển.

Nhu cầu than tại các nền kinh tế tiên tiến (1974–2024)Nguồn: International Energy Agency (IEA), Global Energy Review 2025, trang 20

Biểu đồ cho thấy nhu cầu than tại các nền kinh tế phát triển đã giảm 50% so với mức đỉnh, phản ánh xu hướng chuyển dịch rõ rệt khỏi nhiệt điện than trong gần nửa thế kỷ qua. Trong bối cảnh đó, CCS được coi là công nghệ giúp giảm phát thải CO₂ từ các nhà máy nhiệt điện than hiện hữu. Báo cáo đánh giá tổng hợp của Ủy ban Liên chính phủ về Biến đổi Khí hậu (IPCC) đã tái khẳng định sự cần thiết của CCS trong việc đạt được các mục tiêu khí hậu Paris. Báo cáo này kết luận chu kỳ báo cáo 6-7 năm và nhấn mạnh CCS là một lựa chọn trong các mô hình lộ trình để giới hạn sự nóng lên toàn cầu ở mức 1.5°C[2].

Về mặt kỹ thuật, CCS bao gồm ba công nghệ chính áp dụng cho nhiệt điện than:

Đơn cử dự án Boundary Dam ở Canada được đưa vào vận hành năm 2014, chuyển đổi Tổ máy 3 tại nhà máy điện Boundary Dam thành nhà máy sản xuất 110-115MGW điện sạch cơ bản đáng tin cậy, lâu dài. Dự án có khả năng thu giữ tới 1 mega tonne CO₂ mỗi năm với tổng chi phí đầu tư lên tới 1.24 tỷ USD[3].

Tuy nhiên, bất chấp những kỳ vọng ban đầu, thực tế triển khai CCS trong ngành điện than còn nhiều hạn chế. Theo báo cáo mới nhất của Viện CCS Toàn cầu, đến tháng 7/2023, chỉ có 41 cơ sở CCS đang vận hành trên toàn cầu với tổng công suất thu giữ và lưu trữ 49 triệu tấn CO₂ mỗi năm[4]. Con số này chỉ chiếm một phần rất nhỏ (dưới 0.1%) trong tổng lượng phát thải CO₂ toàn cầu từ ngành điện, vốn lên tới hàng tỷ tấn mỗi năm.

Vì sao CCS chưa thể cứu vãn nhiệt điện than?

Theo dữ liệu từ IEA, chi phí thu giữ CO₂ trong ngành điện có thể dao động từ 40-100 USD/tấn CO₂, thậm chí còn cao hơn đối với các dự án quy mô nhỏ[5]. Con số này cao hơn nhiều so với mức giá carbon hiện tại ở hầu hết thị trường carbon, khiến cho việc đầu tư vào CCS trở nên không khả thi về mặt kinh tế nếu không có các chính sách hỗ trợ từ Chính phủ.

Thứ hai, quá trình thu giữ CO₂ tiêu thụ một lượng lớn năng lượng, dẫn đến hiện tượng được gọi là "penalty hiệu suất" (efficiency penalty). Việc lắp đặt hệ thống CCS có thể làm giảm hiệu suất của nhà máy điện than, điều này có nghĩa là để duy trì cùng một mức sản xuất điện, nhà máy cần đốt nhiều than hơn, dẫn đến chi phí vận hành cao hơn và tác động môi trường gia tăng từ việc khai thác than[6].

Đáng chú ý, hiệu suất thu giữ CO₂ của các hệ thống CCS hiện tại thường không đạt được mức "gần như toàn bộ" như mong đợi. Các dự án thương mại hiện nay thường có tỷ lệ thu giữ dao động từ 80-90%, nghĩa là vẫn có một phần đáng kể lượng CO₂ thải ra môi trường.

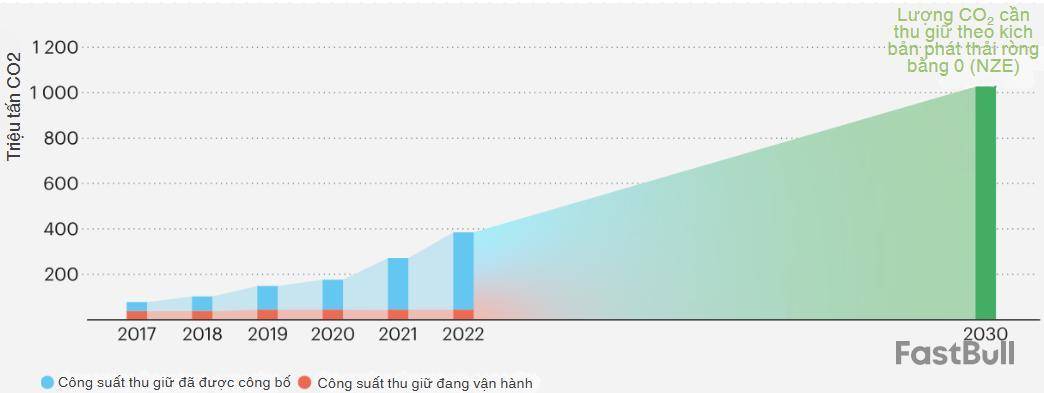

Về quy mô triển khai, theo báo cáo của IEA, để đạt được mục tiêu Net Zero vào năm 2050, tổng lượng CO₂ cần thu giữ phải đạt khoảng 1,024 Mt vào năm 2030 và tăng lên 6,040 Mt vào năm 2050[7]. Tuy nhiên, với tốc độ phát triển hiện tại, mục tiêu này gần như không thể đạt được. Năm 2022, tổng lượng CO₂ được thu giữ trên toàn cầu chỉ đạt khoảng 45 Mt, trong đó lĩnh vực điện năng chỉ chiếm 1 Mt[8].

Khoảng cách giữa công suất thu giữ CO₂ công bố và công suất thực tế so với mục tiêu trong kịch bản Net Zero (2017–2030)

Ngoài ra, các nhà máy nhiệt điện than thường được xây dựng gần khu vực tiêu thụ điện (thường là các trung tâm đô thị), trong khi các địa điểm lưu trữ CO₂ phù hợp (các tầng địa chất sâu) có thể cách xa hàng trăm ki lô mét. Việc xây dựng hệ thống đường ống vận chuyển CO₂ tốn kém về mặt chi phí, đối mặt với nhiều rào cản về mặt pháp lý và sự chấp nhận của cộng đồng[9].

Cuối cùng, mặc dù công nghệ lưu trữ địa chất đã được nghiên cứu kỹ lưỡng, nhưng khả năng rò rỉ CO₂ từ các kho lưu trữ vẫn là mối quan ngại. Báo cáo đặc biệt của IPCC về CCS đã nêu rõ các rủi ro về sức khỏe, an toàn và môi trường, cũng như vấn đề rò rỉ CO₂ lưu trữ[10].

CCS trong chính sách quốc tế và thực tế triển khai

Tại Hoa Kỳ, việc mở rộng tín dụng thuế 45Q cho CCS trong Đạo luật Ngân sách Lưỡng đảng năm 2018 đã tạo động lực tài chính quan trọng cho việc triển khai CCS. Theo mô hình của Clean Air Task Force (CATF), chính sách này có thể dẫn đến việc thu giữ và lưu trữ khoảng 49 triệu tấn CO₂ hàng năm từ ngành điện vào năm 2030[11]. Tuy nhiên, con số này mới chỉ đạt khoảng 2/3 mục tiêu của IEA cho năm 2030 là 73.5 triệu tấn CO₂[12].

Đáng chú ý, phần lớn nguồn tài trợ cho CCS tại Hoa Kỳ, đặc biệt là thông qua Đạo luật Giảm lạm phát (IRA), được định hướng vào các ngành công nghiệp nặng như xi măng, thép và hóa chất - chứ không phải ngành điện. Điều này phản ánh nhận thức ngày càng tăng rằng CCS có thể có giá trị lớn hơn trong các lĩnh vực khó giảm phát thải so với ngành điện, nơi đã có những giải pháp thay thế cạnh tranh hơn như năng lượng tái tạo.

Tại châu Âu, EU tập trung vào việc đẩy nhanh quá trình loại bỏ than và chuyển đổi sang năng lượng tái tạo. Các quỹ hỗ trợ CCS của EU chủ yếu nhắm vào các ngành công nghiệp nặng và hydrogen xanh, trong khi hầu như không hỗ trợ cho các dự án CCS trong lĩnh vực nhiệt điện than[13].

Tại châu Á, tháng 6/2023, Tập đoàn Năng lượng Trung Quốc (China Energy) đã đưa vào sử dụng một cơ sở CCUS quy mô lớn tại nhà máy điện than Taizhou ở tỉnh Giang Tô. Dự án này có khả năng thu giữ 500,000 tấn CO₂ mỗi năm và đã trở thành dự án CCUS lớn nhất châu Á cho ngành phát điện than[14]. Tuy nhiên, quy mô này vẫn rất nhỏ so với tổng lượng phát thải CO₂ từ ngành điện than của Trung Quốc - nước sản xuất và tiêu thụ than lớn nhất thế giới.

Đối với các nước đang phát triển, bao gồm Việt Nam, việc triển khai CCS còn gặp nhiều khó khăn hơn do hạn chế về công nghệ, tài chính và khung pháp lý. Mặc dù Việt Nam đã đề cập đến CCS trong Đóng góp do quốc gia tự quyết định (NDC) và Quy hoạch phát triển điện lực quốc gia (Quy hoạch điện VIII), nhưng chưa có kế hoạch triển khai cụ thể nào được công bố. Theo báo cáo về khí hậu và phát triển của World Bank dành cho Việt Nam, các giải pháp thích ứng với biến đổi khí hậu và giảm phát thải carbon cần được lồng ghép vào chiến lược phát triển quốc gia[15].

Mặt khác, theo Global CCS Institute, thời gian thực hiện dự án phải giảm để đạt được mức triển khai toàn cầu cần thiết vào năm 2030[16]. Điều này đòi hỏi các quốc gia phải đẩy nhanh quá trình cấp phép, tham vấn cộng đồng và quản lý dự án.

Tương lai của nhiệt điện than và CCS: Giải pháp nào khả thi hơn?

Trong thập kỷ qua, chi phí sản xuất điện từ năng lượng tái tạo, đặc biệt là điện gió và điện mặt trời, đã giảm mạnh và hiện đã rẻ hơn so với chi phí xây dựng nhà máy nhiệt điện than mới ở nhiều thị trường. Theo báo cáo của McKinsey, kể cả khi không tính đến chi phí ngoại vi về môi trường, năng lượng tái tạo vẫn đang ngày càng cạnh tranh hơn[17]. Khi kết hợp với các công nghệ lưu trữ năng lượng đang phát triển, năng lượng tái tạo có thể dần thay thế vai trò cung cấp điện nền của nhiệt điện than.

Trong khi đó, CCS tiếp tục gặp nhiều thách thức trong ngành điện, nhưng lại có tiềm năng lớn hơn ở các lĩnh vực công nghiệp nặng như xi măng, thép và hóa chất - nơi hiện gần như không có giải pháp thay thế hiệu quả để cắt giảm phát thải CO₂. Theo Energy Transitions Commission, đến năm 2050, thế giới có thể cần thu giữ và lưu trữ (hoặc tái sử dụng) khoảng 7-10 tỷ tấn CO₂ mỗi năm thông qua các giải pháp kỹ thuật. Trong đó, khoảng 3-5 tỷ tấn CO₂ mỗi năm sẽ cần thiết cho các lĩnh vực mà điện, hydro hoặc năng lượng sinh khối không thể đáp ứng hoàn toàn yêu cầu khử carbon[18].

Đáng chú ý, các tổ chức tài chính quốc tế và khu vực tư nhân ngày càng thận trọng, nếu không muốn nói là rút lui khỏi lĩnh vực này. Theo lộ trình Net Zero của IEA, thế giới cần dừng hoàn toàn việc phát triển các nhà máy nhiệt điện than mới và lên kế hoạch loại bỏ dần các cơ sở hiện có - nếu không trang bị CCS.

Với Việt Nam dù đã đề cập CCS trong Quy hoạch điện VIII và Kế hoạch thích ứng quốc gia (NAP), nhưng chưa có lộ trình rõ ràng để triển khai thực tế. Trong khi đó, tiềm năng phát triển năng lượng tái tạo trong nước, đặc biệt là điện mặt trời và điện gió, lại đang ở mức rất cao[19].

Chiến lược chuyển đổi khả thi cho Việt Nam là tiếp tục mở rộng năng lượng tái tạo, đồng thời giữ lại một tỷ trọng nhiệt điện than nhất định như nguồn điện dự phòng trong giai đoạn chuyển tiếp. Với các nhà máy nhiệt điện than hiện hữu có vòng đời dài, CCS cần tiếp cận theo hướng thận trọng, ưu tiên các dự án thí điểm quy mô nhỏ để đánh giá tính khả thi trong điều kiện địa phương và tăng cường hợp tác quốc tế về công nghệ lẫn tài chính.

[1] https://iea.blob.core.windows.net/assets/5b169aa1-bc88-4c96-b828-aaa50406ba80/GlobalEnergyReview2025.pdf

[2] https://www.globalccsinstitute.com/wp-content/uploads/2024/01/Global-Status-of-CCS-Report-1.pdf

[3] https://natural-resources.canada.ca/sites/www.nrcan.gc.ca/files/energy/files/pdf/11-1438_eng_acc.pdf

[4] https://www.globalccsinstitute.com/wp-content/uploads/2023/12/Global-Status-Report-2023_Slide-Deck-APAC-Website.pdf

[5] https://iea.blob.core.windows.net/assets/181b48b4-323f-454d-96fb-0bb1889d96a9/CCUS_in_clean_energy_transitions.pdf

[6] https://iea.blob.core.windows.net/assets/181b48b4-323f-454d-96fb-0bb1889d96a9/CCUS_in_clean_energy_transitions.pdf

[7] https://www.iea.org/reports/ccus

[8] https://www.iea.org/reports/ccus

[9] https://www.energy-transitions.org/wp-content/uploads/2022/08/ETC-CCUS-Report-V1.9.pdf

[10] https://fossil.energy.gov/archives/cslf/sites/default/files/documents/IPCC_Special_Report_CCS.pdf

[11] https://www.catf.us/wp-content/uploads/2019/02/CATF_CCS_United_States_Power_Sector.pdf

[12] https://www.catf.us/wp-content/uploads/2019/02/CATF_CCS_United_States_Power_Sector.pdf

[13] https://www.globalccsinstitute.com/wp-content/uploads/2023/12/Global-Status-Report-2023_Slide-Deck-APAC-Website.pdf

[14] https://english.news.cn/20230603/ee847bb037b142a182152f1a0485348c/c.html

[15] http://vepg.vn/wp-content/uploads/2022/07/CCDR-Full-report_01.07_FINAL-1.pdf

[16] https://ukccsrc.ac.uk/wp-content/uploads/2024/04/Guloren-Turan-Global-status-of-CCS-2023.pdf

[17] https://www.mckinsey.com/~/media/mckinsey/industries/electric%20power%20and%20natural%20gas/our%20insights/a%20more%20orderly%20transition%20navigating%20energy%20in%202023/mck_energycompendium_v2.pdf

[18] https://www.energy-transitions.org/wp-content/uploads/2022/08/ETC-CCUS-Report-V1.9.pdf

[19] https://www.undp.org/sites/g/files/zskgke326/files/2024-02/web_viet_nam_nap_2021-2030_with_vision_to_2050.pdf

Nguyễn Nhiều Lộc

FILI - 12:00:00 28/06/2025

Lịch chốt quyền cổ tức bằng tiền của 6 DN

Thêm 6 doanh nghiệp trên sàn chứng khoán sẽ thực hiện chốt quyền trả cổ tức bằng tiền cho cổ đông

1. CTCP Cảng Nghệ Tĩnh (Mã NAP):

- Ngày đăng ký cuối cùng: 13/6/2025

- Tỷ lệ cổ tức năm 2024: 5,5% (550 đồng/cổ phiếu)

- Ngày thanh toán: 14/7/2025.

2. CTCP Môi trường đô thị tỉnh Lào Cai (Mã MLC):

- Ngày đăng ký cuối cùng: 16/6/2025

- Tỷ lệ cổ tức năm 2024: 16,239% (1.623,9 đồng/cổ phiếu)

- Ngày thanh toán: 4/7/2025

3. CTCP Kim khí TP. HCM – Vnsteel (Mã HMC):

- Ngày đăng ký cuối cùng: 17/6/2025

- Tỷ lệ cổ tức năm 2024: 8% (800 đồng/cổ phiếu)

- Ngày thanh toán: 27/6/2025

4. CTCP Tư vấn Đầu tư Mỏ và Công nghiệp - Vinacomin (Mã TVM):

- Ngày đăng ký cuối cùng: 20/6/2025

- Tỷ lệ cổ tức năm 2024: 5% (500 đồng/cổ phiếu)

- Ngày thanh toán: 15/7/2025.

5. CTCP Phân bón Miền Nam (Mã SFG):

- Ngày đăng ký cuối cùng: 20/6/2025

- Tỷ lệ cổ tức năm 2024: 5% (500 đồng/cổ phiếu)

- Ngày thanh toán: 18/7/2025

6. CTCP Vinacap Kim Long (Mã VTE):

- Ngày đăng ký cuối cùng: 23/6/2025

- Tỷ lệ cổ tức năm 2024: 0,226% (22,6 đồng/cổ phiếu)

- Ngày thanh toán: 30/6/2025.

Lịch chốt quyền cổ tức bằng tiền của 6 DN

Thêm 6 doanh nghiệp trên sàn chứng khoán sẽ thực hiện chốt quyền trả cổ tức bằng tiền cho cổ đông

1. CTCP Cảng Nghệ Tĩnh (Mã NAP):

- Ngày đăng ký cuối cùng: 13/6/2025

- Tỷ lệ cổ tức năm 2024: 5,5% (550 đồng/cổ phiếu)

- Ngày thanh toán: 14/7/2025.

2. CTCP Môi trường đô thị tỉnh Lào Cai (Mã MLC):

- Ngày đăng ký cuối cùng: 16/6/2025

- Tỷ lệ cổ tức năm 2024: 16,239% (1.623,9 đồng/cổ phiếu)

- Ngày thanh toán: 4/7/2025

3. CTCP Kim khí TP. HCM – Vnsteel (Mã HMC):

- Ngày đăng ký cuối cùng: 17/6/2025

- Tỷ lệ cổ tức năm 2024: 8% (800 đồng/cổ phiếu)

- Ngày thanh toán: 27/6/2025

4. CTCP Tư vấn Đầu tư Mỏ và Công nghiệp - Vinacomin (Mã TVM):

- Ngày đăng ký cuối cùng: 20/6/2025

- Tỷ lệ cổ tức năm 2024: 5% (500 đồng/cổ phiếu)

- Ngày thanh toán: 15/7/2025.

5. CTCP Phân bón Miền Nam (Mã SFG):

- Ngày đăng ký cuối cùng: 20/6/2025

- Tỷ lệ cổ tức năm 2024: 5% (500 đồng/cổ phiếu)

- Ngày thanh toán: 18/7/2025

6. CTCP Vinacap Kim Long (Mã VTE):

- Ngày đăng ký cuối cùng: 23/6/2025

- Tỷ lệ cổ tức năm 2024: 0,226% (22,6 đồng/cổ phiếu)

- Ngày thanh toán: 30/6/2025.

6 cổ phiếu bị cắt margin trên HNX

Sở Giao dịch Chứng khoán Hà Nội (HNX) đang liên tiếp bổ sung loạt cổ phiếu vào danh sách chứng khoán bị cắt margin do lỗ sau kiểm toán và bị cảnh báo.

Ngày 24/3/2025, Sở Giao dịch Chứng khoán Hà Nội (HNX) thông báo bổ sung cổ phiếu CAG của CTCP Cảng An Giang vào danh sách chứng khoán không được phép giao dịch ký quỹ (margin), có hiệu lực từ ngày 27/3. Nguyên nhân là do cổ phiếu này thuộc diện bị cảnh báo và lợi nhuận sau thuế trên báo cáo tài chính năm 2024 được kiểm toán là số âm.

Tương tự, HNX cũng bổ sung cổ phiếu VTV của CTCP Năng lượng và Môi trường VICEM vào danh sách bị cắt margin kể từ ngày 27/3, với lý do lợi nhuận sau thuế năm 2024 (đã kiểm toán) là số âm.

Trước đó, ngày 18/3, HNX đã đưa thêm cổ phiếu V21 của CTCP VINACONEX 21 và mã TTL của Tổng Công ty Thăng Long – CTCP vào danh sách chứng khoán không được giao dịch ký quỹ, cũng do lợi nhuận sau thuế kiểm toán âm. Quyết định có hiệu lực từ ngày 21/3.

Ngày 13/3, HNX tiếp tục thông báo bổ sung 2 cổ phiếu vào danh sách bị cắt margin gồm: mã TV3 của CTCP Tư vấn Xây dựng Điện 3 (hiệu lực từ ngày 18/3) do thuộc diện bị cảnh báo và mã MIC của CTCP Kỹ nghệ Khoáng sản Quảng Nam, do thời gian niêm yết chưa đủ 6 tháng.

White Label

Data API

Web Plug-in

Pembuat Poster

Program Afiliate

Risiko kerugian dalam perdagangan instrumen kewangan seperti saham, FX, komoditi, niaga hadapan, bon, ETF dan kripto boleh menjadi besar. Anda mungkin mengalami kerugian keseluruhan dana yang anda depositkan dengan broker anda. Oleh itu, anda harus mempertimbangkan dengan teliti sama ada perdagangan sedemikian sesuai untuk anda berdasarkan keadaan dan sumber kewangan anda.

Tiada keputusan untuk melabur harus dibuat tanpa menjalankan usaha wajar secara menyeluruh sendiri atau berunding dengan penasihat kewangan anda. Kandungan web kami mungkin tidak sesuai dengan anda kerana kami tidak mengetahui keadaan kewangan dan keperluan pelaburan anda. Maklumat kewangan kami mungkin mempunyai kependaman atau mengandungi ketidaktepatan, jadi anda harus bertanggungjawab sepenuhnya untuk sebarang keputusan perdagangan dan pelaburan anda. Syarikat tidak akan bertanggungjawab ke atas kehilangan modal anda.

Tanpa mendapat kebenaran daripada tapak web, anda tidak dibenarkan menyalin grafik, teks atau tanda dagangan tapak web. Hak harta intelek dalam kandungan atau data yang dimasukkan ke dalam laman web ini adalah milik pembekal dan pedagang pertukarannya.

Tidak log masuk

Log masuk untuk mengakses lebih banyak ciri

Keahlian FastBull

Belum lagi

Belian

Log masuk

Daftar