Kutipan

Berita

Analisis

Pengguna

24/7

Kalender Ekonomi

Pendidikan

Data

- Nama

- Nilai Terbaru

- Sblm.

Akun Sinyal untuk Anggota

Semua Akun Sinyal

Semua Kontes

Perancis Akun Perdagangan (Penyesuaian Per Kuartal) (Okt)

Perancis Akun Perdagangan (Penyesuaian Per Kuartal) (Okt)S:--

P: --

Zona Euro Jumlah Tenaga Kerja YoY(Penyesuaian Per Kuartal) (kuartal 3)

Zona Euro Jumlah Tenaga Kerja YoY(Penyesuaian Per Kuartal) (kuartal 3)S:--

P: --

Kanada Jumlah Tenaga Kerja Paruh Waktu (Penyesuaian Per Kuartal) (Nov)

Kanada Jumlah Tenaga Kerja Paruh Waktu (Penyesuaian Per Kuartal) (Nov)S:--

P: --

S: --

Kanada Tingkat Pengangguran (Penyesuaian Per Kuartal) (Nov)

Kanada Tingkat Pengangguran (Penyesuaian Per Kuartal) (Nov)S:--

P: --

S: --

Kanada Jumlah Tenaga Kerja Permanen (Penyesuaian Per Kuartal) (Nov)

Kanada Jumlah Tenaga Kerja Permanen (Penyesuaian Per Kuartal) (Nov)S:--

P: --

S: --

Kanada Partisipasi Ketenagakerjaan (Penyesuaian Per Kuartal) (Nov)

Kanada Partisipasi Ketenagakerjaan (Penyesuaian Per Kuartal) (Nov)S:--

P: --

S: --

Kanada Jumlah Tenaga Kerja (Penyesuaian Per Kuartal) (Nov)

Kanada Jumlah Tenaga Kerja (Penyesuaian Per Kuartal) (Nov)S:--

P: --

S: --

Amerika Serikat Indeks Harga Komoditas PCE MoM (Sep)

Amerika Serikat Indeks Harga Komoditas PCE MoM (Sep)S:--

P: --

S: --

Amerika Serikat Pendapatan Pribadi MoM (Sep)

Amerika Serikat Pendapatan Pribadi MoM (Sep)S:--

P: --

S: --

Amerika Serikat Indeks Harga PCE Inti MoM (Sep)

Amerika Serikat Indeks Harga PCE Inti MoM (Sep)S:--

P: --

S: --

Amerika Serikat Indeks Harga Komoditas PCE YoY (Penyesuaian Per Kuartal) (Sep)

Amerika Serikat Indeks Harga Komoditas PCE YoY (Penyesuaian Per Kuartal) (Sep)S:--

P: --

S: --

Amerika Serikat Indeks Harga PCE Inti YoY (Sep)

Amerika Serikat Indeks Harga PCE Inti YoY (Sep)S:--

P: --

S: --

Amerika Serikat Pengeluaran Pribadi MoM (Penyesuaian Per Kuartal) (Sep)

Amerika Serikat Pengeluaran Pribadi MoM (Penyesuaian Per Kuartal) (Sep)S:--

P: --

Amerika Serikat Ekspektasi Inflasi 5-10-Tahun (Des)

Amerika Serikat Ekspektasi Inflasi 5-10-Tahun (Des)S:--

P: --

S: --

Amerika Serikat Pengeluaran Konsumsi Pribadi Riil MoM (Sep)

Amerika Serikat Pengeluaran Konsumsi Pribadi Riil MoM (Sep)S:--

P: --

Amerika Serikat Total Pengeboran Mingguan

Amerika Serikat Total Pengeboran MingguanS:--

P: --

S: --

Amerika Serikat Total Nilai Pengeboran Bahan Bakar Fosil Mingguan

Amerika Serikat Total Nilai Pengeboran Bahan Bakar Fosil MingguanS:--

P: --

S: --

Amerika Serikat Pinjaman Konsumsi (Penyesuaian Per Kuartal) (Okt)

Amerika Serikat Pinjaman Konsumsi (Penyesuaian Per Kuartal) (Okt)S:--

P: --

China, Daratan Cadangan Devisa (Nov)

China, Daratan Cadangan Devisa (Nov)S:--

P: --

S: --

Jepang Akun Perdagangan (Okt)

Jepang Akun Perdagangan (Okt)S:--

P: --

S: --

Jepang Revisi PDB Nominal QoQ (kuartal 3)

Jepang Revisi PDB Nominal QoQ (kuartal 3)S:--

P: --

S: --

China, Daratan Nilai Impor YoY (CNY) (Nov)

China, Daratan Nilai Impor YoY (CNY) (Nov)S:--

P: --

S: --

China, Daratan Ekspor (Nov)

China, Daratan Ekspor (Nov)S:--

P: --

S: --

China, Daratan Nilai Impor (CNY) (Nov)

China, Daratan Nilai Impor (CNY) (Nov)S:--

P: --

S: --

China, Daratan Akun Perdagangan (CNY) (Nov)

China, Daratan Akun Perdagangan (CNY) (Nov)S:--

P: --

S: --

China, Daratan Nilai Ekspor YoY (USD) (Nov)

China, Daratan Nilai Ekspor YoY (USD) (Nov)S:--

P: --

S: --

China, Daratan Nilai Impor YoY (USD) (Nov)

China, Daratan Nilai Impor YoY (USD) (Nov)S:--

P: --

S: --

Jerman Output Industri MoM (Penyesuaian Per Kuartal) (Okt)

Jerman Output Industri MoM (Penyesuaian Per Kuartal) (Okt)S:--

P: --

Zona Euro Indeks Keyakinan Investor Sentrix (Des)

Zona Euro Indeks Keyakinan Investor Sentrix (Des)S:--

P: --

S: --

Kanada Indeks Keyakinan Ekonomi Nasional

Kanada Indeks Keyakinan Ekonomi NasionalS:--

P: --

S: --

U.K. Tingkat Penjualan Ritel Sejenis BRC YoY (Nov)

U.K. Tingkat Penjualan Ritel Sejenis BRC YoY (Nov)--

P: --

S: --

U.K. Total Penjualan Ritel BRC YoY (Nov)

U.K. Total Penjualan Ritel BRC YoY (Nov)--

P: --

S: --

Australia Bunga Pinjaman Semalam

Australia Bunga Pinjaman Semalam--

P: --

S: --

Pernyataan Suku Bunga RBA

Pernyataan Suku Bunga RBA Konferensi Pers RBA

Konferensi Pers RBA Jerman Ekspor MoM (SA) (Okt)

Jerman Ekspor MoM (SA) (Okt)--

P: --

S: --

Amerika Serikat Indeks Kepercayaan Industri Kecil NFIB (Penyesuaian Per Kuartal) (Nov)

Amerika Serikat Indeks Kepercayaan Industri Kecil NFIB (Penyesuaian Per Kuartal) (Nov)--

P: --

S: --

Meksiko Inflasi 12 Bulan (CPI) (Nov)

Meksiko Inflasi 12 Bulan (CPI) (Nov)--

P: --

S: --

Meksiko IHK Inti YoY (Nov)

Meksiko IHK Inti YoY (Nov)--

P: --

S: --

Meksiko Indeks Harga Produsen (IHP) YoY (Nov)

Meksiko Indeks Harga Produsen (IHP) YoY (Nov)--

P: --

S: --

Amerika Serikat Nilai Penjualan Bisnis Retail Mingguan Redbook YoY

Amerika Serikat Nilai Penjualan Bisnis Retail Mingguan Redbook YoY--

P: --

S: --

Amerika Serikat Tingkat Lowongan Pekerjaan - JOLTS (Penyesuaian Per Kuartal) (Okt)

Amerika Serikat Tingkat Lowongan Pekerjaan - JOLTS (Penyesuaian Per Kuartal) (Okt)--

P: --

S: --

China, Daratan Uang Beredar M1 YoY (Nov)

China, Daratan Uang Beredar M1 YoY (Nov)--

P: --

S: --

China, Daratan Uang Beredar M0 YoY (Nov)

China, Daratan Uang Beredar M0 YoY (Nov)--

P: --

S: --

China, Daratan Uang Beredar M2 YoY (Nov)

China, Daratan Uang Beredar M2 YoY (Nov)--

P: --

S: --

Amerika Serikat Perkiraan Produksi Minyak Mentah Jangka-Pendek EIA Tahun Tsb. (Des)

Amerika Serikat Perkiraan Produksi Minyak Mentah Jangka-Pendek EIA Tahun Tsb. (Des)--

P: --

S: --

Amerika Serikat Perkiraan Produksi Gas Alam EIA Tahun Depan (Des)

Amerika Serikat Perkiraan Produksi Gas Alam EIA Tahun Depan (Des)--

P: --

S: --

Amerika Serikat Perkiraan Produksi Minyak Mentah Jangka-Pendek EIA Tahun Depan (Des)

Amerika Serikat Perkiraan Produksi Minyak Mentah Jangka-Pendek EIA Tahun Depan (Des)--

P: --

S: --

Prospek Energi Jangka Pendek Bulanan EIA

Prospek Energi Jangka Pendek Bulanan EIA Amerika Serikat Stok Bensin API Mingguan

Amerika Serikat Stok Bensin API Mingguan--

P: --

S: --

Amerika Serikat Stok Minyak Mentah Cushing API Mingguan

Amerika Serikat Stok Minyak Mentah Cushing API Mingguan--

P: --

S: --

Amerika Serikat Stok Minyak Mentah API Mingguan

Amerika Serikat Stok Minyak Mentah API Mingguan--

P: --

S: --

Amerika Serikat Stok Minyak Olahan API Mingguan

Amerika Serikat Stok Minyak Olahan API Mingguan--

P: --

S: --

Korea Selatan Tingkat Pengangguran (Penyesuaian Per Kuartal) (Nov)

Korea Selatan Tingkat Pengangguran (Penyesuaian Per Kuartal) (Nov)--

P: --

S: --

Jepang Indeks Difusi Non-Manufaktur Reuters Tanken (Des)

Jepang Indeks Difusi Non-Manufaktur Reuters Tanken (Des)--

P: --

S: --

Jepang Indeks Difusi Manufaktur Reuters Tanken (Des)

Jepang Indeks Difusi Manufaktur Reuters Tanken (Des)--

P: --

S: --

Jepang Indeks Harga Produk Domestik MoM (Nov)

Jepang Indeks Harga Produk Domestik MoM (Nov)--

P: --

S: --

Jepang Indeks Harga Produk Domestik YoY (Nov)

Jepang Indeks Harga Produk Domestik YoY (Nov)--

P: --

S: --

China, Daratan Indeks Harga Produsen (IHP) YoY (Nov)

China, Daratan Indeks Harga Produsen (IHP) YoY (Nov)--

P: --

S: --

China, Daratan IHK MoM (Nov)

China, Daratan IHK MoM (Nov)--

P: --

S: --

Italia Output Industri YoY (Penyesuaian Per Kuartal) (Okt)

Italia Output Industri YoY (Penyesuaian Per Kuartal) (Okt)--

P: --

S: --

Tidak Ada Data Yang Cocok

Opini Terbaru

Opini Terbaru

Topik Populer

Kolumnis Teratas

Terbaru

Label putih

Data API

Web Plug-ins

Program Afiliasi

Lihat Semua

Tidak ada data

MỚI

Doanh nghiệp hưởng lợi từ lệnh bắt buộc sử dụng xăng sinh học E10

Bộ Công Thương đã ban hành Thông tư 50/2025 chính thức ấn định lộ trình sử dụng nhiên liệu sinh học. Từ 6/2026, toàn bộ thị trường sẽ bắt buộc dùng xăng E10 RON95, đồng thời tiếp tục duy trì E5 RON92 đến hết 2030.

Khác với thời điểm 2018, giai đoạn bắt đầu phát triển của xăng E5 (Xăng pha trộn 5% ethanol) người tiêu dùng vẫn được lựa chọn giữa RON95 (Xăng khoáng nguyên chất 100%) và E5RON92 (Xăng pha trộn 5% ethanol). Với thông tư mới này, tất cả các loại xăng bao gồm cả A95 phải được pha trộn với 10% ethanol để tạo thành xăng E10 trước khi bán ra thị trường. Như vậy việc pha trộn ethanol trở nên bắt buộc và chính sách này là bước đi quan trọng để Việt Nam tiến gần hơn tới mục tiêu Net Zero năm 2050 (Phát thải ròng bằng 0).

Ai sẽ hưởng lợi?

Động thái này tạo ra một cuộc “chạy đua năng lực pha trộn” giữa các nhà phân phối. Trong nhóm doanh nghiệp đầu mối, PLX (Petrolimex) và OIL (PV Oil) nổi lên là hai cái tên hưởng lợi rõ nhất nhờ công suất pha chế E10 đang dư thừa, trong khi nhiều doanh nghiệp nhỏ hơn vẫn chưa thể đáp ứng tiêu hạ tầng.

PLX hiện sở hữu công suất pha trộn E5 lên tới 8,4 triệu m³/năm, trong khi lượng tiêu thụ thực tế chỉ khoảng 5,1 triệu m³/năm. Điều này đồng nghĩa PLX đang dư khoảng 3,3 triệu m³, một lợi thế lớn để mở rộng thị phần trong giai đoạn E10 trở thành bắt buộc.

OIL có công suất pha trộn 1,7 triệu m³/năm, thấp hơn mức tiêu thụ gần 2,3 triệu m³/năm, nhưng doanh nghiệp đã hoạch mở rộng thêm 0,8 triệu m³/năm để kịp nhu cầu mới. Như vậy, có thể nói OIL dư thừa 0,2 triệu m3/năm

Trong khi tổng công suất pha trộn đối với xăng E5 của toàn hệ thống đạt 11,7 triệu m3/năm, so với tổng khối lượng bán xăng đạt 11,2 triệu m3/năm. Tận dụng hệ thống pha trộn xăng E5 hiện tại, việc nâng tỷ lệ pha trộn từ 5% lên 10% thì gần như cần phải nhân đôi lượng ethanol (E100) để đáp ứng nhu cầu. Do vậy, những doanh nghiệp sở hữu nhà máy ethanol cũng được đánh giá là nhữngng đối tượng hưởng lợi. Trong bối cảnh nhiều nhà máy Ethanol đã ngừng hoạt động do kém hiệu quả) như NM Ethanol Bình Phước (OIL sở hữu 30,2%) , NM nhiên liệu sinh học Phú Thọ (OIL sở hữu 39,76%)

BSR hiện đang sở hữu máy Ethanol Nhiên liệu Sinh học Dung Quất (BSR nắm 65,54% và OIL nắm 34,28%) tái vận hành vào tháng 11/2025 với mục tiêu để đảm bảo nguồn cung ethanol trong nước phục vụ lộ trình chuyển đổi sang xăng E10, giảm nhập khẩu và phụ

DGC Công ty đã mua lại Nhà máy Ethanol Đại Việt (Sở hữu 100%) và tái khởi động hoạt động từ cuối năm 2024.

Hiện Việt Nam có 6 nhà máy ethanol, nhưng chỉ 3 nhà máy tại Đồng Nai và Quảng Nam đang vận hành ổn định, với tổng sản lượng khoảng 200.000 m³/năm. Nếu toàn bộ 6 nhà máy được khôi phục, công suất tối đa có thể đạt 500.000 m³/năm. Trong khi đó, nhu cầu ethanol sẽ tăng mạnh khi xăng E10 triển khai toàn diện trên cả nước. Với sản lượng tiêu thụ xăng dầu mỗi năm khoảng 12–15 triệu m³, thị trường sẽ cần 1 – 1,5 triệu m³ ethanol để pha E10. Nghĩa là công suất trong nước hiện tại mới đáp ứng được khoảng 40%. Phần thiếu hụt còn lại sẽ phải nhập khẩu, chủ yếu từ các quốc gia có nguồn ethanol dồi dào như Mỹ và Argentina. Từ 31/03/2025, thuế nhập khẩu ethanol theo diện tối huệ quốc (MFN) giảm xuống 5%, góp phần hạ giá thành pha trộn và làm việc triển khai E10 trở nên khả thi hơn về mặt kinh tế.

PLX: Vừa có lợi thế hạ tầng, vừa mở rộng độ phủ thị phần

Không chỉ sở hữu năng lực pha trộn nhiên liệu sinh học lớn nhất thị trường, PLX còn đang mở rộng hệ thống điểm dừng chân COCO dọc tuyến Cao tốc Bắc – Nam. Điều này giúp Petrolimex gia tăng độ phủ điểm bán và đẩy nhanh tốc độ mở rộng thị phần trong bối cảnh chuẩn bị chuyển đổi sang E10.

Song song đó, rào cản gia nhập ngành đang tăng lên. Các tiêu chuẩn để trở thành thương nhân đầu mối ngày càng chặt chẽ hơn, trong khi PLX lại có lợi thế quy mô và hạ tầng sẵn có. Doanh nghiệp cũng đang thực hiện chương trình tái cấu trúc toàn diện, bao gồm cả tối ưu đội xe vận tải, nỗ lực cắt giảm chi phí - Yếu tố quan trọng ảnh hưởng trực tiếp đến quyết định giá trần bán lẻ theo dự thảo chính sách kinh doanh xăng dầu đang được đề xuất trong năm 2025.

Năm 2024, Bộ Công Thương đã thu hồi giấy phép của 5 thương nhân đầu mối, khiến số đơn vị phân phối xăng dầu cấp cao nhất giảm xuống còn 27 doanh nghiệp, qua đó thu hẹp đáng kể sự cạnh tranh trong ngành và tạo lợi thế cho nhóm đầu mối lớn như PLX và OIL.

*Khả năng ghi nhận lợi nhuận bất thường từ việc thoái vốn các công ty von bao gồm Công ty TNHH MTV Petrolimex Lào (PLL), Tổng công ty Cổ phần Hóa dầu Petrolimex (PLC) và Tổng công ty Cổ phần Xây lắp và Thương mại Petrolimex (PGCC) giúp mang lại tiềm năng lợi nhuận cũng như định giá cao hơn cho PLX.

OIL: Hoàn thiện cấu trúc, giảm chi phí và mở đường niêm yết HOSE

Không chỉ Petrolimex, PVOIL (OIL) cũng đang bước vào giai đoạn tái cơ cấu mạnh mẽ nhằm giảm chi phí và nâng cao hiệu quả vận hành. Doanh nghiệp đã tiến hành sắp xếp lại hệ thống kinh doanh, cơ cấu lại các công ty con và đặc biệt là xử lý dứt điểm vấn đề kéo dài nhiều năm tại liên doanh Ethanol Phú Thọ bằng thủ tục phá sản.

Việc này giúp loại bỏ ý kiến kiểm toán ngoại trừ trên báo cáo tài chính – rào cản lớn nhất khiến OIL chưa thể niêm yết trên HOSE. Khi vấn đề được giải quyết, OIL có cơ hội theo bước BSR, tiến lên niêm yết sàn cao nhất, qua đó nâng tính minh bạch, thu hút thể chế và mở rộng room nhà đầu tư.

Trên thế giới, đã có hơn 50 quốc gia áp dụng nhiên liệu sinh học. Tại Việt Nam, với 80% cửa hàng xăng dầu và 77% thương nhân đầu mối bao gồm Petrolimex, PVOIL, Saigon Petro, và các nhà máy lọc dầu như Bình Sơn và Nghi Sơn đã triển khai phân phối xăng E5RON92, các đơn vị này có thể cải tạo và tận dụng cơ sở hạ tầng sẵn có để bán xăng E10. Vì vậy, quá trình chuyển đổi sang E10 trên toàn quốc gần như không gặp trở ngại lớn — cả về kỹ thuật, hạ tầng lẫn chi phí.

Nhờ giá xăng dầu diễn biến ổn định hơn hẳn cùng kỳ, nhiều doanh nghiệp thuộc nhóm xăng - dầu - khí đón nhận kết quả tích cực trong quý 3/2025.

Thống kê từ Vietstock Finance, trong số 36 doanh nghiệp nhóm xăng - dầu - khí công bố kết quả kinh doanh quý 3, có tới 23 đơn vị đạt lợi nhuận tăng trưởng, trong đó có 4 trường hợp chuyển lỗ thành lãi. Chỉ 12 doanh nghiệp đi lùi, và 1 cái tên thua lỗ.

Quý thắng đậm của các ông lớn

Kết quả kinh doanh của 4 ông lớn ngành xăng - dầu - khí trong quý 3/2025

Những ông lớn trong ngành đều ghi nhận kết quả tích cực so với cùng kỳ. Dẫn đầu là Petrolimex , đạt hơn 83.6 ngàn tỷ đồng doanh thu, tăng trưởng 30%; và 611 tỷ đồng lãi ròng, gấp 9.3 lần cùng kỳ. Doanh nghiệp cho biết, lợi nhuận tăng mạnh đến từ mảng kinh doanh xăng dầu cốt lõi (cùng kỳ thua lỗ). Nguyên nhân chính do giá dầu quý 3/2025 ít biến động (giảm nhẹ từ từ 68 USD/thùng xuống 62-65 USD/thùng), trong khi cùng kỳ giảm mạnh từ 83 USD/thùng xuống còn 66-68 USD/thùng.

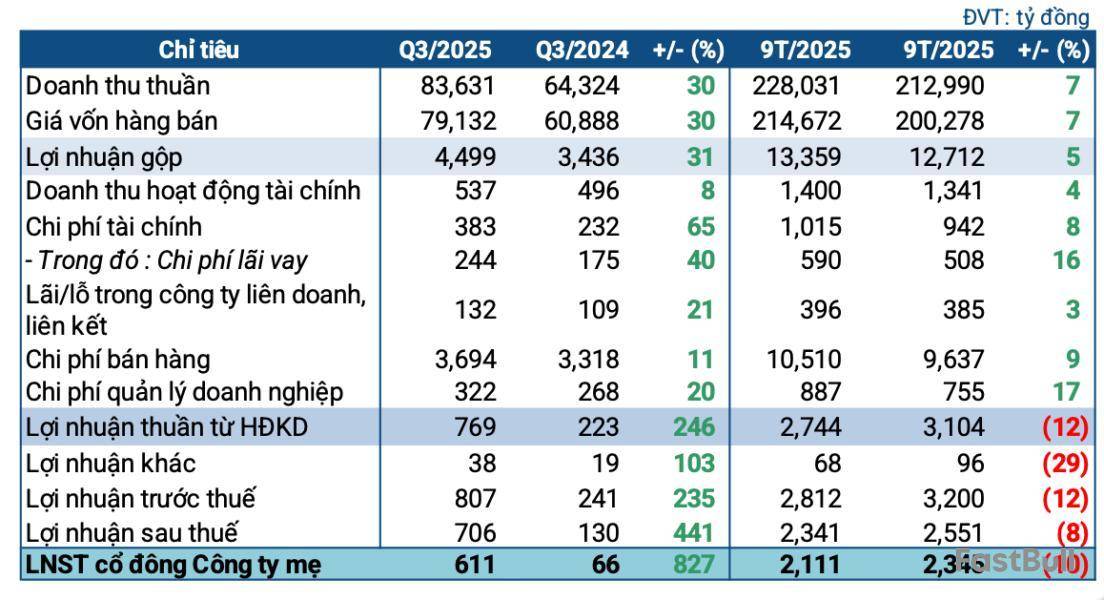

Tình hình kinh doanh của Petrolimex trong quý 3/2025

Giá dầu ổn định cũng là nguyên nhân giúp OIL lãi gấp 4.5 lần cùng kỳ, đạt 125 tỷ đồng, cùng doanh thu tăng nhẹ 5%. Bên cạnh đó, thu nhập từ hoạt động tài chính (doanh thu trừ chi phí) của công ty mẹ tăng 65%, chủ yếu do hoàn nhập dự phòng đầu tư tài chính và lãi tiền gửi tăng.

PV GAS giữ được lợi nhuận tăng nhẹ, đạt hơn 2.5 ngàn tỷ đồng lãi ròng. Thực tế, doanh thu tăng khá mạnh 41%, lên gần 35.7 ngàn tỷ đồng, nhưng lãi gộp của GAS đi lùi vì giá vốn tăng cao. Dù vậy, nhờ việc tiết giảm các khoản chi phí - đặc biệt là chi phí tài chính và quản lý doanh nghiệp, GAS vẫn có thể tăng lãi. Bên cạnh đó, bức tranh của GAS năm 2025 cũng đang rất tích cực khi đã sớm vượt mục tiêu năm chỉ sau 9 tháng, với lợi nhuận gần như tương đương cả năm 2024.

9 tháng lợi nhuận của GAS đã tương đương cả năm 2024

BSR phục hồi mạnh với khoản lãi 908 tỷ đồng (cùng kỳ lỗ hơn 1.2 ngàn tỷ). Nguyên nhân cũng nhờ giá dầu có diễn biến ổn định hơn, crack spread (khoảng cách giá dầu thô và thành phẩm) tốt hơn hẳn cùng kỳ, và sản lượng tiêu thụ tăng cao.

Phân hóa

Nhóm còn lại, kết quả có sự phân hóa theo phân khúc thượng nguồn (Upstream - nhóm dịch vụ khai thác và thăm dò E&P), trung nguồn (Midstream - nhóm tập hợp, vận chuyển tài nguyên) và hạ nguồn (Downstream - nhóm doanh nghiệp lọc dầu, bán lẻ và dịch vụ liên quan).

Kết quả kinh doanh các doanh nghiệp xăng - dầu - khí trong quý 3/2025

Phân khúc thượng nguồn, PVS lãi đậm 324 tỷ đồng, gấp 2.4 lần cùng kỳ, chủ yếu nhờ doanh thu tài chính tăng và chi phí tài chính giảm mạnh, liên quan đến chênh lệch tỷ giá.

Tình hình kinh doanh của PVS

PVD cũng lãi lớn với 278 tỷ đồng lợi nhuận ròng, tăng trưởng 53% nhờ doanh thu từ giàn khoan PV Drilling VIII từ 01/09/2025 và tăng khối lượng công việc giúp kéo doanh thu các mảng dịch vụ liên quan đến khoan.

PVB - đơn vị bọc ống dầu khí của PVN - thì chuyển lỗ thành lãi 27 tỷ đồng. PVB cho biết, mức chênh này đến từ các hợp đồng dịch vụ trong quý 3 mang lại doanh thu cùng lợi nhuận cao hơn.

Phân khúc trung nguồn có sự phân hóa khá mạnh. VTO, PJT và PVP đều tăng trưởng lợi nhuận nhờ cải thiện sản lượng vận tải, tăng khối lượng công việc hoặc giảm chi phí khấu hao. Chiều ngược lại, PV Trans tăng mạnh doanh thu (+51%) nhưng lãi ròng chỉ 263 tỷ đồng, giảm 28%. Doanh nghiệp lý giải, nguyên nhân chính do giảm thu nhập khác liên quan đến khoản thanh lý tàu vào cùng kỳ. Tuy nhiên, việc lãi gộp giảm 8% cho thấy hoạt động kinh doanh cốt lõi cũng không thực sự tích cực.

PV Trans giảm lợi nhuận so với cùng kỳ vì không còn thu nhập thanh lý tàu

Thậm chí, GSP (Gas Shipping) giảm lãi tới 90%, còn 2.9 tỷ đồng, cũng là một trong những đơn vị giảm lãi mạnh nhất nhóm xăng - dầu - khí quý 3. Đơn vị giải trình, do thị trường vận tải có nhiều biến động và cạnh tranh, dẫn đến khai thác khó khăn, các chi phí đều tăng. Ngoài ra, việc tỷ giá biến động mạnh làm tăng chi phí tài chính cũng gây tác động tiêu cực đến kết quả sau cùng.

Nhóm hạ nguồn cũng cho thấy sự phân hóa. Quý 3, nhiều doanh nghiệp nhóm này chứng kiến tăng trưởng mạnh. PMS - doanh nghiệp mảng cung cấp dịch vụ - lãi gấp 6 lần cùng kỳ, đạt 8 tỷ đồng lợi nhuận ròng nhờ tăng trưởng tại các ngành hàng và dự trữ nguyên vật liệu giá tốt tại công ty con.

CCI tăng lãi 88%, đạt 10 tỷ đồng. Thực tế, doanh thu lùi đáng kể ở mức 10% do giá xăng dầu bình quân giảm, nhưng Doanh nghiệp tăng lãi nhờ thu nhập cải thiện mạnh. Ngoài ra, một số các công ty tăng lãi đáng chú ý khác có thể kể đến là PJC, PSC, PPT…

Ngược lại, không ít đơn vị giảm lãi, đa số là các đơn vị kinh doanh khí. Như TDG rơi 65% lợi nhuận, lãi khoảng 310 triệu đồng vì giảm lượng khách hàng. PVG giảm lãi 45%, còn 2.5 tỷ đồng, do thị trường khí LPG gặp khó khăn và giá thế giới liên tục giảm, không theo quy luật. Ngay cả CNG - ông lớn kinh doanh khí nén của PVN - cũng ghi nhận giảm nhẹ lợi nhuận.

Doanh nghiệp duy nhất báo lỗ toàn ngành là “đại gia xăng dầu miền Tây” PSH với khoản lỗ 143 tỷ đồng (giảm so với mức lỗ 172 tỷ đồng cùng kỳ). Tuy nhiên, câu chuyện của PSH có phần đặc thù, khi Doanh nghiệp vẫn chưa thoát khỏi lệnh cưỡng chế hóa đơn do nợ thuế, dẫn đến không thể hoạt động và trắng doanh thu.

Châu An

FILI - 09:00:00 16/11/2025

Bí ẩn đằng sau sức nóng cổ phiếu dầu khí

Phiên giao dịch gần đây, nhóm cổ phiếu dầu khí đồng loạt tăng mạnh, với PVD tăng kịch trần lên mức cao nhất hơn 1 năm, PVC và PVS tăng trên 5%, cùng các mã OIL, BSR, PLX, POS ghi nhận sắc xanh 1–4%. Đà hồi phục được thúc đẩy từ nửa cuối tháng 10/2025 nhờ Nghị quyết 66.6/2025/NQ-CP, cho phép Tập đoàn Dầu khí Việt Nam thẩm định và phê duyệt nhiều dự án nhanh hơn, nổi bật là dự án khí-điện Lô B – Ô Môn (12 tỷ USD) khởi công quý I/2026.

Triển vọng dài hạn còn có làn sóng năng lượng sạch, LNG và điện gió ngoài khơi tạo backlog lớn cho PVS, PVD. Tuy nhiên, các chuyên gia cảnh báo tăng trưởng lợi nhuận dầu khí chủ yếu nhờ hoàn nhập chi phí, lãi tỷ giá và bán tài sản; nguồn cung dầu toàn cầu vẫn dư thừa, giá Brent dự báo giảm về trung bình 63 USD/thùng, khiến cổ phiếu dầu khí có thể điều chỉnh sau các nhịp tăng mạnh.

Vnbusiness

Giá dầu rơi tự do, cổ phiếu dầu khí vẫn “nóng rực”: Vì sao?

Phiên 13/11, VN-Index giằng co quanh mốc 1.631 điểm do tác động từ nhóm vốn hóa lớn, trong khi dòng tiền chuyển mạnh sang nhóm midcap, đặc biệt là cổ phiếu dầu khí với mức tăng hơn 2,3%. PVD tăng trần, PVT, PVS, OIL, PLX đồng loạt bứt phá nhờ dòng tiền quay lại nhóm “vàng đen” sau giai đoạn dài trầm lắng.

Theo BSC, dù từng kém hiệu quả trong 10 tháng đầu năm, việc cổ phiếu dầu khí về vùng định giá hấp dẫn cùng triển vọng tăng trưởng từ các dự án lớn của PVN như Lô B - Ô Môn, Đại Hùng 3 hay Kình Ngư Trắng đã kích thích dòng tiền mới. Bước sang năm 2026, PVD và PVS được kỳ vọng hưởng lợi nhờ nguồn việc ổn định và giá thuê giàn khoan cải thiện, trong khi GAS và BSR có thể gặp áp lực lợi nhuận do giá dầu và biên lợi nhuận giảm. Nhìn chung, triển vọng ngành dầu khí đang phân hóa rõ, với lợi thế nghiêng về nhóm thượng nguồn.

Nguoiquansat.vn

Cổ phiếu dầu khí "hứa hẹn" tăng trưởng đột biến.

Nhóm cổ phiếu dầu khí đang bứt phá mạnh từ cuối tháng 10/2025, nhờ chính sách thuận lợi, kết quả kinh doanh quý III tích cực và định giá hấp dẫn. Các chuyên gia đánh giá đây là điểm sáng của thị trường, với tiềm năng thu hút dòng tiền và duy trì tăng trưởng trong nửa cuối năm.

Dự báo tăng trưởng của các doanh nghiệp dầu khí được duy trì vững chắc trong quý IV, trong khi định giá cổ phiếu vẫn ở mức thấp, mở ra cơ hội thu hút dòng tiền và biến nhóm cổ phiếu này thành một trong những điểm sáng nổi bật của thị trường trong thời gian tới.

Sau giai đoạn trầm lắng, nhóm cổ phiếu dầu khí đã chính thức trở lại đường đua tăng trưởng, bứt tốc mạnh mẽ từ nửa cuối tháng 10/2025. Chỉ trong hơn hai tuần, các mã như PVD và PVS đã tăng vọt 20%–28%, trong khi PLX và OIL cũng ghi nhận mức tăng 8%–10%, báo hiệu một chu kỳ tăng trưởng mới.

Chính sách gỡ nút thắt, cổ phiếu "nóng" trở lại

Động lực bứt phá mạnh mẽ này đến ngay sau khi Chính phủ ban hành Nghị quyết số 66.6/2025/NQ-CP (28/10/2025) nhằm gỡ bỏ các vướng mắc hành chính trong hoạt động dầu khí. Nghị quyết trao thêm quyền cho Tập đoàn Công nghiệp - Năng lượng Quốc gia Việt Nam (PVN) trong việc phê duyệt các nội dung quan trọng như kế hoạch phát triển mỏ, điều chỉnh kế hoạch khai thác.

Việc tăng tính chủ động cho PVN được giới chuyên gia đánh giá là bước đi chiến lược, giúp giảm thiểu thủ tục và đẩy nhanh tiến độ triển khai các dự án khai thác dầu khí lớn. Tín hiệu hỗ trợ từ cấp vĩ mô này lập tức thổi luồng sinh khí mới vào nhóm cổ phiếu.

Định giá "hời" và kết quả kinh doanh đột biến

Sự hấp dẫn của dầu khí không chỉ đến từ chính sách mà còn từ nền tảng nội tại và định giá thị trường.

Lợi nhuận quý III tăng vọt: Dầu khí là ngành nổi bật nhất trong mùa báo cáo tài chính quý III, với lợi nhuận sau thuế toàn ngành tăng trưởng ấn tượng 594,7% so với cùng kỳ. Các trụ cột như Petrolimex (+441%), BSR (+175,1%), và PTSC (+73,3%) là những động lực chính.

Chiết khấu hấp dẫn: Dù lợi nhuận tăng tích cực, trước đó cổ phiếu dầu khí lại diễn biến kém hơn thị trường chung. Điều này đẩy các mã về vùng định giá cực kỳ hấp dẫn. Hiện tại, P/E trung vị của nhóm đang chiết khấu 23%–47% so với mức trung bình 5 năm. Cụ thể, PVD chiết khấu tới 43%, trong khi PTSC có vốn hóa thấp hơn cả tiền mặt ròng.

Sự chênh lệch giữa lợi nhuận tăng trưởng và định giá thấp đã biến nhóm dầu khí thành "nam châm" thu hút dòng tiền, đặc biệt khi nhiều nhóm cổ phiếu khác đã ghi nhận đà tăng nóng.

Phân hóa triển vọng và thế mạnh chiến lược

Đánh giá triển vọng, các công ty chứng khoán nhận định đà tăng trưởng sẽ được duy trì. Tuy nhiên, năm 2026 sẽ có sự phân hóa rõ rệt:

Ưu thế Backlog: Các doanh nghiệp như PTSC và PV Drilling được đánh giá cao nhờ backlog (hợp đồng tồn đọng) vững chắc đến hết 2026, thậm chí 2028. PTSC sở hữu tổng giá trị hợp đồng tồn đọng khoảng 2,5 tỷ USD (bao gồm Lô B - Ô Môn, Lạc Đà Vàng và các dự án điện gió ngoài khơi). PV Drilling còn mạnh dạn đầu tư thêm giàn khoan Jackup mới trị giá 90 triệu USD.

Cảnh báo rủi ro: Ngược lại, những mã nhạy cảm với giá dầu như GAS, BSR hay OIL cần được theo dõi chặt chẽ, đặc biệt nếu giá dầu giảm sâu về vùng 50–55 USD/thùng, làm thu hẹp biên lợi nhuận.

Tuy nhiên, nhìn chung, các chuyên gia đều khẳng định cả yếu tố chính sách (gỡ nút thắt hành chính) lẫn định giá (chiết khấu sâu) đều đang ủng hộ mạnh mẽ cho nhóm dầu khí. Với những tín hiệu tích cực từ hợp đồng dài hạn và dòng tiền tái cơ cấu, nhóm cổ phiếu này được kỳ vọng sẽ tiếp tục là điểm sáng dẫn dắt thị trường trong nửa cuối năm 2025.

BSR, Petrolimex, PVOIL “vào sóng”?

Sau khi chạm đáy trong quý III/2024, ngành lọc – kinh doanh xăng dầu đã phục hồi mạnh nhờ giá dầu ổn định hơn và biên lợi nhuận cải thiện. Các “ông lớn” như BSR, Petrolimex, PVOIL đều báo lãi cao so với cùng kỳ.

BSR đạt lãi sau thuế 909 tỷ đồng, đảo chiều từ lỗ hơn 1.200 tỷ đồng năm trước.

Petrolimex lãi 706 tỷ đồng, gấp 5,4 lần cùng kỳ; sản lượng tiêu thụ tăng 12%.

PVOIL lãi 139 tỷ đồng, gấp gần 4 lần quý III/2024.

Tuy nhiên, giá dầu quý IV được dự báo biến động khó lường do căng thẳng thương mại Mỹ – Trung, có thể ảnh hưởng kết quả kinh doanh cuối năm.

Trong dài hạn, các doanh nghiệp trong ngành đang đẩy mạnh chuyển đổi năng lượng xanh, mở rộng thị trường nước ngoài và phát triển xăng sinh học (E5/E10) nhằm giảm phụ thuộc vào thị trường nội địa và thích ứng với biến động giá dầu toàn cầu.

nhadautu.vn

Tập đoàn Xăng dầu Việt Nam (Petrolimex, HOSE: PLX) công bố BCTC hợp nhất quý 3/2025 với kết quả phục hồi mạnh so với cùng kỳ. Nguyên nhân chủ yếu nhờ diễn biến giá dầu thế giới trong quý 3/2025 ổn định hơn.

Các chỉ tiêu kinh doanh của Petrolimex trong quý 3/2025

Cụ thể, doanh thu thuần trong kỳ đạt hơn 83.6 ngàn tỷ đồng, tăng 30% so với cùng kỳ. Trừ đi giá vốn, lãi gộp đạt gần 4.5 ngàn tỷ đồng, tăng 31%.

Doanh thu tài chính trong kỳ tăng 8%, lên 537 tỷ đồng, bù đắp cho chi phí tài chính tăng mạnh 65%, lên 383 tỷ đồng. Chi phí bán hàng và chi phí quản lý doanh nghiệp lần lượt tăng 11% và 20%. Sau cùng, Doanh nghiệp lãi ròng 611 tỷ đồng, gấp 9.3 lần cùng kỳ.

Trong văn bản giải trình, Petrolimex cho biết lợi nhuận quý 3 tăng mạnh nhờ mảng kinh doanh xăng dầu cốt lõi có lãi, trong khi cùng kỳ gặp lỗ. Nguyên nhân do giá dầu trong kỳ ít biến động (giảm nhẹ từ từ 68 USD/thùng xuống 62-65 USD/thùng), trong khi giá dầu cùng kỳ giảm mạnh từ 83 USD/thùng xuống còn 66-68 USD/thùng.

Bên cạnh đó, hoạt động tại các công ty con chuyên doanh cơ bản ổn định. Một số lĩnh vực ghi nhận tăng trưởng tốt so với cùng kỳ như nhiên liệu bay, dầu mỡ nhờn, nhựa đường và dịch vụ kho

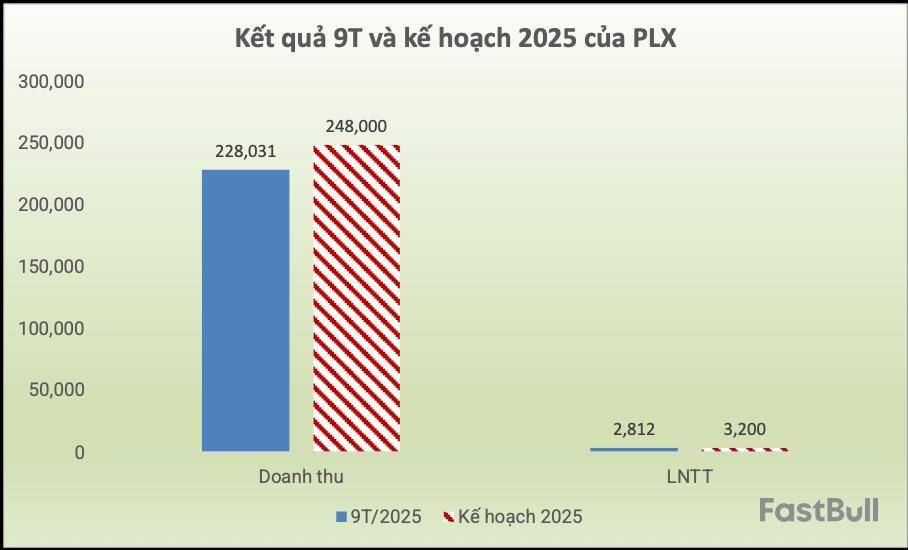

Dù vậy, với việc quý 1 giảm sâu, kết quả lũy kế của Petrolimex vẫn đi lùi với lãi ròng hơn 2.1 ngàn tỷ đồng, giảm 10%, dù doanh thu tăng 7%, lên 228 ngàn tỷ đồng. Tuy nhiên, Doanh nghiệp gần như hoàn thành kế hoạch năm khi thực hiện được 92% mục tiêu doanh thu, và 88% kế hoạch lãi sau thuế được ĐHĐCĐ 2025 thông qua.

Tại ngày 30/09/2025, tổng tài sản của PLX đạt gần 91.6 ngàn tỷ đồng, tăng 13% so với đầu năm, với hơn 65 ngàn tỷ là tài sản ngắn hạn, tăng 9%. Ông lớn xăng dầu đang nắm lượng tiền khổng lồ với tổng cộng gần 30.2 ngàn tỷ đồng tiền mặt và tiền gửi, mang về 913 tỷ đồng lãi tiền gửi trong 9 tháng (khoảng 3.4 tỷ đồng mỗi ngày).

Các khoản phải thu ngắn hạn tăng 39%, lên gần 17.4 ngàn tỷ đồng. Tồn kho tăng 6%, lên hơn 16.6 ngàn tỷ đồng.

Về nguồn vốn, tổng nợ phải trả tăng 21% lên gần 62.7 tỷ đồng. Đáng chú ý, vay và nợ thuê tài chính ngắn hạn tăng 42% so với đầu năm, ghi nhận khoảng 24.7 ngàn tỷ đồng. Quỹ bình ổn giá xăng dầu tại cuối kỳ ghi nhận đạt gần 3.1 ngàn tỷ đồng.

Châu An

FILI - 09:13:00 02/11/2025

Label putih

Data API

Web Plug-ins

Pembuat Poster

Program Afiliasi

Berdagang Instrumen Keuangan Seperti Saham, Mata Uang, Komoditas, Kontrak Berjangka, Obligasi, Dana, Atau Mata Uang Kripto Adalah Perilaku Berisiko Tinggi, Termasuk Kehilangan Sebagian Atau Seluruh Jumlah Investasi Anda, Sehingga Perdagangan Tidak Cocok Untuk Semua Investor.

Anda Harus Melakukan Uji Tuntas Anda Sendiri, Menggunakan Penilaian Anda Sendiri, Dan Berkonsultasi Dengan Penasihat Yang Memenuhi Syarat Saat Membuat Keputusan Keuangan Apa Pun. Konten Situs Web Ini Tidak Ditujukan Kepada Anda, Situasi Keuangan Atau Kebutuhan Anda Juga Tidak Diperhitungkan. Informasi Yang Terdapat Di Situs Web Ini Belum Tentu Tersedia Secara Waktu Nyata, Juga Belum Tentu Akurat. Setiap Pesanan Atau Keputusan Keuangan Lainnya Yang Anda Buat Sepenuhnya Menjadi Tanggung Jawab Anda Dan Anda Tidak Boleh Bergantung Pada Informasi Apa Pun Yang Disediakan Melalui Situs Web. Kami Tidak Memberikan Jaminan Apa Pun Untuk Informasi Apa Pun Di Situs Web Dan Tidak Bertanggung Jawab Atas Kerugian Transaksi Apa Pun Yang Mungkin Timbul Dari Penggunaan Informasi Apa Pun Di Situs Web.

Dilarang Menggunakan, Menyimpan, Menggandakan, Menampilkan, Memodifikasi, Menyebarluaskan Atau Mendistribusikan Data Yang Terdapat Dalam Situs Web Ini Tanpa Izin Tertulis Dari Situs Web Ini. Semua Hak Kekayaan Intelektual Dilindungi Oleh Pemasok Dan Bursa Yang Menyediakan Data Yang Terdapat Di Situs Web Ini.

Tidak Masuk

Masuk untuk mengakses lebih banyak fitur

Anggota FastBull

Belum

Pembelian

Masuk

Daftar