Citations

Nouvelles

Analyse

Utilisateur

24/7

Calendrier économique

Education

Données

- Des noms

- Dernier

- Précédent

Comptes de Signaux pour Membres

Tous les Comptes de Signaux

All Contests

France (Nord) Balance commerciale (SA) (Octobre)

France (Nord) Balance commerciale (SA) (Octobre)A:--

F: --

Zone Euro Emploi en glissement annuel (SA) (Troisième trimestre)

Zone Euro Emploi en glissement annuel (SA) (Troisième trimestre)A:--

F: --

Canada Emploi à temps partiel (SA) (Novembre)

Canada Emploi à temps partiel (SA) (Novembre)A:--

F: --

P: --

Canada Taux de chômage (SA) (Novembre)

Canada Taux de chômage (SA) (Novembre)A:--

F: --

P: --

Canada Emploi à temps plein (SA) (Novembre)

Canada Emploi à temps plein (SA) (Novembre)A:--

F: --

P: --

Canada Taux de participation à l'emploi (SA) (Novembre)

Canada Taux de participation à l'emploi (SA) (Novembre)A:--

F: --

P: --

Canada Emploi (SA) (Novembre)

Canada Emploi (SA) (Novembre)A:--

F: --

P: --

U.S. Indice des prix PCE MoM (Septembre)

U.S. Indice des prix PCE MoM (Septembre)A:--

F: --

P: --

U.S. Revenu personnel MoM (Septembre)

U.S. Revenu personnel MoM (Septembre)A:--

F: --

P: --

U.S. Indice des prix PCE de base MoM (Septembre)

U.S. Indice des prix PCE de base MoM (Septembre)A:--

F: --

P: --

U.S. Indice des prix PCE YoY (SA) (Septembre)

U.S. Indice des prix PCE YoY (SA) (Septembre)A:--

F: --

P: --

U.S. Indice des prix PCE de base YoY (Septembre)

U.S. Indice des prix PCE de base YoY (Septembre)A:--

F: --

P: --

U.S. Dépenses personnelles MoM (SA) (Septembre)

U.S. Dépenses personnelles MoM (SA) (Septembre)A:--

F: --

U.S. Prévisions d'inflation à 5-10 ans (Décembre)

U.S. Prévisions d'inflation à 5-10 ans (Décembre)A:--

F: --

P: --

U.S. Dépenses réelles de consommation personnelle MoM (Septembre)

U.S. Dépenses réelles de consommation personnelle MoM (Septembre)A:--

F: --

U.S. Total hebdomadaire des forages

U.S. Total hebdomadaire des foragesA:--

F: --

P: --

U.S. Forage hebdomadaire de pétrole total

U.S. Forage hebdomadaire de pétrole totalA:--

F: --

P: --

U.S. Crédit à la consommation (SA) (Octobre)

U.S. Crédit à la consommation (SA) (Octobre)A:--

F: --

Chine, Mainland Réserve de change (Novembre)

Chine, Mainland Réserve de change (Novembre)A:--

F: --

P: --

Japon Balance commerciale (Octobre)

Japon Balance commerciale (Octobre)A:--

F: --

P: --

Japon PIB nominal révisé QoQ (Troisième trimestre)

Japon PIB nominal révisé QoQ (Troisième trimestre)A:--

F: --

P: --

Chine, Mainland Importations YoY (CNH) (Novembre)

Chine, Mainland Importations YoY (CNH) (Novembre)A:--

F: --

P: --

Chine, Mainland Exportations (Novembre)

Chine, Mainland Exportations (Novembre)A:--

F: --

P: --

Chine, Mainland Importations (CNH) (Novembre)

Chine, Mainland Importations (CNH) (Novembre)A:--

F: --

P: --

Chine, Mainland Balance commerciale (CNH) (Novembre)

Chine, Mainland Balance commerciale (CNH) (Novembre)A:--

F: --

P: --

Chine, Mainland Exportations YoY (USD) (Novembre)

Chine, Mainland Exportations YoY (USD) (Novembre)A:--

F: --

P: --

Chine, Mainland Importations en glissement annuel (USD) (Novembre)

Chine, Mainland Importations en glissement annuel (USD) (Novembre)A:--

F: --

P: --

Allemagne Production industrielle MoM (SA) (Octobre)

Allemagne Production industrielle MoM (SA) (Octobre)A:--

F: --

Zone Euro Indice de confiance des investisseurs Sentix (Décembre)

Zone Euro Indice de confiance des investisseurs Sentix (Décembre)A:--

F: --

P: --

Canada Indice national de confiance économique

Canada Indice national de confiance économiqueA:--

F: --

P: --

ROYAUME-UNI BRC Like-For-Like Retail Sales YoY (ventes au détail à l'identique) (Novembre)

ROYAUME-UNI BRC Like-For-Like Retail Sales YoY (ventes au détail à l'identique) (Novembre)--

F: --

P: --

ROYAUME-UNI BRC Overall Retail Sales YoY (Ventes au détail globales) (Novembre)

ROYAUME-UNI BRC Overall Retail Sales YoY (Ventes au détail globales) (Novembre)--

F: --

P: --

Australie Taux directeur O/N (emprunts)

Australie Taux directeur O/N (emprunts)--

F: --

P: --

Relevé des taux d'intérêt de la RBA

Relevé des taux d'intérêt de la RBA Conférence de presse de la RBA

Conférence de presse de la RBA Allemagne Exportations en glissement mensuel (SA) (Octobre)

Allemagne Exportations en glissement mensuel (SA) (Octobre)--

F: --

P: --

U.S. NFIB Indice d'optimisme des petites entreprises (SA) (Novembre)

U.S. NFIB Indice d'optimisme des petites entreprises (SA) (Novembre)--

F: --

P: --

Mexique Inflation à 12 mois (CPI) (Novembre)

Mexique Inflation à 12 mois (CPI) (Novembre)--

F: --

P: --

Mexique IPC de base en glissement annuel (Novembre)

Mexique IPC de base en glissement annuel (Novembre)--

F: --

P: --

Mexique PPI YoY (Novembre)

Mexique PPI YoY (Novembre)--

F: --

P: --

U.S. Weekly Redbook Commercial Retail Sales YoY (en anglais)

U.S. Weekly Redbook Commercial Retail Sales YoY (en anglais)--

F: --

P: --

U.S. JOLTS Offres d'emploi (SA) (Octobre)

U.S. JOLTS Offres d'emploi (SA) (Octobre)--

F: --

P: --

Chine, Mainland M1 Masse monétaire YoY (Novembre)

Chine, Mainland M1 Masse monétaire YoY (Novembre)--

F: --

P: --

Chine, Mainland M0 Masse monétaire YoY (Novembre)

Chine, Mainland M0 Masse monétaire YoY (Novembre)--

F: --

P: --

Chine, Mainland M2 Masse monétaire YoY (Novembre)

Chine, Mainland M2 Masse monétaire YoY (Novembre)--

F: --

P: --

U.S. Prévisions à court terme de la production de brut de l'EIA pour l'année en cours (Décembre)

U.S. Prévisions à court terme de la production de brut de l'EIA pour l'année en cours (Décembre)--

F: --

P: --

U.S. Prévisions de la production de gaz naturel de l'EIA pour l'année prochaine (Décembre)

U.S. Prévisions de la production de gaz naturel de l'EIA pour l'année prochaine (Décembre)--

F: --

P: --

U.S. Prévisions à court terme de la production de brut de l'EIA pour l'année prochaine (Décembre)

U.S. Prévisions à court terme de la production de brut de l'EIA pour l'année prochaine (Décembre)--

F: --

P: --

Perspectives énergétiques mensuelles à court terme de l'EIA

Perspectives énergétiques mensuelles à court terme de l'EIA U.S. Stocks hebdomadaires d'essence API

U.S. Stocks hebdomadaires d'essence API--

F: --

P: --

U.S. Stocks hebdomadaires de pétrole brut API Cushing

U.S. Stocks hebdomadaires de pétrole brut API Cushing--

F: --

P: --

U.S. Stocks hebdomadaires de pétrole brut API

U.S. Stocks hebdomadaires de pétrole brut API--

F: --

P: --

U.S. Stocks hebdomadaires de pétrole raffiné API

U.S. Stocks hebdomadaires de pétrole raffiné API--

F: --

P: --

Corée du Sud Taux de chômage (SA) (Novembre)

Corée du Sud Taux de chômage (SA) (Novembre)--

F: --

P: --

Japon Indice Reuters Tankan des entreprises non manufacturières (Décembre)

Japon Indice Reuters Tankan des entreprises non manufacturières (Décembre)--

F: --

P: --

Japon Indice manufacturier Reuters Tankan (Décembre)

Japon Indice manufacturier Reuters Tankan (Décembre)--

F: --

P: --

Japon Indice des prix des produits de base des entreprises nationales MoM (Novembre)

Japon Indice des prix des produits de base des entreprises nationales MoM (Novembre)--

F: --

P: --

Japon Indice des prix des produits de base des entreprises nationales en glissement annuel (Novembre)

Japon Indice des prix des produits de base des entreprises nationales en glissement annuel (Novembre)--

F: --

P: --

Chine, Mainland PPI YoY (Novembre)

Chine, Mainland PPI YoY (Novembre)--

F: --

P: --

Chine, Mainland IPC MoM (Novembre)

Chine, Mainland IPC MoM (Novembre)--

F: --

P: --

Pas de données correspondantes

Graphiques Gratuit pour toujours

Chat F&Q avec des Experts Filtres Calendrier économique Données OutilFastBull VIP FonctionnalitésTendances du marché

Principaux indicateurs

Dernières vues

Dernières vues

Sujets d'actualité

Les meilleurs chroniqueurs

Dernière mise à jour

Marque blanche

API de données

Plug-ins Web

Programme d'affiliation

Tout voir

Pas de données

Le président de la Réserve fédérale de Chicago, Austan Goolsbee, a exprimé jeudi ses hésitations quant à une nouvelle baisse des taux d'intérêt, car la paralysie du gouvernement a entraîné un blocage des données clés sur l'inflation.

Le président de la Réserve fédérale de Chicago, Austan Goolsbee, a exprimé jeudi ses hésitations quant à une nouvelle baisse des taux d'intérêt, car la paralysie du gouvernement a entraîné un blocage des données clés sur l'inflation.

Bien que Goolsbee se soit par ailleurs prononcé en faveur d'une baisse progressive des taux, le responsable de la banque centrale a déclaré lors d'une interview sur CNBC qu'il s'inquiétait du manque de rapports importants sur les prix, en particulier compte tenu de la tendance générale à la hausse de l'inflation ces derniers temps.

« Si des problèmes d'inflation se développent, il faudra un certain temps avant que nous les constations, alors que si la situation du marché du travail commence à se détériorer, nous le verrons quasiment immédiatement », a déclaré Goolsbee. « Cela me rend d'autant plus inquiet… de procéder à des baisses de taux anticipées en comptant sur le caractère transitoire de l'inflation observée ces trois derniers mois et en supposant qu'elle va disparaître. »

Goolsbee s'est exprimé alors que la Réserve fédérale de Chicago mettait à jour son tableau de bord des indicateurs du marché du travail. Les données indiquaient un taux de chômage stable en octobre et un rythme régulier d'embauches et de licenciements. L'indicateur du taux de chômage de la Réserve fédérale de Chicago s'établissait à 4,36 % pour le mois, soit une hausse de seulement un centième de point de pourcentage par rapport à septembre.

Toutefois, le Bureau des statistiques du travail ne publiera pas son rapport sur l'indice des prix à la consommation pour le mois d'octobre, qui était initialement prévu pour la semaine prochaine.

Le Bureau des statistiques du travail (BLS) a publié un rapport pour le mois de septembre malgré le confinement, car ce chiffre sert au calcul du coût de la vie pour la sécurité sociale. Ce rapport indique une inflation annuelle de 3 % , contre un objectif de 2 % fixé par la Réserve fédérale. La publication par le département du Commerce de son indice des prix des dépenses de consommation des ménages, indicateur privilégié par la Réserve fédérale, dépendra de la levée du confinement.

Goolsbee a déclaré que l'absence de rapports sur l'inflation l'inquiète, car les tendances sur trois mois précédant la fermeture indiquaient que l'inflation sous-jacente, qui exclut les prix des produits alimentaires et de l'énergie, se situait à un rythme annualisé de 3,6 %.

« À moyen terme, je ne suis pas pessimiste quant aux taux d'intérêt. Je pense que leur niveau d'équilibre sera nettement inférieur à celui d'aujourd'hui », a-t-il déclaré. « En cas d'incertitude, soyons prudents et ralentissons le rythme. »

Goolsbee disposera d'un droit de vote lors de la réunion du Comité fédéral de l'open market (FOMC) en décembre, qui décidera d'une nouvelle baisse des taux d'intérêt après celles intervenues lors des deux réunions précédentes. Il deviendra cependant membre suppléant en 2026 avant de retrouver son rôle de membre votant en 2027.

L'Indonésie prospecte de nouveaux marchés, notamment en Afrique du Nord, pour ses petits producteurs de café et de cacao qui risquent de perdre l'accès à l'Union européenne en raison des nouvelles règles de ce dernier en matière de déforestation, selon un haut responsable gouvernemental.

« Nous aidons actuellement à trouver d'autres marchés », a déclaré le vice-ministre indonésien des Affaires étrangères, Arif Havas Oegroseno, lors d'une interview jeudi. « Il existe de nouveaux marchés pour le café et le cacao en Afrique du Nord. »

Les autorités travaillent également avec l'Égypte pour accroître les exportations de matières premières indonésiennes vers ce pays et explorent la Libye et la Syrie comme marchés potentiels, a déclaré Havas.

Le règlement européen sur la déforestation, qui entrera pleinement en vigueur à la fin de l'année, vise à réduire l'abattage d'arbres pour la production de soja, de cacao, de café, de viande bovine et d'huile de palme. Ce pays d'Asie du Sud-Est est le premier fournisseur mondial d'huile de palme et un important producteur de cacao et de café.

Alors que les grandes exploitations agricoles peuvent déployer des systèmes de géolocalisation des arbres pour prouver que leurs cultures ne contribuent pas à la déforestation, les petits exploitants n'ont souvent pas les moyens d'en supporter le coût, a-t-il expliqué. À Bali Est, a ajouté Havas, les coopératives ont dépensé environ 30 000 dollars pour géolocaliser seulement 200 hectares de plantations de cacao.

Par ailleurs, il n'est pas certain que les acheteurs européens soient prêts à payer un prix plus élevé pour des produits issus d'une production durable, a-t-il déclaré.

« Se conformer à la réglementation européenne a un coût, et le coût de la simple mise en conformité est probablement encore supérieur à celui de la recherche de nouveaux marchés », a déclaré Havas. « Tant qu'ils engagent des frais, le prix n'est pas garanti. »

Le gouvernement s'efforce également de dynamiser le marché intérieur de l'huile de palme en augmentant l'utilisation de cette matière première dans le biodiesel et le carburant d'aviation durable, a-t-il déclaré.

Les pays européens apportent leur soutien à un plan de 2,5 milliards de dollars pour sauver la forêt tropicale du Congo, selon un document consulté par Reuters, lançant ainsi un programme de conservation qui pourrait bien faire de l'ombre à l'initiative phare du Brésil, pays hôte de la COP30.

Mobiliser davantage de fonds pour protéger et restaurer les dernières forêts tropicales humides du monde est un objectif central des négociations climatiques de l'ONU, qui se sont tenues délibérément cette année en Amazonie brésilienne afin de mettre l'accent sur la nécessité de lutter contre les émissions dues à la déforestation galopante.

L’initiative menée par la France et soutenue par l’Allemagne, la Norvège, la Belgique et le Royaume-Uni s’intitule « Appel de Belém pour les forêts du bassin du Congo ». Ses signataires espèrent mobiliser des ressources pour aider les pays à protéger la deuxième plus grande forêt tropicale du monde. Le document, rédigé en français et daté du 6 novembre, a été signé par les cinq nations européennes.

« Les donateurs s’engagent à mobiliser plus de 2,5 milliards de dollars au cours des cinq prochaines années, en plus des ressources nationales que les pays d’Afrique centrale mobiliseront pour la protection et la gestion durable des forêts du bassin du Congo », indique le document.

Les signataires ont déclaré qu'ils visaient également à aider les pays africains à réduire la déforestation grâce à la technologie, à la formation et aux partenariats.

Le Congo, l'Amazonie, la plus grande forêt tropicale du monde, et le bassin Bornéo-Mékong-Asie du Sud-Est, le troisième plus grand, sont tous menacés par l'expansion des terres agricoles, l'exploitation forestière, l'exploitation minière et d'autres industries.

Si la protection du Congo a attiré l'attention car cette forêt absorbe désormais plus de gaz à effet de serre que les autres forêts, le moment choisi pour cette annonce risquait de concurrencer l'attention portée par le Brésil à un fonds mondial pour les forêts, élément central de son programme pour la COP30.

Le président brésilien Luiz Inácio Lula da Silva a vanté les mérites du Tropical Forests Forever Facility (TFFF) comme étant l'avenir du financement climatique car il remplace les subventions par un modèle d'investissement plus facilement extensible.

« En théorie, les deux initiatives sont très différentes », a déclaré un diplomate connaissant bien les deux propositions, précisant que le TFFF offrirait des versements annuels aux pays riverains de la forêt tropicale sans aucune condition. Toutefois, l’image de deux fonds concurrents pour la protection des forêts tropicales pourrait s’avérer contre-productive, a ajouté la source.

La Norvège a également promis jeudi 3 milliards de dollars au TFFF, soit la plus importante contribution à ce jour. La France a indiqué qu'elle pourrait contribuer jusqu'à 500 millions d'euros à cette initiative menée par le Brésil.

Le comité de la Banque d'Angleterre a décidé de maintenir son principal taux directeur à 4 %, conformément aux attentes de la plupart des observateurs. Toutefois, le vote a été serré (5 membres pour le maintien, 4 pour une légère baisse), ce qui indique qu'une majorité de membres du comité est favorable à une diminution des taux.

Ils estiment que le pic de l'inflation est passé et que les prix commencent à ralentir. Ce ralentissement s'explique par les taux d'intérêt élevés actuels, la faible progression des salaires et la croissance plus modérée des prix des services. Ils ont également constaté qu'une économie atone et un marché du travail moins tendu contribuent à freiner l'inflation.

Le comité estime désormais que les risques de ne pas atteindre son objectif d'inflation de 2 % sont mieux équilibrés ; il s'inquiète moins du maintien d'une inflation élevée et davantage d'une faiblesse excessive de l'économie. Il a toutefois souligné la nécessité d'obtenir davantage de preuves de la poursuite de cette tendance.

Les futures baisses de taux se feront progressivement et dépendront entièrement des nouvelles données économiques qui seront publiées.

L'optimisme quant à une possible baisse des taux d'intérêt par la Banque d'Angleterre (BoE) cette année se renforce, entraînant une chute significative des rendements des obligations britanniques à 10 ans depuis la mi-octobre. Il y a à peine un mois, le marché doutait d'une nouvelle baisse de taux imminente de la BoE. Désormais, la situation évolue car l'inflation, actuellement à 3,8 %, semble avoir atteint son pic.

Même si la baisse complète n'interviendra que l'année prochaine, des signes encourageants se manifestent : l'inflation des prix alimentaires se calme plus rapidement que prévu et celle du secteur des services ralentit. Ce ralentissement est favorisé par la baisse de la croissance des salaires dans le secteur privé, qui devrait terminer l'année sous la barre des 4 % après un début d'année nettement plus élevé.

Cette confiance est également renforcée par l'espoir que le prochain budget d'automne sera perçu positivement par les marchés financiers.

La chancelière britannique Rachel Reeves a salué la révision à la baisse des prévisions d'inflation annoncée aujourd'hui par la Banque d'Angleterre.

Selon la Banque d'Angleterre, « les progrès réalisés en matière de désinflation indiquent que le taux directeur devrait poursuivre sa baisse progressive : une approche progressive et prudente est préconisée pour tout nouveau retrait des contraintes de politique monétaire ».

Concernant l'inflation, le gouverneur Bailey a déclaré : « Il est encourageant de constater que le pic d'inflation en septembre était inférieur de 0,2 point de pourcentage à nos prévisions d'août. » Dans l'ensemble, les indicateurs semblent positifs sur le front de l'inflation.

Une autre publication des chiffres de l'inflation est attendue le 19 novembre, ce qui pourrait avoir un impact majeur sur le prix d'une baisse des taux de la Banque d'Angleterre en décembre, avant que l'attention ne se porte sur le budget de la chancelière Rachel Reeves.

Le budget britannique deviendra le principal sujet d'attention au fil du mois. La viabilité budgétaire demeure essentielle et déterminera probablement l'impact du discours sur le budget sur la livre sterling.

Si le chancelier Reeves adopte de nouvelles mesures de rigueur budgétaire, cela pourrait entraîner un affaiblissement supplémentaire de la livre sterling. Un budget prévoyant des hausses d'impôts mais faisant grimper l'inflation en 2026 pourrait potentiellement soutenir la livre, tandis qu'un budget ne garantissant pas la viabilité des finances publiques pourrait provoquer une forte chute de sa valeur.

La chancelière Reeves a une tâche particulièrement ardue devant elle, les marchés étant très attentifs.

Les marchés ont constaté un affaiblissement de la livre sterling à la suite de la décision relative aux taux d'intérêt d'aujourd'hui, avec une chute de 30 à 40 pips de la paire GBP/USD.

Cependant, la paire de bitcoins a depuis inversé cette tendance et a progressé pour se négocier autour de 1,3100 au moment de la rédaction.

Une cassure au-dessus du seuil de 1,3100 et de la clôture de la bougie de quatre heures pourrait encourager les acheteurs et pousser la paire GBPUSD vers le seuil de 1,3250 et la moyenne mobile à 100 jours qui se situe autour de 1,3270.

Si le câble ne parvient pas à obtenir une tolérance au-dessus de 1,3100, un nouveau test du niveau crucial de 1,3000 pourrait être envisagé.

Graphique GBP/USD sur quatre heures, 6 novembre 2025

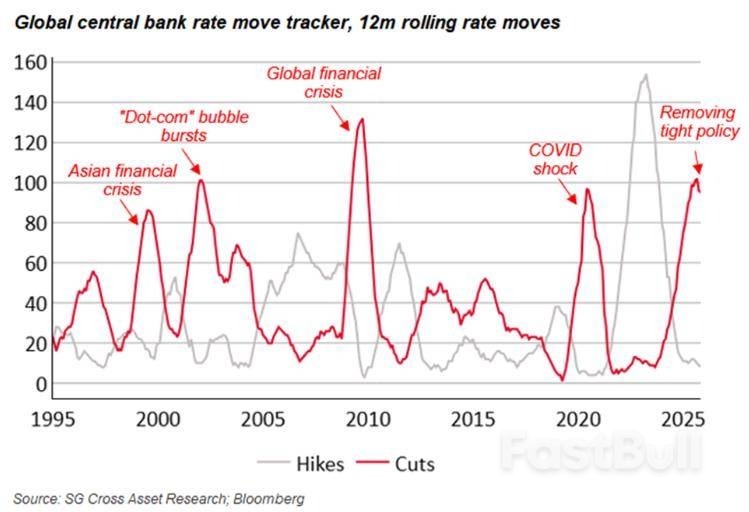

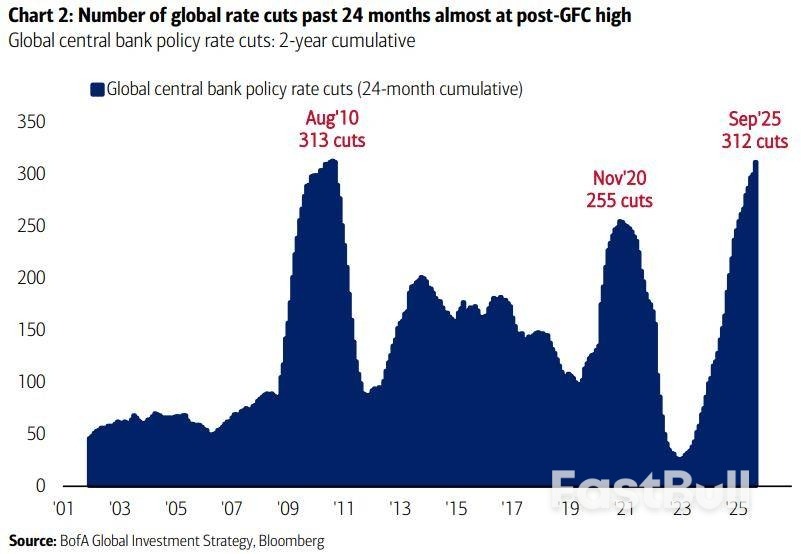

Le cycle mondial de baisse des taux d'intérêt a probablement atteint son apogée. La question est maintenant de savoir quand, et si, les marchés actuellement en pleine expansion commenceront à en ressentir les effets.

Étonnamment, le nombre de baisses de taux d'intérêt intervenues dans le monde ces deux dernières années a dépassé celui observé lors de la crise financière mondiale de 2007-2009, selon Bank of America. Bien qu'il s'agisse du nombre de baisses et non de l'ampleur de l'assouplissement monétaire, ce chiffre reflète l'importance des hausses de taux historiques mises en œuvre en 2022-2023 pour lutter contre l'inflation.

Mais le cycle semble désormais s'être inversé. Cela ne signifie pas pour autant que l'assouplissement monétaire mondial est terminé. Les banques centrales, et notamment la Réserve fédérale américaine, devraient encore procéder à de nouvelles baisses. En revanche, le nombre cumulé de ces baisses devrait diminuer à l'avenir.

À première vue, la fin d'une politique monétaire ultra-accommodante devrait se traduire par des conditions financières moins favorables à l'avenir.

Mais, de façon peut-être contre-intuitive, l'histoire suggère le contraire. Les pics des trois derniers grands cycles d'assouplissement monétaire mondiaux ont été suivis d'un allongement du cycle des bénéfices et de solides gains sur les marchés actions.

Allons-nous assister à une nouvelle fois à un tel scénario ? C’est possible, mais compte tenu des valorisations excessives observées sur de nombreux marchés aujourd’hui, rien n’est moins sûr.

Le pic du cycle d'assouplissement monétaire pourrait être un signal haussier pour Wall Street, selon les analystes de la Société Générale, qui estiment qu'il s'agit d'un signe que la croissance des bénéfices va s'étendre et s'accélérer.

Manish Kabra, responsable de la stratégie actions américaines chez SocGen, affirme que le pic du cycle est un signal fort incitant à diversifier ses investissements vers d'autres segments du marché, comme les petites capitalisations et les actions moins endettées. Il précise que la réduction de l'exposition aux actions intervient généralement plus tard, lorsque les investisseurs commencent à anticiper le début de la phase de hausse des taux.

« Lorsque le cycle d'assouplissement atteint son apogée, c'est traditionnellement un signe de la conviction du marché que la croissance des bénéfices va s'accélérer », explique Manish, en faisant référence aux précédents « pics » d'août 2020 et de septembre 2009, qui ont tous deux été suivis d'une forte performance des actions.

Bien sûr, il y a une grande différence entre aujourd'hui et ces épisodes, notamment en ce qui concerne les cours et les valorisations boursières actuels. Wall Street commençait à peine à se remettre des krachs historiques de septembre 2009 et d'août 2020, alors qu'aujourd'hui, elle n'a jamais été aussi haute.

Cela pourrait indiquer qu'un profil de risque plus défensif serait justifié aujourd'hui.

Kabra minimise toutefois les discussions sur les bulles spéculatives. La croissance des bénéfices des entreprises du S&P 500 se situe cette année autour de 12 %, mais si l'on exclut les valeurs liées à l'essor de l'IA, ce chiffre tombe à seulement 4 %.

Presque toutes les principales classes d'actifs ont progressé cette année, à l'exception du pétrole, du dollar et de certaines obligations à long terme. Même les bons du Trésor américain, décriés et impopulaires, ont rebondi.

Mais à l'échelle mondiale, ces hausses s'expliquent par des facteurs très divers. Sur le marché des actions, l'essor de l'IA a propulsé Wall Street, les anticipations d'une augmentation drastique des dépenses de défense ont dynamisé les marchés boursiers européens, et la perspective d'un assouplissement budgétaire significatif a fait grimper les cours au Japon et en Chine.

Cependant, selon Standard Chartered, le facteur commun qui a permis à tous ces bateaux de prospérer est la liquidité. Et une liquidité abondante.

Eric Robertsen, directeur mondial de la recherche et stratège en chef de la banque, affirme que le rebond général observé depuis les plus bas d'avril, touchant actions, obligations, matières premières et cryptomonnaies, peut être qualifié de « stratégie liée aux conditions financières ». Comment expliquer autrement la hausse simultanée de la quasi-totalité des classes d'actifs dans un contexte d'incertitude économique et géopolitique extrême ?

Bien entendu, la « liquidité » ne dépend pas uniquement, ni même principalement, de la politique monétaire. Les réserves bancaires, la disponibilité et la demande de crédit au secteur privé, ainsi que l'appétit général pour le risque sont des facteurs clés qui contribuent à la notion assez floue de « liquidité ».

Mais si les variations des taux d'intérêt peuvent être considérées comme un indicateur approximatif de la liquidité, ou du moins comme un signal directionnel, alors nous sommes à un point d'inflexion.

Robertsen affirme que l'abondance de liquidités générée par plus de 150 baisses de taux au cours des douze derniers mois a largement compensé les inquiétudes des investisseurs quant à la croissance. Leur appétit pour le risque pourrait être mis à l'épreuve si ces injections de liquidités venaient à se tarir, même progressivement.

« Les marchés peuvent-ils prospérer à cette altitude sans apport d'oxygène supplémentaire ? », demande Robertsen.

Nous allons peut-être bientôt le découvrir.

Points clés :

Le nombre d'Américains déposant de nouvelles demandes d'allocations chômage a légèrement augmenté la semaine dernière, selon les estimations de Haver Analytics publiées jeudi, ce qui indique une stabilité du marché du travail en octobre malgré une forte hausse des licenciements annoncés.

Les demandes initiales d'allocations chômage ont atteint 229 140 (données corrigées des variations saisonnières) pour la semaine se terminant le 1er novembre, contre 219 520 la semaine précédente, selon les calculs de Haver Analytics. Ce chiffre correspond aux estimations de Citigroup, JPMorgan et Nationwide.

La paralysie du gouvernement fédéral, désormais la plus longue jamais enregistrée, a interrompu la collecte, le traitement et la publication des données économiques officielles.

Les données relatives aux demandes d'allocations chômage n'étant pas disponibles pour le Nouveau-Mexique, des hypothèses ont été formulées, conformément à la procédure habituelle du ministère du Travail en l'absence de données. Ces données pourraient apaiser les craintes suscitées par des rapports privés publiés plus tôt dans la journée de jeudi, faisant état de pertes d'emplois en octobre et d'une forte augmentation des licenciements annoncés, dans un contexte de réduction des coûts et d'adoption de l'intelligence artificielle par les entreprises.

« Les données sur les demandes d'allocations chômage contrastent fortement avec les nouvelles très négatives de ce matin concernant les suppressions d'emplois chez Challenger et montrent que le marché du travail ne s'effondre pas », a déclaré Oren Klachkin, économiste des marchés financiers chez Nationwide. « Il est encourageant de constater que le marché du travail reste stable, même s'il est encore fragile, en ce premier mois du quatrième trimestre. »

En raison de la paralysie des services gouvernementaux, le rapport sur l'emploi du ministère du Travail, très attendu, ne sera pas publié ce vendredi pour la deuxième fois consécutive, une situation sans précédent. Cependant, les États ont continué à collecter chaque semaine les données relatives aux demandes d'allocations chômage et à les transmettre au ministère du Travail.

Les économistes de Haver Analytics et de Wall Street utilisent ces données et appliquent les facteurs de correction saisonnière publiés précédemment par le gouvernement pour établir les estimations hebdomadaires des demandes d'indemnisation.

Les économistes ont mis en garde contre une interprétation trop hâtive de certaines enquêtes menées auprès du secteur privé, soulignant leur portée limitée et leur historique restreint. Une analyse des données internes sur les dépôts, publiée jeudi par l'Institut de Bank of America, suggère qu'il n'y a pas de ralentissement supplémentaire, pour l'instant, du rythme de croissance de l'emploi observé depuis l'été.

Le marché du travail a considérablement ralenti depuis le début de l'année, les économistes attribuant la faible demande de main-d'œuvre à l'incertitude économique, aux droits de douane sur les importations et à l'intelligence artificielle. La forte réduction de l'offre de main-d'œuvre due aux opérations de contrôle des immigrants sans papiers pénalise également l'embauche, comme le montrent les enquêtes auprès des petites entreprises.

Une enquête de la Fédération nationale des entreprises indépendantes publiée jeudi a révélé que la proportion de petites entreprises déclarant que la qualité de la main-d'œuvre était leur principal problème a atteint un sommet en quatre ans en octobre.

La stabilité du marché du travail pourrait permettre à la Réserve fédérale de maintenir ses taux d'intérêt inchangés le mois prochain. La banque centrale américaine a abaissé la semaine dernière son taux directeur de 25 points de base supplémentaires, le ramenant dans la fourchette de 3,75 % à 4,00 %, et son président, Jerome Powell, a déclaré qu'« une nouvelle baisse du taux directeur lors de la réunion de décembre n'est pas acquise ».

Le nombre de personnes percevant des allocations chômage après une première semaine d'aide, indicateur du taux d'embauche, a augmenté pour atteindre 1,962 million (données corrigées des variations saisonnières) au cours de la semaine se terminant le 25 octobre, contre 1,955 million la semaine précédente, selon les estimations de JPMorgan. Ce chiffre est globalement conforme aux calculs de Citigroup et Haver Analytics.

« Cela reflète probablement la lenteur persistante des embauches et implique un risque de baisse pour les données sur l'emploi en octobre », a déclaré Gisela Young, économiste chez Citigroup.

Auparavant, la Réserve fédérale de Chicago estimait que le taux de chômage avait grimpé à 4,36 % en octobre, soit un sommet en quatre ans à 4,4 % sur une base arrondie généralement rapportée par le Bureau des statistiques du travail, contre 4,35 % en septembre.

Le président de la Réserve fédérale de Saint-Louis, Alberto Musalem, a déclaré jeudi que la banque centrale américaine avait eu raison de baisser les taux d'intérêt pour soutenir le marché du travail.

Ces réductions ont été « appropriées », mais « nous devons être très prudents pour continuer à lutter contre une inflation supérieure à l'objectif, tout en continuant à assurer une certaine protection » au secteur de l'emploi, a-t-il déclaré lors d'une réunion de la Fixed Income Analysts Society à New York.

« La politique monétaire se situe entre une politique modérément restrictive et une politique neutre, et elle se rapproche de la neutralité en termes de conditions financières », a déclaré Musalem.

Selon Musalem, son analyse de l'impact positif des conditions financières sur l'économie repose sur une étude approfondie des marchés et de l'accès au crédit. Ces conditions « favorisent l'activité économique et, par ricochet, le marché du travail », a-t-il ajouté.

Fin octobre, la Réserve fédérale a abaissé son taux directeur d'un quart de point de pourcentage, le ramenant entre 3,75 % et 4 %, après une baisse équivalente en septembre. Les responsables de la Fed estiment que l'inflation est trop élevée, mais ont réduit le coût du crédit à court terme afin de soutenir un marché du travail en ralentissement.

Musalem a déclaré que les droits de douane américains ont alimenté l'inflation, mais que leur impact a été atténué par la répercussion des coûts sur les consommateurs par les entreprises. Il prévoit que cet impact commencera à s'estomper au cours du second semestre de l'année prochaine, permettant à l'inflation de reprendre son repli vers l'objectif de 2 %.

Musalem a déclaré que ses prévisions reposent sur le maintien des droits de douane. La légalité des vastes taxes imposées par le président Donald Trump est actuellement examinée par la Cour suprême des États-Unis.

Marque blanche

API de données

Plug-ins Web

Créateur d'affiches

Programme d'affiliation

Le risque de perte dans la négociation d'instruments financiers tels que les actions, les devises, les matières premières, les contrats à terme, les obligations, les ETF et les crypto-monnaies peut être substantiel. Vous pouvez subir une perte totale des fonds que vous déposez auprès de votre courtier. Par conséquent, vous devez examiner attentivement si ce type de négociation vous convient, compte tenu de votre situation et de vos ressources financières.

Aucune décision d'investissement ne doit être prise sans avoir procédé soi-même à une vérification préalable approfondie ou sans avoir consulté ses conseillers financiers. Le contenu de notre site peut ne pas vous convenir car nous ne connaissons pas votre situation financière et vos besoins en matière d'investissement. Nos informations financières peuvent avoir un temps de latence ou contenir des inexactitudes, de sorte que vous devez être entièrement responsable de vos décisions en matière de négociation et d'investissement. La société ne sera pas responsable de vos pertes en capital.

Sans l'autorisation du site web, vous n'êtes pas autorisé à copier les graphiques, les textes ou les marques du site web. Les droits de propriété intellectuelle sur le contenu ou les données incorporées dans ce site web appartiennent à ses fournisseurs et marchands d'échange.

Non connecté

Se connecter pour accéder à d'autres fonctionnalités

FastBull VIP

Pas encore

Acheter

Se connecter

S'inscrire