أسعار السوق

أخبار

تحليل التداول

مستخدم

24/7

التقويم الاقتصادي

تعليم

البيانات

- الاسم

- أحدث قيمة

- السابق

حسابات الإشارات للأعضاء

جميع حسابات الإشارات

جميع المسابقات

اليابان مؤشر تانكان الحركي للشركات التصنيعية الصغيرة (الربع 4)

اليابان مؤشر تانكان الحركي للشركات التصنيعية الصغيرة (الربع 4)ا:--

ا: --

ا: --

اليابان مؤشر تانكان للتوقعات الشركات غير التصنيعية الكبيرة (الربع 4)

اليابان مؤشر تانكان للتوقعات الشركات غير التصنيعية الكبيرة (الربع 4)ا:--

ا: --

ا: --

المملكة المتحدة مؤشر أسعار المنازل Rightmove السنوي (ديسمبر)

المملكة المتحدة مؤشر أسعار المنازل Rightmove السنوي (ديسمبر)ا:--

ا: --

ا: --

البر الرئيسى الصينى الإنتاج الصناعي السنوي (YTD) (نوفمبر)

البر الرئيسى الصينى الإنتاج الصناعي السنوي (YTD) (نوفمبر)ا:--

ا: --

ا: --

البر الرئيسى الصينى معدل البطالة في المناطق الحضرية (نوفمبر)

البر الرئيسى الصينى معدل البطالة في المناطق الحضرية (نوفمبر)ا:--

ا: --

ا: --

المملكة العربية السعودية مؤشر أسعار المستهلك

المملكة العربية السعودية مؤشر أسعار المستهلكا:--

ا: --

ا: --

منطقة اليورو الإنتاج الصناعي السنوي (أکتوبر)

منطقة اليورو الإنتاج الصناعي السنوي (أکتوبر)ا:--

ا: --

ا: --

منطقة اليورو المخرجات الصناعية شهريا (أکتوبر)

منطقة اليورو المخرجات الصناعية شهريا (أکتوبر)ا:--

ا: --

ا: --

كندا مبيعات المنازل الكائنة الشهري (نوفمبر)

كندا مبيعات المنازل الكائنة الشهري (نوفمبر)ا:--

ا: --

ا: --

كندا مؤشر الثقة الاقتصادية الوطني

كندا مؤشر الثقة الاقتصادية الوطنيا:--

ا: --

ا: --

كندا عدد المساكن الجديدة قيد الانشاء (نوفمبر)

كندا عدد المساكن الجديدة قيد الانشاء (نوفمبر)ا:--

ا: --

أمريكا مؤشر بنك الاحتياطي الفيدرالي في نيويورك للتوظيف في القطاع الصناعي (ديسمبر)

أمريكا مؤشر بنك الاحتياطي الفيدرالي في نيويورك للتوظيف في القطاع الصناعي (ديسمبر)ا:--

ا: --

ا: --

أمريكا مؤشر بنك الاحتياطي الفيدرالي في نيويورك لقطاع التصنيع (ديسمبر)

أمريكا مؤشر بنك الاحتياطي الفيدرالي في نيويورك لقطاع التصنيع (ديسمبر)ا:--

ا: --

ا: --

كندا مؤشر أسعار المستهلك CPI الأساسي السنوي (نوفمبر)

كندا مؤشر أسعار المستهلك CPI الأساسي السنوي (نوفمبر)ا:--

ا: --

ا: --

كندا الطلبات المعلقة في قطاع التصنيع شهريا (أکتوبر)

كندا الطلبات المعلقة في قطاع التصنيع شهريا (أکتوبر)ا:--

ا: --

ا: --

أمريكا مؤشر بنك الاحتياطي الفيدرالي في نيويورك للاستحواذ على سعر التصنيع (ديسمبر)

أمريكا مؤشر بنك الاحتياطي الفيدرالي في نيويورك للاستحواذ على سعر التصنيع (ديسمبر)ا:--

ا: --

ا: --

أمريكا مؤشر بنك الاحتياطي الفيدرالي في نيويورك لطلبات التصنيع الجديدة (ديسمبر)

أمريكا مؤشر بنك الاحتياطي الفيدرالي في نيويورك لطلبات التصنيع الجديدة (ديسمبر)ا:--

ا: --

ا: --

كندا الطلبات الجديدة في قطاع التصنيع شهريا (أکتوبر)

كندا الطلبات الجديدة في قطاع التصنيع شهريا (أکتوبر)ا:--

ا: --

ا: --

كندا مؤشر أسعار المستهلك CPI الأساسي الشهري (نوفمبر)

كندا مؤشر أسعار المستهلك CPI الأساسي الشهري (نوفمبر)ا:--

ا: --

ا: --

كندا مؤشر أسعار المستهلك CPI المقتطع السنوي (معدل موسميا) (نوفمبر)

كندا مؤشر أسعار المستهلك CPI المقتطع السنوي (معدل موسميا) (نوفمبر)ا:--

ا: --

ا: --

كندا مخزون قطاع التصنيع شهريا (أکتوبر)

كندا مخزون قطاع التصنيع شهريا (أکتوبر)ا:--

ا: --

ا: --

كندا مؤشر أسعار المستهلك

كندا مؤشر أسعار المستهلكا:--

ا: --

ا: --

كندا مؤشر أسعار المستهلك

كندا مؤشر أسعار المستهلكا:--

ا: --

ا: --

كندا مؤشر أسعار المستهلك CPI السنوي

كندا مؤشر أسعار المستهلك CPI السنويا:--

ا: --

ا: --

كندا مؤشر أسعار المستهلك CPI الأساسي الشهري (معدل موسميا) (نوفمبر)

كندا مؤشر أسعار المستهلك CPI الأساسي الشهري (معدل موسميا) (نوفمبر)ا:--

ا: --

ا: --

كندا مؤشر أسعار المستهلك CPI الشهري

كندا مؤشر أسعار المستهلك CPI الشهريا:--

ا: --

ا: --

ألقى محافظ مجلس الاحتياطي الفيدرالي ميلان خطابًا

ألقى محافظ مجلس الاحتياطي الفيدرالي ميلان خطابًا أمريكا مؤشر سوق الإسكان NAHB (ديسمبر)

أمريكا مؤشر سوق الإسكان NAHB (ديسمبر)ا:--

ا: --

ا: --

أستراليا المركب التمهيدي لمؤشر مديري المشتريات PMI (ديسمبر)

أستراليا المركب التمهيدي لمؤشر مديري المشتريات PMI (ديسمبر)ا:--

ا: --

ا: --

أستراليا مؤشر مديري المشتريات PMI في قطاع الخدمات التمهيدي (ديسمبر)

أستراليا مؤشر مديري المشتريات PMI في قطاع الخدمات التمهيدي (ديسمبر)ا:--

ا: --

ا: --

أستراليا مؤشر مديري المشتريات PMI في قطاع التصنيع الأولي (ديسمبر)

أستراليا مؤشر مديري المشتريات PMI في قطاع التصنيع الأولي (ديسمبر)ا:--

ا: --

ا: --

اليابان مؤشر مديري المشتريات PMI في قطاع التصنيع أولي (معدل موسميا) (ديسمبر)

اليابان مؤشر مديري المشتريات PMI في قطاع التصنيع أولي (معدل موسميا) (ديسمبر)--

ا: --

ا: --

المملكة المتحدة معدل التغيير فيي التوظيف في لمدة 3 أشهر منظمة العمل الدولية ILO (أکتوبر)

المملكة المتحدة معدل التغيير فيي التوظيف في لمدة 3 أشهر منظمة العمل الدولية ILO (أکتوبر)--

ا: --

ا: --

المملكة المتحدة عدد المطالبين بإعانات البطالة (نوفمبر)

المملكة المتحدة عدد المطالبين بإعانات البطالة (نوفمبر)--

ا: --

ا: --

المملكة المتحدة معدل البطالة (نوفمبر)

المملكة المتحدة معدل البطالة (نوفمبر)--

ا: --

ا: --

المملكة المتحدة معدل البطالة لثلاثة أشهر وفقًا لمكتب العمل الدولي (أکتوبر)

المملكة المتحدة معدل البطالة لثلاثة أشهر وفقًا لمكتب العمل الدولي (أکتوبر)--

ا: --

ا: --

المملكة المتحدة راتب 3 أشهر (أسبوعيًا، بما في ذلك التوزيع) السنوي (أکتوبر)

المملكة المتحدة راتب 3 أشهر (أسبوعيًا، بما في ذلك التوزيع) السنوي (أکتوبر)--

ا: --

ا: --

المملكة المتحدة راتب 3 أشهر (أسبوعيًا، باستثناء التوزيع) سنويا (أکتوبر)

المملكة المتحدة راتب 3 أشهر (أسبوعيًا، باستثناء التوزيع) سنويا (أکتوبر)--

ا: --

ا: --

فرنسا مؤشر مديري المشتريات PMI في قطاع الخدمات التمهيدي (ديسمبر)

فرنسا مؤشر مديري المشتريات PMI في قطاع الخدمات التمهيدي (ديسمبر)--

ا: --

ا: --

فرنسا المركب الأولي لمؤشر مديري المشتريات (معدل موسميا) (ديسمبر)

فرنسا المركب الأولي لمؤشر مديري المشتريات (معدل موسميا) (ديسمبر)--

ا: --

ا: --

فرنسا مؤشر مديري المشتريات PMI في قطاع التصنيع الأولي (ديسمبر)

فرنسا مؤشر مديري المشتريات PMI في قطاع التصنيع الأولي (ديسمبر)--

ا: --

ا: --

ألمانيا مؤشر مديري المشتريات PMI في قطع الخدمات الأولي (معدل موسميا) (ديسمبر)

ألمانيا مؤشر مديري المشتريات PMI في قطع الخدمات الأولي (معدل موسميا) (ديسمبر)--

ا: --

ا: --

ألمانيا مؤشر مديري المشتريات PMI في قطاع التصنيع أولي (معدل موسميا) (ديسمبر)

ألمانيا مؤشر مديري المشتريات PMI في قطاع التصنيع أولي (معدل موسميا) (ديسمبر)--

ا: --

ا: --

ألمانيا المركب الأولي لمؤشر مديري المشتريات (معدل موسميا) (ديسمبر)

ألمانيا المركب الأولي لمؤشر مديري المشتريات (معدل موسميا) (ديسمبر)--

ا: --

ا: --

منطقة اليورو المركب الأولي لمؤشر مديري المشتريات (معدل موسميا) (ديسمبر)

منطقة اليورو المركب الأولي لمؤشر مديري المشتريات (معدل موسميا) (ديسمبر)--

ا: --

ا: --

منطقة اليورو مؤشر مديري المشتريات PMI في قطع الخدمات الأولي (معدل موسميا) (ديسمبر)

منطقة اليورو مؤشر مديري المشتريات PMI في قطع الخدمات الأولي (معدل موسميا) (ديسمبر)--

ا: --

ا: --

منطقة اليورو مؤشر مديري المشتريات PMI في قطاع التصنيع أولي (معدل موسميا) (ديسمبر)

منطقة اليورو مؤشر مديري المشتريات PMI في قطاع التصنيع أولي (معدل موسميا) (ديسمبر)--

ا: --

ا: --

المملكة المتحدة مؤشر مديري المشتريات PMI في قطاع الخدمات التمهيدي (ديسمبر)

المملكة المتحدة مؤشر مديري المشتريات PMI في قطاع الخدمات التمهيدي (ديسمبر)--

ا: --

ا: --

المملكة المتحدة مؤشر مديري المشتريات PMI في قطاع التصنيع الأولي (ديسمبر)

المملكة المتحدة مؤشر مديري المشتريات PMI في قطاع التصنيع الأولي (ديسمبر)--

ا: --

ا: --

المملكة المتحدة المركب التمهيدي لمؤشر مديري المشتريات PMI (ديسمبر)

المملكة المتحدة المركب التمهيدي لمؤشر مديري المشتريات PMI (ديسمبر)--

ا: --

ا: --

منطقة اليورو مؤشر المعنويات الاقتصادية ZEW (ديسمبر)

منطقة اليورو مؤشر المعنويات الاقتصادية ZEW (ديسمبر)--

ا: --

ا: --

ألمانيا مؤشر الوضع الاقتصادي ZEW (ديسمبر)

ألمانيا مؤشر الوضع الاقتصادي ZEW (ديسمبر)--

ا: --

ا: --

ألمانيا مؤشر المعنويات الاقتصادية ZEW (ديسمبر)

ألمانيا مؤشر المعنويات الاقتصادية ZEW (ديسمبر)--

ا: --

ا: --

منطقة اليورو الميزان التجاري (غير معدل موسميا) (أکتوبر)

منطقة اليورو الميزان التجاري (غير معدل موسميا) (أکتوبر)--

ا: --

ا: --

منطقة اليورو مؤشر الوضع الاقتصادي ZEW (ديسمبر)

منطقة اليورو مؤشر الوضع الاقتصادي ZEW (ديسمبر)--

ا: --

ا: --

منطقة اليورو الميزان التجاري (معدل موسميا) (أکتوبر)

منطقة اليورو الميزان التجاري (معدل موسميا) (أکتوبر)--

ا: --

ا: --

منطقة اليورو إجمالي الأصول الاحتياطية (نوفمبر)

منطقة اليورو إجمالي الأصول الاحتياطية (نوفمبر)--

ا: --

ا: --

المملكة المتحدة معدل التضخم المتوقع

المملكة المتحدة معدل التضخم المتوقع--

ا: --

ا: --

أمريكا معدل البطالة (معدل موسميا) (نوفمبر)

أمريكا معدل البطالة (معدل موسميا) (نوفمبر)--

ا: --

ا: --

لا توجد البينات المعلقة

أحدث المشاهدات

أحدث المشاهدات

الموضوعات الشائعة

المؤلفون الشائعون

أحدث

البطاقة البيضاء

API البيانات

المكونات الإضافية للويب

برنامج التابعة لها

عرض جميع نتائج البحث

لا توجد بيانات

يلجأ المشترون لأول مرة إلى الحصول على قروض عقارية أكبر من أي وقت مضى، حيث تسمح لهم الأجور المتزايدة واختبارات القدرة على تحمل التكاليف الأكثر مرونة بشراء عقارات كانت في السابق تتجاوز ميزانيتهم.

يلجأ المشترون لأول مرة إلى الحصول على قروض عقارية أكبر من أي وقت مضى، حيث تسمح لهم الأجور المتزايدة واختبارات القدرة على تحمل التكاليف الأكثر مرونة بشراء عقارات كانت في السابق تتجاوز ميزانيتهم.

بلغ متوسط المبلغ الذي اقترضه مشتري المنازل لأول مرة 210,800 جنيه إسترليني في السنة المنتهية في سبتمبر، وهو رقم قياسي، وفقًا لتحليل أجرته شركة سافيلز، وكيل العقارات.

وأضاف التقرير أن المشترين لأول مرة شكلوا 20% من إجمالي الإنفاق في سوق الإسكان في المملكة المتحدة خلال فترة الـ 12 شهرًا، وهو أعلى مستوى منذ عام 2007 على الأقل.

ويتجلى هذا التأثير بشكل أكبر في أماكن مثل لندن، حيث كشف بحث منفصل أجرته وكالة العقارات هامبتونز أن المشترين لأول مرة قاموا بأكثر من نصف عمليات الشراء في العاصمة هذا العام.

وقالت شركة سافيلز إن مقرضي الرهن العقاري قدموا في المجمل قروضاً قياسية بلغت 82.8 مليار جنيه إسترليني لـ 390 ألف مشتري لأول مرة خلال تلك الفترة، بزيادة قدرها 30% عن العام السابق.

تأتي هذه القروض العقارية الأكبر حجماً في ظل لجوء بعض المشترين لأول مرة إلى شراء منزل بدلاً من شقة، متجاوزين بذلك الخطوة الأولى التقليدية في رحلة امتلاك العقار. ويبلغ متوسط عمر مشتري المنازل لأول مرة 34 عاماً، وفقاً لمكتب استشارات الرهن العقاري، بينما يكون لدى 31% منهم أطفال عند بلوغهم سن امتلاك منزل.

استغلّ العديد من مشتري المنازل لأول مرة الإعفاء الضريبي على رسوم نقل الملكية ، والذي سمح لهم بشراء منزل أكبر دون دفع أي ضرائب على أول 425 ألف جنيه إسترليني من قيمة العقار. وقد انخفض هذا الحدّ مجدداً إلى 300 ألف جنيه إسترليني في أبريل. كما استفادوا من سوق مواتية للمشترين، حيث انخفضت الأسعار في بعض مناطق البلاد.

قال لوسيان كوك، رئيس قسم الأبحاث السكنية في سافيلز، إن أحد أهم العوامل الدافعة وراء الاقتراض القياسي كان أيضًا "النهج الأكثر تساهلاً" من جانب المقرضين.

وقال: "أصبح امتلاك المنازل الآن أسهل من أي وقت مضى خلال السنوات الثلاث الماضية، وذلك بفضل انخفاض تكاليف الاقتراض، وانخفاض أسعار المنازل الحقيقية، وسهولة الحصول على قروض الرهن العقاري".

لا يقوم مقرضو الرهن العقاري عادةً بإقراض أكثر من 4.5 أضعاف دخل المقترض، كما ينظرون فيما إذا كان بإمكان الشخص الاستمرار في سداد الأقساط في حالة ارتفاع أسعار الفائدة، وذلك في فحص يُعرف باسم "اختبارات الإجهاد".

مع ذلك، صرّحت هيئة السلوك المالي في مارس/آذار بأنّ الطريقة التي يتبعها بعض المقرضين في إجراء اختبارات الضغط "قد تُقيّد بشكل غير مبرر إمكانية الحصول على قروض عقارية ميسورة التكلفة". وذكّرت الهيئة المقرضين بأنّ للشركات "المرونة في تصميم اختباراتها بما يتناسب" مع احتياجات عملائها.

ومنذ ذلك الحين، خفضت معظم جهات الإقراض سعر الفائدة الذي تختبر به قدرة المقترضين على تحمل التكاليف، حيث أصبح بإمكان معظم مشتري المنازل لأول مرة الآن زيادة اقتراضهم بمقدار 20000 إلى 40000 جنيه إسترليني.

يأتي تخفيف قواعد الإقراض في وقتٍ تشهد فيه أسعار الفائدة على الرهن العقاري انخفاضًا، حيث بلغ متوسط سعر الفائدة الثابتة لمدة عامين 4.91%، ومتوسط سعر الفائدة الثابتة لمدة خمس سنوات 4.86%، وفقًا لشركة "موني فاكتس" المتخصصة في الخدمات المالية. وتُعدّ هذه أدنى أسعار الفائدة منذ ما قبل الميزانية المصغرة الكارثية التي قدمتها ليز تروس في سبتمبر 2022.

ووجد تحليل منفصل أن الباحثين عن منازل يمكنهم عادة الحصول على عقار مقابل حوالي 2000 جنيه إسترليني أقل من العام الماضي وحوالي 6700 جنيه إسترليني أقل من المتوسط قبل شهر واحد فقط، وفقًا لموقع Rightmove.

في جميع أنحاء بريطانيا، ينتهي عام 2025 بمتوسط أسعار طلب أقل بنسبة 0.6٪ (2059 جنيهًا إسترلينيًا) عن أواخر عام 2024. ووفقًا للموقع الإلكتروني، يبلغ متوسط سعر الطلب في ديسمبر 358138 جنيهًا إسترلينيًا، أي أقل بنسبة 1.8٪، أو 6695 جنيهًا إسترلينيًا، عن شهر نوفمبر.

سجلت أسعار العقارات المعروضة للبيع أعلى معدل نمو سنوي في شمال غرب إنجلترا (2.6%)، بينما استقرت في لندن (0%)، وسجلت أدنى مستوياتها في جنوب غرب وجنوب شرق البلاد (بانخفاض قدره 2.7% لكل منهما). وأفادت شركة رايت موف أن الأسعار عادةً ما تنخفض في ديسمبر، إلا أن انخفاض هذا العام كان أكبر من المعتاد.

ومع ذلك، يتوقع الموقع الإلكتروني أيضاً انتعاشاً أكبر من المعتاد في "يوم الصناديق"، حيث يبدأ الأشخاص الذين علقوا خطط انتقال منازلهم بسبب عدم اليقين بشأن الميزانية في البحث مرة أخرى بعد عيد الميلاد.

قال البنك المركزي الأوروبي إن التدابير المتوقعة في ميزانية إيطاليا لعام 2026 قد يكون لها "آثار سلبية" على سيولة البنوك لأنها قد تدفع المقرضين إلى خفض الفائدة المدفوعة على الودائع لخفض الضرائب، مما يقلل من احتياطيات السيولة.

وفي رأي مؤرخ في 12 ديسمبر ولكن تم نشره يوم الاثنين، قال البنك المركزي الأوروبي أيضاً إن الضرائب المرتفعة قد تدفع البنوك المحلية إلى خفض الائتمان المتواضع بالفعل للعائلات والشركات مع التأثير على ثقة المستثمرين في إيطاليا.

وتشير تقديرات وزارة الخزانة إلى أن التدابير الواردة في الميزانية والتي تؤثر على البنوك وشركات التأمين، والتي تشمل أيضاً قيوداً على الطريقة التي يستخدم بها المقرضون نفقات الفائدة لخفض فواتيرهم الضريبية، تبلغ قيمتها أكثر من 11 مليار يورو (12.93 مليار دولار) حتى عام 2028.

وقال البنك المركزي الأوروبي: "إن الإدخال المتكرر لأحكام ضريبية مخصصة يزيد بشكل غير مبرر من حالة عدم اليقين بشأن السياسة المتعلقة بالإطار الضريبي، مما يضر بثقة المستثمرين ويحتمل أن يؤثر أيضًا على تكاليف تمويل المؤسسات الائتمانية".

من غير المرجح أن تقوم إيطاليا بمراجعة خطط ميزانيتها بشكل جذري في أعقاب انتقادات البنك المركزي الأوروبي، بالنظر إلى أن مساهمة القطاع المالي تمول أكثر من 20٪ من التخفيضات الضريبية وزيادات الإنفاق التي تفيد الأسر والشركات في الفترة 2026-2028.

من المقرر أن يوافق مجلسا البرلمان الإيطالي على الميزانية قبل نهاية العام.

من بين عدة تدابير، ستلزم الحكومة البنوك بتوزيع مخصصات خسائر القروض التي يتم خصمها من الدخل على مدى فترة زمنية أطول، مع رفع ضريبة الشركات IRAP بنسبة نقطتين مئويتين والتي تثقل كاهل المقرضين المحليين وشركات التأمين.

وقال البنك المركزي الأوروبي: "قد يحفز هذا المؤسسات الائتمانية على تأجيل أو خفض مبلغ الشطب المعترف به في قروض المرحلة الأولى والمرحلة الثانية في السنوات المتأثرة بالتغيير في الضرائب لأنها تصبح أكثر تكلفة مقارنة بالوضع الحالي".

واجهت البنوك الإيطالية انتقادات واسعة النطاق من الائتلاف اليميني الذي ترأسه رئيسة الوزراء جورجيا ميلوني لفشلها في مكافأة المودعين أو تقديم شروط إقراض أفضل للشركات، على الرغم من الأرباح القياسية المدفوعة بأسعار الفائدة المرتفعة وخطط الضمان الحكومية التي تم اعتمادها في أعقاب جائحة كوفيد-19.

إلا أن البنك المركزي الأوروبي حذر إيطاليا من أن زيادة العبء الضريبي على البنوك قد تؤدي إلى "تعديلات مفاجئة" في إقراضها للاقتصاد الحقيقي، لا سيما بالنظر إلى المستويات المعتدلة بالفعل للإقراض المصرفي في إيطاليا.

وأضاف الرأي: "إن عناصر التقلبات الدورية التي ينطوي عليها مشروع القانون تزيد من خطر تعديل الإقراض السلبي".

(1 دولار أمريكي = 0.8507 يورو)

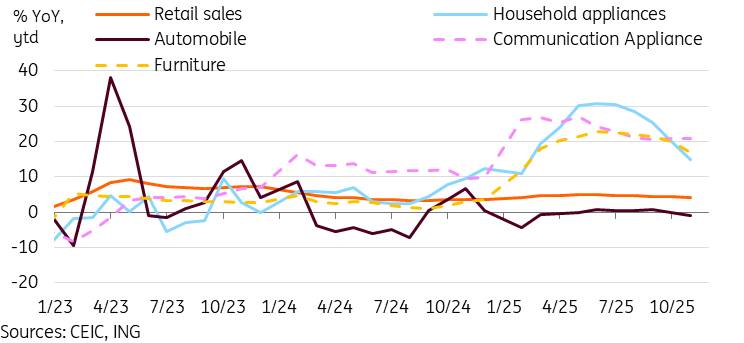

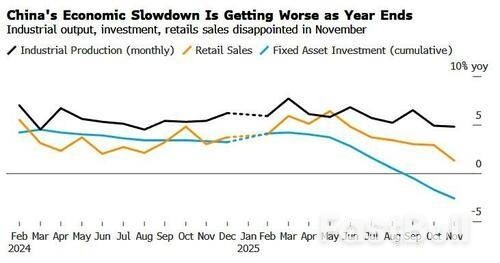

تراجعت مبيعات التجزئة في الصين بشكل ملحوظ في نوفمبر، حيث انخفضت إلى 1.3% على أساس سنوي مقارنةً بـ 2.9% في أكتوبر. لم يقتصر الأمر على كونها أقل بكثير من التوقعات، بل سجلت أيضاً أضعف نمو شهري لمبيعات التجزئة منذ عام 2022.

كما أوضحنا خلال الأشهر القليلة الماضية، فإن السبب الرئيسي هو تحوّل سياسة الاستبدال من عامل مساعد إلى عامل معاكس. ويتجلى ذلك بوضوح في قطاع الأجهزة المنزلية، الذي شهد انكماشًا بنسبة 19.4% على أساس سنوي في نوفمبر، مما أدى إلى انخفاض حاد في النمو منذ بداية العام إلى 14.9%. تجدر الإشارة إلى أن سياسة استبدال الأجهزة المنزلية قد شهدت زيادة ملحوظة في الربع الأخير من عام 2024، مما أدى إلى موجة من عمليات الشراء، وهو ما بدأت بيانات النمو السنوية تُظهر آثاره الآن. ومن المرجح أن يُلاحظ التأثير نفسه في بداية عام 2026 بالنسبة لقطاع أجهزة الاتصالات.

رغم أن سياسة الاستبدال تُعتبر ناجحة في المقام الأول في تحفيز الاستهلاك، إلا أننا بحاجة إما إلى توسيع نطاقها لتشمل فئات جديدة العام المقبل، أو إلى توجه جديد لدعم الاستهلاك. وإلا، فمن المرجح أن نشهد استمرار الضغط على الاستهلاك مع التخلص التدريجي من هذه السياسة.

يؤثر التحول الصيني نحو السيارات الكهربائية على بيانات مبيعات التجزئة الضعيفة. فقد أدى انخفاض الطلب على البنزين إلى انكماش مبيعات البنزين بنسبة 8.0% على أساس سنوي، بينما أدت عمليات الشراء المبكرة للسيارات الكهربائية إلى انخفاض مبيعات السيارات بنسبة 8.3% على أساس سنوي أيضًا. أما الفئات الأخرى، فقد كان أداؤها أفضل نسبيًا، حيث تفوقت قطاعات المطاعم (3.2%) والحبوب والزيوت (6.1%) ومستحضرات التجميل (6.1%) والذهب والمجوهرات (8.5%) على النمو الإجمالي.

يبدو أن تعزيز الطلب المحلي في عام 2026 يمثل أولوية قصوى لصناع السياسات، وفقًا لبيانات حديثة صادرة عن اجتماع المكتب السياسي ومؤتمر العمل الاقتصادي المركزي. وقد وردت نقطة واحدة مرارًا وتكرارًا، وهي أنه سيتم تنفيذ "إجراءات خاصة لتعزيز الاستهلاك"، إلى جانب خطط لزيادة دخل الأسر.

من المرجح أن تزداد حدة التحديات التي تواجه سياسة الاستبدال في الأشهر المقبلة

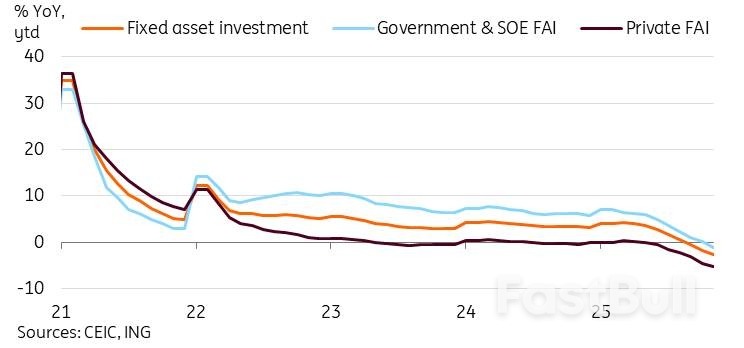

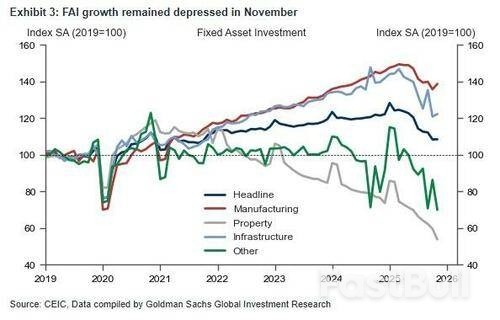

انخفض نمو الاستثمار في الأصول الثابتة في الصين إلى -2.6% على أساس سنوي حتى نهاية نوفمبر، مقارنةً بانخفاض قدره -1.7% على أساس سنوي في الشهر السابق. وقد جاء هذا الأداء أقل من توقعات السوق التي كانت تشير إلى -2.3%، على الرغم من أنه تجاوز توقعاتنا الداخلية التي كانت تشير إلى -2.8%.

على الرغم من أن التحديث الصناعي يُمثل جوهر الخطة الخمسية المقبلة، إلا أن نمو الاستثمار في قطاع التصنيع لا يزال يتباطأ إلى 1.9% فقط على أساس سنوي. وشهد قطاع تصنيع السكك الحديدية والسفن والطائرات تسارعاً في نمو الاستثمار ليصل إلى 22.4% على أساس سنوي، بينما تراجع الاستثمار في قطاع السيارات إلى 15.3% على أساس سنوي.

كما توقعنا في تقرير الشهر الماضي ، انخفض الاستثمار العام إلى المنطقة السلبية بحلول نوفمبر، مسجلاً انخفاضاً بنسبة 1.1% على أساس سنوي. كما استمر الاستثمار الخاص في الانخفاض بوتيرة أسرع، ليصل إلى 2.6% على أساس سنوي.

أعلن مؤتمر العمل الاقتصادي المركزي الأخير عن ضرورة وقف الاستثمار اعتبارًا من العام المقبل. وسيكون من المهم متابعة كيفية تخطيط الحكومة لتنفيذ ذلك، بالتزامن مع تشديد الرقابة على الاستثمارات غير الضرورية، خلال الأشهر القادمة. نتوقع أن يشهد الاستثمار العام انتعاشًا في عام 2026، إلا أن وضع القطاع الخاص لا يزال غامضًا بالنسبة لمشهد الاستثمار في الصين، ومن المرجح أن يُنظر إليه كمؤشر أكثر أهمية على رغبة المستثمرين وثقة قطاع الأعمال.

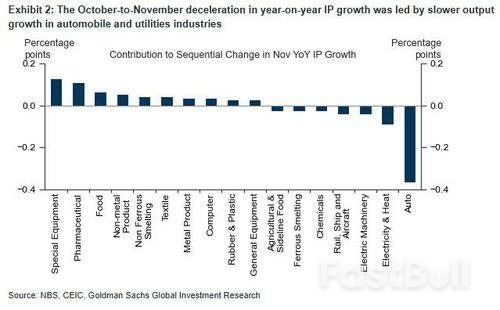

تراجعت القيمة المضافة للصناعة في الصين بشكل طفيف إلى 4.8% على أساس سنوي في نوفمبر، مقارنةً بـ 4.9% في أكتوبر. وجاءت هذه النتيجة أضعف من توقعات السوق، إلا أن القطاع الصناعي لا يزال متفوقاً بشكل واضح على الرغم من ضعف بيانات الاستهلاك والاستثمار.

شهدنا، على مستوى القطاعات، أداءً متميزاً في القطاعات المعتادة، حيث حققت قطاعات السكك الحديدية والسفن والطيران، بالإضافة إلى قطاعات صناعة السيارات، أداءً متميزاً بنسبة 11.9% على أساس سنوي في نوفمبر. كما شهدنا نمواً قوياً في إنتاج الروبوتات الصناعية (20.6%) وأشباه الموصلات (15.6%).

كما رأينا في بيانات التجارة لشهر نوفمبر/تشرين الثاني في وقت سابق من هذا الشهر - حيث تجاوز الفائض التجاري الصيني تريليون دولار أمريكي على أساس سنوي - كان الطلب الخارجي هو نقطة القوة الرئيسية للاقتصاد الصيني هذا العام. وقد ساهم ذلك في دعم الإنتاج الصناعي طوال معظم العام. وكان الطلب القوي من الاقتصادات غير الأمريكية سببًا رئيسيًا في ترجيح استمرار النمو الصيني على المسار الصحيح هذا العام، ولكن هناك مؤشرات على أن هذا الاتجاه يواجه مخاطر في العام المقبل. فقد شهدنا مؤخرًا قيام المكسيك برفع الرسوم الجمركية على المنتجات الصينية إلى 50% في محاولة لاسترضاء الولايات المتحدة. كما لوّح الاتحاد الأوروبي بإمكانية اتخاذ إجراءات جمركية إذا لم يتم معالجة الاختلالات التجارية في وقت قريب.

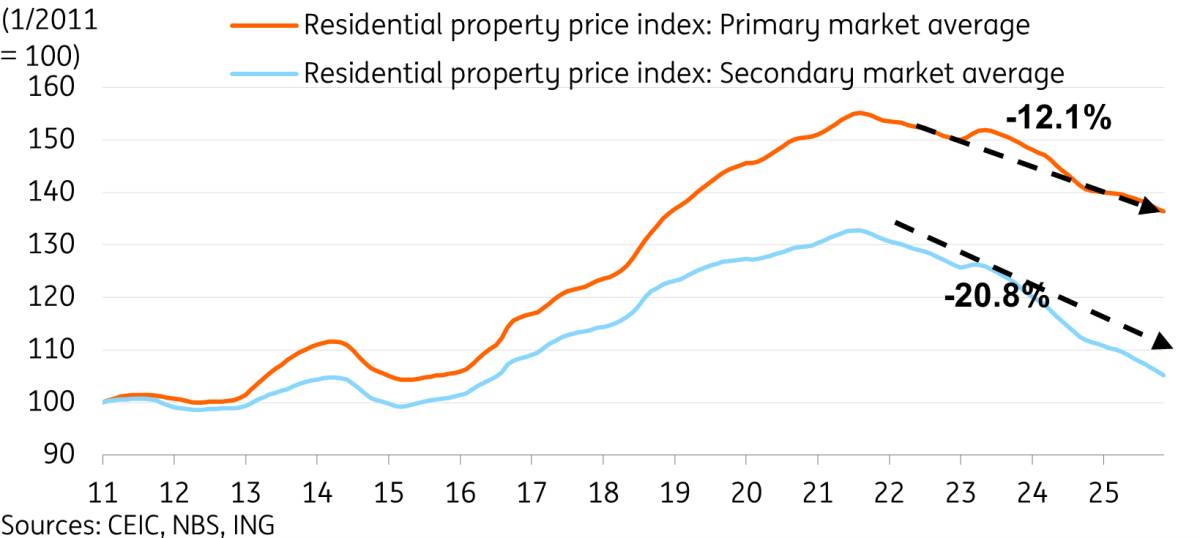

واصلت أسعار العقارات في 70 مدينة صينية انخفاضها خلال شهر نوفمبر، بما يتماشى مع التوقعات بعد شهر آخر من الدعم المحدود. وانخفضت أسعار المنازل الجديدة بنسبة 0.39% على أساس شهري، وهو انخفاض أقل حدة مقارنةً ببيانات أكتوبر. أما أسعار المنازل المستعملة، فقد انخفضت بنسبة 0.66% على أساس شهري، دون تغيير عن أكتوبر. ومنذ بلوغها ذروتها، انخفضت أسعار المنازل الجديدة بنسبة 12.1%، بينما انخفضت أسعار المنازل المستعملة بنسبة 20.8%. ومن بين المدن السبعين، شهدت 46 مدينة انخفاضًا في أسعار السوق الثانوية بنسبة تتراوح بين 20% و30% عن ذروتها، بينما انخفضت في 4 مدن أخرى بأكثر من 30%.

في السوق الأولية، شهدت 11 مدينة من أصل 70 استقرارًا أو ارتفاعًا في الأسعار، مسجلةً بذلك أعلى مستوى لها في ثلاثة أشهر. أما في السوق الثانوية، فقد شهدنا انخفاضًا في الأسعار للشهر الثالث على التوالي في جميع المدن المشمولة بالدراسة. وتبقى أسعار السوق الثانوية هي العامل الأهم الذي يجب مراقبته، إذ لها التأثير المباشر الأكبر على ثروات الأسر.

وكما كان متوقعاً، استمر تراجع الاستثمار العقاري، حيث انخفض الآن بنسبة 15.9% على أساس سنوي.

لا يزال التراجع المستمر في سوق العقارات أحد أهم التحديات التي قد تعرقل جهود الصين للتحول إلى نموذج نمو قائم على الطلب المحلي. وقد أشارت تعليقات مؤتمر العمل الاقتصادي المركزي حول معالجة المخاطر الرئيسية المتعلقة بسوق العقارات بشكل فعال وحكيم، إلى إمكانية تقديم دعم لهذا السوق. وتضمنت التوجيهات الواردة في التقرير تشجيع شراء المساكن القائمة، والتركيز على الإسكان الميسور، ووضع سياسات خاصة بكل مدينة لتقليل المخزون وتحسين العرض. كما تركزت مناقشات السوق على تدابير لتحسين القدرة على تحمل تكاليف السكن، مثل الإعفاءات الضريبية للمشترين لأول مرة، وإمكانية تخفيف أعباء الرهن العقاري. وقد أظهرت موجة الدعم في عام 2024 بعض الأمل، حيث استقرت الأسعار مع بداية عام 2025. ومع ذلك، قد يتطلب ذلك جهودًا متواصلة ومنسقة، إذ عاد التراجع بعد بضعة أشهر من الجمود السياسي. ولا يزال من الصعب إيجاد حل سهل لإنهاء هذا التراجع.

يؤكد صناع السياسات أن النمو المدفوع بالطلب المحلي يمثل الأولوية في المرحلة المقبلة. وأظهرت بيانات نوفمبر أن الطريق لا يزال طويلاً لتحقيق هذا السيناريو بنجاح، مع استمرار تراجع جميع مؤشرات النشاط المحلي الرئيسية. ومع ذلك، من المتوقع أن تظل أهداف النمو لهذا العام على المسار الصحيح، على الرغم من أن ضعف بيانات نوفمبر يزيد من المخاطر التي قد تؤدي إلى انخفاض توقعاتنا السنوية البالغة 5.0%.

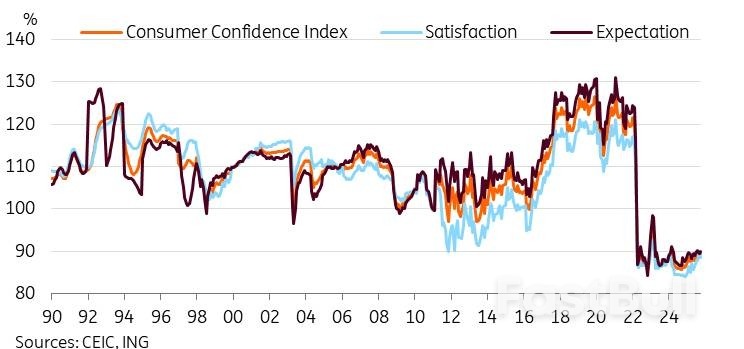

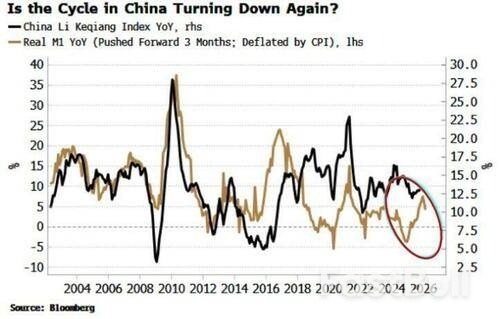

يكتنف العام المقبل والأعوام اللاحقة علامة استفهام أكبر. في رأينا، تكمن المشكلة الأكبر التي تعيق الاقتصاد الصيني في تراجع الثقة، والذي يُنذر بالتفاقم. ورغم أن مؤشرات الثقة الرسمية شهدت ارتفاعاً طفيفاً خلال العام الماضي، إلا أنها لا تزال أقل بكثير من المتوسطات التاريخية.

نعتقد أن التأثير السلبي لانخفاض أسعار العقارات على الثروة لا يزال يشكل عائقاً كبيراً أمام الثقة. وقد طغى انخفاض أسعار العقارات حتى الآن على الانتعاش القوي لسوق الأسهم، وهو أمر غير مفاجئ بالنظر إلى الوزن الأكبر لأسعار العقارات في ميزانيات الأسر.

أما المجال الرئيسي الآخر فهو بيئة خفض التكاليف واسعة النطاق، والتي أدت إلى تباطؤ نمو الأجور وتسريح العمال. كما أن هذا التراجع في ديناميكية سوق العمل يُسفر عن انخفاض التوظيف وقلة حركة العمالة. ويزيد هذا من تحديات بطالة الشباب، حيث بلغ معدل البطالة للفئة العمرية من 16 إلى 24 عامًا 17.3% في أكتوبر. وقد ظل هذا المعدل يتراوح عمومًا بين 15% و20% منذ بداية الجائحة، مقارنةً بمتوسط 11% تقريبًا بين عامي 2018 و2019. ومن المرجح أن يُحدّ من قدرة جيل الشباب العاطل عن العمل أو الذين يعملون بدوام جزئي على الشراء في المستقبل.

تُترجم هذه العوامل إلى بيئة انكماشية عامة، تُشكل بدورها عائقًا رئيسيًا أمام كلٍ من الاستهلاك والاستثمار. نتوقع بعض التحسن في التضخم العام المقبل، مع أن أسعار المواد الغذائية ستكون على الأرجح المحرك الرئيسي لهذا التعافي. ومن المرجح أن يكون مسار التضخم الأساسي، الذي أظهر أيضًا بعض المؤشرات الإيجابية في الأشهر الأخيرة، أكثر أهمية.

من المؤكد أن استعادة الثقة أسهل قولاً من فعلاً، لكنها ستكون مفتاحاً أساسياً لجعل الطلب المحلي المحرك الرئيسي للنمو. ولتحرير مدخرات الصين ونقل اقتصادها إلى المرحلة التالية من النمو القائم على الطلب المحلي، تحتاج الأسر إلى الشعور بالثقة بأن الغد سيكون أفضل من اليوم.

أعلنت نقابة الجمعية الطبية البريطانية يوم الاثنين أن الأطباء في إنجلترا صوتوا ضد أحدث عرض قدمته الحكومة بشأن ظروف العمل، مؤكدة بذلك أن الإضراب الذي يستمر خمسة أيام والمخطط له هذا الأسبوع سيمضي قدماً.

ستنظم نقابة الأطباء - التي تمثل ما يسمى بالأطباء المقيمين الذين يشكلون ما يقرب من نصف القوى العاملة الطبية - إضراباً بدءاً من يوم الأربعاء كجزء من سلسلة من الإضرابات التي حدثت هذا العام بسبب الأجور وظروف العمل.

وقال رئيس الجمعية الطبية البريطانية جاك فليتشر في بيان: "لقد اجتمع عشرات الآلاف من الأطباء في الخطوط الأمامية ليقولوا "لا" لما هو واضح أنه قليل جداً ومتأخر جداً".

وقال إن النقابة لا تزال على استعداد للعمل على إيجاد حل.

سيزيد الإضراب من الضغط على خدمة الرعاية الصحية المنهكة بالفعل بعد أن حذرت هيئة الخدمات الصحية الوطنية في إنجلترا الأسبوع الماضي من أن المستشفيات تواجه " أسوأ سيناريو " من موجة إنفلونزا فائقة.

ناشد وزير الصحة ويس ستريتينغ الأطباء بالعودة إلى العمل.

وقال: "لا حاجة لهذه الإضرابات أن تستمر هذا الأسبوع، وهذا يكشف عن استهتار الجمعية الطبية البريطانية الصادم بسلامة المرضى"، مضيفاً أن الإضرابات "متساهلة مع الذات وغير مسؤولة وخطيرة".

أعلنت الجمعية الطبية البريطانية أن 83% من الأطباء المقيمين رفضوا عرض الحكومة في استطلاع رأي عبر الإنترنت شارك فيه 65% من أعضائها الذين يزيد عددهم عن 50 ألف عضو.

لم يتضمن العرض الذي قدمته الحكومة يوم الأربعاء الماضي شروطاً جديدة للأجور، وهو أمر كانت الجمعية الطبية البريطانية تطالب به حتى قبل فوز حزب العمال في انتخابات العام الماضي .

في ذلك الوقت، أبرم ستريتينغ صفقة مع الأطباء، حيث عرض عليهم زيادة في الأجور بنسبة 22٪ - أي أقل بـ 7 نقاط مئوية من نسبة 29٪ التي طالبت بها الجمعية الطبية البريطانية.

كما يضغط الاتحاد من أجل عرض أفضل للأجور بدلاً من الزيادة البالغة 5.4% التي تم الإعلان عنها في وقت سابق من هذا العام، قائلاً إن الأطباء المقيمين ما زالوا يعانون من سنوات من تآكل الأجور.

تباطأ الزخم الاقتصادي للصين بشكل عام في نوفمبر، مع ضعف ملحوظ في الإنفاق الاستهلاكي، مما زاد الضغط على بكين لتحقيق استقرار الطلب الأسري والتجاري في ثاني أكبر اقتصاد في العالم.

انخفض نمو الإنتاج الصناعي على أساس سنوي على الرغم من التحسن الملحوظ في نمو الصادرات، حيث عوض تباطؤ نمو الإنتاج في صناعات السيارات والمرافق العامة نمو الإنتاج الأسرع في صناعات المعدات الخاصة والأدوية.

حافظ الاستثمار في الأصول الثابتة (FAI) على انكماشه السنوي المكون من رقمين في نوفمبر على أساس شهري واحد، على الرغم من أننا لن نبالغ في تفسير تراجعه الأخير حيث تشير دراستنا إلى أن التصحيح الإحصائي الذي أجراه المكتب الوطني للإحصاء للبيانات التي تم الإبلاغ عنها بشكل مفرط سابقًا قد لعب دورًا كبيرًا على الأقل مثل العوامل الأساسية (مثل سياسات "مكافحة التراجع" وانكماش العقارات المطول).

انخفض نمو مبيعات التجزئة بشكل ملحوظ في نوفمبر على الرغم من انخفاض القاعدة، مما يعكس تباطؤ نمو مبيعات السيارات والتشوه السلبي الناتج عن بداية مبكرة عن المعتاد لمهرجان التسوق عبر الإنترنت "Double 11" (الذي أدى إلى تقديم بعض الطلب من نوفمبر إلى أكتوبر، على غرار الأنماط التي لوحظت في يونيو).

تراجع نمو مؤشر إنتاج قطاع الخدمات على أساس سنوي - والذي يتم على أساس حقيقي ويتتبع نمو الناتج المحلي الإجمالي لقطاع الخدمات (الخدمات) عن كثب - في شهر نوفمبر.

استمر ضعف قطاع العقارات في نوفمبر، بينما ظلت معدلات البطالة مستقرة إلى حد كبير.

فيما يتعلق بسوق العمل، استقر معدل البطالة على مستوى البلاد، وكذلك المعدل في 31 مدينة (غير المعدل موسمياً)، عند 5.1% في نوفمبر. وتشير أحدث البيانات المتاحة إلى انخفاض معدل البطالة بين الفئة العمرية 16-24 عاماً إلى 17.3% في أكتوبر، مقارنةً بـ 17.7% في سبتمبر. إلا أن غولدمان ساكس تحذر من أن هذا المؤشر قد يكون قلل من شأن التحديات التي يواجهها جيل الشباب في سوق العمل، في ظل ضعف الطلب المحلي، واستمرار الانكماش، وهشاشة ثقة القطاع الخاص، وذلك بسبب تغيير تعريف البطالة.

وبدمج بيانات النشاط لشهري أكتوبر ونوفمبر، يشير نموذج تتبع الناتج المحلي الإجمالي الخاص بـ Goldman والمبني على نهج الإنتاج إلى وجود مخاطر هبوطية طفيفة لتوقعاتنا لنمو الناتج المحلي الإجمالي الحقيقي للربع الرابع بنسبة 4.5٪ على أساس سنوي.

ومع تزايد المخاطر الاقتصادية السلبية، أفادت بلومبرج أن الرئيس الصيني شي جين بينغ انتقد بشدة أرقام النمو المتضخمة وتعهد بالتصدي لمشاريع "متهورة" ليس لها غرض سوى إظهار نتائج سطحية.

قال شي الأسبوع الماضي، وفقًا لتقرير نشرته صحيفة الشعب اليومية، الجريدة الرسمية للحزب الشيوعي، يوم الأحد: "يجب أن تستند جميع الخطط إلى الحقائق، وأن تهدف إلى تحقيق نمو حقيقي وقوي دون مبالغة، وتعزيز التنمية المستدامة عالية الجودة".

وقال في المؤتمر الاقتصادي المركزي: "يجب محاسبة أولئك الذين يتصرفون بتهور وعدوانية دون مراعاة للواقع، أو يفرضون مطالب مفرطة، أو يوظفون الموارد دون دراسة متأنية، محاسبة صارمة".

استخدم شي لغة صارمة للدعوة إلى الجودة في المكاسب الاقتصادية، وسرد أمثلة على المخالفات مثل إنشاء مجمعات صناعية ضخمة بلا داع، والتوسع غير المنظم للمعارض والمنتديات المحلية، وتضخيم الإحصاءات، و"افتتاحات البناء الوهمية".

قد يكون الوصول إلى البيانات في الصين حساساً وخاضعاً للرقابة، مما يجعل من الصعب على المراقبين تقييم صحة الاقتصاد، لكن يبدو أن تصريحات شي الأخيرة تشير إلى أنه يريد إعادة صياغة المقاييس الحالية المستخدمة لتقييم المسؤولين المحليين.

وأخيرًا، نلاحظ أن الانخفاض الأولي في الأسهم الصينية سرعان ما عاد إلى المنطقة الإيجابية بعد "البيانات السيئة"، حيث بدا أن "الأخبار السيئة" ستكون "أخبارًا جيدة" من منظور "معظم إجراءات التحفيز"، لكن تصريحات شي الحادة أدت إلى انخفاض الأسهم لتنهي اليوم على انخفاض...

وللتذكير، حذرنا الأسبوع الماضي من تباطؤ وتيرة نمو المعروض النقدي في الصين للشهر الثاني على التوالي. وإذا استمر هذا التباطؤ، فقد تفقد الأسهم العالمية زخمًا داعمًا كانت تتمتع به حتى الآن في العام المقبل.

لا يمكن أن تشكل ندفة ثلج واحدة شتاءً، ولكن إذا استمر تقليص المعروض النقدي M1 في الصين، فسيكون ذلك على الأقل أحد العوامل المساعدة التي لن تحظى بها الأسهم العالمية في العام المقبل.

البطاقة البيضاء

API البيانات

المكونات الإضافية للويب

صانع ملصقات مجاني قابل للتخصيص

برنامج التابعة لها

يمكن أن تكون مخاطر الخسارة كبيرة عند تداول الأصول المالية مثل الأسهم أو العملات الأجنبية أو السلع أو العقود الآجلة أو السندات أو صناديق الاستثمار المتداولة أو العملات المشفرة. قد تتعرض لخسارة كامل الأموال التي تودعها لدى شركة الوساطة. لذلك، يجب أن تفكر مليًا فيما إذا كانت هذه التجارة مناسبة لك في ضوء ظروفك ومواردك المالية.

لا ينبغي الاقدام على الاستثمار دون إجراء التدقيق و الأبحاث اللاّزمة أو التشاور مع مستشاريك الماليين. قد لا يناسبك محتوى موقعنا ، لأننا لا نعرف حالتك المالية واحتياجاتك الاستثمارية. من المحتمل أن معلوماتنا المالية قد يكون لها زمن انتقال أو تحتوي على معلومات غير دقيقة، لذلك يجب أن تكون مسؤولاً بالكامل عن أي من معاملاتك وقراراتك الاستثمارية. لن تكون الشركة مسؤولة عن خسارة أي من أموالك.

بدون الحصول على إذن من موقع الويب، لا يُسمح لك بنسخ رسومات الموقع أو النصوص أو العلامات التجارية. حقوق الملكية الفكرية في المحتوى أو البيانات المدرجة في هذا الموقع مملوكة لمزوديها و بورصات التداول.

لم تسجّل الدخول

سجل الدخول لعرض المزيد من الميزات

عضوية FastBull

ليس بعد

شراء

تسجيل الدخول

الاشتراك