견적

소식

분석

사용자

7x24

경제 일정

NULL_CELL

데이터

- 이름

- 최신 값

- 이전

NULL_CELL

NULL_CELL

모든 대회

미국 챌린저, 그레이 및 크리스마스 채용이 전월 대비 삭감 (11월)

미국 챌린저, 그레이 및 크리스마스 채용이 전월 대비 삭감 (11월)움:--

F: --

이: --

미국 주간 최초 실업 수당 청구 건수 4주 평균 (SA)

미국 주간 최초 실업 수당 청구 건수 4주 평균 (SA)움:--

F: --

이: --

미국 주간 최초 실업 수당 청구(SA)

미국 주간 최초 실업 수당 청구(SA)움:--

F: --

이: --

미국 주간 연속 실업수당 청구(SA)

미국 주간 연속 실업수당 청구(SA)움:--

F: --

이: --

캐나다 아이비 PMI (SA) (11월)

캐나다 아이비 PMI (SA) (11월)움:--

F: --

이: --

캐나다 아이비 PMI(SA 아님) (11월)

캐나다 아이비 PMI(SA 아님) (11월)움:--

F: --

이: --

미국 비국방 자본 내구재 주문 MoM 개정(항공기 제외)(SA) (9월)

미국 비국방 자본 내구재 주문 MoM 개정(항공기 제외)(SA) (9월)움:--

F: --

미국 전월 대비 공장 주문량(운송 제외) (9월)

미국 전월 대비 공장 주문량(운송 제외) (9월)움:--

F: --

이: --

미국 공장 주문(MoM) (9월)

미국 공장 주문(MoM) (9월)움:--

F: --

이: --

미국 전월 대비 공장 수주(방산 제외) (9월)

미국 전월 대비 공장 수주(방산 제외) (9월)움:--

F: --

이: --

미국 EIA 주간 천연가스 재고 변화

미국 EIA 주간 천연가스 재고 변화움:--

F: --

이: --

사우디 아라비아 원유 생산

사우디 아라비아 원유 생산움:--

F: --

이: --

미국 외국 중앙은행의 주간 국채 보유 현황

미국 외국 중앙은행의 주간 국채 보유 현황움:--

F: --

이: --

일본 통화 준비금 (11월)

일본 통화 준비금 (11월)움:--

F: --

이: --

인도 레포 금리

인도 레포 금리움:--

F: --

이: --

인도 벤치마크 이자율

인도 벤치마크 이자율움:--

F: --

이: --

인도 역레포 금리

인도 역레포 금리움:--

F: --

이: --

인도 인민은행 예금준비율

인도 인민은행 예금준비율움:--

F: --

이: --

일본 주요 지표 예비 (10월)

일본 주요 지표 예비 (10월)움:--

F: --

이: --

영국 핼리팩스 주택 가격 지수(YoY)(SA) (11월)

영국 핼리팩스 주택 가격 지수(YoY)(SA) (11월)움:--

F: --

이: --

영국 핼리팩스 주택 가격 지수(MoM)(SA) (11월)

영국 핼리팩스 주택 가격 지수(MoM)(SA) (11월)움:--

F: --

이: --

프랑스 현재 계정(SA 아님) (10월)

프랑스 현재 계정(SA 아님) (10월)움:--

F: --

이: --

프랑스 무역수지(SA) (10월)

프랑스 무역수지(SA) (10월)움:--

F: --

이: --

프랑스 산업용 생산량(MoM)(SA) (10월)

프랑스 산업용 생산량(MoM)(SA) (10월)움:--

F: --

이: --

이탈리아 소매판매(MoM)(SA) (10월)

이탈리아 소매판매(MoM)(SA) (10월)움:--

F: --

이: --

유로존 전년 대비 고용(SA) (제3분기)

유로존 전년 대비 고용(SA) (제3분기)움:--

F: --

이: --

유로존 GDP 최종 전년 대비 (제3분기)

유로존 GDP 최종 전년 대비 (제3분기)움:--

F: --

이: --

유로존 GDP 최종 QoQ (제3분기)

유로존 GDP 최종 QoQ (제3분기)움:--

F: --

이: --

유로존 고용 최종 QoQ (SA) (제3분기)

유로존 고용 최종 QoQ (SA) (제3분기)움:--

F: --

이: --

유로존 취업 최종 (SA) (제3분기)

유로존 취업 최종 (SA) (제3분기)움:--

F: --

브라질 PPI 엄마 (10월)

브라질 PPI 엄마 (10월)--

F: --

이: --

멕시코 소비자 신뢰지수 (11월)

멕시코 소비자 신뢰지수 (11월)--

F: --

이: --

캐나다 실업률(SA) (11월)

캐나다 실업률(SA) (11월)--

F: --

이: --

캐나다 고용 참여율(SA) (11월)

캐나다 고용 참여율(SA) (11월)--

F: --

이: --

캐나다 고용(SA) (11월)

캐나다 고용(SA) (11월)--

F: --

이: --

캐나다 파트타임 고용(SA) (11월)

캐나다 파트타임 고용(SA) (11월)--

F: --

이: --

캐나다 정규직 고용(SA) (11월)

캐나다 정규직 고용(SA) (11월)--

F: --

이: --

미국 개인 소득(월) (9월)

미국 개인 소득(월) (9월)--

F: --

이: --

미국 달라스 연준 PCE 가격지수(MoM) (9월)

미국 달라스 연준 PCE 가격지수(MoM) (9월)--

F: --

이: --

미국 PCE 물가지수(YoY)(SA) (9월)

미국 PCE 물가지수(YoY)(SA) (9월)--

F: --

이: --

미국 PCE 가격지수(MoM) (9월)

미국 PCE 가격지수(MoM) (9월)--

F: --

이: --

미국 개인 지출(MoM)(SA) (9월)

미국 개인 지출(MoM)(SA) (9월)--

F: --

이: --

미국 핵심 PCE 가격 지수(MoM) (9월)

미국 핵심 PCE 가격 지수(MoM) (9월)--

F: --

이: --

미국 UMich 5년 인플레이션 예비(YoY) (12월)

미국 UMich 5년 인플레이션 예비(YoY) (12월)--

F: --

이: --

미국 핵심 PCE 가격 지수(YoY) (9월)

미국 핵심 PCE 가격 지수(YoY) (9월)--

F: --

이: --

미국 실질 개인소비지출(MoM) (9월)

미국 실질 개인소비지출(MoM) (9월)--

F: --

이: --

미국 5~10년 인플레이션 기대 (12월)

미국 5~10년 인플레이션 기대 (12월)--

F: --

이: --

미국 UMich 현황 지수 예비 (12월)

미국 UMich 현황 지수 예비 (12월)--

F: --

이: --

미국 UMich 소비자 신뢰 지수 예비 (12월)

미국 UMich 소비자 신뢰 지수 예비 (12월)--

F: --

이: --

미국 미시간 대학의 1년 인플레이션 예비 예측 (12월)

미국 미시간 대학의 1년 인플레이션 예비 예측 (12월)--

F: --

이: --

미국 미시간 대학 소비자 기대 지수 예비 가치 (12월)

미국 미시간 대학 소비자 기대 지수 예비 가치 (12월)--

F: --

이: --

미국 주간 총 드릴링

미국 주간 총 드릴링--

F: --

이: --

미국 주간 총 석유 시추

미국 주간 총 석유 시추--

F: --

이: --

미국 소비자신용(SA) (10월)

미국 소비자신용(SA) (10월)--

F: --

이: --

중국 (본토 통화 준비금 (11월)

중국 (본토 통화 준비금 (11월)--

F: --

이: --

중국 (본토 전년 대비 수출(USD) (11월)

중국 (본토 전년 대비 수출(USD) (11월)--

F: --

이: --

일치하는 데이터가 없습니다

모두 보기

데이터가 없음

금(XAU/USD)은 4,200달러 선 위에서도 여전히 강세를 보이고 있으며, 이는 연준의 비둘기파적 전망, 지속적인 지정학적 위험, 그리고 달러 약세에 힘입은 것입니다. 시장은 올해 두 차례의 연준 금리 인하를 예상하고 있으며, 투자자들은 불확실성이 고조되는 가운데 안전 자산으로서 금을 선호하고 있습니다.

2025년 보험 IPO 활동은 지역별로 극명한 대조를 보였습니다. 미국에서는 기술 중심 보험사들이 투자자들의 관심을 끌면서 활동이 급증한 반면, 영국과 유럽에서는 유동성 부족과 기업 가치 평가의 어려움으로 활동이 부진했습니다. 미국에서는 넵튠 인슈어런스(Neptune Insurance)의 31억 달러 규모 상장, 슬라이드 인슈어런스(Slide Insurance)의 26억 달러 규모 상장, 그리고 미국 IPO를 통해 최대 20억 달러의 기업 가치를 목표로 하는 HCI 그룹의 엑제오 그룹(Exzeo Group)이 보험 업계의 수익성 있는 사업에 대한 투자자들의 관심이 높아졌음을 보여주는 사례입니다.

머저마켓(Mergermarket)의 미국 주식 자본 시장 공동 책임자인 크리스티아노 달라 보나(Cristiano Dalla Bona)는 최근 미국 보험 IPO의 물결이 "인슈어테크(insurtech) 상품에 초점을 맞춘 다양한 사업 모델이 시장에 출시되고 있다"는 점에서 차별화된다고 말했습니다. 달라 보나는 일부 보험 플랫폼은 상당한 인수 위험 부담을 안고 있는 반면, MGA(보험조합)와 브로커 중심 사업은 자산 부담이 적다고 강조했습니다. 그는 "브로커 모델은 인수 위험 부담이 없고, 자본 집약도가 낮으며, 여전히 고도로 분산된 부문이기 때문에 특히 매력적이며, 통합을 통해 성장할 수 있는 풍부한 기회를 제공합니다."라고 덧붙였습니다.

미국 시장은 뉴욕의 깊고 보험에 정통한 투자자 기반, 공모를 지지하는 규제 환경, 그리고 COVID-19 팬데믹 이후 높아진 가치 평가 프리미엄으로부터 혜택을 받고 있습니다.

반면, 유럽과 런던의 IPO 활동은 2025년에도 여전히 저조한 수준을 유지하고 있습니다. 런던 증권거래소는 올해 상반기에 단 9건의 신규 상장을 기록했는데, 그중 보험 분야는 없었습니다. 시장 불확실성, 지정학적 긴장, 거시경제적 어려움으로 인해 투자자의 관심이 위축되었고 많은 IPO 계획이 지연되었습니다. 기대했던 일부 유럽 보험 IPO 활동은 실현되지 못했습니다. 한때 유력한 IPO 후보로 여겨졌던 이니고(Inigo)는 상장 대신 인수를 선택했습니다. 마찬가지로, 센터브리지 파트너스(Centerbridge Partners)가 이끄는 카노피우스(Canopius)도 올해 초 IPO 계획을 철회했습니다.

런던 시장과 긴밀히 연계된 Aspen Insurance는 미국 시장에서 더 높은 가치 평가와 더 유리한 조건을 모색하기 위해 뉴욕 상장을 선택했으며, 이후 규제 승인을 기다리는 동안 Sompo에 35억 달러 규모의 인수 계약을 체결했습니다. 이러한 역풍에도 불구하고, 애널리스트들은 규제 개혁과 MA 활동 재개에 힘입어 향후 몇 달 동안 유럽 시장 활동이 회복될 가능성이 높다고 조심스럽게 낙관하고 있습니다. 그럼에도 불구하고, 환경은 여전히 위험 회피적이며 수익성과 회복력에 중점을 두고 있습니다.

Erickson Davis, head of European equities, KBW, said: “In general, across sector, EU and UK IPO activity has been subdued versus US activity levels.” He pointed to liquidity differentials: “Liquidity profiles of listing venues is a major factor in this, particularly in insurance where there is often an international business mix or distribution profile to the company which enables more flexibility in an IPO listing decision.”This dynamic is evident in insurer valuations. More liquid U.S.-listed stocks which have offered a way to play a hard market have been easier investments for global fund managers than less liquid UK or EU alternatives. Davis added: "We find the relative valuation multiples on several UK and EU-listed insurers too cheap to ignore, particularly as capital return dynamics play out.”

The post-pandemic era has also shifted valuation premiums. “It’s also noteworthy that in the post-COVID era, a valuation premium for U.S.-listed insurers has emerged. This is most pronounced in the reinsurance space when looking at Bermudians vs Lloyd’s stocks,” Davis said.London’s challenges are heightened by Brexit-related market access issues and macroeconomic headwinds, according to Lukas Muehlbauer, research associate and Europe director, IPOx.

“(The) UK’s new listing rules to simplify requirements and attract more companies are a step in the right direction,” Muehlbauer, said. He added that “sizeable European IPO candidates have opted for sales rather than listings”.U.S. mortgage insurer Radian's $1.7 billion acquisition of UK-based Inigo is one such example, which “removed another potential IPO candidate from an already thin roster of prospective London floats”, according to Muehlbauer.

Against that backdrop, Allianz CEO Oliver Bäte acknowledged the pull of deeper U.S. markets. “For Europe's largest insurer, it would currently be a rational decision to move to the New York Stock Exchange,” he said at the Bundesbank's Financial Center Conference in Frankfurt in September.A 2024 report by former European Central Bank president Mario Draghi on European competitiveness shed light on these structural challenges, emphasizing that “capital markets in Europe remain fragmented”.

This fragmentation leads to “higher compliance costs and inefficiencies,” which weigh heavily on companies seeking to list in Europe, the report stated.Draghi and Bäte’s observations underscore the tough structural situation for European insurers, who face weaker liquidity and limited capital market support compared to their U.S. peers.Elaborating on the scope of dual listings, Fitch senior director Gerald Glombicki said: "There’s not many companies that do that because it’s pretty expensive and there’s a lot of regulatory burdens to it, and some who do, don't get the benefit of being dual listed.”

한편, IPOx의 뮐바우어는 교차 시장 진출의 한계를 강조했습니다. 그는 "일부 유럽 보험사들은 더 많은 투자자를 확보하기 위해 미국 이중 상장을 고려할 수 있지만, 평균적으로 더 높은 인수 수수료와 미국에서의 더 큰 소송 노출을 고려해야 할 수도 있기 때문에, 이는 자동적으로 선택되는 것은 아닙니다."라고 말했습니다.

성장 둔화와 무역 갈등 고조라는 배경 속에서 중국 지도자들은 향후 5년간의 정책을 구상하기 위해 베이징에 모였습니다. 문제는 도널드 트럼프 미국 대통령이 관세 압력을 강화하고 있는 지금, 앞으로 5일을 헤쳐나가는 것만으로도 충분히 어렵다는 것입니다.

트럼프 대통령은 일요일 에어포스 원에서 연설하며, 양측이 협상 테이블로 복귀하고 불안정한 무역 휴전 협정의 만료가 임박한 가운데, 중국과의 주요 현안으로 희토류, 펜타닐, 대두를 거론했습니다. 며칠 전, 트럼프 대통령은 중국이 희토류에 대한 광범위한 통제를 약속하자 중국산 제품에 100% 관세를 부과하겠다고 위협했습니다.

시진핑 주석과 그의 관리들은 트럼프의 위협에 대처하는 데 익숙해졌고, 첫 번째 무역 전쟁은 무시하고 두 번째 전쟁에도 수출 엔진을 계속 가동해 왔지만, 관세 불확실성은 그들의 계획을 더욱 복잡하게 만들 뿐입니다.

블룸버그 이코노믹스의 창슈, 에릭 주, 데이비드 콰는 성장, 형평성, 안보에 대한 보다 균형 잡힌 접근 방식을 예상하며, 이러한 목표가 서로를 강화하는 방식에 대한 더 깊은 이해를 반영합니다.

"이러한 세 가지 우선순위는 과거 계획의 '무슨 수를 써서라도 성장' 모델과 지난 두 계획의 '형평성과 안보'에 대한 과도한 강조에서 벗어나는 전환을 의미할 수 있습니다."라고 그들은 썼습니다. 무역과 관련하여, 베이징은 "오랫동안 유지되어 온 중상주의적 접근 방식에서 다각화된 세계적 참여를 바탕으로 한 쌍방향 개방으로의 전환을 시사할 가능성이 높습니다."

하지만 이는 3분기에 1년 중 가장 약한 속도로 나타난 성장이 더 이상 우선순위가 아니라는 의미는 아닙니다.

스탠다드차타드의 중국 경제학자 슈앙딩과 헌터 찬은 정책 결정권자들의 최근 논의에 따르면 2026~2030년의 평균 성장률은 4.7~4.8%가 바람직하며, 이를 통해 2035년까지 2020년 GDP를 두 배로 늘릴 수 있는 길을 열 수 있을 것이라고 말했습니다.

이를 실현하기 위해 베이징은 인구 고령화와 서방의 기술 제한 속에서 생산성 향상을 목표로 할 것이라고 합니다. 이 기간 동안 구체적인 정책 제안은 다음과 같은 내용을 중심으로 이루어질 수 있습니다.

당국은 향후 5년을 국제 무역과 투자에서 인민폐 사용을 촉진하는 좋은 기회로 볼 수도 있다고 밝혔습니다.

맥쿼리의 중국 경제학자 래리 후는 향후 5년 동안 세 가지 접근 방식이 정책을 뒷받침할 것으로 예상합니다.

후 주석은 "성장 목표 달성을 위해 베이징은 내수 진작 외에는 다른 선택의 여지가 없을 것"이라며, "투자자들에게는 이것이 가장 중요한 요소입니다. 다만 시기는 베이징에서 수립된 5개년 계획보다는 워싱턴에서 수립된 정책에 따라 결정될 가능성이 더 큽니다."라고 말했습니다.

미국 정부 셧다운으로 지연되었던 9월 소비자물가지수가 금요일에 발표됩니다. 당초 10월 15일 발표 예정이었던 이 자료는 다음 주 정책 회의를 앞두고 연방준비제도(Fed) 관계자들에게 인플레이션에 대한 중요한 정보를 제공할 것입니다.

그 밖에도 일본에서 영국까지의 인플레이션 데이터, 주요 경제권의 구매 관리자 지수, 스위스 중앙은행 관계자들의 회의에 대한 첫 번째 요약 등이 주요 내용으로 발표될 예정입니다.

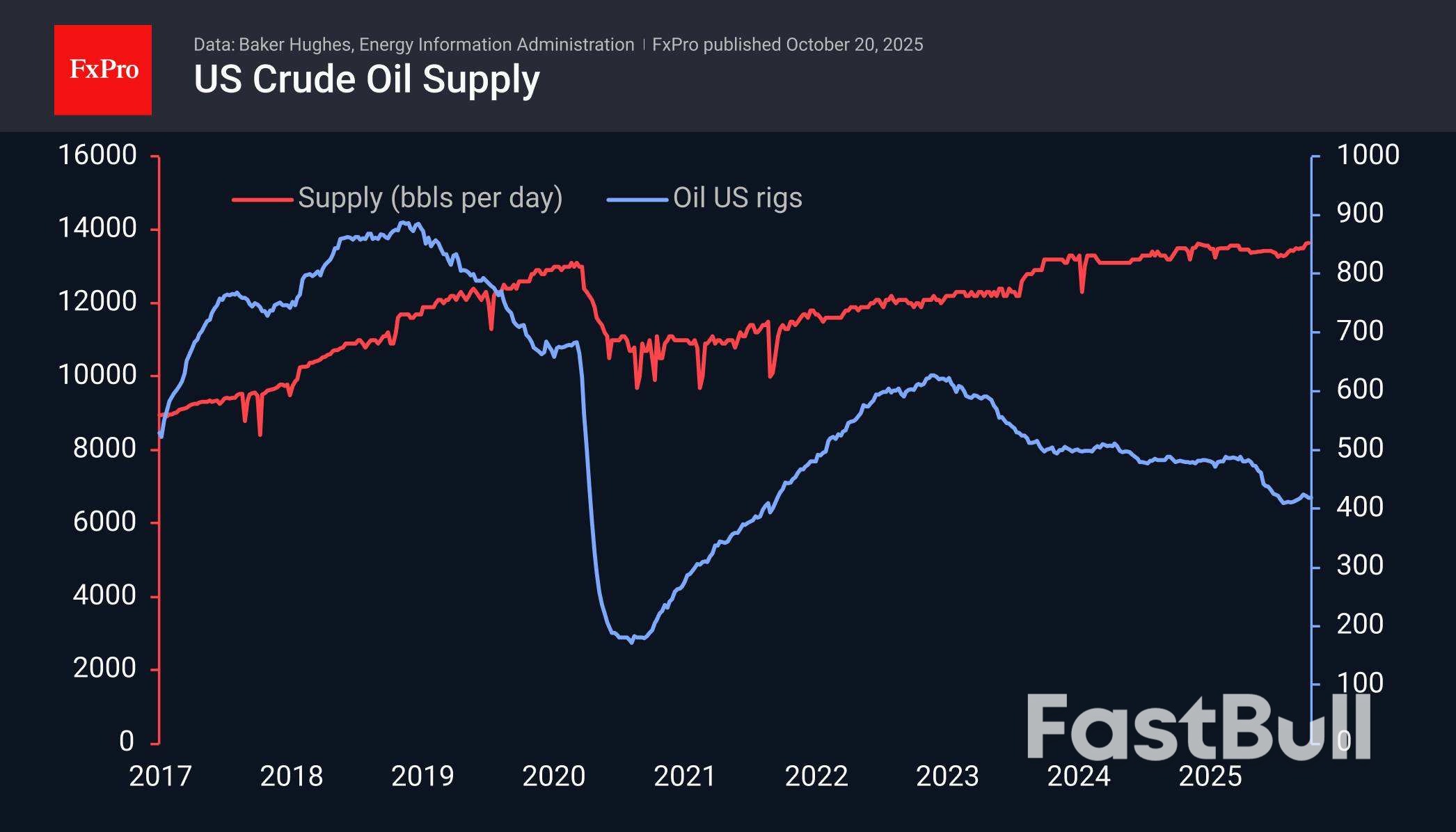

원유 가격은 3주 연속 하락세를 보인 후 월요일 0.7% 하락했습니다. 세계 생산량은 증가하고 있는 반면 세계 경제 성장세는 둔화되어 유가에 압력을 가하고 있습니다. 또한, 가스 협정 체결과 우크라이나 분쟁 해결 노력 강화에 따른 위험 프리미엄이 하락하기 시작했습니다. 동시에 유가는 과매도와는 거리가 멀어 향후 몇 달 동안 추가 하락 여지를 남겨두고 있습니다.

베이커 휴즈는 금요일 미국에서 가동 중인 석유 시추기가 418개라고 발표했는데, 이는 지난주와 같은 수치로, 8월 이후 회복세를 저해하고 있습니다. 그러나 미국은 생산 효율을 높여 각 유정에서 더 많은 원유를 추출하고 있습니다.

블룸버그는 현재 해상에 약 12억 배럴의 원유가 매장되어 있다고 보도했습니다. 이는 2020년 정점을 찍은 이후 최고치이며, 당시 미국 생산량은 역대 최고치를 기록했고 사우디아라비아와 러시아는 시장 점유율을 놓고 경쟁하며 잠재력을 과시했습니다.

현재 상황은 5년 전 상황과 매우 유사합니다. 최근 주간 자료에 따르면 미국의 일일 생산량은 하루 1,364만 배럴로 사상 최고치를 기록했습니다.

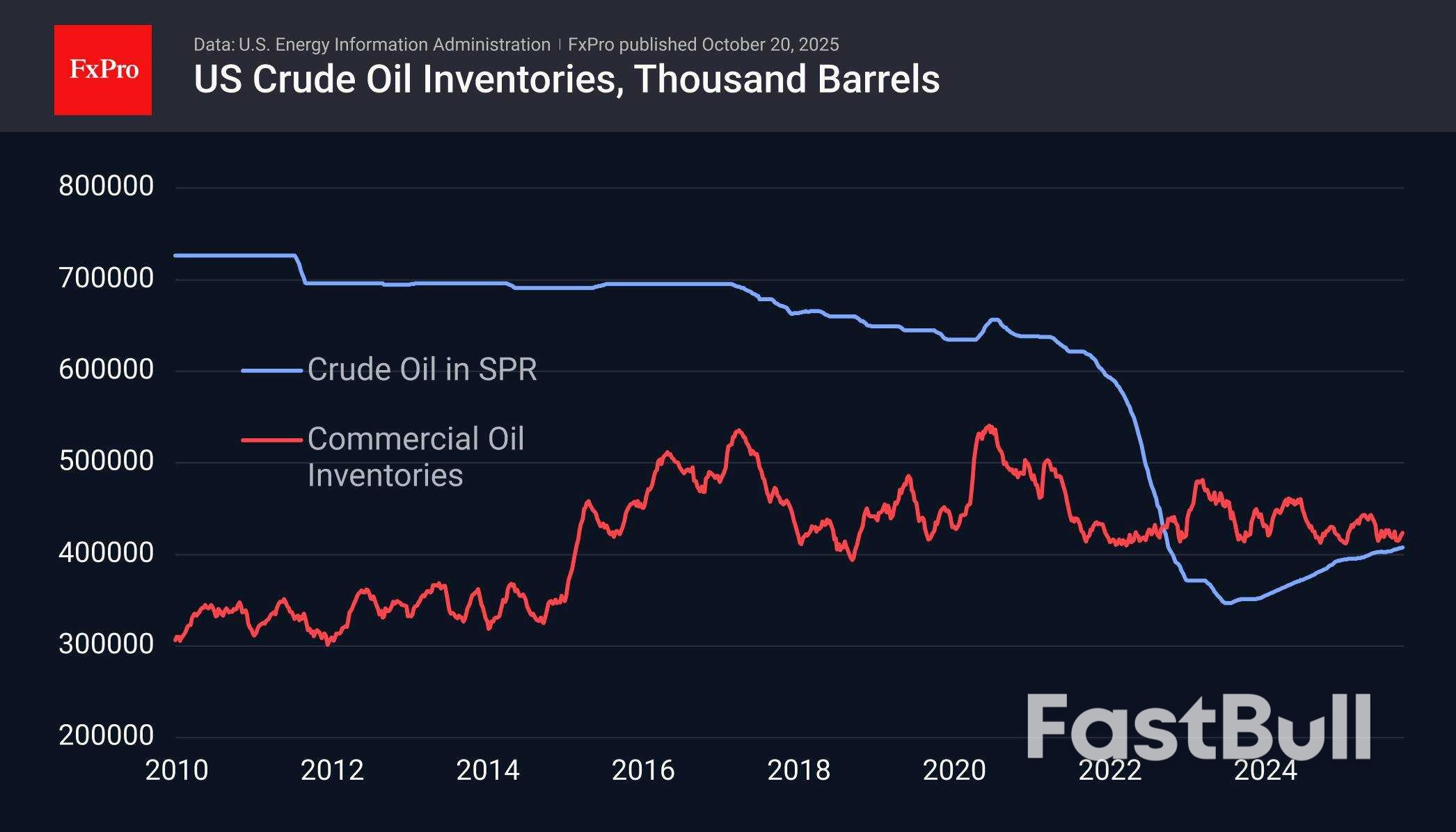

재고 수치는 안정 요인입니다. 미국의 상업용 재고는 지난 10년간 최저 수준을 기록했지만, 2020년 1월에는 거의 비슷한 수준을 유지했고, 6개월 후 이 수치는 새로운 기록을 세웠습니다. 그러나 소비가 급감하지 않는 한 이러한 급격한 증가는 기대하기 어렵습니다. 미국 정부는 2022년에 매각된 전략 석유 비축분을 더욱 적극적으로 재구축할 가능성도 있습니다.

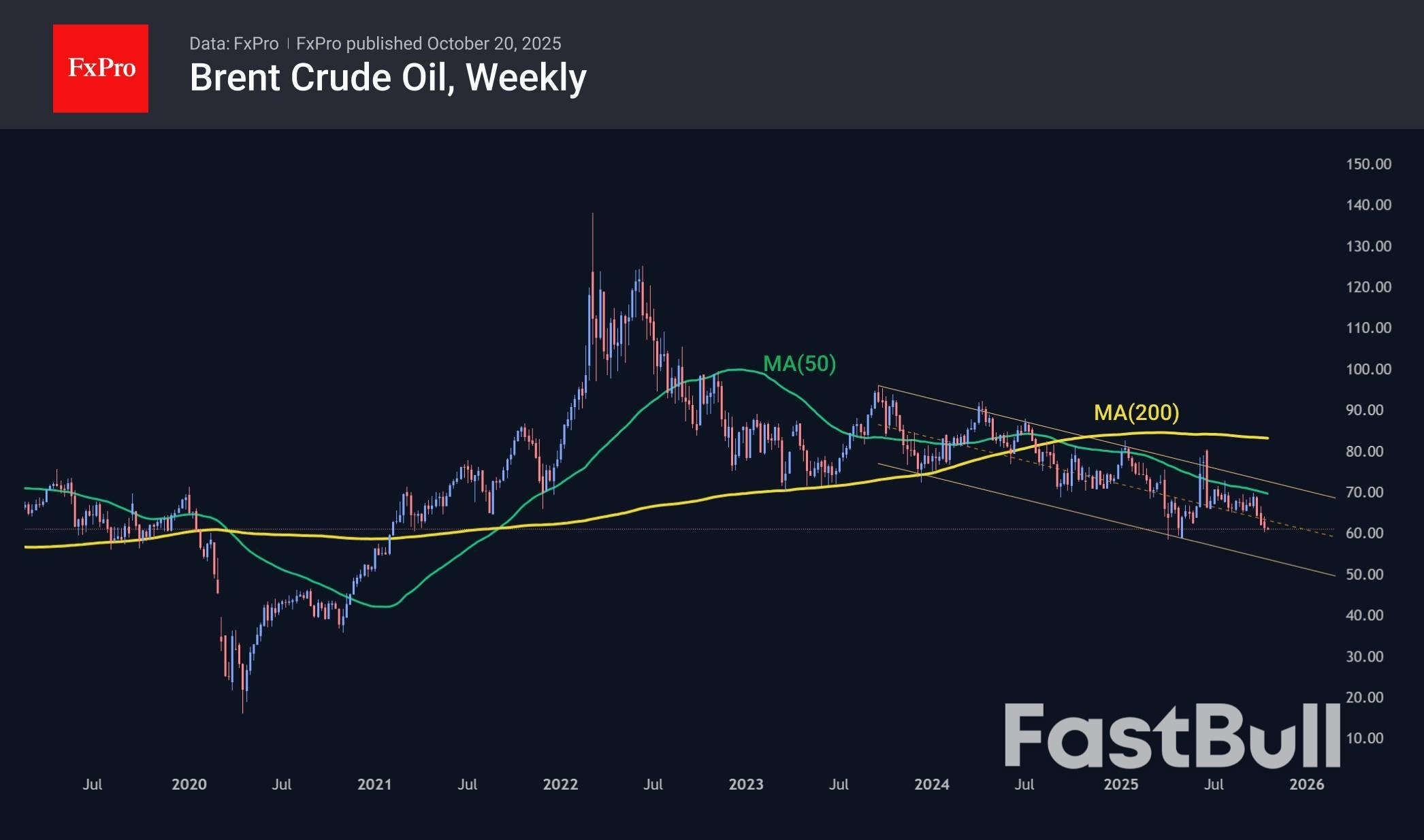

유가는 3년 넘게 하락세를 보였으며, 9월 말에는 50주 이동평균선과 가격 범위의 상한선에 근접하면서 하락세가 가속화되었습니다. 이 가격 범위의 하한선은 현재 브렌트유 배럴당 53달러에 근접하고 있으며, 연말에는 현재 61달러에서 50.50달러로 하락했습니다.

유가의 주요 시나리오는 향후 2~4개월 안에 50달러까지 하락하는 것입니다. 동시에, 미국의 재고 증가 가능성은 유가 안정을 위한 잠재적 요인입니다. 해상 유류 재고량을 제외하면 전 세계적으로 재고 상황이 거의 유사할 것으로 예상합니다.

주식 시장은 세계 경제에서 핵심적인 역할을 하며, 투자자와 기업이 주식 소유권을 거래하고 자본을 조달할 수 있도록 합니다. 이 글에서는 주식 시장의 작동 방식, 가격 변동 요인, 그리고 투자자가 책임감 있게 참여할 수 있는 방법을 설명합니다.

주식 시장은 상장 기업의 주식을 사고파는 거래소 네트워크입니다. 투자자가 특정 기업의 주식을 매수하면 해당 기업의 지분 일부와 미래 수익에 대한 권리를 획득하게 됩니다. 가격은 매수자와 매도자가 뉴스, 실적 보고서, 그리고 경제 데이터에 반응함에 따라 끊임없이 변동합니다.

주요 거래소로는 뉴욕증권거래소(NYSE) 와 나스닥이 있습니다 . 각 거래소는 투명성, 공정한 가격 책정, 그리고 투자자 보호를 위해 엄격한 규제 하에 운영됩니다. 이 시장은 기업의 자본 조달을 지원하고 투자자들에게 부를 축적할 기회를 제공하는 두 가지 핵심 목적을 가지고 있습니다.

기업이 기업공개(IPO) 를 통해 상장하면 처음으로 투자자들에게 주식을 직접 판매하게 됩니다. 조달된 자금은 사업 확장, 연구, 또는 부채 상환에 사용됩니다.

IPO 이후, 주식은 투자자들 사이에서 유통시장에서 거래됩니다. 가격은 수요와 공급에 따라 변동합니다. 즉, 매수자가 매도자보다 많으면 가격이 오르고, 반대로 매도자가 많으면 가격이 오릅니다.

주가는 기업의 미래 실적에 대한 투자자들의 집단적 기대를 반영합니다. 이러한 움직임에는 다음과 같은 여러 요인이 영향을 미칩니다.

단기적으로는 시장 변동성이 클 수 있습니다. 하지만 시간이 지남에 따라 주가는 기업의 펀더멘털과 경제 동향을 따라가는 경향이 있습니다.

투자자는 두 가지 주요 방법으로 수익을 얻을 수 있습니다.

장기 투자자는 배당금을 재투자하고 시장 사이클에 따라 보유함으로써 복리 성장을 이루는 데 집중하는 경우가 많습니다. 반면, 단기 투자자는 일일 가격 변동을 통해 수익을 창출하는 것을 목표로 합니다.

모든 투자에는 위험이 따릅니다. 시장 침체, 기업 실적 부진, 또는 세계 경제 위기는 포트폴리오 가치를 감소시킬 수 있습니다. 위험 관리 방법은 다음과 같습니다.

현대 투자자는 수수료와 개별 주식 위험을 최소화하는 동시에 광범위한 투자 기회를 얻기 위해 인덱스 펀드 와 ETF를 활용합니다.

주식 시장은 자본을 조달하고자 하는 기업과 성장을 추구하는 투자자를 연결하는 글로벌 거래소 역할을 합니다. 가격은 펀더멘털, 심리, 그리고 거시경제적 요인에 따라 움직입니다. 이러한 메커니즘을 이해하면 투자자는 더욱 자신감 있게 투자에 참여하고 장기적인 관점에서 정보에 기반하고 원칙에 입각한 결정을 내릴 수 있습니다.

프리드리히 메르츠 독일 총리는 독일 연방의회에서 EU에 분열된 유럽 자본 시장을 더욱 심층적으로 통합하고 관료주의적 장벽을 줄여줄 것을 호소했습니다. 그의 다음 단계는 유럽의 월스트리트와 같은 것입니다. 프리드리히 메르츠 독일 총리 는 목요일 정부 성명을 통해 "분열되고 지나치게 관료화된" 유럽 주식 및 자본 시장 환경을 전략적으로 검토했습니다. 그의 공표된 목표는 자본시장 연합의 완성입니다. 메르츠 총리는 "독일의 바이오테크와 같은 성공적인 기업들이 뉴욕 증권거래소에 갈 필요가 없도록 유럽 증권거래소와 같은 것이 필요합니다."라고 말했습니다. "우리 기업들은 더 빠르고 효율적으로 자금을 조달할 수 있을 만큼 충분히 광범위하고 심도 있는 자본 시장이 필요합니다."

총리는 이러한 호소를 분열된 유럽 자본 시장의 지속적인 관료화 해소를 위한 유럽 집행위원회의 강력한 호소와 연결시켰습니다. 그는 이러한 방식으로만 독일과 유럽의 연구로 창출된 가치가 진정으로 유럽에 남을 수 있다고 강조했습니다. 메르츠는 그래야만 자본 시장을 통해 사회적 부가 성장할 수 있다고 주장했습니다. 이러한 논쟁은 유럽의 혁신 기업들이 미국 거래소에서 자본을 조달하는 추세가 증가함에 따라 더욱 가속화되고 있습니다. 최근 사례로는 린데, 버켄스탁 홀딩, 바이오엔테크 등이 있는데, 이들은 국내 옵션 대신 월가 상장을 선택한 기업들입니다.

이러한 논의는 유럽 금융 시장과 자본 시장의 통합이라는 더 광범위한 금융 맥락에 부합합니다. 금융 허브와 자본 접근성의 광범위한 조화는 결코 실수가 아닐 것입니다. 현재 유로존에는 약 15개의 증권거래소가 있습니다. 두 개의 최대 거래소인 유로넥스트 NV와 도이체뵈르제 AG는 연간 8조 유로에 달하는 주식 거래량의 약 80%를 처리합니다.

메르츠의 이니셔티브는 제도 개혁뿐만 아니라 유럽 금융 시장을 자체 규제 제약으로부터 해방시키려는 시도이기도 합니다. 총리는 첨단 미래 산업 분야의 혁신적인 스타트업에 대한 자금 조달 개선의 중요성을 강조했습니다. 그러나 경험에 따르면 이러한 기업들은 벤처 캐피털에 의존하는 경향이 있으며, 프랑크푸르트나 런던과 같은 국제 거래소에 상장하는 데 아무런 어려움이 없습니다.

브뤼셀과 베를린이 직면한 진짜 문제는 새로운 금융 허브에만 집중하는 것이 유럽에서 미국으로의 눈에 띄는 자본 흐름을 막기에 충분한지 여부입니다.독일만 해도 작년에 자본 도피로 인해 약 645억 유로의 손실을 봤습니다.이는 더 심각한 문제, 즉 브뤼셀과 EU 수도의 과도한 규제 프레임워크, 과도한 재정 부담, 심화되는 에너지 비용 위기의 징후입니다.

이러한 근본적인 경제 불균형은 단순히 유럽 거대 거래소를 만드는 것만으로는 해결될 수 없습니다. 이는 오늘날 경제 위기의 핵심인 자생적인 설계 결함입니다. 사실 자본시장연합을 둘러싼 논쟁은 완전히 다른 문제, 즉 회원국 부채를 유럽연합 집행위원회 산하로 통합하려는 유럽연합 집행위원회의 전략적 목표에 관한 것입니다. 이는 정기적인 EU 채권 발행을 통해 브뤼셀에 더 큰 재정적 영향력을 부여할 것입니다. 브뤼셀의 중앙집권화 강화, 국가적 감독 축소 - 이것이 바로 브뤼셀 권력의 중심지가 꿈꾸는 모습입니다.

EU는 부채 조달에 있어 점차 패러다임 전환을 향해 나아가고 있습니다. 원래 집행위원회는 시장 채권 발행을 통한 자체 자금 조달이 엄격히 금지되어 있었습니다. 하지만 그 한계는 이미 오래전에 넘어섰습니다. 코로나19 봉쇄 조치는 전례 없는 8천억 유로 규모의 부채 프로그램인 NextGenerationEU를 출범시키는 계기가 되었습니다. 이 자금은 주로 국가 재정 적자를 메우는 데 사용되었으며, 집행위원회는 유럽중앙은행의 지원을 받는 시장 차입자 역할을 했습니다.

브뤼셀이 이 모델을 확대하려 한다는 것은 공공연한 사실입니다. 우크라이나 분쟁은 언론이 확대하는 러시아의 침략 위협 속에서 새로운 공동 채무를 발행할 수 있는 편리한 구실이 되고 있습니다. 메르츠 총리는 이미 올봄 EU 전체의 방위 목적 차입은 "절대적으로 예외적인 경우"에만 허용될 것이라고 시사했습니다.

메르츠는 우르줄라 폰 데어 라이엔이 9월 10일 연방의회 연설에서 "유로채권"이라는 용어를 의도적으로 피한 것처럼 , 그 대신 "유럽 상품"에 대한 공동 유럽 예산을 제안한 것처럼 "유로채권"이라는 용어를 피했습니다. 신호는 분명합니다. 우리는 오래된 부채 규칙이 점차 완화되고 브뤼셀에서 부채 발행이 체계적으로 중앙 집중화되는 과도기 단계에 있습니다.

이는 유로존 증권의 보관 및 결제를 담당하는 중앙 기관인 유로클리어(Euroclear)가 브뤼셀에 주관하는 공동 유럽 거래소 구축 방안과 완벽하게 부합합니다. 유럽중앙은행(ECB)을 브뤼셀로 이전하여 신속한 채권 발행을 추진하는 방안도 진지하게 검토해야 할 것입니다. 임박한 부채 위기에 대한 EU의 대응은 명확합니다. 바로 훨씬 더 높은 수준의 중앙집중화입니다. 부채 확대에 활용할 수 있는 자본을 활성화하는 것이 전략적으로 중요하며, 거래소 통합은 부차적인 문제일 뿐입니다.

이는 유로클리어에서 동결된 러시아 자산을 사용하는 것에 대한 논쟁과도 관련이 있습니다 . 목표는 우크라이나에 대한 배상금 대출을 지원하기 위해 약 2천억 유로 규모의 포트폴리오, 주로 만기가 지난 유럽 국채를 담보로 제공하는 것입니다. 브뤼셀은 출처와 관계없이 신용 담보를 모색하고 있습니다.

2025년, 세계 시장은 투자자들의 우려를 불러일으킨 눈에 띄는 하락세를 경험했습니다. 이 글에서는 경제적 압박부터 투자 심리 변화까지, 주식 시장 하락의 주요 원인을 살펴보고 이러한 상황이 미래에 어떤 의미를 가질 수 있는지 분석합니다.

2025년 1분기에는 주요 지수가 급락했습니다. SP 500 지수는 거의 8%, 나스닥 지수는 약 10%, 다우존스 지수는 6% 하락했습니다. 이러한 움직임은 거시경제적 불확실성, 금리 상승, 그리고 2024년의 강력한 상승세 이후의 차익 실현 매물이 복합적으로 작용한 결과입니다.

분석가들은 이번 하락폭이 크긴 했지만, 장기적인 폭락이라기보다는 시장 조정에 가깝다고 지적했습니다. 이러한 하락세는 밸류에이션 조정과 높은 이익 배수를 보이는 섹터에 대한 투자자들의 신중한 접근에 기인했습니다.

중앙은행들은 지속적인 인플레이션에 대응하기 위해 통화정책을 지속적으로 긴축했습니다. 차입 비용 상승으로 기업 이익이 감소했고, 채권 대비 주식의 매력도가 떨어졌습니다. 특히 기술주를 중심으로 한 성장주는 미래 이익이 더욱 공격적으로 할인되면서 가장 큰 타격을 입었습니다.

세계 제조업과 소비 지출 지표가 부진하기 시작했습니다. 경제학자들은 경기 침체와 물가 상승이 지속되는 스태그플레이션 가능성을 경고했습니다. 이러한 현상은 투자 심리를 위축시켰고, 투자자들은 헬스케어와 유틸리티 같은 방어적 섹터로 포트폴리오를 재조정했습니다.

여러 주요 기업들이 예상보다 부진한 실적을 발표했습니다. 높은 투입 비용과 부진한 수요로 인해 이익 마진이 축소되었습니다. 기술 및 소매 기업들의 실망스러운 전망으로 관련 업종 전반에 걸쳐 매도가 촉발되었습니다.

지속적인 지정학적 긴장, 무역 분쟁, 그리고 정책 변화는 변동성을 증폭시켰습니다. 새로운 공급 차질로 에너지 가격이 급등했고, 글로벌 동맹과 재정 논쟁을 둘러싼 불확실성 속에서 투자 심리는 위험 회피 성향으로 돌아섰습니다.

AI, 반도체, 핀테크 주식이 2년간 강세를 보인 후, 밸류에이션은 지속 불가능한 수준에 도달했습니다. 기관 투자자들이 저위험 자산으로 투자금을 옮기기 시작하면서 차익 실현 열풍이 불었고, 이는 전반적인 시장 하락세를 가속화했습니다.

매도세 속에서 투자자들의 행동은 급변했습니다. VIX와 같은 변동성 지수가 급등했고, 헤지펀드들이 레버리지 포지션을 청산하면서 거래량이 급증했습니다. 동시에 금, 국채, 미국 달러와 같은 안전 자산에 대한 수요도 급증했습니다.

단기적인 손실에도 불구하고, 많은 분석가들은 이번 조정을 건전한 재조정으로 평가했습니다. 시장은 고평가 주식에 지나치게 집중되어 있었고, 장기적인 안정을 위해서는 조정이 불가피하다고 판단했습니다.

균형 잡힌 관점을 유지하고 공황 매도를 피하는 투자자는 결국 시장 심리가 개선될 때 이익을 얻을 가능성이 더 큽니다.

2025년 주식 시장의 하락세는 금리 상승, 성장 둔화, 그리고 수년간의 강세 이후의 밸류에이션 조정이 복합적으로 작용한 결과였습니다. 이러한 하락세는 불안하기는 했지만, 시스템적 실패라기보다는 변화하는 경제 상황에 따른 자연스러운 조정이었습니다. 이러한 역학 관계를 이해하는 것은 투자자가 정보에 기반한 결정을 내리고 시장의 궁극적인 회복에 대비하는 데 도움이 됩니다.

주식, FX, 상품, 선물, 채권, ETF 또는 암호화폐와 같은 금융 자산 거래의 손실 위험은 상당할 수 있습니다. 중개인에게 자금을 예치할 경우, 이 자금이 전부 손실될 수도 있습니다. 따라서 귀하의 상황과 재정 상황에 비추어 그러한 거래가 귀하에게 적합한지 신중하게 고려해야 합니다.

본인 스스로 나름대로 철저히 조사를 하거나 재무 관련 상담가와 상의하지 않고는 이러한 투자는 고려해서는 안됩니다. 이런 절차 없이 투자할 경우, 귀하의 재정 상태와 투자 요구 사항을 알지 못한 상태에서 하는 투자이기 때문에 당사의 웹 콘텐츠는 귀하에게 적합하지 않을 수 있습니다. 당사의 재무 정보가 최신으로 업데이트 되는 데는 지연이 있을 수 있고, 부정확한 내용이 포함될 수도 있으므로 모든 거래 및 투자 결정에 대한 책임은 투자자 본인의 몫입니다. 회사는 귀하의 자본 손실에 대해 책임을 지지 않습니다.

웹사이트의 허가 없이 웹사이트 그래픽, 텍스트 또는 상표를 복사할 수 없습니다. 이 웹사이트에 포함된 콘텐츠 또는 데이터에 대한 지적 재산권은 해당 공급자 및 거래소 판매자에게 있습니다.