견적

소식

분석

사용자

7x24

경제 일정

NULL_CELL

데이터

- 이름

- 최신 값

- 이전

NULL_CELL

NULL_CELL

모든 대회

미국 챌린저, 그레이 및 크리스마스 채용이 전월 대비 삭감 (11월)

미국 챌린저, 그레이 및 크리스마스 채용이 전월 대비 삭감 (11월)움:--

F: --

이: --

미국 주간 최초 실업 수당 청구 건수 4주 평균 (SA)

미국 주간 최초 실업 수당 청구 건수 4주 평균 (SA)움:--

F: --

이: --

미국 주간 최초 실업 수당 청구(SA)

미국 주간 최초 실업 수당 청구(SA)움:--

F: --

이: --

미국 주간 연속 실업수당 청구(SA)

미국 주간 연속 실업수당 청구(SA)움:--

F: --

이: --

캐나다 아이비 PMI (SA) (11월)

캐나다 아이비 PMI (SA) (11월)움:--

F: --

이: --

캐나다 아이비 PMI(SA 아님) (11월)

캐나다 아이비 PMI(SA 아님) (11월)움:--

F: --

이: --

미국 비국방 자본 내구재 주문 MoM 개정(항공기 제외)(SA) (9월)

미국 비국방 자본 내구재 주문 MoM 개정(항공기 제외)(SA) (9월)움:--

F: --

미국 전월 대비 공장 주문량(운송 제외) (9월)

미국 전월 대비 공장 주문량(운송 제외) (9월)움:--

F: --

이: --

미국 공장 주문(MoM) (9월)

미국 공장 주문(MoM) (9월)움:--

F: --

이: --

미국 전월 대비 공장 수주(방산 제외) (9월)

미국 전월 대비 공장 수주(방산 제외) (9월)움:--

F: --

이: --

미국 EIA 주간 천연가스 재고 변화

미국 EIA 주간 천연가스 재고 변화움:--

F: --

이: --

사우디 아라비아 원유 생산

사우디 아라비아 원유 생산움:--

F: --

이: --

미국 외국 중앙은행의 주간 국채 보유 현황

미국 외국 중앙은행의 주간 국채 보유 현황움:--

F: --

이: --

일본 통화 준비금 (11월)

일본 통화 준비금 (11월)움:--

F: --

이: --

인도 레포 금리

인도 레포 금리움:--

F: --

이: --

인도 벤치마크 이자율

인도 벤치마크 이자율움:--

F: --

이: --

인도 역레포 금리

인도 역레포 금리움:--

F: --

이: --

인도 인민은행 예금준비율

인도 인민은행 예금준비율움:--

F: --

이: --

일본 주요 지표 예비 (10월)

일본 주요 지표 예비 (10월)움:--

F: --

이: --

영국 핼리팩스 주택 가격 지수(YoY)(SA) (11월)

영국 핼리팩스 주택 가격 지수(YoY)(SA) (11월)움:--

F: --

이: --

영국 핼리팩스 주택 가격 지수(MoM)(SA) (11월)

영국 핼리팩스 주택 가격 지수(MoM)(SA) (11월)움:--

F: --

이: --

프랑스 현재 계정(SA 아님) (10월)

프랑스 현재 계정(SA 아님) (10월)움:--

F: --

이: --

프랑스 무역수지(SA) (10월)

프랑스 무역수지(SA) (10월)움:--

F: --

이: --

프랑스 산업용 생산량(MoM)(SA) (10월)

프랑스 산업용 생산량(MoM)(SA) (10월)움:--

F: --

이: --

이탈리아 소매판매(MoM)(SA) (10월)

이탈리아 소매판매(MoM)(SA) (10월)움:--

F: --

이: --

유로존 전년 대비 고용(SA) (제3분기)

유로존 전년 대비 고용(SA) (제3분기)움:--

F: --

이: --

유로존 GDP 최종 전년 대비 (제3분기)

유로존 GDP 최종 전년 대비 (제3분기)움:--

F: --

이: --

유로존 GDP 최종 QoQ (제3분기)

유로존 GDP 최종 QoQ (제3분기)움:--

F: --

이: --

유로존 고용 최종 QoQ (SA) (제3분기)

유로존 고용 최종 QoQ (SA) (제3분기)움:--

F: --

이: --

유로존 취업 최종 (SA) (제3분기)

유로존 취업 최종 (SA) (제3분기)움:--

F: --

브라질 PPI 엄마 (10월)

브라질 PPI 엄마 (10월)--

F: --

이: --

멕시코 소비자 신뢰지수 (11월)

멕시코 소비자 신뢰지수 (11월)--

F: --

이: --

캐나다 실업률(SA) (11월)

캐나다 실업률(SA) (11월)--

F: --

이: --

캐나다 고용 참여율(SA) (11월)

캐나다 고용 참여율(SA) (11월)--

F: --

이: --

캐나다 고용(SA) (11월)

캐나다 고용(SA) (11월)--

F: --

이: --

캐나다 파트타임 고용(SA) (11월)

캐나다 파트타임 고용(SA) (11월)--

F: --

이: --

캐나다 정규직 고용(SA) (11월)

캐나다 정규직 고용(SA) (11월)--

F: --

이: --

미국 개인 소득(월) (9월)

미국 개인 소득(월) (9월)--

F: --

이: --

미국 달라스 연준 PCE 가격지수(MoM) (9월)

미국 달라스 연준 PCE 가격지수(MoM) (9월)--

F: --

이: --

미국 PCE 물가지수(YoY)(SA) (9월)

미국 PCE 물가지수(YoY)(SA) (9월)--

F: --

이: --

미국 PCE 가격지수(MoM) (9월)

미국 PCE 가격지수(MoM) (9월)--

F: --

이: --

미국 개인 지출(MoM)(SA) (9월)

미국 개인 지출(MoM)(SA) (9월)--

F: --

이: --

미국 핵심 PCE 가격 지수(MoM) (9월)

미국 핵심 PCE 가격 지수(MoM) (9월)--

F: --

이: --

미국 UMich 5년 인플레이션 예비(YoY) (12월)

미국 UMich 5년 인플레이션 예비(YoY) (12월)--

F: --

이: --

미국 핵심 PCE 가격 지수(YoY) (9월)

미국 핵심 PCE 가격 지수(YoY) (9월)--

F: --

이: --

미국 실질 개인소비지출(MoM) (9월)

미국 실질 개인소비지출(MoM) (9월)--

F: --

이: --

미국 5~10년 인플레이션 기대 (12월)

미국 5~10년 인플레이션 기대 (12월)--

F: --

이: --

미국 UMich 현황 지수 예비 (12월)

미국 UMich 현황 지수 예비 (12월)--

F: --

이: --

미국 UMich 소비자 신뢰 지수 예비 (12월)

미국 UMich 소비자 신뢰 지수 예비 (12월)--

F: --

이: --

미국 미시간 대학의 1년 인플레이션 예비 예측 (12월)

미국 미시간 대학의 1년 인플레이션 예비 예측 (12월)--

F: --

이: --

미국 미시간 대학 소비자 기대 지수 예비 가치 (12월)

미국 미시간 대학 소비자 기대 지수 예비 가치 (12월)--

F: --

이: --

미국 주간 총 드릴링

미국 주간 총 드릴링--

F: --

이: --

미국 주간 총 석유 시추

미국 주간 총 석유 시추--

F: --

이: --

미국 소비자신용(SA) (10월)

미국 소비자신용(SA) (10월)--

F: --

이: --

중국 (본토 통화 준비금 (11월)

중국 (본토 통화 준비금 (11월)--

F: --

이: --

중국 (본토 전년 대비 수출(USD) (11월)

중국 (본토 전년 대비 수출(USD) (11월)--

F: --

이: --

일치하는 데이터가 없습니다

모두 보기

데이터가 없음

투자자들이 공급 과잉의 징후와 러시아 생산자에 대한 서방의 제재로 인한 여파를 고려하면서 유가는 이틀간의 하락 이후 안정세를 보였습니다.

투자자들이 공급 과잉의 징후와 러시아 생산자에 대한 서방의 제재로 인한 여파를 고려하면서 유가는 이틀간의 하락 이후 안정세를 보였습니다.

서부 텍사스산 원유(WTI)는 월요일 61달러 선에서 거래됐고, 브렌트유는 66달러 선에서 마감했습니다. 전 세계 바다를 통해 운송되는 원유량이 새로운 기록을 경신하며 공급이 계속 증가하고 있음을 시사합니다. 또한, OPEC+는 이번 주말 회의에서 증산에 합의할 가능성이 있습니다.

지난주 원유 감산을 단행한 러시아 최대 석유 회사들에 대한 미국의 제재 또한 주요 관심사였습니다. 미국은 독일 정부가 로스네프트 PJSC의 독일 자산에 영향을 미치는 소유권 문제를 해결하도록 6개월의 시한을 제시했습니다. 한편, 이 문제에 정통한 관계자들은 미 행정부의 계획은 러시아와의 무역을 더 비싸고 위험하게 만들되, 가격 급등은 피하는 것이라고 밝혔습니다.

OPEC+와 경쟁 산유국들이 생산량을 늘리면서 공급 과잉 우려가 유가에 부담을 주면서 유가는 3개월 연속 하락세를 보일 것으로 전망됩니다. 투자자들은 미중 무역 협상 진전을 주시하고 있으며, 도널드 트럼프 대통령과 시진핑 중국 국가주석은 협상단이 합의에 도달함에 따라 목요일 정상회담을 가질 예정입니다.

유럽과 미국의 정권 교체가 세계 경제 지형에 대한 논의의 상당 부분을 장악하는 가운데, 일본의 구조적 변화는 자국을 벗어나는 지역에서는 거의 주목받지 못하고 있습니다. 그러나 이는 주목할 만한 이야기입니다. 수십 년간의 디플레이션과 저성장 이후, 일본은 마침내 명목 성장률이 가속화되고 있습니다. 인플레이션이 확대되고 임금이 상승하며, 기업과 가계 모두 디플레이션에 대한 고정관념을 버리고 있습니다. 재정 부양책, 완화적 통화 정책, 그리고 인구 구조의 변화는 이러한 추세를 뒷받침하며, 이러한 요소들이 합쳐지면 명목 성장 체제가 더욱 지속될 것임을 시사합니다.

주식 투자자들에게 이는 중대한 의미를 지니며, 고무적입니다. 이 글에서는 투자자들이 일본 주식에 대해 어떻게 생각해야 하는지 살펴보고, 투자에 미치는 영향을 자세히 살펴보겠습니다.

일본의 명목 GDP 성장률은 2022년 이후 가속화되어 수십 년간의 침체를 반전시켰습니다. 이러한 상승세는 다음 네 가지 역학이 드물게 결합된 결과입니다.

이러한 재팽창 사례는 일본 기업 수익 전망과 장기 부채 지속 가능성에 대한 긍정적인 전망을 시사합니다.

일본 주식의 다년간 재평가를 뒷받침할 수 있는 리플레이션(재팽창)은 명목 GDP 성장률을 끌어올렸습니다. 이는 채권 시장뿐만 아니라 주식 투자자들에게도 두 가지 중요한 이유로 중요합니다.

The combination of fiscal support and loose monetary policy supports domestic cyclicals. Two sectors that stand out in this area are banks (which have strong earnings momentum and stand to benefit from further interest-rate hikes) and services (which are likely to benefit from those behavioral shifts away from savings I mentioned earlier).

Outside of domestic cyclicals, I believe the companies most dedicated to improving disclosure and governance and eliminating excess cash levels could generate significant alpha for equity investors. Active managers with deep research capabilities and boots on the ground may be better positioned than their passive counterparts to identify the companies that are both:

결론적으로, 일본의 통화 팽창과 이로 인한 명목 GDP 성장은 일본 주식 시장에 긍정적인 징조로 보이며, 투자자들은 이에 주목해야 할 것입니다.

업계 관계자에 따르면, 영국 소매업체들은 10월에 가격을 인하했는데, 이는 지난 5년 동안 식품 가격이 가장 큰 폭으로 하락한 데 따른 것으로, 할로윈을 앞두고 가계와 영국은행, 정부에 약간의 안도감을 제공했습니다.

영국 소매업 컨소시엄은 화요일에 전체 상점 가격이 9월 대비 0.3% 하락했다고 밝혔는데, 이는 3월 이후 처음으로 전월 대비 하락세를 보인 것입니다.

BRC는 식품 가격이 월간 0.4% 하락했는데, 이는 2020년 12월 이후 가장 큰 하락폭이라고 밝혔습니다.

작년 10월과 비교했을 때 전체 상점 가격은 9월 1.4% 상승한 후 1.0% 상승했으며, 6월 이후 연간 상승 속도가 둔화된 것은 이번이 처음입니다.

연간 식품 가격 상승률도 작년 10월 대비 3.7%로 9월의 4.2%보다 낮았지만 신선식품 가격은 계속해서 상승세를 보였습니다.

영란은행(BoE)은 식품 가격이 대중의 물가 상승률 전망에 큰 영향을 미친다고 판단하여 식품 가격을 예의주시하고 있습니다. 지난주 공식 자료에 따르면 영국의 물가상승률은 3.8%로 2024년 초 이후 최고치를 기록했지만, 4.0%로 상승할 것이라는 예상치에는 미치지 못했습니다.

BRC 최고경영자 헬렌 딕킨슨은 소매업체 간의 치열한 경쟁, 광범위한 할인, 그리고 전 세계 설탕 가격의 완화가 할로윈을 앞두고 초콜릿과 과자 가격을 낮추는 데 도움이 되었다고 강조했습니다.

일부 소매업체는 보통 11월에 치러지는 블랙 프라이데이 세일에 앞서 전자 제품과 미용 제품에 대한 프로모션을 시작했다고 딕킨슨은 말했다.

그녀는 11월 26일 레이첼 리브스 재무부 장관에게 예산에서 해당 부문의 비용 부담을 늘리지 말 것을 촉구했습니다.

딕킨슨은 "소매업에 더 많은 세금을 부과하면 필연적으로 인플레이션이 더 오랫동안 높게 유지될 것"이라고 말했다.

리브스는 자신의 예산을 생활비를 낮추는 데 사용하겠다고 밝혔다.

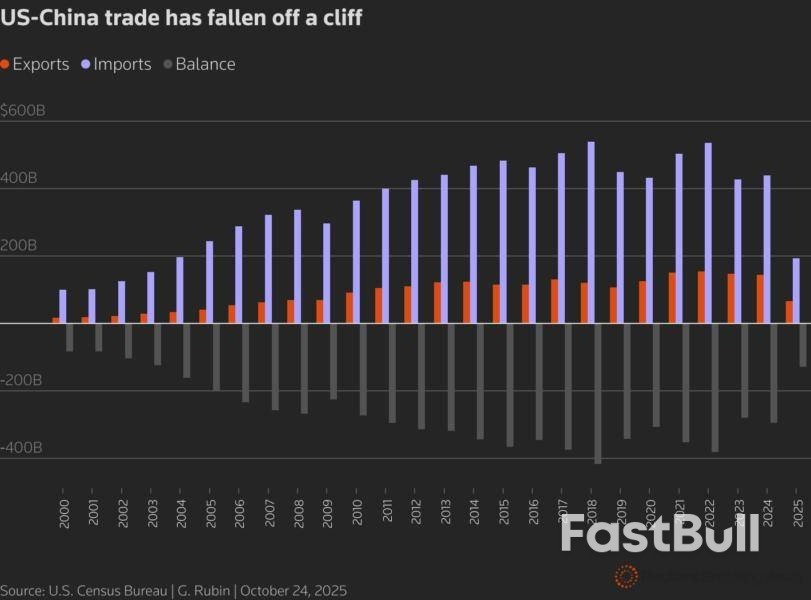

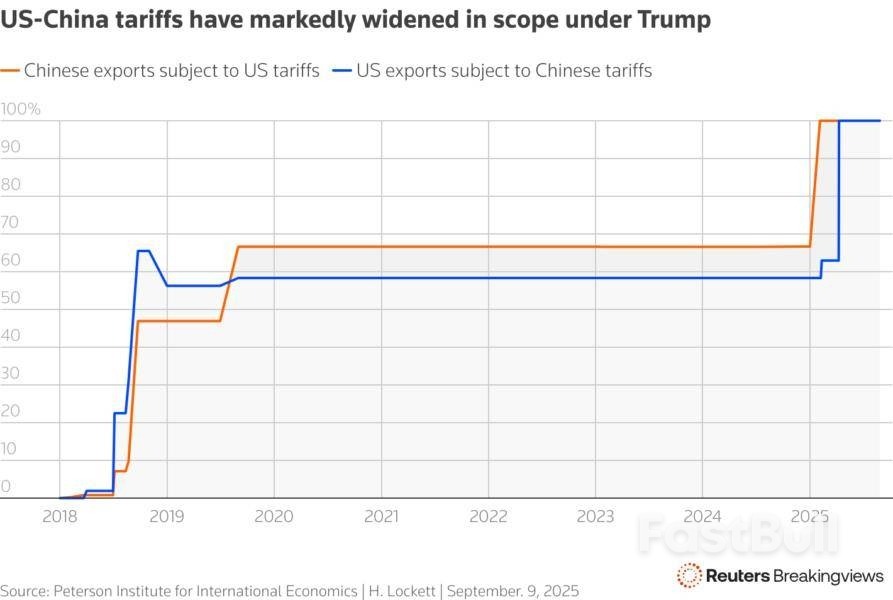

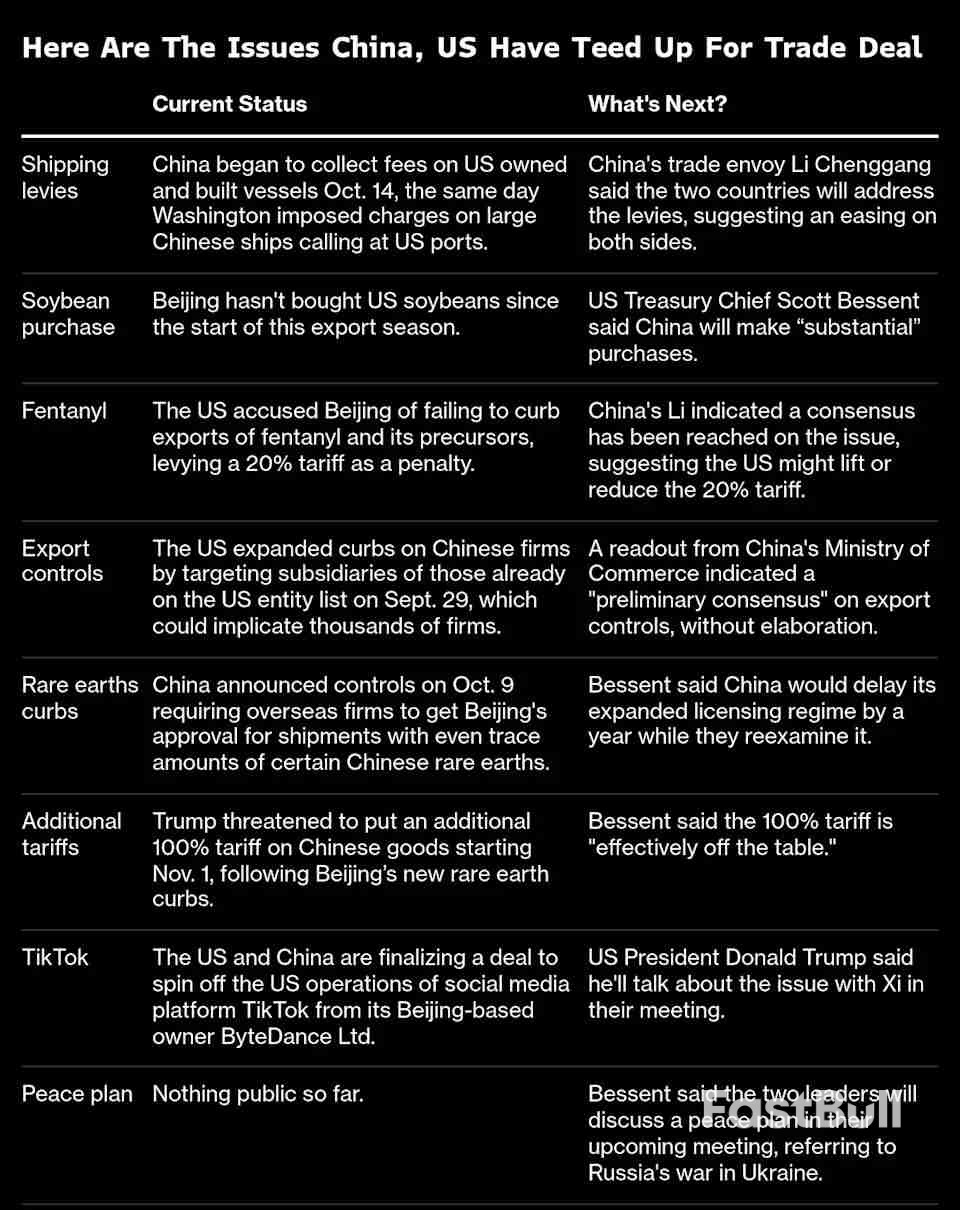

미국과 중국은 이번 주 도널드 트럼프 대통령과 시진핑 주석의 정상회담을 앞두고 무역 협상의 틀을 마련한 것으로 보이며, 이로써 세계 양대 경제 대국 간 무역이 임박하여 붕괴될 위기에 처한 상황이 해소되었습니다. 세계 시장은 이 소식을 환영했지만, 판도를 바꿀 만한 변화는 아니며, 그저 데자뷰처럼 보입니다.

트럼프 대통령은 6월 11일 트루스 소셜에 "중국과의 합의는 완료되었으며, 시진핑 주석과 저의 최종 승인을 받아야 합니다."라고 글을 올리고, "관계가 매우 좋습니다!"라고 덧붙였다.

결국 거래는 성사되지 않았고, 관계도 그다지 좋지 않았습니다.

결국, 대담해진 베이징은 이달 초 희토류 수출에 대한 추가 통제를 단행했고, 워싱턴은 중국산 제품의 미국행 수입품에 100% 관세를 부과하겠다고 위협했습니다. 스콧 베센트 미국 재무장관 또한 중국 무역 협상 수석대표인 리청강을 "정신 나갔다"고 공개적으로 비판했습니다.

그러나 두 사람은 주말에 말레이시아에서 열린 회담 이후 이러한 차이점을 접어두고, 중국이 희토류 원소에 대한 확대 허가 제도를 연기하고 미국이 중국 상품에 대한 관세를 대폭 낮추는 예비 협상의 기본 원칙에 동의한 것으로 보입니다.

백악관의 여론은 낙관적인 반면, 중국 측은 보다 신중한 입장을 취하고 있다.

한편으로는 미중 무역 붕괴라는 최악의 시나리오를 배제하는 어떤 합의도 좋은 소식입니다. 그리고 4월 '광복절' 혼란의 심화 이후 모든 증거는 이러한 종말론적 위협이 완화된다면 세계 경제는 계속해서 어려움을 겪을 것이며, 정책 부양책, AI에 대한 낙관론, 그리고 견조한 기업 실적에 힘입어 시장은 '폭락'할 것임을 시사합니다.

카산드라들은 그것이 위험할 정도로 안일한 견해라고 말합니다. 트럼프와 시진핑이 결국 체면을 살리기 위해 어떤 협상에 합의하든 결국에는 문제를 미룰 뿐입니다.

금요일 TS 롬바드의 그레이스 팬은 트럼프-시진핑 정상회담의 진행 여부와 관계없이 "지정학과 세계 무역에 있어 위험한 새 장"이 열렸다고 경고했습니다. 판돈이 크고, 양측 모두 물러서는 모습을 보이고 싶어 하지 않으며, 양측 모두 자신이 에이스 카드를 쥐고 있다고 느낄 것입니다.

트럼프는 세계 최대의 경제, 금융, 군사 초강대국을 이끌고 있으며, 올해 그가 체결한 모든 무역 협정은 미국에 유리했습니다.

한편, 시진핑 주석은 미국이 필요로 하는 희토류 원소에서 막대한 영향력을 행사하고 있습니다. 희토류 원소는 리튬 이온 배터리와 반도체부터 휴대전화, 항공기 엔진, LED TV, 전기 자동차, 군용 레이더에 이르기까지 모든 것에 사용됩니다.

중국은 전 세계 희토류의 약 60%를 채굴하고 희토류 자석의 90%를 생산합니다. 경영 컨설팅 회사 IMARC에 따르면, 표면적으로는 세계 희토류 시장의 달러 기준 가치는 120억 달러로 미미해 보입니다. 추정치 대비 높은 수준인 이 수치는 작년 미중 양국 간 무역 규모 6,700억 달러에 비하면 극히 일부에 불과합니다.

하지만 이러한 요소들은 수조 달러 규모의 세계 경제 생산과 연결되어 있어, 비교적 작은 시장이 미중 관계의 중요한 부분이 됩니다.

따라서 만약 어떤 거래의 일부로 중국의 수출 통제를 일시적으로 해제한다면, 그것이 문제의 끝이라고 생각하는 것은 순진한 생각일 것입니다.

그 대신, 양측은 모두 이 "합의"를 기회로 삼아 긴장이 다시 고조되었을 때 더 나은 입장을 확보하기 위해 자신의 약점을 보완하려는 경향이 있습니다. 베이징이 수출 시장을 더욱 다각화하든, 워싱턴이 중요한 광물의 공급원을 다각화하든 말입니다.

이번 달 워싱턴에서 열린 국제통화기금(IMF)과 세계은행 연례 회의에서 가장 중요한 결론 중 하나는 중국이 희토류를 미국에 대한 영향력 행사 수단으로 사용하기로 한 결정이 이 지정학적 갈등에서 새롭고 더 위험한 단계를 예고한다는 것이었습니다.

SP 글로벌 부회장 다니엘 예르긴은 토론에서 미국과 중국 간의 신뢰가 "사라졌다"고 말했습니다. 골드만삭스 존 월드론 사장은 다른 패널에서 양국 간에 "더욱 기념비적인 일"이 벌어지고 있다고 말했습니다.

비공개적으로는 많은 대표자들이 더욱 비관적이었습니다.

하지만 비관주의는 지난 6개월 동안 금융 시장의 큰 특징이 아니었습니다. 일본, 호주, 한국, 영국, 프랑스, 그리고 미국의 주식이 지난주 사상 최고치를 기록했습니다.

목요일에 예정된 트럼프-시진핑 정상회담을 앞두고 월요일에 많은 시장이 급등했는데, 투자자들은 '가짜' 무역 합의라도 전혀 합의가 없는 것보다는 낫다고 판단했기 때문이다.

주식, FX, 상품, 선물, 채권, ETF 또는 암호화폐와 같은 금융 자산 거래의 손실 위험은 상당할 수 있습니다. 중개인에게 자금을 예치할 경우, 이 자금이 전부 손실될 수도 있습니다. 따라서 귀하의 상황과 재정 상황에 비추어 그러한 거래가 귀하에게 적합한지 신중하게 고려해야 합니다.

본인 스스로 나름대로 철저히 조사를 하거나 재무 관련 상담가와 상의하지 않고는 이러한 투자는 고려해서는 안됩니다. 이런 절차 없이 투자할 경우, 귀하의 재정 상태와 투자 요구 사항을 알지 못한 상태에서 하는 투자이기 때문에 당사의 웹 콘텐츠는 귀하에게 적합하지 않을 수 있습니다. 당사의 재무 정보가 최신으로 업데이트 되는 데는 지연이 있을 수 있고, 부정확한 내용이 포함될 수도 있으므로 모든 거래 및 투자 결정에 대한 책임은 투자자 본인의 몫입니다. 회사는 귀하의 자본 손실에 대해 책임을 지지 않습니다.

웹사이트의 허가 없이 웹사이트 그래픽, 텍스트 또는 상표를 복사할 수 없습니다. 이 웹사이트에 포함된 콘텐츠 또는 데이터에 대한 지적 재산권은 해당 공급자 및 거래소 판매자에게 있습니다.