견적

소식

분석

사용자

7x24

경제 일정

NULL_CELL

데이터

- 이름

- 최신 값

- 이전

NULL_CELL

NULL_CELL

모든 대회

인도네시아 7일 역RP 금리

인도네시아 7일 역RP 금리움:--

F: --

이: --

인도네시아 예금시설비율 (12월)

인도네시아 예금시설비율 (12월)움:--

F: --

이: --

인도네시아 대출 시설 금리 (12월)

인도네시아 대출 시설 금리 (12월)움:--

F: --

이: --

인도네시아 대출(YoY) (11월)

인도네시아 대출(YoY) (11월)움:--

F: --

이: --

남아프리카 핵심 CPI(전년 대비) (11월)

남아프리카 핵심 CPI(전년 대비) (11월)움:--

F: --

이: --

남아프리카 소비자물가지수(YoY) (11월)

남아프리카 소비자물가지수(YoY) (11월)움:--

F: --

이: --

독일 IFO 사업 기대 지수 (12월)

독일 IFO 사업 기대 지수 (12월)움:--

F: --

독일 IFO 기업현황지수 (12월)

독일 IFO 기업현황지수 (12월)움:--

F: --

이: --

독일 IFO 비즈니스 환경 지수 (12월)

독일 IFO 비즈니스 환경 지수 (12월)움:--

F: --

유로존 핵심 CPI 최종 전월 대비 (11월)

유로존 핵심 CPI 최종 전월 대비 (11월)움:--

F: --

이: --

유로존 인건비(YoY) (제3분기)

유로존 인건비(YoY) (제3분기)움:--

F: --

유로존 핵심 HICP 최종 전년 대비 (11월)

유로존 핵심 HICP 최종 전년 대비 (11월)움:--

F: --

이: --

유로존 핵심 HICP 최종 MoM (11월)

유로존 핵심 HICP 최종 MoM (11월)움:--

F: --

이: --

유로존 핵심 CPI 최종 전년 대비 (11월)

유로존 핵심 CPI 최종 전년 대비 (11월)움:--

F: --

이: --

유로존 CPI YoY (담배 제외) (11월)

유로존 CPI YoY (담배 제외) (11월)움:--

F: --

이: --

유로존 HICP MoM (식품에너지 제외) (11월)

유로존 HICP MoM (식품에너지 제외) (11월)움:--

F: --

이: --

유로존 총 임금(YoY) (제3분기)

유로존 총 임금(YoY) (제3분기)움:--

F: --

이: --

유로존 HICP 최종 전년 대비 (11월)

유로존 HICP 최종 전년 대비 (11월)움:--

F: --

이: --

유로존 HICP 최종 MoM (11월)

유로존 HICP 최종 MoM (11월)움:--

F: --

이: --

영국 CBI 산업 가격 기대 (12월)

영국 CBI 산업 가격 기대 (12월)움:--

F: --

이: --

영국 CBI 산업 동향 - 주문 (12월)

영국 CBI 산업 동향 - 주문 (12월)움:--

F: --

이: --

미국 MBA 모기지 신청 활동 지수 WoW

미국 MBA 모기지 신청 활동 지수 WoW움:--

F: --

이: --

미국 EIA 주간 원유 수입량 변화

미국 EIA 주간 원유 수입량 변화움:--

F: --

이: --

미국 EIA 주간 쿠싱, 오클라호마 원유 재고 변화

미국 EIA 주간 쿠싱, 오클라호마 원유 재고 변화움:--

F: --

이: --

미국 EIA 주간 원유 재고 변화

미국 EIA 주간 원유 재고 변화움:--

F: --

이: --

미국 EIA 주간 난방유 재고 변동

미국 EIA 주간 난방유 재고 변동움:--

F: --

이: --

미국 EIA 주간 가솔린 재고 변화

미국 EIA 주간 가솔린 재고 변화움:--

F: --

이: --

미국 생산별 EIA 주간 원유 수요 예측

미국 생산별 EIA 주간 원유 수요 예측움:--

F: --

이: --

러시아 PPI(전년 대비) (11월)

러시아 PPI(전년 대비) (11월)움:--

F: --

이: --

러시아 PPI 엄마 (11월)

러시아 PPI 엄마 (11월)움:--

F: --

이: --

호주 소비자 인플레이션 기대

호주 소비자 인플레이션 기대--

F: --

이: --

남아프리카 PPI(전년 대비) (11월)

남아프리카 PPI(전년 대비) (11월)--

F: --

이: --

유로존 건설 생산량(MoM)(SA) (10월)

유로존 건설 생산량(MoM)(SA) (10월)--

F: --

이: --

유로존 건설실적(YoY) (10월)

유로존 건설실적(YoY) (10월)--

F: --

이: --

영국 BOE MPC 투표 불변 (12월)

영국 BOE MPC 투표 불변 (12월)--

F: --

이: --

멕시코 소매판매(MoM) (10월)

멕시코 소매판매(MoM) (10월)--

F: --

이: --

영국 벤치마크 이자율

영국 벤치마크 이자율--

F: --

이: --

영국 BOE MPC 투표 삭감 (12월)

영국 BOE MPC 투표 삭감 (12월)--

F: --

이: --

영국 BOE MPC 투표 인상 (12월)

영국 BOE MPC 투표 인상 (12월)--

F: --

이: --

MPC 관세 선언

MPC 관세 선언 유로존 ECB 예금율

유로존 ECB 예금율--

F: --

이: --

유로존 ECB 한계대출금리

유로존 ECB 한계대출금리--

F: --

이: --

유로존 ECB 주요 재융자율

유로존 ECB 주요 재융자율--

F: --

이: --

ECB의 재정 정책에 관한 성명

ECB의 재정 정책에 관한 성명 캐나다 평균 주간 수입(YoY) (10월)

캐나다 평균 주간 수입(YoY) (10월)--

F: --

이: --

미국 핵심 CPI YoY(SA 아님) (11월)

미국 핵심 CPI YoY(SA 아님) (11월)--

F: --

이: --

미국 핵심 CPI 전월 대비(SA) (11월)

미국 핵심 CPI 전월 대비(SA) (11월)--

F: --

이: --

미국 주간 최초 실업 수당 청구(SA)

미국 주간 최초 실업 수당 청구(SA)--

F: --

이: --

미국 주간 연속 실업수당 청구(SA)

미국 주간 연속 실업수당 청구(SA)--

F: --

이: --

미국 실질소득(MoM) (SA) (11월)

미국 실질소득(MoM) (SA) (11월)--

F: --

이: --

미국 CPI 전월(SA) (11월)

미국 CPI 전월(SA) (11월)--

F: --

이: --

미국 CPI YoY(SA 아님) (11월)

미국 CPI YoY(SA 아님) (11월)--

F: --

이: --

미국 주간 최초 실업 수당 청구 건수 4주 평균 (SA)

미국 주간 최초 실업 수당 청구 건수 4주 평균 (SA)--

F: --

이: --

미국 CPI 전월(SA 아님) (11월)

미국 CPI 전월(SA 아님) (11월)--

F: --

이: --

미국 필라델피아 연은 기업활동지수(SA) (12월)

미국 필라델피아 연은 기업활동지수(SA) (12월)--

F: --

이: --

미국 필라델피아 연준 제조업 고용지수 (12월)

미국 필라델피아 연준 제조업 고용지수 (12월)--

F: --

이: --

미국 핵심 CPI(SA) (11월)

미국 핵심 CPI(SA) (11월)--

F: --

이: --

ECB 기자회견

ECB 기자회견 미국 협의회 고용 동향 지수(SA) (10월)

미국 협의회 고용 동향 지수(SA) (10월)--

F: --

이: --

미국 EIA 주간 천연가스 재고 변화

미국 EIA 주간 천연가스 재고 변화--

F: --

이: --

미국 캔자스 연준 제조업 생산 지수 (12월)

미국 캔자스 연준 제조업 생산 지수 (12월)--

F: --

이: --

일치하는 데이터가 없습니다

모두 보기

데이터가 없음

Tổng Công ty Xi măng Việt Nam (Vicem) sẽ tổ chức bán đấu giá cổ phần tại nhiều đơn vị thành viên trong tháng 12/2025, với tổng giá khởi điểm hơn 180 tỷ đồng.

Theo Sở Giao dịch Chứng khoán Hà Nội (HNX), Vicem sẽ tổ chức bán đấu giá cổ phần 5 đơn vị Vicem đang sở hữu trong tháng 12 tới đây, với giá khởi điểm hơn 181 tỷ đồng.

Cụ thể, Vicem đăng ký đấu giá bán hơn 1.5 triệu cp của CTCP Bao bì Hà Tiên (HKP), với giá khởi điểm gần 74 tỷ đồng, tương đương 47,900 đồng/cp.

Cùng với đó, Vicem đấu giá bán hơn 568.4 ngàn cp của CTCP Bao bì Hoàng Thạch , giá khởi điểm hơn 43 tỷ đồng, tương đương 75,900 đồng/cp.

Đáng chú ý, Vicem đưa ra giá cao gấp 5 lần so với giá khép phiên cổ phiếu BBH ngày 25/11 ở mức 15,200 đồng/cp, dù có 2 phiên tăng trần liên tiếp, sau khi HNX công bố thông tin bán đấu giá vào ngày 24/11. Lượng giao dịch trong 2 phiên 24 và 25 cũng cao đột biến trên 10 ngàn cp (trước đó trắng giao dịch thời gian dài), với lượng dư mua 6,500 đơn vị.

Ở CTCP Vicem Vận tải Hoàng Thạch, Vicem dự kiến đưa ra đấu giá hơn 33.5 ngàn cp, với mức giá khởi điểm hơn 10.4 tỷ đồng, tương đương 311,000 đồng/cp.

Vicem cũng đăng ký bán đấu giá hơn 3.4 triệu cp của CTCP Tấm lợp Vật liệu Xây dựng Đồng Nai , giá khởi điểm gần 52 tỷ đồng, tương đương 15,190 đồng/cp, cao hơn 25 lần so với 600 đồng/cp khép phiên ngày 25/11 của DCT.

Riêng tại CTCP Sông Đà 12 (UPCoM: S12), Vicem đấu giá 1.2 triệu cp, giá khởi điểm 2.4 tỷ đồng, tương ứng 2,000 đồng/cp, chỉ cao hơn 25% so với giá khép phiên ngày 25/11 của S12 ở mức 1,600 đồng/cp.

Ngoài HKP dự kiến được đấu giá ngày 22/12/2025, còn 4 công ty còn lại sẽ được đấu giá vào ngày 23/12/2025.

Thời điểm cuối tháng 6/2025, Vicem có 17 công ty con trực tiếp, 4 công ty con gián tiếp và 10 công ty liên doanh, liên kết. Trong đó, Vicem sở hữu 38.45% tại HKP, 27.76% tại BBH, 51.61% tại Vicem Vận tải Hoàng Thạch, 12.51% tại DCT và 24% tại S12.

Việc tổ chức đấu giá cổ phần nằm trong triển khai đề án cơ cấu lại Tổng Công ty Xi măng Việt Nam giai đoạn 2021 - 2025 được Bộ Xây dựng phê duyệt tại quyết định số 528/QĐ-BXD ngày 11/06/2024.

Trước đó, Hội đồng thành viên Vicem cũng đã ban hành các quyết định phê duyệt kế hoạch triển khai đề án và lộ trình thoái vốn đầu tư tại các đơn vị thành viên trong hai năm 2024 - 2025, tập trung nguồn lực vào lĩnh vực sản xuất kinh doanh cốt lõi.

Thanh Tú

FILI - 20:48:29 25/11/2025

MỚI

Vicem đấu giá cổ phần loạt công ty trong tháng 12 với mức cao nhiều lần thị trường

Tổng Công ty Xi măng Việt Nam (Vicem) sẽ tổ chức bán đấu giá cổ phần tại nhiều đơn vị thành viên trong tháng 12/2025, với tổng giá khởi điểm hơn 180 tỷ đồng.

Theo Sở Giao dịch Chứng khoán Hà Nội (HNX), Vicem sẽ tổ chức bán đấu giá cổ phần 5 đơn vị Vicem đang sở hữu trong tháng 12 tới đây, với giá khởi điểm hơn 181 tỷ đồng.

Cụ thể, Vicem đăng ký đấu giá bán hơn 1.5 triệu cp của CTCP Bao bì Hà Tiên (HKP), với giá khởi điểm gần 74 tỷ đồng, tương đương 47,900 đồng/cp.

Cùng với đó, Vicem đấu giá bán hơn 568.4 ngàn cp của CTCP Bao bì Hoàng Thạch (UPCoM: BBH), giá khởi điểm hơn 43 tỷ đồng, tương đương 75,900 đồng/cp.

Đáng chú ý, Vicem đưa ra giá cao gấp 5 lần so với giá khép phiên cổ phiếu BBH ngày 25/11 ở mức 15,200 đồng/cp, dù có 2 phiên tăng trần liên tiếp, sau khi HNX công bố thông tin bán đấu giá vào ngày 24/11. Lượng giao dịch trong 2 phiên 24 và 25 cũng cao đột biến trên 10 ngàn cp (trước đó trắng giao dịch thời gian dài), với lượng dư mua 6,500 đơn vị.

Ở CTCP Vicem Vận tải Hoàng Thạch, Vicem dự kiến đưa ra đấu giá hơn 33.5 ngàn cp, với mức giá khởi điểm hơn 10.4 tỷ đồng, tương đương 311,000 đồng/cp.

Vicem cũng đăng ký bán đấu giá hơn 3.4 triệu cp của CTCP Tấm lợp Vật liệu Xây dựng Đồng Nai (UPCoM: DCT), giá khởi điểm gần 52 tỷ đồng, tương đương 15,190 đồng/cp, cao hơn 25 lần so với 600 đồng/cp khép phiên ngày 25/11 của DCT.

Riêng tại CTCP Sông Đà 12 (UPCoM: S12), Vicem đấu giá 1.2 triệu cp, giá khởi điểm 2.4 tỷ đồng, tương ứng 2,000 đồng/cp, chỉ cao hơn 25% so với giá khép phiên ngày 25/11 của S12 ở mức 1,600 đồng/cp.

Ngoài HKP dự kiến được đấu giá ngày 22/12/2025, còn 4 công ty còn lại sẽ được đấu giá vào ngày 23/12/2025.

Thời điểm cuối tháng 6/2025, Vicem có 17 công ty con trực tiếp, 4 công ty con gián tiếp và 10 công ty liên doanh, liên kết. Trong đó, Vicem sở hữu 38.45% tại HKP, 27.76% tại BBH, 51.61% tại Vicem Vận tải Hoàng Thạch, 12.51% tại DCT và 24% tại S12.

Việc tổ chức đấu giá cổ phần nằm trong triển khai đề án cơ cấu lại Tổng Công ty Xi măng Việt Nam giai đoạn 2021 - 2025 được Bộ Xây dựng phê duyệt tại quyết định số 528/QĐ-BXD ngày 11/06/2024.

Trước đó, Hội đồng thành viên Vicem cũng đã ban hành các quyết định phê duyệt kế hoạch triển khai đề án và lộ trình thoái vốn đầu tư tại các đơn vị thành viên trong hai năm 2024 - 2025, tập trung nguồn lực vào lĩnh vực sản xuất kinh doanh cốt lõi.

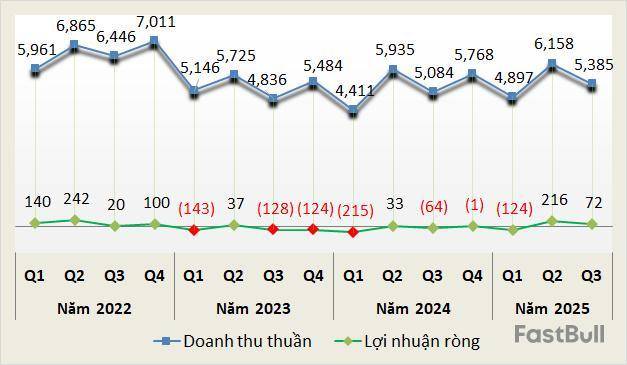

Doanh thu quý 3 của 17 doanh nghiệp xi măng trên sàn chứng khoán tăng 6%, lợi nhuận toàn ngành đạt hơn 70 tỷ đồng, đảo chiều so với khoản lỗ hơn 60 tỷ đồng ở cùng kỳ, đánh dấu quý thứ 2 liên tiếp có lãi. Động lực giải ngân vốn đầu tư công và thị trường bất động sản dần khởi sắc, mở ra cơ hội tăng tốc trong những tháng cuối năm.

Theo dữ liệu từ VietstockFinance, tổng doanh thu quý 3/2025 của 17 doanh nghiệp xi măng trên sàn chứng khoán đã công bố BCTC đạt gần 5,400 tỷ đồng, tăng 6% so với cùng kỳ. Biên lãi gộp ở mức 9%.

Lợi nhuận ròng toàn ngành tiếp tục phục hồi, đạt hơn 70 tỷ đồng trong khi cùng kỳ lỗ 64 tỷ đồng. Có 5 doanh nghiệp lỗ chuyển lãi, 3 đơn vị lãi tăng, 4 sụt giảm và 5 tiếp tục thua lỗ.

Doanh thu và lợi nhuận DN xi măng từ quý 1/2022 – quý 3/2025 (Đvt: Tỷ đồng)

Ông lớn dẫn dắt đà phục hồi

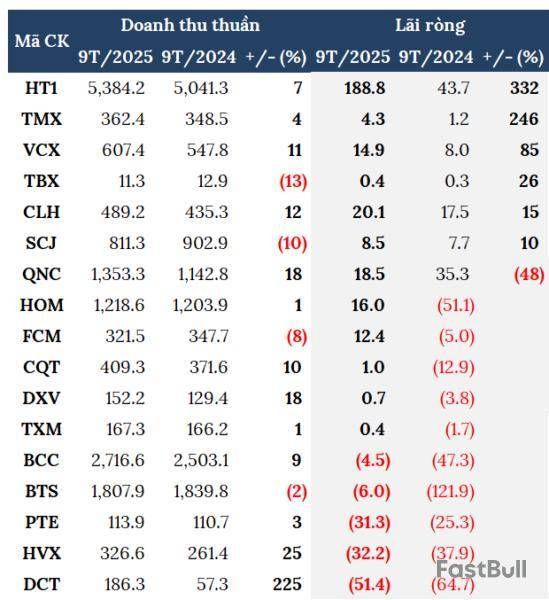

Doanh nghiệp đầu ngành - Xi Măng Vicem Hà Tiên (HOSE: HT1) khép lại quý 3 với lãi ròng gần 86 tỷ đồng, gấp 3.8 lần cùng kỳ, nhờ sản lượng tiêu thụ tăng 18%, cùng với việc kiểm soát chi phí sản xuất và giá nguyên liệu đầu vào. Sau 9 tháng, lãi sau thuế đạt gần 190 tỷ đồng, gấp 4.3 lần, vượt 3% chỉ tiêu lợi nhuận cả năm.

Ngoài HT1, VICEM Thương mại Xi măng cũng bứt phá khi lãi hơn 3.5 tỷ đồng, gấp 45.5 lần cùng kỳ. TMX cho biết, đã thu hồi được hơn 4.7 tỷ đồng nợ khó đòi từ Công ty TNHH Vượng Anh, qua đó hoàn nhập dự phòng nợ phải thu. Sau 9 tháng, TMX lãi ròng hơn 4 tỷ đồng, tăng 3.5 lần và vượt xa chỉ tiêu năm.

KQKD doanh nghiệp xi măng quý 3/2025 (Đvt: Tỷ đồng)

Lợi nhuận trở lại sau chuỗi quý thua lỗ

Nhờ hơn 18 tỷ đồng lợi nhuận khác từ xử lý chất thải, Xi măng VICEM Bút Sơn thoát lỗ trong quý 3 với khoản lãi hơn 10 tỷ đồng, đánh dấu quý thứ 2 liên tiếp có lãi sau chuỗi 10 quý thua lỗ.

Tính chung 9 tháng, BTS vẫn lỗ ròng hơn 6 tỷ đồng, cải thiện đáng kể so với mức lỗ gần 122 tỷ đồng ở cùng kỳ năm trước. Tới hết quý 3, BTS còn lỗ lũy kế gần 300 tỷ đồng.

Còn Xi măng VICEM Hoàng Mai lãi hơn 8 tỷ đồng, cùng kỳ lỗ hơn 11 tỷ đồng. Đây là mức lãi cao nhất trong 13 quý, nhờ cải thiện hiệu suất sản xuất clinker, sử dụng nguyên liệu thay thế và thu thêm lợi nhuận từ xử lý chất thải. Công ty cũng vượt 7% mục tiêu lợi nhuận của năm chỉ sau 9 tháng.

Loay hoay trong vòng xoáy thua lỗ

Dù bức tranh tổng thể toàn ngành đang dần khởi sắc với kết quả có bước cải thiện rõ rệt, đâu đó vẫn còn nhiều doanh nghiệp đang loay hoay trong vòng xoáy thua lỗ kéo dài.

Lỗ nặng nhất gọi tên CTCP Tấm lợp Vật liệu Xây dựng Đồng Nai khi lỗ gần 21 tỷ đồng. Đây cũng là quý thua lỗ thứ 14 liên tiếp. Nguyên nhân chủ yếu do lãi vay cao, kèm khoản phát sinh lãi vay quá hạn.

Sau 9 tháng, DCT lỗ hơn 51 tỷ đồng, cùng kỳ lỗ 65 tỷ đồng, đưa tổng lỗ lũy kế tính đến ngày 30/9 lên tới gần 920 tỷ đồng, vốn chủ sở hữu âm gần 548 tỷ đồng.

Tương tự, Xi măng VICEM Hải Vân kết thúc quý 3 với khoản lỗ gần 9 tỷ đồng, nối dài chuỗi quý thua lỗ lên con số 10, nâng lỗ lũy kế cuối tháng 9 lên hơn 128 tỷ đồng.

HVX lý giải kết quả này do nhu cầu xi măng vẫn thấp, nhiều công trình dân dụng mới chậm khởi công, trong khi cạnh tranh giá tại khu vực miền Trung ngày càng khốc liệt do tồn kho lớn và dư thừa năng lực sản xuất.

Thậm chí, Xi măng Phú Thọ vừa trải qua quý thua lỗ thứ 18 liên tiếp, với khoản lỗ hơn 7 tỷ đồng. Tính đến cuối quý 3, doanh nghiệp lỗ lũy kế hơn 478 tỷ đồng, vốn chủ sở hữu âm gần 349 tỷ đồng. PTE cho rằng, 9 tháng qua là giai đoạn vô cùng khó khăn với ngành khi nhu cầu tiêu thụ giảm mạnh, trong khi giá nguyên vật liệu và chi phí sản xuất vẫn neo cao.

KQKD doanh nghiệp xi măng 9T/2025 (Đvt: Tỷ đồng)

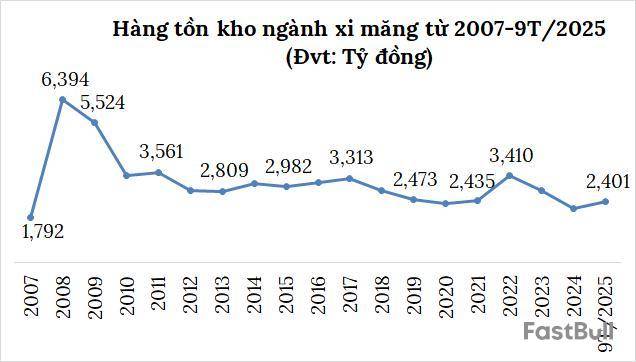

Đến cuối tháng 9, nhóm doanh nghiệp niêm yết ngành xi măng có tổng giá trị tồn kho hơn 2,400 tỷ đồng, tăng 12% so với đầu năm. Trong đó, tồn kho của ông lớn HT1 chiếm 28%, với hơn 670 tỷ đồng, giảm 4% so với đầu năm.

Triển vọng khởi sắc cuối năm

Theo nhiều doanh nghiệp, thị trường xi măng vẫn đang chịu áp lực cạnh tranh khi nhiều thương hiệu tung sản phẩm mới giá rẻ, chiết khấu cao để giữ thị phần.

Tại Công điện 179/CĐ-TTg của Thủ tướng Chính phủ ban hành cuối tháng 9, về việc đẩy mạnh thực hiện các giải pháp phát triển thị trường trong nước năm 2025, đã mang lại tín hiệu tích cực, khi Chính phủ yêu cầu đẩy nhanh tiến độ và giải ngân vốn đầu tư công, đặc biệt tại các dự án trọng điểm như sân bay Long Thành, các đường cao tốc, vành đai. Qua đó, tạo thêm lực cầu lớn cho thị trường vật liệu xây dựng trong những tháng cuối năm.

Song song đó, thị trường bất động sản đang dần phục hồi, nhờ chính sách tín dụng linh hoạt hơn và quá trình tháo gỡ pháp lý được đẩy mạnh. Những yếu tố này được kỳ vọng giúp ngành xi măng bước vào giai đoạn phục hồi và tăng tốc.

Thanh Tú

FILI - 10:49:07 10/11/2025

Ngày 09/10, Tổng CTCP Phát triển Khu Công nghiệp nhận được bản án phúc thẩm ngày 12/09 của Tòa án nhân dân tỉnh Đồng Nai về việc tranh chấp hợp đồng cho thuê lại đất và sử dụng hạ tầng giữa Công ty và CTCP Tấm lợp Vật liệu Xây dựng Đồng Nai .

Theo đơn khởi kiện do SNZ là nguyên đơn, Công ty này cho biết ngày 15/08/2005 đã ký hợp đồng cho thuê lại đất và sử dụng hạ tầng tại khu công nghiệp (KCN) Biên Hòa 1 với DCT.

Nội dung hợp đồng gồm thời hạn thuê được tính từ ngày 01/07/2001-12/04/2051. Trong đó, tiền thuê đất được tính trong thời gian tương ứng với giá thuê đất tại thời điểm ký hợp đồng là 800 đồng/m2/năm (chưa VAT).

Đơn giá sử dụng phí hạ tầng (bao gồm hệ thống đường giao thông, hệ thống thoát nước mưa, hệ thống đèn đường, cây xanh, vệ sinh KCN, quản lý cây xanh) được ban quản lý các KCN tỉnh Đồng Nai phê duyệt là 0.53 USD/m2/năm (chưa VAT). Còn phí xử lý nước thải là 0.28 USD/m3.

Trong quá trình thực hiện hợp đồng, hai bên đã thực hiện đúng nội dung thỏa thuận. Nhưng từ năm 2018 đến nay, DCT không thanh toán tiền thuê đất và phí sử dụng hạ tầng cho SNZ. Số nợ gốc tính đến ngày 31/12/2023 xấp xỉ 9.8 tỷ đồng và tiền lãi chậm thanh toán từ ngày các khoản nợ đến hạn đến ngày 09/07/2024 là 2.9 tỷ đồng (lãi suất 10%/năm).

Ngày 03/08/2023, SNZ nhận được công văn của DCT về việc xem xét giảm 30% tiền thuê đất năm 2022 theo Quyết định số 01/QĐ-TTg ngày 31/01/2023 về việc giảm tiền thuê đất, thuê mặt nước của năm 2022 đối với các đối tượng bị ảnh hưởng bởi dịch COVID-19. Đến ngày 10/08/2023, SNZ có văn bản phúc đáp cho rằng DCT không thuộc đối tượng áp dụng của quyết định nên không có cơ sở để thực hiện giảm tiền thuê đất theo yêu cầu của DCT.

Theo đó, SNZ khởi kiện ra Tòa án để buộc DCT thanh toán khoản nợ tổng cộng 12.7 tỷ đồng kể trên.

Về phía bị đơn, DCT xác nhận đến ngày 19/01/2023, số tiền thuê đất Công ty còn nợ SNZ hơn 7.7 tỷ đồng. Tuy nhiên, hiện nay, do tình hình kinh tế khó khăn, phía DCT không có bất kỳ nguồn thu nào để trả nợ nên đề nghị được thanh toán dần.

Đối với số nợ còn lại, DCT không đồng ý và đề nghị phía nguyên đơn giảm 30% tiền thuê đất năm 2022 theo Quyết định số 01/2023/QĐ-TTG.

Đối với toàn bộ số tiền lãi chậm thanh toán mà phía SNZ yêu cầu, DCT không đồng ý thanh toán, đề nghị phía SNZ miễn cho DCT.

DCT cho biết vẫn luôn hiểu được trách nhiệm đối với khoản nợ tại SNZ nhưng Công ty hy vọng phía SNZ thông cảm, tiếp tục chia sẻ khó khăn và đồng hành cùng Công ty để cùng vượt qua giai đoạn khó khăn này. DCT cam kết nỗ lực hết sức để tìm kiếm nhà đầu tư, tái cơ cấu, tìm kiếm đối tác mở rộng hệ thống phân phối xi măng, tấm lợp trong và ngoài nước để có thể tạo ra nguồn thu trả nợ cho phía SNZ.

Sau khi xem xét các tình tiết, Tòa phúc thẩm nhận định có đủ cơ sở xác định DCT có ký hợp đồng thuê lại đất và sử dụng hạ tầng của SNZ tại KCN Biên Hòa 1, quá trình thực hiện hợp đồng, phía bị đơn đã vi phạm nghĩa vụ trả tiền thuê đất và sử dụng hạ tầng từ năm 2018, số tiền nợ gốc còn lại chưa thanh toán tính đến ngày 31/12/2023 gần 9.8 tỷ đồng như phía SNZ trình bày.

Tòa cũng đồng tình với SNZ rằng DCT không thuộc đối tượng áp dụng của Quyết định số 01/2023/QĐ-TTG, ngoài ra, do DCT không thực hiện việc nộp tiền thuê đất theo đúng quy định, không ký kết phụ lục hợp đồng và thực hiện các nghĩa vụ khác nên SNZ không có cơ sở thực hiện việc giảm tiền thuê đất năm 2022 theo đề nghị DCT.

Về tiền lãi do chậm thanh toán, Tòa nhận định mức lãi suất phía nguyên đơn yêu cầu áp dụng theo quy định tại Khoản 9.2, Điều 9 của hợp đồng được các bên thỏa thuận ký kết là phù hợp với quy định Luật Thương mại 2005 nên xét thấy cần phải chấp nhận yêu cầu trên của nguyên đơn về lãi suất.

Từ những nhận định trên, Tòa phúc thẩm tuyên chấp nhận toàn bộ yêu cầu khởi kiện của SNZ và buộc DCT phải thanh toán tiền còn nợ tính đến ngày 09/07/2024 hơn 12.7 tỷ đồng, bao gồm gần 9.8 tỷ đồng nợ gốc và hơn 2.9 tỷ đồng tiền lãi.

Hà Lễ

FILI - 15:04:20 10/10/2025

Hàng loạt doanh nghiệp có nguy cơ chậm trả trái phiếu

Lượng phát hành trái phiếu mới trong tháng 6/2024 lên tới 69 nghìn tỷ đồng, tăng mạnh so với giá trị 29 nghìn tỷ đồng vào tháng 5/2024. Phần lớn các đợt phát hành mới trong tháng 6/2024 là từ nhóm ngành ngân hàng.

Trong số 5,4 nghìn tỷ đồng trái phiếu có rủi ro không trả được nợ gốc đúng hạn, có trái phiếu trị giá 5,2 nghìn tỷ đồng do các công ty thuộc nhóm ngành xây dựng và bất động sản dân cư phát hành như Nova Land, Nam Land, Big Gain, Đại Thịnh Phát và Kita Invest trước đây không trả lãi đúng hạn vào năm 2023.

Hai trái phiếu chậm trả gốc phát sinh mới trong tháng 6

Theo báo cáo tổng quan thị trường trái phiếu doanh nghiệp tháng 6/2024 vừa được Công ty Cổ phần Xếp hạng Tín nhiệm Đầu tư Việt Nam (VIS Rating) vừa công bố, trong tháng 6/2024, hai trái phiếu công bố chậm trả lần đầu phát hành bởi Công ty TNHH Đầu tư Big Gain và CTCP Công nghiệp Năng lượng Ninh Thuận với tổng giá trị trái phiếu doanh nghiệp (TPDN) lưu hành là 2,16 nghìn tỷ đồng.

Trong đó, CTCP Công nghiệp Năng lượng Ninh Thuận chậm trả nợ gốc trị giá 2,08 nghìn tỷ đồng. Công ty hiện đang sở hữu dự án điện mặt trời Thiên Tân, mặc dù đã phát điện lên lưới nhưng bị trễ thời hạn hưởng giá điện ưu đãi (FIT). Với khoản lỗ ghi nhận năm 2023 là 242 tỷ đồng, VIS Rating đánh giá tổ chức phát hành (TCPH) này có khả năng trả nợ yếu.

Còn Công ty TNHH Đầu tư Big Gain đã hoàn trả 92% dư nợ gốc của lô trái phiếu chậm trả này bằng cách hoán đổi tài sản như các khoản phải thu từ khoản cho vay và hợp đồng hợp tác kinh doanh.

Tỷ lệ trái phiếu chậm trả toàn thị trường cuối tháng 6/2024 ở mức 15,6%.

Tỷ lệ trái phiếu chậm trả toàn thị trường cuối tháng 6/2024 ở mức 15,6%, giảm so với mức 15,9% ở cuối tháng 5/2025.

Về tái cấu trúc nợ, trong tháng 6/2024, 8 TCPH hoàn trả một phần nợ trái phiếu chậm trả thuộc các lĩnh vực bất động sản dân cư, tổ chức tài chính khác và xây dựng. Tổng số tiền hoàn trả là 1,57 nghìn tỷ đồng, tương đương với 12% tổng giá trị trái phiếu đang lưu hành của nhóm này.

Phần lớn giá trị hoàn trả trái phiếu chậm trả gốc, lãi trong tháng 6/2024 là của 3 TCPH thuộc nhóm bất động sản dân cư là Sài Gòn Glory, Đầu tư Kinh doanh Bất động sản S-Homes và DCT Partners Việt Nam. VIS Rating cho rằng, 2 TCPH này đã tích cực hoàn trả trái phiếu chậm trả gốc, lãi trong nửa đầu năm 2024.

Tỷ lệ thu hồi đối với trái phiếu chậm trả toàn thị trường tăng 0,5% lên 18,1% trong tháng này. Tuy nhiên, tỷ lệ thu hồi của nhóm ngành năng lượng giảm 1,8% xuống 17,6% so với cuối tháng 5/2024 do có trái phiếu chậm trả gốc, lãi phát sinh mới vào tháng 6/2024.

Hàng loạt doanh nghiệp có nguy cơ chậm trả trái phiếu

Về trái phiếu có rủi ro cao, VIS Rating ước tính 5,4 nghìn tỷ đồng trái phiếu có rủi ro không trả được nợ gốc đúng hạn trong số 9 nghìn tỷ đồng trái phiếu đáo hạn tháng 7/2024.

Trong số 5,4 nghìn tỷ đồng trái phiếu có rủi ro không trả được nợ gốc đúng hạn, có trái phiếu trị giá 5,2 nghìn tỷ đồng do các công ty thuộc nhóm ngành xây dựng và bất động sản dân cư phát hành như Nova Land, Nam Land, Big Gain, Đại Thịnh Phát và Kita Invest trước đây không trả lãi đúng hạn vào năm 2023. Số trái phiếu gặp rủi ro không trả được nợ gốc đúng hạn còn lại được phát hành bởi một công ty thuộc nhóm ngành dịch vụ. Tính đến ngày báo cáo, công ty này chưa công bố số liệu tài chính năm 2023 theo yêu cầu trên cổng thông tin Cbond của Sở Giao dịch chứng khoán Hà Nội.

Trong 12 tháng tới, khoảng 18% trái phiếu đang lưu hành với tổng giá trị là 207 nghìn tỷ đồng sẽ đáo hạn. VIS Rating ước tính, 27% trái phiếu có rủi ro không trả được nợ gốc đúng hạn, chủ yếu ở các ngành bất động sản dân cư và xây dựng. 65% trong số trái phiếu này đã chậm trả lãi suất trái phiếu trước đó.

Trong khi đó, lượng phát hành trái phiếu mới trong tháng 6/2024 lên tới 69 nghìn tỷ đồng, tăng mạnh so với giá trị 29 nghìn tỷ đồng vào tháng 5/2024. Phần lớn các đợt phát hành mới trong tháng 6/2024 là từ nhóm ngành ngân hàng.

Trong số trái phiếu do nhóm Ngân hàng TMCP Quân đội, Ngân hàng TMCP Phát triển Việt Nam phát hành có kỳ hạn bình quân 8,5 năm và có lãi suất từ 5,8%-7,9% trong năm đầu tiên. Các trái phiếu nợ ưu tiên khác do các ngân hàng khác phát hành có kỳ hạn 3 năm với lãi suất cố định dao động từ 4,6%-5,5%.

Trong nửa đầu năm nay, lượng phát hành trái phiếu mới lên tới 150 nghìn tỷ đồng, tăng 121% so với cùng kỳ năm 2023 và tăng dần kể từ tháng 3/2024.

Hàng loạt doanh nghiệp có nguy cơ chậm trả trái phiếu

Lượng phát hành trái phiếu mới trong tháng 6/2024 lên tới 69 nghìn tỷ đồng, tăng mạnh so với giá trị 29 nghìn tỷ đồng vào tháng 5/2024. Phần lớn các đợt phát hành mới trong tháng 6/2024 là từ nhóm ngành ngân hàng.

Trong số 5,4 nghìn tỷ đồng trái phiếu có rủi ro không trả được nợ gốc đúng hạn, có trái phiếu trị giá 5,2 nghìn tỷ đồng do các công ty thuộc nhóm ngành xây dựng và bất động sản dân cư phát hành như Nova Land, Nam Land, Big Gain, Đại Thịnh Phát và Kita Invest trước đây không trả lãi đúng hạn vào năm 2023.

Hai trái phiếu chậm trả gốc phát sinh mới trong tháng 6

Theo báo cáo tổng quan thị trường trái phiếu doanh nghiệp tháng 6/2024 vừa được Công ty Cổ phần Xếp hạng Tín nhiệm Đầu tư Việt Nam (VIS Rating) vừa công bố, trong tháng 6/2024, hai trái phiếu công bố chậm trả lần đầu phát hành bởi Công ty TNHH Đầu tư Big Gain và CTCP Công nghiệp Năng lượng Ninh Thuận với tổng giá trị trái phiếu doanh nghiệp (TPDN) lưu hành là 2,16 nghìn tỷ đồng.

Trong đó, CTCP Công nghiệp Năng lượng Ninh Thuận chậm trả nợ gốc trị giá 2,08 nghìn tỷ đồng. Công ty hiện đang sở hữu dự án điện mặt trời Thiên Tân, mặc dù đã phát điện lên lưới nhưng bị trễ thời hạn hưởng giá điện ưu đãi (FIT). Với khoản lỗ ghi nhận năm 2023 là 242 tỷ đồng, VIS Rating đánh giá tổ chức phát hành (TCPH) này có khả năng trả nợ yếu.

Còn Công ty TNHH Đầu tư Big Gain đã hoàn trả 92% dư nợ gốc của lô trái phiếu chậm trả này bằng cách hoán đổi tài sản như các khoản phải thu từ khoản cho vay và hợp đồng hợp tác kinh doanh.

Tỷ lệ trái phiếu chậm trả toàn thị trường cuối tháng 6/2024 ở mức 15,6%.

Tỷ lệ trái phiếu chậm trả toàn thị trường cuối tháng 6/2024 ở mức 15,6%, giảm so với mức 15,9% ở cuối tháng 5/2025.

Về tái cấu trúc nợ, trong tháng 6/2024, 8 TCPH hoàn trả một phần nợ trái phiếu chậm trả thuộc các lĩnh vực bất động sản dân cư, tổ chức tài chính khác và xây dựng. Tổng số tiền hoàn trả là 1,57 nghìn tỷ đồng, tương đương với 12% tổng giá trị trái phiếu đang lưu hành của nhóm này.

Phần lớn giá trị hoàn trả trái phiếu chậm trả gốc, lãi trong tháng 6/2024 là của 3 TCPH thuộc nhóm bất động sản dân cư là Sài Gòn Glory, Đầu tư Kinh doanh Bất động sản S-Homes và DCT Partners Việt Nam. VIS Rating cho rằng, 2 TCPH này đã tích cực hoàn trả trái phiếu chậm trả gốc, lãi trong nửa đầu năm 2024.

Tỷ lệ thu hồi đối với trái phiếu chậm trả toàn thị trường tăng 0,5% lên 18,1% trong tháng này. Tuy nhiên, tỷ lệ thu hồi của nhóm ngành năng lượng giảm 1,8% xuống 17,6% so với cuối tháng 5/2024 do có trái phiếu chậm trả gốc, lãi phát sinh mới vào tháng 6/2024.

Hàng loạt doanh nghiệp có nguy cơ chậm trả trái phiếu

Về trái phiếu có rủi ro cao, VIS Rating ước tính 5,4 nghìn tỷ đồng trái phiếu có rủi ro không trả được nợ gốc đúng hạn trong số 9 nghìn tỷ đồng trái phiếu đáo hạn tháng 7/2024.

Trong số 5,4 nghìn tỷ đồng trái phiếu có rủi ro không trả được nợ gốc đúng hạn, có trái phiếu trị giá 5,2 nghìn tỷ đồng do các công ty thuộc nhóm ngành xây dựng và bất động sản dân cư phát hành như Nova Land, Nam Land, Big Gain, Đại Thịnh Phát và Kita Invest trước đây không trả lãi đúng hạn vào năm 2023. Số trái phiếu gặp rủi ro không trả được nợ gốc đúng hạn còn lại được phát hành bởi một công ty thuộc nhóm ngành dịch vụ. Tính đến ngày báo cáo, công ty này chưa công bố số liệu tài chính năm 2023 theo yêu cầu trên cổng thông tin Cbond của Sở Giao dịch chứng khoán Hà Nội.

Trong 12 tháng tới, khoảng 18% trái phiếu đang lưu hành với tổng giá trị là 207 nghìn tỷ đồng sẽ đáo hạn. VIS Rating ước tính, 27% trái phiếu có rủi ro không trả được nợ gốc đúng hạn, chủ yếu ở các ngành bất động sản dân cư và xây dựng. 65% trong số trái phiếu này đã chậm trả lãi suất trái phiếu trước đó.

Trong khi đó, lượng phát hành trái phiếu mới trong tháng 6/2024 lên tới 69 nghìn tỷ đồng, tăng mạnh so với giá trị 29 nghìn tỷ đồng vào tháng 5/2024. Phần lớn các đợt phát hành mới trong tháng 6/2024 là từ nhóm ngành ngân hàng.

Trong số trái phiếu do nhóm Ngân hàng TMCP Quân đội, Ngân hàng TMCP Phát triển Việt Nam phát hành có kỳ hạn bình quân 8,5 năm và có lãi suất từ 5,8%-7,9% trong năm đầu tiên. Các trái phiếu nợ ưu tiên khác do các ngân hàng khác phát hành có kỳ hạn 3 năm với lãi suất cố định dao động từ 4,6%-5,5%.

Trong nửa đầu năm nay, lượng phát hành trái phiếu mới lên tới 150 nghìn tỷ đồng, tăng 121% so với cùng kỳ năm 2023 và tăng dần kể từ tháng 3/2024.

Theo thông tin công bố với Sở Giao dịch Chứng khoán Hà Nội (HNX), Công ty TNHH DCT Partners Việt Nam (DCT Partners) đã mua lại 969.3 tỷ đồng trong lô trái phiếu trị giá 2 ngàn tỷ vào ngày 26/06/2024.

Tại ngày 26/06, DCT Partners đã chi 969.3 tỷ đồng để mua lại trước hạn một phần lô trái phiếu mã DCTCH2124001. Sau khi mua lại, lô này còn 1,030 tỷ đồng đang lưu hành.

DCT Partners chi gần 1 ngàn tỷ đồng để mua lại trước hạn lô trái phiếu đang lưu hànhNguồn: HNX

Lô trái phiếu của DCT Partners gồm 20 ngàn trái phiếu, mệnh giá 100 triệu đồng/trái phiếu, kỳ hạn 3 năm, được phát hành theo hình thức bút toán ghi sổ vào ngày 28/06/2021. Đây là trái phiếu không chuyển đổi, không kèm chứng quyền, có tài sản đảm bảo là quyền sử dụng và sở hữu khu đất số BX 920644, quyền sử dụng đất và công trình xây dựng hình thành trong tương lại tại dụ án Khu du lịch Thiên Bình Minh – Hồ Tràm tại tỉnh Bà Rịa Vũng Tàu, thuộc sở hữu của CTCP Thiên Bình Minh.

Mục đích phát hành để đầu tư xây dựng, phát triển các dự án khối chung cư B4 (là tên thương mại của Tòa tháp Charm Diamond), nhà ở liên kế kết hợp thương mại dãy LK3 và LK4 trong dự án Khu liên hợp cao ốc Sóng Thần thuộc Khu phức hợp Charm Plaza 1 ở Dĩ An, Bình Dương. Dư án có quy mô 5ha do DCT Partners Việt Nam làm chủ đầu tư.

Lãi suất phát hành của lô trái phiếu ban đầu là 10%/năm. Tuy nhiên vào ngày 31/03, Công ty đã có quyết định thay đổi lãi suất áp dụng từ 28/06/2022 - 28/06/2023 tăng lên 12.3%/năm. Lãi suất với các kỳ tính lãi còn lại được giữ nguyên, 10%/năm.

Được biết trong năm 2022, DCT Partners đã thanh toán chậm 32.8 tỷ đồng tiền lãi trái phiếu trên tổng số 176.8 tỷ đồng phải thanh toán. Lý do theo như văn bản là do bất cẩn xử lý thông tin trong lệnh chuyển tiền, và Công ty đã nộp phạt lãi chậm vào ngày 29/06/2022, với số tiền hơn 13.4 triệu đồng. Năm 2023, DCT Partners đã hoàn thành nghĩa vụ thanh toán lãi cho lô trái phiếu dù cũng chậm thanh toán ít ngày, với số tiền hơn 246 tỷ đồng. Doanh nghiệp giải thích lý do chậm là vì quy định siết dòng tín dụng gây ảnh hưởng đến việc thanh toán của khách hàng và kế hoạch thanh toán lãi trái phiếu.

Công ty TNHH DCT Partners Việt Nam được thành lập vào tháng 06/2008, có trụ sở tại Dĩ An, Bình Dương; hoạt động chính trong lĩnh vực kinh doanh bất động sản, quyền sử dụng đất thuộc chủ sở hữu, chủ sử dụng hoặc đi thuê.

Doanh nghiệp là đơn vị thuộc hệ sinh thái của Charm Group, hiện là chủ đầu tư dự án Charm City Dĩ An tại Bình Dương. Người đại diện pháp luật là ông Nguyễn Hữu Nghĩa (sinh năm 1993), được bổ nhiệm làm Phó Tổng Giám đốc Charm Group từ cuối tháng 01/2024. Ông Nghĩa cũng là đại diện cho một số pháp nhân khác, như CTCP Container Saigon, CTCP Việt Hải, CTCP Heritage Hồ Tràm...

Dù mạnh tay chi tiền mua lại trái phiếu, thực tế kết quả kinh doanh của DCT Partners đang tỏ ra kém khả quan. Năm 2023, Doanh nghiệp chỉ lãi sau thuế 8 tỷ đồng, trong khi năm trước lãi tới hơn 412 tỷ đồng (tương ứng giảm 98%). Vốn chủ sở hữu tăng nhẹ 1%, lên 675 tỷ đồng. ROE giảm sâu, từ 62% còn 1% vào năm 2023.

Một số chỉ tiêu tài chính của DCT Partners trong năm 2023Nguồn: HNX

Hệ số nợ phải trả trên vốn chủ giảm từ 4.3 lần còn 4 lần, tương ứng dư nợ 2.7 ngàn tỷ đồng tại thời điểm cuối năm 2023. Phần lớn trong số này là nợ trái phiếu, với hệ số dư nợ trái phiếu trên vốn chủ đạt 3 lần.

Châu An

FILI

주식, FX, 상품, 선물, 채권, ETF 또는 암호화폐와 같은 금융 자산 거래의 손실 위험은 상당할 수 있습니다. 중개인에게 자금을 예치할 경우, 이 자금이 전부 손실될 수도 있습니다. 따라서 귀하의 상황과 재정 상황에 비추어 그러한 거래가 귀하에게 적합한지 신중하게 고려해야 합니다.

본인 스스로 나름대로 철저히 조사를 하거나 재무 관련 상담가와 상의하지 않고는 이러한 투자는 고려해서는 안됩니다. 이런 절차 없이 투자할 경우, 귀하의 재정 상태와 투자 요구 사항을 알지 못한 상태에서 하는 투자이기 때문에 당사의 웹 콘텐츠는 귀하에게 적합하지 않을 수 있습니다. 당사의 재무 정보가 최신으로 업데이트 되는 데는 지연이 있을 수 있고, 부정확한 내용이 포함될 수도 있으므로 모든 거래 및 투자 결정에 대한 책임은 투자자 본인의 몫입니다. 회사는 귀하의 자본 손실에 대해 책임을 지지 않습니다.

웹사이트의 허가 없이 웹사이트 그래픽, 텍스트 또는 상표를 복사할 수 없습니다. 이 웹사이트에 포함된 콘텐츠 또는 데이터에 대한 지적 재산권은 해당 공급자 및 거래소 판매자에게 있습니다.