견적

소식

분석

사용자

7x24

경제 일정

NULL_CELL

데이터

- 이름

- 최신 값

- 이전

NULL_CELL

NULL_CELL

모든 대회

영국 Gfk 소비자 신뢰 지수 (12월)

영국 Gfk 소비자 신뢰 지수 (12월)움:--

F: --

이: --

일본 벤치마크 이자율

일본 벤치마크 이자율움:--

F: --

이: --

재무 정책 명세서

재무 정책 명세서 호주 상품가격(YoY)

호주 상품가격(YoY)움:--

F: --

이: --

일본은행 기자회견

일본은행 기자회견 칠면조 소비자 신뢰지수 (12월)

칠면조 소비자 신뢰지수 (12월)움:--

F: --

이: --

영국 소매판매(YoY)(SA) (11월)

영국 소매판매(YoY)(SA) (11월)움:--

F: --

영국 핵심 소매판매(YoY)(SA) (11월)

영국 핵심 소매판매(YoY)(SA) (11월)움:--

F: --

독일 PPI(전년 대비) (11월)

독일 PPI(전년 대비) (11월)움:--

F: --

이: --

독일 PPI 엄마 (11월)

독일 PPI 엄마 (11월)움:--

F: --

이: --

독일 Gfk 소비자 신뢰 지수(SA) (1월)

독일 Gfk 소비자 신뢰 지수(SA) (1월)움:--

F: --

영국 소매판매(MoM)(SA) (11월)

영국 소매판매(MoM)(SA) (11월)움:--

F: --

이: --

프랑스 PPI 엄마 (11월)

프랑스 PPI 엄마 (11월)움:--

F: --

이: --

유로존 현재 계정(SA 아님) (10월)

유로존 현재 계정(SA 아님) (10월)움:--

F: --

이: --

유로존 현재 계정(SA) (10월)

유로존 현재 계정(SA) (10월)움:--

F: --

이: --

러시아 주요 비율

러시아 주요 비율움:--

F: --

이: --

영국 CBI 유통 거래 (12월)

영국 CBI 유통 거래 (12월)움:--

F: --

이: --

영국 CBI 소매 판매 기대 지수 (12월)

영국 CBI 소매 판매 기대 지수 (12월)움:--

F: --

이: --

브라질 당좌 계정 (11월)

브라질 당좌 계정 (11월)움:--

F: --

이: --

캐나다 소매판매(MoM)(SA) (10월)

캐나다 소매판매(MoM)(SA) (10월)움:--

F: --

캐나다 신규주택가격지수(MoM) (11월)

캐나다 신규주택가격지수(MoM) (11월)움:--

F: --

이: --

캐나다 핵심 소매판매(MoM)(SA) (10월)

캐나다 핵심 소매판매(MoM)(SA) (10월)움:--

F: --

미국 기존 주택 매매 연간화 MoM (11월)

미국 기존 주택 매매 연간화 MoM (11월)움:--

F: --

미국 UMich 소비자 신뢰 지수 최종 (12월)

미국 UMich 소비자 신뢰 지수 최종 (12월)움:--

F: --

이: --

미국 협의회 고용 동향 지수(SA) (11월)

미국 협의회 고용 동향 지수(SA) (11월)움:--

F: --

유로존 소비자신뢰지수 예비 (12월)

유로존 소비자신뢰지수 예비 (12월)움:--

F: --

이: --

미국 미시간 대학의 1년 최종 인플레이션 전망 (12월)

미국 미시간 대학의 1년 최종 인플레이션 전망 (12월)움:--

F: --

이: --

미국 미시간 대학 소비자 기대 지수 최종 가치 (12월)

미국 미시간 대학 소비자 기대 지수 최종 가치 (12월)움:--

F: --

이: --

미국 UMich 현황 지수 최종 (12월)

미국 UMich 현황 지수 최종 (12월)움:--

F: --

이: --

미국 연간 총 기존 주택 판매 (11월)

미국 연간 총 기존 주택 판매 (11월)움:--

F: --

미국 주간 총 드릴링

미국 주간 총 드릴링움:--

F: --

이: --

미국 주간 총 석유 시추

미국 주간 총 석유 시추움:--

F: --

이: --

중국 (본토 5년 LPR

중국 (본토 5년 LPR--

F: --

이: --

중국 (본토 1년 LPR

중국 (본토 1년 LPR--

F: --

이: --

영국 당좌 계정 (제3분기)

영국 당좌 계정 (제3분기)--

F: --

이: --

영국 GDP 최종 전년 대비 (제3분기)

영국 GDP 최종 전년 대비 (제3분기)--

F: --

이: --

영국 GDP 최종 QoQ (제3분기)

영국 GDP 최종 QoQ (제3분기)--

F: --

이: --

이탈리아 PPI(전년 대비) (11월)

이탈리아 PPI(전년 대비) (11월)--

F: --

이: --

멕시코 경제활동지수(YoY) (10월)

멕시코 경제활동지수(YoY) (10월)--

F: --

이: --

캐나다 국민경제신뢰지수

캐나다 국민경제신뢰지수--

F: --

이: --

캐나다 공산품 가격지수(YoY) (11월)

캐나다 공산품 가격지수(YoY) (11월)--

F: --

이: --

미국 시카고 연준 국가활동지수 (11월)

미국 시카고 연준 국가활동지수 (11월)--

F: --

이: --

캐나다 산업제품 가격지수(MoM) (11월)

캐나다 산업제품 가격지수(MoM) (11월)--

F: --

이: --

미국 달라스 연준 PCE 가격지수(MoM) (10월)

미국 달라스 연준 PCE 가격지수(MoM) (10월)--

F: --

이: --

RBA 통화정책 회의록

RBA 통화정책 회의록 유로존 총 준비자산 (11월)

유로존 총 준비자산 (11월)--

F: --

이: --

멕시코 무역수지 (11월)

멕시코 무역수지 (11월)--

F: --

이: --

캐나다 GDP(전년 대비) (10월)

캐나다 GDP(전년 대비) (10월)--

F: --

이: --

캐나다 GDP 전월(SA) (10월)

캐나다 GDP 전월(SA) (10월)--

F: --

이: --

미국 근원 PCE 가격 지수 잠정 전년 대비 (제3분기)

미국 근원 PCE 가격 지수 잠정 전년 대비 (제3분기)--

F: --

이: --

미국 PCE 가격 지수 잠정 전년 대비 (제3분기)

미국 PCE 가격 지수 잠정 전년 대비 (제3분기)--

F: --

이: --

미국 연간화 실질 GDP 예비 (제3분기)

미국 연간화 실질 GDP 예비 (제3분기)--

F: --

이: --

미국 비국방 자본 내구재 주문 MoM(항공기 제외) (10월)

미국 비국방 자본 내구재 주문 MoM(항공기 제외) (10월)--

F: --

이: --

미국 PCE 가격 지수 예비 QoQ (SA) (제3분기)

미국 PCE 가격 지수 예비 QoQ (SA) (제3분기)--

F: --

이: --

미국 핵심 PCE 가격 지수 연간화 QoQ 예비(SA) (제3분기)

미국 핵심 PCE 가격 지수 연간화 QoQ 예비(SA) (제3분기)--

F: --

이: --

미국 GDP 디플레이터 예비 QoQ(SA) (제3분기)

미국 GDP 디플레이터 예비 QoQ(SA) (제3분기)--

F: --

이: --

미국 내구재 주문(MoM)(국방 제외)(SA) (10월)

미국 내구재 주문(MoM)(국방 제외)(SA) (10월)--

F: --

이: --

미국 내구성 있는 Doods 주문량(MoM)(운송 제외) (10월)

미국 내구성 있는 Doods 주문량(MoM)(운송 제외) (10월)--

F: --

이: --

미국 실질 개인소비지출 잠정 QoQ (제3분기)

미국 실질 개인소비지출 잠정 QoQ (제3분기)--

F: --

이: --

미국 연간 실질 GDP 예비 QoQ (SA) (제3분기)

미국 연간 실질 GDP 예비 QoQ (SA) (제3분기)--

F: --

이: --

미국 내구재 주문(MoM) (10월)

미국 내구재 주문(MoM) (10월)--

F: --

이: --

일치하는 데이터가 없습니다

모두 보기

데이터가 없음

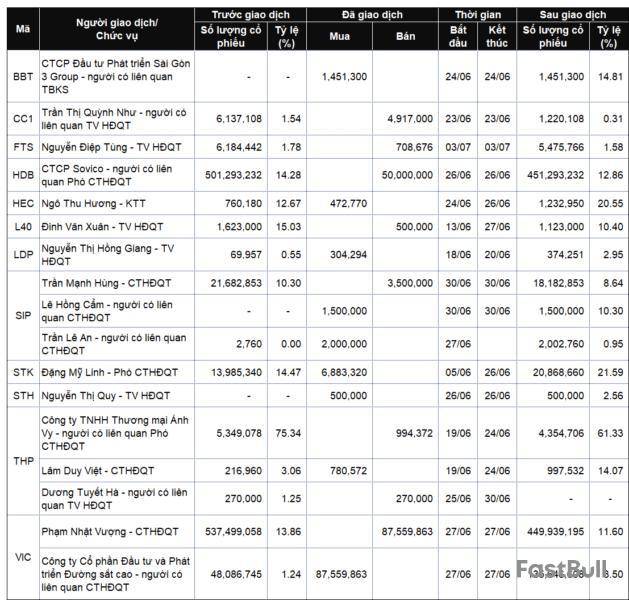

Thống kê giao dịch tuần từ ngày 30/6-4/7/2025 cho thấy loạt lãnh đạo, người thân giao dịch lượng lớn cổ phiếu trong tuần qua. Đáng chú ý tại SGI, TRT.

SGI mua gần 15% vốn Bông Bạch Tuyết

CTCP Đầu tư Phát triển Sài Gòn 3 Group , tương đương 14.81% vốn điều lệ, trong ngày 24/6, qua đó trở thành cổ đông lớn của BBT, từ việc không nắm giữ cổ phiếu nào.

Phiên 24/6, có hơn 1.45 triệu cp BBT được giao dịch thỏa thuận, bằng đúng khối lượng SGI đã mua, giá trị hơn 29 tỷ đồng.

Theo kế hoạch tăng tỷ lệ nắm giữ trực tiếp tại BBT được HĐQT SGI thông qua hồi tháng 5, SGI dự kiến nhận chuyển nhượng gần 41% vốn BBT từ công ty con Đầu tư Sài Gòn 3 Capital và khoảng 9.5% từ Chứng khoán Thành Công.

Người nhà Thành viên HĐQT CC1 bán gần 5 triệu cp

Bà Trần Thị Quỳnh Như, vợ ông Nguyễn Văn Ngọc - Thành viên HĐQT Tổng Công ty Xây dựng Số 1 - CTCP (UPCoM: CC1), bán thành công toàn bộ 4.92 triệu cp CC1 đăng ký giao dịch.

Dữ liệu VietstockFinance cho thấy toàn bộ khối lượng cổ phiếu trên được giao dịch trong phiên 23/6 theo hình thức thỏa thuận, trùng khớp với số lượng bà Như đăng ký bán. Giá trị giao dịch đạt hơn 93 tỷ đồng, tương đương 19,000 đồng/cp - thấp hơn khoảng 14% so với giá đóng cửa cùng phiên.

Sau giao dịch, bà Như giảm sở hữu tại CC1 từ 6.14 triệu cp (tỷ lệ 1.54%) xuống còn 1.22 triệu cp (tỷ lệ 0.31%).

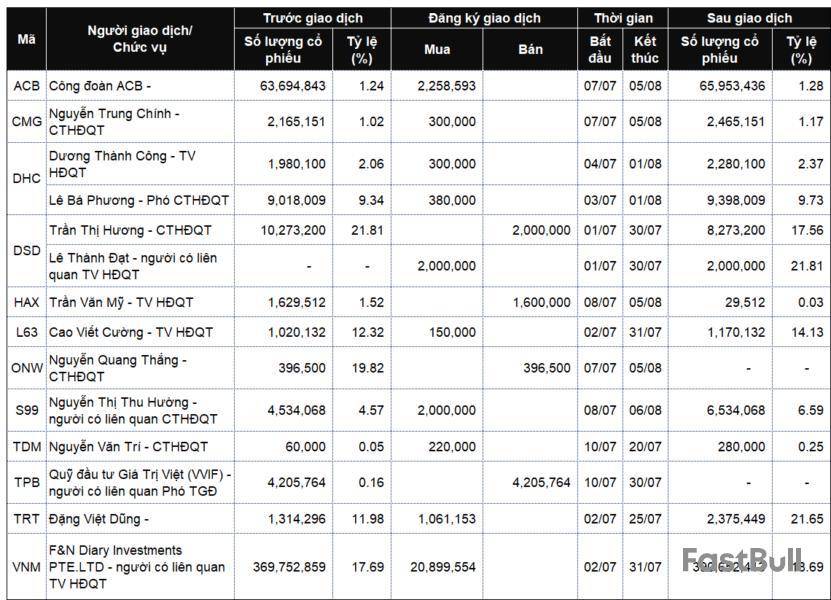

Thành viên HĐQT HAX muốn bán 1.6 triệu cp

Ông Trần Văn Mỹ - Thành viên HĐQT CTCP Dịch vụ Ô tô Hàng Xanh vừa đăng ký bán ra 1.6 triệu cp HAX từ ngày 8/7 - 5/8, tương đương gần toàn bộ lượng cổ phiếu đang nắm giữ để cơ cấu danh mục đầu tư.

Nếu thành công, ông Mỹ sẽ giảm sở hữu tại HAX từ hơn 1.6 triệu cp (tỷ lệ 1.52%) còn gần 30 ngàn cp (tỷ lệ 0.03%).

Động thái thoái bớt vốn của ông Mỹ diễn ra trong bối cảnh cổ phiếu HAX liên tục dao động quanh vùng kháng cự mạnh 15,000 đồng/cp. Trước đó, mã này đã phần nào hồi phục sau cú giảm sâu hồi đầu tháng 4 do tác động từ lo ngại thuế quan. Xét theo giá đóng cửa phiên 4/7 là 15,200 đồng/cp, ước tính ông Mỹ có thể thu về hơn 24 tỷ đồng từ giao dịch.

Gia đình Tổng Giám đốc RedstarCera sắp nắm hơn 43% cổ phần?

Ông Đặng Việt Dũng, Phó Tổng Giám đốc CTCP RedstarCera (UPCoM: TRT), đăng ký mua hơn 1.06 triệu cp TRT từ 3 cổ đông. Nếu giao dịch thành công, ông Dũng sẽ nâng sở hữu lên gần 2.38 triệu cp, tương đương 21.6% vốn điều lệ.

Thương vụ dự kiến thực hiện theo hình thức thỏa thuận từ ngày 2-25/7, với người chuyển nhượng là bà Nguyễn Thị Thanh Hải (7.68% vốn), bà Hoàng Thị Lý (1.7%) và ông Ngô Duy Nghĩa (0.27%). Tổng giá trị ước tính khoảng 11.7 tỷ đồng nếu giao dịch ở mức giá hiện tại quanh 11,000 đồng/cp.

Giao dịch trên đã được đại hội thường niên 2025 của TRT thông qua, theo đó cho phép cổ đông hoặc nhóm cổ đông liên quan được nhận chuyển nhượng cổ phần dẫn đến sở hữu từ 25% trở lên mà không cần chào mua công khai. Sau khi hoàn tất, nhóm cổ đông liên quan đến ông Dũng - bao gồm gia đình và người thân - sẽ kiểm soát hơn 43% cổ phần tại RedstarCera, trong đó em gái ông là bà Đặng Việt Phương Anh đang nắm nhiều nhất, 13.4%.

Danh sách lãnh đạo công ty và người thân giao dịch từ ngày 30/6-4/7/2025

Danh sách lãnh đạo công ty và người thân đăng ký giao dịch từ ngày 30/6-4/7/2025

Thanh Tú

FILI - 15:39:03 07/07/2025

Ông Đặng Việt Dũng, Phó Tổng Giám đốc CTCP RedstarCera , vừa đăng ký mua hơn 1.06 triệu cp TRT từ 3 cổ đông. Nếu giao dịch thành công, ông Dũng sẽ nâng sở hữu lên gần 2.38 triệu cp, tương đương 21.6% vốn điều lệ.

Thương vụ dự kiến thực hiện theo hình thức thỏa thuận từ ngày 02-25/07, với người chuyển nhượng là bà Nguyễn Thị Thanh Hải (7.68% vốn), bà Hoàng Thị Lý (1.7%) và ông Ngô Duy Nghĩa (0.27%). Tổng giá trị ước tính khoảng 11.7 tỷ đồng nếu giao dịch ở mức giá hiện tại quanh 11,000 đồng/cp.

Giao dịch trên đã được đại hội thường niên 2025 của TRT thông qua, theo đó cho phép cổ đông hoặc nhóm cổ đông liên quan được nhận chuyển nhượng cổ phần dẫn đến sở hữu từ 25% trở lên mà không cần chào mua công khai. Sau khi hoàn tất, nhóm cổ đông liên quan đến ông Dũng - bao gồm gia đình và người thân - sẽ kiểm soát hơn 43% cổ phần tại RedstarCera, trong đó em gái ông là bà Đặng Việt Phương Anh đang nắm nhiều nhất, 13.4%.

Ông Đặng Việt Dũng sinh năm 1990, có bằng Cử nhân Phân tích Tài chính, là con trai ông Đặng Văn Việt - Phó Chủ tịch HĐQT kiêm Tổng Giám đốc RedstarCera. Ông Dũng được bổ nhiệm làm Phó Tổng Giám đốc từ tháng 5/2024, trước đó giữ vai trò Trợ lý Tổng Giám đốc và Trưởng phòng Kiểm soát nội bộ.

Tại RedstarCera, tính đến cuối năm 2024, ngoài nhóm cổ đông gia đình ông Dũng, 2 cổ đông tổ chức lớn là Công ty TNHH Sản xuất và Thương mại Minh Ngọc đang nắm 33.9% và Tổng Công ty Thép Việt Nam - CTCP (VNSteel, UPCoM: TVN) nắm 20%.

VNSteel từng là cổ đông sáng lập Công ty, có thời điểm sở hữu hơn 40% vốn. Tuy nhiên, đơn vị này nhiều lần tìm cách thoái vốn nhưng không thành công. Cuối năm ngoái, VNSteel từng rao bán toàn bộ số cổ phần tại RedstarCera với giá 57,300 đồng/cp nhưng bất thành do không có thanh khoản. Trước đó, vào năm 2022, mức giá khởi điểm khoảng 30,200 đồng/cp cũng không giúp VNSteel bán được cổ phần.

Tại đại hội đồng cổ đông cuối tháng 4/2025, đại diện VNSteel đồng ý với kế hoạch mở rộng sản xuất và tăng vốn của RedstarCera, nhưng tuyên bố giữ nguyên tỷ lệ sở hữu.

RedstarCera trước đây có tên là CTCP Trúc Thôn, tiền thân là Mỏ đất chịu lửa thuộc Công ty Gang thép Thái Nguyên, thành lập từ năm 1964, từng hoạt động dưới nhiều mô hình trước khi trở thành công ty đại chúng. Doanh nghiệp chuyên sản xuất vật liệu xây dựng, chủ lực là gạch ốp lát, ngoài ra còn tham gia kinh doanh bất động sản.

Tử Kính

FILI - 10:04:29 01/07/2025

Gia đình Tổng Giám đốc RedstarCera sắp nắm hơn 43% cổ phần?

Ông Đặng Việt Dũng, Phó Tổng Giám đốc CTCP RedstarCera (UPCoM: TRT), vừa đăng ký mua hơn 1.06 triệu cp TRT từ 3 cổ đông. Nếu giao dịch thành công, ông Dũng sẽ nâng sở hữu lên gần 2.38 triệu cp, tương đương 21.6% vốn điều lệ.

Thương vụ dự kiến thực hiện theo hình thức thỏa thuận từ ngày 02-25/07, với người chuyển nhượng là bà Nguyễn Thị Thanh Hải (7.68% vốn), bà Hoàng Thị Lý (1.7%) và ông Ngô Duy Nghĩa (0.27%). Tổng giá trị ước tính khoảng 11.7 tỷ đồng nếu giao dịch ở mức giá hiện tại quanh 11,000 đồng/cp.

Giao dịch trên đã được đại hội thường niên 2025 của TRT thông qua, theo đó cho phép cổ đông hoặc nhóm cổ đông liên quan được nhận chuyển nhượng cổ phần dẫn đến sở hữu từ 25% trở lên mà không cần chào mua công khai. Sau khi hoàn tất, nhóm cổ đông liên quan đến ông Dũng - bao gồm gia đình và người thân - sẽ kiểm soát hơn 43% cổ phần tại RedstarCera, trong đó em gái ông là bà Đặng Việt Phương Anh đang nắm nhiều nhất, 13.4%.

Ông Đặng Việt Dũng sinh năm 1990, có bằng Cử nhân Phân tích Tài chính, là con trai ông Đặng Văn Việt - Phó Chủ tịch HĐQT kiêm Tổng Giám đốc RedstarCera. Ông Dũng được bổ nhiệm làm Phó Tổng Giám đốc từ tháng 5/2024, trước đó giữ vai trò Trợ lý Tổng Giám đốc và Trưởng phòng Kiểm soát nội bộ.

Tại RedstarCera, tính đến cuối năm 2024, ngoài nhóm cổ đông gia đình ông Dũng, 2 cổ đông tổ chức lớn là Công ty TNHH Sản xuất và Thương mại Minh Ngọc đang nắm 33.9% và Tổng Công ty Thép Việt Nam - CTCP (VNSteel, UPCoM: TVN) nắm 20%.

VNSteel từng là cổ đông sáng lập Công ty, có thời điểm sở hữu hơn 40% vốn. Tuy nhiên, đơn vị này nhiều lần tìm cách thoái vốn nhưng không thành công. Cuối năm ngoái, VNSteel từng rao bán toàn bộ số cổ phần tại RedstarCera với giá 57,300 đồng/cp nhưng bất thành do không có thanh khoản. Trước đó, vào năm 2022, mức giá khởi điểm khoảng 30,200 đồng/cp cũng không giúp VNSteel bán được cổ phần.

Tại đại hội đồng cổ đông cuối tháng 4/2025, đại diện VNSteel đồng ý với kế hoạch mở rộng sản xuất và tăng vốn của RedstarCera, nhưng tuyên bố giữ nguyên tỷ lệ sở hữu.

RedstarCera trước đây có tên là CTCP Trúc Thôn, tiền thân là Mỏ đất chịu lửa thuộc Công ty Gang thép Thái Nguyên, thành lập từ năm 1964, từng hoạt động dưới nhiều mô hình trước khi trở thành công ty đại chúng. Doanh nghiệp chuyên sản xuất vật liệu xây dựng, chủ lực là gạch ốp lát, ngoài ra còn tham gia kinh doanh bất động sản.

Gia đình Tổng Giám đốc RedstarCera sắp nắm hơn 43% cổ phần?

Ông Đặng Việt Dũng, Phó Tổng Giám đốc CTCP RedstarCera (UPCoM: TRT), vừa đăng ký mua hơn 1.06 triệu cp TRT từ 3 cổ đông. Nếu giao dịch thành công, ông Dũng sẽ nâng sở hữu lên gần 2.38 triệu cp, tương đương 21.6% vốn điều lệ.

Thương vụ dự kiến thực hiện theo hình thức thỏa thuận từ ngày 02-25/07, với người chuyển nhượng là bà Nguyễn Thị Thanh Hải (7.68% vốn), bà Hoàng Thị Lý (1.7%) và ông Ngô Duy Nghĩa (0.27%). Tổng giá trị ước tính khoảng 11.7 tỷ đồng nếu giao dịch ở mức giá hiện tại quanh 11,000 đồng/cp.

Giao dịch trên đã được đại hội thường niên 2025 của TRT thông qua, theo đó cho phép cổ đông hoặc nhóm cổ đông liên quan được nhận chuyển nhượng cổ phần dẫn đến sở hữu từ 25% trở lên mà không cần chào mua công khai. Sau khi hoàn tất, nhóm cổ đông liên quan đến ông Dũng - bao gồm gia đình và người thân - sẽ kiểm soát hơn 43% cổ phần tại RedstarCera, trong đó em gái ông là bà Đặng Việt Phương Anh đang nắm nhiều nhất, 13.4%.

Ông Đặng Việt Dũng sinh năm 1990, có bằng Cử nhân Phân tích Tài chính, là con trai ông Đặng Văn Việt - Phó Chủ tịch HĐQT kiêm Tổng Giám đốc RedstarCera. Ông Dũng được bổ nhiệm làm Phó Tổng Giám đốc từ tháng 5/2024, trước đó giữ vai trò Trợ lý Tổng Giám đốc và Trưởng phòng Kiểm soát nội bộ.

Tại RedstarCera, tính đến cuối năm 2024, ngoài nhóm cổ đông gia đình ông Dũng, 2 cổ đông tổ chức lớn là Công ty TNHH Sản xuất và Thương mại Minh Ngọc đang nắm 33.9% và Tổng Công ty Thép Việt Nam - CTCP (VNSteel, UPCoM: TVN) nắm 20%.

VNSteel từng là cổ đông sáng lập Công ty, có thời điểm sở hữu hơn 40% vốn. Tuy nhiên, đơn vị này nhiều lần tìm cách thoái vốn nhưng không thành công. Cuối năm ngoái, VNSteel từng rao bán toàn bộ số cổ phần tại RedstarCera với giá 57,300 đồng/cp nhưng bất thành do không có thanh khoản. Trước đó, vào năm 2022, mức giá khởi điểm khoảng 30,200 đồng/cp cũng không giúp VNSteel bán được cổ phần.

Tại đại hội đồng cổ đông cuối tháng 4/2025, đại diện VNSteel đồng ý với kế hoạch mở rộng sản xuất và tăng vốn của RedstarCera, nhưng tuyên bố giữ nguyên tỷ lệ sở hữu.

RedstarCera trước đây có tên là CTCP Trúc Thôn, tiền thân là Mỏ đất chịu lửa thuộc Công ty Gang thép Thái Nguyên, thành lập từ năm 1964, từng hoạt động dưới nhiều mô hình trước khi trở thành công ty đại chúng. Doanh nghiệp chuyên sản xuất vật liệu xây dựng, chủ lực là gạch ốp lát, ngoài ra còn tham gia kinh doanh bất động sản.

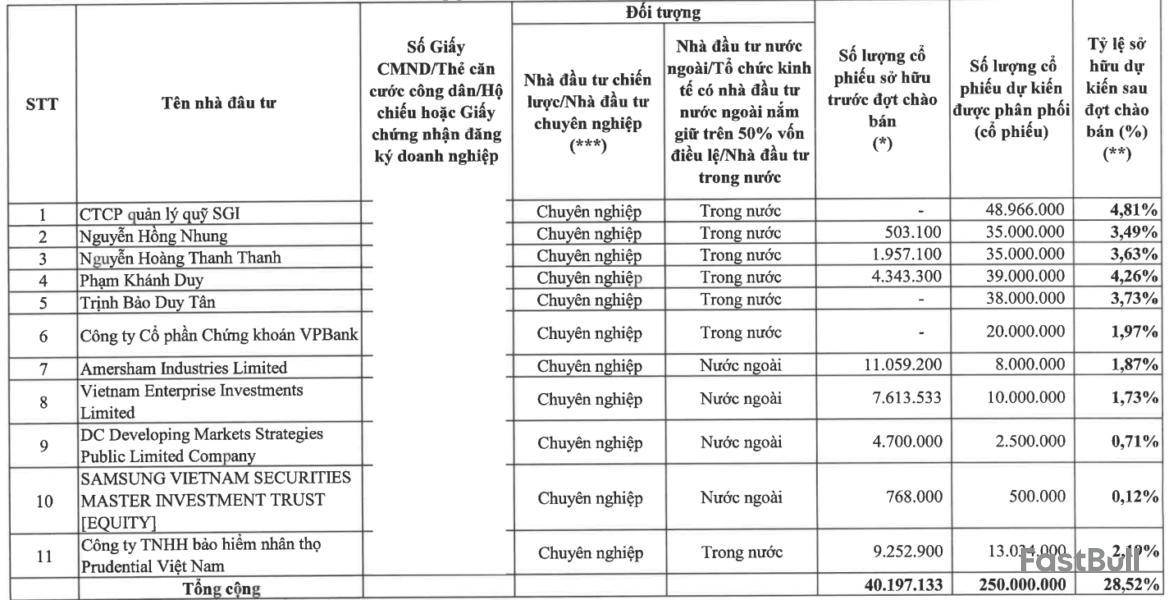

KBC chốt giá chào bán 250 triệu cổ phiếu riêng lẻ

KBC thông qua việc chào bán 250 triệu cổ phiếu riêng lẻ với giá 23.900 đồng/cổ phiếu.

Công ty Phát triển Đô thị Kim Bác (KBC) vừa công bố nghị quyết của Hội đồng Quản trị về việc chào bán 250 triệu cổ phiếu riêng lẻ với giá 23.900 đồng/cổ phiếu, dự kiến huy động khoảng 6.000 tỷ đồng. Số tiền này sẽ được sử dụng để tái cấu trúc nợ cho các công ty con. Tại phiên giao dịch ngày 21/6, giá cổ phiếu KBC tăng 0,39% lên 25.750 đồng/cp. Việc phát hành cổ phiếu sẽ bị hạn chế chuyển nhượng trong một năm, và thực hiện trong vòng 90 ngày kể từ khi được chấp thuận.

KBC cũng công bố danh sách 11 nhà đầu tư sẽ tham gia đợt chào bán, trong đó có nhiều cá nhân và tổ chức với khối lượng cổ phiếu đăng ký cao. Sau khi giao dịch, nhóm nhà đầu tư này sẽ sở hữu 28,52% vốn điều lệ tại KBC.

Đến ngày 28/6, KBC sẽ tổ chức phiên họp thường niên tại Bắc Ninh, dự kiến tổng doanh thu cả năm đạt 10.000 tỷ đồng, lợi nhuận sau thuế đạt 3.200 tỷ đồng. Ban lãnh đạo đã xây dựng kế hoạch kinh doanh cho năm 2025, tập trung vào các dự án khu công nghiệp và bất động sản.

Tại ngày 31/12/2024, tổng nợ phải trả của KBC sẽ tăng lên 24.085,02 tỷ đồng, trong đó nhiều khoản vay ngân hàng và phát hành trái phiếu. Lãi suất vay hiện tại dao động từ 6,2% đến 11,05%/năm. KBC không có nợ xấu và không chịu ảnh hưởng từ chênh lệch tỷ giá. Vào quý 1/2025, KBC ghi nhận doanh thu thuần đạt 3.117 tỷ đồng, với lợi nhuận sau thuế 849 tỷ đồng, cải thiện so với cùng kỳ năm trước. Gần đây, công ty cũng hợp tác với Trump Organization để phát triển dự án nghỉ dưỡng tại Hưng Yên với tổng vốn đầu tư gần 39.800 tỷ đồng.

KBC chốt giá chào bán 250 triệu cổ phiếu riêng lẻ

KBC thông qua việc chào bán 250 triệu cổ phiếu riêng lẻ với giá 23.900 đồng/cổ phiếu.

Công ty Phát triển Đô thị Kim Bác (KBC) vừa công bố nghị quyết của Hội đồng Quản trị về việc chào bán 250 triệu cổ phiếu riêng lẻ với giá 23.900 đồng/cổ phiếu, dự kiến huy động khoảng 6.000 tỷ đồng. Số tiền này sẽ được sử dụng để tái cấu trúc nợ cho các công ty con. Tại phiên giao dịch ngày 21/6, giá cổ phiếu KBC tăng 0,39% lên 25.750 đồng/cp. Việc phát hành cổ phiếu sẽ bị hạn chế chuyển nhượng trong một năm, và thực hiện trong vòng 90 ngày kể từ khi được chấp thuận.

KBC cũng công bố danh sách 11 nhà đầu tư sẽ tham gia đợt chào bán, trong đó có nhiều cá nhân và tổ chức với khối lượng cổ phiếu đăng ký cao. Sau khi giao dịch, nhóm nhà đầu tư này sẽ sở hữu 28,52% vốn điều lệ tại KBC.

Đến ngày 28/6, KBC sẽ tổ chức phiên họp thường niên tại Bắc Ninh, dự kiến tổng doanh thu cả năm đạt 10.000 tỷ đồng, lợi nhuận sau thuế đạt 3.200 tỷ đồng. Ban lãnh đạo đã xây dựng kế hoạch kinh doanh cho năm 2025, tập trung vào các dự án khu công nghiệp và bất động sản.

Tại ngày 31/12/2024, tổng nợ phải trả của KBC sẽ tăng lên 24.085,02 tỷ đồng, trong đó nhiều khoản vay ngân hàng và phát hành trái phiếu. Lãi suất vay hiện tại dao động từ 6,2% đến 11,05%/năm. KBC không có nợ xấu và không chịu ảnh hưởng từ chênh lệch tỷ giá. Vào quý 1/2025, KBC ghi nhận doanh thu thuần đạt 3.117 tỷ đồng, với lợi nhuận sau thuế 849 tỷ đồng, cải thiện so với cùng kỳ năm trước. Gần đây, công ty cũng hợp tác với Trump Organization để phát triển dự án nghỉ dưỡng tại Hưng Yên với tổng vốn đầu tư gần 39.800 tỷ đồng.

Tổng Công ty Phát triển Đô thị Kinh Bắc - CTCP vừa thông qua giá chào bán 250 triệu cp riêng lẻ để tăng vốn điều lệ, thấp hơn giá hiện hành khoảng 7%.

Ngày 18/06, HĐQT KBC thông qua phương án chào bán 250 triệu cp riêng lẻ (tỷ lệ 32.57% tổng số cổ phiếu lưu hành) với giá 23,900 đồng/cp, thấp hơn 7% so với giá phiên sáng 20/06, ước thu về gần 6,000 tỷ đồng.

Số cổ phiếu chào bán này sẽ bị hạn chế chuyển nhượng 1 năm. Thời gian dự kiến chào bán trong 90 ngày kể từ ngày nhận được công văn của Ủy ban Chứng khoán Nhà nước về việc nhận được đầy đủ hồ sơ đăng ký.

Đối tượng chào bán là 11 nhà đầu tư chứng khoán chuyên nghiệp đã được HĐQT KBC phê duyệt tại Nghị quyết số 1511 ngày 15/11/2024. Trong đó, CTCP Quản lý quỹ SGI đăng ký mua nhiều nhất gần 49 triệu cp, nếu thành công, SGI sẽ sở hữu 4.81% vốn tại KBC từ không nắm giữ cổ phiếu nào.

Danh sách nhà đầu tư dự kiến tham gia có sự xuất hiện của nhóm Dragon Capital, Prudential Việt Nam và Chứng khoán VPBank (VPBankS). Ngoài ra, 4 cá nhân cũng đăng ký mua cổ phiếu đợt này của KBC là bà Nguyễn Hồng Nhung và Nguyễn Hoàng Thanh Thanh mua 35 triệu cp/người; ông Phạm Khánh Duy mua 39 triệu cp và ông Trịnh Bảo Duy Tân mua 38 triệu cp.

Danh sách 11 nhà đầu tư chứng khoán chuyên nghiệp dự kiến tham gia mua cổ phiếu KBC

Nếu suôn sẻ, KBC dự kiến nâng vốn điều lệ từ hơn 7,676 tỷ đồng lên 10,176 tỷ đồng, tương đương hơn 1 tỷ cp. Về khoản tiền thu được từ đợt chào bán 5,975 tỷ đồng, Công ty dùng để cơ cấu các khoản nợ; trong đó, phần lớn để trả nợ gốc và lãi vay cho 2 công ty con là CTCP Khu công nghiệp Sài Gòn Bắc Giang hơn 4,428 tỷ đồng và CTCP Khu công nghiệp Sài gòn Hải Phòng hơn 1,462 tỷ đồng.

HĐQT KBC ủy quyền cho ông Đặng Thành Tâm - Chủ tịch HĐQT triển khai các thủ tục liên quan, đảm bảo tuân thủ quy định pháp luật hiện hành.

Diễn biến giá cổ phiếu KBC từ đầu năm 2025

Thanh Tú

FILI - 11:28:00 20/06/2025

주식, FX, 상품, 선물, 채권, ETF 또는 암호화폐와 같은 금융 자산 거래의 손실 위험은 상당할 수 있습니다. 중개인에게 자금을 예치할 경우, 이 자금이 전부 손실될 수도 있습니다. 따라서 귀하의 상황과 재정 상황에 비추어 그러한 거래가 귀하에게 적합한지 신중하게 고려해야 합니다.

본인 스스로 나름대로 철저히 조사를 하거나 재무 관련 상담가와 상의하지 않고는 이러한 투자는 고려해서는 안됩니다. 이런 절차 없이 투자할 경우, 귀하의 재정 상태와 투자 요구 사항을 알지 못한 상태에서 하는 투자이기 때문에 당사의 웹 콘텐츠는 귀하에게 적합하지 않을 수 있습니다. 당사의 재무 정보가 최신으로 업데이트 되는 데는 지연이 있을 수 있고, 부정확한 내용이 포함될 수도 있으므로 모든 거래 및 투자 결정에 대한 책임은 투자자 본인의 몫입니다. 회사는 귀하의 자본 손실에 대해 책임을 지지 않습니다.

웹사이트의 허가 없이 웹사이트 그래픽, 텍스트 또는 상표를 복사할 수 없습니다. 이 웹사이트에 포함된 콘텐츠 또는 데이터에 대한 지적 재산권은 해당 공급자 및 거래소 판매자에게 있습니다.