견적

소식

분석

사용자

7x24

경제 일정

NULL_CELL

데이터

- 이름

- 최신 값

- 이전

NULL_CELL

NULL_CELL

모든 대회

인도네시아 7일 역RP 금리

인도네시아 7일 역RP 금리움:--

F: --

이: --

인도네시아 예금시설비율 (12월)

인도네시아 예금시설비율 (12월)움:--

F: --

이: --

인도네시아 대출 시설 금리 (12월)

인도네시아 대출 시설 금리 (12월)움:--

F: --

이: --

인도네시아 대출(YoY) (11월)

인도네시아 대출(YoY) (11월)움:--

F: --

이: --

남아프리카 핵심 CPI(전년 대비) (11월)

남아프리카 핵심 CPI(전년 대비) (11월)움:--

F: --

이: --

남아프리카 소비자물가지수(YoY) (11월)

남아프리카 소비자물가지수(YoY) (11월)움:--

F: --

이: --

독일 IFO 사업 기대 지수 (12월)

독일 IFO 사업 기대 지수 (12월)움:--

F: --

독일 IFO 기업현황지수 (12월)

독일 IFO 기업현황지수 (12월)움:--

F: --

이: --

독일 IFO 비즈니스 환경 지수 (12월)

독일 IFO 비즈니스 환경 지수 (12월)움:--

F: --

유로존 핵심 CPI 최종 전월 대비 (11월)

유로존 핵심 CPI 최종 전월 대비 (11월)움:--

F: --

이: --

유로존 인건비(YoY) (제3분기)

유로존 인건비(YoY) (제3분기)움:--

F: --

유로존 핵심 HICP 최종 전년 대비 (11월)

유로존 핵심 HICP 최종 전년 대비 (11월)움:--

F: --

이: --

유로존 핵심 HICP 최종 MoM (11월)

유로존 핵심 HICP 최종 MoM (11월)움:--

F: --

이: --

유로존 핵심 CPI 최종 전년 대비 (11월)

유로존 핵심 CPI 최종 전년 대비 (11월)움:--

F: --

이: --

유로존 CPI YoY (담배 제외) (11월)

유로존 CPI YoY (담배 제외) (11월)움:--

F: --

이: --

유로존 HICP MoM (식품에너지 제외) (11월)

유로존 HICP MoM (식품에너지 제외) (11월)움:--

F: --

이: --

유로존 총 임금(YoY) (제3분기)

유로존 총 임금(YoY) (제3분기)움:--

F: --

이: --

유로존 HICP 최종 전년 대비 (11월)

유로존 HICP 최종 전년 대비 (11월)움:--

F: --

이: --

유로존 HICP 최종 MoM (11월)

유로존 HICP 최종 MoM (11월)움:--

F: --

이: --

영국 CBI 산업 가격 기대 (12월)

영국 CBI 산업 가격 기대 (12월)움:--

F: --

이: --

영국 CBI 산업 동향 - 주문 (12월)

영국 CBI 산업 동향 - 주문 (12월)움:--

F: --

이: --

미국 MBA 모기지 신청 활동 지수 WoW

미국 MBA 모기지 신청 활동 지수 WoW움:--

F: --

이: --

미국 EIA 주간 원유 수입량 변화

미국 EIA 주간 원유 수입량 변화움:--

F: --

이: --

미국 EIA 주간 쿠싱, 오클라호마 원유 재고 변화

미국 EIA 주간 쿠싱, 오클라호마 원유 재고 변화움:--

F: --

이: --

미국 EIA 주간 원유 재고 변화

미국 EIA 주간 원유 재고 변화움:--

F: --

이: --

미국 EIA 주간 난방유 재고 변동

미국 EIA 주간 난방유 재고 변동움:--

F: --

이: --

미국 EIA 주간 가솔린 재고 변화

미국 EIA 주간 가솔린 재고 변화움:--

F: --

이: --

미국 생산별 EIA 주간 원유 수요 예측

미국 생산별 EIA 주간 원유 수요 예측움:--

F: --

이: --

러시아 PPI(전년 대비) (11월)

러시아 PPI(전년 대비) (11월)움:--

F: --

이: --

러시아 PPI 엄마 (11월)

러시아 PPI 엄마 (11월)움:--

F: --

이: --

호주 소비자 인플레이션 기대

호주 소비자 인플레이션 기대--

F: --

이: --

남아프리카 PPI(전년 대비) (11월)

남아프리카 PPI(전년 대비) (11월)--

F: --

이: --

유로존 건설 생산량(MoM)(SA) (10월)

유로존 건설 생산량(MoM)(SA) (10월)--

F: --

이: --

유로존 건설실적(YoY) (10월)

유로존 건설실적(YoY) (10월)--

F: --

이: --

영국 BOE MPC 투표 불변 (12월)

영국 BOE MPC 투표 불변 (12월)--

F: --

이: --

멕시코 소매판매(MoM) (10월)

멕시코 소매판매(MoM) (10월)--

F: --

이: --

영국 벤치마크 이자율

영국 벤치마크 이자율--

F: --

이: --

영국 BOE MPC 투표 삭감 (12월)

영국 BOE MPC 투표 삭감 (12월)--

F: --

이: --

영국 BOE MPC 투표 인상 (12월)

영국 BOE MPC 투표 인상 (12월)--

F: --

이: --

MPC 관세 선언

MPC 관세 선언 유로존 ECB 예금율

유로존 ECB 예금율--

F: --

이: --

유로존 ECB 한계대출금리

유로존 ECB 한계대출금리--

F: --

이: --

유로존 ECB 주요 재융자율

유로존 ECB 주요 재융자율--

F: --

이: --

ECB의 재정 정책에 관한 성명

ECB의 재정 정책에 관한 성명 캐나다 평균 주간 수입(YoY) (10월)

캐나다 평균 주간 수입(YoY) (10월)--

F: --

이: --

미국 핵심 CPI YoY(SA 아님) (11월)

미국 핵심 CPI YoY(SA 아님) (11월)--

F: --

이: --

미국 핵심 CPI 전월 대비(SA) (11월)

미국 핵심 CPI 전월 대비(SA) (11월)--

F: --

이: --

미국 주간 최초 실업 수당 청구(SA)

미국 주간 최초 실업 수당 청구(SA)--

F: --

이: --

미국 주간 연속 실업수당 청구(SA)

미국 주간 연속 실업수당 청구(SA)--

F: --

이: --

미국 실질소득(MoM) (SA) (11월)

미국 실질소득(MoM) (SA) (11월)--

F: --

이: --

미국 CPI 전월(SA) (11월)

미국 CPI 전월(SA) (11월)--

F: --

이: --

미국 CPI YoY(SA 아님) (11월)

미국 CPI YoY(SA 아님) (11월)--

F: --

이: --

미국 주간 최초 실업 수당 청구 건수 4주 평균 (SA)

미국 주간 최초 실업 수당 청구 건수 4주 평균 (SA)--

F: --

이: --

미국 CPI 전월(SA 아님) (11월)

미국 CPI 전월(SA 아님) (11월)--

F: --

이: --

미국 필라델피아 연은 기업활동지수(SA) (12월)

미국 필라델피아 연은 기업활동지수(SA) (12월)--

F: --

이: --

미국 필라델피아 연준 제조업 고용지수 (12월)

미국 필라델피아 연준 제조업 고용지수 (12월)--

F: --

이: --

미국 핵심 CPI(SA) (11월)

미국 핵심 CPI(SA) (11월)--

F: --

이: --

ECB 기자회견

ECB 기자회견 미국 협의회 고용 동향 지수(SA) (10월)

미국 협의회 고용 동향 지수(SA) (10월)--

F: --

이: --

미국 EIA 주간 천연가스 재고 변화

미국 EIA 주간 천연가스 재고 변화--

F: --

이: --

미국 캔자스 연준 제조업 생산 지수 (12월)

미국 캔자스 연준 제조업 생산 지수 (12월)--

F: --

이: --

일치하는 데이터가 없습니다

모두 보기

데이터가 없음

Dù cả doanh thu và lợi nhuận đều tăng mạnh trong quý 3, lợi nhuận 9 tháng đầu năm của CTCP Phát triển Đô thị vẫn đi lùi 77% so với cùng kỳ.

Cụ thể, quý 3/2025, UDJ ghi nhận doanh thu thuần gần 17 tỷ đồng, gấp 3.5 lần cùng kỳ. Công ty cho biết doanh thu trong kỳ chủ yếu đến từ việc bán bất động sản tại dự án nhà phố Green Pearl.

Tuy nhiên, UDJ đánh giá tỷ lệ lãi gộp của dự án Green Pearl rất thấp do đặc thù dự án nhà phố có giá vốn đất cao và có nhiều hạng mục hạ tầng chung phải đầu tư như cảnh quan, hạ tầng điện, nước, đường nội bộ,… Trong khi đó, cùng kỳ năm trước, doanh thu chủ yếu đến từ dự án nhà ở công nhân Bàu Bàng, giá vốn đất và chi phí đầu tư đều thấp hơn. Vì vậy, dù doanh thu gấp 3.5 lần nhưng lãi gộp quý 3/2025 của UDJ chỉ tăng 30%, lên gần 4 tỷ đồng.

UDJ cắt giảm toàn bộ chi phí tài chính trong quý 3/2025. Còn chi phí quản lý chỉ tăng nhẹ 2%. Nhờ đó, lãi ròng quý 3/2025 của UDJ tăng 48% lên gần 2 tỷ đồng.

Nhưng do lỗ trong nửa đầu năm, lãi ròng lũy kế 9 tháng của Công ty chỉ còn 1.4 tỷ đồng, giảm 77% so với cùng kỳ.

Kết quả kinh doanh 9 tháng đầu năm 2025 của UDJ. Đvt: Tỷ đồngNguồn: VietstockFinance

So với kế hoạch lãi sau thuế gần 11 tỷ đồng năm 2025, kết quả 9 tháng của UDJ chỉ tương đương mức thực hiện 13%.

Trên bảng cân đối kế toán, tổng tài sản của UDJ vào cuối tháng 9/2025 gần 421 tỷ đồng, giảm 4% so với đầu năm. Trong đó, khoản mục lớn nhất là chi phí kinh doanh dở dang của dự án khu tái định cư Hòa Lợi vẫn giữ nguyên hơn 184 tỷ đồng. Còn giá trị hàng tồn kho giảm 23% còn gần 126 tỷ đồng, do dự án Green Pearl giảm đáng kể hàng tồn kho.

Nợ phải trả giảm 6%, còn gần 197 tỷ đồng. Giá trị người mua trả tiền trước giảm 36%, về hơn 23 tỷ đồng. Công ty vẫn giữ nguyên việc không có nợ vay.

Hà Lễ

FILI - 13:28:00 15/10/2025

Cập nhật BCTC quý 3/2025 ngày 14/10: Ông trùm xe Mercedes Việt Nam báo lỗ, lợi nhuận 1 DN bất động sản tăng 47%

Hai doanh nghiệp ô tô công bố BCTC quý 3/2025 đầu tiên đều báo lỗ.

Các doanh nghiệp mới công bố BCTC quý 3/2025 ngày 14/10:

Haxaco (HAX) báo quý 3 lỗ 24 tỷ đồng, trong khi cùng kỳ lãi 113 tỷ đồng, lũy kế 9 tháng HAX lãi trước thuế 16 tỷ đồng, giảm 91% so với cùng kỳ.

CTCP Phát triển Đô thị (UDJ) báo LNTT quý 3 đạt 2,4 tỷ đồng, tăng 47% so với cùng kỳ. Lũy kế 9 tháng, LNTT công ty đạt gần 2 tỷ, giảm 75%.

Chứng khoán ARTEX (tên cũ là Chứng khoán BOS, mã CK: ART) ghi nhận lợi nhuận trước thuế quý 3 đạt 9 tỷ trong khi cùng kỳ lỗ 5 tỷ, lũy kế 9 tháng đầu năm ART lỗ 34 tỷ đồng.

Ô tô Giải Phóng (GGG) báo lãi trước thuế quý 3/2025 lỗ gần 2 tỷ đồng và lũy kế 9 tháng đầu năm lỗ 11 tỷ đồng. Công ty lỗ lũy kế gần 357 tỷ đồng và vốn chủ sở hữu âm 62 tỷ đồng.

Công ty Cổ phần Tập đoàn Sunshine (Mã CK: KSF) vừa công bố Báo cáo tài chính hợp nhất Quý 3/2025 với doanh thu thuần quý 3 đạt hơn 4.233 tỷ đồng, gấp gần 26 lần cùng kỳ, lợi nhuận trước thuế đạt gần 1.921 tỷ đồng, gấp gần 49 lần.

Becamex IDC bất ngờ thông báo miễn nhiệm chức Tổng Giám đốc đối với ông Phạm Ngọc Thuận sau gần 7 năm lèo lái. Đáng chú ý, người kế nhiệm là ông Nguyễn Hoàn Vũ – một nhân sự cũ của Công ty.

HĐQT Tổng Công ty Đầu tư và Phát triển Công nghiệp - CTCP (Becamex IDC, HOSE: BCM) vừa thông báo miễn nhiệm chức Tổng Giám đốc và người đại diện pháp luật đối với ông Phạm Ngọc Thuận. Đồng thời bổ nhiệm ông Nguyễn Hoàn Vũ đảm nhận vị trí này kể từ ngày 24/06/2025. Ông Thuận vẫn tham gia Thành viên HĐQT Công ty.

Quyết định miễn nhiệm ông Phạm Ngọc Thuận được đưa ra trong bối cảnh Becamex IDC đang trong giai đoạn điều chỉnh chiến lược phát triển, huy động vốn và nhiều biến động từ môi trường đầu tư, cũng như chính sách thuế quan của Mỹ.

Ông Thuận sinh năm 1966, tham gia vào BCM từ năm 2005 với vị trí Phó Tổng Giám đốc. Từ tháng 10/2018 đến nay, ông ngồi ghế Tổng Giám đốc. Ngoài BCM, ông Thuận hiện đang là Chủ tịch HĐQT CTCP Becamex Bình Định, Chủ tịch HĐQT CTCP Phát triển hạ tầng Kỹ thuật Becamex - Bình Phước, Phó Chủ tịch HĐQT CTCP Đầu tư và Phát triển Công nghiệp Đông Sài Gòn, Thành viên HĐTV Công ty TNHH Becamex Tokyu.

Dưới thời ông Thuận, Becamex IDC duy trì vai trò là doanh nghiệp đầu tàu trong lĩnh vực hạ tầng khu công nghiệp tại Bình Dương. Kết quả kinh doanh giai đoạn 2018–2024 tương đối ổn định, với doanh thu dao động từ 5,200–7,900 tỷ đồng/năm và lợi nhuận sau thuế quanh mức 1,400–2,500 tỷ đồng.

Ông Nguyễn Hoàn Vũ - Tân Tổng Giám đốc BCM

Đối với người kế nhiệm, ông Nguyễn Hoàn Vũ sinh năm 1973, chuyên môn là kỹ sư xây dựng.

Đáng chú ý, ông Vũ từng tham gia vào BCM từ năm 2009, đảm nhận vị trí Giám đốc Phòng sản xuất kinh doanh. Đến tháng 09/2018, ông tiếp tục được bổ nhiệm làm Phó Tổng Giám đốc BCM, trước khi bị miễn nhiệm vào tháng 06/2023.

Ông cũng từng là Thành viên HĐQT của nhiều công ty liên quan đến BCM như CTCP Xây dựng và Giao thông Bình Dương , CTCP Phát triển Đô thị , CTCP Kinh doanh và Phát triển Bình Dương , CTCP Phát triển Hạ tầng Kỹ thuật .

Thanh Tú

FILI - 18:25:00 25/06/2025

Trong bối cảnh thị trường bất động sản vẫn còn tương đối trầm lắng, dư nợ tài chính của các doanh nghiệp bất động sản trên sàn sau 9 tháng đầu năm lại đang có xu hướng tăng.

Báo cáo của Ngân hàng Nhà nước Việt Nam (NHNN) cho biết, tính đến 31/8/2024, dư nợ tín dụng đối với hoạt động kinh doanh bất động sản đạt 1.27 triệu tỷ đồng, tăng 29.2% so với cùng kỳ năm trước và tăng 1.9% so với 1 tháng trước.

Xét về tỷ trọng, dư nợ tín dụng đối với đầu tư kinh doanh bất động sản khác dẫn đầu với 37%, xếp sau là các dự án đầu tư xây dựng khu đô thị, phát triển nhà ở với 26%.

Dư nợ tín dụng kinh doanh bất động sản tại thời điểm 31/8/2024

Về tình hình phát hành trái phiếu đối với lĩnh vực bất động sản, theo dữ liệu Hiệp hội Thị trường Trái phiếu Việt Nam (VBMA) tổng hợp từ Sở Giao dịch Chứng khoán Hà Nội (HNX) và Ủy ban Chứng khoán Nhà nước (SSC) thì tính đến ngày 30/9/2024, có 24 đợt phát hành trái phiếu doanh nghiệp riêng lẻ, trị giá hơn 22.3 ngàn tỷ đồng và 1 đợt phát hành ra công chúng, trị giá 1,467 tỷ đồng, trong tháng 9. Các doanh nghiệp đã mua lại hơn 11.7 ngàn tỷ đồng trái phiếu trước hạn, tăng 2% so với cùng kỳ năm 2023.

Bộ Xây dựng nhận định: trái phiếu bất động sản đã phát hành tăng mạnh trong quý 3, nhóm bất động sản tiếp tục đứng thứ hai, chiếm khoảng 19%. Đối với phần còn lại của năm 2024, ước tính sẽ có gần 79.9 ngàn tỷ đồng trái phiếu đáo hạn; trong đó, 44% từ trái phiếu bất động sản với trên 35.1 ngàn tỷ đồng.

HQC dẫn đầu toàn ngành về mức tăng nợ vay

Theo VietstockFinance, dư nợ tài chính của 87 doanh nghiệp bất động sản trên sàn (HOSE, HNX, UPCoM) tại thời điểm 30/9/2024 tăng gần 11% so với đầu năm, lên hơn 262 ngàn tỷ đồng. Chi phí lãi vay 9 tháng đầu năm tăng hơn 30% so với cùng kỳ, lên hơn 10.3 ngàn tỷ đồng.

Doanh nghiệp có mức tăng nợ vay nhiều nhất kể từ đầu năm là Địa Ốc Hoàng Quân H khi dư nợ vào cuối tháng 9 vượt hơn 1.5 ngàn tỷ đồng, trong khi đầu năm chỉ có 62 tỷ đồng. Phần lớn khoản chênh lệch đến từ khoản vay nợ dài hạn 1.39 ngàn tỷ đồng, cuối năm trước không có.

Nợ dài hạn trên gồm khoản vay tại Ngân hàng TMCP Phát triển TPHCM (HDBank) chi nhánh Thủ Đức (377.7 tỷ đồng) và HDBank chi nhánh Cộng Hòa (1,005 tỷ đồng), cùng với đó là gần 7.5 tỷ đồng từ CTCP Xây dựng và Phát triển Đô thị Tây Ninh.

Trong đó, khoản vay từ Công ty Tây Ninh nhằm bổ sung vốn hoạt động kinh doanh của HQC, kỳ hạn 36 tháng, không có lãi suất. Tại HDBank chi nhánh Thủ Đức, HQC có 2 hạn mức vay 311 tỷ đồng (thời hạn 24 tháng) để góp vốn hợp tác kinh doanh với CTCP Đầu tư Xây dựng Phát triển Nhà Bảo Linh và 243 tỷ đồng (thời hạn 48 tháng) bổ sung vốn thực hiện dự án nhà ở xã hội khu công nghiệp Tân Hương (Tiền Giang). Lãi suất 11-12%/năm. Số dư tại thời điểm 30/9/2024 của 2 khoản vay này lần lượt là 285 tỷ đồng và 92.7 tỷ đồng.

Còn tại HDBank chi nhánh Cộng Hòa, HQC cũng có 2 khoản vay có tài sản bảo đảm 920 tỷ đồng (kỳ hạn 48 tháng) nhằm bổ sung vốn thực hiện dự án chung cư nhà ở xã hội Thành phố Vàng (Golden City) và 500 tỷ đồng (kỳ hạn 24 tháng) để góp vốn hợp tác kinh doanh với CTCP Tư vấn - Thương mại - Dịch vụ Địa ốc Hoàng Quân Mê Kông (HQM). Lãi suất từ 10-11.5%/năm, số dư vào cuối tháng 9 lần lượt là gần 665 tỷ đồng và gần 428 tỷ đồng.

Đáng chú ý, vào tháng 3/2024, Hoàng Quân Mê Kông đã hoàn tất huy động lô trái phiếu HQMCH2328001 cũng với giá trị 500 tỷ đồng. Trái phiếu phát hành ngày 27/12/2023, đáo hạn vào 27/12/2028 (kỳ hạn 5 năm), lãi suất phát hành 12%/năm.

* Hoàng Quân Mê Kông huy động thành công 500 tỷ đồng trái phiếu, lãi suất 12%/năm

Xếp thứ hai về mức tăng dư nợ vay là CTCP Tập đoàn Tư vấn Đầu tư Xây dựng Kiên Giang C, hơn 2 ngàn tỷ đồng vào cuối quý 3, gấp 5 lần đầu năm.

20 doanh nghiệp BĐS có dư nợ vay tăng mạnh nhất trong 9 tháng đầu năm 2024 (Đvt: Tỷ đồng)Nguồn: VietstockFinance

Mặt khác, xét về độ lớn, CTCP Vinhomes và CTCP Tập đoàn Đầu tư Địa ốc No Va vẫn là 2 doanh nghiệp dẫn đầu ngành về số dư nợ vay, lần lượt gần 72.2 ngàn tỷ đồng (tăng 27%) và hơn 59.8 ngàn tỷ đồng (tăng 4%).

Trong cơ cấu nợ vay của VHM, dư nợ từ phát hành trái phiếu chiếm gần 27.5 ngàn tỷ đồng (tăng 38%), vay ngân hàng chiếm xấp xỉ 33 ngàn tỷ đồng (tăng 45.7%), còn lại là vay từ đối tác khác.

Tại NVL, dư nợ phát hành trái phiếu gần 38.9 ngàn tỷ đồng (tăng 65%), vay ngân hàng hơn 11.8 ngàn tỷ đồng (tăng 19.7%), còn lại là vay bên thứ ba.

20 doanh nghiệp BĐS có dư nợ vay lớn nhất tại thời điểm 30/9/2024 (Đvt: Tỷ đồng)Nguồn: VietstockFinance

Số lượng doanh nghiệp giảm nợ chiếm đa số

Dù dư nợ toàn ngành tăng, số doanh nghiệp có nợ vay giảm hoặc “nói không” với nợ vay lại chiếm hơn nửa số doanh nghiệp được thống kê, tương đương 49 đơn vị.

Có 4 doanh nghiệp đã thành công đưa dư nợ vay về 0 sau 9 tháng đầu năm gồm: CTCP Phát triển Đô thị Từ Liêm N, CTCP Sonadezi Giang Điền S, CTCP Xây dựng Công nghiệp và Dân dụng Dầu khí P và CTCP Xây dựng Số 3 Hải Phòng (UPCoM: HC3). Trong đó, NTL đang tập trung nghiên cứu đầu tư phát triển dự án mới nên doanh thu chủ yếu đến từ lãi tiền gửi ngân hàng.

Có 8 doanh nghiệp vẫn không vay nợ từ đầu năm đến cuối quý 3, gồm: CTCP Phát triển Đô thị Công nghiệp số 2 (HOSE: D2D), CTCP Đầu tư Nhà Đất Việt P, CTCP Đầu tư Khu Công nghiệp Dầu khí Long Sơn P, CTCP Đầu tư Phát triển Sài Gòn Co.op S, CTCP Phát triển Nhà Thủ Đức T, CTCP Sản xuất Kinh doanh Xuất nhập khẩu Dịch vụ và Đầu tư Tân Bình T, CTCP Phát triển Đô thị U và CTCP Phát triển Đô thị và Khu công nghiệp Cao su Việt Nam .

CTCP Đầu tư và Phát triển Bất động sản An Gia cũng góp mặt trong số doanh nghiệp có nợ vay giảm đáng kể khi xử lý dứt điểm gần 315 tỷ đồng trái phiếu, qua đó nợ vay giảm 29%, về mức hơn 1 ngàn tỷ đồng.

20 doanh nghiệp BĐS có dư nợ vay giảm mạnh nhất trong 9 tháng đầu năm 2024 (Đvt: Tỷ đồng)Nguồn: VietstockFinance

Như đã đề cập ở trên, chi phí lãi vay trên báo cáo kết quả kinh doanh 9 tháng đầu năm 2024 của 87 doanh nghiệp bất động sản tăng hơn 30% so với cùng kỳ, lên hơn 10.3 ngàn tỷ đồng.

Dẫn đầu là VHM, hơn 4.6 ngàn tỷ đồng, gấp 2.2 lần cùng kỳ. Tuy nhiên, xếp thứ hai không phải NVL mà là Tổng Công ty Đầu tư và Phát triển Công nghiệp - CTCP với 939 tỷ đồng, tăng 54%. Xếp thứ ba là CTCP Vincom Retail với 419 tỷ đồng, tăng 63%. Điểm chung của 3 doanh nghiệp này là dù chi phí lãi vay tăng mạnh, tỷ lệ chi phí lãi vay/chi phí tài chính lại giảm, chủ yếu do sự xuất hiện của chi phí tài chính khác.

So với một số khoản mục liên quan, tỷ lệ chi phí lãi vay/chi phí tài chính (CPLV/CPTC) trung bình ngành ở mức 71%, chỉ giảm 1% so với cùng kỳ. Doanh nghiệp có tỷ lệ này cao nhất là DIG với 222%, do trong 9 tháng đầu năm 2024, Công ty được hoàn nhập dự phòng 20 tỷ đồng, dẫn đến tổng chi phí tài chính giảm đáng kể.

Mặt khác, tỷ lệ chi phí lãi vay/doanh thu thuần cũng thay đổi đáng kể khi giảm từ 230% cùng kỳ xuống còn 75%. DRH là doanh nghiệp có chỉ số này cao nhất với 4,528%, do chi gần 98 tỷ đồng để trả lãi vay, nhưng doanh thu thuần chỉ hơn 2 tỷ đồng.

20 doanh nghiệp có chi phí lãi vay lớn nhất 9 tháng đầu năm 2024 (Đvt: Tỷ đồng)

Hà Lễ

FILI

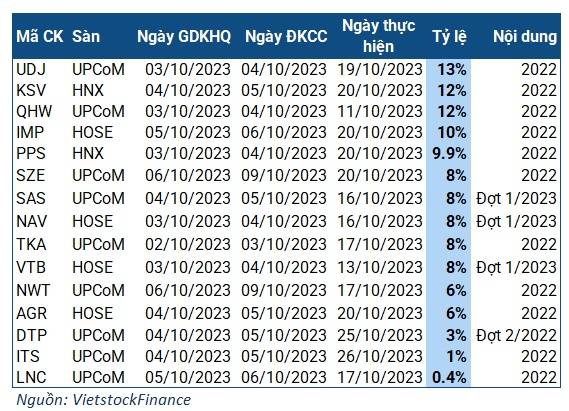

Trong tuần từ ngày 2 - 06/10/2023, có 15 doanh nghiệp chốt quyền trả cổ tức bằng tiền. Cao nhất là 13%, tương đương mỗi cổ phiếu nhận được 1,300 đồng.

Danh sách các doanh nghiệp chốt quyền trả cổ tức bằng tiền trong tuần từ 02-06/10

Trong tuần tới, doanh nghiệp chốt quyền trả cổ tức tiền mặt với tỷ lệ cao nhất là CTCP Phát triển Đô thị . Với 16.5 triệu cp đang lưu hành, ước tính UDJ chi hơn 2.1 tỷ đồng cho đợt trả cổ tức này. Ngày giao dịch không hưởng quyền là 03/10, dự kiến chi trả vào 19/10/2023.

KSV xếp sau với tỷ lệ 12%, nhưng gây chú ý với mức tiền dự kiến chi trả khoảng 240 tỷ đồng, khi có tới 200 triệu cp đang lưu hành. Ngày giao dịch không hưởng quyền là 04/10, dự kiến chi trả vào 20/10/2023.

Một doanh nghiệp khác cũng chốt quyền trả cổ tức bằng tiền với tỷ lệ 12% là QHW. Với gần 7.98 triệu cp đang lưu hành, số tiền QHW chi trả khoảng gần 9.6 tỷ đồng. Ngày giao dịch không hưởng quyền là 03/10, dự kiến chi trả vào 11/10.

Trong tuần tới, có ba doanh nghiệp chốt quyền trả cổ tức bằng cổ phiếu. Cao nhất là Transimex với tỷ lệ thực hiện là 100:30, tương ứng cổ đông sở hữu 100 cp được nhận 30 cp mới. Với hơn 121.7 triệu cp đang lưu hành, Transimex dự kiến phát hành hơn 36.5 triệu cp cho đợt trả cổ tức này. Ngày giao dịch không hưởng quyền là 04/10/2023.

Châu An

FILI

Tuần từ 02-06/10: Có doanh nghiệp khoáng sản chốt quyền chi tới 240 tỷ đồng

Trong tuần từ ngày 2 - 06/10/2023, có 15 doanh nghiệp chốt quyền trả cổ tức bằng tiền. Cao nhất là 13%, tương đương mỗi cổ phiếu nhận được 1,300 đồng.

*Lịch sự kiện

Danh sách các doanh nghiệp chốt quyền trả cổ tức bằng tiền trong tuần từ 02-06/10  |

Trong tuần tới, doanh nghiệp chốt quyền trả cổ tức tiền mặt với tỷ lệ cao nhất là CTCP Phát triển Đô thị (UPCoM: UDJ). Với 16.5 triệu cp đang lưu hành, ước tính UDJ chi hơn 2.1 tỷ đồng cho đợt trả cổ tức này. Ngày giao dịch không hưởng quyền là 03/10, dự kiến chi trả vào 19/10/2023.

KSV xếp sau với tỷ lệ 12%, nhưng gây chú ý với mức tiền dự kiến chi trả khoảng 240 tỷ đồng, khi có tới 200 triệu cp đang lưu hành. Ngày giao dịch không hưởng quyền là 04/10, dự kiến chi trả vào 20/10/2023.

Một doanh nghiệp khác cũng chốt quyền trả cổ tức bằng tiền với tỷ lệ 12% là QHW. Với gần 7.98 triệu cp đang lưu hành, số tiền QHW chi trả khoảng gần 9.6 tỷ đồng. Ngày giao dịch không hưởng quyền là 03/10, dự kiến chi trả vào 11/10.

Trong tuần tới, có ba doanh nghiệp chốt quyền trả cổ tức bằng cổ phiếu. Cao nhất là Transimex (HOSE: TMS) với tỷ lệ thực hiện là 100:30, tương ứng cổ đông sở hữu 100 cp được nhận 30 cp mới. Với hơn 121.7 triệu cp đang lưu hành, Transimex dự kiến phát hành hơn 36.5 triệu cp cho đợt trả cổ tức này. Ngày giao dịch không hưởng quyền là 04/10/2023.

Tuần từ 02-06/10: Có doanh nghiệp khoáng sản chốt quyền chi tới 240 tỷ đồng

Trong tuần từ ngày 2 - 06/10/2023, có 15 doanh nghiệp chốt quyền trả cổ tức bằng tiền. Cao nhất là 13%, tương đương mỗi cổ phiếu nhận được 1,300 đồng.

*Lịch sự kiện

Danh sách các doanh nghiệp chốt quyền trả cổ tức bằng tiền trong tuần từ 02-06/10  |

Trong tuần tới, doanh nghiệp chốt quyền trả cổ tức tiền mặt với tỷ lệ cao nhất là CTCP Phát triển Đô thị (UPCoM: UDJ). Với 16.5 triệu cp đang lưu hành, ước tính UDJ chi hơn 2.1 tỷ đồng cho đợt trả cổ tức này. Ngày giao dịch không hưởng quyền là 03/10, dự kiến chi trả vào 19/10/2023.

KSV xếp sau với tỷ lệ 12%, nhưng gây chú ý với mức tiền dự kiến chi trả khoảng 240 tỷ đồng, khi có tới 200 triệu cp đang lưu hành. Ngày giao dịch không hưởng quyền là 04/10, dự kiến chi trả vào 20/10/2023.

Một doanh nghiệp khác cũng chốt quyền trả cổ tức bằng tiền với tỷ lệ 12% là QHW. Với gần 7.98 triệu cp đang lưu hành, số tiền QHW chi trả khoảng gần 9.6 tỷ đồng. Ngày giao dịch không hưởng quyền là 03/10, dự kiến chi trả vào 11/10.

Trong tuần tới, có ba doanh nghiệp chốt quyền trả cổ tức bằng cổ phiếu. Cao nhất là Transimex (HOSE: TMS) với tỷ lệ thực hiện là 100:30, tương ứng cổ đông sở hữu 100 cp được nhận 30 cp mới. Với hơn 121.7 triệu cp đang lưu hành, Transimex dự kiến phát hành hơn 36.5 triệu cp cho đợt trả cổ tức này. Ngày giao dịch không hưởng quyền là 04/10/2023.

주식, FX, 상품, 선물, 채권, ETF 또는 암호화폐와 같은 금융 자산 거래의 손실 위험은 상당할 수 있습니다. 중개인에게 자금을 예치할 경우, 이 자금이 전부 손실될 수도 있습니다. 따라서 귀하의 상황과 재정 상황에 비추어 그러한 거래가 귀하에게 적합한지 신중하게 고려해야 합니다.

본인 스스로 나름대로 철저히 조사를 하거나 재무 관련 상담가와 상의하지 않고는 이러한 투자는 고려해서는 안됩니다. 이런 절차 없이 투자할 경우, 귀하의 재정 상태와 투자 요구 사항을 알지 못한 상태에서 하는 투자이기 때문에 당사의 웹 콘텐츠는 귀하에게 적합하지 않을 수 있습니다. 당사의 재무 정보가 최신으로 업데이트 되는 데는 지연이 있을 수 있고, 부정확한 내용이 포함될 수도 있으므로 모든 거래 및 투자 결정에 대한 책임은 투자자 본인의 몫입니다. 회사는 귀하의 자본 손실에 대해 책임을 지지 않습니다.

웹사이트의 허가 없이 웹사이트 그래픽, 텍스트 또는 상표를 복사할 수 없습니다. 이 웹사이트에 포함된 콘텐츠 또는 데이터에 대한 지적 재산권은 해당 공급자 및 거래소 판매자에게 있습니다.