견적

분석

사용자

7x24

경제 일정

NULL_CELL

데이터

- 이름

- 최신 값

- 이전

NULL_CELL

NULL_CELL

모든 대회

미국 정부고용 (2월)

미국 정부고용 (2월)움:--

F: --

이: --

캐나다 아이비 PMI(SA 아님) (2월)

캐나다 아이비 PMI(SA 아님) (2월)움:--

F: --

이: --

캐나다 아이비 PMI (SA) (2월)

캐나다 아이비 PMI (SA) (2월)움:--

F: --

이: --

미국 상업용 재고(MoM) (12월)

미국 상업용 재고(MoM) (12월)움:--

F: --

미국 주간 총 석유 시추

미국 주간 총 석유 시추움:--

F: --

이: --

미국 주간 총 드릴링

미국 주간 총 드릴링움:--

F: --

이: --

미국 소비자신용(SA) (1월)

미국 소비자신용(SA) (1월)움:--

F: --

중국 (본토 통화 준비금 (2월)

중국 (본토 통화 준비금 (2월)움:--

F: --

이: --

일본 월간 임금 (1월)

일본 월간 임금 (1월)움:--

F: --

이: --

일본 무역수지 (1월)

일본 무역수지 (1월)움:--

F: --

이: --

일본 맞춤형 무역수지(SA) (1월)

일본 맞춤형 무역수지(SA) (1월)움:--

F: --

이: --

중국 (본토 소비자물가지수(MoM) (2월)

중국 (본토 소비자물가지수(MoM) (2월)움:--

F: --

이: --

중국 (본토 PPI(전년 대비) (2월)

중국 (본토 PPI(전년 대비) (2월)움:--

F: --

이: --

중국 (본토 소비자물가지수(YoY) (2월)

중국 (본토 소비자물가지수(YoY) (2월)움:--

F: --

이: --

일본 주요 지표 예비 (1월)

일본 주요 지표 예비 (1월)움:--

F: --

이: --

독일 산업용 생산량(MoM)(SA) (1월)

독일 산업용 생산량(MoM)(SA) (1월)움:--

F: --

유로존 Sentix 투자자 신뢰 지수 (3월)

유로존 Sentix 투자자 신뢰 지수 (3월)움:--

F: --

이: --

멕시코 핵심 CPI(전년 대비) (2월)

멕시코 핵심 CPI(전년 대비) (2월)움:--

F: --

이: --

캐나다 국민경제신뢰지수

캐나다 국민경제신뢰지수움:--

F: --

이: --

멕시코 12개월 인플레이션(CPI) (2월)

멕시코 12개월 인플레이션(CPI) (2월)움:--

F: --

이: --

멕시코 PPI(전년 대비) (2월)

멕시코 PPI(전년 대비) (2월)움:--

F: --

이: --

멕시코 소비자물가지수(YoY) (2월)

멕시코 소비자물가지수(YoY) (2월)움:--

F: --

이: --

미국 협의회 고용 동향 지수(SA) (2월)

미국 협의회 고용 동향 지수(SA) (2월)움:--

F: --

중국 (본토 M2 통화 공급량(YoY) (2월)

중국 (본토 M2 통화 공급량(YoY) (2월)--

F: --

이: --

중국 (본토 M1 통화공급량(YoY) (2월)

중국 (본토 M1 통화공급량(YoY) (2월)--

F: --

이: --

중국 (본토 M0 화폐 공급량(YoY) (2월)

중국 (본토 M0 화폐 공급량(YoY) (2월)--

F: --

이: --

일본 명목 GDP는 QoQ로 수정되었습니다. (제4분기)

일본 명목 GDP는 QoQ로 수정되었습니다. (제4분기)움:--

F: --

이: --

일본 연간 GDP QoQ 수정 (제4분기)

일본 연간 GDP QoQ 수정 (제4분기)움:--

F: --

이: --

영국 BRC 전체 소매판매(YoY) (2월)

영국 BRC 전체 소매판매(YoY) (2월)움:--

F: --

이: --

영국 BRC 유사 소매 판매(YoY) (2월)

영국 BRC 유사 소매 판매(YoY) (2월)움:--

F: --

이: --

중국 (본토 전년 대비 수출(CNH) (2월)

중국 (본토 전년 대비 수출(CNH) (2월)--

F: --

이: --

인도네시아 소매판매(YoY) (1월)

인도네시아 소매판매(YoY) (1월)--

F: --

이: --

중국 (본토 무역수지(USD) (2월)

중국 (본토 무역수지(USD) (2월)--

F: --

이: --

독일 수출 MoM(SA) (1월)

독일 수출 MoM(SA) (1월)--

F: --

이: --

프랑스 무역수지(SA) (1월)

프랑스 무역수지(SA) (1월)--

F: --

이: --

프랑스 현재 계정(SA 아님) (1월)

프랑스 현재 계정(SA 아님) (1월)--

F: --

이: --

이탈리아 PPI(전년 대비) (1월)

이탈리아 PPI(전년 대비) (1월)--

F: --

이: --

남아프리카 GDP(전년 대비) (제4분기)

남아프리카 GDP(전년 대비) (제4분기)--

F: --

이: --

미국 NFIB 중소기업 낙관 지수(SA) (2월)

미국 NFIB 중소기업 낙관 지수(SA) (2월)--

F: --

이: --

독일 2년 Schatz 경매 평균 생산하다

독일 2년 Schatz 경매 평균 생산하다--

F: --

이: --

미국 주간 레드북 상업용 소매 매출(YoY)

미국 주간 레드북 상업용 소매 매출(YoY)--

F: --

이: --

미국 연간 총 기존 주택 판매 (2월)

미국 연간 총 기존 주택 판매 (2월)--

F: --

이: --

미국 기존 주택 매매 연간화 MoM (2월)

미국 기존 주택 매매 연간화 MoM (2월)--

F: --

이: --

미국 내년 EIA 천연가스 생산량 예측 (3월)

미국 내년 EIA 천연가스 생산량 예측 (3월)--

F: --

이: --

미국 EIA 내년 단기 조생산 전망 (3월)

미국 EIA 내년 단기 조생산 전망 (3월)--

F: --

이: --

미국 EIA 올해 단기 원유생산 전망 (3월)

미국 EIA 올해 단기 원유생산 전망 (3월)--

F: --

이: --

EIA 단기 월별 에너지 전망

EIA 단기 월별 에너지 전망 미국 3년만기 국채 경매 수익률

미국 3년만기 국채 경매 수익률--

F: --

이: --

미국 API 주간 쿠싱 원유 재고량

미국 API 주간 쿠싱 원유 재고량--

F: --

이: --

미국 API 주간 원유 재고량

미국 API 주간 원유 재고량--

F: --

이: --

미국 API 주간 정유 재고

미국 API 주간 정유 재고--

F: --

이: --

미국 API 주간 휘발유 재고

미국 API 주간 휘발유 재고--

F: --

이: --

일본 국내 기업 물가지수(YoY) (2월)

일본 국내 기업 물가지수(YoY) (2월)--

F: --

이: --

일본 국내 기업 원자재 가격 지수(MoM) (2월)

일본 국내 기업 원자재 가격 지수(MoM) (2월)--

F: --

이: --

일본 PPI 엄마 (2월)

일본 PPI 엄마 (2월)--

F: --

이: --

독일 CPI 최종 전년 대비 (2월)

독일 CPI 최종 전년 대비 (2월)--

F: --

이: --

독일 CPI 최종 전월 대비 (2월)

독일 CPI 최종 전월 대비 (2월)--

F: --

이: --

독일 HICP 최종 전년 대비 (2월)

독일 HICP 최종 전년 대비 (2월)--

F: --

이: --

독일 HICP 최종 MoM (2월)

독일 HICP 최종 MoM (2월)--

F: --

이: --

칠면조 소매판매(YoY) (1월)

칠면조 소매판매(YoY) (1월)--

F: --

이: --

이탈리아 12개월 BOT 경매 평균 생산하다

이탈리아 12개월 BOT 경매 평균 생산하다--

F: --

이: --

일치하는 데이터가 없습니다

모두 보기

데이터가 없음

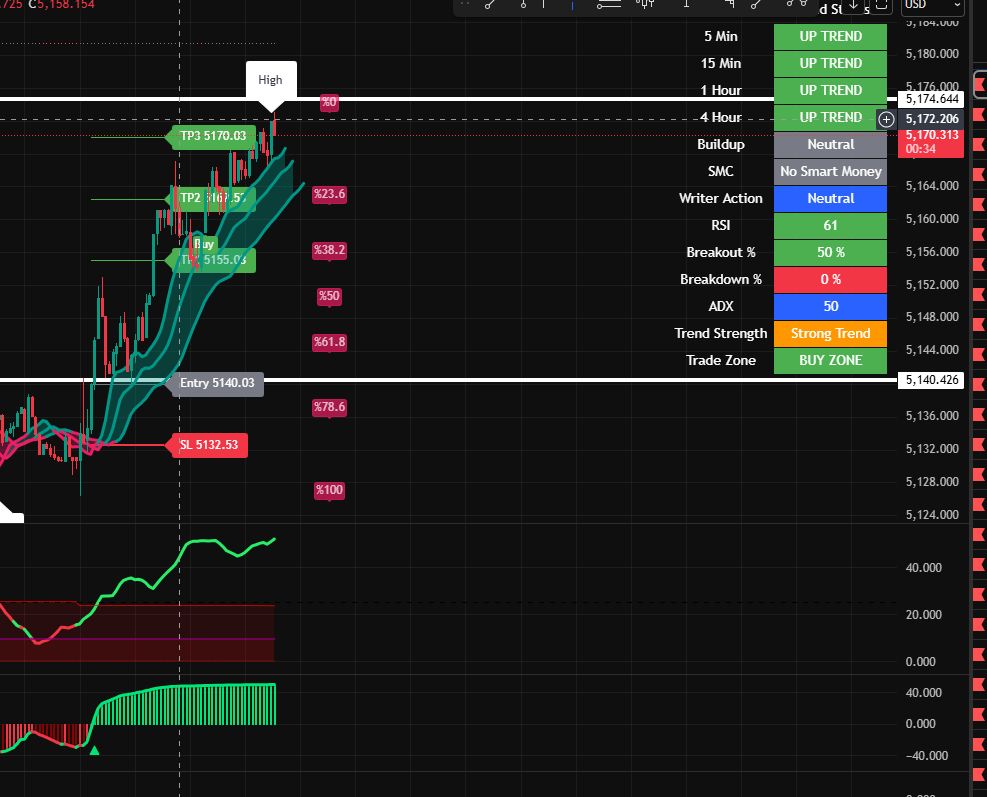

미일 무역 협정으로 관세가 인하된 가운데, 주식 시장은 호실적에 힘입어 상승세를 보이고 있습니다. 특히 4개 주요 7대 기업의 실적 발표가 예정되어 있습니다. 시장은 연준과 일본은행의 정책 지침을 기다리고 있습니다.

주식, FX, 상품, 선물, 채권, ETF 또는 암호화폐와 같은 금융 자산 거래의 손실 위험은 상당할 수 있습니다. 중개인에게 자금을 예치할 경우, 이 자금이 전부 손실될 수도 있습니다. 따라서 귀하의 상황과 재정 상황에 비추어 그러한 거래가 귀하에게 적합한지 신중하게 고려해야 합니다.

본인 스스로 나름대로 철저히 조사를 하거나 재무 관련 상담가와 상의하지 않고는 이러한 투자는 고려해서는 안됩니다. 이런 절차 없이 투자할 경우, 귀하의 재정 상태와 투자 요구 사항을 알지 못한 상태에서 하는 투자이기 때문에 당사의 웹 콘텐츠는 귀하에게 적합하지 않을 수 있습니다. 당사의 재무 정보가 최신으로 업데이트 되는 데는 지연이 있을 수 있고, 부정확한 내용이 포함될 수도 있으므로 모든 거래 및 투자 결정에 대한 책임은 투자자 본인의 몫입니다. 회사는 귀하의 자본 손실에 대해 책임을 지지 않습니다.

웹사이트의 허가 없이 웹사이트 그래픽, 텍스트 또는 상표를 복사할 수 없습니다. 이 웹사이트에 포함된 콘텐츠 또는 데이터에 대한 지적 재산권은 해당 공급자 및 거래소 판매자에게 있습니다.