견적

소식

분석

사용자

7x24

경제 일정

NULL_CELL

데이터

- 이름

- 최신 값

- 이전

NULL_CELL

NULL_CELL

모든 대회

NASA는 1월 30일, 극심한 추위로 인해 아르테미스 2 유인 달 궤도 탐사 임무의 핵심 예행연습을 연기한다고 발표했습니다. 임무 수행일은 2월 8일 이후로 조정되었습니다. 이 임무에 사용될 로켓과 우주선은 1월 중순 플로리다주 케네디 우주센터 발사대에 도착했습니다. NASA는 당초 1월 말에 추진제 주입부터 발사 카운트다운까지, 점화 및 발사를 제외한 전체 발사 과정을 시뮬레이션하는 종합적인 추진제 주입 예행연습을 실시할 계획이었습니다.

[스타머, 트럼프의 영국-중국 협력 발언에 대한 반응: 중국 무시는 "현명하지 못하다"] 영국 일간지 데일리 텔레그래프에 따르면, 키어 스타머 영국 총리는 30일 상하이에서 도널드 트럼프 미국 대통령이 영국-중국 협력에 대해 언급한 것에 대해 중국을 무시하는 것은 "현명하지 못하다"고 반응했다. 스타머 총리는 "단순히 '무시해야 한다'고 말하는 것은 현명하지 못하다. 프랑스 마크롱 대통령은 이미 중국을 방문하여 교류를 가졌고, 독일 메르츠 총리도 교류를 위해 방문할 예정이다"라며, "영국만이 중국과의 교류를 거부하는 유일한 국가가 된다면, 이는 우리의 국익에 부합하지 않을 것"이라고 말했다.

[0Xsun 관련 주소, Hyperliquid에 200만 USDC 입금 후 은 4배 레버리지 매수 포지션 진입] 1월 31일, 온체인 렌즈 모니터링에 따르면, 0Xsun 관련 주소가 오늘 오전 9시(베이징 시간) Hyperliquid에 200만 USDC를 입금하고 Trade.XYZ에서 4배 레버리지로 은 매수 포지션을 개설했습니다.

[스타링크에 밀릴까 봐 두려워? 프랑스 정부, 유텔샛 안테나 자산 매각 차단] 롤랑 레스퀴유 프랑스 경제재정부 장관은 30일 언론 브리핑에서 프랑스 정부가 최근 유텔샛의 지상 안테나 자산 매각을 스웨덴 업체에 차단했다고 밝혔다. 그는 이번 결정이 "국가 안보" 우려에 따른 것이며, 해당 거래가 유텔샛의 경쟁력을 약화시키고 경쟁사인 스페이스X의 스타링크 시스템이 유럽 시장을 장악할 수 있도록 허용할 것을 우려했다고 설명했다.

[백악관 예산관리국, 관련 부처에 셧다운 대비책 실행 지시] 현지 시간 1월 30일, CCTV 기자들은 백악관 예산관리국장이 각 부처 장들에게 보낸 메모를 입수했습니다. 이 메모는 자정(현지 시간)에 예산 배정이 예정된 부처들에 대해 정부 셧다운에 대비할 것을 지시하는 내용입니다. 해당 부처에는 국방부, 국토안보부, 국무부, 재무부, 노동부, 보건복지부, 교육부, 교통부, 주택도시개발부가 포함됩니다.

[북극 한파 강타: 플로리다 감귤 산업, 서리 피해 위험] 미국 남동부가 강력한 폭풍에 대비하고 있으며, 플로리다 감귤 재배 지역에는 심각한 서리가, 캐롤라이나 지역에는 폭설이 예상됩니다. 플로리다 중부 오렌지 재배 지역의 체감 온도는 화씨 한 자릿수까지 떨어질 수 있으며, 폴크 카운티 대부분 지역은 영하의 기온을 기록하여 플로리다 주 전체의 감귤 수확에 위협이 될 것으로 보입니다. 또한 이 폭풍은 동부 해안에 강풍과 해안 홍수를 몰고 올 것으로 예상됩니다. 이번 주말 미국 전역에서 약 1,000편의 항공편이 이미 취소되었으며, 그중 절반은 하츠필드-잭슨 애틀랜타 국제공항에 집중되어 있습니다.

[전 골드만삭스 임원: 워시 연준 의장 선임, 미국 자산 대규모 매도 위험 완화 가능성] 풀크럼 자산운용은 케빈 워시가 차기 연준 의장으로 지명된 것은 인플레이션 문제를 해결하기 위한 조치를 취할 것으로 예상되기 때문에 미국 자산의 대규모 매도 위험을 완화할 수 있다고 밝혔습니다. 런던에 본사를 둔 풀크럼의 공동 설립자 겸 회장인 개빈 데이비스는 풀크럼 웹사이트에 공개된 영상에서 "시장은 물론 달러 시장도 안도의 한숨을 내쉴 것"이라고 말했습니다. 그는 또한 워시를 선택함으로써 "위기 상황에서 '미국 매도'라는 심리가 확산될 위험이 줄어든다"고 덧붙였습니다.

MSCI 신흥시장 벤치마크 주식 지수는 1.7% 하락하며 2025년 11월 이후 최악의 하루 낙폭을 기록했고, 1월 상승폭은 약 9%로 줄어들었지만, 여전히 2012년 이후 최고의 월간 상승률을 유지하고 있습니다. 신흥시장 통화 지수는 약 0.3% 하락하며 1월 상승폭을 0.6%로 축소했습니다. 금요일에는 남아프리카공화국 랜드화가 미국 달러 대비 2.6% 하락하며 4월 이후 최악의 실적을 기록했습니다.

영국 M4 화폐공급(SA) (12월)

영국 M4 화폐공급(SA) (12월)움:--

F: --

영국 M4 화폐 공급량(YoY) (12월)

영국 M4 화폐 공급량(YoY) (12월)움:--

F: --

이: --

이탈리아 실업률(SA) (12월)

이탈리아 실업률(SA) (12월)움:--

F: --

이: --

유로존 실업률 (12월)

유로존 실업률 (12월)움:--

F: --

이: --

유로존 GDP 잠정 QoQ (SA) (제4분기)

유로존 GDP 잠정 QoQ (SA) (제4분기)움:--

F: --

이: --

유로존 GDP 잠정 전년 대비(SA) (제4분기)

유로존 GDP 잠정 전년 대비(SA) (제4분기)움:--

F: --

이: --

이탈리아 PPI(전년 대비) (12월)

이탈리아 PPI(전년 대비) (12월)움:--

F: --

이: --

멕시코 GDP 잠정예산(YoY) (제4분기)

멕시코 GDP 잠정예산(YoY) (제4분기)움:--

F: --

이: --

브라질 실업률 (12월)

브라질 실업률 (12월)움:--

F: --

이: --

남아프리카 무역수지 (12월)

남아프리카 무역수지 (12월)움:--

F: --

이: --

인도 예금 증가량(YoY)

인도 예금 증가량(YoY)움:--

F: --

이: --

독일 CPI 잠정(YoY) (1월)

독일 CPI 잠정(YoY) (1월)움:--

F: --

이: --

독일 CPI 예비 MoM (1월)

독일 CPI 예비 MoM (1월)움:--

F: --

이: --

독일 HICP 예비예산(YoY) (1월)

독일 HICP 예비예산(YoY) (1월)움:--

F: --

이: --

독일 HICP 예비 MoM (1월)

독일 HICP 예비 MoM (1월)움:--

F: --

이: --

미국 핵심 PPI(YoY) (12월)

미국 핵심 PPI(YoY) (12월)움:--

F: --

미국 핵심 PPI 전월 대비(SA) (12월)

미국 핵심 PPI 전월 대비(SA) (12월)움:--

F: --

이: --

미국 PPI(전년 대비) (12월)

미국 PPI(전년 대비) (12월)움:--

F: --

이: --

미국 PPI 전월(SA) (12월)

미국 PPI 전월(SA) (12월)움:--

F: --

이: --

캐나다 GDP 전월(SA) (11월)

캐나다 GDP 전월(SA) (11월)움:--

F: --

이: --

캐나다 GDP(전년 대비) (11월)

캐나다 GDP(전년 대비) (11월)움:--

F: --

이: --

미국 PPI MoM 최종(식품, 에너지 및 무역 제외)(SA) (12월)

미국 PPI MoM 최종(식품, 에너지 및 무역 제외)(SA) (12월)움:--

F: --

이: --

미국 PPI YoY(식품, 에너지 및 무역 제외) (12월)

미국 PPI YoY(식품, 에너지 및 무역 제외) (12월)움:--

F: --

이: --

미국 시카고 PMI (1월)

미국 시카고 PMI (1월)움:--

F: --

캐나다 연방정부예산수지 (11월)

캐나다 연방정부예산수지 (11월)움:--

F: --

이: --

미국 주간 총 석유 시추

미국 주간 총 석유 시추움:--

F: --

이: --

미국 주간 총 드릴링

미국 주간 총 드릴링움:--

F: --

이: --

중국 (본토 NBS 제조업 PMI (1월)

중국 (본토 NBS 제조업 PMI (1월)움:--

F: --

이: --

중국 (본토 NBS 비제조업 PMI (1월)

중국 (본토 NBS 비제조업 PMI (1월)움:--

F: --

이: --

중국 (본토 종합 PMI (1월)

중국 (본토 종합 PMI (1월)움:--

F: --

이: --

대한민국 무역수지 예선 (1월)

대한민국 무역수지 예선 (1월)--

F: --

일본 제조업 PMI 최종 (1월)

일본 제조업 PMI 최종 (1월)--

F: --

이: --

대한민국 IHS Markit 제조업 PMI(SA) (1월)

대한민국 IHS Markit 제조업 PMI(SA) (1월)--

F: --

이: --

인도네시아 IHS 마킷 제조업 PMI (1월)

인도네시아 IHS 마킷 제조업 PMI (1월)--

F: --

이: --

중국 (본토 Caixin 제조업 PMI(SA) (1월)

중국 (본토 Caixin 제조업 PMI(SA) (1월)--

F: --

이: --

인도네시아 무역수지 (12월)

인도네시아 무역수지 (12월)--

F: --

이: --

인도네시아 인플레이션율(YoY) (1월)

인도네시아 인플레이션율(YoY) (1월)--

F: --

이: --

인도네시아 근원 인플레이션(YoY) (1월)

인도네시아 근원 인플레이션(YoY) (1월)--

F: --

이: --

인도 HSBC 제조업 PMI 최종 (1월)

인도 HSBC 제조업 PMI 최종 (1월)--

F: --

이: --

호주 상품가격(YoY) (1월)

호주 상품가격(YoY) (1월)--

F: --

이: --

러시아 IHS 마킷 제조업 PMI (1월)

러시아 IHS 마킷 제조업 PMI (1월)--

F: --

이: --

칠면조 제조업 PMI (1월)

칠면조 제조업 PMI (1월)--

F: --

이: --

영국 전국 주택 가격 지수 MoM (1월)

영국 전국 주택 가격 지수 MoM (1월)--

F: --

이: --

영국 전국 주택 가격 지수 YoY (1월)

영국 전국 주택 가격 지수 YoY (1월)--

F: --

이: --

독일 실제 소매판매(MoM) (12월)

독일 실제 소매판매(MoM) (12월)--

F: --

이탈리아 제조업 PMI(SA) (1월)

이탈리아 제조업 PMI(SA) (1월)--

F: --

이: --

남아프리카 제조업 PMI (1월)

남아프리카 제조업 PMI (1월)--

F: --

이: --

유로존 제조업 PMI 최종 (1월)

유로존 제조업 PMI 최종 (1월)--

F: --

이: --

영국 제조업 PMI 최종 (1월)

영국 제조업 PMI 최종 (1월)--

F: --

이: --

브라질 IHS 마킷 제조업 PMI (1월)

브라질 IHS 마킷 제조업 PMI (1월)--

F: --

이: --

캐나다 국민경제신뢰지수

캐나다 국민경제신뢰지수--

F: --

이: --

캐나다 제조업 PMI(SA) (1월)

캐나다 제조업 PMI(SA) (1월)--

F: --

이: --

미국 IHS Markit 제조업 PMI 최종 (1월)

미국 IHS Markit 제조업 PMI 최종 (1월)--

F: --

이: --

미국 ISM 출력 지수 (1월)

미국 ISM 출력 지수 (1월)--

F: --

이: --

미국 ISM 재고 지수 (1월)

미국 ISM 재고 지수 (1월)--

F: --

이: --

미국 ISM 제조업 고용지수 (1월)

미국 ISM 제조업 고용지수 (1월)--

F: --

이: --

미국 ISM 제조업 신규수주지수 (1월)

미국 ISM 제조업 신규수주지수 (1월)--

F: --

이: --

미국 ISM 제조업 PMI (1월)

미국 ISM 제조업 PMI (1월)--

F: --

이: --

일치하는 데이터가 없습니다

모두 보기

데이터가 없음

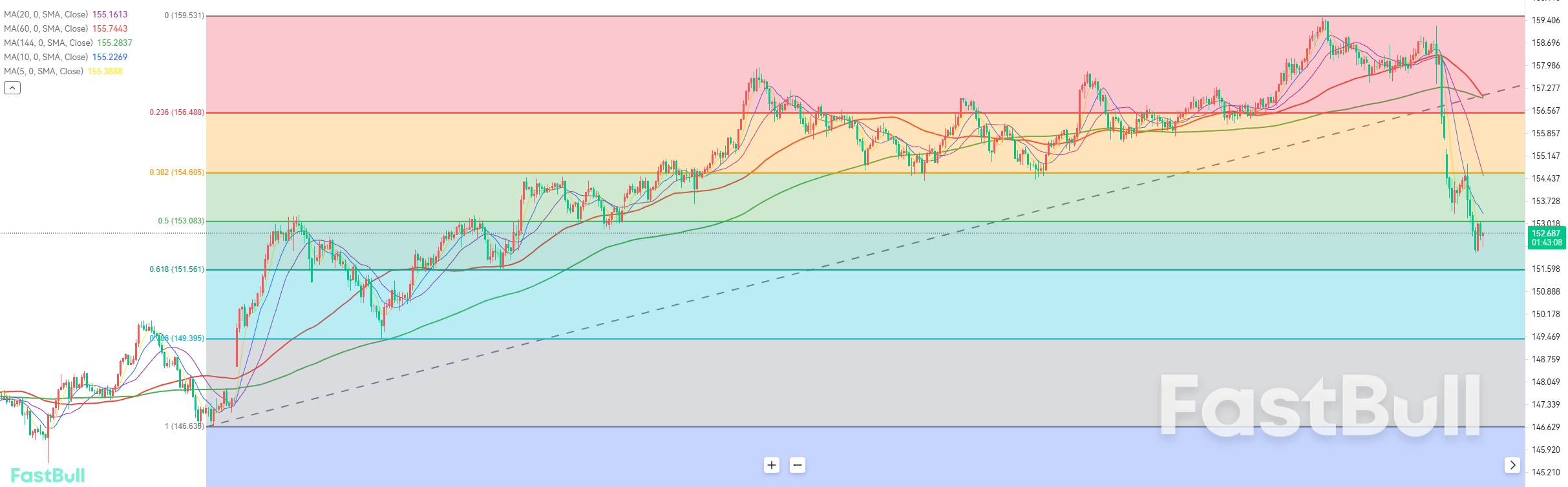

다카이치 사나에 총리의 공격적인 지출 및 감세 계획으로 인해 일본 재정 건전성에 대한 우려가 커지면서 엔화의 상승 여력은 제한적일 수 있습니다. 다카이치 총리는 월요일, 8%의 식품세를 2년간 최대한 빨리 유예하고 2026 회계연도에 관련 법안을 국회에 제출하겠다고 밝혔습니다.

152.682

입장 가격

160.000

TP

149.500

SL

52.3

Pips

이익

149.500

SL

153.205

종료 가격

152.682

입장 가격

160.000

TP

급격한 하락세 이후 USDJPY 환율이 바닥을 다지고 있다는 기술적 신호를 보이고 있어 단기적으로 기술적 반등 가능성이 제기되고 있습니다.

152.690

입장 가격

155.600

TP

151.400

SL

123.8

Pips

이익

151.400

SL

153.928

종료 가격

152.690

입장 가격

155.600

TP

이러한 평균 지표들이 주요 추세를 지속적으로 따라감에 따라, 향후 거래 세션에서 저희가 관심 있는 영역으로 수렴할 것으로 예상됩니다.

1.18947

입장 가격

1.20500

TP

1.18150

SL

0.0

Pips

평평한

1.18150

SL

종료 가격

1.18947

입장 가격

1.20500

TP

현재 해당 통화쌍은 조정 국면에 있으며, 100일 및 200일 이동평균선이 각각 184.29와 184.08에서 수렴하는 주요 기술적 "가치 영역"으로 향하고 있습니다.

184.160

입장 가격

181.000

TP

184.900

SL

--

Pips

보류 중

181.000

TP

종료 가격

184.160

입장 가격

184.900

SL

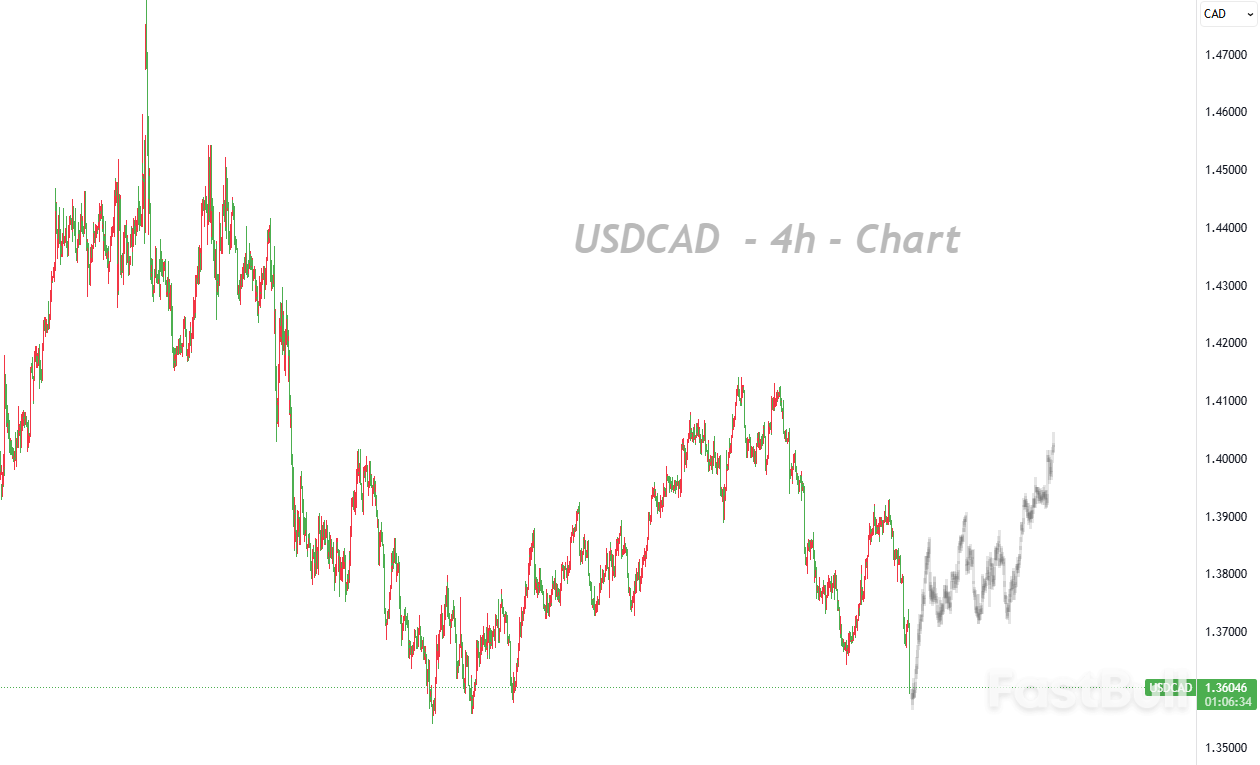

캐나다의 소매 판매는 11월에 전월 대비 1.3% 증가했지만, 12월에는 증가세가 둔화되었습니다.

1.35987

입장 가격

1.40000

TP

1.34100

SL

0.0

Pips

평평한

1.34100

SL

종료 가격

1.35987

입장 가격

1.40000

TP

NZD/USD는 기존 상승 추세 내에서 강세 횡보세를 보이고 있습니다. 가격이 0.5950 아래로 확실하게 하락하지 않는 한, 0.6030까지 상승세가 지속될 가능성이 높으며, 단기적으로는 0.6070까지도 상승할 수 있습니다.

0.59850

입장 가격

0.60700

TP

0.59100

SL

--

Pips

보류 중

0.59100

SL

종료 가격

0.59850

입장 가격

0.60700

TP

금 가격이 연준의 정책 결정을 기다리는 가운데 사상 최고치 바로 아래에서 횡보세를 보이고 있습니다.

5101.80

입장 가격

5200.00

TP

5050.00

SL

751.4

Pips

이익

5050.00

SL

5176.94

종료 가격

5101.80

입장 가격

5200.00

TP

주식, FX, 상품, 선물, 채권, ETF 또는 암호화폐와 같은 금융 자산 거래의 손실 위험은 상당할 수 있습니다. 중개인에게 자금을 예치할 경우, 이 자금이 전부 손실될 수도 있습니다. 따라서 귀하의 상황과 재정 상황에 비추어 그러한 거래가 귀하에게 적합한지 신중하게 고려해야 합니다.

본인 스스로 나름대로 철저히 조사를 하거나 재무 관련 상담가와 상의하지 않고는 이러한 투자는 고려해서는 안됩니다. 이런 절차 없이 투자할 경우, 귀하의 재정 상태와 투자 요구 사항을 알지 못한 상태에서 하는 투자이기 때문에 당사의 웹 콘텐츠는 귀하에게 적합하지 않을 수 있습니다. 당사의 재무 정보가 최신으로 업데이트 되는 데는 지연이 있을 수 있고, 부정확한 내용이 포함될 수도 있으므로 모든 거래 및 투자 결정에 대한 책임은 투자자 본인의 몫입니다. 회사는 귀하의 자본 손실에 대해 책임을 지지 않습니다.

웹사이트의 허가 없이 웹사이트 그래픽, 텍스트 또는 상표를 복사할 수 없습니다. 이 웹사이트에 포함된 콘텐츠 또는 데이터에 대한 지적 재산권은 해당 공급자 및 거래소 판매자에게 있습니다.