Quotazioni

Notizia

Analisi

Utente

24/7

Calendario economico

Educazione

Dati

- Nome

- Ultimo

- Prec

Account di Segnale per Membri

Tutti gli Account di Segnale

Tutti i Contest

Francia Bilancia commerciale (SA) (Ottobre)

Francia Bilancia commerciale (SA) (Ottobre)A:--

F: --

Zona Euro Occupazione su base annua (SA) (Terzo trimestre)

Zona Euro Occupazione su base annua (SA) (Terzo trimestre)A:--

F: --

Canada Lavoro part-time (SA) (Novembre)

Canada Lavoro part-time (SA) (Novembre)A:--

F: --

P: --

Canada Tasso di disoccupazione (SA) (Novembre)

Canada Tasso di disoccupazione (SA) (Novembre)A:--

F: --

P: --

Canada Lavoro a tempo pieno (SA) (Novembre)

Canada Lavoro a tempo pieno (SA) (Novembre)A:--

F: --

P: --

Canada Tasso di partecipazione all'occupazione (SA) (Novembre)

Canada Tasso di partecipazione all'occupazione (SA) (Novembre)A:--

F: --

P: --

Canada Occupazione (SA) (Novembre)

Canada Occupazione (SA) (Novembre)A:--

F: --

P: --

Stati Uniti d'America Indice dei prezzi PCE su base mensile (Settembre)

Stati Uniti d'America Indice dei prezzi PCE su base mensile (Settembre)A:--

F: --

P: --

Stati Uniti d'America Reddito personale su base mensile (Settembre)

Stati Uniti d'America Reddito personale su base mensile (Settembre)A:--

F: --

P: --

Stati Uniti d'America Indice Core dei prezzi PCE su base mensile (Settembre)

Stati Uniti d'America Indice Core dei prezzi PCE su base mensile (Settembre)A:--

F: --

P: --

Stati Uniti d'America Indice dei prezzi PCE su base annua (SA) (Settembre)

Stati Uniti d'America Indice dei prezzi PCE su base annua (SA) (Settembre)A:--

F: --

P: --

Stati Uniti d'America Indice Core dei prezzi PCE su base annua (Settembre)

Stati Uniti d'America Indice Core dei prezzi PCE su base annua (Settembre)A:--

F: --

P: --

Stati Uniti d'America Spese personali su base mensile (SA) (Settembre)

Stati Uniti d'America Spese personali su base mensile (SA) (Settembre)A:--

F: --

Stati Uniti d'America Aspettative di inflazione a 5-10 anni (Dicembre)

Stati Uniti d'America Aspettative di inflazione a 5-10 anni (Dicembre)A:--

F: --

P: --

Stati Uniti d'America Spese reali per consumi personali su base mensile (Settembre)

Stati Uniti d'America Spese reali per consumi personali su base mensile (Settembre)A:--

F: --

Stati Uniti d'America Perforazione totale settimanale

Stati Uniti d'America Perforazione totale settimanaleA:--

F: --

P: --

Stati Uniti d'America Trivellazione petrolifera totale settimanale

Stati Uniti d'America Trivellazione petrolifera totale settimanaleA:--

F: --

P: --

Stati Uniti d'America Credito al consumo (SA) (Ottobre)

Stati Uniti d'America Credito al consumo (SA) (Ottobre)A:--

F: --

Cina, continente Riserva valutaria (Novembre)

Cina, continente Riserva valutaria (Novembre)A:--

F: --

P: --

Giappone Bilancia commerciale (Ottobre)

Giappone Bilancia commerciale (Ottobre)A:--

F: --

P: --

Giappone PIL nominale rivisto su base trimestrale (Terzo trimestre)

Giappone PIL nominale rivisto su base trimestrale (Terzo trimestre)A:--

F: --

P: --

Cina, continente Importazioni su base annua (CNH) (Novembre)

Cina, continente Importazioni su base annua (CNH) (Novembre)A:--

F: --

P: --

Cina, continente Esportazioni (Novembre)

Cina, continente Esportazioni (Novembre)A:--

F: --

P: --

Cina, continente Importazioni (CNH) (Novembre)

Cina, continente Importazioni (CNH) (Novembre)A:--

F: --

P: --

Cina, continente Bilancia commerciale (CNH) (Novembre)

Cina, continente Bilancia commerciale (CNH) (Novembre)A:--

F: --

P: --

Cina, continente Esportazioni su base annua (USD) (Novembre)

Cina, continente Esportazioni su base annua (USD) (Novembre)A:--

F: --

P: --

Cina, continente Importazioni su base annua (USD) (Novembre)

Cina, continente Importazioni su base annua (USD) (Novembre)A:--

F: --

P: --

Germania Produzione industriale su base mensile (SA) (Ottobre)

Germania Produzione industriale su base mensile (SA) (Ottobre)A:--

F: --

Zona Euro Indice Sentix sulla fiducia degli investitori (Dicembre)

Zona Euro Indice Sentix sulla fiducia degli investitori (Dicembre)A:--

F: --

P: --

Canada Indice di fiducia economica nazionale

Canada Indice di fiducia economica nazionaleA:--

F: --

P: --

UK Vendite al dettaglio su base comparabile BRC su base annua (Novembre)

UK Vendite al dettaglio su base comparabile BRC su base annua (Novembre)--

F: --

P: --

UK Vendite al dettaglio complessive BRC su base annua (Novembre)

UK Vendite al dettaglio complessive BRC su base annua (Novembre)--

F: --

P: --

Australia Tasso chiave O/N (prestito).

Australia Tasso chiave O/N (prestito).--

F: --

P: --

Dichiarazione del tasso di interesse della RBA

Dichiarazione del tasso di interesse della RBA Conferenza stampa della RBA

Conferenza stampa della RBA Germania Esportazioni mese su mese (SA) (Ottobre)

Germania Esportazioni mese su mese (SA) (Ottobre)--

F: --

P: --

Stati Uniti d'America Indice NFIB di ottimismo delle piccole imprese (SA) (Novembre)

Stati Uniti d'America Indice NFIB di ottimismo delle piccole imprese (SA) (Novembre)--

F: --

P: --

Messico Inflazione su 12 mesi (CPI) (Novembre)

Messico Inflazione su 12 mesi (CPI) (Novembre)--

F: --

P: --

Messico IPC core su base annua (Novembre)

Messico IPC core su base annua (Novembre)--

F: --

P: --

Messico PPI su base annua (Novembre)

Messico PPI su base annua (Novembre)--

F: --

P: --

Stati Uniti d'America Redbook settimanale Vendite commerciali al dettaglio su base annua

Stati Uniti d'America Redbook settimanale Vendite commerciali al dettaglio su base annua--

F: --

P: --

Stati Uniti d'America JOLTS Offerte di lavoro (SA) (Ottobre)

Stati Uniti d'America JOLTS Offerte di lavoro (SA) (Ottobre)--

F: --

P: --

Cina, continente Offerta di moneta M1 su base annua (Novembre)

Cina, continente Offerta di moneta M1 su base annua (Novembre)--

F: --

P: --

Cina, continente M0 Offerta di moneta su base annua (Novembre)

Cina, continente M0 Offerta di moneta su base annua (Novembre)--

F: --

P: --

Cina, continente Offerta di moneta M2 su base annua (Novembre)

Cina, continente Offerta di moneta M2 su base annua (Novembre)--

F: --

P: --

Stati Uniti d'America Previsioni EIA sulla produzione del greggio a breve termine per l'anno (Dicembre)

Stati Uniti d'America Previsioni EIA sulla produzione del greggio a breve termine per l'anno (Dicembre)--

F: --

P: --

Stati Uniti d'America Previsioni EIA sulla produzione di gas naturale per il prossimo anno (Dicembre)

Stati Uniti d'America Previsioni EIA sulla produzione di gas naturale per il prossimo anno (Dicembre)--

F: --

P: --

Stati Uniti d'America Previsioni EIA sulla produzione del greggio a breve termine per il prossimo anno (Dicembre)

Stati Uniti d'America Previsioni EIA sulla produzione del greggio a breve termine per il prossimo anno (Dicembre)--

F: --

P: --

Prospettive energetiche mensili a breve termine della VIA

Prospettive energetiche mensili a breve termine della VIA Stati Uniti d'America Azioni settimanali di benzina API

Stati Uniti d'America Azioni settimanali di benzina API--

F: --

P: --

Stati Uniti d'America Azioni settimanali API Cushing del petrolio greggio

Stati Uniti d'America Azioni settimanali API Cushing del petrolio greggio--

F: --

P: --

Stati Uniti d'America Azioni settimanali di petrolio greggio API

Stati Uniti d'America Azioni settimanali di petrolio greggio API--

F: --

P: --

Stati Uniti d'America Titoli settimanali API di petrolio raffinato

Stati Uniti d'America Titoli settimanali API di petrolio raffinato--

F: --

P: --

Corea del Sud Tasso di disoccupazione (SA) (Novembre)

Corea del Sud Tasso di disoccupazione (SA) (Novembre)--

F: --

P: --

Giappone Indice Reuters Tankan dei non produttori (Dicembre)

Giappone Indice Reuters Tankan dei non produttori (Dicembre)--

F: --

P: --

Giappone Indice Reuters dei produttori Tankan (Dicembre)

Giappone Indice Reuters dei produttori Tankan (Dicembre)--

F: --

P: --

Giappone Indice dei prezzi delle materie prime aziendali nazionali su base mensile (Novembre)

Giappone Indice dei prezzi delle materie prime aziendali nazionali su base mensile (Novembre)--

F: --

P: --

Giappone Indice dei prezzi delle materie prime aziendali nazionali su base annua (Novembre)

Giappone Indice dei prezzi delle materie prime aziendali nazionali su base annua (Novembre)--

F: --

P: --

Cina, continente PPI su base annua (Novembre)

Cina, continente PPI su base annua (Novembre)--

F: --

P: --

Cina, continente IPC MoM (Novembre)

Cina, continente IPC MoM (Novembre)--

F: --

P: --

Nessun dato corrispondente

Grafico Gratis per sempre

Chiacchierata FAQ con gli esperti Filtro Calendario economico Dati StrumentiFastBull VIP CaratteristicheTendenza di mercato

Indicatori principali

Ultime opinioni

Ultime opinioni

Topic in tendenza

Autori popolare

Ultimi aggiornamenti

Etichetta bianca

API dati

Plug-in Web

Programma di affiliazione

Visualizza tutti i risultati della ricerca

Nessun dato

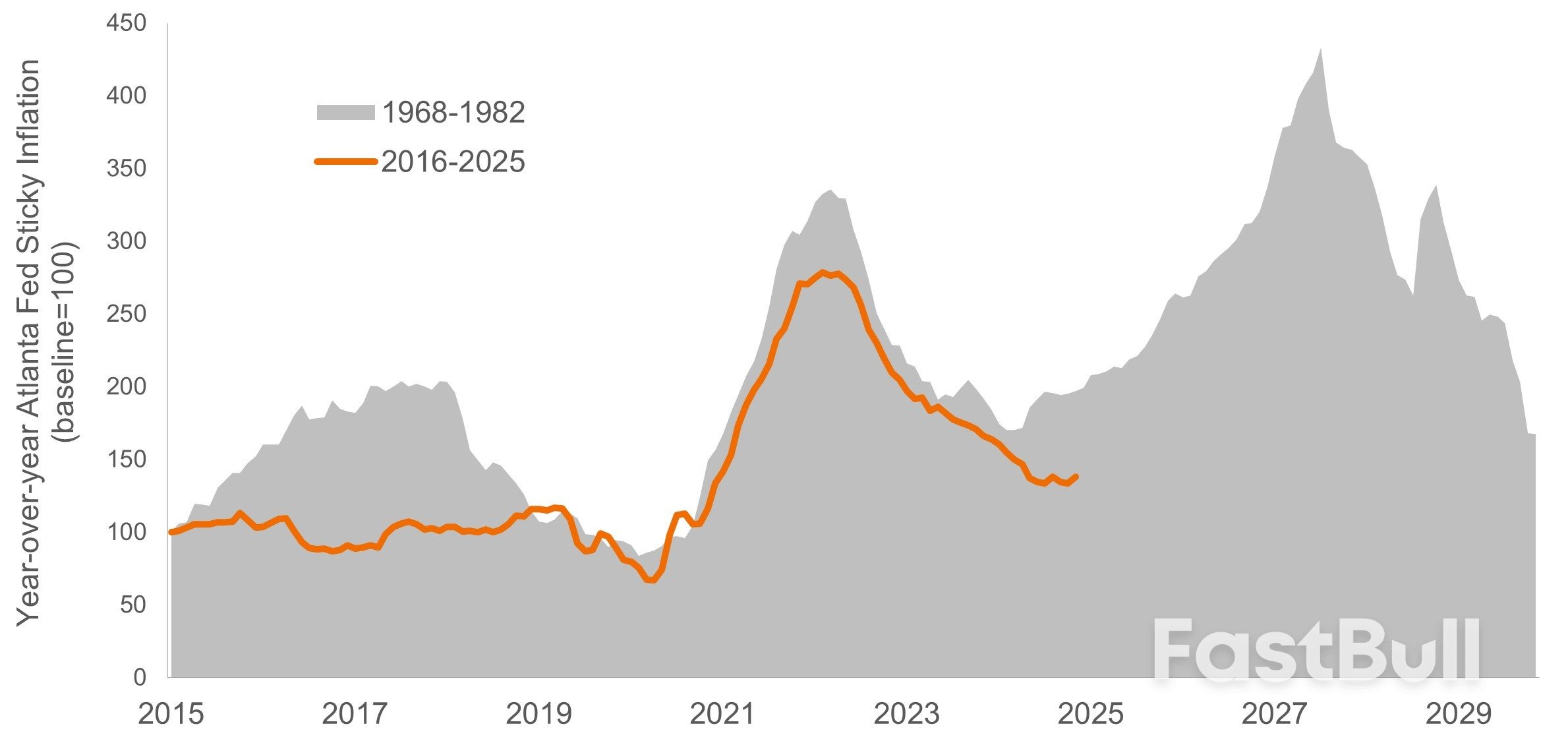

Da quando il tasso dei fondi federali ha raggiunto il 5,50% in risposta all'inflazione elevata generazionale, abbiamo espresso preoccupazione per il rischio di errori politici qualora la banca centrale statunitense dovesse cedere allentando prematuramente la politica monetaria prima che la minaccia dell'inflazione fosse completamente scongiurata.

Mercoledì i rendimenti dei titoli di Stato della zona euro erano destinati a interrompere una serie di tre giorni di ribassi, sulla scia dei titoli del Tesoro statunitensi, mentre gli operatori continuavano a prevedere una probabilità del 90% di un taglio dei tassi da parte della Banca centrale europea entro marzo 2026.

I rendimenti statunitensi sono crollati venerdì, dopo che dati sull'occupazione inferiori alle attese hanno innescato una forte revisione accomodante del ciclo monetario della Federal Reserve. Martedì sono saliti leggermente, nonostante i dati economici indicassero un rallentamento dell'attività nel settore dei servizi.

Il rendimento dei titoli di Stato tedeschi a 10 anni (DE10YT=RR), il parametro di riferimento per la zona euro, è aumentato di 2,5 punti base (bps) al 2,65%.

Il rendimento di riferimento dei titoli di Stato statunitensi a 10 anni è salito di 4 punti base, attestandosi al 4,24% durante le contrattazioni di Londra.

Il divario di rendimento tra i titoli di Stato statunitensi e tedeschi a 10 anni (DE10US10=RR) si è attestato a 159 punti base, dopo aver toccato quota 153,3 la scorsa settimana, il livello più basso dall'inizio di aprile.

"Un'economia statunitense in stallo dovrebbe portare a un'ulteriore sovraperformance dei titoli del Tesoro e a un differenziale di crescita più ridotto tra gli Stati Uniti e l'area dell'euro", ha affermato Reinout De Bock, stratega dei tassi di UBS, aggiungendo di avere un obiettivo di 135 punti base.

“Un altro fattore che potrebbe aiutare il commercio è che l'asticella per un taglio a settembre da parte della BCE sembra alta.”

I mercati monetari hanno stimato una probabilità di circa il 60% di un taglio dei tassi entro la fine dell'anno (EURESTECBM3X4=ICAP) e una probabilità dell'80% della stessa mossa entro marzo 2026 (EURESTECBM5X6=ICAP).

Gli operatori stimano una probabilità del 90% di un taglio dei tassi di 25 punti base da parte della Fed a settembre e un allentamento totale di 125 punti base entro ottobre 2026.

"Dato il contesto inflazionistico, la Fed si trova in una situazione difficile. Per un intervento sono necessarie ulteriori prove di debolezza del mercato del lavoro, ma immagino che sia su questo che i mercati punteranno ora", ha affermato Chris Iggo, CIO di AXA Core Investments.

"Ho la sensazione che le aspettative sulle prospettive a breve termine dell'economia statunitense siano cambiate. I rischi di recessione sono aumentati."

Il rendimento a due anni della Germania (DE2YT=RR) è aumentato di 1,5 punti base, attestandosi all'1,91%.

Il rendimento del decennale italiano è salito di 3 punti base al 3,48%, con lo spread rispetto ai Bund a 82,5 punti base. Martedì ha toccato quota 81,44, il minimo da aprile 2010.

Gli analisti sostengono che, con il ciclo di allentamento della BCE ormai prossimo alla fine, dopo l'estate si farà probabilmente più rarefatto il clima per un'ulteriore compressione dello spread BTP-Bund.

Hanno ricordato che anche alcuni fattori tecnici potrebbero venir meno. I rating positivi hanno dato il via al restringimento, ma il calo della volatilità che ha favorito i carry trade e la minore offerta durante l'estate hanno contribuito a prolungare il rally.

Punti chiave:

Tom Lee, co-fondatore di Fundstrat Global Advisors, afferma che Bitcoin sta sostituendo l'oro e sta concludendo il suo ciclo quadriennale, a causa della crescente adozione istituzionale e dei cambiamenti macroeconomici. La prospettiva di Lee suggerisce che la crescente legittimità di Bitcoin potrebbe trasformare il panorama finanziario globale, potenzialmente determinando un significativo apprezzamento dei prezzi, attirando l'interesse degli investitori e influenzando le criptovalute associate. Tom Lee di Fundstrat Global Advisors suggerisce che Bitcoin maturerà come sostituto dell'oro, supportato da una maggiore adozione istituzionale. Evidenzia dinamiche in evoluzione, tra cui vincoli di offerta e cambiamenti normativi. La sua previsione anticipa l'escalation del prezzo di Bitcoin.

Lee cita le proprietà superiori di Bitcoin rispetto all'oro, sottolineandone il ruolo nel mercato finanziario. L'interesse istituzionale starebbe aumentando dopo l'approvazione degli ETF, determinando un cambiamento nei tradizionali cicli di espansione e contrazione di Bitcoin, alterandone potenzialmente le dinamiche di mercato. La previsione potrebbe avere un impatto sui mercati globali, suscitando interesse tra investitori e decisori politici. Lo squilibrio tra domanda e offerta evidenziato da Lee potrebbe far salire il valore di Bitcoin, influenzando il modo in cui governi e investitori percepiscono gli investimenti in criptovalute.

Le implicazioni finanziarie includono una potenziale rivalutazione del valore di Bitcoin, con la possibile integrazione da parte degli Stati Uniti nelle riserve strategiche. Gli adeguamenti normativi potrebbero rafforzare questo cambiamento, favorendo il benessere tra gli stakeholder istituzionali e promuovendone un'ulteriore adozione. La potenziale crescita di Bitcoin potrebbe influenzare criptovalute correlate come Ethereum e Solana. Lee prevede significative oscillazioni dei prezzi dovute all'aumento dei flussi istituzionali e ai modelli di adozione della rete. Il panorama finanziario potrebbe subire cambiamenti significativi nelle strutture di valutazione degli asset.

Storicamente, il ciclo quadriennale di Bitcoin ha portato a significativi incrementi di prezzo, ma Lee prevede un nuovo paradigma entro il 2025. Con la maturazione di Bitcoin, sostenuto da un sostanziale supporto istituzionale, potrebbe superare la capitalizzazione di mercato dell'oro, rimodellando le norme di investimento e le strategie di gestione patrimoniale. Lee ha osservato: "Il 95% di tutti i Bitcoin è stato estratto, ma il 95% del mondo non possiede Bitcoin. C'è un enorme squilibrio tra domanda e offerta".

Il dollaro neozelandese continua a vivere una settimana tranquilla. Nella sessione europea, il cambio NZD/USD è scambiato a 0,5923, in rialzo dello 0,37% su base giornaliera. Il kiwi è stato sotto pressione, perdendo il 3,4% rispetto al dollaro USA a luglio.

Il rapporto sull'occupazione in Nuova Zelanda per il secondo trimestre è stato sostanzialmente in linea con le aspettative, ma le notizie non sono state positive. Il tasso di disoccupazione è salito al 5,2% dal 5,1% del primo trimestre, al di sotto delle aspettative del 5,3%. Questo ha segnato il tasso di disoccupazione più alto dal terzo trimestre del 2020. La variazione dell'occupazione è diminuita dello 0,1%, in calo rispetto all'aumento dello 0,1% del primo trimestre e in linea con le aspettative. Si è trattato del terzo calo in quattro trimestri.

I dati deboli indicano una crescente debolezza del mercato del lavoro, mentre l'economia continua a stentare. Le tensioni commerciali globali rimangono elevate e l'economia neozelandese, basata sulle esportazioni, ha subito un duro colpo a causa della debolezza della domanda globale.

La Reserve Bank of New Zealand presterà molta attenzione ai deboli dati sull'occupazione, che giustificano un taglio dei tassi per dare impulso all'economia. La RBNZ ha mantenuto i tassi invariati a luglio, dopo averli abbassati in sei riunioni consecutive. Le condizioni per un taglio dei tassi alla riunione del 20 agosto sembrano mature e i mercati hanno scontato una riduzione di un quarto di punto percentuale, intorno all'85%.

Giovedì avremo un aggiornamento sul quadro dell'inflazione. Le aspettative di inflazione sono salite al 2,3% nel secondo trimestre, il livello più alto dell'anno. Questa è l'ultima pubblicazione di livello 1 prima della riunione sui tassi di interesse di agosto.

Tre membri del FOMC interverranno più tardi oggi e gli investitori sperano in qualche spunto di riflessione sui piani della Federal Reserve in materia di tassi. La Fed non ha abbassato i tassi da dicembre, ma si prevede che raggiungerà il limite di soglia nella riunione di settembre.

I rialzisti azionari hanno un altro motivo per temere che il rialzo impetuoso delle azioni americane possa essere sul punto di raffreddarsi.

Il mese scorso, l'indice Bloomberg Intelligence Market Pulse ha raggiunto un valore "maniacale", segno che l'entusiasmo degli investitori potrebbe essere eccessivo. L'indicatore combina sei parametri, come ampiezza del mercato, volatilità e leva finanziaria, per fornire una lettura del sentiment degli investitori. Quando si raggiunge un livello di surriscaldamento, i rendimenti tendono a indebolirsi nei tre mesi successivi.

L'aumento dell'indice Pulse arriva dopo che l'indice SP 500 ha registrato un rialzo di quasi il 30% dal minimo di aprile, nonostante l'economia e il mercato del lavoro americani abbiano mostrato segni di indebolimento. I sondaggi sul sentiment degli investitori indicano che il rialzo sta crescendo verso livelli allarmanti tra gli americani. E proprio questa settimana, gli strateghi di Wall Street hanno lanciato una serie di avvertimenti sul fatto che le azioni potrebbero subire un calo.

"L'assunzione di rischi sul mercato azionario si è un po' surriscaldata, quindi nei prossimi mesi potrebbero essere previsti rendimenti più modesti", ha dichiarato telefonicamente Michael Casper, senior US Equity Strategist di BI. "Ma questo non indica necessariamente l'imminente svendita di una grossa fetta di mercato. Il sentiment potrebbe rimanere a questi livelli per un po', il che potrebbe portare a un andamento più accidentato per le azioni nella seconda metà dell'anno".

La scorsa settimana, l'indice SP 500 ha registrato la sua settimana peggiore da maggio, prima che gli acquirenti al ribasso intervenissero, generando il miglior guadagno giornaliero dallo stesso mese. Martedì l'indice è sceso dello 0,5%.

L'indice Pulse di BI ha raggiunto quota 0,6 a luglio per il secondo mese consecutivo, entrando nella zona "maniacale". Negli ultimi 30 anni, l'indice Russell 3000 – un benchmark cruciale per praticamente l'intero mercato azionario statunitense – ha registrato un rendimento medio di appena il 2,9% nei successivi tre mesi, secondo i dati raccolti da Casper e Gillian Wolff di BI. Quando l'indicatore oscilla in quella che BI definisce la zona "panico", il Russell 3000 registra un guadagno medio del 9% nei successivi 90 giorni.

Il segnale dell'indice è in linea con i recenti avvertimenti di una serie di strateghi di Wall Street. Mike Wilson di Morgan Stanley prevede una correzione fino al 10% in questo trimestre, mentre Julian Emanuel di Evercore prevede un calo fino al 15%. Un team di Deutsche Bank osserva che è atteso un piccolo calo dei titoli azionari.

Alle preoccupazioni dei rialzisti si aggiunge la stagionalità. Agosto e settembre sono stati storicamente i due mesi peggiori per l'indice SP 500. Il rapporto sull'occupazione di venerdì ha mostrato un raffreddamento del mercato del lavoro, mentre una lettura privata sul settore dei servizi americano di martedì ha segnalato un rallentamento della produzione e un aumento delle pressioni sui prezzi, il tutto mentre il presidente Donald Trump continua a imporre dazi, i più alti dal 1934.

L'indice Pulse si è rivelato un affidabile indicatore dell'andamento del mercato negli ultimi anni. Le letture hanno raggiunto livelli da "panico" in vista della crisi bancaria regionale del marzo 2023, del calo dei dazi doganali del dicembre 2018 e della crisi del debito dell'Unione Europea del 2012.

Tra i motivi dell'ultima lettura "maniacale" c'è stata la riemersione della frenesia dei meme a fine luglio, con i trader al dettaglio che hanno acquistato azioni speculative come Opendoor Technologies Inc. e Kohl's Corp.

Naturalmente, il sentiment può rimanere incerto per settimane, persino mesi, prima che le azioni subiscano un calo significativo. Ha raggiunto livelli maniacali durante la mania dei meme di gennaio 2021, ma è rimasto in quella zona per oltre un anno prima che l'indice SP 500 crollasse in un mercato ribassista.

Ed Yardeni, perennemente rialzista, dell'omonima società Yardeni Research, ha osservato che non tutti i segnali sono inquietanti. Nella settimana fino al 29 luglio, il rapporto tra rialzisti e ribassisti, identificato in un sondaggio di Investors Intelligence tra gli autori di newsletter, si è attestato a un valore di 2,4, al di sotto di una media a lungo termine di 2,6 registrata nell'ultimo decennio, come mostra l'analisi di Yardeni Research.

"In altre parole, il sentiment non era eccessivamente rialzista", ha scritto Yardeni in una nota ai clienti domenica. "Piuttosto che un'ulteriore correzione quest'anno, è più probabile che assisteremo a un'instabilità stagionale".

Il Market Pulse Index di BI si basa su sei input: ampiezza dei prezzi, correlazione a coppie, performance a bassa volatilità, performance difensiva vs ciclica, performance a leva alta vs bassa e spread ad alto rendimento. La differenza principale del mese scorso è stata che gli spread ad alto rendimento hanno registrato picchi maniacali a luglio, unendosi alle performance ad alta vs bassa volatilità in quel territorio.

Il Market Pulse Index varia da 0 a 1, dove quest'ultimo indica periodi di propensione al rischio, o "mania" estrema, come la definisce BI, mentre un livello prossimo a 0 indica un periodo di avversione al rischio, di "panico" estremo. A luglio, l'indicatore è salito a quasi 0,7, avvicinandosi a una fase di mania.

In generale, due letture ripetute sopra lo 0,6, come questa, suggeriscono che nei prossimi tre mesi si assisterà a un'inversione di tendenza nel mercato azionario, con le small cap che sottoperformeranno le loro controparti più grandi, secondo Casper. Infatti, tre mesi dopo una lettura maniacale, l'indice Russell 2000 delle small cap ha storicamente sottoperformato l'SP 500 dell'1,8% dopo tale valore.

"Le azioni hanno fatto molta strada in poco tempo e la situazione sembra tesa", ha affermato Adam Phillips, amministratore delegato della strategia di portafoglio di EP Wealth Advisors, la cui società è neutrale sulle azioni statunitensi e sta accaparrandosi titoli che distribuiscono dividendi come quelli energetici, finanziari e industriali. "Non stiamo inseguendo questo rally né accelerando".

Mercoledì le azioni asiatiche hanno registrato per lo più un rialzo nelle contrattazioni moderate, dopo che i segnali scoraggianti sull'economia statunitense hanno fatto scendere le azioni di Wall Street.

Gli investitori stanno esaminando attentamente una serie di resoconti sugli utili aziendali per valutare in che modo le aziende potrebbero essere state colpite dai dazi del presidente degli Stati Uniti Donald Trump.

Tra le aziende giapponesi, le case automobilistiche Honda Motor Co. e Toyota Motor Corp. pubblicheranno questa settimana i risultati del primo trimestre fiscale, così come la società di elettronica e intrattenimento Sony Corp.

L'indice di riferimento giapponese Nikkei 225 è salito dello 0,6%, chiudendo a 40.794,86. L'indice australiano SP/ASX 200 ha guadagnato lo 0,8%, attestandosi a 8.843,70. Il Kospi sudcoreano è rimasto pressoché invariato, guadagnando meno dello 0,1%, attestandosi a 3.198,14.

L'indice Hang Seng di Hong Kong è salito dello 0,2% a 24.958,75, mentre l'indice Shanghai Composite ha guadagnato lo 0,8% a 3.633,99.

I futures statunitensi sono saliti dello 0,5%.

Martedì, l'indice SP 500 è sceso dello 0,5% a 6.299,19, dopo un periodo di rialzo che lo ha visto passare dal suo peggior giorno da maggio al suo migliore da maggio. Il Dow Jones Industrial Average è sceso dello 0,1% a 44.111,74, e il Nasdaq Composite è sceso dello 0,7% a 20.916,55.

Un rapporto più debole del previsto sull'attività delle imprese statunitensi nei settori dei servizi, come i trasporti e il commercio al dettaglio, ha alimentato i timori che i dazi di Trump possano danneggiare l'economia. Al contrario, tali indicatori alimentano la speranza che la Federal Reserve possa tagliare i tassi di interesse. Questo, insieme a una serie di report sugli utili più forti del previsto da parte delle aziende statunitensi, ha contribuito a contenere le perdite. L'indice SP 500 rimane entro l'1,4% del suo record.

Le aziende sono sotto pressione perché registrino maggiori profitti dopo che il mercato azionario statunitense ha registrato un'impennata record dopo record, dopo il minimo di aprile. Il forte rialzo ha alimentato le critiche secondo cui il mercato in generale sarebbe diventato troppo costoso.

Per far sì che i prezzi delle azioni sembrino più convenienti, le aziende potrebbero generare maggiori profitti o i tassi di interesse potrebbero scendere. Quest'ultimo potrebbe verificarsi a settembre, quando la Fed terrà la sua prossima riunione di politica monetaria.

Le aspettative per un taglio dei tassi in quella riunione sono aumentate notevolmente, poiché il rapporto sul mercato del lavoro statunitense di venerdì è risultato molto più debole del previsto dagli economisti. Tassi di interesse più bassi renderebbero le azioni meno costose, dando al contempo una spinta all'economia nel suo complesso. Il potenziale svantaggio è che potrebbero spingere l'inflazione al rialzo.

I rendimenti dei titoli del Tesoro sono crollati drasticamente dopo la pubblicazione del rapporto sull'occupazione di venerdì, e non si sono più ripresi. Il rendimento del Tesoro decennale è sceso al 4,19% dal 4,22% di lunedì sera e dal 4,39% registrato poco prima della pubblicazione del rapporto sull'occupazione. Si tratta di un movimento significativo per il mercato obbligazionario.

Nel trading energetico, il greggio statunitense di riferimento è salito di 57 centesimi, raggiungendo i 65,73 dollari al barile. Il greggio Brent, lo standard internazionale, è salito di 64 centesimi, raggiungendo i 68,28 dollari al barile.

Nel trading valutario, il dollaro USA è salito a 147,66 yen giapponesi da 147,61 yen. L'euro è passato da 1,1579 a 1,1575 dollari.

Le vendite al dettaglio nella zona euro sono cresciute più rapidamente del previsto a giugno, secondo i dati pubblicati mercoledì, rafforzando l'opinione che il blocco rimanga resiliente all'incertezza commerciale grazie alla continua ripresa dei consumi interni.

Le vendite al dettaglio nei 20 paesi che condividono l'euro sono aumentate del 3,1% a giugno rispetto all'anno precedente, ben al di sopra del 2,6% registrato dagli economisti in un sondaggio Reuters.

Sebbene il tasso di crescita mensile dello 0,3% sia inferiore alle aspettative dello 0,4%, i dati dei due mesi precedenti sono stati entrambi rivisti in modo significativo al rialzo, lasciando il trend annuale su un percorso più elevato di quanto precedentemente previsto.

Si prevedeva che l'economia della zona euro avrebbe avuto difficoltà nel secondo trimestre, poiché la guerra commerciale globale avrebbe pesato sul sentiment, ma una serie di indicatori, dai dati del PIL alle letture del sentiment, suggeriscono che il blocco sta tenendo duro.

Secondo Eurostat, la crescita annuale del 3,1% delle vendite al dettaglio è stata trainata da un aumento del 4,3% delle vendite di prodotti non alimentari e da un aumento del 4,0% delle vendite di carburante per auto.

Tra i paesi più grandi della zona euro, la Spagna ha registrato l'incremento maggiore, con un incremento annuo del 6,4%, ma anche la Germania, con un incremento del 4,8%, è stata superiore alla media.

Anche nell'Unione Europea allargata le vendite al dettaglio sono aumentate dello 0,3% su base mensile e del 3,1% su base annua.

Etichetta bianca

API dati

Plug-in Web

Creatore di poster

Programma di affiliazione

Il trading di strumenti finanziari come azioni, valute, materie prime, futures, obbligazioni, fondi o criptovalute è un'attività ad alto rischio, che include la perdita parziale o totale dell'importo dell'investimento, pertanto il trading non è adatto a tutti gli investitori.

Quando prendi qualsiasi decisione finanziaria, dovresti condurre la tua due diligence, usare il tuo giudizio e consultare consulenti qualificati. Il contenuto di questo sito Web non è rivolto a te, né prendiamo in considerazione la tua situazione finanziaria o le tue esigenze. Le informazioni contenute in questo sito Web non sono necessariamente fornite in tempo reale, né sono necessariamente accurate. I prezzi forniti su questo sito possono essere forniti dai market maker anziché dalle borse. Qualsiasi decisione commerciale o altra decisione finanziaria presa è di esclusiva responsabilità dell'utente e non è possibile fare affidamento su alcuna informazione fornita tramite il sito Web. Non forniamo alcuna garanzia rispetto a qualsiasi informazione sul sito Web e non siamo responsabili per eventuali perdite commerciali che potrebbero derivare dall'uso di qualsiasi informazione sul sito Web.

L'uso, la memorizzazione, la riproduzione, la visualizzazione, la modifica, la diffusione o la distribuzione dei dati contenuti in questo sito web sono vietati senza il consenso scritto di questo sito web. I fornitori e gli scambi che forniscono i dati contenuti in questo sito Web mantengono tutti i loro diritti di proprietà intellettuale.

Accesso non effettuato

Accedi per accedere a più funzionalità

Membro FastBull

Non ancora

Acquistare

Login

Registrati