Quotazioni

Notizia

Analisi

Utente

24/7

Calendario economico

Educazione

Dati

- Nome

- Ultimo

- Prec

Account di Segnale per Membri

Tutti gli Account di Segnale

Tutti i Contest

Stati Uniti d'America Reddito personale su base mensile (Settembre)

Stati Uniti d'America Reddito personale su base mensile (Settembre)A:--

F: --

P: --

Stati Uniti d'America Indice dei prezzi PCE su base annua (SA) (Settembre)

Stati Uniti d'America Indice dei prezzi PCE su base annua (SA) (Settembre)A:--

F: --

P: --

Stati Uniti d'America Indice dei prezzi PCE su base mensile (Settembre)

Stati Uniti d'America Indice dei prezzi PCE su base mensile (Settembre)A:--

F: --

P: --

Stati Uniti d'America Spese personali su base mensile (SA) (Settembre)

Stati Uniti d'America Spese personali su base mensile (SA) (Settembre)A:--

F: --

P: --

Stati Uniti d'America Indice Core dei prezzi PCE su base mensile (Settembre)

Stati Uniti d'America Indice Core dei prezzi PCE su base mensile (Settembre)A:--

F: --

P: --

Stati Uniti d'America Indice Core dei prezzi PCE su base annua (Settembre)

Stati Uniti d'America Indice Core dei prezzi PCE su base annua (Settembre)A:--

F: --

P: --

Stati Uniti d'America UMich Inflazione a 5 anni preliminare su base annua (Dicembre)

Stati Uniti d'America UMich Inflazione a 5 anni preliminare su base annua (Dicembre)A:--

F: --

P: --

Stati Uniti d'America Spese reali per consumi personali su base mensile (Settembre)

Stati Uniti d'America Spese reali per consumi personali su base mensile (Settembre)A:--

F: --

P: --

Stati Uniti d'America Indice dello stato attuale UMich preliminare (Dicembre)

Stati Uniti d'America Indice dello stato attuale UMich preliminare (Dicembre)A:--

F: --

P: --

Stati Uniti d'America Indice preliminare della fiducia dei consumatori UMich (Dicembre)

Stati Uniti d'America Indice preliminare della fiducia dei consumatori UMich (Dicembre)A:--

F: --

P: --

Stati Uniti d'America UMich Aspettative di inflazione a 1 anno Prelim (Dicembre)

Stati Uniti d'America UMich Aspettative di inflazione a 1 anno Prelim (Dicembre)A:--

F: --

P: --

Stati Uniti d'America Indice delle aspettative dei consumatori UMich preliminare (Dicembre)

Stati Uniti d'America Indice delle aspettative dei consumatori UMich preliminare (Dicembre)A:--

F: --

P: --

Stati Uniti d'America Perforazione totale settimanale

Stati Uniti d'America Perforazione totale settimanaleA:--

F: --

P: --

Stati Uniti d'America Trivellazione petrolifera totale settimanale

Stati Uniti d'America Trivellazione petrolifera totale settimanaleA:--

F: --

P: --

Stati Uniti d'America Costo manodopera unitario preliminare (Terzo trimestre)

Stati Uniti d'America Costo manodopera unitario preliminare (Terzo trimestre)--

F: --

P: --

Stati Uniti d'America Credito al consumo (SA) (Ottobre)

Stati Uniti d'America Credito al consumo (SA) (Ottobre)A:--

F: --

P: --

Cina, continente Riserva valutaria (Novembre)

Cina, continente Riserva valutaria (Novembre)A:--

F: --

P: --

Giappone Salari mensili (Ottobre)

Giappone Salari mensili (Ottobre)A:--

F: --

P: --

Giappone Bilancia commerciale (Ottobre)

Giappone Bilancia commerciale (Ottobre)A:--

F: --

P: --

Giappone PIL nominale rivisto su base trimestrale (Terzo trimestre)

Giappone PIL nominale rivisto su base trimestrale (Terzo trimestre)A:--

F: --

P: --

Giappone Bilancia commerciale su misura (SA) (Ottobre)

Giappone Bilancia commerciale su misura (SA) (Ottobre)A:--

F: --

P: --

Giappone PIL annuo rivisto su base trimestrale (Terzo trimestre)

Giappone PIL annuo rivisto su base trimestrale (Terzo trimestre)A:--

F: --

Cina, continente Esportazioni su base annua (CNH) (Novembre)

Cina, continente Esportazioni su base annua (CNH) (Novembre)A:--

F: --

P: --

Cina, continente Importazioni su base annua (CNH) (Novembre)

Cina, continente Importazioni su base annua (CNH) (Novembre)A:--

F: --

P: --

Cina, continente Esportazioni (Novembre)

Cina, continente Esportazioni (Novembre)A:--

F: --

P: --

Cina, continente Importazioni (CNH) (Novembre)

Cina, continente Importazioni (CNH) (Novembre)A:--

F: --

P: --

Cina, continente Bilancia commerciale (CNH) (Novembre)

Cina, continente Bilancia commerciale (CNH) (Novembre)A:--

F: --

P: --

Cina, continente Importazioni su base annua (USD) (Novembre)

Cina, continente Importazioni su base annua (USD) (Novembre)A:--

F: --

P: --

Cina, continente Esportazioni su base annua (USD) (Novembre)

Cina, continente Esportazioni su base annua (USD) (Novembre)A:--

F: --

P: --

Cina, continente Bilancia commerciale (USD) (Novembre)

Cina, continente Bilancia commerciale (USD) (Novembre)A:--

F: --

P: --

Germania Produzione industriale su base mensile (SA) (Ottobre)

Germania Produzione industriale su base mensile (SA) (Ottobre)--

F: --

P: --

Zona Euro Indice Sentix sulla fiducia degli investitori (Dicembre)

Zona Euro Indice Sentix sulla fiducia degli investitori (Dicembre)--

F: --

P: --

Canada Indicatori anticipatori su base mensile (Novembre)

Canada Indicatori anticipatori su base mensile (Novembre)--

F: --

P: --

Canada Indice di fiducia economica nazionale

Canada Indice di fiducia economica nazionale--

F: --

P: --

Stati Uniti d'America Indice dei prezzi PCE della Fed di Dallas su base mensile (Settembre)

Stati Uniti d'America Indice dei prezzi PCE della Fed di Dallas su base mensile (Settembre)--

F: --

P: --

Cina, continente Bilancia commerciale (USD) (Novembre)

Cina, continente Bilancia commerciale (USD) (Novembre)--

F: --

P: --

Stati Uniti d'America Rendimento dell'asta di titoli a 3 anni

Stati Uniti d'America Rendimento dell'asta di titoli a 3 anni--

F: --

P: --

UK Vendite al dettaglio complessive BRC su base annua (Novembre)

UK Vendite al dettaglio complessive BRC su base annua (Novembre)--

F: --

P: --

UK Vendite al dettaglio su base comparabile BRC su base annua (Novembre)

UK Vendite al dettaglio su base comparabile BRC su base annua (Novembre)--

F: --

P: --

Australia Tasso chiave O/N (prestito).

Australia Tasso chiave O/N (prestito).--

F: --

P: --

Dichiarazione del tasso di interesse della RBA

Dichiarazione del tasso di interesse della RBA Conferenza stampa della RBA

Conferenza stampa della RBA Germania Esportazioni mese su mese (SA) (Ottobre)

Germania Esportazioni mese su mese (SA) (Ottobre)--

F: --

P: --

Stati Uniti d'America Indice NFIB di ottimismo delle piccole imprese (SA) (Novembre)

Stati Uniti d'America Indice NFIB di ottimismo delle piccole imprese (SA) (Novembre)--

F: --

P: --

Messico IPC core su base annua (Novembre)

Messico IPC core su base annua (Novembre)--

F: --

P: --

Messico Inflazione su 12 mesi (CPI) (Novembre)

Messico Inflazione su 12 mesi (CPI) (Novembre)--

F: --

P: --

Messico PPI su base annua (Novembre)

Messico PPI su base annua (Novembre)--

F: --

P: --

Messico IPC su base annua (Novembre)

Messico IPC su base annua (Novembre)--

F: --

P: --

Stati Uniti d'America Redbook settimanale Vendite commerciali al dettaglio su base annua

Stati Uniti d'America Redbook settimanale Vendite commerciali al dettaglio su base annua--

F: --

P: --

Stati Uniti d'America JOLTS Offerte di lavoro (SA) (Ottobre)

Stati Uniti d'America JOLTS Offerte di lavoro (SA) (Ottobre)--

F: --

P: --

Cina, continente Offerta di moneta M2 su base annua (Novembre)

Cina, continente Offerta di moneta M2 su base annua (Novembre)--

F: --

P: --

Cina, continente M0 Offerta di moneta su base annua (Novembre)

Cina, continente M0 Offerta di moneta su base annua (Novembre)--

F: --

P: --

Cina, continente Offerta di moneta M1 su base annua (Novembre)

Cina, continente Offerta di moneta M1 su base annua (Novembre)--

F: --

P: --

Stati Uniti d'America Previsioni EIA sulla produzione del greggio a breve termine per il prossimo anno (Dicembre)

Stati Uniti d'America Previsioni EIA sulla produzione del greggio a breve termine per il prossimo anno (Dicembre)--

F: --

P: --

Stati Uniti d'America Previsioni EIA sulla produzione del greggio a breve termine per l'anno (Dicembre)

Stati Uniti d'America Previsioni EIA sulla produzione del greggio a breve termine per l'anno (Dicembre)--

F: --

P: --

Stati Uniti d'America Previsioni EIA sulla produzione di gas naturale per il prossimo anno (Dicembre)

Stati Uniti d'America Previsioni EIA sulla produzione di gas naturale per il prossimo anno (Dicembre)--

F: --

P: --

Prospettive energetiche mensili a breve termine della VIA

Prospettive energetiche mensili a breve termine della VIA Stati Uniti d'America Media dell'asta di banconote a 10 anni. Prodotto

Stati Uniti d'America Media dell'asta di banconote a 10 anni. Prodotto--

F: --

P: --

Stati Uniti d'America Azioni settimanali API Cushing del petrolio greggio

Stati Uniti d'America Azioni settimanali API Cushing del petrolio greggio--

F: --

P: --

Stati Uniti d'America Azioni settimanali di petrolio greggio API

Stati Uniti d'America Azioni settimanali di petrolio greggio API--

F: --

P: --

Nessun dato corrispondente

Grafico Gratis per sempre

Chiacchierata FAQ con gli esperti Filtro Calendario economico Dati StrumentiFastBull VIP CaratteristicheTendenza di mercato

Indicatori principali

Ultime opinioni

Ultime opinioni

Topic in tendenza

Autori popolare

Ultimi aggiornamenti

Etichetta bianca

API dati

Plug-in Web

Programma di affiliazione

Visualizza tutti i risultati della ricerca

Nessun dato

Nel corso della scorsa settimana, l'oro ha continuato a muoversi lateralmente.

Nell'ultima settimana, l'oro ha continuato a muoversi in un intervallo laterale. La debolezza strutturale dei dati non agricoli statunitensi di settembre, le improvvise svolte accomodanti da parte dei funzionari della Fed e gli acquisti avversi al rischio in un contesto di tensione geopolitica hanno temporaneamente sostenuto l'oro. Tuttavia, la mancanza di dati economici chiave, unita alle divergenze interne alla Fed, ha reso difficile per il mercato formare un consenso, limitando un rialzo duraturo per i rialzisti.

Questa settimana l'attenzione sarà rivolta alle vendite al dettaglio e all'indice dei prezzi alla produzione (PPI) degli Stati Uniti di settembre, che potrebbero fornire indicazioni chiave in vista della riunione della Fed di dicembre e indizi sulla prossima direzione dell'oro.

Osservazione tecnica: tori e orsi testa a testa, volatilità intraday in aumento

Da un punto di vista tecnico, la scorsa settimana lo XAUUSD è stato scambiato principalmente tra $ 4.000 e $ 4.130. Le ripetute ombre lunghe sulle candele giornaliere indicano una serrata battaglia tra tori e orsi, con oscillazioni intraday chiaramente amplificate.

All'apertura di lunedì, gli orsi hanno preso il sopravvento, spingendo l'oro verso la linea di tendenza rialzista stabilita alla fine di ottobre, un importante livello di supporto a breve termine per i rialzisti.

Se questa linea di tendenza venisse interrotta in modo convincente, l'oro potrebbe testare il livello psicologico di 4.000 dollari e la media mobile a 50 giorni, che potrebbero offrire un supporto temporaneo prima che si verifichi una correzione più profonda.

Al contrario, se la pressione all'acquisto torna e il sentiment a breve termine si stabilizza, la chiave per un movimento al rialzo sarà se l'oro riuscirà a rompere il massimo della scorsa settimana a 4.130 dollari e il massimo di metà novembre a 4.250 dollari.

La forza principale che influenza l'oro resta l'incertezza del mercato sulle prospettive economiche degli Stati Uniti, che è diventata più marcata.

Sul fronte occupazionale, i dati sono in aumento. Le buste paga non agricole di settembre sono aumentate di 119.000 unità, ben al di sopra delle aspettative di 50.000, ma i dati dei due mesi precedenti sono stati rivisti al ribasso di 33.000 unità e il tasso di disoccupazione è balzato al 4,4%, il massimo degli ultimi quattro anni. Nel frattempo, le richieste iniziali di sussidio di disoccupazione sono diminuite, ma quelle in corso hanno continuato ad aumentare.

Questi segnali contrastanti rendono difficile per il mercato valutare se il mercato del lavoro si stia raffreddando o stia fluttuando, complicando le proiezioni della Fed sul percorso dei tassi.

Anche le divisioni politiche della Fed stanno diventando più evidenti. Secondo i verbali della riunione di ottobre, la maggior parte dei funzionari ritiene che "ulteriori tagli dei tassi potrebbero consolidare l'inflazione", con falchi come Collins e Logan che rafforzano questa opinione. Tuttavia, venerdì scorso, il governatore della Fed di New York, Williams, ha inaspettatamente espresso una posizione accomodante, suggerendo che ci sia spazio per tagli dei tassi a breve termine.

Essendo uno dei "tre grandi" della Fed, insieme a Powell e Jefferson, Williams tende solitamente a una politica aggressiva. La sua guida accomodante ha portato il mercato a rivedere drasticamente il prezzo dei tagli dei tassi di dicembre, dal 30% a circa il 70%.

A complicare ulteriormente la situazione, le principali pubblicazioni economiche sono state interrotte. Il Bureau of Labor Statistics ha confermato che il rapporto sulle buste paga non agricole di ottobre è stato posticipato, mentre quello di novembre è stato posticipato al 16 dicembre; l'indice dei prezzi al consumo di ottobre è stato annullato e l'indice dei prezzi al consumo di novembre sarà pubblicato il 18 dicembre. In altre parole, la Fed potrebbe dover basare le sue decisioni relative alla riunione di dicembre su dati di settembre obsoleti.

La combinazione di segnali confusi sull'occupazione, lacune estese nei dati e brusche revisioni delle aspettative di taglio dei tassi rende più difficile valutare la direzione a breve termine dell'oro. Tuttavia, questa incertezza continua a sostenere la domanda di beni rifugio, fornendo un punto di riferimento per i prezzi.

Nel frattempo, le crescenti aspettative di un taglio dei tassi hanno spinto al ribasso i rendimenti dei titoli del Tesoro USA, con il rendimento a due anni sceso sotto il 3,5% venerdì scorso, sostenendo teoricamente l'oro non redditizio. Tuttavia, il dollaro rimane forte sopra quota 100, limitando lo slancio rialzista dell'oro.

Mentre i mercati rivalutano la probabilità di un taglio dei tassi da parte della Fed a fine anno, anche gli sviluppi del conflitto tra Russia e Ucraina sono sotto esame. Di recente, i media statunitensi hanno riportato la notizia che il team di Trump ha proposto un piano di pace per l'Ucraina in 28 punti che comprende questioni territoriali, militari e diplomatiche.

In realtà, questo piano è ancora ben lungi dall'essere attuato. Le sue disposizioni richiederebbero concessioni significative da parte dell'Ucraina, l'UE ha espresso obiezioni e la Russia ha dichiarato di non aver discusso i dettagli con gli Stati Uniti. L'ambiguità del piano e un percorso di esecuzione poco chiaro rendono difficile per il mercato considerarlo un segnale concreto di allentamento delle tensioni.

Nonostante i persistenti rischi geopolitici, permane lo scetticismo sulle prospettive di pace. Svolte decisive a breve termine appaiono improbabili, il che sostiene la domanda di beni rifugio e fornisce una base per l'oro.

Vendite al dettaglio e PPI negli Stati Uniti: cosa riserva il futuro all'oro?

Nel complesso, l'oro ha continuato il suo andamento instabile la scorsa settimana. I dati pubblicati in modo contrastante e i ritardi nelle prossime pubblicazioni rendono difficile per gli operatori formare un consenso sul percorso dei tassi della Fed, limitando i movimenti di tendenza nel breve termine. A meno di una sorpresa importante, è probabile che l'oro rimanga entro un intervallo prima della prossima riunione della Fed.

Questa settimana, la festività del Ringraziamento negli Stati Uniti accorcia le giornate di contrattazione e riduce la liquidità. Sebbene la pubblicazione di dati importanti sia limitata, le vendite al dettaglio e l'indice dei prezzi alla produzione di settembre sono fondamentali, poiché riflettono direttamente la salute economica e l'andamento dell'inflazione, influenzando le aspettative del mercato e l'oro.

Il mercato prevede che le vendite al dettaglio di settembre aumenteranno dello 0,4% su base mensile, leggermente al di sotto dello 0,6% di agosto, mentre l'indice dei prezzi alla produzione su base annua dovrebbe attestarsi al 2,6%.

Se le vendite al dettaglio sono deboli e l'inflazione rimane moderata, le aspettative di un taglio dei tassi potrebbero aumentare ulteriormente, spingendo potenzialmente l'oro verso i 4.100 dollari. Al contrario, dati positivi potrebbero moderare le previsioni di taglio dei tassi, esponendo l'oro al rischio di scendere sotto i 4.000 dollari.

Scegliere la migliore piattaforma di trading dell'oro nel 2025 è fondamentale per gli investitori che desiderano operare in modo efficiente. Con diverse piattaforme che offrono funzionalità, commissioni e strumenti diversi, è importante prendere una decisione informata. Questa guida ti aiuterà a confrontare le migliori piattaforme disponibili e a trovare quella più adatta al tuo stile di trading e ai tuoi obiettivi.

Nella scelta della migliore piattaforma di trading sull'oro, è importante considerare fattori come la facilità d'uso, le commissioni e gli strumenti di trading disponibili. Una piattaforma dovrebbe soddisfare sia i principianti che i trader esperti, offrendo una varietà di funzionalità che migliorano l'efficienza del trading. Le piattaforme migliori offriranno anche risorse formative per i trader che desiderano migliorare le proprie competenze.

La sicurezza è una priorità assoluta nella scelta di una piattaforma di trading per l'oro. Assicuratevi che la piattaforma sia regolamentata da autorità credibili come FCA, ASIC o SEC. Questo garantisce la protezione dei vostri investimenti e il rispetto degli standard di settore da parte della piattaforma. Le migliori piattaforme di trading per l'oro offrono transazioni sicure e protezione dei dati degli utenti, rendendo la sicurezza un elemento fondamentale.

Commissioni e costi di transazione possono avere un impatto significativo sulla tua redditività. La piattaforma migliore per il trading di oro offrirà strutture tariffarie trasparenti con spread competitivi. Verifica sempre la presenza di costi nascosti come commissioni di prelievo o commissioni di inattività. Confrontare le commissioni di transazione su diverse piattaforme ti aiuterà a scegliere la piattaforma migliore per il trading di oro, garantendoti il miglior valore per le tue operazioni.

Funzionalità avanzate come grafici dei prezzi in tempo reale, strumenti di analisi tecnica e notizie di mercato sono essenziali per un trading efficace dell'oro. Le migliori piattaforme di trading dell'oro offrono questi strumenti per aiutare i trader a prendere decisioni informate. Inoltre, alcune piattaforme offrono funzionalità di trading automatizzato e app mobili per l'accesso in mobilità, rendendole ideali per i trader più attivi.

Le migliori piattaforme di trading dell'oro offrono un eccellente supporto clienti, garantendo ai trader la possibilità di ottenere assistenza in caso di necessità. Cercate piattaforme che offrano supporto 24 ore su 24, 7 giorni su 7, opzioni di chat dal vivo e una sezione FAQ completa. Inoltre, risorse formative come webinar, tutorial e approfondimenti di mercato possono aiutarvi a migliorare le vostre competenze di trading e a comprendere meglio il mercato dell'oro.

Pepperstone è uno dei broker più affidabili per il trading di oro, offrendo spread ridotti, commissioni competitive e leva finanziaria elevata. È regolamentato in diverse giurisdizioni, garantendo un'esperienza di trading sicura e protetta. È considerata una delle migliori piattaforme di trading di oro grazie alla sua elevata velocità di esecuzione e agli strumenti di trading avanzati.

Capital.com offers an easy-to-use platform with low fees, making it one of the best platforms for trading gold. It also provides access to a wide range of assets, including CFDs and commodities. The platform's intuitive interface and educational resources make it suitable for both beginner and experienced traders.

Eightcap is known for its low spreads and high-quality customer service. It offers both MetaTrader 4 and MetaTrader 5, providing advanced charting and analysis tools. As one of the best online gold trading platforms, Eightcap allows traders to trade gold with flexible leverage options and a secure trading environment.

FP Markets is a great choice for both new and experienced traders. With competitive spreads, low trading costs, and a range of gold trading tools, it’s considered one of the best platforms for gold trading. The platform also offers access to educational resources and 24/7 customer support.

AvaTrade is a well-regulated platform with a reputation for excellent customer service. The platform offers a wide range of gold trading options, including CFDs, and is known for its low fees and diverse educational resources. AvaTrade is ideal for those looking for a secure, user-friendly experience in the gold market.

XM offers one of the best trading experiences for gold traders with its flexible account types, low minimum deposit requirements, and tight spreads. The platform is regulated in several countries and provides various trading tools to help investors stay on top of the gold market.

IC Markets is renowned for its fast execution speeds and low fees. With a range of gold trading tools and platforms like MetaTrader 4 and 5, it’s one of the best platforms for gold trading. Traders can take advantage of its low spreads and high leverage options for a dynamic trading experience.

Global Prime offers a premium trading experience for gold traders, providing excellent customer support and some of the best spreads in the industry. It’s a top choice for those looking for a high-quality platform with advanced trading features and superior customer service.

BlackBull Markets offers competitive spreads and a user-friendly platform for gold trading. It is regulated in New Zealand and provides a secure trading environment, making it one of the best gold trading platforms. BlackBull Markets also offers a range of educational materials to help traders improve their skills.

Fusion Markets is known for its low fees and excellent customer service. It’s an ideal platform for traders looking to trade gold with minimal costs. With its tight spreads and professional trading tools, Fusion Markets offers a great trading experience for both novice and experienced traders.

If you're new to gold trading, the best gold trading platform for you will have a simple interface, low minimum deposits, and educational resources. Look for platforms that offer demo accounts, so you can practice trading without risk. The best platform for trading gold for beginners will guide you through the basics and help you build confidence.

Active traders need a platform with fast execution speeds, low fees, and advanced charting tools. The best trading platform for gold will offer real-time data, customizable charts, and a wide range of technical indicators to help you make quick, informed decisions. Look for platforms that provide leverage options to maximize trading potential.

For long-term investors, the best platform for gold trading will offer secure storage options, low fees, and a reliable track record. Ensure the platform is regulated and provides a seamless withdrawal process. The best online gold trading platform will also allow you to hold physical gold or gold-backed assets, which are ideal for long-term wealth preservation.

Each trader has different needs. Beginners should prioritize user-friendly platforms with educational tools, while active traders will focus on execution speeds and advanced trading tools. Long-term investors should look for reliable platforms with low fees and high-security measures. The best gold trading platforms offer customized solutions to suit different trading styles.

One of the most common mistakes traders make is ignoring the fees and spreads associated with a platform. Always check for hidden costs such as withdrawal fees, inactivity charges, and high spreads. The best gold trading platforms offer transparent pricing and competitive spreads, which can make a big difference in your profitability.

Security should be a top priority when choosing a platform. Ensure the platform is regulated by trusted authorities like the FCA, SEC, or ASIC. The best platform for gold trading will adhere to strict security standards, safeguarding your investments and personal information.

It’s crucial to test any new platform using a demo account before committing real funds. The best gold trading platforms offer demo accounts that let you practice trading and familiarize yourself with the platform’s features without risk.

Good customer support is essential, especially when you encounter issues with trading. Choose platforms that offer 24/7 customer support through live chat, email, or phone. The best online gold trading platforms also provide comprehensive educational resources to help you improve your trading skills.

Quando si fa trading sull'oro, avere accesso agli strumenti giusti è essenziale per il successo. Molte piattaforme offrono funzionalità di base, ma le migliori piattaforme per il trading dell'oro offrono un'ampia gamma di strumenti, tra cui dati in tempo reale, grafici e opzioni di trading automatizzato. Non accontentarti di una piattaforma che limita il tuo potenziale di trading.

L'oro è storicamente un investimento stabile e, se avessi investito 1000 dollari in oro 10 anni fa, il tuo investimento si sarebbe apprezzato nel tempo. Tuttavia, la performance dell'oro può variare in base alle condizioni di mercato. Le migliori piattaforme di trading dell'oro forniscono strumenti per monitorare tali investimenti e aiutarti a prendere decisioni informate in futuro.

Il trading sull'oro può essere redditizio, soprattutto in periodi di incertezza economica o inflazione. Utilizzando la migliore piattaforma di trading per l'oro, è possibile accedere a strumenti e strategie avanzate che possono contribuire a massimizzare la redditività. Tuttavia, è importante comprendere i rischi e le dinamiche di mercato prima di procedere.

Come qualsiasi investimento, il trading sull'oro comporta dei rischi. Il prezzo dell'oro può fluttuare in base a fattori economici, eventi geopolitici e speculazioni di mercato. Le migliori piattaforme di trading sull'oro ti aiuteranno a mitigare i rischi offrendo strumenti come ordini stop-loss, risorse formative e analisi di mercato di esperti per guidare le tue decisioni.

Scegliere la migliore piattaforma di trading dell'oro è fondamentale per il tuo successo nel mercato aurifero. Con la piattaforma giusta, puoi accedere agli strumenti, alle risorse e alla sicurezza necessari per operare in modo sicuro e redditizio nel 2025 e oltre.

Oggi in Germania riceviamo l'indicatore Ifo di novembre. Il PMI pubblicato venerdì ha sorpreso al ribasso, sebbene ciò sembri principalmente un "aggiustamento" rispetto ai dati molto elevati degli ultimi mesi. Anche dopo il calo, il PMI composito si attesta ancora al livello più alto dell'ultimo anno e mezzo, escludendo la lettura di ottobre.

Mercoledì terremo d'occhio il Regno Unito, dove il Cancelliere Reeves presenterà il bilancio autunnale. Gilt e GBP saranno sensibili all'impatto di un'inevitabile stretta fiscale e alla capacità di colmare adeguatamente il divario fiscale. I mercati si sono inaspriti nei confronti del Regno Unito quando Reeves ha recentemente annullato i piani di aumento dell'aliquota dell'imposta sul reddito.

Giovedì pubblicheremo i dati sulla crescita del credito nell'area dell'euro e sulle vendite al dettaglio in Danimarca per ottobre. Per quanto riguarda le vendite al dettaglio, il nostro Spending Monitor ha mostrato un calo dello 0,6% su base mensile della spesa al dettaglio reale a ottobre e prevediamo che la crescita della spesa rimarrà contenuta.

Per concludere la settimana, riceviamo le stime rapide dell'inflazione in Germania, Francia, Italia e Spagna, che insieme riveleranno quasi completamente come si è comportata l'inflazione nell'area euro in vista dei dati aggregati della prossima settimana.

Cosa è successo durante la notte

Nella guerra in Ucraina, il Segretario di Stato americano Marco Rubio ha dichiarato che i colloqui di pace a Ginevra "hanno mostrato progressi significativi", ma ha rifiutato di condividere i dettagli. Domenica, il Presidente degli Stati Uniti Donald Trump ha esortato l'Ucraina ad accettare il piano in 28 punti, incolpando l'Ucraina e l'Europa per la mancanza di una tregua.

Nell'area dell'euro, gli indici PMI di novembre si sono attestati in linea con le aspettative, con il PMI composito in lieve calo a 52,4 da 52,5 di ottobre (contro: 52,5). Il PMI manifatturiero è sceso a 49,7 da 50,0 (contro: 50,1) e il PMI dei servizi è salito a 53,1 da 53,0 (contro: 52,8). Gli indici dei prezzi hanno mostrato un aumento dei prezzi degli input e un calo marginale dei prezzi degli output. L'inflazione rimane sotto controllo e il rischio si è spostato da un'inflazione troppo elevata a una troppo bassa. Con una crescita ancora sostenuta, prevediamo che la BCE manterrà l'indice al 2,0% nel prossimo anno, nonostante si preveda un'inflazione inferiore all'obiettivo del 2%.

L'indicatore della BCE sui salari negoziati è sceso più del previsto, all'1,9% a/a nel terzo trimestre (contro: 2,5% a/a), rispetto al 4,0% a/a del secondo trimestre e al 2,5% a/a del primo trimestre. Un calo dei salari più rapido del previsto rappresenta un rischio al ribasso per le nostre prospettive di tassi di interesse invariati della BCE, poiché ridurrebbe l'inflazione dei servizi, che è la principale categoria che sostiene l'inflazione complessiva.

Negli Stati Uniti, il presidente della Fed di New York, John Williams, ha dichiarato di vedere ancora "margine per ulteriori aggiustamenti", sostenendo un taglio dei tassi nella prossima riunione di dicembre. I mercati ora stimano una probabilità del 60% circa di un taglio dei tassi a dicembre. Nel frattempo, il vicepresidente della Fed Philip Jefferson e la presidente della Fed di Boston Susan Collins non hanno rilasciato dichiarazioni sulle prospettive dei tassi a breve termine, mentre la presidente della Fed di Dallas, Logan, ha ribadito la sua precedente opinione secondo cui avrebbe trovato difficile tagliare i tassi a dicembre.

Gli indici PMI flash di novembre si sono attestati in linea con le aspettative. Il PMI manifatturiero è sceso a 51,9 da 52,5 di ottobre, risultando più debole di quanto suggerito dall'indice principale. Il saldo ordini-scorte è sceso bruscamente a 46,1 da 49,5 e, a parità di altre condizioni, un rapporto ordini-scorte più debole predice anche una crescita della produzione più debole. Il PMI dei servizi, d'altra parte, è salito a 55,0 da 54,8 di ottobre, con nuovi ordini e indici dei prezzi in rialzo. Nel complesso, i dati flash della Fed hanno fornito un quadro contrastante, con alcuni segnali preoccupanti riguardo allo slancio della crescita manifatturiera.

Azioni: Venerdì le azioni si sono stabilizzate dopo diversi tentativi falliti all'inizio della settimana. L'SP 500 ha finalmente chiuso in rialzo dell'1%, il Russell 2000 ha guadagnato un buon 3%, mentre l'indice europeo Stoxx 600 ha perso lo 0,3%. È importante sottolineare che non si è trattato di un rimbalzo guidato dai titoli più venduti della scorsa settimana. Al contrario, i mercati hanno assistito a una rotazione selettiva, con gli investitori che si sono astenuti dall'acquistare durante il calo dei titoli di intelligenza artificiale più venduti (o di Bitcoin, in calo del -2% venerdì nonostante il -20% registrato nell'ultimo mese). Piuttosto, sono state le small cap e settori come materiali, sanità e beni di consumo discrezionali a registrare i risultati migliori. Analogamente, questa mattina non stiamo assistendo a un rimbalzo diffuso nella regione dell'hardware di intelligenza artificiale, ovvero l'Asia, sebbene i futures europei e statunitensi siano in rialzo.

Un rimbalzo selettivo ci sembra sensato, poiché il sell-off della scorsa settimana è stato insolito, non per l'entità, ma per il fatto che il calo delle azioni non è stato sincronizzato con altre classi di attività. Mentre l'indice SP 500 è sceso del 4% rispetto ai massimi, rendimenti, prezzi del rame, oro e spread creditizi sono rimasti pressoché invariati. Interpretiamo questo come un segnale che il sell-off di novembre non è né guidato da fattori macroeconomici né correlato alla liquidità. Pertanto, il confronto fondamentale con azioni al di fuori del tema dell'intelligenza artificiale, come i mercati europei, dovrebbe essere limitato.

Si tratta quindi di un'opportunità di acquisto? In un certo senso, sì. Manteniamo un atteggiamento positivo nei confronti delle azioni su un orizzonte temporale di 3-6 mesi, con una leggera sovraponderazione azionaria. Tuttavia, il fatto che la svendita azionaria non si sia riflessa in altre classi di attività significa anche che il supporto al posizionamento rimane assente. Gli investitori non si sono lasciati prendere dal panico e hanno investito in obbligazioni, anzi, secondo il sondaggio di novembre tra i gestori di fondi, che ha mostrato livelli di liquidità estremamente bassi. Il nostro monitoraggio della correzione, che monitora indicatori come il VIX, il beta del CTA hedge fund o gli spread rialzisti-ribassisti, è ben lungi dall'essere in condizioni di ipervenduto. Pertanto, per ora ci asteniamo dall'aumentare ulteriormente la sovraponderazione azionaria.

FI e FX: i commenti accomodanti del presidente della Fed, Williams, hanno spinto i tassi statunitensi al ribasso – UST10y dal 4,15% al 4,05% – e aumentato la probabilità di un taglio a dicembre a 16 punti base da un minimo di 7 punti base dopo i verbali del FOMC. Ciò ha sostenuto il sentiment di rischio e ha spinto le azioni a una discreta chiusura di circa l'1% dopo una settimana difficile. I future azionari sono in verde questa mattina, mentre il Giappone è chiuso per ferie. La sovraperformance del dollaro USA ha spinto l'EUR/USD verso 1,1500. EUR/SEK ed EUR/NOK si attestano rispettivamente intorno a 11,00 e 11,80.

Il tasso di cambio sterlina/dollaro statunitense ( GBP/USD ) è sceso di oltre un centesimo la scorsa settimana, poiché le aspettative aggressive sui tassi di interesse della Federal Reserve e un clima di cautela sul mercato hanno dato una spinta alla domanda di USD.

Ultimi — Tassi di cambio:

Sterlina /Dollaro (GBP/USD): 1,30964 (-0,01%)

Euro a Dollaro ( EUR/USD ): 1,15105 (-0,03%)

Dollaro in Yen giapponese ( USD/JPY ): 156,5935 (+0,13%)

RIEPILOGO SETTIMANALE:

Il dollaro statunitense (USD) si è rafforzato nella prima metà della scorsa settimana, sostenuto da un clima di cautela sul mercato.

Questo sentimento di avversione al rischio è stato innescato dalle inquietudini del mercato azionario e dalle preoccupazioni sulla crescita globale, e ha spinto gli investitori verso asset sicuri come il "Greenback".

Il rialzo del dollaro statunitense si è poi accentuato a metà settimana, con la pubblicazione dei verbali dell'ultima riunione di politica monetaria della Fed.

Dai verbali è emerso che la maggior parte dei responsabili politici è restia a un ulteriore allentamento, il che fa sì che le probabilità di un taglio dei tassi a dicembre da parte della banca centrale statunitense diminuiscano drasticamente.

Questo slancio si è poi protratto nella seconda metà della settimana, con la pubblicazione degli ultimi dati sulle buste paga non agricole.

I dati ritardati di settembre hanno mostrato che l'economia statunitense ha creato 119.000 posti di lavoro, infrangendo le previsioni e rafforzando le ipotesi che un taglio dei tassi a dicembre sia probabilmente fuori discussione.

La sterlina (GBP) ha faticato a opporre resistenza al dollaro statunitense la scorsa settimana, in un periodo caratterizzato da una serie di comunicati economici deludenti nel Regno Unito.

La pressione più notevole è arrivata con la pubblicazione dell'indice dei prezzi al consumo del Regno Unito, che ha segnalato il primo calo dell'inflazione in cinque mesi e ha aumentato le aspettative che la Banca d'Inghilterra (BoE) procederà con un taglio dei tassi a dicembre.

Anche i dati deludenti di fine settimana si sono rivelati un grattacapo per Sterling, che ha segnalato un rallentamento nel settore dei servizi, un settore fondamentale del Regno Unito, a novembre, nonché una contrazione a sorpresa delle vendite al dettaglio a ottobre.

Oltre a ciò, il sentiment sulla GBP è stato minato nel corso della sessione anche da un senso di cautela in vista del bilancio autunnale del Regno Unito.

Il tasso di cambio tra sterlina e dollaro statunitense è destinato a una settimana potenzialmente volatile, con l'attesissimo bilancio autunnale del Regno Unito che dovrebbe dominare i titoli dei giornali.

La sterlina probabilmente oscillerà lateralmente fino a mercoledì, poiché gli operatori terranno ferme le posizioni principali prima di vedere le priorità fiscali di Reeves. La reazione alle sue proposte definirà quindi le prossime mosse della coppia GBP/USD.

Se il bilancio dovesse sollevare dubbi – sia per la scarsità di dettagli, sia per l'enfasi sugli aumenti delle tasse, sia per l'insufficiente rassicurazione degli investitori obbligazionari – la sterlina potrebbe rischiare di toccare nuovi minimi plurimensili.

Nel frattempo, la prossima settimana vedrà la pubblicazione di una serie di indicatori economici statunitensi, precedentemente ritardati a causa della chiusura delle attività del governo statunitense, con il dollaro statunitense potenzialmente in difficoltà se anche questi dovessero sorprendere al rialzo, analogamente ai dati sulle buste paga.

Lunedì i ministri dell'Unione Europea sono pronti a sollecitare i massimi funzionari commerciali degli Stati Uniti ad applicare maggiormente l'accordo commerciale UE-USA di luglio, ad esempio riducendo i dazi statunitensi sull'acciaio dell'UE e rimuovendoli da beni dell'UE come vino e liquori.

Il Segretario al Commercio degli Stati Uniti Howard Lutnick e il Rappresentante per il Commercio degli Stati Uniti Jamieson Greer incontreranno i ministri dell'UE responsabili del commercio durante i loro primi viaggi a Bruxelles dall'insediamento.

I ministri dell'UE intendono discutere di urgenti questioni commerciali, tra cui le restrizioni cinesi sulle esportazioni di terre rare e chip, e ospitare Lutnick e Greer per 90 minuti durante il pranzo.

In base all'accordo di fine luglio, gli Stati Uniti hanno imposto tariffe del 15% sulla maggior parte dei prodotti dell'UE, mentre l'Unione Europea ha accettato di eliminare molti dei suoi dazi sulle importazioni statunitensi.

Ciò potrebbe accadere solo a marzo o aprile, dato che richiede l'approvazione del Parlamento europeo e dei governi dell'UE, cosa che secondo i diplomatici dell'UE ha esasperato Washington.

Ma pur insistendo sul fatto che il processo è in corso, il blocco dei 27 paesi sottolinea anche i punti concordati sui quali vorrebbe vedere progressi, tra cui spiccano acciaio e alluminio.

Gli Stati Uniti hanno imposto una tariffa del 50% sui metalli e da metà agosto l'hanno applicata al contenuto di metallo in 407 prodotti "derivati", come motociclette e frigoriferi. Altri derivati potrebbero essere aggiunti il mese prossimo.

I diplomatici dell'UE affermano che tali azioni, insieme alla prospettiva di nuove tariffe su camion, minerali essenziali, aerei e turbine eoliche, minacciano di vanificare l'accordo di luglio.

"Siamo in un momento delicato", ha affermato un diplomatico dell'UE. "Gli Stati Uniti stanno cercando motivi per criticare l'UE mentre cerchiamo di convincerli a lavorare sull'acciaio e su altre questioni irrisolte".

L'Unione Europea vuole inoltre che una gamma più ampia di prodotti sia soggetta solo ai bassi dazi previsti prima dell'approvazione di Trump. Tra questi potrebbero rientrare vino e liquori, olive e pasta.

L'UE è inoltre pronta a discutere ambiti di possibile cooperazione normativa, come la copertura delle automobili, gli acquisti di energia statunitense proposti dall'Unione e gli sforzi congiunti sulla sicurezza economica, in particolare in risposta ai controlli sulle esportazioni cinesi.

Secondo fonti a conoscenza della questione, la più grande banca di Singapore ha ritirato la richiesta di avviare trattative per l'acquisto di una quota fino al 49% di Alliance Bank Malaysia Bhd., sostituendola con una richiesta per acquisire fino al 30%.

DBS Group Holdings Ltd. ha preso questa decisione dopo non essere riuscita a ottenere l'approvazione dalla banca centrale malese per la sua richiesta iniziale, che avrebbe richiesto una deroga perché in genere un'azienda può acquistare solo fino al 30% di un istituto finanziario nel Paese, hanno affermato le fonti.

La richiesta rivista dovrebbe avere maggiori possibilità di essere approvata dalla Bank Negara Malaysia, hanno affermato le persone, chiedendo di non essere identificate perché le informazioni sono private.

Ciò aprirebbe la strada a un'interazione tra DBS e il maggiore azionista di Alliance, Vertical Theme Sdn., una holding malese sostenuta dall'investitore statale di Singapore Temasek Holdings Pte., hanno affermato le fonti. Temasek detiene una partecipazione del 49% in Vertical Theme tramite Duxton Investment Development Pte. Detiene inoltre circa il 28,3% di DBS.

I rappresentanti di DBS e Vertical Theme hanno rifiutato di commentare. Un portavoce di Alliance ha affermato che l'azienda non era a conoscenza della questione, mentre la banca centrale malese non ha risposto immediatamente alla richiesta di commento.

Un accordo di alleanza consentirebbe a DBS di affermarsi in Malesia, dove le rivali di Singapore Oversea-Chinese Banking Corp. e United Overseas Bank Ltd. sono già presenti. DBS è la banca più grande del Sud-est asiatico per totale attivo.

Quest'anno le azioni di Alliance sono scese del 6% a Kuala Lumpur, mentre il principale indice di riferimento della città è sceso di meno del 2%. Alliance ha una capitalizzazione di mercato di circa 7,7 miliardi di ringgit (1,9 miliardi di dollari).

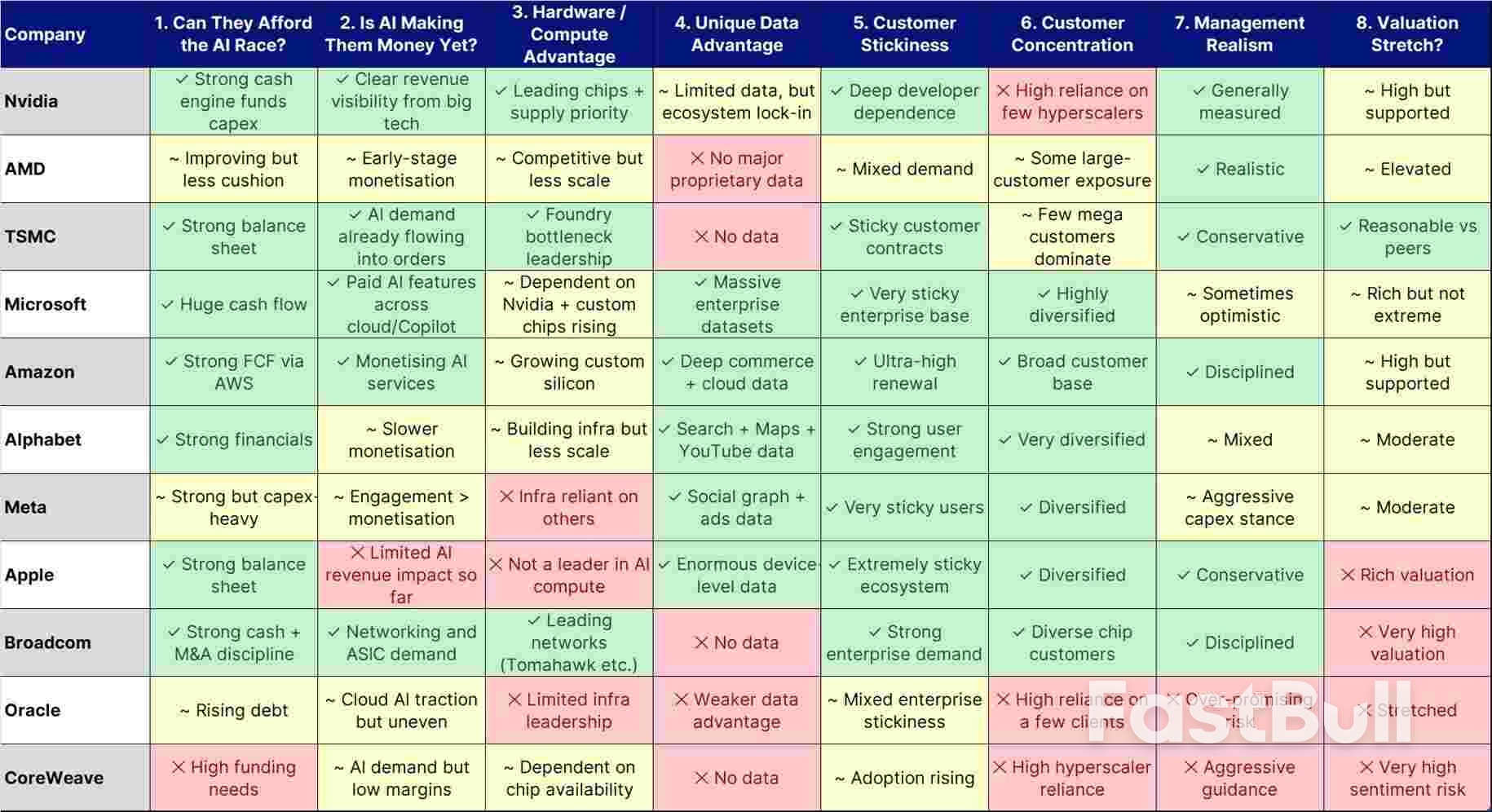

Punti chiave:

A nostro avviso, l'intelligenza artificiale rimane una delle forze più potenti che stanno rimodellando i mercati, ma il tono sta cambiando. Gli ottimi utili dei principali produttori di chip, ad esempio il fatturato di Nvidia nel terzo trimestre dell'anno fiscale 2026 è cresciuto del 62% su base annua (fonte: Nvidia Investor Relations), rassicurano gli investitori sulla reale domanda, ma le forti oscillazioni nella reazione del mercato mostrano che l'entusiasmo ora si accompagna a interrogativi su sostenibilità, redditività ed esecuzione.

La fase di "tutto sale" del mercato dell'intelligenza artificiale sta svanendo. Al suo posto si sta affermando un mercato più articolato, che premia i fondamentali piuttosto che le narrazioni.

Gli investitori si trovano ora ad affrontare una sfida fondamentale: capire quali aziende hanno la solidità finanziaria e operativa per competere nei cicli. Questo potrebbe potenzialmente aiutarli a distinguere i player durevoli da quelli intrappolati nel momentum.

Di seguito è riportato un quadro semplificato ma strategicamente significativo che potrebbe essere utilizzato per decodificare l'ecosistema dell'intelligenza artificiale.

1. L'azienda può permettersi la corsa all'intelligenza artificiale?

Perché è importante: l'intelligenza artificiale richiede un elevato impiego di capitale. Le aziende che investono in chip, energia e data center necessitano di solidità finanziaria per sopravvivere sia alle fasi di crescita che a quelle di volatilità.

Cosa cercare:

Rischi: un indebitamento elevato o un flusso di cassa negativo possono amplificare la volatilità.

2. L'intelligenza artificiale sta già contribuendo al fatturato?

Perché è importante: gli investitori stanno diventando più selettivi; vogliono vedere l'intelligenza artificiale apportare un reale valore aziendale, non solo dimostrazioni di prodotti.

Cosa cercare:

Rischi: le aziende che investono prima della monetizzazione potrebbero subire pressioni sui margini.

3. L'azienda ha un vantaggio infrastrutturale?

Perché è importante: l'intelligenza artificiale ha bisogno di chip, spazio, energia, raffreddamento e larghezza di banda di rete. L'accesso a infrastrutture limitate sta diventando un importante vantaggio competitivo.

Cosa cercare:

Rischi: ritardi dovuti a carenze di energia elettrica o limitazioni di fornitura.

4. L'azienda controlla dati univoci?

Perché è importante: man mano che i modelli diventano più simili, i dati proprietari diventano il vero elemento di differenziazione.

Cosa cercare:

Rischi: le aziende che si affidano ai dati pubblici hanno una minore difendibilità.

5. I clienti restano e utilizzano di più?

Perché è importante: i clienti fidelizzati generano entrate ricorrenti e riducono il rischio che gli investimenti nell'intelligenza artificiale non diano i loro frutti. Cosa cercare:

Rischi: l'abbandono o un coinvolgimento debole possono rapidamente erodere la narrazione dell'IA.

6. Quanto dipende l'azienda da pochi grandi clienti?

Perché è importante: molti fornitori di intelligenza artificiale, soprattutto nei settori dei chip, delle infrastrutture cloud e dei servizi di data center, fanno affidamento in larga misura su un numero limitato di hyperscaler. Quando il 20-50% del fatturato proviene da uno o due clienti, anche una breve pausa nella spesa può creare un'improvvisa volatilità degli utili.

Cosa cercare:

Rischi: i ricavi potrebbero subire un brusco calo se un cliente importante ritarda le spese in conto capitale, passa a una soluzione interna, rinegozia i prezzi o riduce la dipendenza dall'infrastruttura di intelligenza artificiale dell'azienda.

7. La dirigenza è realistica riguardo alle tempistiche dell'IA?

Perché è importante: i mercati stanno penalizzando le promesse eccessive e premiando l'esecuzione misurata.

Cosa cercare:

Rischi: il mancato rispetto delle scadenze o lo spostamento degli obiettivi sollevano dubbi sulla credibilità.

8. La valutazione del prezzo è troppo perfetta?

Perché è importante: aspettative elevate aumentano la volatilità, soprattutto in un contesto in cui i tassi di interesse potrebbero rimanere elevati più a lungo.

Cosa cercare:

Rischi: i titoli azionari il cui prezzo è considerato perfetto possono subire brusche perdite in caso di piccole delusioni.

Solo a scopo illustrativo. Non costituisce un consiglio di investimento. Il ragionamento è semplificato per aiutare gli investitori a comprendere punti di forza e rischi.

Fonte: Saxo

Fonte: SaxoSebbene l'intelligenza artificiale stia chiaramente trasformando i settori e guidando un ciclo di investimenti pluriennale, a nostro avviso la prossima fase di questo ciclo potrebbe premiare le aziende che bilanciano l'ambizione con la solidità finanziaria, l'esecuzione operativa e la domanda diversificata.

Questa checklist a 8 fattori fornisce agli investitori un quadro semplice e strutturato per valutare i titoli azionari basati sull'intelligenza artificiale, riconoscendo sia il potenziale rialzo che i rischi significativi.

Etichetta bianca

API dati

Plug-in Web

Creatore di poster

Programma di affiliazione

Il trading di strumenti finanziari come azioni, valute, materie prime, futures, obbligazioni, fondi o criptovalute è un'attività ad alto rischio, che include la perdita parziale o totale dell'importo dell'investimento, pertanto il trading non è adatto a tutti gli investitori.

Quando prendi qualsiasi decisione finanziaria, dovresti condurre la tua due diligence, usare il tuo giudizio e consultare consulenti qualificati. Il contenuto di questo sito Web non è rivolto a te, né prendiamo in considerazione la tua situazione finanziaria o le tue esigenze. Le informazioni contenute in questo sito Web non sono necessariamente fornite in tempo reale, né sono necessariamente accurate. I prezzi forniti su questo sito possono essere forniti dai market maker anziché dalle borse. Qualsiasi decisione commerciale o altra decisione finanziaria presa è di esclusiva responsabilità dell'utente e non è possibile fare affidamento su alcuna informazione fornita tramite il sito Web. Non forniamo alcuna garanzia rispetto a qualsiasi informazione sul sito Web e non siamo responsabili per eventuali perdite commerciali che potrebbero derivare dall'uso di qualsiasi informazione sul sito Web.

L'uso, la memorizzazione, la riproduzione, la visualizzazione, la modifica, la diffusione o la distribuzione dei dati contenuti in questo sito web sono vietati senza il consenso scritto di questo sito web. I fornitori e gli scambi che forniscono i dati contenuti in questo sito Web mantengono tutti i loro diritti di proprietà intellettuale.

Accesso non effettuato

Accedi per accedere a più funzionalità

Membro FastBull

Non ancora

Acquistare

Login

Registrati