Quotazioni

Analisi

Utente

24/7

Calendario economico

Educazione

Dati

- Nome

- Ultimo

- Prec

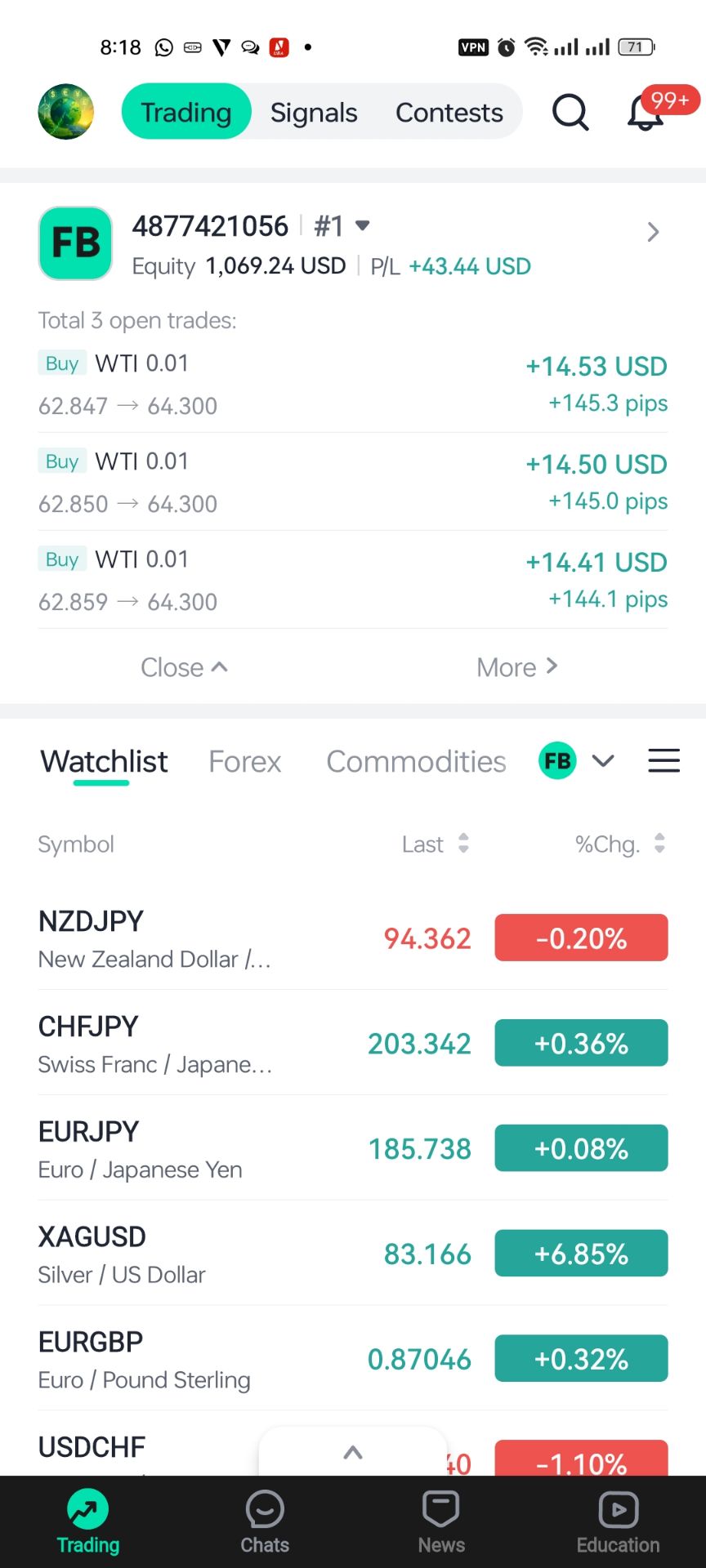

Account di Segnale per Membri

Tutti gli Account di Segnale

Tutti i Contest

Citigroup: il candidato alla presidenza della Federal Reserve, Kevin Warsh, potrebbe ridurre gradualmente il bilancio (quantitative tightening) per evitare di riaccendere le tensioni sui mercati monetari.

Ministero della Salute libanese: gli attacchi israeliani in Libano uccidono 4 persone, tra cui un bambino

Lo yuan onshore (CNY) ha chiuso a 6,9208 contro il dollaro USA alle 03:00 ora di Pechino, in rialzo di 146 punti rispetto alla chiusura di venerdì sera. Il volume degli scambi è stato di 44,184 miliardi di dollari USA.

Ministro delle Finanze: la Bolivia attingerà alle riserve in dollari per i pagamenti obbligazionari

Le esportazioni agricole del Sudafrica hanno raggiunto un livello record, nonostante un forte calo degli scambi commerciali con gli Stati Uniti. Si prevede che le esportazioni agricole totali del Sudafrica raggiungeranno i 15,1 miliardi di dollari entro il 2025, con un aumento del 10% rispetto all'anno precedente. Colpite dai dazi imposti dal presidente statunitense Trump, le esportazioni sudafricane verso gli Stati Uniti sono crollate del 39% nel quarto trimestre, ma alcuni prodotti (come arance e noci di macadamia) sono stati successivamente esentati. Di fronte alla pressione tariffaria, il Sudafrica si sta espandendo attivamente nei mercati interni asiatici e africani, avendo firmato diversi accordi di accesso e riduzione delle imposte con diversi paesi.

Il governatore della Federal Reserve Waller: Speravo che il “conto semplificato” della Fed potesse risolvere preventivamente le controversie legali.

Il governatore della Federal Reserve Waller: i dettagli del disegno di legge sulle criptovalute sembrano bloccati a Capitol Hill.

Casa Bianca: Stati Uniti e Bangladesh si impegnano ad affrontare le barriere non tariffarie del Bangladesh

Gli Stati Uniti cederanno agli alleati europei i posti di comando NATO di Napoli, Italia, e Norfolk, Virginia - Fonte militare

Cartesio: le importazioni di container negli Stati Uniti sono diminuite del 6,8% a gennaio, ma i risultati indicano una maggiore normalizzazione degli scambi commerciali

I futures del cacao ICE New York scendono di quasi il 5% a 3995 dollari per tonnellata metrica

I titoli azionari europei del settore della difesa sono generalmente aumentati, con Renk Group che ha chiuso in rialzo del 5,68% e Thales che ha chiuso in rialzo del 4,17%. Wisdomtree Europe Defence Ucits Etf (Eudf.Gy), quotato in Germania, ha chiuso in rialzo del 2,94%. Future Of Defence Ucits Etf (Nato.Ln), quotato a Londra e anch'esso coinvolto nei titoli azionari del settore della difesa, ha chiuso in rialzo del 2,36%.

La Fed di New York accetta 1,306 miliardi di dollari di prestiti presentati alla Reverse Repo Facility il 9 febbraio

[Vice Ministro degli Esteri russo: Russia e Stati Uniti non hanno raggiunto un consenso su un nuovo trattato di riduzione degli armamenti strategici] Il 9 febbraio, il Vice Ministro degli Esteri russo Sergei Ryabkov ha dichiarato che Russia e Stati Uniti non hanno raggiunto alcun accordo sui negoziati per un nuovo trattato di riduzione degli armamenti strategici. Ha osservato che la Russia ha preso atto di una serie di recenti dichiarazioni degli Stati Uniti, comprese dichiarazioni di alto livello. Al momento non vi è motivo di discutere l'avvio di tali negoziati.

Il rame LME è aumentato di 182 dollari a 13.176 dollari a tonnellata. L'alluminio LME è aumentato di 40 dollari a 3.126 dollari a tonnellata. Lo zinco LME è aumentato di 30 dollari a 3.376 dollari a tonnellata. Il piombo LME è aumentato di 10 dollari a 1.970 dollari a tonnellata. Il nichel LME è aumentato di 259 dollari a 17.349 dollari a tonnellata. Lo stagno LME è aumentato di 2.380 dollari a 49.098 dollari a tonnellata. Il cobalto LME è rimasto invariato a 56.290 dollari a tonnellata.

[Il direttore generale del FMI minimizza le "fluttuazioni a breve termine" del dollaro, afferma che è improbabile che il ruolo del dollaro cambi nel breve termine] Il direttore generale del Fondo Monetario Internazionale (FMI) ha minimizzato il calo del dollaro nell'ultimo anno, affermando che è probabile che mantenga la sua posizione dominante. "Non dovremmo lasciarci influenzare dalle fluttuazioni a breve termine dei tassi di cambio", ha affermato Kristalina Georgieva, direttrice generale del FMI. "Credo che sia improbabile che il ruolo del dollaro cambi nel breve termine". Ha sottolineato che le persone "dovrebbero riflettere attentamente sul motivo per cui il dollaro svolge un ruolo così importante nel sistema monetario internazionale", citando "la profondità e la liquidità dei mercati dei capitali statunitensi, le dimensioni dell'economia e lo spirito imprenditoriale degli Stati Uniti".

"Il processo di vendita di De Beers porterebbe "quasi certamente" il governo del Botswana ad acquisire una maggiore partecipazione azionaria in De Beers - Il CEO di Anglo American a Ft

Canada Lavoro part-time (SA) (Gennaio)

Canada Lavoro part-time (SA) (Gennaio)A:--

F: --

Canada Tasso di disoccupazione (SA) (Gennaio)

Canada Tasso di disoccupazione (SA) (Gennaio)A:--

F: --

P: --

Canada Tasso di partecipazione all'occupazione (SA) (Gennaio)

Canada Tasso di partecipazione all'occupazione (SA) (Gennaio)A:--

F: --

P: --

A causa della precedente chiusura delle attività governative, la data di pubblicazione del rapporto sulle buste paga non agricole di gennaio negli Stati Uniti è stata posticipata all'11 febbraio.

A causa della precedente chiusura delle attività governative, la data di pubblicazione del rapporto sulle buste paga non agricole di gennaio negli Stati Uniti è stata posticipata all'11 febbraio. Stati Uniti d'America Indice preliminare della fiducia dei consumatori UMich (Febbraio)

Stati Uniti d'America Indice preliminare della fiducia dei consumatori UMich (Febbraio)A:--

F: --

P: --

Stati Uniti d'America Indice delle aspettative dei consumatori UMich preliminare (Febbraio)

Stati Uniti d'America Indice delle aspettative dei consumatori UMich preliminare (Febbraio)A:--

F: --

P: --

Canada Ivey PMI (non SA) (Gennaio)

Canada Ivey PMI (non SA) (Gennaio)A:--

F: --

P: --

Stati Uniti d'America Indice dello stato attuale UMich preliminare (Febbraio)

Stati Uniti d'America Indice dello stato attuale UMich preliminare (Febbraio)A:--

F: --

P: --

Canada Ivey PMI (SA) (Gennaio)

Canada Ivey PMI (SA) (Gennaio)A:--

F: --

P: --

Stati Uniti d'America UMich Inflazione a 5 anni preliminare su base annua (Febbraio)

Stati Uniti d'America UMich Inflazione a 5 anni preliminare su base annua (Febbraio)A:--

F: --

P: --

Stati Uniti d'America UMich Aspettative di inflazione a 1 anno Prelim (Febbraio)

Stati Uniti d'America UMich Aspettative di inflazione a 1 anno Prelim (Febbraio)A:--

F: --

P: --

Stati Uniti d'America Aspettative di inflazione a 5-10 anni (Febbraio)

Stati Uniti d'America Aspettative di inflazione a 5-10 anni (Febbraio)A:--

F: --

P: --

Russia Vendite al dettaglio su base annua (Dicembre)

Russia Vendite al dettaglio su base annua (Dicembre)A:--

F: --

P: --

Russia Tasso di disoccupazione (Dicembre)

Russia Tasso di disoccupazione (Dicembre)A:--

F: --

P: --

Russia PIL trimestrale preliminare su base annua (Primo trimestre)

Russia PIL trimestrale preliminare su base annua (Primo trimestre)--

F: --

P: --

Stati Uniti d'America Trivellazione petrolifera totale settimanale

Stati Uniti d'America Trivellazione petrolifera totale settimanaleA:--

F: --

P: --

Stati Uniti d'America Perforazione totale settimanale

Stati Uniti d'America Perforazione totale settimanaleA:--

F: --

P: --

Stati Uniti d'America Credito al consumo (SA) (Dicembre)

Stati Uniti d'America Credito al consumo (SA) (Dicembre)A:--

F: --

Cina, continente Riserva valutaria (Gennaio)

Cina, continente Riserva valutaria (Gennaio)A:--

F: --

P: --

Giappone Salari mensili (Dicembre)

Giappone Salari mensili (Dicembre)A:--

F: --

P: --

Giappone Bilancia commerciale su misura (SA) (Dicembre)

Giappone Bilancia commerciale su misura (SA) (Dicembre)A:--

F: --

P: --

Giappone Bilancia commerciale (Dicembre)

Giappone Bilancia commerciale (Dicembre)A:--

F: --

P: --

Zona Euro Indice Sentix sulla fiducia degli investitori (Febbraio)

Zona Euro Indice Sentix sulla fiducia degli investitori (Febbraio)A:--

F: --

P: --

Messico IPC su base annua (Gennaio)

Messico IPC su base annua (Gennaio)A:--

F: --

P: --

Messico Inflazione su 12 mesi (CPI) (Gennaio)

Messico Inflazione su 12 mesi (CPI) (Gennaio)A:--

F: --

P: --

Messico PPI su base annua (Gennaio)

Messico PPI su base annua (Gennaio)A:--

F: --

P: --

Messico IPC core su base annua (Gennaio)

Messico IPC core su base annua (Gennaio)A:--

F: --

P: --

Parla il capo economista della BCE Lane

Parla il capo economista della BCE Lane Canada Indice di fiducia economica nazionale

Canada Indice di fiducia economica nazionaleA:--

F: --

P: --

Cina, continente M0 Offerta di moneta su base annua (Gennaio)

Cina, continente M0 Offerta di moneta su base annua (Gennaio)--

F: --

P: --

Cina, continente Offerta di moneta M2 su base annua (Gennaio)

Cina, continente Offerta di moneta M2 su base annua (Gennaio)--

F: --

P: --

Cina, continente Offerta di moneta M1 su base annua (Gennaio)

Cina, continente Offerta di moneta M1 su base annua (Gennaio)--

F: --

P: --

Parla la presidente della Bce Lagarde

Parla la presidente della Bce Lagarde UK Vendite al dettaglio complessive BRC su base annua (Gennaio)

UK Vendite al dettaglio complessive BRC su base annua (Gennaio)--

F: --

P: --

UK Vendite al dettaglio su base comparabile BRC su base annua (Gennaio)

UK Vendite al dettaglio su base comparabile BRC su base annua (Gennaio)--

F: --

P: --

Indonesia Vendite al dettaglio su base annua (Dicembre)

Indonesia Vendite al dettaglio su base annua (Dicembre)--

F: --

P: --

Francia Tasso di disoccupazione dell'ILO (SA) (Quarto trimestre)

Francia Tasso di disoccupazione dell'ILO (SA) (Quarto trimestre)--

F: --

P: --

Stati Uniti d'America Indice NFIB di ottimismo delle piccole imprese (SA) (Gennaio)

Stati Uniti d'America Indice NFIB di ottimismo delle piccole imprese (SA) (Gennaio)--

F: --

P: --

Brasile Indice di inflazione IPCA su base annua (Gennaio)

Brasile Indice di inflazione IPCA su base annua (Gennaio)--

F: --

P: --

Brasile IPC su base annua (Gennaio)

Brasile IPC su base annua (Gennaio)--

F: --

P: --

Stati Uniti d'America Vendite al dettaglio (Dicembre)

Stati Uniti d'America Vendite al dettaglio (Dicembre)--

F: --

P: --

Stati Uniti d'America Vendite al dettaglio su base annua (Dicembre)

Stati Uniti d'America Vendite al dettaglio su base annua (Dicembre)--

F: --

P: --

Stati Uniti d'America Indice del costo del lavoro trimestrale (Quarto trimestre)

Stati Uniti d'America Indice del costo del lavoro trimestrale (Quarto trimestre)--

F: --

P: --

Stati Uniti d'America Indice dei prezzi delle importazioni su base mensile (Dicembre)

Stati Uniti d'America Indice dei prezzi delle importazioni su base mensile (Dicembre)--

F: --

P: --

Stati Uniti d'America Indice dei prezzi all'esportazione su base annua (Dicembre)

Stati Uniti d'America Indice dei prezzi all'esportazione su base annua (Dicembre)--

F: --

P: --

Stati Uniti d'America Indice dei prezzi all'esportazione su base mensile (Dicembre)

Stati Uniti d'America Indice dei prezzi all'esportazione su base mensile (Dicembre)--

F: --

P: --

Stati Uniti d'America Indice dei prezzi delle importazioni su base annua (Dicembre)

Stati Uniti d'America Indice dei prezzi delle importazioni su base annua (Dicembre)--

F: --

P: --

Stati Uniti d'America Vendite al dettaglio su base mensile (Dicembre)

Stati Uniti d'America Vendite al dettaglio su base mensile (Dicembre)--

F: --

P: --

Stati Uniti d'America Vendite al dettaglio principali su base mensile (Dicembre)

Stati Uniti d'America Vendite al dettaglio principali su base mensile (Dicembre)--

F: --

P: --

Stati Uniti d'America Vendite al dettaglio principali (Dicembre)

Stati Uniti d'America Vendite al dettaglio principali (Dicembre)--

F: --

P: --

Stati Uniti d'America Vendite al dettaglio (escluse stazioni di servizio e concessionari di veicoli) (SA) (Dicembre)

Stati Uniti d'America Vendite al dettaglio (escluse stazioni di servizio e concessionari di veicoli) (SA) (Dicembre)--

F: --

P: --

Stati Uniti d'America Vendite al dettaglio su base mensile (escluse automobili) (SA) (Dicembre)

Stati Uniti d'America Vendite al dettaglio su base mensile (escluse automobili) (SA) (Dicembre)--

F: --

P: --

Stati Uniti d'America Redbook settimanale Vendite commerciali al dettaglio su base annua

Stati Uniti d'America Redbook settimanale Vendite commerciali al dettaglio su base annua--

F: --

P: --

Stati Uniti d'America Inventario commerciale su base mensile (Novembre)

Stati Uniti d'America Inventario commerciale su base mensile (Novembre)--

F: --

P: --

Stati Uniti d'America Previsioni EIA sulla produzione del greggio a breve termine per l'anno (Febbraio)

Stati Uniti d'America Previsioni EIA sulla produzione del greggio a breve termine per l'anno (Febbraio)--

F: --

P: --

Stati Uniti d'America Previsioni EIA sulla produzione del greggio a breve termine per il prossimo anno (Febbraio)

Stati Uniti d'America Previsioni EIA sulla produzione del greggio a breve termine per il prossimo anno (Febbraio)--

F: --

P: --

Stati Uniti d'America Previsioni EIA sulla produzione di gas naturale per il prossimo anno (Febbraio)

Stati Uniti d'America Previsioni EIA sulla produzione di gas naturale per il prossimo anno (Febbraio)--

F: --

P: --

Prospettive energetiche mensili a breve termine della VIA

Prospettive energetiche mensili a breve termine della VIA Il membro del FOMC Hammack parla

Il membro del FOMC Hammack parla Stati Uniti d'America Rendimento dell'asta di titoli a 3 anni

Stati Uniti d'America Rendimento dell'asta di titoli a 3 anni--

F: --

P: --

Nessun dato corrispondente

Grafico Gratis per sempre

Chiacchierata FAQ con gli esperti Filtro Calendario economico Dati StrumentiFastBull VIP CaratteristicheTendenza di mercato

Indicatori principali

Ultime opinioni

Ultimi aggiornamenti

Visualizza tutti i risultati della ricerca

Nessun dato

C'è un rinnovato senso di ottimismo tra i leader delle piccole e medie imprese mentre considerano le loro prospettive aziendali ed economiche per l'anno a venire, secondo il sondaggio Business Leaders Outlook 2025 di JPMorganChase pubblicato oggi. Rispetto a un anno fa, la fiducia nell'economia nazionale è balzata di 12 punti percentuali al 55% tra i titolari di piccole imprese e più che raddoppiata dal 31% al 65% tra i leader delle medie imprese. Questo atteggiamento ottimista si estende alle loro stesse aziende, con tre quarti degli intervistati che esprimono una prospettiva positiva per i prossimi 12 mesi.

Etichetta bianca

API dati

Plug-in Web

Creatore di poster

Programma di affiliazione

Il trading di strumenti finanziari come azioni, valute, materie prime, futures, obbligazioni, fondi o criptovalute è un'attività ad alto rischio, che include la perdita parziale o totale dell'importo dell'investimento, pertanto il trading non è adatto a tutti gli investitori.

Quando prendi qualsiasi decisione finanziaria, dovresti condurre la tua due diligence, usare il tuo giudizio e consultare consulenti qualificati. Il contenuto di questo sito Web non è rivolto a te, né prendiamo in considerazione la tua situazione finanziaria o le tue esigenze. Le informazioni contenute in questo sito Web non sono necessariamente fornite in tempo reale, né sono necessariamente accurate. I prezzi forniti su questo sito possono essere forniti dai market maker anziché dalle borse. Qualsiasi decisione commerciale o altra decisione finanziaria presa è di esclusiva responsabilità dell'utente e non è possibile fare affidamento su alcuna informazione fornita tramite il sito Web. Non forniamo alcuna garanzia rispetto a qualsiasi informazione sul sito Web e non siamo responsabili per eventuali perdite commerciali che potrebbero derivare dall'uso di qualsiasi informazione sul sito Web.

L'uso, la memorizzazione, la riproduzione, la visualizzazione, la modifica, la diffusione o la distribuzione dei dati contenuti in questo sito web sono vietati senza il consenso scritto di questo sito web. I fornitori e gli scambi che forniscono i dati contenuti in questo sito Web mantengono tutti i loro diritti di proprietà intellettuale.

Accesso non effettuato

Accedi per accedere a più funzionalità

Login

Registrati