Quotazioni

Notizia

Analisi

Utente

24/7

Calendario economico

Educazione

Dati

- Nome

- Ultimo

- Prec

Account di Segnale per Membri

Tutti gli Account di Segnale

Tutti i Contest

Stati Uniti d'America Reddito personale su base mensile (Settembre)

Stati Uniti d'America Reddito personale su base mensile (Settembre)A:--

F: --

P: --

Stati Uniti d'America Indice dei prezzi PCE su base annua (SA) (Settembre)

Stati Uniti d'America Indice dei prezzi PCE su base annua (SA) (Settembre)A:--

F: --

P: --

Stati Uniti d'America Indice dei prezzi PCE su base mensile (Settembre)

Stati Uniti d'America Indice dei prezzi PCE su base mensile (Settembre)A:--

F: --

P: --

Stati Uniti d'America Spese personali su base mensile (SA) (Settembre)

Stati Uniti d'America Spese personali su base mensile (SA) (Settembre)A:--

F: --

P: --

Stati Uniti d'America Indice Core dei prezzi PCE su base mensile (Settembre)

Stati Uniti d'America Indice Core dei prezzi PCE su base mensile (Settembre)A:--

F: --

P: --

Stati Uniti d'America Indice Core dei prezzi PCE su base annua (Settembre)

Stati Uniti d'America Indice Core dei prezzi PCE su base annua (Settembre)A:--

F: --

P: --

Stati Uniti d'America UMich Inflazione a 5 anni preliminare su base annua (Dicembre)

Stati Uniti d'America UMich Inflazione a 5 anni preliminare su base annua (Dicembre)A:--

F: --

P: --

Stati Uniti d'America Spese reali per consumi personali su base mensile (Settembre)

Stati Uniti d'America Spese reali per consumi personali su base mensile (Settembre)A:--

F: --

P: --

Stati Uniti d'America Indice dello stato attuale UMich preliminare (Dicembre)

Stati Uniti d'America Indice dello stato attuale UMich preliminare (Dicembre)A:--

F: --

P: --

Stati Uniti d'America Indice preliminare della fiducia dei consumatori UMich (Dicembre)

Stati Uniti d'America Indice preliminare della fiducia dei consumatori UMich (Dicembre)A:--

F: --

P: --

Stati Uniti d'America UMich Aspettative di inflazione a 1 anno Prelim (Dicembre)

Stati Uniti d'America UMich Aspettative di inflazione a 1 anno Prelim (Dicembre)A:--

F: --

P: --

Stati Uniti d'America Indice delle aspettative dei consumatori UMich preliminare (Dicembre)

Stati Uniti d'America Indice delle aspettative dei consumatori UMich preliminare (Dicembre)A:--

F: --

P: --

Stati Uniti d'America Perforazione totale settimanale

Stati Uniti d'America Perforazione totale settimanaleA:--

F: --

P: --

Stati Uniti d'America Trivellazione petrolifera totale settimanale

Stati Uniti d'America Trivellazione petrolifera totale settimanaleA:--

F: --

P: --

Stati Uniti d'America Costo manodopera unitario preliminare (Terzo trimestre)

Stati Uniti d'America Costo manodopera unitario preliminare (Terzo trimestre)--

F: --

P: --

Stati Uniti d'America Credito al consumo (SA) (Ottobre)

Stati Uniti d'America Credito al consumo (SA) (Ottobre)A:--

F: --

P: --

Cina, continente Riserva valutaria (Novembre)

Cina, continente Riserva valutaria (Novembre)A:--

F: --

P: --

Giappone Salari mensili (Ottobre)

Giappone Salari mensili (Ottobre)A:--

F: --

P: --

Giappone Bilancia commerciale (Ottobre)

Giappone Bilancia commerciale (Ottobre)A:--

F: --

P: --

Giappone PIL nominale rivisto su base trimestrale (Terzo trimestre)

Giappone PIL nominale rivisto su base trimestrale (Terzo trimestre)A:--

F: --

P: --

Giappone Bilancia commerciale su misura (SA) (Ottobre)

Giappone Bilancia commerciale su misura (SA) (Ottobre)A:--

F: --

P: --

Giappone PIL annuo rivisto su base trimestrale (Terzo trimestre)

Giappone PIL annuo rivisto su base trimestrale (Terzo trimestre)A:--

F: --

Cina, continente Esportazioni su base annua (CNH) (Novembre)

Cina, continente Esportazioni su base annua (CNH) (Novembre)A:--

F: --

P: --

Cina, continente Importazioni su base annua (CNH) (Novembre)

Cina, continente Importazioni su base annua (CNH) (Novembre)A:--

F: --

P: --

Cina, continente Esportazioni (Novembre)

Cina, continente Esportazioni (Novembre)A:--

F: --

P: --

Cina, continente Importazioni (CNH) (Novembre)

Cina, continente Importazioni (CNH) (Novembre)A:--

F: --

P: --

Cina, continente Bilancia commerciale (CNH) (Novembre)

Cina, continente Bilancia commerciale (CNH) (Novembre)A:--

F: --

P: --

Cina, continente Importazioni su base annua (USD) (Novembre)

Cina, continente Importazioni su base annua (USD) (Novembre)A:--

F: --

P: --

Cina, continente Esportazioni su base annua (USD) (Novembre)

Cina, continente Esportazioni su base annua (USD) (Novembre)A:--

F: --

P: --

Cina, continente Bilancia commerciale (USD) (Novembre)

Cina, continente Bilancia commerciale (USD) (Novembre)A:--

F: --

P: --

Germania Produzione industriale su base mensile (SA) (Ottobre)

Germania Produzione industriale su base mensile (SA) (Ottobre)--

F: --

P: --

Zona Euro Indice Sentix sulla fiducia degli investitori (Dicembre)

Zona Euro Indice Sentix sulla fiducia degli investitori (Dicembre)--

F: --

P: --

Canada Indicatori anticipatori su base mensile (Novembre)

Canada Indicatori anticipatori su base mensile (Novembre)--

F: --

P: --

Canada Indice di fiducia economica nazionale

Canada Indice di fiducia economica nazionale--

F: --

P: --

Stati Uniti d'America Indice dei prezzi PCE della Fed di Dallas su base mensile (Settembre)

Stati Uniti d'America Indice dei prezzi PCE della Fed di Dallas su base mensile (Settembre)--

F: --

P: --

Cina, continente Bilancia commerciale (USD) (Novembre)

Cina, continente Bilancia commerciale (USD) (Novembre)--

F: --

P: --

Stati Uniti d'America Rendimento dell'asta di titoli a 3 anni

Stati Uniti d'America Rendimento dell'asta di titoli a 3 anni--

F: --

P: --

UK Vendite al dettaglio complessive BRC su base annua (Novembre)

UK Vendite al dettaglio complessive BRC su base annua (Novembre)--

F: --

P: --

UK Vendite al dettaglio su base comparabile BRC su base annua (Novembre)

UK Vendite al dettaglio su base comparabile BRC su base annua (Novembre)--

F: --

P: --

Australia Tasso chiave O/N (prestito).

Australia Tasso chiave O/N (prestito).--

F: --

P: --

Dichiarazione del tasso di interesse della RBA

Dichiarazione del tasso di interesse della RBA Conferenza stampa della RBA

Conferenza stampa della RBA Germania Esportazioni mese su mese (SA) (Ottobre)

Germania Esportazioni mese su mese (SA) (Ottobre)--

F: --

P: --

Stati Uniti d'America Indice NFIB di ottimismo delle piccole imprese (SA) (Novembre)

Stati Uniti d'America Indice NFIB di ottimismo delle piccole imprese (SA) (Novembre)--

F: --

P: --

Messico IPC core su base annua (Novembre)

Messico IPC core su base annua (Novembre)--

F: --

P: --

Messico Inflazione su 12 mesi (CPI) (Novembre)

Messico Inflazione su 12 mesi (CPI) (Novembre)--

F: --

P: --

Messico PPI su base annua (Novembre)

Messico PPI su base annua (Novembre)--

F: --

P: --

Messico IPC su base annua (Novembre)

Messico IPC su base annua (Novembre)--

F: --

P: --

Stati Uniti d'America Redbook settimanale Vendite commerciali al dettaglio su base annua

Stati Uniti d'America Redbook settimanale Vendite commerciali al dettaglio su base annua--

F: --

P: --

Stati Uniti d'America JOLTS Offerte di lavoro (SA) (Ottobre)

Stati Uniti d'America JOLTS Offerte di lavoro (SA) (Ottobre)--

F: --

P: --

Cina, continente Offerta di moneta M2 su base annua (Novembre)

Cina, continente Offerta di moneta M2 su base annua (Novembre)--

F: --

P: --

Cina, continente M0 Offerta di moneta su base annua (Novembre)

Cina, continente M0 Offerta di moneta su base annua (Novembre)--

F: --

P: --

Cina, continente Offerta di moneta M1 su base annua (Novembre)

Cina, continente Offerta di moneta M1 su base annua (Novembre)--

F: --

P: --

Stati Uniti d'America Previsioni EIA sulla produzione del greggio a breve termine per il prossimo anno (Dicembre)

Stati Uniti d'America Previsioni EIA sulla produzione del greggio a breve termine per il prossimo anno (Dicembre)--

F: --

P: --

Stati Uniti d'America Previsioni EIA sulla produzione del greggio a breve termine per l'anno (Dicembre)

Stati Uniti d'America Previsioni EIA sulla produzione del greggio a breve termine per l'anno (Dicembre)--

F: --

P: --

Stati Uniti d'America Previsioni EIA sulla produzione di gas naturale per il prossimo anno (Dicembre)

Stati Uniti d'America Previsioni EIA sulla produzione di gas naturale per il prossimo anno (Dicembre)--

F: --

P: --

Prospettive energetiche mensili a breve termine della VIA

Prospettive energetiche mensili a breve termine della VIA Stati Uniti d'America Media dell'asta di banconote a 10 anni. Prodotto

Stati Uniti d'America Media dell'asta di banconote a 10 anni. Prodotto--

F: --

P: --

Stati Uniti d'America Azioni settimanali API Cushing del petrolio greggio

Stati Uniti d'America Azioni settimanali API Cushing del petrolio greggio--

F: --

P: --

Stati Uniti d'America Azioni settimanali di petrolio greggio API

Stati Uniti d'America Azioni settimanali di petrolio greggio API--

F: --

P: --

Nessun dato corrispondente

Grafico Gratis per sempre

Chiacchierata FAQ con gli esperti Filtro Calendario economico Dati StrumentiFastBull VIP CaratteristicheTendenza di mercato

Indicatori principali

Ultime opinioni

Ultime opinioni

Topic in tendenza

Autori popolare

Ultimi aggiornamenti

Etichetta bianca

API dati

Plug-in Web

Programma di affiliazione

Visualizza tutti i risultati della ricerca

Nessun dato

I prezzi del petrolio sono stati sotto pressione ieri, con il Brent ICE in calo di circa il 2,1%. Parte della pressione al ribasso deriva dalle notizie secondo cui Stati Uniti e Russia stanno lavorando a un nuovo piano di pace per l'Ucraina.

I prezzi del petrolio sono stati sotto pressione ieri, con l'ICE Brent che ha chiuso in ribasso di circa il 2,1%. Parte della pressione al ribasso deriva dalle notizie secondo cui Stati Uniti e Russia stanno lavorando a un nuovo piano di pace per l'Ucraina. Tuttavia, con le indiscrezioni che il piano sia favorevole alla Russia, potrebbe essere improbabile che l'Ucraina lo sostenga. I segnali che gli Stati Uniti stiano ancora cercando di trovare un accordo attenuano alcune preoccupazioni su ulteriori sanzioni contro la Russia e anche sulla forza con cui verranno applicate le attuali restrizioni.

L'Energy Information Administration (EIA) ha pubblicato ieri i dati settimanali sulle scorte di greggio negli Stati Uniti, segnalando un calo di 3,43 milioni di barili nel corso della settimana. Il calo è stato trainato dalle maggiori esportazioni di greggio, cresciute di 1,34 milioni di barili al giorno su base settimanale. Anche le raffinerie hanno aumentato i tassi di produzione, determinando maggiori input di greggio. I tassi di produzione più elevati non dovrebbero sorprendere troppo, data la solidità dei margini di raffinazione, mentre le raffinerie stanno anche uscendo dalla stagione di manutenzione. Le variazioni delle scorte di prodotti raffinati sono state più ribassiste. Le scorte di benzina sono aumentate di 2,33 milioni di barili, mentre le scorte di distillati sono aumentate di 171.000 barili. Anche la domanda implicita di benzina è risultata più debole, con un calo di 500.000 barili al giorno su base settimanale. I dati più ribassisti sulla benzina hanno visto il crack del Reformulated Blendstock for Oxygenate Blending (RBOB) subire una certa pressione ieri.

Anche i prezzi del gas europeo sono scesi ieri, con il Title Transfer Facility (TTF) che ha chiuso in ribasso di quasi il 2,4%. Le notizie di colloqui di pace tra Russia e Stati Uniti hanno pesato sui prezzi. Tuttavia, il clima più freddo ha portato a un calo più rapido delle scorte di gas negli ultimi giorni. Le scorte di gas dell'UE sono ora piene all'81%, in calo rispetto al picco di poco superiore all'83% di metà ottobre. Nel frattempo, gli ultimi dati di posizionamento mostrano che i fondi di investimento hanno ridotto la loro posizione netta lunga su TTF di 8,7 TWh, portandola a 15,6 TWh, la posizione netta lunga più bassa da marzo 2024. Ciò è stato trainato dall'ingresso di nuove posizioni corte sul mercato, con la posizione lorda corta in aumento di 19 TWh, raggiungendo i 434,3 TWh, un altro record di posizioni corte lorde. Ciò rende il mercato vulnerabile a un rally di copertura delle posizioni corte in caso di sorprese nell'offerta o di ondate di freddo prolungate durante l'inverno.

Il Cile, il maggiore produttore di rame, ha rivisto al rialzo le sue previsioni di prezzo per quest'anno e il prossimo. L'agenzia nazionale per il rame, Cochilco, ha citato interruzioni dell'approvvigionamento globale, tassi di interesse più bassi, un dollaro più debole e la resilienza economica globale. Secondo il rapporto trimestrale di Cochilco, il rame dovrebbe raggiungere una media di 4,45 dollari la libbra quest'anno e di 4,55 dollari nel 2026. In precedenza, la previsione era di 4,30 dollari sia per quest'anno che per il prossimo.

Quest'anno l'approvvigionamento di rame è stato colpito da un'ondata di interruzioni, tra cui un incidente nella miniera di El Teniente in Cile a luglio.

Cochilco non prevede alcuna crescita della produzione in Cile per quest'anno, in calo rispetto alla precedente previsione dell'1,5%. Nel 2026, si prevede che la produzione cilena aumenterà del 2,5%, raggiungendo i 5,6 milioni di tonnellate. Tuttavia, un'ipotesi chiave per la crescita del prossimo anno è che El Teniente continuerà a operare normalmente, il che, secondo Codelco, è improbabile.

I prezzi dello zucchero sono aumentati ieri, prima di recuperare tutti questi guadagni. Le notizie secondo cui l'India starebbe valutando l'aumento dei prezzi dell'etanolo hanno fornito supporto, poiché ciò potrebbe comportare un maggiore impiego di zucchero verso la produzione di etanolo, contribuendo a erodere l'ampio surplus globale previsto. Nel frattempo, anche in Brasile, gli stabilimenti dovrebbero orientarsi verso la produzione di etanolo rispetto a quella di zucchero, con prezzi dello zucchero al di sotto della parità dell'etanolo.

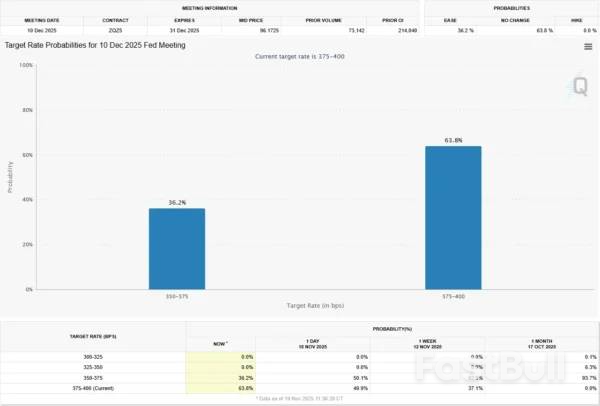

I mercati si stanno preparando alla pubblicazione dei dati di settembre sull'occupazione negli Stati Uniti, ora che il blocco delle attività governative è terminato. Il rapporto arriva in un momento in cui le aspettative di un taglio dei tassi di interesse negli Stati Uniti sono diminuite significativamente dalla riunione di ottobre della Fed, in parte a causa dell'atteggiamento aggressivo di Jerome Powell e della mancanza di dati ufficiali del governo.

Le aspettative di un taglio dei tassi sono scese da circa il 90% prima della riunione di ottobre della Fed a circa il 49% al momento della stesura di questo articolo, il che rende il rapporto sull'occupazione di domani ancora più significativo. Gli operatori di mercato hanno monitorato la pubblicazione di dati privati, come il dato ADP, che ha mostrato una persistente debolezza del mercato del lavoro, eppure le aspettative di un taglio dei tassi hanno continuato a scendere.

Oggi è stato confermato che il rapporto sull'occupazione di ottobre non verrà pubblicato, mentre il rapporto di novembre verrà pubblicato solo il 16 dicembre 2025, dopo la riunione della Fed di dicembre.

Ciò significa che la Fed avrà a disposizione i dati di domani solo per analizzarli in vista della riunione del mese prossimo. Le previsioni di un taglio dei tassi sono scese di un altro 13% dopo l'annuncio, scendendo ora al 36%.

Il rapporto mensile sull'occupazione di settembre del Bureau of Labor Statistics (BLS) sta finalmente uscendo dopo la chiusura delle attività governative. Poiché il rapporto di ottobre potrebbe non essere pubblicato, i dati di settembre rappresentano un'informazione chiave, forse una delle ultime, sul mercato del lavoro prima della riunione della Federal Reserve (FOMC) di dicembre.

In genere, economisti e trader si aspettano che il rapporto mostri che gli Stati Uniti hanno creato circa 50.000 nuovi posti di lavoro a settembre, che la retribuzione media dei lavoratori è aumentata dello 0,3% rispetto al mese precedente (o del 3,7% su base annua) e che il tasso di disoccupazione principale (U3) è rimasto invariato al 4,3%.

La Federal Reserve si trova già in una posizione difficile in vista della pubblicazione dei dati di domani e gli operatori di mercato sperano in maggiore chiarezza. Ciò richiederebbe o un significativo superamento delle aspettative, che potrebbe rafforzare la tesi a favore di un mancato taglio dei tassi, oppure un significativo disallineamento delle aspettative, che potrebbe portare a un aumento delle aspettative di taglio dei tassi.

Questo sarebbe senza dubbio lo scenario migliore, poiché una lettura in linea con il consenso potrebbe lasciare i partecipanti al mercato con più domande che risposte.

La reazione del mercato al rapporto NFP non sarà uniforme, ma dipenderà piuttosto dalla deviazione dalle previsioni di consenso. Queste sono le potenziali reazioni che potremmo osservare a seconda di come i dati saranno pubblicati e recepiti.

Il dollaro statunitense si trova in un interessante punto di svolta: i dati di domani saranno cruciali per l'andamento immediato del dollaro.

L'indice del dollaro statunitense (DXY) si trova a un punto di svolta critico, essendo appena risalito sopra il livello cruciale di 100,00 e la media mobile a 200 giorni.

Questa è la terza volta che l'indice supera la soglia dei 100,00, per la terza volta da fine luglio. Tuttavia, l'indice non è riuscito a ottenere consenso oltre questo livello, poiché ogni tentativo di superarlo è stato accolto da una significativa pressione di vendita.

La resistenza immediata si attesta a 100,61 prima che venga individuato il livello 102,00.

Per continuare la sua avanzata, è necessaria un'accettazione sopra la soglia dei 100,00. Il trend generale rimane rialzista, con una chiusura della candela giornaliera inferiore a 99,20 che invalida la narrazione rialzista.

Grafico giornaliero dell'indice del dollaro USA (DXY), 19 novembre 2025

Punti chiave:

Quando il presidente Donald Trump ha avviato questa estate una campagna straordinaria per fare pressione sui legislatori repubblicani affinché ridisegnassero le mappe del Congresso statale, a partire dal Texas, alcuni democratici hanno temuto che ciò avrebbe potuto assegnare una dozzina di nuovi seggi ai repubblicani nelle elezioni di medio termine del prossimo anno.

Da allora, tuttavia, una serie di sentenze giudiziarie e di mosse aggressive da parte dei democratici hanno intaccato il piano di Trump, lasciando poco chiari i vincitori finali della guerra nazionale sulla ripartizione dei distretti elettorali .

Poiché i repubblicani si aggrappano alla più piccola maggioranza nella Camera dei rappresentanti degli Stati Uniti, anche piccoli spostamenti da uno stato all'altro potrebbero avere ripercussioni sulla corsa al controllo del Congresso nel 2026.

I procedimenti giudiziari pendenti e le discussioni in corso sulla riorganizzazione dei distretti elettorali potrebbero ancora migliorare le possibilità di un partito rispetto all'altro, ma gli analisti affermano che il vantaggio repubblicano è diminuito.

"Penso che si possa sostenere che i partiti si siano sostanzialmente scontrati fino a un pareggio", ha affermato Michael Li, esperto di riorganizzazione dei distretti elettorali presso il Brennan Center for Justice della New York University. "I Democratici hanno giocato molto bene quella che molti consideravano una carta debole".

La ridefinizione dei distretti elettorali avviene in genere una volta ogni dieci anni per tenere conto dei nuovi dati del censimento statunitense, e i legislatori di entrambi i partiti hanno utilizzato questo processo per disegnare mappe più favorevoli alla propria fazione, una pratica nota come gerrymandering. Ma la spinta di Trump ha spinto quasi una dozzina di stati a intraprendere o prendere in considerazione la ridefinizione dei distretti elettorali a metà decennio, infrangendo norme consolidate.

Martedì, una giuria di tre giudici divisi ha respinto la nuova mappa approvata dai repubblicani del Texas, il fulcro dell'iniziativa di Trump, stabilendo che i legislatori avevano illegalmente diluito il potere di voto delle minoranze razziali.

Questa mappa è stata progettata per trasferire fino a cinque seggi democratici al registro repubblicano, anche se la Corte Suprema degli Stati Uniti potrebbe comunque decidere di mantenerla in vigore per il 2026.

Nel frattempo, una manciata di repubblicani in Indiana e Kansas ha finora resistito alle minacce e alle pressioni di Trump e dei suoi alleati per la creazione di nuove mappe. In Ohio, una commissione guidata dai repubblicani ha approvato una nuova mappa che ha rafforzato i repubblicani, ma è stata ben lontana dalla riorganizzazione più aggressiva che alcuni analisti si aspettavano.

Sul fronte democratico, gli elettori della California hanno approvato a larga maggioranza la proposta del governatore Gavin Newsom di aggirare una commissione indipendente per la ripartizione dei distretti elettorali e di implementare una nuova mappa che prenda di mira cinque repubblicani in carica in risposta al Texas, una mossa che persino alcuni democratici hanno ritenuto inverosimile quando l'ha proposta per la prima volta.

I Democratici della Virginia stanno portando avanti la loro complicata manovra costituzionale per proporre una nuova mappa che prenderebbe di mira due o tre Repubblicani. E nello Utah, un giudice ha recentemente dichiarato incostituzionale una mappa disegnata dai Repubblicani e l'ha sostituita con un nuovo piano che, con ogni probabilità, darà ai Democratici un nuovo rappresentante.

L'iniziativa di Trump di ridefinire i distretti elettorali aveva lo scopo di preparare la risicata maggioranza repubblicana della Camera a notevoli ostacoli, tra cui la sua stessa impopolarità, una serie di impressionanti risultati elettorali democratici e la lezione storica che il partito del presidente di solito perde seggi alle elezioni di medio termine.

La Casa Bianca non ha risposto alla richiesta di commento di mercoledì.

Justin Levitt, professore alla Loyola Law School ed esperto di riorganizzazione dei distretti elettorali, ha affermato che la sola riorganizzazione dei distretti elettorali non sarebbe sufficiente a superare un anno di "ondata".

"La riorganizzazione dei distretti non è un destino, è più simile a una diga che può impedire l'arrivo delle maree leggere", ha detto. "Uno tsunami arriverà proprio sopra quella diga."

Permangono ancora molte incertezze che potrebbero alterare il panorama della ripartizione dei distretti elettorali in vista delle elezioni del 2026.

Il Procuratore Generale del Texas Ken Paxton ha dichiarato che lo Stato presenterà ricorso contro la decisione di martedì alla Corte Suprema. Con la scadenza per la presentazione delle istanze statali a meno di tre settimane di distanza, si prevede che la Corte si muoverà rapidamente.

"La mappa del Texas è stata disegnata nel modo giusto per le giuste ragioni", ha dichiarato martedì il Procuratore Generale degli Stati Uniti Pam Bondi. "Aspettiamo con ansia la vittoria del Texas alla Corte Suprema".

Il governatore della Florida Ron DeSantis ha espresso il suo sostegno a una nuova mappa, che potrebbe includere due o tre rappresentanti democratici. Alcuni democratici in Maryland e Illinois hanno valutato l'idea di avviare iniziative di riorganizzazione dei distretti elettorali.

Nel Missouri, dove i repubblicani hanno approvato una nuova mappa che smantella un distretto democratico a Kansas City, i democratici stanno cercando di sottoporre la misura a un referendum popolare. Anche le nuove mappe in California e Utah potrebbero essere soggette a ulteriore revisione giudiziaria.

Su tutta la lotta nazionale incombe un caso pendente dinanzi alla Corte Suprema che contesta una disposizione fondamentale del Voting Rights Act, che tutela gli elettori delle minoranze.

Una decisione che abroghi quella sezione nei prossimi mesi potrebbe aprire la strada a diversi stati del Sud controllati dai repubblicani per eliminare una mezza dozzina o più di seggi democratici.

Erin Covey, analista della Camera per il giornale non partigiano Cook Political Report, ha stimato che i repubblicani guadagneranno tre o quattro seggi alla fine, se la mappa del Texas verrà infine confermata.

Nello scenario migliore, i repubblicani potrebbero guadagnare circa sette seggi, mentre nello scenario migliore i democratici guadagnerebbero circa cinque seggi, ha affermato.

"Il vantaggio per i repubblicani sembra sempre più piccolo", ha affermato.

Nelle settimane precedenti la pubblicazione del rapporto sugli utili del terzo trimestre di Nvidia , gli investitori hanno dibattuto se i mercati fossero in una bolla dell'intelligenza artificiale , preoccupandosi delle ingenti somme impegnate nella costruzione di data center e se questi potessero fornire un ritorno sull'investimento a lungo termine.

Durante la conference call di mercoledì con gli analisti sui risultati finanziari, il CEO di Nvidia Jensen Huang ha iniziato i suoi commenti respingendo tale premessa.

"Si è parlato molto di una bolla dell'intelligenza artificiale", ha detto Huang. "Dal nostro punto di vista, vediamo qualcosa di molto diverso."

Per molti aspetti, le dichiarazioni di Huang sono prevedibili. È alla guida dell'azienda, al centro del boom dell'intelligenza artificiale, e ha portato la sua capitalizzazione di mercato a 4,5 trilioni di dollari grazie alla crescente domanda di unità di elaborazione grafica di Nvidia.

La risposta di Huang alle chiacchiere sulle bolle è importante perché Nvidia annovera tra i suoi clienti tutti i principali fornitori di servizi cloud: Amazon , Microsoft , Google e Oracle . La maggior parte dei principali sviluppatori di modelli di intelligenza artificiale, tra cui OpenAI, Anthropic, xAI e Meta , sono anche grandi acquirenti di GPU Nvidia.

Huang ha una profonda conoscenza del mercato e durante la chiamata ha offerto una triplice argomentazione per spiegare perché non ci troviamo in una bolla.

In primo luogo, ha affermato che settori come l'elaborazione dei dati, i suggerimenti pubblicitari, i sistemi di ricerca e l'ingegneria si stanno rivolgendo alle GPU perché necessitano dell'intelligenza artificiale. Ciò significa che le vecchie infrastrutture di elaborazione basate sul processore centrale passeranno a nuovi sistemi basati sui chip Nvidia.

In secondo luogo, ha affermato Huang, l'intelligenza artificiale non si limita ad essere integrata nelle applicazioni attuali, ma ne consentirà di svilupparne di completamente nuove.

Infine, secondo Huang, l'"intelligenza artificiale agente", ovvero le applicazioni che possono essere eseguite senza un input significativo da parte dell'utente, saranno in grado di ragionare e pianificare e richiederanno ancora più potenza di calcolo.

Nel sostenere la tesi di Nvidia, Huang ha affermato che è l'unica azienda in grado di gestire i tre casi d'uso.

"Quando si valutano gli investimenti infrastrutturali, bisogna considerare queste tre dinamiche fondamentali", ha affermato Huang. "Ognuna di esse contribuirà alla crescita delle infrastrutture nei prossimi anni".

Nel comunicato stampa sui risultati finanziari, Nvidia ha riportato ricavi e utili superiori alle stime e ha fornito previsioni migliori del previsto. Il mese scorso, Huang ha fornito una previsione di 500 miliardi di dollari per le vendite dei chip AI dell'azienda nel biennio 2025-2026.

Mercoledì la società ha dichiarato che il suo portafoglio ordini non includeva nemmeno alcuni accordi recenti, come un accordo con Anthropic annunciato questa settimana o l'ampliamento di un accordo con l'Arabia Saudita .

"Il numero crescerà", ha affermato il direttore finanziario Colette Kress durante la chiamata, affermando che l'azienda è sulla buona strada per raggiungere le previsioni.

Prima dei risultati di mercoledì, le azioni Nvidia erano scese di circa l'8% questo mese. Altri titoli legati all'intelligenza artificiale sono stati colpiti ancora più duramente, con CoreWeave che ha perso il 44% a novembre, Oracle che ha perso il 14% e Palantir che ha perso il 17%.

Parte della preoccupazione a Wall Street è legata al debito che alcune aziende hanno utilizzato per finanziare la realizzazione delle loro infrastrutture.

"Il finanziamento dei nostri clienti dipende da loro", ha affermato Huang.

Per quanto riguarda specificamente Nvidia, nelle ultime settimane gli investitori hanno espresso preoccupazione riguardo a quanta parte delle vendite dell'azienda fosse destinata a un piccolo numero di hyperscaler.

Il mese scorso, Microsoft, Meta, Amazon e Alphabet hanno tutte alzato le loro previsioni di spesa in conto capitale per lo sviluppo delle loro soluzioni di intelligenza artificiale e ora prevedono di spendere complessivamente più di 380 miliardi di dollari quest'anno.

Huang ha affermato che anche senza un nuovo modello di business, i chip di Nvidia aumentano i ricavi degli hyperscaler, perché alimentano sistemi di raccomandazione per brevi video, libri e annunci pubblicitari.

Huang ha affermato che presto le persone inizieranno ad apprezzare ciò che sta accadendo sotto la superficie del boom dell'intelligenza artificiale, in contrapposizione alla "visione semplicistica di ciò che sta accadendo alle spese in conto capitale e agli investimenti".

Mercoledì le autorità messicane hanno annunciato l'arresto di una presunta mente dietro l'assassinio di un popolare sindaco dell'opposizione, un critico accanito delle politiche di sicurezza del governo, il cui omicidio ha sconvolto il Paese e scatenato proteste di massa .

Carlos Manzo, sindaco di Uruapan, nello stato di Michoacán, principale produttore di avocado, è stato ucciso a colpi d'arma da fuoco durante una celebrazione pubblica del Giorno dei Morti il 1° novembre, mentre si trovava con la sua famiglia. Manzo aveva ripetutamente accusato il governo federale di non aver agito contro la criminalità organizzata.

Il Ministro della Sicurezza, Omar Garcia Harfuch, ha identificato il detenuto come Jorge Armando "N", omettendo il cognome come da tradizione in Messico. Ha affermato che le indagini collegano l'uomo a un gruppo criminale di Michoacán che lavora per il potente cartello di Jalisco Nueva Generación.

"Questo arresto rappresenta un passo fondamentale nello smantellamento della struttura criminale responsabile di questo attacco", ha affermato Garcia in una conferenza stampa.

Ha aggiunto che l'analisi dei cellulari dei sospettati precedentemente arrestati "ha permesso di identificare un gruppo di messaggistica da cui è stato coordinato l'attacco".

Dopo l'omicidio, la presidente Claudia Sheinbaum ha dispiegato oltre 10.500 agenti delle forze di sicurezza nel Michoacán, nell'ambito di un nuovo piano per combattere l'estorsione e smantellare le bande criminali. La moglie di Manzo gli è succeduta come sindaco di Uruapan.

Sebbene diversi altri sospettati dell'omicidio siano stati arrestati o uccisi, tra cui un minorenne , le autorità non hanno ancora chiarito il movente dell'attacco.

Per la prima volta, gli ambientalisti della Cambogia hanno rilasciato in natura due pulcini di cicogna aiutante maggiore allevati in cattività, nell'ambito di un programma in corso per rilanciare una specie minacciata dal bracconaggio e dalla perdita di habitat.

Le cicogne di nove mesi, un maschio e una femmina, sono state dotate di localizzatori GPS prima di essere rilasciate nel Santuario della fauna selvatica di Siem Pang, un'area protetta supervisionata dal gruppo di conservazione Rising Phoenix della Cambogia.

"Questo posto è perfetto perché nella zona ci sono ancora dei grandi aiutanti selvatici", ha affermato Jack Willis, che dirige la ricerca presso l'Angkor Centre for Conservation of Biodiversity (ACCB).

"Speriamo che rilasciandoli qui possano forse unirsi a una colonia, ma questa zona è anche molto ben protetta da Rising Phoenix e dal Ministero dell'Ambiente."

La Cicogna aiutante maggiore, con le sue caratteristiche grandi ali nere e il lungo collo, un tempo era inserita nella Lista Rossa dell'Unione Internazionale per la Conservazione della Natura come specie in pericolo. Ora è classificata come "quasi a rischio" dopo che decenni di sforzi di conservazione hanno invertito il declino della popolazione.

Secondo i dati dell'ACCB, si stima che nel mondo restino allo stato selvatico circa 1.500 esemplari adulti di cicogna aiutante maggiore, di cui 200-250 in Cambogia, mentre il resto si trova principalmente nel nord-est dell'India.

Willis ha affermato che il loro futuro rimane precario.

"Potrebbe bastare un solo grande evento e potremmo perdere moltissimo in Cambogia", ha affermato in un'intervista, aggiungendo che l'allevamento in cattività era necessario per scongiurare la minaccia di estinzione.

Attualmente l'ACCB ha tre coppie di cicogne aiutanti maggiori salvate presso il suo centro di conservazione nella provincia di Siem Reap, ma solo una coppia ha prodotto con successo dei pulcini.

Le cicogne salvate dai trafficanti di animali selvatici non possiedono le capacità genitoriali acquisite in natura, il che rende loro più difficile crescere i propri piccoli.

Il centro non prevede che le cicogne appena liberate si uniscano immediatamente alla popolazione selvatica. Gli uccelli normalmente si dirigono verso i siti di riproduzione nel santuario di Prek Toal a fine ottobre, ma questo comportamento migratorio viene solitamente appreso dai membri adulti di una colonia.

Nonostante siano stati compiuti sforzi meticolosi per acclimatare gli uccelli al nuovo ambiente, Willis ha affermato che il successo sarà considerato tale se sopravviveranno ai primi tre o quattro mesi in natura.

"Ciò ci consente di sviluppare idealmente il protocollo per la conservazione delle cicogne aiutanti maggiori e di specie di cicogne potenzialmente simili alle cicogne aiutanti minori", ha affermato.

Giovedì le azioni australiane sono salite, pronte a interrompere tre sessioni consecutive di perdite, poiché gli acquisti su larga scala hanno risollevato la maggior parte dei settori, con i titoli azionari più importanti del settore minerario e bancario a guidare il rally.

L'indice SP/ASX 200 era in rialzo dello 0,7% a 8.509,80, alle 23:21 GMT, ma era comunque in calo di quasi il 7% dal massimo storico toccato il 21 ottobre. Mercoledì il benchmark è sceso dello 0,3%, chiudendo al minimo degli ultimi cinque mesi.

Giovedì, il settore minerario è salito di quasi l'1%, in linea con i solidi guadagni dei prezzi del minerale di ferro e del rame. I principali settori BHP e Rio Tinto hanno registrato un rialzo rispettivamente dello 0,6% e dello 0,5%.

Anche le società minerarie aurifere hanno contribuito ai guadagni, con un rialzo dell'1,1%, grazie all'aumento dei prezzi dei lingotti. I leader dell'indice Northern Star Resources ed Evolution Mining hanno registrato rispettivamente un rialzo dello 0,5% e dell'1,5%.

Le miniere locali di litio hanno registrato un rialzo giornaliero, sostenute da una ripresa della domanda di questo metallo per batterie in seguito ai positivi risultati trimestrali della società mineraria cilena SQM. Pilbara Minerals e IGO hanno registrato un rialzo rispettivamente del 3,5% e del 4,2%.

I titoli finanziari sono aumentati dello 0,5%, con la Commonwealth Bank of Australia, il principale istituto di credito, in leggero rialzo dello 0,5%.

Tuttavia, il sottoindice bancario è ancora in calo di quasi l'8% questo mese, prevedendo il suo movimento mensile più debole da giugno 2022, poiché gli investitori hanno dovuto fare i conti con le pressioni sui margini e la forte concorrenza all'interno del settore.

I titoli tecnologici sono balzati del 4,1%, in vista della loro sessione di trading più forte da metà aprile. Il sottoindice ha seguito i suoi omologhi di Wall Street al rialzo dopo che Nvidia, il beniamino dell'intelligenza artificiale, ha previsto ricavi trimestrali superiori alle stime di mercato, calmando temporaneamente i nervi degli investitori, tesi per il boom dell'intelligenza artificiale che ha superato i fondamentali.

Il produttore di software per la logistica WiseTech Global è aumentato del 3,3%, mentre il fornitore di software per la contabilità Xeroadvanced è aumentato del 3,2%.

I titoli del settore sanitario sono aumentati dell'1% e il sottoindice dei beni di consumo discrezionali (.AXDJ) è avanzato dello 0,9%.

I titoli energetici hanno contrastato i guadagni più ampi, perdendo lo 0,3%, con i prezzi del petrolio in calo a seguito del rinnovato impegno degli Stati Uniti per porre fine alla guerra russa in Ucraina, che ha attenuato le preoccupazioni sull'offerta. Woodside Energy ha perso lo 0,7%, mentre Santos ha perso lo 0,9%.

Dall'altra parte del Mar di Tasman, l'indice di riferimento della Nuova Zelanda SP/NZX 50 è salito dello 0,3% a 13.360,84.

Etichetta bianca

API dati

Plug-in Web

Creatore di poster

Programma di affiliazione

Il trading di strumenti finanziari come azioni, valute, materie prime, futures, obbligazioni, fondi o criptovalute è un'attività ad alto rischio, che include la perdita parziale o totale dell'importo dell'investimento, pertanto il trading non è adatto a tutti gli investitori.

Quando prendi qualsiasi decisione finanziaria, dovresti condurre la tua due diligence, usare il tuo giudizio e consultare consulenti qualificati. Il contenuto di questo sito Web non è rivolto a te, né prendiamo in considerazione la tua situazione finanziaria o le tue esigenze. Le informazioni contenute in questo sito Web non sono necessariamente fornite in tempo reale, né sono necessariamente accurate. I prezzi forniti su questo sito possono essere forniti dai market maker anziché dalle borse. Qualsiasi decisione commerciale o altra decisione finanziaria presa è di esclusiva responsabilità dell'utente e non è possibile fare affidamento su alcuna informazione fornita tramite il sito Web. Non forniamo alcuna garanzia rispetto a qualsiasi informazione sul sito Web e non siamo responsabili per eventuali perdite commerciali che potrebbero derivare dall'uso di qualsiasi informazione sul sito Web.

L'uso, la memorizzazione, la riproduzione, la visualizzazione, la modifica, la diffusione o la distribuzione dei dati contenuti in questo sito web sono vietati senza il consenso scritto di questo sito web. I fornitori e gli scambi che forniscono i dati contenuti in questo sito Web mantengono tutti i loro diritti di proprietà intellettuale.

Accesso non effettuato

Accedi per accedere a più funzionalità

Membro FastBull

Non ancora

Acquistare

Login

Registrati